Методы анализа налоговой отчетности

Опубликовано: 15.05.2024

![]()

«Клерк» Рубрика Налоговые проверки

Этот материал – отрывок литературно обработанной стенограммы семинара «Годовой отчет: рекомендации практика» (лектор – М.В. Медведева), который был проведен издательством «Главная книга».Однако в мае 2007 года ФНС утвердила перечень критериев самостоятельной оценки налоговых рисков, с которым теперь может ознакомиться любой желающий. А в октябре прошлого года эти критерии несколько модернизировали, кроме того, появились и пояснения, как их правильно применять. Помимо прочего, среди этих критериев присутствует и такое "подозрительное" явление, как отклонение рентабельности организации от среднеотраслевого уровня более чем на 10%. При этом во внимание принимаются два показателя: рентабельность активов и рентабельность проданных товаров, продукции (работ, услуг).

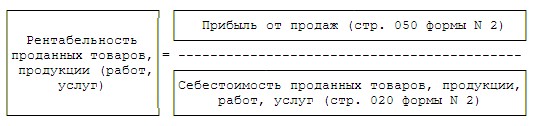

О том, как рассчитать рентабельность активов, мы только что говорили. Что же касается рентабельности проданной продукции, то этот показатель определяется как отношение прибыли от продаж к себестоимости продукции.

При финансовом анализе отчетности этот показатель практически не используется. Но, как видите, налоговикам он показался интересным. А значит, и бухгалтеру лучше рассчитать этот показатель и сравнить его значение со средним по виду деятельности. Среднеотраслевые значения показателей рентабельности на 2006 и 2007 годы приведены в приложении N 4 к тому же Приказу ФНС от 30.05.2007, которым утверждены критерии оценки налоговых рисков. Средних показателей за 2008 год пока еще нет, но, судя по всему, вряд ли они будут больше прошлогодних.

Кроме рентабельности, в перечень налоговых рисков вошли, например, такие критерии, как отклонение от среднего по виду деятельности уровня налоговой нагрузки, значительная величина вычетов НДС по сравнению с суммой к уплате, превышение темпов роста расходов над темпами роста доходов, низкий уровень зарплаты. Однако многое из того, что в реальной жизни кажется налоговикам подозрительным, осталось за рамками общедоступного перечня.И сейчас мне хотелось бы рассказать о некоторых способах оценки налоговых рисков, которые официально не утверждены, но на практике достаточно часто применяются налоговиками. Причем речь пойдет именно о тех критериях, которые определяются на основе данных отчетности. Итак, какую же информацию ищут в нашей отчетности налоговики? На что они обращают внимание?

Подозрительным считается, например, несоответствие данных о выручке из формы N 2 аналогичным данным, приведенным в декларациях по налогу на прибыль и НДС. Но согласитесь, ведь эти данные не всегда будут одинаковыми. Например, если налог на прибыль рассчитывается по кассовому методу, то "налоговая" выручка от реализации, конечно же, отличается от бухгалтерской, которая определена по методу начисления. Расхождения с данными декларации по НДС тоже вполне возможны. Ведь не все операции, облагаемые НДС, приводят к возникновению выручки в бухучете. Например, если организация продает свои основные средства, то доход от этой операции будет отнесен в состав прочих доходов. И в итоге величина выручки в бухгалтерской отчетности будет меньше, чем в декларации по НДС.

Понятно, что какое-то рациональное зерно в рассуждениях налоговиков есть. Ведь в большинстве случаев выручка по декларациям и выручка по отчету о прибылях и убытках будут примерно одинаковы. Но применять этот критерий ко всем организациям нельзя.Поэтому, если вам придется столкнуться с такими претензиями со стороны налоговых органов, нужно постараться объяснить им причины расхождений. При этом не обязательно дожидаться окончания камеральной проверки и приглашения в инспекцию. Можно сразу приложить к отчетности пояснительную записку, особенно если эти расхождения существенны.

Таким же образом можно поступить и тогда, когда возражения инспекторов связаны с другими распространенными признаками недобросовестности, потому что большинство из них не выдерживает никакой критики. И если организация сумеет доступно объяснить, почему эти критерии нельзя признать объективными по отношению к ее отчетности, возможно, что ей и не придется в ближайшее время проходить выездную проверку.

К примеру, налоговики практикуют такой способ. По данным бухгалтерского баланса определяется разница между стоимостью готовой продукции, товаров для перепродажи и товаров отгруженных на начало и конец года. Полученная величина умножается на ставку НДС и сравнивается с разницей между суммой налога, начисленной при реализации товаров, и налоговыми вычетами, то есть с суммой НДС к уплате. Если величина, определенная по данным декларации, меньше величины, определенной по данным баланса, значит, считают налоговики, организация завышает вычеты по НДС.В основе этого способа лежит абсолютно справедливое утверждение о том, что разница между стоимостью остатков товаров на начало и конец года должна быть равна разнице между стоимостью товаров, проданных и приобретенных в течение года. Сумма НДС, подлежащая уплате в бюджет, также определяется как разница между налогом, начисленным при реализации товаров, и налогом, предъявленным поставщиками при их приобретении. При этом стоимость продажи товара в нормальных условиях всегда больше стоимости его приобретения. Именно с этой разницы, то есть с добавленной стоимости, и уплачивается НДС. Учитывая все это, можно предположить, что величина НДС, приходящаяся на разницу между стоимостью остатков товаров, которая определяется исходя из цен их приобретения, всегда должна быть меньше суммы НДС к уплате.

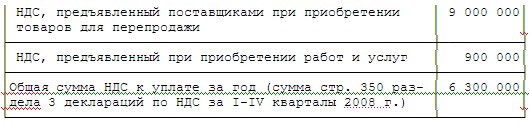

Но это предположение совершенно неверно. Налоговики забывают о том, что в декларации указываются вычеты НДС, предъявленного при приобретении не только товаров, но и работ, услуг и основных средств. При этом приводится только общая сумма вычетов. Поэтому данные декларации по НДС и бухгалтерской отчетности таким образом сопоставить невозможно.------------------------------------------------------------------------------------------------------------------------------------

Пример. Сопоставление данных бухгалтерской отчетности и декларации по НДС

Вариант 1. Организация ведет торговую деятельность. Необходимые данные о стоимости товаров, начисленном и принятом к вычету в 2008 г. НДС приведены в таблице.

Величина НДС, приходящаяся на разницу между стоимостью остатков товаров для перепродажи на начало и конец года, составит 180 000 руб. ((2 000 000 руб. - 1 000 000 руб.) х 18%). Поскольку эта сумма не превышает общую сумму НДС к уплате за год, то в результате такого сопоставления налоговых рисков выявлено не будет.

Вариант 2. Основные исходные данные остаются теми же. Но дополнительно организация приобретает в 2008 г. объект недвижимости стоимостью 40 710 000 руб., в том числе НДС 6 210 000 руб., который принимает к вычету.

Общая сумма налоговых вычетов за год составит 16 110 000 руб. (9 900 000 руб. + 6 210 000), а общая сумма НДС к уплате - 90 000 руб. (16 200 000 руб. - 16 110 000 руб.). Поскольку эта сумма уже меньше величины НДС, приходящейся на разницу стоимости остатков товаров на начало и конец года, отчетность организации свидетельствует о наличии налоговых рисков.

-------------------------------------------------------------------------Нередко выручку от реализации по данным декларации по НДС сравнивают также с приростом дебиторской задолженности по данным бухучета, то есть с дебетовым оборотом по счету 62 "Расчеты с покупателями и заказчиками". При этом не учитывается то, что реализация товаров может и не облагаться НДС. И в этом случае прирост дебиторской задолженности покупателей будет больше налогооблагаемой выручки.

В то же время постоянный рост кредиторской задолженности перед поставщиками тоже кажется инспекторам подозрительным. Если кредиторка растет и при этом организация систематически применяет вычеты по НДС, это, по мнению налоговиков, свидетельствует о фиктивных закупках, произведенных исключительно для завышения суммы вычетов.

О завышении вычетов, с их точки зрения, свидетельствует и то, что оборотные активы растут медленнее, чем внеоборотные. Как считают налоговики, это может означать, что основные средства приобретаются исключительно для того, чтобы принять к вычету НДС. Конечно, в обычных условиях прирост запасов, как правило, выше прироста основных средств. Но ведь вполне возможно, что организация проводит модернизацию производства, закупает новое оборудование.Или еще один пример "несоответствия" данных бухгалтерской и налоговой отчетности. По данным баланса остаточная стоимость основных средств на начало и конец года практически не изменяется или даже возрастает. А в декларации по налогу на прибыль показана выручка от реализации амортизируемого имущества. Чем это можно объяснить? Ну, конечно же, тем, что в течение года организация могла не только продавать основные средства, но и покупать новые. Поэтому их общая стоимость не уменьшается. Это вполне обычная ситуация, но и она может стать основанием для проверки, если вы своевременно не объясните причины ее возникновения.

Подозрительным могут признать также значительное увеличение коммерческих и управленческих расходов без одновременного роста продаж. То есть налоговики считают, что, если такие расходы выросли, значит, обязательно в ближайшее время должна увеличиться выручка и прибыль организации. А если нет, значит, никаких расходов на самом деле не было и организация фальсифицирует отчетность для занижения налога на прибыль. Но представьте себе, что организация только начинает вести деятельности. Понятно, что на этом этапе доля управленческих и коммерческих расходов очень велика. Одна реклама чего стоит! В то же время выручка и прибыль вовсе не обязательно начнут сразу же и неуклонно расти. Ситуация вполне понятная. Но, опять же, чтобы избежать выездной проверки, ее придется объяснять налоговикам.

Далее. Есть несколько обстоятельств, которые свидетельствуют о фиктивности деятельности организации в целом. То есть не о том, что она пытается завысить вычеты по НДС или занизить налогооблагаемые доходы. А о том, что она в принципе создана для участия в какой-либо налоговой схеме и не ведет нормальной предпринимательской деятельности. Например, темпы роста заемного капитала значительно превышают темпы роста собственного капитала. То есть организация практически не получает прибыли или вообще работает в убыток, однако привлекает большие суммы займов. Другой признак - на балансе организации слишком мало основных средств или их нет вообще. При этом не принимается во внимание, что организация может заниматься, например, посреднической деятельностью, для которой основные средства практически не нужны. Или же может арендовать все необходимое оборудование.Ну и, наверное, еще один, последний критерий, на который нельзя не обратить внимание. Я уже говорила, что низкий уровень зарплат включен в перечень критериев оценки налоговых рисков, утвержденный ФНС. Но на практике налоговики обращают внимание не только на средний уровень зарплаты в организации, но и на соотношение зарплат различных работников. К примеру, в Москве подозрительной считается высокая доля зарплат директора и главного бухгалтера в общей сумме выплат. Данные о зарплате конкретных работников налоговики могут найти в формах 2-НДФЛ. При этом они предполагают, что директор и главбух, желая обеспечить себе достойную пенсию, показывают в отчетности свою реальную зарплату полностью. А все остальные работники тоже получают немаленькую зарплату, но "в конвертах", поэтому ее уровень по бумагам оказывается намного ниже.

Думаю, вы согласитесь с тем, что выявить все эти подозрительные моменты в отчетности самостоятельно не составит особого труда для бухгалтера. И при этом он будет знать, насколько велики шансы его организации на проведение выездной проверки. А значит, сможет своевременно к ней подготовиться и дать внятное объяснение всем "подозрительным" фактам.Впервые опубликовано в издании "Главная книга.Конференц-зал" 2009, № 03

9.2. цели, задачи и методы анализа налоговой отчетности

Анализ налоговой отчетности представляет собой оценку полноты и достоверности содержащихся в ней данных, а также степень пригодности их для удовлетворения информационных запросов пользователей. Анализ налоговой отчетности можно также определить как процесс оценки прошлого и текущего финансового состояния организации с точки зрения ее способности выполнять обязательства перед бюджетом по уплате налогов и сборов.

Основная цель анализа налоговой отчетности — выявление резервов повышения эффективности деятельности организации, связанных с формированием и погашением налоговых обязательств. Для достижения этой цели необходимо последовательно и в определенные промежутки времени решить ряд задач:

определить размер налоговых расходов (затрат, издержек);

выявить взаимосвязи налоговых расходов с характером и масштабами деятельности предприятия;

измерить влияние налоговых расходов на деятельность организации;

составить прогноз изменения размера, характера и влияния налоговых обязательств на деятельность организации;

установить приемлемый уровень налоговых расходов (затрат, издержек);

разработать мероприятия, направленные на поддержание налоговых обязательств (расходов, затрат, издержек) на приемлемом уровне.

Решение первой задачи осуществляется в несколько шагов:

выявление состава налоговых обязательств. Определяется перечень налогов, подлежащих уплате организацией, обращается внимание на состав налогооблагаемых баз и различия между объектом и налогооблагаемой базой. Так, объектом обложения НДС является добавленная стоимость, а налогооблагаемой базой — размер выручки (дохода).

выявление структуры налоговых обязательств. Определяется общий объем налоговых обязательств за анализируемый период, а также доля каждого налога в общем объеме. В зависимости от целей анализа выделяются также доля собственно налоговых обязательств, доля штрафов, доля пеней за нарушения налогового законодательства, проценты за полученный налоговый кредит и инвестиционный налоговый кредит, отсрочки и рассрочки, связанные с исполнением налоговых обязательств, доля оплаченных и начисленных обязательств, доля налогов, подлежащих зачету (возврату, возмещению) из бюджета, доля налогов, подлежащих уплате организацией, и налогов, уплачиваемых предприятием в качестве налогового агента за другие организации и физических лиц и др.;

3) выявление динамики налоговых обязательств. На основе данных налоговых деклараций за ряд лет выявляются изменения состава и структуры налоговых обязательств, определяются абсолютные (+, —) и относительные отклонения. При этом обращается внимание на причины изменений. Необходимо отличать изменения, вызванные развитием налогового законодательства, от изменений, вызванных другими факторами (например, падением или увеличением спроса на продукцию, инфляцией, изменением кадровой политики предприятия и др.).

Для решения второй задачи используются методы факторного анализа. Факторные модели строятся как в отношении всех налогов в целом, так и по каждому налогу в отдельности.,Например, нижеприведенная модель включает все налоги, подлежащие уплате организацией:

где Н — общая сумма налоговых обязательств (налоговая нагрузка); AQ — свободный член (например, суммы налогов, доля которых незначительна, разного рода сборы, затраты на обслуживание налоговых платежей и т.п.); А— коэффициент при данном факторе (ставка по /-му налогу); Xt — факторы (налогооблагаемая база по /-му налогу, например расходы на оплату труда, налогооблагаемая прибыль, стоимость имущества др.).

Простейшей моделью для анализа налога на прибыль является:

где Д — доходы организации; Днеоблаг — доходы, освобожденные от налогообложения; Р — расходы организации; — расходы, не уменьшающие налогооблагаемую базу по налогу на прибыль.

Простейшей моделью для анализа НДС является: НДС = 0,18BP, + 0,1 ■ ВР2 НДСзач,

9 Анализ финанс.оічетиости

где BP, — доход (выручка), облагаемая по ставке 18\%; ВР2 — доход (выручка), облагаемая по ставке 10\%; НДСзач — сумма НДС по приобретенным товарам, работам, услугам, принимаемая в зачет.

Факторный анализ в сочетании с использованием методов экономико-математического моделирования характеризуется высокой результативностью. Целевая функция (Н) в приведенной выше модели должна стремиться к минимуму:

Для решения третьей задачи применяются методы коэффициентного анализа. Влияние налогов на деятельность организации характеризуют понятия налоговой нагрузки и налогового бремени. Налоговая нагрузка как экономическая категория отражает соответствие суммы налоговых обязательств, подлежащих перечислению в бюджет и внебюджетные фонды, показателям финансово-хозяйственной деятельности организации. Налоговая нагрузка оценивается ^использованием абсолютных и относительных показателей. Простейшей абсолютной характеристикой является общая величина налоговых обязательств организации за анализируемый период, рассмотренная выше при анализе структуры налоговых обязательств. В этом случае налоговая нагрузка на организацию представляет собой совокупность всех обязательных платежей в бюджет (налоговых и неналоговых), подлежащих перечислению организацией за отчетный период, связанных только с деятельностью этой организации (т.е. за вычетом платежей, которые организация перечисляет как налоговый агент).

Анализа абсолютных изменений налоговой нагрузки недостаточно, так как они не отражают основную составляющую экономического смысла налоговой нагрузки, а именно — ее связь с показателями финансово-хозяйственной деятельности организации. Поэтому налоговая нагрузка на организацию — это та часть налоговых обязательств, которая фактически должна быть выплачена организацией и не может быть перенесена на другие экономические субъекты (например, через повышение цен) или уменьшена в результате применения налогового планирования, оптимизации налоговых платежей, а также другими доступными способами. Как уже упоминалось, налоговая нагрузка в абсолютном выражении меньше или равна сумме налоговых обязательств.

Уровень налоговой нагрузки оценивается при помощи коэффициента эффективности налогообложения (^ЭфНО):

где Н/ — величина налога /-го вида; Д. — величина дохода у-го вида.

В интервале от 20 до 40\% этот коэффициент свидетельствует о возможности снижения налоговых расходов (затрат, издержек, обязательств). Коэффициент менее 20\% свидетельствует о существенном возрастании налоговых рисков, связанных с возможными налоговыми санкциями. Если коэффициент более 40\%, то налоговая нагрузка становится налоговым бременем.

Налоговое бремя организации — это та часть налоговой нагрузки, при наличии которой деятельность организации перестает быть эффективной, — прибыль на единицу продукции с учётом расходов на налогообложение оказывается меньше либо равной тіулю. В этом случае организация прекращает рост и развитие, поскольку не имеет собственных ресурсов.

Пример 1. Предприятие выпускало продукцию одного вида в течение двух последних лет: в отчетном году ее было реализовано 20 тыс. шт., а предшествующем — 10 тыс. шт. Используя данные формы № 2, нужно рассчитать величину налогового бремени организации и оценить полученный результат. Результаты выполненных расчетов представлены в табл. 9.2.

Полученные результаты свидетельствуют о том, что налоговое бремя анализируемой организации довольно высоко. Чтобы организация могла функционировать, величину налогообложения необходимо уменьшить на три четверти в отчетном году и на четыре пятых — в предшествующем. Наметившаяся тенденция к снижению уровня налогообложения недостаточна, необходимо снижение более быстрыми темпами.

Налоговая нагрузка характеризуется также сравнением различных видов налоговых ставок. Номинальная ставка НДС составляет 18\%, 10\%, 0\%. Для более полной характеристики налоговой нагрузки рассчитываются также фактическая и реальная ставки по каждому виду налогов.

Пример 2. По данным бухгалтерской отчётности (форма № 1, см. Приложение 2) необходимо рассчитать фактическую и реальную ставки НДС, проанализировать полученный результат, сопоставить его с результатом примера 1.

Решение*_Воспользовавшись данными примера 1 (табл. 9.2), рассчитаем фактическую ставку как отношение налоговых обязательств по НДС к выручке: 190 / 33 304 • 100 5,7\%. Полученный результат свидетельствует о большой доле товаров, работ, услуг, приобретаемых без НДС или с НДС по ставке 0\%.

Реальная ставка НДС рассчитывается как отношение налоговых обязательств по НДС к прибыли. Если налоговые обязательства по НДС составили 36 тыс. руб. в отчетном году и 30 тыс. — в предшествующем, то реальная ставка составит соответственно 36/3854 100 — 0,93\% и 30 / 2444 • 100 = 1 ?2\%. По отношению к доходу эта ставка составила 36 / 33 625 • 100 = 0; 1 \% и 30 / 29 944 • 100 = 0,1 \%, т.е. не изменилась.

Сопоставление реальной и фактической ставок показало, что увеличение дохода почти не приводит к снижению налоговой нагрузки по НДС.

Более глубокий анализ проводится с учетом части дохода, фактически полученной в денежной форме. Для этого используется показатель «доля в цене фактически полученной выручки», а также связанные с ним «прибыль с учетом фактически полученной выручки» и «прибыль с учетом фактически полученной выручки на единицу продукции». Как известно, не вся дебиторская задолженность бывает погашена. Часть такой задолженности не будет погашена никогда. Поэтому показатель «доля в цене фактически полученной выручки» отражает реальную выручку и рассчитывается как бухгалтерская выручка за вычетом безнадежной к получению дебиторской задолженности, в том числе в пересчете на единицу продукции.

При анализе налоговой отчетности ее принимают как достоверную, что означает: а) все налоги, подлежащие уплате организацией, отражены в соответствующей декларации (требование полноты); б) налоговые обязательства и налоговые платежи отражены в декларациях в полном объеме (требование точности); в) при составлении и заполнении деклараций соблюдены требования соответствующих нормативных актов (требование аккуратности). Достоверность налоговой отчетности подтверждается внешним и внутренним аудитом, а также результатами предыдущих налоговых проверок. Если информационной базой для анализа послужила непроверенная налоговая отчетность или имеются другие сомнения в ее достоверности, необходимо предварительно проверить отчетность и внести соответствующие корректировки либо сделать поправки на возможные искажения непосредственно в процессе анализа налоговой отчетности.

Общая схема анализа налоговой отчетности не отличается от схемы анализа финансовой отчетности. Применяются те же методы — горизонтальный, вертикальный, коэффициентный, факторный, а также статистические, эконометрические, экономико-математические и другие методы общеэкономического анализа.

Поскольку полный анализ налоговой отчетности — процесс весьма трудоемкий, требующий существенных затрат времени, то иногда ограничиваются решением небольших по объему конкретных задач, отвечающих конкретным целям, потребностям пользователей информации. Например, выявление влияния характера налогов на финансовый результат деятельности организации, для чего необходимо решить следующие задачи:

а) установить причины сложившегося соотношения налоговых

б) выявить налоги, наиболее существенные по абсолютной величине платежей;

в) определить зависимость изменения сумм налоговых платежей по наиболее существенным видам налогов от изменения объемов деятельности организации.

Пример 3. Используя приведенные в табл. 9.3 данные о суммах налогов ОАО «Норд» за последние пять лет, необходимо оценить характер влияния налогов на финансовые результаты общества.

Анализ налоговой отчетности – оценка достоверности и полноты сведений, содержащихся в налоговых отчетах, степень их пригодности в удовлетворении информативности пользователей.

Посредством анализа налоговых отчетов производится оценка текущего финансового состояния организации и сравнение данных с прошлыми периодами деятельности с точки зрения способности предприятия осуществлять свои обязанности по покрытию бюджетных обязательств. Анализ налоговой отчетности дает возможность оценить влияние налогов на деятельность организации и выявить существующие ресурсы повышения эффективности ее работы.

Цель анализа – выявление резервов поддержания и повышения эффективности в деятельности по поводу формирования и погашения налоговых обязательств.

Готовые работы на аналогичную тему

- Курсовая работа Анализ налоговой отчетности 450 руб.

- Реферат Анализ налоговой отчетности 270 руб.

- Контрольная работа Анализ налоговой отчетности 220 руб.

Анализ налоговой отчетности связан с необходимостью решения следующих задач:

- Определение размера налоговых издержек;

- Выявление структурной взаимозависимости налоговых расходов и размеров деятельности организации;

- Измерение степени влияния налоговых обязательств на деятельность объекта анализа;

- Прогнозирование изменений в размерах и характере влияния налоговых расходов на текущую деятельность;

- Определение приемлемого для плательщика уровня налоговых затрат;

- Разработка плана мероприятий в поддержании налоговой процедуры на должном уровне.

Обязательные этапы анализа отчетности

Последовательность определения размера налоговых обязательств:

- Определение состава налоговых расходов – подготовка налогового перечня расходов, подлежащих погашению в бюджет, определение налоговой базы и выявление различий между объектом и базой налогообложения;

- Характеристика структуры налоговых издержек – определение объема налоговых обязательств за определенный период времени, установка доли в объеме расходов каждого налога;

- Прогнозирование и анализ динамики налоговых затрат проводится по данным уже зафиксированных налоговых деклараций – определяется изменение структуры и состава налоговых обязательств в абсолютной и относительной форме.

Выявление структурной взаимозависимости налоговых расходов и размеров деятельности организации проводится методами факторного анализа в отношении всей налоговой системы предприятия и по каждому налогу в отдельности.

Модель анализа налога на прибыль

$Нпр = П – 0,24 \cdot (Д – Дно – Р + Роб)$

где Д - доходы; Дно – не подлежащие налогообложению доходы; Р - расходы; Роб – уменьшающие базу налога расходы.

Факторный анализ в сочетании с использованием методов экономико-математического моделирования характеризуется высокой результативностью.

Измерение степени влияния налоговых обязательств на деятельность объекта анализа проводится посредством методов коэффициентного анализа с помощью налоговой нагрузки и налогового бремени.

Налоговая нагрузка отражает взаимодействие суммы налоговых расходов и показателей деятельности предприятия.

Налоговое бремя — это часть налоговой нагрузки, при наличии которой деятельность организации становится не эффективной.

Общую эффективность налоговых затрат можно определить с помощью коэффициентов:

- Платежеспособности – отношение денежных средств к налоговым обязательствам;

- Оборачиваемости налоговых затрат – отношение доходов предприятия к налоговым издержкам;

- Налоговой рентабельности – отношение прибыли к сумме налоговых затрат;

- Эффективности льготирования – отношение налоговой экономии к сумме дохода предприятия;

- Совокупной налоговой нагрузки – отношение суммы начисленных налогов к совокупному доходу организации.

Субъекты предпринимательской деятельности уплачивают налоги в бюджеты согласно законодательству РФ. Государство заинтересовано в поступлении как можно большего количества платежей, которые идут на решение социальных вопросов. Однако слишком большие суммы налоговых платежей делают работу компании нерентабельной. Предприниматели не получают запланированную прибыль и теряют мотивацию заниматься бизнесом.

Поэтому важно правильно выполнить необходимые расчеты и проанализировать результаты последующего планирования работы компании. Рассмотрим, как производится расчет налоговой нагрузки и для чего необходимо проводить эту работу.

- Основные понятия

- Коэффициент нагрузки по налогам

- Как рассчитать налоговую нагрузку организации

- Формулы расчета по видам налогообложения

- Налоговая нагрузка по НДФЛ

- Налоговая нагрузка по налогу на прибыль и формула для расчета

- Налоговая нагрузка по НДС и формула расчета

- Зачем производить анализ налоговой нагрузки организации

- Методы анализа нагрузки по налогам

- Как оценить степень налогового давления

- Опасность низкой налоговой нагрузки

- Налоговая стратегия как способ снижения налоговой нагрузки

Основные понятия

По д термином «налоговая нагрузка» понимают количество налоговых платежей, которые компания платит государству по результатам своей работы и с заработной платы своих сотрудников. Рассчитывается абсолютная и относительная налоговая нагрузка. Разница заключается в следующем:

1. Абсолютная. Обязательные платежи, которые компания уплачивает в госбюджет. Она исчисляется в рублях за отчетный период. Не является объективной характеристикой, так как не учитывает результаты деятельности субъекта предпринимательства. Например, налог в 1 млн рублей будет большим, если компания за год зарабатывает 2 млн. Но маленьким, если валовый доход составляет 100 млн.

2. Относительная. Процент от финансовых показателей компании, который уходит на уплату налогов. Этот показатель и необходим для большинства финансовых расчетов. Он показывает, сколько денег из доходов уходит на уплату налогов.

Далее речь пойдет именно об относительной нагрузке.

Коэффициент нагрузки по налогам

Под этим термином имеется в виду понимают процент налогов в сравнении с общим доходом субъекта предпринимательства. Он очень важен для налоговиков. При слишком низком показателе ИФНС делает вывод о том, что субъект предпринимательства уклоняется от уплаты обязательных платежей, его ожидают налоговые проверки. В приказе № ММ-3−06/333@, принятом в мае 2007 г., указано, что компанию необходимо обязательно проверять, если коэффициент у нее ниже, чем у других субъектов в этой же отрасли.

Также коэффициент налоговой нагрузки рассматривают кредитные организации. На основе результатов анализа принимается решение о кредитовании субъекта предпринимательства.

Банковские учреждения могут отказать в обслуживании счета и заблокировать операции по нему, если размер налоговых платежей ниже 0,9% от всего объема операций. Это требование введено согласно закону 115-ФЗ и методическим рекомендациям 18-Р, принятым Центральным банком РФ.

Как рассчитать налоговую нагрузку организации

Коэффициент налоговой нагрузки учитывает размер всех начисленных и уплаченных налогов, независимо от их видов. Это требование закреплено в приказе № ММ-3−06/333@. Налоговая служба дополнительно в своем письме (№ БА-4−1/12 589@ от 29 июня 2018 г.) разъяснила порядок расчетов:

- Полученная на счет выручка в денежном выражении учитывается без включенных в нее сумм НДС и акцизного сбора.

- Размер налоговых платежей включает в себя НДФЛ, который компания перечислила за своих сотрудников.

- Страховые взносы в расчетах не участвуют.

После вычисления коэффициент сравнивается с таблицами средних показателей по отрасли, которые публикует ИФНС. Если он ниже, следует ожидать повышенного внимания со стороны налоговых органов.

Например, компания по продаже недвижимости заплатила в государственных бюджет 1 200 000 рублей, в том числе налоговые платежи сотрудников. Страховые взносы составили 520 000 рублей. Общий размер выручки от оказания услуг, из которого уже был вычтен налог на добавленную стоимость, составил 13 000 000 рублей.

Налоговая нагрузка считается следующим образом

1,2 млн рублей / 13 млн рублей * 100% = 9,23%

Таблица средних показателей по отрасли:

Из таблицы видно, что коэффициент в примере существенно ниже среднеотраслевого. Это означает, что проверку компании следует ожидать в ближайшее время.

Обратите внимание, что иногда должностные лица ИФНС неправильно определяют налоговую нагрузку, так как при расчетах используют только один из налогов. Например, на прибыль. После чего требуют у компании пояснения. В этом случае достаточно предоставить копии документов, подтверждающих начисление и уплату всех налоговых платежей с письменными объяснениями.

На официальном сайте налоговой службы РФ есть отдельный раздел, посвященный налоговой нагрузке. В нем имеется налоговый калькулятор. С его помощью можно вычислить нужные коэффициенты компаниям, которые используют общую систему налогообложения.

Следует понимать, что минимизация налоговой нагрузки на предприятие не является незаконной. Однако для уменьшения налогов можно использовать только законные методы, предусмотренные НК РФ и подзаконными нормативными актами. С другой стороны, платить минимум налогов нецелесообразно из-за постоянного повышенного внимания со стороны контролирующих органов.

Поэтому обычно субъекты предпринимательства прибегают к оптимизации налогообложения с помощью консалтинговых компаний. С их помощью производится оценка налоговой нагрузки и вырабатывается налоговая стратегия, позволяющая уменьшить налоги без дополнительных рисков.

Формулы расчета по видам налогообложения

В расчет налоговой нагрузки также включаются другие обязательные платежи, если компания уплачивает их по результатам своей деятельности:

- Налоги на полезные ископаемые;

- Акцизные платежи;

- Водный налог и платеж за пользование природными ресурсами;

- На имущество и транспорт;

- На землю.

Налоговая нагрузка по НДФЛ и формула для расчета

Порядок расчета налоговой нагрузки для предпринимателей, которые платят налог на доходы физлиц, указан в письме налоговой службы под номером ЕД-4−15/14 490@. Он определяется как частное от деления начисленного и уплаченного налога на общую сумму выручки. ФНС указывает, что при низкой нагрузке возможен вызов в инспекцию. Но само значение коэффициента, ниже которого показатель опускать не рекомендуется, нет.

Кроме того, в этом же документе указан дополнительный критерий риска — процент профессиональных вычетов при расчете налога на доходы физлиц. Если он составляет более 95%, возможен вызов в налоговую.

Для юридических лиц размер НДФЛ не регламентируется. Здесь во внимание принимается периодичность поступления денежных средств в бюджет. Анализ производится по отчетности формы 6-НДФЛ. Риск возникает в случае:

- Если поступления платежей уменьшились более чем на 10% в сравнении с предыдущим отчетным периодом;

- Если размер поступающего НДФЛ на сотрудника слишком низкий, то есть компания платит своим работникам меньшую зарплату, чем в среднем по региону.

Аналогичные исследования ИФНС может проводить и по страховым взносам.

Налоговая нагрузка по налогу на прибыль и формула для расчета

Налоговая нагрузка по НДС и формула расчета

Регламентация расчетов коэффициента по НДС такая же, как по прибыли. Однако здесь для анализа с точки зрения налоговой службы важна не общая нагрузка, а удельный вес НДС, который предъявляется к вычету, в сравнении с уплаченным.

В письме налоговой службы под номером ММ-3−06/333@ указано, что компания будет попадать в группу риска, если размер вычисленного коэффициента будет более 89% (показатель немного варьируется в зависимости от региона).

Негативные последствия при превышении указанного предела:

- Включение субъекта предпринимательства в план проверок;

- Направление запроса для получения пояснений и подтверждающих документов;

- Вызов на комиссию в налоговую службу. На ней в большинстве случаев предпринимателя убеждают подать уточненную декларацию и уменьшить размер вычетов.

Зачем производить анализ налоговой нагрузки организации

В законодательстве нет точного понятия налоговой нагрузки и значений, которые будут оптимальными с точки зрения государства и предпринимателя. Налоговая нагрузка может быть разной в зависимости от налоговой политики страны, степени контроля и других факторов. Поэтому однозначного ответа на вопрос, достаточно ли компания платит налогов, нет.

Если для государства важно получать максимум налоговых платежей, то компания должна так рассчитывать нагрузку по налогам, чтобы сохранить возможность работы и получения прибыли. Для этого предпринимаются меры по оптимизации платежей, но с одновременным уменьшением возможных рисков.

Правильная оценка налоговой нагрузки позволяет оценить степень ее влияния на хозяйственную деятельность компании, но при этом не выделить компанию среди аналогичных по отрасли и не стать объектов внимания должностных лиц налоговой службы.

Предприниматели, стремясь минимизировать свои расходы, делают это за счет налоговых платежей, в том числе и с помощью «серых» схем. Однако такой подход может привести к большим проблемам в будущем, когда ИФНС начислит штрафы и пени после проведения выедной проверки. Поэтому важно так спланировать налоговую стратегию, чтобы оставаться в рамках действующего в нашей стране законодательства.

Для этого необходимо досконально знать действующее законодательство и умело его применять в зависимости от особенностей работы компании, общих тенденций в экономике. Часто у администрации субъекта предпринимательства нет достаточного количества знаний в налоговой сфере, которые помогут правильно оптимизировать налоговую нагрузку. Поэтому целесообразно в этом случае прибегать к помощи квалифицированных налоговых консультантов.

Методы анализа нагрузки по налогам на субъект предпринимательства

В сфере налогообложения в России отсутствует четкая методика оценки нагрузки по налогам. Иногда из-за недостатка знаний предприниматели используют формулы для расчет аналогового потенциала, что делает невозможным использование полученных результатов для анализа и планирования.

Кроме того, формулы могут изменяться в зависимости от изменения налогового и иного законодательства, выхода новых усредненных показателей по отраслям, изменения местных показателей рентабельности. Поэтому грамотные налоговые консультанты используют несколько методов оценки. Такой поход позволяет учесть влияние большого количества факторов. Полученный по результатам таких расчетов результат поможет принять правильное управленческое решение.

Обратите внимание, что налоговая нагрузка рассматривается ФНС как размер обязательств, которые должны быть уплачены в виде налогов. То есть, ее нельзя уменьшат за счет повышения цен или других факторов, а также уменьшать с помощью налогового планирования и другими способами.

Как оценить степень налогового давления

Для владельца предприятия или индивидуального предпринимателя важна не величина налоговой ставки, а размер прибыли, который остается у субъекта предпринимательства после завершения расчетов с государством.

Поэтому для оценки налогового давления нецелесообразно использовать формулы, предложенные налоговой службой. В них не учитываются доли каждого из налоговых платежей. То есть невозможно проследить, как влияет каждый из налогов на финансовое состояние компании.

Для должностных лиц налоговой службы, которые разрабатывали эту формулу, важен размер поступающих налогов, а не результаты работы компании, то есть рентабельность бизнеса

Министерство финансов РФ разработало свою методику, при использовании которой можно определить общую долю налоговых платежей в выручке. В этой методике также не учитываются отдельные налоги, то есть степень давления каждого проследить невозможно.

Но и проводить вычисления по каждому налогу также необязательно из-за высокой трудоемкости. Поэтому целесообразно выделить только наиболее крупные платежи. Например, если компания работает на общей системе налогообложения, то рассчитывать и анализировать нужно только прибыль и НДС.

Примерные расчеты можно сделать и самостоятельно без использования сложных формул и методик. Например, если вам приходится платить до 40% налогов в сравнении с прибылью, то работа компании однозначно требует оптимизации. Нормальной считается нагрузка, когда размер платежей находится в промежутке между 20% и 40%. Все, что ниже — слишком рискованно, так как обязательно вызовет повышенное внимание со стороны сотрудников.

Опасность низкой налоговой нагрузки

Одним из инструментов контроля соблюдения действующего налогового законодательства плательщиками является вычисление и анализ налоговой нагрузки. Если она ниже, чем общие показатели по отрасли, компании следует ожидать следующих негативных последствий:

- Вызова должностных лиц для выяснения отдельны вопросов и легализации налоговой базы;

- Требования о предоставлении документации, которая подтверждает правильность начисления и уплаты налоговых платежей.

Низкая нагрузка по налоговым платежам будет понятной, если субъект предпринимательства начал работать только недавно. Поэтому размер его налоговых платежей может быть меньше, чем у аналогичных компаний в отрасли. Чтобы объяснить маленький размер платежей достаточно предоставить письменное объяснение в ИФНС.Большие сложности возникают в случае, если предприятие работает долго. Низкий показатель по отрасли может быть вызван тем, что компания работает в нескольких сферах, а налоговики во время анализа используют только основной код экономической деятельности.

Например, компания производит какую-либо продукцию в сфере, где коэффициент нагрузки составляет 20−22%, но одновременно с этим занимается торговлей, где этот же показатель составляет 10%. Если анализировать работу только по первому коду, нагрузка будет заниженной, но по второму она может находиться в пределах нормы. Этот момент необходимо объяснять представителям налоговой службы. Например, посчитать коэффициенты отдельно по каждой сфере деятельности.

Другие причины, которые могут привести к уменьшению размера налогов в сравнении со среднеотраслевым:

- Большое количество инвестиций в развитие бизнеса за счет собственной прибыли компании.

- Развитие производственных комплексов или сетей продаж, что требует использования всей выручки, то есть затраты практически равняются получаемой прибыли.

- Общее снижение спроса на продукцию и уменьшение рентабельности работы предприятий в целом по отрасли.

- Увеличение закупочных цен на сырье в сравнении с предыдущими налоговыми периодами.

- Снижение объемов реализации и увеличение административных расходов.

Налоговая стратегия как способ снижения налоговой нагрузки

Цель расчета налоговой нагрузки на субъекта предпринимательской деятельности — разработка оптимальной налоговой стратегии. В ее состав включается учетная политика и средства управления налоговыми рисками, которые дают возможность уменьшить размер платежей законными методами.

От того, насколько эффективной будет выбранная налоговая стратегия, зависят взаимоотношения с подразделениями ИФНС. Поэтому задача собственника компании или ее руководителя — правильно и строго в рамках действующего законодательства проводит коррекцию налоговой нагрузки.

Сделать это вам помогут специалисты компании «Мегаконсалт». Мы специализируемся на предоставлении аутсорсинговых услуг по ведению бухгалтерского и налогового учета для предприятий среднего и крупного бизнеса. Наши сотрудники, имеющие большой опыт работы в предпринимательстве и налоговой службы, разработают и реализуют налоговую стратегию для получения максимальной прибыли.

Для получения консультаций по этому вопросу и оформления заявки на услугу обращайтесь к нашим менеджерам.

Существует два вида отчетности: бухгалтерская и налоговая. К первой относится баланс и приложения к нему, а также отчеты о финансовых результатах, об изменении капитала и движении денежных средств. Налоговая отчетность включает в себя различные декларации, расчеты и справки.

Нормативное регулирование налоговой отчетности организации

Основной документ, регламентирующий состав и сроки отчетности, — Налоговый кодекс. На основании отчетности организации платят положенные налоги, сборы и взносы.

Можно выделить две отчитывающиеся категории: налогоплательщики и налоговые агенты. Юридические и физические лица, которые согласно НК РФ обязаны уплачивать налоги, называются налогоплательщиками. Лица, которым вменена обязанность по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджет, признаются налоговыми агентами.

Помимо Налогового кодекса к нормативным документам относятся:

- приказы ФНС об утверждении отчетных форм и инструкции по их заполнению;

- официальные разъяснения ФНС по применению законодательства;

- внутренние документы компании (учетная политика).

Состав налоговой отчетности организации

Состав отчетности по налогам зависит от системы налогообложения и вида деятельности.

Больше всего отчетов сдают компании на ОСНО. Организации, применяющие спецрежимы, тратят на заполнение деклараций чуть меньше времени.

Условно можно поделить налоговую отчетность на категории:

- Декларации по налогу, уплачиваемому в связи с применением спецрежима.

- Декларации по имущественным налогам (транспорт, земля, имущество).

- Отчетность по НДФЛ.

- Отчетность по страховым взносам.

- Декларации по налогам, уплачиваемым на общем режиме.

- Декларации по налогам, уплачиваемым за пользование ресурсами (например, водный налог).

На спецрежимах сдают декларацию по ЕНВД, декларацию по налогу, уплачиваемому в связи применением УСН или декларацию по ЕСХН.

На ОСНО основные налоговые отчеты — декларации по НДС и налогу на прибыль.

Обратите внимание, что сроки для одной и той же отчетности могут быть разными для ИП и ООО. Например, декларацию по УСН предприниматели сдают до 30 апреля, а компании должны отчитаться на месяц раньше.

Общая налоговая отчетность

Есть отчеты, которые сдаются независимо от режима налогообложения. Это касается отчетов по НДФЛ и страховым взносом. Все компании должны сдавать в ФНС формы 2-НДФЛ, 6-НДФЛ и расчет по страховым взносам.

Если компания владеет имуществом, по нему сдаются отдельные декларации.

Существует отчет, в котором нет данных ни о доходах, ни о налогах. Ежегодно организации подают в налоговую инспекцию сведения о среднесписочной численности работников. Срок отчетности до 20 января включительно. При открытии новой фирмы нужно заполнить и сдать сведения о численности до 20-го числа месяца, наступающего за месяцем регистрации.

Налоговая отчетность ООО

Рассмотрим два популярных режима и особенности формирования отчетности на каждом из них.

ООО на ОСНО

Декларация по налогу на прибыль в общем случае сдается каждые три месяца нарастающим итогом. Сроки: 28 марта (годовая декларация), 28 апреля, 28 июля и 28 октября. Некоторые компании исчисляют налог на прибыль ежемесячно, поэтому раз в месяц должны сдавать налоговую декларацию и отправлять в бюджет авансовый платеж.

При выплате доходов физическим лицам ООО сдает ежеквартально расчет по форме 6-НДФЛ. Сдать форму нужно до 31 числа месяца, наступающего за отчетным кварталом. Отчет 6-НДФЛ заполняется нарастающим итогом. Раз в год сдается форма 2-НДФЛ (на каждого сотрудника) до 1 марта включительно.

По страховым взносам нужно сдавать в ФНС соответствующий расчет. Сроки сдачи: 30 апреля, 30 июля, 30 октября и 30 января.

Перечисленные отчеты — неотъемлемая часть работы на ОСНО. Если у компании есть транспорт или земля, она должна уплачивать налоги. А вот декларации по этим налогам с 2020 года сдавать не нужно.

Если у ООО на ОСНО есть недвижимое имущество, придется сдать декларацию по налогу на имуществу по итогам года до 30 марта.

ООО на УСН

Упрощенный налог заменяет налог на прибыль, поэтому декларация на прибыль упрощенцами не сдается.

Компании должны сдавать декларацию по УСН. Срок отчетности — 31 марта. При этом состав декларации зависит от выбранного объекта налогообложения. Если компания работает на УСН с объектом «доходы минус расходы», в декларацию следует включить титульный лист, разделы 1.2, 2.2 и раздел 3 (при целевом финансировании). Организации с объектом «доходы» заполняют все разделы декларации, кроме 1.2, 2.1.2, 2.2. Раздел 3 заполняется при наличии соответствующих данных.

При выплате доходов физическим лицам ООО на УСН сдает ежеквартально расчет по форме 6-НДФЛ. Сдать форму нужно до 31 числа месяца, наступающего за отчетным кварталом. Отчет 6-НДФЛ заполняется нарастающим итогом. Раз в год сдается форма 2-НДФЛ (на каждого сотрудника) до 1 марта включительно.

По страховым взносам упрощенцы, как и все компании, сдают расчет. Сроки сдачи: 30 апреля, 30 июля, 30 октября и 30 января.

Декларацию по налогу на имущество нужно сдать при наличии недвижимости.

Представление налоговой отчетности на бумажном носителе

Все больше компаний и ИП переходят на электронную отчетность. Во-первых, это удобно. Во-вторых, немногие налогоплательщики имеют право сдавать отчеты на бумаге.

Дата представления отчетности равна дате отправки письма или дате вручения ее инспектору при личном визите.

Представление налоговой отчетности в электронном виде

Плюсы представления налоговой отчетности по ТКС:

Налогоплательщики обязаны представлять налоговую декларацию в электронной форме при наличии одного из факторов (п. 3 ст. 80 НК РФ):

- среднесписочная численность работников превышает 100 человек;

- обязанность отчитываться электронно предусмотрена для конкретного налога.

Только в электронном формате принимается декларация по НДС. Численность роли не играет.

Способ сдачи отчетов по форме 2-НДФЛ и 6-НДФЛ зависит от численности. Компании, в которых доходы получили 10 и менее человек, имеют право отчитаться по налогу на бумаге. Остальные организации сдают эту отчетность в электронном виде (п. 2 ст. 230 НК РФ).

Хранение налоговой отчетности

Налоговую отчетность нужно хранить в течение нескольких лет. Сроки хранения документов налогового учета установлены в п. 1 ст. 23 и п. 3 ст. 24 НК РФ. Сроки хранения налоговой отчетности зафиксированы в Приказе Росархива от 20.12.2019 № 236.

Налоговые декларации и расчеты необходимо хранить пять лет. Для ИП есть оговорка: все декларации за 2002 год и ранее нужно хранить 75 лет. Расчет по страховым взносам хранится 50 лет с момента его составления.

Чтобы не тратить время на визиты в ИФНС, не стоять в очередях на почте — отправляйте отчетность через интернет. Система Контур.Экстерн поможет сдать любую налоговую отчетность в электронном виде. Заходя в систему, у вас всегда будут только актуальные формы, соответствующие законодательству. Вам останется выбрать нужную декларацию и заполнить ее. Система проверит соблюдение контрольных соотношений и подскажет, какие строки отчета нужно заполнить обязательно. Вы увидите весь цикл движения отчетности: от отправки до принятия налоговым органом. Если декларация по каким-то причинам не пройдет, в Контур. Экстерне появится уведомление, а также понятное разъяснение причин отказа и рекомендации по исправлению ошибки. Также можно создать и заполнить отчетность в учетной программе и выгрузить в Экстерн уже готовую форму.

Читайте также: