Меры стимулирования в виде налоговых льгот применяются

Опубликовано: 01.05.2024

Для стимулирования отдельных видов экономической активности, поддержки определенных территорий или категорий населения в России широко применяются налоговые льготы. Это ежегодно "обходится" бюджетной системе более чем в 2,5% ВВП выпадающих доходов. В то же время до сих пор не ведется систематическая работа по инвентаризации мер налогового стимулирования, отсутствуют единые подходы к оценке их эффективности.

Основной функцией налоговой системы традиционно считают фискальную, то есть формирование доходной части бюджета страны или отдельных ее территорий (региона, муниципалитета). Причем российская налоговая система, как подчеркивается в ряде публикаций, является достаточно эффективной в реализации этой функции, что проявлялось как в длительном периоде профицита бюджета в середине 2000-х годов, так и в относительно небольшом бюджетном дефиците в кризисные периоды 2008–2009 гг. и 2014–2016 гг.

Для стимулирования инвестиций и факторной производительности многие страны применяют налоговые стимулы в рамках своей налоговой политики. В качестве основных аргументов в пользу этого инструмента называются способность налоговых льгот заметно повышать отдачу от инвестиций и сигнализировать об открытости экономики для частных инвестиций, а также их полезность для мобильности капитала. Кроме того, это служит инструментом налоговой конкуренции с другими юрисдикциями. Также считается, что предоставление налоговых льгот – более простое решение, нежели принятие бюджетных программ, направленных на стимулирование деловой активности.

В то же время налоговые льготы, как и иные освобождения и преференции по налогам и сборам, предусмотренные действующим законодательством, приводят к недополученным бюджетным доходам. Поэтому любые инициативы по налоговому стимулированию должны реализовываться крайне взвешенно и ответственно, а страны, которые испытывают сильные бюджетные ограничения, должны быть особенно осторожны в предоставлении налоговых стимулов во избежание усиления сопутствующих фискальных рисков.

Примеров относительно успешного предоставления налоговых льгот немного (Коста-Рика, Ирландия, Малайзия, Китай). В большинстве стран эффект от применения налогового стимулирования оказался обратным: широко распространенные налоговые льготы привели к снижению уровня эффективного налогообложения и эрозии налоговых баз, что стало в свою очередь основными фискальными факторами развития кризисных явлений в национальных финансовых системах, особенно это касается стран с низким качеством госуправления. Дело в том, что успешность применения налоговых стимулов зависит от наличия сразу нескольких важных системных факторов: благоприятных макроэкономических условий, стабильности монетарной и налоговой систем, развитой инфраструктуры, мобильного и прозрачного рынка труда, готовности госструктур к партнерскому (взаимовыгодному) сотрудничеству с бизнесом. В противном случае налоговые преференции могут не только подрывать доходную базу бюджета и требовать болезненных налоговых корректировок в виде более высоких налогов на другие субъекты хозяйствования и виды деятельности, сокращения расходов или усиления зависимости от долгового финансирования, но и приводить к серьезным экономическим искажениям, политическим манипуляциям и коррупции.

В теории налогообложения уже давно сформулированы три принципа оптимальной структуры налогов: эффективность (минимальное налоговое искажение в распределение ресурсов по законам рынка); справедливость (обложение в соответствии со способностью платить налоги); простота (минимальные затраты на администрирование и исполнение налоговых обязательств). Очевидно, что налоговые льготы в целом нарушают эти три принципа оптимального налогообложения, за исключением случаев вмешательства в устранение провалов рынка, налоговой конкуренции за привлечение инвестиционных проектов или формирования налоговых условий для развития экономических агломераций (производственных кластеров). В этой связи наиболее обоснованным налоговым стимулом является установление справедливых и умеренных базовых налоговых ставок.

В России в настоящее время как на федеральном, так и на региональном уровне существует большое количество налоговых льгот и преференций, при этом общий объем выпадающих доходов бюджетной системы составляет, по оценкам Минфина России, от 2,5 до 2,8% ВВП ежегодно.

Основной объем налоговых расходов сосредоточен на федеральном уровне – их доля составляет около 85% от общего размера выпадающих доходов бюджетной системы – и в основном касается таких налогов, как налог на прибыль, НДС, налог на добычу полезных ископаемых, НДФЛ. На региональном уровне налоговые расходы в основном формируются благодаря льготам по налогу на имущество.

Таблица. Распределение налоговых расходов между уровнями бюджетной системы в 2014-2017 гг, млрд рублей

| 2014 | 2015 | 2016 | 2017 | |

| Всего налоговые расходы | 2190,3 | 2163,3 | 2208,8 | 2448,6 |

| в том числе: | ||||

| налоговые расходы федерального бюджета | 1886,5 | 1835,9 | 1882,6 | 2103,0 |

| налоговые расходы консолидированного бюджета | 282,7 | 302,0 | 305,8 | 319,6 |

Источник: Минфин России

В функциональном разрезе доминирующим направлением налоговых льгот является национальная экономика (в среднем 83–85% от всех налоговых расходов), внутри данного раздела наибольший вес имеют воспроизводство минерально-сырьевой базы и сельское хозяйство. В то же время теоретические исследования и эмпирический опыт применения налоговых послаблений указывают, что инвестиции в проекты, неразрывно связанные с конкретным местоположением их реализации (например, инвестпроекты по освоению природных ресурсов или агропромышленные проекты на специально отведенных землях) и не отличающиеся географической "мобильностью", не должны получать специальные налоговые преференции. Более обоснованной формой государственной поддержки их реализации являются бюджетные субсидии.

Еще одной особенностью российской практики применения налоговых льгот, уже не для бизнеса, а для населения, является их компенсационно-стимулирующий характер. Государство берет на себя часть расходов налогоплательщика на образование, приобретение жилья или медицинское обслуживание, как бы стимулируя потребление отдельных видов социальных услуг или рыночных благ. Напротив, в большинстве развитых стран налоговые льготы предоставляются в виде снижения налоговой нагрузки в обмен на одновременное снижение уровня потребления подобных товаров, работ, услуг. Так, в США гражданам, преимущественно проживающим за пределами страны в течение года и фактически не пользующимся общественными благами или благами с положительными внешними эффектами, финансируемыми из бюджетных средств (например, услугами социальной или транспортной инфраструктуры), предоставлено право исключить из налогооблагаемого по законам США дохода чуть более 100 тыс. долл.

Будучи прямой альтернативой бюджетным расходам, налоговые льготы в России отличаются преимущественно бессрочным характером, отсутствием адресности, несмотря на формальную нацеленность на решение определенных задач государственной политики, и выведены из-под бюджетного контроля. Как справедливо отмечает Минфин России, подобная практика создает предпосылки для снижения эффективности мер государственной политики, недооценки фактических объемов поддержки того или иного направления, неоптимального распределения ограниченных бюджетных ресурсов и в конечном итоге ведет к прямым потерям общественного благосостояния. В этой связи необходимо обеспечить в рамках бюджетного процесса проведение регулярного мониторинга и оценки эффективности налоговых расходов бюджета.

На сегодняшний день существует множество исследований, посвященных количественной оценке эффективности налоговых льгот. Но большинство из методик либо не предназначены для всестороннего анализа издержек и выгод, сосредотачиваясь на выявлении отдельных последствий от применения налоговых льгот, либо используют крайне сложное эконометрическое моделирование всех социально-экономических последствий их применения. В силу их сложности и трудоемкости рекомендовать подобные методические подходы для регулярного использования государственными служащими без должной специальной подготовки не представляется целесообразным. Вот почему оценка эффективности налоговых льгот должна сочетать в себе комплексность и всесторонность учета социально-экономических и бюджетных последствий применения налоговых льгот, с одной стороны, и простотой и понятностью алгоритма анализа, с другой.

На наш взгляд, анализ эффективности налоговых льгот следует осуществлять в два этапа: сначала проверку их соответствия необходимым критериям целесообразности, а затем оценку достаточности показателя результативности их фактического или планового применения, характеризующего эффекты от использования льготы.

На первом этапе критериями анализа могут быть:

а) льгота относится к числу налоговых расходов бюджета;

б) потери доходов бюджета от применения льготы являются существенными (например, больше 100 млн руб. ежегодно);

в) льгота не носит узкого характера при том, что она применяется в достаточно специфической сфере либо небольшим числом налогоплательщиков по прошествии нескольких лет от начала ее действия. Востребованность льготы рассчитывается как отношение фактического количества ее потребителей к потенциально возможному количеству ее пользователей;

г) льгота не вызывает сложности администрирования и правоприменения, и/или ее использование не сопровождается злоупотреблениями, и/или ее действие достаточно адресно, и/или имеет соразмерные (низкие) издержки администрирования (издержки администрирования налоговых расходов составляют менее 10% от их общего объема);

д) для достижения целей, которые преследует льгота, отсутствуют менее затратные альтернативные возможности (например, бюджетные субсидии или реализации проектов на основе государственночастного партнерства).

Несоответствие вышеперечисленным критериям свидетельствует о недостаточной эффективности льготы, а, значит, она должна быть рекомендована к отмене, либо по крайней мере к разработке предложений по совершенствованию механизма действия льготы (например, для издержек ее администрирования, повышения востребованности льготы и т.п.).

Результаты анализа на соответствие применяемых сегодня в России налоговых льгот необходимым критериям представлены в приложении. Указанные в нем льготы являются "кандидатами" на отмену.

На втором этапе (в случае выполнения всех необходимых критериев эффективности) ведомство-куратор льготы либо Минфин России (для общесистемных институциональных льгот, затрагивающих интересы нескольких ведомств) должны провести их оценку на предмет соответствия критериям результативности. В этом случае должна быть проанализирована динамика хотя бы одного показателя (индикатора), на значение которого оказывает влияние рассматриваемая льгота. Очевидно, что цели применения льготы могут быть как социальные (например, повышение доступности социально значимых товаров и услуг для потребителя, поддержка отдельных групп населения, стимулирование занятости отдельных групп населения и т.п.), так и экономические (стимулирование инвестиционной активности, поддержка отдельных видов деятельности, повышение инновационной активности, стимулирование экономического развития определенных территорий и т.п.). Поэтому ведомству-куратору или Минфину необходимо подобрать как минимум один из индикаторов, который наиболее чувствителен к целенаправленному воздействию льготы. Например, это может быть объем потребления отдельных товаров (услуг), охват населения услугами социально значимых организаций, доля расходов населения (или его определенных групп) на социально значимые товары и услуги, доля населения с доходами ниже прожиточного минимума, доля инвестиционных расходов в общих расходах организаций, объем выпуска отдельных видов продукции и т.п.

При этом достоверность оценки влияния льготы на динамику целевого показателя (индикатора) зависит от соблюдения ряда требований:

– доступность полной информации о льготе;

– отсутствие в течение анализируемого периода существенных изменений в законодательстве по порядку применения льготы и расчету налогооблагаемой базы;

– отсутствие исключительно отрицательной динамики показателя (индикатора) и соответствующих налоговых расходов;

– отсутствие определяющего влияния иных факторов (помимо налоговой льготы) на динамику значений рассматриваемого показателя (индикатора).

Формирование механизма оценки эффективности налоговых льгот предполагает ряд мер, в частности, введение в бюджетный процесс процедур регулярного мониторинга и оценки налоговых расходов бюджета; формализацию перечня налоговых расходов, подлежащего ежегодному пересмотру с целью учета изменений нормативных правовых актов, списка государственных программ/проектов и их структуры, а также иных обстоятельств; регламентацию процедуры отмены неэффективных и не соответствующих современным целям государства налоговых льгот; закрепление требований к установлению новых налоговых льгот, в том числе предусматривающих повышение адресности их применения и строгой координации с целями и задачами соответствующих инструментов государственного программно-целевого и проектного управления.

Получение адекватных результатов применения предлагаемого механизма оценки эффективности налоговых льгот напрямую зависит от остроты таких общесистемных проблем, как высокий уровень коррупции, избыточно волатильный обменный курс, инфляция, неудовлетворительная прозрачность и ритмичность бюджетных расходов, непоследовательность и непредсказуемость государственного управления и других важных институциональных условий.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Какие тенденции прослеживаются сейчас в вопросах налоговой политики относительно расходов на НИОКР и стимулирования бизнеса к инновациям?

В настоящее время стоит задача адаптации Целей устойчивого развития (ЦУР) ООН в российском контексте, встраивания в систему стратегического планирования, в действующие и новые стратегии и государственные программы. Адаптация ЦУР ООН целесообразна на нормативно-правовом и программном уровнях при одновременной научной, методической, информационной, финансовой поддержке.

Наука, техника и инновации являются фундаментальным инструментом для реализации ЦУР ООН в рамках «Повестки 2030», принятой в РФ (2016–2030 годы). Они позволяют повышать экономическую, социальную и экологическую эффективность деятельности, разрабатывать новые способы достижения целей и расширять возможности по развитию потенциала и организации своего будущего для каждого человека.

В странах-лидерах мировой науки государство, с одной стороны, напрямую финансирует научные исследования, а с другой – стимулирует расходы на НИОКР частного сектора с помощью налоговых мер.

Именно поэтому в России первым шагом стала налоговая льгота в рамках №166-ФЗ от 18.07.17г., по которой компаниям предоставлялась возможность выявить объекты интеллектуальной собственности, которые де-факто существуют в компании, но в момент создания не были правильно оформлены, и затраты на их создание не капитализировались, а учитывались в составе общих расходов периода.

Льгота позволяла не включать внереализационный доход от принятых к учету в результате инвентаризации объектов интеллектуальной собственности в базу по налогу на прибыль. Такие «налоговые каникулы», которые действовали в рамках 2018-2019 гг., были направлены на то, чтобы компании привели в соответствие имеющиеся у них нематериальные активы данным отчетности, а также выделили долю РФ в данных активах для компаний с государственным участием.

Изменения в ст. 251 НК РФ действовали в 2018-2019 гг. В настоящее время инициировано продление льготы по налогу на прибыль. Гардиум отслеживает развитие ситуации.

Дальнейшее стимулирование бизнеса с целью осуществления инвестиций в новые разработки также планируется проводить через различные налоговые льготы. По ряду расходов на НИОКР уже применяется повышающий коэффициент 1,5 для капитализации затрат и созданию нематериальных активов (п.7 ст. 262 НК РФ, Постановление Правительства РФ №988 от 24.12.2008).

Очередные шаги в стратегии Министерства Финансов РФ по развитию НИОКР планируется проводить в рамках опробованного механизма инвестиционного налогового вычета (ст. 286.1 НК РФ)

Законопроект № 802503-7 принят Государственной Думой согласно основным направлениям налоговой и бюджетной политики на 2020 год и плановый период 2021-2022 годов, утвержденных при принятии федерального бюджета, и опубликован в виде Федерального закона 380-ФЗ.

Предполагается наделить субъекты Российской Федерации правом устанавливать инвестиционный налоговый вычет в отношении расходов на научно-исследовательские работы с целью предоставления регионам дополнительных возможностей по стимулированию инновационной деятельности.

По состоянию на середину декабря 2019 года инвестиционный налоговый вычет в отношении расходов на основные средства (ОС) принят в 28 субъектах РФ. В каждом субъекте – свои условия в рамках закрепленных в НК РФ возможностей (ст. 286.1 НК РФ). Распространение механизма инвестиционного вычета в отношении расходов на НИОКР будет приниматься путем внесения изменений в принятые законы субъектов РФ, если будет принято решение воспользоваться предложенным правом. Конечные параметры механизма можно будет определить только после официального опубликования закона конкретного субъекта РФ и вступления его в силу.

Список 28 субъектов РФ с принятым инвестиционным налоговым вычетом:

- Амурская область

- Вологодская область

- Воронежская область

- Еврейская АО

- Калужская область

- Сахалинская область

- Свердловская область

- Республика Карелия

- Удмуртская республика

- Ханты-Мансийский автономный округ - Югра

- Ямало-Ненецкий автономный округ

- Чеченская республика

- Чувашская республика

- Челябинская область

- Ульяновская область

- Тульская область

- Ставропольский край

- Приморский край

- Новосибирская область

- Московская область

- Республика Марий Эл

- Кемеровская область

- Камчатский край

- Рязанская область

- Нижегородская область

- Республика Северная Осетия - Алания

- Республика Адыгея

- Липецкая область

- Москва

- Саратовская область

- Республика Тыва

- Республика Ингушетия

- Краснодарский край

- Курская область

- Тюменская область

- Санкт-Петербург

- Оренбургская область

- Тамбовская область

- Волгоградская область

- Республика Коми

Как же определить, есть ли у вашей компании возможность воспользоваться каким-либо механизмом государственной поддержки, и в отношении каких объектов это применимо? Если вы занимаетесь НИОКР, вероятнее всего, такая возможность есть. Наш практический опыт показывает, что в большинстве российских компаний существуют результаты интеллектуальной деятельности, которые можно трансформировать в дорогостоящие нематериальные активы и использовать в качестве инструмента для получения экономических выгод. Поэтому своим клиентам, чтобы понять, как начинать действовать, мы рекомендуем проводить аудит результатов интеллектуальной деятельности. Итогом аудита становится «дорожная карта», содержащая описание необходимых мероприятий для получения льгот и советы наших экспертов. Не упустите свой шанс!

Оставьте заявку, эксперт свяжется с вами и расскажет о дальнейших шагах.

Библиографическая ссылка на статью:

Ивашинникова Е.А., Голояд А.Н. Налоговое стимулирование развития малого бизнеса в РФ // Современные научные исследования и инновации. 2016. № 1 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2016/01/62400 (дата обращения: 20.05.2021).

Налоговое стимулирование является важнейшим инструментом повышения привлекательности ведения малого бизнеса в стране. Под налоговым стимулированием мы понимаем целенаправленные действия органов государственной власти и местного самоуправления по установлению в законодательстве о налогах и сборах и реальному предоставлению налоговых льгот и иных мер налогового характера, улучшающих имущественное или экономическое положение отдельных категорий налогоплательщиков или плательщиков сборов для создания экономической заинтересованности осуществления ими общественно полезной или иной поощряемой деятельности [3].

Основным законом, определяющим общие положения государственной поддержки малого бизнеса, а также устанавливающим формы и методы государственного стимулирования и регулирования малого бизнеса, является Федеральный закон от 24 июля 2007 года «О развитии малого и среднего предпринимательства в Российской Федерации».

Основные налоговые меры, которое государство приняло для стимулирования малого бизнеса, являются:

1) Упрощенная система ведения бухгалтерского учета

2) Льготные налоговые режимы

3) Налоговые каникулы

4) Рассрочка или отсрочка по уплате налога

Упрощенная система ведения бухгалтерского учета позволяет предприятию сэкономить на таком специалисте как бухгалтер, поскольку налогоплательщику не обязательно обладать углубленными знаниями бухгалтерского учета, а это существенно облегчает условия ведения бизнеса.

Если говорить про специальные налоговые режимы, то на данный момент существует 4 вида налоговых режимов для малого бизнеса: упрощенная система налогообложения (УСН), патентная система налогообложения (ПСН), единый сельскохозяйственный налог (ЕСХН), единый налог на вмененный доход (ЕНВД).

Упрощенная система налогообложения – один из самых распространенных режимов налогообложения малого бизнеса. Но применять его можно только при соблюдении определенных критериев таких как годовой доход, средняя численность работников, остаточная стоимость основных средств предприятия[6]. При выборе такой системы налогообложения ставка налога будет зависеть от следующих факторов:

1) При выборе налогоплательщиком объекта налога «Доходы», налоговая ставка составит 6%

2) При выборе налогоплательщиком объекта налога «Доходы минус Расходы» ставка налога составит от 5 до 15%, в зависимости от субъекта РФ.

При выборе налогового объекта «Доходы», налогоплательщик вправе уменьшить налоговую базу на сумму уплаченных им страховых взносов за своих сотрудников, а также пособий по временной нетрудоспособности, но не более 50% от налоговой базы для организаций. Для ИП ограничений по уменьшению налоговой базы нет [7].

Применение УСН организациями освобождает их от уплаты следующих налогов:

- Налог на прибыль организаций;

- Налог на имущество организаций;

- Налог на добавленную стоимость.

Применение УСН индивидуальными предпринимателями освобождает их от уплаты следующих налогов:

- Налог на доходы физических лиц по предпринимательской деятельности;

- Налог на имущество физических лиц по имуществу, которое используется для предпринимательской деятельности;

- Налога на добавленную стоимость.

Патентная система налогообложения (ПСН) в общем случае предусматривает освобождение предпринимателя от ряда налогов, является добровольной и может совмещаться с другими режимами налогообложения.

Перечень видов предпринимательской деятельности, подлежащих налогообложению в рамках патентной системы налогообложения, ограничен. В частности, под патентную систему подпадают:

- розничная торговля через объекты стационарной торговой сети с площадью торгового зала не более50 кв. мпо каждому объекту организации торговли;

- услуги общественного питания, оказываемые через объекты общественного питания с площадью зала обслуживания не более50 кв. м;

- парикмахерские и косметические услуги;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом.

При выборе ПСН налоговым объектом будет величина не полученного дохода, а потенциально возможного дохода, предусмотренного законами субъектов РФ. При использовании ПСН, налогоплательщики также как и при УСН освобождаются от уплаты ряда налогов [4; 5].

Единый сельскохозяйственный налог имеет самую низкую налоговую ставку 6% от прибыли предприятия. Главным критерием применения ЕСХН является ведение сельского хозяйства в качестве основного вида деятельности предприятия. При использовании ЕСХН, налогоплательщик также освобождается от уплаты ряда налогов.

Единый налог на вмененный доход может применяться только для определенного перечня видов деятельности, указанных в ст. 346.26 Налогового кодекса РФ. Налоговая ставка при выборе ЕНВД равна 15% от вмененного дохода. Вмененный доход в свою очередь равен: Базовая доходность по определенному виду деятельности × К1 × К2 × Величина физического показателя по определенному виду деятельности, где:

К1 – коэффициент-дефлятор – отражает влияние инфляции, то есть изменения потребительских цен на товары (работы, услуги), за несколько лет.

К2 – коэффициент, который учитывает особенности ведения предпринимательской деятельности. В частности, ассортимент товаров (работ, услуг), сезонность, режим работы, величину доходов, особенности места ведения предпринимательской деятельности и пр.

Физический показатель – количественный, характеризует деятельность налогоплательщика и различается в зависимости от ее вида (количество работников при оказании бытовых услуг; общая площадь стоянки при хранении автотранспортных средств и пр.). При использовании ЕНДВ, налогоплательщик освобождается от уплаты ряда налогов. [1]

Еще одной государственной льготой малому бизнесу является предоставление налоговых каникул – освобождение организации или индивидуального предпринимателя от уплаты налогов в течение некоторого периода [2; 3]. В РФ налоговыми каникулами вправе воспользоваться организации и ИП с момента их регистрации в налоговом органе и в течение 2-х последующих лет, а также основной вид деятельности должен попадать в список 4 пункта статьи 346.20 НК РФ. Доход организации или ИП не должен быть менее 70 процентов по основному виду деятельности.

Если налогоплательщик по каким-либо причинам не в состоянии заплатить налог в определенный промежуток времени, он вправе запросить у налогового органа рассрочку или отсрочку по уплате налогов. Для этого необходимо подать соответствующие заявление в ИФНС. В результате рассмотрения этого заявления, будет вынесено решение о предоставлении рассрочки или отсрочки налогоплательщику.

Таким образом, при выборе того или иного специального налогового режима, предприятие освобождается от уплаты различных налогов, таких как налог на прибыль организаций, НДС и другие, вместо них, оно платит один единственный налог, что определенно снижает налоговую нагрузку малого бизнеса и упрощает его ведение. Все вышеперечисленные государственные налоговые льготы существенно стимулируют развитие бизнеса на территории Российской Федерации.

Библиографический список

- Корень А.В., Гулян В.А. Сравнительная характеристика основных преимуществ и недостатков реформы единого налога на вменённый доход // Современные научные исследования и инновации. – 2014. – № 5-2 (37). – С. 8.

- Корень А.В., Краубергер Ж.Ю. Формирование и перспективы развития эффективной налоговой политики в сфере налогообложения микробизнеса // Экономика и предпринимательство. – 2014. – № 12-2. – С. 78-80.

- Корень А.В., Краубергер Ж.Ю. Специальные налоговые режимы в реализации государственной политики по поддержке малого и среднего бизнеса // Международный журнал прикладных и фундаментальных исследований. – 2015. – № 6-3. – С. 479-483.

- Корень А.В., Лещенко Р.И. Механизмы и направления налогового планирования в малом бизнесе // Современные проблемы науки и образования. – 2014. – № 3. – С. 361.

- Корень А.В., Лещенко Р.И. Налоговые платежи организации и пути их оптимизации // Экономика и менеджмент инновационных технологий. – 2014. – № 4 (31). – С. 24.

- Лян М.А., Корень А.В. Налоговое планирование как элемент финансового менеджмента // Современные научные исследования и инновации. – 2014. – № 5-2 (37). – С. 7.

- Чие Е.Э., Корень А.В. Анализ направлений эффективного использования упрощённой системы налогообложения // Современные научные исследования и инновации. – 2014. – № 5-2 (37). – С. 6.

Количество просмотров публикации: Please wait

Связь с автором (комментарии/рецензии к статье)

Оставить комментарий

Вы должны авторизоваться, чтобы оставить комментарий.

- Общие принципы, методы и формы налогового стимулирования

- Опыт развития в зарубежных странах

- Основные направления налоговой политики РФ в сфере инноваций

- Оценка эффективности

Государство заинтересовано в развитии технологий и науки, оно может влиять на этот процесс, используя фискальную систему и механизмы регулирования налогового бремени. С другой стороны, необходимо повышать спрос на инновационные технологии, заинтересованность в модернизации и создании новых технологий.

Налоговое стимулирование инноваций помогает в развитии технологий и науки.

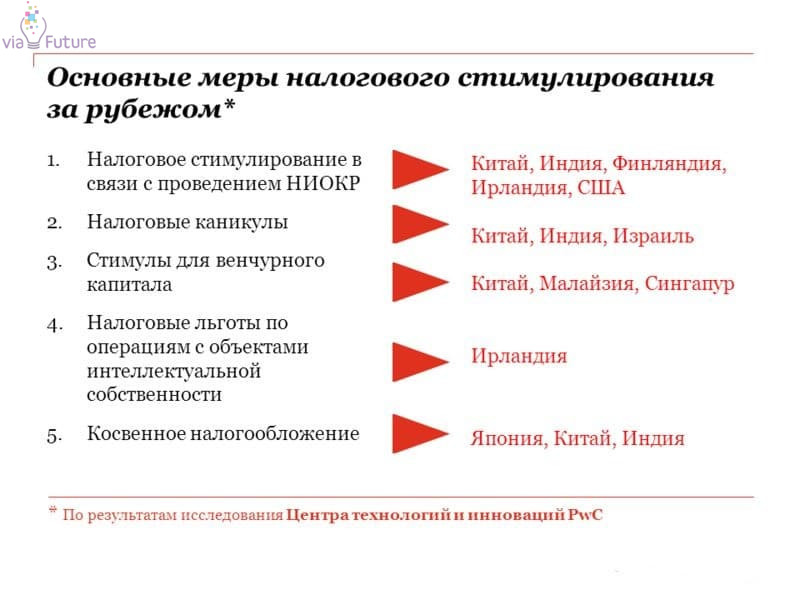

Налоговое стимулирование инноваций на примере зарубежных стран показывает, что наиболее продуктивно использование сочетания нескольких механизмов и форм такого регулирования.

Общие принципы, методы и формы налогового стимулирования

Налоговая система должна регулироваться таким образом, чтобы не создавать препятствий для внедрения инноваций в производственные процессы. Таким образом, результаты научных исследований смогут приносить прибыль не только разработчикам, но и тем, кто использует эти результаты, увеличивая производительность труда.

По опыту применения в России и за рубежом эффективным считают механизм уточнения налогообложения сделок, совершаемых с использованием интеллектуальной собственности.

Рационально амнистирование, а не снижение НДС и таможенных сборов в части экспорта высокотехнологичных товаров. В Российской Федерации пристальное внимание инновациям начали уделять в 2014 г., когда из-за санкций разработали и поэтапно приняли комплекс мер налогового стимулирования развития промышленности и науки страны.

Законодательство о налогах и сборах было соответствующим образом изменено для поддержки инноваций, поощрения научных исследований и увеличения числа опытно-конструкторских разработок.

При изменении фискальной системы учитываются следующие основополагающие принципы:

- законность;

- ориентация на налогоплательщиков по категориям;

- учет того, какие проблемы потребуют решения в будущем;

- соразмерность;

- мотивация;

- интегрируемость.

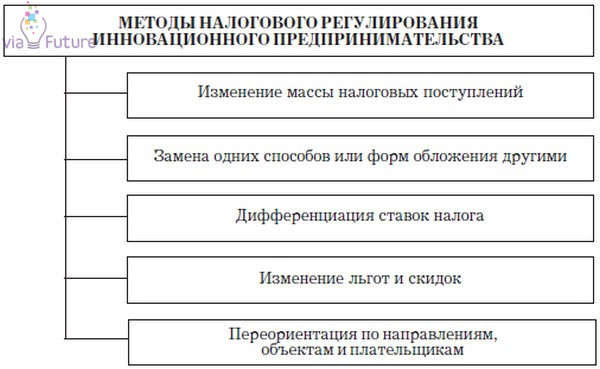

Методы налогового регулирования инноваций.

Формы налогового стимулирования в области поддержки инноваций должны соответствовать ряду требований:

- необходимость соблюдения национальной безопасности;

- учет конкурентоспособности отечественной фискальной системы;

- обеспечение налоговых доходов бюджета и баланс бюджетов разного уровня;

- сохранение социальной стабильности и предсказуемости;

- обязательность воспроизводства налоговой базы;

- устойчивость общественного устройства с точки зрения важных социальных характеристик.

По видам стимулирование исследований и внедрения новых технологий подразделяется на:

- перенос сроков уплаты налогов;

- предоставление рассрочки;

- налоговое инвестиционное кредитование.

В России используется ряд способов налогового стимулирования. Льготы и схемы поощрения закреплены в законе о налогах.

Опыт развития в зарубежных странах

Каждая страна реализует собственный набор решений по налоговому стимулированию инновационной деятельности. Первые результаты смягчения политики взимания платежей в бюджет страны получили в США в 50-х гг. прошлого века.

Вторая волна фискальных льгот прошла в промышленно развитых странах в 80-е гг. Во время мирового кризиса 2008 г. многие страны снова обратились к этому методу стимулирования развития экономики и промышленности.

Показателен пример Японии, которая в этом отношении занимает лидирующие позиции в мире. Там активно используется ускоренная амортизация в отношении научно-исследовательского оборудования и оснащения.

Разработан ряд скидок на платежи в государственный бюджет, учитывающих расходы на инновационные разработки и затраты, понесенные в связи с научными исследованиями. При покупке зарубежных технологий также действуют льготы и рассрочки.

Основные меры налогового стимулирования за рубежом.

В Швеции используют два основных механизма налогового поощрения инновационной деятельности. Скидку до 20% на разницу в затратах на научные и исследовательские работы получают те, кто в текущем году вложил больше, чем в прошлом. 10% от того, что потрачено на исследования, освобождается от налогообложения.

Льготы распространяются на крупный, средний и малый бизнес, но наиболее активно используются мелкими предприятиями и стартапами.

В США из налогообложения исключается ряд затрат, связанных с инновационной деятельностью. Это закупка оборудования, документации и технологий, проведение испытаний и сборка опытных образцов. Подобные методы используются в промышленно развитых странах Европы, в Америки и Австралии.

Одновременно с вычетами выделяются субсидии и гранты на разработки, разовые и регулярные скидки и льготы при создании рабочих мест и выплате зарплаты научно-исследовательскому составу лабораторий, научным сотрудникам.

Налоговое стимулирование в связи с проведением НИОКР.

Основные направления налоговой политики РФ в сфере инноваций

В Российской Федерации используется несколько форм налоговой стимуляции инноваций и научных разработок, внедрения новых технологий и оборудования на действующем производстве.

Прежде всего это освобождение от налога на добавленную стоимость при реализации НИОКР (научно-исследовательских и опытно-конструкторских работ), а также использовании результатов этой работы. Учет расходов на инновационные работы и исследования происходит при расчете НДС.

Как и в большинстве развитых стран, в России приняты повышающие коэффициенты, ускоряющие амортизацию основных средств при ведении научно-технической деятельности.

Амортизация может начисляться нелинейным способом, что снижает размер платежей в ФНС и позволяет развивающемуся предприятию достигнуть стабильности.

Основные направления государственного регулирования инновационной деятельности.

Средства целевого финансирования, направленные на НИОКР, освобождены от налогов на прибыль (статья 149 НК). Ввоз нового оборудования, не имеющего аналогов в России, происходит без уплаты таможенных пошлин и НДС (статья 149 НК).

Расходы на исследования, которые не принесли результата согласно планам, могут списываться, уменьшая налоговую массу (статья 262 НК). К расходам относят также траты на повышение квалификации и подготовку персонала. Действуют льготы на взносы организаций на научно-исследовательскую деятельность.

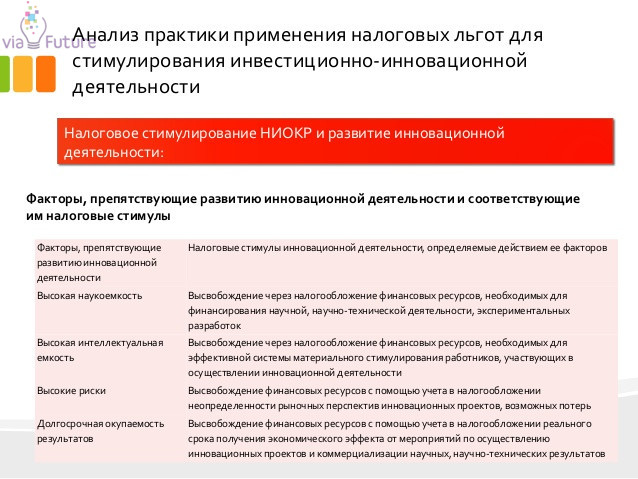

Оценка эффективности

Действенность государственных методов стимуляции инноваций доказана обширным международным опытом. В результате ожидаются стабильный экономический рост и повышение конкурентоспособности разработанных в России технологий.

Развитие фискальных стимулов движется в сторону увеличения гибкости и комбинирования механизмов, различающихся по форме и срокам действия, при достижении поставленных правительством целей.

Однако в действующем законодательстве есть несовершенства, которые уменьшают заинтересованность налогоплательщиков в использовании доступных форм снижения налоговой нагрузки. В результате возникают завышенные трансакционные издержки, обусловленные тем, что право на пользование льготами надо доказывать.

Анализ практики применения льгот для стимулирования инвестиционно-инновационной деятельности.

В первую очередь оказываются востребованы механизмы, связанные с учетом грантов и целевого финансирования, освобождение от НДС при получении патентов и ведении исследовательских работ. Часто используется ускоренная амортизация основных средств.

Наиболее активно налоговое стимулирование инноваций действует для предприятий, относящихся к государственному сектору. Это добывающая и перерабатывающая промышленность, научно-исследовательские предприятия, оборонные и приборостроительные производства.

К ним относятся учреждения образования и здравоохранения, культуры и охраны природы.

Мировая практика показывает, что более продуктивна ориентация на малый бизнес и молодые компании. Стартапы возникают на основе новых идей, требуют оригинальной подачи и стремятся опередить конкурентов, утвердившихся на ранке раньше.

Это дает мощные стимулы для развития. От 1 до 3 лет новый бизнес не приносит прибыли и выходит на самоокупаемость. В это время важно снизить налоговое бремя и дать возможность для роста, что и происходит благодаря продуманной политике налогового стимулирования.

Эксперты NIE Journal исследуют вопрос о том, «Как должна выглядеть налоговая политика в стране?» На вопросы отвечали эксперты, на заседании Совета ТПП РФ по промышленному развитию и конкурентоспособности России .

Налоговая политика занимает важнейшее место развития экономического роста и промышленного производства. Правительство РФ и Госдума предпринимают важные шаги в этом направлении. ТПП РФ во многом согласна с нововведениями, однако при этом Палата разрабатывает дополнительный набор стимулирующих промышленность мер для направления в Правительство РФ.

Если возникают вопросы, по данной теме, напишите эксперту WhatsApp +79169906144 – Бесплатно

Когда цена напрямую зависит от курса валюты

Так, по словам Дмитрия Курочкина, остается открытым вопрос с действующими предприятиями промышленности, которые нуждаются в техническом перевооружении. В условиях экономического кризиса это стало практически невозможно осуществить, поскольку современное оборудование и станки – импортные, либо укомплектованы импортными деталями и их цена напрямую зависит от курса валюты. Если учесть, что за последние 2 года курс рубля упал в два раза, то и стоимость обновления основных средств для промышленников увеличилась в 2 раза.

Инвестиционной льгота

Это подводит к необходимости возврата к прямой инвестиционной льготе – когда часть налоговой базы по налогу на прибыль освобождается от налогообложения, если инвестируется на расширение или восстановление основных фондов производственного назначения по заданным законодателем направлениям, пояснил вице-президент Палаты.

По его словам, уменьшение налоговой нагрузки по налогу на прибыль даст возможность промышленникам сконцентрировать средства на обновлении производственных мощностей и позволит увеличить бюджетные поступления от роста оборотных налогов (акцизы, НДС).

Эксперты ТПП РФ предлагают также освободить от налога на имущество объекты основных средств, находящихся на консервации и реконструкции.

В целях стимулирования развития импортозамещающих производств ТПП РФ предлагает предоставить налоговые льготы по налогу на прибыль организаций и налогу на имущество для вновь создаваемых организаций на период становления такого производства.

Председатель Совета ТПП РФ по промышленному развитию и конкурентоспособности экономики России Константин Бабкин в своем выступлении подробно остановился на предложениях по улучшению налогового климата для бизнеса в стране.

По мнению экспертов, проводимая в России в настоящее время налоговая политика сосредоточена на реализации фискальной функции налогообложения, в то время как потенциал стимулирующей функции налоговой системы, создающей условия для инвестиционных вложений в развитие производства, остается практически нереализованным.

Константин Бабкин напомнил, что текущий уровень налоговой нагрузки на бизнес крайне высок. По данным Мирового банка, за 2014 г. суммарная доля налогов и сборов в прибыли компаний до уплаты налогов составляет в России 47 процентов, против среднего значения 41,2 процента в странах ОЭСР. При этом российская система налогообложения не предусматривает масштабных налоговых льгот и преференций, которые активно реализуются в странах-членах ОЭСР, в частности для стимулирования налогоплательщиков вкладывать получаемую прибыль в развитие производства.

В этой связи предлагается ввести инвестиционную льготу по налогу на прибыль в форме уменьшения суммы уплачиваемого налога в размере 50 процентов затрат компаний на модернизацию имеющихся основных фондов, вложения в НИОКР. Введение предлагаемых стимулирующих налоговых мер позволит в автоматическом режиме регулировать налоговую нагрузку предприятий в зависимости от их инвестиционной активности, уточнил Константин Бабкин.

К важной составляющей налоговой нагрузки на бизнес, оказывающей на промышленное развитие сдерживающий эффект, относятся транспортные налоги и платежи, напомнил председатель Совета.

На сегодняшний день некоторые налоги и платежи являются избыточными и дублирующими друг друга и значительно повышают логистические издержки предприятий, снижая их конкурентоспособность. Транспортную составляющую налоговой нагрузки на промышленность необходимо снизить, сократив количество сборов до одного – транспортного налога, который будет включать в себя плату за проезд.

В целях повышения эффективности работы системы строительства, содержания и ремонта автомобильных дорог общего пользования предлагается также пересмотреть подход к наполнению дорожных фондов РФ. Существующая система финансирования дорожных фондов подразумевает наполняемость этих фондов за счет сбора маркированных налогов и платежей (транспортный налог и топливные акцизы). Между тем годовые отчеты фондов свидетельствуют, что такая система неработоспособна. Так, дорожные фонды лишь на 33 процента финансируются за счет транспортного налога и топливных акцизов. Плата за проезд по платным участкам федеральных трасс не покрывает даже операционных затрат на их содержание.

Целесообразно пересмотреть данную систему в сторону прямого финансирования фондов из федерального и региональных бюджетов. Это позволит ликвидировать маркировку налогов и платежей и установить их ставки на эффективном уровне (без привязки к наполняемости соответствующих фондов), отметил докладчик.

В целях увеличения возможностей для стимулирования промышленного развития в субъектах РФ необходимо существенно реформировать систему распределения налоговых доходов между федеральным и региональным бюджетами.

На текущий момент доходы распределяются в отношении 2 к 1. На 1 рубль доходов федерального бюджета приходится всего 50 копеек доходов регионального бюджета. В целях стимулирования регионального развития необходимо повысить долю для наполнения их бюджетов в налоговых доходах.

Текущая фискальная политика стимулирует продажу и вывоз национального богатства, а не создание и экспорт национального продукта. В результате наблюдается сворачивание обрабатывающих производств и рост добычи нефтегазового сырья в России. Для изменения ситуации необходимо развивать российскую налоговую систему таким образом, чтобы уровень налоговой нагрузки был обратно пропорционален глубине переработки и степени локализации продукции.

В этой связи необходимо установить различные ставки возмещения НДС в зависимости от сектора промышленности. Это позволит осуществить гибкое регулирование, как ценовой конкурентоспособности российской продукции, так и уровня локализации производств.

В целях стимулирования развития экономики требуется провести «обратный налоговый маневр», предусматривающий не просто возврат к старой системе (снижение налога на добычу полезных ископаемых (НДПИ) и рост экспортных пошлин), а существенное повышение привлекательности нефтепереработки относительно экспорта сырой нефти, рассказал Константин Бабкин.

По его словам, для этого необходимо обнулить НДПИ и топливные акцизы, а на объем выпадающих доходов бюджета увеличить экспортные пошлины.

В рамках текущего законодательства в 2015 г. нефтяной отраслью было выплачено 2,5 трлн. рублей НДПИ, 300 млрд. рублей топливных акцизов

и 2,2 трлн. рублей экспортных пошлин. Суммарно 5 трлн. рублей. В рамках «обратного налогового маневра» всю эту сумму предлагается переложить на экспортеров сырой нефти и темных нефтепродуктов (в первую очередь мазута). Для этого необходимо поднять экспортную пошлину на указанную продукцию на 1213 рублей. Это, с одной стороны, повысит привлекательность углубления переработки и производства светлых нефтепродуктов, с другой стороны, сохранит рентабельность экспорта сырой нефти в положительной области (рентабельность снизится с 57 процентов до 10-15 процентов) даже при текущих ценах на нефть.

По словам сопредседателя Общероссийской общественной организации «Деловая Россия» и бизнес-омбудсмена Бориса Титова, Президент РФ Владимир Путин дал поручение продолжить разработку концепции «Экономика Роста» и ее преобразование в среднесрочную программу «Стратегия Роста» на площадке Аналитического центра при Правительстве РФ. Ожидается, что проект стратегии будет представлен Экономическому совету при Президенте в декабре этого года, уточнил он.

«Стратегия Роста» фактически становится одним из двух программных документов, выбор между которыми Президент намерен сделать в ближайшие месяцы. Альтернативное направление представлено разработками Центра стратегического планирования (ЦСП) под руководством Алексея Кудрина. «Стратегия Роста» создается на средства бизнесменов, для которых обретение экономической определенности стало необходимым условием.

В основе «Стратегии Роста» лежит математическая модель развития. Борис Титов подчеркнул, что расчеты базируются не на информации Росстата, как обычно, а на реальных данных Федеральной налоговой службы. Благодаря техническим возможностям ведомства, они оперативно обновляются и позволяют анализировать множество параметров деловой активности. Кроме этого, анализом охвачена база данных сайта госзакупок, планируется подключить базу данных Федеральной таможенной службы.

Уже сегодня разработчики «Стратегии Роста» готовы выдать наглядную картину прироста/сокращения добавленной стоимости, прироста/сокращения общего числа рабочих мест, прироста/сокращения производительности труда и количества высокопроизводительных рабочих мест с 2011 по 2015 годы – в разрезе по конкретным отраслям и конкретным регионам, отметил бизнес-омбудсмен. Для каждого региона, соответственно, может быть создан индивидуальный рецепт оживления экономической активности на базе комбинации системных решений.

В дискуссии по теме заседания приняли участие Елена Дыбова, вице-президент ТПП РФ, Георгий Самодуров, президент Российской Ассоциации производителей станкоинструментальной продукции «Станкоинструмент», Валерий Королёв, начальник управления инвестиций и инноваций торгово-промышленной палаты Ростовской области и другие.

Читайте также: