Макеты печатей ооо ип самозанятых

Опубликовано: 29.04.2024

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

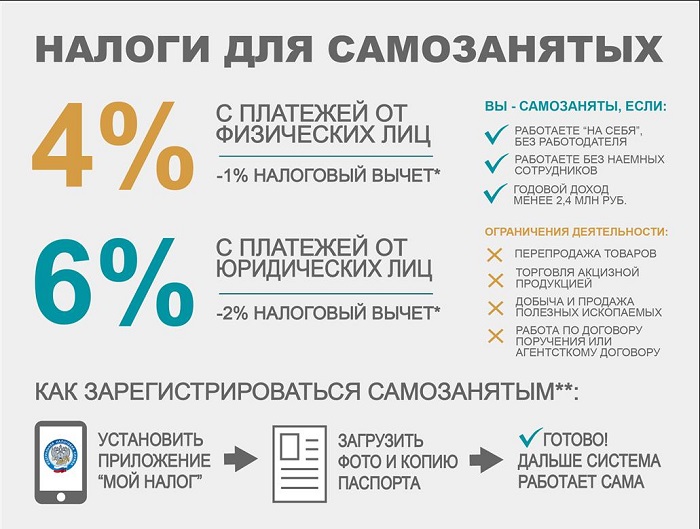

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

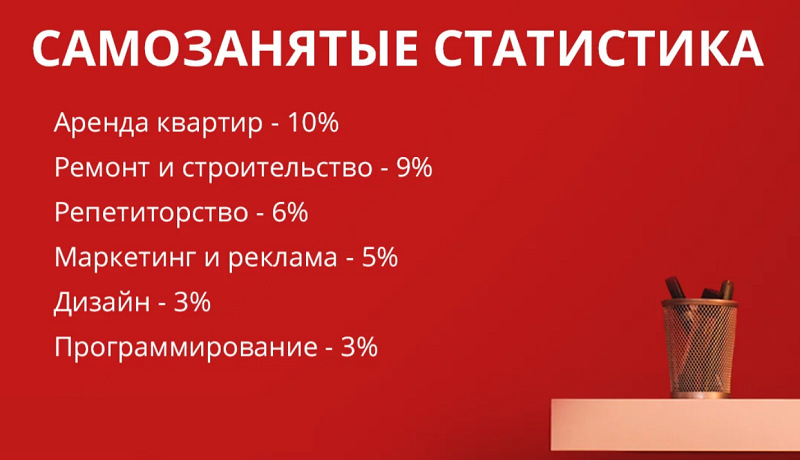

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

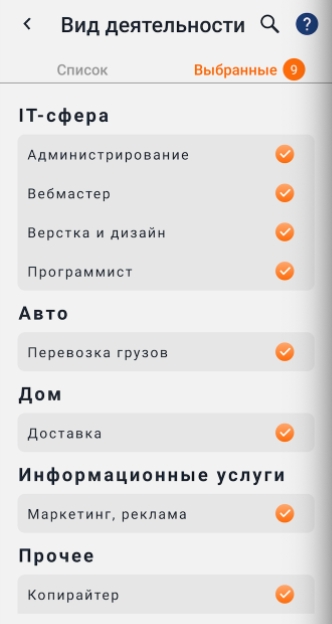

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

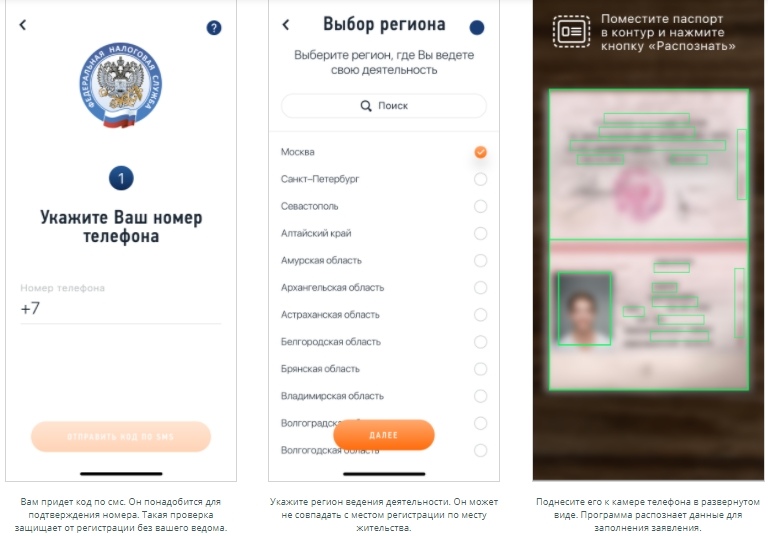

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- В онлайн-сервисе уполномоченного банковского учреждения.

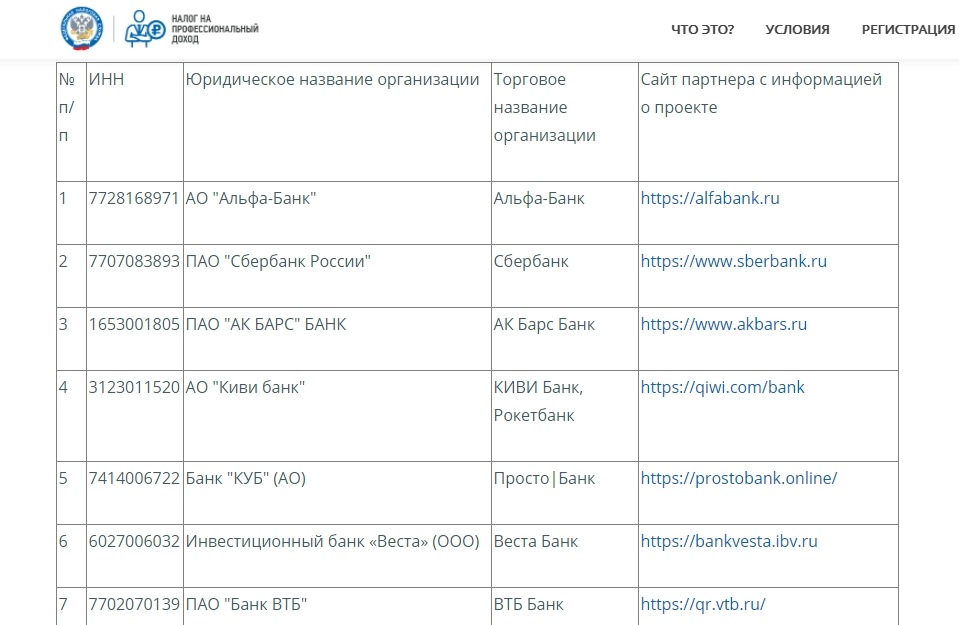

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

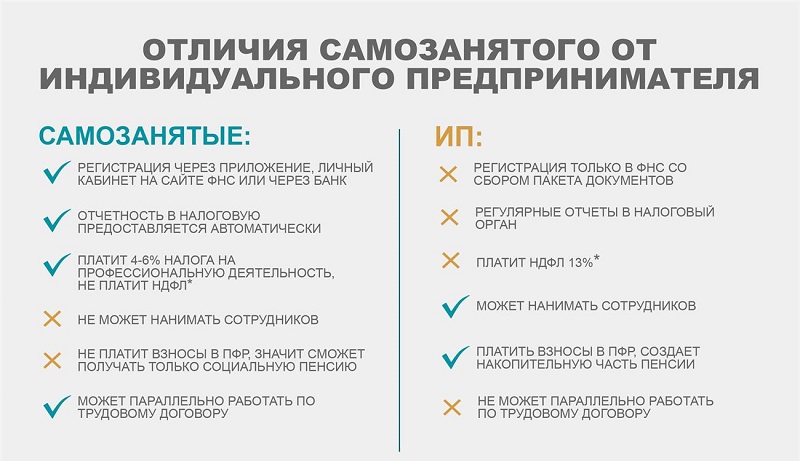

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

С 01.07.2020 были внесены изменения в закон о самозанятых ─ расширен список регионов, в которых можно стать плательщиком НПД (налога на профессиональный доход), теперь это вся территория РФ.

В 2020 году поддержка самозанятых заключалась в предоставлении дополнительных налоговых вычетов в размере 12130 рублей и возврате налога, уплаченного за 2019 год.

Кроме этого, Федеральный закон от 08.06.2020 № 169-ФЗ внес изменения в закон от 24.07.2007 № 209-ФЗ и приравнял самозанятых граждан к субъектам МСП (малого и среднего предпринимательства), что позволит им получать дополнительную поддержку. О том, какую именно, рассказываем в этой статье.

На какую поддержку могут рассчитывать самозанятые

Закон № 209-ФЗ предусматривает такую поддержку малого бизнеса и физлиц, которые используют спецрежим (НПД):

Финансовая ─ предоставление субсидий, бюджетных инвестиций, государственных и муниципальных гарантий по обязательствам субъектов МСП. Также в финансовую поддержку входят кредиты по льготным ставкам.

Предоставление во владение (пользование) государственного или муниципального имущества ─ от земельных участков до транспорта и инструментов. Имущество можно получить даже безвозмездно или на льготных условиях, но использовать его надо только по целевому назначению.

Информационная ─ официальные сайты, где можно узнать о действующих программах для МСП и имуществе, которое можно получить на льготных условиях.

Консультации ─ создание специальных организаций, которые будут отвечать на вопросы из разных сфер (юридические, по налогам и т.д.). Сюда же входит компенсация затрат за консультационные услуги, подтвержденные документально.

Подготовка, переподготовка и обучение работников субъектов МСП.

Закон № 209-ФЗ определяет основные направления поддержки предпринимательства, а конкретные меры устанавливают органы власти разных уровней, например:

Постановление Правительства РФ от 31.12.2020 № 2425 о том, что в 2021 году льготный кредит можно получить под 7% годовых.

Распоряжение Правительства РФ от 30.01.2021 № 208-Р с рекомендациями региональным и местным властям об увеличении мест нестационарной торговли, объектов для развозных продаж, мест на ярмарках и рынках. Такие меры нужны, чтобы больше самозанятых могло продавать продукты собственного производства.

Постановление Правительства РФ от 30.12.2018 № 1764 ─ правила получения кредита по льготным ставкам в 2019 ─ 2024 годах и возмещения банкам недополученных доходов.

Актуальная информация о доступных мерах поддержки самозанятых и других субъектов малого бизнеса есть:

Портале бизнес-навигатора МСП. Здесь можно ввести свой ИНН и получить персональные предложения;

региональных сайтах «Мой бизнес», куда можно обратиться за консультацией по программам для МСП и узнать о проводимых мероприятиях.

А в Санкт-Петербурге есть свой Фонд поддержки МСП. С поддержкой фонда можно разобраться с федеральными законами, связанными с организацией и ведением бизнеса, а также с любым режимом налогообложения.

Отличия между ИП на НПД и физлицами-самозанятыми

При изучении конкретных программ поддержки обращайте внимание, на кого они распространяются. Дело в том, что ИП ─ плательщики НПД и самозанятые, которые не являются предпринимателями находятся в разных категориях (ст.14.1 закона № 209-ФЗ). Поэтому и меры поддержки могут отличаться.

Такое разделение связано с тем, что на НПД есть возможность выбора: остаться физлицом или зарегистрироваться как ИП.

Кроме разных программ поддержки, есть и другие отличия плательщиков НПД со статусом ИП от физлиц-самозанятых:

ИП могут открыть расчетный счет и подключить эквайринг для приема платежей картами через терминал или в интернете. Подробнее об этом читайте в статье «Выгодный эквайринг для физических лиц».

Заниматься определенными видами деятельности могут только юрлица или предприниматели, например, чтобы стать водителем такси, нужно зарегистрировать ИП и получить специальное разрешение.

Если эквайринг не нужен и для выбранного бизнеса необязательно быть ИП, то можно оставаться самозанятым физлицом.

Особенности НПД

Напомним, какие права, обязанности и ограничения есть в статусе самозанятых.

Из всех существующих налоговых режимов НПД самый простой и бюджетный:

Плательщики налога на профдоход не платят НДФЛ в размере 13%, а уплата страховых взносов, в том числе пенсионных по желанию ─ перечислять их необязательно.

Чтобы оформить самозанятость, нужно зарегистрироваться в приложении «Мой налог» или в веб-версии на сайте ФНС.

Рассчитывать сумму налога ─ обязанность налоговых органов, самозанятому нужно только после получения дохода фиксировать сумму в «Моем налоге».

Можно совмещать с работой в найме.

Величина налоговых ставок НПД ─ 6% при работе с организациями, 4% ─ когда самозанятые оказывают услуги физлицам. За счет вычета, размер которого 10 тыс. руб. в год, проводится пересчет налоговых ставок на 2 и 1% соответственно.

Необязательно открывать расчетный счет ─ оплату от заказчиков можно принимать на текущий счет физлица и привязанную к нему карту.

Не нужна онлайн-касса.

Но есть и требования с ограничениями:

Годовой доход не больше 2,4 млн руб.

Продавать можно только товары собственного производства.

Каждому покупателю надо выдавать чек из приложения «Мой налог». Установлены такие сроки ─ при расчетах наличными и картой сразу после оплаты, при безналичных поступлениях на счет, например, от организаций ─ не позднее 9 числа месяца, следующего за расчетным.

Платить налог надо ежемесячно, срок уплаты НПД ─ не позднее 25 числа месяца, следующего за отчетным.

При заключении трудовых договоров ─ найме сотрудников ─ придется распрощаться с режимом самозанятости.

Нет налоговых каникул ─ периода без налоговых платежей, как, например, по некоторым видам деятельности на патенте или упрощенке.

А еще, согласно ст. 129.13, определена ответственность самозанятых за нарушения порядка и/или сроков передачи сведений о расчетах ─ сумма штрафа составляет 20% от суммы непроведенного через «Мой налог» дохода. А если то же самое произойдет в течение полугода штраф составит уже 100% от суммы расчета.

С какими вопросами поможет МТС Касса

Приходите к нам, когда надумаете сменить статус физлица-самозанятого на ИП ─ плательщика НПД, а может, поменять налоговый режим или даже открыть ООО.

Мы поможем в таких вопросах:

Бесплатная регистрация ИП и ООО в налоговой.

Выбор банка для РКО с учетом особенностей вашего бизнеса. Среди наших партнеров много банков, которые предоставляют выгодные условия по ведению расчетного счета, а также различные бонусы ─ бесплатное обслуживание, кэшбэк до 5% и бонусы до 300 тыс. руб. на развитие бизнеса.

Подключение безналичных платежей через эквайринг и систему быстрых платежей (СБП).

СБП ─ это новый способ приема безналичных оплат от покупателей по сниженной ставке до 0,4% ставке. МТС Касса интегрирована с СБП, и для приема безналичных платежей вам не понадобится терминал эквайринга

Подключение онлайн-бухгалтерии. При небольших оборотах и несложных операциях вы сможете самостоятельно вести учет в специальном сервисе и экономить на бухгалтере. С помощью шаблонов вы будете составлять документы, например, акты выполненных работ и счета на оплату, а всю отчетность для ФНС автоматически подготовит онлайн-бухгалтерия.

Выбор онлайн-кассы, если уйдете с НПД.

Итоги

Введение самозанятости позволило многим людям «заплатить налоги и спать спокойно». НПД ─ выгодный режим, при котором не надо перечислять взносы и сдавать отчетность. Главное ─ не забывать все расчеты с покупателями и заказчиками вносить в приложение «Мой налог». На основании этих официальных доходов в ФНС считают, а самозанятые уплачивают налоги.

Но надо помнить, что на НПД максимальный доход за год ─ 2,4 млн руб. После достижения этой суммы придется менять систему налогообложения, регистрировать ИП или ООО, ставить онлайн-кассу. Чтобы не тратить время на всё перечисленное, приходите к нам, мы поможем.

Остались вопросы? Обращайтесь к нашим специалистам!

Справочная / Бизнес‑будни

Самозанятым: какой товар продавать можно, а какой нет?

Самозанятые — это физлица, которые работают на себя. Государство придумало для них мягкий налог на профессиональный доход — не более 6%. А ещё освободило от целого вороха предпринимательских забот — взносов в Пенсионный фонд, деклараций, бухгалтерии и касс.

Но вместе с плюшками государство ограничило формат бизнеса самозанятых.

⛔ Одно из ограничений — по товару. Самозанятые не могут продавать чужой товар. А товар собственного производства не должен попадать под акциз и маркировку. Иначе налоговая снимет с НПД и начислит 13% НДФЛ — и физлицу, и действующему ИП.

Разбираемся, что такое товар собственного производства и что нельзя продавать из-за акцизов и маркировки. Бонусом — как быть с этикетками и ценниками на товар, который сделал самозанятый

Товары собственного производства — можно, перекупленные — нельзя

Самозанятым нельзя перепродавать чужой товар. Исключение — продажа личных вещей, например, старой одежды или автомобиля через Авито. Правило — из п. 2 ч. 2 ст. 4 Закона о налоге на профессиональный доход.

Чужой товар — это который закупили у поставщика, а потом как есть выставили на продажу в соцсети, интернет-магазине или обычном магазине офлайн.

❌ Купить в Икее 100 заварочных чайников, привезти в свой город и продать дороже в магазине самозанятому нельзя.

❌ Набор из чужих товаров — не свой товар. Купить оптом шампуни и бальзамы, сложить в коробку с бантом и продать в розницу как подарочный набор — нельзя. Это перепродажа.

❌ Продавать купленные запчасти, сырье и материалы нельзя. Перепродажу запчастей для машин Минфин запретил напрямую в Письме № 03-11-11/91220.

❌ Совмещать продажу своих и чужих товаров тоже нельзя. Разнообразить ассортимент магазина собственной бижутерии чужим хэндмэйдом и фурнитурой для рукоделия от поставщика не выйдет. Закон не разрешает платить со своих товаров НПД, а с остальных другой налог.

Товар собственного производства самозанятым продавать можно. Так пояснил Минфин в Письме № 03-11-11/95715.

Собственный товар не обязательно создается с нуля. Покупать материалы, заготовки и даже другой товар для переработки можно. Главное, чтобы в итоге получился новый товар.

✅ Можно закупать товар, улучшать его и продавать. Купить заварочный чайник в Икее, разрисовать и продать — можно.

✅ Купить материалы и создать новую вещь — можно. Например, из ткани и каркасов сделать кресла.

✅ Подключить к производству помощника — можно. Купить листы бумаги, нарисовать рисунок, сверстать макет и напечатать плакат в типографии — нормально.

По некоторым товарам уже высказывался Минфин. НПД разрешили применять, если самозанятый:

✅ делает флористические композиции и букеты из цветов — Письмо № 03-11-11/15055;

✅ собирает компьютеры из запчастей — Письмо № 03-11-11/92485;

✅ изготавливает электротовары, в том числе из материала заказчика — Письмо № 03-11-11/101162;

✅ и даже собирает и сдаёт лом черных и цветных металлов — Письмо № 03-11-11/112575.

Подакцизные и маркируемые товары — нельзя

Самозанятым нельзя продавать подакцизные и маркируемые товары. Даже сделанные своими руками дома или на подсобном хозяйстве. Производство таких товаров под особым контролем государства. Это ограничение из п. 1 ч. 2 ст. 4 Закона о налоге на профессиональный доход.

❌ Подакцизные — это товары, за которые платят дополнительный налог — акциз. Потому что они могут навредить здоровью человека и экологии.

Подакцизные товары перечислены в ст. 181 НК РФ:

— этиловый спирт в чистом виде;

— спиртосодержащая продукция с долей этилового спирта более 9%;

— алкоголь с долей этилового спирта более 0,5% — домашние вино, пиво, медовуха, ликёр, сидр и водка, виноградное и фруктовое сусло, порошок для вина;

— табачная продукция — к примеру, самодельный кальянный табак;

— автомобили и мотоциклы;

— бензин, дизельное топливо и моторные масла.

❌ Маркируемые — это товары, на которые наносят специальный код и регистрируют в системе мониторинга Честный ЗНАК. Так государство отслеживает некачественный и контрафактный товар.

— сигареты и табак;

— духи и туалетную воду;

— шины и покрышки;

— постельное белье, кухонный текстиль;

— фотоаппараты и лампы-вспышки;

Список маркируемых товаров постоянно растёт. Следить за ним можно на сайте Честный ЗНАК.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Нужна ли этикетка на товар и уголок потребителя

ИП и организациям обязательно писать на товаре состав, вес, срок годности и другие сведения о товаре. А еще вешать на товар ценник. Так нужно, чтобы покупатель видел, что берёт и сколько это стоит. Это требования из ст. 10 Закона о правах потребителей.

Для самозанятых физлиц нет требования вешать на товар этикетуку и ценник. Но это можно сделать по желанию и из любви к покупателям.

А вот для ИП на НПД требование об этикетке и ценнике обязательно. И повышенная ответственность к продажам потребителям тоже. В частности ИП на НПД обязаны делать уголок потребителя — так пишет налоговая.

Однако самозанятые физлица обязаны выдать покупателю чек — ст. 14 Закона о налоге на профессиональный доход.

И вот в чеке обязательно писать свои ФИО и ИНН, наименование и цену товара. Так нужно, чтобы покупатель смог найти продавца и вернуть некачественный товар. Так могут сделать абсолютно все покупатели — по правилам из ст. 475 ГК РФ.

Если не знаете, как лучше оформить своё дело в 2021 году, чтобы сэкономить на налогах и работать без кучи бумаг, этот материал для вас. Читайте, в чём плюсы и минусы ИП и самозанятости, а когда предпринимателю выгодно совмещать оба режима, чтобы платить меньше налогов и облегчить отношения с налоговой.

Плюсы и минусы самозанятости в 2021 году

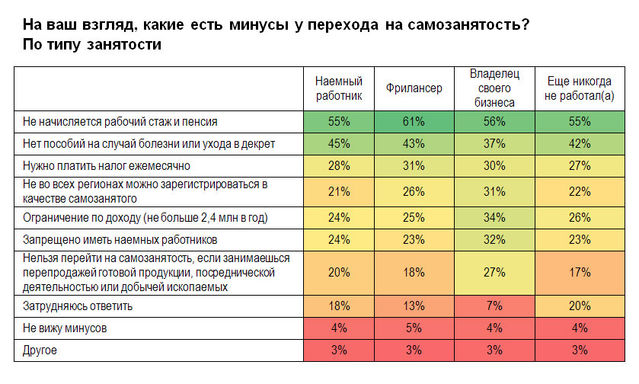

Стать самозанятым можно за десять минут, не нужно вести отчётность и подключать онлайн-кассу. Но нанимать сотрудников нельзя, а стаж работы не идёт. Вот основные преимущества и недостатки при работе в статусе самозанятого.

Плюсы

Онлайн-касса не нужна. Самозанятому не надо подключать и использовать онлайн-кассу для взаиморасчётов с контрагентами и налоговой. Свой доход достаточно отражать в приложении «Мой налог», сам налог рассчитывается автоматически.

Не надо платить налоги, если не работал. Самозанятый платит налоги только с тех денег, которые получил за работу. Если поступлений в этом месяце не было, платить налоги не надо.

Не надо вести бухгалтерию. Налоги к уплате автоматически рассчитываются в приложении «Мой налог» каждый месяц. Там же можно выдать контрагенту чек. Другие документы после получения оплаты оформлять не надо.

Татьяна Петухова, бухгалтер:

«Если доход поступил от юридического лица или ИП, налог будет 6%. Если доход поступил от физического лица — 4%. А если привязать в программе банковскую карту, налог будет автоматически списываться 25 числа следующего месяца за тем, в котором был получен доход. То есть программа всё считает сама и присылает уведомления — самозанятому вести подсчёты не нужно».

Лёгкое снятие с учёта. Перестать быть самозанятым так же просто, как стать им. Достаточно самостоятельно сняться с учёта в приложении «Мой налог»: нажмите на кнопку «Сняться с учета», укажите причину и подтвердите своё намерение. Снятие с учёта произойдёт моментально.

Не надо открывать специальный расчётный счет в банке и платить за его обслуживание. Чтобы работать как самозанятый, подойдёт обычный счёт физического лица в любом банке России. Весь заработок самозанятый получает на свою дебетовую карту.

ИП могут не платить за обслуживание счёта в Точке. Бесплатное обслуживание счёта доступно предпринимателям, которые недавно зарегистрировали ИП и чей месячный исходящий оборот не превышает 250 тысяч рублей.

Самозанятый может привлекать помощников. Самозанятый может передавать часть работы помощникам и заключать с ними договоры гражданско-правового характера. Однако в таком случае самозанятому придётся платить за помощника НДФЛ и взносы, а также подавать за него отчётность.

Несовершеннолетние самозанятые получили дополнительный налоговый бонус. Все самозанятые в возрасте от 16 до 18 лет в 2021, которые зарегистрировались в приложении «Мой налог» после 31 декабря 2020 года, получат налоговый бонус в размере МРОТ 12 130 рублей.

Минусы

Не идёт стаж работы. Самозанятый не обязан платить взносы в Пенсионный фонд, поэтому стаж работы у него автоматически не зачисляется.

Татьяна Петухова, бухгалтер:

«Самозанятый, который волнуется о будущей пенсии, может подать заявление через приложение „Мой налог“ и добровольно платить взносы в Пенсионный фонд. В этом случае стаж будет идти. Сумма за год стажа зависит от МРОТ и отображается после подачи заявления. Например, в 2020 году она составляла 32 448 рублей».

Чтобы добровольно платить пенсионные взносы, самозанятому надо подать заявление через приложение «Мой налог»

Есть ограничения по доходу. По закону самозанятый может заработать не более 2,4 миллиона рублей в год (это порядка 200 тысяч рублей в месяц, если разбить лимит помесячно). Если превысить эту сумму, вы автоматически перестанете быть самозанятым. Вдобавок придётся уплатить налог с дохода по ставке 13% (НДФЛ) с суммы более 2,4 млн рублей и подать декларацию 3 НДФЛ по окончании отчётного года.

Налоговая будет проверять самозанятых. В 2019 году, когда был запущен эксперимент с самозанятостью, налоговая заявила, что пока не будет проверять самозанятых. Из-за коронавируса в 2020 году налоговая приостановила проверки предпринимателей, но с 2021 года начнёт это делать. На этот раз объектом проверок могут стать самозанятые, так как многие предприниматели переводят сотрудников в статус самозанятых, чтобы уходить от налогов.

Плюсы и минусы ИП в 2021 году

Работая как ИП, можно нанимать сотрудников, выбирать систему налогообложения и накапливать пенсионные баллы, но надо сдавать дополнительную отчётность по сотрудникам и справляться с проверками налоговой. Вот основные плюсы и минусы работы ИП в 2021 году.

Плюсы

Более серьёзный правовой статус. На практике многие крупные компании заключают договоры подряда только с теми, кто зарегистрирован как ИП. Так им проще вести учёт и организовывать выплаты. Поэтому ИП проще работать с крупными заказчиками по безналичному расчёту.

Во многих регионах в отличие от крупных городов ИП — более привычный статус. Бухгалтеры многих компании всё ещё опасаются работать с самозанятыми, предпочитая проверенных ИП.

Можно выбрать систему налогообложения. В отличие от самозанятого ИП может самостоятельно выбрать систему налогообложения, исходя из особенностей бизнеса и объёма прибыли. Есть несколько вариантов.

Патент. В связи с отменой ЕНВД с 2021 патент получил особую популярность. Получив патент, можно заниматься почти теми же видами деятельности, что и на ЕНВД. Однако патент не подойдёт, если вы собираетесь продавать сигареты, алкоголь, обувь, лекарства, подакцизное дизельное топливо, автомобили и некоторые другие товары. В штате и на подряде можно иметь не более 15 сотрудников, а доход за год не должен превышать 60 млн рублей.

УСН. Есть два вида УСН: «Доходы» и «Доходы минус расходы». В первом случае налог рассчитывается с суммы всех поступлений на расчётный счёт и по кассе, а процентная ставка зависит от региона регистрации ИП. Ещё налог можно уменьшить на сумму страховых взносов за ИП: на 100%, если у ИП нет работников, и на 50% — если вы работодатель. При УСН «Доходы минус расходы» учитываются все расходы ИП. В этом случае налог рассчитывается с дохода, уменьшенного на сумму расходов. Ставка налога меняется по регионам и видам деятельности, а налог также можно уменьшить на сумму страховых взносов за ИП.

ОСНО. Эта система налогообложения подойдёт тем, кто занимается оптовой торговлей или работает с крупными заказчиками, которые тоже используют ОСНО и платят НДС. Тогда получится принять НДС к вычету и уменьшить свой налог к уплате. Тому, кто выберет ОСНО, потребуется опытный бухгалтер и более внимательный подход к бухгалтерскому учету. Отчётность надо сдавать поквартально, а не раз в год, как при УСН.

Больше возможностей для тех, кто работает по патенту. Нововведений, вступивших в силу с 2021 года, много. Мы рассказывали про них в отдельном материале.

Идёт стаж работы и начисляются пенсионные баллы. Любой ИП обязан платить страховые взносы за себя, поэтому у него идёт трудовой стаж.

Налоговый вычет на взносы в Пенсионный фонд за себя. Всё, что ИП платит в ПФР, можно вычесть из налогов. Учитываются выплаты в Пенсионный фонд и обязательное медицинское страхование.

Можно нанимать работников для любых работ. ИП может принимать сотрудников в штат, работать с ними по договору подряда или ГПХ.

ИП без сотрудников могут автоматически оплачивать налоги и переводить деньги на личную карту с помощью сервиса «Точка XS». А ещё Точка может сдать за вас годовую отчётность и помочь сэкономить на налогах.

Налоговые каникулы для новых ИП. Впервые зарегистрированные ИП на патенте и УСН могут уйти на налоговые каникулы и не платить налоги в течение трёх лет — с 2021 до 2024 год. Каникулы действуют для предпринимателей, которые работают в социальной, научной, производственной сфере или оказывают бытовые услуги населению.

Минусы

Необходимо платить страховые взносы. Все ИП платят за себя страховые взносы независимо от того, велась деятельность или нет. Если ваш доход за год был более 300 тысяч рублей, то с суммы превышения необходимо заплатить налог в размере 1%.

Клиенты Точки могут бесплатно пользоваться онлайн-бухгалтерией для ИП, чтобы сэкономить на бухгалтере. Мы рассчитаем налоговые платежи и подготовим отчётность.

Дополнительная отчётность для ИП с сотрудниками. Такие предприниматели должны подавать ежемесячную, ежеквартальную и годовую отчётность за сотрудников в Пенсионный фонд, Фонд социального страхования и налоговую. Для этого понадобится нанять бухгалтера.

Ставка НДФЛ теперь зависит от доходов. С 2021 года ставка НДФЛ составляет не 13%, как ранее, а зависит от годового заработка. Для предпринимателей с годовым доходом более 5 млн рублей ставка составляет 15% с суммы свыше 5 миллионов рублей.

Отмена ЕНВД. С 1 января 2021 года этот налоговый режим перестал действовать. Все новые ИП, которые только начинают заниматься бизнесом, могут использовать только патент, УСН или ОСНО.

Новые правила расчёта ставок по УСН. С 2021 года ставки УСН зависят не только от объекта налогообложения, но и от сумм дохода и численности персонала. Для доходов менее 150 млн рублей и численности сотрудников не более ста человек действуют стандартные ставки. Если ИП получит более 150 млн рублей или примет на работу ещё одного сотрудника, он должен будет заплатить налог в размере 8% при системе «Доходы» и 20% при системе «Доходы минус расходы».

Налоговая часто проверяет ИП. В отличие от самозанятых налоговая часто проверяет ИП, которые находятся в зоне риска. К таким ИП относятся компании, которые платят существенно меньше налогов, чем в среднем по отрасли, выплачивают сотрудникам подозрительно низкие зарплаты, работают с недобросовестными контрагентами.

Что выгоднее в 2021 году: ИП или самозанятость

Мы спросили экспертов, как выгоднее вести деятельность в 2021 году.

Виктор Миронов, управляющий директор консультационной группы «ТИМ»:

«Первое, что нужно оценить при выборе, — это годовой оборот. Если он больше 2 млн рублей, статус самозанятого не подойдёт. Если оборот меньше, смело оформляйте статус самозанятого во всех случаях за исключением, если вы работаете в Чукотском АО, Ненецком АО и Мурманской области. В этих регионах ставка УСН при налоговой базе „Доход“ составляет 1% — получается выгоднее, чем быть самозанятым.

Другой повод выбрать ИП вместо самозанятости — если ваша деятельность попадает под патент. В зависимости от региона и вида деятельности вы платите фиксированную сумма налога, но авансом. Вот пример из практики. Наш клиент, будучи ИП, платил почти 200 тысяч рублей налога в год и взносы в фонды. Он занимается озеленением, а этот вид деятельности подпадает под патент. Теперь клиент платит 20 тысяч рублей и взносы в фонды. Если бы он захотел стать самозанятым, то заплатил бы не меньше 80 тысяч рублей налога».

Ирина Муравьева, юрист, руководитель продюсерского центра «Diamond Mine»:

«Многие считают, что самозанятость более выгодна по сравнению с ИП. Но это не всегда так. Самозанятый платит с оборота, поэтому тем, кто продаёт товары с высокой себестоимостью или услуги, почти всегда выгоднее использовать ИП „Доходы минус расходы“. ИП также лучше подходит для многих онлайн-бизнесов, где эксперт оказывает услуги сам, например для онлайн-школы. Заплатил 28 тысяч рублей за патент — и спокойно осваивай 60 миллионов рублей в год. Ни самозанятость, ни ИП на упрощёнке не смогут сравниться с патентом.

Но если вы делаете первые шаги и у вас нет уверенности, что продукт или услуга будут востребованы, начните с самозанятости. Безусловный плюс в том, что если не работаешь, то ничего не должен государству. Тогда как ИП в любом случае обязан отдать 40 874 рубля налогов в год».

Ирина Алексеева, главный бухгалтер ООО «УМК»:

Самозанятость хороша на начальном этапе ведения бизнеса. То есть пока ваш бизнес не приносит большой доход, но вы хотите исполнять обязанности налогоплательщика без лишних затрат. В этом случае смело вставайте на учёт как самозанятый. Но старайтесь прогнозировать свои доходы, чтобы вовремя зарегистрировать ИП и перейти на другую систему налогообложения.

Если вы не можете точно сказать, как будет расти ваша выручка, то можно сразу зарегистрировать ИП и выбрать самозанятость. При этом у вас не будет обязанности платить фиксированные страховые взносы. Вы сможете пользоваться всеми преимуществами самозанятости, но как только ваши доходы перешагнут критическую отметку в 2,4 миллиона рублей в год, вы откажетесь от самозанятости и перейдёте на другой режим налогообложения как ИП. При этом не нужно будет останавливать свою предпринимательскую деятельность, дожидаясь, пока будут готовы документы о регистрации ИП".

Как совмещать самозанятость и ИП

Если вы пока не определились, как заниматься бизнесом — в качестве самозанятого или ИП — можно попробовать оба варианта. То есть быть ИП, но платить налоги как самозанятый, не отчислять страховые взносы и не использовать онлайн-кассу.

ИП на НПД доступен предпринимателю, который соблюдает три условия:

- продаёт товары или услуги только собственного производства;

- не имеет наёмных сотрудников;

- зарабатывает на бизнесе не более 2,4 миллиона рублей в год.

Анастасия Бодрова, предприниматель, разработчик и производитель грызунков-прорезывателей «Агу.рчик»:

«Можно быть ИП, а платить как самозанятый и не устанавливать кассу. Такой режим называется ИП на НПД. В этом случае предприниматель имеет все возможности ИП и при этом платит только налог 4−6% без других обязательных взносов, а чеки пробивает в электронном виде в приложении «Мой налог».

Такой способ подойдёт и тем, кому для ведения деятельности самозанятости недостаточно. Например, самозанятый не может получить сертификацию на свой товар или услугу, защитить товарный знак или заключить важные договоры о сотрудничестве с крупными компаниями. Для этого придётся стать ИП. На начальной стадии бизнеса это кажется невыгодным даже не из-за размера налога, а из-за значительной суммы обязательных взносов и обязательной установки онлайн-кассы.

Анастасия Бодрова, предприниматель, разработчик и производитель грызунков-прорезывателей «Агу.рчик»:

«Я начинала свой бизнес по производству грызунков для малышей именно с этого способа. Статус ИП позволил мне пройти сертификацию своей продукции, а статус самозанятого — продержаться в период окупаемости, сэкономив на налогах и взносах».

Чтобы стать ИП на НПД, действуйте так:

- Зарегистрируйтесь как самозанятый в приложении «Мой налог»

- Подайте документы на регистрацию ИП в налоговую. Систему налогообложения выбирать не надо.

- Убедитесь, что вы стали ИП на НПД. Для этого проверьте свой статус в личном кабинете ИП на сайте ФНС. Там должно быть указано, что вы — ИП и применяете налог на профессиональный доход.

Коротко

- Стать самозанятым можно за десять минут, не надо вести отчётность и подключать онлайн-кассу, а ставки налога ниже, чем у ИП. Но нанимать сотрудников нельзя, а стаж работы не идёт.

- Статус самозанятого подходит на старте бизнеса, а также тем, кто имеет основное место работы и хочет заниматься чем-то дополнительно.

- ИП могут нанимать сотрудников, выбирать систему налогообложения, накапливать пенсионные баллы, но вынуждены нанимать бухгалтера, сдавать дополнительную отчётность по сотрудникам, а с 2021 ещё и отказаться от ЕНВД.

- ИП обычно оформляют, когда хотят вести предпринимательскую деятельность и рассматривают это как единственный источник дохода.

- Если вы пока не определились, как заниматься бизнесом, можно попробовать одновременно быть ИП и самозанятым.

- ИП на НПД имеет все возможности ИП и при этом платит только налог 4−6% без других обязательных взносов, а чеки пробивает в электронном виде в приложении «Мой налог» без онлайн-кассы.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Печать является важным атрибутом юридических лиц и индивидуальных предпринимателей, поэтому к ее изготовлению нужно подходить ответственно. О том, какие реквизиты должны обязательно присутствовать в оттиске, вы узнаете из нашего материала. При этом хотим обратить ваше внимание, что при регистрации ООО и ИП, а также в процессе функционирования компаний каждый предприниматель сталкивается с огромным количеством юридических вопросов. Лучшее решение в подобных ситуациях — заручиться правовой поддержкой грамотного специалиста.

Когда печать пригодится

Для открытия расчетного счета. Это редкость, но некоторые банки требуют от ИП заверения документов печатью, подписи на заявлении им недостаточно. Такие условия договора — их право.

Вы можете согласиться и сделать печать. Или выбрать другой банк — большинству крупнейших игроков на рынке достаточно вашей подписи на заявлении. Современные банки могут открыть счет даже онлайн, без вашего присутствия.

Для участия в тендерах. В законодательстве о госзакупках есть упоминания о печати — ею нужно заверять заявки на конкурсы. Но есть оговорка, что это нужно делать только «при наличии печати». Нет печати — нет и обязанности.

В коммерческих закупках заказчики или организаторы тоже могут требовать заверения печатью. Но обойти это просто: документы, заверенные электронной подписью, юридически значимы и приравниваются к бумажному оригиналу с подписью и печатью.

Онлайн-бухгалтерия для самостоятельных предпринимателей. Ведите учет без специальных знаний.

Печать требуют поставить на доверенности, если вы участвуете в закупках не самостоятельно.

Для работы с крупными компаниями. Корпорации и крупный бизнес требуют от подрядчиков заверения документов печатью — для них это дополнительная гарантия подлинности и защита от мошенничества.

Вместо печати вы можете предложить контрагенту письмо об ее отсутствии. Достаточно написать его в произвольной форме и указать свои реквизиты. Или пользуйтесь электронным документооборотом, в этом случае печати точно не нужны, а проблем с подлинностью не возникает.

Изготовив печать, ИП должен ею пользоваться. Если она имеется в наличии, но ИП не заверил ею документ, через суд такую бумагу можно признать недействительной. Поэтому контрагенты перестраховываются и просят у ИП письмо об отсутствии печати. Или требуют сделать печать и заверять ею документы, чтобы точно исключить проблемы.

У печати есть свои плюсы: вы можете увеличить количество контрагентов за счет крупных компаний и снизить риск подделки документов.

Но если печати нет, ИП может просто расписываться в документах — например, в товарных чеках, приходных кассовых ордерах, трудовых книжках и заявлениях.

Когда появляется нужда в печати?

Во-первых, до сих пор есть банки, обслуживающие лишь ИП с печатью. Здесь есть два пути: идти в банк, где можно работать без печати, или делать печать.

Во-вторых, печать требуется, если вы планируете не работать один, а брать в штат сотрудников. Все записи в трудовой книжке подтверждаются печатью, эта обязанность закреплена законодательно для любого работодателя.

В-третьих, без печати невозможно оформление бланков строгой отчетности, выдача приходного кассового ордена. Печать в этих случаях требуется законом.

В-четвертых, изготовить печать придется, если вы рассчитываете принимать участие в государственных закупках. Дело в том, заявка на это участие без оттиска печати просто не принимается.

В-пятых, печать, по мнению некоторых игроков рынка, добавляет статусности ИП.

В-шестых, это дополнительная защита, так как подпись подделывают чаще, чем печатные оттиски.

Важно! Печать необязательна для ИП. Статья 19 ГК РФ говорит о том, что права ИП обеспечиваются его именем (ФИО). Для признания договора с ИП действительным достаточно лишь полного имени предпринимателя.

Минусы печати для ИП

Главный минус: если вы сделали печать, придется ею пользоваться. Печать нужно возить с собой на заключение договоров, заверять ею другие документы и заявления. Обычной подписи в этом случае недостаточно.

На изготовление печати нужно тратить деньги: в зависимости от региона и компании берут около 1 000 руб.

Печать могут украсть, или вы можете ее потерять. Это опасно — мошенники могут подделать документы, вы получите нежелательные обязательства. Плюс придется тратить время на восстановление печати.

Какие требования предъявляются к печатям ООО?

В действующем законодательстве не содержится перечня обязательных реквизитов печати, однако это не означает, что она может быть любой. Как известно, печать изготавливается для заверения различных документов (в том числе при взаимодействии с государственными органами) и оформления бланков. Поэтому вполне естественно, что она должна иметь определенные элементы, которые позволят соотнести ее с конкретной компанией. Согласно общепринятым нормам, печати ООО содержат следующие реквизиты:

- сведения об организационно-правовой форме;

- наименование компании;

- ОГРН;

- ИНН;

- юридический адрес.

По форме она должна быть круглой. Информация, содержащаяся в оттиске, указывается на русском языке. Если в наименовании компании есть слова или аббревиатуры на иностранных языках (или на языках народов России), их также можно включить в текст оттиска.

Важно! Указывать полный юридический адрес компании не обязательно. Достаточно, чтобы оттиск содержал наименование населенного пункта, в котором находится ООО.

Какую печать стоит сделать ИП

Если вы все-таки решили сделать печать, придерживайтесь общепринятых требований к ней: образец должен содержать ФИО, местонахождение, указание, что вы ИП, ИНН и ОГРНИП. Еще в центр помещают герб или логотип.

Требований по форме тоже нет. Но лучше сделайте круглую — организации привыкли, что у них именно такие печати.

Регистрировать новую печать необязательно. Но ИП на всякий случай направляют сообщение о появлении печати в ФНС, ОВД и торгово-промышленную палату региона. Еще можно попросить изготовителя занести данные о печати в его реестр. Так делают, чтобы попытаться обезопасить себя от подделок печати — в случае проблем сможете подтвердить, что на поддельном документе не ваш оттиск.

Кратко о том, нужна печать ИП или нет

- Обязанности делать печать нет. Если кто-то пытается запугать вас и потребовать штраф за отсутствие печати — это мошенники, обращайтесь в полицию.

- Печать пригодится для работы с крупными корпорациями — обычно заверения договора или акта подписью недостаточно. Вместо печати можно перейти на электронный документооборот.

- Печать могут потребовать банки при открытии расчетного счета. Это редкая ситуация. Крупным банкам печать не нужна.

- Печать может пригодится для участия в тендерах — ею заверяют доверенность, если кто-то участвует вместо вас. Но в законе таких требований нет.

- Если вы сделаете печать, придется ею пользоваться постоянно, подписи будет недостаточно. Будьте аккуратнее: если печать украдут, ею могут воспользоваться мошенники.

Если ИП закрывают

Если вы решили закрыть свое ИП, и у вас была печать, то нет особого процесса по ее ликвидации. Вы просто закрываете свое ИП в налоговой, а печать можете оставить себе на память.

Если печать была зарегистрирована, то ее регистрация ликвидируется вместе с ликвидацией ИП. Но если вы регистрировали печать в налоговой, то при ее ликвидации необходимо получить от налоговой акт об ее уничтожении. Для получения этого акта вы подаете в налоговую ксерокопию своего паспорта, заявление о ликвидации печати и саму печать.

Стоит также знать, что вы можете передумать пользоваться печатью, не закрывая при этом свое ИП.

Что должно быть на круглой печати?

На бумаге должен оставаться чёткий отпечаток. Обязательным условием является его круглая форма и наличие таких сведений:

- наименование предприятия;

- герб страны (для государственных предприятий);

- фамилия, имя и отчество (для индивидуальных печатей);

- город, в котором зарегистрирован субъект.

Только эти пункты списка являются обязательными. По желанию заказчика на оттиске могут появиться и такие элементы;

- эмблема или фирменный знак;

- адрес расположения;

- защитные гильоширные сетки.

Возможно использование разных шрифтов и линий. Эти нюансы оговариваются на этапе составления эскиза. Для начала опытный дизайнер предложит общий макет, в котором будет учтён диаметр печати по ГОСТу. Если он будет утверждён заказчиком, специалист приступит к заполнению свободной площади эскиза. Этот процесс не занимает много времени и происходит на ваших глазах. Вы сможете высказать свои пожелания по поводу изменения малейших деталей.

Типовые диаметры, которые утверждены ГОСТами

Печать – это инструмент защиты документов и способ идентификации субъекта хозяйственной деятельности среди множества других. Для защиты коммерческих прав допускается использование уникальных элементов. Неизменными остаются размеры оттисков. Они зависят от предназначения документов, на которых проставляются.

- Для маркировки служебных бумаг, которые не выходят за пределы предприятия, используется диаметр 12 мм.

- На удостоверениях личности или пропусках ставятся оттиски, диаметром 24 мм.

- Размер печати врача или инспектора – 30 мм.

- Госучреждения, ООО и индивидуальные предприниматели ставят оттиск, диаметром 39-40 мм.

- Финансовые документы заверяются печатью, диаметром 45 мм.

Самым большим может быть диаметр 50 мм. Он используется, если представитель заказчика (юридического лица) хочет указать на отпечатке большое количество данных. Кроме всех вышеперечисленных, это могут быть, например:

- ИНН и БИК;

- номер расчётного счёта;

- наименование банка, в котором обслуживается компания.

Для крупного предприятия может понадобиться разработка нескольких эскизов. Это могут быть штампы для использования канцелярией, бухгалтерией, отделом кадров, ОТК и другими подразделениями.

По правилам оттиски ставятся на специально отведённом участке бланка с пометкой «М.П.». Если такой пометки нет, он ставится рядом с подписью руководителя. Желательно не перекрывать отпечатком саму подпись. Иначе подлинность документа может быть оспорена в судебном порядке.

Заказывая печать, нужно учесть все нюансы. Не стоит загромождать площадь оттиска излишней информацией. Её нужно указывать только в том случае, если она, действительно, важна.

Где произвести регистрацию печати

В регистрации печатей заинтересованы не только ФНС и иные государственные органы, но и сами предприниматели. Наличие реестра позволило бы доказать свою позицию в случае спора или судебного конфликта. Однако на данный момент такой возможности нет.

Регистрацию не производит ни один из существующих органов.

Единственный способ доказать, что использовалась поддельная печать – провести экспертизу. Чтобы затруднить ее воспроизводство, используются различные методы защиты. Но это существенно повышает стоимость атрибута и усложняет его производство.

Прочтите: Как открыть ИП в 2021 году: пошаговая инструкция для начинающих

Сколько стоит печать

Стоимость изготовления фирменного оттиска будет зависеть от сложности. Ведь сейчас имеется возможность заказывать печать, выбирая из множества представленных видов. Регламентируется лишь несколько позиций, которые принято размещать на печати ИП, как например, ИНН. Однако, допустим, форма не обязательно может быть круглой, бывают и оттиски в виде треугольников и квадратов.

К тому же по желанию клиента, ставится и дополнительная информация, и некоторые элементы, которые кроме как декоративной функцией ничем не обладают. Да и сама внешняя оболочка печати делается из различных материалов, что также влияет на конечную стоимость продукта.

При самых низких требованиях, стоимость этого инструмента начинается от 400 рублей. Но совсем дешевить не имеет смысла ведь, скорее всего, вы будете использоваться оттиск постоянно, а значит, вам нужен хоть немного надёжный механизм, которым будет легко и, главное, удобно пользоваться. Именно потому, многие предпочитают сразу заказывать автоматическую печать.

По срокам изготовления разные фирмы предлагают различные условия. Но стандартно это не больше недели. Однако в некоторых случаях могут сделать и вообще за несколько часов. Опять же, всё зависит от того, какая именно печать вам нужна и насколько сложно её сделать.

Что касается дешевизны, то можно сэкономить и выбрать китайские варианты, а не европейские. Но будьте готовы к тому, что долго они не прослужат.

Виды печатей и штампов

Без печатей и штампов не может обойтись ни одно предприятие или организация, а также индивидуальные предприниматели, специалисты некоторых профессий, например, врачи. С ними документы принимают официальный характер, законное значение и приобретает правовые полномочия.

Печати и штампы применяются во всех сферах деятельности, где ведется делопроизводство. Они используются при заключении любых сделок, в финучреждениях, на производстве и т. д. К таким принадлежностям относится даже банальный нумератор, который может быть ручным либо же автоматическим.

Во многих организациях используется сразу несколько типов печатей и штампов. Все они имеют свое предназначение и классификацию.

Кража печати

Если у ИП украдена печать, то ему следует написать заявление в полицию. В таком случае по факту кражи полицейские заведут уголовное дело и проведут соответствующее расследование. Бизнесмен имеет право получить на руки копию постановления об открытии такого уголовного дела.

Кроме того, заявление о потере такого устройства необходимо подать в банк, в котором открыты расчётные счета компании. Это необходимо сделать, потому что укравшие печатный прибор преступники могут снять денежные средства с расчётных счетов предпринимателя.

Также, объявление о потере ИП надо опубликовать и в свежих выпусках газет, журнале. Также он должен уведомить о потере такого прибора своих контрагентов.

Читайте также: