Майнинг вид деятельности самозанятый

Опубликовано: 16.05.2024

Дата последнего комментария: 2020-10-05

- Налогообложение криптовалют. Как избежать банковских блокировок?

- Банк заблокировал карту по 115 ФЗ. Что делать? 8 советов для физлиц.

- 6 шагов. Как руководителю без знаний учета проверить ошибки в работе бухгалтера.

С 1 января 2021г вступил в силу долгожданный Закон N 259-ФЗ от 31.07.2020г «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации», далее закон «О ЦФА». Закон устанавливает понятия «цифровых финансовых активов», «цифровой валюты» и многие другие, вносит ясность в деятельность, которая ранее никогда и ничем в нашей стране не регулировалась.

Признав новый пласт экономики государству остается урегулировать многие вопросы связанные с налогообложением криптовалют и банковским контролем. В данной статье, опираясь на имеющиеся данные и опыт попробуем разобраться с тем, что делать с налогами и банками сейчас.

- 1 Что нового в налогообложении цифровых валют?

- 2 Нужно ли открывать ИП, при торговле криптовалютами?

- 2.1 Незаконной предпринимательской деятельностью является получение предпринимательского дохода более 2-х раз в год.

- 3 Налогообложение криптовалют, какой режим выбрать?

- 3.1 Налоговый режим для самозанятых при налогообложении криптовалют.

- 3.1.1 Позиция №1 – применять НПД при торговле криптовалютами можно.

- 3.1.2 Позиция №2 – применять НПД при торговле криптовалютами нельзя.

- 3.2 Можно ли использовать режим самозанятости (НПД) при майнинге криптовалют?

- 3.3 НДФЛ при налогообложении криптовалют.

- 3.3.1 Доходы от торговли криптовалютой для целей НДФЛ.

- 3.3.2 Расходы от торговли криптовалютой для целей НДФЛ.

- 3.3.2.1 Какие документы представить налоговикам для подтверждения налогообложения криптовалют для целей НДФЛ?

- 3.4 ИП на упрощенке при торговле криптовалютами. Какой вариант упрощенки выбрать?

- 3.1 Налоговый режим для самозанятых при налогообложении криптовалют.

- 4 Блокировка счета банком по 115 ФЗ при операциях с криптовалютами.

- 4.1 Банк заблокировал счет по 115 ФЗ за операции с криптовалютой и прислал запрос. Что делать?

- 4.2 6 ошибок при работе с банками и торговле криптовалютами.

- 5 Заключение.

На сегодняшний день остается много неясностей, так как не приняты изменения в Налоговом Кодексе, а официальные разъяснения финансового и налогового ведомства очень скудны. По мере принятия новых законов данная статья будет обновляться, а сейчас имеем:

- Понимание того, что цифровая валюта – это имущество, соответственно должны применяться нормы имущественного права. Ее можно купить, продать, подарить, пожертвовать и т.д. Но, с точки зрения налогообложения, требуются изменения в НК.

- Физические лица, ИП, а также российские и иностранные компании на территории РФ будут представлять в налоговые органы специальные отчеты об операциях с криптовалютами. Подача отчетности будет носить обязательный характер при сделках, сумма которых превысит 600 000 рублей в год. Срок подачи первой декларации – до 30 апреля 2022г.

- Пока не утверждены формы уведомления ФНС о факте приобретения криптовалюты.

- Пока не понятно, как облагать доход от получения криптовалюты в подарок, по промо – акции на бирже. Обычно такая валюта не обменивается на фиатную валюту (официальная валюта страны, которая выпускается Правительством).

- Не до конца понятно, нужно ли открывать ИП и будет ли регулярное получение дохода считаться «незаконной предпринимательской деятельностью».

- В законе не указано, где опубликован официальный курс обмена цифровых валют.

- Нет ясности в вопросе переноса убытков от сделок с криптовалютами на будущие периоды.

- Можно ли будет применять УСН с объектом «Доходы уменьшенные на величину расходов» в рамках статьи 346.16 и по какому подпункту?

- И т.д. и т. д…

Официальных разъяснений, касаемо обязанности открытия ИП при получении доходов от операций с криптовалютами, Минфин пока не представил. Поэтому, попробуем порассуждать об этом в контексте уже сложившейся практики при заключении возмездных имущественных сделок.

Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица. Делать это он может с момента его государственной регистрации в качестве индивидуального предпринимателя (п. 1 ст. 23 ГК РФ). За ведение предпринимательской деятельности без госрегистрации в качестве ИП предусмотрена административная, налоговая, а иногда и уголовная ответственность.

Незаконной предпринимательской деятельностью является получение предпринимательского дохода более 2-х раз в год.

Попробуем проследить логику налоговиков:

- Согласно статьи 11 НК РФ индивидуальные предприниматели — это физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица.

- Согласно статье 2 ГК РФ предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке.

- Таким образом, лицо, ведущее деятельность по«систематическому получению прибыли» на свой страх и риск можно назвать предпринимателем, и оно должно зарегистрироваться в качестве ИП. Систематическим получение дохода, по мнению налоговиков, считается – более 2-х раз в год. Логика перетекает из определения термина «систематический», приведенного в пункте 3 статьи 120 НК РФ. В абзаце 3 этого пункта говорится о том, что под «систематическим» нарушением правил учета доходов и расходов понимается совершение нарушения два раза и более в течение календарного года. Аналогичным образом налоговики оценивают и «систематичность» получения физлицом прибыли от совершения им тех или иных возмездных сделок (письма УФНС России по г. Москве от 14.03.05 № 09-10/15594 и УМНС России по г. Москве от 30.03.04 № 29-08/21721).

Вывод:

Операции торговли криптовалютами имеют признаки предпринимательской деятельности так как направлены на получение прибыли, осуществляются на свой страх и риск и, как правило, совершаются систематически, т.е. более 2-х раз в год.

Таким образом, учитывая текущее мнение налогового органа, можно сделать вывод о необходимости регистрации ИП для совершения операций с криптовалютами. Не принимая во внимание данный факт остаются определенные риски, что в дальнейшем деятельность могут признать предпринимательской, а это крайне неприятная ситуация. Будет ли начисляться при этом НДС — пока не понятно.

Как всегда, однозначного ответа на вопрос, какой налоговый режим при операциях с криптовалютами выбрать — нет. Попробуем разобраться.

Рассмотрим следующие налоговые режимы для операций с криптовалютами:

- Налог на профессиональный доход (НПД). Так называемый «налог для самозанятых».

- УСН

- НДФЛ

Налоговый режим для самозанятых при налогообложении криптовалют.

Подходит ли режим НПД для совершения операций купли-продажи цифровых валют? На этот счет, как всегда, существует 2 (два) мнения. Согласно одному мнению НПД для данных операций применять нельзя, согласно другому — НПД применять можно.

Позиция №1 – применять НПД при торговле криптовалютами можно.

Перечень исключений указан в статьях 4 и 6 Федерального закона от 27.11.2018 № 422-ФЗ. В данных статьях нет ограничений для деятельности по продаже цифровых валют.

Позиция №2 – применять НПД при торговле криптовалютами нельзя.

Согласно подпункту 2 пункта 2 статьи 4 Закона от 27.11.2018г «О НПД» (самозанятых): «Не вправе применять специальный налоговый режим лица, осуществляющие перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд».

Законом «О ЦФА» цифровая валюта признается имуществом. В ст. 128 ГК РФ, «К объектам гражданских прав относятся вещи (включая наличные деньги и документарные ценные бумаги), иное имущество, в том числе имущественные права (включая безналичные денежные средства, бездокументарные ценные бумаги, цифровые права) и т.д.

Вывод:

Из обеих норм очевидно, что перепродажа цифровых валют не попадает под нормы закона «О самозанятых» в силу того, что это перепродажа, чего быть не должно согласно пп. 2 п. 2 ст. 4 Закона от 27.11.2018 «О НПД» (самозанятых).

Можно ли использовать режим самозанятости (НПД) при майнинге криптовалют?

В упомянутом выше пп. 2 п. 2 ст. 4 Закона от 27.11.2018 «О НПД» законодатель прямо запрещает «перепродажу» имущественных прав и товара. Но, физическое лицо может получить криптовалюты не только через покупку. Криптовалюта может быть получена в результате майнинга. В таком варианте продажа цифровых валют не может считаться «перепродажей». Это обычная «продажа» имущества собственного производства. Для такой операции, по моему мнению, запрет на применения НПД отсутствует. Поэтому продажа майнером криптовалюты может быть отнесена к данному налоговому режиму с учетом ограничений прописанных в законе, в том числе по сумме 2,4 млн. рублей за год.

НДФЛ при налогообложении криптовалют.

Налогоплательщик самостоятельно исчисляет НДФЛ и, не позднее 30 апреля года, следующего за истекшим налоговым периодом, в котором реализована криптовалюта, представляет в налоговый орган декларацию по форме 3-НДФЛ. Исчисленный НДФЛ за прошедший год необходимо уплатить в бюджет не позднее 15 июля.

В 2021 году доходы от сделок с криптовалютами облагаются НДФЛ в общем порядке. Налоговая база по операциям купли-продажи криптовалют определяется в рублях. Чтобы рассчитать НДФЛ для налогообложения криптовалют, необходимо придерживаться следующей формулы:

Доходы от продажи криптовалюты минус документально подтвержденные расходы на приобретение криптовалюты — это налоговая база. Получившуюся разницу резиденты РФ должны обложить НДФЛ по ставке — 13%. Если налоговая база превысит 5 млн. рублей, то налоговая ставка, для суммы превышения составит 15%.

Доходы от торговли криптовалютой для целей НДФЛ.

Доходы от продажи криптовалюты это:

- Поступления от обмена криптовалют на фиатные деньги. Обычно такие поступления оседают в электронных кошельках, и, в дальнейшем, либо выводятся в банк, либо используются для совершения сделок с переводом в кошельки других пользователей, на биржу и т.д. Так вот, для целей НДФЛ любой обмен на фиатные деньги – это доход. Вне зависимости, будет ли этот доход выводиться на счет в банке или использоваться как-то иначе.

- Поступления от продажи криптовалюты на банковский счет.

Если в декларации 3 НДФЛ вы показываете доход и расход от операций по данным кошелька, то перевод денег из кошелька на банковский счет декларировать не надо. В данной ситуации доход отражен по данным кошелька и операция может задвоиться. При получении денег напрямую от покупателя на расчетный счет доход следует задекларировать.

Расходы от торговли криптовалютой для целей НДФЛ.

Расходом, для целей НДФЛ, можно признать документально подтвержденные расходы на приобретение криптовалюты (письмо Минфина от 26.09.2019 № 03-04-05/74126).

Какие документы представить налоговикам для подтверждения налогообложения криптовалют для целей НДФЛ?

Законодательно перечень не установлен, поэтому, с учетом специфики деятельности, это могут быть:

Отправляя декларацию 3 НДФЛ не поленитесь приложить указанные пояснения и документы. Если этого не сделать, то налоговики могут отказать в уменьшении доходов на расходы и тогда придется заплатить немалую сумму.

ИП на упрощенке при торговле криптовалютами. Какой вариант упрощенки выбрать?

Какой объект упрощенки при налогообложении криптовалют выбрать? Как мы знаем, упрощенная система налогообложения предполагает 2 (два) типа объекта налогообложения. Можно выбрать объект, подав соответствующее Заявление при регистрации ИП, либо в течение одного месяца с момента регистрации ИП:

- Объект УСН «Доходы, уменьшенные на величину расходов», с налоговой ставкой 15%

- Объект УСН «Доходы» со ставкой 6%

Сразу оговорюсь. Если вы собираетесь торговать криптовалютами, то применять объект «Доходы, уменьшенные на величину расходов» в настоящее время рискованно, так как не совсем понятно, как это делать. Единственно возможное основание принятия расходов в Налоговом Кодексе прописано в подпункте 23 п.1 ст. 346.16 и звучит, как «расходы по оплате стоимости ТОВАРОВ, приобретенных для дальнейшей реализации». Пока не понятно, позволит ли Минфин определять продажу криптовалюты, как ТОВАР, и можно ли применить данный подпункт для торговли криптовалютами. Ждем разъяснений Минфина или соответствующих поправок в НК.

Наименьшее количество вопросов вызывает применение УСН с объектом «Доходы». При таком варианте использования все доходы, поступившие в кошелек и/или на счет ИП будут облагаться по ставке 6%. С точки зрения налоговой нагрузки, не очень комфортный режим, ведь учесть расходы по приобретению криптовалюты нельзя.

Не секрет, что счета многих физлиц и ИП при работе с криптовалютами, блокируются банками на основании закона №115 ФЗ «О легализации…». Я часто сталкивалась с подобной проблемой, так как зачастую такие люди обращались ко мне за помощью с просьбой помочь разблокировать счет.

Анализируя свой опыт, могу сделать вывод о том, что в основном пользователями совершаются стандартные ошибки, которых можно избежать. Для этого достаточно понять, что Банк — это довольно-таки не мобильный орган и, в силу закона №115-ФЗ, он обязан следить за «легальностью» денежных средств, поступивших на счет. Видя непонятную ему активность, пусть уже и более-менее легализованную в РФ, у банка все равно остаются вопросы, которые клиент обязан рассеять:

- Что за операции совершаются? Откуда деньги?

- Платятся ли налоги с данных доходов?

- Сдается ли налоговая отчетность?

Отвечая на данные вопросы надо максимально раскрыть имеющуюся информацию.

Банк заблокировал счет по 115 ФЗ за операции с криптовалютой и прислал запрос. Что делать?

- Незамедлительно ответить на КАЖДЫЙ вопрос.

Ничего не пропускайте! Следует отвечать даже на те вопросы, которые кажутся вам несущественными, лишними. Знайте, что для банка они могут иметь решающее значение!

- Подготовьте ВСЕ запрашиваемые банком документы.

Иногда банк запрашивает документы используя обобщенные формулировки, какая-либо конкретика отсутствует и люди не знают что дать. В данном случае подтвердить легальность деятельности поможет перечень который я рекомендовала выше, см. пункт 3.3.

6 ошибок при работе с банками и торговле криптовалютами.

Есть перечень элементарных правил, соблюдая которые возможно избежать блокировки счета по 115 ФЗ при торговле криптовалютами.

- Не снимайте более 20-30% наличных в сутки с карт по которым у вас идут расчеты по криптовалюте. Отслеживайте, чтобы снятие наличных в месяц также не превысило 20-30%.

- Старайтесь тратить деньги на личные нужды по безналу, не снимая наличными. Банк видит, куда вы их расходуете, и это благоприятный фактор.

- Не отправляйте деньги непонятным контрагентам занимающимся незаконной «легализацией», обналом и т.д.

- «Транзитьте» деньги аккуратно. Между приходом и расходом денег по счету должно пройти минимум 3 дня. Если это правило невыполнимо и нужно срочно провести оплату, то будьте готовы объяснить все детали банку. К примеру, можно предоставить подтверждающие скрины с биржи. Нелишним будет пояснить, что сделка оплачивается в течение определенного срока. При ином варианте она будет расторгнута.

- Не создавайте 1 (один) аккаунт на криптовалютной бирже для нескольких партнеров.

Это будет большой ошибкой. Зачастую, такое совершают для удобства вывода денег на карты физлиц, ведь у многих банков существуют суточные лимиты. Пытаясь обойти это ограничение люди скидывают деньги по сделкам из кошелька одного бирже-аккаунта на карточные счета нескольких лиц. Используя данную схему можно попасть в неприятную ситуацию. Доказать легальность получения дохода сможет лишь тот партнер, на которого зарегистрирован биржевой аккаунт. При возникновении проблем с налогами и банками у других партнеров подтвердить доходы и расходы будет нечем. И это не удивительно, ведь операции на бирже осуществляются от чужого имени. В данном случае необходимо на каждого регистрировать отдельный аккаунт. Возможно, это не всегда удобно, так придется делать много дополнительных операций. Однако, с точки зрения банковской и налоговой безопасности, это намного выгоднее, чем переплачивать налоги и иметь заблокированный счет!

- Совершая сделки с контрагентами напрямую, не через биржу, не забывайте оформлять договоры купли-продажи. Пропишите в договоре согласование посредством электронной почты.

Занимаясь майнингом и/или куплей-продажей цифровых валют необходимо:

- Понимая все риски решить открывать ИП или работать как физлицо. Открыть ИП наиболее безопасный вариант.

- Понимая все риски и налоговую нагрузку выбрать для себя приемлемую систему налогообложения.

- Оставаясь работать как физлицо, не забудьте подать декларацию 3 НДФЛ и заплатить НДФЛ. Помните о том, что риск признания незаконной предпринимательской деятельности остается.

- Налоговая база для исчисления НДФЛ – это ДОХОДЫ минус документально подтвержденные РАСХОДЫ на покупку криптовалюты.

- Подавать отчет в налоговую об операциях с криптовалютами. Форма отчета разрабатывается.

- Выполняйте рекомендации при работе с банками. Это поможет избежать блокировок счета по 115-ФЗ.

Обращайтесь, кому нужна личная консультация, оставляйте заявку на сайте. Буду рада помочь!

Если у вас остались вопросы, то пишите в наш чат для живого общения в Телеграме:

по проблемам блокировок и налоговой оптимизиции, бух учету и другим вопросам:

Читайте мои статьи по теме 115 — ФЗ.

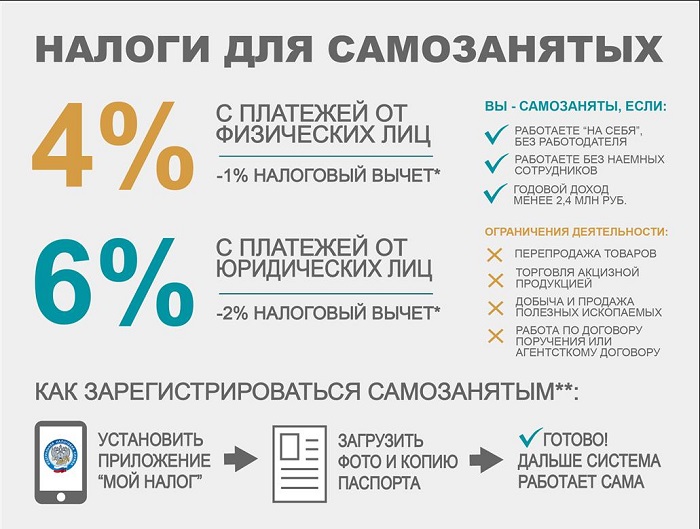

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

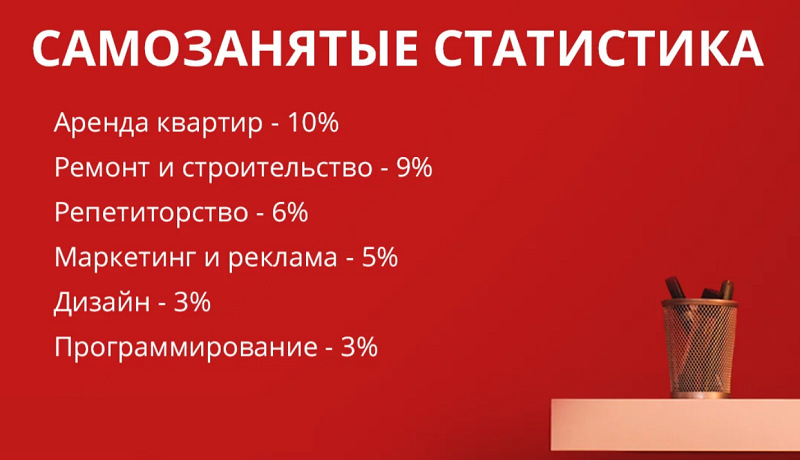

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

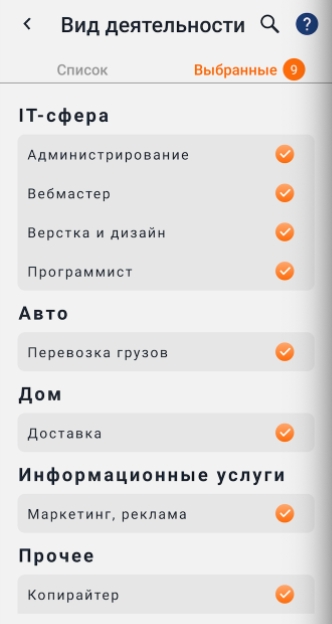

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

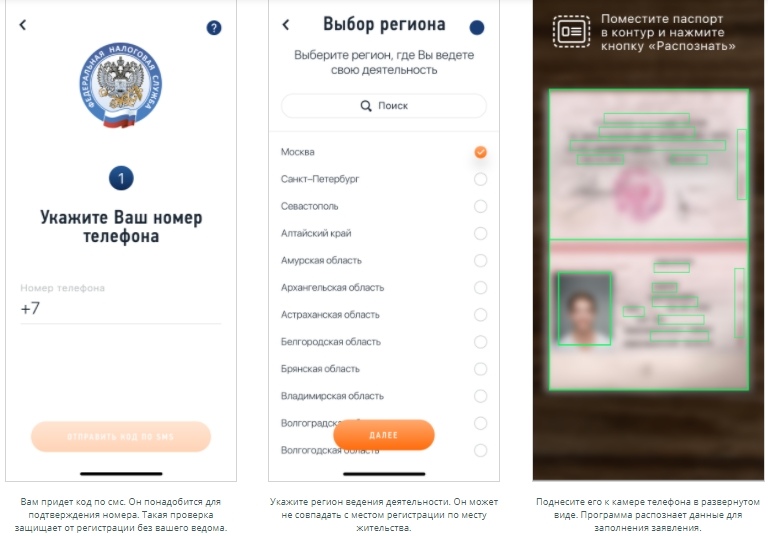

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- В онлайн-сервисе уполномоченного банковского учреждения.

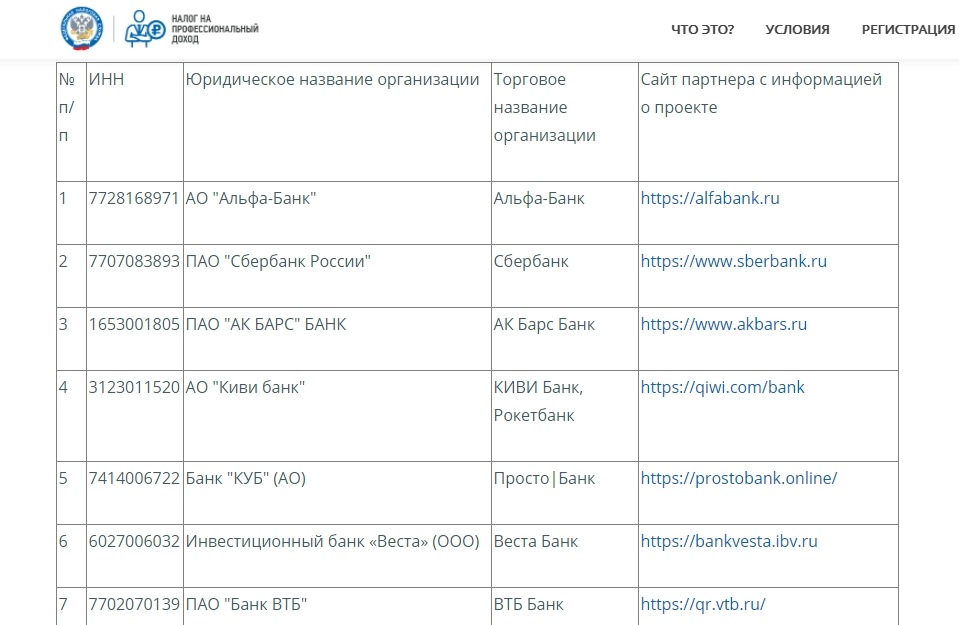

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

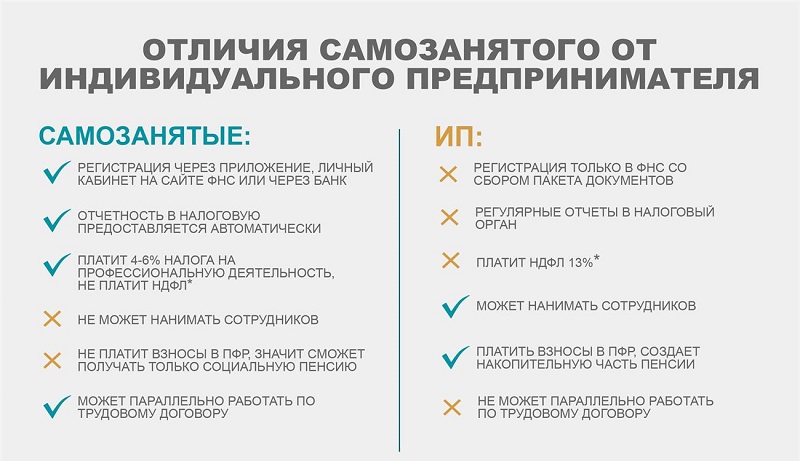

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Кто такой самозанятый гражданин, существует ли полный список видов деятельности с 2021 года и какие налоги нужно платить самозанятым — вы узнаете на этой странице. Расскажу подробно и с комментариями.

Кто такие самозанятые?

Самозанятый — это гражданин, который зарегистрировался в Федеральной налоговой службе (ФНС) и выполняет разрешенный законом перечень услуг.

Такое определение подойдёт и для индивидуального предпринимателя (ИП). Однако самое важное в нём — это «разрешенный законом перечень услуг». Именно разность в возможностях отличает самозанятых от ИП.

Список разрешенных видов деятельности

Чиновники позаботились о том, чтобы услуги самозанятого соответствовали названию налогового режима.

Список видов деятельности в 2021 году

IT-сфера

- Администрирование

- Анализ данных

- Вебмастер

- Вёрстка и дизайн

- Компьютерный мастер

- Обработка данных

- Программист

- Техническая поддержка

- Прочее

- Автомойка

- Автосервис

- Автоэвакуация и буксировка

- Водитель

- Перевозка грузов

- Перевозка пассажиров

- Прочее

Аренда

- Аренда квартир

- Аренда машин

- Предоставление лицензий

- Прокат

- Услуга по временному проживанию

- Услуга по хранению

- Прочее

- Бытовые услуги

- Ведение хозяйства

- Гувернантка

- Доставка

- Няня

- Повар

- Сиделка

- Социальная помощь

- Сторож

- Уборка и клининг

- Химчистка

- Прочее

Животные

- Вакцинация животных

- Груминг

- Дрессировщик

- Кинология

- Передержка животных

- Уход за животными

- Прочее

Здоровье

- Диетолог

- Консультирование

- Логопед

- Массажист

- Психолог

- Тренер, инструктор

- Прочее

Информационные услуги

- Исследования

- Маркетинг, реклама

- Обрядовые услуги

- Опросы, сбор мнений

- Переводчик

- Прочее

Красота

- Консультирование

- Косметолог

- Маникюр, педикюр

- Модель

- Парикмахер

- Стилист

- Тату и пирсинг

- Эпиляция

- Прочее

Обучение

- Репетитор

- Тренер

- Учитель

- Прочее

Общественное питание

- Кондитер

- Обслуживание

- Повар

- Прочее

Одежда

- Модельер, дизайнер

- Пошив

- Ткани, кройка, шитьё

- Прочее

Природа

- Благоустройство территории

- Животноводство

- Лес, охота, рыбалка

- Переработка отходов

- Приём или сдача лома

- Сельхоз услуги

- Прочее

Прочее

- Грузчик

- Копирайтер

- Носильщик

- Обеспечение безопасности

- Писатель

- Платные туалеты

- Прочее

Развлечения

- Аниматор

- Артист, певец, музыкант

- Ведущий, шоумен, тамада

- Гид, экскурсовод

- Прочее

Ремонт

- Бытовой ремонт

- Дизайн

- Отделка

- Ремонт бытовой техники

- Ремонт квартир

- Реставрация

- Сантехник

- Строительство

- Техобслуживание

- Электрик

- Прочее

Сделай сам

- Кузнец

- Металлообработка

- Проектирование

- Производственные услуги

- Столяр, плотник

- Услуги по сборке

- Прочее

Спорт

- Консультирование

- Массажист

- Тренер, инструктор

- Прочее

Торговля самостоятельно произведённым товаром

- Продукция собственного производства

- Прочее

Финансы

- Бухгалтер

- Бухгалтерия

- Консультирование

- Риелтор

- Страховые услуги

- Услуги курьера

- Финансовые услуги

- Прочее

Фото, видео, печать

- Издательские услуги

- Оператор

- Оцифровка

- Полиграфия

- Фотограф

- Художник

- Прочее

Юристы

- Консультирование

- Налоговый консультант

- Юридические услуги

- Прочее

Другие профессиональные услуги, но только если это не требует найма сотрудников.

Особое внимание обращаю на последний пункт. Самозанятым, в отличие от ИП, нельзя нанимать людей. Если данное условие соблюдается, то предприниматель может предоставлять и другие услуги, на которые есть спрос.

Список запрещенных видов деятельности

Помимо дел, для выполнения которых требуются сотрудники, государство ввело ещё ряд точечных запретов. Вот их список:

- Перепродажа товаров и имущественных прав;

- Торговля подакцизной продукцией, например, бензином или алкоголем;

- Добыча и реализация полезных ископаемых;

- Деятельность на основе договора поручения, комиссии, агентских договором, осуществляемая с другим предпринимателем в его интересах.

Для всего вышеперечисленного необходимо выбрать другую систему налогообложения.

Ограничения по годовому доходу

ФНС ввело потолок по выручке в размере 2,4 млн. руб. в год. Если предприниматель его превышает, его вынуждают сменить режим. Почему? Потому что таким образом правительство подталкивает успешных дельцов к тому, чтобы они увеличивали размеры своего дела.

Экономике нужны растущие компании. Человек из самозанятого переходит в ИП и создаёт рабочие места для людей. У населения появляются деньги, и они начинают их тратить. Граждане и предприятия покупают в том числе и продукцию стартапов.

Оставаться в этом режиме можно. Никто и ничто не мешает держать свой заработок ниже 2,4 млн. руб. в год. Однако будет полезным постоянно находиться в курсе происходящего, потому что не исключено, что в будущем правительство понизит или повысит этот уровень.

Режим «Самозанятые» для иностранцев

Государство разрешило применять этот режим в своей экономической деятельность для иностранцев. Однако не всех, а только граждан стран, которые входят в Евразийский экономический союз: Беларусь, Армения, Казахстан и Киргизия.

Иностранцы регистрируются через приложение «Мой налог» с помощью ИНН. Паспортом нельзя.

Если ИНН нет, его нужно получить в местном отделении налоговой службы.

Как зарегистрироваться самозанятым

Чтобы начать платить налоги как самозанятый, нужно пройти регистрацию в ФНС. Есть 5 способов.

- Через бесплатное приложение «Мой налог».

- На сайте ФНС через личный кабинет налогоплательщика.

- С помощью личного кабинета на сайте госуслуг.

- С помощью уполномоченных банков. Их список по ссылке.

- Прийти лично в местное отделение ФНС.

Самозанятым можно стать не выходя из дома. Я предпочитаю делать всё в онлайн, чтобы не стоять в очередях. Вообще, по опыту знаю, что обслуживание в налоговой не самое быстрое и порой падает настроение из-за хамства.

Видео: Открытие самозанятого за 20 минут. Приложение «Мой налог»

Как перестать быть самозанятым

Народная мудрость гласит: «Открыть дело легче, чем закрыть». Это частично применимо и к самозанятым.

Закрыться можно 2 способами:

- Превысить потолок по выручке в 2,4 млн. руб. в год;

- Самостоятельно отказаться от этого режима.

Для реализации второго сценария лучше всего подойдёт приложение «Мой налог». Там нужно зайти в свой профиль и внизу нажать кнопку «Сняться с учёта НПД».

Но: чтобы закрыться, у предпринимателя не должно быть непогашенных обязательств перед налоговой.

Место работы самозанятого

Самозанятый может работать:

- дома;

- выездами;

- в офисе.

Рассмотрим каждый вариант подробнее.

Пример работы дома — это фриланс. Необходимо иметь компьютер и интернет. Чаще всего сидят дома веб-программисты или копирайтеры, блоггеры или ютуберы. Им нет нужды куда-то выходить.

Работа выездами — это прибывание на места, где будут оказываться услуги. К подобным видам деятельности относятся, например, репетиторство или починка санузла. Если есть возможность вести дело онлайн (как в случае с репетиторством), то лучше это сделать, потому что так исчезнут издержки на переезды.

Работа в офисе — вариант наиболее редкий и затратный, но не потому, что злые начальники постоянного нагружают задачами, а потому, что супервайзеры и самозанятые ещё учатся взаимодействовать в контексте устоявшегося порядка. Например, выяснилось, что юрлицам и ИП не нужно делать страховые взносы и выплачивать НДФЛ в госфонды за самозанятого. А предпринимателям, чтобы получить оплату, необходимо выписать чек с реквизитами.

Уплата налогов для самозанятых

Самозанятые платят налоги иначе, чем ИП или юрлица. Всего есть 2 ставки: 4%, если доход получен от физлиц, и 6%, если доход был получен от ИП и юрлиц. Эти ставки будут действовать 10 лет. ФНС обещает их не менять.

Как происходит учёт доходов и расчёт налога?

Никаких деклараций и бухгалтерии.

Я бы не стал обманывать ФНС. Если самозанятый совершил сделку с ИП, то её следует пробить в приложении соответствующим образом. Налоговая всё равно отследит платеж, найдёт, как он был зафиксирован и выпишет штраф. Я не пугаю, это реально: однажды иностранный журналист брал интервью у бывшего главы ФНС М. Мишустина, который показал репортёру, где же этот гость совершал свои последние покупки в России и на какую сумму.

Налоговая знает о нас больше, чем мы думаем.

Видео: Как уплачивают налоги самозанятые. Налог на профессиональный доход

Штрафы для самозанятых

Большой Брат видит все транзакции. И это хорошо для регулирования. Закон гласит: самозанятый, который скрывает информацию о доходах, будет оштрафован на 20% от суммы нарушения в первый раз и 100% — во второй.

Какие платежи заменяет налог на профессиональный доход

Самозанятые и ИП не платят НДФЛ с дохода, на который был уплачен налог на профессиональный доход. Кроме того, ИП не платят налог на добавленную стоимость, не считая НДС при импорте товаров и не платят фиксированные взносы.

Налоговые вычеты

Для самозанятых действует налоговый вычет. Он равняется 1% от доходов, полученных от физических лиц и 2% — от ИП и предприятий. Схема действует до тех пор, пока сумма всех вычетов не достигнет 10 000 руб.

Предположим, что я в течение месяца оказывал услуги физлицам и заработал 50 000 руб. Тогда вместо 4% налога я заплачу 3%. В денежном выражении это означает, что я заплачу не 2000 руб., а 1500 руб. Величина вычета таким образом составляет 500 руб. В запасе у меня остаётся 9500 руб.

Прошёл ещё один месяц. Снова те же выручка, процент по налогу и вычет. В запасе у меня остаётся 9 000 руб. До тех пор, пока значение запаса не исчерпается, я могу делать вычет.

В моём примере я взаимодействовал только с физлицами, но то же самое справедливо и для юрлиц и ИП. Я могу совершать вычеты для обоих, но расходуют они один и тот же аванс, то есть общие 10 000 руб. Если я совершаю вычет и по выручке от физлиц, и по выручке от ИП и предприятий, то мой запас иссякнет быстрее.

Настоятельно рекомендую делать вычеты, потому что 10 000 руб. на дороге не валяются.

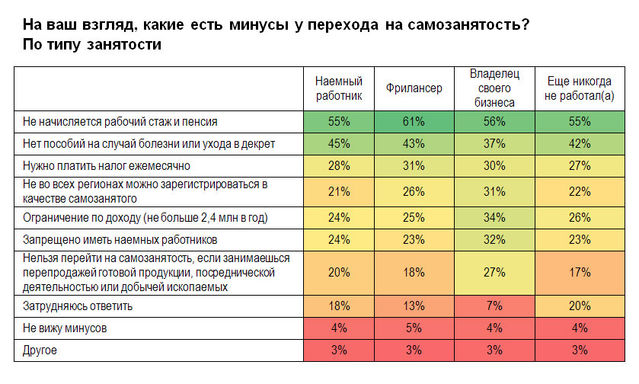

Минусы

У данного режима есть 2 недостатка.

- Не исчисляется пенсионный стаж. Его нет в обязательном порядке, но самозанятый может добровольно совершать взносы в Пенсионный фонд РФ. В 2020 году сумма взноса составляла 32 448 р.

- Нельзя делать взносы в ФСС и получать оттуда пособия. Однако самозанятый по-прежнему может получать бесплатную медицинскую помощь, как и любой гражданин РФ.

Я обращаю особое внимание на пенсионный стаж. Если не платить добровольно взносы в ПФ, то в будущем государство ничего не вернёт и самозанятому придётся довольствоваться минимальной пенсией.

Видео: Самозанятые — Изменения в 2020 Году. Регионы, пенсии, ограничения

Самозанятые в 2020 году

В текущем году изменились только регионы, в которых теперь действует этот режим. В будущем Министерство финансов РФ планирует распространить эту практику на всю страну.

На самом деле ограничений нет и сейчас. При регистрации каждый самозанятый сам указывает, в каком регионе он собирается вести деятельность. Например, блоггер или автор Ютуб — канала из далёкой провинции в качестве места деятельности может указать Москву, хотя на самом деле его поле деятельности — весь мир.

Частые вопросы

- Если самозанятый ещё и работает и суммарный доход превышает 2,4 миллиона в год, что тогда?

В лимит 2,4 миллиона в год входит только доход, полученный в качестве самозанятого. Доход на работе учитывается отдельно и налоги с него выплачивает работодатель.

- Ограничение в 2,4 млн руб в год — это 200 тысяч в месяц. Если самозанятый получил в месяц 300 тысяч, при этом заплатил ИП 100 тысяч, то как считать налог?

Нет лимита в 200 тысяч в месяц — только 2,4 млн руб. в год. Самозанятый может получить хоть 2,4 млн руб в месяц, а в остальные 11 месяцев календарного года — ничего.

Для расчёта налога используется только выручка. Чтобы учитывать расходы, нужно стать ИП с УНС 15% с прибыли.

- Может самозанятый открыть магазин автозапчастей или автомойку?

Магазин однозначно нельзя. Запрещено перепродавать любые товары, особенно подакцизные. Для этого нужен ИП.

Автомойку можно, если на ней не будет наёмных работников (всё сам).

- Может ли самозанятый открыть интернет — магазин и как быть с чеками для клиентов?

Это зависит от товаров, которые будете продавать. Перепродавать однозначно нельзя. А продавать товары собственного производства — рукоделия, мёд, кованные изделия и т.д. — можно.

ККТ покупать не надо — чек можно сформировать в мобильном приложении «Мой налог».

- Работаю дома (ногтевой сервис). Декретный отпуск закончился. Могу ли я стать самозанятой?

Да, если вы только оказываете услуги, но не перепродаёте связанные с ними товары и если у вас нет наёмных работников.

- Я кондитер на дому, продаю товар собственного производства. Надо ли становиться самозанятым?

Да, если ваше деятельность не подлежит обязательному лицензированию.

- Может ли врач стоматолог зарегистрироваться как самозанятый? И вообще можно ли оказывать другие мед. услуги (например массаж) самозанятым?

Самозанятым недоступны виды деятельности, требующие лицензирования.

- Я занимаюсь дропшиппингом, могу ли стать самозанятым? Ведь я не покупаю товары, которые продаю.

Доход в дропшиппинге формируется как разница между ценой продажи и ценой покупки. Это торговля, а торговля для самозанятых запрещена.

- Я копирайтер. Заказы есть не всегда. Став самозанятым, как уплачивать налог, когда нет заказов?

Самозанятый уплачивает налог с выручки. Нет выручки — нет налога.

- Хочу купить оборудование по изготовлению пенобетона для заливки полов и монолитных стен дачных домов. Материалы закупаю по рознице. Стать самозанятым или ИП?

Сначала подсчитайте, что выгоднее — платить 4% с выручки или 15% с прибыли. В первом случае проще стать самозанятым. Во втором потребуется ИП с УСП 15%.

Заключение

Великий экономист Джон Кейнс однажды сказал: «Единственное интеллектуальное занятие, которое всегда себя окупает, — это уклонение от уплаты налогов». Учёный жил в первой половине двадцатого века, а тогда у налоговиков ещё не было таких мощных систем наблюдения, которые есть сейчас в развитых странах и России.

Самозанятые — это действительно самый простой и низкозатратный налоговый режим. Ведь никакого списка видов деятельности не существует, а значит, разрешено всё, что не запрещено Законом.

Правительство обещает ничего не менять. Если оно сдержит своё слово, то данный режим — лучшее решение для начинающих предпринимателей, выбравших соответствующую деятельность.

Ну что ж, продолжаю отвечать на ваши вопросы из комментариев.

Вопрос № 1. «Если я самозанятая и работаю дома, я могу в затраты поставить расходы на коммунальные услуги? Очень хочется».

Ответ: Нет, дорогая Lady R, если вы действительно самозанятая, работаете на НПД и получаете деньги от физлиц за какую-то работу, которую вы делаете на дому, то вы платите 4 % со всего оборота. Больше у вас нет никаких налогов, ни НДФЛ, ни страховых, ничего. Если, конечно, вы не зарегистрировали себя в Пенсионном фонде в соответствии с № 425-ФЗ.

Если вы оказываете какие-то услуги юридическим лицам, то вы платите 6 % и больше никаких налогов. Ну и на затраты, на уменьшение этой налоговой базы вы, уважаемая Lady R, поставить ничего не сможете.

Вопрос № 2. «А если денег нет на возмещение субсидиарки… что будет? Могут наложить арест на дом и выставить на продажу, который оформлен не на должника?»

Ответ: в общем и целом, нет. Но тут лучше рассматривать каждую ситуацию индивидуально. Если, например, следователи, а потом суд установят, что доходы были получены преступным путем, что именно на эти доходы был приобретен дом, тогда, конечно, заберут все. Все вообще.

Если же это обычная ситуация, то вашей компании просто доначислили налоги. И нет того, что точно проследят, что эти деньги были обналичены, как-то выведены на вас и вы на это купили имущество, то нет, в этом случае у вас забрать этот дом не смогут. Но, подчеркиваю, здесь нужно рассматривать ситуацию индивидуально. Потому что нужно смотреть на обстоятельства. Например, если вы родственник директора, то работаете вы в бизнесе или нет? Если работаете, то какую должность вы там занимаете? Выводились на вас деньги или нет? Имели вы отношение к обналу? И можно ли это доказать? И здесь, если честно, возникает очень-очень много вопросов.

Поэтому если речь идет о налоговых последствиях, если налоги доначислили вашему мужу, а он директор компании, а дом оформлен на вас, то дом отнять не должны. Но почему я говорю так неуверенно, потому что мне не хватает данных. Я на этот счет могу говорить с вами часами. Если на директора наложили субсидиарку, то первое, что у него заберут – депозиты, вклады, электронные деньги и деньги с лицевых счетов. На все наложат арест.

В 2021 году появилась возможность наложить арест на криптовалюту. Если у него есть акции, то на них тоже наложат арест. На автомобиль, квартиры и участки тоже наложат арест. Но на жилой дом, где прописана вся семья, довольно сложно в таких случаях наложить арест. Но лучше, если у вас такая ситуация существует, обратитесь ко мне и я дам вам хороших юристов, чтобы они сделали вам какое-то отдельное интервью. Но, конечно, это уже небесплатно.

Я сейчас не пытаюсь уйти от ответа. У меня в данном случае не хватает данных, нужно точно понимать, что у вас за ситуация. Потому что субсидиарку могут врубить, начиная от № 127-ФЗ по процедуре банкротства и заканчивая по ст. 1064 ГК РФ. Это статья о том, что ущерб может быть возмещен даже тем человеком, который напрямую не являлся причинителем ущерба. Такое возможно. Я в своей практике с этим тоже сталкивался: и у своих клиентов и лично у себя. Поэтому лучше рассматривать ваш вопрос индивидуально.

Вопрос № 3. «А если человек фиктивно был директором, на него могут повесить субсидиарку?»

Еще один вопрос от Milanka Sudak.

Ответ: на фиктивного директора вообще без проблем можно повесить субсидиарку. На автомате вешаем субсидиарку и раздеваем его догола.

Вопрос № 4. «А если чек не прислал, а деньги уплачены?».

Ответ: если деньги уплачены, а чек самозанятый вам не выдал, то ничего на затраты вы поставить не сможете. В идеале нужно, чтобы вы от самозанятого получили чек, плюс желательно, чтобы был договор и чтобы был подписан акт оказанных услуг или выполненных работ, в зависимости от ситуации. На этот счет существует куча разъяснений Минфина и писем ФНС России.

Вопрос № 5. «Добрый день! Я столкнулся с данной ситуацией. Подскажите пожалуйста, какие действия нужно предпринимать».

Ответ: если вы не уведомили налоговиков, а по факту применяли УСН, это значит, что вы:

- платили авансовые платежи, как на упрощенке;

- сдали, допустим, отчетность, как на упрощенке;

- не превышали лимитов по численности персонала;

- не превышали лимитов по объему дохода;

- вели книгу учета доходов и расходов, как положено;

- вели прочий бухгалтерский учет, как положено на упрощенке, в частности, учитывали активы и т. д.

В этом случае налоговики не имеют права перевести вас на ОСН. Они это признали. И суд будет на вашей стороне. Вам нужно будет уведомить налоговиков, с какого времени вы применяете УСН, получить от них одобрение. Получить от них уведомление о возможности применения УСН. И налоговики обязаны с вами согласиться.

Если налоговики с вами не согласятся, ничего страшного, при условии, что вы выполнили все те требования, которые я сейчас перечислил. Суд точно будет на вашей стороне. Здесь все, вплоть до Верховного суда, на вашей стороне. Поэтому я думаю, что налоговики на местах, если они хоть немножко следят за указаниями своих начальников, не будут сильно выделываться и пытаться перевести вас на ОСН. Тем более, теперь от меня вы знаете, что победа все равно будет за вами.

Вопрос № 6. «Как избавиться от виртуальных товарных остатков? Утруска, усушка, обесценение, пожар, потоп с последующим списанием:)) бухгалтерская ошибка – не отражение результатов инвентаризаций (недостач) по прошлым периодам, и отражение всего этого в текущем периоде, в момент выявления этой ошибки:)) Какие безопасные варианты есть?»

Ответ: нет, из этого почти ничего не подходит. Налоговики тоже не идиоты. Бухгалтерская ошибка… Прежде всего вопрос в объемах. Если речь идет о виртуальных товарных остатках, а все мы знаем, что виртуальные товарные остатки автоматически означают, что у вас было грешное обнальное прошлое… Это товар, который ну никак не утрясается, не сохнет и даже не горит.

У меня был случай, когда у клиента было виртуальных остатков на 100 с лишним миллионов. Да что ты сделаешь здесь? Какие потери, какая утруска, какое обесценивание? Нет, конечно, этот способ не подойдет.

На семинаре минут 40 рассказываю, рисую, даю схемы, отвечаю на вопросы о том, что делать с виртуальными остатками. Назову вам парочку способов.

Первый способ. Проводим реорганизацию посредством выделения, с рождением 2-3 новых лиц. На одно лицо грамотно уходят нормальные активы. И это лицо рождаем в форме производственного кооператива, чтобы активы сразу поместить в неделимый фонд. Если не хотим восстанавливать НДС, то рождение должно быть осуществлено на ОСН.

На другое лицо можем перевести часть операционной деятельности на всякий случай, но можем оставить всю операционную деятельность на предыдущей компании, потому что у нас реорганизация путем выделения.

А третье лицо – это будет «помоечка», от которой потом нужно будет либо грамотно избавиться, либо сделать так, чтобы эта «помоечка» отвиселась. Пусть она очистится за 3 года, работает на малых оборотах, будучи освобожденной по ст. 145 НК РФ. К этому можно добавить ваш выход из состава учредителей. И ввести вместо себя (это легально все) офшорную компанию, и ее назначить в качестве единоличного исполнительного органа общества.

Но давайте скажем честно: то, что я сейчас назвал – лишь идея. Существует огромное количество нюансов, алгоритмов и шагов, которые нужно будет сделать. Особенно в части, касающейся избавления от «помоечки». Потому что если ее не очистить, а туда ушли виртуальные товарные остатки вместе с грешным обнальным прошлым, или не избавиться от нее грамотно, то бизнесу конец. Субсидиарку автоматом распространят на чистые компании, в том числе на ту организацию, куда вы вывели активы и на основную компанию, с которой это выводилось.

Второй способ. Это реорганизация путем разделения с рождением 3 новых лиц. И с исчезновением предыдущего лица. Первая – это хранитель активов, вторая – операционка, а третья – «помоечка». И тоже встает вопрос: как избавиться от «помоечки»?

Третий способ. В результате применения гл. 55 ГК РФ мы можем не только спасти активы (это договоры простого товарищества), но и, допустим, на какую-то полупомоечную контору с историей, первоначально чистенькую, передать все эти вещи по договору простого товарищества и произвести соответствующий обмен. И дальше решаем уже, что с этой организацией делать.

Четвертый способ. Это грамотное применение ст. 624 ГК РФ. Там целая схема. Давайте без обид, но я не думаю, что вы, самостоятельно прочитав эту статью, сможете понять, что же я имел в виду.

Наташа, существуют пока еще способы, например, управляемое банкротство после соответствующего вывода «активов» и очищения предыдущей компании.

В части же, касающейся утруски, усушки, обесценения и всего остального, вас по-любому заставят восстановить НДС. А вы наверняка хотите избавиться от виртуальных товарных остатков, чтобы легально не восстанавливать НДС, и чтобы еще и не отвечать по грешному обнальному прошлому. Наверняка вас интересует весь этот комплекс вопросов. Я довольно коротко, но внятно, вам рассказал. За подробностями приходите на семинар или обращайтесь к моим специалистам, чтобы они с вами индивидуально все проработали.

Вопрос № 7. «Интересно, каким образом будет облагаться налогом деятельность обменника криптовалют?»

Ответ: что касается деятельности обменника криптовалют, то в течение 2021 года, согласно № 259-ФЗ, вы имеете право приобрести статус обменника. Если вы хотите, чтобы этот обменник принадлежат юридическому лицу, то у вас должен быть уставной капитал не меньше 50 млн. рублей, активов не меньше, чем на 50 млн. рублей, вы сдали тонну документов в ЦБ РФ. После того, как Центробанк вас лицензировал, как обменник, и вы должны появиться в реестре. Внимательно изучите № 259-ФЗ, там все написано.

При этом от НДС вы освобождены. В.В. Путин подписал федеральный закон, в соответствии с которым операции с криптовалютами освобождены от НДС. Что касается налога на прибыль, то учет будет в общем порядке. И прямо сейчас в Думе находятся 3 федеральных закона:

- о том, как платить налоги с крипты, и что будет, если не заплатите;

- об административном наказании, в том числе по обменникам, там штрафы сумасшедшие;

- об уголовном наказании, если у вас будет много операций по крипте, с которых вы не заплатите налоги.

Но здесь обменник имеет комиссию, поэтому он автоматически подпадает под все три законопроекта. Все зависит от степени нарушений и объемов. Обещают, что эти проекты будут приняты в весеннюю сессию. Соответственно, налоговикам торопиться некуда. Как заявил глава Росфинмониторинга: «Все операции по крипте под контролем». В планах у налоговиков, в течение 2021 года ввести в промышленную эксплуатацию систему, которая будет контролировать криптовалюты.

Как это будет, по факту мы увидим с вами только в 2022 году. Соответственно, первые налоги по крипте физические и юридические лица должны будут заплатить в 2022 году.

Вопрос № 8. «Перепродаю товары с алиэкспресс на авито. Хотел зарегистрироваться как ИП доходы-расходы. Покупая товар как все обычные граждане на алишке, я должен НДС буду заплатить?»

Ответ: НДС на упрощенке «доходы минус расходы» вы к вычету никак не поставите. Вы можете поставить НДС, если вы импортируете товар. НДС, сформированный на границе, вы сможете поставить на затраты в соответствии с пп. 8 п. 1 ст. 346.16 НК РФ, там об этом прямо написано. Так что в этой части ваша проблема решаема.

Вопрос № 9. «Родственнику помогла и в итоге получила солидарную субсидиарку. Узнала о суде, когда мне прислал родственник, чтобы я распечатала и отправила свою жалобу. Суд первой инстанции проигран. Хотела бы сделать аудит работы юристов, которые ведут это дело. И можно ли что то сделать, чтобы спасти наше с мужем имущество».

Ответ: если речь идет об аудите работы юристов, а его надо сделать, потому как… Давайте скажем честно: обычная задача юристов и адвокатов не защитить вас, а денег на вас поднять и побольше. Причем я в данном случае не знаю, может быть, ваши юристы великолепно сработали.

Действительно, надо посмотреть, сделать аудит и понять, что там за субсидиарка. Как это было предъявлено: через физиков или через юриков вы попали на эту ситуацию, когда помогали родственникам? Свяжитесь, пожалуйста, в моей организации с одним из руководителей, например, с Анной Александровной Поповой, директором юридической компании. Пусть она посмотрит. Может быть, мы своими силами справимся. А может быть, порекомендуем вам обратиться к нашим хорошим друзьям, сторонним специалистам, которые на этом специализируются на всех эти антирейдерских вещах.

Вопрос № 10. «При сдаче комнат в наем лучше отказаться от ИП, так?»

Ответ: да ну, а что вам это даст? Ну хорошо, вы откажетесь от ИП. Но ответственность одинаковая. Вы поймите, что это бред сумасшедшего по поводу того, что мнение бытует, что ИП отвечают всем своим имуществом. Окей. Отвечают. Так физические лица тоже всем своим имуществом отвечают!

Это раньше у нас были общества с ограниченной ответственностью, где учредитель этого общества отвечал только размером своего уставного капитала. Сейчас больше нет обществ с ограниченной ответственностью! Сейчас все общества с безграничной ответственностью и директоров, и учредителей, и бывших учредителей, и номинальных учредителей, и финансовых директоров, и главных бухгалтеров.

А что вам даст отказ от статуса ИП? Да ничего не даст. Опять же, вам надо делать интервью и понимать, что у вас там за ситуация.

Вопрос № 11. «А с бартера как налоги определятся будут? Если натуральное хозяйство? Ну очень много вопросов. И почему вообще за личную собственность государству платить! История показывает что имущество по наследству передается если организовано предприятие. Вариантов много. Государство само учит нас».

Ответ: по натуральному хозяйству давайте так: потихонечку вводится система маркировки. И потихонечку водится еще одна новая система оборота. С 1 июля 2021 года начнет работать, это не маркировка, а другая система контроля и оборота. Поэтому бартер тоже будет контролироваться.

Это началось в 2019 году и будет происходить в течение 2021-2024 годов. И поэтапно все это будет подпадать под контроль, включая все продовольственные группы товаров, все животные, они тоже будут в системный оборот введены. Компьютеры, столы, трусы, чай, кружки – абсолютно все! Тут вариантов-то немного. Нужно будет научиться работать легально.

И дальше вы спрашиваете: «и вообще, почему за личную собственность государству платить?» Я вас понимаю! Вы думаете, меня это не возмущает? Ну да, за личную собственность платим. Но они так решили. Вы все пытаетесь найти в налогах здравый смысл? Нет в налогах здравого смысла. В налогах есть революционная целесообразность. Государству нужны деньги. Оно выдумывает новый налог и вводит его. Все довольно просто. Вы думаете, это как-то делается по-другому? Нет, конечно.

Вопрос № 12. «Могу ли я подать возврат денег от продажи недвижимости 2 раза?»

Ответ: нет, если вы имеете в виду вычет по НДФЛ. Если вы его уже делали, то второй раз вы это сделать не сможете. Если речь идет об имущественном вычете. Второй раз по одному и тому же объекту подать ничего нельзя, вы просто сядете. А с другой стороны, вам не разрешат и спасут вас от мошенничества и от посадки.

Вопрос № 13. «Могу я зарегистрироваться сроком на три месяца? Временно на лето».

Ответ: я не знаю, что вы имеете в виду, кем надо зарегистрироваться сроком на 3 месяца. Если в качестве самозанятого или на ПСН, то можете. Если я правильно понял ваш вопрос, то мой ответ – да.

- InsidePC

- Криптовалюты

- Майнинг

- Майнинг для начинающих

- Закон о криптовалюте и майнинге 2021. Как платить налоги с майнинга и торговли криптовалютой в России?

Если вы еще не определились с пулом и бирже для майнинга эфира, рекомендуем вам зарегистрироваться на бирже Binance для торговли и майнинга. Это самая надежная и крупная крипто биржа в мире.

Что из себя представляет криптовалюта с точки зрения налогов и бухгалтерского учета в России?

В первую очередь, давайте разберемся что такое криптовалюта с точки зрения налогов и бухгалтерского учета? Вы уже наверное знаете о принятии Федерального закона № 256-Ф3 «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты РФ» («Закон о ЦФА»), который вступает в силу 1 января 2021 года.

Этот закон делить криптовалюту на криптовалюту у которой нет так называемого обязательного лица, и крипту у которой есть эмитент или организация за которую можно за эту крипту спросить.

ПОДПИСЫВАЙТЕСЬ НА НАШ YOUTUBE КАНАЛ!👇

- Цифровая валют («ЦВ») — именно сюда относится BTC, ETH и многие другие монеты, которые выпущены на блокчейне и где нет обязательного лица. Для целей законодательства о банкротстве цифровая валюта считается имуществом.

- Цифровые финансовые активы («ЦФА») — цифровые права, включающие, среди прочего: денежные требования, возможность осуществлять права по эмиссионным ценным бумагам, права участия в капитале непубличного АО. Главное отличие ЦФА от ЦВ — наличие эмитента, то есть лица, которое отвечает по обязательствам перед владельцем.

Если говорить про ЦФА, то эти ответственные люди должны быть в реестре центрального банка.

Главные тезис этого закона в том, что цифровой валютой нельзя рассчитываться. Т.е. вы можете ее хранить, покупать, продавать, но расплачиваться вы ей не можете. Что очень странно, так как оплата, это одно из основных целей криптовалюты. Вообще это сваливает серьёзные проблемы на налогоплательщиков.

У ребят которые приняли эти законы будет очень простая логика мысли, если вы куда то что то продали или отдали криптовалюту, они будут заниматься переквалификацией сделок и доказывать что любые ваши операции, они связаны не просто с продажей или покупкой критовалютой, они связаны с тем, что за что то вы криптовалюту отдали и используете как денежные средства.

Поэтому, у всех возникает большой риск, связанные с переквалификацией ваших сделок. Если у налоговой будет желание вас прижать, от этого защититься просто невозможно. Это большой пробел дающий дополнительные маневры и возможности для налоговой службы прижать неугодных.

Что же можно делать с криптовалютой в России?

Нельзя ее использовать в каких либо расчетах, нельзя ничего за нее покупать. Но, можно ее покупать, продавать, и майнить. Это никто не запрещает. Если ты майнишь сам, купил сам оборудования и занимаешься домашним майнингом, кроме налого на прибыль, ничего платить не нужно. А если вы купили ферму на заводе, на промышленном предприятии, проинвестировали в нее, они не имеют возможности забирать у вас процент крипты, но вы должны платить за это реальные (фиатные) деньги.

Какие налоги нужно платить с майнинга и торговли криптовалютой в России и как платить эти налоги?

Платить налоги с криптовалюты придется всем. И контролировать это будут очень жестко. Так же вводится отчетность касательно криптовалюты.

А теперь подробнее, если вы занимаетесь майнингом, покупаете или продаете криптовалюту, это не что иное как предпринимательская деятельность. Подробнее об этом можете почитать в гражданском кодексе, но если вы систематически получаете доход, значит это предпринимательская деятельность. А значит вы обязаны стать на учет как налогоплательщик, предприниматель или создать организацию и платить налоги.

При желании, налоговая служба без каких либо проблем сможет вас притянуть к ответственности в случае систематического получения прибыли. Если вы занимаетесь профессионально криптовалютами, лучше зарегистрируйтесь как индивидуальный предприниматель. Максимальный срок за неуплату налогов сейчас 5 лет, и этот риск над вами будет всегда. Выберите упрощенку 6% и спите спокойно.

С любого дохода должен быть уплачен налог. Если вы организация и занимаетесь куплей и продажей криптовалюты или майните ее, то заплатите на нее налог на прибыль, а если физического лицо или индивидуальный предприниматель, заплатите с нее НДФЛ. Если сумма больше 5 000 000 рублей, сумма налога уже не 13% а 15% для физ. лиц. А если как индивидуальный предприниматель, это 6% в зависимости от режима, это мы дальше рассмотрим, но значительно меньше чем физ. лицо.

Как нужно рассчитывать налог?

Все просто, доходы — расходы. Вам нужно доказать что вы эту криптовалюту купили, это либо документ оферты на сайте, платежный документ, т.е. нужны доказательства что вы перечислили деньги за криптовалюту.

Если криптовалюта это имущество, мы можем воспользоваться имущество вычетом как физ. лицо, если индивидуальный предприниматель, у вас есть выручка а расходов нет, там есть профессональный вычет 20%.

На счет майнинга, вы тратите на компьютеры, на электричество, это все расходы и это все можно вычитать.

А что в российском учете является криптовалюта?

- На 41 счете числиться как товар.

- На 58 счете как финансовое вложение.

В любом случае криптовалюта является активами. В учетной политике нужно прописать или то или то.

Так же криптовалюта как имущество не облагается налогом на имущество, не облагается НДС, если вы продаете или покупаете ее, и ее не нужно переоценивать. Если вы купили по какой то цене, она изменилась, никаких дополнительных налогов на это платить не нужно.

От налогоплательщика требуют двух действий.

- Отчитываться о владении криптовалютами

- Платить налог от дохода при обмене криптовалют на рубли

О каждом по порядку и подробнее …

Отчет о владении криптовалютами

Согласно закону, граждане должны подавать отчет, если сумма поступлений или списаний криптовалюты составляет в эквиваленте рублей 600 000 или более. Речь идет не только о выводе криптовалюты в рубли, но и поступление криптовалюты на кошелек. Налогоплательщик должен отчитываться даже тогда, когда наторговал или намайнил такую сумму. И не важно, выводили мы ее или нет.

Тут возникает много вопросов. Что считать поступлениями, как зафиксировать курс, как учитывать трейдинг и многие другие. На эти вопросы четкого ответа пока нет, остается только ждать разъяснения ответственных органов.

Согласно закона, отчитываться о владении криптовалютой нужно один раз в год. Не позднее 30 апреля следующего года от отчетного. Первый отчетный год принят 2021 год. Впервые это нужно сделать Россиянам до 30 апреля 2022 года.

Уплата налогов с доходов полученных при обмене криптовалют на рубли.

Наше налоговое обязательство возникает только в момент получения рублей и только с сумм полученных в рублях. На кошельке может быть любая сумма, но пока вы ее не вывели, никакие налоги платить не нужно.

Есть мнение, что налоги платить не нужно, если сумма за год не превышает 600 000 рублей. Но юристы утверждают что это мнение ошибочно. Налоги нужно платить в любом случае если получаете доход. Но есть такие суммы, которыми налоговая или банки могут не заинтересоваться.

Если мы намайнили или наторговали криптовалюту и вывели ее в рубли, то вся сумма будет считаться нашим доходом. Если же мы купили криптовалюту и вывели ее в рубли, после повышения курса, то доходом будет считаться разница между покупкой и продажей. Главное документально подтвердить факт покупки.

Как же легально заниматься майнингом или трейдингом криптовалюты в России в 2021 году, что бы ни у банка ни у налоговой к нам не возникло вопросов?

Если вы еще не определились с пулом и бирже для майнинга эфира, рекомендуем вам зарегистрироваться на бирже Binance для торговли и майнинга. Это самая надежная и крупная крипто биржа в мире.

По сути существует три возможных варианта.

Декларирование дохода полученного физ. лицами

Подается раз в год, налог по ней называется НДФЛ. И составляет от 12 до 15% от всех доходов. Декларация подается в налоговую и налог просчитывается самостоятельно. Если вы выберите этот способ, тут важно понимать что все операции по которым получены доходы должны быть документально подтверждены. Вы не можете взять общую сумму и посчитать с нее налог. Каждая часть общей суммы должна быть подтвержденна документально.

Это могут быть скриншоты из истории транзакций, выписка из банка о получении средств. Это самый простой способ отчета перед налоговой. Но и самый не выгодный. 13% это много.

Оформление ИП (индивидуального предпринимательства)

Средняя прослойка между самозанятым и юридическим лицом. Это быстрая и несложная процедура как собственно и закрытие. Многие банки делают это бесплатно с расчетом того, что вы откроете свои расчетные счета у них.

Давайте разберем основные моменты работы ИП.

Владелец ИП может выбрать для себя одну из двух упрощённых систем налогообложения. Коротко УСН доходы или УСН доходы минус расходы.

УСН доходы мы платим налог 6% от всех доходов полученных за год. УСН доходы — расходы, мы платим 15% налогов но от разницы между доходами и расходами. Второй вариант может быть интересен тем, кто хочет внести в расходы покупку оборудования для майнинга, аренда помещения для майниннга, расходы на електроенергию и т.д. Все это нужно отнимать от доходв и платить налог от разницы.

Так же ИП работает через расчетный счет. Т.е. принимать оплату при обмене нужно на бизнес карту привязанную к расчетному счету или принимать на свою карту и с нее переводить на расчетный счет.

Так же еще есть обязательные страховые платежи, это еще примерно 40 000 руб. в год, их можно вычитать из налога на доход.

Оформления статуса самозанятого

Налог со статуса самозанятого составляет всего 4%. Занятие криптовалютой вполне подходит под одно из условий получения статуса самозанятого, а именно получение дохода от самостоятельного ведения деятельности или использования имущества. А так как криптовалюта является имуществом, то можно оформлять этот статус, это не запрещено.

Оформление происходит через сайт и вся дальнейшая деятельность происходит в приложении, в котором мы выдаем чеки на полученные оплаты. Налоги платятся ежемесячно. А отказаться от этого статуса так же легко. Лимит на этот статус составляет 2 400 000 руб. в год. Т.е. лимит составляет 200 000 руб. в месяц.

Другие важные моменты

Действующее законодательство не требует источника происхождения криптовалюты.

Криптовалют как имущество может находится у детей, все налоги должны будут платить их опекуны.

Если вы дарите ее, то человек у которого она появится, возникает вопрос с НДФЛ.

Штрафы и ответственность

Если не отчитаться о владении криптовалютой, штраф составляет 50 000 рублей плюс 10% от максимальной суммы в фиате. При неуплате налога, придется уплатить штраф в размере 40% от неуплаченного налога и сам налог. Если вы получаете переводы до 50 000 рублей в месяц, налоговая и банки не должны вами заинтересоваться. Это как раз будет сумма до 600 000 в год. При этом позаботьтесь о том что бы ваша карта не попадала на действия, которые могут вызвать к вашей карте подозрения:

- Систематическое поступление переводов от разных лиц или одного лица.

- Снятие наличных средств сразу после поступления денег на карту (в течении одного дня).

- Клиент не произволит расходные операции по карте, а все поступающие переводы снимает в виде наличных.

- Транзитные операции: т.е. после зачисления переводов клиент сразу отправляет деньги другому лицу.

Всегда сохраняйте чеки и скриншоты переводов, документы оферты и другие подтверждающие вещи вашего перевода.

Ссылка на закон — http://publication.pravo.gov.ru/Document/View/0001202007310056?index=106&rangeSize=1

Похожие записи:

- Как запустить майнинг на домашнем ПК с одной видеокартой. Начинаем майнинг шаг за шагом

- Майнинг ферма. Как работает? Как собрать? Как настроить и подключить? Как запустить ферму на видеокартах.

- Как настроить bios (биос) материнской платы под майнинг?

- Майнинг эфира на RX 580, 570, 480 на 4/8GB в 2021

ПОДПИСЫВАЙТЕСЬ НА НАШ YOUTUBE КАНАЛ!👇

Читайте также: