Кудир для ип на есхн 2020

Опубликовано: 29.04.2024

Сначала — об исключении. Исключение составляют ИП, применяющие ЕНВД. Они могут не заполнять Книгу при условии, что работают только на ЕНВД. Однако при совмещении ЕНВД с другими налоговыми режимами ИП обязан обеспечить раздельный учет имущества и операций, то есть заполнять КУДиР по каждому налоговому режиму.

Министерство финансов РФ совместно с налоговой службой разработали 4 формы КУДиР:

- для ИП на ОСНО;

- для ИП на УСН;

- для ИП на ПСН;

- для ИП на ЕСХН.

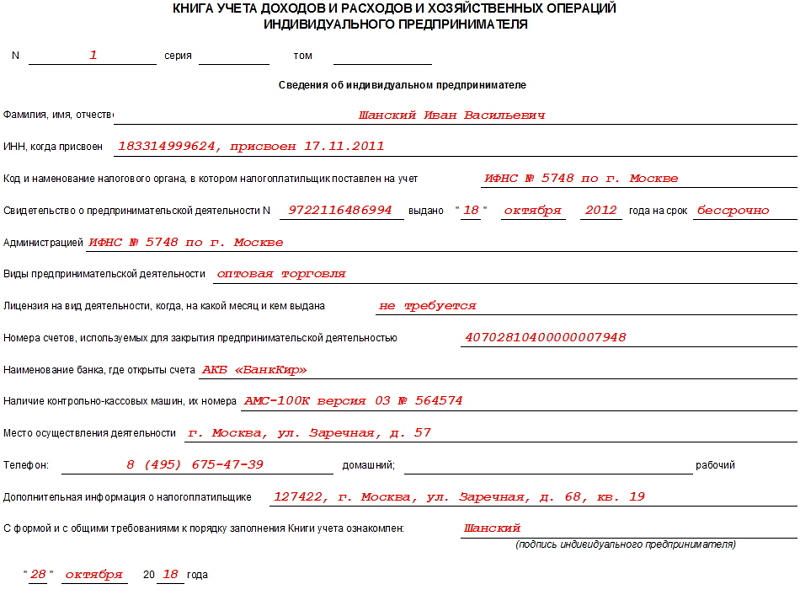

КУДиР для ИП на ОСНО

Порядок заполнения Книги для ИП на общем режиме налогообложения утвержден совместным Приказом Минфина № 86н и МНС России № БГ-3-04/430 от 13.08.02 .

Нами подготовлен образец документа для ОСНО «Книга расходов и доходов ИП», скачать бесплатно его можно в конце статьи.

Книга доходов и расходов для ИП на ОСНО состоит из листка со сведениями об ИП, листка с содержанием и 6 разделами:

- Учет доходов и расходов.

- Расчет амортизации основных средств.

- Расчет амортизации по МБП, не списанным на 01.01.2002.

- Расчет амортизации НМА.

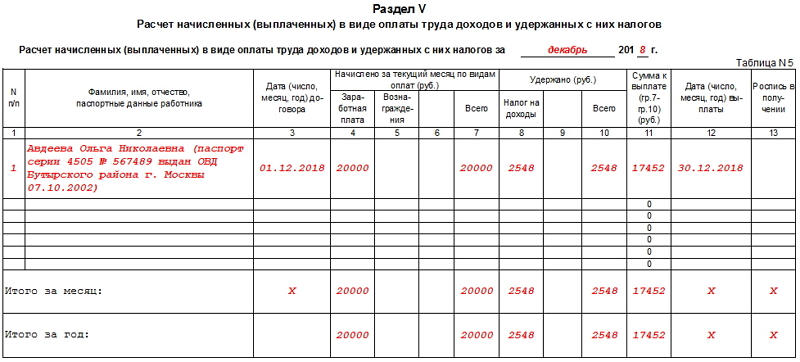

- Расчет начисленной и выплаченной оплаты труда.

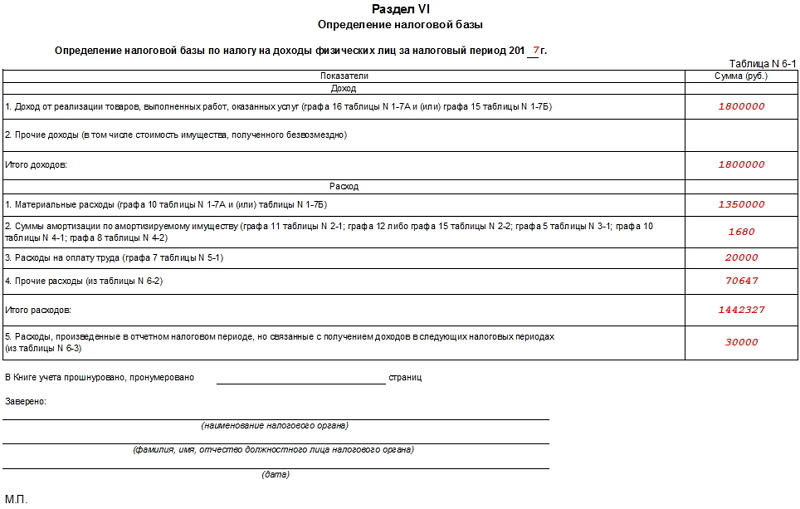

- Определение налогооблагаемой базы.

Для каждого из них разработано несколько таблиц, заполнять их надо по каждому виду деятельности отдельно.

На листе «Сведения об индивидуальном предпринимателе» указываются регистрационные данные ИП, его банковские счета, номера лицензий, номера кассовых аппаратов, виды предпринимательской деятельности, место осуществления деятельности, телефоны.

В листке «Содержание» перечисляют все заполненные таблицы с указанием номеров страниц.

В 6.1 отражаются сводные данные, на основании которых заполняется декларация.

Книга учетов доходов и расходов, образец заполнения раздела 6.1

КУДиР для ИП на УСН

Документ для УСН намного проще, и заполняют его не только ИП, но и организации, применяющие упрощенную систему налогообложения.

Книга доходов и расходов при УСН 2020 состоит из титульного листа и 4 разделов:

- Доходы и расходы.

- Учет затрат на приобретение ОС и НМА, учитываемых при определении налоговой базы.

- Расчет суммы убытка, уменьшающей налоговою базу по УСН.

- Расходы, уменьшающие сумму исчисленного УСН.

На титульном листе указывают: наименование ИП, ИНН, объект налогообложения, реквизиты банковского счета, налоговый период, код ОКПО.

В разделе 1 в хронологическом порядке по мере поступления платежей от клиентов записывают суммы доходов.

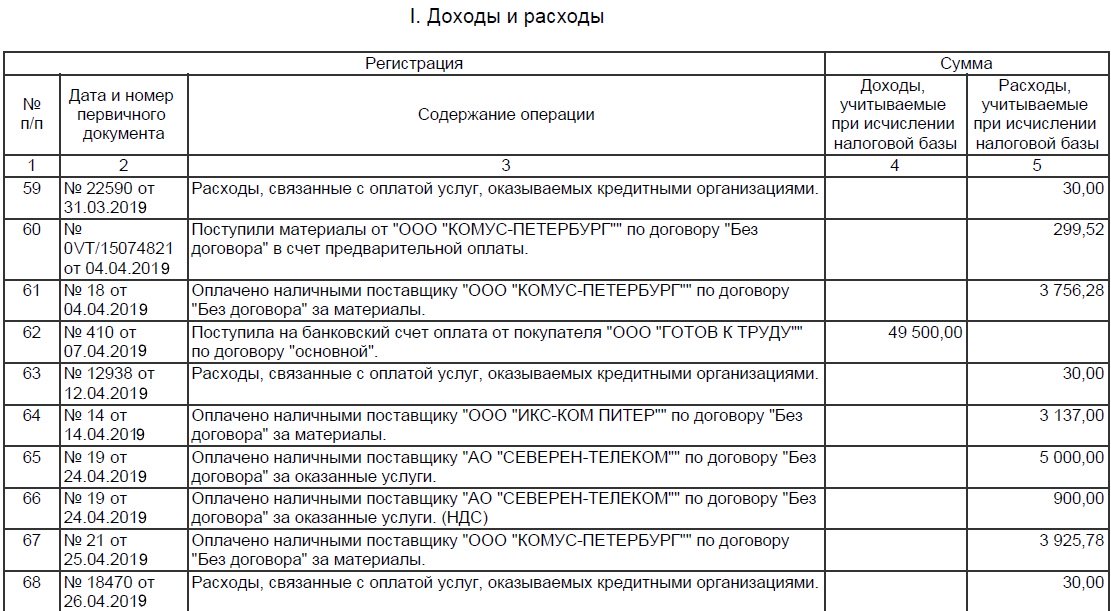

Образец заполнения КУДиР 2020 «доходы минус расходы» (далее — «Д минус Р»):

Так выглядит раздел 1 КУДиР 2020 УСН, скачать бланк excel можно в конце статьи.

Последнюю, 5-ю, графу заполняют только при УСН с объектом налогообложения «Д минус Р».

Цифры, отраженные в первом разделе КУДиР, суммируются поквартально нарастающим итогом, на основании полученных данных определяют налогооблагаемую базу для УСН.

Разделы 2 и 3 заполняются только при УСН «Д минус Р».

Раздел 4 заполняется только при объекте налогообложения «Доходы», здесь показывают уплаченные страховые взносы и прочее, определяемое п. 3.1 статьи 346.21 НК РФ .

Суммы, указанные в разделе 4, уменьшают сумму начисленного УСН в полном объеме у ИП без наемных работников и не более, чем на 50 %, если ИП производит выплаты вознаграждений физическим лицам.

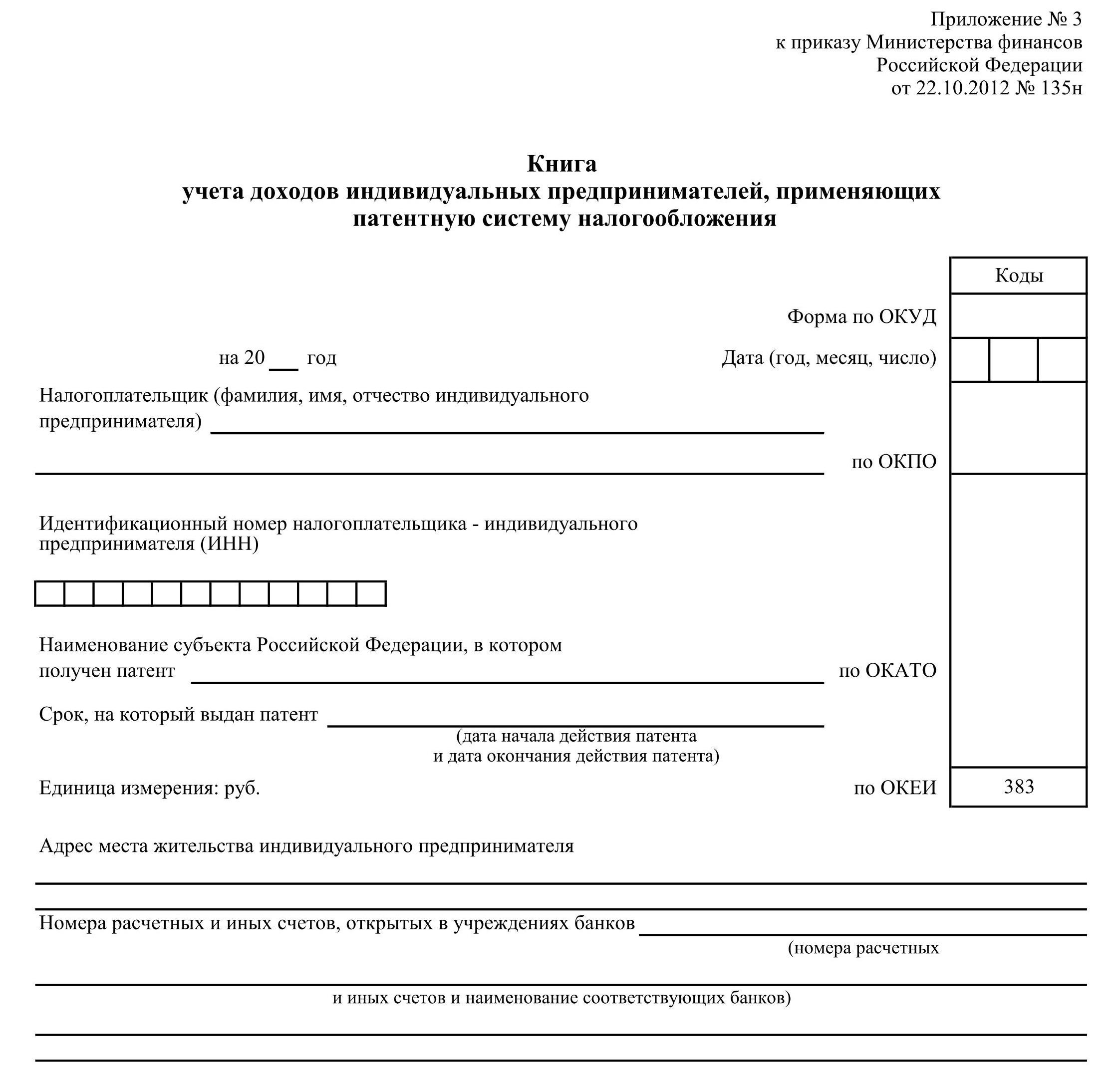

Книга учета доходов для ИП на ПСН

В Книгу учета доходов на патенте (ПСН) делают записи в день получения оплаты и только по доходам от деятельности на патенте.

Для каждого патента открывают отдельную Книгу на срок действия патента в течение календарного года.

Расходы по деятельности на ПСН в документ не записывают.

Как обычно, мы даем возможность воспользоваться образцом: КУДиР на 2020 год — скачать бланк бесплатно для ПСН можно внизу.

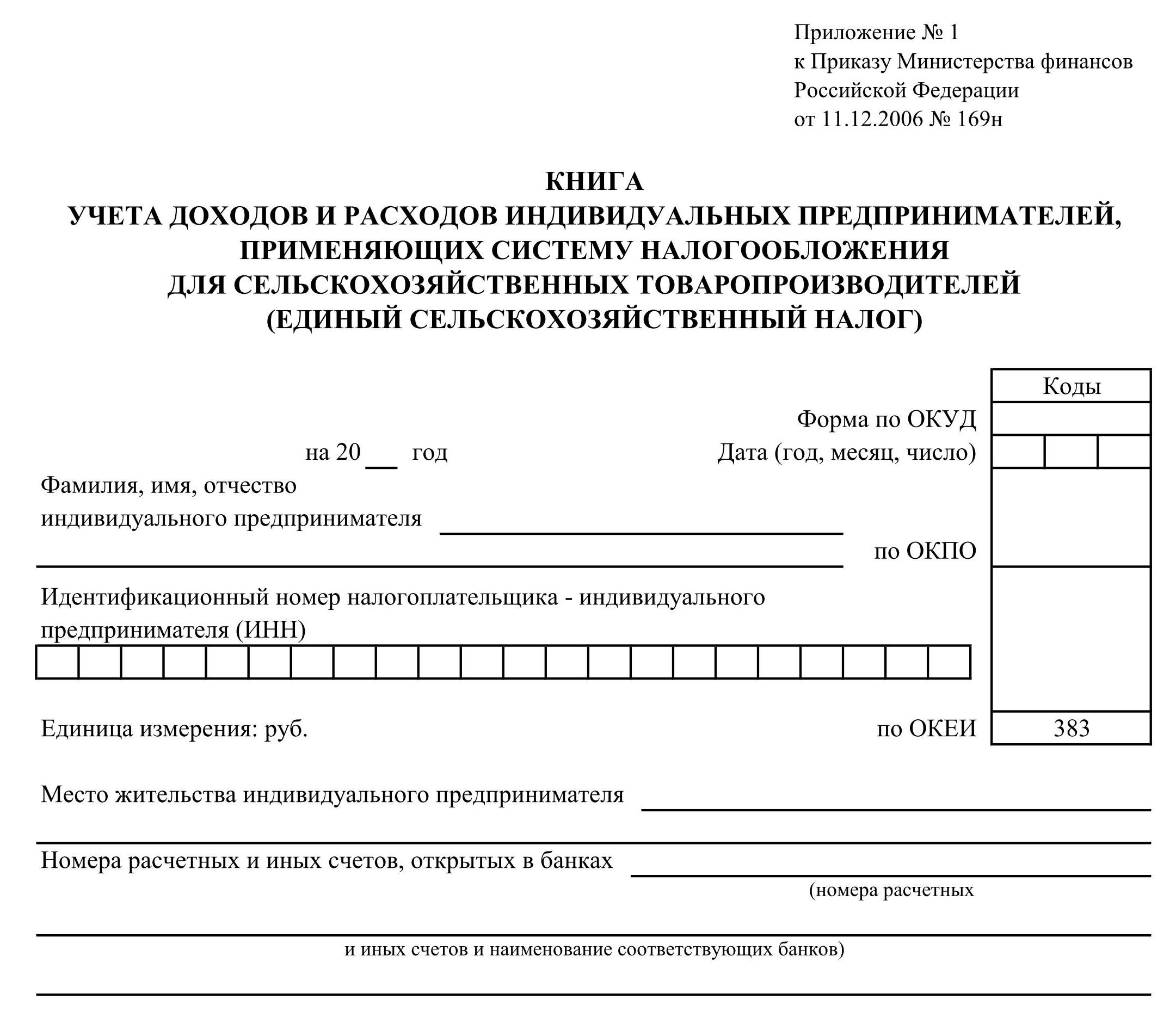

КУДиР для ИП на ЕСХН

Состоит из титульного листа и двух разделов.

В первом записывают поступления и затраты по деятельности на ЕСХН.

Второй предназначен для учета расходов на основные средства и нематериальные активы, которые включаются каждое полугодие по специальному расчету.

Общие требования КУДиР для всех налоговых режимов

Каждый год открывается новый документ.

По окончании года распечатывается, прошивается, страницы нумеруются, общее количество страниц удостоверяется подписью ИП.

Все сведения записываются в хронологическом порядке на основании первичных документов и только после их оплаты (кассовый метод).

Для операций с расчетами через кассовый аппарат допускается заполнение Книги в конце рабочего дня по Z-отчету.

КУДиР и первичные документы, на основании которых сделаны записи, должны храниться 4 года.

Если деятельность не ведется, распечатывается и прошивается «нулевая» КУДиР.

Автор статьи — Аналитик в Контур.Бухгалтерии

Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Зачем нужно вести и нужно ли сдавать КУДиР

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН. Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ. Она есть и у организаций, и у предпринимателей.

Ошибки или отказ от ведения КУДиР, может привести к штрафам от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — штраф в 20% суммы неуплаченного налога, но не меньше 40 000 рублей. Это закреплено в статье 120 НК РФ.

При этом обязанности сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе выездной проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную (ст. 89, 93 НК РФ). Также КУДиР может понадобиться, чтобы показать расходование средств целевого финансирования, или показать ПФР доходы для определения ставки страховых взносов ИП, или в банке для кредита.

В какой форме вести КУДиР и когда ее создать

Новую книгу нужно открывать на каждый налоговый период — календарный год. Если организация создана в течение года, книга открывается со дня создания и до конца года. Вести ее можно в бумажном и электронном виде. От выбора формата зависит порядок оформления:

- В бумажной книге до начала записей нужно заполнить титульный лист, сшить и пронумеровать страницы, указать количество страниц на последней странице, заверить КУДиР подписью и печатью (при наличии);

- Электронную книгу в конце налогового периода нужно распечатать, сшить, пронумеровать страницы и указать их количество, заверить подписью и печатью (при наличии).

Выбранный способ ведения книги можно установить приказом руководителя или закрепить в учетной политике. Многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. В конце года или если налоговая потребует, можно распечатать.

КУДиР оформляется в одном экземпляре. При наличии обособленных подразделений, книгу формирует головной офис. Данные подразделений в ней отдельно выделять не нужно (ст. 346.24 НК РФ).

Как заполнять Книгу учета доходов и расходов (КУДиР)

Форма и порядок заполнения книги утверждены приказом Минфина РФ от 22.10.2012 № 135Н. КУДиР состоит из титульного листа и 5 разделов. Форма книги одинакова и для организаций, и для предпринимателей на УСН. От объекта налогообложения она тоже не зависит — меняется только порядок заполнения.

Налогоплательщики, применяющие УСН с объектом «доходы» заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Общие правила заполнения

Отражайте в книги хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

- расходы, осуществленные за счет субсидий;

- расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных и стимулирование создания безработными гражданами новых рабочих мест.

Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

Указываются суммы убытка за предыдущие годы, если есть. Потом эти данные включаются в справку к разделу 1. Если вы получили убыток в 2020 году, укажите его в Справке к Разделу 1. Третий раздел будет необходимо заполнить только в 2021 году. Если в прошлых периодах убытка не было, раздел можно не заполнять.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о выплатах страховых взносов за работников и больничных пособий, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Этот раздел для упрощенцев на «доходах». Его ввели с января 2018 года. Указывайте в нем суммы торгового сбора или его части, в день уплаты. Сумма сбора вносится на основании официального документа из налоговой, в котором указано, что предприниматель обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам торгового сбора. Если в вашем регионе сбор не введен, укажите в пятом разделе отчетный год, а в показателях проставьте прочерки. Так вы защититесь от претензий инспекторов, ведь по сути без раздела 5 регистр будет не полным.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

Сумма

Дата и номер первичного документа

Доходы, учитываемые при исчислении налоговой базы

Расходы, учитываемые при исчислении налоговой базы

Формирование специального налогового бланка в форме Книги учета доходов и расходов для ИП, находящихся на общем режиме налогообложения, является требованием со стороны закона, обязательным к применению.

Для чего нужен документ

Книга учета доходов и расходов (сокращенно — КУДиР) необходима для подсчета налогооблагаемой базы ИП, на основе которой будет делаться расчет налоговых отчислений за период отчета.

Для каждой системы налогообложения, где требуется ведение КУДиР, оно будет иметь свои особенности. ИП, находящийся на общей системе (ОСНО), должен руководствоваться соответсвующими требованиями. Предприниматели на ПСН и УСН будут заполнять КУДиР иначе.

ПОМНИТЕ! На общей системе налогообложения вести КУДиР обязаны только индивидуальные предприниматели, компании от этой обязанности освобождены.

Каким образом формируется книга

Заполнение книги не является одномоментным. Записи в нее вносятся постепенно, в период совершений той или иной операции.

Подтверждением вносимых сведений являются первичные учетные документы, которые должны быть у ИП в наличии и храниться определенный промежуток времени (не менее трех лет).

Все цифры в КУДиР вписываются в рублевом эквиваленте.

Особенности и общие сведения о КУДиР

Книга имеет унифицированную форму. Вести ее можно как в бумажном виде, внося нужные данные от руки, так и в электронном.

Если книга ведется в компьютере, после истечения учетного периода ее следует распечатать, пронумеровать листы и прошить их при помощи толстой суровой нити. На заключительную страницу ставится печать ИП (при наличии) и подпись, а также указывается число страниц. Затем книга регистрируется в местном налоговом органе.

В случае, когда используется бумажный вариант КУДиР, она регистрируется в налоговой до начала заполнения.

Книга включает в себя шесть разделов, которые отражают все произведенные в период отчета доходы и расходы ИП. Нужно отметить, что заполняются разделы, в зависимости от направления работы индивидуального предпринимателя.

Иными словами, информацию нужно вносить только в те блоки КУДиР, которые имеют отношение к деятельности ИП.

Общие требования к заполнению КУДиР

Если книга не распечатывается с электронного носителя, а ведется в бумажной форме, бланк ее нужно приобрести. Это обязан сделать предприниматель, согласно закону. К заполнению предъявляются такие требования:

- хронологический порядок отражения доходов и расходов;

- подтверждение их первичными документами;

- полнота и непрерывность учета данных, формирующих налоговую базу;

- нумеровка и шнуровка листов книги, подпись, заверяющая количество листов, на последней странице;

- исправление допускается путем аккуратного зачеркивания одной линией и заверения исправления подписью ИП и датой;

- КУДиР и бухучет ведутся параллельно, обязательно и одно и другое;

- в начале каждого нового отчетного периода следует завести новую Книгу;

- оконченную КУДиР следует сохранять в течение 4 лет.

ВНИМАНИЕ! Если КУДиР ведется в электронном варианте, что разрешено, ее следует распечатать и проивести с ней те же действия, что и с бумажным носителем.

Нюансы КУДиР на ОСНО

Для предпринимателей на ОСНО заполнение КУДиР имеет ряд особенностей.

- Для учета движения средств применяется кассовый метод.

- Если ИП ведет сразу несколько видов деятельности, не нужно заводить для каждого отдельную книгу, можно учитывать их в одной КУДиР, но раздельно.

- В КУДиР вносятся и сведения по начислению НДС.

Образец документа

- ФИО;

- ИНН;

- адрес местожительства;

- данные о налоговом органе, где налогоплательщик был зарегистрирован;

- данные из свидетельства о постановке на учет и т.д.

Тут же приводится информация о банке, где у ИП открыт счет и номер кассы, если он использует ее в работе. Затем предприниматель ставит на странице свою подпись и датирует бланк.

Заполнение раздела 1 КУДиР

Сюда вносятся сырье, полуфабрикаты и другие товарно-материальные ценности, на приобретение которых ИП затратил свои средства. Их нужно учитывать даже в том случае, если траты были произведены в прошлом периоде отчета, а де-факто приход произошел в текущем.

Здесь же указываются авансы, которые планируется обеспечить в предстоящих периодах.

В качестве расходов учитываются реальные затраты, которые произошли с целью последующего получения финансовой выгоды от бизнес-операций.

Нужно отметить, что сумма финансовых расходов при осуществлении предпринимательской деятельности списывается на затраты только при условии реализации произведенных товарно-материальных ценностей. Если по этой части есть установленные законом нормы расходов, то учет ведется исходя из них.

В первом разделе несколько таблиц-блоков. Блоки с 1-1 до 1-7 должны заполнять ИП, которые заняты в производственном секторе. При этом каждый блок имеет два варианта, первый из которых (вар. А) применяют предприниматели, работающие с НДС, а второй (вар. Б) – те, кто НДС в своих операциях не выделяют.

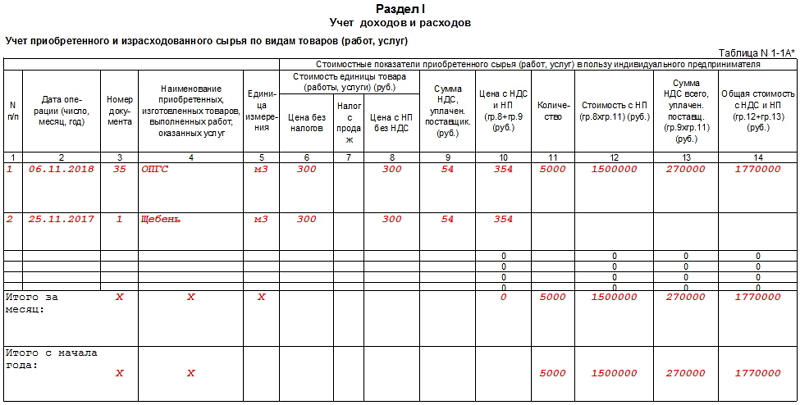

Если идти по порядку, то в табличку 1-1 вписываются данные по закупленному и истраченному в процессе работы ИП сырью.

В ячейки блока 1-2 включаются полуфабрикаты (приобретенные и затраченные) для производственных нужд.

Строки блока под номером 1-3 предназначены для учета вспомогательного сырья и материалов (купленного и израсходованного).

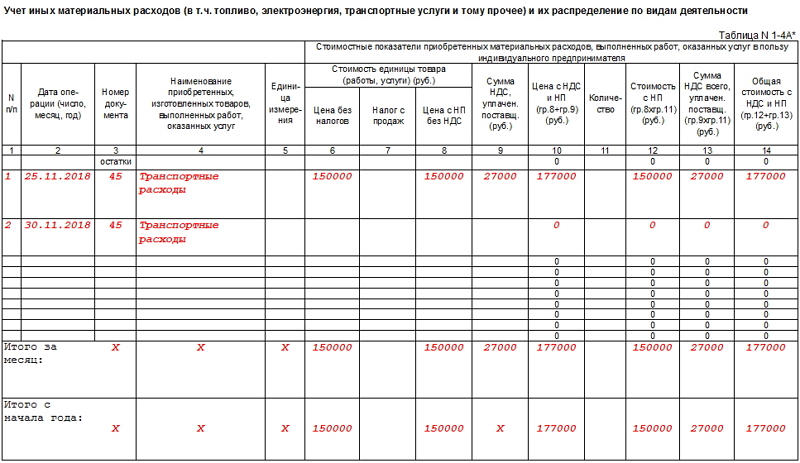

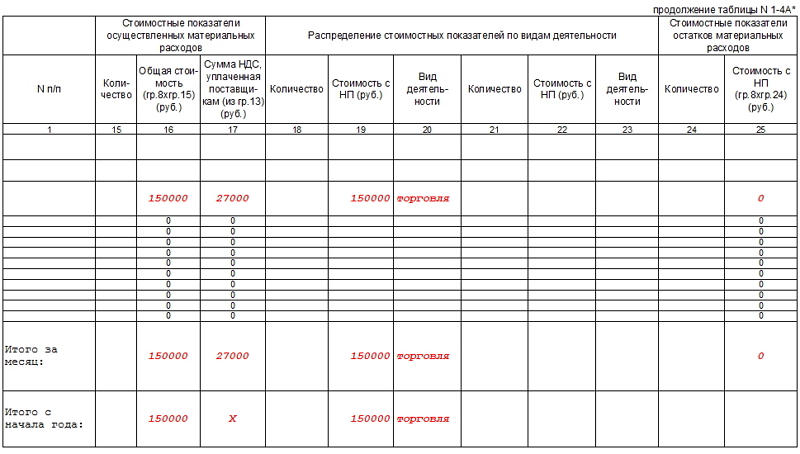

Блок 1-4 содержит иные материальные расходы, т.е. энергию, воду, топливо и т.п. которые были истрачены в процессе деятельности ИП.

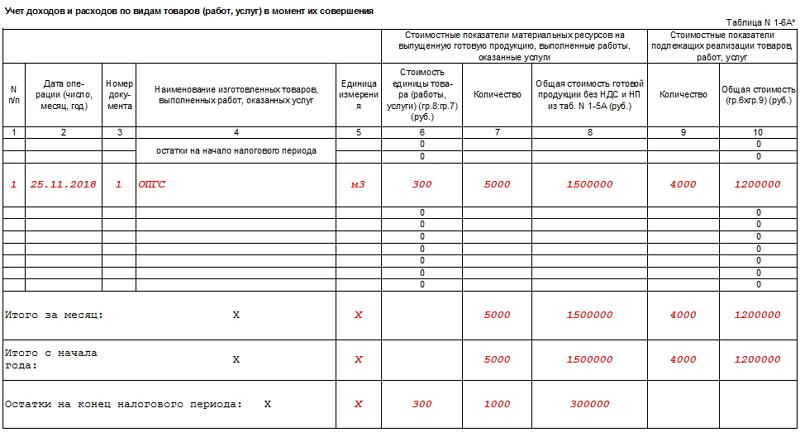

Блок 1-5 указывает на цену готовой продукции, которую выпустил ИП за период отчета, а также приводит стоимость выполненных за это время работ и оказанных услуг.

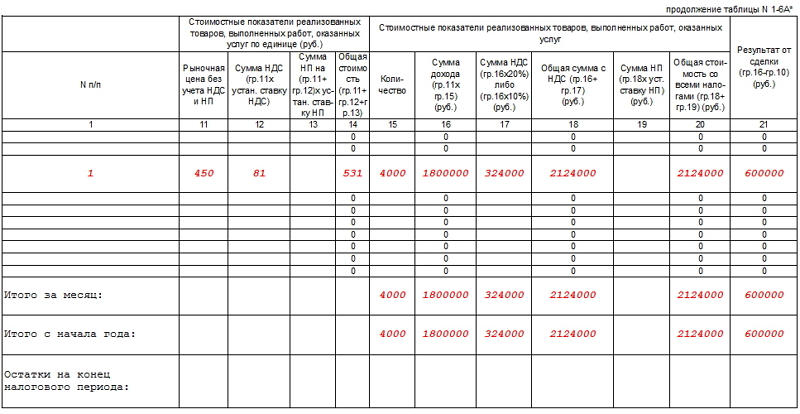

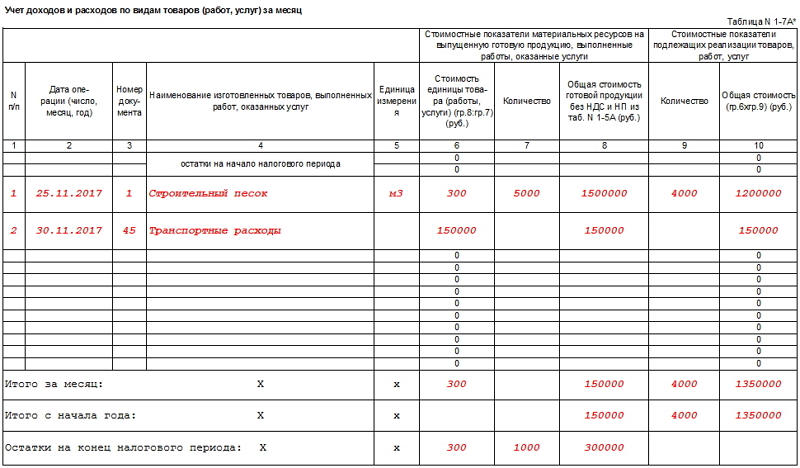

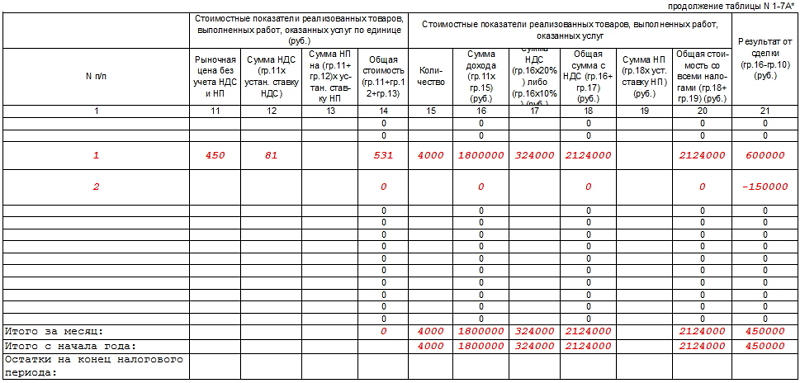

Блоки 1-6 и 1-7 показывают итог производства и продажи изготовленной продукции в момент совершения и по результатам месячного периода.

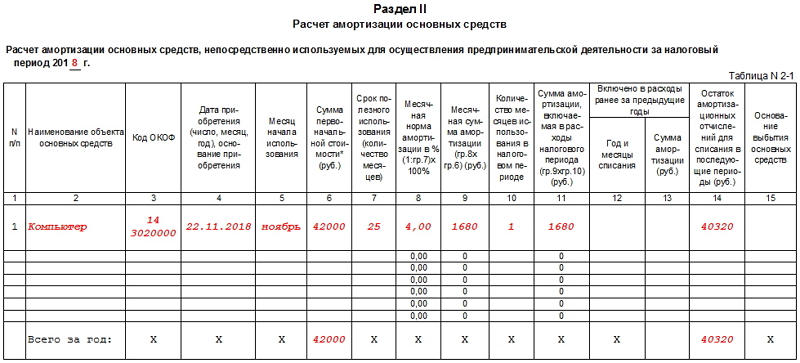

Заполнение раздела 2 КУДиР

Второй раздел КУДиР касается амортизации основных средств, МБП и нематериальных активов.

Амортизация может быть рассчитана только по отношению к имуществу предпринимателя, которое куплено за денежные средства и применяется для осуществления его работы. К нематериальный активам относятся все виды интеллектуальной собственности (товарные знаки, электронные программы, базы данных и т.п.), которые ИП использует в своей деятельности. Правила расчета амортизации даны в таблицах 3-1, 3-2, 3, 4-1, 4-2.

Заполнение раздела 5 КУДиР

В пятом разделе книги дается расчет оплаты труда и налогов. Приведенная здесь таблица является, по сути, расчетно-платежной ведомостью и формируется по каждому месяцу в отдельности. Она содержит в себе

- высчитанный налог на доходы,

- различные прочие удержания,

- дату выдачи денежных средств

- и подпись работника в их получении.

В таблицу вписываются все виды выплат, в том числе собственно заработная плата, материальные поощрительные выплаты, цена товаров, выданных в натуральной величине и т.д.

Заполнение раздела 6 КУДиР

Шестой раздел КУДиР позволяет определить налоговую базу. Формируется она по истечении года (по календарю) и является основой для заполнения бланка 3-НДФЛ.

В блок 6-1 вносятся доходы от реализации, указанные в таблице 1-7 и иные. В качестве расходов даются данные из блоков 1-7, 2-1, 2-2, 3-1, 4-1, 4-2, 5-1, 6-2.

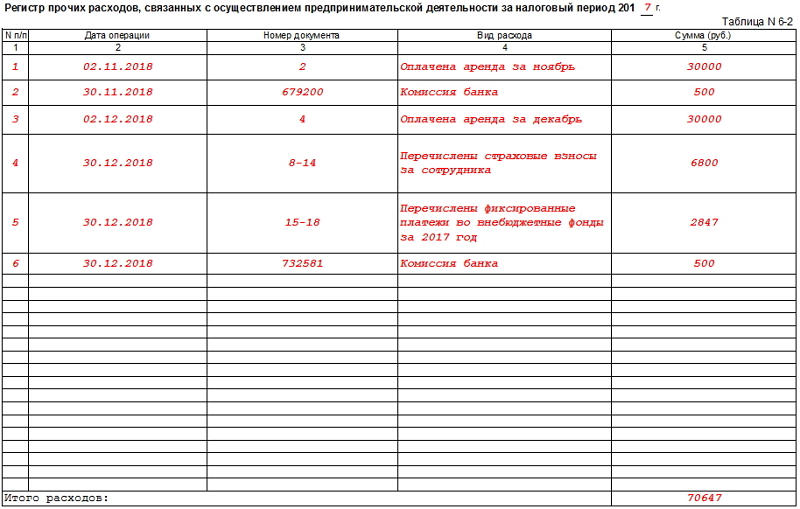

К блоку 6-2 относятся все расходы ИП, не показанные в других блоках, в том числе расходы на пожарную безопасность и охранные системы, командировочные, плату за консультационные, информационные и юр. услуги, интернет, телефон, затраты на хозяйственные и ремонтные нужды и т.п.

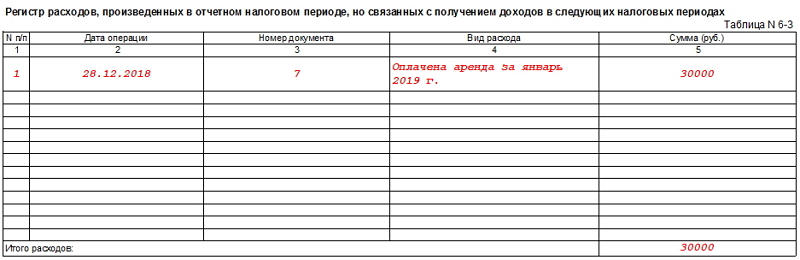

В последний блок КУДиР (6-3) вносятся расходы, сделанные в текущем периоде отчета, но доходы по которым будут учитываться в предстоящем периоде. К ним относятся расходы сезонного свойства, арендные платежи и т.д.

Пустая КУДиР

Если за конкретный отчетный период у ИП не было никаких движений средств, это не значит, что он не должен обращать внимании на КУДиР. Такая ситуация обязывает его сдать вместе с другими отчетами в налоговую «нулевую» Книгу. Это значит, что оформлять ее нужно по обычным требованиям, просто в графы, отображающие фактическое движение средств, проставить нули.

«Клерк» Рубрика ЕСХН

Что собой представляет единый сельскохозяйственный налог, для кого он предназначен, как правильно его посчитать и уплатить, рассказывается в нашем материале.

Что такое ЕСХН в налогообложении

Единый сельскохозяйственный налог (ЕСХН) — это специальный налоговый режим, который предназначен для организаций и предпринимателей, производящих сельскохозяйственную продукцию. Работа на нем освобождает организации от уплаты:

- налога на прибыль (исключение составляют доходы по дивидендам и операциям с отдельными видами долговых обязательств);

- налога на имущество в отношении имущества, которое организация использует для производства, переработки и продажи сельхозпродукции, а также для оказания услуг сельхозпроизводителям.

Индивидуальные предприниматели, работающие на ЕСХН, не платят:

- НДФЛ с доходов от предпринимательской деятельности (исключение — доходы от дивидендов и доходы, облагаемые по ставкам 35 и 9 процентов (полный перечень можно посмотреть в пп. 2, 5 ст. 224 НК РФ);

- налог на имущество физлиц в отношении имущества, которое используется для производства, переработки и продажи сельхозпродукции.

До 01.01.2019 физические и юридические лица, работающие на ЕСХН, были освобождены от уплаты НДС. Изменения, внесенные Законом «О внесении изменения в части первую и вторую НК РФ» от 27.11.2017 № 335-ФЗ, данное послабление отменили.

Плательщики ЕСХН имеют право на освобождение от НДС в 2021 году при соблюдении одного из следующих условий (п. 1 ст. 145 НК РФ):

- переход на ЕСХН и реализация права на освобождение происходят в течение одного календарного года;

- сумма доходов от деятельности, в отношении которой применяется ЕСХН, за 2020 год не превысила 80 млн рублей (в дальнейшем данная сумма уменьшена до 70 млн рублей за 2021 год и 60 млн рублей — за 2022-й и последующие годы).

Для получения права на освобождение в налоговую инспекцию необходимо подать уведомление и подтверждающие документы до 20-го числа месяца, с которого будет действовать освобождение. Форма уведомление утверждена Приказом Минфина РФ от 26.12.2018 № 286н. Организации и предприниматели, получившие освобождение, не могут от него отказаться в дальнейшем.

Чем отличается ЕСХН от УСН

ЕСХН, как и упрощенная система налогообложения (УСН), представляет собой спецрежим, применение которого освобождает от уплаты отдельных налогов. Однако между ними существует немало различий:

- в отличие от УСН плательщики ЕСХН не освобождены от уплаты НДС;

- на ЕСХН могут работать только производители сельскохозяйственной продукции, при условии, что доля от такой деятельности составляет не менее 70 процентов от всех их доходов. Для плательщиков УСН не установлен конкретный перечень видов деятельности. Существует ряд компаний, которым запрещено переходить на этот спецрежим, в частности, банкам, организациям с филиалами и так далее (п. 3 ст. 346.12 НК РФ);

- для некоторых категорий плательщиков ЕСХН — рыболовецких артелей и рыбохозяйственных организаций — установлены дополнительные ограничения. Они должны работать на судах рыбопромыслового флота, принадлежащих им на праве собственности или на основании договора фрахтования. Кроме того, среднесписочная численность рыбохозяйственных организаций не должна превышать 300 сотрудников. На УСН действуют другие правила уже в отношении всех, кто применяет этот спецрежим. Сотрудников не должно быть более 130 человек, доход не должен превышать 200 млн рублей, а доля участия других организаций — 25%;

- в отличие от УСН, плательщики ЕСХН не могут выбрать объект налогообложения. Для них он един — «Доходы минус расходы». На УСН существует выбор между объектами «Доходы» и «Доходы минус расходы»;

- на ЕСХН необходимо уплатить авансовый платеж по итогам полугодия и налог по итогам года, а на УСН предоплату вносят ежеквартально. При этом сдавать авансовые расчеты на обоих спецрежимах не нужно.

Кто может применять ЕСХН

Существует несколько категорий налогоплательщиков, которые могут применять ЕСХН.

Во-первых, организации и ИП, которые непосредственно производят, перерабатывают и реализуют сельскохозяйственную продукцию. Доход от такой деятельности, а также от оказания услуг сельхозпроизводителям должен составлять не менее 70 процентов от всех их доходов. К сельскохозяйственной продукции относят продукцию животноводства сельского и лесного растениеводства.

Полный список можно найти в Постановлении Правительства РФ от 25.07.2006 № 458.

Во-вторых,компании и ИП, которые оказывают услуги сельхозпроизводителям, в частности, услуги:

- по подготовке полей;

- по посеву и выращиванию зерновых и плодовых культур;

- по обрезке фруктовых деревьев;

- по перегонке и выпасу скота и так далее.

Доля доходов от такой деятельности также должна составлять не менее 70% от общего дохода.

В-третьих, сельскохозяйственные потребительские кооперативы, в том числе животноводческие, снабженческие, растениеводческие и другие. К ним также применяют правило о доходе.

В-четвертых, сельскохозяйственные производственные кооперативы, в том числе рыболовецкие артели, осуществляющие рыболовство на судах рыбопромыслового флота, принадлежащих им на праве собственности или на основании договора фрахтования. Доля от продажи улова и рыбной продукции собственного производства должна составлять 70 процентов и более.

В-пятых,рыбохозяйственные организации и ИП, удовлетворяющие требованиям, установленным для рыболовецких артелей. Кроме того, их среднесписочная численность не должна превышать 300 работников.

Не могут применять спецрежим:

- компании и ИП, производящие подакцизные товары (исключение — подакцизный виноград, вино, виноматериалы собственного производства);

- бюджетные, автономные и казенные учреждения;

- компании, организующие и проводящие азартные игры.

Как перейти на ЕСХН

Компания или ИП, желающие перейти на ЕСХН, должны подать в налоговую инспекцию уведомление до 31 декабря года, предшествующего тому, в котором будет осуществлен переход. В документе необходимо указать долю дохода от реализации сельхозпродукции. Форма уведомления утверждена Приказом ФНС РФ от 28.01.2013 № ММВ-7-3/41@.

Вновь созданная фирма или вновь зарегистрированный предприниматель могут уведомить ФНС в течение 30 дней с момента постановки на налоговый учет (п. 2 ст. 346.3 НК РФ). Если пропустить этот срок, придется до конца года работать на общей системе налогообложения.

Индивидуальные предприниматели, утратившие право на уплату налога на профессиональный доход, должны уведомить о переходе на ЕСХН в течение 20 дней с момента снятия с учета в качестве самозанятого. (п. 6 ст. 15 Закона «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» от 27.11.2018 № 422-ФЗ).

Когда сдавать декларацию по ЕСХН

Декларацию по ЕСХН необходимо подавать единожды по окончании налогового периода, которым является год. В течение года ничего сдавать не нужно. Плательщики ЕСХН подают декларацию в налоговую инспекцию по месту своего нахождения не позднее:

- 31 марта года, следующего за отчетным (декларацию за 2020 год необходимо сдать до 31.03.2021);

- 25-го числа месяца, следующего за месяцем, в котором организация или ИП прекратили свою деятельность в качестве сельхозпроизводителя по п. 9 ст. 346.3 НК РФ.

Документ можно подать:

За подачу документов на бумажном носителе тем, чья среднесписочная численность превышает 100 работников, грозит штраф 200 рублей (ст. 119.1 НК РФ).

Как заполнить декларацию ЕСХН

Бланк декларации по ЕСХН утвержден Приказом ФНС РФ от 28.07.2014 № ММВ-7-3/384@. Документ будет действовать с 29.03.2021 в обновленной форме (Приказ ФНС РФ от 18.12.2020 № ЕД-7-3/926@). В период с 29.03.2021 по 31.03.2021 сдать декларацию можно как по старой, так и по новой форме (письмо ФНС РФ от 12.02.2021 № СД-4-3/1776@).

Документ состоит из титульного листа и четырех разделов.

На титульном листе необходимо указать:

- данные налогоплательщика (название, ИНН, КПП);

- номер корректировки, при подаче первичной декларации следует проставить «0»;

- налоговый период «34» — календарный год;

- год, за который сдается отчетность (2020-й);

- код налоговой инспекции.

В разделе 1 указываем:

- в строках 001 и 003 — код ОКТМО, в строке 001 код проставляют все налогоплательщики, в строке 003 — только те, которые сменили свое местонахождение;

- в строке 002 — сумму авансового платежа;

- в строке 004 — сумму, которую необходимо заплатить по итогам года с учетом аванса;

- в строке 005 — сумму налога к уменьшению, если сумма аванса превысила сумму налога, исчисленного за год.

В разделе 2 прописываем:

- в строке 010 — полученные доходы, их размер берем из книги учета доходов и расходов, форма которой утверждена Приказом Минфина РФ от 11.12.2006 № 169н;

- в строке 020 — понесенные расходы;

- в строке 030 — налоговую базу по налогу (из доходов вычитаем расходы), при отрицательной разнице налоговая база равна нулю;

- в строке 040 — сумму убытков прошлых лет, на которые уменьшена налоговая база;

- в строке 045 — ставку налога;

- в строке 050 — сумму налога за год (налоговую базу уменьшаем на сумму убытков прошлых лет и умножаем на налоговую ставку).

Раздел 2.1 заполняют только те, кто имеет убытки прошлых лет. Полученные убытки можно учитывать при расчете налога в течение 10 лет.

Раздел 3 оформляют только налогоплательщики, получившие денежные средства, а также другое имущество в рамках целевого финансирования или благотворительной деятельности.

Что входит в расходы при ЕСХН

При расчете налоговой базы из суммы полученных доходов вычитают сумму произведенных расходов. Перечень расходов превышает 40 позиций (п. 2 ст. 346.5 НК РФ). В него входят, в частности, траты:

- на покупку и изготовление основных средств, их реконструкцию, модернизацию;

- на оплату труда и больничных;

- на уплату обязательных страховых взносов и вносов по некоторым видам добровольного страхования;

- на командировки;

- на услуги связи и так далее.

Расходы плательщика ЕСХН должны быть (п. 3, пп. 2 п. 5 ст. 346.5 НК РФ):

- обоснованными, то есть экономически оправданными и выраженными в денежной форме;

- подтвержденными документами, оформленными в соответствии с законодательством или обычаями делового оборота;

- оплаченными.

Как рассчитать налог ЕСХН

Сумму налога следует считать по формуле: налоговая база, умноженная на ставку налога. Как мы выяснили ранее, для определения налоговой базы из полученных доходов вычитают расходы и убытки прошлых лет.

Налоговая ставка равна 6 процентам. Регионы могут устанавливать с 01.01.2019 дифференцированные ставки в пределах от 0 до 6 процентов в зависимости:

- от вида сельхозпродукции;

- от места ведения деятельности;

- от размера доходов вследствие продажи сельхозпродукции собственного производства;

- от среднесписочной численности работников.

Например, для сельхозпроизводителей Московской области с 01.01.2019 по 31.12.2021 действует нулевая ставка налога (Закон Московской области «Об установлении ставки единого сельскохозяйственного налога на территории Московской области» от 27.08.2018 № 145/2018-ОЗ).

Пример

ИП Иванов А.П. за первое полугодие 2020 года получил доходы в размере 3 879 500 рублей. Расходы составили 2 158 600 рублей. Авансовый платеж составил (3 879 500 — 2 158 600) х 6 процентов = 1 720 900×6 процентов = 103 254 рубля.

Во втором полугодии доходы составили 1 460 200 рублей расходы — 1 350 000 рублей. Итоговая сумма налога составит: доходы за годы (3 879 500 1 460 200) — расходы за год (2 158 600 1 350 000) х 6 процентов = 5 339 700 — 3 508 600×6 процентов = 109 866 рублей. Уменьшим полученную сумму на размер уплаченного аванса: 109 866 — 103 254 = 6 612 рублей. Таким образом, по итогам 2020 года предпринимателю необходимо заплатить 6 612 рублей.

Как оплатить налог ЕСХН

ЕСХН платят два раза в год:

- авансовый платеж по итогам I полугодия — не позднее 25 июля текущего года;

- итоговый платеж — не позднее 31 марта следующего года.

ИП Иванов А.П. из примера, приведенного выше, должен заплатить:

- 103 254 рубля — не позднее 27.07.2020;

- 6 612 рублей — не позднее 31.03.2021.

Совмещение ЕСХН с другими режимами

До отмены системы налогообложения в виде уплаты единого налога на вмененный доход плательщики ЕСХН могли совмещать этот спецрежим с ЕНВД. Его с УСН и ОСНО сочетать запрещено. После отмены ЕНВД с 2021 года юрлица не имеют право совмещать ЕСХН с какой-либо другой системой налогообложения.

Индивидуальные предприниматели могут совмещать ЕСХН с патентной системой налогообложения. Они должны вести раздельный учет доходов и расходов по этим спецрежимам. Семидесятипроцентную долю доходов от продажи сельхозпродукции необходимо считать от доходов, полученных по обеим системам налогообложения (письмо Минфина РФ от 17.10.2011 № 03-11-09/64).

Преимущества и недостатки ЕСХН

К преимуществам ЕСХН можно отнести:

- освобождение от уплаты налога на прибыль, налога на имущество, НДФЛ;

- минимальное количество отчетов — ежегодно необходимо сдавать лишь декларацию по ЕСХН;

- возможность для ИП совмещать этот спецрежим с патентной системой налогообложения;

- отсутствие минимального налога, если фирма сработала в убыток. Например, на УСН с объектом налогообложения «Доходы минус расходы» придется заплатить 1 процент от доходов, определяемых по ст. 346.15 НК РФ (п. 6 ст. 346.18 НК РФ).

К недостаткам отнесем:

- жесткие требования к доле доходов от продажи сельхозпродукции;

- обязанность уплачивать НДС в отличие от УСН или ПСН. Хотя для компаний, работающих с поставщиками, уплачивающими НДС, данный факт стал плюсом, так как позволил принимать «входной» НДС к вычету. Фирмы и ИП, чья выручка невелика, могут получить освобождение от уплаты налога;

- отсутствие возможности для юрлиц совмещать ЕСХН с какой-либо другой системой налогообложения.

Как известно, индивидуальные предприниматели не ведут бухгалтерию, а вот налоговый учет они вести обязаны. Основным документом для этого является Книга учета доходов и расходов (КУДиР) — именно в ней формируется база для исчисления налога. Форма этой книги и порядок заполнения различаются в зависимости от того, какой налоговый режим применяет ИП.

Кто должен и не должен вести КУДиР

Книгу учета доходов и расходов обязаны вести большинство предпринимателей. Не заполнять ее могут лишь те из них, кто применяет ЕНВД в чистом виде. Если же ИП совмещает этот налоговый режим с другими, то вести КУДиР он обязан. Причем в этом случае он ведет книгу отдельно по ЕНВД и по другому налоговому режиму, обеспечивая тем самым раздельный учет своих активов и операций.

Предприниматели, применяющие прочие режимы, кроме ЕНВД, введут КУДиР в безусловном порядке. Для каждой системы налогообложения утверждена собственная форма Книги.

Основная система налогообложения

КУДиР для ИП на ОСНО состоит из таких разделов:

- Сведения об ИП. Указываются его ФИО, адрес, контактные данные, ИНН, реквизиты свидетельства о статусе ИП, данные об основном виде деятельности, лицензиях, банковских счетах, а также информация о налоговом органе.

- Содержание. Перечислены разделы, из которых состоит КУДиР, и входящие в них таблицы.

- Раздел I. Учет доходов и расходов. Указывается приобретенное и израсходованное сырье и полуфабрикаты по видам продукции, а также иные материальные затраты по видам деятельности.

- Раздел II. Расчет амортизации основных средств. Указываются данные о времени приобретения, сроке использования и стоимости ОС, которые ИП применяет в своей предпринимательской деятельности. Производится расчет суммы амортизации, которая включается в расходы.

- Раздел III. Расчет амортизации по малоценным и быстроизнашивающимся предметам, не списанным на 01.01.2002.

- Раздел IV. Расчет амортизации НМА. Отражаются данные в отношении нематериальных активов о времени их приобретения и периоде использования, нормах амортизации и так далее. Рассчитывается сумма амортизации, подлежащая включению в расходы.

- Раздел V. Расчет начисленной и выплаченной оплаты труда. По каждому работнику отражаются данные о начислении заработной платы и иных вознаграждений, а также об удержание НДФЛ.

- Раздел VI. Определение налоговой базы по налогу на доходы физических лиц. Отражаются сводные данные по доходам и расходам. Рассчитывается налогооблагаемая база по НДФЛ, который ИП уплачивает за себя.

Образец заполнения КУДиР на ОСНО, начало таблицы 1-1А

Образец заполнения КУДиР на ОСНО, продолжение таблицы 1-1А

Упрощенная система налогообложения

Книга учета доходов и расходов при УСН состоит из титульного листа и четырех разделов. В следующей таблице указаны особенности заполнения Книги в зависимости от выбранного ИП объекта налогообложения.

Таблица 1. Разделы КУДиР для УСН и их заполнение при выборе разных объектов налогообложения

Раздел

Кто заполняет и что отражает

Объект «Доходы»

Объект «Доходы — Расходы»

Пример заполнения Раздела I — на следующем изображении.

Так заполняют Раздел 1 КУДиР ИП на УСН с объектом Доходы-Расходы

Единый сельскохозяйственный налог

Книга учета доходов и расходов для ИП на ЕСХН включает:

- Титульный лист с данными о плательщике.

- Раздел I. Доходы и расходы. Указывются сведения за I и II полугодие.

- Раздел II. Расходы на приобретение ОС и НМА, которые уменьшают базу по налогу.

Форма основного раздела КУДиР для ИП на ЕСХН, в котором отражаются доходы и расходы, похожа на аналогичный раздел Книги для УСН. С той лишь разницей, что данные группируются по полугодиям.

Патентная система налогообложения

Для предпринимателей на патенте КУДиР представляет собой максимально простой регистр, состоящий всего из двух разделов:

- Титульный лист, на котором отражается основная информация о предпринимателе.

- Раздел I, в котором указываются доходы.

ИП на ПСН не должны вести учет своих расходов, поскольку они никоим образом не влияют на размер налога. Доходы же при ПСН учитывать необходимо, ведь от их размера зависит возможность применения патента.

ИП на ПСН ведет отдельную Книгу по каждому «патентному» виду деятельности.

Раздел 1 КУДиР для ИП на патентной системе

Общие правила ведения КУДиР

Вне зависимости от режима налогообложения, ИП должны при ведении Книги придерживаться таких правил:

- КУДиР заводится на год, со следующего года открывается новая Книга.

- Операции отражаются на основании первичных документов.

- Данные в Книге указываются в хронологическом порядке, доходы и расходы учитываются кассовым методом (в момент фактической оплаты или поступления денежных средств).

- Если в Книге отражаются операции по расчетам через ККТ, запись можно делать в конце рабочего дня на основании Z-отчета.

- По окончании года КУДиР нужно распечатать, прошить, пронумеровать, указать общее количество страниц и поставить подпись. При отсутствии деятельности нужно распечатать и прошить пустую Книгу.

- КУДиР и первичные документы следует хранить 4 года.

Читайте также: