Кто занимался сбором налогов в древних государствах

Опубликовано: 26.04.2024

Первыми налогами были налоги на базовые ценности: землю, скот, работников. Другой источник налоговых поступлений— налог с побежденных — скорее можно отнести к «государственному предпринимательству», если рассматривать завоевание как проект со своими издержками (войско) и доходом (единовременный налог на побежденных и постоянная дань или налоги). К первым налогам иногда относят жертвоприношения. Все эти налоги были прямыми, т. е. взимались непосредственно с лиц, получающих доход, совершающих операции и владеющих имуществом. Взимали эти налоги соответственно светская и духовная власть самостоятельно.

В Древнем Египте основным доходом служила плата за пользование землей, принадлежащей главе государства. В Древней Греции основным был подоходный налог, но свободные граждане городов его не платили. Вместо этого граждане вносили добровольные пожертвования, и только в экстренных случаях (война) с них собирался установленный процент доходов.

В Древнем Риме налогов практически не было. Пока Рим оставался городом-государством, общественные расходы покрывались путем сдачи в аренду общественных земель. Аппарат государства содержал себя сам. Избираемые магистраты, которые избирались, не только безвозмездно исполняли обязанности, но еще и вносили на общественные нужды собственные средства на добровольной основе, считая это почетным. В экстренных случаях (война) граждане Рима облагались налогом от своего имущества, для этого раз в пять лет они подавали избранным чиновникам-цензорам заявление освоем имущественном и семейном положении, на основании которых определялась сумма налога (ценз).

В Римской империи главным источником доходов служил поземельный налог, в размере 10% доходов с участка. Применялись и другие формы налогообложения земли, например налог на количество фруктовых деревьев, включая виноградные лозы. Облагалась налогом собственность и средства производства: недвижимость, живой инвентарь, ценности. Каждый житель провинции должен был платить единую для всех подушную подать. Существовали и косвенные налоги (перекладываемые на покупателей товаров): налог с оборота — 1%, особый налог с оборота при торговле рабами — 4%, налог на освобождение рабов — 5% от их стоимости. В 6 г. н.э. император Август ввел налог с наследства по ставке 5%. Налогом с наследства облагались лишь граждане Рима. Налог носил целевой характер. Полученные средства направлялись для пенсионного обеспечения профессиональных солдат.

С развитием разделения труда и ростом городов налоговая система существенно обогатилась. На выделяемом исследователями втором этапе возникли налоги на производство или промысловые налоги на все виды хозяйственной деятельности, кроме сельскохозяйственной (взимался земельный налог). Налог на производство рассчитывался как право заниматься соответствующей деятельностью (плата в зависимости от размера предприятия в основных средствах или работниках) — лицензия как доля дохода (часть цены), или отчисления с операций— реже. В торговле широкое распространение получили таможенные сборы и косвенные налоги — налоги на продажи конкретных видов товаров (косвенными они называются потому, что, будучи налогами на производство и импорт товаров, они выплачиваются потребителями, а не производителями или импортерами).

В целом этот этап развития налогообложения характеризовался огромным количеством налогов и попаданием в налоговую базу самого широкого спектра объектов, вплоть до самых экзотических. Государство устанавливало великое множество налогов, при этом часто сбор самих налогов отдавался на откуп. При всем обилии налогов надо было быть достаточно ловким, чтобы заработать на их сборе и при этом остаться живым. Вся система вызывала множество нареканий у подданных. Фома Аквинский назвал налоги узаконенной формой грабежа. Система держалась благодаря силе принуждения и освобождению от налогов главных опор власти —в древности аристократии и жречества, а в средние века дворянства и духовенства.

Характерной моделью поведения государств этого этапа было взятие за основу налоговой системы Римской империи и «обогащение» ее новыми формами налогов. Так в Византийской империи до VII в. включительно список прямых налогов содержал 21 вид: поземельный налог, подушная подать, налоги на оснащение армии, налог на покупку лошадей, налог на рекрутов (выплата которого освобождала от воинской повинности), пошлина на выдачу государственных актов и т.д. Существовал штраф за превышение зданием установленных размеров, т. н. «налог на воздух». Налоги платили сенаторы, а также чиновники и военные, получившие повышение в должности. Широко практиковались чрезвычайные налоги: на строительство флота и т. п.

Как развивалась система налогообложения в древние времена

Налоги появились вместе с возникновением государства. Когда зародились товарно-денежные отношения, тогда же стали формироваться и первые системы налогообложения. Как бы они ни назывались в те далекие времена, суть заключалась в том, что средства выплачивались гражданами государству в обмен на обеспечение защитой и другими благами. Причем, слово «защита» тут нужно понимать буквально, ведь войны в древние века происходили сплошь и рядом.

Вначале четкого регулирования и распределения, кто кому и сколько должен платить, конечно, не было. Считалось, что государство вправе буквально отнимать у своих граждан определенную часть дохода в случае необходимости. Когда внезапно обрушивался враг, стихийное бедствие или эпидемия, никто не церемонился, и отобранные средства шли на устранение беды. Однако времена менялись, постепенно система стала приобретать определенный вид.

Плата с бедных и пленных

Чаще всего особенностью древнего налогообложения являлось то, что плата взималась лишь с определенных категорий людей. И чем менее благородными они были по происхождению, тем больше и платили. Особенно не везло крестьянам, ремесленникам, торговцам из разных стран, одним словом тем, кто трудился не покладая рук.

Например, в Древней Греции свободные граждане не платили налогов. Они сдавали в казну пожертвования, и только по желанию. Лишь в экстренных ситуациях, когда государству грозила какая-нибудь угроза, власти вводили обязательные «поборы».

Древнеримские завоеватели облагали налогами только тех, кого они поработили. Любопытно, что, чем больше и упорнее сопротивлялись местные жители, тем большим поборам они впоследствии подвергались.

Славился своими налогами и Древний Египет. В нем была столь сложная бюрократическая система, что содержать ее на деньги государства было практически невозможно. Пришлось требовать выплат с простых граждан, чтобы было чем кормить всевозможные непонятно для чего существующие департаменты. Для учета денежных поступлений даже завели специалистов, которые в то время назывались писцы.

В Средние века правители вели себя более сдержанно. Например, королю платили только в самых серьезных ситуациях: когда он попадал в плен, посвящал своих сыновей в рыцари или выдавал замуж дочерей. Такой обязательный «подарок» от народа никак нельзя считать жестокостью. Однако вскоре столь гуманный подход завершился, и повсеместно стали возвращаться поборы с простых граждан для нужд государства. Начали возникать аппараты чиновников в самом разном их виде. И эти самые аппараты нужно было чем-то кормить.

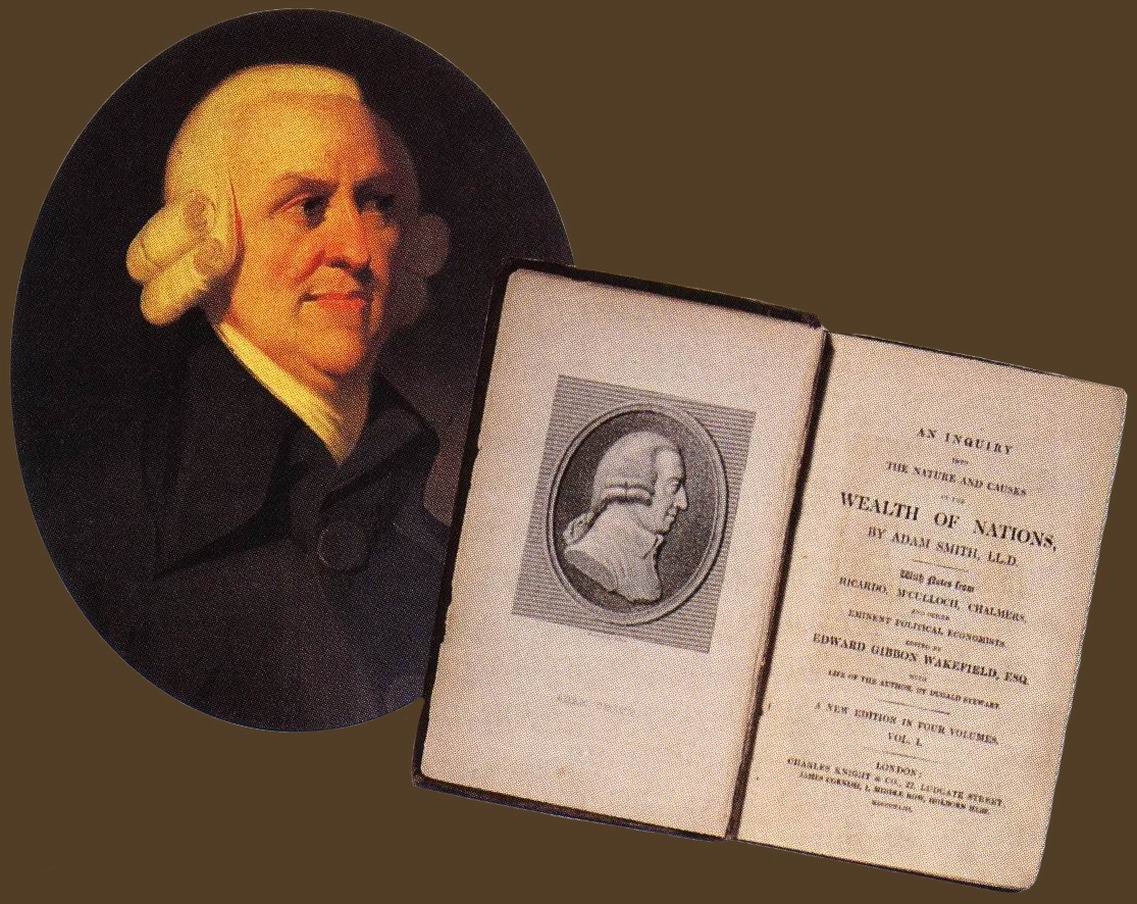

Новый взгляд Адама Смита

Адам Смит, который, как известно, изучал «причины богатства народов», проанализировал ситуацию и решил, что пора в корне менять отношение к налогам. Он в своих размышлениях немедленно сделал их источником добра и всяческих благ.

Основная мысль сводилась к тому, что налог — это признак не рабства, а свободы. В общем, экономист решил повлиять на мировоззрение и философию людей, чтобы им стало проще жить и расставаться со своими доходами и накоплениями.

Конечно, Адам Смит вывел формулу идеальной системы налогообложения. В частности он изложил мудрую мысль о том, что размер выплат должен формироваться индивидуально, в зависимости от величины дохода конкретного гражданина. Плательщику необходимо понимать, что он вносит средства для своей собственной пользы, чтобы в случае несчастья ему помогли.

Кроме того, мудрый Адам первым ввел разумное предложение каким-то образом урегулировать и согласовать систему налогообложения, чтобы граждане заранее знали, кому и сколько примерно они будут платить. А то всем так надоели неприятные сюрпризы… Как ни странно, до Смита почему-то никто больше до этого не додумался, все спокойно относились к полному произволу.

Экономист предложил взимать выплаты самым удобным для человека способом. Банкоматов тогда еще не было да и безналичного расчета тоже. Адам имел в виду, что крестьяне, например, должны платить после сбора урожая — это для них благоприятное время, когда есть хоть какие-то запасы в доме, и люди соответственно не реагируют с явным раздражением на приход очередного сборщика податей.

Особенно ценное замечание Смита заключалось в том, что в казну государства должна попадать вся сумма, уплаченная человеком… а не как обычно.

Адам Смит призывал поощрять предпринимателей, успешных торговцев и зажиточных крестьян, чтобы они не воспринимали налоги как наказание.

Современное отношение к государственным сборам у всех разное. Для кого-то это по прежнему «грабеж», для кого-то — защита в лице государства, для кого-то — это повод требовать от правительства качественной и результативной работы и так далее.

Как бы там ни было, сегодняшнего существования государства без развитой системы налогообложения представить никак нельзя. Налоги были, есть и будут: никуда от этого не деться.

Современные налоги заняли преобладающее и прочное место среди финансовых доходов сравнительно недавно. Они не явились по мановению законодателей, а составляют продукт медленной исторической работы. Поэтому, крайне интересным и важным является проследить, хотя бы в кратких чертах, историю развития налогов.

Почти все финансисты сознают важность податной истории, которая, конечно, есть часть общей истории права. Но составление общей истории налогов оказывается крайне трудным, главным образом по недостатку для этого подготовительных работ и трудности разобраться в массе неразработанного материала. Для облегчения этой задачи - необходимы специальные исследования по истории налогов в отдельных государствах и по истории отдельных налогов.

Такие работы уже имеются для многих государств и налогов, и число подобных работ постоянно возрастает, чем облегчается труд составления общей податной истории. Последней Адольф Вагнер посвятил весь третий том своего Курса финансовой науки. Этот том является очень хорошей сравнительной историей налогов.

Из сравнения исследований об истории финансов разных государств оказывается, что развитие государственного хозяйства и налогов шло везде более или менее одинаковым порядком, только, конечно, не в равной скорости, и в неодинаковой последовательности, но что, с другой стороны, оно складывалось обыкновенно под влиянием характерных особенностей отдельных народов.

В древности, при несложном государственном устройстве, при слабом развитии государственных потребностей и при удовлетворении последних личной службой и натуральными повинностями граждан, налоги или вовсе были не нужны или играли весьма скромную роль в государственном хозяйстве. Так, например, в государствах Древней Греции, где законодательство, суд, управление и военное дело отправлялись личными повинностями граждан, правильных прямых налогов не было. В случаях, когда государство нуждалось в материальных средствах, напр. для постройки публичных зданий, кораблей и т. п., устанавливались чрезвычайные сборы с богатейших граждан, так называемые литургии. В переводе на русский язык литургия значит приношение, из чего можно было заключить, что это были добровольные дары богатых граждан государству. Но, ввиду того, что уплата литургий была обязательной, что теперь уже вполне доказано, их надо отнести к чрезвычайным налогам. Существовали также сборы с лиц, принадлежащих к известным профессиям: с публичных женщин, с предсказателей и некоторых других. Но это были не столько настоящие налоги, сколько сборы, установленные с полицейскими целями. В греческих торговых государствах, каковыми были Афины и Коринеи, сложилась довольно цельная система таможенных пошлин и разных торговых сборов.

Налоги в Древнем Риме имеют более длинную историю, которая уже очень хорошо разработана.

Существует несколько делений римской податной истории на периоды. Но наиболее резкое различие можно провести между двумя эпохами, между которыми гранью является 167 г. до Р. Хр., когда римляне покорили Македонию и тем положили начало своим завоеваниям вне пределов Италии.

С самого своего возникновения, Рим вел очень воинственную политику. Так как войны, которые вел Рим, часто затягивались и носили наступательный характер, причем иногда предпринимались крайне далекие походы, то нельзя было обойтись одними личными повинностями граждан, а приходилось собирать также и некоторые материальные средства. Таковые получались из доходов от публичных земель, посредством таможенных пошлин и путем чрезвычайных налогов, называвшихся tributum civium. Иногда происходил возврат этих налогов лицам, уплатившим их. На этом основании Mommsen считает tributum civium за чрезвычайные займы. Но Маркард доказывает, что, хотя иногда лица, уплатившие tributum civium, и получали его обратно, напр., при успешной войне, из добычи, такой возврат никогда не считался по римскому праву обязательным, а стало быть это были чрезвычайные налоги, а не займы.

Когда завоевания Рима распространились вне Италии и достигли больших размеров, податное бремя с римских граждан передвигается на покоренные народы. С 167 г. прекращается уплата tributum civium, a начинает развиваться обширная система налогов, взимавшихся исключительно с провинциалов, т. е. населения римских провинций.

В римском податном деле царили произвол чиновников и большая неравномерность в раскладке податного бремени, как между провинциями, так и между отдельными плательщиками. Император Август стремился внести сюда больше порядка, и знаменитый предпринятый им ценз, начало которого совпало с Рождеством Христовым, имел, между прочим, назначение сделать более равномерными налоги в разных римских провинциях и выяснить податные силы последних.

Император Август установил также налог с наследств - vicesimani hereditatum. Этот налог должны были платить одни только римские граждане, и он был введен как бы для того чтобы привлечь к участию в податном бремени и римских граждан, которые после отмены tributum civium не платили никаких прямых налогов. Император Каракалла распространил права римского гражданства на провинциалов, а вместе с этим на последних был распространен и налог с наследств. Под конец существования Римской Империи в ней выработалась обширная система налогов.

Слабой стороной римских налогов были злоупотребления, практиковавшиеся при распределении и взимании налогов. В большом ходу была система отдачи на откуп взимания налогов. Образовался целый особый класс лиц, занимавшихся специально откупами, - это были так называемые publicani, которые сильно эксплуатировали плательщиков податей.

После падения Римской Империи, из ее бывших провинций складываются новые государства. В этих последних постепенно исчезают римские институты, а вместе с ними и налоги, возникшие во время римского владычества.

В новых государствах развивается феодализм, и весь государственный строй проникается частноправовыми началами. С правами землевладения соединяются все права законодательства, суда и управления, как общего, так и финансового. Государственное хозяйство принимает характер частного и налоги перестают фигурировать в ряду обыкновенных государственных доходов, которые почерпаются от государственных имуществ, регалий и пошлин.

Настоящие налоги, в смысле публичных сборов, могли появиться снова только при условии укрепления и объединения государственной власти, чему должно было предшествовать ослабление феодальной системы. Это случилось гораздо позднее в Германии, нежели в Англии и во Франции, что объясняется особенностями в истории названных государств.

Так, Столетняя война, во время которой Франция неоднократно подвергалась нападениям внешних врагов, вторгшихся одно время внутрь страны, в сильной степени способствовала укреплению во Франции королевской власти. Общая беда побудила французов сплотиться около короля.

Далее, во Франции борьба королей с феодализмом увенчалась быстрым успехом, и французское государство около половины ХV века окончательно сконцентрировалось. В это время во Франции устанавливается (taille - настоящий правильный налог с лиц taille personelle) и с имуществ (taille reille). Засим устанавливается длинный ряд прямых и косвенных налогов. К XVII веку Франция обладала уже массой самых разнообразных налогов, которые постоянно возвышались и умножались. Темной стороной в организации французских налогов были злоупотребления при их взимании и их крайне неравномерном распределение, как по разным местностям государства, так и между отдельными плательщиками. Устройство косвенных налогов в разных французских провинциях представляло большую пестроту. В одних провинциях косвенные налоги были гораздо тяжелее, чем в других, а рядом были провинции, где некоторых из косвенных налогов совсем не существовало. Тяжесть податного бремени лежала главным образом на низших классах населения, именно на сельских обывателях. Аристократия и духовенство частью совсем не платили налогов, частью были в привилегированном положении. В большом ходу во Франции при старом режиме была отдача налогов на откуп. Перед революцией почти все косвенные налоги были на откуп у нескольких больших компаний, называвшихся «fermes generales». Откупщики выжимали из народа все, что могли, и вконец разоряли его. В 80-х годах ХVIII века французские финансы окончательно запутались и пришли в безвыходное положение. Одной из главных причин французской революции и был финансовый кризис.

Революционное правительство отменило все налоги, возникшие при монархическом режиме; но постепенно все эти налоги были восстановлены, только уже в измененном виде, именно они были распространены на всех граждан без допущения каких-либо изъятий и привилегий.

Англия еще скорее, чем Франция, сложилась в цельный политический организм, и ее государственное развитие шло всегда с замечательной устойчивостью.

Что касается английской финансовой податной истории, но проследить таковую сравнительно легко, благодаря тому, что по причине парламентарного образа правления, в английских финансах было более гласности, чем на континенте.

Государственный строй древней Англии также был проникнут частноправовыми началами.

Как только Британия свергла римское иго, в ней немедленно исчезли все римские институты, которые еще не успели здесь прочно укорениться. Англо-саксонские короли для покрытия своих личных, придворных и государственных расходов пользовались, главным образом, доходами от своих собственных земель. Налоги носили чрезвычайный характер и устанавливались, когда государству грозила опасность от внешних врагов, каковыми в то время являлись норманны, датчане и другие воинственные народы. Эти чрезвычайные сборы назывались Датскими деньгами. Норманнское завоевание принесло в Англию феодализм, который здесь принял несколько иной характер, чем на континенте. В то время, как на континенте королевская власть была крайне стеснена и почти только номинальна, и вассалы были неограниченными господами в своих владениях, - в Англии короли всегда сохраняли известные права над владениями вассалов. Это объясняется тем, что Вильгельм-Завоеватель покорил Англию на себя одного. Он оставил себе домены прежних англо-саксонских королей, увеличив их многочисленными конфискациями имений лиц, оказывавших ему сопротивление. Остальные земли Вильгельм-Завоеватель роздал своим вассалами, но при этом точно были выговорены права, какие король сохранял над этими землями. При переходе этих последних по наследству, королю уплачивалась особая подать за утверждение наследников умершего феодала в правах наследства. Короли имели исключительное право устанавливать таможенные пошлины. Magna Cha r ta libertatum ограничила право королей вводить новые налоги и повышать старые. Но иногда короли пренебрегали этим и устанавливали разные сборы по своему произволу. Английская история дает нам много примеров разногласий между королями и парламентом в податных вопросах. И революция против Карла I Стюарта произошла вследствие того, что названный король требовал от населения сборы, на установление которых парламент не давал согласия. Именно, в Англии издревле существовало право королей требовать от подданных средств для защиты страны. Между прочим, жители морских побережий обязаны были сооружать корабли или давать деньги на постройку таковых. Карл I стал злоупотреблять этим правом и собирал весьма часто корабельные деньги, пока, наконец, парламент не воспротивился королю и не объявил этот сбор незаконным. Король распустил парламент, но последний отказался разойтись. Завязалась борьба между королем и так называемым Долгим Парламентом, кончившаяся победой последнего.

Возникшая Республика, в свою очередь, ввела много тяжелых налогов и между прочим акцизы. Такой образ действия республиканского правительства повлек за собою реставрацию Стюартов в 1660 г. Но эти последние не отменили налогов, возникших во время Республики. В 1688 г. Стюарты пали окончательно, и английским королем стал Вильгельм III (Оранский). Начиная с этого времени, в течение всего ХVIII века и начала XIX Англия вела много войн, которые повлекли за собой возрастание английских государственных расходов и накопление государственных долгов. В XVIII веке в Англии большое развитие получили косвенные налоги, акцизы и таможенные пошлины, причем последние носили покровительственный характер. В это время прямые налоги играли сравнительно скромную роль в английском государственном хозяйстве.

Особенно дорого обошлись Англии французские революционные войны и борьба с Наполеоном I. Потребовавшиеся для этого экстраординарные расходы были покрыты наполовину займами, а наполовину повышением почти всех налогов. Единственным выдающимся новым налогом явился в это время подоходный, который был установлен впервые в 1798 году и после того был неоднократно отменяем и снова вводим.

С 1815 года в английском финансовом хозяйстве начинается эпоха понижения налогов и упрощения податной системы. В 40-х годах отменяется большинство таможенных пошлин, имеющих покровительственный характер. Затем, постепенно было отменено большинство акцизов, в том числе все, взимавшиеся с предметов первой необходимости.

Только в последнее время, вследствие напряжения финансов, вызванного войною с бурами, Англии пришлось повысить большинство существующих налогов и ввести некоторые новые.

Тем не менее, Англия обладает теперь весьма простой податной системой, доставляющей казне обильные ресурсы.

В Германии очень поздно появились общегосударственные налоги. Феодализм здесь утвердился прочнее и держался дольше, чем где бы то ни было.

Когда в немецких государствах начали возникать разные прямые и косвенные сборы, то это были территориальные, а не имперские налоги. Германия долго оставалась в раздробленном состоянии, и между императором и его подданными стояли всегда сословия. Эти последние давали иногда императору известные материальные средства; но делалось это на основании просьбы со стороны императора и в виде добровольных даров, которые назывались precaria или Beden от bitten - просить, а также субсидиями. В некоторых случаях такие субсидии были почти обязательны, напр., для выкупа государя из плена, при посвящении в рыцари его сына или выдаче замуж его дочери.

Неоднократно были делаемы попытки установить общие для всей Германии налоги, напр., во времена Крестовых походов, Гусситских войн и турецкого нашествия; но эти попытки всегда были неуспешны. Между прочим, Карл V стремился сосредоточить в своих руках все таможенные пошлины и установить одну таможенную линию, которая совпадала бы с границей империи. В то время вся Германия была изрезана внутренними таможенными линиями, отчего торговля была крайне стеснена. Право вводить таможенные пошлины постепенно отошло от императора к территориальным владельцам; курфюрсты при избрании императоров выговаривали себе право на взимание таможенных пошлин, остальные князья захватывали это право силой и собирали пошлины на мостах, переправах, дорогах и реках. Вследствие противодействия князей и городов, Карлу V пришлось отказаться от своего плана.

Императоры находили большую материальную поддержку в городах. Эти последние сильно страдали от хищничества рыцарей и прибегали под покровительство императоров, обязываясь, в свою очередь, уплачивать императору определенные налоги. Особенно много подобных договоров с городами заключил Рудольф Габсбургский. Но только города не допустили нарушить своей сплоченности. Налог императору уплачивался всем городом. Отдельные горожане являлись как бы подданными города, между ними и императором стояло городское управление, которое назначало и собирало налоги с граждан. В Германии податное хозяйство ранее всего утвердилось в городах, что вполне понятно, так как города явились центром умственной жизни и культуры того времени. В городах же возникает сознание о податной обязанности граждан относительно города. Городские сборы явились настоящими налогами, которые общественный союз требовал от своих членов в видах общего блага.

В то время, как в больших немецких городах финансовое хозяйство становится денежным и податным, в территориях еще долго преобладает натуральное и частноправовое хозяйство, а император обходится своими личными доходами и субсидиями от сословий и городов.

Главными государственными расходами той эпохи были военные, да и те не достигали больших размеров. В военном деле господствовал репрессивный принцип, состоявший в том, что войско собиралось только на время войны, когда приходилось отражать врагов или предпринимался поход; в мирное время при государе удерживалась лишь небольшая дружина. Постепенно этот принцип сменяется превентивным, при котором держат постоянные войска и стараются всегда быть готовыми к войне. Приходилось платить войскам жалованье, тогда как прежде войско составлялось из вассалов, собиравшихся со своими людьми.

Первую половину XVII века и Тридцатилетнюю войну можно считать началом переворота в военном деле, а вместе с тем и новой эпохи в германском финансовом хозяйстве. Постоянные войска, окрепнувший абсолютизм и полицейский строй большинства германских государств - все это усиливало потребность в денежных средствах. А между тем и те деньги, которые получались немецкими государями из разных источников, потеряли значительную долю своей ценности вследствие происшедшего в XVI веке обесценения денег и повышения цен на все предметы.

На налоги все-таки продолжали смотреть, как на чрезвычайный источник государственных доходов. И, хотя право сословий соглашаться на уплату субсидий превратилось в абсолютной монархии в пустую формальность, тем не менее, в обществе еще не укоренилось сознание податной обязанности, за налогами сохраняется их прежнее название Beden, и их приходится испрашивать от сословий. Чтобы избежать последнего, германские государи для пополнения своей казны пользуются обложением предметов потребления, и развивается обширная система акцизов. Немецкие государи обратили также внимание на рациональную эксплуатацию своих государственных имуществ с целью увеличения их доходности. В XVII и XVIII столетиях акцизы и домены играют видную роль в финансовом хозяйстве германских государств.

Постепенно начинают возникать и разные прямые налоги, личные, поземельные и другие. Но развитие налогов в разных германских государствах совершалось далеко неодинаково. И до настоящего времени в Германии в податном отношении еще нет полного единства.

Развитие налогов в России происходило по тем же законам и почти в той же последовательности, как в западноевропейских государствах. В Древней Руси государственное хозяйство носило вотчинный характер и только постепенно стало публичным хозяйством. Возникновение постоянного войска и потребность в средствах на уплату жалования служилым людям влекли за собой развитие податного хозяйства.

Реформы Петра Великого имели сильное влияние на развитие русских налогов.

В настоящее время Россия имеет обширную систему налогов, с составными частями которой придется познакомиться при рассмотрении отдельных налогов.

После крещения Руси князь Владимир возвел в Киеве церковь святой Богородицы и дал ей десятину от всех доходов. В летописи мы находим об этом следующее сообщение: «Создах церковь св. Богородица десятинную и дах ей десятину по всей земле Русской: из княжения в Соборную церковь от всего княжа суда десятую векшю, а и с торгу десятую неделю, а и с домом на всяко лето от всякого стада и от всякого жита.» Первоначальная ставка налога составляет 10% от всех полученных доходов. Объединение Древнерусского государства началось лишь с конца IX в.

Основным источником доходов княжеской казны была дань. Это по сути дела сначала нерегулярный, а затем все более систематический прямой налог. Князь Олег, утвердившись в Киеве, занялся установлением дани с подвластных племен. Как сообщает историк С.М. Соловьев, «некоторые платили мехами с дыма, или обитаемого жилища, некоторые по шлягу от рала» . Под шлягом, видимо, следует понимать иноземные, главным образом арабские, металлические монеты, обращавшиеся тогда на Руси. «От рала» — т. е. с плуга или сохи.

Князь Олег установил дани ильменским славянам, кривичам и мери. В 883 г. он покорил древлян и наложил дань: по черной кунице с жилья. В следующем году, победив днепровских северян, потребовал с них дань легкую. Легкость обложения преследовала далеко идущие политические цели. Северяне, ранее платившие дань хазарам, не оказали сильного сопротивления дружине Олега. Это обложение оказалось для них легче, чем во времена зависимости от хазар. Об этом узнали радимичи, жившие на берегах реки Сожи, и без сопротивления стали уплачивать дань киевскому князю, защитившему их от хазар. Последним они платили по два шляга от рала, а теперь стали платить по одному шлягу. Тогда же появляются сведения о русской гривне. Население Новгорода было обязано ежегодно платить князю 300 гривен. Это был целевой сбор на содержание наемной дружины для обороны северных границ. Гривной назывался слиток серебра различной формы, обычно продолговатой, служивший самым крупным меновым знаком на Руси вплоть до XIV в.

Дань взималась двумя способами: повозом, когда она привозилась в Киев, и полюдьем, когда князья или княжеские дружины сами ездили за нею. Одна из таких поездок к древлянам печально закончилась для преемника Олега князя Игоря. По свидетельству Н.М. Карамзина, Игорь забыл, что умеренность есть добродетель власти, и обременил древлян тягостным налогом. А получив его, вернулся требовать новой дани. Древляне не стерпели «двойного налогообложения», и князь был убит.

Известно в Древней Руси было и поземельное обложение. Косвенное налогообложение существовало в форме торговых и судебных пошлин. Пошлина «мыт» взималась за провоз товаров через горные заставы, пошлина «перевоз» — за перевоз через реку, «гостиная» пошлина — за право иметь склады, «торговая» пошлина — за право устраивать рынки. Пошлины «вес» и «мера» устанавливались соответственно за взвешивание и измерение товаров, что было в те годы довольно сложным делом. Судебная пошлина «вира» взималась за убийство, «продажа» — штраф за прочие преступления. Судебные пошлины составляли обычно от 5 до 80 гривен. Например, за убийство чужого холопа без вины убийца платил господину цену убитого в возмещение витков, а князю — пошлину 12 гривен. Если убийца скрылся, то виру платили жители округа, верви, где было совершено убийство. Обязанность верви схватить убийцу или платить за него виру способствовала раскрытию преступлений, предотвращению вражды, ссор, драк. Общественную виру не платили в случае убийства при разбойном нападении. Возникнув в качестве обычая, эти порядки были узаконены в «Русской Правде» князя Ярослава Мудрого (ок. 978 — 1054). Интересно, что такая же пошлина, как за холопа, устанавливалась за убийство чужого коня или скотины. «Кто умышленно зарежет чужого коня или другую скотину, платит 12 гривен в Казну, а хозяину гривну» . Таков же размер пошлины уплачивался за похищение бобра из ловища.

После татаро-монгольского нашествия основным налогом стал «выход», взимавшийся сначала баскаками — уполномоченными хана, а затем, когда удалось освободиться от ханских чиновников, самими русскими князьями. «Выход» взимался с каждой души мужского пола и с головы скота. Каждый удельный князь сам собирал дань в своем уделе и передавал ее великому князю для отправления в Орду. Но был и другой способ взимания дани — откуп. Откупщиками выступали чаше всего хорезмские или хивинские купцы. Внося татарам единовременные суммы, они затем обогащались сами, увеличивая налоговый гнет на русские княжества. Сумма «выхода» стала зависеть от соглашений великих князей с ханами. Конфликт Дмитрия Донского (1350—1389) с темником Мамаем (? — 1380) — фактическим правителем Золотой Орды, по свидетельству С.М. Соловьева, начался с того, что «Мамай требовал от Димитрия Донского дани, какую предки последнего платили ханам Узбеку и Чанибеку, а Димитрий соглашался только на такую дань, какая в последнее время была условлена между ним самим и Мамаем; нашествие Тохтамыша и задержание в Орде сына велико-княжеского Василия заставили потом Донского заплатить огромный выход… брали по полтине с деревни, давали и золотом в Орду. В завещании своем Димитрий Донской упоминает о выходе в 1000 рублей» . А уже при князе Василии Дмитриевиче (1371—1425) упоминается «выход» сначала в 5000 руб., а затем в 7000 руб. Нижегородское княжество платило в это же время дань в 1500 руб. Помимо выхода или дани были и другие ордынские тяготы. Например, ям — обязанность доставлять подводы ордынским чиновникам. Сюда же следует отнести содержание посла Орды с огромной свитой.

Взимание прямых налогов в казну самого Русского государства стало уже почти невозможным. Главным источником внутренних доходов были пошлины. Особенно крупными источниками дохода явились торговые сборы. Они существенно возрастали за счет присоединения к Московскому княжеству новых земель при князе Иване Калите (?-1340) и его сыне Симеоне Гордом (1316-1353). Торговые пошлины в то время обычно были таковы: с воза пошлины — деньга, если кто поедет без воза, верхом на лошади, но для торговли — платить деньгу же, со струга (ладьи) — алтын. Когда кто начнет торговать, берется от рубля алтын. Упоминается в летописях пошлина с серебряного литья, с клеймения лошадей, гостиная, с соляных варниц, с рыбных промыслов, сторожевая, медовая, пошлина с браков и т.д. Сборщик пошлин в XII в. в Киеве назывался «осьмеником». Он взимал осмничее — сбор за право торговли. С XIII в. на Руси входит в обиход название «таможник» для главного сборщика торговых пошлин. По всей видимости, это слово происходит от монгольского «тамга» — деньги. У таможника имелся помощник, именовавшийся мытником.

Уплата «выхода» была прекращена Иваном III (1440—1505) в 1480 г., после чего вновь началось создание финансовой системы Руси. В качестве главного прямого налога Иван III ввел данные деньги с черносошных крестьян и посадских людей. Затем последовали новые налоги: ямские, пищальные — для производства пушек, сборы на городовое и засечное дело, т. е. на строительство засек — укреплений на южных границах Московского государства. Именно ко времени Ивана III относится древнейшая переписная окладная книга Вотской пятины Новгородской области с подробным описанием всех погостов. В каждом погосте описывается прежде всего церковь с ее землею и дворами церковнослужителей, потом оброчные волости, села и деревни великого князя. Далее земли каждого помещика, земли купцов, земли владыки новгородского и т.д. При описании каждого селения следует его название (погост, село, сельцо, деревня), его собственное наименование, дворы, в нем находящиеся, с поименованием хозяев. Количество высеваемого хлеба, количество скашиваемых копен сена, доход в пользу землевладельца, корм, следующий наместнику, угодья, существующие при селении. Если жители занимаются не хлебопашеством, а другим промыслом, то описание изменяется сообразно этому. Кроме дани, источником дохода казны великого князя служили оброки. На оброк отдавались пашни, сенокосы, леса, реки, мельницы, огороды. Отдавались тем, кто платил больше. Описание земель имеет важное значение, поскольку на Руси еще в период татаро-монгольского владычества образовалась и получила развитие посошная подать, включавшая в себя и поземельный налог. Последний определялся не только количеством земли, но и ее качеством. Земля делилась на десятины, чети и выти. В выти было хорошей земли 12 четей, средней — 14, худой — 16 четей. Для определения размера налогов служило «сошное письмо». Оно предусматривало измерение земельных площадей, в том числе застроенных дворами в городах, перевод полученных данных в условные податные единицы «сохи» и определение на этой основе налогов. Соха измерялась в четях (около 0,5 десятины), ее размер в различных местах был неодинаков — зависел от области, качества почвы, принадлежности земель. Сошное письмо составлял писец с состоявшими при нем подъячими. Описания городов и уездов с населением, дворами, категориями землевладельцев сводились в писцовые книги. Соха как единица измерения налога была отменена в 1679 г. Единицей для исчисления прямого обложения к тому времени стал двор. Косвенные налоги взимались через систему пошлин и откупов, главными из которых были таможенные и винные. Таким образом, финансовая система Древней Руси начала складываться только с конца 9 века в период объединения древнерусских племен. Основной формой поборов в княжескую казну была дань.

После свержения татаро-монгольского ига податное дело было кардинально реформировано Иваном III (конец 15-начало 16). Введены русские прямые (подушный налог) и косвенные налоги (акцизы и пошлины). В это время были заложены основы налоговой отчетности, введена первая налоговая декларация — сошное письмо. Площадь земельных участков переводилась в условные податные единицы — «сохи», на основании которых осуществлялось взимание прямых налогов.

Объективная необходимость налогов, роль государства в их возникновении.

Нет государства без налогов. Истоки налогов в Древнем Мире, а то и раньше.

Налоги, как форма отчуждения части собственности физических лиц, появились вместе с возникновением государства. Объективная потребность последнего в налоговых поступлениях понятна: содержание государственного аппарата и армии требует средств, которые государство не получает в достаточном количестве от эксплуатации собственного имущества и ссудных операций.

Потребность же физических лиц платить налоги своему государству должна возникнуть с пониманием происходящих в стране процессов и наблюдением за последствиями действий государства во благо этих лиц. Налоги имеют исторические, социальные, юридические, общегражданские и территориальные корни. Кроме перечисленного, важную роль в формировании потребности уплачивать налоги государству играет культурный и образовательный уровень населения. Социальный аспект существует при любой организации общества. Необходимо содержать за счет работающих пенсионеров, инвалидов, детей-сирот. На эти цели у государства недостаточно средств. Общегражданское значение налогов заключается в том, что все члены общества нуждаются в поддержании правопорядка и государственной неприкосновенности. Территориальная защита интересов страны должна строиться на налогах, точнее на сборах при въезде (выезде) физических лиц и ввозе товаров на территорию страны (их вывозе). Культурный и образовательный уровень граждан определяет этику отношений государство — налогоплательщик. Воспитание патриотизма путем конкретных действий (законодательных актов) в пользу населения, разъяснительная работа по каждому конкретному налогу и сбору, планомерная и предсказуемая налоговая политика, рациональное использование собранных в виде налогов средств, корректное поведение налоговых служб – все это вехи становления атмосферы доверия граждан своему государству.

Налогообложение в государствах Древнего Мира.

Первые сведения о налогах – Древний Вавилон(12 в до н.э.). Первый подушный налог. Древний Китай – разделение земли(9 участков на 8 семей).Древняя Иудея – 12 областей. Каждая область в течение месяца должна содержать верховную власть. Произошел крах, т.к.разные земли(горы, пустыни и др).

Древняя Греция, Древний Рим – письменные документы.

Римская Империя – 6в до н.э. – не было постоянной налоговой системы. Руководители осуществляли свою деятельность безвозмездно. Главные расходы – на строительство общественных зданий. Расходы покрывала сдача в аренду общественных земель. Налоги собирались в экстренных случаях – военные действия, отражения захватчиков( в соответствии с достатком). Нужны средства на строительство храмов, др зданий. Определение суммы налога(ценз) проводилось каждые 5 лет. Цензоры – лица, уполномоченные вести учет доходов и осуществление сборов налогов. В Риме – для римлянина была честь заплатить больше, чем требовалось. В колониях вводились коммунальные(местные) налоги. Римские граждане, проживающие вне Рима, платили как гос, так и местные налоги. Если город сдавался без боя, он освобождался от 3-х дневного разбоя. Если присоединенный город платил налоги, их сумма уменьшалась(или отменялся совсем(для граждан Рима)). Дали на откуп – дали в полное владение. Откупщик – лицо, обязанное уплатить единовременно налог за определенную территорию(город). После этого у него появляется право собрать с города налог на сумму, которую он потратил.

Гай Юлий Цезарь(1 в до н.э.) вынужден был из-за восстаний отменить откупную систему(по прямым налогам). Ввел должность прокуратора – чиновник, который только собирал налоги, отвечал за сбор налогов, назначал в каждом населенном пункте старшего, который отвечал за сбор налогов. Мытарь – сборщик налогов. «Деньги не пахнут» - из-за налога на туалеты в Древнем Риме.

Налоги Римской Империи (до 200): поземельный(1/10 дохода с зем участка), портовые, дорожные пошлины, налог на наследство(5%), сбор за обмен и размен денег, сбор со скота, единая подушная подать.

Косвенные: налог с оборота или акциз на внутреннее потребление по ставке (1%), особый налог с оборота при торговле рабами (4%), налог на освобождение рабов(5%) от их рыночной стоимости, акциз на соль(платили только жители провинции). Налоги платили деньгами.

Читайте также:

- В соответствии с какой статьей налогового кодекса разработаны требования

- Корректировка суммы налогов в соответствии с пунктом 2 статьи 687 налогового кодекса

- Кто платил налог за право жить в афинском государстве

- Какое из этих понятий не связано с налоговой реформой княгини ольги

- Декларация единый налог для ип в беларуси 2021