Декларация единый налог для ип в беларуси 2021

Опубликовано: 12.05.2024

Начинающим бизнесменам важно знать, что представляют собой налоги для ИП в Беларуси. Правильный выбор формы деятельности и типа налогообложения — это большая ответственность. Важно изначально определиться с выбором системы налогообложения. От того, что вы предпочтёте, может зависеть успех бизнеса.

Несвижский замок в республике Беларусь

С правилами въезда в Республику Беларусь можно ознакомиться на нашем сайте.

Белорусские налоги, актуальные для ИП

Если вы зарегистрировались как ИП, в 2021 году вам предложат выбрать один из 3 видов налогообложения:

- единый;

- подоходный, есть 2 варианта: 1. ОСН; 2. По общей системе.

- упрощённую систему расчётов (сокр. УСН).

Чтобы разобраться, какой налог на прибыль будет самым предпочтительным, нужно детально изучить каждый тип налогообложения, который может выбрать индивидуальный предприниматель. А также необходимо предварительно ознакомиться с фактурами, которые нужно будет сдавать и сроками выплат и сдачи отчётности.

Подробнее о налогах в Республике Беларусь узнайте на нашем сайте.

Что такое единый налог?

Первое, что должен уяснить для себя начинающий предприниматель, это то, что есть виды деятельности, которые не дают выбора и обязывают дельцов рассчитываться с государством в рамках единого типа налогообложения. Если вы решили заниматься одним из видов бизнеса, входящих в перечень, вам придётся выплачивать единый налог.

Ставки подоходного налога в мире

Если выбрали не один вид предпринимательства, а несколько, допускается использование сразу двух систем налогообложения. Конечно, при условии, что не весь бизнес подлежит налогообложению в рамках единого налога.

Перечень видов бизнеса, подлежащих единому налогообложению, указан в Главе 35 Налогового кодекса РБ.

Об уровне жизни в стране подробнее можно узнать здесь.

Кто должен платить единый налог

Обращаться к перечню, в котором перечислены направления деятельности, вам нужно, если вы занимаетесь:

- розничной торговлей (зависит от того, какими товарами торгуете);

- предоставлением технического обслуживания;

- общественным питанием;

- ремонтом авто;

- производством мебельной продукции;

- пошивом одежды или её ремонтом;

- ремонтом бытовых и личных предметов;

- деятельностью в сфере красоты: парикмахерские, салоны красоты;

- перевозкой людей;

- перевозкой мебели;

- некоторыми видами ремесленной деятельности;

- репетиторством;

- уборкой квартир и т. д.

Единый налог с индивидуальных предпринимателей взимается по определённой схеме.

Подробнее о налогах в Беларуси можно узнать из видео, представленном ниже.

Как выплачивается единый налог

Данный налог на прибыль, получаемую ИП, платится предварительно, то есть, ещё до начала деятельности. Расчет ставки единого налога в различных регионах делается по-разному, то есть, сумма может отличаться в зависимости от того, где зарегистрировано предприятие. Решение принимается на уровне областных Советов. За основу берётся базовая ставка, установленная Правительством.

ИП обязан внести плату до 1-го числа отчётного периода, которым является месяц.

У предпринимателя должны вестись:

- книга учёта доходов;

- подшивка деклараций;

- накладные;

- акты на выполненные работы и предоставленные услуги и т. д.

Экземпляр декларации ежемесячно заполняется ИП (самостоятельно) и подаётся в налоговые органы до 1-го числа. Подавать отчётность следует по месту регистрации бизнеса.

Подробнее о налогах ИП в Беларуси узнайте из видео, представленном ниже.

В книге учёта доходов должны учитываться все доходы предпринимателя, связанные с предпринимательством: и наличные, и безналичные. Декларация заполняется по специально предусмотренной форме. Если при внесении в неё данных возникают проблемы, служащие налоговых органов обязаны оказать бизнесмену бесплатную помощь.

Если по результатам отчётности получается, что выручка превысила норму единого налога в сорок раз, предприниматель должен доплатить 5% от суммы превышения.

Если сомневаетесь в том, что род выбранной вами деятельности соответствует единому налогообложению, обратитесь в налоговый орган, где вам обязаны разъяснить ситуацию.

Если есть возможность выбора, следует также рассмотреть общую систему (ОСН) и упрощённую (УСН).

Когда плательщики единого налога не освобождаются от уплаты НДС

В некоторых случаях налог на добавленную стоимость в Республике Беларусь платят предприниматели плательщики единого налога.

НДС нужно платить, если осуществляется ввоз товаров в страну. Если товары поступают из России в Беларусь или из других стран, как и РФ ходящих в таможенный союз, НДС платится в следующем месяце после ввоза товаров в Беларусь 20-го числа.

Лимиты на ввоз из-за границы товаров в Беларусь

Если ввозимая продукция поступила не из стран таможенного союза, НДС за доходы с ввезенных товаров платится на момент их выпуска в оборот.

Отметим, что в России при импорте из Беларусь, российские импортёры обязаны выплачивать ввозной НДС.

О ввозе алкоголя в страну подробнее узнайте на нашем сайте.

Единый налог и освобождения

Если индивидуальный предприниматель платит единый налог, он освобождается от следующих налогов:

- местных, от деятельности, предусматривающей выплату единого налога;

- на изъятие природных ресурсов;

- экологического;

- НДС, связанного с реализацией услуг и продукции при имущественных правах на территории РБ;

- подоходного, исчисляемого на доходы от деятельности, указанной в перечне бизнесов, при которых выплачивается единый налог.

А также предусмотрены освобождения, связанные со льготами. Их получают:

- инвалиды 1-й и 2-й групп, воспитывающие несовершеннолетних детей или, если их дети обучаются очно в вузах;

- реализующие дикорастущую продукцию (грибы, ягоды, лекарственные растения и т. д.).

Частично освобождаются от налоговых выплат на определённый период начинающие ИП, родители детей-инвалидов и некоторые другие категории.

В каких случаях освобождают от уплаты подоходного налога узнайте из видео, представленном ниже.

Документы, подтверждающие право на льготу, предоставляются вместе с декларацией.

Когда выбирают подоходный налог

Есть 2 причины, по которым предприниматель выбирает подоходный налог:

- Вид деятельности не попадает под единый тип налогообложения.

- Бизнесмен решает, что УСН для него неприемлема.

Если вы выбираете подоходный налог, платить его придётся с чистой прибыли. Это означает, что при расчётах учитываются понесённые на развитие бизнеса расходы. Ставка таких налогов на бизнес рассчитывается в процентах. Большинство предпринимателей РБ выплачивает 16% от полученной в результате расчётов базы.

При исчислении суммы ОСН применяется следующая формула:

налоговая база умножается на количество процентов

При этом размер базы исчисляется так:

Внереализованные доходы + доходы — затраты на выплату иных налогов, а также сборов

В итоге будет получена сумма для перечисления.

Какие налоговые вычеты предусмотрены для ИП

В Беларуси налогов с зарплаты платят больше, чем в США, но меньше, чем в Германии

При ОСН ИП имеет право на применение профессионального налогового вычета. Это означает, что определяя сумму для выплаты, можно не учитывать:

10% собственного дохода, если расходная часть не подтверждена документально;

расходы на предпринимательство, если они учтены в документах.

Выбирать нужно либо первое, либо второе. Оба пункта применить нельзя. Выбор делается не на отчётный период, а сразу на весь календарный год.

При заполнении декларации важно учитывать, что все указываемые в ней расходы должны быть подтверждены документально. Важно заранее определиться, какие документы налоговые органы будут брать во внимание.

К расходам ИП относится следующее:

- амортизация;

- оплата труда сотрудникам;

- социальные отчисления;

- прочие.

Помимо рассмотренного выше, профессионального вычета, применяются другие виды вычетов, не имеющие отношения к предпринимательству. Это:

- имущественный;

- социальный;

- стандартный.

Важно знать правила декларирования доходов и сроки выплаты, и предоставления отчётности.

Как платить и когда подавать декларацию?

Согласно Налоговому кодексу декларацию обязаны представить физические лица – налоговые резиденты Беларуси, получившие в 2021 году доходы, подлежащие налогообложению.

Ключевым в уплате данного типа налога является налоговый период. Под ним подразумеваются каждые 3 месяца ведения деятельности. Отчётность, как и оплата, делаются после его завершения в следующем месяце. То есть, если период завершился в марте, в апреле следует рассчитаться с государством (22-е число) и сдать отчёт (20-е число).

Все итоги в налоговой декларации в течение года предоставляются нарастающим итогом.

Упрощённая система для ИП Беларуси

Упрощённая система для предпринимателей всех видов является самой выгодной и комфортной. Её избрали для себя многие фрилансеры, ремесленники и представители других, более традиционных, видов деятельности.

УСН может применяться не для каждого рода бизнеса. Предусмотрены виды деятельности, для которых УСН закрыта.

Если вы избрали для себя этот тип налогообложения, вам следует обратиться в налоговую с заявлением в течение 20 дней после открытия предприятия. Для действующих ИП установлен срок с 01.10 до 31.12.

Упрощенная система налогообложения

Суть УСН в том, что один налог заменяет собой большинство других. Ставка налога на прибыль зависит от того, является ли ИП плательщиком НДС или нет. Расходы предпринимателя не берутся во внимание.

В качестве отчётного периода могут выступать:

- квартал (для неплательщиков НДС и плательщиков НДС, отчитывающихся ежеквартально);

- месяц (для плательщиков налога на добавленную стоимость, отчитывающихся ежемесячно).

Даты расчётов и предоставления отчётности аналогичны датам, актуальным для общей системы.

Как сдавать отчётность

Перед тем как заполнить декларацию, можно в интернете воспользоваться налоговым калькулятором. Это поможет правильно оформить фактуру. Отчёты, как и оплаты, производятся по истечении налогового периода. Итоги пишутся нарастающим итогом.

Неплательщики НДС могут представлять документы лично или через представителей. И также разрешено отправлять документацию почтой или интернетом в электронном виде. Плательщики НДС обязаны сдавать в налоговую службу только электронный вариант декларации.

Санкции

С каждым годом в Республике Беларусь ужесточаются налоговые правила. Платить в казну обязаны представители ремесленничества и те, кто получает заработок в интернете. Система налогообложения подстраивается под изменения рынка. Каждый, кто зарабатывает деньги, должен выплачивать налог с продажи продуктов своего производства. К примеру, для ремесленников предусмотрен специальный ремесленный сбор.

О едином налоге подробнее узнайте из видео, представленном ниже.

Если не платить налоги и не отчитываться в срок, будут применены санкции в виде штрафов и пени. Чтобы не стать нарушителем законодательства, желательно консультироваться в налоговой службе. Это особенно важно для начинающих бизнесменов.

Как получить ВНЖ Беларуси узнайте на нашем сайте.

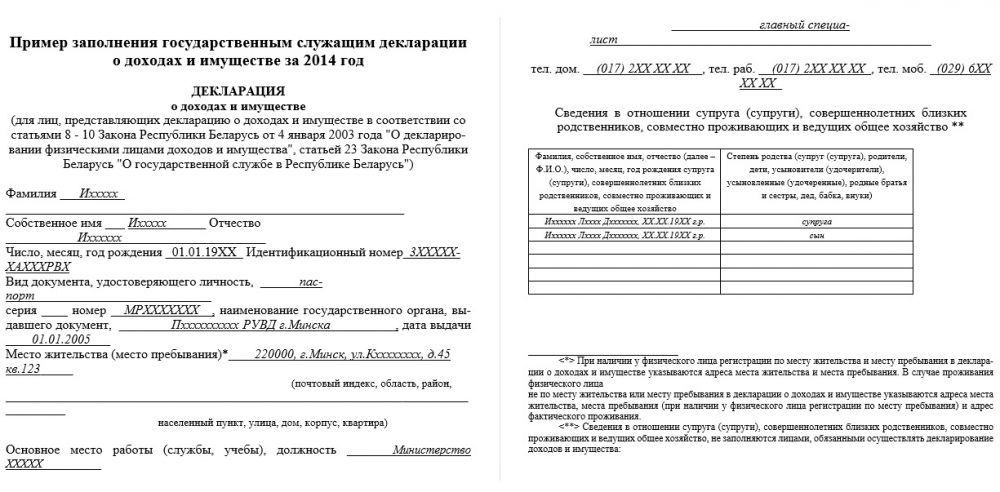

Если вам необходим бланк для заполнения бумажной декларации — вот файл бланка для скачивания (.doc 330 Кбт).

Шаг 1. Подготовка

Срок представления — не позднее 1-ого числа отчетного периода. Оплата происходит также не позднее этой даты.

Для подачи налоговой декларации вам понадобятся:

- установленный дистрибутив Edeclaration;

- электронный ключ (для подтверждения операций).

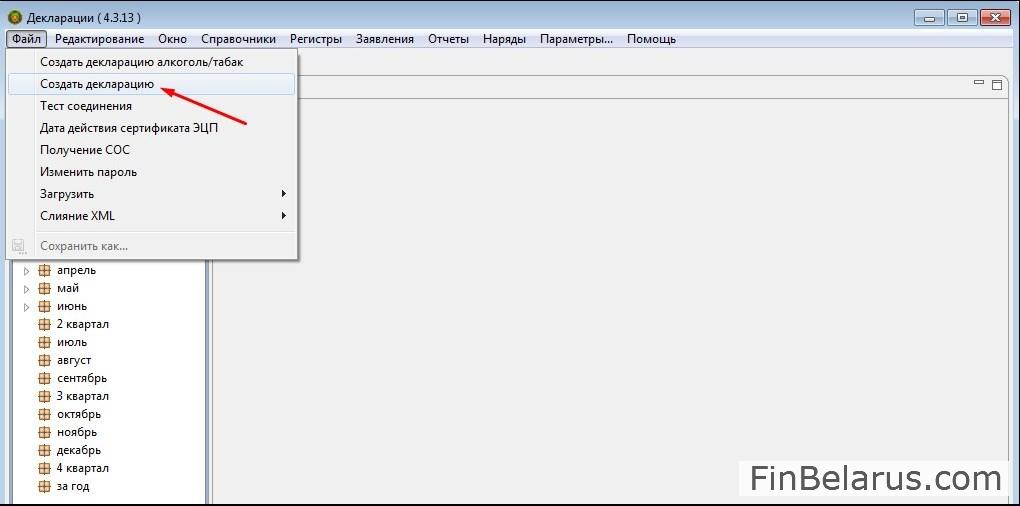

Шаг 2. Запуск и создание

1. Сразу после того, как вставили электронный ключ в USB-выход устройства и вошли в программу (логин Alex, пароль 111), в разделе «Файл» обратитесь к следующей опции.

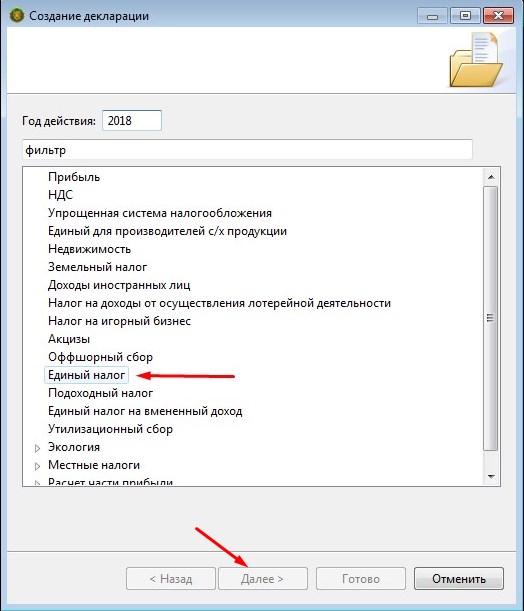

2. Отметьте нужный тип — жмите «Далее».

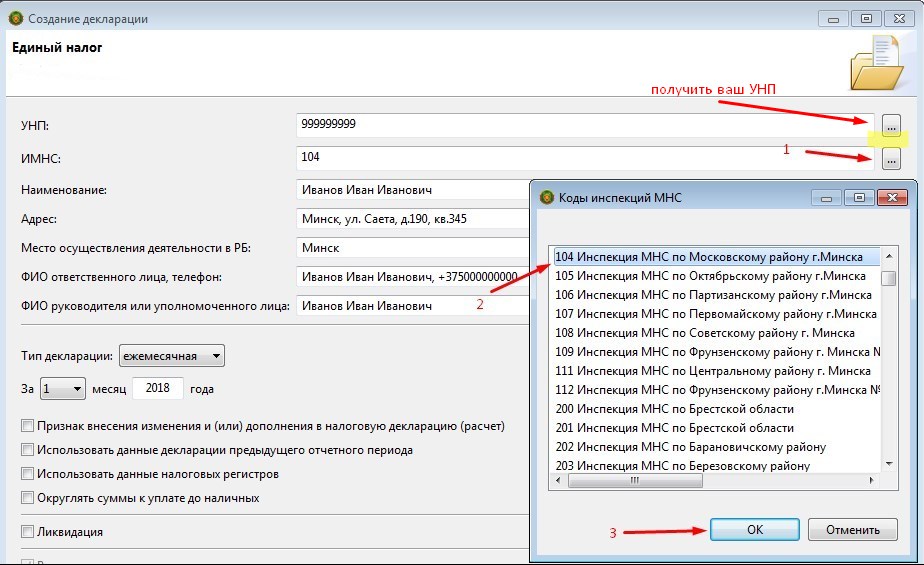

Следующий этап – внесение основных сведений о плательщике, а также кода курирующей налоговой инспекции. УНП плательщика, равно как и код инспекции, можно добавить через встроенный поиск. Ниже – пример того, как это можно сделать.

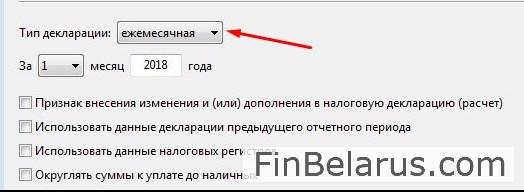

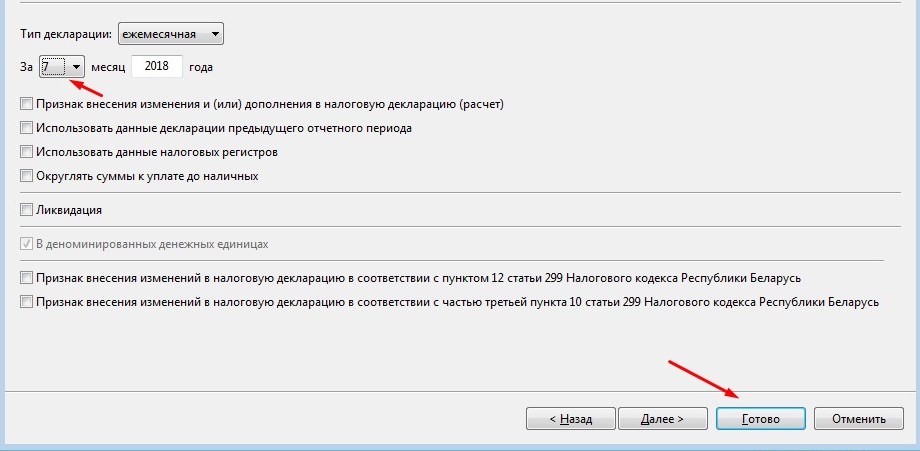

Также необходимо выбрать и тип декларации: ежемесячная или ежеквартальная. Это напрямую зависит от того, какой период деятельности считается у вас отчетным: календарный месяц или квартал.

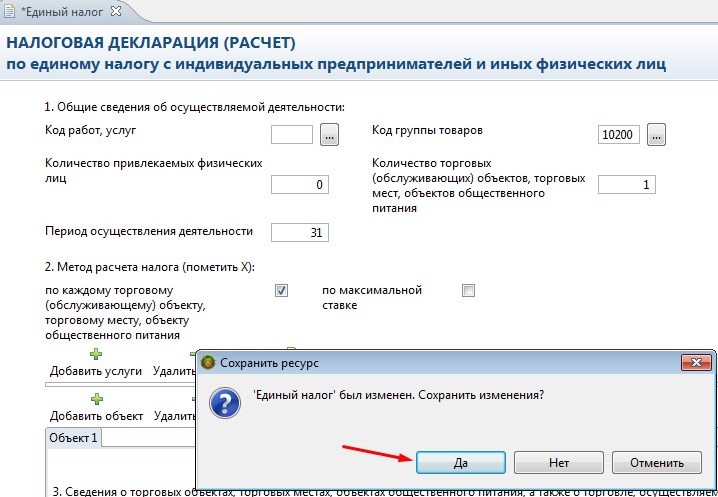

Шаг 3. Заполнение

В качестве примера используем заполнение ежемесячной налоговой декларации.

Отметьте месяц, в котором вы собираетесь осуществлять свою деятельность. Жмите «Готово» сразу после этого.

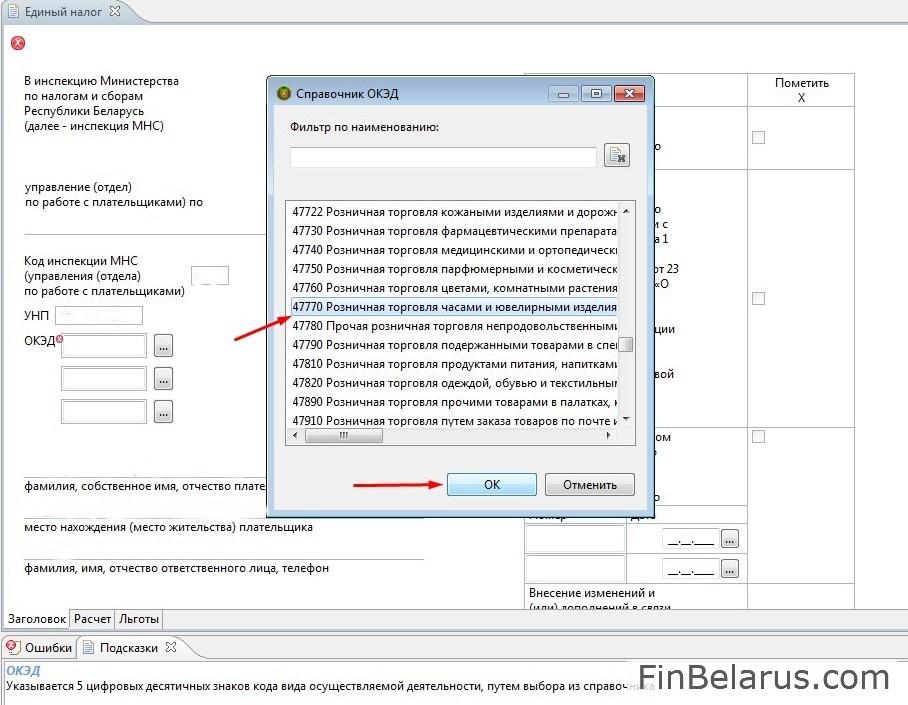

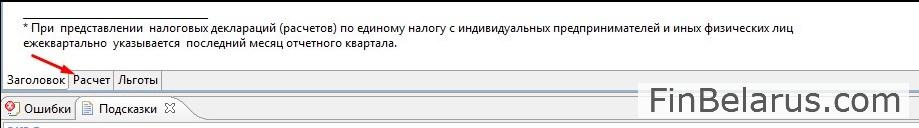

Заголовок

Перед вами стартовый лист — заголовок. Выберите из справочника ОКЭД подходящий вам код деятельности.

Остальная информация – код инспекции, УНП, ФИО, адрес и телефон – подтягивается автоматически. После этого переходите ко вкладке «Расчет».

Расчет

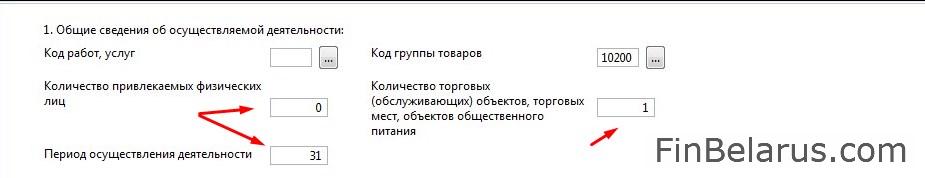

1. Определите нужный вам код услуги или группы товаров.

Кстати, пока не забыл. В Беларуси очень мало сайтов и телеграм-каналов, посвященных Финансам. Наш канал @FinBel в числе.

Мы публикуем интересные материалы про все, что связано с деньгами в Беларуси: инвестиции, недвижимость, бизнес, ИП, налоги и немного бухгалтерии, финансовые лайфхаки. Все статьи основаны на личном опыте авторов.

Подписывайтесь, чтобы потом не искать - @FinBel

2. Заполните также и другие пункты.

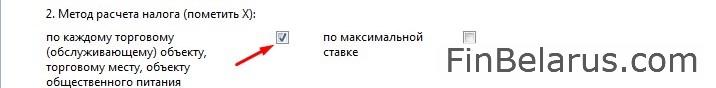

3. Метод расчета налога – по каждому объекту. Поставьте здесь галочку.

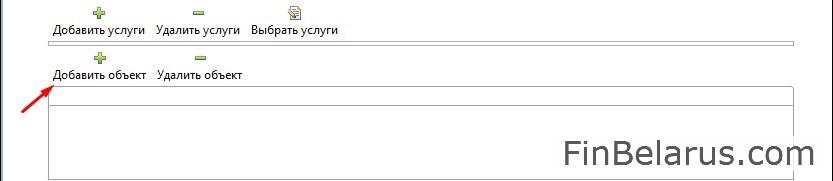

4. Сразу после этого добавьте объект (для тех, кто занимается услугами – соответственно, услугу).

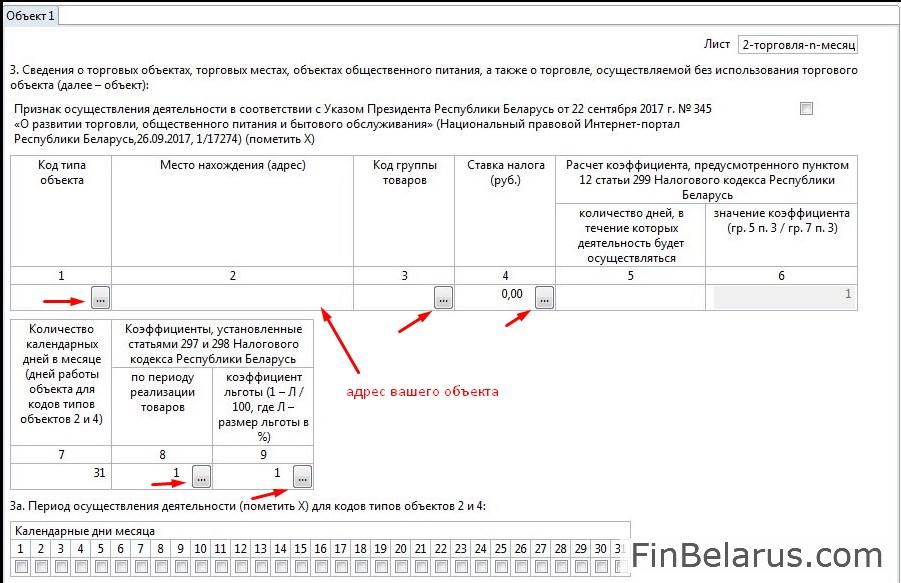

5. Перед вами пустая форма для заполнения. Подбирайте подходящие коды из справочников – они доступны по клику на кнопки с тремя точками.

6. Для определения ставки единого налога нужно сперва отметить нужный регион. В нашем случае это будет Минск.

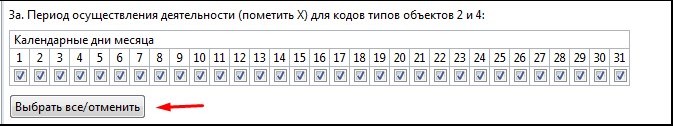

7. Не забудьте и уточнить дни, в которые вы планируете работать. Если это целый месяц, то просто кликните на «Выбрать все».

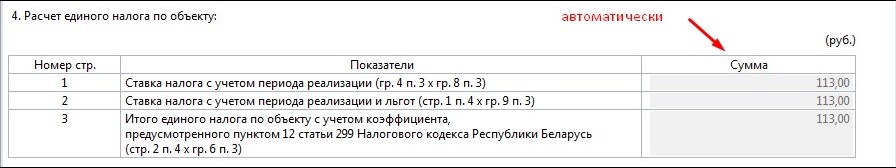

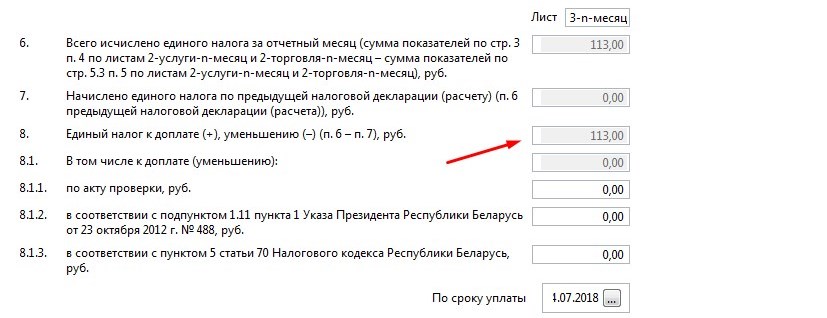

8. Если сделали все правильно, то сведения о ставке автоматически подтягиваются системой и отображаются в нужных полях следующих листов документа.

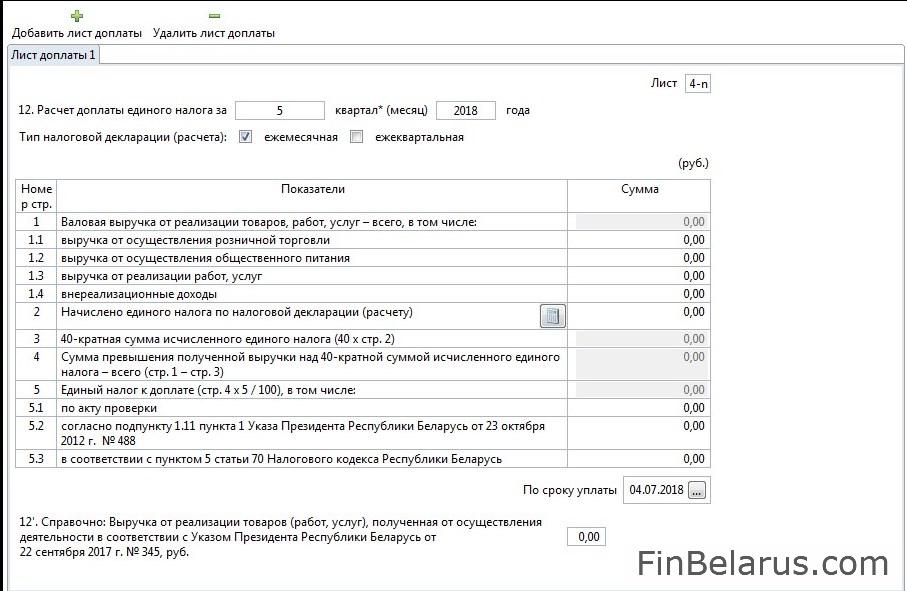

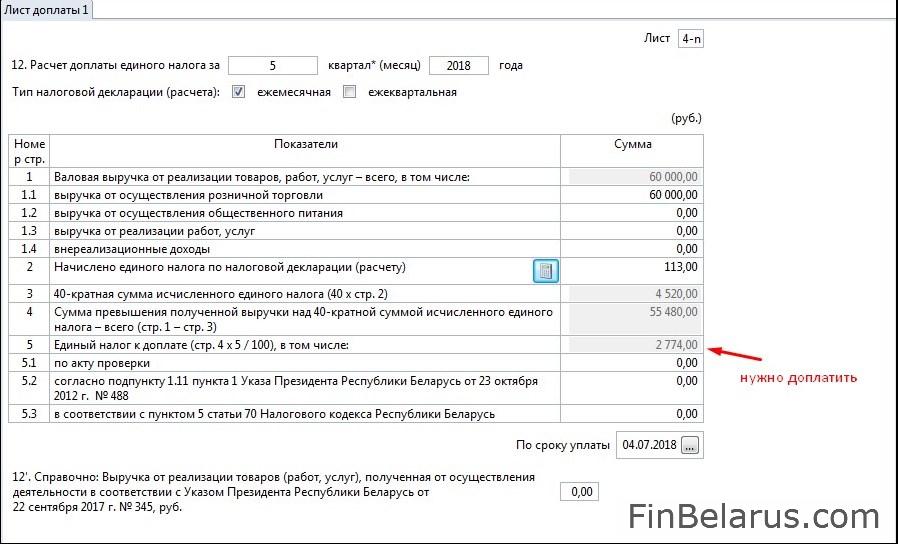

Лист доплаты

Особое внимание обратите на лист доплаты. Это окно, в котором отображаются сведения о валовой выручке за предыдущие отчетные периоды (например, если подаете декларацию на июль, то лист доплаты оформляется на май).

1. Введите в нужное поле сведения о валовой выручке за отчетный период и нажмите кнопку «Начислено». Вот что у вас получится, если вы, например, заработали 2 000 рублей в месяц.

2. Так как доплата осуществляется только при 40-кратном превышении ставки единого налога, то в этом случае в графе «К доплате» будет стоять ноль.

А вот что получится, если вы, например, заработали 60 тысяч рублей.

Как вы можете заметить, в таком случае вам придется доплатить 2 774 рубля.

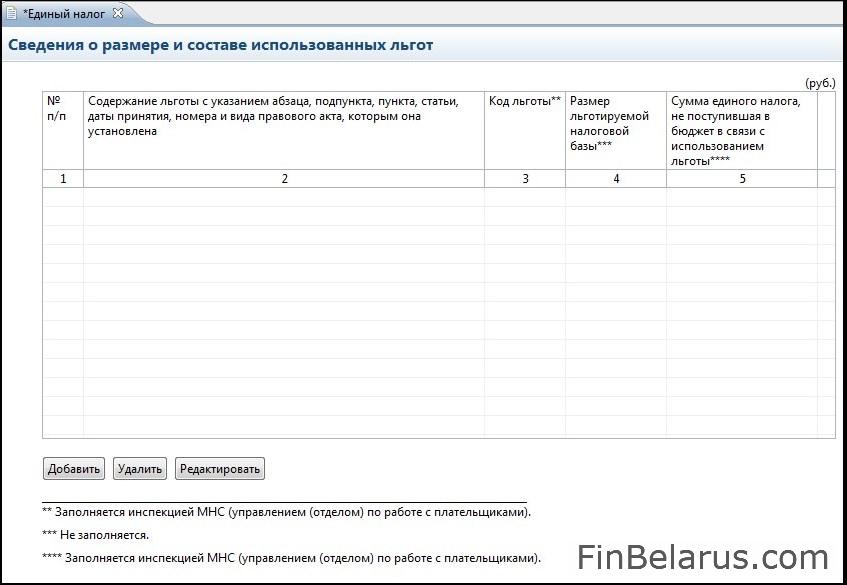

Льготы

Если у вас есть какие-либо преференции от государства, то отобразите их в соответствующих полях.

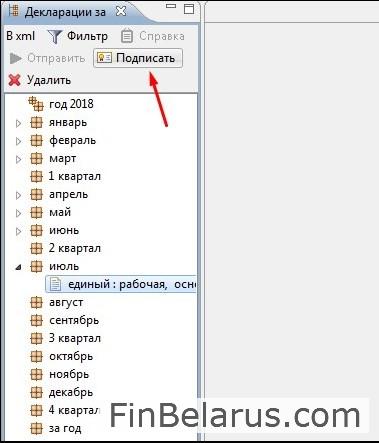

Шаг 4. Сохранение и подписание

1. Отметьте количество листов (обычно это 4) и нажмите на крестик, как на скриншоте ниже.

2. Сохраните изменения.

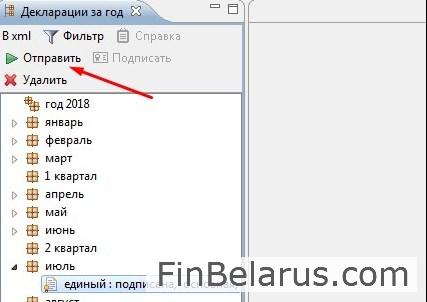

3. Сразу после этого документ помечается как рабочий и отображается на главной странице интерфейса. Ваша задача – его подписать.

4. Выделите рабочую декларацию и нажмите на кнопку «Подписать».

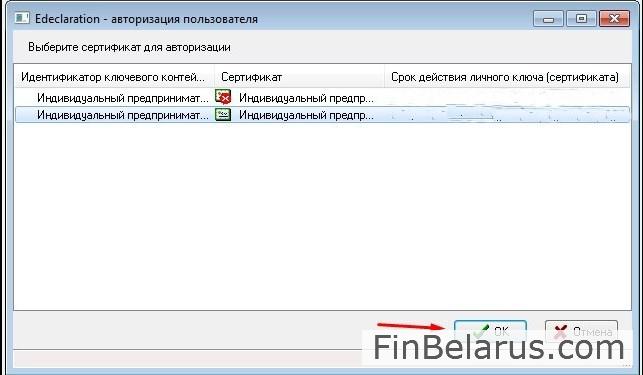

5. В появившемся окне жмите «ОК».

6. Выделите действующий сертификат и продолжите процедуру.

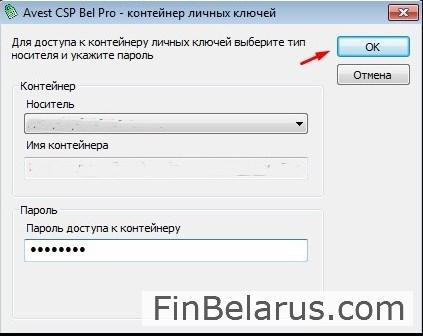

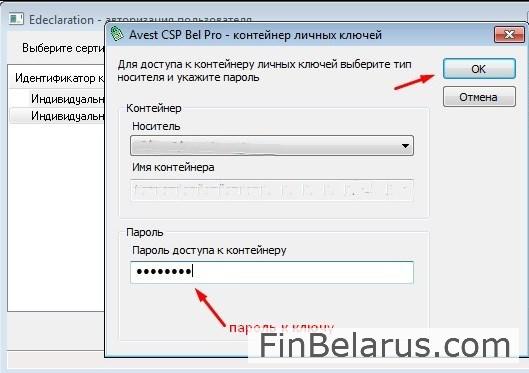

7. Введите пароль вашего электронного ключа – не путайте его с общим паролем к системе, состоящим из трех единиц.

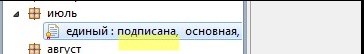

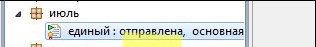

Если все сделали правильно, то рабочий статус сменится на основной.

8. Теперь отправьте декларацию инспектору.

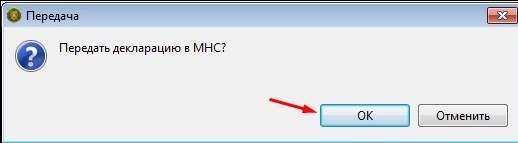

9. Здесь все просто: подтверждаем передачу.

10. Выбираем нужный сертификат с электронного ключа и опять вводим персональный пароль.

Если видите после этого вот такой статус у вашего документа, то поздравляем – вы все сделали правильно.

Видеоинструкция – в помощь:

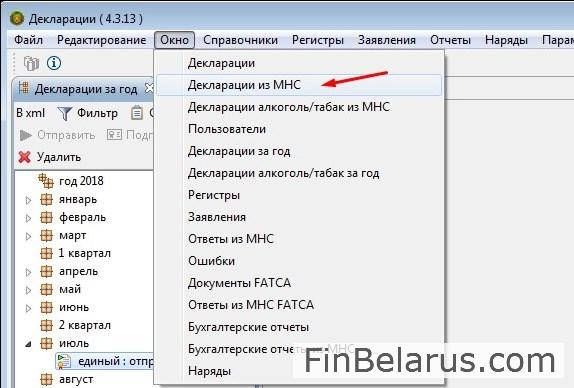

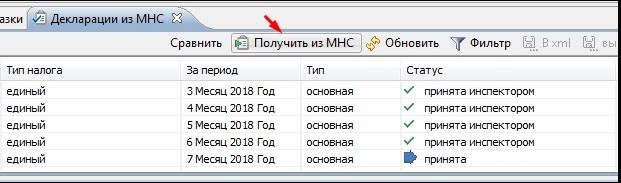

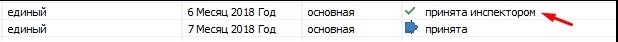

Если хотите убедиться в том, что декларация принята, выберите раздел «Окно» и нажмите следующую вкладку.

Кликните по «Получить из МНС» в нижней части рабочей области.

Увидели вот такую картину?

Это значит, что инспектор принял ваш документ. Осталось только оплатить налог и спокойно приступать к своей деятельности.

Обнаружили ошибку или устаревшую информацию? Пожалуйста, напишите на почту finbelarus@yandex.by или в комментарии.

А может есть на сайте образец заполнения платежки на уплату налога по УСН? Как в статье с ФСЗН, она очень помогла

Александр, посмотрите этот пример https://finbelarus.com/kak-oplatit-nalog-v-alfa-banke/ думаю, должен помочь.

Если нет, пишите, какие будут вопросы.

А есть пример заполнения квартальной декларации?

Вы хотите увидеть PDF файл заполненной декларации?

А при чем здесь помесячная декларация? Информация то не актуальная, публикуете в 2020 году. Нужна инструкция по квартальной подаче единого налога, над которой все ипэшники ломают голову.

На момент публикации статьи единый налог уплачивался помесячно. Сейчас декларация подается поквартально, но ничего принципиально не изменилось в структуре документа. Подскажите, что именно у вас вызывает затруднения, чтобы мы смогли вам помочь.

Дополним наш ответ. Уточнили у некоторых ИП, какие трудности возникали у них с поквартальной декларацией. И по сути вопрос возник только в связи с тем, какие месяцы принимать в расчет для отчета по валовой выручке. Поясняем: ближайшая подача декларации, например, — в июне месяце (на июль, август, сентябрь). В ней нужно указать на листе 4-n в графе «Валовая выручка от реализации товаров, работ, услуг» сумму вашей выручки за МАРТ, АПРЕЛЬ, МАЙ. Соответственно, при следующей декларации (на октябрь, ноябрь, декабрь) вы указываете сумму выручки за ИЮНЬ, ИЮЛЬ, АВГУСТ. И так далее.

Статья хорошая. Только по валовой выручке не так. Вот что сказано в инструкции:

Часть II заполняется с учетом следующих особенностей:

в пункте 8 отражаются:

в налоговой декларации (расчете) за I квартал текущего года — соответствующие сведения за III квартал года, предшествующего отчетному;

в налоговой декларации (расчете) за II квартал текущего года — соответствующие сведения за IV квартал года, предшествующего отчетному;

в налоговой декларации (расчете) за III квартал текущего года — соответствующие сведения за I квартал текущего года;

в налоговой декларации (расчете) за IV квартал текущего года — соответствующие сведения за II квартал текущего года;

А в пункте 7 в строке 1 «отражается валовая выручка от реализации товаров (работ, услуг), полученная за истекшие на дату представления налоговой декларации (расчета) календарные месяцы текущего года». Т.е. в июне 2020 отражаем ВВ за январь-май 2020.

Bankchart рассказывает о ставках, сроках и реквизитах для уплаты единого налога с индивидуальных предпринимателей.

Краткое содержание и ссылки по теме

- Единый налог с индивидуальных предпринимателей

- Плательщики единого налога

- Ставки единого налога

- Как рассчитать единый налог?

- Сроки уплаты единого налога и подачи декларации

- Льготы по единому налогу

- Реквизиты на уплату единого налога

- Преимущества единого налога

- Единый налог в Украине

Единый налог с индивидуальных предпринимателей

Тему налогообложения мы уже ранее поднимали, когда писали о налоге на тунеядство. Узнать все об этом налоге можно по ссылке. Сегодня же речь будет идти о едином налоге. О котором, кстати, упоминалось, когда мы писали про то, как оформить ИП в Республике Беларусь. Если тема открытия ИП для вас актуальна, изучить ее можно по следующей ссылке.

Итак, единый налог – наиболее распространенный и простой в исчислении налог, применяемый на территории Республики Беларусь. Если говорить по сути, то это фиксированная сумма, устанавливаемая облисполкомами и подлежащая к уплате. Размер этой суммы зависит от следующих факторов:

Объектом налогообложения при едином налоге являются:

- оказание потребительских услуг

- торговля товарами (розничная)

- осуществление общественного питания через мини-кафе, летние и сезонные кафе

Плательщики единого налога

То, что единый налог наиболее просто и популярный в Беларуси, мы уяснили. Теперь необходимо разобраться, кто является его плательщиками и при осуществлении каких видов деятельности.

Итак, субъектами уплаты единого налога являются индивидуальные предприниматели (ИП), а также физические лица, чья деятельность не считается предпринимательской, но в то же время, согласно законодательству РБ, подлежит налогообложению.

Если говорить о видах деятельности, которые облагаются единым налогом, то к ним относятся следующие:

Ставки единого налога

Не взирая на свое название, ставки по единому налогу не едины. Как правило, они устанавливаются местными органами власти, зависят от вида деятельности и других факторов, упомянутых нами в первом пункте статьи. Ставки устанавливаются в сумме, взимаемой за месяц.

Ниже представлены ставки единого налога актуальные для города Минск.

Ставки единого налога по остальным городам можно узнать перейдя по ссылке.

Как рассчитать единый налог?

Теперь перейдем к наиболее интересной части нашей статьи, к расчету суммы единого налога. Наверное, же многим интересно, сколько конкретно нужно платить.

Итак, рассчитать сумму единого налога можно по следующей формуле:

Но если расчеты – это не ваше, или вы просто не хотите заниматься этим вручную, вы всегда можете воспользоваться налоговым калькулятором. Один из них представлен на сайте Министерства по налогам и сборам Республики Беларусь.

Сроки уплаты единого налога и подачи декларации

Дабы вам не начислялись штрафы и пени, все налоги следует платить в указанные сроки. И единый налог – не исключение.

Итак, ИП, для которых отчетным периодом является календарный месяц, обязаны производить уплату ЕН ежемесячно не позднее 1-го числа отчетного месяца.

ИП, для которых отчетным периодом является календарный квартал, необходимо осуществлять уплату 1/3 суммы ЕН, исчисленной за календарный квартал, на ежемесячной основе не позднее 1-го числа каждого месяца отчетного квартала.

А декларация вышеупомянутыми индивидуальными предпринимателями подается в налоговый орган не позднее 1-го числа отчетного периода.

ИП, зарегистрированные впервые и не осуществляющие деятельность с момента госрегистрации, а также ИП, осуществляющие розничную торговлю товарами менее 15 дней в календарном месяце, обязаны уплатить единый налог не позднее рабочего дня, предшествующего дню осуществления деятельности.

Сие же предприниматели обязаны подавать декларацию не позднее рабочего дня, предшествующего дню начала деятельности.

А в случаях, когда валовая выручка ИП превысила 40-кратную сумму единого налога, исчисленную за соответствующий отчетный период, декларация предоставляется в налоговый орган не позднее 1-го числа второго месяца, следующего за отчетным периодом, в котором образовалась сумма такого превышения.

Льготы по единому налогу

Уплата тех или иных налогов – немалая финансовая нагрузка на любого предпринимателя. Но, к счастью, для некоторый существуют случаи, когда можно снизить эту нагрузку или же вовсе ее избежать.

Например, не является объектом налогообложения (а значит ИП не обязаны платить ЕН) реализация грибов, ягод, орехов, лекарственных растений и другой дикорастущей продукции.

А предприниматели, достигшие пенсионного возраста, инвалиды, предприниматели-родители (усыновители) трех и более детей или же детей-инвалидов в возрасте до 18 лет имеют право на дисконт в размере 20% от ставки единого налога.

На 25% снижены ставки единого налога для тех, кто впервые зарегистрировался как ИП. Такая льгота действует первые три месяца деятельности предпринимателя.

Также на снижение ставки ЕН, только уже в размере 100%, имеют право родители (усыновители), которые являются инвалидами I или II группы (кстати, все про пенсию по инвалидности можно узнать по ссылке) и занимаются воспитанием детей в возрасте до 18 лет или же детей, получающих образование на дневной форме обучения.

Реквизиты на уплату единого налога

Если вам впервые предстоит производить уплату единого налога и всех реквизитов вы еще не знаете, уточнить их можно в налоговом органе по месту постановки на учет или же на сайте Министерства по налогам и сборам РБ.

Преимущества единого налога

Как мы уже писали в самом начале, единый налог является достаточно распространенным видом налогов на территории нашей страны. И это не случайно. Ибо он имеет ряд следующих преимуществ:

- небольшое количество бухгалтерских бумаг

- минимизация риска ошибок в документах

- маленькая вероятность получения штрафа при проверках

Также к числу преимуществ можно отнести и то, что уплата единого налога освобождает вас от уплаты следующих налогов:

- обычного подоходного налога

- НДС на произведенные в Беларуси товары (до определенной суммы оборота);

- экологического налога;

- налога на добычу природных ресурсов;

- других налогов и сборов в местные бюджеты

Ситуация

ИП Кудряшкина Мария Ивановна (УНП 700000000) проживает по адресу: г. Могилев, ул. Гончарная, 555. Состоит на учете в ИМНС по Октябрьскому району г. Могилева (код 773).

В течение 2020 г. ИП оказывал парикмахерские услуги в парикмахерской по адресу: г. Могилев, пр-т Шмидта, 3Б и планирует продолжить свою деятельность в I квартале 2021 г.

ИП уплачивает единый налог с индивидуальных предпринимателей и иных физических лиц (далее — единый налог) по указанному виду деятельности . Льгот по налогу не имеет.

К своей деятельности ИП привлекает трех наемных работников по трудовым договорам. Сумма начисленных доходов работникам за январь — ноябрь 2020 г. — 19800,00 руб. Зарплата за ноябрь полностью выплачена 03.12.2020. Сумма подоходного налога, исчисленная с доходов, фактически выплаченных работникам за январь — ноябрь 2020 г., составила 2370,00 руб. Такая же сумма перечислена в бюджет. По состоянию на 1 января 2020 г. отсутствовали неперечисленные или излишне перечисленные суммы подоходного налога с физлиц.

В декларации за III квартал 2020 г. единый налог был исчислен и уплачен в сумме 166,50 руб. с учетом уменьшения ставок налога, установленного решением Могилевского облсовета от 15.05.2020 N 21-4.

По состоянию на 30.12.2020 у ИП отсутствовала переплата или недоплата по единому налогу.

21.12.2020 ИП представил в ИМНС налоговую декларацию по единому налогу за I квартал 2021 г. . В этот же день он уплатил единый налог за январь 2021 г. в сумме 111,00 руб.

В январе — ноябре 2020 г. валовая выручка ИП составила 31230,00 руб.В III квартале 2020 г. валовая выручка составила 13380,00 руб., в т.ч.:

— выручка от реализации услуг — 13350,00 руб.;

— внердоходы — 30,00 руб.

Пояснения к порядку заполнения

Декларация заполняется по форме согласно приложению 17 к Постановлению N 2. В декларацию включаются только те части, разделы и приложения к ней, для заполнения которых у ИП имеются сведения .

Стоимостные показатели в декларации отражаются в рублях с точностью два знака после запятой .

Декларация включает в себя :

— часть I «Расчет суммы единого налога с индивидуальных предпринимателей и иных физических лиц»;

— часть II «Расчет доплаты единого налога с индивидуальных предпринимателей и иных физических лиц в соответствии с пунктом 14 статьи 342 Налогового кодекса Республики Беларусь»;

Титульный лист

На титульном листе указываем:

— наименование налогового органа (ИМНС по Октябрьскому району г. Могилева);

— код инспекции МНС (773);

— учетный номер плательщика (700000000);

— коды ОКЭД из общегосударственного классификатора ОКРБ 005-2011 «Виды экономической деятельности» . Первый код соответствует основному виду деятельности. В нашем случае это 96020 «Предоставление услуг парикмахерскими и салонами красоты»;

— фамилию, имя, отчество ИП, полный адрес его места жительства, номер телефона;

— отчетный период (I квартал 2021 г.).

Порядок заполнения части I декларации

Часть I заполняется в разрезе каждого календарного месяца отчетного квартала. Показатели в графах и строках определяются по формулам, указанным в них .

Лист 2-услуги-n части I декларации заполняется, если ИП выполняет работы (услуги) как с использованием обслуживающего объекта, так и без него. При реализации в отчетном квартале работ (услуг) в нескольких объектах лист заполняется в отдельности по каждому обслуживающему объекту .

В пункте 1 в строке «Признак осуществления деятельности в соответствии с Указом Президента Республики Беларусь от 22 сентября 2017 г. N 345 «О развитии торговли, общественного питания и бытового обслуживания» (пометить X):» знак «X» проставляется, если ИП осуществляет деятельность в соответствии с Указом N 345 . В нашем случае эту строку не заполняем.

В графе 2 ставим код типа объекта (места) согласно приложению 1 к Инструкции N 2. В нашей ситуации это код 6 «Обслуживающий объект» .

В графе 3 указываем адрес и название обслуживающего объекта, при его отсутствии — наименование населенного пункта, в котором выполняются работы (оказываются услуги). В нашем случае это г. Могилев, пр-т Шмидта, 3Б .

В графе 4 указываем код работ (услуг) согласно графе 1 приложения 4 к Инструкции N 2. В рассматриваемой ситуации ставим код 27300 «Предоставление услуг парикмахерскими и салонами красоты» .

В графе 5 указываем ставку единого налога, установленную для деятельности по оказанию услуг парикмахерскими и салонов красоты, в размере 111,00 руб. .

Внимание!

На сайте Минфина опубликован проект Закона «Об изменении Налогового кодекса Республики Беларусь». Он предусматривает ряд изменений и дополнений на 2021 г., в том числе в порядок сдачи деклараций по единому налогу и его уплаты. В частности, с 01.01.2021 повышена ставка налога по оказанию услуг парикмахерскими и салонов красоты до 117,00 руб. В связи с этим продлены сроки подачи декларации и уплаты единого налога. ИП подают декларацию за I квартал 2021 г. не позднее 20.01.2021. Уплата единого налога за январь 2021 г. и доплата налога в отношении суммы превышения, образовавшейся в III квартале 2020 г., производятся не позднее 22.01.2021.

Таким образом, в нашем случае ИП в указанные сроки следует подать уточненную декларацию за I квартал 2021г. и доплатить разницу в сумме 6,00 руб. (117,00 — 111,00).

В графе 6 указываем количество календарных дней каждого месяца I квартала 2021 г.: 31 (январь), 28 (февраль) и 31 (март).

В графах 7, 9, 10 и 12 показываем значение понижающих коэффициентов к ставке единого налога при наличии у ИП оснований для их применения .

В графе 7 указываем понижающий коэффициент к ставкам единого налога, установленный соответствующими решениями местных органов власти.

В нашей ситуации в этой графе ставим «1», так как решение Могилевского облсовета от 15.05.2020 N 21-4 предусматривало снижение ставок только во II и III кварталах 2020 г. .

Ставку единого налога в графе 8 рассчитываем по приведенной в ней формуле. В рассматриваемом случае по каждому месяцу указываем 111,00 руб. (111,00 / 1).

В графе 9 ставим «1», так как г. Могилев не относится к территории средних, малых городских поселений и сельской местности .

В нашей ситуации у ИП нет льгот, установленных ст. 340 НК, поэтому в графе 10 проставляем «1».

Графу 11 заполняем, если ИП имеет право на исчисление единого налога за фактическое время работы. В нашей ситуации таких оснований нет, поэтому ее не заполняем, а в графе 12 ставим коэффициент «1» .

В графе 13 проставляем знак «X», так как ИП привлекает к своей деятельности наемных работников .

Пункт 1а в нашем случае не заполняем, поскольку он предназначен для ИП, предоставляющих места для краткосрочного проживания в жилых помещениях, а также осуществляющих деятельность в соответствии с Указом N 345 .

Единый налог рассчитываем в пункте 2. По приведенным формулам в строках 2.1.1, 2.1.2 и 2.1.3 исчисляем сумму налога за каждый месяц квартала: 111,00 руб. (111,00 x 1 x 1 x 1). В строке 2.2 указываем общую сумму единого налога за отчетный квартал в размере 333,00 руб. (111,00 + 111,00 + 111,00).

Пункт 3 в нашем случае не заполняем, так как у ИП нет оснований для возврата или зачета единого налога в соответствии со ст. 344 НК.

Лист 2-торговля, общественное питание-n части I декларации

В нашем случае этот лист не заполняем.

Лист 3 части I декларации

В таблице пункта 4 указываем суммы единого налога за каждый месяц квартала с указанием срока их уплаты. Они рассчитываются по формулам, указанным в каждой строке за соответствующий месяц. Так, в строке 1 исчисляем налог за январь в размере 111,00 руб. (111,00 + 0) как сумму показателей строки 2.1.1 пункта 2 листа 2-услуги-n и строки 2.1.1 пункта 2 листа 2-торговля, общественное питание-n. Аналогично определяем суммы налога за февраль (строка 2) и март (строка 3). Затем на основании показателей строк 1 — 3 таблицы в пункте 4 исчисляем общую сумму единого налога за квартал — 333,00 руб. (111,00 + 111,00 + 111,00).

ИП уплачивает единый налог не позднее 1-го числа каждого месяца, в котором он осуществляет деятельность. В январе 2021 г. день уплаты налога приходится на праздничный день. Поэтому в данном месяце срок переносится на ближайший, следующий за выходным, рабочий день. Соответственно в строке 1 указываем срок уплаты налога за январь — 04.01.2021, в строке 2 — срок уплаты налога за февраль — 01.02.2021, в строке 3 — срок уплаты налога за март — 01.03.2021 .

Внимание!

На сайте Минфина опубликован проект Закона «Об изменении Налогового кодекса Республики Беларусь». Он предусматривает ряд изменений и дополнений на 2021 г., в том числе в порядок сдачи деклараций по единому налогу и его уплаты. В частности, с 01.01.2021 повышена ставка налога по оказанию услуг парикмахерскими и салонов красоты до 117,00 руб. В связи с этим продлены сроки подачи декларации и уплаты единого налога. ИП подают декларацию за I квартал 2021 г. не позднее 20.01.2021. Уплата единого налога за январь 2021 г. и доплата налога в отношении суммы превышения, образовавшейся в III квартале 2020 г., производятся не позднее 22.01.2021.

Таким образом, в нашем случае ИП в указанные сроки следует подать уточненную декларацию за I квартал 2021 г. и доплатить разницу в сумме 6,00 руб. (117,00 — 111,00).

Пункты 5, 6 в нашей ситуации не заполняем, поскольку они используются в декларации с внесенными изменениями и (или) дополнениями .

В строках 1, 3 — 7 пункта 7 «Другие сведения» указываем данные за истекшие на дату представления декларации календарные месяцы текущего года, т.е. в нашем случае за январь — ноябрь 2020 г. .

Внимание!

Если декларация за I квартал 2021 г. подается 04.01.2021 (1 и 2 января — праздничные дни, 3 января — выходной), т.е. она первая в текущем году, то в этих строках данные указываются за истекший 2020 г. В случае если декларация за I квартал 2021 г. была подана в декабре 2020 г., а затем в январе 2021 г. подается уточненная декларация, то в этих строках данные указываются за истекший 2020 г. .

В строке 1 отражаем валовую выручку от реализации, полученную за январь — ноябрь 2020 г., в сумме 31230,00 руб. Строку 1.1 в нашей ситуации не заполняем, поскольку она предназначена для ИП, осуществляющих деятельность в соответствии с Указом N 345 .

В строке 2 в нашем случае ставим 0 руб., так как по состоянию на 01.01.2020 у ИП отсутствовали неперечисленные или излишне перечисленные суммы подоходного налога с физлиц .

В строке 3 указываем сумму подоходного налога, исчисленную с фактически выплаченных доходов работникам за январь — ноябрь 2020 г., — 2370,00 руб. Строки 3.1 и 3.2 в нашей ситуации не заполняем. В строке 4 ставим сумму подоходного налога, перечисленную в бюджет с указанных доходов, — 2370,00 руб. В строке 5 указываем 0 руб., так как ИП полностью перечислил в бюджет подоходный налог из фактически выплаченных работникам доходов за истекший период .

В строке 6 показываем сумму начисленных работникам доходов в январе — ноябре 2020 г. в размере 19800,00 руб. Она определяется на основании итоговых сумм за месяц по всем карточкам лицевых счетов, открытым ИП в отношении физлиц, привлеченных им в налоговом периоде к деятельности .

В строке 7 указываем количество физлиц, привлекаемых ИП к деятельности по трудовым и (или) гражданско-правовым договорам за январь — ноябрь 2020 г. В нашем случае ставим «3» .

Порядок заполнения части II декларации

Часть II заполняется за соответствующий отчетный квартал, в котором сумма валовой выручки превысила 40-кратную сумму единого налога, исчисленного за этот период без учета льгот. Она заполняется без нарастающего итога с начала года. При заполнении сведений о выручке не учитывается выручка, полученная от осуществления деятельности в соответствии с Указом N 345 .

Внимание!

При определении 40-кратной суммы единого налога, предусмотренной п. 14 ст. 342 НК, для расчета доплаты единого налога за III квартал 2020 г. не используются снижения ставок налога, установленные решениями местных органов власти на основании п. 3 Указа N 143 .

В нашем случае нужно заполнить часть II, поскольку валовая выручка ИП за III квартал 2020 г. превысила 40-кратную сумму единого налога, исчисленного за этот период: 13380,00 руб.> 13320,00 руб. (40 x 333,00).

В пункте 8 указываем III квартал 2020 г., так как в декларации за I квартал 2021 г. рассчитывают сумму превышения выручки за III квартал года, предшествующему отчетному .

Строки 1.1 и 1.2 в нашей ситуации не заполняем, так как у ИП отсутствует выручка от розничной торговли и общепита.

В строке 1.3 показываем выручку от реализации работ, услуг за III квартал 2020 г. в сумме 13350,00 руб. В строке 1.4 — внердоходы за этот период в сумме 30,00 руб. Суммируем показатели этих строк и в строке 1 получаем общую валовую выручку за III квартал 2020 г. в размере 13380,00 руб.

В строке 2 ставим сумму единого налога за III квартал 2020 г. без учета снижений ставок, установленных решением Могилевского облсовета от 15.05.2020 N 21-4, исчисленную по соответствующим формулам, в размере 333,00 руб. (111,00 + 111,00 + 111,00) .

В строке 3 определяем 40-кратную сумму исчисленного налога — 13320,00 руб. (40 x 333,00).

В строке 4 рассчитываем сумму превышения полученной выручки над 40-кратной суммой исчисленного единого налога: 60,00 руб. (13380,00 — 13320,00).

В строке 5 по формуле, приведенной в ней, определяем единый налог к доплате: 3,00 руб. (60,00 x 5 / 100) .

В строке «По сроку уплаты» ставим 04.01.2021 — крайний срок доплаты единого налога в отношении суммы превышения, образовавшейся в III квартале 2020 г. .

Внимание!

На сайте Минфина опубликован проект Закона «Об изменении Налогового кодекса Республики Беларусь». Он предусматривает ряд изменений и дополнений на 2021 г., в том числе в порядок сдачи деклараций по единому налогу и его уплаты. В частности, с 01.01.2021 повышена ставка налога по оказанию услуг парикмахерскими и салонов красоты до 117,00 руб. В связи с этим продлены сроки подачи декларации и уплаты единого налога. ИП подают декларацию за I квартал 2021 г. не позднее 20.01.2021. Уплата единого налога за январь 2021 г. и доплата налога в отношении суммы превышения, образовавшейся в III квартале 2020 г., производятся не позднее 22.01.2021.

Таким образом, в нашем случае ИП в указанные сроки следует подать уточненную декларацию за I квартал 2021 г. и доплатить разницу в сумме 6,00 руб. (117,00 — 111,00).

Приложение

Приложение к декларации заполняем за каждый отчетный период, в котором ИП использовал налоговые льготы. В нашем случае льгот нет, поэтому это приложение не заполняем .

В Налоговый кодекс Беларуси внесли существенные изменения. Они касаются почти всех налогов как для юридических, так и для физических лиц.

Серьезных изменений в налоговый кодекс не вносили уже 2 года, поэтому накопились значительные модификации. В большей или меньшей степени они затронули практически все виды налогов как для юридических лиц, так и для индивидуальных предпринимателей, а также физических лиц.

Подоходный налог

Самые простые и логичные изменения — пропорциональное увеличение (относительно размеров базовой величины) стандартных вычетов и предельных размеров дохода, подлежащего налогообложению (речь идет о тех, при получении которых предоставляется вычет).

Социальные вычеты на страхование сейчас может сделать и один из ближайших родственников. Получить социальные вычеты на обучение и страхование можно будет только по основному месту работы.

Если у вас несколько мест работы, и вычеты превышают ваш подоходный налог на основном месте работы, то получить его в полном объеме из всех доходов можно только подав налоговую декларацию за год.

Налоговые вычеты — стандартные, социальные, имущественные и профессиональные — можно получить и с дивидендов. Они облагаются налогом по ставке 6%, а вычет немного уменьшит сумму.

Если вам в наследство достались акции

Если вдруг вы стали счастливым обладателем ценных бумаг иностранного государства безвозмездно (например, получили в наследство), можете включить в расходы не только подоходный, но и идентичный налоги иностранного государства. Тогда ваш подоходный налог станет меньше.

К примеру, вам достались акции какого-нибудь предприятия в России, и вы решили их продать. Подоходный налог родной стране будет меньше на сумму уплаченного там. Ведь для получения их в России у вас уже удержали налоги.

Материнский капитал

С 1 января 2021 года не уплачивается подоходный налог не только за сам материнский капитал на третьего или последующих детей, но и с процентов, начисленных за размещение этих средств в банковские вклады.

Матпомощь от профсоюзов

Освобождается от подоходного налога матпомощь близким родственникам от профсоюзной организации, членом которой был умерший работник. А предельный размер по соцвыплатам от профсоюзов теперь льготируется полностью, без ограничений (до 2021 года с суммы, превышающей 423 белорусских рубля, нужно было платить налог).

С 1 января 2021 до 1 января 2025-го освобождаются от налога доходы, полученные от участия в инвестиционных фондах, зарегистрированных в Республике Беларусь.

Имущественные вычеты

Определены документы, которые нужны для получения имущественного налогового вычета — копия договора о долевом строительстве или купли-продажи и документ, в котором будет указана стоимость (цена) приобретения.

Льготы

Что касается льгот (вычетов) — государство предоставляет их с момента заключения договоров, авансом. Если вы вдруг расторгаете договор о долевом строительстве, добровольном страховании, дополнительной пенсии и получили по ним возврат денежных средств, — но ранее успели воспользоваться налоговым вычетом по данным договорам, — то самостоятельно должны представить в налоговую декларацию. Не стоит полагаться на «авось» — сведения по вам обязательно передадут.

Что касается ошибок работодателя в исчислении налога, когда с вас удержали меньшую нежели положено сумму, теперь это не ваша головная боль. Если эту ошибку обнаружит контролирующий орган, налог не будет удерживаться у вас — его уплатит ваш работодатель за счет собственных средств.

Если вы сдаете квартиру в аренду

При сдаче жилья в аренду ставки подоходного налога изменились не прямо пропорционально росту базовой величины. Они приведены в таблице:

Наименование населенных пунктов и иных территорий

Ставки подоходного налога с физических лиц в фиксированных суммах за месяц, рублей

жилые помещения (за каждую сдаваемую жилую комнату), садовые домики, дачи

нежилые помещения, машиноместа

металлический или деревянный гараж, машино-место

железобетонный или кирпичный гараж

другие нежилые помещения (за 1 кв. метр площади)

Брест, Витебск, Гомель, Гродно, Могилев

Барановичи, Бобруйск, Борисов, Жлобин, Жодино, Лида, Мозырь, Молодечно, Новополоцк, Орша, Пинск, Полоцк, Речица, Светлогорск, Слуцк, Солигорск

Иные города областного, районного подчинения и поселки городского типа

Иные населенные пункты и территории

Этот налог сейчас можно не платить, если жилье сдается молодым специалистам, а также обычным выпускникам, которых направили по их желанию на места работы, оставшиеся после распределения.

Поинтересуйтесь об этом у своих жильцов, возможно они для вас еще более выгодны, чем вы думали.

Изменения для ИП

ИП должны непременно выбрать принцип исчисления налога. Иначе налоговый орган при проверке будет исходить из принципа оплаты. Разница в расчете налога может получиться существенной, в зависимости от выбранного вами принципа, так что не ленитесь и составляйте дополнительные документы.

Вступительный и членские взносы в некоммерческие организации, основанные на обязательном членстве, можно будет включить в расходы с 2021 года.

Внереализационные расходы

К внереализационным расходам сейчас отнесены расходы, связанные с передачей имущества в иное возмездное пользование (а не только если вы передали его в аренду, как было ранее).

Определены правила включения в расходы топливных затрат.

Стандартные вычеты увеличены, как и у всех, пропорционально изменению базовой величины.

ИП могут «податься» в любую налоговую

ИП сейчас вправе представлять документы в письменном виде в любой налоговый орган, независимо от места постановки на учет.

Снижение льгот в IT и рост налога для сотовых операторов из-за борьбы с COVID-19

В стране на законодательном уровне приняты меры формирования бюджета для борьбы с COVID-19.

В большей степени это коснулось работников ПВТ и «Великого камня» — временно их лишили льготного подоходного налога. В ближайшие два года, с 1 января 2021 года до 1 января 2023-го, подоходный налог с доходов по трудовым договорам от резидентов ПВТ и Китайско-белорусского индустриального парка «Великий камень» и (или) совместной белорусско-китайской компании по развитию этого парка, они будут платить по ставке 13% (ранее платили 9%).

Данные меры коснулись не только ПВТ и резидентов «Великого камня» — операторам сотовой связи увеличен налог на прибыль с 18 до 30%.

Рост налогов, как правило, вызывает отрицательные реакции у бизнеса. Однако сейчас, когда весь мир попал в форс-мажорные обстоятельства под названием «пандемия», страны по-разному решают проблемы.

Не стоит забывать, что Беларусь небогата природными ресурсами и наше правительство выбрало свой путь. Возможно, он не популярен с точки зрения инвестиционных преимуществ, но подход к проблеме был сделан дифференцировано, не были увеличены налоги всем поголовно.

Государство выбрало наименее пострадавшие от пандемии отрасли — IT и сотовую связь. В случае с IT налог не был увеличен — временно исключили предоставление льготы. Данным решением работающих в ПВТ и «Великом камне» уравняли со всеми остальными гражданами — все жители республики выплачивают подоходный налог в размере 13%.

Возможно, недовольные этим айтишники потребуют у своих работодателей компенсацию (ведь их личный доход сократится на 4%) путем повышения зарплат. Работодатели, готовые пойти на компенсации своим сотрудникам, таким образом потеряют часть прибыли. Пока нет данных о том, какой прибылью в процентном соотношении в этом случае пожертвуют работодатели ПВТ и «Великого камня».

А вот не возложат ли на потребителей свои потери операторы сотовой связи, пока непонятно. В своих заявлениях они обещают, что нет. Но тарифы понемногу растут. Возможно, предполагая подобное развитие событий, А1 поднял тарифы незадолго до нового года. МТС собирается… Очень жаль.

Читайте также: