Контролируемые сделки уведомление в налоговую

Опубликовано: 14.05.2024

Законодательство РФ требует от организации и предприятий предоставления отчетности по контролируемым сделкам. Передача необходимых сведений должна производиться в виде специального уведомления.

Что относится к контролируемым сделкам

Перечень контролируемых сделок определяется законом. В частности к ним относятся:

- различные операции с ценными бумагами;

- сделки, совершаемые и связи с исполнением кредитных договоров;

- строительные сделки;

- аренда;

- получение имущества в дар и т.д.

Нужно отметить, что не все получаемые организацией доходы признаются результатом контролируемых сделок и нуждаются в том, чтобы их вносили в документ. Например, не требуют уведомления:

- сделки, касаемые драгоценных металлов, валюты, ценных бумаг;

- дивиденды;

- прибыль от долевого участия и т.д.

Куда передавать уведомление

Заполненный по всем правилам и подписанный должным образом бланк необходимо передавать в территориальное отделение налоговой службы (по месту регистрации фирмы или месту жительства физического лица).

Какие санкции последуют, если не подать уведомление

Уведомление относится к обязательным документам, поэтому если организация или гражданин уклоняются от его подачи, им грозит административное наказание в виде достаточно крупного штрафа.

Сроки подачи уведомления

Период, в который налогоплательщики должны передать уведомление о контролируемых сделках в государственные надзорные органы строго установлен – он продолжается до 20 мая года, следующего за отчетным.

Как передать заполненный бланк

Уведомление можно передать несколькими способами:

Правила заполнения документа

Бланк уведомления имеет строго унифицированную форму, применение которой обязательно. Составляется оно один раз в году, в конце отчетного периода.

При формировании уведомления следует помнить о нескольких простых, но важных правилах:

- данные в него вносить нужно заглавными печатными буквами, слева, направо;

- в пустые ячейки ставятся прочерки;

- если вносятся единицы измерения, то их данные должны соответствовать официальным кодам.

Заполнять бланк можно как от руки (с использованием ручек любого темного цвета), так и на компьютере.

Ошибки, помарки и исправления в бланке недопустимы.

Поэтому все вносимые в уведомление данные должны быть актуальными и проверенными, если же так случилось, что неточность вскрылась уже после отправления уведомления в налоговую службу, следует сформировать и переслать туда уточненный отчет.

В тех строках, где речь идет о суммах, значения нужно указывать в рублях (цифры до 50 копеек не учитываются, после 50 — округляются до рубля).

Вносить информацию в рублях нужно даже о тех сделках, которые проводились с использованием иностранной валюты.

Каждую страницу документа надо пронумеровывать и подписывать (причем подпись должна быть только «живой»).

Проштамповывать бланк следует только в том случае, если применение печатей или штампов прописано во внутренних нормативно-правовых бумагах фирмы. Листы уведомления скреплять между собой не нужно.

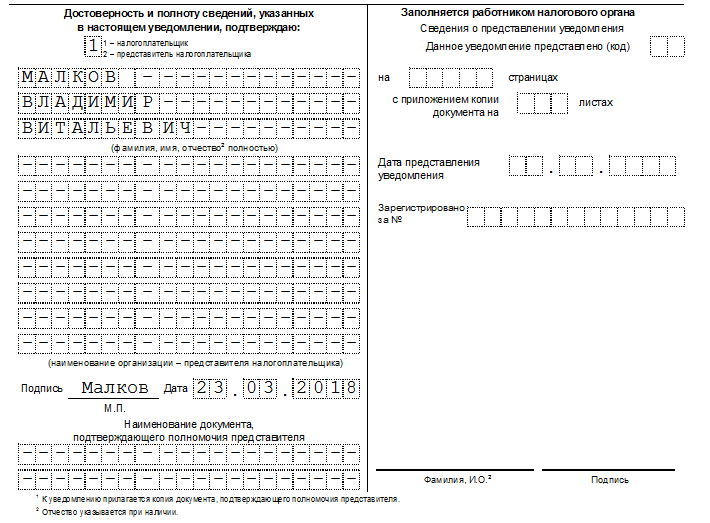

Титульный лист

Вначале документа находится титульный лист. Сюда вносятся сведения о налогоплательщике:

- его реквизиты (ИНН, КПП, ОКАТО);

- номер отделения территориальной налоговой инспекции;

- фамилия-имя-отчество представителя компании, подающего документ;

- контактная информация;

- год, за который формируется отчетность.

Если уведомление пишется от имени физического лица, не зарегистрированного как ИП, то ИНН ставить не надо, достаточно внести на титульный лист персональные данные, в том числе сведения из паспорта или иного документа, удостоверяющего личность.

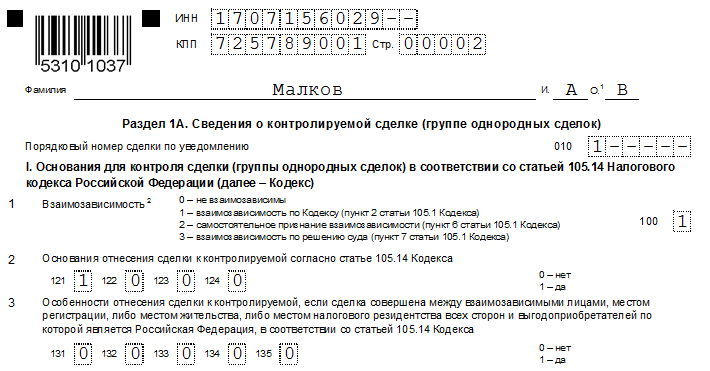

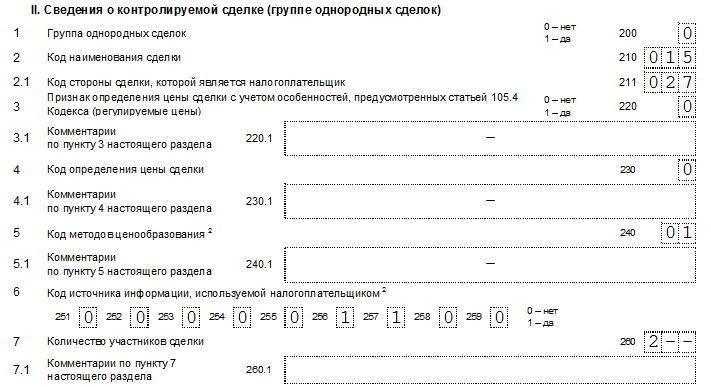

Раздел 1А

Этот раздел уведомления нужно заполнять, предварительно, при необходимости, разделив сделки на группы по признакам однородности и идентичности. При этом, разделяя сделки не нужно полагаться на интуицию, следует руководствоваться конкретными нормами НК РФ (п. 5 ст. 105.7, 105.5).

По каждой группе сделок прописываются совокупные сведения о них, а также о размерах доходов, полученных в результате их реализации (берутся из бухгалтерской отчетности). Если разделения на группы нет, то число заполненных блоков в этом разделе должно быть равным числу исполненных контролируемых сделок.

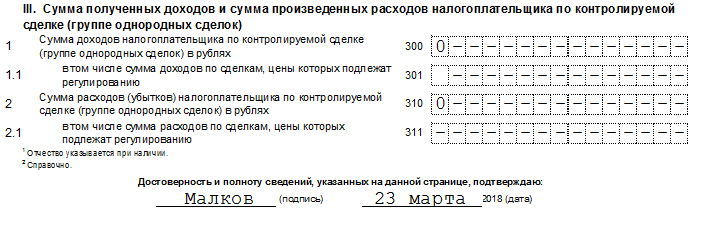

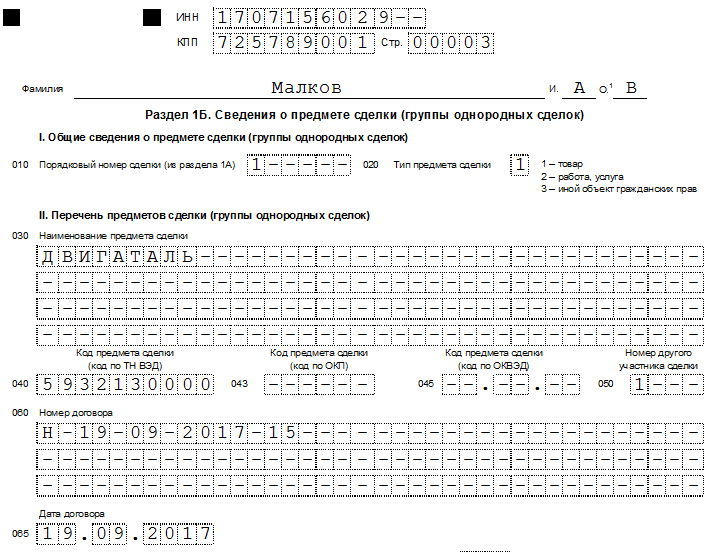

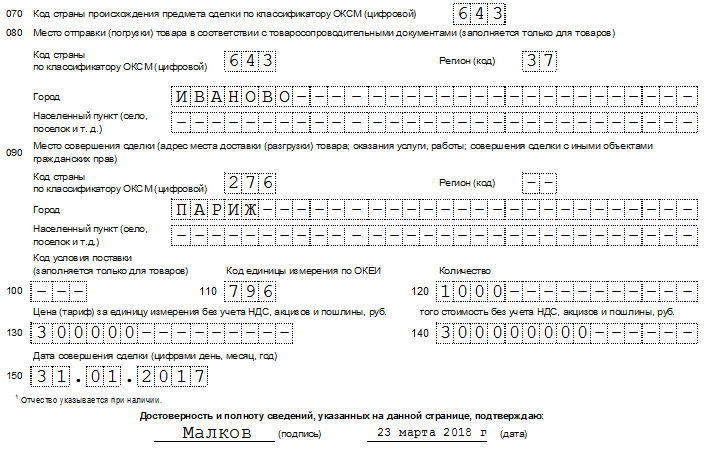

Раздел 1Б

Тут число заполняемых блоков находится в прямой зависимости от предыдущего раздела. Связано это с тем, что он является дополнительным, и сюда вносится информация о выполненных работах или оказанных услугах, поставках товарно-материальных ценностей, отгрузках-погрузках и т.п.

В этой части документа прописывается:

- ссылка на договор, в ходе исполнения которого совершилась та или иная сделка (номер и дата заключения);

- место сделки;

- количество товаров;

- цена за одну единицу;

- полная стоимость контролируемой сделки.

При этом приплюсовывать проходящие по одной контролируемой сделке товары друг к другу нельзя, они должны быть указаны отдельно.

Разделы 2, 3

Эта часть уведомления дает представление о сделках в отношении предприятия (при этом информация раздела 1Б не принимается во внимание). В случаях если у налогоплательщика отсутствовали сделки с контрагентами, подлежащие учету, эти листы можно оставить пустыми.

Контролируемым сделкам посвящена целая глава Налогового кодекса — глава 14.4. Данная глава включает три статьи, которые дают представление о контролируемых сделках, описывают их критерии, порядок подготовки документации и уведомления для ФНС. Ниже расскажем о нюансах контролируемых сделок в России.

Таблица. Критерии контролируемых сделок 2020

На признание сделки контролируемой влияет несколько факторов. В том числе доход по сделке, налоговый режим компании, вид деятельности, характер отношений между участниками сделок. Для вашего удобства мы собрали основные критерии в таблицу (ст. 105.14 НК РФ). Изучите ее, чтобы определиться, нужно ли вам отчитываться по контролируемым сделкам 2020 года в 2021 году. Эти же критерии действовали для сделок, совершенных в 2019 году, и будут действовать для сделок 2021 года.

Характер контролируемой сделки

Признаки, указывающие на контролируемую сделку

Сумма сделки для признания ее контролируемой

Сделки с посредниками, которые:

Сделку между взаимозависимыми лицами резидентами РФ можно признать контролируемой, если выполняется хотя бы один из перечисленных в соответствующем разделе таблице критерий. При этом не считаются контролируемыми сделки, которые соответствуют указанным критериям, но стороны которых:

- зарегистрированы в одном регионе РФ;

- не имеют обособленных подразделений в других регионах РФ и за пределами РФ;

- не платят налог на прибыль в бюджеты других регионов;

- не имеют убытков, уменьшающих налогооблагаемую прибыль.

Эти критерии применяются для сделок, доходы и расходы от которых признаются для расчета базы по налогу на прибыль с 1 января 2020 года. При этом не имеет значения дата заключения договора. Однако, если вы оплачивали налог до начала 2020 года, перерасчеты проводить не нужно.

Таблица. Критерии контролируемых сделок 2017 и 2018

Характер контролируемой сделки

Признаки, указывающие на контролируемую сделку

Сумма сделки для признания ее контролируемой

Порядок заполнения уведомления о контролируемых сделках

Уведомление о контролируемых сделках подают юридические и физические лица, которые совершали такие операции в отчетном году. Исключение — посредники, они отчитываются только по посредническим договорам, которые признаны контролируемыми.

Форма уведомления включает: традиционный титульный лист и три раздела, при этом первый раздел включает два подраздела с буквенным обозначением А и Б.

В подразделах 1А и 1Б нужно отразить информацию о сделке и ее предмете. Разделы 2 и 3 расскажут об участниках сделки.

Подраздел 1А заполняется отдельно на каждую прошедшую сделку или совокупность однородных сделок. Например, если в рамках договора купли-продажи не только поставили товар, но и организовали его транспортировку и хранение, раздел 1А заполняется по каждой такой операции.

Подраздел 1Б является дополнением и расшифровкой информации из подраздела 1А. Здесь отчитывающееся лицо указывает наименование товаров/работ, реквизиты договоров, страну происхождения и стоимость предмета сделки и т.п.

Одному разделу 1А может соответствовать несколько разделов 1Б. Например, если у вас 1 договор на 10 поставок идентичного товара, то можно заполнить 1 лист 1А и 10 листов 1Б на каждую отгрузку или 1 лист 1 А и 1 лист 1Б с объединенными показателями.

Разделы 2 и 3 содержат регистрационные данные о лицах, с которыми заключены сделки. Отличие лишь в том, что в разделе 2 указывают участников — юридических лиц, а в разделе 3 участников — физических лиц.

Полная инструкция по заполнению уведомления находится в Приказе ФНС от 07.05.2018 № ММВ-7-13/249@.

Уведомление о контролируемых сделках за 2020 год

По контролируемым сделкам, которые были в 2020 году, следует сдать уведомление в ФНС до 20.05.2021. Организации направляют его в налоговый орган по месту своего нахождения, физические лица — по месту жительства.

Отчитаться можно в бумажной и электронной форме.

Контролируемые сделки — это определенные сделки между взаимозависимыми лицами и сделки, приравненные к сделкам между взаимозависимыми лицами.

Права и обязанности налогоплательщика

Действующее налоговое законодательство РФ представляет контролируемую сделку как особую форму сделок, в которой основным предметом контроля является ее непосредственная стоимость. Данная форма сделок преследует главную цель – обеспечение максимального контроля процедур исчисления и уплаты налогов при возникновении правовых отношений между взаимозависимыми лицами.

Во время непосредственного проведения и участия в контролируемых сделках, у физических лиц, выступающих в роли налогоплательщиков, появляются определенные права и обязанности.

Основной обязанностью налогоплательщиков, безусловно, можно назвать своевременное уведомление налогового органа о ранее совершенных контролируемых сделках.

Уведомление происходит по месту регистрации налогоплательщика. Установленные налоговые нормы предполагают, что форма, содержащая данные сведения, обязательно должна быть письменной.

В основной список прав налогоплательщиков во время их участия в контролируемых сделках, можно включить следующие:

- своевременная уплата налогов и сборов, точные размеры которых устанавливаются действующими налоговыми нормами;

- право уплаты авансовых платежей по налогу на прибыль, а также перечисление НДС за те временные периоды, которые заканчиваются в течение одного календарного года;

- право самостоятельного корректирования налоговой базы, и внесения туда требующихся дополнений, самостоятельный подсчет и доплата налогов в том случае, если по причине несоответствия цен произошло занижение налоговой базы. При этом все необходимые корректировки должны быть осуществлены одновременно в тот момент, когда происходит представление декларации по налогу на прибыль.

Форма и порядок представления уведомления о контролируемых сделках

Законодательство РФ устанавливает особую форму и порядок, соблюдение которых необходимо при составлении, оформлении и подачи уведомления, содержащего данные о контролируемых сделках.

Все налогоплательщики, совершившие контролируемые сделки в определенном календарном году, должны уведомить об этом налоговый орган, расположенный по месту нахождения, либо регистрации юридического лица.

Уведомление о контролируемых сделках должно быть передано налоговой организации не позднее 20-го мая года, следующего за тем, в котором были проведены контролируемые сделки. Срок, в который данное представление документа должно быть осуществлено, подлежит обязательному соблюдению.

Действующий порядок устанавливает, что уведомление о контролируемых сделках может быть передано в налоговый орган, как на бумажном носителе, так и в предусмотренной электронной форме. Форма и порядок заполнения данного документа, а также его подготовка, определены действующим приказом Министерства Финансов РФ.

Форма и содержание документа предусматривают определенные сведения, которые обязательно должны быть там указаны. Сюда относятся: отчетный календарный год, данные о непосредственных предметах сделок, сведения об их участниках, а также о полученных суммах доходов и соответствующих расходов.

Уведомление о контролируемых сделках может быть направлено налоговой инспекции, как самим налогоплательщиком, так и его официальным представителем, а также налоговым агентом.

В тех случаях, когда налогоплательщик подает недостоверные сведения, за данное правонарушение может быть установлена предусмотренная ответственность, например денежный штраф. Помимо этого, непредставление документа в установленный срок также может повлечь за собой определенные санкции, в том числе, штраф, пени и т.д.

Особенности уведомления о контролируемых сделках

Уведомление о контролируемых сделках представляет собой важный налоговый и правовой документ, содержащиеся сведения в котором направлены на обеспечение максимального контроля процедур налогообложения юридических лиц.

Установленная форма заполнения документа и обязательные сведения, которые должны содержаться в нем, являются важнейшими нюансами и не допускают каких-либо нарушений.

Любая проверка поданного документа сможет выявить даже мельчайшие нарушения, именно поэтому подготовка уведомления в допустимый срок играет большую роль.

К основным особенностям уведомления и заполнения данного документа можно отнести часто возникающие вопросы по поводу группировки однородных контролируемых сделок. Контролируемые сделки представляют собой отдельные операции, к примеру, поставку определенных товаров покупателю.

Следовательно, крупная компания может заключить достаточно большое количество подобных сделок за один календарный год. Именно для этого предусмотрена возможность объединения и группировки однородных сделок, для более простого и быстрого заполнения необходимой документации, а также для верного заполнения уведомления.

Форма заполнения уведомления предусматривает, что в однородные могут быть объединены те сделки, предметом которых являются идентичные товары, работы, либо услуги. При этом действующее требование предусматривает, что данные сделки должны быть проведены в примерно идентичных или близких по значению финансовых, либо коммерческих условиях.

Содержание сведений о контролируемых сделках

Действующие положения, применяемые к порядку составления уведомлений о контролируемых сделках, предусматривают указание всех необходимых сведений. Эти сведения должны иметь следующие содержание:

- отчетный календарный год, в котором были совершены сделки;

- предметы сделок, например, продажа или поставка товаров, оказание услуги т.д.;

- полные сведения об участниках сделок – их ФИО, наименование организации, адрес, номер регистрации и т.д.;

- общая сумма полученных по данным контролируемым сделкам доходов, а также указание размера расходов;

- иные дополнительные сведения, которые имеют прямое отношении к проведенным ранее контролируемым сделкам.

Отсутствие данной информации, либо указание недостоверных сведений, выявленных во время проведения проверки документа, влечет за собой определенные последствия в виде санкций, штрафов и т.д.

Форма извещения и порядок ее направления

Действующая форма извещения о контролируемых сделках устанавливается налоговым законодательством РФ и соответствующими нормативно-правовыми актами. Представление извещения осуществляется в налоговый орган, по месту нахождения юридического лица, либо по месту жительства гражданина – если в качестве налогоплательщика выступает физическое лицо.

Организации и предприятия, которые могут быть отнесены к крупнейшим налогоплательщикам, подают документ в тот налоговый орган, в котором они числятся таковыми. Перед подачей большое внимание следует уделить и таким важным этапам, как подготовка и проверка.

Все данные, представленные в документе, должны полностью совпадать с реальными цифрами и со сведениями, находящимися в соответствующей отчетности, например, в договорах о контролируемых сделках.

Следующим этапом после подачи извещения, форма которого установлена НК РФ, является его проверка. Осуществляемая проверка затрагивает все сведения документа, помогает выявить недостоверные данные. Нередко ее результатом становится штраф за непредставление всех необходимых данных, либо за иные нарушения. Проверка документа длится несколько дней, согласно положениям налогового законодательства РФ.

Установленная заполненная форма извещения может быть передана налогоплательщиком лично, в соответствующий отдел налоговой инспекции. Вторым вариантом передачи выступает направление отчетности путем электронной передачи. Здесь следует уделить особой внимание существующим формам и установленному порядку передачи.

Если налогоплательщик подавал данный документ в электронной форме, но он, по каким-либо причинам не был получен специалистами налоговой инспекции, ответственность за своевременную передачу и представление сведения по-прежнему будет лежать на налогоплательщике. В этом случае штраф за просрочку, скорее всего, все равно будет назначен.

Критерии контролируемых сделок между взаимозависимыми лицами в 2020 году

Глава 14.4 раздела V.I НК РФ определяет критерии контролируемых сделок. В вопросах трансфертного ценообразования, кроме того, необходимо знать и про международное регулирование, основанное на документах ОЭСР.

Основная цель внутреннего и международного регулирования контролируемых сделок — добиться прозрачности совершения операций, не дать вывести средства из-под налогообложения как в результате перемещения за пределы страны, так и вследствие спланированного занижения налогов через операции с аффилированными лицами. Базовый критерий для признания сделки контролируемой — взаимозависимость сторон операции, возможность влиять на результаты и принятие решений.

Взаимозависимость участников не связана с их гражданско-правовым статусом: она возможна и в отношениях юридических лиц, и физлиц, и ИП. Подробно критерии взаимозависимости описаны в статье 105.1 Налогового кодекса. Обобщенно можно выделить основные векторы взаимоотношений, указывающие на потенциальное наличие аффилированности:

- владение юрлицом или «физиком» долей в организации, размер которой дает ему право голоса и влияния на процесс принятия решений;

- наделение физлица должностными полномочиями, дающими ему возможность определять ход деятельности организации;

- физические лица выступают родственниками по отношению друг к другу.

Взаимозависимость — это базовый необходимый критерий для контролируемых сделок, но некоторые сделки признаются контролируемыми и в отсутствии взаимозависимости. Такие операции приравнены к сделкам с взаимозависимыми лицами, далее о них расскажем подробно.

По субъектам контролируемые сделки можно разделить на:

- сделки, приравненные к сделкам с взаимозависимыми лицами;

- сделки между взаимозависимыми резидентами РФ;

- сделки с взаимозависимыми лицами, не являющимися нерезидентами РФ.

Рассмотрим каждую категорию подробнее.

Сделки взаимозависимых резидентов

Для этой группы сделок в 2020 году действует следующий суммовой критерий дохода за год: превышение размера дохода в 1 млрд руб. (п. 3 ст. 105.14 НК РФ). Иными словами, только если сделки между взаимозависимыми резидентами, соответствующие установленным критериям, принесут доход за год более 1 млрд руб., они могут быть признаны контролируемыми. До этого порога даже при наличии всех остальных критериев сделка контролируемой не является. Ниже мы подробно рассмотрим, как считать годовой доход по сделкам.

Но для признания операции между российскими сторонами контролируемой, в первую очередь, должно иметь место одно из обстоятельств, перечисленных в п. 2 ст. 105.14 НК РФ. Например, резиденты должны применять разные ставки по налогу на прибыль или освобождение от этого налога, быть плательщиками ЕСХН или ЕНВД, т.е. использовать «облегченные» способы уплаты налогов.

Подробный список условий для сделок резидентов смотрите далее в отдельной таблице.

Запомните! Если вышеперечисленные в п.2 ст.105.14 НК РФ условия не соблюдаются, к примеру, операции совершаются двумя российскими взаимозависимыми компаниями, работающими по общеустановленной системе налогообложения, не использующими специальные режимы и льготы по налогу на прибыль, сделки не считаются контролируемыми, даже при сумме в 100 млрд р.

Подытожим: для признания сделок между резидентами РФ контролируемыми необходимы три обстоятельства:

- Взаимозависимость участников;

- «Льготное налогообложение» одного/нескольких участников (пункт 2 статьи 105.14 Налогового кодекса РФ);

- Доход по операциям по всем этим сделкам с взаимозависимым контрагентом составил более 1 млрд р. за год.

Также предусмотрен ряд случаев, при которых сделки, подходящие под приведенные критерии, не причисляются к контролируемым (пункт 4 статьи 105.14 НК РФ).

Сделки, приравненные к сделкам между взаимозависимыми лицами

В НК РФ выделены операции, которые считаются приравненными к взаимозависимым. Для них действует суммовой критерий — доход должен превысить 60 млн р. за год. Перечень таких сделок указан в пункте 1 статьи 105.14 Налогового кодекса:

- Внешнеторговые операции, предметом которых выступают товары мировой биржевой торговли. К товарам здесь относятся нефть и продукты переработки, черные и цветные металлы, минеральные удобрения, драгметаллы и камни (подпункт 2 п. 1, пп. 5, 6 ст. 105.14 НК РФ). Список кодов товаров установлен приказом Министерства промышленности и торговли РФ (далее — Перечень кодов). Министерство финансов отмечает (письмо от 23.04.2020 No03-12-11/1/33445), что черные металлы, минеральные удобрения и драгоценные камни не относятся к мировой биржевой торговле, их коды отсутствуют в Перечне, поэтому в 2020 году во внешнеэкономических операциях ценовое регулирование по ним не осуществлялось. Однако сделки с ними могут признать контролируемыми по другим причинам;

- операции с взаимозависимыми лицами, когда между ними используется «прокладка» в виде формального невзаимозависимого посредника (подпункт 1 пункта 1 статьи 105.14 НК РФ);

- операции, совершенные с резидентами офшоров или лицами, зарегистрированными на их территории (список установлен Приказом Министерства финансов от 13 ноября 2007 No108н). По этим операциям не важно, выявлены или нет признаки взаимозависимости. Чтобы отнести сделки в ряд контролируемых достаточно наличия регистрации, места жительства или резидентства в оффшоре одного из участников.

Таким образом, для квалификации сделок в качестве контролируемых при «условно взаимозависимых сделках» должно выполняться одновременно три условия:

- сделки относятся к сделкам, приравненным к взаимозависимым;

- годовой доход по сделкам с каждым таким лицом превышает 60 млн руб.;

- сделка не относится к «неконтролируемым», указанным в п.4 ст.105.14 НК РФ.

Напоминаем, что независимо от вышеприведенных критериев сделка может быть отнесена судом к контролируемым. Основанием будет являться установление судом обстоятельств, свидетельствующих о факте того, что операция относится к группе однородных сделок, где цель — формально исключить признаки контролируемой сделки у рассматриваемой операции (п.10 ст.105.14 НК РФ). Эта норма нужна для предотвращения ситуаций, где действительное содержание операции позволяет отнести ее к контролируемым, однако имеют место попытки создать видимость того, что она контролируемой не является.

Сделки с взаимозависимыми нерезидентами РФ

Таблица «Критерии контролируемых сделок в 2020 году

«Неконтролируемые» сделки

Отдельно в п. 4 ст. 105.14 НК РФ законодатель закрепил перечень операций, не относящихся к контролируемым:

- Операции внутри консолидированной группы налогоплательщиков. Здесь исключаются сделки с полезными ископаемыми, облагаемые по ставке в процентах и сделки, где доходы (расходы) учитываются при расчете налоговой базы по налогу на дополнительный доход от добычи углеводородного сырья;

- Операции, стороны по которым зарегистрированы в одном субъекте России и не имеют обособленных подразделений в других субъектах или за границей. При этом стороны не уплачивают налог на прибыль в бюджет иных субъектов и не имеют убытки по итогам года. Осуществляемые операции не должны содержать критерии, определенные пп. 2 — 7 ст. 105.14 НК РФ (специальные режимы, освобождение от налога на прибыль, лицензия на добычу углеводородов на недавно открытом месторождении в море);

Согласно позиции Министерства финансов (см. письма от 11.05.2018 No03-12-11/1/32942, от 24.11.2015 No03-01-18/68227) сделка не может быть признана контролируемой из-за убытков, обнаруженных по итогу отчетного периода, а также по сделкам с особой (не общей) ставкой налога на прибыль.

- межбанковские кредиты или депозиты, выданные на срок, не превышающий недели;

- сделки с выдачей гарантий или поручительств российскими компаниями, не имеющими статус банка;

- беспроцентные займы между взаимозависимыми российскими резидентами. При этом резидентом должен быть и действительный бенефициар займа;

- цессия (уступка требования) банком в ходе мероприятий, направленных на предупреждение банкротства согласно плану Центробанка или ч. 1 ст. 5 ФЗ от 29.07.2018 No263-ФЗ;

- операции в рамках военного и технического сотрудничества России с другими странами;

- операции, связанные с добычей углеводородного сырья на новом месторождении в море, в отношении одного месторождения.

Порядок расчета доходов

Для выяснения, достигнуты ли суммовые критерии контролируемой сделки, анализируется информация за календарный год. Если признаки взаимозависимости появились не с начала года, необходимо считать доход только за период взаимозависимости, — указывает Министерство финансов в письме от 21.03.2017 No03-12-11/1/16105.

Отметим, что данные суммируются по всем сделкам с каждым лицом отдельно. Иными словами, достичь порога в 1 млрд или 60 млн руб. необходимо по каждому основанию и каждому взаимозависимому контрагенту, а не суммарно с разными.

Если доход не учитывается в целях налога на прибыль (например, ст. 251 НК РФ), он не участвует в расчете. Например, сумма выданного или полученного займа, не учитывается при расчете суммового критерия, т.к. такие доходы указаны в ст.251 НК РФ и не включаются в налоговую базу налогу на прибыль. В составе «контролируемых доходов» в данном примере, могут включаться только проценты по займу.

Кроме того, Министерство финансов неоднократно подчеркивало: в расчет не надо включать поступления, не являющиеся результатом контролируемых сделок. Примеры:

- нереализованные курсовые разницы, возникшие в результате переоценки валютных ценностей и требований (обязательств) в иностранной валюте в связи с изменением официального курса иностранной валюты к рублю;

- дивиденды, от владения долей в организациях, иные поступления от такого долевого участия;

- санкции за нарушение договора. Их закрепление в договоре не должно преследовать цель формирования условий для отнесения сделок к неконтролируемым (письма Министерства финансов от 17.07.2013 No03-01-18/28094, от 16.08.2013 No03-01-18/33535).

Федеральная налоговая служба России может проверять «рыночность» доходов, используемых для расчета указанных суммовых порогов — 1 млрд р. и 60 млн р. (п. 9 ст. 105.14 НК РФ).

Уведомление о контролируемых сделках

Уведомление подают все участники контролируемой сделки. Исключение: комиссионер, действующий от своего имени, но по поручению и за счет комитента (принципала); тогда уведомить обязан принципал. Уведомление о контролируемой сделке подается каждым участником в территориальную инспекцию по месту своего нахождения. Если участник относится к категории крупнейших налогоплательщиков, уведомление направляется по месту постановки на учет в этом качестве.

Территориальный налоговый орган в десятидневный срок отправит полученное уведомление ФНС России для его проверки (п. 5 ст. 105.16 НК РФ).

Срок для представления уведомления по сделкам за 2020 год — не позже 20 мая 2021 года.

Если участник не успел подать уведомление вовремя, то его могут оштрафовать согласно ст. 129.4 НК РФ. Штраф составляет 5 000 р.

Штраф фиксированный, на него не влияет количество контролируемых сделок (п. 9 Обзора практики рассмотрения судами дел, связанных с применением отдельных положений раздела V.1 и статьи 269 Налогового кодекса Российской Федерации, утвержденного Президиумом Верховного Суда РФ 16.02.2017- далее Обзор). Статья 129.4 НК РФ также устанавливает штрафные санкции, если представленное уведомление недостоверно. Сумма штрафа составляет 5 000 р. Президиум ВС РФ отметил: недостоверные данные могут стать причиной для ответственности, если из-за них нельзя корректно идентифицировать операцию (п. 10 Обзора).

Если налогоплательщик представит уточненное уведомление до того, как налоговая обнаружит нарушение, то ответственность для него не наступит.

Проверка цен

Цена выступает одним из основных способов манипуляции, используемых взаимозависимыми лицами для снижения налоговой нагрузки. Проверку осуществляет только ФНС, неоднократно отмечавшая: рыночность цен в контролируемых сделках не подлежит камеральной или выездной проверке.

5 методов проверки по контролируемым сделкам (п. 1 ст. 105.7 НК РФ):

- метод сопоставимых рыночных цен;

- метод цены последующей реализации;

- затратный метод;

- метод сопоставимой рентабельности;

- метод распределения прибыли.

Все методы применяются последовательно: тот, который ниже по списку применяется, если не получается использовать указанный выше. Фактически метод зависит от содержания операций.

Метод сопоставимых рыночных цен в приоритете для определения соответствия, кроме случаев приобретения товара для его последующей перепродажи без переработки не взаимозависимым лицам. В этом случае применяют метод цены последующей реализации (п. 3 ст. 105.7, п. 2 ст. 105.10 НК РФ).

При методе сопоставимых цен цена по контролируемой сделке сравнивается со сделками с независимыми участниками. В частности, метод идеально подойдет, если сам налогоплательщик совершает аналогичные сделки как с взаимозависимыми, так и не с независимыми контрагентами или если в отношении предмета сделки в открытом доступе есть информация о ценах, или если предметом сделки являются биржевые товары.

При методе цены последующей реализации у перепродавца не должно быть нематериальных активов, существенно влияющих на валовую рентабельность (п. 2 ст. 105.10 НК РФ). Сравнивается валовая рентабельность при перепродаже приобретённого в ходе контролируемой сделки товара с рыночными значениями этого показателя (п. 1 ст. 105.10 НК РФ).

Если применение ни одного из перечисленных методов невозможно, то применяются последовательно затратный метод, метод сопоставимой рентабельности и метод распределения прибыли.

Затратный метод, указывает законодатель, может применяться в отношении:

- выполнения работ (услуг) лицами, являющимися взаимозависимыми с продавцом (при отсутствии нематериальных активов, влияющих на рентабельность затрат продавца);

- реализации сырья / полуфабрикатов взаимозависимым с продавцом покупателям;

- долгосрочных договоров по товарам (работам, услугам), заключенных между взаимозависимыми лицами;

- услуг по управлению денежными средствам, выполнению обязанностей единоличного исполнительного органа организации (п. 2 ст. 105.11 НК РФ).

Исследуются данные о затратах по контролируемой сделке в сравнении с рынком (п. 1 ст. 105.11 НК РФ).

Метод сопоставимой рентабельности основан на сравнении данных о рентабельности участника контролируемой сделки с рентабельностью независимых участников рынка (п. 1 ст. 105.12 НК РФ).

Метод распределения прибыли будет использован, если данных для других мало или под контролем участников контролируемой сделки есть нематериальные активы, значительно влияющие на рентабельность (ст. 105.13 НК РФ).

Если налоговая установит нерыночность цен, то «заниженные» налоги доначислят. Также будут начислены пени (п. 4 ст. 105.3 НК РФ). Налогоплательщик может быть привлечен к ответственности (ст. 129.3 НК РФ). Штраф варьируется от 30 000 р. (минимум) до 40 % от суммы доначисленных налогов.

Налоголательщик, обнаружив несоответствие цены контролируемой сделки рыночной, может применить «рыночную» цену самостоятельно (п. 3 ст. 105.3 НК РФ), чтобы уберечь себя от налоговых санкций и пеней.

К сведению! Самостоятельное доначисление налогов с «рыночной базы» производится по итогам года одновременно с представлением декларации по налогу на прибыль (НДФЛ) или в этот же срок, если организация не платит налог на прибыль. Возникшая недоимка должна быть уплачена до 28 марта, а по НДФЛ — не позднее 15 июля. До истечения установленного срока пени не начисляются. При необходимости корректировок НДС и НДПИ (п. 4 ст. 105.3 НК РФ) нужно представить «уточненки» за периоды, в которых были применены «нерыночные» цены. К уточненным декларациям нужно приложить пояснения, позволяющие идентифицировать сделку, в отношении которой доначисляются налоги (п. 6 ст. 105.3 НК РФ).

На налогоплательщике лежит бремя доказывания обоснованности выбранного метода определения цены. В противном случае налоговая может применить другой метод и получить иной результат (см., п. 1 Обзора судебных споров в отношении налогового контроля в области трансфертного ценообразования, направленного Письмом ФНС России от 02.09.2019 № СА-4-7/17555@).

Кроме того, законодатель также предоставил налогоплательщику возможность уменьшить негативные последствия посредством проведения так называемых симметричных корректировок (ст. 105.18 НК РФ), когда:

- контрагенту был доначислен налог (уменьшен убыток) по итогам проверки цен ФНС России, соответствующее решение исполнено контрагентом. Симметричные корректировки осуществляются на основе уведомления, полученного от ФНС России, о возможности проведения таких корректировок;

- контрагент самостоятельно провел корректировку своих налоговых обязательств с учетом рыночных цен. Основанием для корректировок будет подтверждение подачи контрагентом уточненной налоговой декларации и погашения недоимки (пп. 1, 2 ст. 105.18 НК РФ).

В ходе симметричных корректировок налогоплательщик при исчислении обязательств использует скорректированные цены. Если основанием для корректировок является получение уведомления от ФНС России, то налогоплательщик их отражает в налоговой отчетности за период получения уведомления. Если обязательства корректируются в связи с самостоятельно проведённым контрагентом пересчетом, то налогоплательщик их также симметрично отражает в декларациях (то есть также подает уточненные декларации за соответствующие корректируемым обязательствам периоды). Результаты корректировки отражаются только в декларациях, данные регистров налогового учета и первичных документов не исправляются (п. 3 ст. 105.18 НК РФ).

Срок представления уведомления о контролируемых сделках за 2019 год истекает 20 мая 2021 года (на 21.04.2020). Эксперты 1С в статье рассказывают о новых критериях для признания сделок контролируемыми и о том, как в «1С:Бухгалтерии 8 КОРП» редакции 3.0 подготовить уведомление за 2021 год с учетом актуальных изменений законодательства.

В соответствии с разделом V.1 НК РФ государство контролирует сделки, с помощью которых недобросовестные налогоплательщики могут уменьшить налог на прибыль организаций за счет манипулирования ценой в сделках:

- с взаимозависимыми лицами;

- товарами мировой биржевой торговли;

- с лицами, зарегистрированными в офшорах.

Налогоплательщики (юридические и физические лица), которые в 2019 году совершали сделки подобного рода, должны не позднее 20.05.2020 представить уведомление о контролируемых сделках в налоговую инспекцию по месту своего учета. На основании таких представленных уведомлений налоговые органы проверяют контролируемые сделки между взаимозависимыми лицами и приравненные к ним сделки. Под контроль могут подпадать как сам предмет сделки и его цена, так и условия поставки товаров (работ, услуг, имущественных прав).

За непредставление уведомления в установленный срок или недостоверное заполнение уведомления НК РФ предусмотрена административная ответственность в виде штрафа в размере 5 000 руб. (ст. 129.4 НК РФ).

Подробнее о том, какие лица признаются взаимозависимыми и какие сделки признаются контролируемыми, а также к каким последствиям может привести заключение указанных сделок, см. в «Бизнес-справочнике: правовые аспекты»раздела «Консультации по законодательству».

Что относится к контролируемым сделкам

Перечень контролируемых сделок определяется законом. В частности к ним относятся:

- различные операции с ценными бумагами;

- сделки, совершаемые и связи с исполнением кредитных договоров;

- строительные сделки;

- аренда;

- получение имущества в дар и т.д.

Нужно отметить, что не все получаемые организацией доходы признаются результатом контролируемых сделок и нуждаются в том, чтобы их вносили в документ. Например, не требуют уведомления:

- сделки, касаемые драгоценных металлов, валюты, ценных бумаг;

- дивиденды;

- прибыль от долевого участия и т.д.

Особенности уведомления о контролируемых сделках

Уведомление о контролируемых сделках представляет собой важный налоговый и правовой документ, содержащиеся сведения в котором направлены на обеспечение максимального контроля процедур налогообложения юридических лиц.

Установленная форма заполнения документа и обязательные сведения, которые должны содержаться в нем, являются важнейшими нюансами и не допускают каких-либо нарушений.

Любая проверка поданного документа сможет выявить даже мельчайшие нарушения, именно поэтому подготовка уведомления в допустимый срок играет большую роль.

К основным особенностям уведомления и заполнения данного документа можно отнести часто возникающие вопросы по поводу группировки однородных контролируемых сделок. Контролируемые сделки представляют собой отдельные операции, к примеру, поставку определенных товаров покупателю.

Следовательно, крупная компания может заключить достаточно большое количество подобных сделок за один календарный год. Именно для этого предусмотрена возможность объединения и группировки однородных сделок, для более простого и быстрого заполнения необходимой документации, а также для верного заполнения уведомления.

Форма заполнения уведомления предусматривает, что в однородные могут быть объединены те сделки, предметом которых являются идентичные товары, работы, либо услуги. При этом действующее требование предусматривает, что данные сделки должны быть проведены в примерно идентичных или близких по значению финансовых, либо коммерческих условиях.

Как передать заполненный бланк

Уведомление можно передать несколькими способами:

Что такое взаимозависимость

Суть взаимозависимости в особых отношениях между лицами, при которых одни могут влиять на условия и результаты деятельности других. Это установлено в статье 105.1 Налогового кодекса. Непосредственным признаком существования связи между лицами является участие одного из них в капитале другого. Например, компания А является учредителем компании Б. Еще один классический пример — физическое лицо и ООО, участником которого он является. Это самые простые случаи.

Но взаимозависимости могут быть и более сложными. Закон гласит, что лица признаются зависимыми, если одно из них может влиять на решения, принимаемые другим. Такое влияние может быть обусловлено не только финансовой зависимостью, но и иной, например, родственными связями или должностным положением.

Случаи, когда лица признаются зависимым или подконтрольными, перечислены в пункте 2 статьи 105.1 НК РФ. Но в пункте 7 той же статьи сделана оговорка — судом могут быть признаны и иные основания для установления факта взаимной зависимости. Так что если суд усмотрит связь иного рода, например, дружеские отношения директоров двух компаний, они также могут быть признаны взаимозависимыми.

Правила заполнения документа

Бланк уведомления имеет строго унифицированную форму, применение которой обязательно. Составляется оно один раз в году, в конце отчетного периода.

При формировании уведомления следует помнить о нескольких простых, но важных правилах:

- данные в него вносить нужно заглавными печатными буквами, слева, направо;

- в пустые ячейки ставятся прочерки;

- если вносятся единицы измерения, то их данные должны соответствовать официальным кодам.

Заполнять бланк можно как от руки (с использованием ручек любого темного цвета), так и на компьютере.

Ошибки, помарки и исправления в бланке недопустимы.

Поэтому все вносимые в уведомление данные должны быть актуальными и проверенными, если же так случилось, что неточность вскрылась уже после отправления уведомления в налоговую службу, следует сформировать и переслать туда уточненный отчет.

В тех строках, где речь идет о суммах, значения нужно указывать в рублях (цифры до 50 копеек не учитываются, после 50 — округляются до рубля).

Вносить информацию в рублях нужно даже о тех сделках, которые проводились с использованием иностранной валюты.

Каждую страницу документа надо пронумеровывать и подписывать (причем подпись должна быть только «живой»).

Проштамповывать бланк следует только в том случае, если применение печатей или штампов прописано во внутренних нормативно-правовых бумагах фирмы. Листы уведомления скреплять между собой не нужно.

Обстоятельства для признания сделки контролируемой

Положения действующего налогового законодательства РФ устанавливают определенные условия, ответственность и обстоятельства, при которых конкретная правовая сделка между взаимозависимыми лицами признается контролируемой.

Основным обстоятельством, при соблюдении которого признание сделки контролируемой становится возможным, является критерий о том, что полученные результаты и методы хотя бы одной стороны данных правоотношений должны оказать влияние и определенные последствия на общую систему налогообложения. То есть, хотя бы одна из сторон, либо сразу обе, должны учесть доходы или расходы. Результатом данного действия становится увеличение, либо уменьшение текущей налоговой базы.

Помимо этого, важный критерий также заключается и в самих лицах, принимающих участие в данной сделке, которые являются взаимозависимыми. Данные лица должны полностью отвечать и соответствовать требованиям, установленным ст.105 НК РФ.

Помимо взаимозависимых лиц, существует и иные обстоятельства для того, чтобы признание тех или иных сделок контролируемыми было правомерным. Сюда относятся и обстоятельства самой сделки, особенности и предмета и стоимости, в также выполнение иных требований, которые были предусмотрены для данной процедуры.

Титульный лист

Вначале документа находится титульный лист. Сюда вносятся сведения о налогоплательщике:

- его реквизиты (ИНН, КПП, ОКАТО);

- номер отделения территориальной налоговой инспекции;

- фамилия-имя-отчество представителя компании, подающего документ;

- контактная информация;

- год, за который формируется отчетность.

Если уведомление пишется от имени физического лица, не зарегистрированного как ИП, то ИНН ставить не надо, достаточно внести на титульный лист персональные данные, в том числе сведения из паспорта или иного документа, удостоверяющего личность.

Таблица. Критерии контролируемых сделок 2021

На признание сделки контролируемой влияет несколько факторов. В том числе доход по сделке, налоговый режим компании, вид деятельности, характер отношений между участниками сделок. Для вашего удобства мы собрали основные критерии в таблицу (ст. 105.14 НК РФ). Изучите ее, чтобы определиться, нужно ли вам отчитываться по контролируемым сделкам 2021 года в 2021 году. Эти же критерии действовали для сделок, совершенных в 2021 году, и будут действовать для сделок 2021 года.

Сделку между взаимозависимыми лицами резидентами РФ можно признать контролируемой, если выполняется хотя бы один из перечисленных в соответствующем разделе таблице критерий. При этом не считаются контролируемыми сделки, которые соответствуют указанным критериям, но стороны которых:

- зарегистрированы в одном регионе РФ;

- не имеют обособленных подразделений в других регионах РФ и за пределами РФ;

- не платят налог на прибыль в бюджеты других регионов;

- не имеют убытков, уменьшающих налогооблагаемую прибыль.

Эти критерии применяются для сделок, доходы и расходы от которых признаются для расчета базы по налогу на прибыль с 1 января 2020 года. При этом не имеет значения дата заключения договора. Однако, если вы оплачивали налог до начала 2021 года, перерасчеты проводить не нужно.

Раздел 1А

Этот раздел уведомления нужно заполнять, предварительно, при необходимости, разделив сделки на группы по признакам однородности и идентичности. При этом, разделяя сделки не нужно полагаться на интуицию, следует руководствоваться конкретными нормами НК РФ (п. 5 ст. 105.7, 105.5).

По каждой группе сделок прописываются совокупные сведения о них, а также о размерах доходов, полученных в результате их реализации (берутся из бухгалтерской отчетности). Если разделения на группы нет, то число заполненных блоков в этом разделе должно быть равным числу исполненных контролируемых сделок.

![]()

Таблица. Критерии контролируемых сделок 2021 и 2021

| Характер контролируемой сделки | Признаки, указывающие на контролируемую сделку | Сумма сделки для признания ее контролируемой |

| Участники сделки — взаимозависимые лица и резиденты РФ (п. 2 ст. 105.14 НК РФ) | Сумма цен сделок за год | Совокупный доход от сделок не менее 1 млрд руб. |

| Один из участников сделки находится на ЕНВД или ЕСХН, при этом другая сторона применяет отличный от указанных режим налогообложения | Совокупный доход от сделок не менее 60 млн руб. | |

| Один из участников сделки применяет ставку 0 % по налогу на прибыль или вовсе освобожден от его уплаты | Совокупный доход от сделок не менее 100 млн руб. | |

| Один из участников сделки является резидентом ОЭЗ или участником СЭЗ, в которых действуют льготы по налогу на прибыль. При этом второй участник сделки не должен быть участником указанных зон | Совокупный доход от сделок не менее 60 млн руб. | |

| Один из участников сделки имеет лицензию на пользование участком недр, на территории которого есть новое морское месторождение углеводородного сырья, или этот участник сделки — оператор подобного месторождения и считает налог на прибыль согласно ст. 275.2 НК РФ. Важно, чтобы второй участник сделки не был причастен к данным обстоятельствам либо, являясь оператором описанного выше месторождения, не учитывал доходы (расходы) от этой деятельности при расчете налога на прибыль | Совокупный доход от сделок не менее 60 млн руб. | |

| Один из участников сделки — участник регионального инвестиционного проекта, ставки налога на прибыль у которого распределяются следующим образом: 0 % в федеральный бюджет и пониженная ставка в бюджет субъекта РФ. При этом второй участник сделки также может быть участником инвестиционного проекта на тех же условиях | Совокупный доход от сделок не менее 60 млн руб. | |

| Один или оба участника сделки — исследовательские корпоративные , которые освобождены от уплаты НДС | Совокупный доход от сделок не менее 60 млн руб. | |

| Один или оба участника сделки применяют инвестиционный вычет по налогу на прибыль (ст. 286.1 НК РФ) | Совокупный доход от сделок не менее 60 млн руб. | |

| Сделка с участием посредников — не взаимозависимых лиц | Посредник занимается только перепродажей товаров | Доход от сделки не имеет значения |

| Посредник занимается перепродажей товаров и не несет никаких рисков, не использует собственные активы | ||

| Контракт в сфере внешней торговли товарами мировой биржевой торговли | В результате сделки продают: нефть и нефтяные товары, минеральные удобрения, цветные или черные металлы, драгоценные камни и металлы | |

| Внешнеэкономическая сделка между взаимозависимыми лицами | Все удовлетворяющие характеристике сделки | Доход от сделки не имеет значения |

Раздел 1Б

Тут число заполняемых блоков находится в прямой зависимости от предыдущего раздела. Связано это с тем, что он является дополнительным, и сюда вносится информация о выполненных работах или оказанных услугах, поставках товарно-материальных ценностей, отгрузках-погрузках и т.п.

В этой части документа прописывается:

- ссылка на договор, в ходе исполнения которого совершилась та или иная сделка (номер и дата заключения);

- место сделки;

- количество товаров;

- цена за одну единицу;

- полная стоимость контролируемой сделки.

При этом приплюсовывать проходящие по одной контролируемой сделке товары друг к другу нельзя, они должны быть указаны отдельно.

Форма извещения и порядок ее направления

Действующая форма извещения о контролируемых сделках устанавливается налоговым законодательством РФ и соответствующими нормативно-правовыми актами. Представление извещения осуществляется в налоговый орган, по месту нахождения юридического лица, либо по месту жительства гражданина – если в качестве налогоплательщика выступает физическое лицо.

Организации и предприятия, которые могут быть отнесены к крупнейшим налогоплательщикам, подают документ в тот налоговый орган, в котором они числятся таковыми. Перед подачей большое внимание следует уделить и таким важным этапам, как подготовка и проверка.

Все данные, представленные в документе, должны полностью совпадать с реальными цифрами и со сведениями, находящимися в соответствующей отчетности, например, в договорах о контролируемых сделках.

Следующим этапом после подачи извещения, форма которого установлена НК РФ, является его проверка. Осуществляемая проверка затрагивает все сведения документа, помогает выявить недостоверные данные. Нередко ее результатом становится штраф за непредставление всех необходимых данных, либо за иные нарушения. Проверка документа длится несколько дней, согласно положениям налогового законодательства РФ.

Установленная заполненная форма извещения может быть передана налогоплательщиком лично, в соответствующий отдел налоговой инспекции. Вторым вариантом передачи выступает направление отчетности путем электронной передачи. Здесь следует уделить особой внимание существующим формам и установленному порядку передачи.

Если налогоплательщик подавал данный документ в электронной форме, но он, по каким-либо причинам не был получен специалистами налоговой инспекции, ответственность за своевременную передачу и представление сведения по-прежнему будет лежать на налогоплательщике. В этом случае штраф за просрочку, скорее всего, все равно будет назначен.

Автор статьи

Разделы 2, 3

Эта часть уведомления дает представление о сделках в отношении предприятия (при этом информация раздела 1Б не принимается во внимание). В случаях если у налогоплательщика отсутствовали сделки с контрагентами, подлежащие учету, эти листы можно оставить пустыми.

Читайте также: