Конструктор документов для самозанятых

Опубликовано: 19.09.2024

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

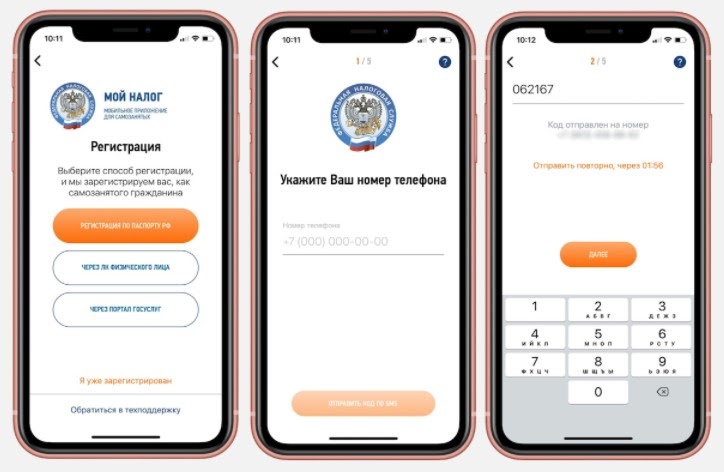

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

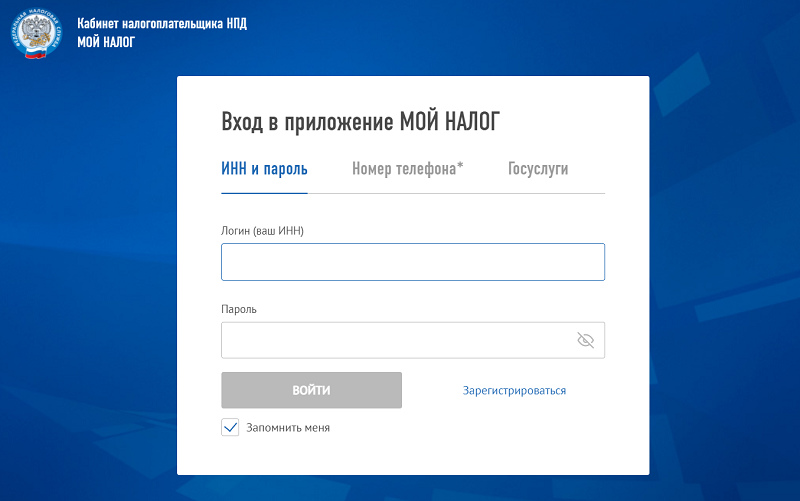

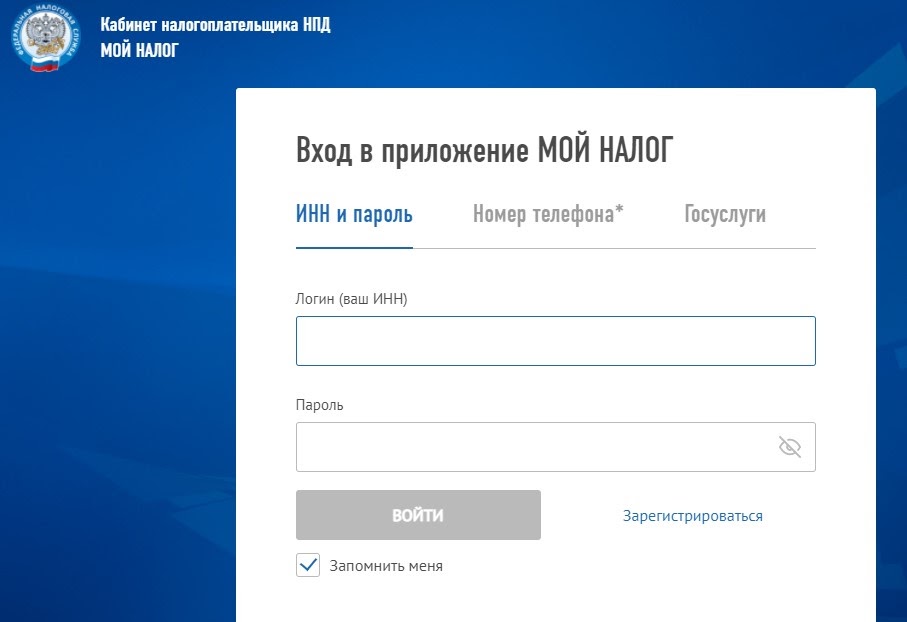

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

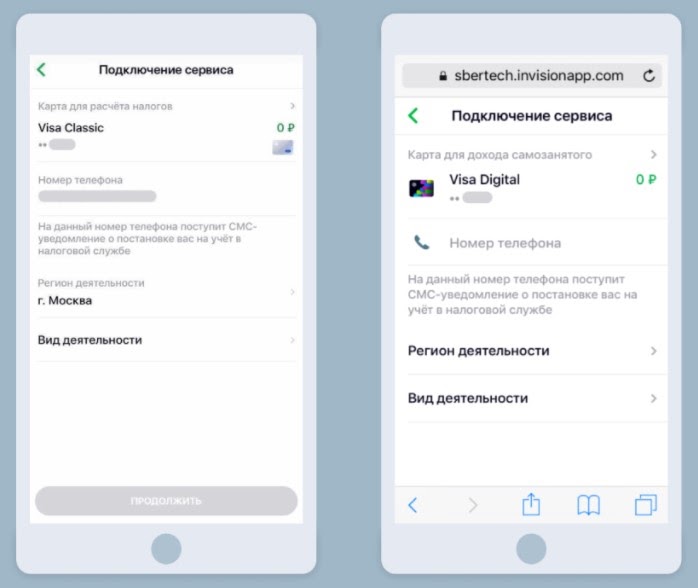

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

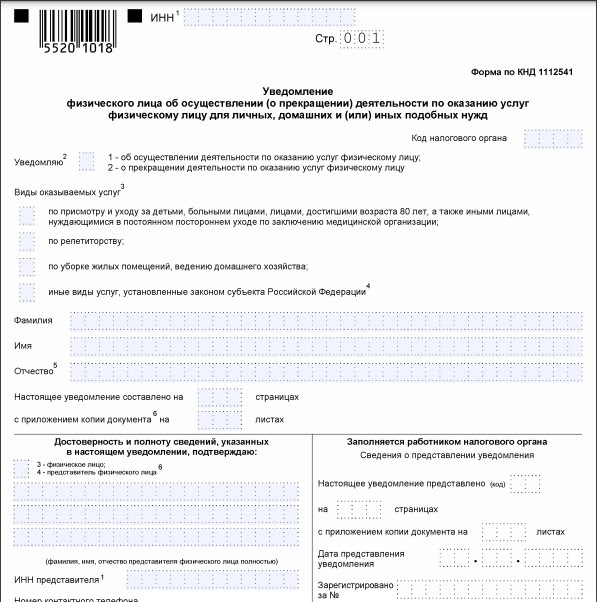

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

Должен ли самозанятый озаботиться документооборотом? Или всё, что ему нужно, есть в сервисе «Мой налог»? Давайте разбираться!

Улыбчивый премьер в бытность свою главой ФНС доложил Президенту об удобном и комфортном режиме для самозанятых. В числе преимуществ которого — легкость и комфорт — не надо оформлять абсолютно никаких документов. В сервисе «Мой налог» все просто и в нём для самозанятых всё-всё: вносятся сведения о полученном платеже — «автоматом» чек — «автоматом» расчет налога по итогам месяца — и «автоматом» отметка об оплате.

Так ли все игриво и просто? Или есть подвох?

Действительно, самозанятый не обязан организовывать документооборот и вести бухгалтерский учет. Подобной обязанности не регламентирует ни один нормативный документ.

Да, Федеральным законом о самозанятых № 422-ФЗ закреплен совсем несложный порядок работы самозанятого и в приложение «Мой налог» внесены все его процедурные действия: от постановки на учет до снятия с учета, в том числе: правила фиксации дохода, расчет налога НПД и формирование чека для передачи покупателю.

Но технология работы самозанятого включает не только взаимодействия с налоговой. На самом деле, это полноценная предпринимательская деятельность, пусть и микробизнес: с правами, обязанностями и ответственностью. И задача самозанятого, как и любого бизнеса, — быть не только белым и пушистым для налоговых органов, а стать привлекательным для своих клиентов. Быть не только полезным, но и надежным исполнителем.

И такие привычные документы, как договоры, акты выполненных работ, переписка с заказчиками — ему тоже необходимы. Во-первых, для повышения доверия к самозанятому исполнителю, которых бизнес встречает совсем не приветливо, во-вторых, документы могут очень пригодиться в случаях недопонимания с клиентами для выхода из спорной ситуации, и в-третьих, грамотный документооборот поможет отбиться от претензий банка и попыток заблокировать счет по причинам злополучного 115-ФЗ.

Про алгоритм работы

Технология работы самозанятого исполнителя не сложна — один раз проследовать по алгоритму и далее действовать на «автомате» (!)), по накатанному пути. Хотя есть заказчики со своими представлениями и запросами. Но это тоже не сложно. Всё можно решить, подкорректировать, подстругать и подстроить под любые капризы.

Самозанятому, как, впрочем, любому предпринимателю, без внятного понимания всего бизнес-процесса, без сопровождающих последовательность действий документов сложно чётко работать и вести с заказчиком грамотный диалог. Здесь важно не «напортачить» самому и не подвести своих клиентов.

Итак, основные этапы работы:

Договор с клиентом

Обязателен ли договор? Нет, не обязателен. Требований заключать договор закон о самозанятых не содержит. Можно работать и без него. Но все-таки его наличие крайне целесообразно.

Для заказчиков — компаний и ИП — и особенно для тех, кто ведет полноценный, и даже упрощенный бухгалтерский учет, — договор — один из важных документов. Любой рабочий процесс начинается с заключения договора, в котором закрепляются требования к предмету договора, права и обязанности сторон, порядок расчетов и ответственность.

Для самозанятого исполнителя, а особенно для его заказчика, очень важно, чтобы договор с самозанятым исключал признаки и малейшие подозрения на трудовые отношения. Важны как форма договора, так и его содержание.

Самозанятый не может:

- принимать участие в непрерывном технологическом процессе;

- выполнять трудовую функцию или требования должностной инструкции;

- подчиняться трудовому режиму. Время работы самозанятый определяет сам. В договоре указываются только сроки — срок начала и окончания работ;

- числиться в табеле учета рабочего времени;

- регулярно, как остальные штатные сотрудники дважды в месяц, получать аванс и зарплату;

- претендовать на соцпакет и получать социальные гарантии — согласовывать отпуска, получать материальную помощь, выплаты по больничному листу и иные компенсации.

Договор, удовлетворяющий одному из признаков выше, может быть переквалифицирован в трудовой договор с обязанностью для клиента удержать с вознаграждения самозанятого НДФЛ, начислить и уплатить страховые взносы.

Как снизить риски переквалификации договора с самозанятым в трудовой договор

Договор должен быть не формальным и не фиктивным, а реально работающим документом. Он должен опираться на требования закона, не противоречить здравому смыслу и следовать элементарной логике.

В договоре не может быть расплывчатых формулировок трудовых функций, а задача должна быть указана очень четко. Конкретизируются: 1) само задание, 2) его результат, 3) сам процесс работы (минирегламент).

Признаки реальности договора с самозанятым:

- Подробное описание работы или услуги, которую обязуется выполнить самозанятый.

- Каждую задачу описывайте подробно, точно и однозначно. В договоре задачу можно указать общим предложением, а конкретные виды работ по элементам вынести в отдельное приложение к договору, оформив его как Перечень работ, Техзадание или Спецификацию.

- Описание процесса выполнения работ. В каком режиме самозанятый выполняет работу: место оказания услуг и какими инструментами, предметами, мебелью, техникой он будет пользоваться, кому они принадлежат. Если инструменты, предметы, техника или мебель принадлежат компании — в договоре нужно указать какую материальную ответственность несет самозанятый за их утерю или порчу.

- Условия оплаты по договору: не за выполнение процесса работ, не за участие в нем, а исключительно за результат. Например, самозанятый юрист составляет договор. Он трудится ровно 15 минут, но получает 100 000 рублей. Вознаграждение по договору он получает не за нахождение на рабочем месте и не за участие в деятельности компании — а за достигнутый результат.

- Требования к результату работ: какие характеристики будут у передаваемых работ или услуг — и качественные, и количественные. По каким критериям заказчик будет оценивать качество работы и принимать ее. Например, для самозанятого фотографа — это число кадров проведенной фотосессии, или количество обработанных фотографий конкретного разрешения указанного формата.

Чтобы снять подозрения налогового органа в завуалированных трудовых отношениях все эти важные условия нужно учесть при оформлении договора.

Дополнительные гарантии для клиента

Существенно снизить страхи клиента помогут специальные условия и гарантии, включенные в договор с самозанятым исполнителем.

К примеру, убедительными для заказчика будут:

- обязанность исполнителя представить справку о постановке на налоговый учет из приложения «Мой налог», подтверждающей его статус налогоплательщика налога на профессиональный доход, и срок представления такой справки;

- обязанность выдать чек в установленный договором срок и чёткая ответственность за его невыдачу;

- обязанность исполнителя незамедлительно сообщать Заказчику об утрате статуса самозанятого и прекращении применения налогового режима НПД независимо от причины с указанием срока уведомления;

- обязанность исполнителя возместить заказчику убытки в связи с невыполнением оговоренных договором обязательств.

Приведенные мотивирующие исполнителя условия не влекут для самозанятого никаких осложнений. Если действовать в рамках закона и заключенного договора.

Самозанятому полезно иметь заготовку договора с заказчиком. Правильно составленный договор поможет наладить процесс взаимодействия между сторонами сделки, выполнить задачу быстрее, качественнее и точнее, избежать срыва сроков и взаимных претензий.

А клиенты смогут документально подтвердить свои расходы и убедиться в надежности самозанятого исполнителя.

Как заключать договор

Гражданское право позволяет заключать договоры как в письменной, так и в устной форме. Но в письменной — предпочтительно. Бумагам в России верят больше, чем словам.

Кроме того, устные договоренности, даже и подтвержденные перепиской, проще переквалифицировать в трудовые отношения, собрав отдельные неоднозначные признаки и сделав по ним негативное заключение.

Для подписания договора совсем не обязательно встречаться лично, чтобы обменяться бумажными оригиналами. Договор можно подписать в электронном формате. Для этого в текст договора вносится соответствующее условие о признании сторонами юридической силы направленных электронным способом документов.

Каждая из сторон договора подписывает свои экземпляры и по указанным в договоре электронным средствам связи партнеры обмениваются сканкопиями договора или фото, сделанными на смартфоны.

Договор можно заменить счетом, если в него кроме обязательных реквизитов и условий включить положения, которые минимизируют риск переквалификации договора с самозанятым в трудовой договор. В случае требования заказчика можно включить и гарантийные обязательства.

Счет на оплату

Счет — не обязательный документ, но значимый. Документ побудительно — дисциплинирующий. Он — из исторически сложившихся традиций делового оборота: большинство компаний и ИП доверяют больше счету, чем реквизитам для перевода на карту.

Выставление счета ускорит расчеты по сделке: в нем указаны все платежные реквизиты, куда следует перечислить деньги, и для оплаты счета есть срок. Кроме того, счет — это не напоминание и не просьба, а официальное сообщение клиенту о том, что от него ожидается платёж.

Приложением «Мой налог» для самозанятых опция выставления счета не предусмотрена. Но нет никаких сложностей самозанятому разработать свой документ, взяв за основу привычную типовую форму счета на оплату.

Если заказчик согласен платить без счета, или клиент — физическое лицо, счет можно не выставлять.

Акт выполненных работ

Акт выполненных работ нужен как клиенту для документального подтверждения расходов, так и самозанятому. Он может здорово пригодиться в спорных ситуациях и даже стать доказательством в суде. Подпись заказчика в Акте выполненных работ подтверждает, что работы приняты, и клиент не потребует возврата денежных средств, выплаченных по договору самозанятому исполнителю.

Акт выполненных работ — не обязательный документ. Для фиксации результата работы возможны разные варианты.

Например, акт можно не составлять, предусмотрев в договоре, что оплата производится по факту оказания услуг.

Для самозанятых, работающих дистанционно, в договоре можно указать, что момент оказания услуги — это, к примеру, направленный по e-mail результат работы. В случае отсутствия возражений в установленный срок (например, 5 дней с момента отправки) результат признается принятым клиентом.

Акт выполненных работ потребуется клиентам, применяющим общую систему налогообложения или упрощенную (УСН) с режимом (Доходы-Расходы).

Акты, как и договоры, можно подписывать электронной подписью, с соответствующей оговоркой.

Чек — обязателен всегда. И важен

Самозанятые налогоплательщики обязаны выдавать своим клиентам чек. Данные для чека в приложение «Мой налог» — сведения о полученном доходе — самозанятый вносит вручную. Далее из приложения «Мой налог» выгружается чек и передается заказчику.

Именно чек позволит клиенту законно признать расходы и подтвердить оплату услуг самозанятого исполнителя.

Чек важен для всех клиентов: как для компаний, так для ИП. Для всех режимов налогообложения — обычных и специальных. Без чека клиент самозанятого не сможет признать понесенные расходы в уменьшение налоговой базы при расчете своих налогов.

Важно, чтобы формулировка услуги, содержащаяся в чеке, соответствовала предмету договора, содержанию акта и счета на оплату.

Чек должен быть сформирован и передан заказчику не позднее 9-го числа месяца, следующего за месяцем, в котором произведен расчет.

Чек может быть передан заказчику на бумажном носителе или в электронной форме — путем направления на абонентский номер, адрес электронной почты или путем считывания смартфоном заказчика QR- кода, содержащегося в чеке.

За нарушение порядка и сроков передачи в налоговый орган сведений о полученном доходе самозанятый может быть привлечен к ответственности по статье 129.13 Налогового кодекса в размере 20% от суммы дохода — сокрытого или по иным причинам не внесённого в приложение «Мой налог». В случае повторного нарушения в течение последующих 6 месяцев штраф составит 100 % от не внесенной (или сокрытой) суммы.

Если по условиям договора самозанятый получает аванс — у него уже возникает налогооблагаемый доход, даже если услуги еще не оказаны. Факт оплаты — в приоритете. Сумму аванса следует зафиксировать в приложении «Мой налог», сформировать чек и не позднее 9 числа следующего месяца — передать заказчику.

Если чек аннулирован

По разным причинам предоплата или оплата по договору может быть возвращена клиенту. Чаще всего это отказ клиента от сделки. В этом случае чтобы не платить налогов больше, чем требуется, нужно аннулировать ранее выданный чек.

Аннулировать чек также можно через приложение «Мой налог» — выбрать нужный чек и провести процедуру аннулирования с указанием причины.

После этого ранее переданные налоговому органу сведения о сумме расчетов будут скорректированы — уменьшены на сумму аннулированного чека. Уведомление о сумме налога к уплате за месяц придет с учетом всех проведенных в отчетном месяце корректировок.

Причину аннулирования чека налоговый орган может запросить подтвердить документально. Поэтому все документы, подтверждающие расчеты, должны быть в порядке:

- соглашение о расторжении договора оформлено документально;

- в соглашении указаны условия возврата оплаты и платежные реквизиты;

- в соглашение внесено условие об аннулировании ранее выданного чека;

- возврат оплаты наличными подтверждена распиской получателя;

- аннулированный чек (свой экземпляр) содержит отметку и подпись клиента о получении.

Заключение

Чтобы состояться в современной бизнес-среде, самозанятому придется приучить себя к документообороту и не ограничиваться выдачей чека. Это поможет разрушить сложившийся стереотип о трудностях работы с физическими лицами, и доказать бизнесу, что самозанятый — грамотный, надежный и исполнительный партнер. Чем больше будет порядка рабочих процессах и документообороте, тем будет больше клиентов у самозанятого исполнителя.

А ещё про самозанятых я написала книгу. Она пригодится всем, кто хочет начать свой бизнес и мечтает о своем деле, тем, кто готов выйти из тени и плавно встроиться в легальную бизнес-среду — легко и комфортно.

Представители бизнеса тоже найдут в этой книге полезные советы: как грамотно работать с самозанятыми, чтобы сэкономить на расходах и налогах законно и без риска.

Полная версия электронной книги стоит денег. Кому не жалко — покупайте. Вот ссылки:

Отдельная благодарность тем, кто оставит отзыв о книге у себя в социальных сетях и поделится ею со своими знакомыми предпринимателями и друзьями.

Самозанятые часто обсуждают условия со своими клиентами по телефону или в мессенджерах и не заключают договоры. А зря: письменная фиксация условий защищает права обеих сторон и помогает отстоять их в случае конфликта, что происходит не так уж редко. Рассказываем, каких проблем помогает избежать договор и как составить его так, чтобы потом не было проблем.

Когда нужен договор

Самозанятым не обязательно заключать письменный договор с каждым клиентом. Если вы оказываете физическому лицу или компании разовую услугу, её стоимость находится в пределах 10 тысяч рублей и сделка исполняется сразу после обсуждения условий, то достаточно устной договорённости.

Например, парикмахер может подстричь клиента, а репетитор провести урок, не подписывая никаких документов. Главное, выдать клиенту чек после оказания услуги. Это важно для учёта финансовых поступлений и уплаты налога на профессиональный доход.

Если сумма сделки больше 10 тысяч рублей, то договор обязателен. С физлицами его можно составить в простой письменной форме, в том числе написать от руки на листе бумаги. Если услуга регулярная, например вы сдаёте квартиру, то лучше один раз распечатать и подписать стандартный договор, так имущество будет защищено надёжнее. Если работаете с компаниями, то распечатать и подписать договор вы должны по закону.

На практике договор может быть полезен даже при оказании услуги, не подразумевающей расчета по бартеру, например при работе по бартеру. Это проверила на себе самозанятая-фотограф Мария Тимофеева. Для продвижения своего аккаунта в Инстаграме она проводила бесплатные съёмки для популярных блогеров в обмен на упоминание в посте или сторис. После нескольких случаев нарушения её прав Мария стала настаивать на заключении договора с заказчиком. Бывало так, что я фотографировала блогершу в определенной футболке, а потом она использовала фото в постах с рекламой этой марки одежды.

«Я могла заработать как на рекламной съёмке, но вместо этого мою работу бесплатно использовали для целей, которые мы не обговаривали. С договором я бы этого не допустила»,

Самозанятым не обязательно заключать письменный договор с каждым клиентом. Если вы оказываете физическому лицу или компании разовую услугу, её стоимость находится в пределах 10 тысяч рублей и сделка исполняется сразу после обсуждения условий, то достаточно устной договорённости.

Например, парикмахер может подстричь клиента, а репетитор провести урок, не подписывая никаких документов. Главное, выдать клиенту чек после оказания услуги. Это важно для учёта финансовых поступлений и уплаты налога на профессиональный доход. Если самозанятый зарегистрирован в Сбербанке, то онлайн-чек можно сформировать прямо в мобильном приложении Сбербанк Онлайн.

Если сумма сделки больше 10 тысяч рублей, то договор обязателен. С физлицами его можно составить в простой письменной форме, в том числе написать от руки на листе бумаги. Если услуга регулярная, например вы сдаёте квартиру, то лучше один раз распечатать и подписать стандартный договор, так имущество будет защищено надёжнее. Если работаете с компаниями, то распечатать и подписать договор вы должны по закону.

На практике договор может быть полезен даже при оказании услуги, не подразумевающей расчета по бартеру, например при работе по бартеру. Это проверила на себе самозанятая-фотограф Мария Тимофеева. Для продвижения своего аккаунта в Инстаграме она проводила бесплатные съёмки для популярных блогеров в обмен на упоминание в посте или сторис. После нескольких случаев нарушения её прав Мария стала настаивать на заключении договора с заказчиком. «Бывало так, что я фотографировала блогершу в определенной футболке, а потом она использовала фото в постах с рекламой этой марки одежды. Я могла заработать как на рекламной съёмке, но вместо этого мою работу бесплатно использовали для целей, которые мы не обговаривали. С договором я бы этого не допустила», — говорит Мария.

«Я могла заработать как на рекламной съёмке, но вместо этого мою работу бесплатно использовали для целей, которые мы не обговаривали. С договором я бы этого не допустила»,

Если вы оказываете услуги через интернет, например создаёте сайты, то можете разместить публичную оферту у себя на странице, клиент будет принимать её автоматически. Для этого ему достаточно при онлайн-заказе поставить флажок и подтвердить согласие с условиями.

Что должно быть в договоре

Содержание договора зависит от того, на чём вы зарабатываете. Это может быть договор аренды, подряда, оказания услуг, купли-продажи и т. д. Например, если вы перевозите мебель, заключите договор на оказание транспортных услуг, продаёте эклеры на корпоративы — договор на оказание услуг кейтеринга.

Проверенные юристами шаблоны договоров есть в «Конструкторе документов», который входит в бесплатный пакет услуг для самозанятых «Своё дело» от Сбербанка. Заполненные шаблоны можно сохранить в личном кабинете сервиса или на устройстве, а потом распечатать и передать заказчикам. Чтобы воспользоваться «Конструктором» и другими сервисами, зарегистрируйтесь как самозанятый в Сбербанк Онлайн.

Следующую информацию и пункты нужно обязательно прописать в договоре

В данные об исполнителе впишите «Услуги оказывает самозанятый» и укажите регистрационные данные: ИНН и дату постановки на учёт. Добавьте в документ фразу: «Компания-заказчик освобождается от обязанности по уплате налогов и взносов согласно п. 8 ст. 2 Федерального закона № 422-ФЗ от 27.11.2018 ».

- дату заключения;

- предмет договора;

- порядок оказания услуг и их качество. Например, если доставляете торты, то распишите в последнем пункте время доставки и то, как продукция должна выглядеть. Чем подробнее вы распишете этот пункт, тем прозрачнее будут ваши договорённости с клиентом, а значит, ниже риск, что вам не заплатят;

- описание процедуры сдачи-приёмки. Укажите здесь, что после оказания услуги или продажи товара самозанятый обязуется выдать чек. Некоторые компании в дополнение к чеку могут попросить составить акт выполненных работ или акт приёмки, это нормально;

- стоимость услуг. Заранее обговорите с заказчиком, включает ли стоимость ваших услуг налог на профессиональный доход, и укажите это в договоре. Например, если вы делаете письменный перевод и берёте оплату по количеству слов, уточните, должен ли заказчик прибавить к итоговой сумме 4 или 6 % налога или сумма уже включена в стоимость. Это поможет избежать конфликтов;

- способы оплаты;

- права и обязанности сторон;

- срок действия договора;

- ответственность сторон;

- порядок изменений условий договора;

- варианты разрешения споров;

- реквизиты.

Ещё заказчик может добавить в договор санкции за некачественные услуги. Например, если вы делаете ремонт в офисе, договор может обязать вас вернуть деньги за отклеившиеся после окончания работ обои. Если вас это не устраивает, обсудите с клиентом и детально пропишите такие требования к качеству услуг, которые подходят обеим сторонам.

Показываем, где скачать приложение «Мой налог», в каком порядке и куда нажимать, чтобы стать самозанятым.

Чтобы оформить самозанятости нужно скачать приложение «Мой налог» в апсторе для айфонов или в гуглплее для остальных марок телефонов. Можно скачать по ссылкам или вбить в поиск в каталоге приложений «Мой налог»:

В каталогах приложений есть похожие вроде «Налоги», «Самозанятость», «Моя самозанятость», но нужно скачать одно с названием «Мой налог» и такой иконкой:

Затем нужно открыть приложение и согласиться на обработку персональных данных.

Шаг 2. Согласиться на обработку персональных данных

Нужно открыть приложение и на первом экране нажать кнопку «Далее».

Затем нужно дать согласие на обработку персональных данных и принять правила приложения. Без согласия на обработку персональных данных оформить самозанятость не получится.

В приложение нужно вводить персональные данные: номер телефона, фамилию, имя, паспортные данные. И в соглашении пользователь дает налоговой право эти данные собирать, хранить и передавать другим государственным органам.

Чтобы перейти к оформлению самозанятости, пользователю нужно проставить галочки и нажать «Согласен».

Затем появится экран, на котором можно будет выбрать способ регистрации.

Шаг 3. Оформить самозанятость через Госуслуги или по паспорту

В приложении «Мой налог» самозанятость можно оформить тремя способами: по паспорту, через Госуслуги или через личный кабинет физического лица на сайте налоговой.

Разберем все три способа.

Затем нужно выбрать регион, в котором будет работать самозанятый, и отсканировать паспорт:

Приложение распознает паспортные данные, но их нужно проверить: все ли цифры верные, нет ли ошибки в фамилии или дате рождения. Если всё верно, можно нажать «Подтвердить», а затем добавить или сделать фотографию, чтобы подтвердить личность:

Процедура несложная, но еще проще оформить самозанятость через Госуслуги или личный кабинет на сайте налоговой: не нужно будет сканировать паспорт и фотографироваться.

Через портал Госуслуг. Сначала нужно создать учетную запись на портале Госуслуг, если ее еще нет. Для этого понадобится номер телефона, СНИЛС и паспорт. Затем запись нужно будет подтвердить: прийти с паспортом и тем же номером телефона в любой МФЦ и сказать, что хотите подтвердить учетную запись на Госуслугах.

Если учетная запись есть и она подтверждена, можно оформлять через нее самозанятость. В приложении на экране регистрации нужно выбрать «Через Госуслуги», затем ввести логин и пароль учетной записи на Госуслугах.

Через ЛК физического лица — это оформление самозанятости на сайте налоговой. Логин и пароль для этого кабинета можно получить в любой налоговой или через подтвержденную учетную запись на Госуслугах.

Логин и пароль в налоговой могут получить и иностранные граждане, поэтому им подходит регистрация самозанятости через ЛК физического лица.

Процесс регистрации почти не отличается от оформления самозанятости через Госуслуги: нужно войти в личный кабинет налогоплательщика, подождать, ввести номер телефона и код.

Если у пользователя есть подтвержденная учетная запись на Госуслугах или логин и пароль от личного кабинета налогоплательщика, проще оформлять самозанятость через них. Если же нет, подойдет регистрация по паспорту — это будет быстрее, чем идти в МФЦ или налоговую.

Самозанятость можно оформить без приложения

Есть способ оформить самозанятость без приложения — зарегистрироваться через личный кабинет налогоплательщика НПД. Но для регистрации понадобится логин и пароль с сайта налоговой, который можно получить лично в налоговой или через подтвержденную учетную запись на Госуслугах.

Логином будет ИНН. Для регистрации нужно зайти в личный кабинет налогоплательщика НПД, ввести ИНН, пароль и нажать кнопку «Зарегистрироваться». Как и в приложении, нужно будет согласиться на обработку персональных данных, а потом нажать «Далее» и «Подтвердить».

Для физических лиц на этом всё, а ИП после регистрации в качестве самозанятого нужно будет подать в налоговую уведомление об отказе от другого специального налогового режима, например упрощенки. Подробнее об этом мы рассказывали в другой статье.

В настоящее время уже более 20 регионов России стали участниками эксперимента согласно ФЗ-422 от 27/11/18 г. и имеют возможность зарегистрироваться как самозанятые граждане. Какова процедура регистрации и есть ли ограничения в применении этого налогового режима, разберем в статье.

Самозанятость: возможности и ограничения

Граждане, не имеющие работодателя по определенным видам деятельности и сами не являющиеся ими (не привлекающие наемных работников), могут получить статус самозанятых. При этом статус ИП приобретать необязательно. Налоговая нагрузка на таких работающих граждан значительно сокращается – не более 6% с полученных доходов, если клиентом было юрлицо, ИП, а при работе с физлицом ставка еще ниже (4%).

Совмещать данный налоговый режим с иными режимами налогообложения, например, УСН, запрещается. Если доходы превысили 2,4 млн руб. в год, режим применять нельзя. Существуют в законодательстве и другие ограничения. Они касаются видов деятельности.

Не применяется указанный налоговый режим, если:

- гражданин продает товар, подлежащий обязательной маркировке, подакцизный;

- речь идет о перепродаже имущественных прав, товара (если имущество использовалось для личных нужд, ограничение снимается);

- деятельность ведется в сфере добычи и продажи ископаемых ресурсов;

- гражданин ведет деятельность как чей-либо агент, работает в интересах иных лиц по договору комиссии, договору поручения.

Под запретом услуги по доставке товара и приему платежей за третьих лиц, однако тут есть особенность. Если гражданин, занимающийся доставкой и приемом платежей, имеет при себе ККТ, зарегистрированный третьим лицом, спецрежим разрешен.

На заметку! Минфин планирует ввести налог на самозанятых с 1 июля 2020 года по всей России. Информация об этом доступна на официальном сайте Министерства.

Как стать самозанятым

Термин «самозанятые» в законодательстве отсутствует, однако прочно закрепился в специальной литературе и обсуждениях, касающихся ФЗ №422.

Итак, принято решение зарегистрироваться в качестве самозанятого и уплачивать налог на профессиональный доход. Как это сделать?

Определитесь, как вы будете регистрироваться. Для подачи документов в налоговую можно воспользоваться несколькими способами:

Наиболее быстрый, удобный способ регистрации – через приложение «Мой налог», упомянутое в ФЗ №422. С его помощью происходит и дальнейшее взаимодействие с налоговой.

При регистрации по паспорту РФ нужно ввести номер мобильного, получить проверочный код и ввести его, а затем придумать пароль на вход. Следующий шаг – выбор региона, одного из внесенных в федеральное законодательство, где будет вестись деятельность. Далее, пользуясь камерой, необходимо отсканировать паспорт (страница с фото) и сфотографировать себя. Подтвердить отправку документов. Уведомление сформируется в автоматическом режиме.

Иностранные граждане из стран Евразийского экономического союза могут зарегистрироваться по ИНН.

Можно зарегистрироваться через мобильный сервис уполномоченного банка. Такой вариант предусмотрен ФЗ №422 (ст. 3 ч. 3). ФНС при разработке приложения «Мой налог» эту возможность учла. В настоящее время услуги по регистрации самозанятых оказывает Сбербанк, на сайте ФНС указан также Альфа-банк.

Например, для регистрации через сервис «Сбербанк — онлайн» будущему плательщику налога на профессиональный доход нужно:

- перейти на вкладку «Платежи»;

- раскрыть категорию «Госуслуги»;

- найти сервис для самозанятых «Своё дело»;

- подключить сервис;

- зарегистрироваться по инструкции сервиса.

- Указать карту, на которую будет перечисляться доход. Рекомендуется открыть отдельную карту только для этих платежей, чтобы в будущем исключить проблемы при проверках ФНС (Сбербанк предлагает вариант – цифровую карту без пластикового аналога, которой можно пользоваться через сервис).

- Потребуется номер телефона, на который придет смс о регистрации.

- Необходимо указать регион деятельности и вид деятельности (не более 5-ти).

- Нужно согласиться с условиями договора. Согласно им банк сам направит в ИФНС заявление о постановке на учет. Банк и налоговая будут иметь доступ к данным о доходах и налоге самозанятого.

- После получения сообщения о том, что заявка сформирована, ожидать уведомления из налоговой. Сервис сообщает, что максимальный срок ожидания – 6 дней.

После регистрации самозанятому остается лишь:

- не забывать формировать чеки, на основании которых формируется налоговая база – по факту оплаты от клиентов;

- производить оплату налога до 25 числа месяца, следующего за отчетным (с карты или по квитанции из налоговой);

- отправлять экземпляр чека клиенту в электронном виде на почту, на телефон или передавать распечатанные экземпляры.

Формирование чеков и другие результаты в приложении «Мой налог» достигается простыми действиями с меню, интуитивно понятными. Необходимо внимательно выбирать варианты действий, корректно вводить стоимость, наименование услуг, реквизиты клиента, обращать внимание на то, кто является клиентом – юридическое лицо, ИП или физическое лицо. От этого будет зависеть размер налога к уплате.

Читайте также: