Код ошибки 0000000002 перечень заявлений о ввозе товаров и уплате косвенных налогов

Опубликовано: 26.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Продавцом сдана налоговая декларация по НДС, передан полный пакет документов для подтверждения ставки НДС 0%, а также сдан электронный "Перечень заявлений о ввозе товаров и уплате косвенных налогов". После сдачи налоговой декларации по НДС выявлена ошибка (допущена не продавцом экспортного товара, а его покупателем (казахстанской организацией)), которая относится к налоговому периоду 2017 года: в заявлении о ввозе товаров и уплате косвенных налогов в разделе 1 покупателем неверно указан идентификационный код (номер) налогоплательщика-продавца; остальные сведения о продавце, покупателе, товаре заполнены верно.

Можно ли трактовать неверно указанный код (номер) налогоплательщика как техническую ошибку? Нужно ли сдавать уточненную налоговую декларацию, доначислять и уплачивать НДС?

По данному вопросу мы придерживаемся следующей позиции:

Необходимости подачи уточненной налоговой декларации по НДС, доначисления и уплаты в бюджет НДС в данном случае мы не видим.

Обоснование позиции:

При осуществлении сделок между налогоплательщиками (плательщиками) государств - членов ЕАЭС (далее - ГЧ) необходимо руководствоваться:

- Договором о Евразийском экономическом союзе (Астана, 29 мая 2014 г.) (далее - Договор);

- Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (приложение N 18 к Договору о Евразийском экономическом союзе) (Астана, 29 мая 2014 г.) (далее - Протокол);

- Протоколом об обмене информацией в электронном виде между налоговыми органами государств - членов Евразийского экономического союза об уплаченных суммах косвенных налогов (Санкт-Петербург, 11.12.2009) (далее - Протокол об обмене информацией);

- НК РФ. При этом приоритет имеют нормы Договора и Протоколов (ст. 7 НК РФ).

Отметим, что в настоящее время законодательство РФ о налогах и сборах не содержит понятия "техническая ошибка" (постановление Девятого ААС от 26.05.2015 N 09АП-13673/15)*(1). На практике под технической ошибкой, в частности, в счете-фактуре, понимаются, например: неотражение размера налоговой ставки (постановление ФАС Поволжского округа от 14.12.2006 N А55-4924/06-53), пропуск одной цифры при указании ИНН (постановление ФАС Поволжского округа от 24.02.2005 N А57-5812/04-9), неверное указание адреса (решение АС Приморского края от 19.01.2009 по делу N А51-13178/2007), неверное указание номера счета-фактуры (постановление ФАС Северо-Западного округа от 21.02.2008 N А56-2289/2007), неправильный ввод цены или количества отгруженных товаров, (выполненных работ, оказанных услуг), суммы НДС в информационные системы, используемые для ведения бухгалтерского и налогового учета (письма Минфина России от 13.04.2012 N 03-07-09/34, от 30.05.2013 N 03-07-09/19826, ФНС России от 01.02.2013 N ЕД-4-3/1406@, от 11.04.2012 N ЕД-4-3/6103@).

В п. 1 ст. 81 НК РФ указано, что при обнаружении налогоплательщиком в поданной декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, он обязан внести необходимые изменения в налоговую декларацию и представить в ее налоговый орган в установленном порядке. Если им будут обнаружены недостоверные сведения или ошибки, не приводящие к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию. Как видим, в ст. 81 НК РФ идет речь об ошибках, обнаруженных налогоплательщиком, без уточнения того, являются ли обнаруженные ошибки техническими*(2). При этом в обязательном порядке представить уточненную декларацию необходимо только при обнаружении налогоплательщиком факта неотражения или неполноты отражения сведений, а также ошибок, повлекших за собой занижение суммы налога, подлежащей уплате в бюджет.

Однако в рассматриваемой ситуации ошибка допущена не в самой налоговой декларации, а в заявлении о ввозе товаров и уплате косвенных налогов (далее также - заявление). При этом ошибка допущена не продавцом экспортного товара, а его покупателем (казахстанской организацией).

Согласно п. 3 Протокола при экспорте товаров с территории одного ГЧ на территорию другого ГЧ налогоплательщиком ГЧ, с территории которого вывезены товары, применяются нулевая ставка НДС при представлении в налоговый орган документов, предусмотренных п. 4 Протокола. Документы представляются налогоплательщиком ГЧ, с территории которого вывезены товары, для подтверждения обоснованности применения нулевой ставки НДС одновременно с налоговой декларацией.

Одним из документов, представляемых экспортером в налоговый орган, является заявление о ввозе товаров и уплате косвенных налогов, составленное по установленной форме, с отметкой налогового органа ГЧ, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств) (на бумажном носителе в оригинале или в копии по усмотрению налоговых органов ГЧ) либо перечень заявлений (на бумажном носителе или в электронном виде с электронной (электронно-цифровой) подписью налогоплательщика), далее - Перечень. Налогоплательщик включает в Перечень реквизиты и сведения из тех заявлений, информация о которых поступила в налоговый орган в форме, предусмотренной отдельным международным межведомственным договором (пп. 3 п. 4 Протокола)*(3).

В соответствии с п. 2 порядка заполнения Перечня при обнаружении налогоплательщиком в поданном им в налоговый орган Перечне ошибок и недостоверных сведений налогоплательщик вправе внести необходимые изменения в Перечень и представить в налоговый орган уточненный Перечень.

При этом само Заявление заполняется импортером (в данном случае казахстанским контрагентом), то есть ошибка в Заявлении может быть допущена только с его стороны.

Пунктом 7 Протокола закреплено, что налоговый орган проверяет обоснованность применения нулевой ставки НДС, налоговых вычетов по данному налогу, а также принимает (выносит) соответствующее решение согласно законодательству ГЧ, с территории которого экспортированы товары.

В случае непредставления в налоговый орган заявления о ввозе товаров и уплате косвенных налогов налоговый орган вправе принять (вынести) решение о подтверждении обоснованности применения нулевой ставки НДС (налоговых вычетов) в отношении операций по реализации товаров, экспортированных с территории одного ГЧ на территорию другого ГЧ, при наличии в налоговом органе одного ГЧ подтверждения в электронном виде от налогового органа другого ГЧ факта уплаты косвенных налогов в полном объеме (освобождения от уплаты косвенных налогов).

Из положений п. 7 Протокола напрашивается вывод, что применение нулевой ставки НДС экспортером возможно даже в том случае, когда заявление в налоговый орган не представлено.

Так, в письме ФНС России от 10.06.2013 N ЕД-4-3/10481@) разъясняется, что сделать выводы об обоснованности либо необоснованности применения налоговой ставки 0% и налоговых вычетов по НДС и принять соответствующее решение о возмещении путем зачета или возврата сумм НДС либо об отказе (полностью или частично) в возмещении налоговый орган должен на основании анализа всех имеющихся у налогового органа сведений (документов), в том числе полученных при проведении мероприятий налогового контроля.

В данном письме рассматривалась следующая ситуация: в ходе налоговой проверки выяснилось, что представленное налогоплательщиком в пакете документов, подтверждающих обоснованность применения налоговой ставки 0% по операции реализации товаров, экспортированных с территории РФ на территорию ГЧ, заявление было отозвано по причине установленных в нем арифметических ошибок и взамен представлено новое заявление с датой отметки следующего квартала. По мнению ФНС, само по себе обстоятельство представления взамен ранее отозванного заявления с отметкой налогового органа, содержащего арифметические ошибки, нового заявления с другой датой отметки налогового органа не является основанием для отказа в обоснованности применении налоговой ставки 0%.

Вместе с тем анализ судебной практики показывает, при наличии в заявлении ошибок налоговые органы могут предъявлять претензии о необоснованности применения экспортером нулевой ставки НДС.

Например, согласно постановлению АС Поволжского округа от 18.01.2019 N Ф06-41464/18 по делу N А72-13818/2017 по результатам выездной налоговой проверки налоговый орган отказал организации в применении ставки 0%, поскольку она не была отражена в разделе 3 ряда заявлений в качестве продавца товара.

Однако судьи указали, что оформление заявлений о ввозе товара и уплате косвенных налогов является обязанностью покупателей. Незаполнение раздела 3 заявления, предусматривающего сведения о продавце, не может быть поставлено в вину налогоплательщику.

Вывод об отсутствии оснований для применения заявителем налоговой ставки 0% налоговый орган делает исключительно на имевшихся в ряде заявлений ошибках и незаполнении раздела 3. При этом у налогового органа имелись иные документы (товаросопроводительные документы, агентский договор, объяснения), из которых налоговый орган мог сделать вывод о продавце товара. Налоговый орган располагал информацией, подтвержденной налоговым органом по месту расположения импортера, об уплате косвенных налогов.

Поскольку товар был реально вывезен в режиме экспорта, налогоплательщиком представлен полный пакет документов (в соответствии со ст. 165 НК РФ) и не опровергнут факт принадлежности этого товара налогоплательщику, то у налогового органа отсутствовали основания для отказа в применении нулевой налоговой ставки по спорным операциям. Довод налогового органа о наличии ошибок в некоторых заявлениях является сугубо формальным и недопустимым.

Аналогичные выводы были сделаны в постановлении АС Северо-Западного округа от 06.09.2016 N Ф07-6470/16 по делу N А21-7734/2015 и др.*(4).

С учетом вышеизложенного, а также принимая во внимание, что в рассматриваемом случае все необходимые документы (в том числе заявление) для подтверждения обоснованности применения налоговой ставки 0% были своевременно поданы, а налоговый орган располагал информацией, подтвержденной налоговым органом по месту расположения импортера, об уплате косвенных налогов, полагаем, что оснований для предъявления претензий организации (отказа в применении нулевой ставки) не имеется*(5). При этом организация вправе внести необходимые изменения в Перечень и представить в налоговый орган уточненный Перечень.

Необходимости подачи уточненной налоговой декларации по НДС, доначисления и уплаты в бюджет НДС мы также не видим.

Поскольку в самой декларации по НДС как мы поняли, не содержится недостоверных сведений и ошибок, положения ст. 81 НК РФ к данной ситуации не относятся.

Пункт 5 Протокола обязывает экспортера при непредставлении в установленный срок документов, предусмотренных п. 4 Протокола, уплатить в бюджет суммы косвенных налогов за налоговый (отчетный) период, на который приходится дата отгрузки товаров, либо иной налоговый (отчетный) период, установленный законодательством ГЧ, с правом на вычет (зачет) соответствующих сумм НДС согласно законодательству ГЧ, с территории которого экспортированы товары.

Если в установленный срок необходимый пакет документов не собран, то в этом случае подается уточненная декларация за период, в котором была отгрузка на экспорт (письма Минфина России от 02.09.2016 N 03-07-13/1/51480, ФНС России от 29.12.2018 N СД-4-3/26102@), уплачивается начисленный НДС в бюджет (п.п. 2, 3 ст. 164 НК РФ), а также пени (письмо Минфина России от 28.07.2006 N 03-04-15/140). В рассматриваемом случае необходимые для подтверждения обоснованности применения нулевой ставки НДС документы представлены в срок, поэтому оснований для применения п. 5 Протокола не имеется.

Рекомендуем также ознакомиться со следующими материалами:

- Вопрос: В I квартале 2016 года организация допустила ошибку при заполнении раздела 8 налоговой декларации по НДС - неверно указала ИНН одного из поставщиков. Ошибка носит технический характер. В счете-фактуре, предъявленном организации, ИНН отражен правильно. Как внести исправления в налоговую декларацию за I квартал 2016 года? Следует ли в данном случае подавать уточненную декларацию? (ответ службы Правового консалтинга ГАРАНТ, май 2016 г.)

- Вопрос: Организация экспортирует товары в рамках Таможенного союза (в частности в Республику Казахстан). Иногда заявления о ввозе товаров от контрагентов не доходят до организации-экспортера (по вине контрагента, почтовых служб или проблем со связью). Вправе ли организация-экспортер применить ставку 0% в таких случаях? (ответ службы Правового консалтинга ГАРАНТ, апрель 2017 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Ответ прошел контроль качества

12 ноября 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

-------------------------------------------------------------------------

*(1) Что касается других отраслей законодательства, то, например, из п. 1 ст. 61 Федерального закона от 13.07.2015 N 218-ФЗ "О государственной регистрации недвижимости" следует, что технической ошибкой считается описка, опечатка, грамматическая или арифметическая ошибка либо подобная ошибка.

Под описками (опечатками) понимаются искажения, допущенные при написании отдельных слов, выражений, имен, отчеств и фамилий, наименований юридических лиц (постановление Тринадцатого ААС от 07.07.2016 N 13АП-11373/2016).

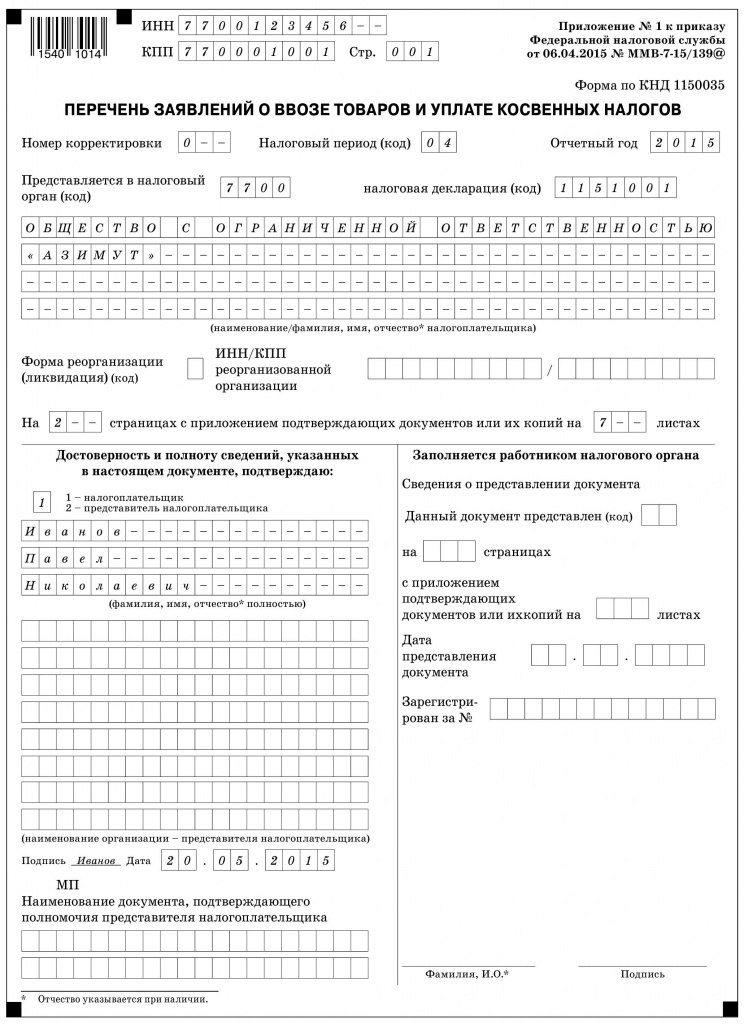

Опубликована форма документа и порядок ее заполнения, которая необходима для соблюдения порядка налогообложения в рамках

правоотношений Договора о Евразийском экономическом союзе (ЕАЭС).

О новых документах при экспорте товаров с территории ЕАЭС

Приказом ФНС России от 06.04.2015 № ММВ-7-15/139@ утверждена форма документа, который называется «Перечень заявлений о ввозе товаров и уплате косвенных налогов». Вместе с формой документа утверждены также Порядок заполнения и формат представления этого перечня в электронном виде.

Указанные выше документы приняты в рамках правоотношений Договора о Евразийском экономическом союзе (ЕАЭС) от 29.05.2014, в котором сторонами являются следующие государства: Российская Федерация, Республика Беларусь, Республика Казахстан, Республика Армения и Кыргызская Республика.

О взимании косвенных налогов

Напомним, порядок взимания косвенных налогов при экспорте и импорте товаров (выполнении работ, оказании услуг) в отношении государств — членов ЕАЭС регламентируется соответствующим Протоколом — Приложение № 18 к Договору ЕАЭС. В частности, в Разделе II данного Протокола закреплены правила при экспорте товаров. Установлено, что налогоплательщик государства — члена ЕАЭС при экспорте товаров на территорию другого государства — члена применяет нулевую ставку НДС и (или) освобождение от уплаты акцизов.

Для подтверждения обоснованности применения нулевой ставки НДС и (или) освобождения от уплаты акцизов налогоплательщик, с территории которого вывезены товары, обязан представить в налоговый орган одновременно с налоговой декларацией следующие документы (их копии):

- договоры (контракты), заключенные с налогоплательщиком другого государства — члена ЕАЭС или с налогоплательщиком государства, не являющегося членом ЕАЭС;

- выписку банка, подтверждающую фактическое поступление на счет налогоплательщика-экспортера выручки от реализации экспортированных товаров;

- заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства — члена, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств);

- транспортные (товаросопроводительные) документы.

Под пунктом 3 вместе с самими заявлениями о ввозе товаров предусмотрен также документ, именуемый «перечень заявлений», форма которого и утверждена опубликованным приказом ФНС.

Рассматриваемый Перечень заявлений подается в налоговые органы Российской Федерации, и заполняется он налогоплательщиком, осуществившим операции по реализации товаров, вывезенных с территории Российской Федерации на территорию государства — члена Евразийского экономического союза (т. е. экспорт с территории РФ).

Важно помнить: сведения, включенные налогоплательщиком в Перечень заявлений, будут проверяться в налоговом органе на соответствие тем данным, которые получены налоговиками в рамках международного межведомственного обмена информацией, предусмотренного Протоколом от 11.12.2009 (в редакции от 31.12.2014) «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов».

Если сведения, представленные налогоплательщиком, не соответствуют данным налогового органа, налоговики вправе будут взыскать сумму косвенных налогов с пенями.

Основные требования по заполнению Перечня заявлений

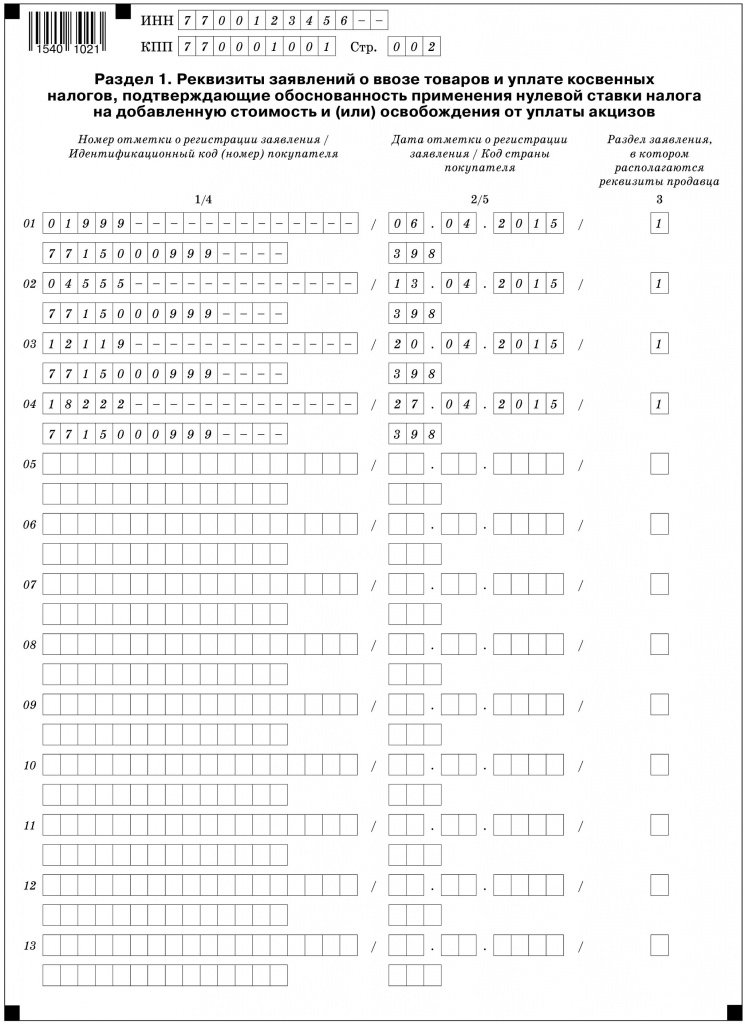

Перечень заявлений о ввозе товаров и уплате косвенных налогов включает в себя титульный лист и раздел 1 «Реквизиты заявлений о ввозе товаров и уплате косвенных налогов, подтверждающие обоснованность применения нулевой ставки налога на добавленную стоимость и (или) освобождения от уплаты акцизов».

Налогоплательщик может заполнить Перечень заявлений как в бумажном, так и в электронном виде.

При любом способе формирования документа необходимо учесть некие общие правила. Например, использование сквозной нумерации страниц, запрет на исправление ошибок корректирующим средством и на применение двусторонней печати.

Если используется электронная форма документа, то тут бухгалтеру немного легче — он освобожден от части рутинной работы по заполнению документа или проверке правильности его оформления, за него это сделает программа.

При ручном оформлении документа необходимо помнить, что заполнение полей Перечня заявлений любых показателей (текстовых, числовых, кодовых) необходимо производить слева направо, начиная с первого (левого) знакоместа.

В незаполненных полях (знакоместах, «клеточках») ставится прочерк. Это относится как к полностью, так и к частично заполненным показателям.

Например, показатель «ИНН» для юридического лица следует отражать по следующей схеме: «7700123456——». Правда, есть и исключение, номера страниц заполняются без прочерков по примеру: «001», «002», «003» и т. д.

Большинство показателей Титульного листа рассматриваемого документа давно знакомы российскому налогоплательщику. Это ИНН и КПП налогоплательщика, код налогового периода и отчетный год, номер корректировки и пр. Все они заполняются как обычно.

Перечень заявлений может представить как сам налогоплательщик, так и его законный или уполномоченный представитель.

При этом в специальном разделе Титульного листа, в котором подтверждается достоверность и полнота представленных сведений, под кодом «1» может значиться следующее лицо:

- налогоплательщик;

- законный представитель (включая участника товарищества, доверительного управляющего, концессионера, участника договора инвестиционного товарищества, ответственного за ведение налогового учета).

Значение «2» указывается, только если документ представлен уполномоченным представителем налогоплательщика.

В этом же разделе отражаются сведения о представителе налогоплательщика (ФИО физического лица или наименование юридического лица), а также данные о документе, подтверждающем его полномочия. Ранее таким документом, как правило, являлась доверенность. Теперь список уполномоченных лиц расширен, поэтому и документы могут быть разные. В поле для указания приложений к Перечню заявлений (подтверждающих документов или их копий) надо будет в этом случае указать количество листов документа, подтверждающего полномочия любого представителя организации

Особенности заполнения в связи с реорганизацией

Приведем дополнительные правила для тех случаев, когда рассматриваемый документ заполняется организацией-правопреемником.

Правопреемник представляет Перечень заявлений (а также соответствующие декларации и иные необходимые документы) в налоговый орган по месту своего учета.

В Титульном листе факт реорганизации в первую очередь отразится в специальном поле «Форма реорганизации (ликвидации) (код)». В нем могут быть указаны следующие коды:

- 0 — ликвидация организации;

- 1 — преобразование одного юридического лица в другое;

- 2 — слияние нескольких юридических лиц;

- 3 — разделение юридического лица;

- 5 — присоединение к другому юридическому лицу;

- 6 — разделение с одновременным присоеди- нением.

Такие коды закреплены в Приложении 1 к Порядку заполнения Перечня заявлений.

Правопреемник должен отразить прежние данные об ИНН и КПП до реорганизации в поле «ИНН и КПП реорганизованной организации». А вот в верхней части Титульного листа и Раздела 1 необходимо указывать свои данные, то есть ИНН и КПП правопреемника.

Правила взаимосвязи

При заполнении Перечня заявлений важно учесть тот момент, что часть показателей в Перечне должна отражаться аналогично тем значениям, данные которых используются непосредственно в самих заявлениях или налоговых декларациях по НДС и акцизам, на основании сведений из которых и формируется Перечень заявлений.

Например, в Перечне заявлений и в декларации по НДС должны совпадать ИНН и КПП налогоплательщика, налоговый период, код налогового органа и пр.

Обратите внимание на показатель «Налоговая декларация (код)». В нем необходимо указывать значение кода формы по классификатору налоговой документации (код КНД) из налоговой декларации, одновременно с которой представляется Перечень заявлений. Чуть выше мы отметили, что Перечень заявлений подается в налоговый орган не сам по себе, он входит в комплект обязательных документов, подаваемых с налоговой декларацией. Это может быть декларация по НДС (код по КНД 1151001) или по акцизам (код по КНД 1151084 или 1151074).

Действующая налоговая декларация по НДС утверждена приказом ФНС России от 29.10.2014 № ММВ-7-3/558@. Декларация по акцизам на подакцизные товары, за исключением табачных изделий, утверждена приказом ФНС России от 14.06.2011 № ММВ-7-3/369@, по табачным изделиям — от 14.11.2006 № 146н.

Напомним о самих заявлениях, сведения из которых должны отражаться в Разделе 1 Перечня. Форма заявления закреплена в Приложении № 1 к Протоколу от 11.12.2009 «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов».

Итак, из заявлений в Перечень заносятся такие данные:

- номер отметки о регистрации заявления;

- дата отметки о регистрации заявления.

Оба показателя берутся из раздела 2 заявления. Номер отметки и дата проставляются в заявлении налоговым органом импортера при подтверждении уплаты косвенных налогов.

Далее отражается показатель «Идентификационный код (номер) покупателя», в котором указывается код или номер покупателя, которым выступает налогоплательщик-импортер, заполнивший заявление, по которому налоговым органом импортера подтверждена уплата косвенных налогов (или освобождение от налогообложения).

В поле «Раздел заявления, в котором располагаются реквизиты продавца» указывается номер раздела заявления о ввозе товаров и уплате косвенных налогов, по которому налоговым органом импортера подтверждена уплата косвенных налогов (или освобождение от налогообложения). Этим разделом заявления может быть только первый или третий, именно в них содержатся сведения о реквизитах (ИНН) налогоплательщика-экспортера, то есть продавца.

При этом в Разделе 3 заявления отражаются сведения о сделках налогоплательщика — налогового агента. Продавцом в этом случае выступает комитент, доверитель или принципал. В Разделе 1 заявления указываются сведения по сделкам обычного налогоплательщика косвенных налогов, которые были осуществлены по контрактам на поставку товаров, по договорам лизинга, переработки давальческого сырья, а также в случае заключения договора о приобретении товара у физического лица, не являющегося предпринимателем.

Все указанные выше показатели являются обязательными к заполнению.

Дополнительно напомним коды стран, участвующие в Евразийском экономическом союзе, которые тоже придется отражать в Разделе 1 Перечня заявлений:

- 051 — код Республики Армении;

- 112 — код Республики Беларусь;

- 398 — код Республики Казахстан;

- 417 — код Кыргызской Республики;

- 643 — код Российской Федерации.

В заключении приведем пример заполнения рассматриваемого документа. Примем, что Перечень заявлений сформирован по данным российского юридического лица по операциям экспорта, произведенным в апреле текущего года. Товары реализованы в Республику Казахстан. Документ заполнялся в электронном виде (прочерки в незаполненных знакоместах не проставлялись.

Консультант по налогам И.М. Акиньшина, для журнала «Нормативные акты для бухгалтера»

При осуществлении экспорта в страны ЕАЭС: Белоруссия, Казахстан, Армения и Киргизия, нужно подтверждать 0% ставки НДС и предоставить вместе с пакетом документов по сделке заявление о ввозе товаров и уплате косвенных налогов.

В будущем в ЕАЭС планируется создание единой базы по налоговым и таможенным органам и за счет этого упрощение процедур, но пока экспортёрам приходится запрашивать необходимые документы у контрагентов.

Риски неполучения заявления о ввозе товаров и уплате косвенных налогов:

При импорте товара из России иностранный покупатель из ЕАЭС должен сдать заявление о ввозе товаров и уплате косвенных налогов в налоговые органы, получить отметку о принятии налоговой и передать экземпляр российскому поставщику.

Не всегда удается её получить в том же квартале: ведение бухгалтерского учёта в этих странах ещё сложнее и дороже, чем в России и в практике встречаются случаи, когда бухгалтер «забыл» вовремя оплатить импортный НДС или сдать заявление в налоговые органы, либо есть ошибки в реквизитах или заявлении. Нужно обратить пристальное внимание иностранного заказчика на необходимость в срок оплатить и подать заявление, иначе нулевую ставку не удастся применить по этой сделке в текущем квартале.

Бывает, заказчик не предоставляет какие-либо документы преднамеренно. На практике могут быть разные обстоятельства: фирма обанкротилась или ликвидировалась, либо по своим каким-то убеждениям.

В каждой стране есть базы налогоплательщиков: перечень компаний, их руководителей, учредителей и аффилированных лиц. В России налоговая инспекция требует проверять контрагента на благонадежность.

Уведомление такого вида нужно получить, чтобы убедиться, что НДС уплачен контрагентом

Проверка контрагента в Казахстане

Что касается Казахстана, сложность в том, что доступ к этим данным возможно только через собственный БИН (аналог российского ИНН), то есть ваша компания должна быть зарегистрирована в Казахстане либо придётся запрашивать услугу по предоставлению данных у юридических фирм или адвокатов, что тоже будет являться дополнительными расходами.

Итак, где следует проверить казахстанского контрагента:

- Сведения об отсутствии (наличии) налоговой задолженности

- Списки плательщиков НДС

- Реестр должников по исполнительным производствам

- Списки лжепредприятий, признанных решением суда

- Списки несостоятельных должников

- Справка о признании юридического лица бездействующим или о причастности его участников к бездействующим юридическим лицам

- Список налогоплательщиков, находящихся на стадии ликвидации

- Поиск по судебным делам в отношении физических лиц

- Справка об участии физического лица в юридических лицах, филиалах и представительствах

Если есть какие-либо сомнения, то юристы советуют в таких случаях не только прописывать в договоре штраф на сумму НДС при непредоставлении документов в течение 45 дней после совершения отгрузки, но и брать расписку с руководителя организации об обязательстве предоставления требуемых документов на сумму НДС. Также обязательно нужно указать в контракте место Арбитражного суда – лучше по своему месту нахождения, иначе будут большие дополнительные расходы.

В случае возникновения спорной ситуации нужно обращаться в суд. После получения исполнительного листа можно через министерство юстиции ждать взыскания с должника, либо самостоятельно передать его адвокату, у которого есть проверенные судебные исполнители для более вероятного получения причитающейся суммы.

Возможен вариант обращения непосредственно в налоговую службу Казахстана с уведомлением о неуплате налога контрагентом. Такой способ малоэффективен, потому что потребуется подтверждать факт неуплаты актом сверки с налоговой или декларацией, иначе налоговая не отреагирует.

Также некоторые страховые компании предлагают услугу страхования обязательств по договору и ещё банковская гарантия. Эти способы в некоторых случаях могут дать дополнительные гарантии успешного прохождения сделки и последующего возврата НДС.

Для того чтобы снизить вероятные риски при продажах в Казахстан и другие страны, следует осуществить комплексный подход и предусмотрительность на всех этапах сделки.

Компания ООО «ИФК «Титан74» предлагает российским поставщикам делегировать тяготы внешнеэкономической деятельности.

Уважаемые граждане Республики Казахстан!

Для предотвращения распространения коронавирусной инфекции в Республике Казахстан оказание услуг на бумажных носителях возможно через онлайн бронирование в ЦОНах на период карантина.

Государственные услуги можно получить онлайн, а также некоторые услуги и сервисы доступны в мобильном приложении EgovMobile, Telegram-боте eGovKzBot2.0 и социальных сетях Facebook и VK

Как получить услугу онлайн

1. Авторизоваться на портале и перейти по кнопке «Заказать услугу онлайн» (для получения услуги вы должны быть зарегистрированы на сайте cabinet.salyk.kz).

2. Заполнить необходимые поля на сайте cabinet.salyk.kz и подписать запрос ЭЦП (электронной цифровой подписью). В течение регламентного времени проверить статус запроса в журнале налоговых заявлений на сайте КНП.

Как получить услугу в НАО «Государственная корпорация «Правительство для граждан» (необходимые документы):

при экспорте товаров в Евразийский экономический союз или выполнении работ по переработке давальческого сырья услугополучатель – плательщик НДС предоставляет:

- Декларацию по налогу на добавленную стоимость.

- Перечень заявлений, являющийся приложением к декларации по НДС.

при импорте товаров, в том числе товаров, являющихся продуктами переработки давальческого сырья, на территорию Республики Казахстан с территории Евразийского экономического союза налогоплательщик обязан представить в налоговый орган по месту нахождения (жительства) декларацию по косвенным налогам по импортированным товарам, в том числе по договорам (контрактам) лизинга, на бумажном носителе и в электронном виде либо в электронном виде не позднее 20-го числа месяца, следующего за налоговым периодом. Одновременно представляет следующие документы:

- Заявление (заявления) о ввозе товаров и уплате косвенных налогов на бумажном носителе (в четырех экземплярах) и в электронном.

- Выписка банка, подтверждающую фактическую уплату косвенных налогов по импортированным товарам, и (или) иной платежный документ, предусмотренный банковским законодательством Республики Казахстан, подтверждающий исполнение налогового обязательства по уплате косвенных налогов по импортированным товарам, или иной документ, выданный Комитетом государственных доходов Министерства, подтверждающий представление получателю права на изменение срока уплаты налога, или документы, подтверждающие освобождение от НДС). При этом указанные документы не представляются при ином порядке уплаты НДС, а также в случае наличия переплаты на лицевых счетах по НДС по импортированным товарам, которая подлежит зачету в счет предстоящих платежей по НДС по импортированным товарам при условии, что налогоплательщиком не подано заявление на зачет указанных сумм переплаты по другим видам налогов и платежей или возврат на расчетный счет.

- Товаросопроводительные и (или) иные документы, подтверждающие перемещение товаров с территории государства-члена Евразийского экономического союза на территорию Республики Казахстан – не представляются в случае, если для отдельных видов перемещения товаров в том числе перемещения товаров без использования транспортных средств, оформление таких документов не предусмотрено законодательством Республики Казахстан.

- Счета-фактуры, оформленные в соответствии с законодательством государства-члена Евразийского экономического союза при отгрузке товаров, в случае, если их выставление (выписка) предусмотрено законодательством государства-члена Евразийского экономического союза.

- Договоры (контракты), на основании которых приобретены товары, импортированные на территорию Республики Казахстан с территории государства-члена Евразийского экономического союза, в случае лизинга товаров (предметов лизинга) – договоры (контракты) лизинга, в случае представления займа в виде вещей – договоры займа, договоры (контракты) об изготовлении товаров, договоры (контракты) на переработку давальческого сырья.

- Информационное сообщение, представленное налогоплательщику Республики Казахстан налогоплательщиком другого государства-члена Евразийского экономического союза, либо налогоплательщиком государства, не являющегося членом Евразийского экономического союза (подписанное руководителем (индивидуальным предпринимателем), и заверенное печатью организации), реализующим товары, импортированные с территории третьего государства-члена Евразийского экономического союза, сведениях о налогоплательщике третьего государства-члена Евразийского экономического союза и договоре (контракте), заключенном с налогоплательщиком этого третьего государства-члена Евразийского экономического союза о приобретении импортированного товара (сообщение не представляется в случае, если сведения содержатся в договоре (контракте), указанном в подпункте 5) настоящего пункта);

- Договоры (контракты) комиссии или поручения (в случаях их заключения).

- Договоры (контракты), на основании которых приобретены товары, импортированные на территорию Республики Казахстан с территории другого государства-члена Евразийского экономического союза, по договорам комиссии или поручения.

В случае розничной купли-продажи при отсутствии документов, указанных в подпунктах 3), 4) и 5) части четвертой настоящего пункта, представляются документы, подтверждающие получение (либо приобретение) импортированных на территорию Республики Казахстан товаров (в том числе чеки контрольно-кассовой машины, товарные чеки, закупочные акты).

По договорам (контрактам) лизинга одновременно с декларацией по косвенным налогам по импортированным товарам представляют документы, предусмотренные подпунктами 1)-8) части четвертой настоящего пункта.

В случае, если дата наступления срока оплаты части стоимости товаров (предметов лизинга), предусмотренная в договоре (контракте) лизинга, наступает после ввоза товаров (предмета лизинга) на территорию Республики Казахстан одновременно с декларацией по косвенным налогам по импортированным товарам представляют документы, предусмотренные подпунктами 1), 3), 4) и 5) части четвертой настоящего пункта.

В случае если по договору (контракту) лизинга дата наступления срока оплаты части стоимости товаров (предметов лизинга) установлена до даты ввоза товаров (предметов лизинга) на территорию Республики Казахстан одновременно с декларацией по косвенным налогам по импортированным товарам представляют документы, предусмотренные подпунктами 1)-5) части четвертой настоящего пункта.

В последующем одновременно с декларацией по косвенным налогам по импортированным товарам представляют документы (их копии), предусмотренные подпунктами 1) и 2) части четвертой настоящего пункта.

Документы, указанные в подпунктах 2)-8) части четвертой настоящего пункта не представляются при представлении декларации по косвенным налогам по импортированным товарам и заявления (заявлений) о ввозе товаров и уплате косвенных налогов только в электронном виде.

В государственной корпорации прием осуществляется в порядке "электронной" очереди, по месту регистрации услугополучателя.

Результат оказания услуги

1) отметка Госкорпорации о приеме налоговых форм, представленных на бумажном носителе в явочном порядке;

2) отметка времени и даты приема почтовой или иной организации связи о приеме налоговой отчетности;

3) уведомление/подтверждение о приеме услугодателем налоговой отчетности в электронном виде;

4) подтверждение налоговыми органами факта уплаты налога на добавленную стоимость по импортированным товарам в заявлении о ввозе товаров и уплате косвенных налогов путем проставления соответствующей отметки;

5) мотивированный ответ услугодателя об отказе в оказании государственной услуги.

Вопрос:

Добрый день!

Товар, приобретенный у поставщика до 01.12.17, в ЭСФ имел признак происхождения товара «2» - товар, не включенный в Перечень, ввезенный в РК. В ЭСФ графа 15 «№ Декларации на товары, заявления о ввозе товаров и уплате косвенных налогов, СТ-1 или СТ-KZ» не была заполнена, так как данная строка является обязательной для заполнения только по товарам, относящимся к Признакам «1» и «3».

С 01.12.2017 код данного товара вошел в Перечень изъятий. Как заполнить ЭСФ при реализации этого товара:

- Какой Признак происхождения товара нужно указывать в документе?

- Заполнять ли графу 15 (нет данных для заполнения)?

Ответ:

В соответствии с пунктом 47 Правил документооборота счетов-фактур, выписываемых в электронной форме, утвержденных приказом Министра финансов Республики Казахстан от 12 мая 2017 года № 301 (далее – Правила), в графе 2 Раздела G «Признак происхождения товара, работ, услуг» электронного счета-фактуры (далее – ЭСФ) указываются следующие признаки происхождения товара, работ, услуг:

- «1» – в случае реализации товара, включенного в Перечень, ввезенного на территорию Республики Казахстан из государств-членов ЕАЭС или третьих стран. В случае если товар ранее приобретен по ЭСФ предыдущей версии, в строке 12 «Дополнительные данные» которого были указаны буквенные значения «ЕТТ», «ВТО» или «ТС», то данный товар относится к Признаку «1»;

- «2» – в случае реализации товара, не включенного в Перечень, ввезенного на территорию Республики Казахстан из государств-членов ЕАЭС или третьих стран;

- «3» – в случае реализации товара, включенного в Перечень, произведенного на территории Республики Казахстан;

- «4» – в случае реализации товара, не включенного в Перечень, произведенного на территории Республики Казахстан;

- «5» – в случае реализации товара, не относящегося к Признакам «1», «2», «3», «4»; «6» – в случае выполнения работ, оказания услуг.

Данная строка является обязательной для заполнения.

При этом приказом Министра национальной экономики Республики Казахстан от 09.02.2017 года № 58 утвержден Перечень товаров, в отношении которых Республикой Казахстан в соответствии с обязательствами, принятыми в качестве условия присоединения к ВТО, применяются ставки ввозных таможенных пошлин, более низкие по сравнению со ставками пошлин ЕТТ ЕАЭС, и размеров таких ставок пошлин.

Вместе с тем согласно пункту 61 Правил, в графе 15 «№ Декларации на товары, заявления о ввозе товаров и уплате косвенных налогов, СТ-1 или СТ-KZ» указывается:

20-значный регистрационный номер декларации на товары в случае реализации товара, ввезенного на территорию Республики Казахстан с третьих стран, и относящегося к Признаку «1» в графе 2 «Признак происхождения товара, работ, услуг». При этом однородные импортированные товары по различным регистрационным номерам декларации на товары указываются в отдельных строках настоящего раздела;

18-значный регистрационный номер заявления о ввозе товаров и уплате косвенных налогов в случае реализации товара, ввезенного на территорию Республики Казахстан из государств-членов ЕАЭС, и относящегося к Признаку «1» в графе 2 «Признак происхождения товара, работ, услуг» При этом однородные импортированные товары по различным регистрационным номерам заявлений о ввозе товаров и уплате косвенных налогов указываются в отдельных строках настоящего раздела;

13-значный регистрационный номер сертификата происхождения товара (СТ-1) в случае экспорта с территории Республики Казахстан товара, относящегося к Признаку «3» в графе 2 «Признак происхождения товара, работ, услуг». При этом однородные товары по различным номерам сертификата происхождения товара указываются в отдельных строках настоящего раздела.

11-значный регистрационный номер сертификата происхождения товара (СТ-KZ) в случае экспорта с территории Республики Казахстан товара, произведенного на территории свободной экономической зоны или свободных складов, относящегося к Признаку «3» в графе 2 «Признак происхождения товара, работ, услуг». При этом однородные товары по различным номерам сертификата происхождения товара указываются в отдельных строках настоящего раздела.

Данная строка является обязательной по товарам, относящимся к Признакам «1» в графе 2 «Признак происхождения товара, работ, услуг», а также «3» - при экспорте товаров в государства-члены ЕАЭС.

Таким образом, в случае реализации товара, включенного в Перечень, ввезенного на территорию Республики Казахстан из государств-членов ЕАЭС или третьих стран в графе 2 «Признак происхождения товара, работ, услуг» указывается признак «1», в графе 15 «№ Декларации на товары, заявления о ввозе товаров и уплате косвенных налогов, СТ-1 или СТ-KZ» указывается регистрационный номер декларации на товары, заявления о ввозе товаров и уплате косвенных налогов, которые являются обязательными для заполнения.

В соответствии с пунктами 70 и 71 Правил выписки ЭСФ, утвержденных Приказом от 22 апреля 2019 года № 370, с 1 июля 2019 года является обязательным указание номера Декларации на товары, заявления о ввозе товаров и уплате косвенных налогов, а также номера товарной позиции в документе импорта (графы 15 и 16) для всех импортированных товаров, т.е. для товаров с признаком происхождения "1" и "2".

Вместе с тем, в случае отсутствия сведений по регистрационному номеру декларации на товары, заявления о ввозе товаров и уплате косвенных налогов Вы вправе в графе 2 указать признак «5».

Читайте также: