Кнп корпоративный подоходный налог с юридических лиц

Опубликовано: 14.05.2024

С 2018 г., в соответствии с новым Налоговым кодексом, все предприниматели и предприятия обязаны оплачивать зарплатные налоги и отчисления ежемесячно. В связи с этим в последнее вреям участились вопросы относительно реквизитов для произведения данных оплат. Для Вашего удобства ниже приведены все необходимые реквизиты.

Индивидуальный подоходный налог можно оплатить по следующим реквизитам:

- Банк-получателя - ГУ "Комитет казначейства Министерства финансов РК" г. Астана

- Получатель – УГД района регистрации предприятия или ИП

- БИН бенефициара – Указываете БИН УГД

- ИИК KZ24070105KSN0000000

- БИК KKMFKZ2A

- КБК за ИП – 101202

- КБК за сотрудника – 101201

- КНП 911 Начисленные и иные обязательства в бюджет

- КНП 912 Пеня по обязательствам в бюджет

Вообще для все налогов реквизиты для оплаты одинаковые. То есть при оплате налогов Вы всегда указываете одинаковый Банк-получателя, расчетный счет (ИИК), БИК, КНП. Единственное отличие это КБК. Ниже приведены наиболее популярные КБК для оплаты налогов:

- КПН - 101110 (Корпоративный подоходный налог с юридических лиц - субъектов крупного предпринимательства, за исключением поступлений от организаций нефтяного сектора)

- КПН - 101111 (Корпоративный подоходный налог с юридических лиц, за исключением поступлений от субъектов крупного предпринимательства и организаций нефтяного сектора)

- НДС - 105101

- Налог на имущество ТОО и ИП - 104101

- Налог на транспорт ТОО - 104401

- Налог на транспорт ИП - 104402

- Единый земельный налог - 104501

В полях БИН и Получатель указываете БИН и название районного отделения налоговой в которой Вы зарегистрированы.

Социальный налог можно оплатить по следующим реквизитам:

- Банк-получателя - ГУ "Комитет казначейства Министерства финансов РК" г. Астана

- Получатель – УГД района регистрации предприятия или ИП

- БИН бенефициара – Указываете БИН УГД

- ИИК KZ24070105KSN0000000

- БИК KKMFKZ2A

- КБК 103101

- КНП 911 Начисленные и иные обязательства в бюджет

- КНП 912 Пеня по обязательствам в бюджет

Обязательные пенсионные взносы можно оплатить по следующим реквизитам

- Получатель – НАО «Государственная корпорация «Правительство для граждан»;

- БИН бенефициара 160440007161

- ИИК KZ12009NPS0413609816

- БИК GCVPKZ2A

- КБК 901101

- КНП 010 Обязательные пенсионные взносы

- КНП 015 Обязательные профессиональные пенсионные взносы

- КНП 019 Пеня за несвоевременное перечисление обязательных пенсионных взносов

- КНП 009 Пеня за несвоевременное перечисление обязательных профессиональных пенсионных взносов

Социальные отчисления можно оплатить по следующим реквизитам:

- Получатель – НАО «Государственная корпорация «Правительство для граждан»

- БИН бенефициара 160440007161

- ИИК KZ67009SS00368609110

- БИК GCVPKZ2A

- КБК 902101

- КНП 012 Социальные отчисления

- КНП 017 Пеня за несвоевременное перечисление социальных отчислений

За обязательное медицинское социальное страхование можно оплатить по следующим реквизитам:

- Получатель – НАО «Государственная корпорация «Правительство для граждан»;

- БИН бенефициара 160440007161

- ИИК KZ92009MEDS368609103

- БИК GCVPKZ2A

- КБК 904101

- КНП для работодателя 121 Отчисления на обязательное социальное медицинское страхование;

- КНП для ИП и ФЛ ГПД с 122 Взносы на обязательное социальное медицинское страхование;

123 - Пеня за несвоевременное перечисление отчислений на обязательное социальное медицинское страхование;

124 - Пеня за несвоевременное перечисление взносов на обязательное социальное медицинское страхование.

Детализированная таблица кодов назначения платежей

0 – Пенсионные платежи и пособия

Комиссионное вознаграждение организации, осуществляющей инвестиционное управление пенсионными активами, от суммы пенсионных активов

Комиссионное вознаграждение накопительного пенсионного фонда от суммы пенсионных активов, Акционерного общества «Государственный фонд социального страхования» от суммы его активов

Возврат на инвестиционный счет

Перевод на счет пенсионных выплат

Оплата банковских услуг по перечислению пенсионных накоплений накопительным пенсионным фондом

Комиссионное вознаграждение организации, осуществляющей инвестиционное управление пенсионными активами, от инвестиционного дохода

Комиссионное вознаграждение накопительного пенсионного фонда от инвестиционного дохода

Возмещение организацией, осуществляющей инвестиционное управление пенсионными активами, убытков, вызванных ненадлежащим управлением пенсионными активами

Пеня за задержку переводов пенсионных накоплений вкладчиков (получателей) накопительных пенсионных фондов

Обязательные пенсионные взносы

Пенсионные выплаты из накопительных пенсионных фондов

Обязательные социальные отчисления

Добровольные пенсионные взносы

Переводы между накопительными пенсионными фондами пенсионных накоплений, сформированных за счет обязательных пенсионных взносов

Добровольные профессиональные пенсионные взносы

Возврат банком профинансированных средств пенсий и базовых пенсионных выплат

Пеня за несвоевременное перечисление обязательных социальных отчислений

Инвестиционный доход от инвестирования пенсионных активов

Инвестиционный доход, полученный от инвестиционной деятельности Акционерного общества «Государственный фонд социального страхования»

Пеня за несвоевременное перечисление обязательных пенсионных взносов

Удержание сумм из пенсий и пособий, возврат сумм удержаний из пенсий и пособий

Возврат Республиканским государственным казенным предприятием «Государственный центр по выплате пенсий» ошибочно зачисленных платежей

Единовременные государственные пособия в связи с рождением ребенка

Возврат единовременных государственных пособий в связи с рождением ребенка

Переводы между накопительными пенсионными фондами пенсионных накоплений, сформированных за счет добровольных пенсионных взносов

Переводы между накопительными пенсионными фондами пенсионных накоплений, сформированных за счет добровольных профессиональных пенсионных взносов

Возврат Акционерным обществом «Государственный фонд социального страхования» ошибочно зачисленных или излишне уплаченных сумм по обязательным социальным отчислениям

Выплаты социального страхования на случай утраты трудоспособности

Возврат сумм социальных выплат на случай утраты трудоспособности

Трансферты из местных бюджетов

Трансферты из республиканского бюджета

Возврат банком ошибочных платежей

Возврат накопительными пенсионными фондами ошибочно зачисленных сумм по пенсионным взносам

Пособия по инвалидности

Возврат пособий по инвалидности

Пособия по случаю потери кормильца

Возврат пособий по случаю потери кормильца

Пособия по возрасту

Возврат пособий по возрасту

Пособия на погребение пенсионеров, участников и инвалидов Великой отечественной войны

Возврат пособия на погребение пенсионеров, участников и инвалидов Великой отечественной войны

Пособия на погребение получателей государственных социальных пособий и государственных специальных пособий, работавших на подземных и открытых горных работах, на работах с особо вредными и особо тяжелыми условиями труда

Возврат пособия на погребение получателей государственных социальных пособий и государственных специальных пособий, работавших на подземных и открытых горных работах, на работах с особо вредными и особо тяжелыми условиями труда

Выплата государственных специальных пособий

Возврат государственных специальных пособий

Выплаты социального страхования на случай потери кормильца

Возврат сумм социальных выплат на случай потери кормильца

Выплаты социального страхования на случай потери работы

Возврат сумм социальных выплат на случай потери работы

050 – Специальные государственные пособия

Участникам Великой отечественной войны

Инвалидам Великой отечественной войны

Лицам, приравненным к участникам Великой отечественной войны

Лицам, приравненным к инвалидам Великой отечественной войны

Вдовам воинов, погибших в Великой отечественной войне

Семьям погибших военнослужащих и работников органов внутренних дел

Женам (мужьям) умерших инвалидов и участников войны

Лицам, награжденным орденами и медалями за самоотверженный труд и

безупречную службу в тылу в годы Великой отечественной войны

060 – Возврат специальных государственных пособий

По участникам Великой отечественной войны

По инвалидам Великой отечественной войны

По лицам, приравненным к участникам Великой отечественной войны

По лицам, приравненным к инвалидам Великой отечественной войны

По вдовам воинов, погибших в Великой отечественной войне

По семьям погибших военнослужащих и работников органов внутренних дел

По женам (мужьям) умерших инвалидов и участников войны

По лицам, награжденным орденами и медалями за самоотверженный труд и

безупречную службу в тылу в годы Великой отечественной войны

070 – Специальные государственные пособия другим категориям граждан

С этим видом системы налогообложения сталкиваются предприниматели, ведущие бизнес за пределами Российской Федерации. Часто с корпоративным сбором встречаются компании, деловые партнеры которых зарегистрированы в иностранных государствах.

Какова ставка корпоративного подоходного налога (КПН)?

Корпоративный подоходный налог – это денежный сбор, взимаемый с полученной юридическими лицами прибыли. В роли налогоплательщика выступают не только корпорации, как можно было подумать исходя из названия, но и любые предприятия, имеющие статус юридических лиц. В Российский Федерации аналогом выступает налог на прибыль.

Зарубежные страны в целях наполнения государственного бюджета активно используют КПН. Размер налоговой ставки меняется в зависимости от страны применения налога и составляет (в порядке убывания):

- 40,55% – применяется в Египте для нефтедобывающей отрасли. Однако страховые компании, инвестиционные фонды и банки платят в этой стране 40% КПН. Базовой считается ставка равная 20%.

- 37% – для Таиланда. В этой стране он носит прогрессирующий характер и в своем минимальном выражении равен 10%.

- 35% взимает Испания. Малый бизнес здесь платит либо 30%, либо 20%. Все зависит от того, насколько прибыльным было предприятие в текущем году. Для кооперативов предусмотрена 20% налоговая ставка, для ПИФов – 10%.

- 33,48% – в Японии. Сюда же добавляются надбавки префектуры и муниципальных образований.

- 33,99% – базовая ставка КПН в Бельгии. Используется прогрессивная система налогообложения.

- 33% собирают в Турции.

- 30% – в Великобритании для предприятий, получивших совокупный доход в течение года больше 300 000 фунтов. Налоговые ставки здесь ежегодно меняются в зависимости от полученной компанией прибыли. Если доход составляет менее 300 000, то ставка снижается до 20%.

- 28,5% – в Люксембурге. Однако сюда уже заложен муниципальный сбор и взнос в фонд для неработающих граждан. В чистом виде ставка равна 21%. Из суммы выплаченных дивидендов забирают 15% налога. Доход по процентам налогообложению не подлежит.

- 28% равен КПН в Финляндии.

- 27–25% составляет сбор в Португалии. Предприятиям малого бизнеса, ежегодный доход которых меньше установленного предела, ставка КПН снижается до 20%.

- 25, 5% собирают с юридических лиц в Нидерландах, если годовая прибыль превысила 200 000 евро. При доходе компании 40–200 тысяч евро платят 23,5%. Когда заработано меньше 40 000 евро – 20%. Дивиденды налогом не облагаются.

- 25% – базовая ставка в Ирландии, Барбадосе и Австрии. Все австрийские бизнесмены платят КПН по единой процентной ставке. Тогда как в Ирландии принято решение установить ее для торговых компаний на уровне 12,5%. Правительство Барбадоса заинтересовано в привлечении в страну крупных международных компаний, поэтому налог для них составляет 1%-2,5%. Предприятия малого бизнеса этой страны платят 15%.

- 20% оплачивают в Словении. На территории этого государства действуют специальные экономические зоны, которым необходимо заплатить 10% налога.

- 17,5% процентов составляет КПН с основного дохода в Казахстане. В этой стране принята система деления дохода по категориям. Кроме основного, в нее входят: доходы от местных источников (15%), прибыль от продажи сельскохозяйственной продукции (10%), заработок нерезидентов, имеющих постоянное представительство (15%).

- 17% – в Сингапуре.

- 15% платят в Германии и Кипре. Однако дополнительно к сумме корпоративного налога немецким предпринимателям придется заплатить солидарную надбавку в размере 5,5%. На Кипре 15% ставка принята для дивидендов, а базовая составляет 10%. С прибыли по процентам берут те же 10%.

- 10% составляет ставка в Болгарии. Она снижается для предприятий, создающих рабочие места в регионах со сложной экономической ситуацией, а также для граждан с ограниченными возможностями. Пользуются льготами при уплате КПН и предприятия, производящие сельскохозяйственные товары.

Резидентом признается компания, имеющая статус юридического лица. Считаться таковым позволяет регистрация и наличие постоянного юридического адреса на территории страны ведения бизнеса. Нерезидентом считается компания, ведущая предпринимательскую деятельность при посредничестве представительства или филиала.

Как платят корпоративный подоходный налог резиденты

Все доходы, получаемые резидентами, облагаются корпоративным налогом. Зарубежные компании, работающие через постоянные представительства, в вопросе его уплаты приравниваются к резидентам. Уплаченный в другом государстве КПН освобождает российские компании от налога на прибыль на территории собственной страны.

Шаги компании-резидента по уплате корпоративного сбора выглядят следующим образом:

- в конце года подсчитывается совокупная прибыль организации;

- по соответствующим процентным ставкам определяется размер КПН;

- на основании вычисленных данных подается налоговая декларация;

- производится оплата.

Если налог не будет уплачен в течение 3–9 месяцев (зависит от страны) по окончании отчетного года, то применяются штрафные санкции. Некоторые страны предпочитают оплату на основе авансовых платежей.

Как платят корпоративный подоходный налог нерезиденты

С доходов российских компаний, занимающихся предпринимательской деятельностью в зарубежном государстве, но не имеющих там постоянного представительства, корпоративный налог не взимается. Они обязаны заплатить налог на прибыль в бюджет России.

Компания, получившая доход в результате товарно-денежных отношений с зарубежными партнерами, в момент перечисления средств обязана документально доказать, что она является резидентом другого государства и конечным получателем денег.

- при получении выплаты от зарубежного партнера, поскольку он вынужден уменьшить ее на размер КПН;

- при уплате налога на прибыль, в соответствии с законом Российской Федерации.

Вернуть несправедливо взысканные деньги получится, если доказать иностранной налоговой службе необоснованность этого действия. Здесь понадобится много времени и серьезная поддержка подтверждающих документов.

Второй вариант компенсации непредвиденных налоговых затрат заключается в том, чтобы зачесть уплаченный КПН при оплате налога на прибыль в России. При этом российские фискальные органы потребуют справку об уплате КПН в зарубежном государстве.

"Пенсионные платежи и пособия"

Коды назначения платежей

Наименование операций

Комиссионное вознаграждение акционерного общества "Единый накопительный пенсионный фонд", добровольного накопительного пенсионного фонда от суммы пенсионных активов, акционерного общества "Государственный фонд социального страхования" от суммы его активов

Перевод на инвестиционный счет

Перевод на счет пенсионных выплат

Возврат акционерным обществом "Единый накопительный пенсионный фонд" ошибочно зачисленных сумм пени по обязательным профессиональным пенсионным взносам

Комиссионное вознаграждение доверительного управляющего пенсионными активами акционерного общества "Единый накопительный пенсионный фонд"

Комиссионное вознаграждение акционерного общества "Единый накопительный пенсионный фонд", добровольного накопительного пенсионного фонда от инвестиционного дохода

Возврат акционерным обществом "Единый накопительный пенсионный фонд" ошибочно зачисленных сумм по обязательным профессиональным пенсионным взносам

Пеня за несвоевременное перечисление обязательных профессиональных пенсионных взносов

Обязательные пенсионные взносы

Пенсионные выплаты из акционерного общества "Единый накопительный пенсионный фонд" или добровольного накопительного пенсионного фонда, за исключением пенсионных выплат по коду назначения платежа 014

Добровольные пенсионные взносы

Пенсионные выплаты из акционерного общества "Единый накопительный пенсионный фонд" за счет обязательных пенсионных взносов работодателя

Обязательные профессиональные пенсионные взносы

Возврат банком профинансированных средств пенсий и базовых пенсионных выплат

Пеня за несвоевременное перечисление социальных отчислений

инвестиционный доход, полученный от инвестиционной деятельности акционерного общества "Государственный фонд социального страхования"

Пеня за несвоевременное перечисление обязательных пенсионных взносов

Удержание сумм из пенсий и пособий, возврат сумм удержаний из пенсий и пособий

Возврат некоммерческим акционерным обществом "Государственная корпорация "Правительство для граждан" ошибочно зачисленных платежей

Единовременные государственные пособия в связи с рождением ребенка

Возврат единовременных государственных пособий в связи с рождением ребенка

Перевод пенсионных накоплений, сформированных за счет добровольных пенсионных взносов, между акционерным обществом "Единый накопительный пенсионный фонд" и добровольными накопительными пенсионными фондами или между добровольными накопительными пенсионными фондами

Возврат пятидесяти процентов от суммы обязательных пенсионных взносов, перечисленных за счет бюджетных средств до 1 января 2016 года в пользу военнослужащих (кроме военнослужащих срочной службы), сотрудников специальных государственных и правоохранительных органов, государственной фельдъегерской службы, а также лиц, права которых иметь специальные звания, классные чины и носить форменную одежду упразднены с 1 января 2012 года

Возврат акционерным обществом "Государственный фонд социального страхования" излишне (ошибочно) уплаченных социальных отчислений

Социальная выплата на случай утраты трудоспособности из средств акционерного общества "Государственный фонд социального страхования"

Возврат сумм социальных выплат на случай утраты трудоспособности

Трансферты из местных бюджетов

Трансферты из республиканского бюджета,

выплата сумм гарантий государства получателям пенсионных выплат по сохранности обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов в акционерном обществе "Единый накопительный пенсионный фонд" в размере фактически внесенных обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов с учетом уровня инфляции

субсидирование обязательных пенсионных взносов получателям социальных выплат на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года из акционерного общества "Государственный фонд социального страхования"

субсидирование обязательных пенсионных взносов работодателя получателям социальных выплат на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года из акционерного общества "Государственный фонд социального страхования"

Возврат банком ошибочных платежей и прочих платежей

к прочим платежам относятся:

возврат единовременной государственной денежной компенсации гражданам, пострадавшим вследствие ядерных испытаний на Семипалатинском испытательном ядерном полигоне

возврат единовременных выплат оралманам

возврат ежемесячных выплат бывшим работникам юридических лиц, ликвидированных вследствие банкротства и признанных ответственными за вред, причиненный жизни и здоровью работникам

возврат государственной адресной социальной помощи

возврат жилищной помощи

возврат ежемесячного государственного пособия по уходу за инвалидом первой группы с детства

Возврат акционерным обществом "Единый накопительный пенсионный фонд", добровольным накопительным пенсионным фондом ошибочно зачисленных сумм по обязательным пенсионным взносам, добровольным пенсионным взносам

Государственные базовые социальные пособия по инвалидности

Возврат государственных базовых социальных пособий по инвалидности

Государственные базовые социальные пособия по случаю потери кормильца

Возврат государственных базовых социальных пособий по случаю потери кормильца

Государственные базовые социальные пособия по возрасту

Возврат государственных базовых социальных пособий по возрасту

Пособия на погребение пенсионеров, участников и инвалидов Великой Отечественной войны, единовременные выплаты на погребение получателей пенсионных выплат по возрасту, получателей выплат из акционерного общества "Единый накопительный пенсионный фонд" и иных лиц, имеющих пенсионные накопления в акционерном обществе "Единый накопительный пенсионный фонд"

Возврат пособия на погребение пенсионеров, участников и инвалидов Великой Отечественной войны, единовременной выплаты на погребение получателей пенсионных выплат по возрасту, получателей выплат из акционерного общества "Единый накопительный пенсионный фонд" и иных лиц, имеющих пенсионные накопления в акционерном обществе "Единый накопительный пенсионный фонд"

Пособия на погребение получателей государственных социальных пособий и государственных специальных пособий, работавших на подземных и открытых горных работах, на работах с особо вредными и особо тяжелыми условиями труда

Возврат пособия на погребение получателей государственных социальных пособий и государственных специальных пособий, работавших на подземных и открытых горных работах, на работах с особо вредными и особо тяжелыми условиями труда

Выплата государственных специальных пособий

Возврат государственных специальных пособий

Социальная выплата на случай потери кормильца из средств акционерного общества "Государственный фонд социального страхования"

Возврат сумм социальных выплат на случай потери кормильца

Социальная выплата на случай потери работы из средств акционерного общества "Государственный фонд социального страхования"

Возврат сумм социальных выплат на случай потери работы

Группа 050 "Специальные государственные пособия"

Участникам Великой Отечественной войны

Инвалидам Великой Отечественной войны

Лицам, приравненным к участникам Великой Отечественной войны

Лицам, приравненным к инвалидам Великой Отечественной войны

Вдовам воинов, погибших в Великой Отечественной войне

Семьям погибших военнослужащих и работников органов внутренних дел

Женам (мужьям) умерших инвалидов и участников войны

Лицам, награжденным орденами и медалями за самоотверженный труд и безупречную службу в тылу в годы Великой Отечественной войны

Пособия матери или отцу, усыновителю (удочерителю), опекуну (попечителю), воспитывающему ребенка-инвалида

Группа 060 "Возврат специальных государственных пособий"

По участникам Великой Отечественной войны

По инвалидам Великой Отечественной войны

По лицам, приравненным к участникам Великой Отечественной войны

По лицам, приравненным к инвалидам Великой Отечественной войны

По вдовам воинов, погибших в Великой Отечественной войне

По семьям погибших военнослужащих и работников органов внутренних дел

По женам (мужьям) умерших инвалидов и участников войны

По лицам, награжденным орденами и медалями за самоотверженный труд и безупречную службу в тылу в годы Великой Отечественной войны

Возврат пособия матери или отцу, усыновителю (удочерителю), опекуну (попечителю), воспитывающему ребенка-инвалида

Группа 070 "Специальные государственные пособия другим категориям граждан"

Инвалидам 1 и 2 группы

Инвалидам 3 группы

Детям инвалидам до 16 лет

Лицам, которым назначены пенсии за особые заслуги перед Республикой Казахстан

Возврат акционерным обществом "Единый накопительный пенсионный фонд", добровольными накопительными пенсионными фондами сумм переводов пенсионных накоплений, сформированных за счет добровольных пенсионных взносов

Группа 080 "Возврат специальных государственных пособий другим категориям граждан"

По инвалидам 1 и 2 группы

По инвалидам 3 группы

По детям инвалидам до 16 лет

По многодетным матерям

По реабилитированным гражданам

По лицам, которым назначены пенсии за особые заслуги перед Республикой Казахстан

Погашение кредиторской задолженности акционерного общества "Единый накопительный пенсионный фонд" по пенсионным накоплениям

Обязательные пенсионные взносы работодателя

Возврат акционерным обществом "Единый накопительный пенсионный фонд" ошибочно зачисленных сумм по обязательным пенсионным взносам работодателя

Государственные пособия по уходу за ребенком до одного года, социальные выплаты на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года из средств акционерного общества "Государственный фонд социального страхования"

Возврат государственных пособий по уходу за ребенком до одного года, социальных пособий на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года из средств акционерного общества "Государственный фонд социального страхования"

Возврат акционерным обществом "Единый накопительный пенсионный фонд" сумм пени за несвоевременное перечисление обязательных пенсионных взносов работодателя

Возврат акционерным обществом "Государственный фонд социального страхования" ошибочно зачисленных сумм пени за несвоевременное перечисление социальных отчислений

Возврат акционерным обществом "Единый накопительный пенсионный фонд" ошибочно зачисленных сумм пени за несвоевременное перечисление обязательных пенсионных взносов

Социальная выплата на случаи потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей) из средств акционерного общества "Государственный фонд социального страхования"

Возврат социальной выплаты на случаи потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей) из средств акционерного общества "Государственный фонд социального страхования"

Пеня за несвоевременное перечисление в акционерное общество "Единый накопительный пенсионный фонд" обязательных пенсионных взносов работодателя

Прочие платежи по разделу 0,

единовременная государственная денежная компенсация гражданам, пострадавшим вследствие ядерных испытаний на Семипалатинском испытательном ядерном полигоне

единовременные выплаты оралманам

ежемесячные выплаты бывшим работникам юридических лиц, ликвидированных вследствие банкротства и признанных ответственными за вред, причиненный жизни и здоровью работникам

назначения государственной адресной социальной помощи

назначения жилищной помощи

ежемесячное государственное пособие по уходу за инвалидом первой группы с детства

прочие платежи (пособия), неучтенные в настоящем разделе

Bankchart.kz рассказывает, что такое НДФЛ, сколько процентов составляет подоходный налог в Казахстане и как его рассчитать?

Краткое содержание и ссылки по теме

- Что такое индивидуальный подоходный налог?

- Что такое корпоративный подоходный налог?

- Ставки подоходного налога

- Как рассчитать подоходный налог в Казахстане

- Уплата подоходного налога

- Подоходный налог в Украине

Что такое индивидуальный подоходный налог?

Думаю, многим известно, что основная составляющая доходов государственного бюджета – это налоги. Налоги бывают разные: налог на землю, социальный налог, налог на транспорт, налог на имущество и другие.

Сегодня хотелось бы поговорить о подоходном налоге.

Подоходный налог (ПН) может взиматься как с физических лиц, и тогда речь идет о индивидуальном подоходном налоге (ИПН), так и с юридических лиц, тогда речь будет идти о корпоративном подоходном налоге (КПН).

Индивидуальный подоходный налог – это налог, уплачиваемый с доходов (предусмотренных налоговым кодексом Республики Казахстан) физических лиц (в том числе с заработной платы и доходов ИП). То есть, плательщиками ИПН являются физические лица и индивидуальные предприниматели, у которых есть доходы.

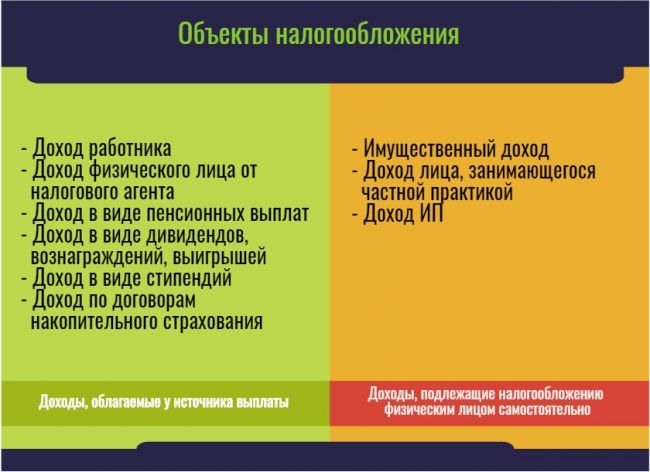

С определения становиться ясно, что объектом налогообложения являются доходы физ. лиц (облагаемые у источника выплаты и облагаемые физическим лицом самостоятельно).

Согласно 342 статье Налогового Кодекса РК предусмотрены следующие налоговые вычеты, на которые имеют право плательщики ИПН:

- вычет в размере обязательного пенсионного взноса

- вычет в размере одной минимальной заработной платы

- вычеты для инвалидов, участников ВОВ, приемных родителей, опекунов и т.д. (в размере 882 минимальных расчетных показателей)

- вычеты, связанные с расходами на медицину

- вычет по добровольным пенсионным взносам

- вычет по вознаграждениям

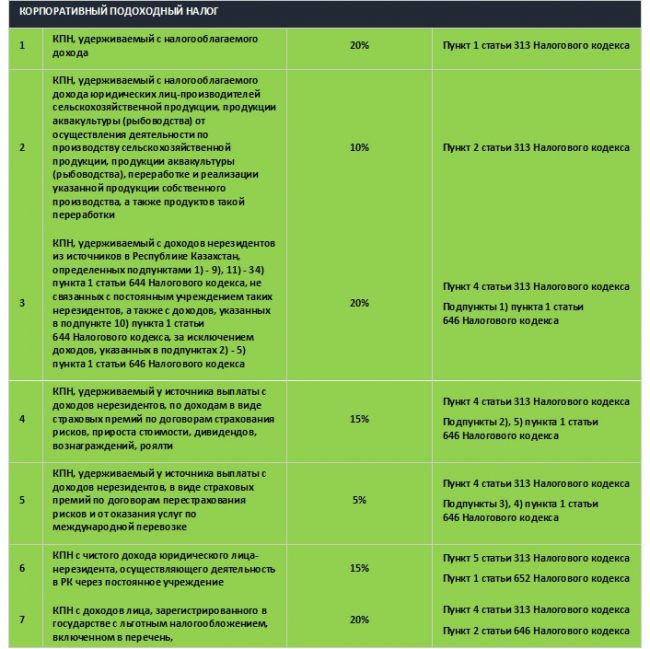

Что такое корпоративный подоходный налог?

Корпоративный подоходный налог – налог, уплачиваемый с доходов юридических лиц. ИЗ определения становится ясно, что плательщиками данного налога являются ЮЛ (резиденты Республики Казахстан, применяющие общеустановленный порядок и нерезиденты Республики Казахстан, осуществляющие деятельность в РК через постоянное учреждение или получающие доходы из источников на территории РК.

Объектами обложения КПН являются: налогооблагаемый доход, доход у источника выплаты и доход юридического лица-нерезидента, осуществляющего деятельность на территории Республики Казахстан через постоянное учреждение.

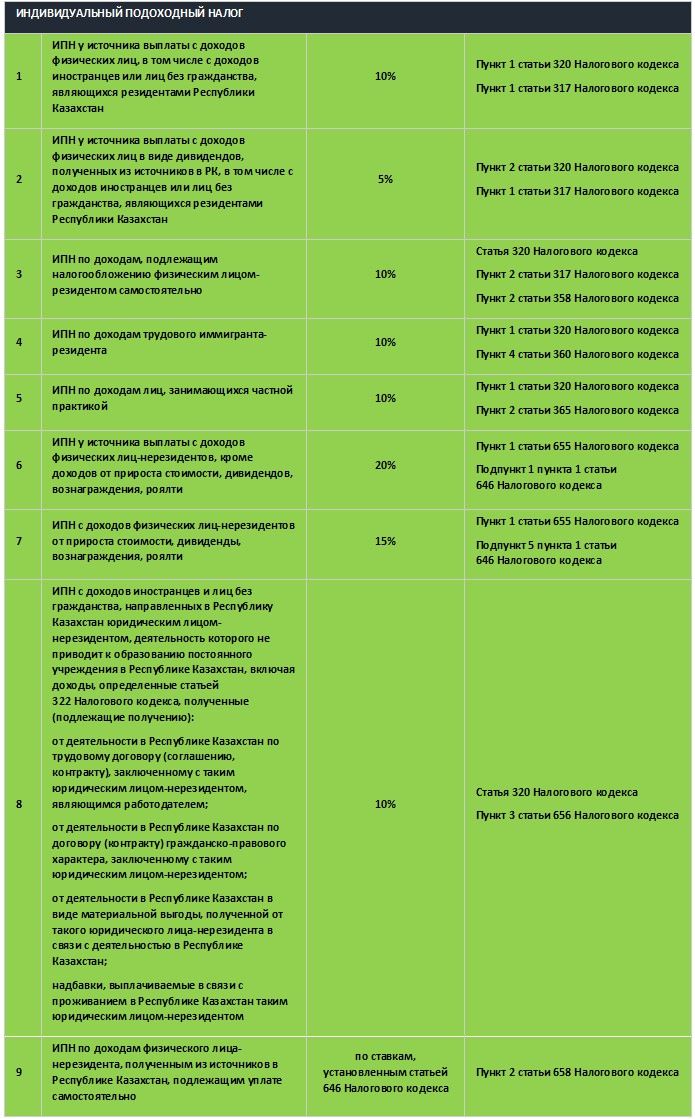

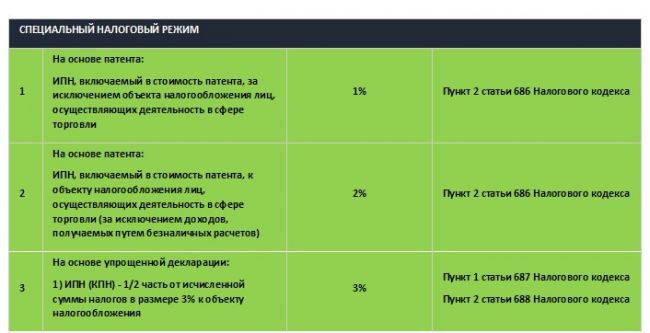

Ставки подоходного налога

Размер ставки ПН зависит от нескольких факторов:

- кто является плательщиком ПН

- от объекта налогообложения

- от налогового режима

На сегодняшний день действуют следующие ставки подоходного налога:

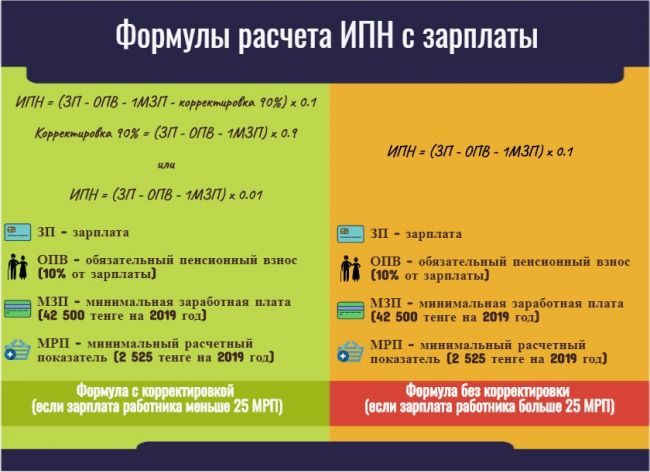

Как рассчитать подоходный налог в Казахстане

Рассмотрим наиболее интересующий для население Казахстана расчет подоходного налога – расчет ИПН с зарплаты.

Расчет индивидуального подоходного налога производится по такой формуле:

ИПН = (ЗП - ОПВ - 1МЗП) х 0.1,

где ЗП – это зарплата, ОПВ – обязательный пенсионный взнос, МЗП – минимальная заработная плата.

Итак, рассмотрим расчет ИПН на примере работника с зарплатой 75 000 тенге.

ИПН = (75 000 – 7 500 – 42 500) х 0.1 = 2 500 тенге

Нужно отметить, что такая формула имеет место, если ваша заработная плата составляет более 25 МРП (63 125 тенге на 2019 год). Если же ваша ЗП меньше 25 МРП, применяется корректировка.

Расчет ИПН с других видов доходов производится по следующим формулам:

- ИПН = облагаемый доход физ. лица от налогового агента х 10%

- ИПН = облагаемый доход в виде пенсионных выплат х 10%

- ИПН = облагаемый доход в виде дивидендов, вознаграждений, выигрышей х 5%

- ИПН = облагаемый доход в виде стипендии х 10%

- ИПН = облагаемый доход по договорам накопительного страхования х 10%

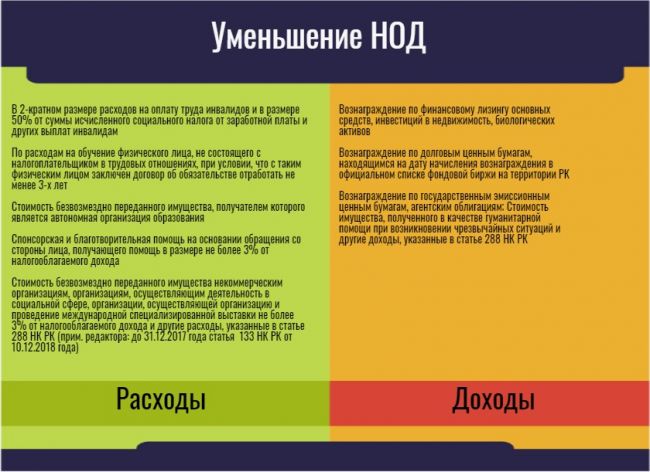

Если речь идет о корпоративном подоходном налоге, то его расчет производится по такой формуле:

КПН = 20% (НОД - уменьшение НОД - убытки прошлых лет),

где НОД – налогооблагаемый доход, который в свою очередь рассчитывается по формуле:

НОД = СГД +/- корректировка дохода - вычеты +/- корректировка доходов и вычетов

Уменьшение налогооблагаемого дохода возможно по следующим видам доходов и расходов:

Уплата подоходного налога

Индивидуальный подоходный налог с дохода облагаемого у источника выплаты уплачивается ежемесячно не позднее 25-го числа месяца следующего за месяцем выплаты дохода. Например, налог на доходы за май, необходимо уплатить до 25 июня.

ИПН с дохода, облагаемого физическим лицом самостоятельно, уплачивается до 10 апреля года следующего за отчетным. То есть, срок уплаты индивидуального подоходного налога за 2019 год — до 10 апреля 2020. Уплата корпоративного подоходного налога осуществляется в эти же сроки.

Читайте также: