Кбк на налог на имущество юридических лиц 2014

Опубликовано: 02.05.2024

Налог на имущество организаций

Налог по имуществу, не входящему в единую систему газоснабжения

| КБК | Наименование платежа |

|---|---|

| 182 1 06 02010 02 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 02010 02 2100 110 | пени по платежу |

| 182 1 06 02010 02 2200 110 | проценты по платежу |

| 182 1 06 02010 02 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по имуществу, входящему в единую систему газоснабжения

| КБК | Наименование платежа |

|---|---|

| 182 1 06 02020 02 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 02020 02 2100 110 | пени по платежу |

| 182 1 06 02020 02 2200 110 | проценты по платежу |

| 182 1 06 02020 02 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Сдавайте отчетность организации через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Налог на имущество физических лиц

Налог на имущество по объектам, расположенным в границах внутригородских муниципальных образований городов федерального значения

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01010 03 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01010 03 2100 110 | пени по платежу |

| 182 1 06 01010 03 2200 110 | проценты по платежу |

| 182 1 06 01010 03 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах городских округов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01020 04 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 04 2100 110 | пени по платежу |

| 182 1 06 01020 04 2200 110 | проценты по платежу |

| 182 1 06 01020 04 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах городских округов с внутригородским делением

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01020 11 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 11 2100 110 | пени по платежу |

| 182 1 06 01020 11 2200 110 | проценты по платежу |

| 182 1 06 01020 11 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах внутригородских районов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01020 12 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 12 2100 110 | пени по платежу |

| 182 1 06 01020 12 2200 110 | проценты по платежу |

| 182 1 06 01020 12 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах муниципальных округов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01020 14 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01020 14 2100 110 | пени по платежу |

| 182 1 06 01020 14 2200 110 | проценты по платежу |

| 182 1 06 01020 14 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах межселенных территорий

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01030 05 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01030 05 2100 110 | пени по платежу |

| 182 1 06 01030 05 2200 110 | проценты по платежу |

| 182 1 06 01030 05 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах сельских поселений

| КБК | Наименование платежа |

|---|---|

| 182 1 06 01030 10 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 01030 10 2100 110 | пени по платежу |

| 182 1 06 01030 10 2200 110 | проценты по платежу) |

| 182 1 06 01030 10 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Налог по объектам, расположенным в границах городских поселений

Для юридических лиц и организаций

КБК для уплаты налога на имущество для юридических лиц и организаций

| НАЛОГ | КБК |

|---|---|

| Налог на имущество организаций, не входящее в Единую систему газоснабжения | 182 1 06 02010 02 1000 110 |

| Налог на имущество организаций, входящее в Единую систему газоснабжения | 182 1 06 02020 02 1000 110 |

КБК для уплаты пени по налогу на имущество для юридических лиц и организаций

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по налогу на имущество организаций, не входящее в Единую систему газоснабжения | пени | 182 1 06 02010 02 2100 110 |

| проценты | 182 1 06 02010 02 2200 110 | |

| штрафы | 182 1 06 02010 02 3000 110 | |

| Пени, проценты, штрафы по налогу на имущество организаций, входящее в Единую систему газоснабжения | пени | 182 1 06 02020 02 2100 110 |

| проценты | 182 1 06 02020 02 2200 110 | |

| штрафы | 182 1 06 02020 02 3000 110 | |

Для физических лиц

КБК для уплаты налога на имущество для физических лиц

| НАЛОГ | КБК |

|---|---|

| Налог, взимаемый в городах федерального значения (Москва, Санкт-Петербург, Севастополь) | 182 1 06 01010 03 1000 110 |

| Налог, взимаемый в границах городских округов | 182 1 06 01020 04 1000 110 |

| Налог, взимаемый в границах межселенных территорий | 182 1 06 01030 05 1000 110 |

| Налог, взимаемый в границах поселений | 182 1 06 01030 10 1000 110 |

КБК для уплаты пени по налогу на имущество для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по налогу, взимаемому в городах федерального значения (Москва, Санкт-Петербург, Севастополь) | пени | 182 1 06 01010 03 2100 110 |

| проценты | 182 1 06 01010 03 2200 110 | |

| штрафы | 182 1 06 01010 03 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах городских округов | пени | 182 1 06 01020 04 2100 110 |

| проценты | 182 1 06 01020 04 2200 110 | |

| штрафы | 182 1 06 01020 04 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах межселенных территорий | пени | 182 1 06 01030 05 2100 110 |

| проценты | 182 1 06 01030 05 2200 110 | |

| штрафы | 182 1 06 01030 05 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах поселений | пени | 182 1 06 01030 10 2100 110 |

| проценты | 182 1 06 01030 10 2200 110 | |

| штрафы | 182 1 06 01030 10 3000 110 | |

Нововведения и особенности исчисления

Налог на владение определенным имуществом платится физическими лицами и организациями. Расчет этого налога производит контролирующий орган и высылает уведомление, по которому налог необходимо уплатить строго в указанный срок.

Нововведения 2016 года для физлиц

НК ввел новые правила расчета налога на имущество, действующие с 1 января 2016 года: за налоговую базу берется его кадастровая стоимость. То есть, чем дороже жилье, тем менее выгодно владельцам будет его иметь, ибо придется платить налог, отличающийся от привычного в десятки раз.

Льготы были сохранены, но только для 1 из объектов недвижимости каждого предусмотренного вида.

ВАЖНО! Если ваше имущество содержит объекты, подлежащие льготному налогообложению, а вы не указали их в декларации (не выбрали, какой из объектов будет базой для льготной налоговой ставки), то налоговая сделает выбор сама в пользу наибольшего для исчисления.

Особенности исчисления

Закон предусматривает некоторые послабления в пользу плательщика: для вычисления налоговой базы полная кадастровая стоимость объекта недвижимости может быть уменьшена:

- для владельцев комнат – на стоимость 10 кв.м. такого жилья;

- хозяева квартир вычтут стоимость 20 кв.м.;

- кадастровую оценку жилого дома для выплаты налога можно уменьшить на стоимость 50 кв.м.

Если после вычетов окажется, что стоимость недвижимости отрицательная, налоговая база принимается за 0.

ВАЖНО! Региональная власть Москвы, Санкт-Петербурга и Севастополя имеет право увеличивать налоговые вычеты и устанавливать региональные льготы.

Уточнить кадастровую стоимость любого объекта недвижимости можно на сайте Росреестра.

Правильно выбираем КБК

При выборе бюджета, в который будет перечислена сумма налога на ваши объекты недвижимости, ориентируется на региональный признак.

Здесь идет деление по следующим группам:

- Города федерального значения (Москва, Санкт-Петербург и Севастополь)

- Границы городских округов

- Границы межселенных территорий

- Границы поселений

Особенности КБК для организаций

Организации платят налог на прибыль в зависимости от того, входит ли их имущество в Единую систему газоснабжения или нет.

«Клерк» Рубрика Налог на прибыль

КБК по налогу на прибыль в 2020-2021 годах применяются трех видов: на уплату налога, пени и штрафа. Каковы КБК по налогу на прибыль в 2020-2021 годах, расскажем в нашем материале.

Плательщики налога на прибыль

Субъектами, в чьи обязанности входят начисление и уплата налога по образовавшейся прибыли, являются все юрлица. Исключение составляют предприятия на льготных режимах налогообложения, таких как ЕНВД, ЕСХН, УСН, а также организации, освобожденные от налога на основании пп. 2 и 4 ст. 246 и ст. 246.1 НК РФ. Совмещение же режимов налогообложения, например, ОСНО и ЕНВД, предполагает начисление налога только в рамках прибыли, полученной на ОСНО.

Ставка налога устанавливается для коммерческих организаций в размере 20%. Исключение составляют некоторые учреждения образовательной и медицинской направленности, сельхозучреждения, участники региональных инвестпроектов и пр. в соответствии со ст. 284 НК РФ.

Платежи по налогу следует перечислять ежемесячно или поквартально. Периодичность начислений зависит от общего объема выручки организации или ее статуса (ст. 286 НК РФ).

Срок уплаты аванса по налогу ― следующий месяц за отчетным периодом, не позже 28-го числа. Итоговая годовая сумма по налогу на прибыль должна быть перечислена в бюджет не позднее 28 марта.

КБК налога на прибыль в 2020-2021 годах для юридических лиц

Перечисление налога совершается в федеральный бюджет и бюджеты субъектов РФ.

На период 2017-2021 годов это распределение установлено таким:

- в федеральный бюджет — 3% от налоговой базы;

- бюджеты субъектов — 17%.

При уплате налога на прибыль в 2020-2021 годах используются следующие КБК (приказы Минфина от 08.06.2020 № 99н, от 29.11.2019 № 207н):

- 182 1 01 01011 01 1000 110 ― для перечислений в федеральный бюджет;

- 182 1 01 01012 02 1000 110 ― при зачислении в бюджеты субъектов РФ.

Данные коды используются организациями, не являющимися консолидированными группами плательщиков, иностранными учреждениями и участниками соглашений о разделе продукции.

На КБК 182 1 01 01090 01 1000 110 необходимо уплачивать налог на прибыль с доходов, полученных в виде процентов по облигациям российских организаций (за исключением облигаций иностранных организаций, признаваемых налоговыми резидентами РФ), эмитированным в период с 01.01.2017 по 31.12.2021 включительно, а также по облигациям с ипотечным покрытием, эмитированным после 01.01.2007.

КБК на штрафы и пени по налогу на прибыль в 2020-2021 годах

Если предприятием допущена просрочка платежей, ему придется уплатить начисленные пени по налогу. Пени рекомендуется начислять и рассчитывать самостоятельно перед сдачей уточненных расчетов в случае образования недоимки.

Платежи за несвоевременную уплату налога также производятся по различным КБК, в зависимости от бюджета ― получателя средств.

Если недоплата произошла по федеральному бюджету, то КБК на пени будет следующим: 182 1 01 01011 01 2100 110. КБК по штрафам ― 182 1 01 01011 01 3000 110.

При обнаружении недоимки в бюджеты субъектов РФ пени перечисляются с использованием КБК 182 1 01 01012 02 2100 110, а для штрафов предусмотрен КБК 182 1 01 01012 02 3000 110.

Но для иных категорий налогоплательщиков законодательством предусмотрены и другие КБК. Для вашего удобства мы собрали основные КБК по налогу на прибыль, действующие в 2020-2021 годах, в единую таблицу:

Итоги

КБК по прибыли в 2020-2021 годах не изменились. При перечислении платежей следует обращать внимание на то, в какой именно бюджет зачисляются средства — для каждого из них характерно использование своего КБК. При несвоевременном перечислении налога плательщику придется уплатить пени и, возможно, штрафы, которые также имеют свои КБК.

- Налоговый кодекс РФ

- Приказ Минфина России от 29.11.2019 № 207н

- Приказ Минфина России от 08.06.2018 № 132н

КБК «Налог на имущество за 2020 год для юридических лиц» — это код, указываемый в платежном поручении для правильной идентификации платежа в бюджете.

КБК «Имущество 2020 для юридических лиц» — это один из основных реквизитов платежного поручения об уплате данного обязательства. Коды бюджетной классификации состоят из 20 цифр, в которых сохраняется информация о платеже и его назначении. Они нужны для правильного разнесения сумм перечисления по статьям бюджета. Чтобы финансовая обязанность считалась исполненной, нужно правильно указать КБК налога на имущество юридических лиц; в 2020 году произошли серьезные изменения в схеме уплаты данного сбора в бюджет.

О системе газоснабжения и почему она влияет на налог

В Приказе Минфина № 132н от 08.06.2018 о кодах на ближайший год предусмотрено несколько КБК налога на имущество в 2020 г.; коды устанавливаются для организаций, и его ставки определяются субъектами РФ. Однако они не могут быть больше 2,2 %. Это общее положение, и в ст. 380 НК РФ содержится несколько исключений из него.

Чтобы правильно перечислить налог на имущество, КБК 2020 для юридических лиц вписывают в платежное поручение. Но чтобы выбрать правильный код, нужно разобраться, что такое Единая система газоснабжения (ЕСГ), так как отдельный код установлен для платежей за объекты, включенные в нее.

Понятие ЕСГ содержится в ФЗ-69 от 31.03.1999; закон входит в систему нормативных актов о газоснабжении в РФ. Термин ЕСГ раскрыт в ст. 6 закона. Это целый производственный комплекс из взаимосвязанных вещей, представляющий собой основу газоснабжения в РФ. Об отнесении основных средств организации ЕСГ бухгалтерия или руководство организации должны знать. В любом случае, если компания руководствуется в своей деятельности указанным федеральным законом, то, скорее всего, принадлежащие ей основные средства отнесены к ЕСГ, и нужно выбрать код 182 1 06 02020 02 1000 110. Если организация не имеет отношения к газификации страны, например, это продовольственный магазин или парикмахерская, или детский сад, нужно использовать КБК 182 1 06 02010 02 1000 110.

Таблица кодов бюджетной классификации

КБК налога на имущество за 2020 год для юридических лиц приведены в таблице.

| Платеж за объекты | Основное обязательство | Пени | Проценты | Штрафы |

| Не включенные в ЕГС | 182 1 06 02010 02 1000 110 | 182 1 06 02010 02 2100 110 | 182 1 06 02010 02 2200 110 | 182 1 06 02010 02 3000 110 |

| Включенные в ЕГС | 182 1 06 02020 02 1000 110 | 182 1 06 02020 02 2100 110 | 182 1 06 02020 02 2200 110 | 182 1 06 02020 02 3000 110 |

Заметьте, что КБК «Пени по налогу на имущество организаций в 2020 году» — это отдельное значение. Для штрафных санкций и процентов также установлены специальные показатели.

Правила расчета

Юридические лица за базу для расчета принимают среднегодовую стоимость или кадастровую стоимость для части объектов в соответствии со ст. 375 НК РФ . КБК налога на имущество в 2020 г. установлены Приказом Минфина, то есть общим федеральным актом. Получателем является ИФНС, на учете в которой состоит юрлицо. Исключением являются объекты, по которым база определяется кадастровой стоимостью. В этом случае сбор уплачивается в налоговую по месту нахождения объекта.

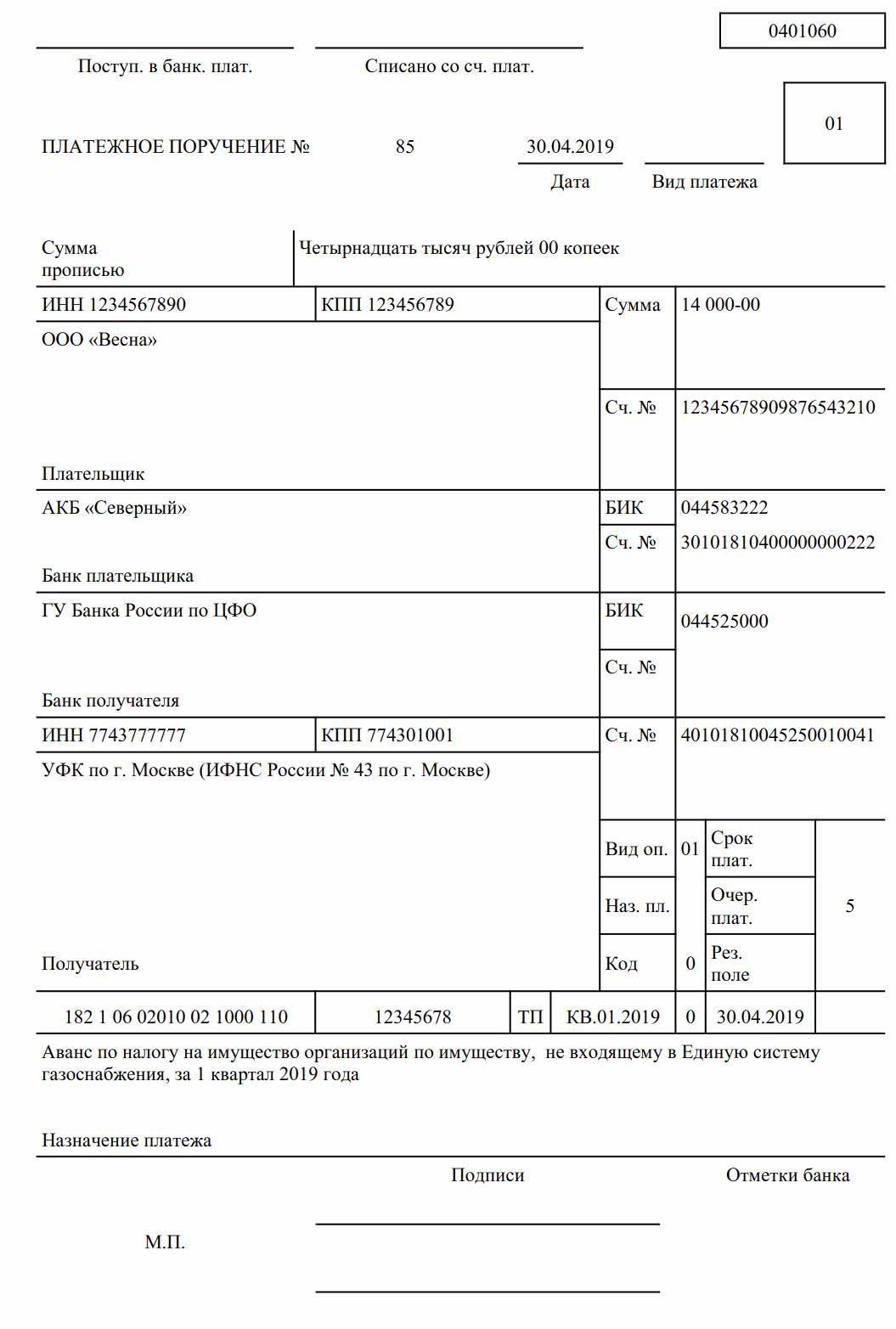

Правила заполнения платежного поручения

КБК, соответствующий цели платежа (будь то квартальный платеж по налогу, пени, штрафы или проценты), вписывается в поле 104 платежки.

Укажите период, за который производится платеж (на образце — за 1 квартал 2020 года). Формат периода платежа выглядит так: «КВ.01.2019». Он должен совпадать с текстом, характеризующим назначение платежа.

Изменения 2020 года

С 2020 года за движимое имущество платеж не перечисляется. Но отчитываться за 2018 г. необходимо по старым правилам.

Изменения были внесены в 2018 г. Так, первая и вторая амортизационные группы были исключены из налогооблагаемых активов по этому имущественному сбору. До 2018 г. основные средства, отнесенные к 3-10 амортизационным группам, признавались объектами налогообложения.

Регионы получили право на установление льгот, при этом некоторые субъекты РФ сразу же освободили плательщиков от обязанности по перечислению имущественного сбора с движимых ОС. Теперь и это новое положение отменено. Таким образом объектом налогообложения становится только недвижимость: федеральное законодательство следует за региональным. Эти изменения внесены Федеральным законом № 302-ФЗ от 03.08.2018.

КБК для уплаты пени по налогу на имущество для юридических лиц и организаций

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

| Пени, проценты, штрафы по налогу на имущество организаций, не входящее в Единую систему газоснабжения | пени | 182 1 06 02010 02 2100 110 |

| проценты | 182 1 06 02010 02 2200 110 | |

| штрафы | 182 1 06 02010 02 3000 110 | |

| Пени, проценты, штрафы по налогу на имущество организаций, входящее в Единую систему газоснабжения | пени | 182 1 06 02020 02 2100 110 |

| проценты | 182 1 06 02020 02 2200 110 | |

| штрафы | 182 1 06 02020 02 3000 110 | |

Для физических лиц

Итоги

По налогу на имущество организаций в 2021 — 2021 годах предусмотрены КБК трех разновидностей: на перечисление налога, уплату пеней и штрафов. Для физлиц предусмотрено 28 значений КБК по налогу на имущество (для уплаты налога в городах, городских районах, в границах сельских поселений и т. д.). Значения этих КБК налоговики указывают в уведомлениях на уплату имущественных налогов, направляемых ежегодно физлицам.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

КБК для уплаты налога на имущество для физических лиц

| НАЛОГ | КБК |

| Налог, взимаемый в городах федерального значения (Москва, Санкт-Петербург, Севастополь) | 182 1 06 01010 03 1000 110 |

| Налог, взимаемый в границах городских округов | 182 1 06 01020 04 1000 110 |

| Налог, взимаемый в границах межселенных территорий | 182 1 06 01030 05 1000 110 |

| Налог, взимаемый в границах поселений | 182 1 06 01030 10 1000 110 |

О системе газоснабжения и почему она влияет на налог

В Приказе Минфина № 132н от 08.06.2018 о кодах на ближайший год предусмотрено несколько КБК налога на имущество в 2021 г.; коды устанавливаются для организаций, и его ставки определяются субъектами РФ. Однако они не могут быть больше 2,2 %. Это общее положение, и в ст. 380 НК РФ содержится несколько исключений из него.

Чтобы правильно перечислить налог на имущество, КБК 2021 для юридических лиц вписывают в платежное поручение. Но чтобы выбрать правильный код, нужно разобраться, что такое Единая система газоснабжения (ЕСГ), так как отдельный код установлен для платежей за объекты, включенные в нее.

Понятие ЕСГ содержится в ФЗ-69 от 31.03.1999; закон входит в систему нормативных актов о газоснабжении в РФ. Термин ЕСГ раскрыт в ст. 6 закона. Это целый производственный комплекс из взаимосвязанных вещей, представляющий собой основу газоснабжения в РФ. Об отнесении основных средств организации ЕСГ бухгалтерия или руководство организации должны знать. В любом случае, если компания руководствуется в своей деятельности указанным федеральным законом, то, скорее всего, принадлежащие ей основные средства отнесены к ЕСГ, и нужно выбрать код 182 1 0600 110. Если организация не имеет отношения к газификации страны, например, это продовольственный магазин или парикмахерская, или детский сад, нужно использовать КБК 182 1 0600 110.

КБК для уплаты пени по налогу на имущество для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

| Пени, проценты, штрафы по налогу, взимаемому в городах федерального значения (Москва, Санкт-Петербург, Севастополь) | пени | 182 1 06 01010 03 2100 110 |

| проценты | 182 1 06 01010 03 2200 110 | |

| штрафы | 182 1 06 01010 03 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах городских округов | пени | 182 1 06 01020 04 2100 110 |

| проценты | 182 1 06 01020 04 2200 110 | |

| штрафы | 182 1 06 01020 04 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах межселенных территорий | пени | 182 1 06 01030 05 2100 110 |

| проценты | 182 1 06 01030 05 2200 110 | |

| штрафы | 182 1 06 01030 05 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах поселений | пени | 182 1 06 01030 10 2100 110 |

| проценты | 182 1 06 01030 10 2200 110 | |

| штрафы | 182 1 06 01030 10 3000 110 | |

Ставки и штраф за неуплату налога на имущество

По сбору на недвижимую собственность для физ- и юрлиц в законодательстве существует две отдельные главы. Пошлина на имущество граждан регламентируется главой 32 ФЗ № 117, а для компаний — главой 30 ФЗ № 117:

- Сбор для компаний. Согласно ст. 380 гл. 30 НК РФ, имущественный налог для предприятий подсчитывается по максимальному тарифу — 2,2%. Для отдельных регионов муниципальные власти вправе корректировать цифру, но не более максимального размера. Также для организаций предусмотрены льготы вплоть до ставки 0%. Но законодательство РФ предупреждает, что с 1 января 2035 года нулевой тариф будет исключен и предприятия будут уплачивать пошлину по тарифу, установленному на тот момент.

- Сбор для граждан. Согласно ст. 406 гл. 32 НК РФ, сумма пошлины подсчитывается исходя из кадастровой или инвентаризационной цены имущества. В п. 4 ст. 406 тариф сбора варьируется от 0,1% при стоимости до 300 000 рублей до 2% при цене, равной более 500 000 рублей. Так же, как и для расчета пошлины для предприятий, для граждан муниципальные власти вправе установить дифференцированные тарифы, которые зависят от кадастровой цены, коэффициента-дефлятора, действующего на момент подсчета, места расположения объекта обложения сбором.

Для обоих типов плательщиков отчетный промежуток равен календарному году, а авансовые платежи вносятся ежемесячно. Пропущенные платежи и несвоевременное внесение налоговых средств наказывается по одной статье для обоих субъектов по уплате налога на собственность. Согласно ст. 122 НК РФ ФЗ № 146 от 31.07.1998 (ред. 27.12.2018), штраф за:

- ненамеренную неуплату — 20% от налоговой суммы;

- намеренную неуплату — 40% от суммы сбора.

Нововведения и особенности исчисления

Налог на владение определенным имуществом платится физическими лицами и организациями. Расчет этого налога производит контролирующий орган и высылает уведомление, по которому налог необходимо уплатить строго в указанный срок.

Нововведения 2021 года для физлиц

НК ввел новые правила расчета налога на имущество, действующие с 1 января 2021 года: за налоговую базу берется его кадастровая стоимость. То есть, чем дороже жилье, тем менее выгодно владельцам будет его иметь, ибо придется платить налог, отличающийся от привычного в десятки раз.

Льготы были сохранены, но только для 1 из объектов недвижимости каждого предусмотренного вида.

ВАЖНО! Если ваше имущество содержит объекты, подлежащие льготному налогообложению, а вы не указали их в декларации (не выбрали, какой из объектов будет базой для льготной налоговой ставки), то налоговая сделает выбор сама в пользу наибольшего для исчисления.

Отличия КБК по имущественному налогу для юридических и физических лиц

Имущественный сбор уплачивают физлица и фирмы. Для первых и вторых пошлина различается по типу. Так, для граждан это местный сбор, а для предприятий — региональный.

Физлица вносят налоговые средства в зависимости от нахождения собственности: в черте города (район), пригород, село, область. Сбор на недвижимую собственность компаний уплачивают в зависимости от нахождения имущества на территории Единой системы газоснабжения.

Единая система газоснабжения — территория, на которой расположена федеральная магистраль газопровода, передающая природный газ по всей стране. Так как налоговая база рассчитывается из кадастровой стоимости собственности, то и расположение имущества влияет на цену последнего. Исходя из цены подсчитывается сумма сбора, а при уплате пошлины организации указывают эту информацию. Чтобы налоговикам было проще понять, какой взнос делает фирма, тип платежа зашифрован под соответствующим КБК. Таким образом, КБК на налог на имущество физических лиц и предприятий различается по типу самого сбора.

КБК для уплаты штрафов по страховым взносам на 2021 год

| Наименование платежа | КБК |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 0200 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 0200 160 |

| Медицинские взносы | 182 1 0213 160 |

| Социальные взносы | 182 1 0210 160 |

| Взносы на травматизм | 393 1 0200 160 |

Коды бюджетной классификации (КБК) на — 2021 год

Восемнадцатый, девятнадцатый и двадцатый разряды принимают следующие значения: при уплате налогов и госпошлины это «110», при уплате страховых взносов — «160», при перечислении платежей за пользование недрами или природными ресурсами — «120».

Четвертый, пятый и шестой разряды показывают группу доходов. Для налога на прибыль и НДФЛ — это «101», для страховых взносов — «102», для НДС и акцизов — «103», для налога на имущество, транспортного и земельного налогов — «106», для единых налогов при «упрощенке», ЕНВД и ЕСХН — «105», для госпошлины — «108».

КБК для уплаты страховых взносов на 2021 год

Минфин России утвердил новые коды бюджетной классификации для платежных поручений на страховые отчисления приказом от 08.06.2020 № 99н.

| Наименование платежа | КБК |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 0220 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 0220 160 |

| Медицинские взносы | 182 1 0213 160 |

| Социальные взносы | 182 1 0210 160 |

| Взносы на травматизм | 393 1 0200 160 |

Ключевые изменения по КБК и налогам в 2021 году

Новый год сулит важные изменения в порядке налогообложения имущественных активов. Так, законодатели определили, что с 2021 года все движимые основные средства будут освобождены от налогообложения.

Напомним, что в 2021 году налогооблагаемыми объектами признавались основные средства, отнесенные к 3-10 амортизационным группам. Первая и вторая амортизационные группы были исключены из налогооблагаемых активов по имущественному сбору.

Ставки и льготы по движимым активам устанавливались на региональном уровне. Некоторые субъекты РФ предусмотрели полное освобождение налогоплательщиков от уплаты налога с движимых основных средств. Другие регионы утвердили сниженные ставки. Однако есть и те области, в которых налог на движимые активы исчислялся по максимуму — 1,1 %.

Такие нормы утвердил Федеральный закон № 302-ФЗ от 03.08.2018. Отметим, что, несмотря на существенные нововведения, КБК налога на имущество за 2021 год для юридических лиц не изменят. Проверьте, правильный ли КБК вы указали в платежном поручении.

Обратите внимание, что нововведения применимы к обязательствам, исчисляемым с 2021 г., но не ранее. А следовательно, отчитаться за 2018 г. придется по старым правилам. Также придется и начислить сумму обязательства по движимым активам в соответствии с той ставкой, которая действует именно в вашем регионе.

Уточнить, какие льготы, ставки и отчетные периоды утвердили чиновники вашего субъекта, можно на официальном сайте ФНС.

Ответ Председателя КГД МФ РК от 20.03.2019 г. на вопрос от 22.02.2019 г. № 536832

Физическое лицо, не является ИП, и имеет объект налогообложения, используемый (подлежащий использованию) в предпринимательской деятельности. Согласно статье 530 Налогового кодекса от 25.12.2017 г. физическое лицо исчисляет и уплачивает налог на имущество и представляет налоговую отчетность по данному виду налога в порядке, определенном главой 64 Налогового кодекса для ИП, применяющих специальный налоговый режим для субъектов малого бизнеса (т.е. форму 700.00). Таким образом в статье 530 указанные физические лица приравниваются к ИП, которые уплачивают налог на имущество на КБК 104101. Согласно правилам составления формы 700.00 (за 2021, 2021 гг.) физическое лицо, не являющееся ИП, по объектам, указанным в статье 530 Налогового кодекса, заполняет приложение 700.03 к декларации, где в строке 700.03.001 указывает сумму налога на имущество по коду бюджетной классификации 104102, которая затем переноситься в строку 700.00.005 III формы 700.00 с тем же КБК 104102. Касательно правил заполнения строк 700.00.007 и 700.00.008, утвержденных приказом Министра финансов РК от 12 февраля 2021 года № 166, сказано (за 2021, 2021 гг.): «5) в случае если сумма исчисленного налога за налоговый период, указанная в строке 700.00.005 по каждому коду бюджетной классификации, больше суммы исчисленных текущих платежей, отраженной в строке 700.00.006, в строке 700.00.007 указывается сумма налога к начислению, определяемая как разница строк 700.00.005 и 700.00.006 (700.00.005 — 700.00.006); 6) в случае если сумма исчисленных текущих платежей за налоговый период, указанная в строке 700.00.006, больше суммы исчисленного налога, отраженной в строке 700.00.005, в строке 700.00.008 указывается сумма налога к уменьшению, определяемая как разница строк 700.00.006 и 700.00.005 (700.00.006 — 700.00.005);». В то время, как в утвержденной тем же приказом форме 700.00 по строке 700.00.007 указано «Сумма налога к начислению по КБК 104101 (700.00.003-700.00.004)» и по строке 700.00.008 указано «Сумма налога к начислению по КБК 104101 (700.00.004-700.00.003)». 1. По какому КБК физическое лицо должно отражать налог на имущество и уплачивать данный налог? 2. Следует ли при расчете строк 700.00.007 и 700.00.008 учитывать налог на имущество, отраженный в строках 700.00.005 II и 700.00.005 III, т.е. исчисленный кроме по КБК 104101? 3. Не приведут ли данные действия к двойному начислению сумм из строк 700.00.005 II и 700.00.005 III в лицевом счете?

Кбк для штрафов по налогам

Если вы получили извещение о начисленном вам штрафе от ГИБДД, его надо оплатить по правильным реквизитам. Обратите внимание, коды бюджетной классификации по этому виду штрафов одинаковы для всех регионов РФ, они зависят от того, какой у вас автомобиль и что именно вы на нем нарушили. Ищите необходимый вам КБК среди нижеперечисленных.

- За нарушение бюджетного законодательства на федеральном уровне 1 1600 140.За недоимку в Пенсионный фонд – 1 16 20010 06 0000 140.

- За невыплату в положенное время взносов в ФСС – 1 16 20020 07 0000 140.

- За неуплату взносов в ФФОМС – 1 1600 140.

- Штраф за выявленные проверкой нарушения работы с наличностью, произведения кассовых операций, использования специальных счетов в банке (если это было обусловлено требованиями) – 1 1600 140.

- За нарушения, связанные с использованием валюты 1 16 05000 01 0000 140.

Это интересно: Как Попасть В Программу По Ремонту Многокартирного Дома Где Выделено 214 Млн.Руб.

Читайте также: