Какой налог является для домашних хозяйств самым тяжелым

Опубликовано: 14.05.2024

Налогоплательщики, занимающиеся сельским хозяйством, имеют право на нулевую ставку по налогу на прибыль в соответствии с пунктом 1.3 статьи 284 Налогового кодекса или на применение специального налогового режима в виде уплаты единого сельскохозяйственного налога (ЕСХН) в соответствии с главой 26.1 НК РФ. Подробнее об этом читайте в нашей статье, подготовленной экспертами бератора.

Сельскохозяйственные производители – кто они?

Сельскохозяйственными товаропроизводителями для целей применения главы 25 НК РФ признаются организации, отвечающие критериям, приведенным в статье 346.2 НК РФ:

- организации, производящие сельскохозяйственную продукцию, осуществляющие ее первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах), реализующие эту продукцию;

- сельскохозяйственные потребительские кооперативы (перерабатывающие, сбытовые (торговые), снабженческие, садоводческие, огороднические, животноводческие), признаваемые таковыми в соответствии с Федеральным законом от 8 декабря 1995 г. № 193-ФЗ «О сельскохозяйственной кооперации».

При этом должны быть соблюдены определенные условия: в общем доходе от реализации таких организаций доля дохода от реализации произведенной ими сельскохозяйственной продукции, включая продукты ее первичной переработки, произведенные ими из сельскохозяйственного сырья собственного производства, должна составлять не менее 70%.

В налоговых целях сельскохозяйственными товаропроизводителями также признаются:

- градо- и поселкообразующие российские рыбохозяйственные организации, численность работающих в которых с учетом совместно проживающих с ними членов семей составляет не менее половины численности населения соответствующего населенного пункта;

- сельскохозяйственные производственные кооперативы (включая рыболовецкие артели (колхозы)).

При этом указанные организации должны удовлетворять следующим условиям:

- в общем доходе от реализации доля дохода от реализации их уловов водных биологических ресурсов и (или) произведенной собственными силами из них рыбной и иной продукции из водных биологических ресурсов составляет за налоговый период не менее 70%;

- рыболовство осуществляется на судах рыбопромыслового флота, принадлежащих им на праве собственности или используемых их на основании договоров фрахтования.

Что касается крестьянских (фермерских) хозяйств (КФХ), то им не нужно подтверждать статус сельхозпроизводителя 70-процентной долей дохода от реализации сельхозпродукции, поскольку оно уже является таковым по закону. Об этом сказано в Письме Минсельхоза России от 19 сентября 2016 г. № 14/232.

КФХ – это объединение граждан, связанных родством и (или) свойством, имеющих в общей собственности имущество и совместно осуществляющих производственную и иную хозяйственную деятельность (производство, переработку, хранение, транспортировку и реализацию сельскохозяйственной продукции), основанную на их личном участии. КФХ признаются сельскохозяйственными товаропроизводителями в соответствии с Федеральным законом от 11 июня 2003 г. № 74-ФЗ «О крестьянском (фермерском) хозяйстве» и им в целях получения статуса сельскохозяйственных товаропроизводителей не требуется подтверждать долю дохода от реализации сельскохозяйственной продукции в размере не менее чем семьдесят процентов за календарный год.

Таким образом, КФХ, как признанный по закону сельхозпроизводитель, сразу имеет право на льготное налогообложение прибыли. Но, чтобы применять режим ЕСХН, соответствовать установленным критериям об удельном весе (70% и более) доли доходов от реализации сельхозпродукции в общем доходе от реализации нужно и КФХ.

Особенности налогообложения сельскохозяйственных производителей

Согласно пункту 3 статьи 346.1 НК РФ плательщики ЕСХН не уплачивают:

- налог на прибыль для организаций и НДФЛ для индивидуальных предпринимателей;

- НДС;

- налог на имущество.

Те, кто предпочел нулевую ставку по налогу на прибыль (п. 1.3 ст. 284 НК РФ), имеют возможность предъявлять НДС покупателям – плательщикам НДС. Хотя по многим видам сельхозпродукции применяется пониженная ставка НДС в размере 10%. Также они платят еще и налог на имущество.

Нулевая ставка по прибыли

Итак, для налогоплательщиков – сельскохозяйственных товаропроизводителей есть возможность выбора. Они могут применять специальный налоговый режим в виде уплаты ЕСХН или, отказавшись от него, платить налог на прибыль по нулевой ставке по деятельности, связанной с реализацией произведенной ими сельскохозяйственной продукции, а также с реализацией произведенной и переработанной или собственной сельскохозяйственной продукции (п. 1.3 ст. 284 НК РФ). Данные налогоплательщики должны отвечать критериям, установленными пунктом 2 статьи 346.2 НК РФ (для сельского хозяйства), или критериям, приведенным в подпункте 1 или 1.1 пункта 2.1 той же статьи (для рыболовецких организаций).

А именно: доля выручки от реализации произведенной продукции растениеводства, сельского и лесного хозяйства, животноводства, выращивания и доращивания рыб и других водных биологических ресурсов или их вылова должна составлять в общем размере доходов от реализации не менее 70 процентов.

На какие доходы распространяется нулевая ставка

Согласно п. 1.3 ст. 284 НК РФ для сельхозпроизводителей ставка по налогу на прибыль организаций устанавливается в размере 0% только в отношении деятельности, связанной с реализацией произведенной ими сельскохозяйственной продукции, а также с реализацией произведенной и переработанной ими собственной сельскохозяйственной продукции. В отношении деятельности, не связанной с сельхозпроизводством, применяется общая ставка 20%.

Заметим, что, в отличие от образовательных или медицинских организаций, у сельскохозяйственных производителей нет права выбора, какую ставку – общеустановленную (20%) или специальную (0%) – применять при исчислении налога с прибыли, полученной от сельскохозяйственной деятельности. Эта прибыль должна облагаться только по ставке 0%.

В отношении же доходов по иным видам деятельности сельскохозяйственные производители применяют налоговые ставки, установленные статьей 284 НК РФ. При этом они должны вести раздельный учет доходов и расходов (п. 2 ст. 274 НК РФ).

Следует обратить на то, что в пункте 1.3 статьи 284 НК РФ говорится не просто о реализации сельскохозяйственной продукции, а о деятельности, связанной с такой реализацией. Поэтому это могут быть любого рода доходы, даже внереализационные, если они напрямую связаны с основной сельскохозяйственной деятельностью. Тогда к ним может быть применена ставка 0 процентов на основании пункта 2 статьи 274 НК РФ.

Согласно пункту 2 статьи 274 НК РФ налоговая база по прибыли, облагаемой по ставке, отличной от ставки, указанной в п. 1 ст. 284 НК РФ (20 процентов), определяется налогоплательщиком отдельно. Налогоплательщик при этом должен вести раздельный учет доходов (расходов) по операциям, по которым предусмотрен отличный от общего порядок учета прибыли и убытка.

К доходам в целях главы 25 НК РФ относятся (п. 1 ст. 248 НК РФ):

- доходы от реализации товаров (работ, услуг) и имущественных прав;

- внереализационные доходы.

Следовательно, порядок определения налогоплательщиком налоговой базы по прибыли, облагаемой не по ставке 20 процентов, распространяется на все группы доходов, включая внереализационные.

Исходя из этого, такие расходы, к примеру, как возмещение ущерба, понесенного в результате падежа животных из-за некачественного корма, может рассматриваться в качестве внереализационных доходов, связанных с деятельностью по реализации произведенной сельскохозяйственными товаропроизводителями сельскохозяйственной продукции, а также произведенной и переработанной этими организациями собственной сельскохозяйственной продукции. А значит, в отношении указанных доходов можно применять ставку налога на прибыль 0 процентов. На это обратил внимание Минфин России в письме от 12 февраля 2016 г. № 03-03-06/1/7737.

Этот вывод может распространяться и на другие подобные доходы, получаемые сельскохозяйственными товаропроизводителями в процессе своей деятельности.

Таким образом, доходы и расходы (в том числе внереализационные доходы и расходы) должны учитываться раздельно для целей налогообложения по видам деятельности, облагаемым по разным ставкам.

Как перейти на ЕСХН

Сельскохозяйственные товаропроизводители могут не использовать общий режим налогообложения, а перейти на уплату ЕСХН. Не вправе перейти на уплату ЕСХН организации и предприниматели:

- у которых в общем доходе от реализации товаров, работ или услуг доля дохода от реализации сельхозпродукции и (или) рыбы (включая продукцию первичной переработки) составляет менее 70%. Этот показатель определяется по итогам работы за год, предшествующий году подачи заявления о переходе на ЕСХН;

- занимающиеся производством подакцизных товаров;

- переведенные на уплату единого налога на вмененный доход по отдельным видам деятельности.

Перейти на уплату ЕСХН можно, подав соответствующее уведомление в свою налоговую инспекцию. Лица, оказывающие услуги сельхозпроизводителям в области растениеводства и животноводства и изъявившие желание перейти на применение ЕСХН с 1 января 2017 года, уведомляют налоговую инспекцию о переходе на этот режим не позднее 15 февраля 2017 года.

Налоговым периодом по ЕСХН является календарный год, а отчетным – полугодие. Декларации по итогам полугодия предоставлять не нужно, но нужно платить авансовые платежи по ЕСХН. Годовую декларацию фирма должна представить в инспекцию до 31 марта года, следующего за истекшим налоговым периодом. Форма декларации по ЕСХН и порядок ее заполнения утверждены приказом ФНС России от 28 июля 2014 года №ММВ-7-3/384@ (в редакции Приказа ФНС России от 1 февраля 2016 г. № ММВ-7-3/51@).

Если статус сельхозпроизводителя утрачен

Пункт 1.3 статьи 284 НК РФ и глава 26.1 НК РФ устанавливают только условие соответствия статусу сельхозпроизводителя, чтобы применять ставку 0% по деятельности, связанной с реализацией сельхозпродукции. Налоговые последствия невыполнения этого условия в виде пеней и штрафов нигде не оговорены.

Однако в пункте 4 статьи 346.3 НК РФ прописан алгоритм действий налогоплательщика при утрате им статуса сельскохозяйственного производителя. А именно: если по итогам налогового периода налогоплательщик не соответствует условиям, установленным пунктами 2, 2.1, 5 и 6 статьи 346.2 НК РФ, он считается утратившим право на применение ЕСХН с начала налогового периода, в котором допущено нарушение. В связи с этим налогоплательщик в течение месяца по окончании соответствующего налогового периода (то есть в течение января) должен:

- пересчитать свои налоговые обязательства по налогу на прибыль за год с применением ставки 20%;

- уплатить в бюджет начисленные авансовые платежи по налогу;

- представить уточненные декларации.

Читайте в бераторе

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Я живу в небольшой станице с населением в 10 000 человек. Все дома здесь частные, и большинство держит подсобное хозяйство. Два года назад мы с мужем тоже решили попробовать и купили 15 кур-несушек.

Рассказываю, во сколько обходится домашние мясо и яйца. Чтобы рассчитать экономику, я учитывала стоимость животных и затраты на корм.

Как содержим. Мы начали с покупки 15 молодых кур. Сейчас у нас 50 взрослых птиц и столько же подросших цыплят. Они живут в курятнике с просторным выгулом, где можно щипать травку и греться на солнышке.

Каждый день куры поедают около 5 килограмм корма — сухой дерти или дерти, запаренной с овощами. Его стоимость — 10 ₽ за килограмм, получается, на прокорм всего поголовья мы тратим 50 ₽ в день. Иногда подкармливаем птиц тыквой, кабачками и некоторыми отходы со стола — эти расходы я не считала отдельно.

Что получаем. Несутся куры по-разному: то за целый день ни одного яйца, то сразу 20 штук. Все зависит от времени года, периода линьки и кучи других факторов.

Насколько это выгодно. В среднем в день мы собираем по 10 яиц, а тратим на корм 50 ₽. В «Магните» десяток стоит от 40 ₽, на рынке и на доске объявлений — от 50−60 ₽.

На первый взгляд, покупать в «Магните» выгоднее. Но у домашних кур яйца вкуснее, а желтки ярче. В любой момент можно зарубить курицу и получить пару килограммов домашнего мяса, а это дополнительная выгода.

Что я узнала о разведении кур-несушек:

-

чтобы куры не мерзли зимой, нужно утеплять курятник или ставить печку;

строго вымеряйте количество корма: если птицы набирают жир, то несут меньше яиц;

птицам нужен свет, так что зимой на несколько часов приходится включать лампочки в курятнике;

Как содержим. Бройлеры — те же куры, только их держат для мяса. Мы берем суточных цыплят КОББ-500 партиями по 40−50 штук. Держим их в клетках — так они меньше двигаются и лучше набирают вес.

Если холодно, обязательно вешаем простые или инфракрасные лампы, чтобы цыплята не мерзли. В первые две недели пропаиваем их витаминами и антибиотиками для профилактики болезней. Кормим комбикормом — если давать дерть, бройлеры растут медленнее, и держать их приходится дольше.

Что получаем. Птицы очень быстро растут — за два месяца набирают около трех килограмм. Если зарубить такого бройлера, тушка весит 2−2,5 килограмма.

С каждой партии мы получаем минимум 80 килограмм мяса. Некоторые тушки замораживаем целиком, другие перерабатываем в фарш или сразу разделываем на филе, суповой набор и окорочка. Мясо храним в морозилке и едим, пока подрастает следующая партия.

Насколько это выгодно. Давайте посчитаем на примере одной из партий. 50 бройлеров обошлись в 2 550 ₽, на корм и витамины мы потратили 9 200 ₽. Общие расходы — 11 750 ₽.

С этой партии мы получили 103 килограмма мяса. Значит, себестоимость одного килограмма — 114 ₽. В «Магните», на рынке и досках объявлений килограмм курятины стоит 150−160 ₽. Получается, домашние бройлеры намного дешевле.

Что я узнала о разведении бройлеров:

-

лучше вакцинировать птицу, чтобы избежать падежа;

в клетках птицы меньше двигаются и растут быстрее, снижается риск инфекционных заболеваний;

в возрасте четырех-пяти недель бройлерам важно давать средства от глистов;

Чтобы отследить распродажи или найти выгодные предложения, нужно много времени. Но если вам важней сэкономить деньги, можно найти отличные варианты.

Например, можно пользоваться сервисом «Едадил», заказывать товары на AliExpress, WildBerries и My-shop, искать нужное на «Юле» и «Авито». Чтобы выбрать хороший товар, читайте отзывы и внимательно смотрите на размеры.

Например, мы купили на AliExpress рюкзак сыну-первокласснику. Рюкзак вместительный, отлично держит форму, в нем есть все нужные отделения, он не выглядит громоздким и обошелся всего в 2 000 ₽.

Для сравнения: в розничных магазинах Тюмени продают рюкзаки за 3000−5000 ₽. Самый дорогой школьный рюкзак я видела за 9 000 ₽.

Как содержим. Свиней держим в отдельном помещении, состоящем из трех загонов, — животные разных возрастов живут отдельно. Новых поросят покупаем каждые два-три месяца, сейчас в свинарнике восемь хрюшек, одна из них скоро отправится под нож.

Кормим свиней кашей: муж варит картофельные очистки и другие отходы от овощей, потом засыпает в этот отвар дерть, и все перемешивает. Иногда добавляем кабачки и тыкву с огорода, внутренности кур и уток — свиньи всеядны.

Что получаем. Свинья растет год и достигает 90–100 килограммов.

Насколько это выгодно. Свиней из этой партии мы еще не резали, а предыдущий опыт был очень неудачный. Поэтому расчеты приблизительные.

Месячный поросенок стоит 3 000 ₽. За год он съедает тонну дерти и около полутонны картофеля — все вместе 12 500 ₽. То есть дно животное обходится нам в 15 500 ₽.

Далеко не всегда свинья набирает 100 килограмм веса. Предположим, мы получили 70 килограмм, тогда себестоимость одного — 221 ₽. В магазине свинина стоит 300 ₽, в «Магните» — от 200 ₽. На досках объявлений можно купить мясо по 180 ₽ за килограмм, если брать сразу половину или четверть тушки.

Что я узнала разведении свиней:

-

лучше сразу кастрировать кабанов: после этого они быстрее прибавляют в весе, а мясо не воняет;

нужно удалять животным клыки: когда они растут, свиньи плохо едят и не набирают вес;

лучше контролировать порции — от избытка еды у свиней растягиваются желудки;

Хозяйство отнимает много времени. Кажется, все просто: кормишь животных и птиц два-три раза в день. В реальности дел больше: приходится чистить загоны и клетки, варить и запаривать кашу, молоть дерть, мыть кормушки и поилки. Каждый день на это уходит минимум два часа.

Обработка мяса тоже занимает время: чтобы ощипать одну утку, нужно потратить около часа, а на разделку свиньи может уйти целый день.

А еще бывают непредвиденные ситуации. Например, однажды наши свиньи вырвали дверь в загон, и муж потратил два часа на установку новой.

Животные болеют и умирают. Подсобное хозяйство всегда непредсказуемо. Например, наша первая партия бройлеров была неудачной. Больше половины птиц заболели и умерли, лечение не помогло.

В общей сложности мы потратили на бройлеров 12 000 ₽, а получили всего 50 килограмм мяса. Себестоимость килограмма — 240 ₽, намного дороже, чем на рынке и в магазине.

Риск болезней есть всегда: в ваш регион может прийти африканская чума свиней или птичья холера. И тогда животных принудительно изымут и уничтожат, а вам дадут лишь небольшую компенсацию.

Хозяйство — это дорого. Если на участке нет оборудованного птичника, свинарника или хотя бы загонов, придется вложить много денег. Нужно построить курятник с отоплением и вентиляцией, купить или сделать клетки для бройлеров, оборудовать место для хранения корма и разделки тушек, приобрести морозилку.

Например, у нас новый сарай с тремя отсеками: курятником, свинарником и зернохранилищем. Муж все строил сам, но на материалы мы потратили 150 000 ₽. Если нанимать строителей, выйдет еще дороже.

На современном этапе домашние хозяйства рассматриваются как принципиально важная часть национальной экономической системы, одним из крупнейших субъектов как экономики в целом, так и экономической деятельности в частности, от результатов которой зависит благосостояние всего населения страны, а также отдельной хозяйственной единицы.

В настоящее время термин «домашнее хозяйство» все более широко используется в научной литературе и статистических материалах, охватывает все виды трудовой, производственной и экономической деятельности. Проанализировав определения домашнего хозяйства таких авторов, как А. Баскин, А.А. Земцов, Т.Ю. Осипов и другие, нами был сделан вывод о том, что авторы, раскрывая данное понятие, сходятся в следующем:

- домашнее хозяйство определяется как отдельное физическое лицо, либо небольшие группы лиц, проживающие в одних и тех же помещениях совместно;

- обладает самостоятельностью в принятии решений по распоряжению своими финансовыми и другими ресурсами;

- объединяет полностью или частично свои доходы и накопленное имущество;

- совместно использует конкретные виды товаров и услуг, чаще всего жилья и питания.

Сектор домашних хозяйств представляет собой совокупность институциональных единиц, однородных с точки зрения выполняемых им функций в экономическом процессе и способа затрат. [2] Структура сектора домашних хозяйств по Классификатору институциональных единиц по секторам экономики представлена на рисунке 1.

Рисунок 1. Структура сектора домашних хозяйств по КИЕС [2]

Как иллюстрирует представленная на рисунке 1 структура сектор домашних хозяйств включает в себя:

- лиц или группы лиц, постоянно проживающих в рамках определенных структур, которые имеют весьма ограниченные возможности для независимого принятия мер или решений в экономических вопросах или же вообще лишены таких возможностей, такие лица в совокупности рассматриваются в качестве одной институциональной единицы, то есть одного домашнего хозяйства;

- домашние хозяйства, основной функцией которых является производство товаров, либо оказание работ или услуг;

- домашние хозяйства, которые не являются самостоятельными институциональными единицами, так как они не обладают независимостью от их собственников и не обладают другими признаками институциональных единиц;

- лиц или группы лиц, основной функцией которых является потребление и которые производят товары и нефинансовые услуги исключительно для своего собственного потребления.

В научной и экономической литературе отводится важное место формированию бюджета домашних хозяйств. В современных условиях экономики доходная часть бюджета домашних хозяйств формируется за счет доходов наемного труда, доходов от предпринимательской деятельности, от собственности, капитала, социальных трансфертов и прочих доходов.

Следует отметить, что некоторые домашние хозяйства производят определенные виды товаров и услуг не только для собственного потребления, но и на продажу, взамен получая доход. Производство домашними хозяйствами различных товаров и услуг для продажи может осуществляться по средствам их предпринимательских способностей, то есть самостоятельность в принятии решений и личная ответственность за обеспечение необходимыми средствами, направленных на систематическое получение дохода, необходимого для удовлетворения потребностей. Так, предпринимательскую деятельность по производству товаров и оказанию услуг невозможно ни с юридической, ни с экономической точек зрения отделить от домашних хозяйств. Таким образом, домашние хозяйства могут получать предпринимательские доходы. Виды предпринимательского дохода домашних хозяйств представлены на рисунке 2.

Рисунок 2. Виды предпринимательского дохода домашних хозяйств

Как иллюстрирует рисунок 2, предпринимательские доходы домашних хозяйств возникают как в результате ведения ими предпринимательской деятельности, так и в результате ведения деятельности на условиях самозанятости. Отметим, что данный вид доходов может быть получен как в рамках организованного предпринимательства, домашних хозяйств зарегистрированных в форме индивидуальных предпринимателей, либо крестьянско – фермерских хозяйств, так и неорганизованного – частной неорганизованной торговли, надомного и кустарного производства, спорадического оказания услуг и другие.

Предпринимательский доход домашних хозяйств являются важным источником в структуре всех возможных доходов домашних хозяйств, после доходов от оплаты труда и социальных трансфертов. Структура денежных доходов домашних хозяйств представлена на рисунке 3.

По данным рисунка 3 можно сделать вывод, что развитие рыночных отношений в России сопровождается снижением доли предпринимательского дохода в структуре совокупных доходов домашних хозяйств: за период 2000 – 2015 года удельный вес доходов от предпринимательской деятельности снизился на 7,5 п.п.

Рисунок 3. Структура денежных доходов домашних хозяйств, % [9]

К расходам домашних хозяйств относятся денежные средства, направленные на потребление, оплату обязательных платежей и взносов, сбережения и накопления, а также прочие расходы. Заметный удельный вес расходной части домашних хозяйств занимают обязательные платежи и взносы, в частности налоги. Кругооборот доходов и расходов домашних хозяйств представлен на рисунке 4.

Рисунок 4. Кругооборот доходов и расходов домашних хозяйств

Как иллюстрирует представленная на рисунке 4 схема в кругообороте доходов и расходов домашних хозяйств особое место занимают налоги. Все источники доходов, за исключением социальных трансфертов, и направления расходов домашних хозяйств порождают налоговые правоотношения. Как видно из схемы, получение доходов, таких как оплата труда, доходов от предпринимательской деятельности, от собственности и капитала, влечет уплату налогов. Расходы также ведут к возникновению налогов – косвенных при потреблении домашними хозяйства товаров, работ и услуг, прямых при владении доходом и имуществом (движимым и недвижимым, в том числе землей).

Степень и особенности участия домашних хозяйств в финансовых и налоговых отношениях задаются их финансовым состоянием. Финансовое состояние домашнего хозяйства рассматривается нами в качестве объекта налогообложения домашних хозяйств. Отметим, что в действующем законодательстве Российской Федерации правовой статус домашнего хозяйства как участника налоговых отношений не установлен. В то же время эта позиция неоднозначна.

В соответствии с Налоговым кодексом Российской Федерации участниками налоговых отношений являются: налогоплательщики или плательщики сборов, налоговые агенты, налоговые органы, таможенные органы, органы внутренних дел, банки, финансовые органы. Выделенный круг участников налоговых отношений имеет особое теоретическое и практическое значение, поскольку они и их деятельность входят в сферу правового регулирования законодательства о налогах и сборах [5, с.67].

Несмотря на исчерпывающий перечень лиц, относимых законодательством к участникам налоговых отношений, вопрос о круге лиц участников является предметом дискуссии в научных кругах. Понятие «участник правоотношения» отражает специфику конкретных субъектов, урегулированных правом. Лицо не может быть участником правоотношений, не обладая свойством правосубъектности. М.В. Кустова, О.А. Ногина, Н.А. Шевелева полагают, что правовой статус субъектов налоговых отношений определяется прежде всего характером возложенных на них публичных обязанностей [8, с.66]. В.И. Гуреев определяет налоговую правосубъектность как способность иметь права и исполнять налоговые обязанности, которые признаются в равной мере за всеми налогоплательщиками. В содержание налоговой правосубъектности включается способность налогоплательщиков иметь в собственности имущество и пользоваться им, выполнять определенную работу и получать доход. [4, с.147] Под налоговой правосубъектностью Ю.А. Крохина понимает предусмотренную нормами права способность быть субъектом налогового права [7, с.219].

Проанализировав мнения вышеуказанных авторов, нами сделан вывод, что налоговая правосубъектность определяется как способность иметь права и исполнять налоговые обязанности. Так, по нашему мнению, участником налоговых отношений можно признать и домашнее хозяйство, которые также как и участники налоговых отношений, установленные законодательством, функционально реализуют те или иные налоговые права и обязанности.

Таким образом, домашнее хозяйство является участником налоговых отношений. Для целей налогообложения между домашними хозяйствами и всеми участниками налоговых отношений имеется прямая взаимозависимость, отношения между которыми могут оказывать влияние как на условия или экономические результаты их деятельности, так и на экономику страны в целом.

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

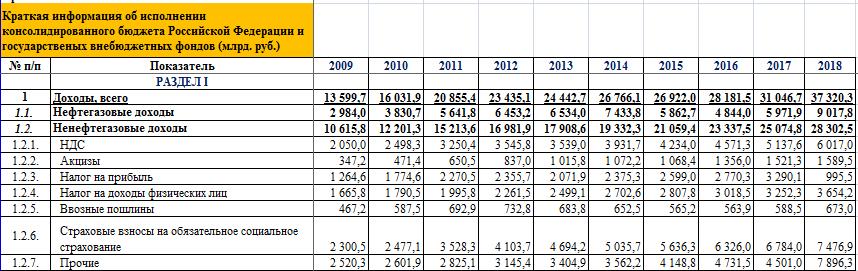

Рост поступлений налогов и их собираемость

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

Величина этой статьи в бюджетах отдельных домашних хозяйств значительно изменяется как в абсолютном выражении, так и относительно других расходных статей.

Если в качестве критерия классификации взять функциональную направленность обязательных выплат, то их можно разделить на две основные группы.

К первой следует отнести налоги и сборы с физических лиц, ко второй — коммунальные и другие платежи населения.

Кроме того, к обязательным платежам домашнего хозяйства следует отнести возврат основной суммы полученного в банке кредита и выплату процентов по нему в том случае, если домашнее хозяйство использовало такой способ финансирования своего существования в дополнение к традиционным способам, а также страховые взносы в том случае, если участники домашнего хозяйства пользуются услугами личного или имущественного страхования, являясь при этом страхователями.

В рамках распределительной функции государственных финансов домашнее хозяйство как один из субъектов финансовых отношений обязано выплачивать налоги и сборы в соответствии с действующим законодательством. На первый взгляд сокращение выплачиваемый домашним хозяйством налогов и сборов соответствует его экономическим интересам.

Однако нужно иметь в виду, что налоги и сборы, выплачиваемые физическими лицами, являются одной из доходных статей централизованных денежных фондов, средства которых в условиях развитой рыночной экономики направляются в том числе и на обеспечение нормальных условий жизнедеятельности домашних хозяйств.

Применяя налоги и сборы с физических лиц в качестве одного из инструментов экономической политики, государство, во-первых, обеспечивает необходимые поступления в бюджеты различных уровней; во-вторых, оказывает влияние на структуру бюджетов домашних хозяйств путем стимулирования рационального для общества использования получаемых доходов; и, в-третьих, перераспределяет часть доходов в пользу наименее социально защищенных слоев населения.

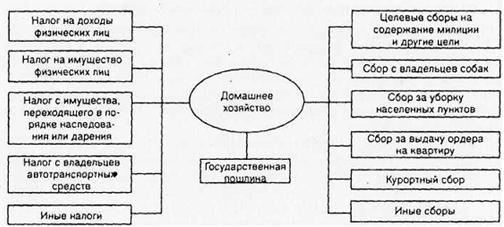

Система основных отношений домашнего хозяйства по поводу выплаты прямых налогов и сборов с бюджетами различных уровней представлена на рис. 1.

Рис. 1. Основные налоги и сборы, включаемые в расходную часть бюджета домашних хозяйств

Центральное место в системе налогообложения домашних хозяйств занимает подоходный налог (его точное название в соответствии со второй частью Налогового кодекса РФ — налог на доходы физических лиц).

Потенциальными плательщиками этого налога в Российской Федерации являются более 80 млн. чел., а в общем объеме бюджетных поступлений РФ в настоящее время подоходный налог составляет около 13% (для примера во Франции — 17%, в США — до 60%). В настоящее время налог на доходы физических лиц в полном объеме поступает в федеральный бюджет, затем определенная их часть перераспределяется в бюджеты различных уровней. Налог на доходы физических лиц выплачивается ежемесячно, сумма сделанных выплат ежегодно корректируется в соответствии с установленными Налоговым кодексом требованиями.

Вторым по значимости после подоходного налога для домашнего хозяйства является налог на имущество физических лиц. Это местный налог, но его введение обязательно для всей территории России. Налогом облагается находящееся в собственности физических лиц недвижимое имущество: жилые дома, квартиры, дачи, гаражи, другие строения и сооружения, а также часть движимого имущества: лодки, катера, самолеты и другие водно-воздушные транспортные средства, за исключением весельных лодок.

В некоторых случаях в расходную часть бюджета домашнего хозяйства приходится включать государственную пошлину — обязательный платеж, взимаемый с исковых и иных заявлений и жалоб, подаваемых в суды различных инстанций; за государственную регистрацию актов гражданского состояния; за выдачу документов уполномоченными на это органами или должностными лицами.

Размер пошлины устанавливается в широких пределах в зависимости от характера юридических действий или выдаваемых документов.

Необходимо отметить, что те налоги и сборы с физических лиц, краткая характеристика которых приведена выше, составляют не полный перечень возможных выплат домашнего хозяйства в бюджеты, различных уровней. Подчеркнем также и то обстоятельство, что домашнее хозяйство выплачивает налоги и сборы только в том случае, если участники домашнего хозяйства совершают определенные правовые действия.

Кроме прямых налогов домашние хозяйства выплачивают и косвенные налоги. Прямые налоги, о которых говорилось выше,— это лишь небольшая часть всех налогов, уплачиваемых участниками домашних хозяйств. Основная доля налогов, поступающих от физических лиц в государственную казну, приходится на невидимые ими косвенные налоги, содержащиеся в цене товара и выплачиваемые при его покупке.

К ним относятся налог на добавленную стоимость, акцизы, налог с продаж. Уровень товарных цен увеличивают не только косвенные, но и прямые налоги: налог на прибыль организаций, налог на имущество организаций, таможенные пошлины и ряд других федеральных, региональных и местных налогов, которые в общей сложности увеличивают цену товара (работ, услуг) примерно в полтора-два раза.

Следующая статья обязательных расходов домашнего хозяйства — коммунальные и другие ежемесячные платежи населения. Размер этой статьи зависит от места нахождения домашнего хозяйства. Очевидно, что жители крупных городов потребляют большее количество коммунальных услуг, чем жители небольших населенных пунктов.

Например, семья, проживающая в шестиэтажном кирпичном доме в Санкт-Петербурге, должна ежемесячно платить за техническое обслуживание квартиры, эксплуатационные услуги, холодную и горячую воду, отопление, вывоз мусора, обслуживание лифта, содержание радиоточки, антенны, газ, санитарное содержание территории, а семья, имеющая собственный дом в деревне, не производит большую часть этих платежей.

Кроме коммунальных платежей домашние хозяйства должны ежемесячно оплачивать потребленное ими электричество, услуги городской и междугородной телефонной связи.

Доля этой части обязательных выплат домашнего хозяйства составляет в настоящее время около 16% общей суммы расходов российских домашних хозяйств. В ближайшее время можно прогнозировать рост этой статьи расходов домашних хозяйств в связи с проводимой жилищной реформой и дальнейшим ростом индивидуального жилищного строительства.

Оставшаяся после выплаты налогов, сборов, коммунальных и других ежемесячных платежей часть совокупных доходов домашнего хозяйства поступает в его полное распоряжение (располагаемые доходы) и расходуется с целью удовлетворения совместных и индивидуальных потребностей его участников.

Читайте также: