Какой мрп брать в 2020 году для расчета налога на транспорт

Опубликовано: 30.04.2024

Коллеги рекомендуют(сортировка по просмотрам):

Указом главы государства «Об уточненном республиканском бюджете на 2020 год» от 8 апреля 2020 года № 299, с 1 апреля 2020 года увеличена ставка месячного расчетного показателя (МРП) до 2 778 тенге.

Таким образом, в 2020 году применяются две ставки МРП:

- С 1 января 2020 по 31 марта 2020 года –2 651 тенге;

- С 1 апреля 2020 года – 2 778 тенге.

На что же влияет значение месячного расчетного показателя? Месячный расчетный показатель используется для исчисления пособий и иных социальных выплат, а также применения штрафных санкций, налогов и других платежей в соответствии с законодательством РК.

Некоторые налоговые вычеты по ИПН имеют ограничения, установленные в МРП.

Например, вычет на медицину не может превышать 94 МРП.

И здесь закрадывается вопрос – а какое значение МРП необходимо брать для определения максимального размера вычета в тенге? МРП на начало года или значение показателя в текущем месяце?

Именно это мы и рассмотрим в данной статье: какие значения МРП и в каких ситуациях необходимо использовать.

Законодательно предусмотрены различные варианты определения МРП для тех или иных показателей.

Существует 3 варианта учета значения МРП:

- «Месячный расчетный показатель, установленный законом о республиканском бюджете идействующий на 1 января соответствующего финансового года»

- «Месячный расчетный показатель, установленный законом о республиканском бюджете идействующий на дату совершения платежа (операции, дата начисления дохода и т.д.)»

- «Месячный расчетный показатель, установленный законом о республиканском бюджете идействующий на последнее число налогового периода».

Для того чтобы Вы не тратили свое время на изучение многочисленных положений НК РК, применение которых связано с использованием значения МРП, мы собрали для вас сводную таблицу!

В таблице приведены статьи и положения НК РК, применение которых связано с использованием МРП. Воспользовавшись данной таблицей, Вы без труда определите какое значение МРП необходимо использовать в том или ином случае.

Формулировка

На начало года

На дату операции

На конец года

НДС. Постановка на учет

Статья 82. Обязательная постановка на регистрационный учет по НДС

4. Минимум оборота составляет 30 000-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Статья 225. Совокупный годовой доход

7) стоимость безвозмездно полученного в рекламных целях товара (в том числе в виде дарения), если стоимость единицы такого товара не превышает 5-кратный размер месячного расчетного показателя, установленного на соответствующий финансовый год законом о республиканском бюджете и действующего на дату такого получения товара;

Статья 243. Вычеты по отдельным видам расходов

10. Вычету подлежат членские взносы субъектов частного предпринимательства, уплаченные налогоплательщиком:

1) объединениям субъектов частного предпринимательства в соответствии с законодательством РК в сфере предпринимательства в размере, не превышающем месячный расчетный показатель, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года, на одного работника исходя из среднесписочной численности работников за год;

Статья 273. Другие вычеты по фиксированным активам

4. Налогоплательщик вправе отнести на вычет величину стоимостного баланса подгруппы (группы) на конец налогового периода, которая составляет сумму меньшую, чем 300-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на последнее число налогового периода.

Статья 273. Другие вычеты по фиксированным активам

5. Недропользователь, осуществляющий добычу твердых полезных ископаемых, вправе отнести на вычет величину стоимостного баланса подгруппы (группы) на конец налогового периода. Вычет производится в налоговом периоде, в котором завершены работы по ликвидации последствий разработки всех месторождений по контракту на добычу.

В случае отсутствия совокупного годового дохода или наличия убытка по указанному контракту на добычу вычет производится по другому контракту на добычу такого недропользователя.

При этом размер вычета не должен превышать 150 000-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на последнее число налогового периода.

Статья 305. Исчисление суммы авансовых платежей

2. Не исполняют налоговые обязательства, предусмотренные пунктом 1 настоящей статьи:

1) налогоплательщики, у которых совокупный годовой доход с учетом корректировок за налоговый период, предшествующий предыдущему налоговому периоду, не превышает сумму, равную 325 000-кратному размеру месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января финансового года, предшествующего предыдущему финансовому году, если иное не предусмотрено настоящим пунктом;

+ (предшествующего года)

Статья 319. Годовой доход физического лица

2. Не рассматриваются в качестве дохода физического лица:

1) компенсационные выплаты работникам в случаях, когда их работа протекает в пути, имеет разъездной характер, связана со служебными поездками в пределах обслуживаемых участков, – за каждый день такой работы в размере 0,35-кратного месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату начисления таких выплат;

Статья 319. Годовой доход физического лица

2) компенсации при служебных командировках, в том числе в целях обучения, повышения квалификации или переподготовки работника в соответствии с законодательством РК, если иное не установлено настоящей статьей:

- по командировке в пределах РК – суточные не более 6-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, за каждый календарный день нахождения в командировке в течение периода, не превышающего сорока календарных дней нахождения в командировке;

- по командировке за пределами РК – суточные не более 8-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, за каждый календарный день нахождения в командировке в течение периода, не превышающего сорока календарных дней нахождения в командировке;

Статья 319. Годовой доход физического лица

7) полевое довольствие работников, занятых на геологоразведочных, топографо-геодезических и изыскательских работах в полевых условиях, за каждый календарный день такой работы в 2-кратном размере месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

Статья 319. Годовой доход физического лица

20) стоимость безвозмездно переданного в рекламных целях товара (в том числе в виде дарения) в случае, если стоимость единицы такого товара не превышает 5-кратный размер месячного расчетного показателя, установленного на соответствующий финансовый год законом о республиканском бюджете и действующего на дату такой передачи;

Статья 319. Годовой доход физического лица

40) расходы работодателя по направлению работника на обучение, повышение квалификации или переподготовку в соответствии с законодательством РК, совершенному без оформления служебной командировки, в случае обучения, повышения квалификации или переподготовки по специальности, связанной с деятельностью работодателя:

- 6-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, за каждый календарный день прохождения обучения, повышения квалификации или переподготовки работника – в течение срока прохождения обучения, повышения квалификации или переподготовки работника в пределах РК;

- 8-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, за каждый календарный день прохождения обучения, повышения квалификации или переподготовки работника – в течение срока прохождения обучения, повышения квалификации или переподготовки работника за пределами РК;

Статья 341. Корректировка дохода

11) выигрыш по одной лотерее в пределах 6-кратного размера месячного расчетного показателя, установленного на соответствующий финансовый год законом о республиканском бюджете и действующего на дату начисления таких выигрышей;

Статья 341. Корректировка дохода

12) выплаты в связи с выполнением общественных работ и профессиональным обучением, осуществляемые за счет средств бюджета и (или) грантов, в 12-кратном размере месячного расчетного показателя, установленного на соответствующий финансовый год законом о республиканском бюджете и действующего на дату такой выплаты;

Статья 341. Корректировка дохода

Статья 13. Социальная поддержка населения

1) дополнительную оплату труда по зонам в размере:

- чрезвычайного радиационного риска - двух месячных расчетных показателей;

- максимального радиационного риска - 1,75 месячного расчетного показателя;

- повышенного радиационного риска - 1,5 месячного расчетного показателя;

- минимального радиационного риска - 1,25 месячного расчетного показателя;

- на территории с льготным социально-экономическим статусом - одного месячного расчетного показателя.

Статья 341. Корректировка дохода

14) доход от личного подсобного хозяйства каждого лица, занимающегося личным подсобным хозяйством, – за год в пределах 282-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Статья 341. Корректировка дохода

18) выплаты в пределах 94-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, по каждому виду выплат, произведенные налоговым агентом в течение календарного года:

- для покрытия расходов физического лица на медицинские услуги (кроме косметологических) – при предоставлении физическим лицом документов, подтверждающих получение медицинских услуг (кроме косметологических) и фактические расходы на их оплату, или расходов работодателя на уплату в пользу работника страховых премий по договорам добровольного страхования на случай болезни – при наличии договора добровольного страхования на случай болезни и документа, подтверждающего уплату страховых премий по договору добровольного страхования на случай болезни;

- в виде оказания материальной помощи работнику при рождении его ребенка – при предоставлении работником копии свидетельства (свидетельств) о рождении ребенка (детей);

- на погребение – при наличии справки о смерти или свидетельства о смерти.

Статья 341. Корректировка дохода

27) доходы в виде расходов работодателя на оплату отпуска по беременности и родам, отпуска работникам, усыновившим (удочерившим) новорожденного ребенка (детей), за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей), осуществленной в соответствии с законодательством РК об обязательном социальном страховании, – в пределах 12-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату начисления дохода.

Статья 341. Корректировка дохода

49) облагаемый доход работника – в размере 90 процентов от суммы такого дохода, определенного без учета корректировки, предусмотренной настоящим подпунктом.

Положение настоящего подпункта применяется к доходу работника, не превышающему 25-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

Статья 342. Общие положения по налоговым вычетам

5. Налоговые вычеты применяются последовательно в том порядке, в котором они отражены в пункте 1 настоящей статьи.

В целях применения настоящей главы под месячным расчетным показателем понимается месячный расчетный показатель, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года.

Статья 346 . Стандартные вычеты

1. Стандартными вычетами являются:

1) один минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года. Стандартный вычет применяется за каждый календарный месяц. Общая сумма стандартного вычета за календарный год не должна превышать 12-кратный минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года;

Статья 348. Налоговый вычет на медицину

3. Налоговый вычет на медицину применяется в размере не более 94-кратного размера месячного расчетного показателя, определенного за календарный год.

При этом общая сумма налогового вычета на медицину и корректировки дохода для покрытия расходов физического лица на медицинские услуги (кроме косметологических) в соответствии с подпунктом 18) пункта 1 статьи 341 настоящего Кодекса в совокупности за календарный год не должна превышать 94-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Статья 402. Налог на добавленную стоимость, не относимый в зачет

4) товаров, работ, услуг, по гражданско-правовой сделке оплата которых произведена за наличный расчет с учетом налога на добавленную стоимость независимо от периодичности платежа и превышает 1 000-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату совершения платежа;

Статья 485 . Ставки налога

2. Индивидуальные предприниматели и лица, занимающиеся частной практикой, исчисляют социальный налог в 2-кратном размере месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату уплаты, за себя и 1-кратном размере месячного расчетного показателя за каждого работника.

Налог на транспортные средства

Статья 492 . Налоговые ставки

3. Для исчисления налога применяется месячный расчетный показатель, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года.

Налог на имущество (юридические лица и ИП)

Статья 519. Объект налогообложения

3. Не являются объектами налогообложения:

8) здания, сооружения, являющиеся объектами концессии, права владения, пользования которыми переданы по договору концессии с применением платы за доступность по концессионным проектам особой значимости, перечень которых определяется Правительством РК, при условии превышения стоимости объектов концессии 50 000 000-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Налог на имущество (физические лица)

Статья 526. Налогоплательщики

2. Плательщиками налога на имущество физических лиц не являются:

1) герои Советского Союза, герои Социалистического Труда, лица, удостоенные званий «Халық қаһарманы», «Қазақстанның Еңбек Epi», награжденные орденом Славы трех степеней и орденом «Отан», многодетные матери, удостоенные звания «Мать-героиня», награжденные подвеской «Алтын алқа», отдельно проживающие пенсионеры – в пределах 1000-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, от общей стоимости всех объектов налогообложения, находящихся на праве собственности;

2) участники и инвалиды Великой Отечественной войны и лица, приравненные к ним по льготам и гарантиям, лица, награжденные орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны, а также лица, проработавшие (прослужившие) не менее шести месяцев с 22 июня 1941 года по 9 мая 1945 года и не награжденные орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны, инвалиды – в пределах 1500-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, от общей стоимости всех объектов налогообложения, находящихся на праве собственности;

(на начало налогового периода - полугодие)

Взаиморасчеты с сотрудниками

Ограничение по больничному листу ПП РК « Об определении размеров социального пособия по временной нетрудоспособности» от 28 декабря 2015 года № 1103.

2. Если временная нетрудоспособность начинается в предшествующем году, а заканчивается в текущем, то размер пособия и месячное ограничение его размера определяются с применением месячного расчетного показателя за предшествующий и текущий годы раздельно и полученные суммы суммируются.

3. Размер пособия, выплачиваемого за один месяц, не может превышать пятнадцатикратной величины месячного расчетного показателя за соответствующий год, за исключением размеров пособий, выплачиваемых работникам в связи с трудовым увечьем или профессиональным заболеванием, работающим участникам, инвалидам Великой Отечественной войны и лицам, приравненным к ним, а также персоналу дипломатической службы, получающим пособие в иностранной валюте в период пребывания за границей.

Согласно Указу Президента РК от 8 апреля 2020 года №299 «Об уточненном республиканском бюджете на 2020 год» установлены размеры МРП для исчисления пособий и иных социальных выплат, штрафных санкций, налогов, сборов и других платежей:

- с 1 января 2020 года - 2 651 тенге;

- с 1 апреля 2020 года - 2 778 тенге.

Разъяснения по применению МРП в связи с изменением для исчисления налогов, сборов и платежей:

1) по налогу на транспортные средства

Согласно п.3 ст.492 НК РК для исчисления налога на транспортные средства применяется МРП, установленный и действующий на 1 января соответствующего финансового года.

Для исчисления налога на транспортные средства за 2020 год применяется МРП на 1 января 2020 года.

2) по сборам, платам и другим обязательным платежам в бюджет

Согласно ст.553, ст.557, ст.582 и ст.609 НК РК ставки регистрационных сборов, платы за пользование лицензией на занятие отдельными видами деятельности, платы за пользование животным миром и государственной пошлины определяются в размере, кратном МРП, установленному и действующему на дату уплаты таких платежей.

Для исчисления регистрационных сборов, платы за пользование лицензией, платы за пользование животным миром и государственной пошлины за 2020 год применяется:

- при уплате до 1 апреля 2020 года - МРП на 1 января 2020 года;

- при уплате 1 апреля 2020 года и после - МРП на 1 апреля 2020 года.

3) по применению специальных налоговых режимов (СНР)

Согласно п.2 ст.683 НК РК в целях применения СНР для субъектов малого бизнеса доход за налоговый период не должен превышать:

- для СНР на основе патента - 3 528 МРП, установленный и действующий на 1 января соответствующего финансового года;

- для СНР на основе упрощенной декларации - 24 038 МРП, установленный и действующий на 1 января соответствующего финансового года;

- для СНР с использованием фиксированного вычета - 144 184 МРП, установленный и действующий на 1 января соответствующего финансового года.

Для исчисления предельного дохода применения СНР для субъектов малого бизнеса применяется МРП на 1 января 2020 года.

4) по уплате единого совокупного платежа (ЕСП)

Согласно п.2 ст.774 НК РК размер дохода плательщика ЕСП, получаемого в результате осуществления видов деятельности, указанных в пп.3) п.1 данной статьи, за календарный год не должен превышать 1 175 МРП, установленный и действующий на 1 января соответствующего финансового года.

Для расчета предельного дохода плательщика ЕСП применяется МРП на 1 января 2020 года.

Согласно п.2 ст.775 НК РК сумма ЕСП за один месяц составляет:

- 1 МРП - в городах республиканского и областного значения, столице

- 0,5 МРП - в других населенных пунктах.

При этом применяется размер МРП, установленный и действующий на 1 января соответствующего финансового года.

Для исчисления суммы ЕСП за один месяц в 2020 году применяется МРП на 1 января 2020 года.

5) по налогу на игорный бизнес

Согласно п.2 ст.536 НК РК ставки налога, установленные по налогу на игорный бизнес, определяются исходя из размера МРП, установленного и действующего на 1 число налогового периода.

Согласно ст.537 НК РК налоговым периодом для налога на игорный бизнес является календарный квартал.

Для исчисления налога на игорный бизнес в 2020 году применяется:

- за 1 квартал 2020 года - МРП на 1 января 2020 года;

- за 2, 3, 4 кварталы - МРП на 1 апреля 2020 года.

По материалам КГД РК

- ВКонтакте

- Одноклассники

- Мой Мир

- Telegram

- Налоги индивидуального предпринимателя на «упрощенке» с доходов от аренды

- Основные критерии применения СНР в 2020 году

- СНР с применением фиксированного вычета: плюсы и минусы

- Нур-Султан

- Алматы

- Регионы

Центральный дом бухгалтера (ЦДБ) – компания № 1 на финансовом рынке Казахстана в сфере производства и оказания услуг для бухгалтеров и индивидуальных предпринимателей.

Активно развивающаяся компания ЦДБ - занимает лидирующие позиции в сфере обучения и информационного сопровождения бухгалтеров с 2000 года.

Наша команда обладает большим практическим опытом и постоянно повышает и совершенствует свою эффективность.

Мы реализуем комплексный подход к развитию бизнеса, обеспечиваем максимальное качество и удобство при оказании бухгалтерских услуг своим клиентам.

Центральный дом бухгалтера предлагает обучение, консультации, печатные и электронные издания, информационную систему для бухгалтера!

Довольный клиент – это кредо ЦДБ! К каждому клиенту индивидуальный подход и особая забота!

Транспортный налог в зависимости от мощности двигателя — таблица

В России владельцы всех видов машин, кроме сельскохозяйственных, обязаны ежегодно платить транспортный налог.

Эти платежи покрывают расходы на ремонт и обслуживание дорог, а также являются платой за вред, наносимый экологии.

Законом введена единая шкала транспортного налога по лошадям, но Налоговый кодекс позволяет регионам увеличивать и уменьшать ставки на свое усмотрение.

Учет лошадиных сил при определении размера налога на ТС

Хотя лошадиная сила больше не является официальной единицей измерения мощности двигателя в РФ, при расчете страховой премии по ОСАГО и ставки транспортного налога она все еще применяется.

Сами люди тоже привыкли к такому измерению. При этом многих волнует вопрос о том, почему транспортный налог зависит от мощности двигателя.

Логика законодателей понятна. Чем мощнее машина, тем она габаритнее, соответственно, она создает повышенную нагрузку на дорожное покрытие.

Раз расходы на ремонт компенсируют за счет налогов, то их размер для владельцев более мощных ТС должны быть существеннее.

Мощность двигателя принято измерять в лошадиных силах. 1 л. с. показывает мощность, необходимую для подъема груза весом 75 кг на высоту 1 м за 1 с.

Обычно этот показатель измеряется в кВт, но значение л. с. в ряде стран различается. В России 1 лошадиная сила равна 735,5 ватт.

Как определить, сколько л.с. в автомобиле?

Есть несколько методов, позволяющих определить мощность двигателя ТС в лошадиных силах:

- При наличии документов на авто нужно посмотреть в них серийный номер двигателя. Затем следует попарно сложить последние 6 цифр, а результат разделить на 8,5. Полученное значение – это количество лошадей.

- Можно поискать сервис-центр, в котором есть агрегаты для расчета мощности двигателя. Они позволяют установить на 100% точное значение.

- Зная мощность в кВт, следует умножить его на 1,35962.

- Можно поделить мощность авто на 0,735, но результат будет не таким точным, как в предыдущем случае.

Закон не устанавливает единый порядок подсчета количества лошадиных сил, поэтому с измерениями могут возникнуть затруднения. В налоговой инспекции полученное значение рекомендуют округлять до двух знаков после запятой.

Ставка по Налоговому кодексу в зависимости от количества л. с.

Подробная таблица транспортного налога по мощности двигателя, актуальная на 2020 г.:

Транспортный налог — 2020: как и сколько платить автомобилистам

В конце 2019 г. Госдума в первом чтении отклонила законопроект фракции «Справедливая Россия», отменяющий транспортный налог на легковые автомобили. Депутаты объяснили свое решение тем, что полный отказ от налога может привести к возникновению выпадающих доходов бюджетов субъектов РФ. Это может отрицательно сказаться на финансовом положении и негативно повлиять на их финансовую самостоятельность.

Основная методика расчета транспортного налога, действующая с 2003 г., осталась прежней: пошлина высчитывается как произведение региональной налоговой базы и ставки, зависящей от мощности силового агрегата автомобиля. К примеру, в Москве для машин с двигателями слабее 100 сил она составляет 12 руб. за 1 л. с., от 100 до 125 л. с. — 25 руб., от 125 до 150 л. с. — 35 руб. и так далее вплоть до 150 руб. за мотор с отдачей свыше 250 лошадиных сил.

Самые лояльные условия по налогу в России действуют для маломощных машин. Например, в Курганской области владельцы автомобилей с моторами не мощнее 100 л. с. платят по 10 руб. за силу. Высокий налог на такие транспортные средства действует в Вологодской, Курской и Оренбургской областях, а также в республиках Башкортостан и Марий Эл, жители которых вынуждены отдавать по 25 руб. за каждую лошадиную силу.

Минимальная ставка для автомобилей с агрегатами мощностью от 100 до 150 сил в размере 7 руб. действует в Ингушетии, Крыму, Севастополе и Ханты-Мансийском автономном округе. Кроме того, в Ингушетии меньше всего нужно платить и за машины с моторами с отдачей от 150 до 200 сил — 10 рублей. Максимальная ставка — 35 руб. за 1 л. с. — в Москве, Санкт-Петербурге, Вологодской и Курской областях, Татарстане и республике Марий Эл.

Если автомобиль стоит более 3 млн руб., то он попадает в категорию роскошных транспортных средств, для которых предусмотрен отдельный повышающий коэффициент. В прошлом году налоговый режим был облегчен для владельцев машин не старше трех лет, попадающих в нижнюю категорию роскоши (от 3 млн до 5 млн руб.): для них теперь применяется только один вид повышающего коэффициента 1,1 вместо прежних 1,3 и даже 1,5 для автомобилей моложе одного года.

Весной 2019 г. власти опубликовали обновленный список премиальных машин, облагаемых так называемым «налогом на роскошь». Перечень представленных на российском рынке моделей и их модификаций включил 1223 наименования: 576 автомобилей ценой от 3 до 5 млн руб., 477 машин стоимостью от 5 до 10 млн руб. и 170 автомобилей дороже 10 млн рублей. В список вошел ряд моделей массовых брендов: Kia Stinger, Volkswagen Teramont, Chevrolet Traverse.

Физическим лицам нет необходимости самим высчитывать размер транспортного налога — за них это делает ФНС, у которой есть все необходимые данные о владельце, мощности двигателя автомобиля и сроках его эксплуатации. При желании при помощи специального калькулятора на сайте налоговой службы можно самостоятельно узнать, сколько придется ежегодно платить за ту или иную машину.

Согласно общегосударственным правилам, транспортный налог необходимо платить до 1 декабря следующего года. При этом в случае неуплаты начисляются пени с первого дня просрочки задолженности.

Наиболее удобный способ уплаты транспортного налога — через интернет, например по индексу документа на сайте Федеральной налоговой службы или в личном кабинете портала госуслуг.

В Москве до конца 2024 г. от уплаты транспортного налога полностью освободили владельцев электрокаров — соответствующий законопроект был принят Мосгордумой в трех чтениях. Инициатива принадлежит мэру столицы Сергею Собянину, который считает, что нововведение позволит увеличить количество экологически чистого транспорта в городе.

А на федеральном уровне в 2019 г. был принят законопроект, освобождающий от уплаты транспортного налога владельцев угнанных автомобилей, вплоть до их нахождения и возврата. Прежде автовладельцам требовался специальный документ из полиции, сам факт угона необходимо было подтверждать ежегодно либо снимать машину с учета. Согласно новому документу, налогом не облагаются не только находящиеся в розыске машины, но и те, следствие в отношении которых уже было прекращено.

Льготный налог на машину до 150 л. с, а машина 170 л. с. Как посчитают налог?

В силу гл. 28 НК РФ сумма налога исчисляется как произведение налоговой базы – мощность в л.с. – и налоговой ставки.

В силу Закона Челябинской области от 28.11.2002 N 114-ЗО налоговая ставка для транспортных средств мощностью 170 л.с. составляет 50. Таким образом, сумма налога составляет 8 500 р.

Статьей 4 названного закона предусмотрены льготы по уплате.

1. От уплаты налога освобождаются:

1) физические лица, подвергшиеся воздействию радиации вследствие чернобыльской катастрофы, категории которых установлены в Законе Российской Федерации “О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС”; лица, подвергшиеся воздействию радиации вследствие участия в испытаниях ядерного и термоядерного оружия, а также ликвидации аварии ядерных установок на средствах вооружения и военных объектах в составе подразделений особого риска, категории которых установлены в Постановлении Верховного Совета Российской Федерации “О распространении действия Закона РСФСР “О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС” на граждан из подразделений особого риска”; лица, подвергшиеся воздействию радиации вследствие аварии в 1957 году на производственном объединении “Маяк”, категории которых установлены в Законе Российской Федерации “О социальной защите граждан, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении “Маяк” и сбросов радиоактивных отходов в реку Теча”; лица, подвергшиеся воздействию радиации в результате ядерных испытаний на Семипалатинском полигоне, категории которых установлены Федеральным законом “О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне”;

2) Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы, Герои Социалистического Труда и полные кавалеры ордена Трудовой Славы;

3) инвалиды Великой Отечественной войны, инвалиды боевых действий, военнослужащие и лица рядового и начальствующего состава органов внутренних дел, ставшие инвалидами вследствие ранения, контузии, увечья, полученных при исполнении обязанностей военной службы (служебных обязанностей), участники Великой Отечественной войны;

4) семьи, имеющие детей – инвалидов, а также инвалиды I и II групп;

2. Пенсионеры, а также физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года, и многодетные семьи, имеющие трех и более детей в возрасте до восемнадцати лет, в собственности которых находятся автомобили легковые с мощностью двигателя до 180 лошадиных сил (до 132,39 кВт) включительно, мотоциклы и мотороллеры с мощностью двигателя до 36 лошадиных сил (до 26,47 кВт) включительно, уплачивают налог по ставке 1 рубль с каждой лошадиной силы только в отношении одного транспортного средства по выбору налогоплательщика.

Таким образом, при наличии льготы, предусмотренной ч. 1 статьи – вы освобождаетесь от уплаты налога. При наличии основания, предусмотренного ч. 2 статьи, ваш налог составит 170 р. в год.

Транспортный налог в России — базовая ставка налога на автомобиль по лошадиным силам в 2020 году

Зарегистрированные в России автомобили облагаются ежегодным транспортным налогом (ТН). Зная это, при покупке автомобиля мы не в последнюю очередь смотрим на мощность двигателя, так как от лошадиных сил будет зависеть не только комофрт передвижения, но и размер налога на ТС.

Транспортный налог по лошадиным силам в 2020 году

Налог взимается с автомобилей и других транспортных средств оборудованных двигателем. Расчет производится с каждой лошадиной силы. Для того чтобы узнать, как начисляется ТН на автомобиль, необходимо знать следующую информацию:

Региональная налоговая ставка на машину устанавливается местным законодательством. Для разных субъектов РФ установлен свой размер налоговой ставки, в зависимости от объема двигателя, года выпуска и (или) экологического класса. Для тех регионов, которые не регулируют ТН самостоятельно, действуют общие ставки и правила оплаты, указанные в Налоговом кодексе РФ. Таблицу ставок дорожного налога на машину по регионам вы найдете ниже.

Налоговая база (лошадиные силы)

В отношении автомобилей, у которых имеются двигатели, определяется как лошадиные силы. Эти данные вы можете найти в ПТС или СТС.

Количество месяцев владения за один календарный год

Это тот период, которым вы владеете авто. Если вы купили машину, к примеру, 7 апреля, а продали 15 мая, то количество месяцев владения составит два полных месяца.

Повышающий коэффициент для роскошных автомобилей

Назначается на автомобили, стоимость которых превышает 3 миллиона рублей и которые включены в список МинПромТорга. (Поброднее)

Как рассчитать налог на мощность автомобиля по л.с. в России

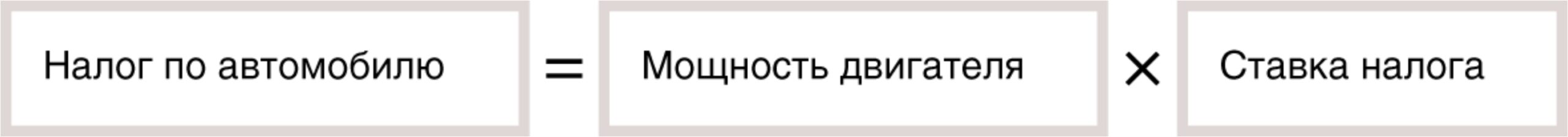

Теперь представляем вашему вниманию формулу, чтобы высчитать налог на машину.

Предлагаю рассмотреть пример расчета дорожного налога на легковой автомобиль.

Размер налога составит 10 106 рублей.

75 руб. x 245 л/с x 0.5 x 1.1 коэффициент = 10 106 руб.

Автомобиль с бензиновым двигателем выйдет значительно дороже.

Вот так можно вручную рассчитать ТН. Намного проще узнать налог на автомобиль онлайн, с помощью калькулятора.

Физическим лицам транспортный налог рассчитывает налоговая инспекция, однако согласно ФЗ РФ от 2 апреля 2014 года №52 – физлица обязаны самостоятельно подавать сведения о покупке транспортных средств. Более подробно об этом читайте здесь. Юридические лица должны рассчитывать транспортный налог самостоятельно.

Налог на автомобиль взимается на основании 28 главы ч.2 Налогового Кодекса РФ и принимаемыми в соответствии с Кодексом законов субъектов РФ о транспортном налоге. Каждый регион определяет свои ставки транспортного налога на основании вышеуказанного Кодекса. Также любой регион может применять свои льготы и скидки по транспортному налогу. Более подробно смотрите в статье закон о транспортном налоге.

Стоимость налога рассчитывается по количеству лошадиных сил. Практически во всех технических документах на автомобиль указана мощность в л.с., но если мощность двигателя указано только в киловаттах, то Вам необходимо перевести эти данные в лошадиные силы.

1кВт = 1,35962 л.с.

Например: 93 кВт Х 1,35962 = 126,44 л.с. (результат необходимо округлить до двух знаков после запятой)

Будьте внимательны, с 1 января 2011 года транспортный налог, так же как и земельный налог, уплачивается налогоплательщиками – физическими лицами не ранее 1 ноября года, следующим за налоговым периодом.

Документ: Федеральный закон от 23.07.2013 г. № 248-ФЗ вступил в силу: 1 января 2014 года

Налоги нужно считать в полных рублях, применяя правила арифметики. А именно суммы менее 50 коп. отбрасывать, а 50 коп. и более округлять до полного рубля. Наконец это четко прописали в статье 52 Налогового кодекса РФ. Хотя отметим, что на практике данный порядок действует давно.

Решили вынести в отдельную статью, по мере появления новой информации она будет пополняться – Налог на дорогие автомобили

• Уплата транспортного налога.

• Расчёт транспортного налога.

• Льготы по транспортному налогу.

Ирина Пугачёва,

Главный бухгалтер группы компаний «Ваш Консультант»

![]()

![]()

Платить транспортный налог должны организации и предприниматели, на которых зарегистрированы транспортные средства. Обязанность по уплате возникает сразу после государственной регистрации транспорта и прекращается после его снятия с учёта.

Уплата транспортного налога

Организация платит транспортный налог за каждый зарегистрированный на неё автомобиль. Эта обязанность сохраняется до снятия машины с учёта в ГИБДД, даже если вы её не используете.

Налог по автомобилю, зарегистрированному на обособленное подразделение, платите по месту нахождения ОП.

Сроки уплаты установлены законом субъекта РФ, где зарегистрирован автомобиль.

КБК – 182 1 06 04011 02 1000 110.

Авансовые платежи за 1, 2 и 3 кварталы надо платить, если это предусмотрено законом субъекта РФ.

Узнать сроки уплаты налога и авансовых платежей в своём регионе можно на сайте ФНС . Для пострадавших фирм срок платежа за 1 квартал продлён, платёж за 2 квартал отменён.

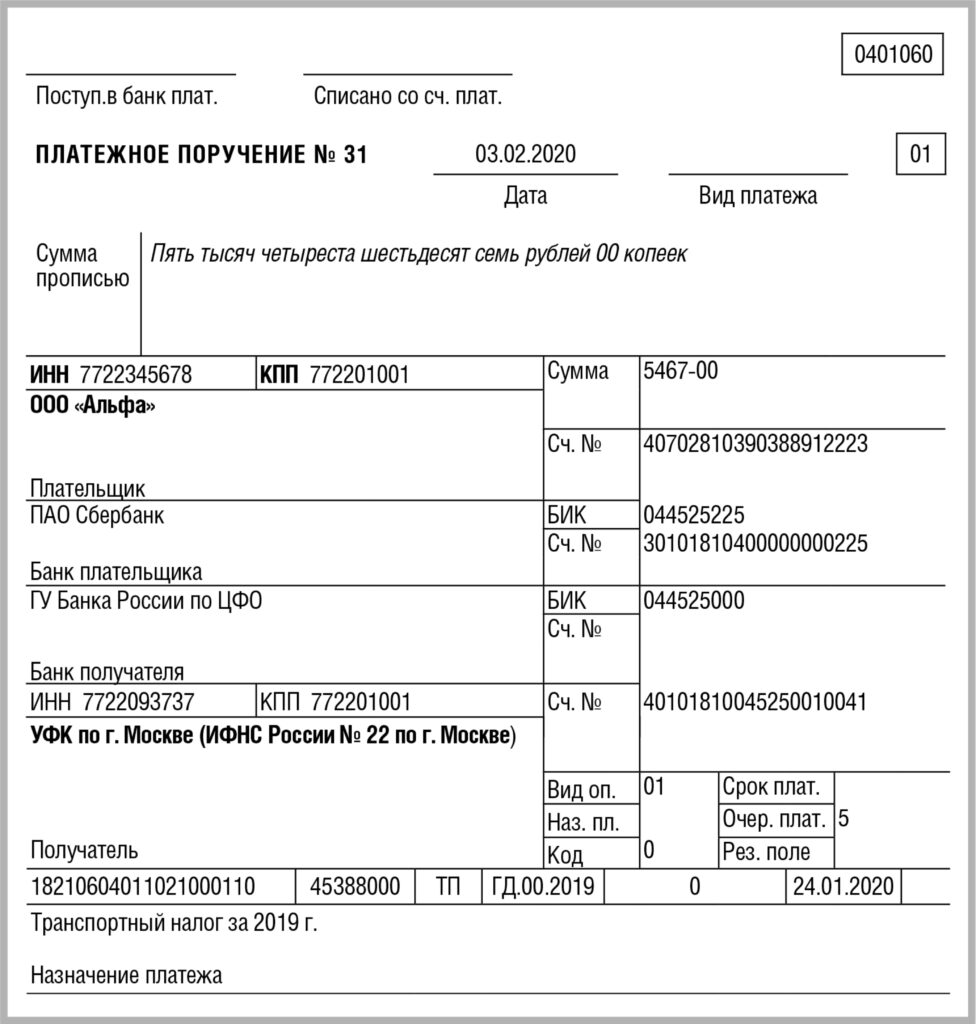

Пример. Платёжное поручение по транспортному налогу

С отчётности за 2020 год декларацию по транспортному налогу сдавать не надо. Налог вы рассчитаете сами, а по окончании года ИФНС пришлет вам сообщение об исчисленной ею сумме налога. Если вы не согласны с её расчётом, в ответ подайте пояснения со своими данными.

Об автомобилях, на которые вы не получите расчёт налога, подайте в инспекцию сообщение. Я подготовила для вас форму такого сообщения, которую нашла в системе «КонсультантПлюс» .

Важно! При лизинге налог платит лизингополучатель либо лизингодатель – в зависимости от того, на кого из них зарегистрирован автомобиль.

Расчёт транспортного налога

Сначала рассчитайте налог за год по каждому автомобилю, зарегистрированному на вашу компанию:

Мощность двигателя возьмите из ПТС или свидетельства о регистрации.

Ставки – из закона субъекта РФ, в котором зарегистрирован автомобиль. Узнать их можно на сайте ФНС .

Если ставка зависит от возраста машины, считайте его с года, следующего за годом выпуска. Например, год выпуска автомобиля – 2017. Тогда в 2017 г. ему 0 лет, в 2018 – 1 год, в 2019 г. – 2 года и т.д.

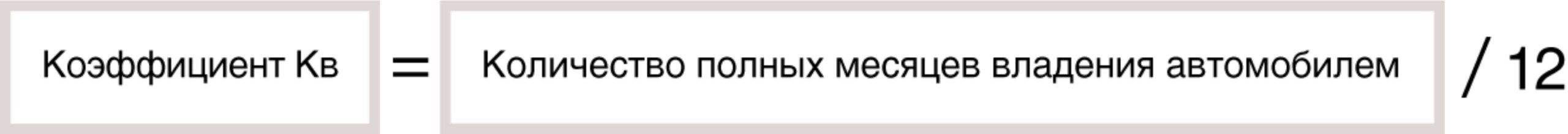

При продаже или покупке автомобиля в течение года налог скорректируйте на коэффициент Кв. Значение коэффициента определяйте с точностью до четвертого знака после запятой по формуле:

Месяц приобретения включайте в расчёт, если автомобиль поставлен на учёт до 15-го числа включительно. А месяц выбытия автомобиля – если он снят с учёта после 15-го числа.

Налог по дорогим автомобилям считайте с повышающим коэффициентом.

Рассчитав налог по каждому автомобилю, результаты суммируйте. Вы получите исчисленный налог за год. Если в вашем регионе нет авансовых платежей, эту сумму и надо уплатить в бюджет. Если же вы платили авансовые платежи, по итогам года доплатите разницу между исчисленным налогом за год и авансами.

Начисляйте транспортный налог проводкой Д 20 (26, 44) – К 68.

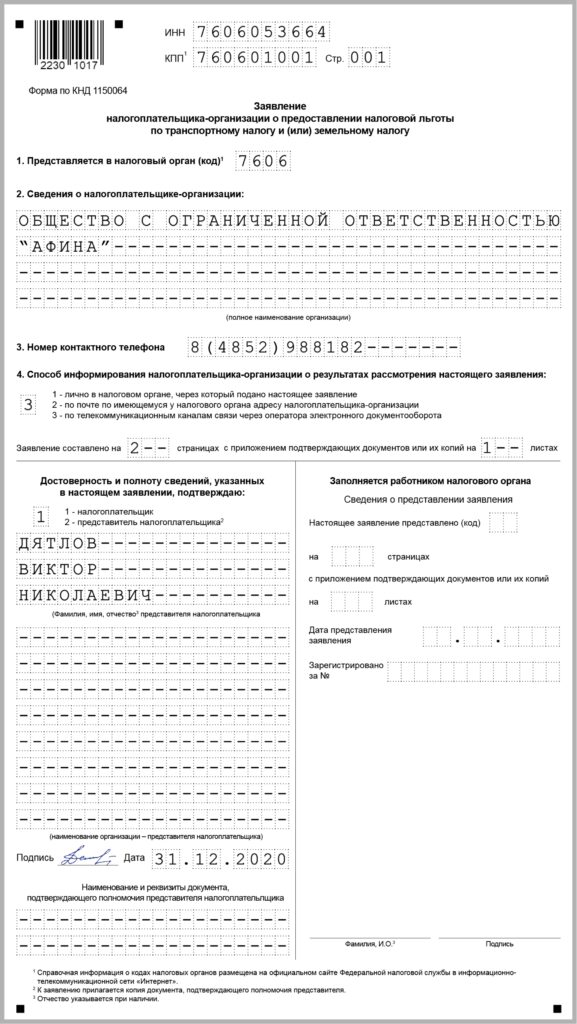

Льготы по транспортному налогу

Льготы для юридических лиц устанавливает закон субъекта РФ, в котором зарегистрирован автомобиль. Узнать льготы, действующие в вашем регионе, можно на сайте ФНС .

Для применения льготы в 2020 году подайте в ИФНС заявление. В ответ вы получите уведомление о предоставлении льготы или сообщение об отказе. Срока для подачи заявления нет, но лучше успеть до конца года. То есть до того, как ИФНС начнёт рассылать сообщения об исчисленном налоге.

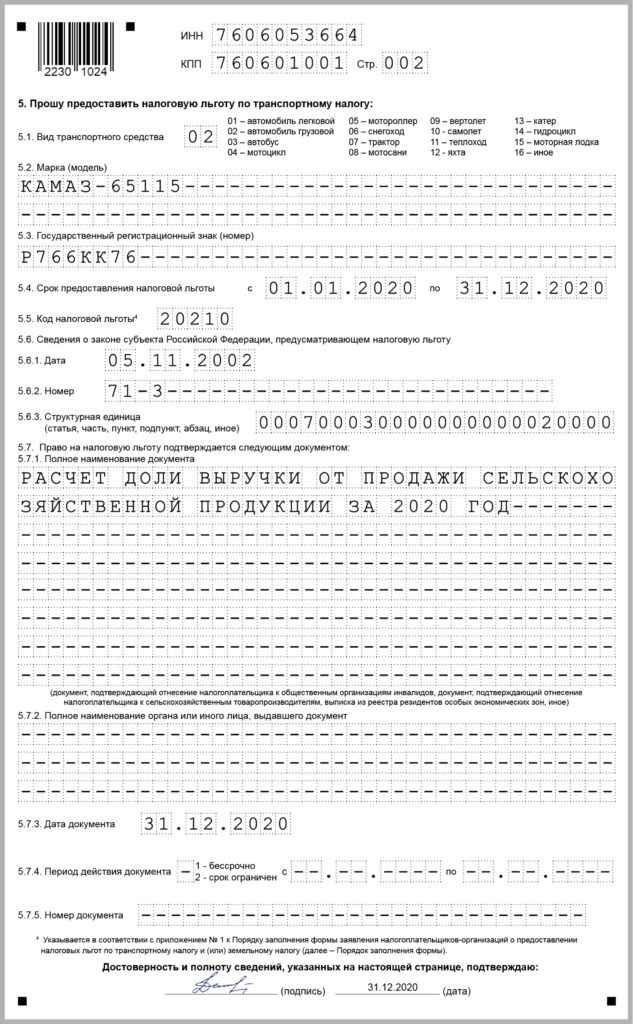

Давайте рассмотрим пример заявление на льготу по транспортному налогу.

Если у вас есть предложения и темы, которые хотелось бы обсудить в нашем блоге – оставляйте комментарии.

С 2020 года вступили в действие новые правила расчета и уплаты транспортного налога для юридических лиц.

Эта статья поможет вам сориентироваться и узнать, как и когда:

- рассчитать транспортный налог;

- уплатить его;

- заявить льготы в налоговую по транспортному налогу;

- взаимодействовать с налоговыми органами без представления деклараций.

Правила расчета и уплаты транспортного налога

Транспортный налог в 2020 году рассчитывается по тем же правилам, что и раньше:

- Налогоплательщики транспортного налога — юридические лица, на которых зарегистрированы транспортные средства в ГИБДД.

- Ставки транспортного налога устанавливают субъекты РФ. Закон вашего региона можно найти на сайте nalog.ru.

- Авансовые платежи по транспортному налогу уплачиваются, если иное не предусмотрено законом субъекта РФ (п. 2 ст. 363 НК РФ).

- Расчет налога и авансовых платежей производится с учетом повышающего коэффициента для «дорогих» автомобилей. Перечень «дорогих» авто на 2020 утвержден Минпромторгом 28.02.2020.

- Сроки уплаты транспортного налога по 2020 году используем те, что установлены законами регионов:

- годовой налог — не ранее 01.02.2021 (п. 3 ст. 363.1 НК РФ);

- авансовые платежи — в соответствии с законом вашего региона (абз. 2 п. 1 ст. 363 НК РФ).

- Уплата налога и авансовых платежей производится по месту регистрации транспортного средства, а регистрация в ГИБДД — по месту нахождения организации или обособленного подразделения.

Изменения по транспортному налогу с 2020 года

Декларации по транспортному налогу с 2020 года не заполняется и не сдается в ИФНС (п. 9 ст. 3 Закона от 15.04.2019 N 63-ФЗ).

Что нужно сделать плательщику транспортного налога:

- Рассчитать и уплатить авансовые платежи и транспортный налог 2020 самостоятельно.

- Получить Сообщение об исчисленной налоговым органом сумме транспортного налога (Приказ ФНС РФ от 05.07.2019 N ММВ-7-21/337@) по окончании налогового периода не позднее 6 месяцев со дня истечения установленного срока уплаты налога за год.

- При наличии уже подтвержденных документами льгот подать по транспортному налогу Заявление о предоставлении льготы по транспортному и (или) земельному налогу (Приказ ФНС РФ от 25.07.2019 N ММВ-7-21/377@).

Срок для представления заявления о льготе не установлен. Рекомендуем подать заявление до срока уплаты транспортного налога за год, чтобы увеличить вероятность совпадения суммы налога, исчисленного ИФНС, и уплаченного организацией.

При наличии права на льготу организация может рассчитывать и уплачивать авансовые платежи по налогу с ее учетом, даже если заявление еще не отправлено в ИФНС или уведомление еще не получено.

Заявление на льготу и подтверждающие ее документы можно представить вместе с пояснениями в течение 10 дней со дня получения сообщения об исчисленной сумме налога, если сумма налога, уплаченная организацией и указанная в сообщении, не соответствуют друг другу (п. 3 Письма Минфина РФ от 10.12.2019 N БС-4-21/25284@).

Подробнее о правилах расчета, уплаты транспортного налога в 2020 году и порядке взаимодействия с налоговыми органами в связи с отменой декларации, а самое главное — как все эти новшества реализованы в 1С:Бухгалтерия, расскажем на семинаре Отчетность за 1 квартал 2020 в 1С. Имущественные налоги.

См. также:

- Заявление о предоставлении льготы по транспортному и (или) земельному налогу

- Транспортный налог в 1С 8.3 Бухгалтерия 3.0 пошагово

- Транспортный и земельный: прощание с декларациями, но не с налогами (из записи эфира от 21 января 2020 г.)

- Как обновить ставку транспортного налога в 1С?

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Когда можно не платить транспортный налог?

- Расчет транспортного налога

- Настройка проводки для отражения транспортного налога в 1С

- Порядок и сроки уплаты транспортного налога

- Как устанавливаются ставки по транспортному налогу в 1С?

- Обновление ставки транспортного налога в 1С

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Может ли ИП на УСН, пострадавший от COVID-19, не платить транспортный налог и налог на имущество за 2 квартал 2020?У вас нет доступа на просмотр. Чтобы получить доступ: Оформите.

- Как доначислить транспортный налог в текущем году за прошлый год, авто на учете с 2017Здравствуйте! 1С:Предприятие 8.3 (8.3.16.1063) Бухгалтерия предприятия КОРП, редакция 3.0 (3.0.76.67).

- На прицепы платится транспортный налог? А налог на имущество?У вас нет доступа на просмотр. Чтобы получить доступ: Оформите.

- Может ли ИП не платить транспортный налог и налог на имущество как плательщик УСН?У вас нет доступа на просмотр. Чтобы получить доступ: Оформите.

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

Приобретение малоценных объектов сроком использования более 12 месяцев

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Спасибо за очень познавательный семинар! Очень профессиональная подача материала.

Читайте также: