Как подать документы в налоговую инспекцию выберите три правильных ответа

Опубликовано: 24.07.2024

Ответить на требование налоговой инспекции о представлении документов (пояснений) необходимо в установленный срок. Как правило, срок исполнения требования указан в тексте самого документа. А какие дни – рабочие или календарные брать для исполнения требования? Как говорит нам пункт 6 статьи 6.1 НК РФ, срок, определенный днями, исчисляется в рабочих днях, если срок не установлен в календарных днях. При этом рабочим днем считается день, который не признается в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем.

Ваша компания получила требование о представлении документов или пояснений в ходе проведения, например, камеральной проверки. Как правильно реагировать и отвечать на это требование – об этом пойдет речь в моей статье.

Сразу обращаю ваше внимание на то, что такой документ, как «требование», он не может быть произвольным, написанным «как попало» – это документ, форма которого утверждена приказом ФНС России от 08.05.2015 г. № ММВ-7-2/189@.

Итак, требование может быть о представлении документов (информации) и о представлении пояснения (мы сейчас не рассматриваем требование об уплате налога). И в каждом виде требования должно быть указано:

– основание для выставления требования;

– если требование о представлении пояснений, то обязательно указывается причина выставления данного требования. То есть, прочитав данное требование, компания или ИП должны понимать, что от них требуется;

– если требование о представлении документов (информации), тогда обязательно указываются: какие документы и за какой период они нужны;

– срок исполнения требования.

Перейдем сразу к примеру, чтобы было понятно, какие действия надо совершить при получении требования.

Компания получила требование о представлении документов в отношении проводимой налоговой проверки контрагента. Согласно требования, следует представить:

1. Договоры за период с 01.01.2015 по 31.12.2017;

2. Акты за период с 01.01.2015 по 31.12.2017;

3. Счета-фактуры за период с 01.01.2015 по 31.12.2017.

Срок исполнения требования – пять дней со дня получения требования.

Компания вела активное сотрудничество со своим контрагентом, и поэтому накопилось много документации. Подготовить в срок пять дней все копии, заверить их должным образом, не представляется возможным.

Как продлить срок представления документов

Само сопроводительное письмо будет являться ответом на требование. Допустим, компания смогла найти и подготовить только акты и договоры, а счета-фактуры нет. Как мы напишем сопроводительное письмо?

Как мы видим из письма (это пример), мы частично подготовили уже документы и сдаем их, а на вторую часть просим продлить срок представления документов. Мы вправе объединить наши действия в одном сопроводительном письме (оно служит ответом на требование).

На практике я часто сталкивалась с тем, что приходя в кабинет инспектора, можно увидеть огромные коробки в узких проходах между их столами. Как рассказывают работники инспекции, это могут быть документы, которые компания принесла в ответ на требование.

То есть, вы понимаете, что компания «перегнула» палку – принести несколько коробок бумаги, которую перебрать просто нереально… Достаточно все оформлять реестром. Например, у вас тысячи накладных и счетов-фактур только за один год, а надо за три года.

Советую в сопроводительном письме написать и уточнить, что вы представляете не конкретно поштучно сами накладные в адрес покупателя, а реестр выписанных счетов-фактур и накладных. Для того, чтобы инспектор мог увидеть воочию сам документ, приложите копии пары документов из каждого года.

Главное – отразить информацию в сопроводительном письме по каждому документу. И можно спросить – за какой месяц или какую дату лучше всего предоставить дополнительно документ, потому что из-за большого объема документации, не представляется возможным физическая доставка документов.

И уже, когда вы принесете документы к инспектору, спросите у него лично – как ему лучше, может он проверить определенную сделку и все. Инспекторы тоже люди и не автоматы, они «пугаются», когда видят, что им несут «контейнеры» бумаг.

В ответе на требование советую внизу слева указать исполнителя и его телефон, чтобы инспектор мог оперативно связаться с тем бухгалтером, который работал по этому требованию.

Если вам так будет удобно, конечно. Я так всегда делала, что было очень удобно.

Итог – запомните, ответить на требование или собрать документы (информацию) надо в тот срок, который указан в самом требовании. И если вы не успеваете собрать документы, не переживайте, это не конец света, вы просто успейте в установленный срок написать ответ на требование – в котором просите продлить срок представления документов (информации) по причине большого объема документации.

Не упустите никакой документ. Например, в требовании указано 6 видов документов, три из которых вы подготовили, на два из которых вы просите дать вам время, а про один забыли – проверьте, упомянули ли вы все виды документов в своем ответе на требование или нет. Это важно, чтобы потом вы не забыли про этот вид документа.

Сопроводительное письмо (ответ на требование) распечатать надо в трех экземплярах (если вы несете документы вручную). Почему три? Возможно, что у вас достаточно будет двух, но в моей практике, в кабинетах налоговой «оседает» два документа, а третий с отметкой о принятии идет мне.

Не забывайте брать свой экземпляр с отметкой о принятии. На отметке будет стоять дата приема документов (ответа на требование) и ФИО инспектора, его подпись. В том случае, если в будущем у вас попросят повторно предоставить документы, вы всегда сможете поднять ваш «сопровод», сделать с него копию и написать – что такой-то документ был уже ранее подан такого-то числа.

Какой срок ответа на требование налоговой

10 дней – в случае, если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки.

5 дней – если идет проверка в отношении вашей компании или ИП.

Основание – пункт 5 статьи 93.1 НК РФ.

Предпринимательская деятельность в России носит легализованный характер, то есть она может осуществляться только лицами, зарегистрированными в установленном законом порядке. Федеральная налоговая служба ведёт реестр предпринимателей, называемый единый государственный реестр юридических лиц/индивидуальных предпринимателей (ЕГРЮЛ и ЕГРИП).

Посещать налоговую приходится не только при создании Общества или открытия ИП, но и при внесении любых изменений в сведения, содержащиеся в соответствующем реестре. Это может быть смена руководителя или участника, адреса или оквэд и т.д.

Возможности в 2020 году:

- Лично

- По доверенности через представителя

- По почте

- Через МФЦ

- Через ЭЦП

- Через нотариуса

- Через Банк

Подробнее о плюсах и минусах каждого из способов далее.

Заявитель (директор, в некоторых случаях участник) лично приходит в налоговый орган и подает документы в порядке очереди.

Плюсы: 1) По времени является самым быстрым, так как документы направляются напрямую, без посредников.

2) Для ИП не требуется заверять заявление у нотариуса, что значительно экономит деньги.

3) Иногда, если повезет с сотрудником, Вам могут подсказать, что у Вас неправильно заполнено и ещё до подачи документов вы можете устранить нарушение. Либо, Вам могут посоветовать доложить какой-нибудь документ, необходимый для регистрации.

4) Время ожидания в очереди должно составлять, по регламенту ФНС, не более 15 минут.

5) Можно заранее записаться на определенное время, что сэкономит время на ожидание в очереди.

Минусы: 1) Любые формы, за исключением ИП и создания Общества, требуют нотариального удостоверения. Сначала необходимо заверить форму у нотариуса, а потом лично ехать в налоговую это не самое рациональное использование времени заявителя.

2) Иногда можно попасть в час пик и просидеть в очереди более заявленных 15 минут.

3) Директора - народ, занятой и не каждый готов лично ехать в налоговый орган и сидеть в очереди.

4) Документы, подтверждающие регистрацию или отказ не всегда можно получить в установленный законом срок. Часто бывает, что приехавшему директору говорят, что ваши документы не готовы к выдаче, приезжайте завтра.

5) Сотрудник, принимающий документы, по своей глупости, может отказать в приёме документов, сказав, что у Вас не хватает, какого-либо документа. Но на самом деле этот документ может быть не обязательным, и Вы просто потеряете время.

6) Обязательна уплаты пошлины, например, при создании ООО – это 4 000 рублей.

2. По доверенности через представителя. Также, как с личной подачей, только лично приезжает представитель по доверенности.

Плюсы: С нотариально заверенным заявлением может приехать не директор, а сотрудник компании, экономия времени директора.

Минусы: Все те же самые, что и при подаче документов лично, но и добавляются расходы, так как доверенность обязательно должна быть заверена нотариально.

3. По почте.

Минусы: 1) Документы могут потеряться на почте России.

2) Документы могут идти очень долго.

3) Заявления должны быть нотариально заверены.

4) Обязательна уплаты пошлины.

5) Очередь в почтовом отделении может занять несколько часов.

6) Дополнительные расходы на почтовое отправление.

4. Через МФЦ.

2) Ближайшее МФЦ может быть возле дома/офиса, что очень удобно.

3) Без госпошлины, если МФЦ использует электронную подачу документов.

4) Услуги МФЦ бесплатны.

Минусы : 1) Некоторые МФЦ не подают документы в электронном виде в ФНС. От этого будет зависеть оплата госпошлины. Желательно этот вопрос уточнить в самом центре до сдачи документов.

2) Срок регистрации будет увеличен, как минимум, на два рабочих дня.

3) Почему-то МФЦ любят отказывать в приёме документов, ссылаясь на недостающие документы или требования. Хотя, на самом деле, они не должны их проверять на соответствие законодательству.

5. Через ЭЦП . Самый быстрый и дешевый способ подачи документов.

Плюсы: 1 ) Самостоятельность подачи документов в любом месте и в любое время.

2) Не требует нотариального удостоверения заявления.

3) Решение о регистрации или об отказе приходит в личный кабинет.

4) Стоимость ЭЦП составляет от 2 000 рублей.

5) С 1 января 2019 года в случае представления в регистрирующий орган документов, необходимых для государственной регистрации, в форме электронного документа государственную пошлину можно не платить.

Минусы : 1) Сложность первой настройки компьютера для работы с ЭЦП для неопытного пользователя ПК (хотя многие удостоверяющие центры бесплатно или за небольшую плату помогают настроить).

2) При смене директора, требуется перевыпускать ЭЦП.

3) ЭЦП действительна в течение одного года, а потом надо снова платить за перевыпуск.

6. Через нотариуса. За небольшую плату (около 1 тыс рублей) нотариус направит документы со своей ЭЦП.

2) решение о регистрации или об отказе приходит нотариусу и на электронную почту, указанную в заявлении.

Минусы: 1) Документы приходят в электронном виде, не все любят такие документы (заверенные ЭЦП) и в некоторых случаях придётся заказывать дубликат в налоговой.

Однако, практика последних лет показывает, что Банки перестают просить документы в бумажном виде и согласны на электронные документы.

7. Через Банк. Самым лучшим способом создать ООО с одним участником или открыть ИП - воспользоваться услугами Банка. Банк подготовит за Вас необходимые документы для регистрации, выпустит ЭЦП на Ваше имя и отправит документы в налоговую.

Плюсы: 1) Вам не потребуется разбираться в документах для регистрации.

2) Не требует нотариального удостоверения заявления.

3) Решение о регистрации или об отказе приходит в личный кабинет и Банк.

4) Без уплаты государственной пошлины.

5) Услуги Банка полностью бесплатны (условием является открытие счёта, который всё равно потребуется открывать).

6) Различные программы от Банка для развития бизнеса.

7) Сотрудник банка приедет в любое удобное для Вас время.

Минусы: за продолжительное время с работы с Банком, минусов не обнаружил.

Это не является рекламой, название банка с кем сотрудничаю принципиально не указываю. Я думаю, что и в других банках регистрация проходит без каких –либо проблем.

Подписывайтесь на канал и оставляете свои комментарии, буду рад Вам ответить!

В данной статье рассмотрим существующие способы предоставления документов в налоговый орган для государственной регистрации компаний при создании (например, регистрация ООО) и внесении изменений в Устав и ЕГРЮЛ (Единый государственный реестр юридических лиц).

Существует два основных способа подачи документов: лично и удаленно.

Каждый из них в свою очередь включает несколько вариантов. Подача документов лично включает как собственно подачу документов лично заявителем (будь то учредитель или генеральный директор), так и через представителя по доверенности, оформленной нотариально. Подать документы лично заявителем (или через представителя) можно обратившись непосредственно в налоговую инспекцию (для Москвы – МИФНС 46), так и через многофункциональный центр (МФЦ).

При подаче документов для регистрации юр. лица при создании лично заявителем (учредителем) имеется существенный плюс - не требуется удостоверять подпись на заявлении у нотариуса. Если учредителей у создаваемой организации несколько, то соответственно налоговый орган необходимо посетить всем вместе.

Если же Ваша фирма уже зарегистрирована и требуется внести изменения в Устав или ЕГРЮЛ без нотариального удостоверения подписи уже не обойтись даже в случае если заявитель (в данном случае заявителем является генеральный директор) предоставит документы в МИФНС лично. В данном случае требуется проверка полномочий заявителя (генерального директора), что собственно и делает нотариус в момент удостоверения подписи на заявлении. При удостоверении подписи на заявлении при регистрации изменений нотариус обязательно ознакомится в актуальной выпиской, действующим уставом, свидетельством о гос. регистрации и постановке на учет, а также решением (протоколом) которым был назначен генеральный директор.

При подаче документов через представителя, как при регистрации создания, так и при регистрации изменений уже существующего юридического лица в любом случае потребуется удостоверить подпись на заявлении нотариально и подготовить нотариальную доверенность. Данный способ особенно удобен, если заявителей несколько, так как не обязательно посещать нотариуса или налоговою одновременно. Да и просто у занятого человека не всегда достаточно времени для подачи, а затем получения документов в ФНС – достаточно одного посещения нотариуса. При регистрации ООО или ИП под ключ компании, осуществляющие соответствующие услуги, как правило, предлагают вариант подачи документов в налоговую по доверенности – это быстрый и удобный вариант для заказчика.

К вариантам удаленной подачи документов относятся: подача документов по почте, через курьерские службы DHL Express и Pony Express (данный вариант возможен пока только в пределах г. Москвы), в электронном виде (самостоятельно или через нотариуса).

По почте документы направляются письмом с объявленной ценностью и описью вложения. Подпись на заявлении при таком варианте подачи документов обязательно удостоверяется в нотариальном порядке. Недостатком данного способа можно назвать не высокую степень надежности и достаточно долгий срок.

Способ подачи документов через курьерские службы появился совсем недавно. Курьерские службы DHL Express и Pony Express заключили соглашение с ФНС о доставке документов в налоговую и обратно заявителю. Подпись на заявлении в данном случае удостоверяется нотариусом, а вот нотариальная доверенность не потребуется. Данный вариант схож с подачей документов почтовым отправлением, но его преимуществом является более короткий срок выполнения.

Подача документов электронно (самостоятельно или через нотариуса) осуществляется посредством интернет-сервиса «Подача электронных документов на государственную регистрацию». Для того чтобы воспользоваться данным способом необходимо иметь электронную подпись , т. е. получить ключ электронной подписи, выдаваемый сертифицированными удостоверяющими центрами. Готовые документы будут отправлены Вам электронно в сформированном транспортном контейнере, а на бумажном носителе документы можно получить в налоговом органе или по почте, в зависимости от того какой вариант Вы указали в заявлении.

Для подачи документов в электронной форме через нотариуса иметь свою электронную подпись не требуется - нотариус формирует транспортный контейнер самостоятельно и подписывает своей электронной подписью. Данная процедура не из дешевых, так как помимо стандартного удостоверения подписи на заявлении оплата берется за каждую страницу, отправляемых документов, а при первичной регистрации это – заявление как минимум 9 стр., решение 1-2 стр., Устав 5 – 20 стр, гарантийное письмо от собственника 1―2 стр., квитанция об оплате гос. пошлины ― 1 стр.

При подаче документов лично ИП нотариально удостоверять подпись на заявлении не требуется при любых регистрационных действиях. При предоставлении документов ИП в регистрационный орган через представителя подпись удостоверяется нотариально и подготавливается нотариальная доверенность. При отправке документов через почту или курьерскую службу нотариальная доверенность не потребуется, а вот подпись на заявлении нужно будет удостоверить у нотариуса.

Какой бы способ подачи документов Вы не выбрали необходимо помнить, что подготовлены они должны быть специалистом, так как никто, ни оператор на почте, ни оператор курьерской службы не проверяет документы. К сожалению, и нотариусы в данном случае не берут на себя за ответственность за правильность оформления отправляемых документов, т. е. осуществляют услугу только технического характера ― принял ― передал. Компании же, осуществляющие услуги регистрации юр. лиц и ИП, как правило предоставляют гарантию, отвечая за правильность подготовленных документов, компенсируют Ваши затраты в случае совершенных ошибок или повторно осуществляют регистрацию за свой счет.

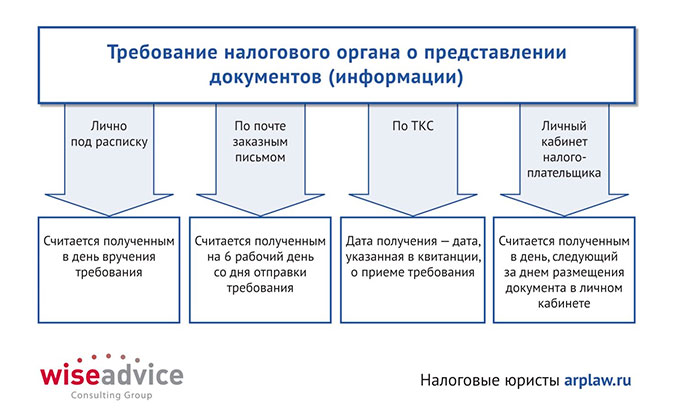

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

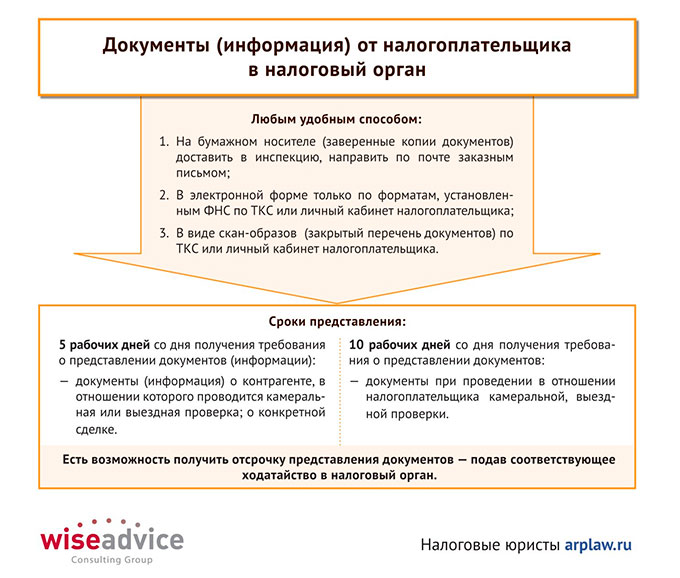

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

ИФНС может истребовать у плательщиков документацию, подтверждающие ту или иную хозяйственную операцию. Налогоплательщик обязан предоставить ответ в установленные законом сроки. За неисполнение этого требования предусмотрена ответственность в виде штрафа, который взыскивается с директора компании или главного бухгалтера.

Рассмотрим подробнее, как предоставляется ответ налоговой на требование о предоставлении документов, форму ответа и сроки его подачи.

- В каких случаях ИФНС требует документы

- Какие документы могут истребовать должностные лица ФНС у компании

- Сроки предоставления документов по требованию налоговой

- Как подготовить ответ налоговой на требование о предоставлении документов

- Последствия ненаправления ответа на запрос

- Как поступить при отсутствии документов

- Как правильно организовать взаимодействие с налоговой службой

В каких случаях ИФНС требует документы

Первичные документы, отражающие взаимоотношения между контрагентами, могут понадобиться налоговой службой для проверки законности операции, а также правильности начисления обязательных платежей в бюджет. Истребовать документацию должностные лица ИФНС могут у проверяемой компании, а также юридических лиц и предпринимателей, которые с ней работали.

Отказ от предоставления документов и нарушение установленных нормативно-правовыми актами сроков влечет серьезные последствия вплоть до блокировки счета, что делает невозможным работу компании.

Обратите внимание, что форма требования строго регламентирована приказом ММВ-7−2/628@. В запросе налоговой обязательно указывается исчерпывающий перечень первичных документов, которые компания или ИП обязаны предоставить.

Что могут истребовать должностные лица ФНС у компании

Дополнительно направляются другие документы, подтверждающие наличие взаимоотношений между субъектами предпринимательства:

- Гражданско-правовые договора с приложениями;

- Дополнения к договорам

- Выставленные и оплаченные счета;

- Акты выполненных работ;

- Декларации;

- Счета-фактуры по НДС.

Сроки предоставления документов по требованию налоговой

Согласно действующему порядку, срок предоставления документов по требованию налоговой в 2020 году составляет:

- Для компании, которая проходит проверку или предоставляет документы по конкретной гражданско-правовой сделке — 10 дней;

- При передаче данных по контрагенту (если они есть) — 5 дней.

Важно не допустить нарушение сроков предоставления документов. Для этого нужно помнить, что первым днем, с которого начинается отчет, является следующий за получением требования. А именно:

- Если запрос отправлен по почте — 6 день с момента отправки;

- Если налоговая выставила требование в личном кабинете — следующий за днем размещения;

- Если используется ТКС — день отправки подтверждения о получении запроса.

Как подготовить ответ налоговой на требование о предоставлении документов

Форма документа, который направляет компания в ответ на запрос ИФНС, строго не регламентирована. Необходимо указать реквизиты требования и перечислить список копий документов, которые к нему прилагаются с указанием числа страниц.

Иногда в запросе должностные лица налоговой службы требуют дать пояснения по конкретной сделке. В этом случае их необходимо предоставить в письменной форме, текст ответа может быть произвольным.

Если у компании отсутствуют запрошенные документы, необходимо написать об этом и указать причину отсутствия первичной или итоговой документации.

Правила предоставления копий документов:

Если компания или ИП физически не может предоставить ответ в указанное законом время по объективным причинам, она просит у налоговой отсрочку. Перенос сроков возможен только после направления письменного уведомления в адрес должностных лиц налоговой службы.

Последствия ненаправления ответа на запрос

Субъект предпринимательства, который не хочет иметь проблем с налоговой службой, имеет только три варианта действий в ответ на запрос налоговиков:

Плательщик несет ответственность за отказ в предоставлении документов. Причем налоговые инспектора считают отказом факт непредоставления даже 1 документа из запрошенного списка. В этом случае виновное должностное лицо штрафуется согласно нормам административного кодекса.

Ответственность за предоставление документов в налоговую службу несет руководитель предприятия, он же привлекается к ответственности (статья 126 НК РФ). Главный бухгалтер отвечает только в том случае, если обязанность по взаимодействию с ФНС прямо прописана в его должностной инструкции.

Отсрочка по предоставлению документов дается руководителем налогового органа в ответ на запрос плательщика. Он направляется на следующий день после получения запроса и рассматривается в течение 2 дней.

Как поступить при отсутствии документов

Потеря документации, ее уничтожение до истечения срока хранения или неотражение сделки в первичных документах и бухучете влечет такие последствия:

- Доначисление налоговых платежей вместе с санкциями за их несвоевременную уплату;

- Привлечение к административной ответственности за нарушение правил учета хозяйственных операций;

- Привлечение к уголовной ответственности, если представителями правоохранительных органов будут доказаны умышленные действия, направленные на уклонение от налоговых платежей.

Как правильно организовать взаимодействие с налоговой службой

Хотите правильно организовать взаимодействие с налоговой службой и избежать проблем, связанных с нарушением порядка предоставления документов? Обращайтесь за помощью в компанию «Мегаконсалт». Мы предоставляем услуги по ведению бухгалтерского учета на условиях аутсорсинга. Наши бухгалтера и юристы досконально знают порядок взаимодействия с ИФНС и не допустят нарушений, которые могут повлечь негативные последствия для вас.

Для получения консультаций и оформления заявки на услуги по ведению бухучета в компании «Мегаконсалт» обращайтесь к нашим менеджерам по указанным телефонам.

Читайте также: