Как платить налоги в 2017 году

Опубликовано: 05.09.2024

Отгремели, пролетели длинные новогодние праздники. Итоги подведены, планы намечены. Теперь стоит узнать, что нового нас ждет в 2017 году? В будущее, конечно, заглянуть не удастся, но подготовиться к нему все же стоит. Хотя бы в плане выяснения законодательных нововведений. Чтобы не попасть впросак, не нарваться на лишние штрафы и избежать досадных недоразумений. Как всегда, в новом году нас ждет немало новых законов, правил, налогов, цен. Обо всех нововведениях мы вам не расскажем, но вот с самыми, на наш взгляд, интересными, прямо или косвенно касающимися практически всех россиян, ознакомим. И прежде всего, хотелось бы отметить, что в новом году курс на развитие электронного документооборота будет продолжен, что не может не радовать россиян, уставших от бюрократизации многих простых процессов. Огромное количество документов с нового года начинает функционировать в электронном виде наряду с бумажным: полисы ОСАГО, документы в суд, документы ЗАГС, больничные листы. Кроме того, в 2017 году стоит подготовиться (пока морально) к постепенному переходу россиян на электронные паспорта. Итак, приступим…

Нововведения в налоговом законодательстве

С 1 января страховые взносы переводятся в Федеральную налоговую службу (ФНС), теперь это будет единый социальный страховой сбор - ЕССС. Именно налоговая инспекция займется проверками страхователей и распределением полученных средств. Реформа должна повысить собираемость налогов и существенно упростить процедуру для плательщиков. К началу 2017 года службы ФНС обязаны были завершить сверку списков всех страхователей и передать их в местные налоговые службы. Будет легко сопоставить данные по страховым отчислениям с поступлениями от НДФЛ. В случае неуплаты страховых взносов Госдумой предусмотрена уголовная ответственность.

С нового года вступил в силу закон, который обязывает физических лиц - то есть граждан страны – самих сообщать в налоговые органы об объектах налогообложения, то есть, например, о недвижимости, автомобилях и т. д. Сообщение должно быть отправлено до 31 декабря года, следующего за истекшим налоговым периодом. В противном случае придется заплатить штраф в размере 20% от неуплаченной суммы налогов.

Нововведения для автовладельцев

Автовладельцам стоит знать, что с 1 января 2017 года возрастет стоимость полиса ОСАГО - его цена будет зависеть от числа нарушений, и если последних будет очень много, то она увеличится примерно в три раза. Более того, изменится в большую сторону стоимость пошлины за выдачу автомобильных прав, зато отменят имущественный налог на наличие транспортных средств для предприятий.

Кроме того, сами водительские права теперь можно будет получить и обменять в МФЦ, а точнее обменять права по истечении срока действия, получить дубликат или внести в документ изменения. Первичный прием экзаменов по-прежнему будут осуществлять в ГИБДД. Также МФЦ получат функции оформления международных водительских удостоверений.

Электронные полисы ОСАГО станут обязательными. Ввести процедуру электронного оформления полисов ОСАГО обязали всех страховщиков. С 1 января 2017 года у каждого из них должен появиться круглосуточный сайт, на котором потребитель сможет оформить полис. Если сайта не будет или он не будет работать 24 часа в сутки, страховщиков могут оштрафовать на сумму до 300 тысяч рублей. Кроме того, с 1 января 2017 года автовладельцы будут обязаны предоставить поврежденную машину на осмотр после ДТП.

Паспорт транспортного средства (ПТС) станет электронным. Соглашение о введении электронных паспортов на автомобили вступило в силу в России и еще в пяти странах Евразийского экономического союза. Но поскольку процесс перехода на электронные документы требует времени, пока в ходу будут и традиционные - бумажные ПТС. Выдача последних продлится до 1 июля 2017 года.

С января 2017 года вступили в силу новые правила ввоза иномарок в страну. Теперь авто, ввозимы в Россию должны быть оборудованы системой вызова экстренных служб - ГЛОНАСС. Получить ПТС без соответствующей отметки не получится. Впрочем, если у импортера есть свидетельство о безопасности конструкции транспортного средства, оформленное до 1 января 2017 года и не содержащее информации об оснащении автомобиля устройством вызова экстренных служб, ПТС все же оформят.

С 1 января машиноместа на подземных паркингах и отдельных стоянках получат статус самостоятельных объектов недвижимости. После этого их можно будет официально зарегистрировать в Росреестре, подарить, продать, завещать и даже взять в ипотеку.

Ограничение трат чиновников и увеличение их пенсионного возраста

Чиновникам запретили арендовать дорогие автомобили. С этого года начальникам министерств и ведомств запрещено арендовать за государственный счет автомобили стоимостью выше 1,5 млн рублей. Для руководителей служб и агентств, и их заместителей установлена граница в 2 миллиона, министров и их заместителей - 2,5 млн рублей.

Социальная поддержка и трудовое законодательство

Всем российским пенсионерам с 13 по 28 января этого года выплатят обещанные 5 тысяч рублей компенсации по инфляции. Сами же пенсии начнут постепенно повышаться: с 1 января - для сельских жителей, с 1 февраля - горожанам по возрасту, с 1 апреля - социальные, и с октября - военные. Работающих пенсионеров государство уже предупредило, что, вероятно, им пенсию пока не повысят.

В трудовой сфере, изменяется минимальный размер оплаты труда (МРОТ), который привязывается к величине прожиточного минимума в конкретном регионе. С другой стороны, будет изменен порядок начисления пособия по временной нетрудоспособности. Для оплаты больничного листа будет установлена новая формула, по которой 100% средней зарплаты будет начисляться при стаже от 15 лет, 80% средней заработной платы - для проработавших не менее 8 лет, 60% - для остальных работников.

Кроме того, с 2017 года начнут выписывать электронные больничные листы. Документ в электронном виде будет иметь такую же силу, что и в бумажном. Электронная версия больничного листа будет оформляться благодаря автоматизированной информационной системе и подписываться электронной подписью уполномоченных для этого лиц.

Изменения коснутся и закона о материнском капитале. Закон 2007 года изначально был принят на 10 лет и рассчитан на семьи, в которых появились второй и последующий ребёнок. В настоящее время принято решение продлить его действие до 31.12.2018 года. Изменения коснулись и использования сертификата. Теперь средства можно потратить на приобретение товаров, облегчающих детям-инвалидам адаптацию в обществе. С 2017 года сертификат можно получить на бумаге или в электронном виде. Сумма выплат увеличится до 480 тысяч рублей.

Трудовым мигрантам отныне придется не только сдавать экзамен по русскому языку и истории, но и уплачивать пошлину за сертификат, который будет стоить от 600 до 1 тыс. рублей, при этом 80% средств пойдёт в бюджет субъекта федерации, 20% - в бюджет государства.

Жилищно-коммунальная сфера

Оплата общедомовых нужд (ОДН) в 2017 году появится в квитанциях за содержание жилого помещения. Это должно было произойти ещё с начала апреля 2016 года. Но правительство России перенесло включение в состав платы за содержание жилых помещений и расходов на КУ, использующихся для ведения общего имущества МКД, на начало 2017 года.

Кстати, в 2017 году в России ужесточили меры по борьбе с неплательщиками налогов. С января в силу вступили новые штрафы. Гражданам, которые должны платить транспортный, земельный и налог на имущество, будут начислены штрафные санкции в том случае, если они за все время владения своей недвижимостью не платили за нее налоги. Ранее отсутствие уведомления об уплате налога не являлось уважительной причиной по неуплате, а с наступившего года будет рассматриваться как уклонение. Владельцы недвижимости при отсутствии налоговой квитанции должны сами являться в налоговый орган. В случае неуплаты налога штраф составит 20% от неуплаченной суммы.

С 1 января начал функционировать Единый реестр недвижимости и Учётно-регистрационная система, содержащие исчерпывающую информацию об объектах недвижимости. Государство обещает максимально простую и быструю регистрацию всех прав на недвижимость. Нововведение даст несколько преимуществ: ускоренные сроки регистрации прав на объект недвижимости, при которых все документы будут оформлены одновременно; подача соответствующего заявления в ближайшем отделении (даже вне места нахождения имущества); доставка готового пакета документов до квартиры по платной услуге. Свидетельство о праве собственности заменит выписка из реестра.

В 2017 году государство поставит точку на бесплатной приватизации жилья, которая много раз продлевалась. После 1 марта приватизировать жилье бесплатно смогут только те, кто получил квартиру в 2016 году, но не успел приватизировать, дети-сироты, крымчане, а также те граждане, кто подал заявку до 2005 года, но так и не сумел пока приватизировать.

С 2017 года дольщиков защитят от обмана. В России появится компенсационный фонд для защиты прав и законных интересов участников долевого строительства. Он будет формироваться за счет отчислений девелоперов. Размер взноса составит до 1% от заявленной стоимости строительства жилья. Предполагается, что при банкротстве компании, собранные деньги пойдут на достройку проблемных домов. С 2017-го Росреестр будет регистрировать договоры долевого участия по новым объектам только после того, как застройщик полностью рассчитается с фондом. Однако если хотя бы один ДДУ окажется застрахованным до 1 января, весь дом продолжит строиться по старой схеме. Кроме того, с принятием поправок стали жестче требования к открытости и юридической чистоте девелоперов. Отныне каждая компания обязана будет иметь официальный интернет-сайт и размещать на нем установленный минимум информации: от результатов аудиторской проверки за год до фотографий со стройплощадок.

О кредиторах, коллекторах и должниках

С 1 января 2017 года государство будет активнее регулировать рынок микрозаймов. Вводятся ограничения на размер процентов и других обязательных платежей по микрозаймам сроком до одного года. Размер начисляемых процентов не сможет превышать сам кредит более чем в три раза. Кроме того, микрофинансовым организациям будет позволено начислять штрафы и пени только на непогашенную часть суммы основного долга. При этом если заемщик допустит реальную просрочку по кредиту, то ограничение по процентам составит двукратную сумму непогашенной части займа.

Также начинает работать "закон о коллекторах" (закон о защите прав физических лиц при осуществлении деятельности по возврату просроченной задолженности). Кредитор больше не имеет права напоминать должнику о возврате долга ни устно, ни письменно, ни по телефону, ни по электронной почте. Всем этим должны заниматься сугубо коллекторы. Но даже коллектору разрешено лично общаться с должником один раз в сутки, два раза в неделю и 8 раз в месяц (вести переписку допускается в 2 раза чаще). А через 4 месяца такого общения должник вправе общаться с взыскателем через адвоката. Теперь коллектор не может наносить должнику психический или физический вред, портить его имущество или применять силу. И еще важное нововведение: с нового года заниматься этой работой имеют право только члены коллекторских агентств, состоящих в официальном реестре. Одним из условий вхождения в него являются чистые активы компании, которые должны быть не меньше 10 млн рублей.

Ужесточение контроля за возвратом просроченной задолженности коснётся и физических лиц. Если гражданин одолжил кому-то сумму в размере более 50 тысяч рублей, то вернуть он их сможет только с помощью коллектора. Ни лично, ни по телефону напоминать о задолженности займодатель не сможет. За нарушение грозит значительный штраф - до 500 тысяч рублей.

Впрочем, должникам расслабиться также не дадут. Так, с 15 января 2017 года за неуплату долгов начнут лишать водительских прав. А именно, неплательщиков, у которых долг превышает 10 тыс. рублей. Согласно новому закону, судебные приставы смогут ограничивать право управления автомобилем шести категориям должников: неплательщики алиментов, не возместившие ущерб здоровью или ущерб по потере кормильца, должники, причинившие ущерб преступлением, нарушители правил дорожного движения, уклоняющиеся от общения с ребенком по решению суда.

Кстати, еще о долгах: теперь россиянам станет проще, точнее дешевле, объявить о своем личном банкротстве. Пошлина за это составит всего 300 рублей, тогда как для юрлиц - 6 тыс.

Нововведения в сфере СМИ

С января 2017 года вступил в силу закон о приравнивании крупных интернет-агрегаторов к СМИ. Закон установил для владельцев новостных агрегаторов ряд требований к распространяемой информации: запрещается использовать эти ресурсы для разглашения сведений, составляющих гостайну, распространять информацию, содержащую призывы к террору или публичное оправдание терроризма. Владельцы обязаны проверять достоверность распространяемых общественно значимых сведений, а также не допускать распространения информации, оскорбляющей граждан по признакам пола, возраста, расовой или национальной принадлежности, либо в связи с их политическими убеждениями.

Какие товары и услуги подорожают в 2017 году

С 2017 по 2019 год государство продолжит постепенно повышать ставки акцизов на вина и шампанское (кроме отечественного), пиво, сидр, медовуху, крепкий алкоголь, любой табак, бензин 5-го класса, дизельное топливо и средние дистилляты. Акцизы впервые вводятся на электронные сигареты и нагреваемый табак. По замыслу властей, пачка сигарет в 2017 году должна в среднем подорожать на 10%, а к 2019 году - на 27%.

Пользователям интернета стоит знать, что ожидается подорожание платных услуг в системе Google. Делом в том, что вводится налог на добавленную стоимость (18% с продажи) для иностранных компаний за оказание услуг россиянам.

Кроме того, РЖД сообщили, что тарифы на проезд пассажиров в плацкартных и общих вагонах с 1 января 2017 года будут проиндексированы на 3,9% к уровню 2016 года. Тарифы на перевозки пассажиров в купейных вагонах, вагонах СВ и класса "Люкс" поездов формирования АО "ФПК", курсирующих во внутригосударственном сообщении, проиндексированы на 5% к уровню 2016 года. Индексация коснется только тарифов на проезд в поездах, не входящих в систему динамического ценообразования.

Новый вид уголовных наказаний

С нового года в России начинает действовать новый вид уголовных наказаний - принудительные работы. Осужденные за преступления небольшой тяжести станут проживать в исправительных центрах - по сути, в обычных общежитиях, пользоваться мобильным телефоном и интернетом и выходить за ворота при условии хорошего поведения.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

С 1 января 2017 года вступает в силу множество поправок, которые вносят изменения в налоговый и бухгалтерский учет и, следовательно, в работу организаций и ИП. Нововведения коснутся спецрежимов, страховых взносов, кадрового учета и многого другого.

Что изменится в спецрежимах

- Увеличение предельного размера доходов и лимита по основным средствам для УСН

Порог доходов для перехода на УСН в 2017 году увеличен до 90 млн руб. за 9 месяцев предыдущего года. С 80 до 150 млн руб. вырос предельный размер выручки за отчетный или налоговый период, который допускает применение «упрощенки».

Что касается остаточной стоимости основных средств, которые дают право перейти на УСН и применять «упрощенку», то со следующего года допустимая стоимость основных средств увеличится до 150 млн руб.

- Новая форма декларации для УСН

10 апреля 2016 года вступил в силу Приказ от 26.02.16 № ММВ-7-3/99@, который утвердил новую форму налоговой декларации по налогу, уплачиваемому в связи с применением УСН. Следовательно, компаниям на УСН надо будет сдавать декларацию за 2016 год по новой форме.

- Остается один КБК для УСН «доходы минус расходы»

Ранее действовали два КБК: 182 1 05 01021 01 1000 110 — для уплаты авансов и налога; 182 1 05 01050 01 1000 110 — для минимального налога. Второй КБК по минимальному налогу отменяется, и с нового года будет применяться только один общий код — 182 1 05 01021 01 1000 110, его и нужно будет указывать в платежном поручении УСН. Изменения вступили в силу с налогового периода 2016 года, так что минимальный налог за 2016 год надо платить на единый КБК.

- Больше расходов можно будет списать на УСН

С 1 января 2017 года компании на УСН с объектом «доходы минус расходы» получили возможность списывать затраты на экзамены по профстандартам, которые сдают работники в центрах оценки квалификации.

- Возможное изменение ставки УСН «доходы минус расходы» в регионах

Ставка налога для УСН «доходы минус расходы» варьируется в размере от 5% до 15%. При этом в регионах она может снижаться. Предпринимателям следует проверить, не изменилась ли ставка в их регионе с 1 января 2017 года. Сделать это можно здесь.

- ИП на ЕНВД получил право уменьшать ЕНВД на страховые взносы за себя

С 1 января 2017 года, согласно новой редакции п. 2 ст. 346.32 НК РФ, ИП на ЕНВД получает право уменьшать ЕНВД на страховые взносы за себя. Ранее предприниматель, имеющий работников, вычитал из ЕНВД только взносы с их зарплаты. Важно, что в следующем году для ИП с работниками сохранится лимит – более чем на 50% ЕНВД уменьшить нельзя.

Также в связи с изменениями меняется формат и печатная форма декларации ЕНВД начиная с 1 квартала 2017 года.

- Коэффициент-дефлятор для ЕНВД не изменится

Он сохранится на прежнем уроне – 1,798.

Какие изменения ждут страховые взносы

- Отчетность по страховым взносам надо будет сдавать в налоговую и фонды

С 1 января 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим Налоговый кодекс РФ пополнился новой главой 34 «Страховые взносы».

В ФСС с 2017 года придется сдавать новую форму 4-ФСС (Приказ ФСС РФ от 26.09.2016 N 381). Изменения связаны с тем, что с 2017 года полномочия по администрированию взносов на ОСС на случай временной нетрудоспособности и в связи с материнством будет реализовывать ФНС России, при этом страховщики сохранят за собой функции анализа взносов по соцстрахованию от производственного травматизма и профзаболеваний. В связи с этим в форме 4-ФСС исключен раздел «Расчет по начисленным, уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и произведенным расходам».

Новую форму 4-ФСС нужно будет использовать начиная с отчетности за I квартала 2017 года.

В 2017 году ПФР по-прежнему будет контролировать вопросы назначения и выплаты пенсий. Отчетности в ПФР в 2017 году включает форму СЗВ-М (ежемесячные сведения о застрахованных лицах); отчет о стаже по форме СЗВ-СТАЖ на каждого сотрудника, на вознаграждения которого начисляются страховые взносы.

Форму СЗВ-М компании и ИП должны будут сдавать в том же порядке. Изменятся только сроки сдачи сведений — до 15-го числа месяца, следующего за отчетным. Отчет в ПФР о стаже работников должен стать ежегодным.

- Сроки сдачи отчетности по страховым взносам изменятся

С 1 января появится единый расчет по взносам в ФНС (Приказ ФНС РФ от 10.10.2016 N ММВ-7-11/551@). Его нужно будет сдавать не позднее 30-го числа месяца, следующего за отчетным периодом. Кстати, из нового отчета пропала информация о долгах и уплаченных суммах взносов — будут только начисления, поэтому расхождений ожидается меньше.

- Изменится порядок уплаты страховых взносов

Срок уплаты страховых взносов останется прежним: не позднее 15-го числа месяца, следующего за месяцем, за который они начислены.

Но взносы надо будет платить только в налоговую и ФСС. В ФСС по- прежнему надо будет платить взносы в связи с травматизмом и профзаболеваниями. Взносы на пенсионное, медицинское и социальное (на случай временной нетрудоспособности) страхование надо будет платить в налоговую, поэтому изменяются правила заполнения таких платежек.

Долги по взносам на конец 2016 года будет взыскивать уже налоговая, а вот зачесть переплату по взносам не получится — ее можно только вернуть, обратившись в соответствующий фонд.

За 2017 год ИП будут платить пенсионные взносы в налоговую на один КБК. В 2016 году было разделение взносов на фиксированную часть и 1% с доходов свыше 300 000 руб. в год.

Введены разные КБК для уплаты взносов за периоды до 2017 года и с 2017 года, поэтому уделите особое внимание платежным реквизитам.

- Предельная величина базы для расчета страховых взносов изменится

Предельная база по взносам в ПФР вырастет с 796 000 руб. до 876 000 руб. (73 000 руб. в месяц).

Предельная база по взносам в ФСС вырастет до 755 000 руб. Таким образом, лимит увеличится на 5,2%.

- Со сверхлимитных суточных нужно будет заплатить страховые взносы

Размер суточных в командировках, установленный Налоговым кодексом, составляет 700 руб. для поездок по России и 2500 руб. в день для зарубежных. Если в вашей компании размер суточных больше, то с суммы превышения нужно удержать НДФЛ. Нововведение 2017 года: с суммы превышения работодателям также придется платить страховые взносы.

Изменения по НДС

- Новая форма декларации по НДС

Некоторые изменения затронули номера таможенных деклараций. В разделе 8 (данные книги покупок) компании смогут писать любое количество номеров ГТД, каждый в отдельной строке 150. Сейчас строка 150 одна, в ней пишут номера через точку с запятой. Строка ограничена 1000 знаков, и этого объема не всем хватает.

- Штрафы за несдачу пояснений на камеральных проверках по НДС и сдачу пояснений на бумаге

За непредставление пояснений на камеральных проверках по НДС организации рискуют получить штраф в размере 5000 руб. Повторное нарушение будет стоить уже 20 000 руб.

Сдача пояснения по НДС на бумаге после 1 января 2017 года также грозит штрафом. Согласно п. 3 ст. 88 НК РФ, пояснения к декларации по НДС на бумаге будут считаться несданными.

Изменения по НДФЛ

- Изменится коэффициент-дефлятор на 2017 год для патента

С 2017 года коэффициент-дефлятор вырастет с 1,514 до 1,623 (его умножают на 1200 руб.). С нового года патент подорожает с 1816,8 руб. в месяц до 1947,6 руб. Возможна корректировка суммы на региональный коэффициент.

- Изменение в кодах по НДФЛ

В 2017 году появятся отдельные коды для премий:

2002 — для премий, связанных с производственными результатами и являющимися частью оплаты труда;

2003 — для премий и других вознаграждений, которые компания платит за счет чистой прибыли.

329 — код для нового социального вычета в сумме расходов на независимую оценку квалификации.

Разделены вычеты на детей родителю, усыновителю и опекуну, попечителю, приемному родителю.

Введены новые коды вычетов по детям-инвалидам.

Налог на прибыль

- Изменится форма декларации по налогу на прибыль

Декларацию по налогу на прибыль за 2016 год надо будет сдать по обновленной форме не позднее 28 марта 2017 года.

- Изменятся ставки налога на прибыль

Сейчас организации перечисляют 2% налога в федеральный бюджет и 18 % в региональный. Минфин планирует, что в федеральный бюджет пойдет 3 %, а в региональный — 17%. Таким образом, общий тариф 20% сохранится.

Кадровый учет

- Упрощение кадрового учета для микропредприятий

С 1 января 2017 года вступает в силу Федеральный закон от 03.07.2016 № 348-ФЗ, упрощающий кадровый учет для микропредприятий. Он позволяет таким компаниям обходиться без кадровых локальных нормативных актов (Правила внутреннего трудового распорядка, графики смен и т.д.). Правительство утвердило типовую форму трудового договора, в которой теперь можно будет прописать все эти условия.

Если работодатель перестал быть субъектом малого предпринимательства, который отнесен к микропредприятиям, и в сведения о нем в Едином реестре субъектов малого и среднего предпринимательства внесены соответствующие изменения, он должен не позднее четырех месяцев оформить необходимые кадровые документы.

Микропредприятия не обязаны заключать со своими работниками типовые трудовые договоры. Использование этого документа предполагается по желанию руководителя компании.

- Увеличение штрафов за нарушения, касающиеся оплаты труда

Федеральный закон от 03.07.2016 № 272-ФЗ увеличивает штрафы за задержку зарплаты и иных выплат, причитающихся работнику.

За невыплату или неполную выплату в установленный срок зарплаты, других выплат, осуществляемых в рамках трудовых отношений, либо установление зарплаты в размере менее размера, предусмотренного трудовым законодательством, предусмотрен штраф в размерах:

- от 10 000 до 20 000 руб. – на должностных лиц (повторно — от 20 000 до 30 000 руб.).

Возможна дисквалификация на срок от 1 года до 3 лет

- от 1000 до 5000 руб. – на ИП (повторно — от 10 000 до 30 000 руб.)

- от 30 000 до 50 000 руб. – на юрлиц (повторно — от 50 000 до 100 000 руб.)

Также следует обратить внимание на то, что с 1 декабря 2016 года Постановление Правительства РФ от 18.11.2016 № 1213 расширяет перечень оснований для внеплановой проверки в рамках госнадзора в сфере труда (если в инспекцию поступило сообщение о нарушении работодателем сроков выплаты заработной платы, других выплат, причитающихся работникам, либо установление зарплаты менее размера, предусмотренного трудовым законодательством.

- Определен размер зарплаты бухгалтеров

Ключевое правило — зарплата главбуха не может превышать зарплату рядовых сотрудников более чем в 8 раз. Это ограничение касается всех госучреждений.

Онлайн-кассы

- Переход на онлайн-кассы в 2017 году

С 15 июля 2016 года вступил в силу Федеральный закон от 03.07.2016 № 290-ФЗ, который внес изменения в закон № 54-ФЗ «О применении контрольно-кассовой техники».

Если с 15 июля 2016 года осуществляется добровольный переход на онлайн-кассы, то с 1 февраля 2017 года регистрация ККТ будет происходить только по новому порядку, а с 1 июля 2017 года старые кассы нужно будет заменить или модернизировать в обязательном порядке. При этом с 1 июля 2018 года обязанность применять онлайн-кассы появится даже у тех, кто ранее от применения ККТ был освобожден (предприятия, оказывающие услуги, владельцы торговых автоматов, малый бизнес на патенте и ЕНВД).

Сервис оператора фискальных данных

- Увеличение размера процентной ставки по уплате налогов в два раза

С 2017 года увеличивается размер процентной ставки по уплате налогов в два раза. В том случае если организация не платила налог до 30 дней, ставка составит 1/300, после — 1/150. Но ИП по-прежнему платит 1/300.

ОКВЭД

- Переход на новый справочник ОКВЭД

С 2017 года действует только новый справочник ОКВЭД2 — ОК 029-2014 (КДЕС РЕД. 2)

Ранее для определения услуг населению, которые доступны для предпринимателей на специальных режимах налогообложения (ЕНВД и Патенте), нужно было пользоваться Общероссийским классификатором услуг населению (ОК 002-93).

Новая отчетность для малых предприятий

- Новая форма № ТЗВ-МП

С 2017 года компании с численностью от 15 до 100 человек будут сдавать новую форму № ТЗВ-МП в органы статистики. В отчете указывается выручка о продаже продукции. Впервые форму № ТЗВ-МП надо сдать до 1 апреля 2017 года.

Павел Орловский, аналитик сервиса Контур.Эльба

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Разобраться в изменениях в нашем законодательстве и налогообложении сложно даже специалистам в этой области, не говоря уже о простых гражданах. Согласно опросу наших читателей, только 4,1 % в курсе происходящих изменений налогового законодательства для физических лиц, 16,8 % — готовы оплачивать по полученным счетам, не разбираясь в нововведениях, 4,1 % — вообще не платят налоги, а оставшиеся 70,9 % — не в курсе изменений, но хотят о них узнать.

Изменения налогового законодательства

Основные изменения 2017 года коснулись налогов на имущество граждан. Физическое лицо, имеющее в собственности имущество, обязано уплатить налог (ст. 400 НК РФ). В 2017 году будут заплачены налоги за использование имущества в 2016 году.

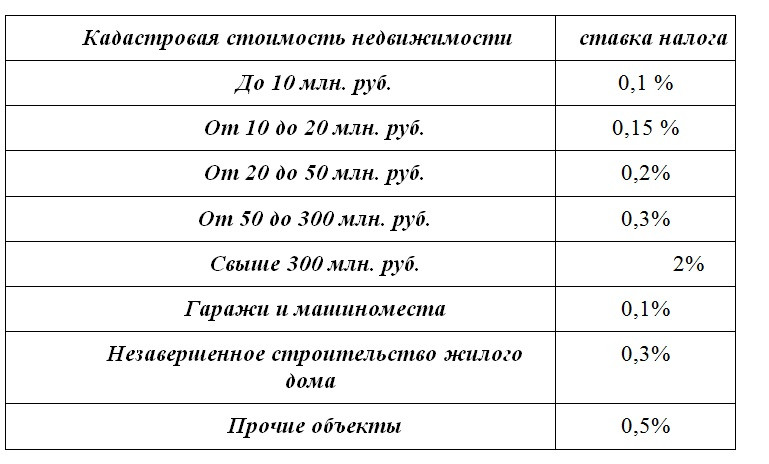

Налог на недвижимое имущество (срок уплаты до 01.10.2017)

Поправки (гл. 32 НК РФ) в первую очередь коснулись списка объектов налогообложения. Ранее в список налогообложения попадали: жилой дом, квартира, комната в коммунальной квартире, гараж. Теперь к списку добавились: машиноместо, несколько зданий, которые объединены технологически и физически в документе, определяющим ваше право собственности (Единый недвижимый комплекс), недострой, дачи и другие сооружения, здания, находящиеся на земельном участке (ст. 401 НК РФ).

Отметим, что меняется и налоговая база для исчисления налога. Ранее для расчета использовалась инвентаризационная стоимость, а теперь будет учитываться кадастровая стоимость вашего имущества. Узнать свой кадастровый номер и стоимость недвижимости можно на сайте Росреестра. А затем можно перейти на сайт Федеральной налоговой службы (ФНС), чтобы произвести расчет налога.

В зависимости от региона, района и вида недвижимости кадастровая стоимость может оказаться больше или меньше инвентаризационной, и, соответственно, налог может оказаться выше или ниже налога за предыдущий период. Если вас не устроит установленная кадастровая стоимость, вы можете попытаться изменить ее, обратившись к кадастровой комиссии или в суд.

При исчислении налога исходя из кадастровой стоимости предусмотрено уменьшение кадастровой стоимости на кадастровую стоимость 10 кв. м в отношении комнат, 20 кв. м в отношении квартир, 50 кв. м в отношении жилых домов. Существенное повышение данного налога увидят владельцы больших объектов недвижимости, а также квартир свыше 60-70 кв. м.

Налог на землю

До 2016 года налог на землю рассчитывался на основе балансовой стоимости надела. Теперь данный налог будет рассчитываться также из кадастровой стоимости, как и налог на недвижимость. В случае продажи земельного участка в 2017 году налоги будет необходимо заплатить исходя из кадастровой стоимости, а не фактической установленной при продаже. А в некоторых регионах кадастровая стоимость может превышать фактическую.

Индивидуальные земельные участки облагаются ставкой в 0,3 %, а коммерческие земли — в 1,5 %.

Транспортный налог (срок уплаты до 01.12.2017)

Последние несколько лет планировали отменить с 2017 года транспортный налог, но законопроект не прошел пока все необходимые этапы. Основное изменение 2017 года — это снижение налоговой ставки для автомобилей весом более 12 тонн. На остальные виды транспорта существенных изменений в части расчета данного налога не утверждено.

Еще одним важным изменением данного года является обязанность граждан, согласно новым нормам, самостоятельно предоставлять сведения о наличии имущества в налоговые органы. При сокрытии информации нарушителя ждет штраф в размере 20 % от неуплаченного налогового сбора.

При продаже недвижимости

Если раньше продать строение (дом, гараж, квартиру и т. д.) без уплаты 13 % налога на доходы физических лиц (НДФЛ) можно было после 3 лет владения, то сейчас этот период увеличили до 5 лет (для недвижимости, приобретенной после 01.01.2016). Трехлетний период владения будет сохранен для недвижимости, приобретенной до 01.01.2016, а также полученной в собственность по договору дарения от близкого родственника или в наследство, по договору пожизненного содержания с иждивением или в результате приватизации.

Где узнать о начисленных налогах и оплатить

Обычно налогоплательщику приходят по почте уведомления с указанием вида и размера налога. В случае, если в вашем почтовом ящике подобной квитанции не появилось, узнать, какие налоги и в каком размере начислены, можно проверенным способом — посетив в налоговую инспекцию. Там же можно задать все вопросы и дать пояснения и обоснования, если вы не согласны с начислениями. Для тех кто не любит стоять в очередях, контролировать ситуацию позволяет личный кабинет на nalog.ru и gosuslugi.ru. На этих сайтах можно увидеть размер начислений, размер пени, а также их оплатить с помощью банковской карты или систем электронных платежей. Если вы не доверяете электронным платежам, то распечатайте квитанцию с данных ресурсов и оплатите через операциониста в банке.

Проверить и оплатить свою задолженность по налогам можно и через сервис «Яндекс-деньги». Для этого нужно знать свой ИНН. Налоги несовершеннолетних (на имущество) также можно проверить через данные ресурсы. При покупке квартиры несовершеннолетнего или выделении доли в результате приватизации каждому ребенку присваивается ИНН. Но ИНН несовершеннолетнего не определяется через указанные сайты. Получить свидетельство о присвоении ИНН можно в налоговой. В этом случае без визита в налоговую инспекцию не обойтись. Если у ребенка уже есть паспорт, то получать ИНН он сможет самостоятельно, если нет, то заявление на получение будет подавать родитель, предъявив в качестве документа свой паспорт и свидетельство о рождении ребенка.

Что делать при некорректном начислении налогов

Иногда представители налоговой инспекции ошибаются при начислении налогов: начисляют налоги на проданное или даже никогда не принадлежавшее плательщику имущество, указывают некорректные габариты имущества (например, мощность автомобиля, метраж квартиры или размеры земельного участка). В данном случае можно подать заявление о перерасчете налога.

Также по вопросам начисления налогов и перерасчета можно обращаться лично, посетив налоговую инспекцию или МФЦ города. В случае, если согласия между вами и налоговым органом не было достигнуто, спор можно решить в суде. В последние годы сформировалась обширная судебная практика по налоговым спорам.

Оплата налогов за других людей

Раньше каждый человек должен был платить налоги за себя. И были случаи, когда при совершении платежа с карты жены за налог мужа или наоборот платеж не доходил до конечного адресата и задолженность по налогу не была погашена. А сам платеж не возвращался отправителю, а попадал на «невыясненные платежи». Но согласно изменениям к 45 статье Налогового кодекса (№ 401-ФЗ от 30.11.2016) с 30.11.2016 — одни лица вправе платить за других налоги и сборы. Также налоги за физических лиц с указанной даты можно платить и с расчетного счета ИП. Кроме налогов третьи лица смогут оплачивать и пошлины, т. к. согласно ст. 333.16 НК РФ государственная пошлина — это сбор.

Упрощенка на 6% — самая простая форма для ИП. Главное — запомнить: четыре раза платить налоги, минимум — один раз взносы, и один раз сдавать декларацию. В этих датах легко запутаться, особенно, если вы только недавно открыли ИП. Поэтому мы собрали для вас инструкцию с календарем. Она подходит предпринимателям на упрощенке 6% и без сотрудников.

Если вы только думаете открывать ИП, держите инструкцию «Как открыть ИП за час».

А если хотите подробности об упрощенке — у нас есть подробная статья: об ошибках, как платить меньше шести процентов и кому не подходит упрощенка.

Документы

Для налоговой вы готовите два документа: налоговую декларацию и книгу учета доходов и расходов. Декларацию надо сдавать всегда, даже если не было дохода. А книгу только вести, сдадите, если налоговая попросит.

Налог

На упрощенке 6% ИП платит налог с дохода. Формула такая: весь доход умножаете на 6%, и готово.

Например, у предпринимателя Артура доход за квартал — 300 000 рублей. Его квартальный налог — 18 000 рублей или 300 000 * 0,06.

Взносы

Кроме налогов вы платите взносы. Они нужны, чтобы вы могли получить обязательную пенсию и бесплатно сходить к врачу. Эти взносы называются страховыми.

Взносы бывают фиксированные и дополнительные:

Фиксированные взносы

Взнос за полный 2019 год — 36 238 рублей. Но если вы открыли ИП в июле, платить будете только за полгода.

Дополнительные

Размер зависит от дохода. Взнос — это 1% с дохода больше 300 000 рублей

По закону фиксированный взнос надо заплатить до 31 декабря, а дополнительный — до первого июля следующего года. Не обязательно платить в эти даты, можно платить в течение года и сэкономить на налоге.

Как сэкономить

На налоге можно сэкономить, и для этого не надо уходить в тень, достаточно платить страховые взносы. Экономия за счет взносов — большая тема, поэтому пока описываем кратко.

Можно вычесть оплаченные взносы из налога. Если работаете без сотрудников, вы уменьшаете налог на всю сумму взносов: сколько заплатили, на столько меньше налог.

Возвращаемся к Артуру. Его налог за первый квартал — 18 000 рублей.

Артур не переводит деньги за налоги, а выплачивает часть взноса, те же 18 000 рублей. Получается, фиксированный взнос сократился, и в конце года меньше платить, при этом Артур погасил налог в 18 000.

На взносах можно сэкономить двумя способами: заплатить авансом все взносы сразу или рассчитывать взносы каждый квартал.

В январе 2019 года Артур заплатил фиксированные взносы за год — 36 238 рублей.

За первый квартал Артур заработал 300 000 рублей, его налог — 18 000 рублей. Артур ничего не платит, потому что уже выплатил взнос.

Во втором квартале Артур заработал еще 100 000 рублей, налог — 6000 рублей. Это укладывается в оплаченные взносы, Артур ничего не платит.

Главное, не платить взносы после периода, в котором хотите уменьшить налог. Если вы сокращаете налог за первый квартал, взнос надо заплатить в срок с 1 января по 31 марта. Позже уменьшить налог за первый квартал не получится. Подробнее об экономии рассказываем в статье на Деле — «Платим 1% взносов».

Где платить

Для оплаты налогов и взносов никуда ходить не надо. Вы можете заплатить через сайт налоговой, интернет-бухгалтерию или бухгалтерию банков. Для ИП на упрощенке 6% в Модульбанке работает бесплатная бухгалтерия: бухгалтер сам подготовит платежку, вам останется нажать кнопку для оплаты, и всё.

Постоянно: вести книгу учета доходов

Записывать надо все поступления. Неважно, как вы их получили: переводом на счет, на карту или наличными. Дата записи — это дата поступления денег от клиента. Получили в понедельник от клиента тысячу рублей, записываете понедельник.

Вы сдаете книгу только по просьбе налоговой. Кажется, о книге можно забыть, но это рискованно. Налоговая вправе оштрафовать на 10 000 рублей и больше. Поэтому надежнее все-таки ее вести.

31 марта: заплатить взносы

До конца первого квартала вы платите фиксированный взнос. Это необязательный платеж, но вы можете заплатить, чтобы уменьшить налог на сумму взноса.

Можно платить любую часть, хоть весь взнос авансом, хоть часть — четверть от взноса, это 9060 рублей.

25 апреля: налоги

Ваш первый налог за год — налог за первый квартал. Вы считаете доход с 1 января по 31 марта, при этом у вас почти весь апрель на оплату. Налоговая должна получить деньги до 25 апреля.

Если платили страховый взнос в первом квартале, вы вычитаете взносы из суммы налога и платите то, что осталось.

Например, ваш налог 9100 рублей, вычитаете 9060 рублей, остается заплатить сорок рублей.

1 июля: взносы

Последний день для оплаты взноса в первом полугодии — 1 июля. Если вы уже заплатили весь взнос и еще не выбрали его в счет налогов, платить ничего не надо. Если платите взносы раз в квартал, можно оплатить еще часть — 9060 рублей.

Вы по-прежнему не обязаны платить, но здорово, если заплатите. Тогда получится вычесть взнос из налога за полугодие и немного сэкономить.

25 июля: налоги

Вы платите налог за полугодие, последний срок — 25 июля. Формула расчета такая: сложить доход за первое полугодие, посчитать налог, вычесть из него оплаченный налог за первый квартал и то, что осталось заплатить.

Следите за руками:

Артур за первый квартал получил 300 000 рублей и заплатил налог, за второй — получил еще 200 000 рублей. Теперь он рассчитывает полугодовой налог.

Налог за полугодие — 12 000 рублей. Артур считает так:

- полугодовой доход — 500 000;

- налог за полгода — 30 000;

- оплаченный налог — 18 000;

- остаток для оплаты — 12 000 рублей, или 30 000 минус 18 000.

Налог за полугодие тоже можно сократить на сумму взносов, но только если вы уже их заплатили.

30 сентября: взносы

Если вы заплатили взносы авансом, вы ничего не платите. А если нет, с вас еще часть страховых взносов. Это если вы решили сэкономить на налоге за девять месяцев, но платить не обязательно.

25 октября: налоги

Срок оплаты налога — до 25 октября. Для расчета вы считаете доходы за девять месяцев, считаете налог, вычитаете оплаченный налог и платите то, что осталось.

Не забудьте еще вычесть часть страхового взноса, если платили до этого.

31 декабря: взносы

В конце года — срок для страховых взносов. Вот сейчас платить обязательно.

Вы платите полную сумму, если не разбивали взносы на части — 36 238 рублей. Платить надо, даже если ИП за год не получал доход.

Или вы платите не весь взнос, а часть, если платили взносы до этого.

1 июля следующего года: взносы

Как платить 1% взносов

Если годовой доход ИП больше 300 000 рублей, ИП платит дополнительные страховые взносы — это 1% от суммы свыше лимита.

Срок оплаты дополнительного взноса — первого июля следующего года. Если вы отчитываетесь за 2018 год, вы платите дополнительный взнос до первого июля 2019 года.

30 апреля следующего года: налоги и декларация

За начало следующего года надо сделать две вещи: заплатить налог за год и сдать декларацию. Последний срок — 30 апреля.

Годовой налог считается по такой же формуле: из годового налога надо вычесть оплаченные налоги и взносы.

Кроме налогов понадобится еще декларация. Если бы Артур из нашего примера ничего не заработал за год, всё равно пришлось бы сдавать декларацию, она называется — нулевая.

Одной таблицей

Мы собрали всё важное в таблицу. Сохраняйте статью в закладки или скачивайте таблицу на память.

В 2021 году налог на недвижимость для физических лиц рассчитывается исходя из кадастровой стоимости имущества, с установленной ставкой 0,1 %. Ранее 2018 года для исчисления обязательного сбора принималась за основу инвентаризационная стоимость недвижимого имущества.

Срок оплаты налога на имущество физических лиц за 2020 год — 2 декабря 2021 года.

Как рассчитать налог на имущество физических лиц

С 1 января 2021 года при расчете налога учитывается только кадастровая стоимость.

Заметим, что кадастровая стоимость может отличаться от рыночной в большую сторону, поскольку не является абсолютно точным показателем. Так как состоит из усредненной оценки объекта по кадастровому району с учетом даты ввода в эксплуатацию и некоторых особенностей строения. Законодательством установлено, что один раз в пять лет кадастровая стоимость должна подвергаться уточнению, пересчету на основании данных независимых оценщиков.

Для расчёта налога за 2021 год, нужно знать:

1. Кадастровую стоимость.

2. Ставку налога.

Ставка сбора на имущество физических лиц в 2019 году составит 0,1 %, исчисленная от стоимости по данным кадастра. Под обложение им попадут все жилые помещения, а также постройки хозяйственного назначения более 50 кв. метров, в случае расположения на участке земли под цели строительства, подсобного хозяйства и т. д.

В некоторых городах налоговая ставка может меняться в зависимости от строения будь там гараж квартира или жилой дом, рекомендуем точную информацию проверить в сервисе «Справочная информация о ставках и льготах по имущественным налогам«.

Следуйте инструкции:

- отметьте нужный «Вид налога»;

- необходимо выбрать налоговый период;

- выберите «Субъект РФ»;

- уточните «Муниципальное образование»;

- нажать кнопку Найти;

- далее будет сформирована таблица, в ней нажмите по ссылке «Подробнее» и откроется вся информация по налоговым ставкам в данном регионе.

3. Для плательщиков имущественного налога предусмотрен налоговый вычет, согласно пп. 3 — 6 ст. 403 НК РФ. Устанавливается норматив площади, который уменьшает налоговую базу недвижимости для:

- комнаты (часть квартиры) на 10 кв. метров;

- квартиры (часть дома) на 20 кв. метров;

- жилого дома на 50 кв. метров.

- многодетной семьи имеющих от 3 несовершеннолетних детей, к выше изложенному нормативу добавляется 5 кв.м. для квартир и комнат, 7 кв.м. для домов.

- единого недвижимого комплекса (входит один жилой дом) — 1 млн. рублей из кадастровой стоимости (определение ЕНК дано в ст. 133.1 ГК).

Вычет применяются автоматически при расчетах налога и не требуют заявительного характера. На ту разницу, которая составит в итоге, и будет исчисляться налог на имущество физических лиц. Таким образом, если расчетным путем окажется ноль, то платить окажется не с чего и оплачивать налог не нужно.

4. Чтобы уменьшить как-то нагрузку для нуждающихся предусмотрены льготы.

Формула расчета налога на недвижимость в 2021 году

H = (KC – B) × D× НC, где

- KC — цена объекта по кадастру;

- B — вычет имущественный;

- D — доля (при условии, если собственность разделена на доли и необходимо узнать расчет её части);

- КД — коэфф. дефлятор;

- НC — налоговая ставка.

Пример расчета

Рассмотрим обычную двухкомнатную квартиру в Тюмени площадью 62 кв.метров, с кадастровой стоимостью в 2,26 млн. руб. без разделенных долей.

Сначала найдем H1:

Расчетным путем выведем стоимость одного квадратного метра, разделив кадастровую стоимость на площадь.

2260000 / 62 = 36 451 руб. за 1 кв. метр

Затем рассчитаем площадь квартиры которая подлежит налогообложению с учетом налогового вычета:

62 – 20 = 42 кв. м.

Остается умножить их на кадастровую стоимость метра площади:

42 × 36 451 = 1 530 942 рублей.

Применив ставку 0,1%, найдем сумму налога на имущество.

1 530 942 × 0,1 % = 1 531 рублей.

Рассчитаем пример для многодетной семьи, где имеются 3 ребенка. С учетом льготы дополнительно добавится к нормативной площади 15 кв. метров.

62 — (20 + 15) = 27 кв. м.

(27 × 36451) × 0,1 % = 984 рублей.

Экономия составит: 1 531 — 984 = 541 рублей в год.

Прибавим к этому другие объекты, которыми может владеть семья (земля под дачей, гараж, автомобиль), и в итоге сумма набежит ощутимая, чтобы оплатить все налоги разом.

При этом Московский и Ленинградский регионы оставили самостоятельно определять ставки налога на имущество физических лиц.

Среди проблем новой реформы аналитики называют недостаточное количество аккредитованных оценщиков и их компетентность, которой все больше уделяется внимание при обучении и выдаче аттестата. Уже сейчас можно заметить, что квартира в новостройке по кадастровой стоимости может оказаться дешевле, чем в «хрущевке».

Калькулятор налога на недвижимость в 2021 году для физических лиц

Для того, чтобы рассчитать налог на имущество, можно воспользоваться калькулятором онлайн.

Для этого выбираем → вид налога → год → регион → кадастровый номер…

Налог на гараж для физических лиц в 2021 году

Любое недвижимое имущество граждан, в том числе нежилое, к которому относится и гараж, является объектом налогообложения. Эта норма закреплена в Налоговом кодексе.

Сам налог относится к местным и его ставки определяют НК РФ и нормативные акты властей территорий. Базовая ставка для гаража составляет 0,1% от его кадастровой стоимости. Местные власти могут устанавливать своё значение, но НК ограничивает верхнюю планку налога. Для его расчета применяется суммарная стоимость всего имущества:

- 300 — 500 тыс. рублей предельные величины будут ограничены — 0,3 %,

- свыше 500 тыс. рублей – до 2 %.

Отметим, что гаражи участвуют в расчете вместе с иными объектами недвижимости.

Исчисляется налог один раз в год за период с момента возникновения права. Например, гражданин И. купил гараж 5 марта 2021 года. Налог с этого имущества за 2021 год будет рассчитан за 10 месяцев владения.

Собственник гаража также может быть и собственником земли под ним. Тогда за нее уже нужно платить земельный налог.

Срок уплаты налога за гараж, которым гражданин владел в течение года — 2 декабря следующего за ним года. Сегодня налог на имущество физических лиц за 2020 год необходимо оплатить до 02.12.2021 года.

Для справки: Пенсионеры освобождены от имущественного налога на все жилые и нежилые объекты владения. Но, если у пенсионера в собственности несколько гаражей, то освобождается от уплаты налога только один из них на свое усмотрение. За землю под гаражом заплатить придется в любом случае.

Кто может не платить налог на имущество

Ниже мы разберем примеры, когда можно не платить имущественный налог.

Льготы по налогу на имущество для физических лиц

Налоговый кодекс в статьях 399 и 407 определяет льготников по уплате налога на имущество: федеральных по категориям и видам имущества, а также региональных.

К федеральным категориям, полностью освобожденных от уплаты, относятся:

- инвалиды групп 1 и 2, а также инвалиды с детства и дети;

- получатели пенсий по старости;

- ветераны ВОВ;

- лица, имеющие звание Герой Советского Союза и Российской Федерации;

- обладатели ордена Славы трех степеней;

- ликвидаторы ЧС, произошедших на радиоактивных объектах: Чернобыльской АЭС, ПО «Маяк», испытаний на полигоне в г. Семипалатинск;

- иные категории военнослужащих, а также их семей.

Статьей 407 НК РФ определено, что физические лица не уплачивают налог за постройки менее 50 кв.метров на землях для ИЖС, огородничества, садоводства и дачи.

Региональные власти могут своими законодательными актами определять местные льготы. Например, в Москве на определенных условиях можно получить освобождение от налога на гараж или машино-место (это понятие введено с 2017 года).

Есть также условия получения льготы:

- объект должен быть в собственности и не использоваться для предпринимательской деятельности;

- если кадастровая стоимость недвижимого объекта выше 300 млн. рублей собственник не может рассчитывать на льготу.

Льготы для пенсионеров

Налог на недвижимость для пенсионеров с 2019 года, которым назначена пенсия по законодательству РФ, освобождены от уплаты налога только на одну единицу каждого вида имущества. Выбрать льготный объект пенсионер может сам. Остальные же облагаются налогом по установленной ставке. Иными словами, только одна квартира и машина в собственности пенсионера освобождена от налога на имущество.

Если у пенсионера, например, несколько квартир, и он не представил в орган ФНС заявление о выборе объекта, по которому хочет получить освобождение от налога, то для льготы принимается та, где сумма налога окажется максимальной.

Ознакомиться со всеми пособиями для пенсионеров можно на сайте ФНС, подробную инструкцию приводили выше.

Для многодетных семей

На федеральном уровне с 2019 года ввели льготу увеличивающий величину имущественного вычета семье от 3 и более детей. На каждого добавляется 5 кв. м. для квартир и комнат, 7 кв. м. для частных и садоводческих домов.

Так же местные власти на своем уровне могут помочь уменьшить сумму налогов на имущество. Мало кто из территорий решает применять такие меры, пока только Нижний Новгород, Краснодар и Новосибирск решением местных Дум освободили семьи с тремя и более детей от имущественного налога.

Для инвалидов

Налоговый кодекс определил, что инвалиды с детства, ВОВ, а также 1 и 2 групп освобождены от имущественного налога полностью. Это федеральная норма и местные нормативные акты тут роли не играют.

Исключением будет лишь имущество, полученное инвалидом в порядке наследования.

Чтобы узнать точный перечень лиц-льготников и объектов, по которым можно получить льготу, следует обратиться в орган ФНС по месту нахождения имущества. Подать заявление на освобождение от исчисления налога, при этом указать в заявлении сведения об имуществе, по которому вы претендуете на льготу. Право на нее можно подтвердить соответствующими документами.

Воспользоваться льготой по налогу на имущество можно только с месяца, в котором право на нее наступило. За предыдущий период налог будет рассчитан и его следует внести в бюджет. Если же заявление поступило значительно позже наступления права, и гражданин продолжал платить налог, то переплату ему вернут, но только не более чем за три предыдущих года.

Видео: Сколько будем платить налог на имущество в 2021 году по кадастровой стоимости?

Остались вопросы? Узнайте, как решить именно Вашу проблему! Напишите прямо сейчас нашему консультанту онлайн. Или звоните нам по телефонам:

Читайте также: