Как отразить льготу по налогу на прибыль в 1с

Опубликовано: 17.05.2024

Здравствуйте, Юр лицо получило статус участника СЭЗ (льготу по налогу на прибыль в части деятельности указанной в декларации участника СЭЗ). Никак не могу настроить в программе раздельный учет Платформа: 1С:Предприятие 8.3 (8.3.7.1860)

Конфигурация: Бухгалтерия предприятия, редакция 3.0 (3.0.43.241) нет возможности (поля) установить флажок Применяются разные ставки налога на прибыль. Что и где нужно изменить чтобы он появился?

заранее спасибо!

Оцените, пожалуйста, данный вопрос:

Вам будет интересно

![]()

Ирина, не получилось

все равно полле для установки флага не появляется….

В константах выбираю применяются разные ставки – записать сохранить – открываю настройку налога на прибыль и все равно не появляется поле… видимо что-то где-то еще в настройках не верно

Ирина Шаврова Profbuh8.ru Июл 27 2016 - 12:36

Попробуйте тогда перейти на интерфейс ТАКСИ, может быть, это что-то сдвинет.

А так никаких особых условий по доступности этой галочки нет, я смотрела в коде. Попробуйте протестировать базу в копии, возможно, причина именно во внутренних ошибках логической и ссылочной целостности объектов. Такое иногда бывает.

Вот ссылка нашей статьи, где рассказывается как провести тестирование и исправление (в середине статьи): http://www.profbuh8.ru/2016/04/ispravlenie-oshibki-formata-potoka-1s/

————

Без базы я не смогу Вам помочь, но если хотите, в рамках индивидуальной консультации могу посмотреть причину такого поведения программы на Ваших данных.

![]()

Ирина, вопрос как сделать чтобы в настройке налога на прибыль появилась возможность (поле) установить флажок “Применяются разные ставки налога на прибыль” на одной платформе и конфигурации веду 2 юр лица (разные базы) в одной базе возможность есть, а в той, в которой ведется юр лицо участник СЭЗ НЕТ! видимо в еще каких то настройках что то выставлено не так… помогите пожалуйста найти

Ирина Шаврова Profbuh8.ru Июл 27 2016 - 11:33

А! Теперь понятно.

Вам нужно было сразу скрин привести для конкретизации. )))

Давайте попробуем сделать так: гл. меню – Все функции – Константы – Применяются Разные Ставки Налога На Прибыль

Ирина Шаврова Profbuh8.ru Июл 27 2016 - 00:46

Декларация по налогу на прибыль в 1С:ERP отражает доходы и расходы, принимаемые для расчета налоговой базы по налогу на прибыль.

Метод расчета налога на прибыль в соответствии с ПБУ 18 устанавливается в учетной политики организации значением настройки Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организации»).

Рисунок 1 - Настройки учетной политики по выбору метода для расчета налога на прибыль

Для подтверждения расчета налоговой базы при формировании декларации по налогу на прибыль используются налоговые регистры раздел Регламентированный учет – Бухгалтерский и налоговый учет – Регистры налогового учета. Регистры налогового учета подразделяются на четыре группы:

- регистры учета хозяйственных операций – обобщение информации о фактах хозяйственной деятельности, которые приводят к возникновению объекта налогового учета;

- регистры сбора информации о наличии и движении объектов налогового учета;

- регистры промежуточных расчетов, выполняющих вспомогательную функцию;

- регистры формирования отчетных данных – обобщение информации о признанных доходах и расходах отчетного налогового периода, о расчете налоговой базы и расшифровке отдельных доходов и расходов в декларации по налогу на прибыль.

Рисунок 2 - Регистры налогового учета

Также на формирование налог на прибыль влияет настройка статей расходов. Для Статьи расходов на закладке Регламентированный учет и МФУ в группе реквизитов Классификация расходов для целей налогового учета и отражения в бух. отчетности задается параметр определения расходов текущего налогового периода Принимается к налоговому учету по налогу на прибыль.

Рисунок 3 - Настройка статей расходов

Не все расходы, отражаемые в бухгалтерском учете, принимаются к налоговому учету. Для отражения таких операций расходы в налоговом учете отражаются в составе постоянных или временных разниц.

При регистрации суммовых показателей бухгалтерского и налогового учета, постоянных и временных разниц соблюдается равенство: БУ = НУ + ПР + ВР, где БУ – бухгалтерский учет, НУ – налоговый учет, ПР – постоянная разница, ВР – временная разница.

Рисунок 4 - Показатели БУ, НУ, ПР и ВР в оборотно-сальдовой ведомости

На основании проводок, введенных первичными документами, сформированных постоянных, временных разниц, производится расчет налог на прибыль.

Начисление налога происходит при выполнении процедуры закрытие месяца, в результате которой выполняется регламентная операция Формирование финансового результата и формируется регламентный документ с типом операции Расчет налога на прибыль:

Рисунок 5 - Регламентная операция «Расчет налога на прибыль»

Результат расчета налога на прибыль подтверждается справками-расчетами Регламентированный учет – Бухгалтерский и налоговый учет – Справки-расчеты и используется при заполнении декларации по налогу на прибыль. Для оперативного выявления ошибок данных налогового учета и учета разниц в оценке активов и обязательств осуществляется при помощи отчета Анализ учета по налогу на прибыль (Раздел Регламентированный учет – Отчеты). Отчет применяется для организаций, по которым ведется учет постоянных и временных разниц при расчете налога на прибыль.

Каждый блок данной схемы может быть расшифрован в более детальную схему, из которой, в свою очередь, можно получить производный отчет с детализацией до первичного документа.

Рисунок 6 - Анализ учета по налогу на прибыль

Для формирования декларации необходимо перейти в раздел Регламентированный учет – 1С отчетность – Регламентированные отчеты.

Создаем декларацию по налогу на прибыль. Заполняем титульный лист, номер корректировки должен быть нулевым. При подаче уточненных деклараций номер корректировки будет увеличен. По кнопке Заполнить заполняются разделы декларации:

Рисунок 7 - Заполнение декларации по налогу на прибыль

В разделе 1.1 отражается сумма к уплате в разрезе бюджетов:

Рисунок 8 - Раздел 1.1 декларации по налогу на прибыль

На листе 02 отображается общая сумма доходов и расходов и расчет налога на прибыль и авансовых платежей:

Рисунок 9 - Заполнение листа 02 декларации по налогу на прибыль

Лист 02 В Приложение 1 листа 02 отображает более подробную расшифровку доходов, а в Приложение 02 – расшифровку расходов.

По многим строкам декларации можно увидеть более подробную детализацию. Для этого следует выбрать ячейку и нажать кнопку Расшифровать.

После того, как декларация была сдана, устанавливается статус Сдано.

Рисунок 10 - Работа с декларацией по налогу на прибыль

Вы можете взять 1С:ERP в аренду, включая обслуживание этой конфигурации.

Начисление налога на прибыль в 1С Бухгалтерия 3.0 не составляет особого труда, если вы знаете, какие настройки необходимо выставить в программе согласно вашей учетной политике. Разберем пошагово нюансы начисления налога на прибыль в 1С 8.3 Бухгалтерия 3.0.

После прочтения статьи вы узнаете:

- где настроить налоговый учет в программе;

- как он организован в 1С;

- как осуществляется начисление налога на прибыль;

- какие записи формируются в программе, если начислен налог на прибыль — проводки в 1С 8.3.

Настройки учетной политики по налогу на прибыль

Каждое предприятие должно разработать учетную политику в части налогообложения прибыли, полностью учитывающую особенности своей деятельности.

Настройка параметров учетной политики для налога на прибыль осуществляется в разделе Главное – Настройки – Налоги и отчеты – вкладка Налог на прибыль .

Организация налогового учета в программе

Налоговый учет в 1С ведется на счетах бухгалтерского учета (план счетов 1С). Счета, по которым отражают сумму по НУ в проводках, имеют признак Налоговый (по налогу на прибыль) .

Разделение доходов и расходов в НУ

Доходы в НУ делятся на:

- доходы от реализации (выручка) — доходы, отраженные по счету 90.01.1;

- внереализационные доходы — доходы, отраженные по счету 91.01;

- не учитываемые в НУ.

Расходы в НУ делятся на:

- расходы, связанные с производством и реализацией:

- прямые;

- косвенные;

- внереализационные расходы;

- не учитываемые в НУ.

К прямым расходам относятся затраты, определенные в Перечне прямых расходов в настройках учетной политики по НУ.

К косвенным расходам относятся:

- затраты, отраженные по Статьям затрат и не определенным в Перечне прямых расходов ;

- затраты, отраженные по Статьям прочих доходов и расходов (счет 91.02), Вид статьи у которых:

- Налоги и сборы;

- Прочие косвенные расходы;

- Прочие операционные доходы (расходы).

Остальные расходы по счету 91.02 признаются внереализационными.

Не учитываемые расходы и доходы в НУ

Для формирования движения по счетам налогового учета необходимо также, чтобы при отражении затрат и доходов их аналитика ( Статьи затрат , Статьи прочих доходов и расходов ) учитывались в НУ.

Не учитываемые расходы и доходы отражаются на субсчетах забалансового счета НЕ.

Если в Статье затрат установлен Вид расхода — Не учитываемые в целях налогообложения, то такие затраты будут отражены в НУ как не учитываемые расходы в Дт субсчетов НЕ.

Статьи доходов и расходов используются для отражения как затрат, так и доходов. Чтобы отразить не учитываемые в НУ доходы и расходы, флажок Принимается к налоговому учету не устанавливайте.

Вид расходов влияет на то, какой забалансовый счет используется 1С для не учитываемых расходов и доходов.

ПБУ 18/02

Если организация применяет ПБУ 18, укажите это в настройках учетной политики по БУ: раздел Главное — Настройки — Учетная политика .

Формирование временных разниц и признание (погашение) отложенных налоговых обязательств (активов) осуществляется при Закрытии месяца.

Финансовый результат и начисление налога на прибыль — проводки в 1С 8.3

В течение налогового периода отражайте хозяйственные операции. При выполнении процедуры Закрытие месяца автоматически сформируются проводки по определению финансового результата и начислению налога на прибыль.

Если по результатам налогового периода получена прибыль, формируются проводки:

- Дт 99.01.1 Кт 68.04.1 — начислен налог на прибыль.

Если по результатам налогового периода получен убыток, то формируются проводки:

- Дт 99.01.1 Кт 68.04.1 (сторно) — скорректирован налог на прибыль.

Не забывайте проверять налоговый учет с помощью отчета Анализ учета по Налогу на прибыль : раздел Отчеты — Анализ отчета — Анализ учета по налогу на прибыль .

См. также:

- Настройка учетной политики в 1С 8.3 ОСНО

- Методы распределения косвенных затрат в 1С 8.3: пошагово для начинающих

- Ошибки прошлых лет в декларации по налогу на прибыль (из записи эфира от 23 Октября 2018 г.)

- Заявление о возврате налогов в 1С (из записи эфира от 07 сентября 2018 г.)

- Порядок возврата (зачета) налогов (из записи эфира от 07 сентября 2018 г.)

- Типичные ошибки из ИФНС при сдаче отчетности (из записи эфира от 16 июля 2018 г.)

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Налог на прибыль: порядок расчета, особенности учета в 1С

- Ошибки по налогу на прибыль

- Как правильно отразить начисление пеней по налогу на прибыль?

- Уплата налога на прибыль в федеральный бюджет

- Уплата налога на прибыль в республиканский бюджет

- Алгоритм Закрытия месяца – в Избранное

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Транспортный налог в 1С 8.3 Бухгалтерия пошаговоПри приобретении автомобиля организация обязана зарегистрировать его в ГИБДД или.

- Транспортный налог в 1С 8.3 Бухгалтерия 3.0 пошагово с 2021 годаПри приобретении автомобиля организация обязана зарегистрировать его в ГИБДД или.

- Закрытие месяца в 1С 8.3 Бухгалтерия пошаговоЗакрытие периода в 1С 8.3 Бухгалтерия — один из самых.

- Налог на прибыль за полугодие, если в 1 квартале налог был к уменьшениюПо итогам 1 кв 2018 получилась сумма налога к уменьшению.

Карточка публикации

(5 оценок, среднее: 3,00 из 5)

Все комментарии (1)

Спасаибо,все понятно,доступно и конкретизировано.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

Приобретение малоценных объектов сроком использования более 12 месяцев

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Спасибо большое за вебинар! Хоть и нет налогов, но было интересно послушать!

- Налог на прибыль в 1С 8.3. Пошаговая инструкция

- Как начислять налог на прибыль в 1С

- Налог на прибыль с применением ПБУ 18/02 «Балансовый метод, с отражением постоянных и временных разниц»

- Как рассчитать налог на прибыль с применением нового ПБУ

От простой для отдельных компаний до комплексной автоматизации крупных холдингов.

Сдача регламентированной отчетности в соответствии с законодательством РФ.

Данный обзор посвящен порядку расчета налога на прибыль и заполнению соответствующей декларации в 1С 8.3, программы 1С:Бухгалтерия. Предполагается, что читатель уже знаком с принципами ПБУ 18/02. Охватить в одной статье всю главу 25 НК РФ невозможно, мы остановимся на основных моментах. Также, предоставляя услуги комплексной автоматизации бухгалтерского учета на 1С:Предприятие с 2003 года, мы разработали алгоритм действий по расчету налога на прибыль, применяя программу 1С.

Декларация по налогу на прибыль в 1С отражает доходы и расходы, принимаемые для расчета налоговой базы по налогу на прибыль. Подробно порядок ее заполнения изложен в Приказе ФНС ММВ-7-3/572@ от 19.10.2016 г.

Налоговым периодом для всех компаний является календарный год, крайний срок сдачи годовой декларации – 28 марта. Если последний день сдачи декларации выпадет на выходной день, он переносится на ближайший после него рабочий день.

По отчетным периодам и уплатам авансовых платежей есть нюансы:

Организации с небольшими оборотами сдают в течение года отчетность по итогам:

- 1 квартала до 28 апреля;

- Полугодия до 28 июля;

- 9 месяцев до 28 октября.

В это же время уплачиваются платежи по начисленной прибыли, которые считаются авансовыми, т.к. полностью сумма налога будет сформирована только по итогам года. Иногда возможны ситуации, когда сумма уплаченных в течение года авансовых платежей превышает начисленный по итогам года налог, тогда у организации образуется переплата по налогу.

Если у организации за последние 4 квартала выручка в среднем за квартал равна или превышает 15 млн.рублей, то они уплачивают ежемесячно до 28 числа авансовые платежи по налогу на прибыль, образованные расчетным путем (пример расчета будет позже). Срок сдачи отчетности аналогичен приведенному в предыдущем пункте. Если по итогам квартала сумма авансовых платежей окажется меньше суммы фактически начисленного налога, дельту надо будет доплатить.

Не всегда порядок, когда в течение каждого месяца надо уплачивать авансовый платеж по налогу на прибыль, выгоден для организации. Бывают ситуации, когда прибыли нет, а платить авансы приходится. В таком случае организация может перейти на порядок расчета по фактически полученной прибыли: по итогам каждого месяца надо будет сдавать отчетность в налоговые органы.

Для перехода на этот режим следует подать соответствующее заявление до начала календарного года, затем до окончания налогового периода менять режим будет нельзя.

Налог на прибыль в 1С 8.3. Пошаговая инструкция

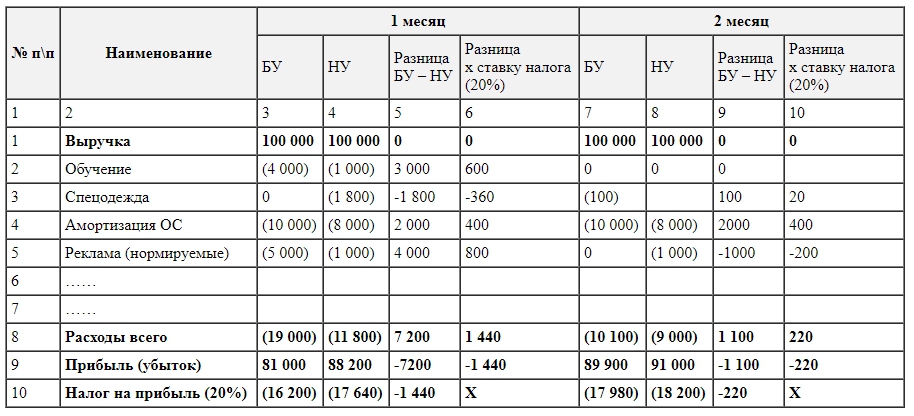

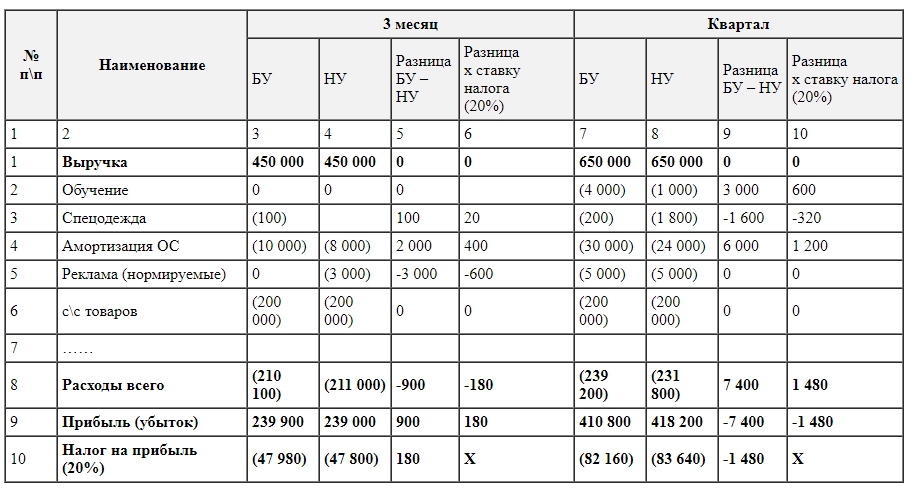

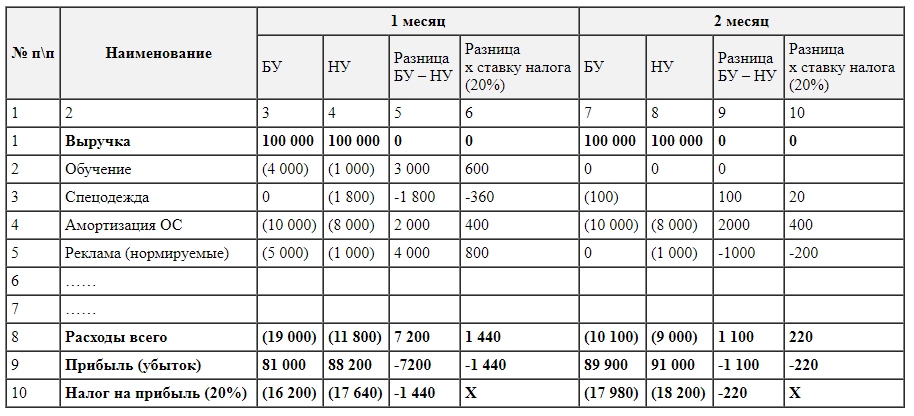

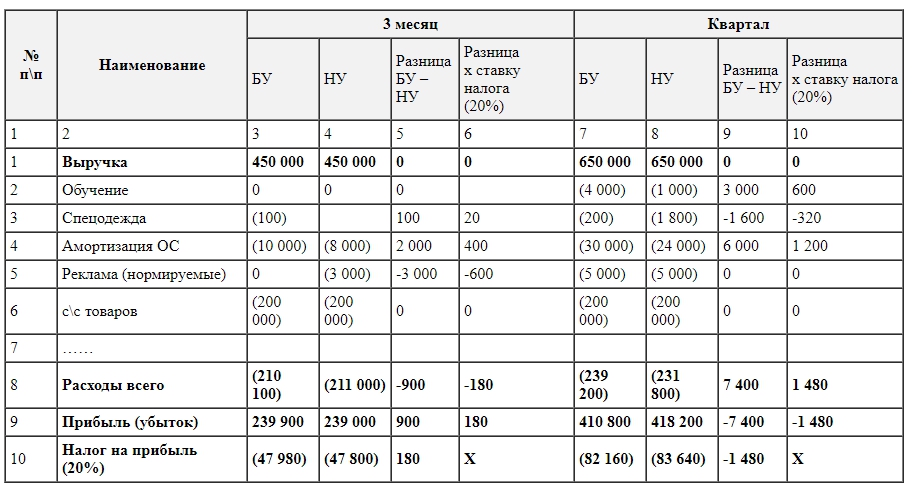

Рассмотрим пример расчета налога за квартал. Первые два месяца примера показывают варианты постоянных и временных разниц, в третьем месяце добавим операцию купли-продажи товаров.

Рис.1 Налог на прибыль в 1С 8.3 (1-2 месяц)

Рис.2 Налог на прибыль в 1С 8.3 (3-4 месяц)

Как начислять налог на прибыль в 1С

Реализуем рассмотренные теоретические шаги на практике. Смотрим настройки учетной политики. Должен быть установлен параметр, что применяем восемнадцатое ПБУ.

Рис.3 Должен быть установлен параметр, что применяем восемнадцатое ПБУ

Дополнительно есть настройки для расчета в 1С налога на прибыль.

Рис.4 Дополнительно есть настройки для расчета в 1С налога на прибыль

В справочнике статей затрат добавим два пункта – Обучение (не прин. НУ) и Реклама.

Рис.5 В справочнике статей затрат добавим два пункта – Обучение (не прин. НУ) и Реклама

В документе Принятие к учету ОС заполним вкладки по бухгалтерскому и налоговому учету.

Рис.6 В документе Принятие к учету ОС заполним вкладки по бухгалтерскому и налоговому учету

В нашем примере срок использования будет разным.

Рис.7 В нашем примере срок использования будет разным

При передаче спецодежды в эксплуатацию укажем способ отражения амортизации в БУ.

Рис.8 При передаче спецодежды в эксплуатацию укажем способ отражения амортизации в БУ

Смотрим проводки. Появились временные разницы.

Рис.9 Смотрим проводки. Появились временные разницы

Проводим документ по услугам рекламы.

Рис.10 Проводим документ по услугам рекламы

Пока проводки в БУ и НУ совпадают. Но, поскольку тип расходов указывает на нормируемые рекламные расходы, то при выполнении регламентной операции по закрытию месяца в НУ в расходы будет списана сумма, не превышающая 1% от выручки.

Рис.11 Поскольку тип расходов указывает на нормируемые рекламные расходы, в расходы будет списана сумма, не превышающая 1% от выручки

Формируем документ поступления услуг по обучению.

Рис.12 Формируем документ поступления услуг по обучению

Он содержит не принимаемые расходы, которые образуют постоянные разницы.

Рис.13 Принимаемые расходы, которые образуют постоянные разницы

Покажем проводки по выручке. Каждый месяц в течение квартала это будут услуги.

Рис.14 Документ оказания услуг

Рис.15 Проводки по выручке

В марте дополнительно реализации товаров.

Рис.16 Документ реализации

Рис.17 Движение документа реализации

Смотрим ОСВ за январь. Обратите внимание на разницу в НУ и БУ согласно нашему примеру. На сч.26 в НУ остались незакрытыми расходы по рекламе. В январе можно списать только 1 тыс.руб. Но если в следующем месяце будет выручка, можно будет списать дополнительную сумму. На счете 99.02.1 сумма условного расхода по налогу на прибыль. Временные разницы повлияли на проводки по сч. 09 и 77. Постоянная разница отразилась на счете 99.02.3, туда же добавилась разница по рекламе. На счете 68.04.1 итоговая сумма к уплате налога на прибыль.

Рис.18 ОСВ за январь

Рассмотрим карточку счета 68.04.2, на котором отражается начисление налога на прибыль. Это тот редкий случай, когда рассматривать отчет логичнее с конца документа. Тогда к условному расходу по налогу на прибыль добавляются суммы, образованные от влияния постоянных и временных разниц. Итоговая сумма налога переносится на счет расчетов с бюджетом с разделением на федеральные и региональные платежи.

Рис.19 Карточка счета 68.04.2

За второй месяц к уже знакомым оборотам добавляются операции по списанию амортизации в БУ по спецодежде и уменьшению ПНО. Дополнительно списываются в НУ затраты на рекламу, в результате чего сумма по сч. 99.02.3 уменьшается.

Рис.20 Сумма по сч. 99.02.3

Обороты в марте не должны вызывать вопросов.

Рис.21 Обороты в марте

Теперь итоговые данные за квартал, они соответствуют нашему расчету в примере.

Рис.22 Итоговые данные за квартал соответствуют расчету в примере

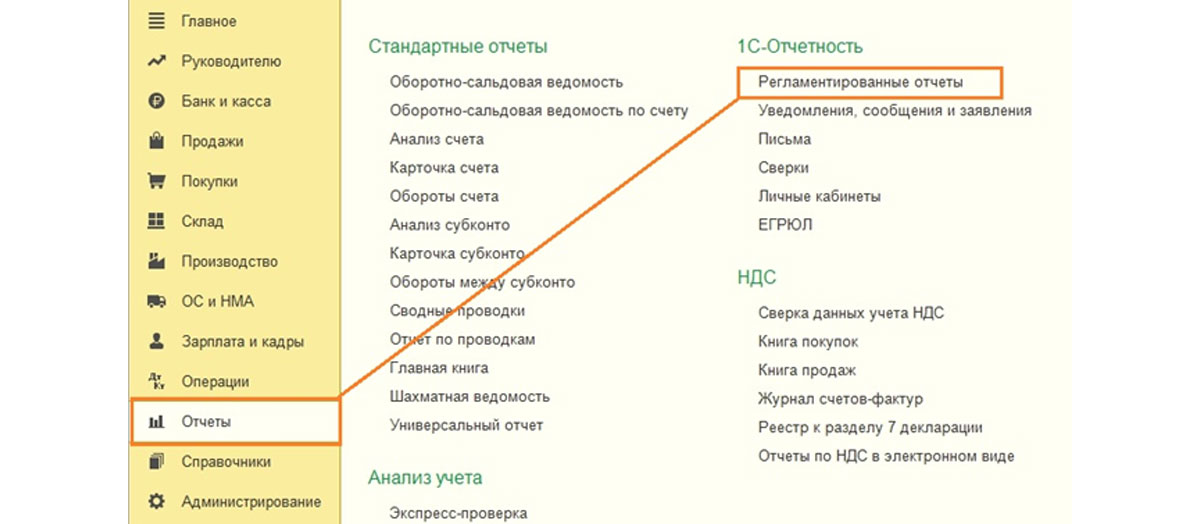

Для формирования декларации в меню Отчеты выбираем «Регламентированные отчеты».

Рис.23 Подменю «Регламентированные отчеты»

Создаем декларацию по прибыли. Заполняем титульный лист, номер корректировки должен быть нулевым. При подаче уточненных деклараций номер корректировки будет увеличен. По кнопке «Заполнить» сформируем разделы декларации.

Рис.24 Формирование разделов декларации

Рассмотрим те из них, которые имеют данные. В разделе 1 отражается сумма к уплате в разрезе бюджетов. Следует проверить правильность заполнения КБК, потом его же указать в платежке при уплате налога.

Рис.25 Проверка заполнения КБК

Лист 02 – общая сумма доходов и расходов и расчет налога на прибыль и авансовых платежей.

Рис.26 Лист 02 – Расчет налога

Рис.27 Лист 02 – вторая часть

Рис.28 Лист 02 – общая сумма доходов и расходов и расчет налога на прибыль и авансовых платежей

Рис.29 Лист 02 – третья часть

Лист 02 Приложение 1 – более подробная расшифровка доходов.

Рис.30 Доходы от реализации и внереализационные доходы

Приложение 02 – расшифровка расходов. По многим строкам декларации можно увидеть более подробную детализацию. Для этого следует выбрать ячейку и нажать кнопку «Расшифровать».

Рис.31 Кнопка «Расшифровать»

Например, так выглядит расшифровка прямых расходов.

Рис.32 Расшифровка прямых расходов

Рассмотрим более подробно расчет авансовых платежей. Сумма исчисленного налога за квартал равна 83640. Если предприятие работает в режиме уплаты только квартальных авансовых платежей, оно должно по итогам 1 квартала заплатить эту сумму до 28 апреля и спокойно работать весь второй квартал, не заботясь о платежах и отчетности по прибыли.

Но если предприятие подпадает под критерии уплаты ежемесячных расчетных авансовых платежей (пусть такой период настал 1 апреля), то тогда 1/3 от этой суммы, 27880, оно должно будет платить каждый месяц в течение второго квартала в срок до 28 апреля, 28 мая и 28 июня. Затем по завершение квартала посчитать сумму налога за полугодие и сравнить с уже уплаченными авансовыми платежами. Если уплачено меньше фактически начисленного, разницу доплатить до 28 июля.

Авансы за третий квартал считаются как (сумма налога за полугодие) минус (сумма налога за первый квартал) и далее берется 1/3 от этого значения для помесячных платежей.

Авансы за четвертый квартал считаются аналогично (сумма налога за 9 месяцев) минус (сумма налога за полугодие) и далее разделить на 3. Полученная сумма должна уплачиваться помесячно в четвертом квартале. И такая же сумма будет к уплате в каждом месяце первого квартала следующего года.

Как уже отмечалось выше, если предприятие считает нецелесообразным платить ежемесячные авансовые платежи, оно может перейти на режим уплаты по фактически полученной прибыли, предварительно предупредив об этом налоговые органы.

Налог на прибыль с применением ПБУ 18/02 «Балансовый метод, с отражением постоянных и временных разниц»

Для примера создадим новую организацию «ДЕМО ОРГАНИЗАЦИЯ Балансовый метод» и сделаем настройки аналогичные способу ПБУ 18/02 «Затратный метод».

За основу расчета, возьмем тот же пример расчета.

Рис.33 Налог на прибыль за 1-2 месяц

Рис.34 Налог на прибыль за 3 месяц и квартал

Как рассчитать налог на прибыль с применением нового ПБУ

Настраиваем учетную политику, с использованием нового ПБУ 18/02.

Рис.35 Использование нового ПБУ 18/02

Рассмотрим, как проходит автоматический расчёт налога на прибыль в 1С. Первоначально формируются бухгалтерские проводки в НУ на основании первичных документов, а затем и при закрытии месяца.

Возьмём конкретный пример формирования налоговой базы и механизм расчета налога на прибыль.

Наше предприятие будет не только производить некую продукцию, но и реализовывать ее. Соответственно, есть необходимость в приобретении материалов и оплате расходов по заработной плате сотрудников. В этом случае, база для расчета налога на прибыль будет представлять собой разницу между полученной суммой от реализации произведённой продукции и оплатой труда.

В учете этот процесс отражается в разделе «Учетная политика», где в соответствии с ПБУ/18 устанавливается метод расчета налога на прибыль:

Далее в программе происходит формирование документов для учета расходов. Отражается поступление материалов:

Этим документом создаются проводки в бухгалтерском и налоговом учёте (НУ, ПР и ВР).

Обратите внимание, если отсутствуют переменные и временные разницы, то строки в документе останутся пустыми. Если разницы присутствуют, то произойдёт их расчёт и на основании его сформируется налоговая база. Программа 1С предусматривает встроенный расчёт по следующей формуле: БУ=НУ + ПР + ВР

Проводки в налоговом учету будет отражаться только по кредитовому счёту, потому что в параметре «план счетов» в списке для этого учета не включены счёта по учету НДС. Алгоритм расчета в 1 С этому соответствует.

Далее производим оформление по оборудованию: его поступление и принятие к учёту:

Обращаем ваше внимание на вкладку «Амортизационная премия» у документа «Принятие к учёту ОС»:

При заполнении этой вкладки происходит уменьшение налоговых выплат на данный процент:

Специальный счёт «КВ» предназначен для учета амортизационной премии:

Следующий вид расходов — это выплаченная заработная плата сотрудников, ее оформление происходит через документ «Начисление зарплаты»:

По движению документа можно увидеть соответствующие проводки по НУ и БУ:

Далее оформляем документ по списанию в производство материалов:

В проводках по операции сразу отражаются суммы по БУ и НУ:

Теперь переходим к выпуску продукции: для этого оформляем документ «Отчёт производства за смену»:

Смотрим движение документа. Важно: сумма в данных проводках не связана с фактическим расходом, а зависит от плановой цены:

В заключении оформляем документ по реализации готовой продукции, по которому будут формироваться доходы:

Теперь, когда у нас приняты к учёту и расходы и доходы, начинаем расчёт налога на прибыль. В качестве примера проведём закрытие за период, в течение которого проходило движение по всем документам — 3 месяца. По принятым к учёту ОС амортизационная премия будет отражаться в следующем месяце после принятия.

Проводки по амортизации ОС будут будут сформированы с учетом временных разниц по налоговому учёту:

Для определения отложенных активов и обязательств можно воспользоваться обработкой «Справка-расчёт». Там мы найдём полную информацию, как формировались расчёты. Итоговая сумма по графе «Признаны Дт 68.04.2 Кт 77 (1)» будет равна проценту налога на прибыль от суммы ВР:

Воспользуемся отчетом «Оборотно-сальдовая ведомость» для просмотра информации по счёту 77 (Отложенные активы):

Запускаем обработку «Справка-расчет налога на прибыль»:

Данная обработка покажет нам условный расход по налогу на прибыль. Если из него вычесть сумму по условным обязательствам, то мы как раз и получим сумму налога на прибыль для уплаты в бюджет.

Важно: после всех действий делаем проверку расчета. Для этого формируем отчёт «Анализ состояния налогового учета по налогу на прибыль»:

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Читайте также: