Как оспорить таможенную пошлину за посылку

Опубликовано: 16.05.2024

Возврат таможенных платежей возможен в двух основных случаях. По заявлению компания может вернуть средства, хранящиеся на принадлежащем ей едином лицевом счете в системе ФТС, если она не планирует использовать их для расчетов с таможней. Второй случай — это возврат излишне уплаченных пошлин, налогов, сборов. Он проводится, если в результате корректировки или после разрешения спорной ситуации их сумма уменьшилась, из-за чего образовалась переплата. Вернуть переплату можно в досудебном и в судебном порядке.

Досудебный порядок возврата таможенных платежей

Процедура возврата в досудебном порядке определена ФЗ «О таможенном регулировании в Российской Федерации».

Ст. 122. Описывает порядок возврата авансовых платежей. Средства могут быть возвращены в течение трех лет по заявлению, к которому прикладывают платежный документ, подтверждающий их зачисление, копии документов юридического лица.

Ст. 147. Описывает порядок возврата излишне уплаченных платежей. В досудебном порядке он выполняется по заявлению после предоставления документов, которые подтверждают факт оплаты, начисление сборов, пошлин, налогов, факт их излишнего взыскания, а также копии документов юридического лица.

Ст. 148. Устанавливает порядок возвращения уплаченных налогов и пошлин в случаях, когда таможня отказывает в выпуске товаров, происходит отзыв декларации, изменяется таможенная процедура, в ряде иных случаев.

Ст. 149. Определяет порядок возвращения неиспользованного денежного залога (неиспользованного остатка средств на едином лицевом счету компании). Выполняется в течение трех лет по письменному заявлению при условии, что заявитель может представить платежные документы, подтверждающие пополнение счета.

Случаи возврата таможенных платежей в досудебном порядке можно разделить на две большие группы.

Излишне уплаченные таможенные платежи. Их возврат выполняется в несколько этапов. Даже после обнаружения переплаты и уведомления импортера о ней таможня не возвращает средства, так как платеж продолжает считаться таможенным, и средства не принадлежат плательщику. Действовать нужно следующим образом:

- устанавливают факт переплаты, получая уведомление об этом от таможни или собирая документы, подтверждающие начисление «лишних» сумм;

- заполняют заявление установленной формы;

- готовят документы, подтверждающие выполнение платежей в адрес таможни и сам факт переплаты, передают их сотрудникам таможни или направляют заказным письмом с уведомлением;

- в течение месяца таможня должна представить решение о возврате (возможен или нет);

- в случае неправомерного отказа средства возвращают в судебном порядке.

Авансовые платежи. Это — средства, перечисленные в счет будущих платежей. Они остаются в собственности плательщика, формально не являются таможенными платежами и возвращаются по упрощенной процедуре. В течение трех лет с даты зачисления средств на единый лицевой счет компании подают заявление на возврат. Таможня обязана в течение 1 месяца рассмотреть его и вернуть средства, перечислив их по указанным заявителем реквизитам. К заявлению прикладывают платежные документы, которые подтверждают зачисление авансовых средств.

В досудебном порядке таможня не возвращает средства, если:

- сумма составляет меньше 150 рублей;

- платеж являлся авансовым, и с момента зачисления прошло больше трех лет;

- заявитель имеет задолженность по другим платежам. В этом случае «излишки» будут направлены на ее оплату.

Если сумма таможенных платежей при растаможке выросла из-за того, что инспектор изменил таможенную стоимость или код ТН ВЭД, у импортера есть три месяца, чтобы оспорить корректировку (в том числе через суд). По истечении этого срока вернуть средства можно только с помощью более долгой и сложной стандартной процедуры возврата (в срок до трех лет). Сотрудники таможенного представителя «СТТ Логистика» рекомендуют начинать оформление возврата сразу после обнаружения переплаты. Наша компания также предлагает услуги по перевозке, доставке сборных грузов, складской логистике и аутсорсингу внешнеэкономической деятельности.

Возврат таможенных платежей через суд

Возврат в судебном порядке осуществляется, если:

- отказ таможни возвращать излишне уплаченные таможенные платежи является неправомерным, его можно оспорить;

- нужно вернуть авансовые платежи, с момента зачисления которых прошло больше трех лет.

В первом случае к исковому заявлению прикладывают документы:

- подтверждающие начисление и уплату таможенных платежей истцом;

- устанавливающие основания для выполненного начисления;

- подтверждающие факт переплаты;

- платежные документы;

- решение таможни об отказе в возврате излишне уплаченных средств.

Во втором случае исковое заявление сопровождают документами, подтверждающими выполнение авансового платежа, а также документами, обосновывающими обращение после истечения установленного законом трехлетнего срока давности.

В этом разделе мы собрали для вас ответы на часто задаваемые вопросы о таможне и посылках из-за рубежа. Если вы не нашли ответа на интересующий вас вопрос, заполните форму обратной связи или обратитесь к онлайн-консультантам.

Зачем работникам таможни мои паспортные данные, и в каком виде я должен их предоставить?

Все международные отправления в установленном порядке проходят процедуру таможенного оформления. При декларировании товаров для личного пользования в качестве пассажирской таможенной декларации используется реестр экспресс-грузов.

Согласно Приказу ФТС №1060 от 05.07.18 реестр экспресс-грузов должен содержать в себе сведения о документе, удостоверяющем личность физического лица (паспортные данные), подтвержденные предоставленными копиями. Помимо паспортных данных требуется указать ИНН.

Служба доставки Boxberry действует в рамках таможенного законодательства и организует процесс сбора и хранения паспортных данных в личном кабинете получателя на сайте Boxberry. Необходимо заполнить личные данные в соответствующих полях, а также загрузить сканированные копии 2х страниц паспорта: с личными данными и фотографией и с данными о прописке. Информация передается по безопасным каналам связи.

Могу ли я предоставлять свои паспортные данные, если мне нет 18?

Все граждане РФ после 14 лет имеют паспорт и ИНН и могут получать заказы.

Просим вас не оформлять заказы на физические лица младше 14 лет во избежание трудностей таможенного оформления.

Также необходимо внести все паспортные данные родителя в личном кабинете получателя. Мы постараемся сделать все возможное для выпуска данного заказа.

Что делать, если у меня нет ИНН?

ИНН есть у всех граждан РФ старше 14 лет. Для уточнения своего ИНН обратитесь на сайт nalog.ru.

Если вы являетесь иностранным гражданином, вам не нужен ИНН для получения заказов в РФ.

У меня поменялась фамилия, заказ оформлен на старую. Как мне теперь получить заказ?

Если временного удостоверения личности у вас нет, необходимо дожидаться получения нового паспорта.

Можно ли сменить данные получателя, указанного при оформлении заказа, чтобы таможенное оформление проходило по паспортным данным другого человека?

Служба доставки не имеет права самовольно менять данные получателя. Поэтому для таможенного оформления необходимо предоставить информацию именно о том человеке, на которого оформлен заказ. Если его личные данные не будут предоставлены, заказ отправится на реэкспорт.

Однако покупатель может обратиться к отправителю заказа (в интернет-магазин). Если от отправителя поступит запрос на изменение данных получателя, информация будет заменена.

Какие товары не являются товарами для личного пользования?

Начнем с определения, что относится к категории "товары для личного использования". Товары, предназначенные для личных, семейных, домашних и иных, не связанных с осуществлением предпринимательской деятельности, нужд физических лиц. Соответственно, товары, которые под данную формулировку не подходят - таковыми не являются; к примеру - аппаратура и оборудование для фотолабораторий. Полный перечень товаров, не являющихся товарами для личного использования - по ссылке.

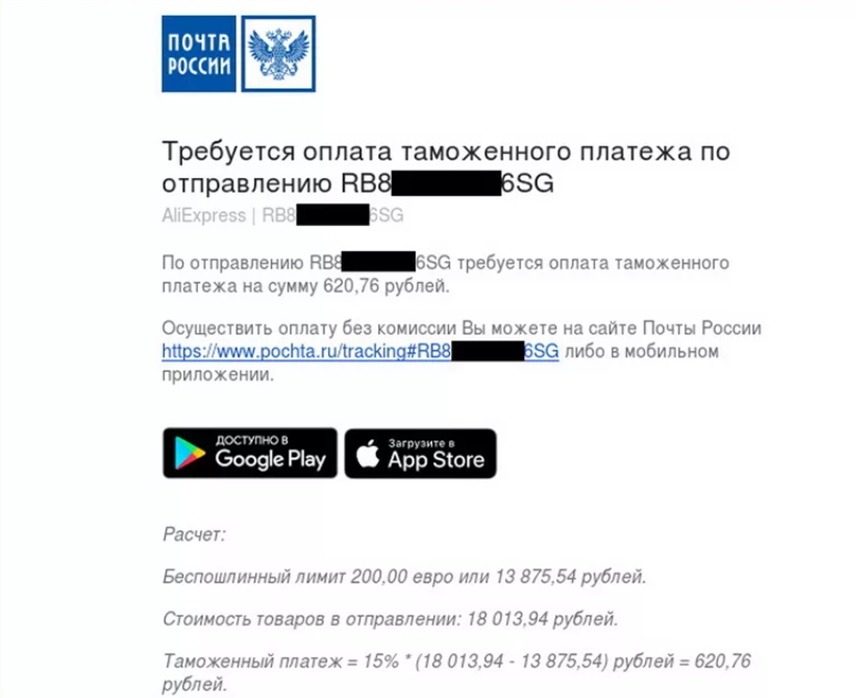

Каков лимит беспошлинного ввоза?

Лимит таможенных пошлин составляет 200 Евро/31 кг на одну посылку.

Как мне оплатить таможенную пошлину?

Вы можете воспользоваться дополнительной услугой по автоматической оплате таможенных пошлин компанией Boxberry. При даче согласия на оказание этой услуги вы будете оплачивать пошлины при получении посылки в пункте выдачи/постамате или курьерской доставке. Услуга оказывается на возмездной основе. При даче отказа на автоматическую оплату пошлины и превышении порога беспошлинного ввоза, на электронную почту (указанную при оформлении заказа) придет письмо со ссылкой на платежный портал. Также получателю поступит sms-уведомление о выставлении квитанции на оплату пошлины. Sms приходит от имени проводящих оформление таможенных брокеров «Опинтер» и «ТАНАИС».

Получателю необходимо зайти на портал и оплатить пошлину по квитанции. После оплаты таможня выпускает заказ в среднем в течение 2 дней.

Могу ли я сам примерно рассчитать размер таможенной пошлины, подлежащей уплате?

Если оценочная стоимость посылки более 200 евро или ее вес больше 31 кг, то получателю необходимо уплатить пошлину в размере 15% от величины превышения стоимости или 2 евро за каждый килограмм превышения (что из этого больше). Рассчитать размер пошлины можно самостоятельно.

Например, для отправления весом 34 кг и стоимостью 500 евро пошлина рассчитывается по формуле (34-31)*2 = 6 евро.

45>6, таким образом пошлина составляет 45 евро.

Обратите внимание, что таможенными органами дополнительно взимается сбор в размере 500 рублей за услуги таможенного оформления.

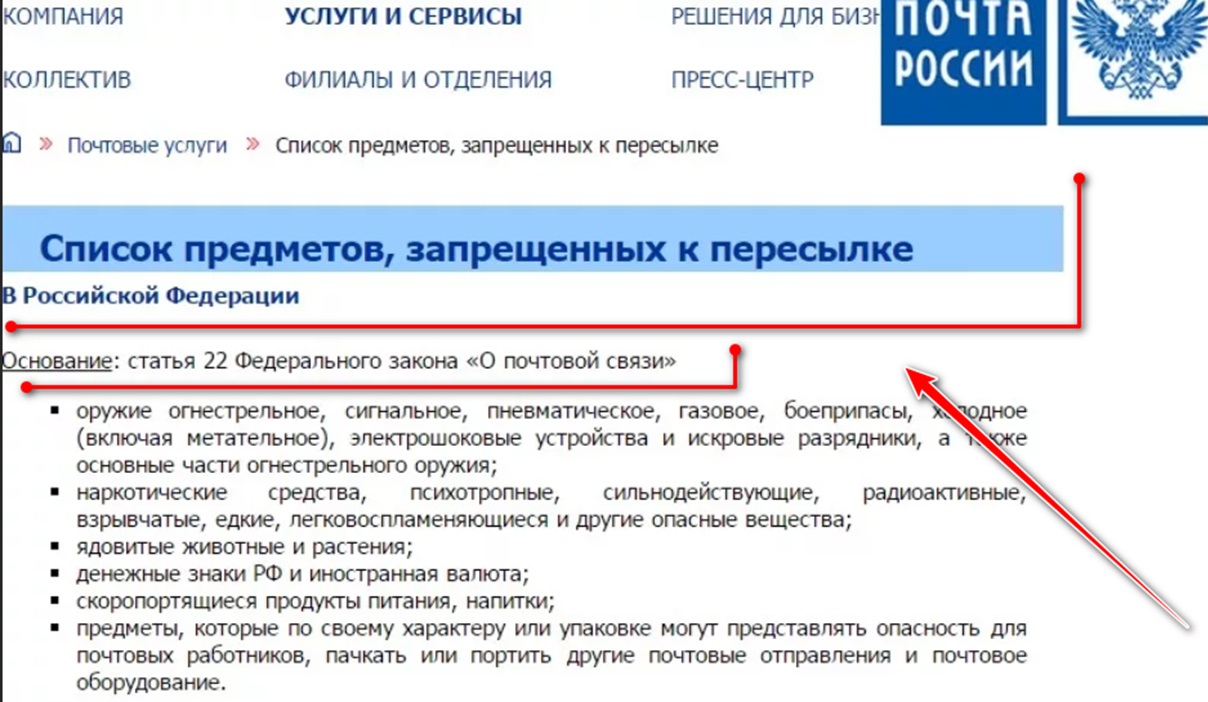

Какие товары запрещены/ограничены к ввозу в РФ?

К ввозу в Россию запрещены или ограничены служебное и гражданское оружие, ядовитые вещества, наркотические средства, растения, шифровальные средства, радиоэлектронные средства, лекарства. Полный перечень товаров для личного пользования, запрещенных или ограниченных к ввозу в РФ.

Как оплатить таможенную пошлину, если получатель — не гражданин РФ?

Если заказ превысил лимит беспошлинного ввоза, на электронную почту, указанную при оформлении заказа, придет письмо от таможенного брокера «Опинтер» или «ТАНАИС».

От таможенного брокера «ТАНАИС»:

Письмо будет направлено с адреса clients@eu-tanais.com. Также будет направлено sms-уведомление о начислении пошлины.

Письмо будет содержать логин и пароль в личный кабинет tanais.express.

От таможенного брокера «Опинтер»:

Письмо будет направлено с адреса noreply@opay.alta.ru. Письмо будет содержать логин и пароль для входа в таможенный портал opay.alta.ru.

В России действует ограничение по выпуску с таможни товаров, содержащих шифровальные средства: мобильных телефонов, компьютеров и других электронных устройств. При проведении таможенного оформления модель устройства и все технические характеристики сверяются с информацией от производителя, хранящейся в общей базе на портале Единого реестра нотификаций о характеристиках шифровальных (криптографических) средств и товаров, их содержащих.

Если информация об устройстве отсутствует в реестре, то посылка не будет выпущена таможней. Через 3 месяца ее вернут отправителю.

Чтобы избежать такой ситуации, перед заказом электронных устройств в иностранных интернет-магазинах обязательно уточняйте у продавца наличие нотификации или запрашивайте код модели устройства.

Нотификация — это документ-разрешение ФСБ России на ввоз электронной техники, содержащей в себе модули шифрования. Он выдается на определенную модель устройства и содержит все ее технические характеристики. Проверить ее наличие можно по цифробуквенному коду модели.

Если нотификация к выбранной модели устройства отсутствует, то покупатель может своими силами оформить ее, подав заявление в ЦЛСЗ ФСБ России. Для этого необходимо предоставить легализованную доверенность от производителя устройства на получение нотификации. Также можно запросить единовременное разрешение на ввоз устройства.

Нотификации принимаются по рабочим дням с 10:00 до 12:00 и выдаются с 15:00 до 17:00 по адресу: Москва, ул. Ярцевская, д. 30.

Консультации по вопросам приема и выдачи нотификаций можно получить по телефону: 8 (499) 140-40-63.

Консультации по вопросам регистрации нотификаций можно получить по телефону: 8 (499) 149-90-12.

- Решение Коллегии Евразийской экономической комиссии от 21 апреля 2015 г. № 30 «О мерах нетарифного регулирования»;

- Положение о ввозе на таможенную территорию Евразийского экономического союза и вывозе с таможенной территории Евразийского экономического союза шифровальных (криптографических) средств (приложение № 9 к Решению Коллегии Евразийской экономической комиссии от 21 апреля 2015 г. № 30;

- Раздел 2.19 Перечня товаров, в отношении которых установлен разрешительный порядок ввоза на таможенную территорию Евразийского экономического союза и (или) вывоза с таможенной территории Евразийского экономического союза (приложение № 2 к Решению Коллегии Евразийской экономической комиссии от 21 апреля 2015 г. № 30;

- Положение о нотификации о характеристиках шифровальных (криптографических) средств и товаров, их содержащих (приложение № 2 к Положению о ввозе на таможенную территорию Евразийского экономического союза и вывозе с таможенной территории Евразийского экономического союза шифровальных (криптографических) средств;

- Структура файла данных о нотификациях, представляемого в согласующий орган государства-члена Евразийского экономического союза (приложение № 1 к Положению о нотификации о характеристиках шифровальных (криптографических) средств и товаров, их содержащих;

- Форма нотификации о характеристиках шифровальных (криптографических) средств и товаров, их содержащих (приложение № 3 к Положению о ввозе на таможенную территорию Евразийского экономического союза и вывозе с таможенной территории Евразийского экономического союза шифровальных (криптографических) средств);

- Перечень категорий товаров, являющихся шифровальными (криптографическими) средствами или содержащих в своем составе шифровальные (криптографические) средства, технические и криптографические характеристики которых подлежат нотификации (приложение № 4 к Положению о ввозе на таможенную территорию Евразийского экономического союза и вывозе с таможенной территории Евразийского экономического союза шифровальных (криптографических) средств).

Для ввоза товара из-за границы предприниматели уплачивают таможенную пошлину. Сумма ее зависит от кода, который указывается в таможенной декларации. При этом таможенный орган может принять решение о применении другого кода при классификации товара. Обычно после этого предпринимателям приходится доплачивать таможенные платежи и НДС. Но не всегда такие действия таможенников законны. Как действовать в подобной ситуации?

От чего зависит сумма таможенной пошлины?

При ввозе товара на территорию ЕАЭС его необходимо задекларировать. В таможенной декларации указывается код Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза (ТН ВЭД).

ТН ВЭД представляет собой закрытый перечень кодов, которые декларанты используют для классификации своих товаров. Каждому коду соответствует конкретная ставка таможенной пошлины. Свод ставок таможенных пошлин, которые применяются к товарам, ввозимым на территорию ЕАЭС, называется Единым таможенным тарифом ЕАЭС. ТН ВЭД и Единый таможенный тариф ЕАЭС были утверждены Решением Совета Евразийской экономической комиссии от 16 июля 2012 г. № 54.

Таким образом, сумма таможенной пошлины, которую предприниматель заплатит при ввозе товара из-за границы, зависит от того, какому коду ТН ВЭД он соответствует.

Правила интерпретации ТН ВЭД и рекомендации по ее применению помогут правильно классифицировать товар

Классификация товара, т.е. отнесение его к определенному коду ТН ВЭД, осуществляется в соответствии с Основными правилами интерпретации ТН ВЭД (ОПИ ТН ВЭД), утвержденными тем же Решением Совета Евразийской экономической комиссии от 16 июля 2012 г. № 54. Всего таких ОПИ ТН ВЭД шесть. Прописаны они детально и применяются последовательно. Каждое следующее правило используется при невозможности классифицировать товар в соответствии с предыдущим.

Инструкция по применению ТН ВЭД содержится в Решении Комиссии Таможенного союза от 28 января 2011 г. № 522 «О Положении о порядке применения единой Товарной номенклатуры внешнеэкономической деятельности Таможенного союза при классификации товаров». Там даны определения терминов, используемых при классификации товаров, а также другие правила применения ОПИ ТН ВЭД.

Также при классификации товара необходимо руководствоваться рекомендациями Коллегии ЕАЭС о пояснениях к ТН ВЭД. Эти рекомендации разъясняют содержание отдельных товарных позиций ТН ВЭД, содержат определения, краткие описания товаров и областей их возможного применения. Пояснения Коллегии ЕАЭС содержат классификационные признаки и конкретные перечни товаров, включаемых или исключаемых из конкретных товарных позиций. В целом разъяснения способствуют единообразной интерпретации и применению ТН ВЭД. Например, для товарной позиции 7507 «Трубы, трубки и фитинги для них (например, муфты, колена, фланцы) никелевые» указано, что в нее не включаются фитинги с вентилями, кранами, клапанами и т.д. (товарная позиция 8481).

Пленум Верховного Суда РФ в своем Постановлении от 12 мая 2016 г. № 18 также обратил внимание на важность рекомендаций и разъяснений по классификации товаров, данных Всемирной таможенной организацией.

Заранее определить размер таможенных платежей позволит предварительное решение о классификации товаров

Действующее законодательство предусматривает возможность получения предварительного решения о классификации товаров в соответствии с ТН ВЭД. То есть декларант вправе получить решение таможни еще до того, как товар будет ввезен из-за границы. Это позволяет заранее понять, какую сумму надо будет отдать государству в виде таможенных платежей. Также предварительное классрешение будет весомым аргументом предпринимателя в случае возникновения спора с таможенным органом, в том числе в суде.

В России такие предварительные решения действуют в течение пяти лет со дня принятия. Процедура их получения установлена Административным регламентом, утвержденным Приказом ФТС России от 18 апреля 2012 г. № 760. Чтобы получить предварительное классрешение, необходимо обратиться с заявлением в любой из таможенных органов, перечисленных в Административном регламенте. Заявление можно подать как на бумаге (лично или почтой), так и через Портал госуслуг, оплатив госпошлину в соответствии с подп. 135 п. 1 ст. 333.33 НК РФ в размере 5 тыс. руб. К заявлению необходимо приложить документы о технических характеристиках товара, которые влияют на его классификацию.

Предварительные решения о классификации товаров являются гласными. Информация, которую они содержат, размещается на официальном сайте ЕАЭС.

Между тем таможенные органы в разных регионах могут классифицировать одни и те же товары по разным кодам. Например, возможна ситуация, когда товар декларанта проходит через Тверскую таможню, которая относится к Центральному таможенному управлению. Там и принимается решение о классификации товара. Но декларант мог обратиться в Дальневосточное таможенное управление, в котором товары классифицируют в ином коде.

Информацией о применяемых таможнями кодах располагают таможенные брокеры.

Как возникают споры на границе?

Таможенный орган может не согласиться с кодом ТН ВЭД, который заявил декларант. В таком случае он принимает решение о классификации товара, в котором указывает свой код и соответствующую ему ставку пошлины. В результате увеличиваются сумма пошлины и НДС, которые предпринимателю необходимо доплатить в бюджет. По этой причине возникают споры между таможней и представителями бизнеса.

В качестве примера спора о применении ОПИ ТН ВЭД можно привести дело о классификации умных часов Apple Watch (дело № А40-32818/2016).

Декларант считал необходимым применить правило ОПИ 3б. По нему классификация многокомпонентного товара должна осуществляться исходя из той составной части, которая придает товару основное свойство. По мнению декларанта, следовало применить код ТН ВЭД 8517 62 «Аппаратура для передачи данных», ставка пошлины – 0%.

Таможенный орган настаивал на применении правила ОПИ 3в, т.е. на классификации умных часов в коде, последнем в порядке возрастания среди кодов, в равной степени применимых для классификации. Таможня присвоила товару коды 9101 и 9102 «Часы наручные», ставки пошлины – 7% и 10% соответственно. Свою позицию она обосновала тем, что применить правило ОПИ 3б невозможно, а потому следует руководствоваться ОПИ 3в.

Суды трех инстанций поддержали таможню. Однако Верховный Суд РФ с выводами нижестоящих судов не согласился. Позиция ВС РФ сводится к следующему: основное свойство умных часов определяется компонентом (модулем) беспроводного обмена данными, который позволяет Apple Watch синхронизировать данные с основным устройством, смартфоном iPhone, и выводить на экран соответствующую информацию. Таким образом, должно применяться правило ОПИ 3б (классификация по компоненту, придающему товару основное свойство).

Таким образом, если у предпринимателя есть обоснованные возражения против примененного таможней кода ТН ВЭД, он вправе обжаловать такое решение. На это по закону дается только три месяца, поэтому действовать необходимо оперативно.

Анализ судебной практики поможет оценить шансы на победу в споре с таможенным органом

Если декларант не согласен с решением таможенного органа о классификации товара, важно здраво оценить свои шансы на победу в споре. Понять, стоит ли оспаривать такое решение, поможет анализ судебной практики. Лучше поручить юристам изучить вступившие в силу судебные акты по вопросу о классификации таких же либо аналогичных товаров.

Если есть действующие постановления судов кассационной инстанции, которыми в отношении товаров того же наименования определен код ТН ВЭД, примененный таможней, то вероятность успешного оспаривания решения о классификации крайне мала. Обычно таможенные органы классифицируют товары, опираясь на сложившуюся правоприменительную и судебную практику.

Например, Постановление Арбитражного суда Западно-Сибирского округа от 14 июля 2017 г. № Ф04-2598/2017 по делу № А46-14705/2016, поддержанное Верховным Судом РФ, стало прецедентным для судебных споров о классификации алюминиевых и биметаллических радиаторов отопления.

Декларант применил код ТН ВЭД 7615 20 000 0 «Оборудование санитарно-техническое и его части», ставка пошлины – 9%. Код, который применила таможня, – 7616 99 100 9 «Прочие изделия из алюминия, литые», ставка пошлины – 10%.

Позиция таможни, поддержанная судами, заключалась в следующем: с учетом анализа жилищного законодательства и действующих ГОСТов радиаторы отопления не относятся к санитарно-техническому оборудованию. Следовательно, их нельзя отнести к коду ТН ВЭД 7615 20 000 0. В то же время в товарную позицию 7616 «Прочие изделия из алюминия» в соответствии с Пояснениями к ТН ВЭД включаются все изделия из алюминия, кроме изделий, относящихся к предыдущим товарным позициям группы 76 «Алюминий и изделия из него». Поскольку спорный товар не относится к товарной позиции 7615, его необходимо классифицировать в товарной позиции 7616 по коду 7616 99 100 9 «Прочие изделия из алюминия, литые».

Таким образом, суды определили классификационный код для алюминиевых и биметаллических радиаторов отопления. В последующем попытки других декларантов оспорить в суде код 7616 99 100 9 не увенчались успехом.

Cпор с таможенным органом: куда обращаться и в какие сроки нужно уложиться?

Существуют два пути оспаривания решения о классификации товара: в вышестоящем таможенном органе и арбитражном суде. Законодательство не предусматривает обязательное урегулирование таких споров в досудебном порядке. Сроки для подачи заявлений в вышестоящий таможенный орган и суд начинают течь одновременно. Поэтому можно обжаловать решение о классификации товаров только в одном из указанных органов или сразу в обоих. Но таможенный орган может отказать в рассмотрении заявления, если декларант уже обратился в суд с аналогичными требованиями.

Подать заявление об оспаривании решения таможенного органа в обоих вышеуказанных случаях можно в течение трех месяцев. Доказать соблюдение срока поможет почтовый конверт, содержавший оспариваемое решение, с отметкой почтового отделения или распечатанный с официального сайта Почты России отчет об отслеживании почтового отправления с указанием даты получения письма адресатом.

При подаче заявления в суд необходимо уплатить госпошлину в размере 3 тыс. руб. за каждое обжалуемое решение.

Техническая документация и письма завода-производителя помогут обосновать свою позицию в суде

Обоснованность решения о классификации товара проверяется судом на основании доказательств, подтверждающих сведения о свойствах и характеристиках декларируемого товара. Об этом говорится в п. 20 Постановления Пленума Верховного Суда РФ от 12 мая 2016 г. № 18.

Декларанту в первую очередь следует обратить внимание на содержание технических документов на товар, в которых описаны его свойства и характеристики: технический паспорт, сертификаты соответствия, сертификат о происхождении товара, регистрационное удостоверение и т.д. В таких документах могут быть указаны входящие в состав товара компоненты, наличие которых влияет на его классификацию. Также из технической документации можно определить, из какого материала изготовлен товар или отдельные его части.

В случае если сведений технической документации недостаточно для обоснования правовой позиции, декларант может обратиться к заводу – производителю товара за выдачей информационного письма. Можно попросить завод отразить в письме, например, технологию производства товара, описать его компонентный состав и т.д. При этом таможенные органы не лишены аналогичного права получать документы и сведения в целях классификации товара, в том числе у завода-производителя.

Если необходима экспертиза товара, следует настаивать на ее назначении судом

Для разъяснения вопросов, касающихся технических характеристик товара, которые влияют на его классификацию, иногда требуется проведение экспертного исследования. Можно ходатайствовать перед судом о назначении судебной экспертизы на основании ст. 82 АПК РФ или самостоятельно организовать проведение экспертизы, обратившись в любое экспертное учреждение. При этом крайне важно, чтобы исследование проводил специалист, обладающий необходимыми компетенциями. О наличии таковых свидетельствуют образование, опыт работы, наличие сертификатов, дипломов, свидетельств и т.д.

Нужно иметь в виду, что судебная экспертиза имеет очевидное преимущество перед самостоятельно организованной: суды с большим доверием относятся к ее выводам. Поэтому рекомендуется добиваться назначения экспертизы именно судом.

Требование вернуть таможенные платежи не облагается отдельной госпошлиной

Если суд принимает решение в пользу декларанта, он указывает в его резолютивной части на необходимость устранить допущенное нарушение прав и законных интересов заявителя путем возврата излишне уплаченных таможенных платежей.

В связи с этим имеет смысл сформулировать просительную часть заявления в суд следующим образом: «Прошу признать незаконным решение таможенного органа о классификации товара. Прошу обязать таможенный орган устранить допущенное нарушение прав и законных интересов декларанта путем возврата излишне уплаченных таможенных платежей».

Некоторые суды до сих пор считают, что требования о возврате излишне уплаченных таможенных платежей оплачиваются отдельно как требования имущественного характера и на этом основании оставляют заявление без движения. Однако нужно помнить, что Верховный Суд РФ поставил точку в данном вопросе: «В случае признания судом незаконным решения таможенного органа, влияющего на исчисление таможенных платежей, либо отказа (бездействия) таможенного органа во внесении изменений в декларацию на товар и (или) в возврате таможенных платежей, в целях полного восстановления прав плательщика на таможенные органы в судебном акте возлагается обязанность по возврату из бюджета излишне уплаченных (взысканных) платежей, окончательный размер которых определяется таможенным органом на стадии исполнения решения суда. При этом отдельного обращения плательщика с заявлением о возврате соответствующих сумм в порядке, предусмотренном статьей 147 Закона о таможенном регулировании, не требуется» (абз. 1 п. 30 Постановления Пленума ВС РФ № 18).

Размер возвращаемых средств определит таможенный орган или суд

Размер возвращаемых денежных средств определяет таможенный орган на стадии исполнения решения суда. Однако суд может включить в резолютивную часть решения конкретную сумму, подлежащую взысканию. Для этого заявителю необходимо в суде представить документы, позволяющие точно установить размер излишне уплаченных таможенных платежей (абз. 2 п. 30 Постановления Пленума ВС РФ № 18). Такими документами могут быть требование об уплате таможенных платежей и платежные поручения. Если по требованию платил таможенный брокер, то к упомянутым документам добавятся акт брокера о произведенных расходах, его счет на оплату произведенных расходов и платежные поручения декларанта об оплате счета брокера.

Как добиться взыскания излишне уплаченных таможенных платежей?

За исполнением решения суда в части взыскания с таможенного органа излишне уплаченных таможенных платежей декларанту необходимо обращаться в Федеральное казначейство. Для этого после вступления решения суда в силу нужно подать в арбитражный суд, рассмотревший дело, ходатайство о выдаче исполнительного листа.

Чтобы определить, в какой орган Федерального казначейства необходимо подать документы, можно воспользоваться сервисом «Справочник лицевых счетов клиентов» на официальном сайте казначейства.

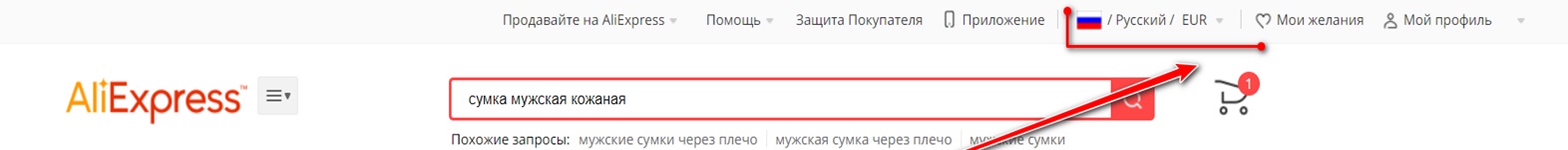

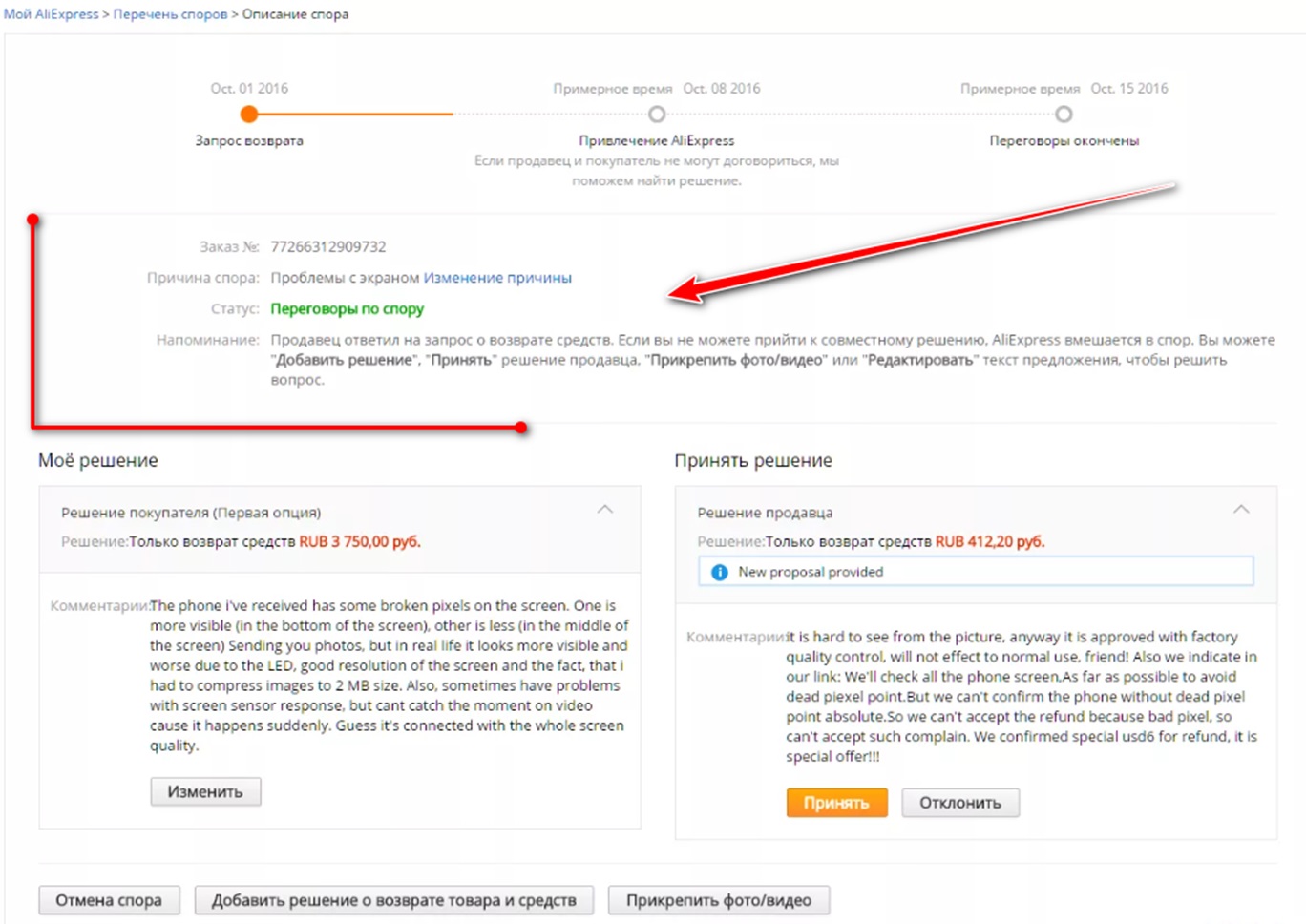

Торговая площадка Аliexpress привлекает людей широким ассортиментом, невысокой стоимостью товаров и удобной доставкой. Российские предприниматели, оценившие все достоинства данного сервиса, покупают здесь товары партиями. И для многих становиться неожиданностью необходимость оплачивать таможенные пошлины.

Для того, чтобы не оказаться на почте в неудобном положении, когда вместе с посылкой вручается квитанция по оплате таможенного сбора, следует знать при каких условиях на Алиэкспресс происходит растормаживание.

Аliexpress, предлагая покупателю товар, обозначает и варианты его доставки в Россию. Однако, не смотря на способы пересылки, любой заказ попадает на таможню РФ, которая ко всем посылкам предъявляет одинаковые требования, в том числе и по обложению их пошлинами.

Размеры пошлины

С начала 2020 года сумма стоимости товара Аliexpress, облагаемого пошлиной при ввозе в Российскую Федерацию, снизилась более чем в 2 раза.

На сегодняшний день она равняется 200 евро. Тогда как до 1 января этого года составляла 500 евро. Вместе с тем в нормативные документы были внесены и некоторые изменения в процесс налогообложения, которые дают возможность лишние деньги не платить.

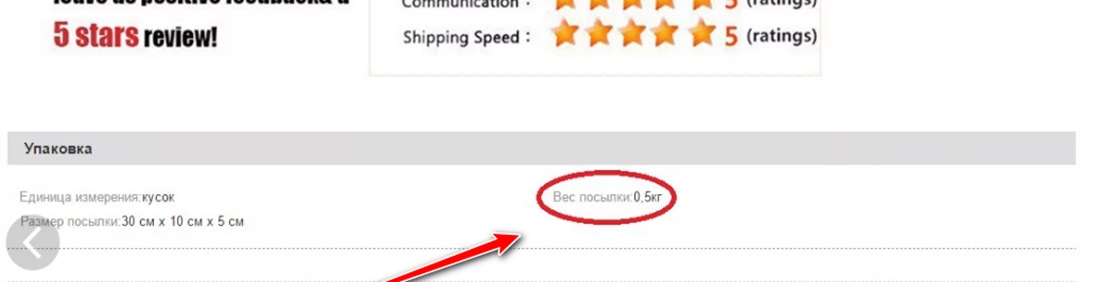

Согласно положениям законодательных актов РФ, таможенная пошлина за посылки Аliexpress, стоимость которых превышает 200 евро, облагается платежом в 15%. Распространяется на сумму, которая больше указанной величины. Она же применима и на излишний вес посылки — 2 евро за каждый килограмм, но лишь на те кг, которые более 31.

На практике это означает следующее: если сумма товара 200 евро и более — с покупателя взимают пошлину в 15%, но только с суммы выше установленного лимита. В случае если цена товара менее 200 евро, но он имеет более 31 кг пошлина начисляется за каждый кг перевеса в размере 2 евро.

Если стоимость присылаемого с Алиэкспресс товара меньше 200 евро, а вес не более 31 кг — пошлина не начисляется.

По новым правилам таможенного законодательства РФ в расчёт идёт не общая сумма всех заказов, а цена конкретного товара. В данном случае, чтобы не платить пошлину можно осуществлять множество покупок ценой до 199 евро.

Важно! Оплата доставки в размер начисляемой пошлины не входят.

Можно ли избежать уплаты пошлины

Для того чтобы избежать уплаты пошлины за товары Aliexpress можно использовать ряд ухищрений, к которым можно отнести следующие:

- Осуществлять заказы приглянувшихся товаров отдельно, каждый на сумму не превышающую 199 евро. Однако в данном случае следует иметь ввиду, что если покупки окажется на таможне в одной партии, то они, с большой степенью вероятности, будут учтены как одна посылка. Это приведет к необходимости уплаты соответствующей пошлины.

- Продавцы Aliexpress, как показывает практика, идут на просьбы покупателей и уменьшают цены за свои товары (в разумных пределах) до 199 евро за штуку. И это подразумевает то, что можно уплаты пошлины избежать.

Так же знатоки советуют, для недопущения затрат, связанных с таможенными пошлинами, следует регулярно осуществлять учет стоимости покупок и веса посылок.

Рекомендуется оптовый заказ, при превышении его суммарной стоимости в 200 евро, разделять на несколько отправлений, если такая возможность имеется. Заказывать их следует не одномоментно, а соблюдая определенную последовательность. Это необходимо для того, чтобы исключить одновременное появление посылок на таможенном пункте.

Большой заказ можно распределить на несколько одинаковых товаров, для которых указать разные адреса. Это могут быть координаты родственников, друзей.

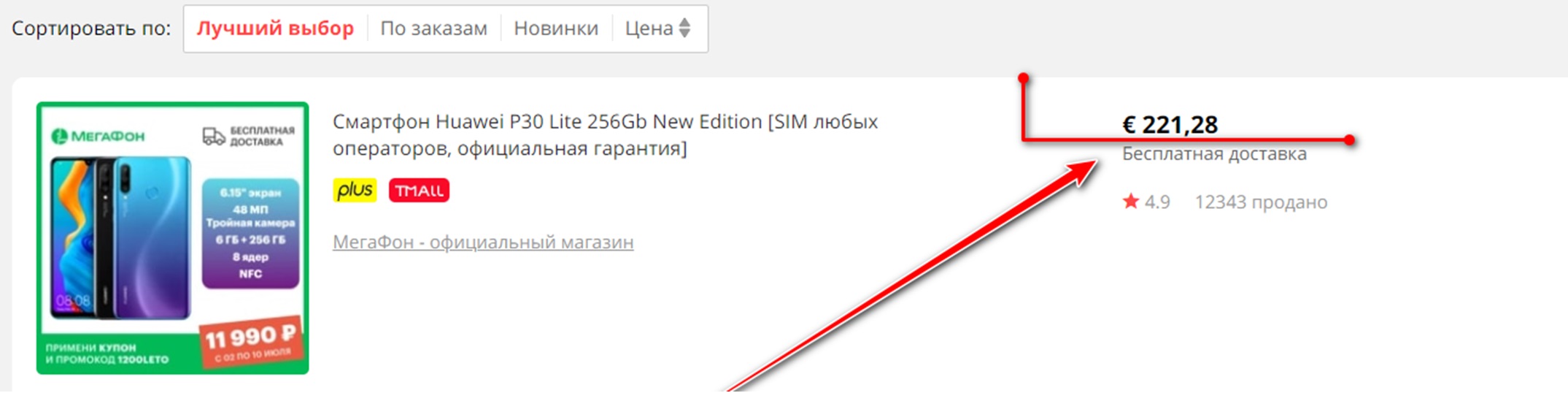

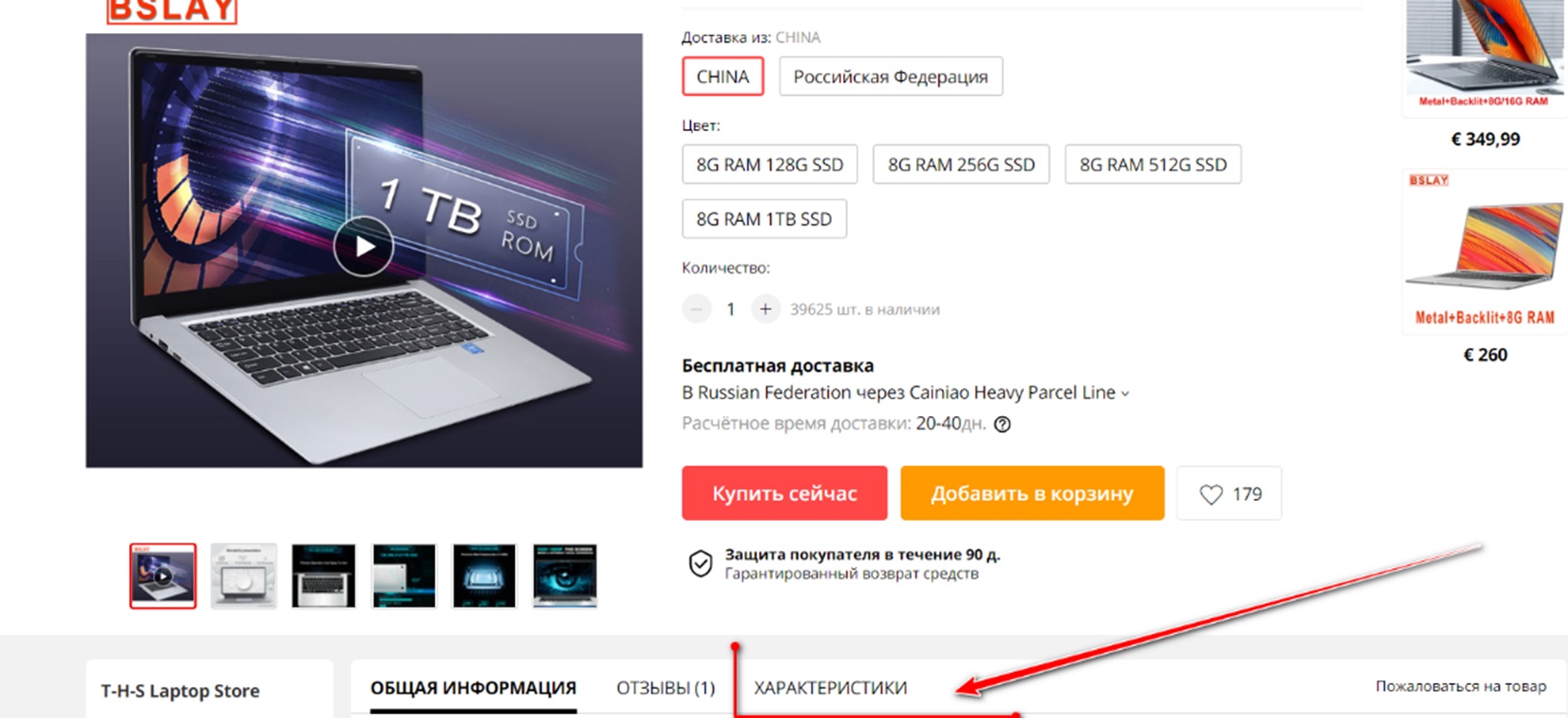

Также надо помнить, что, покупая сложную технику, такую как смартфоны, ноутбуки, продавцов следует просить обозначать реальную стоимость на товары. Профессиональные сотрудники таможни, увидев несоответствие цены на изделие среднерыночным показателям, могут самостоятельно изменить стоимость, повысив до реальной.

Если на посылку Алиэкспресс уже наложена пошлина, то получатель может не платить ее, отказавшись от товара. Обычно он возвращается продавцу, после разрешения спора, однако иногда придется компенсировать издержки по обратной транспортировке.

Заказывая на AliExpress товар следует знать, что сотрудники таможни, кроме выставления покупателю требования по уплате пошлины, могут привлечь его и к ответственности (административной).

Для недопущения таких ситуаций следует перед тем, как сделать заказ какого-либо необычного товара, изучить перечень, которым регламентируются запрещенные к ввозу в РФ вещи. Так AliExpress может предлагать устройства со встроенными камерами, иные приспособления, которые таможенными инспекторами будут отнесены к запрещенным к пересылке техническим средствам негласного съема информации.

Важно! Как отмечают эксперты и с 2020 года в России сохранились одни из самых лояльных условий растормаживания товаров AliExpress.

Как оплатить пошлину за посылку с Алиэкспресс

Оплатить таможенный сбор в РФ можно онлайн. При этом электронное декларирование и таможенные процедуры осуществляются автоматически. Договор российской таможней на такой режим оформления с AliExpress заключен. Оплата пошлины осуществляется на сайте интернет-магазина, либо в отделении почты России и через ее мобильные приложения.

Однако если один из вышеуказанных параметров превышен, а именно — цена товара более 200 евро и вес 31 кг и более, и если посылку отправили на таможенный пункт, то для ее получения требуется представить документы, а именно:

- паспорт, ксерокопию;

- выписку операции по счёту, с которого произведена оплата товара AliExpress;

- копию страницы с Aliexpress (скриншот) о произведенном заказе. Настоятельно рекомендуется, чтобы скриншот содержал информацию не только о стоимости покупки, но и подробное его описание.

В случае, если товар был приобретён по ценам значительно ниже среднерыночных, что бывает при существенных скидках, то в таможню надо представлять информацию от продавца, подтверждающую указанную стоимость товара.

После того, как обозначенные документальные материалы будут представлены, покупателю предложат заполнить заявку, с разъяснением того, с какой целью приобретается товар.

Далее, при получении соответствующего разрешения таможенных сотрудников, следует оплатить таможенную пошлину, составляющую 15% на превышение минимальной суммы. Так если товар стоит 220 евро, то 20% — это 3 евро. После ее оплаты, при отсутствии существенных обстоятельств, можно забирать посылку.

В этом разделе мы собрали для вас ответы на часто задаваемые вопросы о таможне и посылках из-за рубежа. Если вы не нашли ответа на интересующий вас вопрос, заполните форму обратной связи или обратитесь к онлайн-консультантам.

Зачем работникам таможни мои паспортные данные, и в каком виде я должен их предоставить?

Все международные отправления в установленном порядке проходят процедуру таможенного оформления. При декларировании товаров для личного пользования в качестве пассажирской таможенной декларации используется реестр экспресс-грузов.

Согласно Приказу ФТС №1060 от 05.07.18 реестр экспресс-грузов должен содержать в себе сведения о документе, удостоверяющем личность физического лица (паспортные данные), подтвержденные предоставленными копиями. Помимо паспортных данных требуется указать ИНН.

Служба доставки Boxberry действует в рамках таможенного законодательства и организует процесс сбора и хранения паспортных данных в личном кабинете получателя на сайте Boxberry. Необходимо заполнить личные данные в соответствующих полях, а также загрузить сканированные копии 2х страниц паспорта: с личными данными и фотографией и с данными о прописке. Информация передается по безопасным каналам связи.

Могу ли я предоставлять свои паспортные данные, если мне нет 18?

Все граждане РФ после 14 лет имеют паспорт и ИНН и могут получать заказы.

Просим вас не оформлять заказы на физические лица младше 14 лет во избежание трудностей таможенного оформления.

Также необходимо внести все паспортные данные родителя в личном кабинете получателя. Мы постараемся сделать все возможное для выпуска данного заказа.

Что делать, если у меня нет ИНН?

ИНН есть у всех граждан РФ старше 14 лет. Для уточнения своего ИНН обратитесь на сайт nalog.ru.

Если вы являетесь иностранным гражданином, вам не нужен ИНН для получения заказов в РФ.

У меня поменялась фамилия, заказ оформлен на старую. Как мне теперь получить заказ?

Если временного удостоверения личности у вас нет, необходимо дожидаться получения нового паспорта.

Можно ли сменить данные получателя, указанного при оформлении заказа, чтобы таможенное оформление проходило по паспортным данным другого человека?

Служба доставки не имеет права самовольно менять данные получателя. Поэтому для таможенного оформления необходимо предоставить информацию именно о том человеке, на которого оформлен заказ. Если его личные данные не будут предоставлены, заказ отправится на реэкспорт.

Однако покупатель может обратиться к отправителю заказа (в интернет-магазин). Если от отправителя поступит запрос на изменение данных получателя, информация будет заменена.

Какие товары не являются товарами для личного пользования?

Начнем с определения, что относится к категории "товары для личного использования". Товары, предназначенные для личных, семейных, домашних и иных, не связанных с осуществлением предпринимательской деятельности, нужд физических лиц. Соответственно, товары, которые под данную формулировку не подходят - таковыми не являются; к примеру - аппаратура и оборудование для фотолабораторий. Полный перечень товаров, не являющихся товарами для личного использования - по ссылке.

Каков лимит беспошлинного ввоза?

Лимит таможенных пошлин составляет 200 Евро/31 кг на одну посылку.

Как мне оплатить таможенную пошлину?

Вы можете воспользоваться дополнительной услугой по автоматической оплате таможенных пошлин компанией Boxberry. При даче согласия на оказание этой услуги вы будете оплачивать пошлины при получении посылки в пункте выдачи/постамате или курьерской доставке. Услуга оказывается на возмездной основе. При даче отказа на автоматическую оплату пошлины и превышении порога беспошлинного ввоза, на электронную почту (указанную при оформлении заказа) придет письмо со ссылкой на платежный портал. Также получателю поступит sms-уведомление о выставлении квитанции на оплату пошлины. Sms приходит от имени проводящих оформление таможенных брокеров «Опинтер» и «ТАНАИС».

Получателю необходимо зайти на портал и оплатить пошлину по квитанции. После оплаты таможня выпускает заказ в среднем в течение 2 дней.

Могу ли я сам примерно рассчитать размер таможенной пошлины, подлежащей уплате?

Если оценочная стоимость посылки более 200 евро или ее вес больше 31 кг, то получателю необходимо уплатить пошлину в размере 15% от величины превышения стоимости или 2 евро за каждый килограмм превышения (что из этого больше). Рассчитать размер пошлины можно самостоятельно.

Например, для отправления весом 34 кг и стоимостью 500 евро пошлина рассчитывается по формуле (34-31)*2 = 6 евро.

45>6, таким образом пошлина составляет 45 евро.

Обратите внимание, что таможенными органами дополнительно взимается сбор в размере 500 рублей за услуги таможенного оформления.

Какие товары запрещены/ограничены к ввозу в РФ?

К ввозу в Россию запрещены или ограничены служебное и гражданское оружие, ядовитые вещества, наркотические средства, растения, шифровальные средства, радиоэлектронные средства, лекарства. Полный перечень товаров для личного пользования, запрещенных или ограниченных к ввозу в РФ.

Как оплатить таможенную пошлину, если получатель — не гражданин РФ?

Если заказ превысил лимит беспошлинного ввоза, на электронную почту, указанную при оформлении заказа, придет письмо от таможенного брокера «Опинтер» или «ТАНАИС».

От таможенного брокера «ТАНАИС»:

Письмо будет направлено с адреса clients@eu-tanais.com. Также будет направлено sms-уведомление о начислении пошлины.

Письмо будет содержать логин и пароль в личный кабинет tanais.express.

От таможенного брокера «Опинтер»:

Письмо будет направлено с адреса noreply@opay.alta.ru. Письмо будет содержать логин и пароль для входа в таможенный портал opay.alta.ru.

В России действует ограничение по выпуску с таможни товаров, содержащих шифровальные средства: мобильных телефонов, компьютеров и других электронных устройств. При проведении таможенного оформления модель устройства и все технические характеристики сверяются с информацией от производителя, хранящейся в общей базе на портале Единого реестра нотификаций о характеристиках шифровальных (криптографических) средств и товаров, их содержащих.

Если информация об устройстве отсутствует в реестре, то посылка не будет выпущена таможней. Через 3 месяца ее вернут отправителю.

Чтобы избежать такой ситуации, перед заказом электронных устройств в иностранных интернет-магазинах обязательно уточняйте у продавца наличие нотификации или запрашивайте код модели устройства.

Нотификация — это документ-разрешение ФСБ России на ввоз электронной техники, содержащей в себе модули шифрования. Он выдается на определенную модель устройства и содержит все ее технические характеристики. Проверить ее наличие можно по цифробуквенному коду модели.

Если нотификация к выбранной модели устройства отсутствует, то покупатель может своими силами оформить ее, подав заявление в ЦЛСЗ ФСБ России. Для этого необходимо предоставить легализованную доверенность от производителя устройства на получение нотификации. Также можно запросить единовременное разрешение на ввоз устройства.

Нотификации принимаются по рабочим дням с 10:00 до 12:00 и выдаются с 15:00 до 17:00 по адресу: Москва, ул. Ярцевская, д. 30.

Консультации по вопросам приема и выдачи нотификаций можно получить по телефону: 8 (499) 140-40-63.

Консультации по вопросам регистрации нотификаций можно получить по телефону: 8 (499) 149-90-12.

- Решение Коллегии Евразийской экономической комиссии от 21 апреля 2015 г. № 30 «О мерах нетарифного регулирования»;

- Положение о ввозе на таможенную территорию Евразийского экономического союза и вывозе с таможенной территории Евразийского экономического союза шифровальных (криптографических) средств (приложение № 9 к Решению Коллегии Евразийской экономической комиссии от 21 апреля 2015 г. № 30;

- Раздел 2.19 Перечня товаров, в отношении которых установлен разрешительный порядок ввоза на таможенную территорию Евразийского экономического союза и (или) вывоза с таможенной территории Евразийского экономического союза (приложение № 2 к Решению Коллегии Евразийской экономической комиссии от 21 апреля 2015 г. № 30;

- Положение о нотификации о характеристиках шифровальных (криптографических) средств и товаров, их содержащих (приложение № 2 к Положению о ввозе на таможенную территорию Евразийского экономического союза и вывозе с таможенной территории Евразийского экономического союза шифровальных (криптографических) средств;

- Структура файла данных о нотификациях, представляемого в согласующий орган государства-члена Евразийского экономического союза (приложение № 1 к Положению о нотификации о характеристиках шифровальных (криптографических) средств и товаров, их содержащих;

- Форма нотификации о характеристиках шифровальных (криптографических) средств и товаров, их содержащих (приложение № 3 к Положению о ввозе на таможенную территорию Евразийского экономического союза и вывозе с таможенной территории Евразийского экономического союза шифровальных (криптографических) средств);

- Перечень категорий товаров, являющихся шифровальными (криптографическими) средствами или содержащих в своем составе шифровальные (криптографические) средства, технические и криптографические характеристики которых подлежат нотификации (приложение № 4 к Положению о ввозе на таможенную территорию Евразийского экономического союза и вывозе с таможенной территории Евразийского экономического союза шифровальных (криптографических) средств).

Читайте также: