Услуги ито к пошлинам и налогам

Опубликовано: 16.04.2024

Для оформления ИП в 2021 году требуется заполнить заявление на регистрацию по форме Р21001 и подготовить ксерокопии всех страниц паспорта. Заключительным этапом подготовки документов к открытию ИП является уплата госпошлины.

Государственная пошлина представляет собой платеж, уплачиваемый гражданином в пользу государства за рассмотрение заявления Р21001.

Стоимость госпошлиины

В соответствии с подпунктом 6 пункта 1 статьи 333.33 НК РФ платеж за регистрацию ИП в 2021 году составляет 800 рублей.

При использовании нашего сервиса для регистрации ИП онлайн оплачивать госпошлину не потребуется совсем. Услуга бесплатна. Подробнее:

При подаче заявления на регистрацию ИП через портал Госуслуг стоимость госпошлины составит 560 руб. (скидка 30% до 1 января 2023 года).

Примечание: для получения скидки необходимо иметь подтвержденную учетную запись на данном портале. Подробнее о том, как подтвердить учетную запись Госуслуг можно узнать здесь.

Способы оплаты

Уплата госпошлины еще в недалеком прошлом занимала достаточно много времени. Необходимо было получить бланк в отделении банка или налоговой инспекции, найти реквизиты на оплату (как правило, они располагались на стендах информации в налоговом органе) и оплатить путем личного визита в отделение банка, выстояв при этом большую очередь.

С течением времени данный процесс намного упростился, предоставив гражданам несколько вариантов оплаты данного платежа. В 2021 году оплата государственной пошлины за открытие ИП может быть произведена следующими способами:

- путем личного визита в отделение банка с распечатанной квитанцией;

- в электронной форме на сайте федеральной налоговой службы (ФНС);

- через терминалы, расположенные в ИФНС (местных инспекциях налогового органа), занимающихся исключительно регистрацией ИП и ООО (т.е. не везде).

Рассмотрим подробнее каждый из способов.

Оплата в отделении банка

Для оплаты госпошлины на открытие ИП в отделении банка необходимо:

Заполнить квитанцию на оплату платежа за регистрацию ИП можно и на сайте ФНС (порядок заполнения через сервис ФНС см. ниже). Система самостоятельно внесет в документ все необходимые реквизиты. Останется только распечатать и отнести в банк.

Оплата на сайте ФНС

Порядок заполнения квитанции госпошлины через сайт налоговой следующий:

1. Переходим на сайт ФНС в сервис «Уплата госпошлины»

2. Выбираем тип налогоплательщика «Физическое лицо»

3. Выбираем способ подачи документов на регистрацию ИП: через налоговый орган или МФЦ

4. Указываем в появившемся окне адрес вашего места жительства

При заполнении адреса индекс указывать не обязательно, так как он автоматически появится после внесения адреса.

5. Заполняем фамилию, имя, отчество, а также ИНН

Примечание: если квитанция будет оплачиваться онлайн-способом, то поле ИНН необходимо указать в обязательном порядке.

6. Нажимаем далее кнопку «Уплатить»

7. Выбираем способ платежа: через отделение банка или онлайн

При оплате через отделение банка выбираем: «Сформировать квитанцию» и «Сформировать платежный документ». После этого сервис сгенерирует вот такую квитанцию:

Образец заполнения госпошлины для уплаты в отделении любого банка

При оплате онлайн выбираем: «Банковской картой» или «Через сайт кредитной организации». Затем указываем сервис или банк, через который будет произведена уплата госпошлины.

Последний шаг перед уплатой госпошлины онлайн способом

Уплата в режиме онлайн возможна только с использованием личной банковской карты.

Обратите также внимание, что при безналичной оплате в банке через который проходит платеж придется запросить квитанцию о проведенной операции. В каком именно порядке это происходит на практике – сервис не уточняет.

При этом налоговый орган иногда отказывает в принятии документов на регистрацию ИП, если в качестве подтверждения оплаты госпошлины прикладывается распечатка онлайн-платежа.

Наилучшим выходом из данной ситуации будет сформировать квитанцию с помощью данного сервиса в бумажном виде и оплатить ее в отделении банка. Сохраните ее и принесите вместе с другими бумагами в ИФНС.

Уплата через платежные терминалы

Данный способ доступен только в отдельных налоговых инспекциях, занимающихся регистрацией ИП и организаций. Оплатить госпошлину за открытие ИП через терминал можно, например, в ИФНС №46 по городу Москве или ИФНС №15 по городу Санкт-Петербургу.

Обратите внимание, что при оплате через терминал взимается комиссия.

Можно ли вернуть госпошлину

С октября 2018 года при отказе в регистрации ИП из-за ошибок в представленных документах можно повторно подать документы, не оплачивая при этом еще раз госпошлину (Федеральный закон от 30.10.2017 N 312-ФЗ). Ранее государственная пошлина сгорала при каждой неудачной попытке регистрации ИП.

Если госпошлина не пригодилась и вы хотите ее вернуть, то в течение 3-х лет с даты оплаты необходимо представить в налоговый орган заявление на возврат.

Госпошлина на ВНЖ платится при оформлении этого документа. Квитанция об оплате прикладывается к пакету собранной документации. Госпошлина на ВНЖ составляет 5000 руб.

Общие сведения

Пошлина является необходимым элементом при оформлении ВНЖ. Не оплатив эту услугу, человек не имеет права на его получение. Если госпошлина будет оформлена некорректно, процесс оформления статуса может быть приостановлен.

Мигрант должен быть предельно внимательным. Только в этом случае он может рассчитывать на скорейшее завершение «бумажного» процесса.

Оплатить госпошлину ВНЖ можно любым удобным способом:

- На госуслугах.

- Через терминал.

- При помощи банка.

- Лично.

Оплата госпошлины не осуществляется тогда, когда выдается новая справка. В старом варианте могут находиться сведения относительно следующего:

- заключения брачных отношений;

- расхождения в представленных данных;

- прежних записей, оформленных некорректно.

Сведения для оплаты

Реквизиты для оплаты услуги зависят от региона РФ, в котором оформляется эмигрант. Следует зайти на сайт МВД. Нужный отдел — управление по миграционным вопросам. На сайте есть несколько информационных сервисов, нужный — квитанция для оплаты.

Способ, требующий бо̀льших временных затрат, заключается в личном посещении своего подразделения МВД. Вся нужная информация находится на информационных стендах. Ориентироваться нужно на район своего проживания.

Можно также зайти на сайт nalog.ru. Нужный раздел называется «Оплата госпошлины».

Для того чтобы начать работать с данным сайтом, нужно дать согласие на обработку персональных данных.

Для этого нужно поставить галочку в соответствующем окошке, а потом нажать на кнопку «Продолжить».

Узнать реквизиты для оплаты госпошлины на ВНЖ можно на сайте МВД.

Реквизиты для оплаты госпошлины

- регион, в котором постоянно проживает человек, заинтересованный в получении вида на жительство;

- район или населенный пункт;

- вид оплаты (пошлина на выдачу или продление срока действия ВНЖ иностранцу или лицу, не имеющему гражданства);

- сведения об отправителе (фамилия, имя, отчество, идентификационный номер, почтовый адрес);

- код с картинки (если плохо видно, его можно прослушать).

После заполнения следует нажать «Оформить».

Оплата в режиме онлайн

Для оплаты услуги нужно пройти онлайн-регистрацию на сайте Сбербанка.

Госпошлина оплачивается следующим образом:

- Ввести свой логин и пароль. Система сообщает, что на указанный номер мобильного телефона был выслан смс-пароль. Он приходит в течение нескольких минут. Если этого не происходит, его можно запросить повторно, нажав на соответствующую кнопку. Пароль нужно ввести в окошечке и нажать «Подтвердить».

- Нажать на вкладку «Переводы и платежи».

- Прокрутить экран немного ниже, нужная вкладка — «ГИБДД, налоги, пошлины, бюджетные платежи». Нажать на иконку «МВД».

- Оказавшись на странице «Выбор услуги», нажать на «Госпошлины».

- Следующая вкладка — «Электронная регистрация». Получатель там уже указан. Необходимо выбрать услугу: «Другое».

- Нажать на вкладку «Временное проживание», или «ВНЖ».

- Указать все сведения из паспорта. Требуется также вписать адрес, по которому на данный момент проживает человек. Он должен соответствовать тому, что указывается в службе миграционного учета. Ф. И. О. должны быть такими же, как в переводе.

- Указать документ. В открывшемся списке выбрать тот документ, что удостоверяет личность иностранца. Например, паспорт ин. гражданина.

- Указать номер паспорта. Если он начинается с букв, нужно вводить и их тоже.

- Выбрать округ. Если человек подает заявление в Москве, то нужно выбрать Главное управление МВД России.

- Выбрать, гражданином какой страны является плательщик пошлины.

После этого плательщик должен проверить правильность введения реквизитов. Обязательно обратить внимание на то, как введены Ф. И. О. Реквизиты проверять не нужно — система генерирует их безошибочно.

Стоимость сбора также генерируется автоматически. Комиссия не взимается.

После этого нужно нажать на кнопку «Оплатить». Важно, чтобы на карте была достаточная для этого сумма.

После этого можно будет снять чек. Для этого следует воспользоваться любым банкоматом Сбербанка. Действовать при этом нужно так:

- Вставить свою карточку.

- Выбрать опцию «История операций».

- Нажать «Распечатать чек».

По времени это занимает меньше минуты.

Смотрите видео, в котором подробно объясняется как оплатить пошлину на ВНЖ.

Размеры государственных пошлин, взимаемых за юридически значимые действия по регистрации географического указания и наименования места происхождения товара

1. За регистрацию заявки на государственную регистрацию географического указания и на предоставление исключительного права на такое географическое указание, заявки на предоставление исключительного права на ранее зарегистрированное географическое указание (далее - заявка на географическое указание), заявки на государственную регистрацию наименования места происхождения товара и на предоставление исключительного права на такое наименование, заявки на предоставление исключительного права на ранее зарегистрированное наименование места происхождения товара (далее - заявка на наименование места происхождения товара) и принятие решения по заявке на географическое указание или по заявке на наименование места происхождения товара по результатам формальной экспертизы в размере 2 700 рублей .

2. За проведение экспертизы обозначения, заявленного в качестве географического указания, наименования места происхождения товара, и принятие решения по ее результатам в размере 10 800 рублей .

3. За регистрацию географического указания и (или) предоставления исключительного права на такое географическое указание, регистрация наименования места происхождения товара и (или) предоставления исключительного права на такое наименование в размере 16 000 рублей .

4. За выдачу свидетельства об исключительном праве на географическое указание или наименование места происхождения товара в размере 2 000 рублей .

Предоставление права на уплату пошлин, указанных в пунктах 1, 2 и 3 в уменьшенном размере осуществляется в соответствии с приложением № 2 к Положению о пошлинах по ходатайству заявителя, являющегося субъектом малого предпринимательства, образовательной организацией, имеющей государственную аккредитацию, научной организацией, индивидуальным предпринимателем. В этом случае размер пошлины составляет:

- по пункту 1 – 945 рублей ;

- по пункту 2 – 3 780 рублей ;

- по пункту 3 – 5 600 рублей

5. За рассмотрение заявления о преобразовании заявки на наименование места происхождения товара в заявку на географическое указание и наоборот, принятие решения по результатам его рассмотрения в размере 3 000 рублей .

6. За рассмотрение заявления правообладателя о внесении изменений в Государственный реестр товарных знаков и знаков обслуживания Российской Федерации, в Государственный реестр географических указаний и наименований мест происхождения товаров Российской Федерации, в том числе касающихся сведений о правообладателе, об адресе для переписки, сокращения перечня товаров и услуг, для индивидуализации которых зарегистрирован товарный знак, изменений отдельных элементов товарного знака, а также исправлений очевидных и технических ошибок (допущенных заявителем), и принятие решения по результатам его рассмотрения в размере 2 800 рублей за каждое изменение по одному товарному знаку, по одному географическому указанию, наименованию места происхождения товара.

7. За рассмотрение заявления о преобразовании наименования места происхождения товара в географическое указание, географического указания в наименование места происхождения товара и принятие решения по результатам его рассмотрения в размере 9 000 рублей .

8. За рассмотрение ходатайства об ознакомлении с документами заявки на географическое указание или наименование места происхождения товара и принятие решения по результатам его рассмотрения, ознакомление с запрошенными документами в размере 800 рублей .

9. За рассмотрение возражения против решения о признании отозванной заявки на заявки на географическое указание или наименование места происхождения товара и принятие решения по результатам рассмотрения возражения в размере 5 000 рублей .

10. За рассмотрение заявления о продлении срока действия исключительного права на географическое указание или наименование места происхождения товара и принятие решения по результатам его рассмотрения в размере 20000 рублей 20 000 рублей .

11. За рассмотрение возражения против предоставления правовой охраны географическому указанию, наименованию места происхождения товара или предоставления исключительного права на ранее зарегистрированное географическое указание, наименование места происхождения товара по основаниям, предусмотренным в статье 1535 Гражданского кодекса Российской Федерации (за исключением возражений, поданных уполномоченным органом или органом, осуществляющим контроль, предусмотренный абзацем третьим пункта 1 статьи 1516 Гражданского кодекса Российской Федерации), и принятие решения по результатам рассмотрения возражения в размере 14 000 рублей .

12. За рассмотрение заявления о прекращении правовой охраны географического указания и (или) действия исключительного права на географическое указание, о прекращении правовой охраны наименования места происхождения товара и (или) действия исключительного права на наименование места происхождения товара по основаниям, предусмотренным пунктом 1 и подпунктами 1-6 и 9 пункта 2 статьи 1536 Гражданского кодекса Российской Федерации, и принятие решения по результатам его рассмотрения (за исключением заявлений, поданных уполномоченным органом или органом, осуществляющим контроль, предусмотренный абзацем третьим пункта 1 статьи 1516 Гражданского кодекса Российской Федерации) в размере 8 000 рублей .

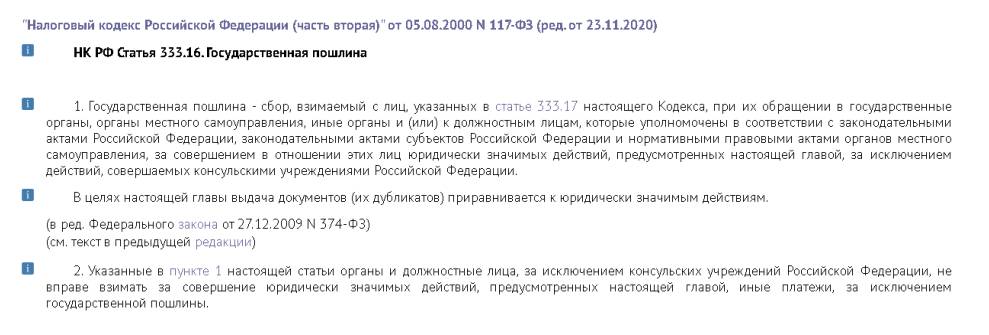

Государственная пошлина — это денежный сбор, взимаемый за совершение уполномоченными госорганами юридически значимых действий в отношении заявителей. Он уплачивается гражданином или юридическим лицом в бюджет в размерах, установленных законодательством.

Что такое государственная пошлина

В ст. 333.16 второй части Налогового кодекса РФ законодателем дан ответ на вопрос, что такое госпошлина, или государственная пошлина, — это сбор, взимаемый с граждан или юридических лиц при обращении в госорганы за совершением юридически значимых действий. Такие действия перечислены законодательством, для каждого из них установлен свой размер платы с заявителя в пользу государства.

Государственная пошлина установлена и регулируется главой 25.3 Налогового кодекса РФ. Она относится к федеральным налогам, то есть органы власти в регионах не имеют права на своем уровне устанавливать какие-либо нормы, касающиеся госпошлины. Но большая часть средств зачисляется в местные бюджеты.

Как распределяются поступившие средства между бюджетами, указано в нормах Бюджетного кодекса РФ. По общему принципу, изложенному в ст. 50 БК РФ, в федеральный бюджет зачисляется государственная пошлина, для которой не установлено правило зачисления в региональный бюджет. На практике, исходя из 61.1 – 61.6, это означает, что большинство средств поступает в местный бюджет субъекта РФ. В федеральный бюджет попадают суммы, уплаченные за рассмотрение дела в арбитражном, Верховном или Конституционном суде, за регистрацию юридических лиц или регистрацию изменений, вносимых в учредительные документы юрлиц. В соответствии с законодательством, когда взыскивается госпошлина в доход местного бюджета по решению суда, это законно, хотя налог и является федеральным.

Плательщики

Плательщиком госпошлины может оказаться любое лицо — как юридическое, так и физическое. Мы становимся плательщиками пошлины, когда:

- обращаемся за совершением юридически значимых действий в органы, уполномоченные на их совершение (в том числе к нотариусу или в суд);

- выступаем ответчиками в судах (любого уровня), где решение принято не в нашу пользу, а истец по делу освобожден от уплаты госпошлины.

Самый простой пример: уплата пошлины при подаче заявления на брак или развод в ЗАГС, при получении копии свидетельства о рождении и т. д.

За что уплачивается госпошлина

Государственная пошлина уплачивается за совершение государственными органами юридически значимых действий в отношении гражданина или организации, которые за их совершением обратились.

Юридически значимые действия, для производства которых требуется заплатить пошлину, перечислены в Налоговом кодексе.

В ст. 333.17 – 333.33 НК РФ указано, за что платят госпошлину:

- при обращении в суды — как арбитражные, так и общей юрисдикции, к мировым судьям;

- при обращении в Конституционный Суд РФ и конституционные (уставные) суды субъектов РФ;

- при обращении к нотариусу за совершением нотариальных действий (например, составлением доверенности);

- за государственную регистрацию актов гражданского состояния (регистрация браков, рождений, смертей, разводов и пр.);

- при получении паспортов граждан России и загранпаспортов;

- при приобретении гражданства России;

- за государственную регистрацию программы для ЭВМ, базы данных;

- за госрегистрацию лекарственных препаратов;

- за госрегистрацию юридических лиц, политических партий, СМИ, выпусков ценных бумаг, прав собственности, транспортных средств;

- за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях компаний;

- за право вывоза культурных ценностей;

- за выдачу разрешений на вывоз с территории России, на ввоз на ее территорию видов животных и растений, подпадающих под действие Конвенции о международной торговле видами дикой фауны и флоры, находящимися под угрозой исчезновения;

- другие юридически значимые действия.

Особенность уплаты государственной пошлины в зависимости от вида совершаемых юридически значимых действий, категории плательщиков либо от иных обстоятельств устанавливаются статьями 333.20, 333.22, 333.25, 333.27, 333.29, 333.32 и 333.34 НК РФ.

Порядок и сроки уплаты. Возврат госпошлины

Государственная пошлина взимается за последующее юридически значимое действие и поэтому уплачивается в большинстве случаев до его совершения. Налоговым кодексом указаны такие сроки уплаты пошлины:

- при обращении в суды — до подачи запроса, ходатайства, заявления, искового заявления, жалобы;

- при обращении за совершением нотариальных действий — до совершения нотариальных действий;

- при обращении за выдачей документов (дубликатов) — до выдачи этих документов (дубликатов);

- при обращении за проставлением апостиля — до проставления апостиля;

- при обращении за государственной регистрацией прав, ограничений, договоров и т. д. — до подачи соответствующих заявлений, а если они были поданы в электронном виде — до принятия их к рассмотрению;

- при совершении иных юридически значимых действий — до подачи заявлений и (или) документов на совершение таких действий либо до подачи соответствующих документов.

Проигравшие судебный спор ответчики вносят средства в бюджет после вступления судебного постановления в законную силу в добровольном порядке (ст. 318 НК РФ установлен срок 10 дней с момента вступления решения в силу), в противном случае следует принудительное взыскание суммы судебными приставами с уплатой исполнительского сбора.

Особенности уплаты государственной пошлины за совершение действий по выработке государственной политики и нормативно-правовому регулированию в сфере производства, переработки и обращения драгоценных металлов и драгоценных камней установлены в статье 333.32 НК РФ.

В НК РФ не указано, как уплачивается госпошлина, основные принципы уплаты:

- производится в порядке, установленном уполномоченным органом в инструкциях, административных регламентах;

- осуществляется в банках через операциониста или терминал, банкомат, если есть такая возможность и госорган примет чек в качестве платежного документа, или онлайн (через сайт или приложение банков, например «Сбербанк Онлайн»), если это допускается;

- реквизиты указывает госорган, их можно найти на официальных сайтах судов, налоговой, уточнить в отделениях;

- в ряде случаев подтверждение оплаты при обращении не требуется, госорган производит проверку внесения средств самостоятельно (например, при подаче заявлений в ЗАГС); при подаче искового заявления в суд, заявления в ФНС о регистрации юрлица потребуется приложить оригинал платежного документа (квитанции, чека);

- средства вправе внести заявитель или другое лицо, иное лицо не вправе требовать возврата внесенных средств.

Государственная пошлина уплачивается в наличной или безналичной форме по месту совершения юридически значимого действия. Документ, подтверждающий уплату:

- квитанция — если пошлина уплачена наличными; выдается либо банком, либо должностным лицом или кассой госоргана, в который производилась оплата;

- платежное поручение с отметкой банка — если пошлина уплачена в безналичной форме.

Иностранные организации, иностранные граждане и лица без гражданства уплачивают государственную пошлину в общем порядке.

Отсрочка или рассрочка уплаты госпошлины предоставляется на срок до одного года по ходатайству заинтересованного лица. Проценты в случае рассрочки не начисляются.

Уплаченную государственную пошлину допускается вернуть в следующих случаях:

- Если она переплачена (сумма оплаты больше, чем установленный размер пошлины).

- Если суд вернул заявление или жалобу, отказав в рассмотрении.

- Если нотариус отказал в совершении нотариальных действий.

- Если лицо отказывается от совершения действия, за которое уплачена госпошлина, до обращения в госорган.

- Если гражданину отказывают в выдаче паспорта (в случаях, определенных законом).

- В некоторых других случаях.

Для возврата суммы госпошлины необходимо в течение 3 лет со дня ее уплаты подать заявление в государственный орган, совершающий действия, за которые эта пошлина уплачена. К заявлению прикладывают квитанцию с подтверждением оплаты, решение о возвращении жалобы, иска, оставлении их без рассмотрения и т. д. Вернуть излишне уплаченную сумму должны в течение 1 месяца.

Судам общей юрисдикции, мировым судьям, арбитражным судам, Конституционному Суду РФ и конституционным (уставным) судам субъектов РФ предоставлено право освобождать плательщика от уплаты госпошлины, исходя из его имущественного положения.

Льготы по уплате госпошлины

Налоговым кодексом РФ установлены льготы по уплате государственной пошлины для отдельных категорий физических лиц и организаций. Этот список содержится в статье 333.35 НК РФ.

Также льготы и освобождения от уплаты госпошлины за конкретные виды нотариальных действий, госрегистрацию и обращение в суд определены в статьях 333.36 – 333.39 НК РФ.

Размеры государственной пошлины

В Налоговом кодексе размер государственной пошлины устанавливается для каждого вида юридически значимого действия, он также зависит от категории плательщиков. Все размеры установлены в статьях 333.19, 333.21, 333.23, 333.24, 333.26, 333.28, 333.30, 333.31, 333.32, 333.32.1, 333.32.2, 333.33 НК РФ.

Особенности уплаты госпошлины по различным основаниям регулируются статьями 333.20, 333.22, 333.25, 333.27, 333.29, 333.34 НК РФ.

Зачисление

Согласно БК РФ, в какой бюджет поступает госпошлина, зависит от ее назначения.

100% в бюджет субъектов РФ зачисляется госпошлина:

- по делам, рассматриваемым конституционными (уставными) судами;

- за совершение нотариальных действий;

- за госрегистрацию межрегиональных, региональных и местных общественных объединений, их отделений, за госрегистрацию изменений их учредительных документов;

- за госрегистрацию региональных отделений политических партий;

- за госрегистрацию договора о залоге транспортных средств, включая выдачу свидетельства и его дубликата;

- за выдачу квалификационного аттестата, предоставляющего право осуществлять кадастровую деятельность;

- за выдачу свидетельства о государственной аккредитации региональной спортивной федерации;

- за регистрацию средств массовой информации, продукция которых предназначена для распространения преимущественно на территории субъекта РФ, за выдачу дубликата свидетельства о такой регистрации;

- за действия уполномоченных органов, связанные с лицензированием пользования участками недр местного значения;

- за действия уполномоченных органов, связанные с лицензированием заготовки, переработки и реализации лома цветных и черных металлов;

- за предоставление лицензий на розничную продажу алкогольной продукции, выдаваемых органами исполнительной власти субъектов РФ;

- за действия органов исполнительной власти субъектов РФ, связанные с лицензированием и аккредитацией образовательных учреждений;

- за предоставление лицензии на производство, хранение и поставки спиртосодержащей непищевой продукции в части, произведенной из конфискованного сырья;

- за выдачу свидетельств об аккредитации в целях признания компетентности организации в соответствующей сфере науки, техники и хозяйственной деятельности для участия в проведении мероприятий по контролю;

- за действия органов исполнительной власти субъектов РФ по проставлению апостиля на документах об образовании, ученых степенях и званиях;

- за выдачу органом исполнительной власти субъекта РФ специального разрешения на движение по автомобильным дорогам транспортных средств, осуществляющих перевозки опасных, тяжеловесных и (или) крупногабаритных грузов.

100% в бюджет поселений зачисляется госпошлина:

- на совершение нотариальных действий должностными лицами органов местного самоуправления поселения, уполномоченными на совершение нотариальных действий, за выдачу органом местного самоуправления поселения специального разрешения на движение по автомобильной дороге транспортного средства, осуществляющего перевозки опасных, тяжеловесных и (или) крупногабаритных грузов.

100% в муниципальные бюджеты зачисляется госпошлина:

- по делам, рассматриваемым судами общей юрисдикции, мировыми судьями (за исключением Верховного Суда Российской Федерации);

- за государственную регистрацию транспортных средств, в том числе временную — по месту их пребывания, за выдачу различных свидетельств автовладельцам и т. д.;

- за выдачу разрешения на установку рекламной конструкции;

- за выдачу органом местного самоуправления муниципального района специального разрешения на движение по автомобильной дороге транспортного средства, осуществляющего перевозки опасных, тяжеловесных и (или) крупногабаритных грузов;

- за совершение нотариальных действий должностными лицами органов местного самоуправления муниципального района, уполномоченными в соответствии с законодательными актами РФ на совершение нотариальных действий в населенном пункте, который расположен на межселенной территории и в котором отсутствует нотариус.

В бюджеты городских округов и муниципальных районов, городов федерального значения Москвы, Санкт-Петербурга и Севастополя подлежит зачислению государственная пошлина за предоставление лицензий на розничную продажу алкогольной продукции, выдаваемых органами местного самоуправления, по нормативу 100%.

Государственная пошлина: что нового в 2021 году

В соответствии с ФЗ-374 от 23.11.2020 с 1 января 2021 года вступают в силу изменения в ст. 333.33 НК РФ, вводятся новые пошлины для заявителей:

- за регистрацию недвижимости на реорганизованное форме преобразования юрлицо — в размере 1000 рублей;

- за внесение о юрлице данных в реестр операторов финансовых платформ — в размере 35 000 рублей;

- за получение специального права на производство этилового спирта для производства фармацевтической субстанции спирта этилового (этанола) — 9 500 000 рублей.

Вводятся новые основания для предоставления льгот, освобождаются от обязанности по уплате госпошлины лица, регистрирующие права на недвижимость, возникшие до вступления в силу ФЗ-122 от 21.07.1997, граждане, приобретающие жилые помещения или доли в них в связи с утратой прежнего жилья в результате ЧС.

В качестве вывода: государственная пошлина относится к федеральным налогам, уплачивается за совершение госорганами юридически значимых действий в пользу заявителя. Размер устанавливается НК РФ, существуют льготы для отдельных лиц, оплата производится в банках заранее или непосредственно при обращении по реквизитам, указанным госорганом.

- 4 Декабря, 2019

- Термины

- Елена Ерохина

За выполнение государственными органами ряда функций предусмотрена плата. Ее взимают как с юридических, так и с физических лиц в размере, установленном законодательством. По-простому, это стоимость услуги, оказанная официальными организациями, уполномоченными на проведение такого рода действий.

Среди обывателей расходятся мнения: госпошлина - это налог или сбор? Для большинства российских граждан эти два понятия равнозначны. Люди не рассматривают их с юридической точки зрения. Узнаем, есть ли что-то общее между налогом и сбором и каковы их различия.

Чем похожи

Налог или сбор – это сумма, взимаемая с частных лиц, организаций и индивидуальных предпринимателей и направляемая в бюджет.

Если не вдаваться в подробности, то, несомненно, госпошлина относится к налогам и сборам, которые имеют общие черты:

- закреплены в Налоговом кодексе РФ;

- поддаются уточнению и изменению суммы на местном уровне;

- оплаченные суммы поступают в казну.

Юридическое определение

Налогом называют безвозмездно перечисленные субъектом денежные средства для целей государства или муниципальных образований. Этот платеж является обязательным и уплачивается согласно Налоговому кодексу РФ.

Сбором называют сумму, которую вносят в бюджет за совершение в отношении лиц юридически значимых действий. В отдельных случаях денежные средства оплачивают за ведение предпринимательской деятельности, что может быть обусловлено местным законодательством.

Различия

Чтобы определить, является госпошлина налогом или сбором, нужно рассмотреть их основные характеристики. Первое понятие более емкое, ведь налог – это обязанность всех плательщиков отчислять в казну часть доходов или прибыли. Сбор же не является обязательным. Такой взнос необходим для совершения в отношении плательщика каких-либо действий со стороны государства.

Основными характеристиками налога являются:

- обязательность;

- безвозмездность;

- принудительность;

- необходимость расчета;

- принадлежность бюджетам различных уровней.

Для правильного исчисления суммы платежа необходимо определиться с объектом, знать его базовую стоимость, налоговую ставку и период. Необходимо также понимать, каков порядок взимания налога, чтобы не пропустить установленные сроки.

В отношении сбора действуют иные правила. Его оплачивают разово и за определенную услугу со стороны уполномоченных органов. Это значит, что он необязателен и не может быть принудителен. Однако главным отличием сбора от налога является то, что после оплаты гарантировано выполнение действий юридического характера по получению определенных прав.

Когда появляется необходимость оплаты госпошлины, налог это или сбор, физическому лицу все равно. Имея на руках квитанцию, он вносит установленную законом сумму. Ему абсолютно не важно, как именуется такое действие.

Для юридического лица все сложнее. Форма платежного поручения, с помощью которого возможно перевести денежные средства, требует точного определения назначения взноса и внесения этой информации в соответствующее поле. Однако для банка достаточно информации, что уплачивается государственная пошлина. Сбор это или налог, в поле назначения платежа уточнять не нужно.

Сравнение

Чтобы понять, госпошлина - это налог или сбор, необходимо проанализировать эти два понятия по следующим признакам:

- Цель. Любой сбор предназначен для обеспечения деятельности тех органов, которые предоставляют услугу или регистрируют право на что-либо. Налог не направляют на что-то конкретное.

- Регулярность. Сбор оплачивают разово, а налог – с постоянной периодичностью.

- Законодательная поддержка. Необходимость сбора устанавливают индивидуально. Он зависит не от субъекта, а от характера оказываемой услуги. Плательщики налога определяются на законодательном уровне.

- Сумма. Для сбора размер платы зафиксирован, для налога – зависит от базы, ставки и возможной льготы.

- Дата. Сборы не привязаны ко времени, а обусловлены потребностью плательщика. Налоги оплачиваются по истечении отчетного периода в ограниченные сроки.

- Прекращение обязательств. Налоги с юридических лиц взимают до тех пор, пока фирма не прекратила свое существования. Физические лица оплачивают их пожизненно. Исключение составляют ряд налогов, которые не взимаются с отдельных категорий граждан, например налог на имущество с пенсионеров. Сборы – это разовые суммы за услуги.

- Индивидуальные особенности плательщика. Учитываются для налогов и не имеют значения для сборов.

- Результат. Оплата налога только избавляет от неприятных последствий, а сбора – дает право на что-либо.

- Неуплата: налога грозит принудительным взысканием вместе с пеней, сбора – приведет к неполучению услуги.

Классификация

Налоги и сборы разделяют по следующим направлениям:

- По способу взимания: прямые и косвенные. Первые зависят только от размера фактического или ожидаемого дохода. Вторые связаны или с расходами, или с реализацией. Примером косвенных взносов может служить сбор за пользование недрами или налог на прибыль.

- По месту: федеральные, региональные и местные.

- По субъекту оплаты: для физлиц, для юрлиц и смешанные.

- По пополнению: закрепленные, которые идут только в федеральный бюджет, и регулирующие (с распределением средств по разным уровням).

Понятие госпошлины

Налоги, сборы и их признаки разъяснены достаточно подробно. Теперь можно без труда разобраться с государственной пошлиной и понять, к какому виду платежа она относится.

По факту это платеж, установленный российским законодательством. Он взимается на всей территории России в одном и том же размере за совершение действий юридического характера или за выдачу определенного документа при обращении в арбитражные и мировые суды, суды общей юрисдикции и иные организации с целью совершения определенных действий:

- нотариального характера;

- приобретения гражданства;

- въезда и выезда из РФ.

Обязательна пошлина при регистрации:

- лекарственных препаратов и медицинских изделий;

- актов гражданского состояния;

- прав собственности;

- транспорта;

- юридических лиц;

- политических партий;

- средств массовой информации.

Также на законодательном уровне определена оплата этого взноса:

- за использования некоторых слов государственного значения при присвоении наименования организации;

- при получении разрешения на перемещение через границу опасных отходов;

- за выдачу разрешения на ввоз и вывоз культурных ценностей, редких животных и растений.

Все вышеперечисленное однозначно определяет госпошлину. Налог это или сбор, становится понятно сразу после того, как выясняется, что взимается она за оказание услуги или проведение действия со стороны государственных органов различных уровней. Назначение платежа говорит о том, что пошлина – это сбор.

Подтверждением этого являются и характеристики такого рода взноса, а именно: необязательность, отсутствие необходимости расчета и принуждения к оплате. Помимо этого, взамен на потраченные деньги субъект получает документ или необходимую ему регистрацию.

Плательщики

Ими являются юридические и физические лица, которые нуждаются:

- в совершении действий, предусмотренных Налоговым кодексом РФ;

- выступают участниками в судах.

Если истец в соответствии с законодательством освобожден от оплаты пошлины или решение принято в его пользу, то государственную пошлину взимают с ответчика.

Тонкости судебных сборов

Их оплата необходима в случае подачи исковых заявлений или жалоб. Адресатом в данном случае может являться арбитражный, Конституционный или мировой суд, а также суд общей юрисдикции.

Следует отметить, что существуют льготные категории, представители которых не оплачивают госпошлину в суд. Налог это или сбор, их не должно волновать, поскольку они освобождены от такого взноса.

Распространенные взносы

Наиболее часто оплачивают такие сборы, как акцизы и госпошлина. Налог на прибыль, на имущество, НДФЛ, НДС – это распространенные налоги. Сделать вывод о принадлежности к определенному виду взносов можно не только из названия, но и из характеристик платежей.

Можно ли вернуть государственную пошлину

Законодательством допускается возврат только излишне уплаченных сумм. Получение денежных средств обратно в полном объеме невозможно. Однако бывают случаи, когда государственную пошлину засчитывают за совершение аналогичных действий, если она не была использована по назначению. Для этого следует написать заявление в тот орган, где ожидалось получение оплаченной услуги. Срок подачи просьбы о зачете суммы ограничен тремя годами.

В результате кропотливого анализа понятий налога и сбора можно сделать однозначный вывод о принадлежности госпошлины к необязательным платежам. Из двух рассматриваемых категорий это условие выполнимо только для последнего.

Таким образом, государственная пошлина является сбором.

Читайте также:

- Стандартный налоговый вычет с дивидендов

- В какой учетной системе интересы налоговых органов выведены за рамки финансовой отчетности

- Инвентаризация бухгалтерский и налоговый учет

- Оспорить штраф налоговой за непредоставление документов

- Проблемы налогового и бюджетного регулирования воздействия на экономику предпринимательское право