Как обойти налог на вклады свыше 1 млн

Опубликовано: 16.05.2024

Как только мир придумал налоги, люди разделились на два лагеря: тех, кто собирает мзду и тех, кто от уплаты уклоняется. Реакция людей на новый налог с дохода от вкладов предсказуема — начался поиск обходных путей. Интернет полнится советами, но не все они одинаково полезны.

Распределить по разным счетам

Это заблуждение тянется с самого объявления о внедрении нового налога. Дмитрий Песков, комментируя новшество, заявлял:

Речь идет об одном конкретно взятом счете, ни о какой совокупности речи не идет

Мнение ошибочно. Банки до 1 февраля каждого года отчитываются в ФНС об имеющихся у россиян счетах. То есть в одно ведомство стекается информация обо всех деньгах, которые каждый из нас хранит в банке. Исходя из этой информации, ФНС сформирует требование по уплате налога.

Правило касается не только вкладов. Банки направляют в налоговую информацию по накопительным и текущим счетам, а они тоже попадают под налогообложение.

Например, у гражданин N распределил деньги по счетам таким образом:

- вклад суммой 1 500 000 рублей. Доход за год — 75 000 рублей;

- накопительный счёт суммой 300 000 рублей. Доход за год — 18 000 рублей;

- текущий счёт с начислением процентов на остаток. Сумма каждый месяц разная. Доход за год — 10 000 рублей.

В итоге налоговая зафиксирует сумму для расчёта налога — 103 000 рублей. Налогом не облагается минимум в 1 000 000, умноженный на ключевую ставку. Если Цб не изменит ключевую ставку, то необлагаемый минимум составит 42 500 рублей.

Высчитываем налооблагаемую базу для нашего примера: 103 000 — 42 500 = 60 500 рублей. Вычисляем НДФЛ 60 500 *0,13 = 7 865 рублей.

Распределить между родственниками

Подход похож на предыдущий — диверсификация. Но владельцы у счетов разные, соответственно, данные в налоговую придут по разным лицам и не объединятся.

Пока у нас не заработал закон об учёте доходов домохозяйств, поэтому при таком способе вложений налог не начислится.

Но тут надо просчитать каждый шаг.

- Если вклад оформлен на другое лицо, то деньги уже вам не принадлежат. Уверены, что доверяете сыну, тёте или сестре? Если же держатель вклада умрёт, то деньги можно будет получить только через наследство.

- В некоторых банках доход по крупным вкладам выше — возможно, разница в процентах нивелирует потери от уплаты налога.

Окрыть вклад в 2020 году

Это очередное заблуждение. Налог начисляется на проценты, которые выплачены клиенту в 2021 году. Дата открытия вклада при этом не учитывается. Например, в 2019 году был открыт долгосрочный вклад с выплатой процентов в конце срока, который заканчивается в 2021 году. Налог надо будет уплатить со всей суммы, которую банк выдаст в виде дохода.

Об этом говорится в письме ФНС от 26.11.2020 №БС−4−11/19463:

Доходы в виде процентов по вкладам (остаткам на счетах) в банках учитываются при определении налоговой базы по налогу на доходы физических лиц за налоговый период, в котором указанные доходы были фактически получены

ЦБ и Минфин обсуждают возможностть начислять налог только за проценты, начисленные в 2021, но пока ни один нормативно-правовой акт не подписан.

Открыть вклад с выплатой процентов в начале срока

Поскольку доход выплачивается в 2020 году, налоговые обязательства не возникают.

Закрыть вклад досрочно

Этого делать не надо. От налога получится уйти, но и доход пропадёт. Чаще всего банки за досрочное расторжение договора начисляют 0,01%.

Вложиться в акции

Этот вариант можно рассматривать, но надо понимать, что вклад — консервативный и надёжный инструмент. Обещал банк 5% годовых — столько и даст.

Инвестиционные инструменты — определённый риск. К тому же потребуются знания продуктов, законов рынка и т. д. Если это не пугает — можно открывать инвестиционный или брокерский счёт.

НДФЛ на доход от инвестиций тоже надо уплачивать, но по ИИС есть налоговые льготы, которые помогут сэкономить.

Напоследок напомним о датах уплаты налога. Доход вы получаете в 2021 году, а налог надо уплачивать в конце 2022 года, когда вклад и проценты по нему уже забылись.

С 2021 года с дохода от вкладов ФНС будет взимать налог. Эта новость стала одной из причин массового оттока денежных средств с банковских счетов россиян. Не все поняли информацию правильно. И даже объяснения сотрудников банка не смогли переубедить некоторых граждан в их уверенности, что теперь все сбережения, которые хранятся в банках, подлежат налогообложению. Как оформить вклад и не заплатить налог, с каких сумм удержат НДФЛ и сколько, разобрался специалист Бробанка.

Что облагают налогом

Налогу с вкладов, оформленных в 2021 году, подлежат только проценты, которые превысят установленный лимит. Для подсчета лимита применяют такую формулу:

1 000 000 рублей * Ключевая ставка ЦБ РФ на 1 января текущего года

На начало декабря 2020 года ключевая ставка установлена на уровне 4,25. Пока нет никаких предпосылок к ее резкому росту к началу 2021 года. При этом какой она будет к 1 января 2022 года, никто даже не сможет предположить. Поэтому для удобства расчетов предположим, что на 1 января 2021 года она сохранится на уровне 4,25. Это значит, лимит установится на уровне:

1 000 000 рублей * 4,25 = 42 500 рублей

Если доходы с вкладов не превысят 42 500 рублей, платить налог не придется. Всё, что превзойдет установленный лимит, подлежит налогообложению.

Если сумма полученных процентов превысит 42 500 рублей и резиденты, и нерезиденты уплатят 13% НДФЛ со всей суммы превышения. Процентная ставка увеличится до 15%, если общий доход превысит 5 млн рублей. До 2021 года проценты налога от доходов по вкладам для резидентов и нерезидентов были разными.

Чтобы разобраться, какую сумму налога потребуется заплатить, предположим, что вкладчику начислено 50 000 рублей процентами:

50 000 – 42 500 = 7 500 * 13% = 975 рублей налог на доход с вкладов

Налог не касается денег, которые хранятся на картах, счетах или вкладах без процентов. ФНС выставит уведомления только об оплате налога с полученных процентов. То есть при расчете налогооблагаемой базы не учитывают проценты по всем рублевым счетам и вкладам с доходностью ниже 1% годовых и эскроу-счетам. А доходы по всем остальным депозитным счетам и накопительным картам на имя одного физлица, ставка по которым превышает 1%, подлежат налогообложению.

Как проводят переоценку доходов по валютным вкладам

Переоценку доходности по валютным вкладам проводят на дату получения процентов. Например, банк начислит вкладчику проценты 31 марта 2021 года в размере 118 евро. Полученную сумму пересчитают по официальному курсу евро ЦБ РФ на день получения дохода – 31.03.2021 года. Налог платить не придется, если эквивалент не выходит за рамки общего годового лимита 42 500 рублей. При этом совершенно не важно, по какому курсу куплены евро и в каком году открыт вклад.

На расчет влияет только сумма всех процентов по вкладам и курс Центробанка при пересчете дохода по валютным вкладам.

Таким способом подсчитывают проценты по всем вкладам: валютным и рублевым, открытым в одном банке или нескольких. Налог потребуется заплатить в рублях только после исчерпания лимита с суммы превышения.

К примеру, налог не придется платить, если сумма вкладов в пересчете на рубли не превышает 850 000 рублей под 5% годовых в 2021 году. Такую ставку по валютным вкладам найти почти нереально. Поэтому и доходы от них окажутся незначительны. Если сумма вклада больше эквивалента 0,85 млн рублей, проценты капитализируются или ставка выше, проценты превысят установленный лимит. Значит вкладчик обязан заплатить 13% НДФЛ.

Какие проценты по депозиту подлежат налогообложению

Размер налогооблагаемой прибыли по вкладам зависит в первую очередь от варианты начисления процентов:

- раз в день, месяц, квартал или год;

- в начале или в конце срока;

- с капитализацией или нет.

От варианты выплаты процентов напрямую зависит ежегодная прибыль по вкладу. Если в 2021 году наступит срок выплаты по крупному долгосрочному вкладу, сумма процентов превысит установленный лимит, налог обязателен. Вкладчик обязан оплатить НДФЛ со всей суммы превышения, даже если пролонгирует вклад.

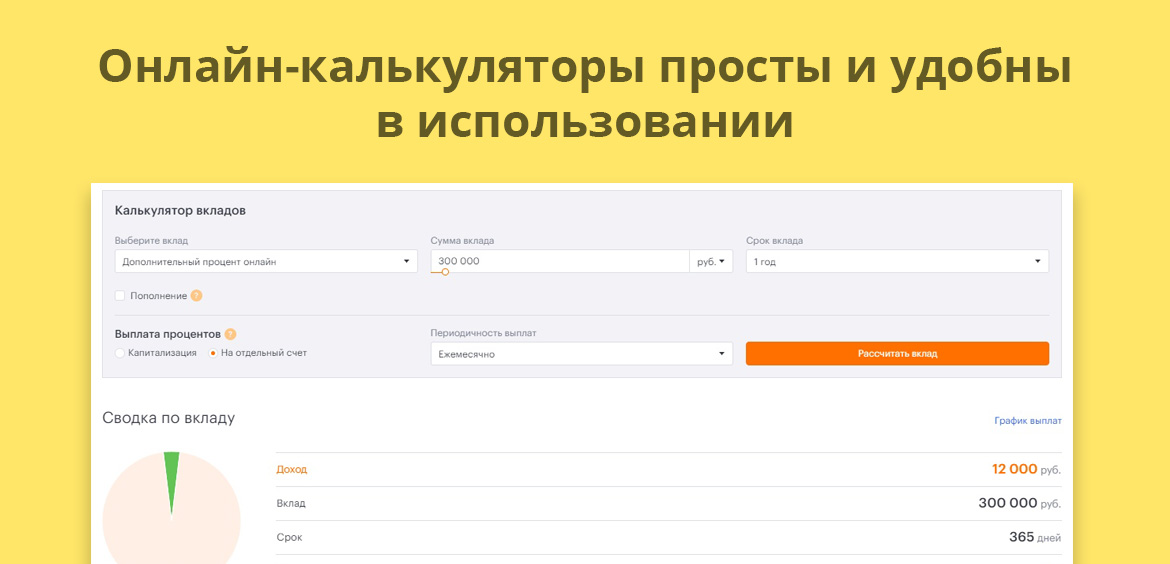

Для упрощения подсчета можно воспользоваться онлайн-калькулятором вкладов. Но если на банковских вкладах хранятся значительные суммы, неудобно отслеживать превышает сумма процентов установленный лимит или нет.

Кто и когда удержит налог с вклада

Банки не будут удерживать налог с прибыли, которую получит вкладчик. Задача банка – передать информацию о полученных процентах в налоговую службу до 1 февраля следующего года. После этого ФНС соберет всю информацию о каждом вкладчике, проконтролирует превышение лимита и вышлет гражданину уведомление об уплате НДФЛ.

Оплата налога на полученные по вкладу проценты происходит в следующем отчетном периоде. То есть 13% налога при превышении лимита в 2021 году, вкладчик обязан внести до 1 декабря 2022 года.

Так как все банки обязаны передавать сведения по вкладчикам в ФНС, нет смысла открывать несколько мелких вкладов в разных банках. Попытка уйти от налогообложения окажется провальной. Даже если открывать счета в разных регионах, все суммы по одному физлицу суммируют. Налог начислят, если неналогооблагаемый лимит исчерпан.

Все законные способы не платить налог с дохода от вклада

Чтобы не платить налог с процентов, которые начислены по вкладу, можно воспользоваться одним из вариантов:

- получить проценты сразу при выдаче вклада, если успеть его оформить до наступления 2021 года;

- открыть вклады детям или другим близким родственникам;

- закрыть вклады и не получать прибыль по банковским счетам.

Все три способа можно совместить, а можно выбрать какую-то одну стратегию.

Наиболее логичный вариант на депозитах оставить только те деньги, которые предназначены для подушки безопасности. Остальные накопления перевести в другие активы. Однако такой совет подойдет далеко не всем гражданам. Особенно сложно принять решение тем, кто плохо знаком с финансовым планированием и разработкой стратегии накопления капитала.

Проценты вперед

В конце 2020 года особенную популярность завоевывают вклады с выплатой процентов в момент оформлении вклада. Новые правила налогообложения заставляют россиян искать варианты, как достичь одновременно двух целей:

- Сохранить деньги на депозите, чтобы защитить их от инфляции и дополнительных угроз, которые касаются деятельности банка. По российскому законодательству деньги на счетах и вкладах до суммы 1,4 млн рублей защищены. Вкладчик при любых обстоятельствах может их получить, даже если банк обанкротится.

- Получить процент от банка за оформление вклада. Цель любого вкладчика не только сохранить, но и преумножить накопления. Чем больше банк готов заплатить за размещение вклада, тем выше спрос на его предложение.

При выборе вклада с предварительной выплатой процентов важны несколько пунктов:

- По таким программам ставка ниже. Банки таким образом страхуют свои риски, если вдруг упадет ключевая ставка и депозит станет невыгодным.

- Могут быть установлены ограничения по пополнению или частичному снятию сумм. Хотя и для других типов вкладов возможны ограничения. Чаще всего срабатывает такое правило, чем больше свобод у вкладчика, тем ниже процент.

- При досрочном расторжении договора придется компенсировать банку все проценты, которые были выплачены при его заключении.

Оформление вклада до 31.12.2020 года позволит сэкономить на налоге. Но при этом все описанные моменты снизят его выгоду для вкладчика. Поэтому важно заранее сравнить:

- насколько отличается ставка по вкладу с предварительной выплатой процентов от самых выгодных предложений рынка;

- подсчитать возможную разницу по депозитам с учетом размера налога;

- какая сумма будет размещена на вкладах, если она не превышает 500-800 тыс. рублей лучше выбирать программы с ежемесячной или ежегодной выплатой процентов и даже с учетом капитализации.

Если вклады уже открыты и по ним начисляют проценты, при подсчетах следует сравнить и учесть условия по действующим договорам и тем, которые только будут открыты.

Вклады на членов семьи

Наиболее логичный способ диверсификации – открыть вклады на каждого члена семьи или близкого родственника. В этом случае банки передадут в налоговую отчеты по доходам, поступившим на разных граждан. Поэтому налогооблагаемая база у каждого вкладчика окажется меньше чем, если заключать договор на одно лицо.

На текущий момент в РФ нет закона, обязывающего учитывать доходы домохозяйств, поэтому стратегия может оказаться альтернативой для вкладчиков с большими капиталами.

Однако при выборе такого пути уменьшения налога на доходы от вкладов возникает несколько нюансов:

- при оформлении вклада на супруга, детей, зятя или тестя деньги становятся их собственностью;

- в случае смерти вкладчика можно получить деньги только по наследству, и не факт, что у тети нет своих детей, которые входят в первую очередь наследников, или что супруга не напишет завещание или завещательное распоряжение на другое лицо;

- процент по вкладам с большими суммами выше, поэтому может оказаться выгоднее оформить такой депозит и уплатить налог, чем разбивать сумму на несколько мелких.

Способ работающий. Если удастся обойти все подводные камни, можно открыть несколько вкладов на родню и ничего не заплатить государству со своих накоплений, которые хранятся на банковских вкладах.

Закрыть вклады

Самый радикальный способ избежать налогообложения – закрыть все банковские вклады. Однако в большинстве случаев это приведет к финансовым потерям, если не истек срок действия депозитного договора. Банки пересчитают начисленный процент по минимально возможной ставке около 0,01% годовых.

Не обязательно действовать настолько радикально, можно просто контролировать суммы, которые хранятся на накопительных картах и счетах. Самый разумный вариант держать на них от 6 до 12 среднемесячных сумм, которых хватит для нужд всей семьи.

Перейти на фондовый рынок

Нередко вкладчики после закрытия вкладов перемещаются с деньгами на фондовые рынки. При этом они могут не учесть серьезную разницу между этими двумя типами вложений:

| Вклад | Инвестирование |

| При соблюдении условий по договору вклада банк гарантированно выплачивает процент, который указан в соглашении | Ни один инвестор не вправе давать никаких гарантий доходности. Если в рекламе или договоре указан гарантированный доход, то речь, скорее всего, о мошенничестве |

| Сумма на вкладе до 1,4 млн рублей застрахована государством. При банкротстве банка вкладчик может вернуть суммы в пределах застрахованного лимита. Чтобы сохранить суммы больше 1,4 млн рублей можно открыть несколько вкладов в разных банках, которые сотрудничают с АСВ | Никакие активы на фондовом рынке не застрахованы государством. Также не застрахованы деньги на брокерских счетах или ИИС. Поэтому в случае банкротства или каких-либо других непредвиденных обстоятельств государство не обязано возвращать суммы, которые находились в активах |

| Ничего не надо изучать и пересчитывать. Достаточно разобраться с тем, в каком виде банк начислит проценты и можно ничего не контролировать | Чтобы начать инвестирование необходимо тщательно изучить тему. Но те, кому это сложно, могут воспользоваться услугами Управляющей компании. Большинство брокеров предоставляют такую услугу владельцам брокерских счетов и ИИС |

| Размер налога с процентов по вкладу не надо считать самому, уведомление от налоговой придет по почте | Если от инвестиций получена прибыль потребуется платить налог на доход физических лиц. В основном НДФЛ удерживает брокер, поэтому самостоятельные расчеты и уплата налогов мало кому потребуется |

Не все бывшие вкладчики смогут стать успешными инвесторами, даже если будут вкладывать деньги только в облигации. Тем более, что на доходы с облигаций также предусмотрен налог.

Можно ли снизить налог с дохода от инвестирования и вклада

Возможны два варианта экономии при уплате налогов с доходов от инвестиций, по сравнению с доходами по вкладам:

- При оформлении ИИС инвестор может получить налоговый вычет и таким образом сэкономит на налоговых платежах. Возможны два варианта ИИС типа А с налоговой льготой при взносе средств на счет и ИИС типа В с освобождением дохода от налога.

- Для владельцев брокерских счетов предусмотрена трехлетняя льгота или по-другому ее называют вычет по сроку владения. Если инвестор покупает ценную бумагу и владеет ею больше 3 лет, с него не высчитают налог на доходы при ее продаже.

Владельцы банковских вкладов не смогут избежать налогообложения с процентного дохода, если он превысит установленный лимит.

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 19

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

есть зарплатная банковская карта, по программе лояльности начисляется кэшбэк 1 % на покупки, на отдельные покупки до 5 % и на остаток средств на карте начисляется 4 %. Будет ли учитываться сумма полученных процентов для исчисления налога с процентов? У меня ещё есть вклад, там по моим подсчетам за 2021 год проценты составят 50 тыс. руб.

Уважаемая Галина, нет, НДФЛ с кешбэка не платится. Полученное вознаграждение напрямую связано с предыдущей оплатой товара, а значит, начисление этих сумм расценивается как скидка при покупке товара. Такая скидка не может быть признана доходом, поскольку вы понесли расходы на покупку товара для получения кешбэка.

По вкладам ситуация в корне другая.

Пополняют вклад открытый на тёщу.Вопрос :налоговая сочтет вклад как не трудовые доходы?

Уважаемый Александр, нет, в качестве нетрудовых доходов будут учитываться процентные выплаты по вкладу.

Здравствуйте! Если я сделаю вклад в размере 1 миллион рублей с ежемесячными довложениями, на эти довложения тоже будет налог?

Уважаемая Нэлли, да, налог будет рассчитываться от суммы вклада.

Скажите,кэшбэк тоже будут учитываться при расчете ?

Уважаемая Наталья, уточните ваш вопрос, пожалуйста.

1)Если прибыль по считам 500 тыс/ год, минус 42 тыс не облагаемые, налог с прибыли 458 тыс 13%?

(Как вернуть хотя бы 15600?)

2) как оформить вклад на ребёнка, чтобы родителю не платить налог, не прописывать себя бенефициаром?

Благодарю вас!

День добрый. Если я открыл вклад в феврале 2020 и в феврале 2021 он заканчивается, доход от вклада составит 50000, то я уже обязан платить налог за вклад от 2020 года?

Уважаемый Валерий, если проценты по вашему вкладу выплачиваются ежемесячно или ежеквартально, НДФЛ за 2020 год необходимо будет уплатить по прежним правилам, а за два месяца 2021 года — по-новому, а если в конце срока, то вся сумма процентов облагается налогом.

Было ло бы более справедливо облагать налогом вклады открытые после 1 января 2021г.

При капитализме справедливости места нет.

Почему в расчет формулы необлагаемого налогом лимита входит сумма 1000000? Ведь, чтобы купить квартиру молодой семье и миллиона не хватит?!

Уважаемая Нелля, в статье речь идет о вкладах, то есть о тех деньгах, которые вы храните на счете в банке и получаете за это проценты. Сумма в 1 000 000 рублей установлена законодательством, поэтому она и указана в формуле. Если вы копите на счетах и вкладах сумму для покупки жилья или первоначального взноса по ипотеке, то ограничение действительно становится для вас и других граждан многозначительным фактором. И, чтобы не потерять деньги и не заплатить налог, вам потребуется искать другие способы сбережения и накопления. Как альтернатива открыть вклады на всех членов семьи.

Вклад открыт 2017 году заканчивается 2021 проценты начисляются в конце срока вклада ,с какого периода будет удержин новый налог?

Уважаемый Николай, в РФ запрещено задним числом в текущие налоговые периоды вводить новые налоговые меры. Налог с дохода от вкладов нужно будет заплатить не позднее 1 декабря того года, который следует за отчетным налоговым периодом.

Этот вопрос сегодня письменно направил в свою инспекцию ФНС, тк в разъяснении на сайте ФНС от 02.12.2020, приведен пример по вкладу, размещенному уже в 2021 году, но общие формулировки закона очень невнятные, двусмысленные, поэтому тоже хочется получить утвердительный ответ от полномоч.органа, что проценты, начисленные за прошлые периоды, но выплаченные уже в период действия закона, хотя бы не попадают в налогооблагаемую базу!

В России принят закон о налогообложении процентного дохода по вкладам и облигациям. Согласно ему после 2021 года с доходов по банковским депозитам сверх установленного лимита гражданам придется заплатить 13% в пользу государства. Однако существуют вполне законные способы обойти новый налог. В их числе - диверсификация вкладов и инвестирование с помощью индивидуальных инвестиционных счетов типа А или типа Б. Рассказываем, в чем основные особенности имеющихся вариантов.

Итак, с 2021 года устанавливается лимит по банковским вкладам, который не будет облагаться новым налогом, а со всего, что его превысит, придется платить 13%. Рассчитать лимит несложно - нужно умножить актуальный на начало года размер ключевой ставки на 1 млн рублей. Если ваш годовой доход данный лимит превышает, то в 2022 году вам придется заплатить с него НДФЛ.

К примеру, сегодня ключевая ставка составляет 4,5%, то есть неналогооблагаемый лимит равен 45 000 рублей. Допустим, у вас в банке лежит 2 млн рублей под 5%, то есть ваш доход составляет 100 000 рублей, а значит, налог придется заплатить с 55 000 рублей, то есть 7 150 рублей при условии, что ключевая ставка на 1 января 2021 года будет все еще равна 4,5%. Что же можно сделать для того, чтобы уйти из-под данного налогообложения, оставаясь в рамках закона?

Самый простой способ - разделить деньги на нескольких членов семьи, оформив на каждого из них вклад на сумму, при которой лимит не будет превышен (дробление средств на несколько вкладов в разных банках, оформленных на свое имя, от нового налога уйти не поможет). Если вы, находясь в законном браке, разделили условные 2 млн рублей пополам, оформив вклады на себя и на вторую половину, то риски кажутся минимальными. Но если включить в схему совершеннолетних детей или родителей, она начинает выглядеть не такой надежной. В первом случае возникает необходимость контролировать возможное “нецелевое” расходование средств, во втором, если вы не единственный ребенок ваших родителей, существует риск возникновения прав на наследование части ваших денег у родственников.

Поэтому более подходящими для того, чтобы «уйти» от налогообложения в части процентного дохода по вкладам, могут оказаться инструменты фондового рынка. Здесь есть несколько вариантов.

Первый вариант предусматривает открытие индивидуального инвестиционного счета (ИИС) типа Б и вывод части средств на этот счет. Максимально допустимый лимит, который можно вывести в течение календарного года на ИИС - 1 млн рублей. Таким образом у вас во вкладах будет на 1 млн меньше, что позволит сократить налогооблагаемый доход по ним. При этом на сумму, которую вы внесли на ИИС вы можете купить, например, облигации, если хотите иметь финансовый инструмент, схожий с банковским вкладом.

ИИС типа Б подразумевает освобождение от налогообложения финансового результата по инвестициям внутри этого счета (кроме дивидендов), то есть освобождает от налогообложения по ставке 13% с купонов по облигациям и также освобождает от налога в 13% с разницы между ценой входа и ценой выхода из облигаций (в том случае, если она будет положительной для вас). В результате получается, что вы законным образом уходите из-под налогообложения по купонному доходу по облигациям и одновременно снижаете налогооблагаемую сумму на вкладах.

Например, у вас 2 млн рублей, которые вложены под 5%, и вы понимаете, что выйдете за лимиты неналогооблагаемого процентного дохода по вкладам. Вы можете вывести 1 млн на ИИС и купить на него облигации. Таким образом у вас останется 1 млн на депозите, что позволит удержаться в лимите неналогооблагаемого дохода, а еще 1 млн будет благополучно вложен в ИИС, позволяющий законно уйти от налога по купонному доходу (облигациям).

Второй вариант подходит для тех, у кого есть банковские вклады, но ранее не было дохода, облагаемого налогом по ставке 13%, и, соответственно, не было возможности пользоваться ИИС типа А. С 2021 года такой доход - проценты по банковским вкладам, которые превышают неналогооблагаемый лимит - появится. Следовательно по итогам 2021 года можно перечислить тот самый налогооблагаемый доход на ИИС типа А, а затем получить налоговый вычет в размере процентного дохода по банковским вкладам.

К примеру, у вас все те же 2 млн рублей на банковских вкладах под 5%, и вы понимаете, что за год заработаете 100 000 рублей. Но также вы понимаете, что если на начало 2021 года ключевая ставка составит, например, 6%, то неналогооблагаемый лимит по вкладам - 60 000 рублей. То есть с 40 000 рублей придется заплатить 13% налога. По итогам года вы можете перевести 40 000 рублей на ИИС типа А, а государство вернет вам 13% от этой суммы в виде налогового вычета. Таким образом вы вновь законно уйдете из под налогообложения.

Главное в этом случае - помнить, что налоговым вычетом по ИИС можно пользоваться только при условии его существования от трех лет. Кром етого, вычет по ИИС типа А не может превышать 400 000 рублей в год. Поэтому если у вас какое-то большое количество денег на депозитах и процент по вкладам сильно выше этой суммы, то с помощью ИИС удастся “спасти” лишь часть вашего дохода, подпадающего под новый налог.

Наконец, можно инвестировать в облигации не напрямую, а через паевые инвестиционные фонды (ПИФ), освобожденные от налога на прибыль. Единственным налогооблагаемым видом дохода при этом будет разница между ценой входа и ценой выхода (в том случае, если она для вас положительна). Но даже эту разницу можно законно вывести из-под налогообложения. Главное условие здесь - инвестировать 3 года и более. В таком случае при выходе из ПИФа вы получите право на инвестиционный вычет.

Вывод напрашивается сам собой: даже тогда, когда государство вводит новые налоги, существуют законные способы уйти из под них. Подробнее о новом налоге на доходы по вкладам и о том, как законно уйти от НДФЛ с депозитов, вы можете узнать благодаря программе Министерства финансов по финансовой грамотности населения. Онлайн лекция доступна здесь .

Материал подготовлен в рамках программы Министерства финансов «Повышение уровня финансовой грамотности жителей Калининградской области». Дополнительная информация — по телефону «горячей линии» по вопросам финансовой грамотности (звонок бесплатный) 8-800-555-85-39 или на сайте fingram39.ru.

Краткое содержание:

В ходе обращения к нации, президент, помимо всего прочего, объявил о том, что в ближайшее время будет введена вынужденная мера – налог на банковские вклады свыше 1 000 000 рублей. Многие граждане отреагировали моментально, и поспешили закрыть свои вклады, что достаточно сильно огорчило банки.

И, надо заметить, спешили снять свои деньги далеко не олигархи. Мало по-настоящему богатых людей хранит сбережения на российских банковских счетах. Большинство вкладчиков, имеющих на счете один или несколько миллионов – это лица, получившие данные средства с продажи недвижимости (чаще всего – унаследованной), или же скопившие сумму за долгие годы, надеясь обеспечить достойную старость себе, либо достойный выход во взрослую жизнь, для своих детей или внуков.

Действующие в последние годы ставки по вкладам, лишь незначительно преумножают средства на счете, а в большей степени – защищают их от инфляции. А теперь, «миллионерам» придется отдавать еще 13% НДФЛ с полученных по вкладу процентов, что сделает вклады еще менее выгодными, а в некоторых случаях, и вовсе убыточными и не опережающими инфляцию.

Что уже можно сказать

Ознакомившись с разъяснениями слов президента, которые дало министерство финансов, можно сделать предварительные выводы. Во-первых, учитываться будут все вклады, во всех банках, так что, распределить средства по разным финансовым учреждениям и тем самым сохранить их, в данном случае не получится. Во-вторых, норма скорее всего начнет действовать с января 2021 года, а первый раз платить придется в 2022 году.

Соответственно, для того, чтобы предпринять не запрещенные законом меры, есть всего девять месяцев. Поэтому, думать о том, когда можно будет наиболее выгодно закрыть вклады, стоит уже сейчас.

Ну и наконец: лично я не увидел абсолютно никакой взаимосвязи между кризисом, возможным карантином и грядущим налогом на вклады. Как же разместить деньги, чтобы не пришлось платить налог с процентов?

Счета на родных и близких

Далеко не у каждого россиянина, все родственники имеют счета свыше 1 000 000 рублей, и тоже думают о том, как бы их пристроить, чтобы уберечь от налоговой. Если у Вас есть сбережения свыше указанной суммы и надежные близкие люди, не имеющие больших счетов, Вы можете оформить дополнительный вклад на них, распределив суммы до миллиона, на разных людей. При этом, для удобства, следует составить доверенности на распоряжение этими вкладами, на свое имя. Так Вы без проблем сможете осуществлять все операции по ним. Это, пожалуй, будет самый распространенный способ, поскольку он наиболее прост и надежен. Но, если открыть счет не на кого, найдутся и другие возможности.

Дебетовая карта с процентами

Множество банков предлагает дебетовые карты с начислением процентов. Счет такой карты не будет относиться к банковским вкладам, а это значит, что налогом проценты облагаться не будут, если в будущем ничего не изменится.

Выбирая такой вариант, необходимо соблюдать меры предосторожности: данной картой лучше не рассчитываться в магазинах, нужно сократить до минимума число лиц, которым известны ее реквизиты: для повседневного использования используйте отдельную карту.

Кроме того, при открытии карты, следует внимательно ознакомиться с условиями: дневному и месячному лимиту снятия наличных, ограничение суммы отдельных операций и т.д.

Накопительный счет

Этот вариант похож на предыдущий. Накопительные счета также не являются вкладами и у них другой балансовый счет, а это значит, что они не будут облагаться новым налогом, однако, средства застрахованы государством, их возможно открыть через личный кабинет, а средства, без процентов могут быть перечислены на свою же банковскую карту. Я бы рекомендовал разместить часть средств на одном или нескольких таких счетах.

Обезличенные металлические счета

Оговорюсь, что эта публикация о том, как надежно сохранить деньги и не платить с них налог, а не о том, куда их можно вложить с той или иной степенью риска. Эта глава здесь лишь потому, что металлические счета являются достаточно надежным вкладом на долгий срок, но доходность по ним не фиксированная: она определяется динамикой цен на драгметаллы. Вы как бы приобретаете металлы, но не получаете их на руки, они просто поступают на счет в обезличенной форме. Золото и иные драгоценные металлы, относительно стабильно растут. Если деньги откладываются на отдаленное будущее, часть средств можно вложить в металлы. Осознавая определенный риск, конечно же.

Как видите, законные возможности распределить излишки и избежать нового налога существуют. Так что, возникшую вокруг него панику считаю преждевременной: скорее всего, через какое-то время, перечисленные в публикации варианты также обложат налогом, но, это вопрос более отдаленного будущего. Приглашаю Вас в комментарии и благодарю за внимание.

Frank Media нашел альтернативы и схемы, которые помогут не платить новый налог

фото: pxhere

1 января 2021 года вступает в силу закон о взимании НДФЛ с процентов по крупным депозитам. Frank Media нашел несколько альтернатив вкладам и схем, которые помогут избежать уплаты нового налога.

Вклады с авансовой выплатой процентов. Банки предлагают вклады с выплатой процентов вперед: они позволяют получить доход в этом году, а вклад будет действовать в 2021 году, поясняет начальник управления сберегательного и инвестиционного бизнеса банка Открытие Александра Бородкин. Он отмечает, что среди клиентов банка доля таких вкладчиков растет.

Вклад популярен и банки активно продвигают его, добавляет начальник управления по развитию депозитных и комиссионных продуктов Ренессанс Кредита Яна Безруких. «Действие закона начинается 1 января 2021 года и на процентный доход, полученный в 2020 году, не распространяется. Вклады с выплатой процентов в начале срока должны быть открыты строго до конца 2020 года, в этот же период должны быть выплачены и проценты по ним», — поясняет она.

Партнер FTL Advisers Дарья Невская обращает внимание, что депозиты с выплатой процентов в начале срока в основном рублевые — редкие банки предлагают их в долларах. «Подобные депозиты — это решение лишь на период действия данного вклада, который у большинства банков ограничен одним годом, в единичных случаях срок такого депозита составляет 2 или 3 года», — добавляет юрист.

Индивидуальный инвестиционный счет (ИИС). Это обычные брокерские (или доверительные) счета для учета денег и ценных бумаг. Но у них специальный статус, который позволяет держателям пользоваться значительными налоговыми льготами.

«Помимо известного и раскрученного преимущества ИИС по возмещению налога на доходы, у ИИС есть альтернативная возможность — полученный инвестиционный доход в рамках ИИС не подлежит налогообложению», — поясняет Бородкин. Держатель ИИС может выбрать один из двух вычетов.

- налоговый вычет по ИИС. Можно получить вычет на взносы, то есть вернуть 13% от вложенных на ИИС денег, но не больше 52 тысячи рублей в год и не больше суммы уплаченного держателем счета НДФЛ

- освобождение от уплаты НДФЛ. Доход, полученный от размещения средств через ИИС, не подлежит налогообложению

По мнению Бородкина, если есть потребность в размещении менее 1 млн рублей на срок более 3 лет, покупка низкорисковых активов на ИИС может стать интересной альтернативой вкладам, поскольку на ИИС можно размещать не более 1 млн рублей в год. Партнер TA Legal Consulting Иван Тертычный называет следующую альтернативу вкладам — ИИС с вычетом второго типа — на доход, плюс портфель, состоящий из ОФЗ и надежных корпоративных облигаций.

Полис ИСЖ или НСЖ. Еще одна альтернатива вкладам — инвестиционное страхование жизни и накопительное страхование жизни. Это инвестиционные инструменты, по которым также действуют налоговые льготы. Полученный доход в размере менее ключевой ставки ЦБ налогом не облагается. «В случае с ИСЖ/НСЖ нет ограничения по сумме размещения средств, но есть ограничения на период по возврату НДФЛ — льготы предоставляются при сроке продукта не менее 5 лет», — отмечает Бородкин.

В случае с ИСЖ клиент оформляет полис страхования жизни на срок в среднем до 8 лет и одновременно вносит накопленную сумму на свой инвестиционный счет. Большую часть этих денег управляющая компания инвестируют в консервативные инструменты, а меньшую – в рисковые и высокодоходные. Клиент гарантированно получает вложенную сумму. Инвестиционный доход может быть высоким, но его может и не быть. Получение дохода по ИСЖ ниже, чем по вкладам, было причиной жалоб на этот продукт в ЦБ.

НСЖ похоже на ИСЖ, но есть отличия. Например, договор страхования жизни заключается на более длительный срок – от 20 лет. Если в ИСЖ клиент сразу вносит на свой счет крупную сумму, то в НСЖ копит определенную сумму к обозначенному сроку, делая на счет регулярные взносы.

Надо понимать, что лимит вычета в ИСЖ и НСЖ ограничен суммой 120 тысяч рублей, то есть получить на руки можно 15,6 тысяч при любой сумме вклада. Это означает, что при отсутствии инвестиционного дохода вычет будет единственным заработком. Например, при сумме 1,5 млн рублей доход в ИСЖ составит чуть более 1%. Если такую же сумму положить на классический депозит под 4%, то после уплаты налога при текущей ставке ЦБ вкладчик получит 57,7 тысяч рублей (3,8% дохода). Нужно учитывать, правда, что в ИСЖ у вас на руках страховой полис, который необходим, например, при ипотечном кредите.

Ежедневный дайджест основных новостей

Банковские и финансовые новости дня из деловых и специализированных медиа.

› Вклад от лица компании. Вариант скорее только для private-клиентов — размещение депозитов от имени контролируемой иностранной компании (КИК), а не от имени физического лица. «Если прибыль КИК меньше 10 млн рублей за год, то она не подпадает в налоговую базу по НДФЛ (либо если налогоплательщик выбрал «фиксированный налог» на КИК), но нужно учитывать, что НДФЛ придется заплатить при выплате дивидендов от КИК», — поясняет Невская из FTL Advisers.

Необходимо учитывать и расходы на содержание такой компании, а также разницу в ставках по депозитам, которые банки предлагают физическим и юридическим лицам, добавляет юрист. «Поэтому КИК — это скорее инструмент для инвестирования в ценные бумаги, нежели для хранения денег на депозитах, тем более, в российских банках», — отмечает Невская.

Мнение эксперта. Вице-президент АБР Алексей Войлуков не ожидает резкого перетока средств со вкладов в другие инструменты из-за вступления закона в силу. Сейчас в принципе тренд на отток вкладов, но люди забирают деньги, скорее всего, не для того, чтобы куда-то вложить, а чтобы использовать на текущие расходы, то есть «проесть». «Те, кто хотели перевести деньги в другие инструменты, уже это сделали: и чтобы избежать налога, когда о нем было объявлено, и в поисках альтернативы подешевевшим вкладам», — объясняет он. Пока гарантия сохранности денег — гораздо важнее для вкладчиков, чем новый налог, уверен эксперт.

«Если налог вдруг вырастет и станет значительным, то люди, скорее, просто заберут деньги из банков: вложат в валюту, в недвижимость или будут просто хранить их дома «под подушкой», — считает Войлуков.

Важно. Безруких из Ренессанс Кредита говорит, что накопительные и текущие счета альтернативой вкладам стать не смогут, поскольку также подпадают под действие закона, в случае если доход по ним превышает 1% годовых. Новый налог будет рассчитываться исходя из общей суммы дохода по всем вкладам и счетам, открытым у клиента в любых российских банках.

Контекст. О взимании подоходного налога с процентов по крупным депозитам как антикризисной мере для бюджета объявил президент Владимир Путин в обращении к россиянам в разгар пандемии. Согласно принятым поправкам в Налоговый кодекс, вкладчик будет обязан заплатить налог 13% с процентов по депозиту, если его доход превысил величину в виде произведения ключевой ставки ЦБ и 1 млн рублей. С учетом текущего значения ставки в 4,25% под налогообложение попадут доходы вкладчика на сумму свыше 42,5 тысяч рублей.

Налоговая база будет рассчитываться как разница между суммой процентов вкладчика по всем вкладам и остаткам на счетах в российских банках и суммой, полученной путем умножения ключевой ставки ЦБ, действующей на первое число налогового периода, на 1 млн рублей, уточняла Федеральная налоговая служба. Банки будут сами передавать в налоговые органы данные о выплаченных вкладчикам процентах до 1 февраля года, следующего за отчетным налоговым периодом. Вкладчики должны будут оплатить налог до 1 декабря.

Как работает новый налог: пример.

- Вы положили на депозит 1,4 млн рублей под 4% годовых. Ваш доход со вклада до уплаты налога составит 56 тысяч рублей за год.

- Если ЦБ не станет менять ключевую ставку и на 1 января 2021 года она сохранится на уровне 4,25%, то необлагаемый процентный доход будет равен 42,5 тысячам рублей: получается путем умножения 1 млн рублей на 4,25%.

- Новый налог вам нужно заплатить с разницы процентов и необлагаемой суммы, то есть с 13,5 тысяч рублей. Налог составит 1755 рублей, а ваш финальный доход по депозиту — 54 245 рублей.

Ассоциация российских банков (АРБ) в сентябре просила Минфин разъяснить порядок налогообложения доходов по вкладам, открытым в 2020 году, но проценты по которым будут выплачены по завершении вклада, то есть уже после вступления закона в силу. Минфин уточнил, что доходы по вкладам учитываются при определении налоговой базы за тот период, в котором они были фактически получены. Если же проценты не выплачиваются вкладчику, а зачисляются в счет пополнения того же вклада, такой доход учитывается в целях налогообложения в том налоговом периоде, в котором это произошло.

Зачем вам об этом знать. В декабре у многих вкладчиков заканчивается срок депозитов — они будут решать, продлять их или вложить в другой инструмент. Из-за нового налога клиенты банков могут рассмотреть альтернативные варианты сбережений.

Во времена финансовых кризисов банкирам важно оставаться в курсе текущих новостей. Подпишись на наш телеграм – канал Frank RG (https://t.me/frank_rg) чтобы оперативно получать данные о ситуации в банках и экономике. Не пропусти, когда начнется!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Читайте также: