Как налоговая проверяет сайты

Опубликовано: 25.04.2024

Как интернет-магазины соблюдают закон, следят три службы: Роскомнадзор, антимонопольная служба и Роспотребнадзор. Иногда они сами решают проверить интернет-магазин, а иногда действуют по жалобам. В статье рассказываем, что именно проверяют и как подготовиться к проверке.

Ещё об интернет-магазинах:

Роскомнадзор следит за персональными данными

Роскомнадзор проверяет, как интернет-магазины соблюдают Федеральный закон «О защите персональных данных». Персональными данными считаются имена, телефоны и адреса электронных почт пользователей, которые относятся к конкретному человеку.

Штраф за персональные данные — статья 13.11 Административного кодекса

Когда интернет-магазин собирает что-нибудь из этого, он становится оператором персональных данных и должен зарегистрироваться в Реестре операторов. Если не зарегистрироваться, есть риск получить штраф до 5000 рублей.

Объявляю вас оператором персональных данных

Частично интернет-магазины Роскомнадзор проверяет без обращения к владельцу. Проверяющие заходят на сайт и смотрят:

Кроме сайта интернет-магазина Роскомнадзор может проверить:

- внутренние документы компании. Это приказы о назначении ответственного за обработку персональных данных, перечень персональных данных, журнал учета логинов, приказ о сотрудниках, допущенных к персональным данным, и согласие на хранение персональных данных;

- согласия сотрудников компании на обработку персональных данных. Кроме самого согласия проверяют, как магазин обрабатывает данные сотрудников и покупателей.

Чтобы проверка Роскомнадзора не принесла штрафов, нужно:

Еще понадобится подписать согласие на сбор и обработку персональных данных с сотрудниками компании, это правило действует для всех работодателей.

Антимонопольная служба проверяет рекламу

Федеральная антимонопольная служба, сокращенно ФАС, проверяет рекламу интернет-магазина и следит, чтобы конкуренция была добросовестной.

У интернет-магазинов антимонопольщики проверяют:

- соблюдение закона о рекламе;

- рекламу товаров, к которым есть специальные требования, например лекарств или оружия;

- оригинальность логотипов и товарных знаков, наличие заимствования;

- добросовестность конкуренции.

Штрафы за рекламу — статья 14.3 Административного кодекса

Вот главные правила:

- указывать в рекламе название юрлица, ОГРН и адрес, как в реестре юрлиц. ИП указывают название и ОГРНИП;

- использовать логотипы, слоганы и названия, которые сами разработали. Чужие можно ставить в качестве партнеров или рекламы;

- соблюдать закон «О рекламе», то есть не оскорблять конкурентов и не обманывать покупателей.

За нарушения в рекламе ФАС может выписать штраф до 500 000 рублей.

Что нельзя рекламировать

По жалобам интернет-магазин проверяет Роспотребнадзор

Покупателей интернет-магазина защищает Роспотребнадзор. Он следит, как соблюдается закон «О защите прав потребителей».

Роспотребнадзор приходит в интернет-магазин с проверками, если есть жалобы. По моему опыту, обычно жалуются на четыре вещи:

- интернет-магазин не доставил товар;

- доставил, но товар испорчен или с браком;

- привез товар в неполной комплектации, например кастрюлю без крышки, стул без ножек;

- магазин отказался принять товар назад.

Документы, которые запрашивает Роспотребнадзор, зависят от жалобы покупателя. Например, если покупатель пожалуется на то, что магазин не заменил ему бракованный товар, Роспотребнадзор запросит:

- договор поставки;

- сертификаты качества;

- лицензию на продажу;

- объяснение, почему не сделали возврат.

Без жалоб покупателей Роспотребнадзор обычно не интересуется интернет-магазинами.

Как работать без жалоб покупателей

Чтобы не было проблем с Роспотребнадзором, надо идеально соблюдать закон. Всегда доставлять товар вовремя, в полной комплектации и без единой царапинки. И желательно, чтобы курьер при этом пах Шанелью, улыбался и делал реверанс. Тогда жалоб не будет.

Но невозможно всё идеально отследить. Бывает, компания выбирает лучшую службу доставки и проверяет каждую коробочку лично, но однажды коробочка достается курьеру-новичку, который забывает о доставке в нужный день, а нужный день оказывается днем рождения будущей жены покупателя. Защиты от этого нет, поэтому понадобится выстроить процесс работы с жалобами.

- реагируйте на жалобу покупателя сразу, как только он позвонил или написал в чат поддержки. Не заставляйте его ждать и обращаться в Роспотребнадзор;

- признайте вину, если она есть, и предложите замену товара, бонусы для следующей покупки или скидку.

Если всё-таки пришел Роспотребнадзор и запрашивает документы, соберите всё по списку и отдайте не позже, чем через неделю после запроса.

Стремительное развитие IT-технологий стало благоприятной почвой для становления сравнительно нового способа ведения торговой деятельности, посредством использования интернет-ресурсов. Торговля онлайн имеет ряд преимуществ, в числе которых отсутствие необходимости арендовать помещение для реализации деятельности, в частности для сбережения и демонстрации продукции, и оплачивать коммунальные платежи.

Чтобы осуществлять продажи, предпринимателю требуется:

- наличие сайта или торговой страницы в соцсети;

- наличие Свидетельства о регистрации физлица в качестве ИП или регистрационные документы юридического лица.

Зачастую факт отсутствия торгового помещения становится причиной вопросов, касающихся способов проверок со стороны налоговых органов. Как налоговая проверяет интернет-магазины, какими полномочиями наделены инспекторы во время проверок, и какие действия со стороны налоговиков являются законными?

В статье представлены детальные ответы на актуальные вопросы относительно способов налоговых проверок, которые наиболее часто интересуют владельцев онлайн-магазинов.

Вопрос №1. Имеют ли инспекторы налоговой службы необходимые полномочия для того, чтобы провести налоговую проверку по месту регистрации ИП или по зарегистрированному месту проживания учредителя организации, осуществляющей интернет-продажи?

Согласно налоговому законодательству проведение выездной налоговой проверки возможно только по юридическому адресу предприятия или на территории налогового органа. Получить доступ к жилью индивидуального предпринимателя или директора (учредителя) интернет-магазина можно исключительно в добровольном порядке, то есть полномочий на принудительную проверку квартиры или дома владельца торгового онлайн-предприятия у проверяющих органов нет.

Вопрос №2. Предусмотрена ли законодательством какая-либо юридическая ответственность за осуществление предпринимательской деятельности без регистрации предприятия в налоговых органах? Если предусмотрено наказание, то имеет ли значение размер доходов, полученных владельцем онлайн-сервиса во время осуществления деятельности?

Осуществление лицом торговой деятельности без предварительной регистрации имеет все признаки незаконного предпринимательства и влечет за собой привлечение предпринимателя к административной ответственности. В соответствии с предписаниями административного законодательства нарушителю за совершение данного проступка грозит наложение административного штрафа, размер которого не может превышать двух тысяч рублей.

Однако в том случае, если размер дохода, полученного в результате осуществления незаконного предпринимательства, превысил показатель в 1,5 млн. рублей, в отношении нарушителя применяются более строгие санкции, предусмотренные уголовным законодательством РФ.

Также не стоит забывать о возможности привлечения горе-предпринимателя к финансовой ответственности, что выражается в виде начисления налоговыми органами штрафов, пени и неуплаченных за время незаконного ведения бизнеса налогов.

Вопрос №3. Как налоговые органы выявляют незаконных предпринимателей, которые осуществляют незарегистрированную торговую деятельность через интернет? Какие мероприятия проводятся в данном направлении, с помощью каких методов происходит мониторинг торговых сайтов?

На данный момент нормативно закрепленных методов по выявлению сайтов-нарушителей пока не существует, то есть целенаправленным поиском незарегистрированных онлайн-предпринимателей налоговые органы не занимаются, однако, как показывает практика, такая информация достаточно часто всплывает во время других проверок. К примеру, выйти на нарушителя можно через данные, предоставляемые в налоговую службу его партнерами, в частности теми, которые оказывают услуги по транспортировке товара, клиентами или даже сотрудниками.

Также привлечь повышенное внимание налоговых органов может ассортимент товара и масштабы предприятия. Согласно законам РФ, если торговая деятельность осуществляется систематически и является источником постоянного дохода для бизнесмена, он обязан производить регулярные отчисления в бюджет государства.

Вопрос №4. Могут ли налоговики определить, что деятельность осуществляется систематически?

Методов для точного определения систематичности деятельности нет, о том, что незаконное предпринимательство является основным источником дохода, инспекторы налоговой службы могут лишь догадываться.

Вопрос №5. Могут ли налоговые органы отследить расчетные платежи, производимые на личный счет незарегистрированного предпринимателя или на его электронный кошелек, за товары, приобретенные в интернет-магазине?

Действующее законодательство наделяет налоговые органы полномочиями, необходимыми для получения доступа к таким сведениям. При наличии согласия должностного лица вышестоящего налогового органа отследить переводы средств на личный счет физлица или на его электронный кошелек вполне реально.

«Клерк» Рубрика Налоговые проверки

Виртуальная реальность становится все более «реальной». Сегодня все больше управленческих действий совершаются удалено с использованием сети Интернет. При этом у многих всемирная паутина создает иллюзию анонимности. Но так же как в реальном мире, работая в сети, каждый пользователь оставляет следы: при сдаче отчетности, при совершении платежей, при отправке писем и т.д.

Анализ этой информации может позволить контролирующим органам узнать очень многое. вплоть до местоположения используемого компьютера, рассказывают специалисты TaxCoach.

Удобство влечет за собой новые риски:

- утечка информации в случае ненадлежащего обеспечения уровня ее конфиденциальности может привести к воспрепятствованию деятельности предпринимателя или захвату его бизнеса;

- использование в предпринимательской деятельности технологии беспроводного доступа Wi-Fi, с одной стороны, хоть и значительно упрощает возможность оперативного управления банковским счетом и получения необходимой информации, но с другой, как правило, не обеспечивает конфиденциальность передаваемой подобным образом информации (электронных ключей, логинов, паролей доступа и т.п.), что зачастую приводит к плачевным последствиям;

- легко осуществляется и перехват информации, передаваемой по открытым каналам связи сети Интернет, например, при отправке e-mail, тем более что провайдеры Интернет-услуг в течение нескольких лет обязаны хранить данные о переданных и отправленных пользователями электронных письмах. Нередко именно таким незамысловатым образом — по e-mail — пересылаются базы клиентов, согласовываются стратегические планы, что грозит потерей коммерческих секретов.

Так, налоговые органы активно анализируют сведения «виртуальной» жизни налогоплательщика и его контрагентов. Так, Минфин давно предписывает (письмо Минфина РФ от 19.05.2010 № 03-02-07/1-243) проверяющим налоговым инспекторам в необходимых случаях запрашивать у банков следующую информацию:

- сведения об IP-адресе, с которого клиентом осуществлялся доступ к системе «Клиент-Банк»;

- сведения о МАС-адресе, которому был сопоставлен IP-адрес;

- сведения о телефонном номере, который использовался клиентом для соединения с системой «Клиент-Банк».

С 15 февраля 2018 года спецоператоры обязаны передавать ФНС сведения об IP-адресе налогоплательщика при отправке отчетности.О чем идет речь?

МАС-адрес — это уникальный заводской номер сетевой карты, установленной в компьютере или ином «гаджете», посредством которой осуществляется выход в Интернет. Его нельзя изменить.

Таким образом, контролирующие органы после запроса провайдеру могут получить информацию о местоположении компьютера, с которого осуществлялся выход в сеть. А с использованием МАС-адреса инспекторы смогут определить конкретное устройство. Телефонный номер может позволить установить ответственное лицо.

Если в результате анализа полученной информации будет установлено, что управление банковским счетом стороннего контрагента, счетом налогоплательщика и сдача отчетности осуществлялись из одного и того же места (с одного и того же компьютера), то вероятность предъявления претензий налогоплательщику будет стремиться к 100%.

Так, например, Арбитражный Суд Западно-Сибирского округа ( Постановление АС Западно-Сибирского округа от 25 декабря 2018 г. №Ф04-5986/18 по делу № А27-27939/2017), отказывая налогоплательщику в оспаривании решения налогового органа, прямо указал, что «у Общества, взаимозависимых организаций и индивидуальных предпринимателей расчетные счета были открыты в одних и тех же кредитных учреждениях, IP-адреса для доступа к системе „Клиент-Банк“ идентичны». В результате суды пришли к выводу о «правомерном включении налоговым органом в состав доходов налогоплательщика выручки указанных взаимозависимых лиц, уменьшив ее на соответствующие расходы и уплаченные по специальным налоговым режимам суммы налогов, а налоговую базу по НДС — на соответствующие налоговые вычеты».

В другом деле суд ( Постановление Арбитражного суда Центрального округа от 6 августа 2018 г. N Ф10-2644/18 по делу № А48-2167/2017) установил, что «Общества осуществляли один и тот же вид экономической деятельности, располагались по одному юридическому адресу , имели расчетные счета в одном и том же банке, пользовались одними IP-адресами». Наряду с другими аргументами это позволило судам также сделать вывод о наличии схемы дробления бизнеса.

Справедливости ради необходимо отметить, что единый IP-адрес сам по себе не является доказательством наличия схемы «дробления бизнеса» или иного налогового правонарушения. Сам налоговый орган исходит из того, что единый IP-адрес является лишь подтверждением формального документооборота, который, в свою очередь, свидетельствует о фиктивности действий налогоплательщика ( Письмо Федеральной налоговой службы от 31 октября 2017 г. № ЕД-4-9/22123@ «О рекомендациях по применению положений статьи 54.1 Налогового кодекса Российской Федерации»). То есть основная цель ФНС — доказать наличие налоговой выгоды, которая вследствие отсутствия деловой цели в действиях налогоплательщика, является необоснованной.

Например, рассматривая один спор, суд указал ( Постановление Арбитражного суда Западно-Сибирского округа от 31 января 2017 г. № Ф04-6830/16 по делу № А03-6957/2015): «Инспекция в подтверждение своего довода о нереальности осуществления деятельности ООО „Солнышко“ и ООО „Зернышко“ ссылается, в частности на то, что ООО „Солнышко“ и ООО „Зернышко“ не имеют в собственности имущества; что расчетные счета всех трех организаций открыты в одних кредитных учреждениях; что IP-адрес (контактный телефон) является единым. Вместе с тем указанные доводы не являются достаточными для опровержения вывода судов о реальности осуществления ООО „Солнышко“ и ООО „Зернышко“ самостоятельной хозяйственной деятельности.»

Налогоплательщик смог доказать отсутствие необоснованной налоговой выгоды:

Таким образом, в подавляющем большинстве случаев налоговые органы анализируют IT-аспекты к ходе налоговых проверок. Отсутствие логичного обоснования подобных «косяков» может стоить победы в налоговом споре.

- у всех взаимозависимых лиц были в том числе собственные непересекающиеся покупатели и поставщики;

- «упрощенцы» не становились центрами прибыли — цена перепродажи товара у них была меньше, чем у материнской компании, применяющей ОСН;

- отсутствие налоговой выгоды в отношении НДС — среди непосредственных поставщиков «упрощенцев» были плательщики НДС, то есть группа компаний теряла на «входном» НДС;

- и др.

При этом не стоит забывать, что носители информации могут быть просто изъяты контролирующими органами. В этих ситуациях налогоплательщикам не поможет ни установка паролей на вход в программы, ни удаление информации стандартными средствами операционной системы, ни даже форматирование жестких дисков компьютеров — специалисты давно научились обходить любые пароли, а также восстанавливать намеренно удаленную информацию.

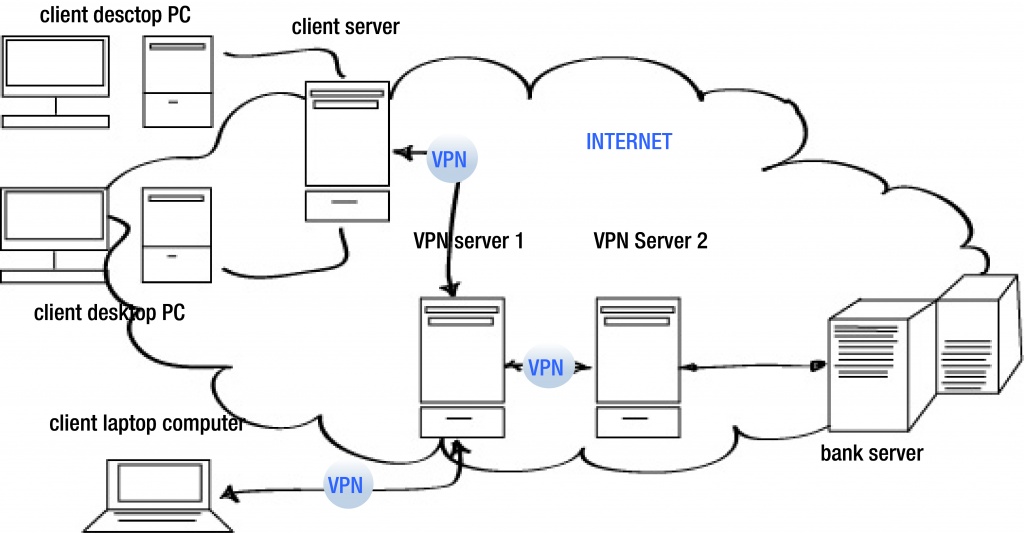

Возвращаясь к информационной составляющей безопасности бизнеса, нельзя не упомянуть про VPN-технологии.

VPN (англ. Virtual Private Network — виртуальная частная сеть) — это по сути сеть внутри сети. VPN может объединять компьютеры, расположенные в разных частях света. Виртуальные сети позволяют обеспечить определенный уровень безопасности для своих клиентов. Это достигается в том числе за счет того, что выход в интернет всех устройств может осуществляться из одного канала. При этом сервер, который обеспечивает доступ, может находиться в другой стране и иметь собственный уникальный IP-адрес.

Схематично процесс подключения можно представить следующим образом:

На сегодня существует ошибочное мнение, что VPN-сервисы и анонимайзеры запрещены. Однако это не совсем так. Действительно, с 1 ноября 2017 года данные ресурсы могут быть заблокированы. Но в соответствии с новой статьей 15.8 Федерального закона от 27 июля 2006 г. № 149-ФЗ «Об информации, информационных технологиях и о защите информации» данная мера допускается только в случае, если посредством VPN-сервисов осуществляется доступ к заблокированным Роскомнадзором сайтам. Если владельцы соответствующих ресурсов соблюдают законодательство РФ, данные сервисы будут доступны и работа с ними не является правонарушением.

Описанные технологии эффективно используются для защиты конфиденциальной информации от перехвата конкурентами и иными недобросовестно настроенными лицами, поскольку VPN-технологии могут обеспечить надежное шифрование трафика.

Думаете, спрятались в интернете и никто вас не достанет? Как бы не так. Интернет-магазины подвергаются тем же проверкам, что оффлайн-продавцы. И не только продавцы, а любые предприниматели, вне зависимости от рода деятельности. Какие проверки от каких надзорных органов грозят интернет-магазину, как их избежать и что делать, если выписали штраф, - в этой статье.

Начнем с самого страшного. Проверка отдела по борьбе с экономическими преступлениями

Это который ОБЭП. Относится к Министерству внутренних дел РФ. Выявляет незаконную предпринимательскую деятельность - когда вы регулярно зарабатываете деньги и не платите при этом налоги. Штрафы здесь небольшие - от 500 до 2 тысяч рублей. Но за то же самое штрафует еще и налоговая. И гораздо серьезнее. К ее проверкам мы еще вернемся.

Так что, если вы ведете продажи в интернете и не регистрируетесь в качестве ИП или не открываете ООО, ОБЭПовцы вполне могут нагрянуть. Для этого бизнес должен обладать признаками предпринимательской деятельности:

- получать прибыль регулярно;

- иметь договорные отношения с поставщиками;

- рекламировать товары и услуги;

- брать в аренду помещения для ведения бизнеса;

- брать деньги за товары или услуги.

Есть виды предпринимательской деятельности, например, сдача в аренду собственного жилья, при которых не требуется регистрироваться в качестве ИП. Сдавайте себе на здоровье просто так, только предоставляйте налоговые декларации и платите налоги с прибыли.

Налоговые проверки

От этих двух слов содрогнется сердце любого бухгалтера. Как бы ни цинично это звучало, но то, как вы платите налоги, интересует государство больше всего. Пожарники активизируются только после очередной “Зимней вишни” или “Хромой лошади”, налоговая же активна всегда. Основная цель налоговых проверок проста: определить, а не маловато ли часом вы платите налогов.

Есть два вида налогового контроля: камеральный и выездной

1. Камеральная проверка

Камеральная налоговая проверка проводится непосредственно в отделении ФНС, где предприниматель стоит на учете и куда носит налоговые декларации. Это проверка документов, предоставляемых владельцем интернет-магазина. Происходит в автоматическом режиме сразу после сдачи таковых. Проверяются уведомления, декларации и другие бумаги. Инспектор следит за правильностью заполнения, верностью указанных сведений и другими вещами. Если обнаружена ошибка, предпринимателя уведомляют об этом и дают 5 дней срока на ее устранение. То есть, камеральные проверки в отношении вас проводятся регулярно. В принципе это ерунда.

2. Выездная проверка

А вот это уже серьезно. Смотрите, что такое налоговая декларация? Это документ, в котором вы отражаете свои доходы и расходы (ОСН, УСН) или указываете площадь помещения (ЕНВД). Все это какое-то время принимается налоговиками на веру. Если доходы отследить еще как-то можно (например, по выручке, проходящей через онлайн-кассу), то расходы проверить нельзя. Что написано в декларации, с тем и работает инспектор.

Так вот, цель выездной проверки - определить, а правильно ли вы все декларируете. Могут проверить все, в том числе:

- финансовые документы;

- бухгалтерские документы;

- договора аренды;

- площадь помещения (плательщики ЕНВД могут ее занизить, чтобы уменьшить налог);

- контрагентов;

- банковские счета;

- контрольно-кассовую технику;

- другие документы.

Если окажется, что вы что-то декларировали неправильно - скрывали выручку, завышали расходы и прочее - вас оштрафуют, а налог доначислят. Выездная проверка может длиться 2 месяца. Если нужно - продлят до 6. За это время инспектор успеет сунуть нос куда угодно. Правда, только в пределах предмета проверки. Например, если пришли проверять соответствие площади помещения, кассовый аппарат смотреть не имеют права.

Как и обещали, рассказываем о штрафах налоговой за нелегальную предпринимательскую деятельность. Они больше, чем выписывает ОБЭП:

- от 20 тысяч рублей или 10% прибыли, если вы ведете дела, не регистрируя бизнес;

- от 40 тысяч рублей или 20% прибыли, если бизнесу 3 и более месяца;

- 5 тысяч рублей, если вы подали документы на регистрацию ИП или ООО, но не дождались документов и начали работать.

Проработали так больше 3 месяцев - штраф возрастает вдвое - до 10 тысяч рублей.

Проверки МЧС

Попросту это пожарники. Они тоже любят покошмарить бизнес, особенно после резонансных пожаров. Проверяют помещения интернет-магазина (офис, склады, точки выдачи товара) на предмет соответствия требованиям противопожарной безопасности. Не знаете про такие? Рассказываем:

- помещение должно быть оборудовано системой пожарной сигнализации;

- наличие плана эвакуации;

- наличие указателей направления эвакуации (стрелка, указывающая, куда бежать при пожаре);

- в помещении должны быть огнетушители. Не из “Ашана” за 5 копеек, а сертифицированные.

Кроме того, владелец интернет магазина должен назначить ответственного за противопожарную безопасность и обучить его в учебном центре. За деньги и с выдачей свидетельства.

Вот это вот все и проверяют пожарники. Насколько строго? Ну, смотрите. Если вы нарушили все, что можно, снисхождения можно не ждать. Штраф выпишут обязательно. Если в целом все ок, но, например, огнетушитель не той модели - дадут предписание устранить в определенный срок. Потом придут с проверкой еще раз. Устранили - вопросов больше не будет.

Проверки Роспотребнадзора

Проверяют качество оказываемых интернет-магазином услуг, соблюдение санитарных норм (интернет-магазин продуктов питания), помещение, соблюдение правил торговли и все, что может отразиться на качестве оказываемых услуг.

Подход примерно тот же, что и у пожарников. Стараетесь, худо-бедно все соблюдаете - проверяющий будет лоялен и даст предписание устранить мелкие нарушения. Забили на все и работаете как попало - значит штраф. Многое зависит от инспектора. Один пришел, глянул, подписал бумаги и ушел. Второй будет докапываться до всего, чего только можно. Есть инсайдерская информация, что зарплата инспекторов зависит от количества выписанных штрафов. Выводы делайте сами.

Проверка полицией

Проверяют противоправные действия. Не имеет прямого отношения к работе интернет-магазина и направлена на соблюдение правопорядка.

Менеджеры устроили шумную вечеринку и пели песни после 22.00? На точку выдачи постоянно подъезжают грузовые автомобили по тротуару, мешая прохожим? Будьте уверены: найдется тот, кто сообщит об этом в полицию. А те обязаны отработать заявление.

Проверка Роскомнадзора

А вот это уже имеет прямое отношение к интернет-торговле. Ведомство следит за соблюдением законодательства в информационном поле. А у вас таких несколько: интернет-сайт, группы в социальных сетях, каналы в мессенджерах. За всеми этими ресурсами пристально наблюдает Роскомнадзор.

Банковские проверки

У вас есть расчетный счет в банке. Туда приходят и уходят деньги. Ваш банк отчитывается за движение средств перед налоговой и Центробанком. Они, в свою очередь, следят за законностью транзакций. Налоговую интересуют налоги (простите за тавтологию), центральный банк РФ - отмывание денег.

Если замечены подозрительные переводы, банк может проверить вашу деятельность. В большей степени это касается юридических лиц. Они не имеют права обналичивать средства со счета просто так: для этого нужно основание. Вот вам 2 примера:

- В назначении перевода написано: “Оплата по счету-фактуре № 1 от 14.09.18, согласно договора поставки с ООО “Рога и Копыта” № 2 от 14.09.18, в т.ч. НДС 5 рублей” - вопросов у банка не будет.

- В назначении перевода не написано ничего или указана общая информация - например, оплата товара. Вот тут могут возникнуть вопросы. Возможно, вы отмываете деньги или уклоняетесь от уплаты налогов.

Обнаружив подозрительную транзакцию, банк может инициировать проверку. Это большой геморрой. С вас запросят сканы пары десятков документов, подтверждающих основание перевода денег. Договоры с поставщиками, счета фактуры, вплоть до фотографий товара, за который был перевод. И это не шутка. Не предоставили что-то из списка - счет могут заблокировать.

Проверки трудовой инспекции

Эти проверяют оформление наемных работников. Заключены ли трудовые договора, правильно ли делаются пенсионные и страховые отчисления, не нарушаются ли права работников. Реалии российского бизнеса таковы, что половина населения работает без оформления или оформлены с нарушениями. Именно эти факты и выявляет трудовая инспекция.

Принимайте сотрудников правильно: заключайте трудовые договора, уведомляйте пенсионный фонда и ФСС - и тогда проблем с инспекцией по труду не будет. За неоформленных как положено работников грозят серьезные штрафы. Матерые предприниматели рассказывают, что единственные, кто приходят проверять без предупреждения - это как раз трудовая инспекция. Уведомишь бизнесмена - узбеки разбегутся.

Проверки бывают плановые и внеплановые

Плановые проверки проводятся по заранее разработанному графику. Они размещаются на официальных интернет-сайтах соответствующих ведомств. График составляется на каждый год. Периодичность проверки - не чаще одного раза в 3 года. Есть исключения, например, интернет-магазины медицинских товаров. Их проверяют чаще.

Внеплановые проверки проводятся на основании жалоб. Они могут быть инициированы в любое время. Если вы нарушаете закон и кто-то это заметил и позвонил куда следует - ждите визита инспектора.

Хорошая новость. Плановые проверки интернет магазина можно проводить только через 3 года после регистрации бизнеса. Так гласит федеральный закон № 294 ФЗ “О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля.”

Кстати, прикол. Почему-то в интернете до сих пор ведутся жаркие споры, могут ли ИП и ООО проверять первые три года. Горе-юристы спорят друг с другом: одни говорят да, другие - нет. Что с них взять - закон они, видимо, не читали. А вот мы читали. И делимся с вами. Это написано в ст 9 п 8. Он гласит:

“Основанием для включения плановой проверки в ежегодный план проведения плановых проверок является истечение трех лет со дня:

- Государственной регистрации юридического лица, индивидуального предпринимателя.”

То есть, пришли в течение первых трех лет - все, давай, до свидания. Увидимся через 3 года. Правда, сразу добавим дегтя: это не касается налоговых проверок. Эти ребята могут заглянуть и раньше.

Если по прошествии трех лет вас включили в план - деваться некуда, проверять придут. Ни в коем случае не бегайте от инспектора. А то есть любители закрыть офис в дату его визита. Так вы только усложните ситуацию и наведете на себя подозрение.

А вот внеплановых проверок избежать можно. Работайте честно, не нарушайте закон и тогда жалоб на вашу деятельность не будет. Удачи в продвижении!

Чтобы снизить риски доначисления налогов и штрафов

Налоговые инспекторы могут организовать выездную проверку — приехать в офис частной компании и изучить ее документы на месте.

Кроме того налоговая устраивает камеральные проверки, то есть проверяет отчетность налогоплательщиков в своем офисе.

Цель во всех случаях одна — убедиться, что налогоплательщик верно исчисляет налоги, ничего не скрывает, вовремя платит все положенные суммы.

Когда может приехать налоговая

Инспекторы могут приехать в компанию в любое время по разным основаниям.

Плановая проверка. Общепризнанных плановых или внеплановых выездных проверок не существует. Налоговая не составляет сводный план проверок, как другие государственные органы, и не публикует его на своем сайте. То есть инспекторы не предупреждают о своем приходе.

Но внутренний план, по которому будет идти работа проверяющих в следующем году, налоговая составляет. Происходит это так.

В конце года управление ФНС составляет список налогоплательщиков по критериям риска совершения налоговых правонарушений — о них расскажем чуть ниже, — как претендентов на выездную проверку. Список составляют на основании данных АИС «Налог-3» — программы, в которой есть вся информация о налогоплательщиках, например, какие банковские счета у них открыты, какую выручку они получили, сколько налогов уплатили.

Положения об автоматизированной информационной системе Федеральной налоговой службы — АИС «Налог-3» PDF, 87,9 МБ

Этот список спускают в территориальные налоговые органы, и уже там в отделах предпроверочного анализа начинают проводить мониторинг компании, запрашивать у нее документы, изучать, как она ведет свою деятельность. Если предпроверочный анализ показал, что да, компания, скорее всего, утаивает налоги и есть перспектива их взыскания, налоговики начинают с ней работать.

Как могут привлечь к проверке

Сначала компанию пытаются привлечь в добровольно-принудительном порядке уточнить свои налоговые обязательства. Вызывают руководителя на комиссию рабочей группы, которую формируют в ИФНС, и вменяют ему применение схемы ухода от уплаты налогов.

Рабочая группа требует предоставить уточнения с пояснениями и доплату налогов. При этом грозят тем, что если компания этого не сделает, то налоговики организуют выездную проверку.

Сейчас это стандартный сценарий: вызов на комиссию — добровольная уплата. Если нет, то выездная налоговая проверка.

Другие поводы для выездной проверки — это:

- Истечение даты, до которой компании нужно было устранить нарушения по предписанию налоговой.

- Распоряжение прокурора на проведение проверки.

- Реорганизация или ликвидация, которую затеяла компания. Причем инспектор может приехать, даже если последняя проверка была совсем недавно, например полгода назад.

Повторная выездная проверка бывает в двух случаях:

- Чтобы проконтролировать инспектора, который провел проверку. Контроль проводит должностное лицо из вышестоящего налогового органа. Например, районная налоговая насчитала один миллион недоимки. А УФНС по региону показалось, что это как-то мало, не иначе коррупция. Тогда она распоряжается провести повторную выездную проверку.

- Чтобы проверить уточненку за тот период, который относился к выездной проверке. Уточненка — это декларация, которая исправляет ошибки в уже поданной декларации. Иногда уточненка может уменьшать сумму налога. Тогда ее могут проверить повторно. Например, налогоплательщик указал, что 3 года назад был неучтенный расход, поэтому налог на прибыль был переплачен. До подачи уточненки ИФНС уже провела выездную проверку периода, к которому относится изначальная декларация. Инспекторы приедут еще раз, чтобы проверить, что оно действительно было так.

Какие есть критерии риска

Выше мы упоминали критерии риска совершения налоговых правонарушений. Его понятие раскрыто в концепции планирования выездных налоговых проверок, которую разработала ФНС для своих работников.

В концепции перечислены 12 ситуаций. Если компания подходит под одну из них, она обязательно попадет в поле зрения налоговой.

Когда и кому грозит налоговая проверка

Ситуация Что означает Кого касается Низкая налоговая нагрузка ФНС на основе данных Росстата посчитала, сколько примерно налогов обязаны платить компании в разных отраслях. Например, для тех, кто занимается строительством, налоговая нагрузка составляет 11,9% от оборота. Если по декларации инспектор видит, что строительная компания платит меньше 12% от оборота, это может послужить сигналом для проведения проверки Всех организаций и ИП Постоянные убытки Налоговики считают, что если компания в течение двух и больше лет приносит только убытки, то продолжать деятельность подозрительно. Скорее всего, она скрывает доходы Всех организаций и ИП Значительная сумма вычета по НДС Если компания хочет вернуть 89% уплаченного НДС или даже больше — есть вероятность, что по этой схеме фирма уклоняется от уплаты НДС Организаций и ИП на ОСНО Расходы растут быстрее доходов Налоговую смутит опережающий рост расходов над доходами. Например, если расходы выросли в 2 раза, а выручка не изменилась Организаций и ИП на ОСНО, на УСН с объектом «Доходы минус расходы» Низкая зарплата работников Росстат дает информацию о средней зарплате по отраслям в регионе. Если компании платят своим работникам меньше средней зарплаты, это привлечет внимание Всех организаций и ИП Неоднократное приближение к предельным значениям (менее 5%) Чтобы применять налоговые спецрежимы, компании и ИП обязаны соблюдать некоторые ограничения.

Например, на патенте нельзя нанимать больше 15 человек. Если в компании постоянно меняется число работников — то 13, то 14 — налоговая может заподозрить занижение показателей, чтобы компания не потеряла право на использование спецрежимаОрганизаций и ИП на УСН, а также ИП на ПСН или НПД Расходы почти равны доходам Если предприниматель заявляет, что у него расходы почти такие же, как и доходы. А если к тому же ИП оформляет вычет НДФЛ 83% и больше, налоговая заподозрит неладное ИП на ОСНО Работа построена на сотрудничестве с посредниками Налоговая посчитает сомнительной деятельность фирмы, если она работает только с посредниками через цепочку контрагентов. Например, закупает сырье и материалы не напрямую у поставщика, а через нескольких посредников, в результате чего цена значительно возрастает в сравнении со среднерыночной Всех организаций и ИП Компания не предоставляет документы или пояснения по запросу налоговой Если налоговая потребовала объяснить ошибки или противоречия в декларациях, а компания это проигнорировала, ФНС устроит выездную проверку Всех организаций и ИП «Миграция» между налоговыми органами Компании, которые с момента регистрации 2 раза или больше снялись с учета в одной ИФНС и встали на учет в другой, также привлекут внимание инспекторов Всех организаций Низкий уровень рентабельности Рентабельность продаж и активов по отраслям перечислена в той же концепции. Если по данным бухгалтерского учета выходит, что рентабельность компании меньше на 10% от нормы, налоговые инспекторы, возможно, приедут с проверкой. Организаций на ОСНО Деятельность с высоким налоговым риском Это касается работы с фирмами-однодневками. Если компания выберет недобросовестного контрагента, налоговая заподозрит в необоснованном получении налоговой выгоды Всех организаций и ИП Как подготовиться к приезду налоговой

Итак, инспекторы не предупреждают о своем скором приходе, составление плана работы с налогоплательщиками — это «внутренняя кухня» налоговиков.

Поэтому, чтобы приезд налоговиков не стал неприятным сюрпризом с доначислениями и штрафами, следите, чтобы ваша компания не совпала с критериями риска, и постоянно проверяйте свои документы. Как вариант можно периодически приглашать аудитора, чтобы убедиться, что все в порядке.

Подготовьте к проверке документы и предупредите команду

Проверяйте первичные документы. Это договоры, счета на оплату, кассовые чеки, счета-фактуры, товарные накладные. Они должны быть оформлены по всем проведенным сделкам, содержать все реквизиты, подписи и печати.

Проявляйте должную осмотрительность. Помимо первичных документов стоит обратить внимание на проявление должной осмотрительности. Для этого у предпринимателя должно быть положение о работе с контрагентами и досье на каждого из них, включая распечатки с сервисов nalog.ru.

Поговорите с работниками. Особенно, когда инспекторы уже приехали. Помните, что у налоговых органов сейчас достаточно большой круг полномочий, и к проверке они могут подключить полицию. Поэтому есть смысл дополнительно поговорить с работниками и подготовить их к проверке, чтобы они могли при необходимости рассказать о финансово-хозяйственной деятельности компании и контрагентах.

Предупредите контрагентов. Если есть возможность, стоит предупредить основных контрагентов, чтобы при проведении встречных проверок они могли подтвердить все операции. Также рекомендуем проверить электронную почту и компьютеры сотрудников и удалить неоднозначную информацию.

Общайтесь только с полномочными инспекторами. Впускать на свою территорию нужно только тех проверяющих, которые указаны в решении о выездной налоговой проверке. Посторонних лиц быть не должно.

Как подготовить документы

К налоговой проверке нужно быть готовым всегда. Поэтому работайте по этому чек-листу :

- Проверить наличие всей бумажной и электронной первички, убедиться, что в них заполнены все обязательные реквизиты.

- Если есть сомнения в реальности проведенных сделок, лучше убрать эти расходы или подготовить по ним убедительное экономическое обоснование.

- Проверить все взаиморасчеты с покупателями и поставщиками, нет ли зависших долгов. Это источник для доначислений налогов и повод признать сделку недействительной.

- Провести самоаудит налоговых рисков: соответствует ли уровень зарплат среднеотраслевым, есть ли убыточные сделки, есть ли высокие и необоснованные затраты, соответствует ли уровень налоговой нагрузки и рентабельности данным ФНС.

- Определить линию защиты своих интересов и подготовить свою базу доказательств, чтобы быть убедительными.

Как проходит выездная проверка

Перед проверкой инспекторы должны отдать компании решение о проведении проверки. В законе не сказано, в какие сроки это нужно сделать, поэтому налоговики могут приехать, вручить документ и сразу приступить к проверке.

Еще в решении указывают, по каким налогам и за какие периоды будет проверка. Ориентируйтесь на этот документ — инспектор может запрашивать документы только по налогам и по периодам, указанным в решении. По другим периодам и налогам проверку проводить он не может.

Отчетность смотрят по налогам, которые платил бизнес в течение трех лет до года проверки. Например, в 2020 году инспекторы могут проверять документы по налогам за 2017, 2018 и 2019 годы. Документы за 2020 год инспекторы тоже могут проверить — за закрытые отчетные периоды.

Проверка уточненной декларации с выездом в офис компании проводится, если ее подали именно в период выездной проверки. Инспекторы будут проверять документы, оформленные именно за тот период, за который налогоплательщик представил уточненку.

Если инспектору недостаточно информации из документов, он добывает ее другими способами: проводит инвентаризацию, осматривает помещения, допрашивает сотрудников. На все это у него есть полномочия.

Как долго длится проверка

Выездная проверка длится два месяца начиная с дня вынесения решения до дня, когда инспектор составит справку о проведенной проверке. Срок могут продлить до 4 или даже до 6 месяцев. Вот список причин, по которым так могут сделать:

Продлевать ли проверку, решает вышестоящий налоговый орган. Например, с проверкой приехали инспекторы ИФНС, они не уложились в двухмесячный срок и хотят продлить его. Дать ли им еще время для проверки, решать будет УФНС по субъекту РФ.

Выездную проверку могут приостановить на срок до 6 месяцев, чтобы:

- Получить информацию у контрагентов. Например, инспектор хочет убедиться, что ООО, которое он проверяет, действительно отвез груз для заказчика на другой конец страны.

- Получить информацию от иностранных государственных органов.

- Провести экспертизу.

- Перевести на русский язык документы, представленные налогоплательщиком на иностранном языке.

Приостановка отличается от продления проверки тем, что все процедуры прекращаются: инспекторы уходят из офиса, не могут никого допрашивать и требовать документы и т. д.

Получается, что компанию, у которой большой документооборот и множество контрагентов, могут проверять целый год.

Чем заканчивается выездная проверка

В последний день проверки инспектор составляет справку. С этого момента проверка считается законченной.

Затем в течение двух месяцев инспектор составляет акт налоговой проверки, где указывает:

- Факты нарушения налогового законодательства или отсутствие таких нарушений.

- Сколько нужно доплатить в бюджет — недоимка, пени, и в какие сроки это нужно сделать.

Акт вручают налогоплательщику под подпись. Если предприниматель не согласен с тем, что написано в акте, он может подать возражение по адресу налогового органа, составившего акт. Сделать это можно в течение месяца со дня получения акта.

Читайте также: