Как инициировать налоговую проверку в отношении юридического лица

Опубликовано: 25.04.2024

Налоговые органы постоянно проверяют налогоплательщиков. При сдаче деклараций налоговики проводят камеральную проверку. Чтобы удостовериться в правильности отражения сделок покупателем и продавцом, ФНС может устроить встречную проверку. Еще один вид проверки — выездная налоговая проверка. Самые распространенные виды — камеральная и выездная налоговые проверки. Что проверяют налоговые инспекторы при выездной проверке, как подготовить документы для проверки и пройти проверку без негативных последствий, расскажем ниже.

ФНС организует выездную налоговую проверку, чтобы выяснить, соблюдает ли налогоплательщик нормы НК РФ и других законодательных актов о налогах и сборах.

Существует миф, что компании не проверяют первые три года. На самом деле это не так. В большинстве случаев ФНС действительно интересны компании и ИП, работающие более трех лет. Но если новички рынка ведут деятельность, вызывающую подозрение, инспекторы могут прийти с проверкой и в первый год работы.

Критерии отбора

Каждая компания может самостоятельно оценить свои риски. ФНС выпустила ряд критериев, несоответствие которым увеличивает шансы на личное общение компании с инспекторами.

Основные показатели приведены в Приказе ФНС РФ от 30.05.2007 № ММ-3-06/333@.

Ниже перечислены поводы для налоговой присмотреться к фирме:

- Исчисленные налоги за период ниже среднего уровня налогов предприятий аналогичной отрасли.

- Фирма несколько периодов подряд показывает в декларациях убытки.

- Компания заявляет свое право на вычеты. Например, НДС, принятый к вычету, значительно больше начисленного налога.

- Расходы значительно превышают доходы и при этом с каждым отчетным периодом растут.

- У сотрудников низкая зарплата. Ниже МРОТ и (или) ниже среднего уровня зарплат по региону, отрасли и т.п.

- Доходы и численность сотрудников у налогоплательщиков на УСН постоянно рядом с предельными значениями.

- Доходы ИП постоянно на одном уровне с расходами.

- В сделках задействованы цепочки контрагентов-перекупщиков (посредников) и для этого нет разумных деловых целей.

- Компания или ИП игнорирует требования ФНС, не представляет запрашиваемые документы.

- Компания неоднократно меняла адрес, то есть «мигрирует» между налоговыми органами.

- Рентабельность предприятия низкая в сравнении с рентабельностью предприятий похожей деятельности.

- Компания заключает сделки с сомнительными контрагентами.

Заполняйте и отправляйте отчетность в ИФНС

вовремя и без ошибок с Контур.Экстерном.

Для вас 3 месяца сервиса бесплатно!

Попробовать

Порядок проведения выездной налоговой проверки

Проверка начинается с вынесения решения налоговым органом. Обратите внимание на подписи лиц в решении — это должны быть подписи руководителя или его заместителей.

После ознакомления с решением инспекторы ФНС в оговоренный день приезжают на территорию проверяемой компании, где и проводится выездная налоговая проверка. Налогоплательщик должен выделить помещение, в котором сотрудники налоговой инспекции будут изучать документы.

Помимо тщательного анализа документов налогоплательщика, инспекторы могут провести инвентаризацию и осмотр офиса, склада и т.п. (ст. 89, 91, 92 НК РФ). При проведении выездной налоговой проверки присутствовать во время осмотра должны как минимум двое понятых.

При выявлении фактов нарушения или подозрении на нарушение законодательства налоговики вправе произвести выемку документов (ст. 94 НК РФ). Выездная налоговая проверка может сопровождаться допросом работников фирмы.

Сроки выездной налоговой проверки

Стандартный срок проведения выездной налоговой проверки составляет не более двух месяцев. В исключительных случаях проверку могут продлить до полугода (ст. 89 НК РФ).

Проверив необходимые документы, ФНС составляет справку. В этом документе прописывают дату окончания проверки и указывают предмет проверки. После этого инспекторы должны подписать акт проверки — на это у контролирующего органа есть два месяца. Акт выездной налоговой проверки составляется в двух экземплярах и описывает результаты проверки.

В акте подробно излагаются все выявленные несоответствия и нарушения законодательства или указывают на их отсутствие. Получив акт выездной налоговой проверки, налогоплательщик вправе не согласиться с указанными нарушениями и написать возражение.

Распространенные нарушения, выявляемые в ходе проверки:

- Несвоевременная регистрация фирмы

- Несдача деклараций

- Неверное отражение доходов и расходов и, как следствие, занижение налогооблагаемой базы

- Недоимка по налогам

- Отказ в предоставлении ФНС информации, необходимой для осуществления контроля

- Отсутствие первичных подтверждающих документов

- Грубые ошибки в первичке

Как действовать налогоплательщику

При получении решения о проведении выездной налоговой проверки налогоплательщику нужно выделить место для проверяющих. Не помешает проверить полномочия проверяющих и выяснить, имеют ли они основания для проверки.

Далее рекомендуется назначить ответственное лицо, через которое будут решаться организационные моменты в ходе проверки.

Все документы лучше передавать инспекторам по описи.

В статье мы описали порядок проведения выездной налоговой проверки в 2020 году. В 2021 году изменений по выездным проверкам, скорее всего, не будет — проверки будут проводить по правилам, установленным НК РФ.

Иногда организации или частные предприниматели могут работать не совсем честно, скрывая свои истинные доходы от государства, выплачивая зарплату «в конвертах» и т.д. Как инициировать налоговую проверку ИП? Налоговая инспекция осуществляет проверки всех организаций и индивидуальных предпринимателей по составленному графику не чаще, чем раз в три года.

Но если поступает заявление от органов власти, СМИ или просто рядовых граждан, то может быть произведена внеплановая проверка. Если работодатель постоянно нарушает ваши права, то вместо того, чтобы постоянно задаваться вопросом «как организовать проверку налоговой», съездите в налоговую инспекцию и напишите жалобу на организацию или ИП.

Содержание статьи:

Основания налоговой проверки работодателя

Основаниями налоговой проверки работодателя могут быть:

- жалоба работника на нарушение работодателем налогового законодательства

- если у работников низкая зарплата (ниже МРОТ или ниже среднего уровня зарплат по региону, по отрасли и т .д.)

- низкий показатель средней месячной зарплаты одного работника

- уточнение правильности исчисления налогов и сборов

Также налоговая проверка работодателя может быть проведена по иным основаниям, а именно:

- по поручению прокурора

- если истекли сроки для устранения нарушений, которые были выявлены при предыдущих проверках

- камеральная проверка проводится, в связи с представленными работодателем отчетами

- малый размер отчислений в бюджет

- частая смена адресов и соответственно смена налоговых органов

- другие основания

Как можно инициировать внеплановую проверку?

Внеплановые проверки могут быть возбуждены самой налоговой инспекцией на основе полученных жалоб или заявлений о возможных нарушениях законодательства в фирмах. Может ли учредитель инициировать налоговую проверку? Учредители фирм и организаций не имеют такого права, если ему нужны сведения о правильности ведения документации и уплате налогов, то он может нанять независимую аудиторскую фирму и провести полный аудит предприятия.

Чаще всего инициаторами являются именно работники – бывшие или настоящие (подробнее про жалобы на работодателя по ссылке), если их трудовые права нарушаются, и возникает недопонимание с работодателем на этой почве.

Перед тем, как натравить налоговую на организацию, следует понять следующие аспекты:

- Налоговая не будет реагировать на жалобу, если не сможет установить личность того, кто ее подал. Т.е. анонимность жалобы исключается.

- Налоговая проверяет бухгалтерские документы, а там как раз все может быть оформлено правильно.

Перед тем, как устроить проблемы человеку, т.е. работодателю хорошо подумайте: «А действительно ли это Вам нужно?». Ведь чаще всего нами в таких случаях двигает чувство мести и обиды. Попробуйте для начала по-хорошему поговорить с ним, а, в крайнем случае, припугнуть налоговой или инспекцией по труду и скорее всего он пойдет на уступки и конфликт решится мирным путем.

Порядок проведения налоговой проверки работодателя

Налоговые проверки могут быть камеральными и выездными. Камеральная проверка проводится по месту нахождения налогового органа.

Рассмотрим более подробно порядок проведения налоговой выездной проверки работодателя, которой посвящена ст. 89 НК РФ. Указанная проверка проводится на территории работодателя в срок не более 2-х месяцев и заключается в следующем порядке:

- принимается решение руководителем налоговой о проведении проверки

- работодатель должен быть ознакомлен с вышеуказанным решением

- в назначенное время, проверяющие приезжают на территорию работодателя и начинают проверку. В ходе проверки проверяющими могут запрашиваться необходимые для проверки документы

- по результатам проверки составляется справка и вручается работодателю

- в течение 2-х месяцев после проверки налоговая составляет акт и вручает его работодателю

ОБРАТИТЕ ВНИМАНИЕ: работодатель при получении решения должен подготовить помещение для проверяющих и назначить ответственное лицо для контактирования с проверяющими.

Обжалование налоговой проверки со стороны работодателя

Работодатель вправе обжаловать действия (бездействия), решения налоговой по проверкам.

Акты налоговой ненормативного характера могут быть обжалованы в вышестоящий налоговой орган и (или) в суд. При этом сначала жалоба подается в вышестоящий орган, а затем уже в суд. Кроме того, работодатель может подать возражения на акт проверки, а также дополнения к акту.

Рассмотрим алгоритм обжалования решения налоговой по проверке.

- В налоговую подаются возражения на акт проверки

- Составляется и подается в вышестоящий орган налоговой жалоба на решение по результатам проверки

- После этого необходимо дождаться результата рассмотрения жалобы или истечения срока на рассмотрение жалобы

- Если решение вышестоящей налоговой не устраивает, тогда следует подготовить и подать в районный суд административный иск

- Завершающим в обжаловании проверки налоговой будет участие в судебном процессе и оглашение решения суда

Отзыв о работе по защите бизнеса

Автор статьи:

© адвокат, управляющий партнер АБ "Кацайлиди и партнеры"

«Клерк» Рубрика Налоговые проверки

Вопросы о причинах назначения выездных налоговых проверок и периодичности их проведения не перестают волновать налогоплательщиков. Как узнать, заинтересуются ли ревизоры деятельностью хозяйствующего субъекта и начнется ли в ближайшее время в отношении него выездная проверка? Как отбираются организации для проведения проверок? Существуют ли критерии такого отбора?

В помощь налогоплательщикам контролирующие ведомства регулярно выпускают разъяснения, касающиеся названных вопросов. Опираясь на них, автор статьи раскрывает некоторые тонкости процедуры отбора организаций для проведения в отношении них выездных налоговых проверок.

НК РФ о выездной проверке

Порядок проведения выездных проверок, сроки и периодичность их проведения регулируются ст. 89 НК РФ. Согласно п. 5 данной статьи налоговые органы не вправе проводить две и более выездные проверки по одним и тем же налогам за один и тот же период, так же как не вправе проводить в отношении одного налогоплательщика более двух выездных налоговых проверок в течение календарного года (за некоторым исключением).

Минфин в Письме от 14.02.2017 № 03‑02‑08/7955 подчеркнул, что основной задачей налогового контроля является соблюдение баланса интересов государства и бизнеса. С одной стороны, снижается давление на добросовестных налогоплательщиков, своевременно и в полном объеме исполняющих обязательства перед бюджетом, а с другой – обеспечивается неотвратимость наказания для тех, кто сознательно уклоняется от уплаты налогов и нарушает налоговое законодательство.

Одна из главных установок фискалов на сегодняшний день – проведение оптимального количества выездных налоговых проверок. Для этого постоянно совершенствуется своевременная система налогового контроля и администрирования, которая построена на основе аналитической работы, прогнозирующей риски и учитывающей особенности осуществления финансово-хозяйственной деятельности налогоплательщиков.

Отбор кандидатов для проведения проверки

Чиновники также указывают, что основным документом, использующимся в аналитической работе налоговиков, является Концепция системы планирования выездных налоговых проверок, утвержденная Приказом ФНС России от 30.05.2007 № ММ-3-06/333@ (далее – Концепция). Она определяет 12 критериев налоговых рисков, по которым осуществляется отбор.

Для чего нужен самоанализ?

Критерии рисков размещены на сайте ФНС (www.nalog.ru) и регулярно обновляются. ФНС рекомендует каждому налогоплательщику ознакомиться со сведениями, размещенными на сайте, для самостоятельной оценки рисков.

Иными словами, каждый налогоплательщик может самостоятельно определить, попадает ли его деятельность в зону с высоким налоговым риском (см. Письмо Минфина России от 23.06.2016 № 03‑02‑08/36472). Возможность невключения в план выездных налоговых проверок зависит в большинстве своем от прозрачности деятельности, а также полноты исчисления и уплаты налогов в бюджет.

На основании этого можно констатировать, что согласно Концепции планирование выездных проверок – это открытый процесс, построенный на отборе налогоплательщиков для проведения проверок по критериям риска совершения налогового правонарушения, в том числе общедоступным. Ранее планирование выездных проверок являлось сугубо внутренней конфиденциальной процедурой налоговых органов. Концепцией же определен алгоритм такого отбора. Он основан на всестороннем анализе информации, которой располагают инспекции (в том числе из внешних источников), и определении на ее основе «зон риска» совершения налоговых правонарушений.

Как проводится отбор налогоплательщиков для проверки?

При изучении финансово-хозяйственной деятельности налогоплательщика инспекция анализирует:

– суммы исчисленных налогов и их динамику с целью выявления тех налогоплательщиков, у которых уменьшаются суммы налоговых начислений;

– суммы уплаченных налогов и их динамику по каждому виду налога (сбора) в разрезе каждого вида с целью контроля за полнотой и своевременностью их перечисления;

– показатели налоговой и бухгалтерской отчетности с целью определения значительных отклонений показателей финансово-хозяйственной деятельности текущего периода от аналогичных показателей за предыдущие периоды или же отклонения от среднестатистических показателей отчетности аналогичных хозяйствующих субъектов;

– сведения, содержащиеся в представленных налогоплательщиком документах, и информация, которой располагает налоговый орган с целью выявления несоответствия и противоречий между ними;

– факторы и причины, влияющие на формирование налоговой базы.

Кроме того, при выборе объектов для проверки обязательно учитывается информация, поступающая от граждан, юридических лиц и индивидуальных предпринимателей, правоохранительных и иных контролирующих органов, о выплате заработной платы «в конвертах», неоформлении (оформлении с нарушением установленного порядка) трудовых отношений.

Основания для включения в план проверок

– у контролеров имеются сведения об их участии в схемах ухода от налогообложения или схемах минимизации налоговых обязательств;

– результаты проведенного анализа их финансово-хозяйственной деятельности свидетельствуют о предполагаемых налоговых правонарушениях.

Общедоступные критерии оценки рисков

Вероятность назначения проверки высока, если хозяйствующий субъект:

– имеет низкую налоговую нагрузку в сравнении с хозяйствующими субъектами в конкретной отрасли (по виду экономической деятельности);

– имеет убытки в течение двух и более календарных лет;

– отражает в налоговой отчетности значительные суммы вычетов по НДС (доля вычетов равна либо превышает 89 % за период 12 месяцев от суммы начисленного с налоговой базы налога);

– имеет темп роста расходов от реализации товаров (работ, услуг), опережающий темп роста доходов;

– выплачивает среднемесячную заработную плату работникам в размере ниже среднего уровня заработной платы по виду экономической деятельности в субъекте РФ;

– имеет неоднократное (два и более раза в течение календарного года) приближение (менее 5 %) к предельному значению установленных НК РФ величин показателей, предоставляющих ему право применять спецрежимы;

– имеет расходы, максимально приближенные к сумме дохода, полученного за календарный год (внимание налоговиков привлечет доля профессиональных вычетов, предусмотренных ст. 221 НК РФ, заявленных индивидуальным предпринимателем в декларации по форме 3‑НДФЛ, в общей сумме доходов, превышающая 83 %);

– строит финансово-хозяйственную деятельность на основе заключения договоров с контрагентами-перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин (деловой цели);

– не представляет запрашиваемые налоговым органом документы, пояснения на запросы налогового органа о выявлении несоответствия показателей деятельности;

– неоднократно (два и более случая с момента государственной регистрации юридического лица) осуществляет снятие с учета и постановку на учет в налоговых органах в связи с изменением своего места нахождения («миграция» между инспекциями);

– имеет значительное отклонение (в сторону уменьшения) уровня рентабельности по данным бухгалтерского учета от уровня рентабельности для данной сферы деятельности по данным статистики на 10 % и более.

Чиновники о деятельности с высоким налоговым риском

– информации о государственной регистрации контрагента в ЕГРЮЛ;

– документального подтверждения полномочий представителя контрагента, копий документа, удостоверяющего его личность;

– информации о фактическом местонахождении контрагента, а также о местонахождении его складских, и (или) производственных, и (или) торговых площадей и т. д.

Ведомство подчеркнуло, что наличие подобных признаков свидетельствует о высокой степени риска квалификации налоговыми органами подобного контрагента как проблемного, а сделок, совершенных с ним, как сомнительных. И в связи с этим напомнило, что на сайте ФНС размещена информация о способах ведения финансово-хозяйственной деятельности с высоким налоговым риском (см. также Письмо Минфина России от 12.09.2016 № 03‑01‑11/53156).

Так, например, налогоплательщик может найти для себя сведения об адресах, указанных при государственной регистрации в качестве места нахождения несколькими юридическими лицами (так называемые адреса «массовой» регистрации, характерные, как правило, для фирм-«однодневок»), а также наименования юридических лиц, в состав исполнительных органов которых входят дисквалифицированные лица.

Что такое налоговая нагрузка и как ее рассчитать?

Налоговая нагрузка рассчитывается как соотношение суммы уплаченных налогов по данным отчетности налоговых органов и оборота (выручки) организаций по данным Росстата (Информация ФНС России):

Налоговая нагрузка = Сумма уплаченных налогов

В состав расчета налоговой нагрузки не включаются НДС на товары, ввозимые на территорию РФ, таможенные пошлины, а также суммы уплаченных страховых взносов (письма Минфина России от 11.01.2017 № 03‑01‑15/208, ФНС России от 22.03.2013 № ЕД-3-3/1026@).

Рассчитанные таким образом показатели налоговой нагрузки сравниваются со среднеотраслевыми значениями (приведены в приложении 3 к Концепции).

Важно, что расчет среднеотраслевых значений налоговой нагрузки в Концепции произведен ФНС с учетом поступлений по НДФЛ. Ведомство разъясняет: показатель рассчитывается как отношение всех уплаченных организацией налогов, в том числе тех, по которым она выступала в качестве налогового агента, к выручке (на сайте ФНС в разд. «Часто задаваемые вопросы» размещена финансовая консультация по вопросу: как рассчитывается критерий «налоговая нагрузка», применяемый в соответствии с Концепцией системы планирования выездных налоговых проверок?).

В Концепции не уточнено, за какой период следует определять данный показатель. ФНС ведет расчет за календарный год. Следовательно, в целях сопоставимости рассматриваемых показателей при расчете организацией налоговой нагрузки также целесообразно использовать соотношение уплаченных налогов и полученного дохода за год.

Налоговая нагрузка признается контролерами низкой, если ее значение меньше средних показателей по соответствующей отрасли.

Если показатель налоговой нагрузки организации ниже его среднего уровня по хозяйствующим субъектам в конкретной отрасли (виду экономической деятельности), то в отношении него может быть назначена выездная проверка.

Приведем примеры расчета показателей налоговой нагрузки организации, находящейся на ОСНО, и индивидуального предпринимателя, применяющего «упрощенку», для сравнительного анализа их с отраслевыми значениями.

Организация осуществляет деятельность в сфере химического производства. Выручка за 2016 год равна 90 млн руб. Сумма уплаченных налогов составила 10 млн руб. Также организация удержала и перечислила НДФЛ с выплат работникам в сумме 250 тыс. руб.

Значение налоговой нагрузки для хозяйствующих субъектов, осуществляющих деятельность в сфере химического производства, оставляет 4,2 %.

Налоговая нагрузка организации равна 11,4 % ((10 000 000 руб. + 250 000 руб.) / 90 000 000 руб. x 100 %), что значительно больше среднего значения по отрасли (11,4 % > 4,2 %).

В таком случае риск возникновения интереса у инспекции к деятельности налогоплательщика предельно минимален.

Индивидуальный предприниматель ведет деятельность в сфере ресторанного бизнеса. Полученный доход за год, согласно данным налогового учета, равен 12 млн руб. По итогам года коммерсант уплатил единый налог на УСНО в размере 720 тыс. руб. НДФЛ за наемных работников перечислен в сумме 100 тыс. руб.

В сфере ресторанов и гостиниц среднеотраслевой показатель налоговой нагрузки составляет 9 %.

Налоговая нагрузка предпринимателя равна 6,8 % ((100 000 руб. + 720 000 руб.) / 12 000 000 руб. х 100 %).

Следовательно, налоговая нагрузка коммерсанта меньше, чем средняя по отрасли (6,8 %

Если зарплата ниже среднего уровня по отрасли

Как и где получить информацию о статистических показателях среднего уровня заработной платы по виду экономической деятельности в городе, районе или в целом по субъекту РФ? Можно обратиться к таким источникам, как:

– официальные интернет-сайты территориальных органов Росстата;

– сборники экономико-статистических материалов, публикуемые территориальными органами Росстата (статистический сборник, бюллетень);

– официальные интернет-сайты управлений ФНС по субъектам РФ после размещения на них соответствующих статистических показателей.

Фискалы отказались от тотального контроля и перешли к контролю, основанному на критериях риска, в основу которого положен комплексный анализ финансово-хозяйственной деятельности налогоплательщика.

Как указывается в Концепции, приоритетными для включения в план выездных проверок являются те субъекты, в отношении которых у контролеров имеются сведения об их участии в схемах ухода от налогообложения или схемах минимизации налоговых обязательств и (или) результаты проведенного анализа финансово-хозяйственной деятельности налогоплательщика свидетельствуют о предполагаемых налоговых правонарушениях.

Систематическое проведение же налогоплательщиком самостоятельного анализа своей финансово-хозяйственной деятельности позволяет своевременно оценить налоговые риски и уточнить свои налоговые обязательства. И если показатели деятельности, оцененные по названным в статье критериям, отличаются от установленных ФНС, то целесообразно представить налоговикам (по своей инициативе или по их требованию) пояснения, а если имеется такая необходимость – скорректировать свои налоговые обязательства в уточненной декларации, которая должна сопровождаться пояснительной запиской. Игнорировать в таком случае общение с контролерами не рекомендуем.

Что делать, если в дверь постучал налоговый инспектор?

Налоговая проверка, пожалуй, самая неприятная процедура для любого бизнеса. Особенно если она застает предпринимателя врасплох. Как подготовиться к ней и успешно ее пройти?

Как избежать внеплановой налоговой проверки?

Думайте как налоговая

Задача ФНС — с наибольшей вероятностью определить злостного налогового неплательщика. Как это делается? Основных четыре метода:

I. Математическая модель налогоплательщика. Анализирует виды деятельности организации, денежный оборот по расчетному счету, наличие филиальной и торговой сети, численность работающих, операции с наличностью, активы предприятия и др. Все это позволяет с точностью до 5-10% определить реальный доход от бизнеса и понять, насколько эти цифры отличаются от тех, которые вы указали в бухгалтерской отчетности.

II. Налоговый портрет налогоплательщика. Что смотрят? Объем, детализацию и регулярность уплачиваемых налогов, попытки возмещения уплаченного в бюджет НДС, уровень официальных зарплат сотрудников, результаты предыдущих камеральных и выездных налоговых проверок, попытки внесудебного и судебного урегулирования налоговых споров. Полученные данные сравниваются с показателями компаний, занимающихся аналогичной деятельностью, но признанных добросовестными налогоплательщиками.

III. Юридический портрет налогоплательщика. Проверяют, где находится фирма, соответствует ли этот адрес юридическому и почтовому, есть ли у фирмы необходимые разрешительные бумаги?

В результате специалисты ИФНС могут с высокой точностью определить сумму поступлений от добросовестного налогоплательщика. И если цифры, которые «выведут» налоговики, более чем на 20-25% отличаются от ваших, вы с вероятностью в 90% попадете в список выездных проверок на ближайший год.

Заранее проверяйте своих контрагентов

Самая частая претензия со стороны ФНС — работа с фирмами-однодневками или уход от налогов. Приготовьте доказательства того, что вы проверили компанию на «добросовестность»:

- ознакомились с ее уставом, учредительным договором, образцами договоров, лицензиями и иными разрешительными документами, образцами продукции, описанием услуг и т д.;

- встречались с руководством фирмы-партнера (вплоть до приложения к протоколу встречи фотографий и видеозаписей), убедились, что учредители, гендиректор и главбух не являются «массовыми»;

- вели протоколы переговоров и подробную интенсивную деловую переписку (оферты, акцепты оферт, спецификации товара, описание услуг и т п.).

Лайфхак: как не попасться на крючок фирмы-однодневки?

1. Перед началом работы знакомьтесь с первичными регистрационными документами контрагента. Перед подписанием основного договора составьте и подпишите соответствующий протокол. Это будет дополнительным свидетельством вашей налоговой добросовестности.

2. Проверяйте соответствие печатей и подписей. Необходимо быть уверенным в том, что печать и подпись — подлинные, что они совпадают с соответствующими образцами (как правило, образцами в банковской карточке, копию которой можно попросить предоставить). Несоответствие подписей или печати делает документ юридически ничтожным.

3. Активно используйте возможности электронного документооборота. Использование электронного инструментария «однодневками» по ряду технических причин невозможно или крайне затруднительно.

4. Проверяйте сквозную нумерацию счетов-фактур, договоров и прочих документов. Несовпадение их номеров на первых и вторых экземплярах существенно увеличивает риск доначислений при проверке. Если счет-фактура, на основании которого НДС принимается к зачету, будет признан при проверке неправильно оформленным, он будет аннулирован.

5. Финансово-хозяйственные документы должны быть подписаны должностными лицами предприятия, имеющими право подписи. Если документы подписываются сотрудниками, не имеющими права подписи, то такие документы считаются юридически ничтожными. Следует проверить действительность полномочий лиц, назначаемых приказом или решением учредителей (акционеров). Может оказаться, например, что полномочия генерального директора закончились три месяца назад и не продлены решением общего собрания акционеров. Данная ситуация, кроме рисков бизнеса, несет в себе риски налоговых доначислений, если договор с вашим контрагентом носил характер затрат, включенных в себестоимость вашей продукции (услуг).

6. Избегайте систематической непрофильной деятельности вашей компании, навязываемой вашими бизнес-партнерами. Например, партнер вашей строительной компании, будучи сам добросовестным налогоплательщиком, предлагает, ссылаясь на общую необходимость снижения издержек, «прокрутить займы» для уменьшения суммы НДС в текущем квартале и поделиться полученной выгодой. Или вам предлагают стать участником тендера «с гарантией победы», но при этом выполнить несвойственные вашей компании функции агента, то есть фактически стать на время транзитной фирмой для денежного потока. Подобные варианты чреваты проверками как со стороны налоговой, так и МВД.

7. Ориентируйтесь на отзывы и рекомендации заслуживающих доверия бизнес-партнеров вашего контрагента и банка, работающего с ним.

8. Изучайте отзывы о данной компании в интернете и других открытых источниках.

Проводите собственные проверки

Пригласите аудитора, который в течение года несколько раз проверит бухгалтерскую отчетность, разъяснит порядок исчисления и уплаты налогов и подскажет, как своевременно устранить ошибки в отчетности и распознать «схемные» налоговые риски.

Соответствуйте ожиданиям налоговой

В отношении каждого налогоплательщика ФНС имеет свой план по сбору налогов, и организация должна соответствовать его минимальным показателям, в крайнем случае не дотягивать до них 10%. Важно поддерживать у налоговиков убеждение, что вы небогатый, но добросовестный налогоплательщик.

С точки зрения приоритетности по отраслевым показателям:

- на первом месте традиционно НДС;

- на втором — страховые сборы с фонда заработной платы;

- далее — налог на прибыль, НДПИ, налог на имущество, подоходный налог.

Как понять, что грядет налоговая проверка?

Поступают запросы о движении средств по расчетному счету

Налоговые инспекторы могут использовать информацию о динамике входящих и исходящих платежей при определении соответствия предприятия отраслевым налоговым показателям, а также для определения уровня его налоговых рисков.

Поступают запросы к контрагентам

Инициируя запросы о предоставлении документов, подтверждающих деятельность, к контрагентам, отдел предпроверочного анализа ИФНС готовится к вынесению рекомендации о выездной или камеральной проверке вашей компании.

Звучат требования к контрагентам о встречных проверках

Это прямой сигнал о том, что решение о проверке вашего предприятия в ИФНС уже принято.

Ваш расчетный банк систематически требует предоставить информацию (договоры, счета, счета-фактуры, накладные и т п.), подтверждающую правомерность входящих и исходящих платежей

Скорее всего, служба финансового мониторинга банка заинтересовалась вопросами законности деятельности вашей фирмы и уже передала запрос о проведении проверки в Росфинмониторинг и параллельно в налоговый орган.

Вас вызвали в налоговую инспекцию для дачи объяснений по хозяйственной деятельности

Это одно из предпроверочных или «психологических» мероприятий, имеющих цель заставить налогоплательщика платить больше налогов, чем сейчас (вызов «на комиссию»). Достаточно часто протокол подобной беседы становится основанием для вынесения постановления о проверке.

Как подготовиться к налоговой проверке?

Приведите первичную документацию организации в соответствие с документацией контрагентов

На предприятии и у контрагентов первые и вторые экземпляры документов должны быть одинаковыми, на них должны иметься идентичные подписи, печати и одинаковая нумерация.

Оповестите всех контрагентов организации о том, что к ним, возможно, придет встречная проверка

Они должны быть готовы выйти на нее, чтобы подтвердить факт хозяйственной деятельности. Если подтверждения нет, то перечисленные им средства, отнесенные на затраты, будут признаны чистой прибылью предприятия — с доначислением НДС, налога на прибыль, пеней и штрафов. Предупреждая контрагентов, вы можете надеяться, что при запросе налоговых органов они тоже предупредят вас.

Приведите в соответствие почтовый, юридический и фактический адрес предприятия

Нужно либо внести изменения в учредительные документы и привести юридический адрес в соответствие с фактическим, либо встать на учет по месту нахождения организации.

Подготовьте офис к визиту налоговиков

Там должны находиться только те документы, наличие которых юридически обоснованно и законно. Необходимо по максимуму ограничить информацию, которая будет поступать к налоговикам. Лишних сведений на бумажных и электронных носителях, а также печатей и штампов, не имеющих отношения к деятельности предприятия, быть не должно.

Выделите для проверяющих отдельное помещение

Все требуемые документы нужно приносить туда. Нельзя допустить, чтобы инспектор свободно ходил по офису, беседовал с любым сотрудником, заглядывал во все компьютеры. Иначе поток получаемой им информации станет неконтролируемым. Организуйте проверяющим «чайный столик» в том же помещении, где они находятся.

Подготовьте сотрудников к визиту налоговиков

Персонал должен знать, что нужно говорить инспекторам, внятно объяснять, чем занимается ваша компания. Лучше, чтобы с налоговиками общался бухгалтер, имеющий опыт прохождения выездных налоговых проверок. Постарайтесь исключить возможность общения с проверяющими остальных сотрудников.

Пригласите налогового консультанта, юриста или адвоката

Они будут защищать ваши права и налоговые интересы, следить, чтобы проверка шла так, как необходимо вам. Опытный налоговый адвокат позволит найти правильный баланс отношений между проверяющими и проверяемыми.

Если сотрудников вызовут для дачи объяснений, их слова не должны противоречить друг другу и сведениям в официальных документах

У персонала могут спрашивать, например, какого числа и в каком размере выплачивается зарплата, чтобы затем сравнить ответ с суммами в ведомостях.

Будьте готовы к участию в проверке экспертов

Налоговики имеют право привлекать экспертов: юристов, бухгалтеров, оценщиков, отраслевых экспертов и т д. Экспертиза назначается в случае, если для разъяснения возникающих вопросов требуются специальные знания в науке, искусстве, технике или ремесле. Как показывает арбитражная практика, такими основаниями может быть необходимость:

- установить подлинность документов;

- восстановить документ;

- уточнить рыночную стоимость товаров, работ, услуг;

- определить, соответствуют ли материалы, компоненты, которые используются в фирме, объему продукции или технологии ее производства;

- определить, какие ремонтно-строительные работы были выполнены (капитальный ремонт, текущий ремонт, реконструкция).

В проведении проверок могут быть задействованы и свидетели

В качестве свидетеля для дачи показаний может быть вызвано любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля. Показания свидетеля заносятся в протокол, однако с протоколом может знакомиться только лицо, давшее показание. Налогоплательщик может ознакомиться с таким протоколом только после вручения ему акта налоговой проверки.

Павел Гагарин, председатель совета директоров аудиторско-консалтинговой группы «Градиент Альфа»

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

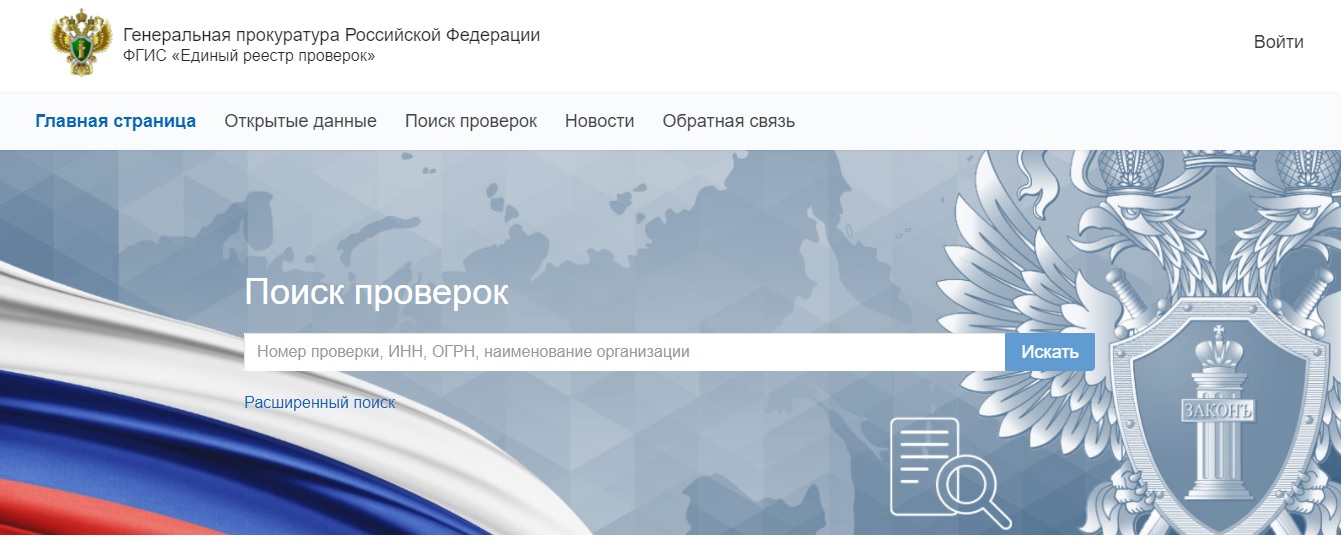

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Читайте также:

- Ослабление нажима на деревню снижение налогов с колхозов год

- Использование регистров бухгалтерского учета возможно при условии ведения налогового учета

- Резерв по претензиям и искам налог на прибыль

- Размер государственной пошлины может быть уменьшен

- Членские взносы в гск бухгалтерский и налоговый учет проводки