Как доказать реальность сделки которую налоговая посчитала фиктивной

Опубликовано: 13.05.2024

Правильно и полно оформленные документы помогут минимизировать налоговые риски в части признания сделок с поставщиками реальными. Однако претензий инспекторов не избежать, если контрагент признан недобросовестным.

На сегодняшний день одни из самых распространенных претензий налоговиков связаны с наличием в финансово хозяйственных отношениях компаний «проблемных» поставщиков. Инспекторы признают неправомерным получение фирмой налоговой выгоды в результате предъявления вычетов при исчислении НДС, включения в состав расходов затрат при расчете налога на прибыль в случае, если контрагенты, у которых были приобретены товары (работы, услуги), отвечают признакам «проблемных». Учитывая сложившуюся судебную практику, арбитры зачастую поддерживают налоговиков и разбирательства заканчиваются не в пользу компаний. Доказательная база по такого рода вопросам основывается на трех главных составляющих:

- исследование товарных потоков;

- исследование денежных потоков;

- установление взаимозависимости между участниками схемы и наличие налоговой выгоды.

Учитывая это, фирме с каждым годом необходимо уделять все больше внимания вопросам проявления осмотрительности и осторожности при выборе контрагентов. На практике часто встречаются ситуации, когда компанией и осмотрительность была проявлена, и проверка контрагента проводилась перед заключением договора, и отчетность контрагент сдает, но претензии у инспекторов в ходе налоговых проверок все же возникают. Причины претензий могут быть следующие. Первая — контрагент является только посредником, так называемой фирмой-прокладкой, по факту не ведущей никакой деятельности, а только пропускающей через себя денежные потоки. Вторая — контрагент не полностью показал обороты по сделкам, тем самым занизил свои налоги и, из-за природы возвратности НДС, сократил вашей компании шансы на получение вычета по НДС. Конечно, все это нужно еще доказать в рамках контрольных мероприятий по проверкам, но никто от таких претензий не застрахован. И главное, в последнее время складывается тенденция, что основополагающим фактором для принятия решения судами является подтверждение именно реальности произведенных операций. Причем данного рода подтверждение зачастую ложится на плечи компаний, а не налоговиков.

При наличии и предоставлении арбитрам объективных доказательств, подтверждающих реальность проведенной сделки, фирма имеет значительные шансы одержать победу в судебном споре. Кроме того, Президиум ВАС РФ 1 указал, что факты недобросовестности контрагента компании в отсутствие иных фактов и обстоятельств не могут рассматриваться в качестве основания для признания налоговой выгоды необоснованной.

Собираем и приводим доказательства

Для доказательства того, что хозяйственные операции с контрагентом действительно были совершены, особое внимание нужно уделить составлению первичных документов (накладных, актов выполненных работ или оказанных услуг, отчетов исполнителей, передаточных актов, счетов на оплату, а также счетов фактур, технических заданий, заявок и др.). В зависимости от предмета договора, который заключает фирма, пакет документов будет различен. Однако есть и общая «первичка», которая вам поможет. Во первых, это, конечно же, договор со всеми приложениями и дополнениями. Чем подробнее в нем будут описаны условия, спецификации, ответственные лица и прочее, тем больше шансов доказать реальность сделок. Во вторых, это счет-фактура. При его наличии у фирмы возникает право на получение вычета по НДС. В третьих, это платежные документы.

Также необходимо сохранять сведения о том, что у контрагента имелись трудовые и материальные ресурсы, необходимые для исполнения условий договора. Эти сведения докажут, что у поставщика были собственные или арендованные офисные, складские, производственные помещения (в зависимости от предмета договора), квалифицированный персонал, оборудование, автотранспорт и прочее. Подтвердить наличие ресурсов можно с помощью представленных контрагентом копий договоров аренды помещений, автомобилей и оборудования, паспортов транспортных средств (ПТС), свидетельств о праве собственности на объекты недвижимости, актов ввода в эксплуатацию основных средств, штатного расписания и иных документов. Кроме того, целесообразно сохранять всю официальную и неофициальную переписку с представителями контрагента. При этом, если вы еще и подтвердите документально полномочия людей, через которых заключались договоры и велась переписка, это будет весомым доказательством, что сделки не носили фиктивный характер.

Рассмотрим более подробно, какие документы могут доказать реальность сделки в зависимости от ее предмета.

Предметом договора является товар

При изучении реальности сделок по договору поставки товаров налоговые инспекторы в основном обращают внимание на доставку данных товаров. Ведь доказать наличие товаров спустя длительный период времени почти невозможно. Исключением является случай, когда товары уникальны, имеют индивидуальный номер (присвоенный производителем), по которому можно проследить их движение. В такой ситуации при заключении договоров на поставку необходимо прописать в условиях обязательное наличие приложений к договорам, в которых будет отражена спецификация с указанием уникальных номеров этих товаров. Когда фирма занимается дальнейшей перепродажей, то отгрузку товаров также лучше производить со ссылкой на данные номера. Если же оборудование приобретено для собственного использования, то доказательством его наличия будут служить акты инвентаризации данного оборудования, а также инвентарные карточки, подтверждающие постановку на учет.

Рассмотрим более сложную ситуацию, когда фирма приобретает товар, не имеющий каких-либо уникальных номеров или данных, по которым можно было бы его идентифицировать. В таком случае реальность операций по приобретению, дальнейшей перепродаже или использованию в производстве помогут подтвердить:

- документы складского учета фирмы;

- книги покупок и продаж;

- внутризаводские накладные;

- маршрутные карты движения вторсырья по предприятию;

- пропуска на территорию предприятия;

- входной контроль приобретенного товара (результаты химической экспертизы);

- документы компании о дальнейшей реализации того же товара;

- документы на перевозку и транспортировку и т. д.

О том, что данные документы могут подтверждать реальность хозяйственных операций, свидетельствует и судебная практика 2 .

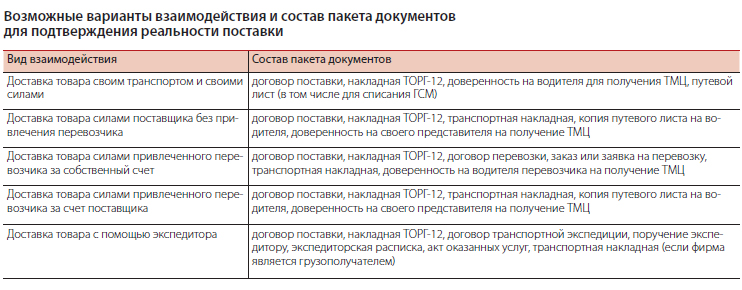

Наличие тех или иных документов для подтверждения реальности поставки будет зависеть и от того, на кого возложена обязанность по перевозке. Возможные варианты взаимодействия при поставке товара и состав пакета документов, который необходим при каждом варианте, рассмотрим в таблице.

Во всех перечисленных выше случаях при заключении договора поставки необходимо подробно изложить условия поставки с указанием, за чей счет, чьими силами и в какой срок она будет произведена. Также нужно описать весь комплект документов, на основании которого будет проводиться приемка данного товара.

Если дело все-таки дошло до суда, фирме очень помогут показания ее работников склада или охраны, которые непосредственно пропускают автотранспорт на территорию. Показания, содержащие сведения о том, что, действительно, данный транспорт проезжал на территорию компании, на него был выписан пропуск, водитель сдавал товары, а работник склада их принимал, помогут перевесить чашу доказательной базы в вашу сторону. Эти показания стоит также подтвердить журналами по учету въезжающего на территорию склада автотранспорта и журналами для регистрации выписываемых пропусков на автомобили и водителей.

Предметом договора являются услуги

Особенность любых услуг (в том числе консультационных, информационных и юридических) состоит в том, что они не имеют материального выражения. Услуги реализуют и потребляют в процессе их оказания 3 . Поэтому фирме-заказчику еще до заключения договора целесообразно прийти к соглашению с исполнителем о составе документов, которыми будет оформлено оказание услуг, сохраняя переписку по согласованию этого перечня.

Доказать реальность и документально подтвердить расходы по сделкам помогут, прежде всего, договор, акт об оказании услуг и платежные документы. Договор об оказании консультационных, информационных, юридических и иных аналогичных услуг считается заключенным, если в нем перечислены конкретные действия, которые обязан совершить исполнитель, либо указана определенная деятельность, которую он обязан выполнить 4 .

В договоре об оказании консультационных (информационных) услуг следует указать, каким образом исполнитель будет консультировать заказчика:

- письменно (посредством электронной почты или переписки на бланках исполнителя);

- устно (непосредственно с выездом в офис или по телефону);

- в форме проведения семинаров или тренингов (для определенных отделов компании).

Если услуги планируется оказывать с привлечением сторонних специалистов или организаций, в договоре нужно закрепить такое условие с указанием конкретных данных (при наличии подобных сведений на дату заключения договора). Также в договоре прописывают критерии, которым должны соответствовать оказываемые услуги. Например, указать, что консультации по сложным вопросам бухучета и налогов проводят только специалисты определенного уровня (аудиторы, имеющие квалификационные аттестаты). В акте об оказании услуг нужно сделать ссылку на договор, на основании которого предоставляются услуги, и привести подробное содержание фактически оказанных услуг, период их оказания и стоимость. Также в акте указывают, что исполнитель оказал услуги своевременно и в полном объеме (если, конечно, это действительно так), и включают фразу об отсутствии у сторон взаимных претензий к объему, срокам и качеству оказанных услуг. На необходимость отражения перечисленных сведений в акте об оказании консультационных услуг указал Президиум ВАС РФ 5 . Затем акт подписывают уполномоченные представители исполнителя и заказчика.

В зависимости от вида приобретаемых услуг и предмета договора компании следует иметь:

- техническое задание (заявку) исполнителю либо программу оказания услуг (план мероприятий);

- отчет исполнителя или другой аналогичный документ, содержащий подробные сведения о фактически оказанных услугах (наличие отчета исполнителя, в котором указаны подробные сведения о фактически оказанных услугах, даны те или иные рекомендации заказчику либо сделаны определенные выводы, имеющие практическое значение, существенно облегчит фирме-заказчику обоснование необходимости произведенных затрат);

- вопросы заказчика, оформленные в письменном виде и адресованные исполнителю (если предметом договора является предоставление консультаций, например, по вопросам налогообложения);

- письменные ответы, экспертные заключения, разъяснения, рекомендации, справки и другие документы, составляемые исполнителем в процессе оказания услуг по договору.

Если в стоимость оказанных услуг включен НДС, для применения налогового вычета заказчику необходим счет-фактура, выставленный исполнителем.

По договорам на оказание услуг рекомендуем сохранять любые документы и сведения, которые помогут подтвердить, что нематериальные по своей сути услуги действительно оказаны. Это могут быть, например, отчеты о проведенном исследовании рынка, об оказании информационных услуг, текст предоставленной консультации, распечатки телефонных переговоров с исполнителем, докладная записка по результатам консультации и прочее.

Согласно постановлению Пленума ВАС РФ 6 , расходы должны быть связаны с деятельностью фирмы, направленной на получение дохода. При этом речь идет именно о намерениях и целях (направленности) указанной деятельности, а не о ее фактическом результате.

Таким образом, компания, заключившая договор на приобретение консультационных и иных подобных услуг, должна быть готова не только подтвердить их получение надлежащими документами, но и обосновать необходимость этих услуг, доказать реальность оказания исполнителем, а также убедить проверяющих в том, что цены на услуги не были завышены. Однако даже при оправданности расходов фирмы на консультационные, информационные и другие аналогичные услуги и наличии у нее всех необходимых подтверждающих документов нередко свою правоту ей приходится доказывать в суде.

Если предметом договора являются работы

Что касается работ, то пакет документов будет почти такой же, как и при оказании услуг. Единственным и самым существенным отличием является то, что форма акта выполненных работ утверждена законодательно. Одной из важнейших является форма Акта о приемке выполненных работ (форма № КС-2 7 ).

По поводу подтверждения реальности работ высказался Президиум ВАС РФ 8 . Он дополнительно сориентировал компании на то, что им следует:

- проверять у контрагентов наличие необходимого имущества, материальных и трудовых ресурсов, лицензий на выполнение соответствующих видов работ;

- предварительно оценивать деловую репутацию, платежеспособность контрагента, а также риск неисполнения обязательств и обеспечение их исполнения;

- доказывать, что с заказчиком субподрядных работ были согласованы характер и объемы выполненных работ, а сотрудники подрядчиков находятся на территории строительного объекта.

- кто и чьими силами их будет выполнять;

- на основании какой документации;

- в какие сроки;

- являются ли данные работы опасными и нужны ли какие-либо формы допуска для выполнения этих работ и прочее.

В зависимости от нюансов, изложенных в договоре, каждое из условий должно быть подкреплено документально. Все документы должны быть подписаны обеими сторонами сделки. В дальнейшем весомым аргументом в подтверждении реальности приобретения работ послужит доказательство того, что они были перепроданы или использовались в производстве самой фирмы, например:

- трехсторонние акты приема-передачи работ (при субподряде);

- калькуляции времени выполнения работ (об-щих и собственными силами);

- расчеты, подтверждающие, что собственными силами (без привлечения субподрядчиков) принятые и оплаченные заказчиком работы выполнить было невозможно.

Указанные выше рекомендации составлены на основании законодательства РФ и практики его применения. Правильно и полно оформленные комплекты документов помогут минимизировать налоговые риски. Однако претензий инспекторов не избежать, если контрагент признан недобросовестным. В данном случае от полноты комплекта документов, подтверждающих реальность сделок, и правильности его оформления будет зависеть успех компании в отстаивании своих интересов в суде.

Подтверждаем консультационные услуги в суде

Рассмотрим реальное дело (пост. Десятого ААС от 24.08.2011 № 10АП-6210/11), когда фирма приобретала информационно-правовые услуги в области бухучета у другой. Причем директором обеих являлось одно и то же физлицо. Инспекторам были представлены: договоры на оказание информационно-правовых услуг, акты об оказании услуг, реестры оказанных услуг (так как в актах не было расшифровки).

Факт исполнения обязательств по договору подтвердили акты сдачи-приемки. Ведь налоговое законодательство не содержит конкретных определенных требований к сведениям в документах, подтверждающих реальность оказанных услуг, и не ставит в зависимость правомерность исключения из налогооблагаемой прибыли расходов на консультационные услуги от степени конкретизации их в отчетных документах.

Одним из оснований непринятия к учету инспекцией спорных расходов было также то, что директором фирмы-заказчика и исполнителя являлось одно и то же лицо. Судьи решили, что такой подход налоговиков формален и противоречит положениям гражданского законодательства о сущности и правовой природе юридического лица. Участвуя в хозяйственной деятельности, юрлицо выступает от своего имени и в своих интересах, независимо от того, кто представляет его интересы (ст. 48, 53 ГК РФ). Аффилированность или взаимозависимость лиц сама по себе также не является наказуемым деянием. Каждое юрлицо является самостоятельным субъектом экономической деятельности. Говорить о том, что учредитель оказывал помощь сам себе, с правовой точки зрения, некорректно. Естественным его желанием был контроль и оказание помощи со стороны более экономически сильной организации более слабой.

Сноски:

1 пост. Президиума ВАС РФ от 20.04.2010 № 18162/09 по делу № А11-1066/2009, ВАС РФ в определении от 12.03.2010 № ВАС-18162/09 по делу № А11-1066/2009

2 пост. ФАС МО от 01.08.2011 № КА-А40/7974-11-2, от 05.09.2011 № А41-10472/10

3 п. 5 ст. 38 НК РФ

4 п. 1 Информационного письма Президиума ВАС РФ от 29.09.1999 № 48

5 пост. Президиума ВАС РФ от 20.01.2009 № 2236/07 по делу № А40-11992/06-143-75

6 пост. Пленума ВАС РФ от 12.10.2006 № 53

7 утв. пост. Госкомстата России от 11.11.1999 № 100

8 пост. Президиума ВАС РФ от 25.05.2010 № 15658/09

Фиктивность сделки и нереальность расходов – одна из самых частых претензий инспекторов. Обычно контролеры выдвигают ее, если у налогоплательщика есть контрагенты с сомнительными признаками. Мол, сделки с ними прошли лишь на бумаге, поэтому по ним нельзя ни получить вычеты НДС, ни признать расходы.

Чаще всего налогоплательщики защищаются, предъявляя правильно оформленную «первичку» и доказывая, что расходы были направлены на получение дохода. Но иногда в ход идут и более оригинальные аргументы. Анализ свежей судебной практики позволяет выделить четыре новые тенденции в доказывании реальности затрат.

Отказное решение третейского суда как аргумент в пользу компании

Некоторые общества пытаются доказать реальность сделки от противного. Для этого организация как бы соглашается с тем, что товары, работы или услуги не были получены, произведены или оказаны. И обращается в третейский суд с требованием признать сделку неисполненной по причинам, указанным налоговиками, а также взыскать с контрагента все полученное по ней.

Если у ответчика есть правильно оформленные первичные документы, то суд, скорее всего, подтвердит реальность сделки. Тем более что сам истец заинтересован в проигрыше спора.

Почему суд третейский, а не арбитражный? Дело в том, что третейский суд можно создать самостоятельно для рассмотрения конкретного спора или же он может действовать на постоянной основе при каком-либо юрлице (ст. 3 Федерального закона от 24.07.02 № 102-ФЗ «О третейских судах»). По соглашению сторон такая структура может рассматривать любой спор, касающийся гражданских правоотношений (п. 1 ст. 1 закона № 102-ФЗ). В итоге решение будет получено гораздо быстрее и его содержание можно с большой долей вероятности спрогнозировать.

Для создания третейского суда, который решит конкретный спор, стороны выбирают туда нечетное количество членов. Хотя бы один из них должен иметь высшее юридическое образование – он становится председателем (п. 2 ст. 8 закона № 102-ФЗ). Плюс стороны совместно в письменной форме оговаривают порядок работы суда, принятия им решения по делу и выплаты вознаграждения судьям.

Конечно, решения третейского суда имеют силу только для сторон спора (ст. 31 закона № 102-ФЗ). Налоговый орган таковой не является. Кроме того, третейский суд в этой ситуации сделает выводы лишь о реальности сделки, никак не касаясь вопросов налогообложения.

Поэтому, несмотря на имеющееся решение, арбитражный суд примет дело к производству. Причем в ходе его рассмотрения государственные судьи вовсе не обязаны безоговорочно соглашаться с коллегами (к примеру, постановление Президиума ВАС РФ от 03.04.07 № 14715/06).

Но, как показывает практика, наличие третейского решения – очень сильный аргумент. Арбитражный суд не может просто проигнорировать его. Поэтому налоговикам, скорее всего, придется сначала оспаривать решение третейского суда, а только потом продолжать дело в арбитраже. А это сделать намного сложнее, чем просто сослаться на то, что контрагент обладает признаками однодневки, следовательно, не мог исполнить сделку.

Так, в деле, рассмотренном Федеральным арбитражным судом Московского округа, одним из доказательств реального характера отношений было решение третейского суда (постановление от 12.03.10 № КА-А41/1727-10). Налоговики обвиняли организацию в том, что безнадежный долг контрагента, который она включила в расходы, был создан искусственно. Однако налогоплательщик указал, что реальность задолженности признана решением третейского суда, и это стало решающим аргументом в деле.

Помог такой документ и в деле, которое рассматривал Федеральный арбитражный суд Западно-Сибирского округа в постановлении от 04.08.08 № Ф04-4634/2008(8957-А46-40). Суд принял во внимание наличие решения третейского суда в качестве доказательства реальности правоотношений с однодневкой, расходы по которым налоговики признавать отказывались.

Несмотря на действенность этого довода, у налоговиков есть еще одна возможность оспорить сделку. Подать в арбитраж иск о признании сделки нарушающей основы правопорядка и морали. Мол, она направлена на уклонение от уплаты налогов, поэтому является аморальной (определение КС РФ от 08.06.04 № 226-О, постановление Федерального арбитражного суда Московского округа от 30.05.07 № КГ-А40/13293-06). В этом случае третейское решение по поводу реальности сделки аргументом в пользу компании уже быть не может.

Но компания может снова обратиться в третейский суд с требованием признать сделку противной основам правопорядка и нравственности. И снова проиграть дело. Однако исход такого дела в арбитражном суде, в силу расплывчатости рассматриваемых им понятий, предсказать уже труднее.

Последующие операции с имуществом подтвердят реальность его приобретения

Если налоговики оспаривают реальность сделки с материальными объектами или имущественными правами, возможен иной подход к защите. В частности, это касается материалов, товаров, основных средств, ценных бумаг, нематериальных активов и т. д. В качестве аргумента суду можно представить сведения о дальнейшей судьбе этого имущества или прав. Ведь если налогоплательщик использовал их в производстве, продал или владеет ими до сих пор, то сделка по их приобретению явно была реальной.

Этот же аргумент может сработать как для доказательства реальности расходов, так и при защите права на вычет НДС.

Так, в деле, рассмотренном постановлением Федерального арбитражного суда Московского округа от 11.03.10 № КА-А40/1399-10, налоговый орган отказал компании в вычете по НДС, посчитав сделки с сомнительными контрагентами нереальными. Однако судьи указали, что по дальнейшей реализации товара, полученного от однодневок, инспекция начислила НДС. Следовательно, она не сомневается в том, что имущество действительно находилось какое-то время в собственности проверяемого общества.

Федеральный арбитражный суд Поволжского округа в аналогичной ситуации также отметил, что начисленный НДС при последующей перепродаже спорного товара налоговым органом был принят и не оспаривался (постановление от 01.07.10 № А55-29852/2009).

В постановлении от 09.03.10 № 15574/09 Президиум ВАС РФ рассмотрел дело, где налоговики ссылались на нереальность приобретения лизинговой компанией имущества. Однако общество предоставило суду доказательства того, что этот объект был получен, оплачен и передан в дальнейшем в лизинг. Причем лизингополучатель исправно платит деньги за использование этого актива, что было бы странным, если бы объекта в реальности не существовало. Суд счел такие аргументы вполне убедительными.

Федеральный арбитражный суд Поволжского округа в постановлении от 17.04.09 № А06-149/2008 пошел еще дальше. Судьи указали, что при исключении из расходов стоимости имущества ввиду нереальности его приобретения нереальной становится и его дальнейшая реализация. Следовательно, налоговики должны были исключить из доходов суммы, полученные налогоплательщиком в результате такой продажи. А поскольку они этого не сделали, значит, в существовании объектов они на самом деле не сомневаются.

Фиктивное основное средство нельзя облагать налогом на имущество

Парадоксальная ситуация складывается, когда налоговики при проверке отказывают в признании амортизационных отчислений по основному средству, ссылаясь на фиктивность его покупки. Но в то же время соглашаются с начислением налога на имущество по этому же объекту. Получается, инспекторы облагают налогом то имущество, в реальности существования которого они сомневаются. Этот факт может стать аргументом в пользу организации.

Одна из компаний попросила Минфин России дать письменные пояснения по похожей ситуации. В письме от 21.07.10 № 03-03-06/1/477 чиновники затруднились разрешить противоречие, по сути, не ответив на вопрос, а приведя лишь общие ссылки на нормативную базу.

Представляется, что контраргумент у налоговиков есть только один. Пока не доказана фиктивность расходов, произведенных на то или иное имущество, объект считается реально существующим. Мол, поэтому налог на имущество они не оспаривают.

Но после проверки, в результате которой контролеры сами исключили расходы на покупку основного средства, нет никаких оснований продолжать облагать спорный объект налогом. Ведь, по мнению налоговиков, он никогда не приобретался обществом. По крайней мере, за ту сумму, что указана в качестве первоначальной стоимости.

Тем более, что проверяющие обязаны выявлять все искажения налоговой базы, которые привели не только к образованию недоимки, но и к переплате налога в бюджет.

В сложившейся ситуации у компании есть основания потребовать возврата излишне уплаченного налога на имущество. Или же использовать факт его уплаты как аргумент в суде.

Сторонний эксперт докажет обоснованность расходов

В ряде случаев, когда налоговики оспаривают не реальность расходов, а доказывают искусственное завышение их стоимости, эффективной мерой защиты может стать привлечение стороннего эксперта. То есть специалиста, обладающего соответствующими знаниями и доказательствами наличия таких знаний: дипломами, сертификатами и опытом работы.

Суд может сам приглашать экспертов для участия в производстве по делу по требованию одной из сторон (ст. 82 Арбитражного процессуального кодекса). Экспертизу может проводить как сотрудник государственного экспертного учреждения, так и негосударственный эксперт (п. 1 и 2 постановления Пленума ВАС РФ от 20.12.06 № 66). Но и отказ суда назначить экспертизу не лишает налогоплательщика права обратиться к специалисту самостоятельно.

В налоговых спорах не так часто встречаются ссылки на экспертные заключения, поскольку эта процедура обычно стоит недешево. Хотя в случае выигрыша расходы можно будет взыскать с налогового органа.

Чтобы результат экспертизы стал действенным аргументом, перед экспертом ставятся такие вопросы, ответы на которые будут заведомо в пользу компании. К примеру, дадут представление о том, что за услуга была приобретена и какая от этого получена экономическая выгода. Тогда инспекторам вряд ли будет что ответить на аргументы экспертизы.

Например, Федеральный арбитражный суд Северо-Кавказского округа рассматривал такое дело. Налоговики оспаривали размер расходов на ремонт, подозревая их завышение с помощью однодневок. Однако организация представила суду заключение эксперта, согласно которому реальная стоимость выполненного ремонта не только не была меньше, но даже превысила сумму расходов, отнесенную обществом на затраты. В результате суд принял решение в пользу общества (постановление от 30.06.10 № А32-21388/2009-5/183).

Аналогичная ситуация была рассмотрена и в определении ВАС РФ от 26.04.10 № ВАС-5147/10. Она касалась расходов на ремонт и реконструкцию арендованного имущества. Грамотно оформленная «первичка» и заключение эксперта не дали оснований передать дело на рассмотрение Президиума ВАС РФ. Выигрыш остался за налогоплательщиком.

Федеральный арбитражный суд Волго-Вятского округа в постановлении от 06.09.10 № А38-3439/2009 рассмотрел спор о том, являются ли произведенные обществом работы ремонтом или реконструкцией основного средства. И здесь компании удалось отстоять выгодную для себя точку зрения, передав суду соответствующее заключение независимого эксперта.

Сделки, которые совершаются не в реальности, а на бумаге, – предмет деятельности фирм-однодневок, с которыми постоянно сражается налоговая служба. Если контрагент будет заподозрен в «проблемности», налоговики в ходе проверки могут попытаться доказать, что хозяйственная операция не имела места в действительности, а только значится таковой по документам. И даже если в настоящий момент все хорошо, в будущем контрагент может быть взят проверяющими органами на заметку. Поэтому всегда лучше иметь на руках доказательства чистоты и добросовестности совершения сделки в тот момент, когда это происходило.

Вопрос: Как в целях соблюдения требований п. 2 ст. 54.1 НК РФ подтвердить реальность исполнения сделки именно контрагентом (какими документами)? В течение какого времени нужно хранить документы, подтверждающие выполнение мероприятий по должной осмотрительности?

Посмотреть ответ

Рассмотрим, как можно противодействовать попыткам налоговиков признать сделку не имевшей места в действительности.

Кто и что должен доказывать

Если контрагент, с которым фирма имела финансовые дела, признан недобросовестным (иными словами, относится к числу «однодневок»), проверок налоговых органов не избежать. Инспекторы будут рассматривать каждую сделку на предмет получения неправомерной налоговой выгоды. При этом они изучают:

- движение денежных и товарных потоков (ведет ли фирма деятельность или только «пропускает» через себя деньги и товары);

- возможную взаимозависимость участников сделки;

- вероятность налоговой выгоды.

Каждое из этих положений в отдельности еще не является доказательством ненадежности контрагента. Поэтому, несмотря на то что бремя доказательств законодательно лежит на налоговой, в интересах фирмы подтверждать реальность своих сделок самостоятельно. При установлении фиктивности договоров фирма, совершившая сделку с однодневкой, может быть лишена вычета по НДС и/или списания расходов по налогу на прибыль.

ВАЖНО! Налоговая инспекция должна доказать, что сделок с недобросовестным партнером в действительности НЕ БЫЛО, а фирма-налогоплательщик – опровергнуть это утверждение, доказав реальность сделок.

На что «смотрит» налоговая

Что именно вменено в обязанность налоговикам в качестве поиска доказательств:

-

Подконтрольность недобросовестного партнера налогоплательщику. Если будет выявлена финансовая или иная зависимость контрагента от фирмы, с которой он заключил сделку, то совершенно ясно, что это сделано с целью получения налоговой выгоды. Создавать фирмы-однодневки запрещено законом, а в этой ситуации налогоплательщик не мог не знать, что он сотрудничает с такого рода контрагентом.

ОБРАТИТЕ ВНИМАНИЕ! Такого рода нарушение встречается не так часто, добросовестные фирмы предпочитают не идти на сознательное нарушение закона и не создавать собственных однодневок.

Почему именно этот партнер. Чаще встречается ситуация, когда контрагенты не связаны между собой. Если один из них оказался недобросовестным, налоговая будет исследовать вопрос, почему он был выбран для сотрудничества. Причины выбора контрагента очень важны в доказательстве реальности сделки. Вот почему крайне важно уделять внимание проверке благонадежности потенциального партнера до совершения сделок.

Подписи на документах. Все документы, подписанные от имени контрагентов, должны иметь подписи лиц, имеющих на это соответствующие полномочия. Если окажется, что таковых полномочий подписавшее лицо не имело либо оно вообще не установлено, сделка может быть признана фиктивной.

К СВЕДЕНИЮ! Несовпадающие подписи не могут служить единственным доказательством, особенно в суде, ведь в реальной жизни у партнеров редко имеются возможности производить сличение подписей в паспортах уполномоченных лиц и на документах при заключении сделки.

- существует ли установленный порядок отбора контрагентов;

- если существует, был ли он нарушен в случае выбора данного контрагента;

- имел ли налогоплательщик дело с другими недобросовестными агентами раньше;

- как именно проверялась платежеспособность потенциального партнера, его деловая репутация, наличие необходимых условий для выполнения сделки;

- как оценивалась коммерческая составляющая сделки.

Формирование доказательной базы

Чтобы сформировать доказательства фиктивности сделки, сотрудники налоговой будут обращать внимание на такие обстоятельства и подробно их анализировать:

- Предварительный контакт. Были ли предварительные встречи или звонки между руководством или уполномоченными лицами налогоплательщика и потенциального партнера? Отсутствие личных контактов – почти гарантия нереальности сделки.

- Доказательства обсуждений. Обговаривались ли условия сделки? Если да, то, значит, она имела место в действительности. Подтверждения могут быть документальные (например, проект договора) и свидетельские.

- Осведомленность налогоплательщика. Знает ли контрагент, где именно находятся, к примеру, склады или торговые площади партнера? Если сделка имела место, он не может быть не осведомлен о таких важных моментах.

- Как получили информацию о контрагенте? Налоговая заинтересуется, откуда налогоплательщик получил сведения о партнере, если у того нет своего сайта, он не размещал рекламу в СМИ, не имеет рекомендаций от других партнеров и т.п.

- Проверяли ли лицензию? Если для осуществления деятельности контрагенту была необходима лицензия, а он ее не имеет, то налицо недостаточная проверка его добросовестности.

Рекомендации добросовестным налогоплательщикам

Самым простым способом избежать неприятностей с налоговой был бы совет не сотрудничать с однодневками. Однако от столкновения с ними никто не застрахован. Даже самая тщательная предварительная проверка может не дать негативных результатов, и при этом в контрагентах окажется недобросовестный партнер.

Например, фирма давно работает с данным контрагентом, не сомневается в нем, заказывает товар или услугу, и слышит ответ: «Это мы делаем через такую-то компанию». Товар получен, но потом выясняется, что «такая-то» компания оказалась однодневкой, и вот у добросовестного налогоплательщика появляются проблемы. Если он сможет доказать, что сделка была реальной, недобросовестность контрагента в данном контексте не будет иметь значения – он получит свой вычет НДС и включение расходов в базу налога на прибыль. Поэтому нужно позаботиться о своевременной фиксации доказательств, которые будут признаны налоговиками или судом.

ВНИМАНИЕ! Если фирма получила запрос из налоговой о предоставлении документов, касающихся взаимоотношений с тем или иным агентом, это повод не ждать налоговой проверки, а исчерпывающе оказать свою добросовестность.

Доказательства предварительной проверки контрагента

Необходимо сохранять все данные проверки будущего партнера в виде бумажных документов или их сканов или скринов в электронном виде. Проверка должна проводиться не столько, «чтобы быть спокойным самому», сколько для того, чтобы обелить налогоплательщика в случае претензий к контрагенту. Среди этих документов могут числиться:

- данные из открытых источников (реестры Минюса, ФНС, плательщиков НДС и т.п.);

- дополнительные документы (не только учредительные, но и доказывающие наличие материально-технической базы, необходимой для оказания услуги или поставки товара).

Регламент заключения договоров

С юристом или самостоятельно руководству следует разработать и утвердить внутренний нормативный документ, регламентирующий способ отбора контрагентов, и в дальнейшем не нарушать эту процедуру при отборе новых потенциальных партнеров.

Аккуратная первичка

Следует составить перечень основных хозяйственных операций, которыми занимается фирма, и соответствующий им набор обязательных первичных платежных документов:

- накладные;

- акты выполненных работ или оказанных услуг;

- отчеты о выполненной работе;

- счета-фактуры;

- счета на оплату;

- технические заявки и др.

Набор первичной документации, доказывающей реальность сделки, будет отличаться в зависимости от предмета конкретной сделки: поставка товара, оказание услуги, выполнение работы.

Обязателен контроль составления всей первичной документации, сопровождающей сделку, и ее непременное сохранение. Чем больше корректной первичной документации, тем меньше вопросов у налоговой по поводу реальности сделки.

Дополнительные доказательства

Приведенные выше рекомендации должны стать частью повседневной деятельности компании. Но иногда можно применить и дополнительные доказательства, уже прошедшие «обкатку» судебной практикой:

- Прозрачная дальнейшая судьба предмета сделки. Если налоговые органы сомневаются в реальности сделки с материальными объектами либо правом на имущество, их может убедить отслеживание пути этого товара. Если фирма-налогоплательщик использует их в производстве, продала третьим лицам или они имеются в наличии, сделка не может быть фиктивной.

- Налог на имущество платится только с реальных товаров! Если налоговая признала объект спорной сделки базой налога на имущество, значит, сделка была действительной либо налог на имущество окажется переплаченным. Это может быть дополнительным аргументом против налоговой в суде.

- «От противного». Фирма может обратиться в третейский суд с иском о признании сделки недействительной и взыскании расходов по ней с контрагента. Тогда доказательства реальности сделки будут подтверждены другой инстанцией. Если сделка была реальна, это будет несложно, тем более истец сам в этом заинтересован. Третейское решение – сильный аргумент, хотя формально оно не имеет законодательной силы для арбитражного суда.

- Заключение стороннего эксперта. Закон разрешает налогоплательщику самостоятельно проводить экспертизу по существу дела. Это затратный способ для ответчика, но в случае выигрыша дела расходы возместит налоговая. Экспертиза будет особенно уместна, если налоговики обвиняют в завышении указанных расходов.

- Свидетельские показания. Налоговики могут вызывать свидетелей по своему усмотрению, но если дело доходит до суда, там это право есть и у налогоплательщика. Он подает ходатайство о заслушивании свидетеля, отмечая в нем, какие обстоятельства дела он может прояснить (например, видел, как разгружали привезенный товар и т.п.). Реальность сделки может быть подтверждена свидетельскими показаниями, и чем их больше, тем лучше.

Гораздо лучше и эффективнее не собирать доказательства по факту налоговых требований, а иметь их наготове всегда и по любой сделке, особенно с высоким суммовым порогом или увеличенной степенью риска.

Генезис

Актуальность вопроса о реальности сделок и хозяйственных операций в налоговом праве России возникла не на пустом месте – формированию этого критерия (требования) к операциям налогоплательщика предшествовала длительная история.

Изначально, с момента возникновения новой российской государственности, в налоговом праве России нормы, требовавшие от налогоплательщиков совершать только реальные сделки и операции, отсутствовали.

Борьба налоговых органов со злоупотреблениями налогоплательщиков, связанными с предоставлением фиктивных документов в подтверждение мнимых, совершенных лишь для вида операций и сделок, началась еще в 1990-е гг. и сопровождалась постоянным обращением к нормам Гражданского кодекса РФ, в частности к п. 1 ст. 170 ГК (мнимые сделки).

Кульминацией этой борьбы стали следующие акты толкования российского законодательства о налогах и сборах, в которых было разъяснено:

1) под фактически уплаченными поставщикам суммами налога подразумеваются реально понесенные налогоплательщиком затраты (в форме отчуждения части имущества в пользу поставщика) на оплату начисленных поставщиком сумм налога (Постановление Конституционного Суда РФ от 20 февраля 2001 г. № 3-П);

2) обладающими характером реальных и, следовательно, фактически уплаченными должны признаваться суммы налога, которые уплачиваются налогоплательщиком за счет собственного имущества или денежных средств. При этом передача собственного имущества (в том числе ценных бумаг, включая векселя, и имущественных прав) приобретает характер реальных затрат на оплату начисленных поставщиками сумм налога только в том случае, если передаваемое имущество ранее было получено налогоплательщиком либо по возмездной сделке (и на момент принятия к вычету сумм налога полностью им оплачено), либо в счет оплаты реализованных (проданных) товаров (выполненных работ, оказанных услуг) (Определение КС РФ от 8 апреля 2004 г. № 169-О);

3) налоговая выгода не может быть признана обоснованной, если получена налогоплательщиком не в связи с осуществлением реальной предпринимательской или иной экономической деятельности. Суд устанавливает наличие разумных экономических или иных причин (деловой цели) в действиях налогоплательщика с учетом оценки обстоятельств, свидетельствующих о его намерениях получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности (п. 4, 9 Постановления Пленума Высшего Арбитражного Суда РФ от 12 октября 2006 г. № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды», далее – Постановление № 53).

Таким образом, особое внимание КС РФ и ВАС РФ в рамках исследования правовой природы и существа сделок налогоплательщика для целей налогообложения всегда уделяли вопросу реальности затрат налогоплательщика для целей налогообложения, что вытекает из принципа экономической обоснованности налога, закрепленного в п. 3 ст. 3 и ст. 252 НК РФ.

Критерий реальности – проявление более общей доктрины приоритета существа над формой. При его применении к (по реальному содержанию отсутствующим, но «на бумаге» – присутствующим) фиктивным, мнимым сделкам и операциям налогоплательщика (т. е. операция «имеет форму без экономического содержания») изменяются налогово-правовые последствия совершения указанных сделок и операций: налоговым органом доначисляются недоимки, пени и штрафы по налогам, при этом гражданско-правовая квалификация сделки и исполнения по ней (операций по сделке) не изменяется.

Законодатель воспринял сложившиеся в судебной практике разъяснения и в дальнейшем их придерживался, что нашло отражение в следующих нормах права:

1) каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок (п. 1 ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»);

2) не допускается уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика (п. 1 ст. 54.1 НК РФ, введенной Федеральным законом от 18 июля 2017 г. № 163-ФЗ);

3) обязательство по сделке (операции) должно быть исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону, – как второе условие, соблюдая которое налогоплательщик вправе уменьшить налоговую базу и (или) сумму подлежащего уплате налога (подп. 2 п. 2 ст. 54.1 НК РФ).

Другими словами, на сегодняшний день в НК РФ, судебной доктрине и практике закреплена обязанность налогоплательщика соблюдать принцип (критерий, требование) реальности при совершении сделок и операций для целей налогообложения.

Типовой пример нереальной операции

Для окончательного уяснения ситуации следует привести классический пример злоупотребления по мотиву нереальности, связанного с оформлением и созданием видимости совершения «реальной операции».

Автором статьи такие примеры уже приводились для «АГ-Эксперт». По указанной ссылке желающие могут ознакомиться с материалом подробнее.

Для целей настоящей статьи уместно процитировать один из примеров злоупотребления, связанного с нереальностью операций, здесь:

«…Обществом “А” заявлен налоговый вычет НДС и использовано право на учет расходов по операции закупки рекламно-маркетинговых услуг у общества “Б”. В ходе проверки налоговый орган выявляет, что “Б” оказало услуги в меньшем объеме, чем декларируемый, или не оказывало их вовсе. Например, услуги по размещению рекламы на сайте, которые заявлены в акте к договору, не подтверждены скриншотами, а согласно ответу владельца сайта на запрос инспекции реклама никогда у него не размещалась и существует лишь на бумаге».

Такие эпизоды всегда являются предметом особого внимания налоговых органов при проведении проверок.

Как налоговый орган устанавливает нереальность сделок и операций

Установление реальности сделок в рамках мероприятий налогового контроля является обязанностью налогового органа (п. 5 ст. 82 НК РФ).

Как указано в Письме Федеральной налоговой службы России от 31 октября 2017 г. № ЕД-4-9/22123@ «О рекомендациях по применению положений статьи 54.1 Налогового кодекса Российской Федерации» (далее – Письмо № ЕД-4-9/22123@), в рамках применения положений подп. 1 и 2 п. 2 ст. 54.1 НК РФ налоговому органу следует доказывать, что основной целью совершения налогоплательщиком сделки (операции) являлось не получение результатов предпринимательской деятельности, а получение налоговой экономии (при выявлении фактов несоблюдения условий, указанных в подп. 1 п. 2 ст. 54.1 НК РФ), и (или) что сделка (операция) не исполнена заявленным контрагентом, и налогоплательщик использовал формальный документооборот в целях неправомерного учета расходов и заявления налоговых вычетов по спорной сделке (операции) (при выявлении фактов несоблюдения условий, установленных в подп. 2 п. 2 ст. 54.1 НК РФ).

Налоговые органы должны опровергать реальность спорной сделки (операции) посредством доказывания фактов исполнения обязательств по сделке (операции) иным лицом, нежели лицо, являющееся стороной договора, заключенного с налогоплательщиком, и (или) которому обязательство по исполнению сделки (операции) передано по договору или закону.

Исходя из разъяснений, содержащихся в указанном Письме, установление факта нарушения налогоплательщиком хотя бы одного из приведенных в п. 2 ст. 54.1 НК РФ условий является отдельным обстоятельством, при наличии которого налоговый орган отказывает налогоплательщику в учете расходов и вычетов (подп. 1 п. 2 ст. 54.1 НК РФ, если есть доказательства наличия у налогоплательщика основной цели совершения сделки (операции) – неуплата (неполная уплата) и (или) зачет (возврат) налога (сбора), и (или) подп. 2 п. 2 ст. 54.1 НК РФ, если материалы проверки свидетельствуют, что товар (работа, услуга) предоставлены иным лицом, а не заявленным контрагентом).

Предмет доказывания

Исходя из подп. 2 п. 2 ст. 54.1, п. 1 ст. 122 НК РФ, в предмет доказывания по делам о привлечении к налоговой ответственности за неполную уплату сумм налога (сбора, страховых взносов) в результате занижения налоговой базы (базы для исчисления страховых взносов), иного неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия) по мотивам отсутствия у налогоплательщика реальности исполнения обязательства по сделке (операции) лицом, являющимся стороной договора, заключенного с налогоплательщиком, и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону, будет входить установление налоговым органом факта исполнения обязательств по сделке (операции) иным лицом, нежели лицо, являющееся стороной договора, заключенного с налогоплательщиком, и (или) которому обязательство по исполнению сделки (операции) передано по договору или закону; и (или) доказывание фактов, свидетельствующих о том, что исполнение, предусмотренное спорной сделкой (операцией), выполнено проверяемым налогоплательщиком самостоятельно.

В этих случаях налоговые органы используют такие механизмы, как: получение пояснений от лиц, обладающих информацией об обстоятельствах заключения, совершения, исполнения сделки (операции); проведение осмотров территорий, помещений, документов, предметов с применением технических средств; сопоставление объема поставляемых товаров размеру складских помещений (территорий); инвентаризация имущества; анализ и воссоздание полного баланса предприятия (товарного баланса, складского учета и т.п.); истребование документов (информации), а в необходимых случаях проведение выемки документов (предметов), проведение экспертиз и другие.

Для целей установления фактов выполнения налогоплательщиком работ, услуг собственными силами основными доказательствами могут выступать: информация, прямо или косвенно подтверждающая данный факт, полученная посредством опросов должностных лиц проверяемого налогоплательщика, занятых на производстве; истребования документов (информации) у заказчиков и допросы их должностных лиц, лиц, осуществляющих технический надзор; выявления иных, «непроблемных», контрагентов, выполняющих для налогоплательщика аналогичные работы (услуги), с последующим проведением в отношении них контрольных мероприятий; исследования локальных актов об установлении пропускного режима охраняемых объектов, пропусков, журналов регистрации (Письмо № ЕД-4-9/22123@, Постановления Восьмого арбитражного апелляционного суда от 23 октября 2017 г. № 08АП-12612/17 по делу № А75-2666/2017,Третьего арбитражного апелляционного суда от 28 апреля 2018 г. по делу № А33-13854/2017).

Кроме того, о необоснованности налоговой выгоды в связи с нереальностью операций могут свидетельствовать установленные налоговым органом обстоятельства, подтверждающие возможность влияния предпринимателя на условия и результат экономической деятельности, сделок, искусственность создания условий для использования налоговых преференций, согласованность и скоординированность действий между налогоплательщиком и его поставщиками/подрядчиками/зависимыми лицами либо подконтрольность «фиктивного» поставщика налогоплательщику.

О нереальности хозяйственной операции свидетельствуют и обстоятельства, перечисленные в п. 5 и 6 Постановления № 53, среди которых, в частности: невозможность реального осуществления налогоплательщиком указанных операций с учетом времени, места нахождения имущества или объема материальных ресурсов, экономически необходимых для производства товаров, выполнения работ или оказания услуг; отсутствие управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств; совершение операций с товаром, который не производился или не мог быть произведен в объеме, указанном налогоплательщиком в документах бухгалтерского учета.

Разъяснения Судебной коллегии по экономическим спорам ВС РФ в Определении от 29 ноября 2016 г. № 305-КГ16-10399 по делу № А40-71125/2015 («дело ООО «Центррегионуголь») ориентируют налогового правоприменителя и налогоплательщика на учет действительного (реального) совершения тех хозяйственных операций, которые повлекли затраты налогоплательщика: «В силу взаимосвязанных положений пункта 1 статьи 252, статьи 313 Налогового кодекса при исчислении налога на прибыль налогоплательщик уменьшает полученные доходы на сумму расходов, произведенных им в связи с совершением хозяйственных операций, которые подлежат отражению в налоговом учете полно и достоверно. Таким образом, условием признания понесенных организацией расходов при исчислении налога на прибыль является действительное (реальное) совершение тех хозяйственных операций, которые повлекли затраты налогоплательщика… Применение налоговых вычетов по налогу на добавленную стоимость связывается с приобретением товаров (работ, услуг), их принятием к учету, реальность соответствующих хозяйственных операций также является необходимым условием для использования налоговых вычетов».

Доказывание. Рекомендации по доказательственной работе

В соответствии с п. 1 Постановления № 53 представление налогоплательщиком в налоговый орган всех надлежащим образом оформленных документов, предусмотренных законодательством о налогах и сборах, в целях получения налоговой выгоды является основанием для ее получения, если налоговым органом не доказано, что сведения, содержащиеся в этих документах, неполны, недостоверны и (или) противоречивы.

Конкретные рекомендации по оценке выполнения критерия реальности налогоплательщиком приведены в нескольких практикообразующих делах ВАС РФ и ВС РФ.

Особый интерес представляет дело № А71-13079/2010 (ОАО «Камский завод железобетонных изделий и конструкций»), в ходе рассмотрения которого Постановлением Президиума ВАС РФ от 3 июля 2012 г. № 2341/12 решения судов были отменены, дело направлено на новое рассмотрение. ФНС России установила недостоверность сведений, представленных налогоплательщиком в документах, являющихся основанием для снижения налоговой базы по налогу на прибыль, что подтверждает умысел на получение необоснованной налоговой выгоды (нерыночность цен на товары). Реальность сделок и использование закупленных товаров в производстве налогоплательщика налоговым органом не оспаривались. ВАС РФ указал, что в данном случае налоговый орган был обязан определять затраты при исчислении налога на прибыль исходя из рыночных цен.

Таким образом, при неоспаривании реальности операций налогоплательщика налоговый орган обязан, учитывая в том числе положения п. 7 ст. 31 НК РФ, осуществлять перерасчет понесенных налогоплательщиком затрат.

В Определении от 3 февраля 2015 г. по делу № A07-4879/2013 (ЗАО «Опытный завод Нефтехим») Судебная коллегия по экономическим спорам ВС РФ указала, что «…вопрос реальности совершения обществом спорных операций по приобретению сырья у поставщика неразрывно связан с обстоятельствами реального существования спорного товара при совершении операций, в т. ч. с обстоятельствами использования им приобретенного сырья в своем производстве. Отсутствие доказательств реального существования товара, приобретенного и использованного обществом при изготовлении готовой продукции, может свидетельствовать о создании обществом посредством привлечения определенного поставщика бестоварной схемы в целях получения необоснованной налоговой выгоды в виде минимизации налоговых обязательств в отсутствие реальности поставки спорного сырья путем создания формального документооборота».

Без подтверждения реальности существования товара рассмотрение спорных операций в качестве имеющих реальное экономическое существо недопустимо.

По делу № A33-666/2013 (ЗАО «Горные машины») СКЭС ВС РФ Определением от 4 марта 2015 г. № 302КГ14-3432 признала недействительным решение налогового органа. В основу судебного акта были положены свидетельские показания, анализ отражения операций в налоговой и бухгалтерской отчетности, который на самом деле подтверждал реальность спорных операций и наличие в них экономического смысла по приобретению обществом товара у поставщика.

Как отмечается в практике арбитражных судов округов, право на вычет возникает у налогоплательщика при условии фактической, реальной оплаты суммы налога продавцу за реально выполненные работы, услуги, реально переданные товары (Постановление Арбитражного суда Уральского округа от 21 августа 2014 г. № Ф09-4820/14 по делу № А60-41000/2013).

Таким образом, ввиду двустороннего характера реальности операций (реальная передача товара, выполнение работ, оказание услуг, а также реальность оплаты либо иного встречного предоставления) в рамках процесса доказывания налогоплательщику необходимо предоставить подтверждения их действительного совершения. Указанные выводы в судебной практике сложились еще на заре применения критерия реальности (Постановления ФАС Московского округа от 13 апреля 2010 г. № КА-А41/3420-10 по делу № А41-27133/2009, ФАС Поволжского округа от 17 сентября 2013 г. № Ф06-7842/13 по делу № А65-30369/2012, ФАС Волго-Вятского округа от 7 августа 2013 г. по делу № А29-8502/2012). В частности, факт реальности может быть подтвержден следующими доказательствами:

- первичные учетные документы, представленные налогоплательщиком (товарные накладные, акты выполненных работ / оказанных услуг, приемо-сдаточные акты, акты сверки, акты приемки, складские свидетельства);

- свидетельские показания лиц, причастных к совершаемым сделкам, в частности подписывающих первичные документы;

- платежные поручения.

Таким образом, совокупность указанных доказательств позволит налогоплательщику обосновать факт реальности совершенных операций и оспорить тем самым незаконное решение налогового органа о доначислении налогов.

Из проанализированного следует, что для подтверждения реальности хозяйственных операций (в частности, закупки товаров и услуг), совершенных налогоплательщиком, фактического экономического существования спорных операций возможно использование следующих доказательств: документов складского учета организации, товарных, товаро-транспортных и внутризаводских накладных; книги покупок и продаж, книги входного контроля товаров; фактов пропусков транспорта (собственного, перевозчиков или контрагентов) на территорию имущественного комплекса налогоплательщика, маршрутных карт движения сырья и путевых листов; документов, подтверждающих дальнейшую реализацию произведенной из приобретенного налогоплательщиком сырья продукции (или свидетельствующих о перепродаже закупленных товаров или услуг), свидетельских показаний работников налогоплательщика и его контрагентов; платежных документов налогоплательщика и его контрагентов; банковских выписок о движении денежных средств на счетах проверяемого и его спорных поставщиков (подрядчиков).

«Клерк» Рубрика Оптимизация налогообложения

Критерии оценки обоснованности получения налогоплательщиком налоговой выгоды сформулированы в п. 3,4,5 Постановления Пленума ВАС Российской Федерации от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиками налоговой выгоды».

В настоящее время, вышеуказанный подход закреплен в ст. 54.1 НК РФ, вступившей в силу 19 августа 2017 г.

Когда налогоплательщик может уменьшить налоговую базу

1. Основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога;

2. Обязательство по сделке (операции) исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

При соблюдении этих условий, а также, если налогоплательщик не допустил искажения сведений о фактах хозяйственной жизни, об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности, он может рассчитывать на уменьшение налоговой базы или суммы налога подлежащей уплате.

Но больше всего налогоплательщиков порадовал п.3. ст. 54.1, где сказано, что подписание первичных учетных документов неустановленным или неуполномоченным лицом, нарушение контрагентом налогоплательщика законодательства о налогах и сборах, наличие возможности получения налогоплательщиком того же результата экономической деятельности при совершении иных не запрещенных законодательством сделок (операций) не могут рассматриваться в качестве самостоятельного основания для признания уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным.

А что на практике?

Налоговые органы при проведении проверок стали обращать пристальное внимание на то, что обязательство по сделке должно быть исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

В настоящее время, налогоплательщик должен доказать, что приобрел товары или услуги у контрагента, у которого были ресурсы для исполнения сделки. В противном случае налоговые органы отказывают компаниям в вычете по НДС, доначисляют налог, пени и выписывает штрафы. Инспекторы игнорируют, что сделка с контрагентом реальна. За последний год суды стали поддерживать инспекции.В ходе проверки ООО «Т.Б.М. — Юг», налоговая инспекция установила, а компания не опровергла, что у контрагентов Общества (ООО «ТЭК Транс СЛ» и ООО «Орион») не было транспортных средств, в выставленных от имени экспедиторов в адрес общества счетах-фактурах отдельно выделены автотранспортные услуги, осуществленные привлеченными лицами.

Вместе с тем общество не представило копии:

В ходе допроса свидетелей — собственников указанных в ТНН транспортных средств инспекция установила, что фактически перевозки осуществляли индивидуальные предприниматели, применяющие систему налогообложения в виде ЕНВД и не являющиеся плательщиками НДС. Свидетели (ИП) подтвердили, что сдавали принадлежащие им автомобили в аренду, т.е. контрагенты Общества могли оказать услуги на арендованном у ИП автотранспорте.

- доверенностей на право заключения договоров перевозки с третьими лицами;

- договоров, заключенных экспедитором с перевозчиками;

- транспортных накладных; копии счетов-фактур перевозчиков;

- доверенностей на право получения груза;

- поручений экспедитору;

- платежных поручений, подтверждающих расходы экспедитора на оплату услуг фактических перевозчиков.

Но, тем не менее, суд поддержал налоговый орган о взыскании с Общества 3 972 615 рублей НДС, 989 169 рублей пени и 492 365 рублей штрафа, на том основании, что общество не представило доказательства реального оказания услуг именно его контрагентами — ООО «ТЭК Транс СЛ» и ООО «Орион».

В тоже время отказал налоговому органу во взыскании с Общества 4 403 751 рубля налога на прибыль, 674 973 рублей пени, 729 172 рублей штрафа со ссылкой на то, что общество подтвердило расходы, учтенные при формировании налогооблагаемой базы по налогу на прибыль.

И если в этом Постановлении, суд еще применял критерии установленные Постановлением ВАС от 12.10.2006 N 53, то в Решениях судов от 25 мая 2018 г. по делу № А56-90410/2017 и от 25 июня 2018 г. по делу № А27-5097/2017, уже имеются прямые ссылки на ст. 54.1 НК РФ и именно на необходимость выполнения условий сделки именно лицом с которым заключен договор.

Вывод:

Общество должна доказать не только реальность самой операции, но и то, что услугу она приобрела у контрагента с которым заключен договор.Рекомендации

Если ваш контрагент будет привлекать, для исполнения договора, третьих лиц, обязательно согласуйте с ним это право. Не лишним будет иметь у себя копии договоров, заключаемых вашим контрагентом с третьими лицами.

Читайте также: