Исправительный счет фактура налог на прибыль

Опубликовано: 14.05.2024

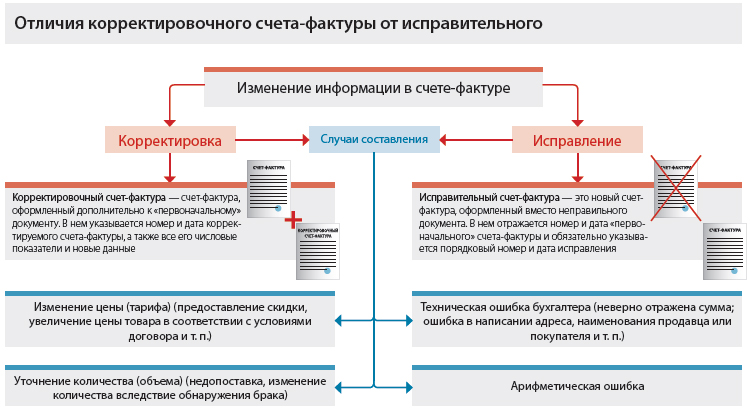

Вот уже больше года действует такое понятие, как корректировочный счет-фактура 1 . Тем не менее у бухгалтеров продолжают возникать вопросы по его применению. Зачастую поставщики выписывают корректировочный счет-фактуру не в тех ситуациях либо вместо него оформляют исправительный документ. Рассмотрим такие случаи.

Корректировочный счет-фактуру оформляют дополнительно к «первоначальному» счету-фактуре в случае изменения стоимости ранее отгруженных товаров (оказанных услуг, выполненных работ) 2 . В нем указывают номер и дату «первоначального» счета-фактуры, все его числовые показатели, а также новые данные. После чего определяют разницу (сумма уменьшения или увеличения), которая и будет заноситься в книгу продаж или книгу покупок продавца и покупателя.

Меняется цена

Что понимается под изменением стоимости товаров (работ, услуг)? В Налоговом кодексе уточняется, что изменение стоимости может быть связано как с изменением цены товара, так и с уточнением количества отгруженных товаров. Изменение цены может произойти, к примеру, в случае предоставления поставщиком скидки за достижение покупателем определенных условий. Правда, для этого из договора должно четко следовать, что скидка меняет цену ранее отгруженного товара. Ведь скидки бывают разные. Очевидно, что скидка, не меняющая цену товара, не должна повлечь за собой составление продавцом корректировочного счета-фактуры.

Бывает так, что на момент составления счета-фактуры продавцу еще не известна окончательная цена товара (работы, услуги), в связи с чем расчеты сначала производятся по предварительным ценам, рассчитанным, допустим, по данным прошлых периодов. Такая ситуация возникает, к примеру, в отношении поставки электроэнергии, расчеты за которую осуществляются по нерегулируемым ценам. Когда поставщику станет известна окончательная стоимость, ему необходимо составить корректировочный счет-фактуру 3 .

А вот в другой, на первый взгляд, казалось бы, похожей ситуации чиновники рассудили иначе. Минфин рассмотрел вопрос, когда к моменту экспортной отгрузки товара цена еще не была известна, поскольку она определяется по котировкам, опубликованным на дату выписки коносамента. В данном случае экспортеру необходимо указывать в счете-фактуре плановую цену 4 .

Чиновники пояснили, что здесь корректировочный счет-фактура не составляется, а все изменения в счет-фактуру нужно вносить через исправление. Основанием для такого вывода послужило то обстоятельство, что в данной ситуации цена не меняется, поскольку она определяется по котировкам. Плановую цену экспортер просто вынужден поставить, так как на момент отгрузки необходимо обязательно оформить счет-фактуру. Отличие предыдущей ситуации состоит в том, что там расчеты производятся сначала по предварительным ценам, которые потом меняются на «окончательные» (фактические) цены, а здесь расчет цены оформляется единожды — по котировкам. То есть, все зависит от условий договора.

Недостача товара

Другая ситуация, при которой необходимо также прибегать к составлению корректировочного счета-фактуры — когда товар приходит в одном количестве, а в счете-фактуре указано, например, большее количество. Получается, что фактические данные не соответствуют данным документа.

Если расхождение установлено до момента принятия товара к учету, то покупателю следует оприходовать то количество товара, которое фактически поступило, а не по документам. Очевидно, что тогда и к вычету НДС покупателю следует поставить сумму, соответствующую принятому количеству. Конечно, в этом случае вычет не будет соответствовать сумме, указанной в счете-фактуре, но чиновники не видят в этом ничего противозаконного 5 . Обратите внимание, что в этом случае покупатель, получивший корректировочный счет-фактуру от продавца, не будет регистрировать его у себя в книге продаж. Таким образом, восстанавливать НДС не потребуется.

Что же делать, если недостача обнаружилась после факта оприходования? То есть, товар ранее был принят к учету в большем количестве, и, соответственно, НДС принят к вычету в завышенной сумме. В этом случае продавец также обязан составить корректировочный счет-фактуру. Но его уже покупатель должен зарегистрировать у себя в книге продаж, то есть у покупателя возникнет обязанность по восстановлению НДС.

Обнаружение брака

Составлять корректировочные счета-фактуры поставщику необходимо также в том случае, если покупатель при приемке груза обнаружил, что часть товара повреждена. Очевидно, что покупатель имеет полное право отказаться от приемки бракованной части товара и, соответственно, не принимать его к учету. Равно как и не принимать к вычету НДС, приходящийся на бракованную часть товара.

Если же бракованной оказалась вся партия товара, в связи с чем покупатель отказался от ее приемки, то поставщик не должен составлять корректировочный счет-фактуру. В этом случае покупатель также не составляет счет-фактуру при возврате брака. Так как товар не был оприходован, значит, обратной реализации не возникает. Продавец должен отразить вычет НДС на основании того счета-фактуры, который был им выписан при отгрузке товара, оказавшегося браком 6 .

Рассмотрим ситуацию, когда брак был обнаружен покупателем после его оприходования и этот «неликвид» возвращается поставщику. По многочисленным разъяснениям чиновников, в данной ситуации поставщик также не обязан составлять корректировочные счета-фактуры 7 . Однако при возврате брака счет-фактуру уже придется составить покупателю, ведь он успел оприходовать товар. А это значит, что при возврате продукции возникает обратная реализация. Именно такой вывод и следует из указанных выше писем чиновников. Правда, если покупатель не является плательщиком НДС, например, в связи с применением упрощенной системы налогообложения, то счет-фактуру на возвращаемый товар он не составляет. Тогда уже продавец должен будет составить корректировочный счет-фактуру 8 .

Составить корректировочный счет-фактуру поставщику придется и в случае, когда бракованный товар не возвращается, а утилизируется покупателем 9 .

Неоднократное изменение стоимости

Случается так, что стоимость товаров меняется не единожды. Возникает вопрос с оформлением корректировочных счетов фактур. Чиновники считают, что при повторном изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг) продавцом выставляется новый корректировочный счет-фактура, в который переносятся соответствующие данные из предыдущего корректировочного счета-фактуры 10 .

Обратите внимание, что брать нужно данные не «первоначального» счета-фактуры, а предыдущего корректировочного. В связи с этим полагаем, что в строке 1б, где указывается номер и дата счета-фактуры, к которому составляется корректировочный счет-фактура, необходимо указать данные предыдущего корректировочного счета-фактуры.

Кстати, если к моменту составления корректировочного счета-фактуры изменились реквизиты продавца или покупателя, то в документе нужно указывать новые данные 11 . Дополнительно можно указать и прежние данные. Это не будет являться нарушением.

Исправительные счета-фактуры

Надо ли исправлять «первичку»?

Сноски:

1 пост. Правительства РФ от 26.12.2011 № 1137 (далее — постановление № 1137)

2 абз. 3 п. 3 ст. 168 НК РФ

3 письмо Минфина России от 31.07.2012 № 03-07-09/95

4 письмо Минфина России от 01.12.2011 № 03-07-09/45

5 письмо Минфина России от 10.02.2012 № 03-07-09/05

6 письмо ФНС России от 11.04.2012 № ЕД-4-3/6103@

7 письма Минфина России от 10.08.2012 № 03-07-11/280, от 07.08.2012 № 03-07-09/109, от 02.03.2012 № 03-07-09/17, от 27.02.2012 № 03-07-09/11

8 письмо Минфина России от 03.07.2012 № 03-07-09/64

9 письмо Минфина России от 13.07.2012 № 03-07-09/66

10 письмо Минфина России от 05.09.2012 № 03-07-09/127

11 письмо Минфина России от 04.12.2012 № 03-07-08/264

12 письмо Минфина России от 13.04.2012 № 03-07-09/34

13 письма Минфина России от 05.12.2011 № 03-07-09/46, от 30.11.2011 № 03-07-09/44

14 п. 7 Правил заполнения счета-фактуры, утв. постановлением № 1137

15 п. 2 постановления № 1137

Почему важно четко разбираться в том, когда при уменьшении налоговой базы по НДС нужен исправленный, а когда корректировочный счет-фактура? Потому что в одном случае нужна уточненка, а в другом – нет. Они по-разному учитываются и по-разному влияют на суммы налога к уплате и налоговые вычеты. Вспомним, как это происходит у продавца и покупателя.

Корректировки и исправления

Обратимся к Правилам учета НДС, утвержденным постановлением от 26 декабря 2011 г. № 1137. В нем мы найдем и понятие корректировки, и понятие исправления ошибок.

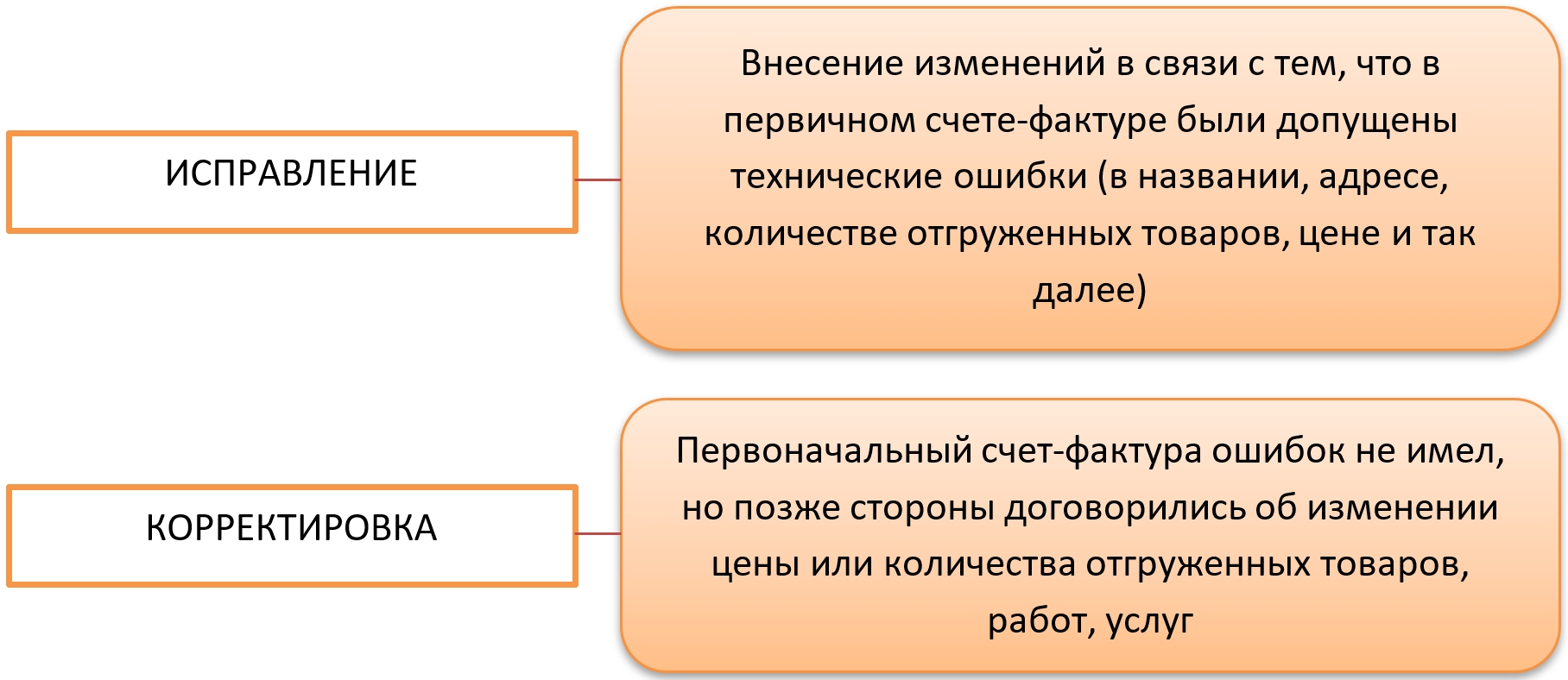

Корректировка - это изменение первоначальной стоимости, совершенное после отгрузки по обоюдному согласию поставщика и покупателя.

Исправление ошибки - это исправление неверной информации, изначально указанной в счете-фактуре.

Корректировки вносят при помощи корректировочных счетов-фактур, которые в особом порядке регистрируют и учитывают. А ошибки исправляют через оформление новых экземпляров счетов-фактур с указанием номера и даты исправления.

Корректировочные счета-фактуры выставляются при наличии договора, соглашения или иного первичного документа, подтверждающего согласие покупателя на изменение стоимости отгруженных товаров. А исправления в счете-фактуре делают в случае технической ошибки, допущенной при выставлении первоначального счета-фактуры.

Учет корректировочного счета-фактуры при уменьшении стоимости

Предположим, продавец и покупатель заключили соглашение об изменении условий поставки, в результате чего уменьшается стоимость отгруженных товаров.

Что должен сделать продавец?

- Выставить корректировочный счет-фактуру и зарегистрировать его в части 1 журнала учета полученных и выставленных счетов-фактур.

- Зарегистрировать корректировочный счет-фактуру в книге покупок в периоде, когда выполнены условия (наличие первичных документов (договора, соглашения) на изменение условий поставки обязательно).

- Применяет вычет разницы между суммой НДС до и после корректировки.

Выставить корректировочный счет-фактуру продавец должен не позднее 5 календарных дней с даты составления документа об изменении стоимости.

А вот действия покупателя:

- Регистрирует корректировочный счет-фактуру в части 2 журнала учета полученных и выставленных счетов-фактур.

- Регистрирует в книге продаж корректировочный счет-фактуру. Запись делает за период поступления документа.

- Восстанавливает ранее принятый вычет на разницу между суммой налога до и после корректировки.

В учете сторон сделки должны быть:

- первоначальный счет-фактура;

- документ о согласовании стоимости;

- корректировочный счет-фактура.

Корректировки обязательств по НДС при наличии соглашения об уменьшении стоимости отгрузки не затрагивают период выставления первоначального счета-фактуры. Все делается в периоде выставления корректировочного счета-фактуры. Уточненки за период выставления первоначального счета-фактуры не нужны.

Учет исправленного счета-фактуры

При исправлении ошибок оформление исправленного счета-фактуры не означает, что исходный счет-фактуру можно уничтожить. Оба эти документа также должны храниться у поставщика и у покупателя.

Но регистрируется исправленный счет-фактура иначе, чем корректировочный.

1. Исправленный счет-фактуру нужно зарегистрировать в журнале учета выставленных и полученных счетов-фактур:

- поставщика - в части 1 журнала;

- покупателя - в части 2 журнала.

Исправленные данные проставляют в графах с 11 по 19 включительно каждой части журнала.

2. Далее делают записи в книге покупок и в книге продаж:

- если исправление приходится на тот же квартал, когда был выставлен первоначальный счет-фактура, то сначала нужно провести исходник с отрицательными значениями (в графах 4-9 книги продаж и в графах 7-12 книги покупок). Затем в обычном порядке зарегистрировать исправленный счет-фактуру;

- если исправление и исходный счет-фактура приходятся на разные кварталы, то исправления вносятся через дополнительные листы книги продаж и книги покупок за квартал, когда был оформлен первоначальный счет-фактура (в дополнительных листах регистрируют исходник с отрицательными значениями).

Ну а далее у покупателя и продавца «пути расходятся»:

- покупатель регистрирует исправленный счет-фактуру в книге покупок за период, в котором сделано исправление, потому что в этом квартале у него появляется право на вычет по исходному счету-фактуре после исправления;

- продавец регистрирует исправленный счет-фактуру в дополнительном листе книги продаж за период, когда оформлен исходный счет-фактура, потому что в этом периоде он обязан был начислить НДС к уплате.

В случае внесения исправлений в счет-фактуру и у покупателя, и у поставщика возникает обязанность составить уточненку за тот квартал, когда был выставлен первоначальный счет-фактура. Покупатель должен уменьшить вычет из-за того, что его пришлось аннулировать, а заявить вычет он вправе только в периоде, на который выпала дата исправленного документа. Продавец же составляет уточненку в связи с изменением налоговой базы.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

В процессе работы бухгалтер сталкивается с таким потоком информации, что даже современные автоматизированные средства не гарантируют безошибочной регистрации данных. И иногда приходится исправлять уже оформленные документы, в частности по учету НДС. О том, как корректировать и исправлять счета-фактуры, читайте далее в материале.

Что такое корректировки и исправления?

При изменении стоимости отгруженной продукции (услуг, имущественных прав) Налоговый кодекс РФ обязывает налогоплательщиков оформлять корректировочный счет-фактуру. Подобная корректировка фиксируется следующим образом.

Сначала оформляется документ, в котором указывается изменение стоимости отгруженной продукции (услуг, имущественных прав). При этом н имеет значения, почему поменялась стоимость — из-за изменений цены или из-за изменений объема отгруженной продукции (услуг, имущественных прав). В обоих случаях составляется документ (договор и т.п.), который подтверждает, что покупатель согласен на подобное изменение.

Когда документ на корректировку оформлен, продавец корректирует счет-фактуру и выставляет его покупателю.

Дальнейшие шаги продавца и покупателя напрямую зависят от вида корректировки.

С тех пор, как законодатели утвердили составление корректировок счетов-фактур, в практике учета накопилось немало казусов. Причиной тому стало заблуждение многих бухгалтеров, что всякое изменение ранее выставленного счета-фактуры оформляется корректировочным документом. Однако это не так.

Прежде всего, нужно научиться различать понятия:

- корректировка, которая оформляется путем составления корректировочного счета-фактуры и первичного документа;

- ошибка, которая изначально была сделана в счете-фактуре и требует исправления. В этом случае покупателю направляется исправленный счет-фактура.

Основанием для проведения корректировки служит договор или другой документ, который подтверждает, что покупатель согласен на изменение стоимости отгруженной продукции (услуг, имущественных прав). Указанные документы подтверждают, что изменение имело место после отгрузки.

А вот в случае нарушения требований НК РФ при первоначальном выставлении счета-фактуры или допущении ошибки, например, арифметической, счет-фактура не корректируется, а исправляется. В подобной ситуации делать корректировочный счет-фактуру нельзя.

Особенности учета в одном периоде и в разных

При увеличении стоимости отгруженной продукции (услуг, имущественных прав) в текущем периоде (периоде корректировки):

- продавец в текущем периоде включает возникшую разницу в налоговую базу, независимо от того, в каком периоде была отгружена продукция (услуги, имущественные права) (п. 10 ст. 154 НК РФ);

- покупатель делает вычет по налогу на разницу между НДС, рассчитанным до и после корректировки (п. 13 ст. 171 НК РФ).

Контур.НДС+ учитывает корректировки и исправления и сверяет результат с контрагентами по всем кварталам.

При уменьшении стоимости отгруженной продукции (услуг, имущественных прав) в текущем периоде (периоде корректировки):

- продавец делает вычет по налогу на разницу между НДС, рассчитанным до и после корректировки (п. 13 ст. 171 НК РФ). В то же время налоговая база, которая была определена в момент отгрузки продукции (услуг, имущественных прав), не корректируется;

- покупатель восстанавливает НДС на сумму разницы между НДС, рассчитанным до и после корректировки (пп. 4 п. 3 ст. 170 НК РФ);

- корректировки на уменьшение проводятся с КВО 18.

Продавец и покупатель в своих книгах покупок и продаж указанные операции отражают следующим образом:

Для правильной регистрации корректировок в книгах покупок и продаж в разные отчетные периоды используйте следующую шпаргалку:

Пример 1

По договору аренды между «Сокол» (арендодатель) и «Ласточка» (арендатор) сумма арендной платы равна 106 000 руб. в месяц (в т.ч. НДС). Согласно допсоглашению, заключенному в феврале 2019 г., арендный платеж увеличился до 112 600 руб. в месяц (в т.ч. НДС). По допсоглашению это изменение действует с 1 октября 2018 г.

За 4 квартал 2018 г. аренда составила 318 000 руб. (в т.ч. НДС — 48 508 руб.). После заключения допсоглашения в феврале 2019 г. аренда за 4 квартал 2018 г. увеличилась до 337 800 руб. (в т. ч. НДС — 51 529 руб.).

В феврале 2019 г. после подписания допсоглашения «Сокол» выписывает «Ласточке» корректировочный счет-фактуру и указывает:

- прежнюю сумму арендного платежа за 4 квартал 2018 г. (318 000 руб., в т.ч. НДС — 48 508 руб.);

- новую сумму арендного платежа за 4 квартал 2018 г. (337 800 руб., в т.ч. НДС — 51 529 руб.);

- разницу (увеличение) (19 800 руб., в т.ч. НДС — 3 020 руб.).

В этой ситуации «Сокол» увеличивает налоговую базу 1 квартала 2019 г., регистрируя корректировочный счет-фактуру в книге продаж за этот период, на 16 780 руб. (без НДС).

«Ласточка» вправе в 1 квартале 2019 г. заявить к вычету сумму НДС в размере 3 020 руб. согласно корректировочному счету-фактуре, полученному от «Сокола», зарегистрировав этот счет-фактуру в книге покупок 1 квартала 2019 г.

Пример 2

В сентябре 2019 г. «Сокол» отгрузил «Ласточке» продукцию на сумму 96 000 руб. (в т.ч. НДС — 14 644 руб.).

В феврале 2019 г. стороны договорились об уменьшении стоимости отгруженной продукции. Стоимость после уменьшения составила 82 400 руб. (в т. ч. НДС — 12 569 руб.).

В феврале 2019 г. «Сокол» выписывает «Ласточке» корректировочный счет-фактуру, где указывает:

- прежнюю стоимость (96 000 руб., в т.ч. НДС — 14 644руб.);

- новую стоимость (82 400 руб., в т.ч. НДС — 12 569 руб.);

- разницу (уменьшение) (13 600 руб., в т.ч. НДС — 2 075 руб.).

В этой ситуации в феврале 2019 г. «Сокол» вправе заявить к вычету НДС в сумме 2 075 руб. согласно корректировочному счету-фактуре, выставленном «Ласточке». Для этого «Сокол» регистрирует выписанный «Ласточке» корректировочный счет-фактуру в своей книге покупок за 1 квартал 2019 г.

«Ласточка» в феврале 2019 г. должна восстановить НДС в сумме 2 075 руб., указанной в корректировочном счете-фактуре, полученном от «Сокола». В этой связи в феврале 2019 г. «Ласточка» должна сделать восстановительную запись в своей книге продаж 1 квартала 2019 г.

Практика составления корректировочных счетов-фактур показала, что корректировка стоимости товаров, услуг или имущественных прав может осуществляться неоднократно.

Имейте в виду: при повторной корректировке продавцом составляется корректировочный счет-фактура. В нем фиксируются данные предыдущего корректировочного счета-фактуры. Так в следующий корректировочный счет-фактуру попадает разница между новыми данными и данными предыдущей корректировки.

При этом новый корректировочный счет-фактура включает дату и номер предыдущего. Он регистрируется сторонами в книгах продаж и покупок в общеустановленном порядке на указанную в нем сумму разницы. При этом не аннулируются записи предыдущего корректировочного счета-фактуры (остаются в том виде, в котором они были отражены при его выставлении).

Как они должны быть отражены в декларации?

Налоговая служба использует программные продукты для проверки налоговых деклараций. Изучая декларацию по НДС, программа вычисляет два вида ошибок:

- несовпадение по суммам, когда продавец и покупатель по одной и той же сделке провели разные суммы НДС;

- неотражение операций, когда один контрагент зафиксировал сделку и налог по ней, а другой — нет.

Отметим, что не все ошибки в декларации критичны. Так, если допущена ошибка в разделе 2 декларации по НДС в строках с 010 по 070, то налогоплательщик может, но не обязан подавать уточенную декларацию. Но когда доходит до ошибки в числовых показателях, из-за чего в бюджет поступает меньший платеж, налогоплательщик должен скорректировать декларацию, заплатить недоимку и пени.

Выявив несоответствие данных, ФНС направит налогоплательщику требование пояснить ту или иную операцию в декларации и укажет код одной из девяти вероятных ошибок:

1 код ошибки означает, что контрагент:

- не отразил в своей декларации операцию;

- не подал декларацию в ФНС, а если и подал, то с нулевыми показателями;

- допущена ошибка в отражении операции, которая не дает распознать счет-фактуру и сравнить ее с записями контрагента.

2 код ошибки появляется, когда есть несостыковки между операциями книги покупок и книги продаж (в декларации это 8 и 9 раздел соответственно) налогоплательщика. Такая ситуация возможна, например, когда зачитываются авансы.

3 код ошибки указывается при расхождении информации между журналами выставленных и полученных счетов-фактур (в декларации это 10 и 11 раздел соответственно). Это распространенная ошибка у налогоплательщиков, которые ведут посредническую деятельность.

4 код ошибки свидетельствует о том, что в какой-то графе декларации (рядом с кодом ошибки обязательно указывается графа, в которой эта ошибка обнаружена) выявлена ошибка (арифметическая и т.п.).

5 код ошибки в декларации по НДС говорит о неправильно указанной дате счета-фактуры в разделах с 8 по 12. Появление в требовании по НДС 5 кода ошибки возможно как в случае неправильного указания даты, так и в ситуации превышения даты счета-фактуры проверяемому отчетному периоду. Код ошибки 5 по НДС — один из нововведенных кодов, которые стали применятся только с 2019 года.

6 код ошибки в декларации по НДС означает, что налогоплательщик указал в книге покупок (в 8 разделе декларации) НДС к вычету по счету-фактуре, который был выписан ранее трехлетнего периода, допустимого для получения вычета по налогу. В требовании по НДС 6 код ошибки стал появляться с января 2019 года.

7 код, в отличие от 6 кода ошибки по НДС, указывает на отражение в книге покупок НДС к вычету по входящему счету-фактуре, выписанному до госрегистрации налогоплательщика.

8 код ошибки используется для операций, отраженных в разделах с 8 по 12 декларации по НДС, с неверной кодировкой, не соответствующей приказу ФНС РФ от 14.03.2016 № ММВ-7-3/136@.

9 код ошибки свидетельствует, что в книге продаж (в 9 разделе декларации) неправильно проведено аннулирование исходящего счета-фактуры — отрицательный НДС больше НДС по счету-фактуре, который аннулируется, или запись об аннулируемом счете-фактуре вообще отсутствует в книге продаж.

Перечисленные коды ошибок в декларации по НДС предназначены, чтобы упростить проверку исчисления налога, а также быстро определить раздел с недостоверными данными. Кроме того, ранжирование ошибок в декларации по НДС позволяет налогоплательщикам понять, нужно ли подавать в ФНС «уточненку» или достаточно пояснений.

В процессе взаимодействия продавца и покупателя уже после отгрузки может измениться как количество отгруженных товаров, работ, услуг, имущественных прав, так и расценки на них. Это приводит налогоплательщиков к необходимости вносить изменения в исчисление НДС по такой реализации.

В чем отличие корректировочного счета-фактуры от исправленного?

С точки зрения русского языка «корректировочный» и «исправленный» — это практически синонимы (одно и тоже). Однако для целей корректировки налоговых обязательств по НДС, корректировочный счет-фактура и исправленный счет-фактура — это две большие разницы. Перепутав их можно получить налоговые доначисления по НДС.

Корректировочный счет фактура в 2018 году дает возможность заявить вычет либо осуществить возврат излишне уплаченного налога в текущем периоде.

Пример:

Изначальный счет-фактура был составлен правильно. Покупатель и продавец изменили цену в сторону повышения по письменной договоренности сторон. КСФ оформляется в периоде оформления письменной договоренности.

Если сумма отгрузки и соответственно сумма НДС изменяется в результате письменного соглашения сторон, то обязательства по НДС корректируются в учете того периода, когда составлены документы на изменение стоимости путем выставления корректировочного счета-фактуры

Алгоритм по составлению КСФ:

- оформление документа об изменении стоимости отгрузки товара,

- оформление продавцом КСФ на разницу,

- передача КСФ покупателю,

- отражение КСФ в книгах покупки (продаж) в текущем периоде (при наличии остальных условий для вычета НДС).

Исправленный счет-фактура в 2018 году относится к периоду, в котором выписан изначальный счет-фактура с ошибкой. Во многих ситуациях это означает для налогоплательщика обязанность подать уточненную налоговую декларацию.

Пример:

Менеджер ошибся (посмотрел не в ту строку спецификации), применил неправильный тариф в счете-фактуре и занизил налоговую базу по НДС.

Если в результате ошибки продавец занизил сумму отгрузки, и соответственно сумму НДС в счете-фактуре, то ему надлежит выставить исправленный счет-фактуру и подать уточненную декларацию по НДС.

Алгоритм по исправлению счета-фактуры:

- выявление ошибки в первоначальном счете-фактуре,

- оформление изменений в первоначальный счет-фактуру (не на разницу, а полностью, практически это выглядит как новый документ, только указывается номер исправлений),

- отражение в книге продаж (книге покупок) в периоде составления первоначального счета-фактуры,

- подача уточненной декларации.

В каких случаях выставляется корректировочный счет-фактура?

Глава 21 НК РФ предусматривает механизм исчисления НДС при изменении стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, в том числе по причине изменения их цены или количества через алгоритм выставления корректировочных счетов-фактур (КСФ).

Согласно п. 10 ст. 154 НК РФ изменение в сторону увеличения стоимости отгруженных товаров (выполненных работ, оказанных услуг) как из-за увеличения цен и тарифов, так и по причине увеличения количества отгруженных товаров (работ, услуг) учитывается при определении налоговой базы по НДС за тот период, в котором были составлены документы, являющиеся основанием для выставления КСФ (п. 10 ст. 154 НК РФ).

Пример:

Товар отгружен в ноябре 2017 года, соглашение об индексации цены с 1 ноября 2017 г. оформлено в феврале 2018 года. У продавца увеличивается налоговая база за 1 квартал 2018 года, покупатель реализует свое право на вычет также не раньше этого периода.

При этом п. 3 ст. 168 НК РФ установлена обязанность продавца выставить КФС не позднее 5 календарных дней, считая со дня составления документов, являющихся основанием корректировки.

Изменение стоимости отгруженных товаров «задним числом» — происходит, например, когда поставщик и покупатель договорились об увеличении цены и распространили эти цены на уже отгруженные товары (или оказанные услуги). Например, повысили арендную плату с начала года, но договорились об этом лишь во втором квартале. Или договором предусмотрена отгрузка товара по предварительной цене с последующим уточнением, порядок которого прописан в договоре.

В какой ситуации «задним числом» может увеличиться количество отгруженных товаров? Например, если товаросопроводительные документы и счет-фактура были выписаны в соответствии с количеством товара затребованным покупателем в заявке, а при приемке выяснилось, что по факту товара больше, чем покупатель заказал. Иными словами, покупателем выявлен излишне поставленный товар, о котором не было договоренности сторон сделки.

Здесь у покупателя есть как минимум два варианта:

- либо отказаться приобретать «лишний» товар, не прописанный в первичных документах и требовать от продавца вывезти излишки,

- либо совместно с продавцом оформить документы об уточнении в сторону увеличения количества и стоимости поставки. На основании этого документа выставляется корректировочный счет-фактура.

Какие документы являются основанием для составления КСФ?

В НК РФ речь идет о наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Изменение требований и обязательств продавца и покупателя как факт хозяйственной жизни подлежит оформлению первичным учетным документом. В настоящее время единая унифицированная форма документа, которым подлежит оформление указанного факта хозяйственной жизни, не установлена.

Пример:

Продавец выписывает счет-фактуру на основании товарной накладной и направляет их покупателю. Покупатель при приемке товара выявляет недостачу, оформляет акт приемки товара и претензию, проставляет соответствующую отметку в товарной накладной продавца, передает их продавцу, а продавец на основании этих документов оформляет корректировочный счет-фактуру на уменьшение количества и стоимости товара. Документом, подтверждающим факт согласия покупателя на уменьшение стоимости, выступают перечисленные выше документы.

В письме от 29.12.2012 N 03-07-09/168 Минфина России разъясняет, что подтверждением даты получения документа может являться конверт с проставленным на нем штемпелем почтового отделения, через которое он получен.

Насколько критично в этой ситуации соблюдение установленного п. 3 ст. 168 НК РФ срока 5 дней от даты составления акта? Для покупателя корректировочный счет-фактура в такой ситуации не так важен, так как речь идет об уменьшении количества товара. Чтобы потом не восстанавливать НДС, он может принять НДС к вычету и по первоначальному счету-фактуре, только не полностью, а в пределах фактически принятых на учет товаров. Продавцу, чтобы не медлить с вычетом и уменьшить сумму НДС, исчисленную с отгруженных товаров лучше все же оформить КСФ в срок, установленный законом.

Впрочем пропуск срока не критическая ошибка, и у налогоплательщика-продавца будут шансы отстоять свое право на вычет НДС. Минфин РФ не раз разъяснял, что нарушение срока, установленного п. 3 ст. 168 НК РФ — не основание для отказа в вычете НДС, налоговые органы обязаны руководствоваться этой позицией (см. письмо Минфина РФ от 25.01.16 N 03-07-11/2722, письмо УФНС России по г. Москве от 29.03.2016 N16-15/031787). Есть положительные примеры и в судебной практике Постановление ФАС Поволжского округа от 15.04.2014 N А65-11811/2013.)

При этом неважно, в каком периоде произошла отгрузка, срок на вычет отсчитывается от даты составления КСФ (письма Минфина РФ от 15.08.2012 N 03-07-09/116, ФНС от 17.06. 2015 N ГД-4-3/10451@).

А вот если бы речь шла об увеличении цены или стоимости, то для продавца промедление с составлением КСФ могло бы обернуться неприятностями.

Пример:

Факт повышения цены по отгруженному товару согласован в 1 квартале, а КСФ выписан во 2 квартале. Корректировочный счет-фактура, составленный продавцом при увеличении стоимости отгруженных (выполненных, оказанных, переданных) в истекшем налоговом периоде товаров (работ, услуг, имущественных прав), подлежит регистрации в книге продаж за налоговый период, в котором были составлены документы, являющиеся основанием для выставления корректировочных счетов-фактур в соответствии с п. 10 ст. 172 НК РФ.

Какие налоговые последствия по НДС для покупателя и продавца при оформлении КФС

Изменения согласованы по принятому ранее на учет товару (соглашение об изменении стоимости товара, факт уведомления).

Изменения согласованы по принятому ранее на учет товару (соглашение об изменении стоимости товара, факт уведомления).

Корректировочные счета-фактуры на увеличение стоимости товара

Корректировочные счета-фактуры на уменьшение стоимости товара

КСФ регистрирует в книге покупок, имеет право на вычет.

Вычет по КСФ можно заявить не позднее трех лет с момента составления корректировочного счета-фактуры

Восстанавливает НДС принятый к вычету по товару на раннюю из дат: получения первичного документа на уменьшение стоимости товара, либо получения КСФ (пп. 4 п. 3 ст. 170 НК РФ). На дату получения документ либо КСФ регистрирует в книге продаж (п. 14 Правил ведения книги продаж)

КСФ регистрирует в книге продаж в квартале составления КСФ

КСФ регистрирует в книге покупок. Разницу по НДС принимает к вычету (п. 13 ст. 171 НК РФ).

Вычет по КСФ можно заявить не позднее трех лет с момента составления корректировочного счета-фактуры

Как составить исправленный счет-фактуру?

Порядок исправлений в счет-фактуру установлен п. 7 Правил заполнения счета-фактуры (см. Постановление Правительства РФ от 26.12.2011 № 1137). Исправления вносятся продавцом путем составления новых экземпляров счетов-фактур. В новом экземпляре счета-фактуры не допускается изменение номера и даты счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления. Затем заполняются остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные).

В случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются.

Новый экземпляр подписывают руководитель и главный бухгалтер организации или индивидуальный предприниматель, который также указывает реквизиты свидетельства о государственной регистрации, либо иные уполномоченные лица.

Что изменилось в исправлениях с 1 октября 2017 года?

Для покупателей, получающих исправленные счета-фактуры произошли позитивные перемены, изменился порядок заполнения книги покупок и дополнительного листа книги покупок. Исключен абзац 3 пункта 9 Приложения № 2 и скорректирована редакция пункта 6 Приложения № 4 к Постановлению Правительства РФ № 1137.

В подтверждение правомерности регистрации исправленного счета-фактуры в том же самом налоговом периоде, в котором был зарегистрирован счет-фактура до внесения в него исправлений, в правилах заполнения дополнительного листа книги покупок прописали следующий порядок.

Что это означает на практике? Продавец, выявив у себя ошибку в счете-фактуре, приводящую к занижению налога выписывал исправленную счет-фактуру и подавал уточненную декларацию по НДС. Если правки не касались суммы налога, то продавец уточненку не подавал. Для покупателя в старой редакции правил заполнения книги покупок и дополнительного листа к ней, в любом случае были предусмотрена обязанность — аннулировать неверный счет-фактуру в книге покупок за тот период, к которому относилась поставка. То есть по старым правилам у покупателя происходило увеличение суммы уплаты в бюджет. Исправленный счет-фактуру покупателю следовало отражать в периоде его получения.

Теперь в дополнительном листе книги покупок предусмотрены не только аннуляция ошибочного счета-фактуры, но и запись по исправленному счету-фактуре. То есть теперь у покупателя показатели исправленных счетов-фактур влияют на налоговую базу того периода, в котором был учтен ошибочный счет-фактура.

Внесение исправлений в документы по НДС, нюансы выставления корректировочных или исправленных счетов-фактур не исчерпываются рассмотренными ситуациями.

«Клерк» Рубрика Счета-фактуры

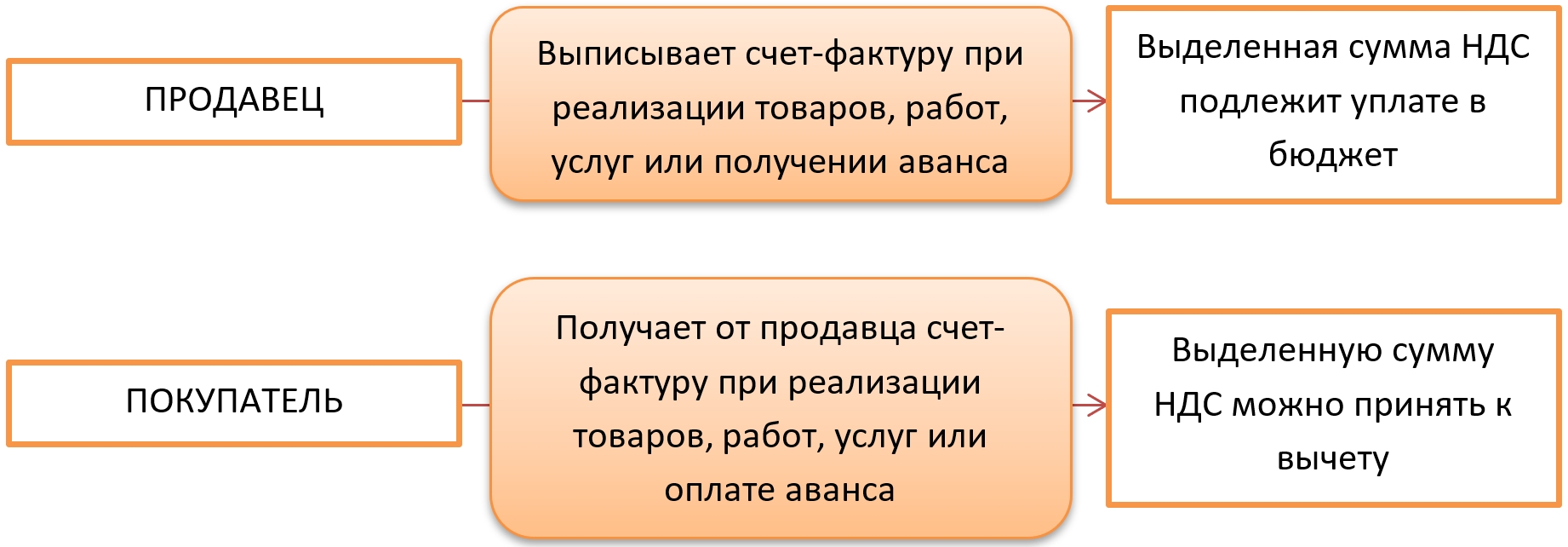

Функционал, которым наделен счет-фактура

Счет-фактура (далее используем принятое сокращение сч-ф) – важнейший документ, который применяют для учета налога на добавленную стоимость.

В общем случае продавец и покупатель применяют общую систему налогообложения, то есть являются плательщиками НДС.

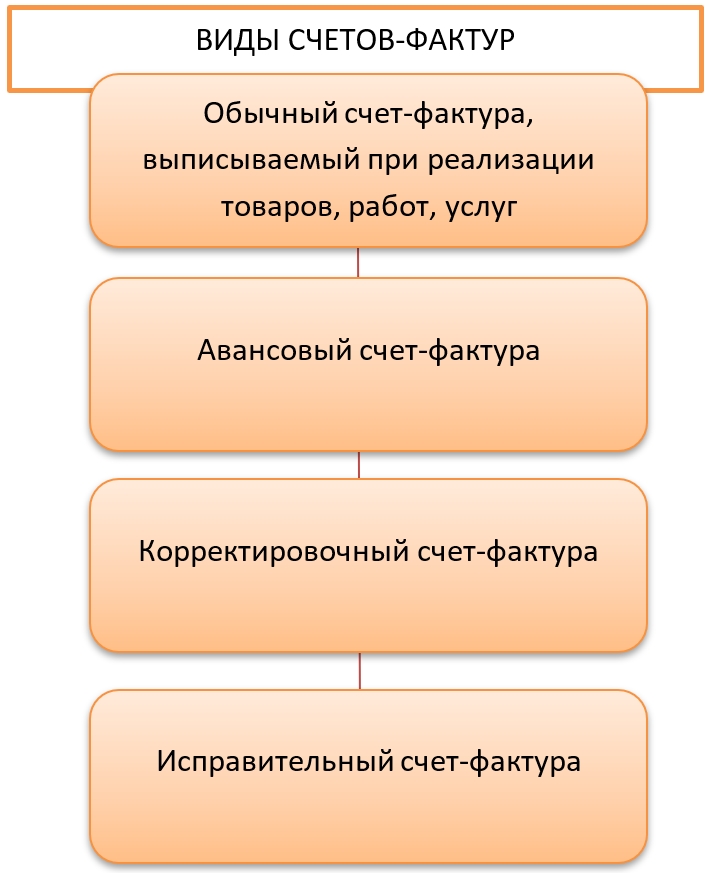

Различают несколько видов счетов-фактур:

Наш материал посвящен исправленному счету-фактуре. Ниже разберем, в каких случаях исправительный счет-фактуру используют в документообороте, и чем он отличается от корректировочного счета-фактуры.

Различия исправленного и корректировочного счет-фактуры

Названия документов очень похожи, поэтому у неопытного бухгалтера может возникнуть вопрос, какую счет-фактуру оформлять в каком случае. Исправление и корректировка – в чем разница?

Таким образом, делаем вывод, что исправительный счет-фактура составляется при выявлении ошибочных данных в первичном сч-ф.

Ошибки могут быть обнаружены как в обычном сч-ф на отгрузку или на аванс, так и в корректировочном сч-ф. Поэтому и исправленным может быть как обычный сч-ф, так и корректировочный.

Бланк и образец исправленного счет-фактуры

Для того, чтобы составить исправленный счет-фактуру необходимо использовать бланк того документа, который исправляем. То есть либо бланк обычного сч-ф, либо бланк корректировочного сч-ф. Причем используют тот бланк, который действовал на момент составления первичного сч-ф.

Оба бланка утверждены в Постановлении правительства РФ от 26.12.2011 № 1137.

Как корректно внести данные в исправленные сч-ф, также подробно описано в упомянутом нами Постановлении.

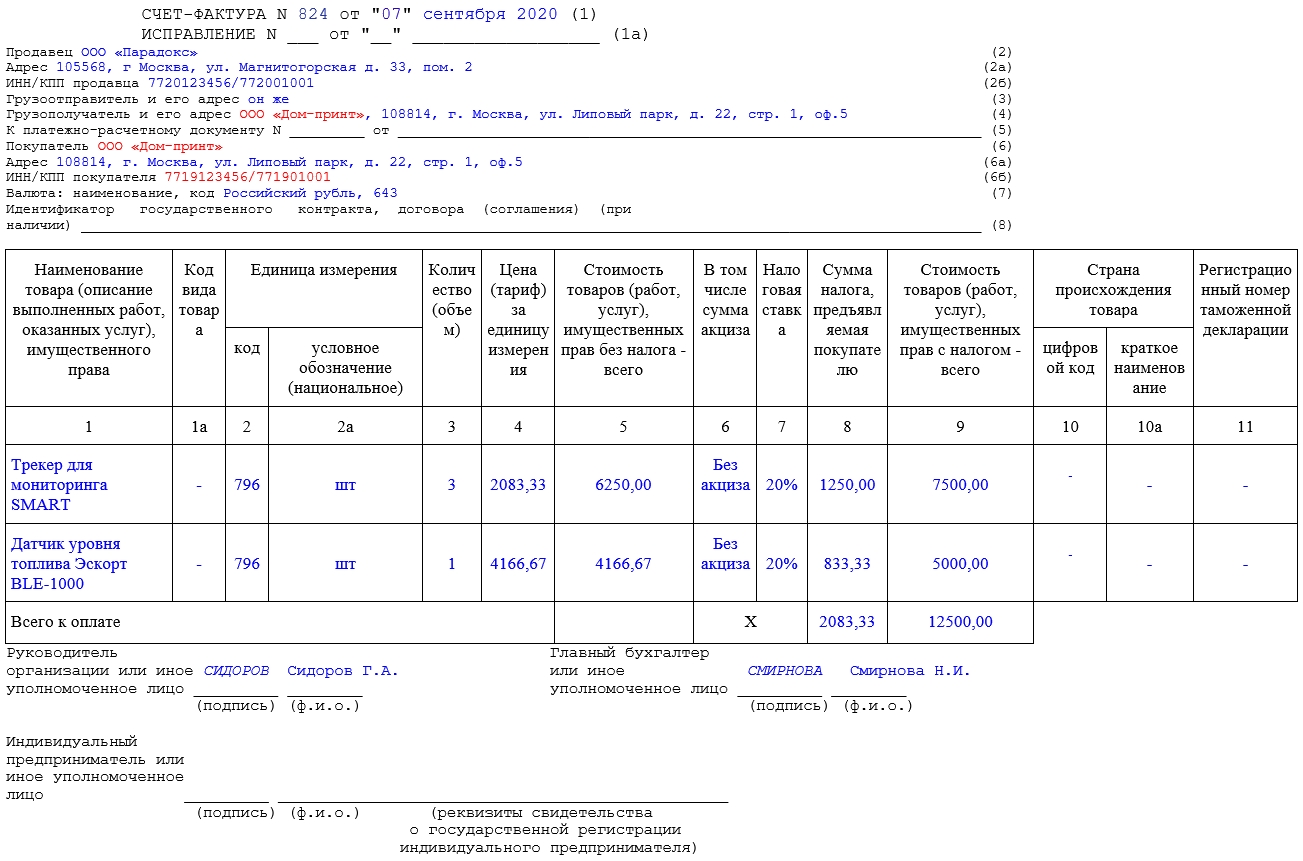

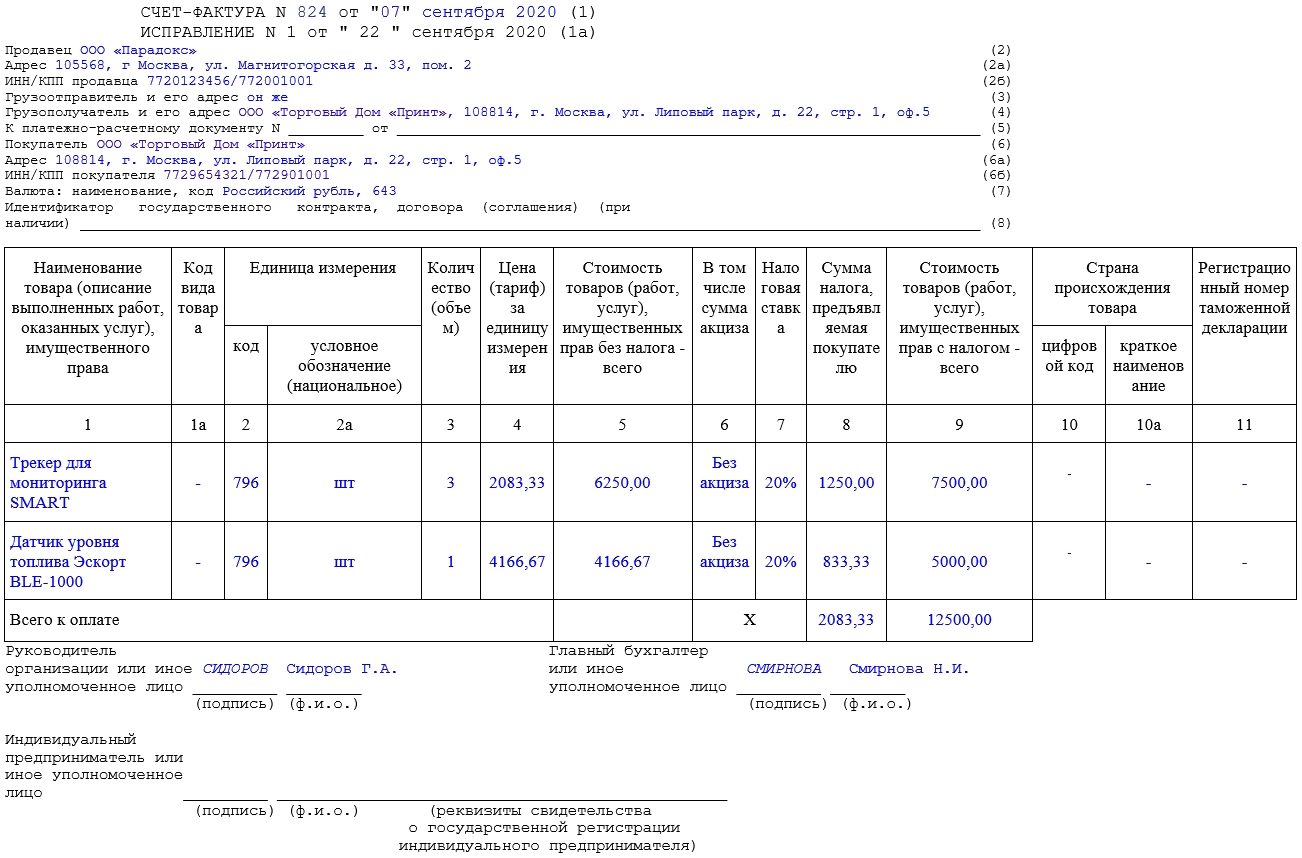

Рассмотрим на примере образец заполнения исправленного сч-ф.

Пусть бухгалтер ООО «Парадокс» выписал счет-фактуру при отгрузке товаров 07.09.2020 г. Однако 22.09.2020 выяснилось, что была допущена ошибка в названии покупателя и его ИНН/КПП (выделены на рисунке красным).

Для исправления данной ошибки был составлен исправленный сч-ф:

- в строке 1 указываем номер и дату сч-ф с ошибкой;

- в строке 1а указываем номер исправления и дату исправления;

- в остальном сч-ф заполняем аналогично первоначальному документу, но ошибочные данные заменяем на верные.

Отражение в книге продаж и покупок

Все счет-фактуры вносят в книгу продаж или в книгу покупок. В какой момент и в каком порядке отражать исправленный сч-ф в этих формулярах? Это зависит от того, в каком квартале обнаружили ошибку и составили исправленный сч-ф.

Исправления вносят в том же квартале, когда составлен первичный счет-фактура

Допустим, исправленный счет-фактура относится к тому же кварталу, что и первичный сч-ф. Регистрируем его в книге продаж и в книге покупок датой исправления. Чтобы не допустить задвоения суммы налога к уплате или к вычету, первоначальный сч-ф регистрируют повторно датой исправления с отрицательными суммовыми значениями.

Таким образом, в книге продаж и в книге покупок суммарно по этой операции останется значение НДС в размере, указанном в исправленном сч-ф.

Исправления вносят в следующих налоговых периодах

Допустим, ошибку в первичном счет-фактуре обнаружили в следующем налоговом периоде, когда декларация по НДС уже сдана. В этом случае заполняют дополнительный лист книги продаж и книги покупок, куда вносят две строки:

- аннулирующую первичный сч-ф;

- исправленный сч-ф.

Если были изменены данные, которые отражаются в книге продаж или в книге покупок, то необходимо сдать уточняющую декларацию по НДС. Если ошибка была допущена, например, в адресе контрагента, который не отражается в строках книг продаж и покупок, то в уточненке смысла нет.

Подводим итоги

Исправленный счет-фактура отличается от корректировочного сч-ф и составляется при обнаружении технической ошибки в исходном сч-ф. Заполнить исправительный документ положено на бланке, актуальном на момент составления первичного сч-ф.

Исправленный документ регистрируют в книге продаж или покупок одновременно с аннулированием исходного сч-ф. Если квартал уже закрыт, то используют дополнительные листы книг.

Читайте также: