Это дополнительные пошлины взимаемые с товаров продаваемых на экспорт

Опубликовано: 20.09.2024

3.1. Таможенные пошлины

Наиболее традиционным и в то же время наиболее активно применяемым средством государственного регулирования экспортно-импортных операций являются таможенные пошлины.

Различают импортные, экспортные и транзитные пошлины.

Наиболее часто встречаются импортные пошлины – налогообложение ввозимых в страну товаров.

Импортные пошлины подразделяются на фискальные и протекционистские. Фискальные пошлины применяются в отношении товаров, которые не производятся внутри страны. Протекционистские пошлины предназначаются для защиты местных производителей от иностранных конкурентов.

Импортные пошлины используются либо как средство финансовых поступлений (чаще в развивающихся странах), либо как средство проведения определенной торгово-экономической политики.

Экспортные пошлины используются реже. Они удорожают стоимость товара на мировом рынке, поэтому их используют в тех случаях, когда государство стремится ограничить вывоз данного товара. Задачей экспортных пошлин, взимаемых странами, обладающими монопольными природными преимуществами, является ограничение поставок на мировой рынок сырьевых товаров, увеличение цен и повышение доходов государства и производителей.

В развитых странах экспортные пошлины практически не применяются. Конституция США даже запрещает их использование.

Транзитные пошлины взимаются с товаров, пересекающих национальную территорию транзитом. Они сдерживают товарные потоки и рассматриваются как крайне нежелательные, нарушающие нормальное функционирование международных связей. В настоящее время практически не применяются.

Существуют две основные методики установления уровня таможенных пошлин:

1. Величина пошлины определяется в виде фиксированной суммы с единицы измерения (веса, площади, объема и т. д.). Такая пошлина называется специфической. Она особенно эффективна в условиях снижения цен на товары – в периоды депрессии и кризисов.

2. Пошлина устанавливается в виде процента от декларируемой продавцом стоимости товара. Эта пошлина называется адвалорной.

Адвалорная пошлина более удобна при импорте машинно-технических изделий. Сейчас на долю адвалорных пошлин приходится 70-80% всех таможенных пошлин. Действует еще промежуточная методика, заключающаяся в том, что таможня получает право самостоятельно выбирать между специфической и адвалорной пошлинами в зависимости от того, какая из них выше. Подобная пошлина – альтернативная.

До второй мировой войны, когда основная часть мировой торговли приходилась на сырье, 60-70% всех пошлин были специфическими. Специфическими, как правило, являются экспортные пошлины, ими облагаются главным образом сырьевые товары.

Торгующие страны могут находиться в различных договорно-политических отношениях: являться членами таможенного или экономического союза, иметь подписанный договор о предоставлении им режима наибольшего благоприятствования или, наконец, не иметь никаких специальных соглашений в сфере торговли.

В зависимости от режима устанавливаются пошлины, взимаемые с поставляемого товара. Они бывают: преференциальные (особо льготные), договорные (минимальные) и генеральные (автономные), то есть максимальные.

Ставки преференциальных пошлин ниже минимальных и зачастую равны нулю. Право использования преференциальных пошлин получают страны, входящие в экономические интеграционные группировки: зоны свободной торговли, таможенные и экономические союзы и т.д. Например, страны Европейского Союза предоставляют друг другу по импорту товаров преференциальные пошлины (равные нулю), которые не распространяются на другие страны.

Договор, в котором принимается решение о предоставлении договорных, или минимальных, пошлин, называется договором о «режиме наибольшего благоприятствования» (РНБ). Он формулирует обязательство подписавших его сторон не взимать с импортируемых товаров пошлины, превышающие по размерам величину пошлин, взимаемых с товаров любых третьих стран. Такое положение называется режимом недискриминации. Государства, подписавшие подобные договоры, берут на себя обязательство облагать одинаковыми пошлинами товары всех стран контрагентов.

Генеральная (максимальная) пошлина в два-три раза выше всех остальных, и ее применение фактически дискриминирует товары, ввозимые из конкретной страны. Примером использования генеральных (автономных) пошлин может быть их взимание при ввозе товаров из СССР в США в период холодной войны.

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

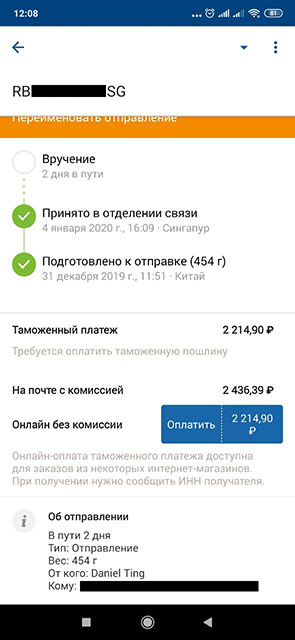

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

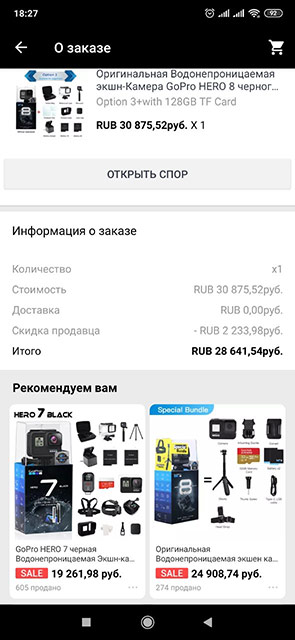

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Введение пошлины на экспорт зерна способен помочь в сдерживании цен на сырьё, однако данный регулирующий механизм может спровоцировать и негативные последствия для развития компаний, заявил NEWS.ru зампред правления Руспродсоюза Дмитрий Леонов. Перед этим крупные отечественные ассоциации производителей продуктов питания обратились к премьер-министру Михаилу Мишустину с призывом обдумать введение пошлины на экспорт зерновых. Такой шаг, на их взгляд, позволит снизить цены на сырьё. При поступлении обращения отраслевых союзов Минсельхоз комплексно рассмотрит его, принимая во внимание позицию всех заинтересованных сторон, сообщили NEWS.ru в министерстве.

По данным газеты «Ведомости», которая ссылается на копию письма ассоциаций, в числе производителей продуктов, подписавших обращение, фигурируют Национальная мясная ассоциация, «АСКОНД» («Объединённые кондитеры»), ассоциация «Русская мука», Национальный союз свиноводов и другие.

Ранее Минсельхоз РФ в целях сдерживания цен в интересах отечественных мукомолов и животноводов выступил с предложением в текущем сезоне, который длится с июля 2020 года по июнь 2021 года, ограничить экспорт зерновых при помощи квоты: с 15 февраля по 30 июня можно будет вывезти не более 15 млн тонн пшеницы, ржи, кукурузы, ячменя. Кроме того, ведомство предложило ограничить и самих экспортёров: доля компаний в отгрузках в указанный период должна быть не выше, чем в июле — декабре 2020 года.

По мнению авторов письма, квота является недостаточно эффективным механизмом, который в лучшем случае лишь стабилизирует цены на исторических максимумах, а в худшем приведёт к тому, что зерно снова подорожает из-за активизации экспортёров.

Dirceu Portugal/Keystone Press Agency/Global Look Press

Введение пошлины на экспорт зерна действительно может помочь в сдерживании цен на сырьё, однако данный регулирующий механизм может спровоцировать и негативные последствия для развития растениеводческих компаний. Введение квот в данном случае тоже не панацея. Вопрос должен быть детально проработан и решён с учетом интересов всех игроков рынка: и экспортёров, и производителей, которые закупают зерновые в качестве сырья для своей продукции.

Дмитрий Леонов

зампред правления «Руспродсоюза»В Минсельхозе России с мнением Леонова в целом согласны. Как объяснили NEWS.ru в ведомстве, инициатива по установлению ненулевой экспортной пошлины требует тщательной проработки с учётом баланса интересов всех участников рынка АПК.

При этом Минсельхоз России реализует и планирует применение ряда регулирующих мер, которые уже доказали свою эффективность. В частности, во второй половине сезона планируется введение экспортной квоты, что позволит стабилизировать ценовую ситуацию на рынке зерна, — сказали в министерстве.

Как объяснил директор Центра агробизнеса и продовольственной безопасности Высшей школы корпоративного управления (ВШКУ) РАНХиГС Анатолий Тихонов, подписанты письма в Минсельхоз — крупные холдинги, в первую очередь производители свинины. У них свой интерес, который не учитывает позицию растениеводов. Если не будет спроса на зерно, то, конечно, цены будут ниже, говорит специалист.

Производители будут продавать по любой цене — лишь бы взяли, потому что, во-первых, зерно имеет ограниченный срок хранения, а во-вторых, у растениеводов ограниченный ресурс по времени. Сейчас им уже нужно готовиться к посевной, закупать удобрения и так далее, плюс нести текущие расходы — платить зарплату, делать отчисления в различные фонды. На рынке сложилась какая-то удивительная ситуация, на мой взгляд. У нас в этом году рекордный урожай зерновых — почти 135 млн тонн. Наши потребности вдвое ниже. Для обеспечения внутреннего рынка, в том числе и кормами наших животноводов, столько зерна не надо. В то же время есть логистические ограничения по вывозу зерновых. Мы не можем пропустить через наши ворота больше чем 60 млн тонн в год — это уже исторически определено.

Анатолий Тихонов

директор Центра агробизнеса и продовольственной безопасности Высшей школы корпоративного управления (ВШКУ РАНХиГС)То есть, с одной стороны, у нас очень много зерна, а волатильность рубля определяет привлекательность экспортных цен, с другой — существуют логистические ограничения для экспорта. Все эти факторы влияют на дисбалансировку внутренних цен, отмечает директор Центра агробизнеса и продовольственной безопасности.

Обращаться к правительству с просьбой ввести пошлины на экспорт зерновых, на его взгляд, «близко к понятию „отраслевой эгоизм“ и очень похоже на скрытый призыв к поддержке тех подписантов, которые инициировали данное обращение».

В свою очередь профессор базовой кафедры торговой политики РЭУ им. Г. В. Плеханова Ибрагим Рамазанов полагает, что замена квот на пошлины несущественно отразится на ценах большей части зерновых культур, используемых для производства кормов, мяса и иного сырья для производства продовольственных товаров. Возможно, за исключением ситуации в мукомольной промышленности, основным сырьём для которой является пшеница — основа экспорта зерновых.

Dirceu Portugal/Keystone Press Agency/Global Look Press

Замена квот на пошлины может привести к потере некоторых рынков зерна не только по причине повышения цен, но и ухудшения репутации России как надёжного экспортёра зерна. Пошлина не является самым надёжным инструментом рыночного механизма. Высокие пошлины, способные снизить цены на зерно на внутреннем рынке, могут подорвать перспективы развития зернового хозяйства России и её экспортную политику, не оказав значимого влияния на развитие производства мяса, молока и иной продукции АПК.

Ибрагим Рамазанов

профессор базовой кафедры торговой политики РЭУ им. Г. В. ПлехановаКроме того, отмечает профессор базовой кафедры торговой политики РЭУ им. Г. В. Плеханова, рост цен и падение производства мяса (в первую очередь говядины) наблюдались и в периоды, когда урожаи были высокими, а цены на зерно низкими. Причины, скорее всего, заключаются не в ценах и пошлинах на зерно, а в институциональных переменах и слабой инфраструктуре развития этих отраслей, подозревает Рамазанов.

Поэтому, во всей этой ситуации, невмешательство государства кажется наиболее логичным шагом, считает эксперт узкоспециализированного издания «Агровестник» Михаил Дмитриев.

Для государства все участники рынка одинаково важны — и экспортеры, и переработчики, и потребители. На мой взгляд, в ограничении экспорта заинтересованы прежде всего производители свинины, мяса птицы, где зерно занимает значительную часть рационов кормления. Для животноводов это сырьё. Но, безусловно, для производителей зерна это негативный момент, потому слабый рубль очень благоприятствует экспортёрам.

Михаил Дмитриев

эксперт узкоспециализированного издания «Агровестник»Если раньше этот эффект, возможно, нивелировался бы необходимостью закупать импортное оборудование для выращивания и уборки зерновых, то последнее время отечественное машиностроение стало производить технику хорошего качества, подчёркивает эксперт. Именно в производстве зерна есть развитое отечественное семеноводство. Поэтому, безусловно, производители зерна сейчас находятся в режиме комфорта. И невмешательство государства вполне логично. Попытка введения пошлины привела бы к ограничению одних в пользу других, опасается аналитик.

Другой вопрос, отмечают опрошенные специалисты, состоит в том, что птицеводы и свиноводы, нарастив производство на волне импортозамещения, столкнулись с проблемой перепроизводства, падения цен и с тем, что даже некоторые производители вынуждены были уйти с рынка. Безусловно, перед ними стоит острый вопрос маржинальности бизнеса, и они вынуждены работать над себестоимостью.

В настоящее время правительство ставит задачу ввести в оборот 12 млн га земель. Лучшее, что может сделать государство для производителей животноводческой продукции, — активно способствовать её выходу на внешние рынки: помощь властей может выражаться в расширении списка экспортёров.

Анатолий Тихонов из РАНХиГС отмечает, что повышение пошлин может нанести урон имиджу нашей страны как крупнейшего мирового экспортёра, поскольку любые ограничения означают соответствующие нарушения уже заключённых контрактов. Репутация ненадёжного поставщика откликается тем, что наши партнёры при покупке российской продукции просят дисконт как плату за риски.

В этом контексте правительству было бы целесообразнее подумать о возрождении зерновых интервенций. Этот инструмент достаточно хорошо балансировал и внутренние цены, потому что он, во-первых, отсекал от рынка излишки продукции, во-вторых, обеспечивал хранение определённого запаса на случай катаклизмов. Это было бы предпочтительнее, чем прямое субсидирование отдельных сельскохозяйственных отраслей, — резюмировал экономист.

В любом случае, поясняет директор Института аграрных исследований НИУ ВШЭ Евгения Серова, те ограничения, о которых попросили ассоциации, будут мерой краткосрочного снятия проблемы. Запрошенная корректировка просто откладывает назревшую проблему на потом. А с точки зрения развития сектора это неэффективное предложение, убеждена Серова. Подобные предложения приводят лишь к нервозности на рынке — как на российском, так и на международном, заключила директор Института аграрных исследований НИУ ВШЭ.

Добавить наши новости в избранные источники

Услуги по подбору / проверке импортных / экспортных таможенных пошлин

Для получения необходимой услуги оформите заказ через сервис Яндекс.Касса (ЮMoney) или добавьте ее в корзину для выбора другого способа оплаты.

Оформление заказа на подбор / проверку импортных / экспортных таможенных пошлин:

ПОЛУЧИТЕ КОНСУЛЬТАЦИЮ ОНЛАЙН

ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

Аналитика импорта и экспорта / маркетинг ВЭД / документы для внешнеэкономической деятельности:

+7 (812) 907-01-40 - info@imexp.ru

Таможенное оформление / логистика / международные перевозки / доставка сборных грузов / консультации по ВЭД:

+7 (812) 622‑02-24 (доб.302) - ta@mss-transport.com

Наша компания оказывает консультационные и аналитические услуги на платной основе, при этом если Вы имеете статус МСП (малое / среднее предприятие) или начинающего/действующего экспортера, то услуги можно получить бесплатно, используя гос. субсидии направленные на развитие предпринимательства.

Услуги по подбору / проверке таможенных пошлин при импорте / экспорте:

ИМПОРТНЫЕ ТАМОЖЕННЫЕ ПОШЛИНЫ ПРИ ИМПОРТЕ / ЭКСПОРТЕ / ВЭД

- Анализ технической документации

- Составление списка товаров / кодов ТНВЭД

- Подбор и проверка актуальности пошлин

- Согласование кодов ТНВЖД / пошлин с таможней

ЭКСПОРТНЫЕ ТАМОЖЕННЫЕ ПОШЛИНЫ ПРИ ИМПОРТЕ / ЭКСПОРТЕ / ВЭД

- Анализ технической документации

- Составление списка товаров / кодов ТНВЭД

- Подбор и проверка актуальности пошлин

- Согласование кодов ТНВЖД / пошлин с таможней

ПРОВЕРКА ТАМОЖЕННЫХ ПОШЛИН ПРИ ИМПОРТЕ / ЭКСПОРТЕ / ВЭД

- Анализ технической документации

- Составление списка товаров / кодов ТНВЭД

- Подбор и проверка актуальности пошлин

- Согласование кодов ТНВЖД / пошлин с таможней

ПОДБОР ТАМОЖЕННЫХ ПОШЛИН ПРИ ИМПОРТЕ / ЭКСПОРТЕ / ВЭД

- Анализ технической документации

- Составление списка товаров / кодов ТНВЭД

- Подбор и проверка актуальности пошлин

- Согласование кодов ТНВЖД / пошлин с таможней

Для оптимизации процесса таможенного оформления предлагаем услугу: подбор / проверка импортных / экспортных таможенных пошлин

Услуги по подбору / проверке таможенных пошлин при импорте / экспорте

Импортная пошлина / Импортная пошлина / ТАМОЖЕННАЯ ПОШЛИНА

Импортные пошлины — это таможенные пошлины, представляют собой налоговый платеж на товары, ввозимые на территорию страны. Платеж взимается в пользу государственного бюджета и позволяет опосредованно регулировать объемы импорта. Этот вид пошлин наиболее распространен в мировой практике. Взимается как при прохождении таможни на границе, так и с товаров, которые производятся на таможенных территориях внутри страны. Ввозные пошлины – это основной способ таможенного регулирования.

Цели импортных пошлин

Выделяют две основных цели: фискальную и стимулирующую. Ввозные пошлины работают как механизм фискальной стабилизации только в том случае, если это не мешает развитию внутреннего рынка государства.

Функции ввозных таможенных пошлин:

1) Влияние на экономику:

инструмент для стимулирования отечественного производства

прибавка к стоимости ввозимого товара

2) Инструмент политических санкций.

3) Импортозамещение. Механизм действия таков: при повышении пошлин повышается и стоимость ввозимого товара, падает спрос. Впоследствии нередко уменьшаются объемы поставок, и освобождается ниша для отечественных производителей.

4) Пополнение бюджета.

В настоящее время значительными пошлинами облагаются некоторых категории товаров импортного производства, такие как: алкогольная и табачная продукция, товары, приравненные к предметам роскоши. На остальные категории товаров пошлины имеют номинальный размер. Считается, что использование ввозных пошлин негативно сказывается на состоянии внутреннего рынка, так как государство нацелено более на получение прибыли от иностранных партнеров, а не от национальных корпораций.

С 2020 года снизится беспошлинный лимит на покупки в зарубежных интернет-магазинах. Дополнительные расходы на заграничные посылки нужно будет считать по другой формуле: меняется и лимит, и принцип расчета, и размер пошлины.

Сейчас суммарный лимит для посылок из-за границы составляет 500 € в месяц. В 2020 году он составит 200 € на одну посылку. То есть можно будет получать хоть 10 посылок до 200 € в месяц, а пошлину все равно не начислят. Но если стоимость одной посылки превысит 200 €, уже надо доплачивать. Правда, и ставки пошлин будут в два раза меньше, чем в 2019 году.

Если все это посчитать уже сейчас, есть шанс сэкономить: например, если товар стоит дороже 200 €, стоит купить его в 2019 году. А товары дороже 800 € выгоднее заказывать в 2020 году.

Таможенные пошлины для личных покупок в 2020 году

Вот лимиты и ставки, которые будут действовать при покупках для личных нужд в 2020 году.

| Способ ввоза в Россию | Беспошлинный лимит | Пошлина сверх лимита |

|---|---|---|

| Почтой или курьерской службой | 200 € и 31 кг на одну посылку | 15% или 2 € за 1 кг |

| Наземным транспортом или пешком | 500 € и 25 кг | 30% или 4 € за 1 кг |

| Самолетом | 10 000 € и 50 кг | 30% или 4 € за 1 кг |

Изменятся только лимиты и ставки для доставки почтой и перевозчиками. В 2019 году лимит для таких способов ввоза составляет 500 € и 31 кг в месяц, а пошлина — 30% или 4 € за килограмм с превышения.

Внимание! Пошлину считают по лимитам на день прибытия на таможню, а не на дату заказа или оплаты.

Поделитесь с теми, кто покупает за границей:

Рассказать о новых пошлинах

Кого это касается?

Изменения касаются всех, кто делает заказы в зарубежных интернет-магазинах и привозит что-то из-за границы для своих нужд — например из путешествия по Европе. Продавцу платят стоимость покупки, а в российский бюджет — пошлину за эту покупку. То есть когда вы покупаете пылесос или ботинки на «Амазоне», то можете потратить больше, чем указано на сайте.

Размер пошлины зависит от стоимости и веса покупки, а еще — от количества заказов. Если уложиться в беспошлинный лимит, дополнительных расходов не будет. А если его превысить, придется потратиться. Лишних расходов можно избежать, если оформить заказ неделей позже или переложить ботинки в отдельное отправление на имя мамы.

Что такое беспошлинный лимит

Беспошлинный лимит — это сумма или вес, в пределах которых в российский бюджет ничего платить не надо. Например, в 2019 году беспошлинный лимит на зарубежные посылки — 500 € и 31 кг. Если покупали себе пылесос за 200 € и весом 7 кг, пошлины не было, потому что нет превышения лимита. А если заказывали в интернет-магазине смартфон за 700 €, нужно было платить пошлину, так как в 2019 году появлялось превышение лимита на 200 €.

Еще беспошлинный лимит зависит от способа доставки: наземным транспортом, самолетом и посылками. Если тот же смартфон за 700 € привезти самолетом, пошлины не будет, потому что лимит по сумме для такого способа доставки и в 2019, и в 2020 году составляет 10 000 €.

Всего есть четыре вида доставки для расчета лимитов и пошлин:

- Самолетом.

- Наземным транспортом или пешком.

- Компаниями-перевозчиками.

- Посылками по почте.

В 2019 году беспошлинный лимит для заказов из интернет-магазинов применяли ко всей сумме покупок за календарный месяц. С 2020 года его считают для каждого отправления — независимо от количества посылок.

Как лимиты изменятся с 2020 года

В 2020 году изменятся лимиты и размеры пошлин только для двух способов доставки товаров в Россию:

- Службами доставки.

- Посылками по почте.

Этими способами чаще всего доставляют покупки из зарубежных интернет-магазинов.

Читайте также: