Если правительство увеличивает налоги а целью цб является поддержка неизменной процентной ставки

Опубликовано: 15.05.2024

Монетарная политика имеет довольно сложный передаточный механизм. От качества работы всех его звеньев зависит эффективность политики в целом.

Можно выделить 4 звена передаточного механизма денежно-кредитной политики:

изменение величины реального предложения денег

в результате проведения Центральным банком соответствующей политики; изменение ставки процента на денежном рынке; реакция совокупных расходов (в особенности инвестиционных расходов) на динамику ставки процента; изменение объема выпуска в ответ на изменение совокупного спроса (совокупных расходов).

Между изменением предложения денег и реакцией совокупного предложения расположены еще две промежуточных ступени, прохождение через которые существенно влияет на конечный результат.

Изменение рыночной ставки процента (2) происходит путем изменения структуры портфеля активов экономических агентов после того, как вследствие, скажем, расширительной денежной политики Центрального банка, на руках у них оказалось больше денег, чем им необходимо. Следствием, как известно, станет покупка других видов активов, удешевление кредита, то есть в итоге — снижение ставки процента (см. рис. 7.3а).

Однако реакция денежного рынка зависит от характера спроса на деньги, т.е. от крутизны кривой LD. Если спрос на деньги достаточно чувствителен к изменению ставки процента, то результатом увеличения денежной массы станет незначительное изменение ставки процента. И наоборот: если спрос на деньги слабо реагирует на ставку процента (крутая кривая LD), то увеличение предложения денег приведет к существенному падению процентной ставки (рис. 7.3б, 7.3в).

Следующим шагом является корректировка совокупного спроса (совокупных расходов) в связи с изменением ставки процента. Обычно считается, что больше других на динамику ставки процента реагируют инвестиционные расходы (хотя можно говорить и о реакции потребления, расходах местных органов государственного управления, но они менее значительны). Если предположить, что на денежном рынке произошло существенное изменение ставки процента, то далее встанет вопрос о чувствительности инвестиционного спроса (или совокупного спроса в целом) к динамике ставки процента. От этого, при прочих равных условиях, будет зависеть величина мультипликативного расширения совокупного дохода.

Отметим также необходимость учитывать и степень реакции совокупного предложения на изменения совокупного спроса, что связано с наклоном кривой AS.

Очевидно, что нарушения в любом звене передаточного механизма могут привести к снижению или даже отсутствию каких-либо результатов денежной политики. Например, незначительные изменения ставки процента на денежном рынке или отсутствие реакции составляющих совокупного спроса на динамику ставки процента разрывают связь между колебаниями денежной массы и объемом выпуска. Эти нарушения в работе передаточного механизма денежной политики особенно сильно проявляются в странах с переходной экономикой, когда, например, инвестиционная активность экономических агентов связана не столько со ставкой процента на денежном рынке, сколько с общей экономической ситуацией и ожиданиями инвесторов.

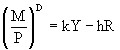

Помимо качества работы передаточного механизма существуют и другие сложности в осуществлении денежной политики. Поддержание Центральным банком одного из целевых параметров, скажем, ставки процента, требует изменения другого в случае колебаний на денежном рынке, что не всегда благоприятно сказывается на экономике в целом. Так, Центральный банк может удерживать ставку процента на определенном уровне для стабилизации инвестиций, а следовательно, их воздействия через мультипликатор на объем выпуска в целом. Но, если по каким-то причинам в экономике начинается подъем и ВНП растет, то это увеличивает трансакционный спрос на деньги (реальный ВНП — один из параметров спроса на деньги:

). При неизменном предложении денег ставка процента будет расти, а значит, чтобы удержать ее на прежнем уровне, Центральный банк должен увеличить предложение денег. Это, в свою очередь, создаст дополнительные стимулы роста ВНП и к тому же может спровоцировать инфляцию.

В случае спада и сокращения спроса на деньги Центральный банк для предотвращения снижения ставки процента должен уменьшить предложение денег. Но это приведет к падению совокупного спроса и только усугубит спад в экономике.

Следует учитывать также возможные побочные эффекты при проведении денежно-кредитной политики. Например, если Центральный банк считает необходимым увеличить предложение денег, он может расширить денежную базу, покупая облигации на рынке ценных бумаг. Но одновременно с ростом предложения денег начнется снижение ставки процента. Это может отразиться на величине коэффициентов сr и rr. Население может перевести часть средств из депозитов в наличность и отношение

увеличится, банки могут увеличить свои избыточные резервы, что повысит отношение

. В результате денежный мультипликатор уменьшится, что может частично нейтрализовать исходную тенденцию к расширению денежной массы.

Денежно-кредитная политика имеет значительный внешний лаг (время от принятия решения до его результата), т.к. влияние ее на размер ВНП в значительной степени связано через колебания ставки процента с изменением инвестиционной активности экономике, что является достаточно длительным процессом. Это также осложняет ее проведение, т.к. запаздывание результата может даже ухудшить ситуацию. Скажем, антициклическое расширение денежной массы (и снижение процентной ставки) для предотвращения спада может, дать результат, когда экономика будет уже на подъеме и вызовет нежелательные инфляционные процессы.

Эффективность денежно-кредитной политики в современных условиях в значительной мере определяется степенью доверия к политике Центрального банка, а также степенью независимости Центрального банка от исполнительной власти. Последняя с трудом поддается точной оценке и определяется, как на основе некоторых формальных критериев (частоты сменяемости руководства Центрального банка, границ участия банка в кредитовании государственного сектора, решении проблем бюджетного дефицита и других официальных характеристик банка, зафиксированных в уставе), так и неформальных моментов, свидетельствующих о фактической независимости Центрального банка.

В развивающихся странах, а также странах с переходной экономикой часто просматривается следующая закономерность: чем больше независимость (как формальная, так и неформальная) Центрального банка, тем ниже темпы инфляции и дефицит бюджета.

Денежно-кредитная политика тесно связана с бюджетно-налоговой и внешнеэкономической политикой. Если Центральный банк ставит целью поддержание фиксированного обменного курса, то самостоятельная внутренняя денежная политика оказывается практически невозможной, так как увеличение или сокращение валютных резервов (покупка или продажа Центральным банком иностранной валюты на валютном рынке) в целях поддержания обменного курса автоматически ведет к изменению денежной массы в экономике (например, при покупке валюты предложение денег в экономике увеличивается). Исключение составляет лишь ситуация, когда Центральный банк проводит стерилизацию притока или опока валютных резервов, нейтрализуя колебания денежной массы, происшедшие вследствие валютных операций, изменением объема внутреннего кредита с помощью известных инструментов денежной политики.

Определенные трудности связаны с вопросом согласованности, координации бюджетно-налоговой и денежной политики. Если правительство стимулирует экономику значительным расширением государственных расходов, результат будет во многом связан с характером денежной политики (поведением Центрального банка). Финансирование дополнительных расходов долговым способом, то есть через выпуск облигаций, окажет давление на финансовый рынок, свяжет часть денежной массы и вызовет рост процентной ставки, что может привести к сокращению частных инвестиций («эффект вытеснения») и подрыву исходных стимулов к расширению экономической активности. Если же Центральный банк одновременно проводит политику поддержания процентной ставки, он вынужден будет расширить предложение денег, провоцируя инфляцию.

Аналогичная проблема встает при решении вопроса о финансировании дефицита госбюджета. Как известно, дефицит может покрываться денежной эмиссией (монетизация дефицита) или путем продажи государственных облигаций частному сектору (долговое финансирование). Последний способ считается неинфляционным, не связанным с дополнительным предложением денег, если облигации покупаются населением, фирмами, частными банками. В этом случае происходит лишь изменение формы сбережений частного сектора — они переводятся в ценные бумаги. Если же к покупке облигаций подключается Центральный банк, то, как уже было показано, увеличивается сумма резервов банковской системы, а соответственно, денежная база, и начинается мультипликативный процесс расширения предложения денег в экономике.

Эффективная стабильная денежная политика (под которой подразумевается обычно низкий устойчивый темп роста денежной массы) в большинстве случаев не может сосуществовать с фискальной политикой, допускающей значительный дефицит госбюджета. Это связано с тем, что в условиях длительного, а тем более растущего дефицита и ограниченных возможностей долгового финансирования правительству бывает сложно удержаться от давления на Центральный банк с целью добиться увеличения денежной массы для финансирования дефицита.

Тема готовой работы

Вид работы: Контрольная

Формат работы: Word

Год сдачи: 2017г.

Работа сдавалась 1 раз

Предмет:

Макроэкономика и государственное управление

Оценка работы:

Вы можете быть полностью уверены в том, что работа "Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет" является уникальной, исключающей плагиат и дублирование, использование данной работы (Контрольная) не может вызвать проблем при последующей сдаче и защите.

Содержание

139.«Отчаявшиеся» работники, которые хотели бы работать, но прекратили поиск рабочего места:

A) Более не учитываются в составе рабочей силы;+ /ответ/ ++

B) Учитываются в величине фрикционной безработицы;

C) Учитываются в величине безработицы ожидания;

D) Получают пособие в соответствии с законодательством, о заработной плате;

E) Относятся к экономически неактивному населению.

140.Измеряемая безработица может быть ниже, чем фактическая безработица, так как:

A) Измеряемая безработица не включает фрикционную безработицу;

B) Некоторые из тех, кто называет себя безработными, просто не занимаются поисками работы всерьез;

C) Некоторые рабочие хотели найти работу, но отчаялись и прекратили ее поиски;+ /ответ/ ++

D) Измеряемая безработица не включает в себя подростковую безработицу;

E) Измеряемая безработица не включает циклическую безработицу.

141.Какой вид безработицы будет вызван следующей причиной спада занятости: Общеэкономический спрос и производство продукции сокращаются.

A) Конъюнктурная; B) Секторальная; C) Сезонная; Д) Структурная; E) Фрикционная

142.Безработица ожидания возникает, когда:

A) Реальная заработная плата превышает равновесный уровень;+ /ответ/ ++

B) Известно, что минимальная зарплата увеличится в ближайшем будущем;

C) Введено щедрое страхование по безработице;

D) Работники временно уволены из-за погодных условий;

E) Номинальная зарплата превышает равновесный уровень.

145.Какой вид безработицы будет вызван следующей причиной спада занятости:

После переработки урожая свеклы на сахарном заводе остались работать лишь несколько рабочих.

A) Сезонная;+ /ответ/ ++

B) Перманентная

C) Конъюнктурная;

Д) Структурная

E) Фрикционная (текучая);

146.Взаимосвязь между предельной склонностью к потреблению и предельной склонностью к сбережению выражает в том, что:

их сумма равна нулю;

отношение между ними характеризует среднюю склонность к потреблению;

их сумма равна располагаемому доходу, так как он распределяется на потребительские расходы и сбережения;

тоска на кривой, в которой они равны, соответствует «пороговому» уровню дохода;

их сумма равна единице.+ /ответ/ ++

147.Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет:

увеличить денежное предложение;

уменьшить денежное предложение;+ /ответ/ ++

сначала увеличить, а потом уменьшить предложение денег;

сначала уменьшить, а потом увеличить предложение денег;

такая комбинация мер фискальной и монетарной политики объективно невозможна.

148.Какое из следующих утверждений является правильным?

кривая LM имеет положительный наклон и строится для данного уровня дохода;

кривая LM имеет отрицательный наклон и возрастание уровня цен сдвигает ее вверх;

кривая LM имеет положительный наклон и строится для данного уровня реального денежного предложения;+ /ответ/ ++

в любой точке кривой LM фактические расходы равны запланированным расходам;

все выше перечисленные утверждения неверны.

149.В точке пересечения кривых IS и LM:

реальное денежное предложение равно реальное спросу на деньги;

планируемые расходы равны фактическим расходам;

уровни выпуска и процентной ставки удовлетворяют условиям равновесия товарного и денежного рынков;

фактические расходы превышаю планируемые расходы;

все выше перечисленное неверно.+ /ответ/ ++

150.Если центральный банк уменьшает денежное предложение в то же время, когда правительство увеличивает налоги, то:

ставка процента несомненно повысится;

ставка процента обязательно снизится;

равновесный уровень дохода обязательно возрастет;

равновесный уровень дохода несомненно снизится;+ /ответ/ ++

для прогноза динамики уровня дохода и ставки процента недостаточно информации.

151.Какой вид безработицы будет вызван следующей причиной спада занятости:

Во время летних отпусков спрос на рабочую силу снижается:

A) Региональная

B) Конъюнктурная;

С) Структурная

D) Фрикционная (текучая);

E) Сезонная;+ /ответ/ ++

Условия и цены

Цены на готовые работы в 2020 году

Контрольная - 30 бел.руб.

Курсовая - 60 бел.руб.

Дипломная - 150 бел.руб.

О самой работе

Данная работа Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет (Контрольная) по предмету (Макроэкономика и государственное управление), была выполнена по индивидуальному заказу специалистами нашей компании и прошла свою успешную защиту. Работа - Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет по предмету Макроэкономика и государственное управление отражает свою тему и логическую составляющую ее раскрытия, раскрыта сущность исследуемого вопроса, выделены основные положения и ведущие идеи данной темы.

Работа - Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет, содержит: таблицы, рисунки, новейшие литературные источники, год сдачи и защиты работы – 2017 г. В работе Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет (Макроэкономика и государственное управление) раскрывается актуальность темы исследования, отражается степень разработанности проблемы, на основании глубокой оценки и анализе научной и методической литературы, в работе по предмету Макроэкономика и государственное управление рассмотрен всесторонне объект анализа и его вопросы, как с теоретической, так и практической стороны, формулируется цель и конкретные задачи рассматриваемой темы, присутствует логика изложения материала и его последовательность.

Вопросы по работе

Для получения работы или по возникшим вопросам относительно данной работы Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет нажмите по кнопке Заказать работу и заполните все поля формы. Большая просьба, аккуратно заполнять и указывать все данной (ВУЗ, страну, email и телефон), ваши пожелания и требования к работе. При написании данной работы (Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет) используется только свежая литература. Научный подход и профессионализм работников нашей компании позволяют провести качественное выполнение работы Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет, в результате чего полученные работы защищают на «отлично».

Если вас не устраивает само содержание или структура работы: Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет по предмету (Макроэкономика и государственное управление) обращайтесь, работа изменяется и оформляется под ВУЗ полностью бесплатно. Наши специалисты проконсультируют вас по любому вопросу, связанным с данной работой по телефону или e-mail.

Контрольная - Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет оформлена по ГОСТу и готова к распечатке и сдаче на кафедру.

Вопросы по оплате

Оплатить работу (Контрольная - Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет) можно через: почтовое отделение, банк или электронным платежом, для всех жителей Беларуси и России.

Работа высылается в среднем по истечении 2-4 часа после оплаты и получении от Вас e-mail с реквизитами оплаты.

Расценки соответственно: контрольная работа или тесты – 30 руб, курсовая работа – 60 руб., диплом – 150 руб. Все реквизиты будут указанны в ответном письме.

Консультирование и объяснения по выполненной дипломной или курсовой работе производится на бесплатной основе.

Все наши гарантии относительно работы Если правительство увеличит налоги, а целью ЦБ является поддержка неизменной процентной ставки, то ЦБ должен будет по предмету Макроэкономика и государственное управление (Контрольная) служат для одной цели - чтобы Вы были уверенны в том, что обратившись к нам в компанию получите желаемый результат и высокую оценку.

Сеньораж. Эффект вытеснения. Проблемы увеличения налоговых поступлений в государственный бюджет

Наибольший стабилизационный эффект бюджетного излишка связан с его полным изъятием, препятствующим выплате процентов по государственному долгу, увеличению социальных трансфертов или финансированию каких-либо других государственных расходов за счет этих средств.

Степень стабилизационного воздействия бюджетного дефицита зависит от способа его финансирования.

Способы финансирования дефицита госбюджета:

кредитно-денежная эмиссия (монетизация);

увеличение налоговых поступлений в госбюджет.

В случае монетизации дефицита нередко возникает сеньо- раж доход государства ог печатания денег. Сеньораж возникает на фоне превышения темпа роста денежной массы над темпом роста реального ВВП, что приводит к повышению среднего уровня цен. В результате все экономические агенты платят своеобразный инфляционный налог, и часть их доходов перераспреде-ляется в пользу государства через возросшие цены.

В условиях повышения уровня инфляции возникает эффект Оливера-Танзи - сознательное затягивание налогоплательщиками сроков внесения налоговых отчислений в государственный бюджет. Нарастание инфляционного напряжения создает экономические стимулы для "откладывания" уплаты налогов, так как за время "затяжки" происходит обесценивание денег, в результате которого выигрывает налогоплательщик.

Монетизация дефицита госбюджета может не сопровождаться непосредственно эмиссией наличности, а осуществляться в других формах, например в виде расширения кредитов Центрального банка государственным предприятиям по льготным ставкам процента или в форме отсроченных платежей. В последнем случае правительство покупает товары и услуги, не оплачивая их в срок. Если закупки осуществляются в частном секторе, то производители заранее увеличивают цены, чтобы застраховаться от возможных неплатежей. Это дает толчок к повышению общего уровня цен и уровня инфляции.

Если отсроченные платежи накапливаются в отношении предприятий государственного сектора, то эти дефициты нередко непосредственно финансируются Центральным банком или же накапливаются, увеличивая общий дефицит госбюджета. Поэтому, хотя отсроченные платежи, в отличие от монетизации, официально считаются неинфляционным способом финансирования бюджетного дефицита, на практике это разделение оказывается весьма условным.

Если дефицит госбюджета финансируется с помощью выпуска государственных займов, то увеличивается средняя рыночная ставка процента, что приводит к снижению инвестиций в частном секторе, падению чистого экспорта и частично - к снижению потребительских расходов. В итоге возникает эффект вы-теснения, который значительно ослабляет стимулирующий эффект фискальной полигики.

Долговое финансирование бюджетного дефицита1 нередко рассматривается как антиинфляционная альтернатива монетизации дефицита. Однако долговой способ финансирования не устраняет уг-розы роста инфляции, а только создает временную отсрочку для этого роста, что является характерным для многих переходных экономик, в том числе и для российской. Если облигации государственного займа размещаются среди населения и коммерческих банков, то инфляционное напряжение окажется слабее, чем при их размещении непосредственно в Центральном Банке.

В случае обязательного (принудительного) размещения государственных облигаций во внебюджетных фондах под низкие (и даже отрицательные) процентные ставки долговое финансирование бюджетного дефицита превращается, по существу, в механизм дополнительного налогообложения.

Проблема увеличения налоговых поступлений в государственный бюджет выходит за рамки собственно финансирования бюджетного дефицита, так как разрешается в долгосрочной перспективе на базе комплексной налоговой реформы, нацеленной на снижение ставок и расширение базы налогообложения. В кратко-срочном периоде снижение налоговых ставок сопровождается, во- первых, снижением степени встроенной стабильности экономики; во-вторых, ростом эффекта вытеснения негосударственного сектора на фоне повышения процентных ставок, которое возникает как реакция денежного рынка на сопровождающее экономи-ческое оживление повышение спроса на деньги при их неизменном (в целях ограничения уровня инфляции) предложении; в-тре- тьих, возможным увеличением бюджетного дефицита из-за одновременного снижения ставок налогообложения и налоговых поступлений в бюджет в соответствии с закономерностью, описываемой кривой Лаффера.3

Более подробно о государственном долге см. гл. 17 "Бюджетный дефицит и управление государственным долгом", а также Приложение 1.

Подробный анализ типов финансирования бюджетного дефицита см. в кн.: Агапова Т.А. Бюджетно-налоговое регулирование в переходной экономике: макроэкономический аспект. - М., 1998.

Подробнее об этом см. гл. 10 "Совокупное предложение и кривая Филлип-са. Политика стимулирования предложения".

Глава 6. Бюджетно-налоговая политика

Ни один из способов финансирования дефицита государственного бюджета не имеет абсолютных преимуществ перед осталь-ными и не является полностью неинфляционным.

Фискальная политика (бюджетно-налоговая политика) Мультипликатор государственных расходов Мультипликатор налогов (налоговый мультипликатор) Мультииликатор сбалансированного бюджета Предельная налоговая ставка

Дефицит государственного бюджета (бюджетный дефицит)

Дискреционная фискальная политика

Недискреционная фискальная политика

Чистые налоговые поступления в бюджет

Встроенные (автоматические) стабилизаторы экономики

Циклический дефицит госбюджета

Структурный дефицит госбюджета

Инфляционное и неинфляционное финансирование дефицита госбюджета Монетизация дефицита Сеньораж

Долговое финансирование Эффект вытеснения Налоговая реформа Кривая Лаффера Эффект Оливера-Танзи

Вопросы для обсуждения

а) При прочих равных условиях повышение налогов и государственных расходов на одинаковую величину может привести к росту ВВП.

б) Введение прогрессивного налога на личный доход не отражается на величине мультипликатора.

в) Дефицит государственного бюджета не связан с размерами чистого экспорта.

г) Бюджетно-налоговая политика проводится только в целях снижения уровня безработицы и инфляции.

д) Циклический дефицит госбюджета возникает в результате антициклической политики государства, направленной на стимулирование экономического роста.

е) Снижение предельных налоговых ставок уменьшает встроенную стабильность экономики.

ж) Встроенные стабилизаторы экономики увеличивают размеры государственных расходов.

з) Если экономика достигла уровня полной занятости ресурсов при превышении уровня государственных расходов над налоговыми поступлениями, то возникает структурный де-фицит госбюджета.

Государственный бюджет объединяет государственные закупки товаров и услуг и трансфертные платежи в общую категорию государственных расходов. Почему при выборе инструментов фискальной политики необходимо проводить различие между го-сударственными закупками и трансфертами?

Какой из нижеперечисленных индикаторов следует расценивать как основной критерий эффективности бюджетно-налоговой политики правительства (ответ аргументируйте):

а) размер фактического дефицита или излишка государствен-ного бюджета;

б) размер бюджетного излишка или дефицита при полной занятости ресурсов;

в) уровень личного подоходного налога;

г) величина инфляционного воздействия встроенных стабилизаторов в экономике с полной занятостью ресурсов.

Какие из нижеперечисленных мер будут способствовать усилению краткосрочного и долгосрочного инфляционного напря-жения в экономике:

а) правительство повышает налоги;

б) правительство увеличивает расходы и финансирует бюджетный дефицит за счет выпуска государственных займов;

в) Центральный банк осуществляет финансирование правительственных социальных программ по льготным ставкам процента;

г) Государственное казначейство выпускает в обращение казначейские билеты.

Задачи и решения

1. Экономика описана следующими данными:

С = 20 + 0,8 (У - Т + F) (потребление);

/ = 60 (инвестиции); Т - 40 (налоги); F = 10 (трансферты); G - 30 (государственные расходы).

а) Рассчитайте равновесный уровень дохода.

б) Правительство увеличивает расходы до 40 в целях сти му- лирования экономики:

что происходит с кривой планируемых расходов?

как изменится равновесный уровень дохода?

какова величина мультипликатора госрасходов?

как изменится сальдо госбюджета?

в) Правительство увеличивает налоги с 40 до 50 (при уровне госрасходов G - 30):

что происходит с кривой планируемых расходов?

как изменится равновесный уровень дохода?

какова величина мультипликатора налогов?

как изменится сальдо госбюджета?

г) Правительство одновременно увеличивает госрасходы с 30 до 40 и налоги с 40 до 50:

что происходит с кривой планируемых расходов?

как изменится равновесный уровень дохода?

что происходит с эффектом мультипликатора?

как изменится сальдо госбюджета?

а) Для расчета равновесного уровня дохода подставим числовые значения С, А Т, F, G в основное макроэкономическое тождество и решим его относительно У:

У =20 + 0,8 (У 40 + 10)+ 60 + 30.

После алгебраических преобразований получаем: У = 430 => это первоначальное равновесие (точка А).

б) При увеличении госрасходов на 10 (с 30 до 40) кривая планируемых расходов сдвинется вверх на 10 (см. рис. 6.4): 134

Изменение равновесного уровня дохода при перемещении из точки А в точку В составит:

AY — AG - т^—г = 10 • -—= 50.

В точке В равновесный уровень дохода возрос до 480. Мультипликатор госрасходов равен: = 5.

1-0,8 До проведения фискальной экспансии госбюджет был сбалан сирован:

После проведения фискальной экспансии возник бюджетный дефицит в размере 10, так как госрасходы увеличились на 10, а налоговые поступления не изменились.

в) При увеличении налогов на 10 (с 40 до 50) кривая планируемых расходов сдвинется вниз на величину -АТх МРС -

ДУ = -ДГ- —= -10--^ = -40. 1-6

1-0,8 Экономика переместится из точки А в точку В, где равновес ный объем производства составит 390. 135

Глава б. Бюджетно-налоговая политика

Мультипликатор налогов равен После проведения налоговой рестрикции возник бюджетный излишек в размере 10, так как величина госрасходов и трансфертов по-прежнему равна 40, а налоговые поступления увеличились до 50.

г) При одновременном увеличении госрасходов с 30 до 40 и налогов с 40 до 50 кривая планируемых расходов переместится вверх на 2, так как воздействие бюджетной экспансии на совокупный спрос относительно сильнее, чем нало-говое сдерживание (см. рис. 6.6):

Равновесие переместится из точки А в точку В, причем равновесный уровень дохода в соответствии с мультипликатором сбалансированного бюджета также увеличится на 10 до 440. Это можно проверить с помощью расчета:

У = 20 + 0,8 (У- 50 + 10) + 60 + 40;

В экономике появился эффект мультипликатора сбалансированного бюджета, равный единице:

1 -b 1 — 1 — 0,8 1-0,8" "

При проведении такой политики бюджет останется, как и первоначально, сбалансированным:

2. Предположим, что государственные закупки равны 500, налоговая функция имеет вид Т = 0,4 У, функция трансфертов F - 0,2 У, уровень цен Р = 1. Федеральный долг D - 1000 при ставке процента R- 0,1. Реальный объем производства равен 2000, а потенциальный составляет 2500.

а) Является ли сальдо госбюджета положительным или от-рицательным?

б) Какова величина структурного дефицита госбюджета?

в) Какова величина циклического дефицита госбюджета?

а) Сальдо государственного бюджета может быть рассчитано путем сопоставления расходной и доходной частей:

Расходы бюджета - госзакупки (G) + трансферты (F) + +расходы по обслуживанию государственного долга (DxR) = 500 + 0,2x2000 + 0,1x1000 = 500 + 400 + 100 = 1000.

Доходы бюджета = налоговые поступления

(Т) = 0,4x2000 = 800.

Фактический дефицит бюджета - 1000 - 800 - 200.

б) Структурный дефицит может быть рассчитан путем подстановки в расчеты потенциального объема выпуска вместо фактического:

Структурный дефицит - = 500 + 0,2x2500 + 0,1x1000 - 0,4x2500 = 100.

в) Циклический дефицит госбюджета — фактический дефицит структурный дефицит — 200 - 100 - 100.

Глава 6. Бюджетно-налоговая политыка

3- Допустим, что первоначально госбюджет сбалансирован и в экономике действует система пропорционального налогообложения. Если автономные инвестиции возрастают, то, при прочих равных условиях, увеличится равновесный уровень дохода и возникает бюджетный дефицит.

Правильным ответом является отрицательный, то есть б). При указанных условиях модель бюджета имеет вид t У -G ,

где / - налоговая ставка, Т общие налоговые поступления в бюджет, G - расходы бюджета.

При увеличении автономных инвестиций возрастают совокупные расходы и доход, причем с эффектом мультипликатора. Рост совокупного дохода У приводит к росту налоговых поступлений в бюджет t • У и возникает бюджетный излишек. При этом величина бюджетного излишка окажется тем более значительной, чем сильнее снижаются на подъеме экономики бюджетные расходы G из- за автоматического сокращения пособий по безработице.

Если экономика находится в состоянии равновесия, то можно утверждать, что:

а) государственный бюджет сбалансирован;

б) бюджеты всех уровней должны быть сбалансированы;

в) потребительские расходы должны быть равны инвестициям;

г) любое увеличение потребительских расходов приведет к инфляционному разрыву;

д) доходы фирм должны быть равны валовым инвестициям;

е) все предыдущие ответы неверны.

Воздействие бюджетного излишка на равновесный уровень ВВП оказывается, по существу, таким же, как:

а) сокращение сбережений;

б) увеличение инвестиций;

в) увеличение потребления;

г) увеличение сбережений.

Некоторые корпорации выплачивают дивиденды в неизменном размере во всех фазах экономического цикла. Это действует на экономическую конъюнктуру:

а) как фактор увеличения амплитуды циклических колебаний;

в) как встроенный (автоматический) стабилизатор;

г) неопределенным образом, в зависимости от факторов, вызвавших циклические колебания.

Рост государственных расходов увеличивает реальный ВВП только в том случае, если:

а) госрасходы направляются на закупки товаров и услуг, а не на оплату чиновников;

б) госрасходы сопровождаются увеличением предложения денег;

в) госрасходы не вытесняют равновеликого объема расходов в негосударственном секторе;

г) госрасходы финансируются за счет выпуска государственных займов.

Изменение уровня цен:

а) не отражается на результатах фискальной политики;

б) усиливает эффект фискальных мер;

в) практически отсутствует при проведении фискальной политики;

г) увеличивает эффекты мультипликатора госрасходов и налогов;

д) снижает действенность мер фискальной политики.

Экономика находится в состоянии равновесия, причем пре-дельная склонность к сбережению равна 0,25, а предельная склонность к импорту равна нулю. Как изменится равновесный уровень выпуска, если правительство увеличит свои закупки на 2 млрд руб., не изменяя при этом налоговые поступления:

а) возрастет на 6 млрд руб.;

б) возрастет на 4 млрд руб.;

в) возрастет на 8 млрд руб.;

г) возрастет на 2 млрд руб.

Экономика находится в равновесии в условиях полной занятости ресурсов. Правительство предполагает увеличить госзакупки на сумму 10 млрд руб. и одновременно увеличить налоги,

Глава 6. Бюджетно-налоговая политика

избежав при этом повышения уровня инфляции (т.е. сохранив прежний уровень равновесного ВВП). Чему равно предполагаемое увеличение налогов:

б) более 10 млрд руб.;

в) менее 10 млрд руб., но не нулю;

д) для поддержания полной занятости налоги должны быть уменьшены.

Предположим, что бюджетный излишек представлен как:

где BS - бюджетный излишек; t - налоговая ставка; У - доход;

G - расходы бюджета.

В этом случае увеличение государственных расходов на 100 вызовет:

а) снижение бюджетного излишка на 100;

б) увеличение бюджетного излишка на 100;

в) снижение бюджетного излишка меньше чем 100;

г) нельзя сказать ничего определенного о возможных изменениях величины бюджетного излишка.

Правительство предполагает увеличить госрасходы на 15 млрд руб. в экономике с полной занятостью ресурсов. Равновесный уровень дохода составляет 500 млрд руб., предельная склонность к потреблению равна 0,75, чистые налоговые поступления в гос-бюджет автономны. На сколько необходимо увеличить чистые налоговые поступления в бюджет для того, чтобы избежать избыточного роста совокупного спроса и поддержать стабильность уровня цен:

а) на 25 млрд руб.;

б) на 20 млрд руб.;

в) на 30 млрд руб.;

г) на 35 млрд руб.

Известно, что предельная склонность к сбережению составляет 0,25 и в экономике функционирует система 20%-ного пропорционального налогообложения доходов. К каким изменениям в ве-личине равновесного уровня выпуска приведут соответственно:

увеличение госрасходов на 10 млн руб.; увеличение автономных налогов на 15 млн руб.; снижение трансфертов на 10 млн руб.?

а) В результате роста госрасходов равновесный доход уве-личится на 25 млн руб.; он снизится на 28,125 млн руб. в результате повышения налогов и на 18,75 млн руб. - в результате снижения трансфертов.

б) В результате роста госрасходов равновесный доход увеличится на 28,125 млн руб.; он снизится на 25 млн руб. в результате снижения трансфертов и на 18,75 млн руб. - в результате повышения налогов.

в) В результате роста госрасходов равновесный доход увели-чится на 18,75 млн руб.; в результате снижения трансфертов он возрастет на 25 млн руб.; в результате повышения налогов равновесный доход снизится на 28,125 млн руб..

г) В результате роста госрасходов равновесный доход увеличится на 25 млн руб.; он снизится на 18,75 млн руб. в результате повышения налогов и на 28,125 млн руб.

в результате снижения трансфертов.

Рекомендуемая учебная литература

Мэнкъю Н.Г. Макроэкономика. Гл. 9.

Макконнелл К, Брю С. Экономикс. Гл. 8, 14.

Дорнбуш Р., Фишер С. Макроэкономика. Гл. 3, §4-7; гл. 5; гл. 16,

Фишер С., Дорнбуш Р., Шмалензи Р. Экономика. Гл. 28.

Долан Э. Макроэкономика. Гл. 7.

Долан Э., Кемпбелл К., Кемпбелл Р. Деньги, банковское дело и денежно-кредитная политика. Гл. 18.

Линвуд Т. Гайгер. Макроэкономическая теория и переходная экономика. Гл. 5, 7.

Хейне Я. Экономический образ мышления. Гл. 18, 19.

4. Относительная эффективность фискальной и денежно-кредитной политики

Расхождения между неокейнсианцами и монетаристами состоят не только в вопросах ценообразования или спроса на деньги, но и в оценке воздействия денег на развитие рыночного хозяйства. Эти подходы по-разному представляют механизм функционирования рыночной экономики.

Монетаристы (как и неоклассики) утверждают, что рыночное хозяйство в условиях полного использования всех ресурсов автоматически стремится к поддержанию равновесного состояния, что там безотказно действуют некие встроенные «пружины» и «стабилизаторы» экономического развития. Отсюда рецепт для государственной политики: поменьше вмешательства в процессы воспроизводства, так как это только приносит вред и разрушает индивидуальную свободу.

В то же время неокейнсианцы заявляют, что внутренние механизмы рыночного хозяйства не в силах вывести экономику из длительных периодов застоя и кризисов, поэтому они пропагандируют активную политику государственного регулирования рыночного хозяйства.

Макроэкономическая модель монетаристов отводит приоритетную роль в регулировании совокупного спроса денежной или монетарной политике государства, тогда как неокейнсианцы подчеркивают, наряду с денежной, важность, также фискальной политики.

Различия позиций монетаристов и неокейнсианцев по этому вопросу вытекают из следующих предпосылок. Если считать, что спрос на деньги обладает стабильностью и предсказуемостью, а предложение денег – экзогенно, то, следовательно, Центральный банк может путем денежной политики увеличить или, наоборот, сократить расходы хозяйственных агентов, т.е. может проводить эффективное регулирование экономического развития страны. Если же полагать, что спрос на деньги неустойчив, а предложение денег имеет эндогенный характер, то денежная политика Центрального банка будет неэффективна и более надежно можно регулировать экономику путем фискальной политики.

Центральный банк играет ключевую роль и занимает монопольное положение не только в сфере эмиссии банкнот, но и в сфере проведения монетарной политики государства, которая рассчитана на краткосрочные периоды и ведется разными методами.

Важнейшими инструментами кредитно-денежной политики Центрального банка являются:

- операции на открытом рынке;

- учетно-процентная дисконтная политика;

- изменение нормы обязательных резервов для банковских учреждении.

Главным направлением кредитно-денежной политики Центрального банка являются операции на открытом рынке.

Следует заметить, что интернационализация хозяйственной жизни отрицательно повлияла на эффективность учетно-процентной политики. Если снижать учетную ставку в стране, то это приведет к отливу капиталов из этой страны, что ослабляет влияние этой политики на экономическую конъюнктуру.

В 80-е годы западные страны внесли существенные изменения в кредитно-денежную политику своих Центральных банков. Произошел пересмотр основ экономической политики государств, выразившийся в отходе от кейнсианских постулатов и возвращении к неоклассическим идеям (концепции монетаризма). На практике это привело к переносу центра тяжести в экономической политике с традиционного ориентира (динамики процентной ставки) на изменение величины и темпов роста денежной массы.

Механизм проведения монетарной политики Центробанком заключается в следующем. Воздействуя различными методами на объем денежной массы и кредита, Центральный банк влияет на конечный совокупный спрос через ряд последовательных звеньев: денежная масса (предложение денег М S ), норма процента (r), капиталовложения (I), совокупный спрос (AD), национальный доход (Y).

Механизм реализации принятых Центральным банком решений включает в себя пять этапов. На первом этапе Центральный банк своими действиями (например, покупая облигации у коммерческих банков или снижая минимальную ставку резервных требований) увеличивает денежную массу. На втором этапе происходит мультипликационное расширение банковских депозитов, предложение денег увеличивается. На третьем этапе рост предложения денег ведет к их удешевлению, то есть к падению процентной ставки, что расширяет спрос на инвестиции. На четвертом этапе результатом снижения процентной ставки будет увеличение частных и государственных инвестиций. И, наконец, на пятом этапе рост капиталовложений (инвестиций) повлечет за собой повышение доходов, расширение производства, увеличение занятости и ускорение темпов инфляции.

Таким видится кейнсианцам общий ход воздействия денежной политики государства на изменение инвестиций, занятости и валового национального продукта. Однако в реальной жизни денежная политика порой приводит к непредсказуемым результатам, ее эффективность снижается в результате развития побочных, сопутствующих процессов.

В экономике следует различать краткосрочные и долгосрочные результаты денежной политики государств. Неокейнсианцы исходят из посылки, что заработная плата и цены – это негибкие инструменты, они относительно стабильны. Поэтому правительство может довольно быстро добиться роста ВНП через увеличение денежной массы (согласно изложенной выше схеме). В долгосрочном плане эта политика уже не приведет к значительному росту ВНП, а вызовет лишь инфляцию.

Монетаристы считают иначе. В их представлении цены и заработная плата – это гибкие инструменты. Поэтому политика контроля над денежной массой и в краткосрочном, и долгосрочном периоде способна контролировать лишь темп инфляции.

На практике денежная и фискальная политика государства оказываются тесно взаимосвязанными. Меры правительства по финансированию дефицита бюджета ведут, прежде всего, к увеличению денежной массы, так как используются кредиты Центрального банка, что сопровождается мультипликационным эффектом расширения банковских депозитов. Следовательно, фискальная политика опирается на денежную.

Денежная политика, как приоритетный метод регулирования, в последнее время приобрела сторонников не только среди монетаристов, но и среди неокейнсианцев. Они признают, что методы денежной политики осуществляются очень оперативно и гибко – в отличие от мер фискальной политики, которые требуют длительных согласований между законодательными и административными органами, что понижает их эффективность. С помощью денежной политики можно успешно бороться с инфляцией и преодолевать небольшие спады в развитии экономики.

К преимуществам монетарной политики можно отнести:

1. Отсутствие внутреннего лага. Внутренний лаг представляет собой период времени между моментом осознания экономической ситуации в стране и моментом принятия мер по ее улучшению. Решение о покупке или продаже государственных ценных бумаг центральным банком принимается быстро, а поскольку эти бумаги в развитых странах высоколиквидны, высоконадежны и безрисковы, то проблем с их продажей населению и банкам не возникает.

2. Отсутствие эффекта вытеснения. В отличие от стимулирующей фискальной политики стимулирующая монетарная политика (рост предложения денег) обусловливает снижение ставки процента, что ведет не к вытеснению, а к стимулированию инвестиций и других чувствительных к изменению ставки процента автономных расходов и к мультипликативному росту выпуска.

3. Эффект мультипликатора. Монетарная политика, как и фискальная политика, имеет мультипликативный эффект воздействия на экономику, причем действуют два мультипликатора. Банковский мультипликатор обеспечивает процесс депозитного расширения, т.е. мультипликативное увеличение денежной массы, а рост автономных расходов в результате снижения ставки процента в условиях роста предложения денег мультипликативно (с эффектом мультипликатора автономных расходов) увеличивает величину совокупного выпуска.

Недостатки монетарной политики следующие:

1) возможность инфляции. Стимулирующая монетарная политика, т.е. рост предложения денег, ведет к инфляции даже в краткосрочном, а тем более в долгосрочном периоде. Поэтому представители кейнсианского направления утверждают, что монетарная политика может использоваться лишь при перегреве (инфляционном разрыве) экономики, т.е. рассматривают возможность проведения только сдерживающей монетарной политики, а при рецессии, по их мнению, должна использоваться стимулирующая фискальная, а не монетарная политика;

2) наличие внешнего лага в связи со сложностью и возможными сбоями в механизме денежной трансмиссии. Внешний лаг представляет собой период времени от момента принятия мер по стабилизации экономики (принятия решения центральным банком по изменению величины предложения денег) до момента появления результата их воздействия на экономику (который выражается в изменении величины выпуска). Покупка и продажа центральным банком государственных ценных бумаг осуществляется быстро, т.е. быстро изменяются кредитные возможности коммерческих банков. Однако механизм денежной трансмиссии долгий и состоит из нескольких ступеней, на каждой из которых возможен сбой.

Политика «дешевых денег», проводимая центральным банком, может обеспечить коммерческие банки дополнительными резервами, что расширяет кредитные возможности банков, однако такая возможность может не превратиться в действительность. Нет никакой гарантии, что при увеличении резервов произойдет соответствующее увеличение объема кредитов, выдаваемых коммерческими банками. Кроме того, население может решить не брать кредиты. В результате денежная масса не увеличится.

Реакция денежного рынка на рост предложения зависит от вида кривой спроса на деньги. Серьезное падение ставки процента произойдет только в случае, если кривая спроса на деньги крутая, т.е. если чувствительность спроса на деньги к изменению ставки процента невелика. Если спрос на деньги очень чувствителен к изменению ставки процента (кривая спроса на деньги пологая), то увеличение предложения денег не приведет к значительному снижению ставки процента (рис.13.2.(а)).

Существенное снижение ставки процента в результате роста предложения денег может не привести к серьезному увеличению инвестиционных расходов, если их чувствительность к изменению ставки процента низка (кривая инвестиций крутая) (рис.13.2.(б)). Если чувствительность инвестиционного спроса к динамике ставки процента высока, и инвестиционные расходы увеличились в результате падения ставки процента, то рост совокупных расходов может не привести к увеличению реального выпуска, если экономика находится в состоянии полной занятости (на уровне потенциального объема производства), что соответствует вертикальной кривой совокупного предложения (рис.13.2.(в)).

Таким образом, нарушение в любом звене передаточного механизма могут свести на нет или существенно ослабить воздействие монетарной политики на экономику.

Более того, наличие у монетарной политики значительного внешнего лага, т.е. запаздывания воздействия изменения предложения денег на экономику, обусловленного многоступенчатостью денежного передаточного механизма (даже в том случае, когда нет сбоев в его функционировании) может привести к дестабилизации экономики. Например, решение об увеличение денежной массы, принятое в период спада, может дать свой результат, когда экономика уже достигнет бума, что вызовет усиление инфляционных процессов. И наоборот, продажа государственных ценных бумаг центральным банком с целью снижения деловой активности в условиях «перегрева» экономики может сказаться, когда экономика будет находиться в глубоком спаде, и это только усугубит ситуацию;

3) наличие побочных эффектов, вызываемых изменением предложения денег, которые также снижают эффективность монетарной политики. Так, если центральный банк увеличивает денежную массу, то ставка процента падает, т.е. снижаются альтернативные издержки хранения наличных денег. В этих условиях население может предпочесть перевести средства с депозитов в наличность, что уменьшит норму депонирования (коэффициент cr, равный отношению наличности к депозитам (cr = C/D)).

Одновременно падение ставки процента (цены кредита) снижает заинтересованность коммерческих банков выдавать кредиты, увеличивая их избыточные резервы (excess reserves), что сказывается на величине нормы резервирования (коэффициента rr, равного отношению резервов к депозитам (rr = R/D) и представляющего собой сумму нормы обязательных резервов (ur), устанавливаемой центральным банком, и нормы избыточных резервов (er), определяемой самими коммерческими банками (rr = ur + er)).

Рост нормы депонирования и нормы резервирования ведет к снижению величины денежного мультипликатора, что существенно ослабляет эффект воздействия монетарного импульса на экономику (рис.13.3.(а)). Рост денежной базы от Н1 до Н2 может привести к росту денежной базы от М1 до М2, если не меняется величина мультипликатора, и лишь до М3, если происходит уменьшение величины денежного мультипликатора вследствие роста нормы депонирования (как в данном случае) и/или нормы резервирования;

4) противоречивость целевых ориентиров (дилемма целей) монетарной политики. Дело в том, что центральный банк не может одновременно регулировать и предложение денег, и ставку процента, поскольку оба эти показателя определяют координаты точки равновесия денежного рынка. Если центральный банк ставит целью поддержание на неизменном уровне ставки процента, то поскольку при увеличении спроса на деньги (сдвиг вправо кривой спроса на деньги от M D 1 до M D 2), ставка процента повышается от R1 до R2 (рис.13.3.(б)), центральный банк должен увеличить предложение денег до M S 2, т.е не может контролировать величину денежной массы, и она становится из экзогенной величины эндогенной величиной, полностью подчиненной цели удержания на неизменном уровне ставки процента. И наоборот, если центральный банк ставит целью поддержание неизменной величины предложения денег, он теряет контроль за ставкой процента, поскольку при росте предложение денег (от M S 1 до M S 2 на рис.11-3(б)), ставка процента будет снижаться (от R1 до R3), а при сокращении предложения денег ставка процента будет возрастать.

В результате монетарная политика может привести к дестабилизации экономики. Если центральный банк для стабилизации экономики ставит своей задачей не контроль предложения денег, а поддержание на неизменном уровне ставки процента, то рост дохода (выпуска) в период подъема приведет к росту трансакционного спроса на деньги и, следовательно, общего спроса на деньги, что при неизменном предложении денег вызовет увеличение ставки процента. Для снижения ставки до первоначального уровня центральный банк вынужден увеличивать предложение денег, что в результате может создать дополнительный импульс для роста экономики, превращая здоровый подъем в инфляционный бум. В период спада политика по поддержанию неизменной ставки процента приведет к тому, что центральный банк для предотвращения падения ставки процента, вызванного снижением общего спроса на деньги в результате снижения деловой активности, должен сократить предложение денег, что будет иметь следствием еще большее сокращение совокупного спроса и усиление спада;

5) потеря центральным банком контроля над предложением денег в условиях зависимости монетарной политики от фискальной политики правительства. В этом случае предложение денег также превращается из экзогенной величины в эндогенную. Если деятельность центрального банка направлена на решение бюджетных проблем, т.е. обеспечение финансирования роста государственных расходов (при проведении правительством стимулирующей фискальной политики) или финансирования дефицита государственного бюджета, то монетарная политика становится полностью подчиненной решению проблем фискальной политики.

Как известно, увеличение государственных расходов и дефицит государственного бюджета могут финансироваться за счет:

а) покупки центральным банком государственных ценных бумаг или прямой эмиссии денег (так называемой монетизации дефицита государственного бюджета);

б) покупки государственных ценных бумаг населением (внутренний долг);

в) займов у иностранного сектора (внешний долг). Если по каким-то причинам долговое финансирование невозможно (как правило, в экономиках развивающихся стран и в переходных экономиках) или считается нецелесообразным, то правительство использует эмиссионный способ, что, с одной стороны, провоцирует инфляцию, а, с другой, лишает центральный банк самостоятельности в определении направлений монетарной политики. Монетарная политика становится «заложницей» решения фискальных проблем.

Кроме того, монетарная политика центрального банка не может быть независимой, а предложение денег экзогенной величиной в открытой экономике при режиме фиксированных валютных курсов, поскольку изменение предложения национальной валюты (валютные интервенции ЦБ), особенно в условиях абсолютной мобильности капитала, подчинено цели поддержания на неизменном уровне валютного курса национальной денежной единицы.

Ситуация на рынке может вынудить Банк России поднять ключевую ставку. После этого банки вправе пересчитать проценты по вкладам и кредитам?

Что такое ключевая ставка?

Ключевая ставка – основной инструмент воздействия Центрального банка РФ на денежно-кредитные отношения в государстве. Это минимальная ставка, по которой Банк России предоставляет кредиты (рефинансирование) кредитным организациям. Фактически показатель ключевой ставки демонстрирует «стоимость» денежных ресурсов для банков и других кредитных организаций. Ее повышение или понижение ведет, соответственно, к росту или снижению процентов по кредитам, которые кредитные организации предоставляют гражданам и организациям.

Ключевая ставка как процентная ставка появилась в России в 2013 г. При этом более привычным термином является «ставка рефинансирования». Она используется также во многих зарубежных государствах.

Ключевая ставка и ставка рефинансирования: в чем отличия и сходства?

Ставка рефинансирования – это ставка в процентах годовых, по которой центральные банки выдают денежные средства кредитным организациям. То есть основное отличие ставки рефинансирования от ключевой ставки заключается в том, что первая относится к годичным кредитам, а вторая – к краткосрочному кредитованию.

С 1992 г. ставка рефинансирования являлась ключевым показателем для российской монетарной политики и много раз пересматривалась финансовыми властями с целью воздействия на валютные курсы и кредитную активность банков. Однако с 1 января 2016 г. ставка рефинансирования привязана к ключевой ставке, т. е. ее размер не устанавливается отдельно, а изменяется одновременно с размером ключевой ставки.

Почему продолжают сохраняться оба понятия?

Сохранение ставки рефинансирования объясняется наличием в нормативных правовых актах отсылок к ней при расчете величины штрафов и пеней. Так, она является важным элементом законодательства о налогах и сборах. В ст. 75 НК РФ устанавливается, что, если физлицо, ИП и организация просрочили уплату налога на срок до 30 дней, пеня за каждый календарный день неисполнения такой обязанности определяется 1/300 действующей в это время ставки рефинансирования, а при просрочке более чем на 30 дней – 1/150 ставки рефинансирования.

При этом в гражданском законодательстве величина ключевой ставки применяется уже как полноценный инструмент. Например, согласно ст. 809 ГК РФ, если стороны договора займа не установили условия о величине процентов за пользование займом, их размер определяется действовавшей на тот момент ключевой ставкой. Аналогичная норма предусмотрена ст. 395 ГК РФ в отношении процентов за неправомерное удержание денежных средств и уклонение от их возврата.

В актах Правительства также было принято решение использовать как индикатор и процентный показатель ключевую ставку, что закреплено в Постановлении Правительства РФ от 8 декабря 2015 г. № 1340 «О применении с 1 января 2016 года ключевой ставки Банка России».

Таким образом, несмотря на то что ставка рефинансирования была приравнена к ключевой с 2016 г., они продолжают использоваться параллельно при расчете величины процентов по займам, пеням и штрафам.

На что влияет изменение ключевой ставки?

Повышение и понижение ключевой ставки – основной инструмент воздействия на валютные курсы. Ее повышение обычно влечет рост стоимости национальной валюты, так как повышается стоимость кредитов, отчего уменьшается желание населения и бизнеса брать деньги «в долг» у банков.

Изменение ключевой ставки также является одним из важнейших рычагов воздействия Банка России на накопления граждан и процентные ставки по вкладам, которые изменяются пропорционально ставке. Это объясняется тем, что при понижении ставки банкам становится выгоднее брать деньги у ЦБ, поэтому у граждан они начинают брать деньги под меньший процент для получения большей выгоды. Также изменение ключевой ставки влияет на соотношение накоплений в иностранной валюте и рублях.

Уровень доверия россиян к накоплениям в иностранной валюте в краткосрочной перспективе довольно велик. По подсчетам РБК, в 2018 г. россияне увеличили в 1,5 раза в долларовом эквиваленте объем краткосрочных валютных вкладов (сроком от одного месяца до одного года) – с $15,1 млрд на 1 января 2018 г. до $23,1 млрд на 1 января 2019 г. В рублевом эквиваленте ввиду падения курса национальной валюты прирост был и вовсе двукратным. Но от долгосрочных валютных накоплений население продолжает избавляться (сокращение на 6,3%), отдавая свое предпочтение рублевым накоплениям (8,2% роста).

Одновременно с этим россияне стали чаще брать кредиты: с 2013 г. общий объем их увеличился с 7,74 трлн до 14,9 трлн руб. (+92,5%). Такому активному спросу на кредиты способствовало постоянное снижение ключевой ставки, которое подталкивало к увеличению денежной массы в обращении.

Когда меняется ключевая ставка?

Заседания Совета директоров Банка России по вопросам денежно-кредитной политики проходят по пятницам. В своем Письме от 19 июля 2017 г. № 20-ОЭ/15938 Банк России установил, что с понедельника следующей недели после принятия решения об изменении ключевой ставки оно вступает в силу. Минимальный шаг изменения процентной ставки составляет 0,25 процентных пункта. Впервые такая величина изменения ставки была использована лишь в октябре 2017 г. Ранее регулятор использовал шаг минимум в половину процента.

Последнее заседание Совета директоров состоялось 22 марта 2019 г. На нем было принято решение о сохранении размера ключевой ставки на уровне 7,75%. Это решение нацелено на сдерживание потенциального падения рубля после серьезного укрепления (с начала года рубль заметно вырос по отношению к доллару и евро), а также говорит об умеренном уровне инфляции, не превышающем ожиданий. Такой шаг ЦБ был предполагаемым. При этом его можно признать осторожным, вызванным опасениями внешних санкций и окончанием квартального налогового периода. Следующее заседание Совета директоров, на котором будет рассматриваться вопрос о размере ключевой ставки, запланировано на 26 апреля.

История изменения ключевой ставки

| Срок, с которого установлена ставка | Размер ключевой ставки (%, годовых) |

|---|---|

| с 17 декабря 2018 г. | 7,75 |

| с 17 сентября 2018 г. | 7,50 |

| с 26 марта 2018 г. | 7,25 |

| с 12 февраля 2018 г. | 7,50 |

| с 18 декабря 2017 г. | 7,75 |

| с 30 октября 2017 г. | 8,25 |

| с 18 сентября 2017 г. | 8,50 |

| с 19 июня 2017 г. | 9,00 |

| со 2 мая 2017 г. | 9,25 |

| с 27 марта 2017 г. | 9,75 |

| с 19 сентября 2016 г. | 10,00 |

| с 14 июня 2016 г. | 10,50 |

| с 3 августа 2015 г. | 11,00 |

| с 16 июня 2015 г. | 11,50 |

| с 5 мая 2015 г. | 12,50 |

| с 16 марта 2015 г. | 14,00 |

| cо 2 февраля 2015 г. | 15,00 |

| c 16 декабря 2014 г. | 17,00 |

| c 12 декабря 2014 г. | 10,50 |

| с 5 ноября 2014 г. | 9,50 |

| с 28 июля 2014 г. | 8,00 |

| с 28 апреля 2014 г. | 7,50 |

| с 3 марта 2014 г. | 7,00 |

| с 13 сентября 2013 г. | 5,50 |

Источник: «Ключевая ставка и процентная ставка рефинансирования (учетная ставка), установленные Банком России» («КонсультантПлюс»).

Изменения ключевой ставки: что уже было и чего ждать?

В период с декабря 2014 г. по март 2018 г. ключевая ставка снизилась с 17% до 7,25%, а затем была дважды повышена Банком России и в декабре 2018 г. достигла 7,75%. Снижение ставки было связано со множеством факторов: снижение уровня инфляции до рекордного минимума, действие программы доступных кредитов и ипотеки, уменьшение количества кредитных организаций (с 2013 г. Банк России отозвал более 400 лицензий на осуществление банковской деятельности) и др. Все это привело к снижению ставок по кредитам и исторически рекордному показателю выдачи ипотечных займов в 2018 г. – 1,3 трлн руб., как сообщало БКИ «Эквифакс». Сейчас снижение ставки Банком России крайне маловероятно. Большинство экспертов спорят лишь о сохранении или небольшом повышении до 8%.

Учитывать необходимо и другие факторы воздействия ЦБ. Они используются параллельно изменению ставки. В первую очередь речь идет о валютных интервенциях, т.е. прямом участии Банка России на валютном рынке. ЦБ осуществляет операции по покупке и продаже иностранной валюты в целях пополнения или использования золотовалютных резервов. Покупая иностранную валюту, Банк России увеличивает ее стоимость, так как она выводится из обращения и переходит в категорию резервов, а значит, ее количество на рынке уменьшается.

Поскольку ЦБ уже объявил о намерениях в сфере валютных интервенций, а именно о ежедневных закупках на сумму 15,6 млрд руб., ситуация может вынудить регулятора поднять ставку. Ведь в совокупности с еще одной волной ожидаемых санкций и возвращением Банка России к накоплению иностранной валюты рубль может оказаться под большим давлением, а доллар и евро смогут восстановить позиции, потерянные в декабре–январе.

Может ли банк из-за изменения ключевой ставки пересчитать проценты по кредиту или вкладу?

Денежно-кредитная политика государства – далекая от понимания рядовых граждан сфера. Людей интересуют обычно лишь низкая инфляция и дешевые кредиты. Кстати, эти два явления нередко противопоставлены друг другу, так как дешевые кредиты влекут за собой обесценивание денег.

Есть еще один вопрос, который заботит граждан: может ли банк после изменения ключевой ставки пересчитать в одностороннем порядке проценты по вкладам и кредитам? Лишь внимательное изучение договора позволит ответить на этот вопрос.

С одной стороны, в феврале прошлого года ЦБ рекомендовал банкам прописывать в кредитных договорах «плавающую ставку», изменение которой будет пропорционально изменению ключевой ставки. Такая зависимость может быть выгодна клиенту, если ставка снижается. Но это может быть и накладно: если ставка вырастет, то заемщик заплатит значительно больше процентов по кредиту. С другой стороны, доля таких кредитов в российских банках ничтожно мала: 3–5%, по данным ВТБ.

Большинство случаев одностороннего увеличения ставки по кредитам связано не с изменением ключевой ставки, а с отказом граждан от страховых услуг по потребительским кредитам. Тут закон стоит на стороне банка, так как ст. 7 Федерального закона «О потребительском кредите (займе)» предусматривает право кредитора повысить ставку по кредиту, подразумевающему обязательное заключение страхового договора. Такое же право предоставлено банку, если клиент нарушил сроки возврата кредита или если деньги были выданы на льготных условиях (например, в рамках зарплатного проекта), но в период действия договора основания выдачи льготного кредита отпали.

Что касается вкладов, согласно ст. 838 ГК РФ, если не установлен размер процентов в договоре, он определяется ключевой ставкой, а значит, и изменяется вместе с ней. При этом указано, что по срочным вкладам физических лиц банк не может в одностороннем порядке уменьшать процентную ставку даже при изменении рыночной обстановки и ставки рефинансирования, а вот в случае со вкладами юридических лиц возможно предусмотреть такое право в договоре (но эта возможность не распространяется на вклады, удостоверенные сберегательными и депозитными сертификатами). Поэтому отразиться изменение ключевой ставки может в первую очередь на сбережениях организаций, а не населения.

Большие риски должны учитывать валютные заемщики и вкладчики. Ведь банк не обязан пересчитывать проценты по вкладам и кредитам в иностранной валюте при резких колебаниях курса, которые нередко связаны и с изменением ставки. А повышение курсов валют может привести к невозможности заемщиков платить проценты. Поэтому в данном случае кредитные организации могут пойти на изменение ставок и рефинансирование кредитов, т.е. повторно предоставить деньги в долг для погашения ранее полученных кредитов. Параллельно государство может запустить программы поддержки и льготного рефинансирования. Однако они нередко вызывали критику банковского сообщества, так как «убивают» рисковую составляющую валютных кредитов, сохраняя при этом такие риски для банков.

Читайте также:

- Часть чистой прибыли предприятия после налогообложения выплачиваемая акционерам деньгами акциями

- Можно ли с эпилепсией работать в налоговой

- Особенности определения налоговой базы в рамках договора простого товарищества

- Инн организации работодателя мчс

- Нормативно правовое регулирование бухгалтерского и налогового учета основных средств