Экспертиза в рамках налогового контроля курсовая

Опубликовано: 13.05.2024

Налоговая экспертиза представляет собой совокупность услуг консультационного характера, направленных на диагностику деятельности предприятия – совершения сделок и выполнения прочих хозяйственных мероприятий с финансовой точки зрения. Смысл проведения налоговой экспертизы заключается в минимизации рисков, возникающих в ходе размещения денежных средств в различные организации в виде инвестиций и в предупреждении налоговых преступлений. Кроме того, данное исследование осуществляет проверку, не противоречит ли принятая система налоговых выплат действующему законодательству.

Налоговая экспертиза производится специалистами, обладающими исчерпывающими знаниями в области системы налогообложения и современного налогового законодательства, актуального на сегодняшний день в пределах Российской Федерации. К результатам налоговой экспертизы можно отнести следующие экспертные выводы и рекомендации:

- Оценка структуры налогов и сборов, подлежащих уплате.

- Рекомендации специалиста по оптимизации ведения учета выплаты налогов, а также по организации соответствующих хозяйственных мероприятий.

- Анализ соответствия действующей (или предполагаемой) системы налогообложения актуальному законодательству Российской Федерации в налоговой сфере.

- Разработка эффективных моделей уплаты налогов и сборов в случае изменения вида деятельности или объемов производства.

Налоговая экспертиза также может быть эффективным инструментов легитимного снижения налоговых отчислений, для чего требуется тщательный анализ деятельности организации, выполняемый квалифицированным специалистом в данной сфере. В ходе проведения исследования эксперты скрупулезно анализируют налоговые и бухгалтерские бумаги, а также могут представлять интересы организации в налоговых инстанциях или в суде. Организация, в отношении которой производится налоговая экспертиза, должна представить специалистам все требующиеся для осуществления исследования материалы. В случаях, когда имеющиеся материалы не полны или составлены с ошибками, эксперт вправе отказаться от формулирования экспертного заключения ввиду отсутствия для этого достаточных оснований.

Инициатором налоговой экспертизы могут выступать судебные или налоговые организации, а также сами предприятия (их менеджеры или собственники).

Для экспертов существуют ограничения в праве доступа для осуществления налоговой экспертизы. Специалист не допускается к проведению экспертизы в следующих случаях:

- Если эксперт имеет личную заинтересованность в разрешении данного дела.

- Если специалист состоит в родственной или интимной связи с лицом, в отношении которого производится экспертиза.

- Если эксперт попадает под служебную или иную зависимость от лиц, в отношении которых осуществляется исследование.

- Если специалист делал публичные заявления или прилюдно высказывал комментарии относительно рассматриваемого дела.

- Если беспристрастность и объективность эксперта ставится под сомнение в результате каких-либо обстоятельств дела.

Задачи, решаемые в ходе осуществления налоговой экспертизы

Цели предстоящей налоговой экспертизы, а также обстоятельства ее назначения предполагают постановку определенных задач исследования. Задачи также зависят от того, какой именно орган выступает инициатором проведения исследования. Перед экспертом могут быть поставлены любые из следующих задач:

- Определение объемов денежных средств организации (предприятия), выведенных из-под налогообложения.

- Анализ структуры исчисления уплаты налогов (синтетического или аналитического).

- Установление достоверности отображения налогового бремени организации в налоговой и бухгалтерской документации. Выявление полноты исполнения налоговых обязательств.

- Установление своевременности уплаты налогов. Выявление отсутствия задолженности по уплате налогов.

- Установление факта, были ли в полной мере учтены предписания налогового законодательства при определении налоговой базы организации (предприятия).

- При проведении досудебных исследований – составление акта разногласий, сформулированного на основе осуществленной налоговой проверки.

Правовая база производства налоговой экспертизы

Процедура назначения и производства налоговой экспертизы описывается в статье 95 Налогового кодекса Российской Федерации. Та же статья предусматривает заключение договора на проведение налоговой экспертизы в качестве основного условия, необходимого для подключения эксперта к участию в выездной проверке налоговой сферы предприятия (организации).

Эксперт несет ответственность за отказ от производства налоговой экспертизы, что зафиксировано в статье 129 Налогового кодекса Российской Федерации. Данная ответственность специалиста наступает только в случае, если он уклоняется от выполнения своих обязанностей после того, как договор был заключен и данный специалист назначен в качестве эксперта.

Та же статья Налогового кодекса регламентирует ответственность специалиста за сообщение недостоверных сведений. За данное правонарушение назначается штраф.

Уголовный кодекс также предполагает ответственность эксперта за предоставление ложных данных. Специалист, осуществляющий производство налоговой экспертизы, несет ответственность за сообщение ложных или недостоверных сведений при формировании экспертного заключения или при выступлении в суде с целью разъяснения сделанных выводов. Степень наказания, предполагаемого за подобные деяния, обозначена в статье № 307 Уголовного кодекса Российской федерации. Следует отметить, что ошибки, допущенные экспертом вследствие некомпетентности или недостаточной осведомленности, не рассматриваются в качестве факта представления ложных сведений.

Вопросы, ответы на которые дает специалист в области производства налоговой экспертизы

Ответы на перечисленные вопросы составляют существенный объем информации, представляемой специалистом в своем экспертном заключении. Постановка данных вопросов основана на обстоятельствах проведения исследования и его целях, вследствие чего задает эксперту некий вектор направления усилий и область, в которой следует проводить анализ. Ответы на вопросы в обязательном порядке включаются в экспертное заключение. Список вопросов составляется индивидуально для каждого конкретного случая проведения налоговой экспертизы. Эксперту могут быть адресованы следующие вопросы:

- Соответствует ли сформированная налоговая база организации (предприятия) предписаниям актуального налогового законодательства, действующего в юридическом пространстве Российской Федерации.

- В полном ли объеме были выполнены налоговые обязательства организации (предприятия) перед федеральным бюджетом?

- Своевременно ли были уплачены налоги и сборы?

- Каким образом можно легитимно уменьшить налогооблагаемую базу?

- Какие недостатки системы учета расходов по налогам обнаружены в ходе производства экспертизы?

- Какие именно объемы денежных средств предприятия (организации) не подлежат обложению налогами?

- Насколько достоверно отображены налоговые обязательства организации в ее налоговой и бухгалтерской документации?

- В полной ли мере отображены налоговые обязательства предприятия в налоговой и бухгалтерской отчетности?

- Каким образом следует модифицировать систему налогообложения в свете предстоящего изменения вида деятельности организации (предприятия)?

- Какова наиболее эффективная схема налогообложения для данной организации (предприятия), если объемы производства будут увеличены (уменьшены) на заданную величину?

- Каковы рекомендации эксперта по модификации системы ведения налогового учета?

- Достоверно ли определена сумма налогов и сборов, подлежащих к уплате?

Проведение экспертизы по уголовному делу

Согласно Постановлению Пленума Верховного Суда Российской Федерации от 21 декабря 2010 г. N 28 "О судебной экспертизе по уголовным делам" экспертиза по уголовному делу может быть проведена либо государственным экспертным учреждением, либо некоммерческой организацией, созданной в соответствии с Гражданским кодексом Российской Федерации и Федеральным законом "О некоммерческих организациях", осуществляющих судебно-экспертную деятельность в соответствии с принятыми ими уставами.

Коммерческие организации и лаборатории, индивидуальные предприниматели, образовательные учреждения, а также некоммерческие организации, для которых экспертная деятельность не является уставной, не имеют право проводить экспертизу по уголовному делу. Экспертиза, подготовленная указанными организациями в рамках уголовного процесса, может быть признана недопустимым доказательством, т.е. доказательством, полученным с нарушением требований процессуального закона.

Недопустимые доказательства не могут использоваться в процессе доказывания, в том числе, исследоваться или оглашаться в судебном заседании, и подлежат исключению из материалов уголовного дела.

Так как АНО "Судебный эксперт" является автономной некоммерческой организацией, а проведение судебных экспертиз является её основной уставной деятельностью (см. раздел "Документы организации"), то она имеет право проводить экспертизы в том числе и по уголовным делам.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

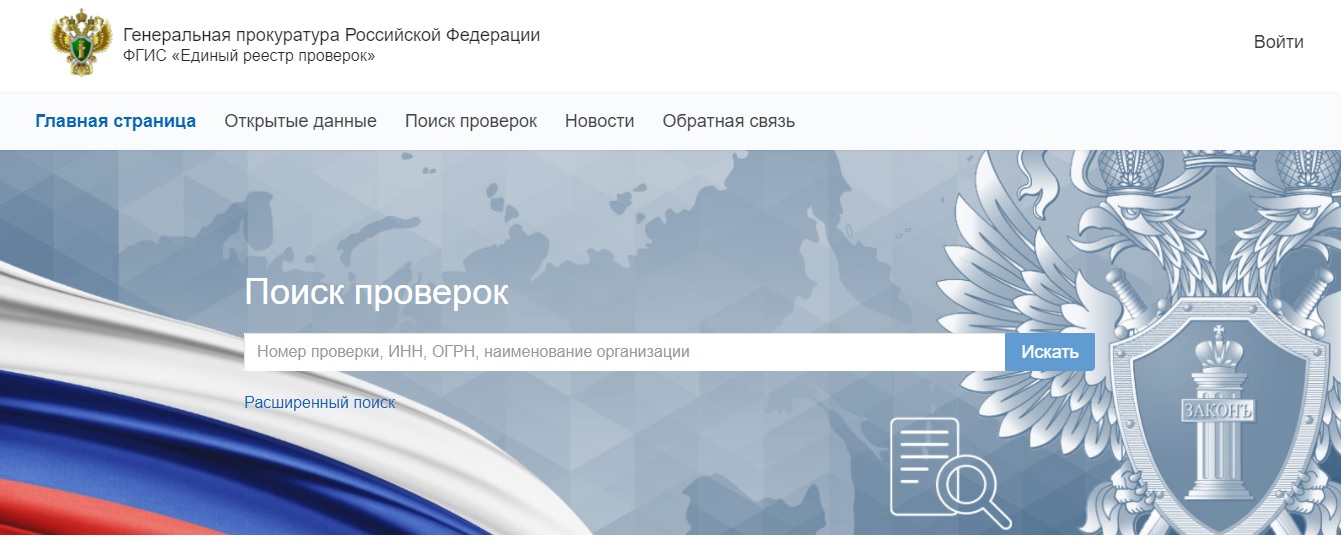

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Экспертиза в рамках налоговой проверки — мероприятие налогового контроля, которое назначают на основании постановления должностного лица, осуществляющего проверку, в случае, если для разъяснения возникающих вопросов требуются специальные познания в науке, искусстве, технике или ремесле.

Экспертизу не могут назначить по вопросам бухгалтерского учета, вопросам права, а также по другим вопросам, познаниями по которым, либо полномочиями по разрешению которых должны обладать проверяющие или иные специалисты налогового органа (юристы и др.).

Такую норму определила Федеральная налоговая служба РФ на основании судебной практики (письмо от 17 июля 2013 г. № АС-4-2/12837@ «О рекомендациях по проведению мероприятий налогового контроля, связанных с налоговыми проверками»). ФНС РФ также обращает внимание на то, что при назначении экспертизы предпочтение следует отдавать тем ее видам и вопросам, которые дают основания налоговому органу полагать, что результаты экспертизы позволят установить нарушения законодательства о налогах и сборах в крупных и особо крупных размерах.

Виды экспертиз, которые имеют приоритетное значение:

- идентификационная экспертиза по установлению принадлежности товара к однородной группе товаров или контролируемому перечню товаров;

- экспертиза по определению стоимости товара;

- экспертиза по оценке стоимости недвижимого имущества, основных фондов, нематериальных активов, сметной стоимости строительства;

- экспертиза по определению объема выполненных работ (услуг), количества произведенной продукции (добычи полезных ископаемых), товаров;

- экспертиза информации на машинных носителях;

- криминалистическая экспертиза (почерковедческая, автороведческая, технико-криминалистическая).

Порядок назначения экспертизы

Экспертизу назначают постановлением должностного лица налогового органа, осуществляющего налоговую проверку.

Экспертиза должна быть назначена в период проведения налоговой проверки.

Постановление содержит сведения об основаниях для назначения экспертизы, фамилию эксперта и наименование организации, в которой ее будут проводить, а также вопросы, поставленные перед экспертом, и материалы, предоставляемые в распоряжение эксперта.

Должностное лицо должно ознакомить проверяемого с постановлением о назначении экспертизы и разъяснить ему следующие права:

- заявить отвод эксперту;

- просить о назначении эксперта из числа указанных им лиц;

- представить дополнительные вопросы для получения по ним заключения эксперта;

- присутствовать с разрешения должностного лица налогового органа при производстве экспертизы и давать объяснения эксперту;

- знакомиться с заключением эксперта.

Эксперт также обладает определенными правами. В частности:

- знакомиться с материалами проверки, относящимися к предмету экспертизы;

- заявлять ходатайства о предоставлении ему дополнительных материалов;

- при установлении при производстве экспертизы имеющих значение для дела обстоятельства, по поводу которых ему не были поставлены вопросы, включить выводы об этих обстоятельствах в свое заключение;

- отказаться от дачи заключения, если предоставленные ему материалы являются недостаточными или если он не обладает необходимыми знаниями для проведения экспертизы. Отказ эксперта от участия в проведении налоговой проверки при отсутствии указанных обстоятельств влечет налоговую ответственность, предусмотренную пунктом 1 статьи 129 НК РФ, а именно взыскание штрафа в размере 500 рублей.

Материалы для проведения экспертизы предоставляются в распоряжение эксперта должностным лицом налогового органа, проводящим налоговую проверку. Если предоставленных материалов недостаточно для проведения экспертизы по поставленным вопросам в полном объеме, то эксперт имеет право ходатайствовать о предоставлении дополнительных материалов.

Заключение эксперта

Экспертиза завершается составлением заключения. Эксперт дает заключение в письменной форме от своего имени. В заключении эксперта излагаются проведенные им исследования, сделанные в результате их выводы и обоснованные ответы на поставленные вопросы. Если эксперт при производстве экспертизы установит имеющие значение для дела обстоятельства, по поводу которых ему не были поставлены вопросы, он вправе включить выводы об этих обстоятельствах в свое заключение.

Заключение эксперта или его сообщение о невозможности дать заключение предъявляются проверяемому лицу, которое имеет право дать свои объяснения и заявить возражения, а также просить о постановке дополнительных вопросов эксперту и о назначении дополнительной или повторной экспертизы. Если заключение неполное или недостаточно ясное, то может быть назначена дополнительная экспертиза. Дополнительная экспертиза может быть поручена тому же или другому эксперту.

Наличие сомнение в правильности или обоснованности заключения эксперта являются основанием для проведения повторной экспертизы. В отличие от дополнительной экспертизы, проведение повторной экспертизы может быть поручено только другому эксперту. В силу пункта 2 статьи 129 НК РФ, дача экспертом заведомого ложного заключения влечет налоговую ответственность в виде взыскания штрафа в размере 5 000 рублей.

Вопросы, поставленные перед экспертом, и его заключение не могут выходить за пределы специальных познаний эксперта. Привлечение лица в качестве эксперта осуществляется на договорной основе.

Экспертиза назначается постановлением должностного лица налогового органа, осуществляющего выездную налоговую проверку. В постановлении указываются основания для назначения экспертизы, фамилия эксперта и наименование организации, в которой должна быть произведена экспертиза, вопросы, поставленные перед экспертом, и материалы, предоставляемые в распоряжение эксперта. Должностное лицо налогового органа, которое вынесло постановление о назначении экспертизы, обязано ознакомить с этим постановлением проверяемое лицо и разъяснить его права, о чем составляется протокол.

1) знакомиться с материалами проверки, относящимися к предмету экспертизы, заявлять ходатайства о предоставлении ему дополнительных материалов;

2) отказаться от дачи заключения, если предоставленные ему материалы являются недостаточными или если он не обладает необходимыми знаниями для проведения экспертизы.

При назначении и производстве экспертизы проверяемое лицо имеет право:

1) заявить отвод эксперту;

2) просить о назначении эксперта из числа указанных им лиц;

3) представить дополнительные вопросы для получения по ним заключения эксперта;

4) присутствовать с разрешения должностного лица налогового органа при производстве экспертизы и давать объяснения эксперту;

5) знакомиться с заключением эксперта.

Эксперт дает заключение в письменной форме от своего имени. В заключении эксперта излагаются проведенные им исследования, сделанные в результате их выводы и обоснованные ответы на поставленные вопросы. Если эксперт при производстве экспертизы установит имеющие значение для дела обстоятельства, по поводу которых ему не были поставлены вопросы, он вправе включить выводы об этих обстоятельствах в свое заключение.

Дополнительная экспертиза назначается в случае недостаточной ясности или полноты заключения и поручается тому же или другому эксперту.

Повторная экспертиза назначается в случае необоснованности заключения эксперта или сомнений в его правильности и поручается другому эксперту.

В необходимых случаях для участия в проведении конкретных действий по осуществлению налогового контроля, в том числе при проведении выездных налоговых проверок, на договорной основе может быть привлечен специалист, обладающий специальными знаниями и навыками, не заинтересованный в исходе дела. Участие лица в качестве специалиста не исключает возможности его опроса по этим же обстоятельствам как свидетеля.

В необходимых случаях для участия в действиях по осуществлению налогового контроля на договорной основе может быть привлечен переводчик.

Переводчиком является не заинтересованное в исходе дела лицо, владеющее языком, знание которого необходимо для перевода.

Настоящее положение распространяется и на лицо, понимающее знаки немого или глухого физического лица.

Переводчик предупреждается об ответственности за отказ или уклонение от выполнения своих обязанностей либо заведомо ложный перевод, о чем делается отметка в протоколе, которая удостоверяется подписью переводчика.

При проведении действий по осуществлению налогового контроля в случаях, предусмотренных НК РФ, вызываются понятые. Понятые вызываются в количестве не менее двух человек. В качестве понятых могут быть вызваны любые не заинтересованные в исходе дела физические лица. Не допускается участие в качестве понятых должностных лиц налоговых органов.

Понятые обязаны удостоверить в протоколе факт, содержание и результаты действий, производившихся в их присутствии. Они вправе делать по поводу произведенных действий замечания, которые подлежат внесению в протокол.

Протоколы действий, осуществляемых в рамках налоговой проверки

В случаях, предусмотренных НК РФ, при проведении действий по осуществлению налогового контроля составляются протоколы. Протоколы составляются на русском языке.

В протоколе указываются:

1) его наименование;

2) место и дата производства конкретного действия;

Главная > Контрольная работа >Финансы

Федеральное агентство по образованию

ТОМСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ СИСТЕМ УПРАВЛЕНИЯ И РАДИОЭЛЕКТРОНИКИ (ТУСУР)

Контрольная работа по дисциплине “Организация и методика проведения налоговых проверок в Российской Федерации ”

Задания для контрольной работы.

Проведение экспертизы как одно из мероприятий по осуществлению налогового контроля. Общие положения.

Камеральная проверка на стадии представления налоговой отчётности. Этапы проведения.

Предпроверочный анализ информации о налогоплательщике как одна из эффективных мер проведения качественной выездной проверки.

Особенности определения подлежащих уплате сумм налога расчётным путём.

Организация контроля за правильностью применения налогоплательщиками цен по сделкам.

Проведение экспертизы как одно из мероприятий по осуществлению налогового контроля. Общие положения.

В ходе проведения проверки к работе налоговых инспекторов могут быть привлечены лица, обладающие специальными познаниями в вопросах, подлежащих разрешению в процессе проведения проверки (статьи 95 и 96 НК РФ).

Эксперт – физическое лицо, обладающее специальными познаниями в области науки, техники, искусства, ремесла и т.д. и привлекаемое для дачи заключения по интересующему налоговые органы вопросу в ходе проведения налоговой проверки.

Экспертиза назначается, как правило, при необходимости:

установления подлинности документов или их восстановления;

уточнения рыночной стоимости товаров, работ, услуг или имущества;

определения соответствия видов и количества списанных на себестоимость продукции материалов и компонентов используемой технологии;

определения соответствия количества списанных на себестоимость продукции материалов и компонентов объему выпускаемой продукции;

определения объема и характера выполненных ремонтно-строительных работ (капитальный ремонт, текущий ремонт, реконструкция);

в иных подобных случаях.

Решение о необходимости привлечения эксперта для участия в налоговой проверке принимается должностным лицом, проводящим выездную налоговую проверку, исходя из характера и сложности обстоятельств, подлежащих исследованию, уровня их существенности и целесообразности для выполнения задач налоговой проверки.

Привлечение эксперта производится на основании постановления должностного лица налогового органа о проведении экспертизы. В таком постановлении должны быть указаны:

основания для назначения экспертизы;

наименование организации, в которой должна быть произведена экспертиза;

вопросы, поставленные перед экспертом;

материалы, предоставляемые в распоряжение эксперта (п. 3 ст. 95 НК РФ).

Вопросы, предлагаемые эксперту, должны быть определенными и конкретными, а перечень – полным; при необходимости формулировки вопросов могут быть уточнены на основе консультаций с предполагаемым экспертом или экспертным учреждением.

Эксперту должна быть предоставлена возможность ознакомления с материалами проверки, относящимися к предмету экспертизы. Вопросы, поставленные перед экспертом, не могут выходить за пределы его специальных познаний. Эксперт может отказаться от дачи заключения, если предоставленные ему материалы являются недостаточными или он не обладает необходимыми для проведения экспертизы знаниями. В ходе экспертизы эксперт вправе заявить ходатайство о предоставлении ему дополнительных материалов.

Порядок проведения экспертизы.

Материалы для проведения экспертизы должны быть предоставлены в распоряжение эксперта лицом, проводящим налоговую проверку. При этом речь может идти, в частности, о документах или предметах, полученных в порядке, определенном ст. 93 НК (“Истребование документов”) или ст. 94 НК (“Выемка документов и предметов”). В то же время на ознакомление эксперту не должны предоставляться материалы, не имеющие отношения к проводимой экспертизе. Эксперт не вправе самостоятельно получать у проверяемого лица или иных лиц требующиеся ему для исследования документы или предметы.

Должностное лицо налогового органа, вынесшее постановление о назначении экспертизы, обязано ознакомить с этим постановлением проверяемое лицо и разъяснить ему права, предусмотренные п. 7 ст. 95 НК РФ, о чем составляется протокол.

Упомянутые права проверяемого лица заключаются в предоставлении ему возможности:

заявить отвод эксперту;

просить о назначении эксперта из числа указанных им лиц;

представить дополнительные вопросы для получения по ним заключения эксперта;

присутствовать с разрешения должностного лица налогового органа при приведении экспертизы и давать объяснения эксперту;

ознакомиться с заключением эксперта.

Наличие соответствующего заявления со стороны проверяемого лица не означает, что все требования должны быть удовлетворены в обязательном порядке.

Рассматривая заявления проверяемого лица об отводе эксперта, как правило, руководствуются аналогией с процессуальными нормами иных областей права (арбитражного, уголовнопроцессуального и др.), согласно которым заявление об отводе подлежит удовлетворению в случае, если эксперт:

является лицом, прямо или косвенно заинтересованным в проводимой экспертизе;

является лицом, участвовавшим в проведении налогового контроля (в любом качестве, кроме эксперта);

является родственником лиц, в отношении которых проводится проверка или проверяющих, либо находится в служебной или иной зависимости от них;

Экспертиза должна проводиться в рамках налоговой проверки, а копия заключения эксперта должна быть приложена к акту проверки.

Экспертиза, проведенная после подписания акта проверки, в качестве доказательства судами не рассматривается (см. Постановление ФАС Северо-Западного округа от 14.11.2001 №А56–10608/01).

Зачастую суды, признавая факт совершения налогоплательщиком правонарушения недоказанным, прямо указывают налоговым органам на то, что они не воспользовались своим правом на проведение экспертизы в случаях, когда представленных доказательств недостаточно (см. Постановление ФАС Северо-Западного округа от 30.05.2001 №А56–32180/99).

Для привлечения специалиста, в отличие от привлечения эксперта, не требуется особого постановления налогового органа, и специалист не составляет экспертного заключения.

Как правило, специалист привлекается для совершения определенных действий, облегчающих работу проверяющих (в частности, специалист может присутствовать при осмотре документов и предметов или в необходимых случаях для осуществления перевода (ст. 97 НК РФ)).

Заявление проверяемого о предоставлении эксперту дополнительных вопросов и присутствии при проведении экспертизы подлежит удовлетворению, если только данные вопросы не выходят за рамки компетенции эксперта, а присутствие проверяемого не препятствует проведению экспертизы.

Заключение эксперта (в том числе и о невозможности проведения экспертизы) предъявляется проверяемому лицу, которое вправе давать свои объяснения и заявлять возражения, а также просить о постановке дополнительных вопросов эксперту и о назначении дополнительной или повторной экспертизы.

Экспертное заключение составляется в письменной форме и подписывается специалистом (специалистами), непосредственно проводившим экспертизу. Оно состоит, как правило, из трех частей:

исследовательской, или описательной;

итоговой, или резолютивной.

Во вводной части указывается, когда, где, кем и на основании какого постановления была проведена экспертиза, какие вопросы были поставлены перед экспертом и какие материалы были предоставлены в распоряжение эксперта для исследования.

Исследовательская часть должна содержать описание проведенных исследований. Здесь излагаются процедура и результаты исследования, методы и технические приемы, использованные экспертом, и т.д.

В экспертном заключении даются только ответы на поставленные вопросы. Вытекающие из экспертного заключения выводы делают проводящие проверку должностные лица налогового органа.

Эксперт вправе дополнить заключение выводами об имеющих отношение к предмету экспертизы обстоятельствах, по поводу которых ему не были поставлены вопросы, при условии, что эти выводы не выходят за пределы специальных познаний эксперта.

Дополнительная экспертиза назначается в случае недостаточной ясности или полноты заключения и поручается тому же или другому эксперту. Просьба проверяемого о назначении эксперта из числа указанных им лиц может быть принята во внимание при ее достаточной обоснованности.

Повторная экспертиза назначается в случае необходимости дополнительного заключения эксперта или сомнений в его правильности и поручается другому эксперту.

Обоснованное решение о проведении дополнительной или повторной экспертизы принимается проводящим проверку должностным лицом налогового органа.

Порядок проведения камеральной проверки налоговой отчётности.

Читайте также: