Дорожный налог на кипре 2021

Опубликовано: 06.05.2024

2021 год обещает киприотам и гражданам других государств, зарегистрировавшим свои предприятия на территории Кипра, хорошие перспективы в плане налогообложения. Налоги на современном Кипре дают массу выгод и выдерживают любую конкуренцию.

Жить на Кипре хорошо, владеть бизнесом на его территории ещё лучше. Необременительная налоговая система ежегодно привлекает в страну дельцов не только из стран Европейского Союза, но и из представителей бывшего Союза, желающих, чтобы прибыль их предприятий не облагалась неоправданно огромными процентами.

Здание кипрского банка

Кипр – выгоды налогоплательщиков

Как и во всех странах мира, экономика Кипра пошатнулась под ударами кризиса и до сих пор не оправилась от потрясения. Но это не мешает стране входить в число самых перспективных для бизнеса европейских государств. Зарегистрировав свою компанию на территории Республики Кипр, вы наделяете её статусом полноправного европейского предприятия, налоговое планирование в котором окажется куда как менее обременительным, чем в прочих сопредельных государствах.

Налогообложение резидентов

Согласно законам Кипра, в стране могут регистрироваться как резидентские, так и нерезидентские предприятия. Разница в том, что нерезиденты имеют право не платить налоги за бизнес, осуществляемый за границами Кипра. В их отношении не действует отказ от двойного налогообложения.

Для того, чтобы компания стала резидентом, необходимо, чтобы в состав её совета директоров входил резидент Республики Кипр. Тогда у предприятия будет номер VAT, который наделяет его правом сотрудничества с компаниями Евросоюза.

Резидент Кипра по закону страны – это физическое лицо, находящееся в государстве больше 183 дней в году. Если осуществляется регистрация предприятия на территории Кипра, согласно действующему законодательству государства, фирма будет изначально облагаться сбором от корпоративной прибыли.

Если учредитель предприятия резидент государства и физическое лицо, то осуществляется обложение сбором на государственную оборону.

Налоги для резидентов Кипра

Он не будет взиматься тогда, когда прибыль распределяется между учредителями, не являющимися резидентами или корпоративными учредителями. Сбор на дивиденды взиматься тоже не будет.

Основные налоги Республики Кипр

По состоянию на 2021 год для юридических и физических лиц действует девять основных типов налогов. Это:

- на прибыль;

- от прироста капитала;

- корпоративный на прибыль;

- на недвижимое имущество;

- НДС;

- взимание процентов в соц. фонды;

- на оборону;

- на уставной капитал;

- гербовый сбор.

Как и всё на Кипре, каждый налог имеет свои специфические особенности, с которыми нелишним будет ознакомиться, если есть экономический интерес в отношении государства.

Особенности кипрского налога на прибыль

В Республике Кипр налог на прибыль взимается с физических лиц. Объектами подоходного налогообложения являются следующие доходы:

- для резидентов общий доход, полученный и на острове, и за его пределами;

- для нерезидентов под налог на прибыль попадают только те доходные средства, которые были получены на Кипре.

Ставка подоходного налога зависит от величины суммы. Если доход не превышает сумму 19 500 евро, она будет равняться нулю. Двадцать процентов взимается с тех, чей доход не выше 28 000 евро. Те, кто превысил 20% ставку, но не зашёл за границу 36 300 евро, должны будут отчислять 25%. Предельной ставкой по данной категории является 30%.

Если налогоплательщик получает пенсию за пределами Кипра, с её суммы по налогу на прибыль снимается 5%. Пенсионной суммой, не облагаемой налогом, является 3420 €. Налогоплательщик вправе внести и её в свой доход, подлежащий налогообложению.

Налоги на прибыль кипрской компании

Это позволит ему пользоваться некоторыми льготами. Не попадают под подоходный налог выплаты по мед. страховкам, пособия по смерти, дивиденды и т. п.

Что представляет собой кипрский налог от прироста капитала

Налог от прироста капитала в 2021 году остался без изменений. Он предусмотрен только для недвижимости, расположенной на территории Республики Кипр. Облагается налогом только разница от реализации недвижимого имущества и стоимости объекта с учётом инфляции. Также под данный вид налогообложения попадают капитальные вложения в недвижимость. С налогоплательщиков взимается 20 %.

Закон освобождает от налогообложения в следующих случаях:

- когда семьи учредителей дарят недвижимость предприятиям;

- при обмене равноценными объектами недвижимости;

- прибыль, полученная в результате смены собственника недвижимости по причине реорганизации предприятия;

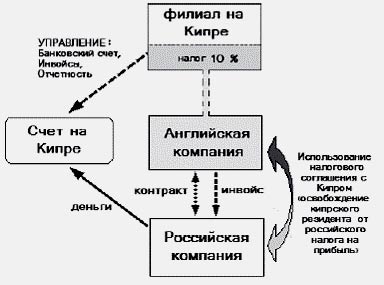

Принцип организации офшорной схемы с использованием Кипрской компании

Корпоративный налог на прибыль

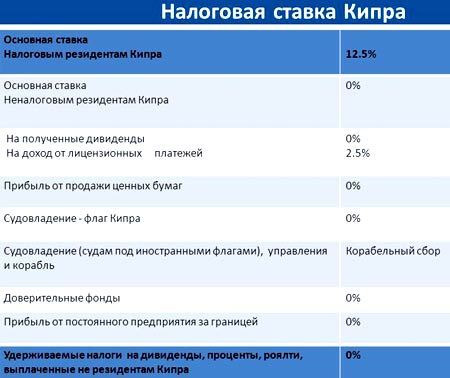

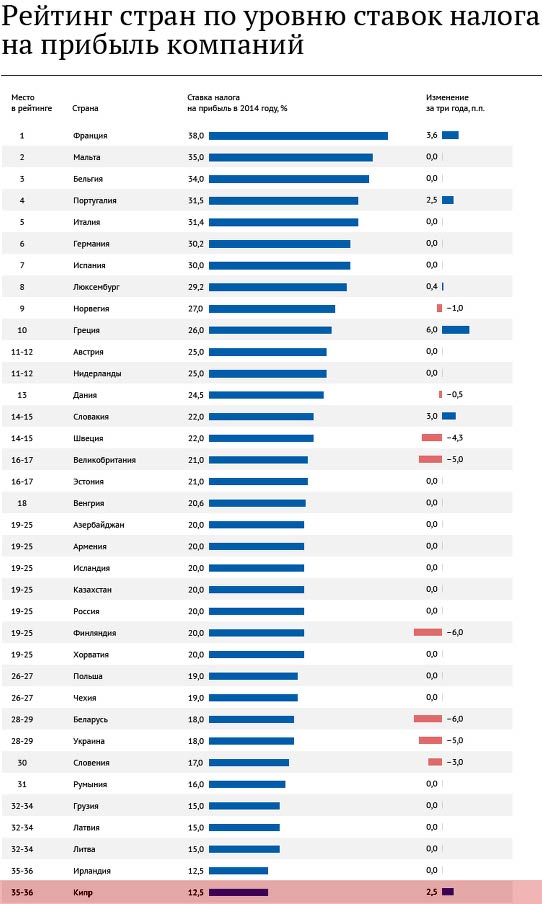

Корпоративный налог на прибыль является самым низким в Европейском союзе. Он составляет всего 12,5%. Для компаний-резидентов он налагается на общий доход. Что касается нерезидентов, они отчисляют процент только из дохода, получаемого на территории Республики.

Проценты налагаются на разницу между доходами и расходами на получение доходов.

В данной категории также имеются виды доходов, освобождённые от налогообложения. К ним относятся прибыли от продажи ценных бумаг, дивиденды и т. д.

Облагаемое налогом недвижимое имущество

Налог на недвижимость на Кипре остался прежним. Выплачивают его раз в году. Исчисляется он исходя из стоимости недвижимого имущества. Если она ниже 170860,14 евро, проценты не взимаются.

Владельцам, имущество которых оценено выше указанной суммы, приходится ежегодно отчислять в казну от 0,25% до 0,40%. Ставка зависит от суммы оценки.

Особенности кипрского налога на добавленную стоимость

В 2021 году налоги на Кипре не претерпели заметных изменений. Это относится и к НДС, который равен 19%. Подлежат данному виду налогообложения только предприятия с оборотом, превышающим 15 600 евро. Причём управление фирмы должно самостоятельно осуществить регистрацию.

Работа через компанию зарегистрированную на Кипре

Помимо 19% с различных видов услуг и товаров могут взиматься другие ставки. Ресторанный бизнес платит НДС всего 8%, за аренду платить не нужно, удобрения, книги и многие другие товары облагаются всего 5%.

Налоги, взимаемые с зарплат

Данный вид налогообложения обязателен для всех работающих граждан за исключением:

- компаний владельцев мореходными судами;

- фирм, занимающихся управлением морскими судами;

- международных предприятий;

- предприятий, штат которых состоит из граждан других государств.

Проценты по данному виду налога начисляются на заработную плату работающих и зависят от их статуса. Для обычных работников и работодателей он составляет 6,8%, для самозанятых лиц – 12,6%.

Налог на оборону

Налог на оборону распространяется исключительно на резидентов Кипра и взимается с процентов, дивидендов, а также платы за аренду.

Ставки могут быть различными в зависимости от того, к какому виду относятся доходы. На оборону с дивидендов начисляется 15%. Для процентов ставка снижается до 10%.

Некоторые виды доходов по закону Республики Кипр освобождаются от налогов на оборону. Так, не будут взиматься проценты на оборону с дивидендов, полученных от других предприятий резидентов Республики. Не облагаются данным видом налога и дивиденды с прибылей от использования судов под кипрским флагом.

Налогооблагаемый уставной капитал кипрских компаний

С уставного капитала взимается 0,6 %. Взимается он единожды при регистрации предприятия вместе со сборами за регистрацию, а также когда производится увеличение уставного капитала.

Налоговый сбор для киприотов

Налогообложение на Кипре включает также и такое понятие, как гербовый сбор. Его ставки в 2016 году остались на уровне предыдущих лет.

Предприятия, в статусе которых числится «международное», гербовый налог не платят. Объектами для данного налога служат документы юридического характера, оформляемые при покупке регистрации и т. д.

Объем сбора зависит от суммы контракта, и может быть от 0,15% до 17%. Что касается оформления доверенностей, завещаний и прочих документов, с налогоплательщиков взимается фиксированная ставка, зависящая исключительно от вида документа.

Компании с особыми налоговыми требованиями

Как и в прошлые годы, в 2016 к некоторым компаниям применяется особый подход в плане обложения подоходным и прочими налогами. По специальным схемам налоги на Кипре в 2016 году платят:

- фирмы с интеллектуальной собственностью;

- судоходные предприятия;

- страховые компании;

- фирмы, зарабатывающие на шоу-бизнесе и прочей подобной деятельности;

- предприятия, получающие роялти от демонстрации кинокартин;

- предприятия, владеющие судами;

- Международные Фонды Коллективного Инвестирования.

К примеру, владение или управление судами в пределах Республики даёт массу перспектив в плане налогообложения. Нерезиденты не платят подоходный налог с зарплат судовых команд. Нет никаких ограничений на валютный контроль, также отсутствует гербовый сбор на документацию по ипотеке.

Налогообложение на Кипре имеет массу нюансов, но это не мешает стране входить в число самых перспективных в плане бизнеса стран Европейского Союза.

Невысокий подоходный налог, совершенно не отягощающий кошелёк предприятия НДС и прочие сборы направлены на то, чтобы люди, решившие открыть своё дело, могли рассчитывать на успех, частичка которого, в виде налоговых сборов, достанется государству и будет направлена на его развитие. Поэтому многие хотят зарегистрировать фирму и открыть бизнес на Кипре.

Республика Кипр является одним из немногих примеров предельно лояльного отношения государственных властей к вопросу налогообложения. Он ещё раз показал всему миру, что высокие налоги не единственный путь к процветанию страны. Правильная экономическая политика – это не повышение налогов, а меры, предпринимаемые для успешного развития всех сегментов бизнеса.

Налоги при покупке недвижимости

Покупателю недвижимости на Кипре, в зависимости от того, к первичному или вторичному жилому фонду относится объект, предстоит оплатить несколько налогов, часть из которых сейчас будет со скидкой. Так в случае покупки первой недвижимости от застройщика на территории страны взимается льготная ставка НДС (VAT) в размере 5% вместо 19% (т.е. для объекта стоимостью 500 000 евро налог составит 25 000 евро). Аналогичный процент необходимо будет оплатить и при покупке последующего жилья от застройщика, но при условии, что предыдущий объект был приобретен не более десяти лет назад. При покупке жилья на вторичном рынке НДС отсутствует.

.jpg)

Гербовый сбор

Если речь идет о покупке первичной недвижимости от застройщика, то здесь покупатель освобождается от налога на переход права собственности (Transfer Fee) - нужно оплатить только гербовый сбор (Stamp Duties) и регистрацию договора купли-продажи недвижимости в Земельном Комитете, которая составляет 50 евро (и по 5 евро за каждую дополнительно запрашиваемую копию). Налог на переход права собственности на Кипре отсутствует.

Размер гербового сбора зависит от стоимости объекта, указанной в договоре, и рассчитывается следующим образом:

| СТОИМОСТЬ НЕДВИЖИМОСТИ | СТАВКА НАЛОГА |

| Первые 5000 евро | 0% |

| От 5000 до 165 000 евро | 0,15% |

| Свыше 165 000 евро | 0,20% |

Гербовый сбор для объекта недвижимости стоимостью 500 000 евро может составить сумму трех слагаемых:

5000 х 0% + 160 000 х 0,15% + 330 000 х 0,2% = 900 евро

Также важно помнить, что при покупке недвижимости на Кипре на вторичном рынке лучше всего пользоваться услугами адвоката, услуги которого, как правило, составляют 1% от стоимости приобретаемого объекта.

Transfer Fee

После того, как покупатель вторичной недвижимости на Кипре становится зарегистрированным собственником недвижимого имущества, государство оформляет Свидетельство о праве собственности (Title Deed) на приобретенный объект и переводит его на имя покупателя. Это сопровождается выплатой налога (оплачивают только покупатель), который называется Transfer Fee. Основа для его начисления - стоимость недвижимости, указанная в договоре купли-продажи вторички, которая не облагается НДС. На данный момент для всех приобретающих такую недвижимость на Кипре государство предоставляет скидку в размере 50%.

| СТОИМОСТЬ НЕДВИЖИМОСТИ | СТАВКА НАЛОГА | Скидка 50% |

| До 85 000 евро | 3% | 1,5% |

| От 85 001 до 170 000 евро | 5% | 2,5% |

| От 170 001 евро | 8% | 4% |

Transfer Fee, который предстоит заплатить государству, может составлять сумму из нескольких слагаемых (чтобы сэкономить на данном налоге, можно оформить купленную недвижимость на два и более лица):

85 000 х 1,5% + 85 000 х 2,5% + 330 000 х 4% = 16 600 евро

Налоги на владение недвижимостью

Кипр отличается от многих европейских стран прежде всего тем, что ежегодный налог на его территории отсутствует. Что касается коммунальных платежей, то в них обязательно входит обслуживание придомовой территории. В случае, если есть управляющая компания, то стоимость услуг может составлять от 100 до 500 евро в год. Если недвижимость это самостоятельный объект (например, вилла), то расходы будут дробными: обслуживание бассейна специалистами (150 евро в месяц), садовник (40 евро один раз в 3-4 месяца), служба дезинфекции и борьбы с паразитами и грызунами (30 евро один раз в 2-3 месяца).

Вода оплачивается по счетчикам расхода воды. Обычно расходы по воде за три месяца составляют 30-35 евро и счет водоканал выставляет один раз в 3 месяца. Электричество оплачивается также по счетчикам расхода киловатт. В среднем, расходы по электричеству составляют за 2 месяца от 50 до 150 евро и зависят не только от использования лампочек и электроприборов, но и от времени использования кондиционеров, нагревательных приборов и т.д. Счет за свет электрокомпания выставляет один раз в 2 месяца. Оплата за вывоз мусора оплачивается один раз в год. Счет за эту услугу в конце года выставляет муниципалитет города, в котором находится недвижимость и зависит от конкретного района. В среднем, расходы по вывозу мусора составляют 120-140 евро в год.

Что касается страховки недвижимости, то ее стоимость составляет от 60 евро в год и выше и зависит от страхового пакета.

.jpg)

Налог от сдачи недвижимости в аренду

Владелец недвижимости официально имеет право сдавать жилье в аренду, купленную на вторичном рынке или купленную у застройщика, но уже с оплатой НДС в размере 19%. Недвижимость, приобретенное у застройщика с предоставлением льготы по этому налогу в размере 5%, владелец имеет право использовать только в коммерческих целях, в том числе и сдавать в аренду только через 10 лет со дня покупки. При сдаче недвижимости в аренду на Кипре необходимо уплачивать налог на прирост капитала (Capital Gains Tax), который составляет 20% от полученной прибыли (разница между стоимостью аренды и понесенных расходов). При этом стоит учитывать, что налогом не облагаются первые 17 086 евро для каждого собственника недвижимости.

Если владелец сдает квартиру в аренду за 2500 евро в месяц, то налог будет рассчитан следующим образом:

2500 евро х 12 месяцев = 30 000 евро дохода

Из этой суммы необходимо вычесть оплату услуг управляющей компании и ремонтные работы:

30 000 – 600 – 200 = 29 200 евро

Из этого прироста капитала (с учетом подтвержденных расходов) вычитаются необлагаемые налогом первые 17 086 евро:

29 200 – 17 086 = 12 114 евро

Из получившейся суммы необходимо уплатить налог на прирост капитала в размере 20%:

12 114 х 20% = 2422,80 евро

Налоги на недвижимость при продаже

При продаже недвижимости на Кипре необходимо уплатить уже упомянутый налог на прирост капитала (Capital Gains Tax) в размере 20% от полученной прибыли (разницы между ценой продажи и ценой покупки, указанных в договорах купли-продажи). При этом стоит учитывать тот факт, что фактический размер Capital Gains Tax может быть значительно меньше, ведь на законодательном уровне на Кипре предусматриваются существенные льготы по данному виду налога. Во-первых, при отчуждении собственности налогом не облагаются первые 17 086 евро для каждого собственника.

А если продавец эксплуатировал продаваемую недвижимость в течение не менее пяти лет и продает принадлежащий ему объект недвижимости на Кипре впервые, то первые 85 430 евро прироста капитала для каждого собственника налогом также не облагаются.

Из налогооблагаемой базы исключаются подтвержденные затраты на эксплуатацию объекта: ремонт, оплата коммунальных услуг, электричества, воды, затраты на покупку мебели и техники, и другие документально подтвержденные затраты. Если продаваемая недвижимость была оформлена на местную кипрскую компанию, то при желании продажу недвижимости можно оформить как продажу акций (паев) компании. В таком случае покупатель не платит Transfer Fee. При продаже дорогих объектов недвижимости это является серьезным аргументом для покупателя в целях экономии расходов, связанных с приобретением недвижимости на вторичном рынке.

Если продается квартира стоимостью 700 000 евро, которая была куплена 7 лет назад за 500 000 евро и имеет одного собственника:

Прирост капитала (без учета подтвержденных расходов) составляет:

700 000 – 500 000 = 200 000 евро

Вычитаются необлагаемые налогом первые 17 086 евро:

200 000 – 17 086 = 182 914 евро

Затем вычитаются необлагаемые налогом 85 730 евро:

182 914 – 85 730 = 97184 евро

Из получившейся суммы необходимо уплатить налог на прирост капитала в размере 20%:

97 184 х 20% = 19 436,80 евро

.jpg)

С июля 2015 года на Кипре был введен статус недомицильного налогового резидента (non-domiciled tax resident), обладая которым человек освобождается от уплаты налога на дивиденды, налога на проценты от депозитов и налога на доход, полученный от аренды недвижимости. Налоговое резидентство на Кипре определяется количеством дней, которое налогоплательщик проводит на территории страны, – он становится таковым, если в течение одного календарного года находился на месте свыше 183 дней. Недомицильным налоговым резидентом Кипра имеет право стать человек, рожденный за рубежом, который после переезда на остров был налоговым резидентом Кипра менее 17 лет.

Благодарим за помощь в подготовке материала:

Сергея Смоленского, генерального директора компании Empire Property Cyprus

«Клерк» Рубрика Налоги, взносы, пошлины

Трансграничные операции, осуществляемые сторонами — резидентами разных государств, могут облагаться налогом в каждом государстве на основании национального налогового законодательства. Это может приводить к двойному налогообложению одних и тех же доходов. Для устранения двойного налогообложения таких операций и в целях поощрения экономического сотрудничества между странами заключаются двусторонние Соглашения, предусматривающие особый порядок взимания налогов на доходы и капитал.

Такие Соглашения об избежании двойного налогообложения (далее — СИДН) призваны устранять или минимизировать объективно несправедливые для сторон трансграничных финансовых операций налоговые потери.

Налогами на доходы и капитал считаются все налоги, которые рассчитываются с общей суммы дохода, общей стоимости капитала или с их отдельных элементов, включая налоги с доходов от отчуждения движимого или недвижимого имущества, налоги на доходы от прироста капитала, налоги, взимаемые с общей суммы заработной платы.

Принципы распределения прав на взимание налога между государством источника выплаты дохода и государством получателя дохода, содержащиеся в СИДН, основаны на выработанных на международном уровне стандартах. Правом взимать налог может наделяться только одно из таких государств либо может предусматриваться двойное налогообложение, но ставка удерживаемого у источника выплаты налога ограничивается определёнными пределами. При этом сторона, уплатившая налог в государстве источника выплаты дохода, имеет право уменьшить на его сумму налог, подлежащий уплате в государстве получателя дохода.

Налоговые резиденты

Россией заключено 83 СИДН с иностранными государствами. Действие соглашений распространяется на резидентов договаривающихся стран. При этом под резидентом понимается любое лицо, которое по законодательству одного или обоих договаривающихся государств подлежит там налогообложению на основании его местожительства, постоянного местопребывания, места управления, места регистрации или любого другого критерия аналогичного характера.

Например, согласно п.2 ст.207 Налогового кодекса Российской Федерации (далее — НК), российским налоговым резидентом признается физическое лицо, фактически находящееся в Российской Федерации не менее 183 календарных дней в течение 12 последовательных месяцев.

Кроме того, положениями СИДН устанавливается порядок определения места взимания налога на доходы и капитал в отношении физических лиц, которые являются резидентами обоих договаривающихся государств.

Например, такое лицо считается резидентом того договаривающегося государства, в котором оно располагает постоянным жильем. Если гражданин располагает постоянным жильем в обоих государствах, то он будет считаться резидентом той страны, в которой он имеет наиболее тесные личные и экономические связи (центр жизненных интересов). Если человек обычно проживает в обоих государствах, или ни в одном из них, он считается резидентом того государства, национальным лицом которого он является. Если он является национальным лицом обоих государств, или ни одного из них, то вопрос, в какой стране взимать налог, решается в особом порядке.

Юридические лица признаются налоговыми резидентами Российской Федерации в соответствии с п.1 ст.246.2 НК. В частности, налоговыми резидентами являются:

1) российские организации;

2) иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с «международным договором» Российской Федерации по вопросам налогообложения, — для целей применения этого международного договора;

3) иностранные организации, местом управления которыми является Российская Федерация, если иное не предусмотрено международным договором Российской Федерации по вопросам налогообложения.

Не признается налоговым резидентом РФ иностранная организация, ликвидированная до 01.03.2019.

Если лицо, не являющееся физическим лицом, является резидентом обоих договаривающихся государств, оно считается резидентом того Государства, где находится его место эффективного управления.

Налоговое планирование: применение СИДН

Налоговая оптимизация, налоговое планирование и структурирование групп компаний и сделок активно применялись транснациональными компаниями с конца прошлого века. Осуществление транснациональными компаниями деятельности в разных странах и применение ими положений СИДН, в частности, о месте взимания налогов, пониженных (льготных) ставках, позволяли им достигать значительной экономии на налогах.

В двухтысячных годах такая налоговая оптимизация стала признаваться недобросовестным поведением. Использование положений СИДН в целях налоговой экономии было признано злоупотреблением в случаях, когда сделки не были связаны с активной и реальной деятельностью ее сторон и позволяли искусственно переводить прибыль в низконалоговые юрисдикции из стран, где ведется реальная экономическая деятельность. За последнее десятилетие многие транснациональные гиганты обвинялись в агрессивной оптимизации налогообложения за счет перевода прибыли в офшоры и экономически необоснованном распределении прибыли внутри группы (Apple, Starbuks, Facebook, Google, Amazon и пр.).

Российские налоговые органы за последние десять лет тоже выработали подход, в рамках которого осуществляется налоговый контроль трансграничных операций. При этом активно используются концепции, в том числе имплементируются в Налоговый Кодекс, мероприятия и руководства, разрабатываемые Организацией Экономического Сотрудничества и Развития (ОЭСР). Так, в НК включены положения о лице, имеющим фактическое право на доход (ст.7), о контролируемых иностранных компаниях (гл.3.4), о трансфертных ценах и международных группах компаний (раздел V.1), автоматическом обмене финансовой информацией и страновыми отчетами (гл.20.1 и 20.2), о тонкой капитализации (ст.269), и пр.

С точки зрения налогового контроля, необоснованным признается применение пониженных ставок, предусмотренных СИДН, лицами, не имеющими фактическое право на доход (ФДП) и не ведущими реальной хозяйственной деятельности помимо получения доходов и их дальнейшего перечисления по цепочке другим лицам. Несмотря на значительные успехи налогового контроля в части применения концепции ФДП (бенефициарного собственника), необоснованное, по мнению фискальных органов, применение льгот по СИДН наносит существенный вред бюджету России.

Соглашение с Кипром об избежании двойного налогообложения

25 марта 2020 года президент Владимир Путин в обращении к гражданам России сообщил о необходимости корректировки СИДН в части увеличения ставки налога на доходы в виде дивидендов и процентов. Он отметил, что если другие стороны не примут условия РФ, то необходимо выйти из соглашений в одностороннем порядке.

Так как Кипр до сих пор является низконалоговой юрисдикцией, участие резидентов Республики Кипр все еще активно используется в трансграничных сделках и в мультинациональных компаниях. Объем вывода капитала из России на Кипр по оценке Центробанка РФ в 2018 году составил больше половины выводимых из России средств. В 2019 году объем выведенных средств по официальны данным составил 1.9 трлн.рублей. Поэтому Кипр стал первым государством, которому Россия направила запрос на внесение изменений в СИДН.

В начале августа Министерство Финансов РФ заявило о намерении денонсировать соглашение с Кипром в случае отказа от предлагаемых изменений. Но денонсировать СИДН с Кипром не пришлось, предложенные Россией изменения были приняты. 8 сентября 2020 года был подписан Протокол «О внесении изменений в соглашение между правительством Российской Федерации и правительством Республики Кипр об избежании двойного налогообложения в отношении налогов на доходы и капитал».

Поэтому Соглашение с Кипром, заключенное 05.12.1998, продолжает действовать. Однако, ставки налога на доходы в виде дивидендов и процентов по займам будут увеличены.

Увеличение налоговых ставок на дивиденды и проценты на Кипре

Согласно изменениям, внесенным в СИДН с Кипром, выплачиваемые из России дивиденды и проценты по займам будут облагаться по единой налоговой ставке 15 %.

Льготная ставка будет действовать только для ограниченного круга резидентов, являющихся фактическим получателем дохода (например, для страховых компаний, пенсионных фондов, а также компаний, акции которых торгуются на бирже и пр.). В Протоколе от 08.09.2020 нет уточнений, являются ли любые иностранные биржи удовлетворяющими условиям получения льгот по СИДН. Также отсутствует понятие «свободного обращения» акций и т.д. Предполагается, что в дальнейшем Минфином России будут даны разъяснения относительно данных понятий.

Сейчас дивиденды, выплачиваемые компанией — резидентом России резиденту Кипра могут облагаться налогом в России, но ставка не может превышать 10%. При этом если размер вложений в компанию составляет более 100 000 долларов, ставка налога не может превышать 5%. При выплате из России процентов по займам налог взимается только на Кипре.

Если бы СИДН с Кипром был денонсирован, российские компании, выплачивающие дивиденды и проценты в адрес кипрских резидентов, были бы обязаны удержать и уплатить как налоговые агенты налог на прибыль по ставке 20%, а если получатель физическое лицо — НДФЛ по ставке 13 % (если получатель налоговый резидент России) или 30 % (если получатель не является налоговым резидентом РФ).

Таким образом, внесенные изменения в СИДН касаются только доходов в виде дивидендов и процентов; режим налогообложения иных видов доходов не претерпел изменений. Как и ранее, доходы от отчуждения ценных бумаг будут взиматься в государстве, резидентом которого является лицо, отчуждающее имущество. Роялти за использование объектов интеллектуальной собственности будут облагаться налогом только в государстве получателя дохода. Общие положения СИДН о подтверждении фактического права на доход и статуса налогового резидента также будут действовать в текущей редакции.

Аналогичные «кипрским» изменения внесены и в СИДН с Мальтой.

01.10.2020 года был подписан соответствующий Протокол, который устанавливает условия, аналогичные тем, что были изложены в «кипрском» Протоколе от 08.09.2020 года. Изменения в СИДН с Мальтой также касаются только доходов в виде дивидендов и процентов; режим налогообложения иных видов доходов не претерпел изменений.

Для вступления в силу изменений необходима их ратификация. Предполагается, что изменения как по Кипру, так и по Мальте вступят в силу с 1 января 2021 года. Следовательно, до указанной даты возможно использование порядка и льготных налоговых ставок по СИДН с Кипром и Мальтой при перечислении из России доходов в виде дивидендов и процентов.

Номер опубликования: 0001202009040004 — Кипр,

Номер опубликования: 0001202009110056 — Мальта.

Распоряжение Правительства РФ о подписании Протокола с Люксембургом

08.10.2020 года было опубликовано Распоряжение Правительства РФ о подписании Протокола о внесении изменений в СИДН с Люксембургом.

Согласно предлагаемым изменениям, выплачиваемые из России в Люксембург дивиденды и проценты по займам будут облагаться по единой налоговой ставке 15 %.

Льготная ставка в 5% будет действовать только для ограниченного круга резидентов, являющихся фактическим получателем дохода (например, для страховых компаний, пенсионных фондов, а также компаний, акции которых торгуются на бирже и пр.).

Предполагается, что данный Протокол будет подписан в ближайшее время и ратифицирован до конца 2020 года. Таким образом, изменения вступят в силу с 1 января 2021 года. Следовательно, до указанной даты возможно использование порядка и льготных налоговых ставок по СИДН с Люксембургом при перечислении из России доходов в виде дивидендов и процентов.

Номер опубликования:0001202010080016 — Люксембург.

Россия в настоящий момент проводит переговоры об аналогичном изменении СИДН в части повышения ставки налога у источника выплаты дивидендов и процентов до 15% с Нидерландами. Аналогичные запросы направлены в Швейцарию и Гонконг.

В 2020 году немало иностранных бизнесменов столкнулись с новшествами – Кипр пересмотрел налоговое Соглашение с Россией. Основным нововведением стало повышение ставки на дивиденды, выплачиваемые российским бенефициарам, до 15% (ранее цифра варьировалась в пределах 5-10%). Новое положение СИДН Кипр-РФ начнет действовать с 1 января 2021 г. Означает ли это, что Кипр потерял свою налоговую привлекательность для российского инвестора? Учитывая, что процент по процентному доходу от ИС (роялти) остался нулевым, а компании, направляющие дивиденды в Россию, представлены в небольшом количестве, Кипр остается достаточно популярной юрисдикцией для регистрации компаний и представительств.

Попробуем детально разобраться, как должны платить налоги иностранные компании Кипра в 2021 году, и какие последствия российскому бизнесу принесло измененное Соглашение об избежании двойного налогообложения с РФ.

Реальные последствия налоговых изменений согласно переработанному СИДН

«У страха глаза велики», – гласит народная пословица, применимая к первой волне паники. Кипр – республика, львиную долю экономики которой составляет именно оффшорная индустрия. Поэтому местные власти практически полностью согласились с предложениями российской стороны в вопросе повышения ставок на дивиденды. Если рассматривать ситуацию в целом, для российского бизнесмена с интересами на Кипре предусмотрено три варианта выхода:

- Смена юрисдикции с ликвидацией кипрского хозяйствующего субъекта и последующей регистрацией компании в другой юрисдикции.

- Редомицилиация бизнеса (допускается только при наличии специального соглашения между странами первичной и последующей инкорпорации).

- Встраивание промежуточной фирмы в холдинговую структуру.

Все перечисленные способы достаточно затратны как по времени, так и по финансам. Добавив к этому около двух лет, необходимых на ликвидацию кипрской компании, решение становится не таким уж простым. Временных задержек добавляет открытие корпоративного счета в банке другой юрисдикции, необходимость соблюдать требования по substance, нанимать сотрудников, что практически исключает решение переноса кипрского бизнеса.

Важно! При смене юрисдикции регистрации компании налоговые органы РФ могут рассматривать процедуру как уход от налогов.

В любом случае инвесторам с бизнес-интересами на Кипре необходимо тщательно планировать международное налогообложение и правильно структурировать свой бизнес.

Альтернативное решение для бизнесменов РФ с компанией на Кипре

В результате переговоров кипрской и российских сторон возникло еще одно, достаточно дорогое, но интересное решение – регистрация публичной компании с помощью биржи. Однако здесь могут быть ограничения, так как биржу следует выбирать по рекомендациям ОЭСР, а Кипр не входит в перечень соответствующих стран.

Альтернатива – так называемый «сквозной подход». Это относительно новое понятие в законодательстве РФ, которое предусматривает 0% налога по дивидендам доходу, если конечный получатель такой прибыль – российское предприятие. Если же таковым будет физическое лицо, следует прибавлять 13% НДФЛ, установленных для налоговых резидентов России. Отсюда следует, что, вместо эффективной ставки 18% (5% льготной ставки по дивидендам плюс 13% НДФЛ) можно удерживать только НДФЛ 13% на уровне компании из России без применения налога на доходы физических лиц.

Что касается владельцев иностранных контролируемых компаний (КИК) с регистрацией в кипрской юрисдикции, здесь ставки налогов остались неизменными. Согласно законодательству РФ, «сквозным подходом» можно пользоваться только до 2024 г.

Если вы, как российский бизнесмен с инвестиционными и предпринимательскими интересами на Кипре, планируете регистрацию новой компании, важно учитывать особенности налогообложения таких предприятий в 2021 году.

Внимание! Все новые компании Кипра обязаны соблюдать требования по реальному экономическому присутствию (substance) на территории республики.

Решение зарегистрировать собственную фирму на Кипре, как правило, связано с высочайшим уровнем защиты активов и прав ИС, возможностью получить статус компании иностранными интересами или привлекательным налоговым режимом non-domicile.

Кипрский налоговый год – это период с 1.01 по 31.12 каждого года, поэтому вся прибыль рассчитывается по календарному году. Для наглядной иллюстрации налоговых обязательств кипрского предприятия возьмем за пример компанию, основанную 1 января 2020 г. Ее отчетный период – 1.01.2020-31.12.2020 г., следовательно, за эти месяцы бизнес должен отчитываться в налоговой службе. Номер налогоплательщика вновь созданное юридическое лицо Кипра обязано получить не позже, чем в течение 60 дней от даты регистрации. В нашем примере – до конца февраля 2020 г. Стандартная ставка налога на прибыль Кипра – 12,5%.

Важно! В юрисдикции предусмотрены авансовые платежи корпоративного налога по ставке 12,5%. Если фактическая прибыль превысила ожидаемую, компания будет вынуждена заплатить 10% поверх установленных 12,5% на разницу недоплаченного сбора.

Например, вышеуказанная компания декларировала планируемый доход в размере 300 тыс. EUR, но на конец года сумма чистой прибыли составила 500 тыс. EUR. В таком случае, помимо основного налога 12,5% на всю сумму 500 тыс. EUR, будет начислен налог 10% на сумму недоплаченного налога. Т.е. 500 тыс. – 300 тыс.=200 тыс. EUR размер незадекларированной прибыли. Значит, предприятие должно оплатить 12,5% из 200 тыс. EUR и 10% специального сбора.

Крайние сроки перечисления налоговых платежей за II полугодие 2020 года – 31.12,2020. Первый (авансовый) платеж уплачивается до 1 августа текущего отчетного периода. Расчет такого налога осуществляется с помощью формы TD6 и декларации об ожидаемой прибыли. При подаче документов в налоговую службу Кипра юридическое лицо рассчитывает и перечисляет 50% корпоративного налога по ставке 12,5%.

Иностранным бизнесменам, регистрирующим бизнес или владеющим зарегистрированной компанией на Кипре, также важно учитывать следующие моменты:

- TD6 не подается, если у предприятия нет ожидаемой прибыли;

- такие компании не должны проводить никаких платежей;

- последний платеж налога на прибыль осуществляется строго до 31.12. текущего отчетного периода;

- при пересмотре суммы налога обязательства выполняются до 31.12., иначе будет взиматься надбавка 10%.

Если вам необходима квалифицированная помощь, обратитесь к нашим экспертам. Мы готовы оказать всестороннюю юридическую поддержку в регистрации кипрской компании, ежегодных обновлениях для поддержания активного статуса, составлении и аудите финансовой отчетности.

Сроки уплаты налога на прибыль компаниями Кипра в 2021

В 2020 году кипрские компании должны начинать аудит сразу по завершению составления годовой финансовой отчетности. В результате предприятие получает аудированные финансовые отчеты и декларацию о корпоративной налоге формы TD4. Данный документ также подписывается сертифицированным аудитором, подписи проставляет директор предприятия и налоговый консультант.

1 августа 2021 г. компания Кипра обязана провести самооценку, в соответствии с которой декларируется итоговая чистая прибыль для расчета подоходного налога за 2020 год. При обнаружении недоплаты налоговый платеж нужно совершить не позже 1.08.2021 г. В противном случае кипрская компания будет вынуждена заплатить штраф. Если аудит 2020 г. завершен до 1.08.2021 г., любые расхождения по авансовым налоговым платежам можно урегулировать с самооценкой и по согласованию с TD4.

Для соблюдения установленных кипрским законодательством сроков иностранные бизнесмены должны учитывать, что:

- Форма TD4 за 2020 год подается не позже 31.12.2021 г.

- При подаче TD4 с помощью электронного сервиса TAXISnet крайний срок – 31.03.2022 г. (продление 90 дней).

- После подачи TD4 за 2020 г. исключаются какие-либо переносы сроков относительно налога на прибыль за 2020 г.

- Налоговая служба Кипра выпускает оценку компании в течение 6 лет после подачи TD4.

Полная информация о штрафных санкциях и пени для компаний Кипра за просроченные налоговые платежи представлена в этом материале.

Кипрские налоговые изменения 2021

Юрисдикция остается достаточно популярной среди иностранных бизнесменов за счет своевременно внедренных мер по поддержке бизнеса в связи с COVID-19. Нововведения властей позволили владельцам иностранных и местных компаний выполнить все обязательства перед государственными органами, а также получить более длительный переходный период для выполнения требования по substance.

В то же время островное государство всецело поддерживает инициативы Европейской комиссии и ОЭСР по борьбе с агрессивным налоговым планированием. Поэтому в 2021 году юрисдикция внедряет две дополнительные меры:

- в отношении несотрудничающих государств;

- более широкое определение налогового резидента Кипра.

В первом случае правительство Кипра планирует пересмотреть налоги в одностороннем порядке. Речь идет о дивидендах, роялти и процентах, направленных в не сотрудничающие государства. К ним относятся:

- Сейшельские острова;

- Вануату;

- Самоа;

- Панама;

- Палау;

- Ангилья;

- Барбадос;

- Фиджи и другие юрисдикции.

Что касается определения статуса налогового резидента республики, здесь будут действовать более широкие критерии. Если ранее регистрация компании на Кипре предусматривала минимум условий для резидентства (фактическое управление, офис, резидент в составе директоров, собрания акционеров в пределах государства), то в 2021 году ситуация изменится. В дополнение к этим требованиям кипрское законодательство будет перерабатываться для присвоения статус резидента нерезидентым компаниям, то есть – с деятельностью за пределами Кипра. Такие предприятия не должны быть зарегистрированы на территории несотрудничающих юрисдикций.

Ожидается, что эти новшества будут приняты до конца 2020 г. и начнут действовать с 2021 г.

Важные налоговые уведомления Кипра 2021

В прочих важных моментах относительно уплаты налогов физическими и юридическими лицами-резидентами Кипра:

- до 15.12.2020 г. продлены сроки подачи деклараций по НДФЛ за 2019 г. для самозанятых и сотрудников кипрских предприятий;

- ежегодный сбор за профессиональную лицензию юридических лиц с 2021 г. будет взиматься кипрскими муниципалитетами;

- в новом, 2021 году, Кипр вводит новые формы деклараций Taxisnet об уплате взноса на оборону (SDC);

- изменяются условия налогового резидентства постоянных представительств на территории Кипра в соответствии с правилами ОЭСР;

- в 2021 году вводится возможность уплачивать НДС в рассрочку без дополнительных сборов и процентов (шестью равными ежемесячными платежами).

Обращаем внимание наших читателей, что крайним сроком подачи аудированной финансовой отчетности для компаний Кипра является 31.12.2020 г. Мы готовы предоставить сертифицированного аудитора для проверки документов перед подачей в налоговую службу. Также напоминаем, что регистрация компании на Кипре может дать массу преимуществ при правильном структурировании, включая максимальное снижение налоговых ставок. За детальной информацией вы можете обратиться в онлайн-чат, мессенджер или на электронную почту.

Как будут платить налоги компании Кипра в 2021 году?

Кипрские власти пересмотрели правила удержания налогов с дивидендов, направленных в Россию. Как и прежде, кипрские компании не перечисляют налог на дивиденды у источника, получатель в РФ обязан оплатить 5% налога, плюс 13% НДФЛ при направлении дохода физическому лицу. Альтернатива – применение так называемого сквозного подхода, когда общая ставка корпоративного налога равна 15%. Пользоваться подобной схемой можно до 2024 года. Резидентные компании уплачивают налоги на прежних условиях, НДС можно уплачивать равными ежемесячными частями.

Какие основные налоговые изменения вводит Кипр в 2021 году?

Кроме отсрочки по НДФЛ для кипрских сотрудников и самозанятых лиц, кипрские власти вводят более широкое понятие статуса налогового резидента. В данный момент разрабатывается законопроект, позволяющий включить в список резидентов Кипра иностранные компании без реальной деятельности на кипрской территории. Такие предприятия не должны находится в несотрудничающих юрисдикциях. Внедрение новшества планируется с 2021 года.

В какие сроки необходимо перечислять кипрский корпоративный налог?

Авансовый платеж по налогу на ожидаемую прибыль вносится до 1 августа налогового года, вторая часть – не позже 31 декабря отчетного периода. На Кипре налоговый год равен календарному году. Декларация подается только после составления финансовой отчетности за налоговый год. Если фактический доход превысил планируемую прибыль, компания Кипра будет вынуждена заплатить 10% от суммы вовремя неуплаченного корпоративного налога.

Перевоз автомобиля на Северный Кипр - тема, вопросы по которой часто поступают в нашу компанию. Правила, касающиеся ввоза автомобилей время от времени меняются на Северном Кипре, поэтому, если вы думаете о том, чтобы привезти свой автомобиль, то целесообразно сделать свою домашнюю работу и проверить настоящие законы и налоги в первую очередь.

В момент написания статьи, мы можем дать вам несколько советов о перевозке транспортного средства через океан!

Вначале стоит отметить что если вы рассматриваете покупку автомобиля на Северном Кипре, то найдёте много вариантов, но на автомобили здесь не особенно конкурентоспособные цены за счет налогов на импорт и торговых ограничений из за экономической изоляции страны. Во избежание дополнительных расходов, и покупки автомобиля на Северном Кипре, возможно, выигрышным вариантом окажется ввоз уже существующего автомобиля. Покупка автомобиля на Северном Кипре, конечно, доставит меньше хлопот, чем импорт, так что выбор за вами и сделайте его в зависимости от ваших личных предпочтений.

Возможно, если вы уже приняли решение импортировать машину на Северный Кипр, целесообразно поговорить с теми, кто занимается переоформлением, а именно, с Таможенным департаментом в Лефкоше. Они смогут предложить вам наиболее актуальную информацию об импорте автомобиля, рассказать о нормах и правилах, которые, кстати, могут измениться в любое время без предварительного уведомления. Вы можете позвонить в Таможенный департамент по телефону: +90 392 2283116 по любым вопросам, на которые получите разъяснения. Делая ваши первоначальные шаги в транспортировке автомобиля, поговорите также с одним из предприятий, специализирующихся в области судоходства на Северном Кипре. Они могут просветить вас о расходах на хранение и отгрузку контейнеров, но обратите внимание, что цены могут отличаться каждый месяц из-за расходов на нефть и состояние мировой экономики.

Для тех, кто решил привести автомобиль на Северный Кипр, мы можем дать несколько рекомендаций.

Вы должны иметь доказательства действительной регистрации автомобиля в вашей стране, и затем вы можете держать автомобиль здесь в течение трех месяцев после того, как вы купите дополнительную страховку, требуемую на территории Северного Кипра, для покрытия транспортного средства.

- Возраст автомобиля или полно приводного автомобиля, который Вы намерены перевезти на Северный Кипр, должен быть меньше, чем 5 лет (примечание - классические автомобили, очевидно, не подпадают под эту категорию).

- Транспортное средство должно иметь действительный дорожный налог

- Транспортное средство должно иметь сертификат MOT или эквивалент, в зависимости от страны его происхождения

После того как вы все указанные выше требования были выполнены для вашего автомобиля, вы должны подумать о других расходах, связанных с импортом вашего транспортного средства в ТРСК.

Последующие расходы будут применены в виде налогов и пошлин в зависимости от типа автомобиля, который вы привозите в страну. Стоимость транспортного средства определяется на основе цены подержанного автомобиля в соответствии с руководством Дорожной (ведущий европейский поставщик подержанных цен автомобилей и ценностей) - www.glass.co.uk

Все эти расходы должны быть оплачены в течение первого года пребывания вашего автомобиля на Северном Кипре. Затраты рассчитываются в турецких лирах и должны быть оплачены чеком или наличными. Итак, вы уже можете посчитать некоторые суммы, основанные на оценке стоимости автомобилей, прежде чем решить, стоит ли это делать.

На транспортные средства, которые прибывают из Европы, должен быть оплачен налог 40,4% налога от стоимости автомобиля. Те, которые прибывают из неевропейских стран, подлежат к оплате 65.12% налога на стоимость.

Налоги на ввезённые в страну автомобили различаются в зависимости от мощности двигателя. С транспортного средства с 1600 cc взимается 1,200 USD, автомобили между 1600cc и 2000 cc взимается 3,600 USD И, наконец, автомобили старше 2000 cc взимается 3,600USD. Будьте осторожны также в импорте 4 × 4 пикапов так как правила неясны, и они могут быть классифицированы как коммерческие автомобили и попасть под различные правила, которые применяются к данным авто.

Налоги исчисляются и устанавливаются в таможенном управлении ТРСК, так что может быть целесообразно поговорить с ними об оценке вашего автомобиля в первую очередь, а не полагаться на свои собственные результаты.

Не забывайте, что импорт классических автомобилей на Северном Кипре не попадает под эти правила.

Читайте также: