Договор ип с ип на оказание услуг налоги

Опубликовано: 16.05.2024

- Как принять на работу иностранца

- Удаленную работу узаконили

- Какие документы оформить при найме сотрудника

- Как принять сотрудников на удалённую работу

- Бумажная трудовая книжка: инструкция для работодателя

- Работники без трудового договора: рисковать или не стоит?

- Срочный трудовой договор: как заключить с пользой и избежать проблем

- Временный договор с сезонным работником: как заключить правильно

- Как правильно оформить испытательный срок работнику

- Договор аренды рабочего места с мастерами в парикмахерской

- Как уволить пенсионера

- Работники на неполной ставке: как оформить без проблем

- Как не получить штраф за вакансию

- Ученический договор: как подготовить людей к работе в компании

- Как ИП принять на работу сотрудника

- Как уволить сотрудника

- Как принять на работу сотрудника в организацию

- Сотрудники уволены. Как отчитаться.

Справочная / Сотрудники: наём, зарплата, документы

Можно ли заключать договор с физическим лицом без НДФЛ и страховых взносов

НДФЛ — это налог на доходы физлица. Страховые взносы — это отчисления в налоговую для накопления пенсии и бесплатных приёмов в поликлинике.

Если предприниматель сотрудничает с физлицом без статуса самозанятого или оформленного ИП, на него переходит забота платить НДФЛ и взносы. Отменить обязанность в договоре нельзя. Даже если человек сам на это согласен.

Если забить на обязанность, налоговая оштрафует по ст. 123 НК РФ — за сам налог, и по ст. 119 — за несданный отчёт. И, конечно, взыщет долг с неустойкой.

Предприниматель — налоговой агент по НДФЛ для физлица

Физлица обязаны платить налоги с доходов. С каждого поступления денег российские граждане платят 13 %. Иностранцы платят 30 %, если доход получили в нашей стране. Это положения ст. 207, 224 НК РФ.

Когда ИП или организация нанимает физлицо по гражданско-правовому договору, обязанность платить в налоговую НДФЛ переходит на них. Заказчик становится налоговым агентом. Плюс за чужие налоги надо ежеквартально и ежегодно сдавать отчёты. А с физлица снимаются все налоговые обязанности. Правила — из ст. 226, 230 НК РФ.

Написать в договоре, что физлицо самостоятельно разбирается с НДФЛ, нельзя. Такая налоговая оговорка в договоре — пустое место. Обязанность переводить НДФЛ с предпринимателя не снимется. Это подтвердил Минфин в Письме № 03-04-05/12891.

Обязанность налогового агента не снимается, даже если ИП сам перешёл на налог для самозанятых. Вроде хотел упростить бухгалтерию и снизить расходы, но нет. Основание — ч. 10 ст. 2 Закона о самозанятых.

НДФЛ вычитают из суммы вознаграждения физлица. Налоговому агенту запрещено писать в договоре, что сумму налога он платит за свой счёт.

Например, вознаграждение программиста по договору составляет 200 000 ₽. Написать, что заказчик обязан за свой счёт перевести в бюджет налог 13 % в сумме 26 000 ₽ нельзя. На руки программист получит только 174 000 ₽.

Чтобы не обмануть программиста с обещанным гонораром в две сотни, в договоре пишут сумму вознаграждения 226 000 ₽. Без оговорок.

НДФЛ переводят в налоговую на следующий день после выплаты вознаграждения.

Однако бывают ситуации, когда налоговый агент не может заплатить налог. К примеру, у него арестовали деньги на счёте. Пока идут разбирательства, платежи парализованы.

Налоговый агент обязан сообщить физлицу и налоговой, что не может перевести НДФЛ. Сделать это надо до 1 марта следующего года. Тогда физлицо платит НДФЛ самостоятельно. Физлицо уведомляют в свободной форме, главное — письменно, налоговую — при подаче отчёта 2-НДФЛ за 2020 год или 6-НДФЛ — за годы, начиная с 2021.

По договорам с самозанятыми платить НДФЛ не нужно

НДФЛ не платят самозанятые физлица. Вместо него платят пониженный налог в размере 4-6 %. И делают это всегда сами, без агентов.

Выходит, предпринимателю удобнее работать с самозанятыми. Хлопот с налогами и отчётами нет, штрафы не грозят. Однако сотрудничать с самозанятыми не получится, если:

- он бывший работник предпринимателя, а после увольнения не прошли два года;

- работает от имени предпринимателя по договору агентирования, комиссии или поручения;

- оказывает курьерские услуги;

- зарабатывает больше 2,4 миллиона в год.

Если физлицо не может быть самозанятым, с ним сотрудничают как с обычным физлицом. И в качестве налогового агента платят за него налог.

По каким договорам НДФЛ за физлицо платят, а по каким нет

Заплатить НДФЛ нужно, если предприниматель сотрудничает с физлицом или пользуется его имуществом. А вот если что-то покупает у него, то нет — ст. 208 НК РФ.

НДФЛ удерживают по договорам:

🔸 подряда — отделочник ремонтирует офис;

🔸 оказания услуг — маркетолог настраивает таргет;

🔸 авторского заказа — писатель пишет сценарий к рекламному ролику;

🔸 агентирования, поручения и комиссии — представитель ищет клиентов на покупку программы;

🔸 покупки исключительных прав — разработчик пишет программу и отдаёт авторские права;

🔸 аренды недвижимости — физлицо сдаёт помещение под магазин;

🔸 аренды автомобиля или оборудования — партнер передаёт личное имущество в общий бизнес.

По договорам аренды налог вычитают из суммы платы за пользование имуществом без учёта коммунальных платежей, если они входят в арендную плату.

Физлицо платит НДФЛ сам по договорам:

🔹 купли-продажи — знакомый продал предпринимателю партию самокатов;

🔹 покупки прав или цессии — партнёр за дисконт отдаёт право забрать долг за товар.

Предприниматель — страхователь по взносам за физлицо

ИП и организации обязаны платить страховые взносы за физлиц, с которыми сотрудничают. А ещё отчитываться в Пенсионный фонд и налоговую. Здесь они становятся страхователями по ст. 419 НК РФ.

Сумма страховых взносов — это 27,1 % от вознаграждения.

Взносы добавляют, а не вычитают. Всю сумму платят в налоговую, а оттуда 22 % уйдут в Пенсионный фонд, а 5,1 % — на медстраховку по полису. Получается, страховые взносы — это допрасходы предпринимателя. И переложить их на физлицо нельзя. Физлица без ИП и самозанятости вообще никогда не платят взносы за себя сами.

Для айти-компаний, аптек, инноваторов и социального бизнеса тарифы ниже. Поищите свою деятельность в ст. 427 НК РФ.

Взносы не платят за самозанятых. Но чтобы перед налоговой всё было чисто, надо сохранить чек от самозанятого из приложения «Мой налог». Без чека взносы заставят платить. Правило — из ч. 1 ст. 15 Закона о самозанятых.

Взносы платят до 15 числа следующего месяца после выплаты гонорара — ст. 431 НК РФ.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

По каким договорам надо платить взносы за физлицо, а по каким нет

Надо ли платить страховые взносы, зависит от договора с физлицом — ст. 420 НК РФ.

Страховые взносы платят по договорам:

- подряда;

- оказания услуг;

- авторского заказа;

- комиссии, агентирования и поручения — если по ним физлицо оказывало услуги;

- покупку исключительных прав или лицензии — например, у автора ролика для ютуба.

Страховые взносы не платит ни предприниматель, ни физлицо по договорам:

- аренды;

- купли-продажи;

- уступки прав или цессии.

Верховный суд поддержал требование налоговой и признал договоры фирмы с ИП трудовыми. В результате одной компании доначислили налоги и теперь она должна исполнять трудовой кодекс, хотя заключала договоры на оказание услуг. По документам она платила ИП за услуги, а для налоговой оказывается, что платила зарплату сотрудникам. А это значит подоходный налог и взносы в фонды.

Всем ИП и тем, кто с ними работает по гражданско-правовым договорам, нужно быть внимательнее. Может быть, завтра налоговая придет к вам и скажет, что вы не заказчик и исполнитель, а работодатель и работник.

В чём там было дело?

Одна компания заключила договоры с девятью предпринимателями. Они много лет оказывали разные услуги: перерабатывали металлолом, ремонтировали машины, вели бухгалтерию и занимались логистикой.

Никто не писал заявлений о приеме на работу, не просил оплачивать больничные и не уходил в отпуск. Не было трудовых книжек и штатного расписания. Каждый предприниматель платил за себя единый налог по упрощенке и фиксированные взносы. Это законно.

Но тут пришла налоговая и говорит: вы все не предприниматели, а наемные работники. А фирма на самом деле работает с вами, чтобы экономить на налогах. И вы тоже хотите экономить на налогах, а договоры как ИП заключили формально.

Каждый предприниматель объяснил, что не хочет заключать трудовой договор, работает на себя и вообще против трудовых отношений со своим партнером по бизнесу.

Фирма тоже объяснила, что не может платить НДФЛ за ИП , которые находятся на упрощенке и хотят работать по гражданско-правовому договору. А даже если захочет, то эти 13% придется удержать с предпринимателей, которые абсолютно законно и официально платят 6% в бюджет. То есть на расходы компании это не повлияет, а люди получат меньше положенного, и непонятно почему.

Налоговая оштрафовала компанию на 280 тысяч рублей и начислила почти 800 тысяч рублей пени. Срок давности по некоторым штрафам прошел, но пени обязали заплатить. А еще фирма должна удержать у предпринимателей доначисленный налог на доходы. Если не получится — взыщет налоговая. Факт уплаты единого налога по упрощенке решили не учитывать.

Компания с таким решением не согласилась, обратилась в суд, дошла до Верховного и проиграла. Теперь всё, придется платить.

На каком основании налоговая признала договоры трудовыми? Так вообще можно?

По закону гражданско-правовой договор можно признать трудовым. Это делают по заявлению работника, на основании предписания надзорного органа или через суд. В суд может обратиться трудовая инспекция, чтобы начислить доплаты, пособия и надбавки. Или, например, налоговая: она захочет взыскать налог на доходы, страховые взносы, пени и штрафы.

Заключать гражданско-правовые договоры вместо трудовых по закону нельзя. Если стороны заранее понимают, что они не заказчик с исполнителем, а работодатель и работник, они обязаны заключить трудовой договор.

Если суд согласится с налоговой, договор на оказание услуг признают трудовым задним числом. А налоги и пени доначислят за всё время сотрудничества с таким предпринимателем. Самому предпринимателю тоже не поздоровится.

Значит, любой гражданско-правовой договор могут признать трудовым?

Нет, не любой. У трудового договора есть формальные признаки, которые ищет налоговая и учитывает суд.

Договор с ИП могут признать трудовым, если этот предприниматель:

- ежедневно выполняет одни и те же обязанности;

- получает фиксированную или почасовую оплату каждый месяц;

- задействован в производственном процессе;

- делает то, что должен делать человек на конкретной должности в штате: бухгалтер, водитель, логист или рабочий цеха;

- работает там, где находится компания, и использует ее оборудование;

- соблюдает график работы;

- несет материальную ответственность.

И главное — ИП по гражданско-правовому договору работает для своей выгоды, чтобы самому получать прибыль. А работник по трудовому договору выполняет обязанности, чтобы прибыль получала компания.

Это примерный перечень. Еще могут учесть показания свидетелей и любые другие доказательства. Если налоговая заподозрит, что фирма замаскировала трудовые отношения под договор с ИП , то обратится в суд и доначислит налоги всем участникам хитрой схемы.

Сначала читать, потом подписывать

Я предприниматель, плачу 6% с доходов и не хочу проблем с налоговой. Что мне делать?

Правильно составляйте договоры. Не используйте шаблоны из интернета и тщательно описывайте задания, которые выполняете. Постарайтесь исключить признаки, по которым договор могут признать трудовым. Если не справитесь сами, обратитесь к юристу.

Налоговая и суд изучают все обстоятельства. В описанной ситуации в компании официально числился всего один человек, а отчетность за всех ИП сдавали одновременно через одного оператора данных.

Если вы работаете с несколькими компаниями, оказываете им разные услуги и получаете оплату на расчетный счет не в одно и то же время, вам, скорее всего, ничего не грозит.

Но если у вас один постоянный клиент, который ежемесячно переводит оплату по бессрочному договору, налоговая может придраться. На самом деле вы можете ничего не нарушать: вот так сложилось, что вы обслуживаете один крупный проект, отказались от других заказов и выполняете одну и ту же работу за фиксированную сумму. Это законно: вы имеете право работать как ИП и не платить НДФЛ . Но, возможно, свою правоту придется доказывать в суде.

Самозанятых интересует: как им получать деньги от клиентов, чтобы не было проблем; как учитывать поступления и платить налог; нужно ли составлять договор, подписывать акты, счета или достаточно выдать чек.

Плательщик НПД может получать оплату наличными и перечислением. Для учета дохода ему достаточно ввести суммы в приложение «Мой налог», но есть нюансы — о них рассказываем в статье.

Нужен ли договор. Если самозанятый сотрудничает с ИП, он может подписать договор или устно согласовать сделку. Условия партнеры обсуждают лично — по телефону или при встрече — либо в переписке.

Если самозанятый заключает сделку с организацией, нужно обязательно оформить договор. Это может быть договор подряда, возмездного оказания услуг, договор поставки или агентский договор. Тип документа зависит от вида сотрудничества. Самозанятые не ведут бухгалтерского учета, поэтому не обязаны хранить договоры и первичные документы.

Чтобы упростить документооборот, можно использовать оферту — предложение о заключении сделки. Самые простые примеры оферты — цена товара на сайте, ценники в магазине, печатные каталоги товаров и услуг. Оферта не требует подписания. Если клиент платит, значит, он согласен с условиями сделки.

Нужен ли акт и счет. Если самозанятый оформил сделку документально, после выполнения работы стороны подписывают акт. Акт — закрывающий документ, он подтверждает, что условия сделки выполнены обеими сторонами и ее можно оплатить. Но в некоторых случаях можно обойтись без акта. Когда нет материального результата работы, акт не нужен, например, при оказании бухгалтерских, юридических, консультационных услуг.

Чтобы бизнес-клиент оплатил работу на расчетный счет или карту, самозанятый выставляет счет со своими реквизитами. Шаблона документа для самозанятых нет, поэтому за основу можно взять счет ИП. В нем самозанятый указывает свои данные и реквизиты банковской карты. Такого документа достаточно, чтобы бухгалтер клиента перевел по нему деньги.

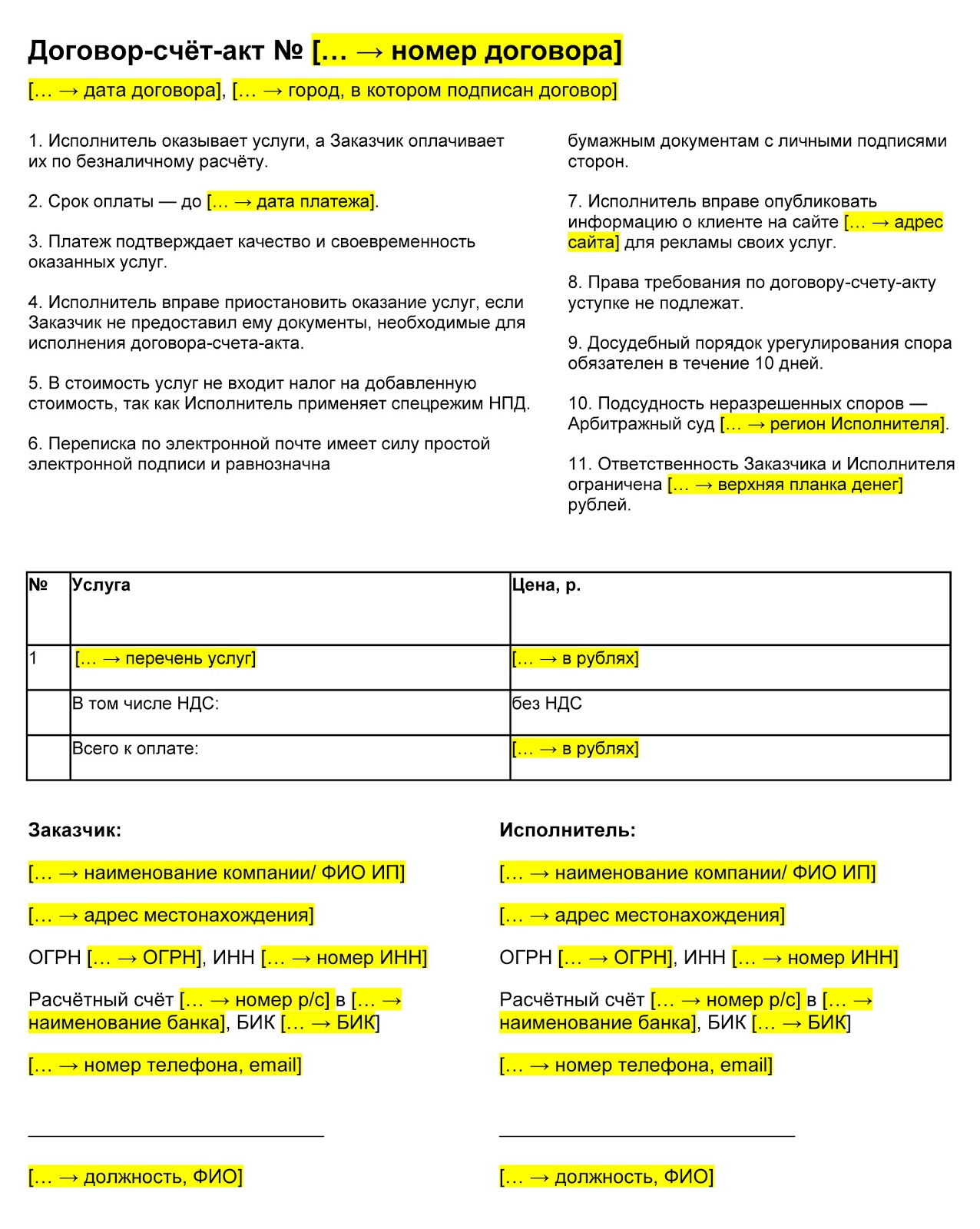

Чтобы ускорить процесс и избежать лишних бумаг, договор и счет можно заменить единым документом. Договор-счет включает основные условия сделки и банковские реквизиты для оплаты. Можно скачать шаблон и внести в него свои реквизиты.

Нужен ли акт и счет. Если самозанятый оформил сделку документально, после выполнения работы стороны подписывают акт. Акт — закрывающий документ, он подтверждает, что условия сделки выполнены обеими сторонами и ее можно оплатить. Но в некоторых случаях можно обойтись без акта. Когда нет материального результата работы, акт не нужен, например, при оказании бухгалтерских, юридических, консультационных услуг.

Чтобы бизнес-клиент оплатил работу на расчетный счет или карту, самозанятый выставляет счет со своими реквизитами. Шаблона документа для самозанятых нет, поэтому за основу можно взять счет ИП. В нем самозанятый указывает свои данные и реквизиты банковской карты. Такого документа достаточно, чтобы бухгалтер клиента перевел по нему деньги.

Чтобы ускорить процесс и избежать лишних бумаг, договор и счет можно заменить единым документом. Договор-счет включает основные условия сделки и банковские реквизиты для оплаты. Можно скачать шаблон и внести в него свои реквизиты.

Нужна ли касса и банковский счет. Выбрать НПД для бизнеса может ИП и физическое лицо. Открыть расчетный счет для бизнеса или подключить кассовый аппарат вправе только самозанятые ИП. Если вы не индивидуальный предприниматель, этот пункт можете пропустить.

Бизнес обязан принимать наличные через онлайн-кассу, однако на самозанятых это требование не распространяется. По закону они входят в число исключений и могут применять онлайн-кассу по собственному желанию.

Если бизнес-клиентам удобнее проводить безналичные платежи, самозанятому ИП нужно открыть расчетный счет. Для ведения счета можно выбрать абонентское обслуживание или оплату за операцию. При абонентском обслуживании с владельца счета ежемесячно взимается определенная сумма. По тарифу без абонентского обслуживания владелец счета выплачивает комиссию за каждую операцию. Если по счету проходит много операций, выгоднее абонентское обслуживание.

К банковскому счету можно подключить эквайринг и принимать платежи картами. Для этого предприниматель устанавливает платежный POS-терминал — специальное оборудование, которое считывает информацию с платежной карты и отправляет запрос в банк. Если у клиента достаточно денег, покупка оплачивается, и терминал распечатывает чек. Если самозанятый продает через сайт, он может подключить интернет-эквайринг и получать оплату картой онлайн.

Чтобы подключить эквайринг, нужно обратиться в банк и заключить договор, при этом взимается комиссия в размере 1–2% от всех карточных платежей.

Как брать деньги. Самозанятый может принимать оплату любым способом:

- перечислением на расчетный счет;

- безналом через сервис интернет-эквайринга;

- корпоративной банковской картой через POS-терминал;

- наличными.

Если самозанятый получает оплату перечислением, необходимо соблюсти очередность: сначала получить деньги и только потом сформировать чек в приложении «Мой налог». Это можно сделать до 9 числа следующего месяца. Если оплата картой или наличными, чек важно передать сразу — в момент расчетов.

Иногда приходится возвращать деньги, например, товар клиенту не подошел. В этом случае самозанятый аннулирует чек. В приложении он нажимает кнопку «Аннулировать» и указывает причину: возврат средств или неправильная операция. Аннулировать чек можно в любой момент, ограничений по сумме или количеству чеков не установлено.

Чтобы правильно сформировать чек, в приложении указывают название компании или Ф. И. О. предпринимателя, ИНН. Эту информацию можно посмотреть в договоре или в уведомлении от онлайн-банка.

Мы писали в другой статье, как избежать ошибок в договоре услуг с ИП, чтобы налоговая не признала его трудовым. Теперь разбираем пять судебных дел по схемам с ИП с разным исходом.

В статье покажем признаки, по которым налоговая чаще всего переквалифицирует договоры с ИП в трудовые и просит доплатить налоги.

В чём проблема

Работодатели платят сотрудникам зарплату и 30% взносов сверху в фонды. Эти деньги компания берет из своей прибыли, чтобы сотрудник мог бесплатно пойти к врачу, а в старости — получать пенсию. Вот во сколько обходится сотрудник в месяц:

зарплата 30 000 ₽;

отчисления в Пенсионный фонд 22% — 7586 ₽;

фонд медицинского страхования 5,1% — 1759 ₽;

социального страхования 2,9% — 1 000 ₽.

В итоге расходы компании на сотрудника — 40 345 ₽.

Две недели государственных праздников, столько же больничных и месяц в отпуске обойдутся еще в 8966 ₽ в расчете на один месяц. Это примерные цифры.

Чтобы сэкономить на страховых взносах, некоторые компании заключают с сотрудниками договоры услуг. У сотрудников есть ИП, и они как бы оказывают услуги. Например, бухгалтер работает не в штате, а по договору как ИП. В итоге бухгалтер платит 6% с доходов, и страховые взносы за него платить не надо. Даже если работодатель компенсирует эти налоги, сотрудник обходится дешевле:

зарплата 30 000 ₽;

налог 30 000 * 6% = 1915 ₽;

расходы на сотрудника — 31 915 ₽.

Платить за больничные и отпускные бухгалтеру на ИП не нужно, тут компания тоже экономит.

Опасности договора услуг в «Деле»

Налоговая считает схему с ИП незаконной. Она может доказать, что по договору ИП работает сотрудник, и попросит доплатить налоги за всё время, пока сотрудник работал как ИП.

Но иногда компании не хотят ничего скрывать или уходить от налогов, а на самом деле заключают с ИП договоры услуг. В этих договорах они ошибаются в формулировках, а налоговая начинает подозревать, что ИП — это сотрудники. Такие формулировки мы описали в статье о договоре услуг.

Дело 1. Металлургическая компания и девятнадцать ИП 👎

С сотрудниками работодатели заключают трудовые договоры, а с ИП — гражданско-правовые, например договоры подряда или возмездного оказания услуг.

По трудовому договору у сотрудника есть рабочее место, он следует распорядку дня и выполняет распоряжения работодателя. По гражданско-трудовому договору ИП делает разовые работы: сделал, ему заплатили — и всё.

В первом деле налоговая заподозрила, что компания маскирует договорами с ИП обычных сотрудников. И компания не смогла ничего доказать.

Одна металлургическая компания работала с девятнадцатью ИП. Они перерабатывали металлолом, работали водителями, ремонтировали машины и вели бухгалтерию.

Налоговая провела проверку и решила, что все ИП — сотрудники. У каждого были рабочие места в офисе, они работали по распорядку дня, выполняли указания по должностной инструкции, а с другими заказчиками не работали. Налоговая опросила сотрудников, и оказалось, директор попросил их открыть ИП.

Налоговая обязала работодателя заплатить НДФЛ за три года, пени на 800 тысяч рублей и штраф 250 тысяч рублей.

Компания не согласилась с налоговой и подала в суд. Правда, выиграть дело не удалось. Верховный суд поддержал налоговую и признал, что за ИП скрывались сотрудники.

Чтобы доказать трудовые отношения между компанией и ИП, налоговая опиралась на такие признаки:

- ИП работали по графику с 9:00 до 18:00 по будням, у них был перерыв на обед. Налоговая выяснила это при допросах представителя компании и предпринимателей;

- у предпринимателей были должности — бухгалтер, кассир, менеджер-логист. А в договоре работодатель указал их специальности и профессии;

- для ИП оборудовали рабочие места в компании, купили офисную технику, компьютерные программы, весы для металла, пресс;

- в договоре у ИП была прописана материальная ответственность за имущество компании;

- предприниматели работали только с этой компанией, а с другими заказчиками — нет;

- отчетность по упрощенке за ИП сдавал директор по доверенности;

- сотрудники оформили ИП по инициативе директора, иначе директор отказывался с ними работать.

В этом деле компания явно работала с сотрудниками, но маскировала их договорами с ИП.

Дело 2. ИП с моторными маслами 👎

Это похожее дело об индивидуальном предпринимателе, который работал с другими ИП по договору услуг вместо того, чтобы нанять сотрудников. Суд оказался на стороне налоговой.

В Тверской области ИП торговал моторными маслами на АЗС и заключил гражданско-правовые договоры с шестью другими ИП. Они продавали, водили и ремонтировали машины.

Налоговая провела проверку исчисления НДФЛ за два года и решила, что договоры с ИП на самом деле были трудовыми. Их заключали на длительный срок, по условиям предприниматели оказывали услуги лично и соблюдали внутрений распорядок.

Налоговая обязала предпринимателя перечислить в бюджет НДФЛ в размере 65 тысяч рублей и 13 тысяч штрафа. Предприниматель попытался оспорить требования, но суд встал на сторону налоговой. Дело дошло до кассационной инстанции, она тоже поддержала налоговую.

В этом случае налоговая опиралась на такие признаки трудового договора:

- ИП выполняли работы лично в течение длительного срока и получали фиксированную плату;

- предприниматель оплачивал работы регулярно, два раза в месяц;

- ИП по договору должны были соблюдать правила внутреннего распорядка, правила по охране труда, технике безопасности и пожарной безопасности;

- они несли материальную ответственность за нарушения;

- предприниматели подтвердили, что работали у предпринимателя и исполняли обязанности должности водителя, электрослесаря, оператора-кассира;

- они работали по графику, который установил предприниматель;

- им предоставили машины, запчасти для ремонта, материалы и оборудование, обустроили рабочие места.

Когда налоговая подозревает переквалификацию, она устраивает не только проверку документов, но и допросы ИП и руководителей. Если ИП подтверждают, что работали как сотрудники или что их попросили открыть ИП, суд будет на стороне налоговой.

Дело 3. ИП и торговцы на автозаправке 👎

В этом деле компания опять проиграла суд, потому что попросила сотрудников открыть ИП и отказывалась работать иначе.

В Красноярском крае индивидуальный предприниматель управлял АЗС и заключил договоры возмездного оказания услуг с десятью другими ИП, они продавали горюче-смазочные материалы. Выручку сдавали в бухгалтерию предпринимателя, а потом получали вознаграждения.

В договорах с подрядчиками была материальная ответственность исполнителей, они работали по графику, ходили в отпуск и с другими заказчиками не работали.

Налоговая провела проверку и решила, что договоры на самом деле были трудовыми. Предприниматель попытался оспорить решение, но суд встал на сторону налоговой. Ему доначислили НДФЛ на 239 тысяч рублей, назначили 121 тысячу рублей штрафов.

Вот на что опирались налоговая и суд:

- предприниматель по договору обеспечивал ИП рабочим местом и оборудованием;

- попросил сотрудников зарегистрировать ИП, а иначе отказывался работать с ними;

- заключил договор о материальной ответственности ИП-сотрудников;

- установил режим работы 24 часа через трое суток;

- выручку от продаж ИП сдавали в бухгалтерию предпринимателя, а их доходы складывались из вознаграждений;

- им оплачивали отпуск, разрешали в выходные работать по скользящему графику.

Договор услуг, опасный штрафами

Получается, во этих трех случаях ИП на самом деле были сотрудниками, а договор услуг нужен был для прикрытия.

Дело 4. Торговля спецтехникой и агенты 👍

Бывают обратные примеры. Налоговая заподозрила компанию в незаконной схеме с ИП, требовала доплатить налоги, но суд оказался на стороне компании.

Челябинская компания заключила агентские договоры с семью ИП, чтобы они продавали спецтехнику, запчасти и комплектующие. Предприниматели раньше работали в компании, а после увольнения зарегистрировались как ИП и продолжили работать с клиентами компании.

Налоговая решила, что ИП — сотрудники. В суде она указала, что основной доход они зарабатывали по договору с компанией. Договоры с клиентами агенты заключали по инициативе бывшего руководства, в этих договорах не было указания на агентские отношения. А в отчетах агентов не было ссылок на договоры поставок.

По мнению налоговой сотрудники компании знали клиентов так же, как и агенты. Фирма сама продавала товары, без участия агентов, и оплачивала транспортировку.

Налоговая посчитала агентские договоры ненастоящими, начислила НДФЛ за два года на 6,5 млн рублей и оштрафовала компанию на 2,8 млн рублей. Компания оспорила решение инспекции и выиграла дело.

Компания выиграла, и вот почему:

- предприниматели работали сами по себе и получали агентскую премию. Они общались с клиентами, помогали компании заключать договоры поставок, а фирма платила им разницу между стоимостью товара в спецификации и той ценой, по которой они его продали;

- у них были агентские договоры с другими заказчиками;

- в офисе компании у предпринимателей не было рабочих мест;

- они не подчинялись трудовому распорядку;

- налоговая не опровергла, что агентские договоры были реальными.

ИП работали с другими заказчиками и не подчинялись трудовому распорядку, поэтому компания выиграла.

Дело 5. Энергетика и ИП-водители 👍

В другом деле фигурировали не агенты, а водители. По договору они должны были соблюдать режим, и это вызвало подозрения у Фонда социального страхования. Но суд поддержал компанию.

Филиал ОАО «Оборонэнерго» заключил с физическими лицами и ИП договоры услуг на перевозку. Предприниматели постоянно работали с компанией, начинали работу в десять утра у производственной базы заказчика, отдыхали в выходные и праздники.

Организация вела учет рабочего времени водителей в путевых листах и журналах учета, и платила им каждый месяц после подписания актов.

Фонд социального страхования посчитал, что между компанией и предпринимателями на самом деле были трудовые отношения, доначислил 92,2 тысячи рублей страховых взносов за два года и оштрафовал компанию на 21 тысячу рублей штрафов.

Компания оспорила решение, и суд встал на ее сторону.

Суд посчитал, что трудовые отношения между компанией и ИП не доказаны:

- исполнители использовали для перевозок собственные автомобили;

- договор не обязывал предпринимателей соблюдать режим работы. Начало рабочего дня в десять утра судьи расценили как условие договора услуг, а не правило внутреннего трудового распорядка;

- у водителей не было дисциплинарной ответственности за нарушения по договору;

- им не оплачивали больничные, выходные и праздники;

- в штатном расписании компании не было должностей водителей с установленной зарплатой.

Суд не согласился с налоговой, что договоры на длительный срок — признак трудовых отношений, и поддержал компанию.

Как правильно работать с ИП

Компании могут работать с ИП и заключать договоры услуг. Главное — чтобы ИП действовали самостоятельно, сотрудничали с разными заказчиками и получали прибыль.

Бухгалтер работает с одной компанией, делает для нее отчеты, сидит в офисе, ходит на обед с часу до двух → так нельзя;

Бухгалтер открыл ИП, заключил договоры с разными компаниями и делает им отчеты. Некоторые компании приходят время от времени, другие работают постоянно → так можно.

Вот общие признаки, когда можно работать с ИП:

В договоре с ИП должны быть такие пункты.

Тип услуги. Исполнитель по заданию заказчика оказывает услуги.

«Исполнитель оказывает заказчику услуги по ремонту техники, а заказчик принимает и оплачивает их по цене и в сроки, предусмотренные настоящим договором».

Сроки. Заказчик и исполнитель договариваются, сколько времени займет разовая работа:

«Срок действия договора — с 5 июля по 5 сентября 2018 года».

Самый простой договор

Акт приема услуг. Исполнитель делает отчет о результатах работ, и на основе него стороны подписывают акт сдачи-приема услуг. Другой вариант: договор сразу включает акт выполненных работ. Мы составили шаблон такого договора.

«По факту оказания услуг исполнитель представляет заказчику на подписание акт сдачи-приемки оказанных услуг в двух экземплярах».

Стоимость услуги. Заказчик и исполнитель договариваются, сколько будет стоить работа. Если компания работает на общей системе, нужно включить НДС.

«Стоимость оказываемых исполнителем услуг составляет 35 400 ₽, в том числе НДС по ставке 18% на сумму 5400 ₽».

Порядок оплаты. Оплата не фиксирована и не выдается раз в месяц. Заказчик платит исполнителю только по факту выполненных работ, после подписания акта приема-передачи.

«Оплата выполненных работ осуществляется на основании подписанного акта сдачи-приемки работ».

Это не значит, что можно прописать такие формулировки, но продолжать работать с сотрудником как ИП. Налоговая может всё равно заподозрить обман, прийти в офис или допросить других сотрудников. Вот примеры, когда у налоговой вряд ли будут подозрения:

- риелторы в агентстве недвижимости и страховые агенты. Они получают деньги с процента от продаж, сотрудничают с разными заказчиками и ездят по клиентам;

- юрист-консультант, который берет деньги за разовые консультации;

- бухгалтер на аутсорсе ведет бухгалтерию разных компаний и других ИП. Часть из них обращаются к нему раз в квартал и за мелкими услугами: составить декларацию, посчитать налоги.

Как проявлять должную осмотрительность — в «Деле»

Это правила, которые помогут доказать, что компания работает честно и не пытается скрыть сотрудников при помощи ИП. Но даже если компания работает с ИП как с подрядчиками, у налоговой все равно могут возникнуть подозрения. Поэтому перед началом работы лучше проверять подрядчиков, мы писали об этом в статье о должной осмотрительности.

Короче

Признаки, которые настораживают налоговую

длительные отношения с ИП;

работа по графику;

предоставление выходных и больничных;

рабочие места и должности в компании;

дисциплинарная и материальная ответственность исполнителей;

работа с одним заказчиком.

Как работать с ИП

заключать договоры на разовые работы

заключать договоры с ИП, которые работают агентами;

собирать доказательства самостоятельности ИП на случай суда.

1 млн ₽

штрафов выплатила одна компания за работу с ИП

Чтобы оформить услуги по настройке таргетинговой рекламы, созданию сайта или ведению бухгалтерии нужен договор: оказания услуг, подряда или трудовой. У каждого договора свои нюансы и случаи заключения.

Звучит непросто, но на самом деле в этом можно разобраться без юриста. Подготовили для вас памятку, которая поможет не запутаться и заключить договор самостоятельно.

Когда нужен договор оказания услуг

Услуги, к которым применяется этот тип договора, указаны в Гражданском кодексе. Там же перечислены ситуации, когда использовать договор оказания услуг нельзя. Для них предусмотрены специальные договоры, которым посвящены отдельные разделы Гражданского кодекса: договор хранения, договор транспортной экспедиции, договор комиссии, перевозки.

Применяется

- услуги связи,

- медицинские услуги,

- ветеринарные,

- аудиторские,

- консультационные,

- информационные,

- услуги по обучению,

- туристическое обслуживание.

Не применяется

- подрядные работы, например, ремонт офиса или пошив штор,

- научно-исследовательские и технологические работы,

- перевозка грузов и пассажиров,

- транспортная экспедиция,

- услуги по открытию банковского вклада и счёта,

- услуги хранения,

- поручение,

- комиссия,

- доверительное управление имуществом.

Чем договор оказания услуг отличается от договора подряда

Договор подряда ещё называют договором выполнения работ. Для него важен материальный результат, а для договора оказания услуг — процесс. Например, если вы заключаете договор на постройку дома, вам нужен результат — готовый дом, а не сам процесс — оказание услуги по строительству. А вот если вы просите спикера поучаствовать в вебинаре, то здесь важен процесс — проведение вебинара.

Второе отличие — это оплата. По договору подряда оплата зависит от результата, а по договору оказания услуг выплачивается за сам факт оказания услуги: исполнитель должен совершить определённые действия, а заказчик обязан их оплатить.

Примеры из судебной практики

Практика подтверждает, что услуга не имеет материального результата — оплачивается сам процесс, а не результат.

Решение Арбитражного суда Краснодарского края от 17 марта 2020 года: «Особенность правовой природы договора возмездного оказания услуг заключается в том, что оплате подлежат действия или определенная деятельность, совершённая исполнителем».

Решение АС Санкт-Петербурга и Ленинградской области от 11 февраля 2015 года: «Исполнитель может считаться надлежаще исполнившим свои обязательства при совершении указанных в договоре действий (деятельности). Отказ заказчика от оплаты фактически оказанных ему услуг не допускается».

Постановление Семнадцатого арбитражного апелляционного суда от 14 июня 2019 года: «По договору оказания услуг оплачиваются действия, а не результат. В связи с этим, условие договора, которым вознаграждение исполнителя поставлено в зависимость от факта принятия судом положительного решения, является недействительным».

Если вам важен результат, например сайт для вашей компании, договор оказания услуг не подойдёт. В этом случае выбирайте договор подряда.

Отличие договора оказания услуг от трудового договора

Договор оказания услуг могут признать трудовым, если в нём найдут характерные признаки трудовых отношений:

- работник выполняет определённую, заранее обусловленную функцию и распоряжения работодателя за плату;

- работник подчиняется внутреннему трудовому распорядку организации и графику сменности;

- работодатель обеспечивает условия труда и предоставляет дополнительные гарантии;

- работник несёт дисциплинарную ответственность;

- сотрудник выполняет работу в интересах, под контролем и управлением работодателя;

- работник интегрирован в организационную структуру работодателя;

- работодатель признаёт и гарантирует еженедельные выходные дни и ежегодный отпуск;

- работодатель оплачивает труд работника с определённой периодичностью.

Обращайте внимание на формулировки в договоре и избегайте фраз, которые характеризуют деятельность исполнителя как трудовую. За это могут доначислить взносы на социальное страхование и выписать штраф: от 50 000 до 100 000 рублей — на организацию; от 10 000 до 20 000 — на руководителя организации; на индивидуальных предпринимателей — от 5 000 до 50 000 рублей.

Отличительным признаком договора оказания услуг является разовость услуг и оплаты. Если услуги оказываются периодически, как правило, это разные услуги на основании технического задания заказчика, а не одна деятельность по договору. Оплата вознаграждения зависит от объёма оказанных услуг и не выглядит, как заработная плата, которая выплачивается два раза в месяц 10 и 25 числа.

Ещё одним признаком трудовых отношений может стать сам факт заключения договора с физическим лицом. По возможности старайтесь сотрудничать с ИП, ООО и самозанятыми.

Как заключить договор оказания услуг

Для заключения договора важно понять, в какой форме он заключается — устной, письменной, нотариальной. Далее нужно определиться с предметом договора, сроками оказания услуг и их стоимостью.

Форма договора оказания услуг

Специальных требований к форме договора оказания услуг нет. Договор может быть заключён в простой письменной форме:

- одна сторона направляет второй предложение заключить договор на определённых условиях (оферту), а вторая — выполняет указанные условия (акцепт);

- стороны обмениваются письмами или электронными документами, из которых явно понятно, что они пришли к соглашению;

- самый распространённый и наиболее удобный вариант — когда все условия собраны в одном документе, на котором стоит подпись обеих сторон.

Договор можно заключить в нотариальной форме, то есть заверить его у нотариуса. Но тогда все дополнения к договору, а также расторжение нужно заверять у нотариуса. Такой способ используется редко, так как процесс сильно затягивается, а сами услуги нотариуса — недешёвые.

Устный договор можно заключить, только если один человек оказывает другому человеку услуги на сумму до 10 000 рублей. Но в этом случае нельзя ссылаться на свидетельские показания в суде, если возникнет спор. Поэтому советуем всегда заключать письменный договор.

Предмет договора оказания услуг

Предмет договора — это конкретная услуга или набор услуг, которые исполнитель оказывает, а заказчик оплачивает. Это самая важная часть договора, если не указать предмет, договор не будет считаться заключённым.

Прописывайте предмет как можно полнее, не ограничивайтесь общими формулировками. Из текста должно быть понятно, какие именно действия должен совершить исполнитель. Если услуга не конкретизирована, могут возникнуть противоречия у сторон, когда каждый понимает определённый набор и объём услуг. А в суде сложно будет доказать предмет договора, конкретизировать услуги и их объём.

Если в договоре указывается деятельность без подробностей, конкретные действия, которые должен совершить исполнитель, можно уточнить в переговорах, переписке, или они могут вытекать из предшествующих договоров между сторонами.

Например, если в договоре указано: «исполнитель оказывает услуги по представлению интересов в суде первой инстанции по делу о взыскании дебиторской задолженности», это значит, что юрист подаёт исковое заявление, ходит на все заседания вплоть до вынесения судом решения и выступает на стороне исполнителя.

Избегайте в предмете договора узкопрофессиональных терминов и понятий, которые не дают чёткого понимания назначения услуги. Если суд не поймёт, что входит в предмет, он признает договор незаключённым. Например, суд посчитал, что договор с формулировкой предмета как «услуги по анкетированию с использованием колл-центра» при отсутствии перечня конкретных услуг, не может считаться заключённым.

Формулировки важны не только в случае судебного спора, но и для налоговой. Налоговая руководствуется прежде всего официальными классификаторами и может не понять что такое «услуги коучинга», и почему вы их включили в расходы, уменьшающие налог на прибыль.

Срок оказания услуги

Срок может быть указан по-разному, в зависимости от ваших потребностей:

- Есть определённый дедлайн: «Услуга должна быть оказана до 31.08.2020».

- У вас есть график оказания услуги, например вы занимаетесь английским с преподавателем: «Период занятий . Дни занятий: понедельник, среда, пятница с 12:00 до 13:00».

- Вы периодически обращаетесь за услугой, например заказываете генеральную уборку офиса несколько раз в год: «Сроки оказания услуг: Начало — в 9:00 календарного дня, следующего за днём подачи заявки. Окончание — в 17:00 календарного дня, следующего за днём подачи заявки».

Если услуга продолжительная по времени, можно установить промежуточные сроки — своеобразные чекпоинты, чтобы контролировать процесс, и при случае вовремя внести коррективы. К тому же, промежуточные сроки позволят определить оплату, если вы решите отказаться от услуг исполнителя раньше.

Пропишите в договоре ответственность за нарушение сроков оказания услуги: «Если Исполнитель нарушит срок оказания услуг, он оплачивает Заказчику пеню в размере 0,1% от стоимости услуг за каждый день просрочки, но не более 70% полной стоимости услуг. Уплата пени не освобождает Исполнителя от оказания услуги или устранения нарушений».

Цена договора

Укажите общую стоимость услуги, срок оплаты аванса, если он предусмотрен, и окончательный расчёт.

Если услуг много, постарайтесь прописать стоимость каждой — в случае досрочного отказа от услуг вам будет проще рассчитать стоимость оплаты.

Если стоимость услуг высокая, обоснуйте цену, чтобы у налоговой не возникло вопросов. Высокая цена может быть обусловлена спецификой бизнеса, особенностями технологических процессов, дополнительными квалификационными требованиями. Например, бухгалтерские услуги исполнителя, закончившего двухнедельные курсы, и исполнителя с высшим образованием и десятилетним опытом, будут стоить по-разному.

Акт оказания услуг

Акт — это основание для оплаты. Если услуги оплачиваются один раз, акт тоже будет один. При длящихся услугах, например при ежемесячной оплате, приёмку работ по акту делают ежемесячно.

Не ограничивайтесь простым условием подписания акта. Пропишите порядок и срок подписания акта и укажите срок для исправления недостатков.

Часто возникают случаи когда заказчик не подписывает акт, чтобы избежать подобной ситуации рекомендуем в акт включать условие: «В случае непоступления в течение 5 (пяти) дней в адрес Исполнителя подписанного Акта или мотивированного возражения на Акт, услуги считаются оказанными в полном объеме и надлежащего качества».

Договор оказания услуг с физическим лицом

Договор оказания услуг можно заключить как с юридическим, так и с физическим лицом. Когда услуги вам оказывает физлицо, помните о нюансах налогообложения. Они зависят от его статуса: индивидуальный предприниматель, самозанятый или просто физическое лицо.

Если услуги оказывает физическое лицо без дополнительного статуса в виде ИП или самозанятости, то вы как организация являетесь налоговым агентом, а значит, должны удержать и уплатить в бюджет налог на доход физических лиц. Переложить эту обязанность на исполнителя нельзя — это противоречит законодательству.

Кроме налога нужно уплатить страховые взносы: на обязательное пенсионное страхование и на обязательное медицинское страхование. Взносы на социальное страхование и на страхование от несчастных случаев на производстве платить не нужно, если это прямо не предусмотрено договором.

Если вы заключаете договор с индивидуальным предпринимателем, вам не нужно платить страховые взносы с вознаграждения, и не нужно выполнять обязанности налогового агента по налогу на доход физических лиц. Все налоги с вознаграждения за работу предприниматель уплачивает сам.

Важно следить за тем, чтобы суть поручаемой предпринимателю услуги соответствовала кодам видов деятельности, которые он закрепил в едином государственном реестре. В противном случае для налоговых целей такой договор расценивается как заключённый с «обычным» физлицом, и на организацию ложатся обязанности по уплате страховых взносов и удержанию из вознаграждения налога на доход с физических лиц.

Если услуги оказывает самозанятый: компания-заказчик при оплате услуг не является налоговым агентом, поэтому выплаты не облагаются страховыми взносами и не отражаются в соответствующей отчётности. Чтобы избежать риска доначисления налогов и взносов на физлицо без специального статуса, обязательно получите выписку о наличии статуса самозанятого. А ещё не забудьте чек от самозанятого, который он должен предоставить в течение трёх дней с момента оплаты.

Коротко

- Определите что для вас важно — результат оказания услуги или сама услуга. От этого будет зависеть, какой договор вам нужен — подряда или оказания услуг.

- Избегайте в договоре формулировок, которые относятся к трудовой деятельности: выполнение определённых распоряжений, систематическое осуществление деятельности, подчинение внутреннему трудовому распорядку организации. Это чревато интересом со стороны трудовой инспекции и налоговой, и признанием такого договора трудовым.

- Пропишите в договоре: услугу и её объём, срок и порядок оказания, стоимость и порядок оплаты, ответственность исполнителя. После оказания услуги подпишите акт.

- Заключите договор в простой письменной форме, собрав все условия в один документ — так будет удобно следить за ходом выполнения договора, а в случае спора не нужно собирать кучу доказательств, а предоставить в суд договор.

- Если заказываете услуги у физического лица, помните о нюансах налогообложения: с вознаграждения физического лица оплатите налог на доходы и страховые взносы — на обязательное пенсионное страхование и на обязательное медицинское страхование.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Читайте также: