Что такое нп в налоговой

Опубликовано: 16.05.2024

Автор: Галина Кардашян Главный бухгалтер-методолог 1С-WiseAdvice

Автор: Галина Кардашян

Главный бухгалтер-методолог 1С-WiseAdvice

Налог на прибыль — одна из существенных составляющих фискальной нагрузки. Особенно, если речь идет о больших компаниях, работающих с высокой доходностью. Однако для крупного бизнеса закон предоставляет возможность оптимизировать платежи по этому налогу. Речь идет о создании консолидированной группы налогоплательщиков (КГН). Рассмотрим особенности правового положения КГН и те возможности, которые предоставляет бизнесменам этот способ оптимизации обязательных платежей.

Что такое консолидированная группа налогоплательщиков?

КГН — это один из видов объединений юридических лиц. Его особенность в том, что компании объединяются с точки зрения исполнения обязанностей налогоплательщиков.

Поэтому порядок создания и работы КГН регулируется не только гражданским законодательством, но и статьями НК РФ. После формирования КГН ее участники несколько иным способом исчисляют налог на прибыль (далее — НП).

Рассмотрим группу, состоящую из трех компаний: ООО «Альфа», ООО «Бета» и ООО «Гамма»

По итогам года финансовый результат составил:

ООО «Альфа» — прибыль 100 млн руб.

ООО Бета — прибыль 20 млн руб.

ООО «Гамма» — убыток 50 млн руб.

Сравним общие затраты компаний группы по уплате НП в «обычном» порядке и при использовании КГН

При втором варианте убыток ООО «Гамма» уменьшает налоговую базу группы, и общая фискальная нагрузка существенно снижается.

Цели и условия создания КГН

КГН создают для оптимизация платежей по НП на основе общего финансового результата группы.

Для создания КГН необходимо выполнение ряда условий (ст. 25.2 НК РФ):

- Компании группы должны быть объединены с юридической точки зрения: одна из организаций должна участвовать в уставном капитале всех остальных в доле не менее 90%.

- Компании, входящие в группу, должны в совокупности вписываться в следующие параметры:

- годовая сумма уплаченных НП, НДС, акцизов и НДПИ — от 10 млрд руб.;

- годовая выручка — от 100 млрд руб.;

- стоимость активов — от 300 млрд руб.

Кто может входить в состав консолидированной группы?

Участник КГН должен выполнять следующие условия:

- Не реорганизовываться

- Не ликвидироваться.

- Не подвергаться любой из процедур банкротства (кроме наблюдения).

- Чистые активы не должны быть меньше уставного капитала.

Кроме того, существуют ограничения, связанные со спецификой деятельности.

Не могут входить в КГН компании, которые освобождены от уплаты НП или используют спецрежимы. Запрещено участие в двух и более КГН одновременно.

Организации финансового сектора в общем случае не могут входить в КГН. Однако банки, страховщики, НПФ и брокеры могут образовывать «специальные» КГН, состоящие только из финансовых учреждений соответствующего вида.

Ответственный участник консолидированной группы

КНГ исчисляет и платит НП, как одно юридическое лицо. Взаимодействие с налоговиками происходит через ответственного участника КГН (ОУКГН). Им может быть любая организация, входящая в группу.

Полномочия ответственного участника закрепляются в договоре. Он осуществляет коммуникации с налоговиками от имени группы в части расчетов по НП.

Члены группы, в свою очередь, обязаны предоставлять своему главному участнику всю информацию, необходимую для расчета и перечисления НП. Но это не значит, что рядовые участники КГН могут вообще не беспокоиться об уплате НП. Если ОУКГН исполняет свои обязанности ненадлежащим образом, то платить налог и (при необходимости) штрафные санкции должны остальные компании, входящие в группу.

Если участники КГН выполняют обязанности налоговых агентов по НП, то они должны самостоятельно сдавать декларации в части этих платежей (п. 7 ст. 289 НК РФ).

Как заключить договор о создании КГН?

Если потенциальные участники КГН соответствуют всем условиям, перечисленным выше, то им необходимо заключить договор и зарегистрировать его в ИФНС по месту нахождения (учета) ОУКГН.

Договор должен включать в себя:

- Сведения обо всех участниках.

- Информацию об ОУКГН и распределение обязанностей между ним и остальными членами группы.

- Длительность работы группы. Этот период не может быть меньше пяти лет.

- Если участники КГН имеют обособленные подразделения, то нужно указать информацию о базе для распределения НП между ними (ст. 288 НК РФ).

При создании КГН необходимо до 30 октября текущего года сдать договор с приложением подтверждающих документов на регистрацию в ИФНС. Налоговики рассматривают документы в течение месяца и, если все в порядке, регистрируют договор. В этом случае статус КГН начинает действовать с 01 января следующего года.

Возможные причины отказа в регистрации договора о создании КГН

Чиновники могут отказать в регистрации КГН, если:

- Группа в целом или один из участников не соответствует требованиям закона (вид деятельности, состав учредителей, выручка, сумма уплаченных налогов и т.п.).

- Подтверждающие документы предоставлены не полностью или с просрочкой.

- В договоре отсутствуют обязательные сведения.

- Лица, подписавшие документы, не имеют соответствующих полномочий.

Если признаки нарушений незначительны и недочеты могут быть устранены в течение месяца, то налоговики должны сообщить об этом ОУКГН. После чего он вносит исправления в рабочем порядке и регистрация может быть произведена в установленный срок.

Если же препятствия неустранимы (например, не выполнен норматив по выручке), то налоговики принимают решение об отказе в регистрации и направляют его ОУКГН в пятидневный срок.

Отказ в регистрации КГН может быть обжалован в общем порядке (ст. 138 НК РФ). При отмене решения об отказе, КГН считается зарегистрированной, исходя из первоначальной даты сдачи документов в ИФНС.

Порядок выхода участника из группы и вступления в нее

Любая организация может добровольно выйти из КГН, но не ранее, чем через пять лет. Также компания обязана покинуть группу, если она перестает «вписываться» в установленные параметры, например, при запуске процесса реорганизации или ликвидации.

При выходе участника из группы по любой причине необходимо изменить договор. Для этого следует составить соглашение и зарегистрировать его в ИФНС. Соглашение и подтверждающие документы нужно предоставить налоговикам на регистрацию в течение одного месяца с момента выхода участника из группы.

Если участник выходит из КГН добровольно, то изменения вступают в силу с начала следующего года. Если же участник вынужден покинуть группу из-за несоблюдения требований ст. 25.2 НК РФ, то договор считается измененным задним числом, т.е. с начала текущего года.

После выхода организации из группы она должна исчислять свои обязательства по налогу на прибыль в индивидуальном порядке за тот налоговый период, с начала которого зарегистрирован ее выход.

ОУКГН, в свою очередь, должен пересчитать налоговые обязательства группы с учетом выхода одного из членов. Если появился новый участник, то нужно подать изменяющие документы в ИФНС не позднее, чем за месяц до начала нового налогового периода.

Условия прекращения хоздеятельности группы

КГН прекращает свою деятельность в следующих случаях:

- В добровольном порядке по решению участников.

- По окончании срока действия договора.

- По решению суда.

- При нарушении сроков сообщения о выходе организации из КГН.

- При нарушениях регламента, связанных с ответственным участником:

- его реорганизации (кроме преобразования) или ликвидации;

- несоблюдении им требований НК РФ;

- если в отношении него начата процедура банкротства.

Группа не может состоять из одного участника, поэтому, если их было два, а одна из организаций решила выйти, то работа КГН прекращается автоматически.

КНГ считается прекратившей деятельность:

- С первого числа текущего года, при:

- пропуске сроков сообщения о выходе (п. 3).

- нарушениях, связанных с ответственным участником (п.4).

- С первого числа отчетного периода по НП, в котором вступило в силу решение суда.

- С первого числа следующего года — во всех остальных случаях.

Консолидированная группа налогоплательщиков: плюсы и минусы

Преимуществом работы через КГН для бизнесменов является возможность оптимизировать уплату НП по холдингу в целом.

Однако у КГН есть и недостатки:

- Жесткие условия для перехода, особенно в части масштабов деятельности. По сути, воспользоваться этой льготой могут только отдельные представители крупного бизнеса.

- Организации, вступившие в КГН, не имеют права учитывать убытки, полученные ими ранее (п. 6 ст. 278.1 НК РФ). Убытки, полученные участниками в отчетном (налоговом) периоде, суммируются, но на них можно сократить консолидированную НБ (максимум на 50%, п. 1 ст. 278.1 НК РФ). Возможен и другой вариант — когда все компании, являющиеся участниками КГН, сработали в убыток. В этом случае НБ равна нулю.

Также существенным недостатком работы с КГН можно считать усложнение учета, особенно для ответственного участника. У нашей компании есть опыт обслуживания подобных клиентов.

Так, ответственность 1C-WiseAdvice основывается на ГК РФ и закреплена в договоре. Она распространяется не только на период обслуживания, но и на три года после сдачи отчетности, даже если сотрудничество было прекращено. Кроме того, в большинстве случаев мы сможем решить вопросы с контролирующими органами в рабочем порядке, не доводя ситуацию до применения штрафов

Запрет на использование КГН в будущем

Понятие КГН появилось в российском законодательстве в 2012 году. Предполагалось, что в дальнейшем их использование будет распространено на средний и малый бизнес. Однако этот пример в России оказался неудачным. Применение КГН стало выгодным для крупных налогоплательщиков, но весьма убыточным для региональных бюджетов.

Крупные холдинги регистрировали ответственных участников в регионах с минимальными налоговыми ставками и включали в свои структуры максимальное количество убыточных компаний. По данным Счетной палаты поступления от участников КГН по НП в 2016 году были в два раза меньше, чем от этих же компаний по отдельности в 2011 году.

Закон от 03.08.2018 № 302-ФЗ, по сути, отменил возможность дальнейшего использования КГН.

На текущий момент:

- Нельзя регистрировать новые договоры о создании КГН.

- Нельзя продлевать действующие договора и принимать новых участников.

- Участники не имеют права добровольно выходить из КГН.

- Договоры о создании КГН, датированные 2018 годом, аннулированы.

- Все ранее заключенные договоры должны прекратить свое действие не позднее 01.01.2023 года.

Кроме того, ОУКГН обязали предоставлять налоговикам информацию о плановых поступлениях по НП. Поэтому в 2019 году действуют только КГН, созданные до 2018 года с учетом всех перечисленных ограничений.

Вывод

Использование КГН дает возможность крупному бизнесу существенно снизить платежи по налогу на прибыль.

При этом доход одних участников группы компенсируется убытками других, что позволяет снизить облагаемую базу.

На сегодня возможность создания новых КГН и расширения действующих запрещена законом. Если в нормативные акты о КГН не будут внесены изменения, то все действующие группы прекратят свое существование до 01.01.2023 года.

В системе проверки НДС-деклараций произошли изменения. Всем знакомая АСК НДС-2 заменена на «Контроль НДС». Новая система позволяет «диагностировать» компании, которые участвуют во всей цепочке расчетов по НДС, и выяснять роль каждой. Так, теперь компании может присваиваться категория «технической» и «сущностной». Причем и то, и другое означает: у компании есть проблемы.

Новые операции в системе «Контроль НДС»

Программный комплекс АСК НДС-2 ушел в прошлое. Теперь ФНС проверяет НДС-декларации в системе «Контроль НДС». Он имеет гораздо больше возможностей для выявления нарушений и, что греха таить, сбора информации и доказательной базы для будущих споров с налогоплательщиками по статье 54.1 НК РФ «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов».

Статья 54.1 возлагает на налоговую инспекцию бремя доказывания в суде обстоятельств правонарушения, а именно получения необоснованной налоговой выгоды. А налогоплательщику – предоставляет шанс опровергнуть их.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Система «Контроль НДС» проверяет и собирает данные на всех: контрагентов второго, третьего звена, а также и тех, кто самостоятельно не применяет схемы, но работает с теми, кто применяет.

«Техническая» компания – начало

«Техническая» компания – это та, на которой налоговая инспекция обнаружила разрыв. И если раньше именно такая компания признавалась виновником, то теперь при обнаружении разрыва начинается отработка цепочки всех деловых контактов этой фирмы.

В новую систему заносится вся информация, характеризующая роль каждого звена, которая содержится:

- в протоколах допросов;

- в ЕГРЮЛ о недостоверности сведений;

- в материалах, передаваемых в правоохранительные органы;

- в документах на аннулирование электронной подписи;

- в ответах налогоплательщиков по встречным проверкам или вне проверок.

Всем контрагентам налоговая разошлет требования о даче пояснений. То есть теперь виновник разрыва станет началом для выхода на выгодоприобретателя.

Кого относят к «сущностным» компаниям

«Сущностная» компания – это главный подозреваемый в получении необоснованной выгоды. То есть это и есть выгодоприобретатель.

Для установления выгодоприобретателя введена система баллов. Эти баллы присваиваются компании на основе анализа множества ее показателей: об имуществе, штате, движении средств на расчетном счете, IP-адресах, с которых отправляется отчетность, доле вычетов по контрагенту и др.

Чем больше баллов набрала компания в системе «Контроль НДС», тем больше риска, что ее признают выгодоприобретателем.

Также сущностную компанию система «Контроль НДС» проверит по критерию платежеспособности. Это процентное соотношение уплаченного НДС и суммы заявленного вычета за период. Большие вычеты и низкая оплата могут вызвать подозрения о фиктивной деятельности фирмы.

Таким образом, в налоговой инспекции формируется база по выгодоприобретателям и доказательствам нарушений по статье 54.1 НК РФ.

Выгодоприобретателю теперь будет проблематично добровольно ликвидироваться. Если раньше выездная проверка при добровольной ликвидации была возможна, но не обязательна, то теперь в отношении выгодоприобретателя, если он «засветился» в таком качестве, она будет обязательна.

Новые обязанности инспекций

По новому регламенту контроля НДС территориальные инспекции должны ежемесячно проводить анализ уточненных НДС-деклараций на предмет выявления случаев замены контрагента.

Негативных последствий не будет, если:

- сумма налога к уплате увеличена;

- сумма НДС-вычета уменьшена;

- характер этих изменений по сравнению с данными исходной декларации пропорционален.

Если вас хотят признать выгодоприобретателем

К сожалению, риск попасть в зону внимания системы «Контроль НДС» есть у всех, включая тех, кто не использует никаких схем.

Если вы относитесь именно к ним, то вам самим и придется отстаивать свои интересы – шанс оспорить претензии налоговиков у вас есть по праву.

Обязательно отвечайте на все требования инспекции. Но знайте меру, старайтесь не давать излишней информации. Помните, она вся попадет в базу. Уделяйте особое внимание реальности ваших сделок.

Начинайте собирать доказательства реальности сделки и правомочности ваших действий не в момент назначения выездной проверки, а при получении от инспекции первого требования по НДС.

Как снизить риски на каждом этапе работы с НДС? Главное, правильно подготавливать декларацию. Не допускать ошибок и расхождений в счетах-фактурах. Быстро отвечать на требования инспекции.

Выбор читателей

Бесплатная КЭП с 1 июля 2021 года: кому и как ее получить

С 1 июля новые правила блокировки расчетных счетов

ФНС о преимуществах получения вычетов по НДФЛ в упрощенном порядке

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Новый налоговый режим НПД, введенный с 1 января 2019 года в качестве эксперимента в 4 регионах России, заставил выйти из тени фрилансеров, самозанятых граждан, арендодателей, людей, работающих неофициально и получающих зарплату в конвертах. К тому же эта налоговая система оказалась привлекательной для индивидуальных предпринимателей. Ведь она освобождает от необходимости сдавать отчетность, уплачивать обременительные страховые взносы во внебюджетные фонды и снижает налоговую ставку до 4-6%, что позволяет повысить прибыльность малого бизнеса. Если эксперимент окажется удачным, то новая система будет запущена на территории всей России. Именно поэтому стоит заранее подготовиться к грядущим нововведениям и знать все, что нас ждет впереди.

Читайте статью далее и вы узнаете:

- что это;

- для кого подходит;

- какие предусмотрены льготы и процентные ставки;

- как налогоплательщику встать на учет;

- как самозанятым гражданам формировать чеки онлайн и обойтись без интернет-кассы;

- нужна ли отчетность;

- как ИП перейти на режим для самозанятых;

- какие предусмотрены штрафы в случае неуплаты сборов.

Краткое содержание статьи

Специальный режим налогообложения для самозанятых — что это?

Под самозанятостью подразумевается получение необходимого для жизни заработка за выполненную работу напрямую от клиента, в отличие от наемной работы. Существуют лица, не являющиеся частными предпринимателями, но способные выполнять без задействования сотрудников для иного физического лица работы, связанные с персональными, домашними и прочими потребностями. Например, гувернантки, садовники, репетиторы и др. являются самозанятыми лицами.

Согласно закону (статья 83 НК РФ), такие граждане должны встать на учет. Для этого самозанятой должен подать в ФНС соответствующий запрос. Эта процедура происходит в самовольном порядке и не считается обязательной. Постановка на учет в ИФНС необходима для льготных выплат по НДФЛ.

Расшифровка

НПД расшифровывается как налог на профессиональный доход. Такой режим действует для самозанятых лиц, получаемых прибыль при использовании имущества и выполнении работ, не имеющих при этом работодателя и нанимаемых сотрудников.

География действия льготного спецрежима

Льготная система налогообложения для самозанятых граждан введена законодательным актом No422-ФЗ от 27.11.18 года в виде 10-летнего эксперимента. Новый спецрежим охватил такие регионах РФ, как:

- Москва и МО.

- Респ. Татарстан.

- Калужская область.

Важно! В 2019 году в список были включены еще 19 регионов:

- Санкт-Петербург;

- Ленинградская область;

- Республика Татарстан;

- Воронежская обл.;

- Волгоградская обл.;

- Нижегородская обл.;

- Новосибирская обл;

- Омская;

- Ростовская;

- Самарская обл.;

- Сахалинская обл.;

- Свердловская обл.;

- Тюменская обл.;

- Челябинская обл.;

- Красноярский край;

- Пермский край;

- Ненецкий АО;

- Ханты-Мансийский АО — Югра;

- Ямало-Ненецкий автономный округ;

- Респ. Башкортостан.

Важно! По заявлению Министерства Финансов, с 1 июля 2020 года новый спецрежим для самозанятых начнет действовать на территории всей РФ, где закон примут местные органы власти.

Сроки ввода экспериментального налогового режима

Эксперимент по внедрению льготного режима будет продолжаться в ближайшее десятилетие, а именно с 1.01.19 по 31.12.28 года. Законом закреплен мораторий на внесение поправок относительно величины налоговой ставки и максимального уровня заработка, до которого может применятся система.

Последние новости

Минфин России анонсировал планы по увеличению территории действия пилотного проекта и добавлении к тестовым регионам еще 13 субъектов. Среди них: Чеченская республика, Крым, Алтайский край. В ведомстве поясняют, что большая часть субъектов сами обратились с просьбой к правительству о включении их в пилотный проект. При этом не исключено, что уже с 1 января 2020 года НПД будет введен на территории всей страны. Напомним, что на конец июня в приложении «Мой налог» уже зарегистрировались свыше 114 тысяч граждан. О возможном увеличении количества регионов, на территории которых будет действовать новый режим налогообложения стало известно из заявления заместителя председателя Совета Федерации Евгения Бушмина. Он сообщил, что со дня принятия нового закону в палату поступили обращения от других субъектов страны, желающих ввести у себя подобного рода эксперимент.

Кто признается налогоплательщиком?

Систему налогобложения на профдеятельность с учетом Закона No 422-ФЗ могут применять лица при выполнении ряда требований:

- быть индивидуальным или частным предпринимателем;

- не иметь работодателя;

- иметь ежегодную прибыль не больше 2 400 000 рублей (средний ежемесячный доход – до 200 тыс. рублей);

- вести деятельность в любом регионе РФ, в пределах которого действует эксперимент. В статье 4 Закона No 422-ФЗ определены граждане, считающиеся налогоплательщиками и отражен закрытый перечень лиц, не имеющих возможности использовать новый спецрежим.

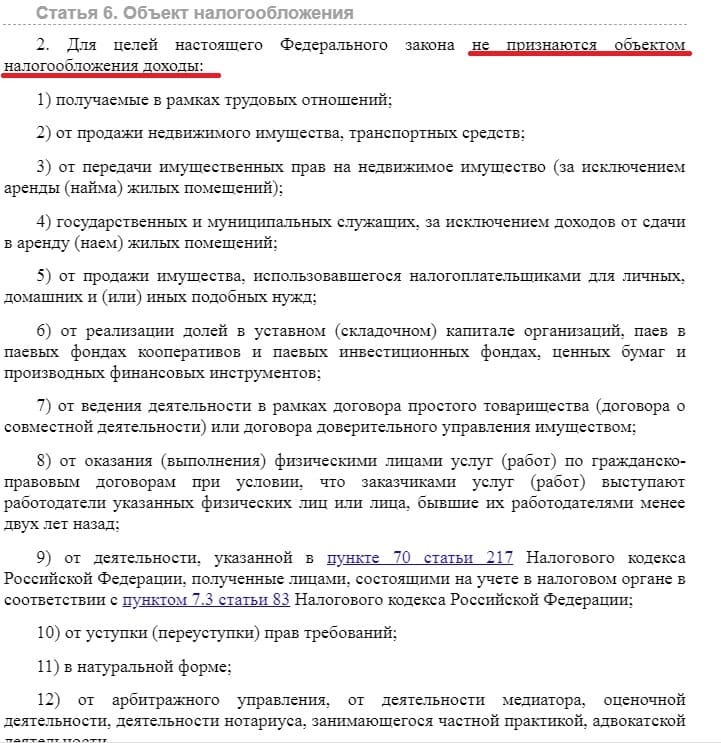

В статье 6 того же законодательного акта размещен список источников заработка, которые не могут быть признаны объектами налогообложения. Список также является закрытым.

В чем выгода: какие предусмотрены льготные ставки?

В ст. 10 соответствующего закона приведены такие ставки:

- 4% — если доход получен от физлиц;

- 6% — если вам платят ИП и юрлица.

Сравним расходы по спецрежиму для самозанятых с другими налоговыми схемами.

К примеру, если физлицо от дохода в размере 30000 рублей уплатило бы платежей в 3 разных налоговых режимах:

- НДФЛ (13%) — 3900 руб.

- ИП на УСН (доходы минус расходы, 15%) — 4500 руб.

- НПД — 1200 руб.

Финансовая выгода нового режима очевидна. Однако нет никаких гарантий, что в будущем после окончания эксперимента налоговые ставки не будет повышены.

Льготы для налогоплательщиков

Какие же льготы имеют плательщики налога для самозанятых?

Физлица не платят:

- НДФЛ с тех источников заработка, которые подпадают под условия НПД;

- НДС (за исключением налога при импорте товаров на территорию РФ);

- установленные страховые платежи.

ИП, действующие в лице налогоплательщиков НПД, не являются плательщиками фиксированных страховых платежей. Остальные особые налоговые режимы подразумевают уплату страховых платежей, даже если нет прибыли. Если прибыль отсутствует на протяжении налогового периода, то нет каких-либо минимальных обязательных платежей. При этом самозанятые являются полноправными участниками системы ОМС и вправе рассчитывать на оплату больничных листов.

На каких условиях можно получить налоговый вычет?

Самозанятые могут рассчитывать на понижение величины налога на сумму налогового вычета, который должен находится в пределах 10 000 руб.

Виды деятельности

Пункт 2 статья 4 закона No422-ФЗ отражает список профессиональных работ, на которые не распространяется НПД. По закону, переход на новый режим не возможен для частных предпринимателей, занимающихся:

- продажей либо производством подакцизной продукции;

- добычей либо продажей природных богатств;

- доставкой продукции и осуществлением расчетов, представляя интересы третьего лица;

- предпринимательством от имени третьего лица по комиссионному договору.

Как встать на учет по новому спецрежиму?

Согласно закону, чтобы встать на учет физлицу или частному предпринимателю для уплаты налоговых отчислений на профдеятельность можно воспользоваться приложением для мобильных устройств «Мой налог» или веб-версией личного кабинета.

Встать на учет также можно, обратившись за помощью в специализированную кредитную компанию, которая отвечает за обмен информацией с ФНС. К Примеру, это можно сделать через Сбербанк.Онлайн. Для этого достаточно в личном кабинете найти сервис «Свое дело» в разделе «Госуслуги» и пройти простую процедуру регистрации.

Личный кабинет в приложении «Мой налог»

«Мой налог» — проверенное онлайн-приложение для мобильных устройств от ФНС для лиц, уплачивающих НПД. Его можно устанавливать на такие мобильные платформы, как Android и iOS. Приложение позволяет быстро пройти процедуру регистрации и продолжать работу на особом льготном режиме – НПД, который также именуют экспериментальным спецрежимом.

В ЛК плательщика можно:

Оформление чека самозанятому

Самозанятым не обязательно использовать интернет-кассу. Но чек необходимо создать через личный кабинет налогоплательщика «Мой налог» либо же через альтернативный Интернет-ресурс. Также чек можно создать в банковском учреждении либо у оператора интернет-площадки. ФНС России предоставляет перечень таких кредитных учреждений и операторов.

Чек может иметь как бумажный, так и электронный вид. При прямом контакте с заказчиком, чек отдается при оплате. Если реализация товаров происходит удаленно, то чек нужно предоставить до 9 числа месяца, следующего после оплаты. Если чек имеет электронную форму, то его можно выслать на мобильный телефон, электронную почту либо же предоставить возможность клиенту считать его при помощи QR-кода. Чек в бумажном виде отдается сразу. Чек создается тогда, когда покупатель произвел оплату. Для этого необходимо через мобильное приложение либо его интернет-ресурс перейти в раздел «Новая продажа». В предложенных полях внести необходимую информацию (цена, название услуги и т.п.).

Что должен отражать чек самозанятого (пункт 6 статья 14 Закон No 422-ФЗ)?

В чеке самозанятого должна отражаться следующая информация:

- наименование документа;

- фамилия, имя и отчество самозанятого, ИНН;

- обозначение специального режима;

- название продукции, оказываемых услуг либо предоставляемых работ;

- сумма;

- ИНН клиента, в случае если это ИП либо юрлицо;

- ИНН оператора веб-площадки либо кредитной организации, если они принимают участие в приеме платежа;

- QR-код.

- Название предприятий из п.10;

- Идентификационный номер чека, который присваивает ФНС на момент создания чека.

Вот так выглядит пример чека, сформированного самозанятым гражданином:

С какой даты ступает в силу?

Использовать спецрежим самозанятые граждане вправе с 1.01.19 года. Начать выплачивать налог на профдоход физлицо может в любое время, не обязательно с 1.01.19 года. Налоговым периодом, за который следует рассчитывать отчисления в госбюджет, признается календарный месяц. Если перейти на новый спецрежим с середины или конца месяца, то 1-й отчетный период настанет со дня, когда физлицу пришло подтверждение о переходе на новую систему.

Порядок уплаты налоговых сборов

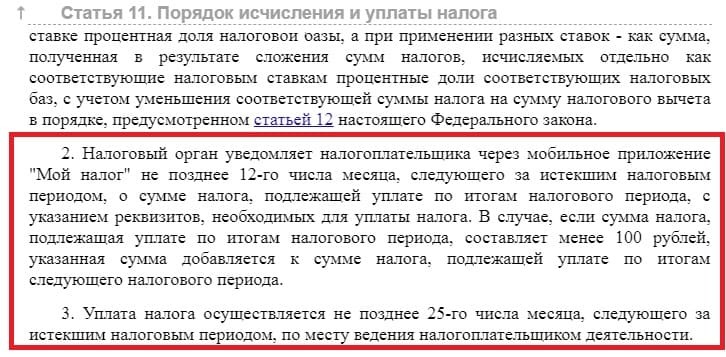

Служба ФНС через сервис «Мой налог» информирует самозанятых граждан о необходимости уплатить сборы и сообщает сумму к оплате. Уведомление появляется не позже 12 числа месяца, следующего за отчетным периодом. В нем также указываются реквизиты для перечисления платежа. Перечислить деньги налогоплательщик обязан до 25-го числа календарного месяца.

Сумма налога определяется по следующей формуле:

НПД = полученный профессиональный доход * налоговая ставка

где ставка равна 4% или 6%, в зависимости от того с кем работает самозанятый (с физическими или юрлицами).

А как быть со взносами в Пенсионный фонд?

Особенность спецрежима — это освобождение от обязанности уплачивать страховые взносы. Это касается и физлиц, и ИП, Для налогоплательщиков уплата взносов в пенсионный и другие внебюджетные фонд осуществляется в добровольном порядке. При этом размер платежей определяется налогоплательщиком самостоятельно. Эта сумма будет учтена при формировании будущей пенсии. Законодательство не предусмотрено привязки к обязательным суммам взносов, которые уплачивают работодатели за своих работников и предприниматели за себя.

Как ИП перейти на НПД?

Как сказано в п. 3 ст. 15 Закона №422-ФЗ, ИП на спецрежиме для самозанятых могут начать уплачивать налог в общем порядке – с учетом действующего закона. Чтобы перейти на новую систему бизнесмену придется отказаться от имеющегося спецрежима и запросить статус самозанятого.

- Первым шагом при госрегистрации в качестве плательщика НПД считается проверка выполнения всех условий этого режима (годовая прибыль не должна превышать 2 400 000 рублей, нет наемных сотрудников и официального трудоустройства по Трудовому кодексу Российской Федерации, осуществляемая деятельность соответствует списку, определенному пунктом 2 ст. 4 действующего закона).

- Затем нужно загрузить на мобильное устройство и запустить сервис «Мой налог».

- После чего потребуется пройти процедуру регистрации в лице плательщика нового налога. Создание личного кабинета в приложении — достаточно простая процедура и не потребует много времени (нужно иметь рядом паспортные данные и идентификационный номер налогоплательщика).

- На протяжении 6 рабочих суток фискальные органы обрабатывают заявку, после чего предприниматель получает ответ, присвоили ли ему статус плательщика НПД либо в запросе отказано.

- В 30-дневный срок после прохождения процедуры госрегистрации нужно отказаться от иных режимов налогообложения, составив соответствующее заявление.

Законодательство

Особенности использования новой системы налогообложения самозанятыми отражены в ФЗ-422 «О проведении эксперимента по введению налогового льготного режима «НПД», в ранее упомянутых 4 регионах России. Закон принят в ноябре прошлого года. Уплата нового налога производится до 25 числа каждого месяца, следующего за прошедшим отчетным периодом. Налог уплачивается по месту осуществления предпринимателем своей деятельности.

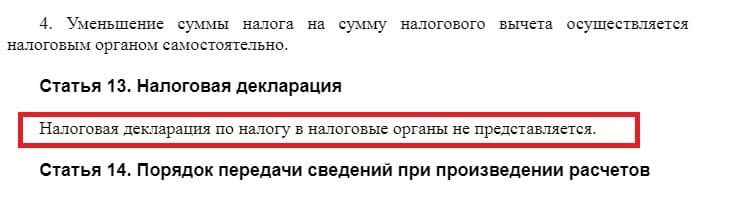

Нужно ли предоставлять отчетность?

Нет надобности оформлять декларацию и направлять ее в ФНС. Все доходы и отчисления фиксируются в приложении «Мой налог» и заменяют другие формы отчетности.

Неуплата налога: ответственность и денежное наказание

НК РФ отражает положения, содержащие ответственность, которую несут налогоплательщики. В случае нарушения правил и сроков передачи в налоговую службу информации о проведенном расчете касаемо получения прибыли от производства или продажи продукции (оказания услуг или выполненных работ), которые выступают объектом налогообложения НПД, предполагается выписать штраф размером в 20% от имеющейся прибыли . Если подобного рода нарушение повторилось в течение полугода, то величина штрафных санкций будет приравнена к сумме полученного дохода. Несовершеннолетние граждане, которые осуществляют профессиональную деятельность, также обязуются выплачивать налог на профдоход.

А. В. Нестерович

автор статьи, консультант Аскон по бухгалтерскому учету и налогообложению

С 1 января 2019 года вступила в действие статья 45.1 Налогового кодекса РФ. У некоторых экспертов и граждан сложилось мнение, что введение этой статьи предполагает полный перевод уплаты имущественных налогов физических лиц и НДФЛ на добровольную основу.

Единый налоговый платеж физических лиц – что это?

С 1 января 2019 года вступила в действие статья 45.1 Налогового кодекса РФ, которая вводит понятие единого налогового платежа физических лиц.

Предлагаю разобраться, что же такое единый налоговый платеж, а также развеять мифы, которые уже сложились вокруг данного нововведения.

На сегодняшний день согласно положениям статьи 45.1 НК РФ единый налоговый платеж физического лица — это денежные средства, которые гражданин добровольно перечисляет в бюджетную систему Российской Федерации с помощью одного платежного документа для уплаты налога на имущество физических лиц, транспортного и земельного налогов.

Идея единого налогового платежа была заложена законодательным органом еще при объединении имущественных налогов в части установления единого срока уплаты.

Все мы знаем, что в настоящее время срок уплаты транспортного, земельного налогов и налога на имущество физических лиц установлен как единая дата, в силу последних изменений это 1 декабря. Кроме того, физические лица получают единое налоговое уведомление о начисленных имущественных налогах по форме, утвержденной Приказом ФНС России от 07.09.2016 N ММВ-7-11/477@.

Рассмотрим особенности уплаты и зачета единого налогового платежа физических лиц

В общем случае единый налоговый платеж физического лица перечисляется в бюджетную систему Российской Федерации по месту жительства физического лица либо по месту пребывания, если отсутствует место жительства в России. При отсутствии у физического лица и того и другого платеж перечисляется по месту нахождения одного из принадлежащих такому лицу объектов недвижимого имущества.

Зачет суммы единого налогового платежа физического лица осуществляется налоговым органом самостоятельно в счет предстоящих текущих платежей либо в счет уплаты недоимки по указанным налогам и (или) задолженности по соответствующим пеням. Причем здесь важно отметить, что зачет осуществляется в счет предстоящих платежей последовательно начиная с меньшей суммы налога. В случае отсутствия недоимки по налогам, зачет осуществляется последовательно начиная с задолженности по пеням с меньшей суммой, а в случае отсутствия задолженности по пеням - начиная с задолженности по процентам с меньшей суммой.

По результатам проведенного зачета налоговый орган сообщает налогоплательщику (физическому лицу) о принятом решении - о зачете суммы единого налогового платежа физического лица - в течение пяти дней со дня наступления установленного срока уплаты соответствующих налогов.

С 2020 года в статью 45.1 НК РФ вносятся изменения. Президент Владимир Путин подписал Федеральный закон, дополняющий положения Налогового кодекса РФ статьей 45.1, в частности, перечень налогов, учитываемых в едином налоговом платеже, дополнен налогом на доходы физических лиц, уплачиваемым в случае представления налоговым агентом сведений о невозможности удержания НДФЛ.

Развенчиваем мифы, сложившиеся вокруг единого налогового платежа

В средствах массовой информации началось бурное обсуждение нововведения как уже действующего с января 2019 года, так и запланированного на 2020 год.

У некоторых экспертов и граждан сложилось мнение, что введение в Налоговый кодекс РФ статьи 45.1 предполагает полный перевод уплаты имущественных налогов физических лиц и НДФЛ на добровольную основу. И эксперты охотно делятся рекомендациями, как заявить в налоговую инспекцию об отсутствии доброй воли на уплату налогов и, соответственно, полного отказа от уплаты имущественных налогов и НДФЛ.

Как бы ни хотелось принять эту радостную новость в качестве щедрого подарка, но придется развеять миф и взглянуть на нововведение с точки зрения практики применения законодательства о налогах. Нормы Налогового кодекса РФ взаимосвязаны между собой. Первая часть НК РФ устанавливает общие понятия и требования, которые полностью применимы для второй части НК РФ. Толковать одну часть без учета другой некорректно и непрофессионально.

Так, в главе 23 «Налог на доходы физических лиц», главе 28 «Транспортный налог», главе 31 «Земельный налог», главе 32 «Налог на имущество физических лиц» второй части НК РФ установлены обязанности по уплате налогов, их сроки уплаты и порядок исчисления. Отмечу, что в названных главах НК РФ отсутствуют условия о добровольной уплате налогов. А вновь введенная статья 45.1 НК РФ не отменяет действие второй части Налогового кодекса РФ по указанным налогам.

Итого: единый налоговый платеж позволяет упростить физлицам процедуру уплаты имущественных налогов, но никак не отменяет обязанность по уплате. А также ЕНП позволит исключить ситуации несвоевременной уплаты налогов в связи с опозданием доставки квитанций на момент наступления срока уплаты.

Иными словами, физическое лицо по всему своему имуществу сможет заплатить имущественные налоги одной суммой без заполнения реквизитов по каждому платежу. А с нового года к уже установленному перечню добавляется НДФЛ, который в силу каких-либо причин не смог удержать налоговый агент. Причем здесь важно отметить, что о ежемесячных удержаниях по НДФЛ с заработной платы в новой редакции статьи 45.1 НК РФ речь не идет.

В информации, выпущенной ФНС России, руководство службы подчеркнуло, что использование единого налогового платежа значительно сократит время, затрачиваемое на оформление платежных документов, а также минимизирует ошибки граждан при заполнении нескольких платежных документов.

Сегодня в фокус внимания попал специальный вид обложения, рассчитанный на самозанятых лиц. Рассмотрим налог на профессиональный доход (НПД): что это такое, что дает, кому подходит, какие ограничения предполагает, как его правильно использовать, и другие моменты. Максимум подробностей, чтобы вы могли поставить его себе на службу.

Внедрен он был в 2019-м году, поначалу в экспериментальном порядке, для четырех регионов: для Москвы, МО, Республики Татарстан и Калужской области. Но уже к 2021-му он стал действовать по всей территории России, поэтому можно с уверенностью сказать, что нововведение прижилось и оказалось востребованным и актуальным. По сути, это инструмент, который применяют не просто по желанию, а с охотой, добиваясь с его помощью личных выгод.

Что такое НПД

Это не какой-то налог, дополнительно взимаемый с профессионалов (как могло показаться из названия), а новый режим обложения, причем специальный, то есть льготный, рассчитанный на самозанятых лиц. Добровольно переходящие на него граждане освобождаются от НДФЛ и не оплачивают ставку в 13%.

Согласно 2-й статье ФЗ № 422, утвержденного 27 ноября 2018-го, воспользоваться такой возможностью могут те, кто получает:

-

доход от деятельности, осуществляемой без работодателя и без привлечения наемных сотрудников (с заключением соответствующих контрактов);

прибыль от использования какого-либо ценного имущества.

На практике его плательщики – это как рядовые физлица, так и ИП, но есть нюансы. Так, они вправе параллельно работать по договору, но строго в другой сфере – не в той, по которой считаются самозанятыми. При этом им запрещено оказывать услуги тем заказчикам, в штате которых они официально числились менее 2 лет назад. Такие ограничения предусмотрены законом именно для того, чтобы предотвратить массовые увольнения, чтобы этой возможностью пользовались не поголовно, а только те, на кого она была изначально рассчитана.

Продолжая рассматривать НПД – что это такое, какими особенностями обладает, что дает, как применять – будет уместно сравнить его с другими типами и инструментами, для понимания общей картины. Больше всего он похож на режим «УСН Доходы», хотя все равно обладает рядом ограничений. Давайте посмотрим на разницу, она представлена в таблице ниже.

Годовая прибыль, руб.

до 2 400 000 рублей

Количество нанятых по договорам (трудовые, ГПХ) работников

ни одного, брать их в штат нельзя

Можно ли заниматься торговлей

да, нет никаких запретов по сфере

нет, только оказывать услуги и/или реализовывать продукцию своего изготовления

Лимиты в отношении УСН изменились, как раз с 2021 года, теперь они бывают еще и повышенными, но и ставки у них тогда другие – 8% для только доходов и 20% для схемы «прибыль минус расходы».

Хотите внедрить «Склад 15»?

Получите всю необходимую информацию у специалиста.

Страховые взносы для плательщиков

Именно они являются той причиной, по которой самозанятые лица еще массово не зарегистрировались в качестве ИП. Для людей, выполняющих нерегулярные заказы или работающих сдельно, сумма в 40 874 рубля ежемесячно является значительной или даже неподъемной. Причем перечислять ее нужно именно регулярно, также и в тех случаях, когда бизнес простаивает, и сделки по купле-продаже не проводятся.

А теперь представьте, что это не основное поприще предпринимателя, а лишь дополнительное, приносящее 50-100 000 руб. в квартал. Разве рационально вычитать 10-20 000 из этого и так скромного объема денег?

Согласно новым правилам, при переходе на НПД с 2021-го не придется осуществлять страховые взносы не только обычным гражданам, но и ИП. Правда, и стаж при этом идти тоже не будет, а заботиться о пенсии как-то нужно.

По этой схеме предполагается, что те, кто не захотят жить в старости на одно только социальное пособие, будут делать соответствующие отчисления добровольно. Сейчас их размер для ОСП составляет 32 448 руб. за отчетный период, но со временем данная сумма будет только увеличиваться. Внимание, эти же люди будут получать медицинское обслуживание (при необходимости), ведь взносы на ОМС будут автоматически направляться из предоставленных ими денег.

Налоговая ставка НПД

В большинстве случаев NPD (расшифровка и смысл которого не меняется из-за названия, просто часто встречается и англоязычная аббревиатура) предусматривает один из двух вариантов отчислений, в зависимости от лиц, получающих товары или услуги от плательщика:

- 4%, если это рядовые граждане РФ;

- 6% — для ИП или компании различных ОПФ.

Текущим законодательством предусмотрено, что данные цифры не будут повышаться вплоть до 2028 года, а уже упомянутый предел прибыли в 2 400 000 не станут уменьшать.

Также есть нюансы в виде вычета для плательщиков при определенных обстоятельствах. Сумма его достигает 10 000 руб., причем:

- если доход получен в результате сделок с физлицами, 4% снижаются до 3%;

- если от взаимодействия с ИП или организациями, 6% превращаются в 4%.

И так вплоть до исчерпания десяти тысяч; происходит это автоматически, беспокоиться лично и подписывать или подавать какие-то дополнительные документы не требуется. Если за год не удастся израсходовать все 10 000, остаток будет перенесен на последующий расчетный период. На практике получается, что на первом миллионе прибылей ставка составляет 3%.

Что дает данный режим

Оплата именно налога на профессиональный доход (НПД) обладает целым рядом преимуществ, если сравнивать его с другими льготами. Это такие плюсы:

- Быстрый и удобный переход – регистрация происходит через интернет, не нужно ехать ни в какие офисы, и в личном кабинете есть все необходимые функции и инструменты.

- Работа без лишней отчетности и ведения кассы – декларации вообще не требуется сдавать, это существенно экономит время и силы.

- Самостоятельно рассчитывать общую сумму к погашению не понадобится – за ее калькуляцию ответственна ФНС.

- Чеки создаются прямо в мобильном приложении – их легко сразу, в 1 клик, перенаправлять заказчикам.

- Ставки довольно низкие – напоминаем, они составляют 4% для физлиц и 6% для ИП и юрлиц, и это выгодно.

- Предусмотрен налоговый вычет – и даже 10 тысяч рублей оказываются хорошим подспорьем, особенно на начальных этапах развития бизнеса.

Кто вправе пользоваться этим режимом

На практике налог на профессию могут платить как физические лица, так и индивидуальные предприниматели, решившие самозанимать свою деятельность, то есть работающие без заключения трудового договора и найма подчиненных, а также развивающиеся в предусмотренной законом сфере. И да, воспользоваться им могут не все желающие, а только те, кто соответствует определенным условиям, к рассмотрению которых мы переходим.

Ограничение по области деятельности

Если вы будете сдавать жилье в аренду, продавать товары собственного изготовления, предоставлять услуги в удаленном формате или водить такси, то сможете получать пониженные ставки и все остальные вышеперечисленные преимущества. Но вы потеряете это право, если совершите крупную сделку себе в плюс (продадите квартиру или машину) или начнете реализовывать чью-то продукцию. Для этих ниш актуальны другие, не специальные режимы.

Лимит по доходам

Облагаться по профессиональному налогу вы сможете только тогда, когда объем ежегодной прибыли не превышает 2 400 000 рублей. В ином случае вы будете признаны слишком успешными для льгот.

Ограничение по региону

Первоначально пользоваться этой схемой могли только те ИП и граждане, которые работали в одной из 4 зон «эксперимента», то есть в Республике Татарстан, Москве, МО или Калужской области. Для этого им не нужно было, чтобы адрес их регистрации или фактическое нахождение совпадали с местом осуществления деятельности, а последнее даже можно было менять – единожды за год.

Но с 2021-го NPD стал доступен для всех россиян без исключения, так что данный лимит перестал быть актуальным.

Кому подходит такой режим налогообложения

Использовать НПД с выгодой для себя стоит лицам, которые:

- работают дистанционно, в том числе и через электронные площадки;

- продают товары собственного изготовления;

- сдают в аренду квартиру как на длительный срок, так и посуточно;

- перевозят пассажиров и/или грузы, включая опасные;

- оказывают на дому косметические услуги;

- проводят фотосессии и видеосъемку;

- выполняют ремонт и строительство частных объектов;

- предоставляют юридические консультации, ведут бухгалтерию;

- организовывают праздники, корпоративы и другие мероприятия.

А также те, кто занят в любых иных сферах, соответствующих условиям, прописанным в ФЗ № 422 от 27 ноября 2018 года.

Какие платежи заменяет собой налог на профессиональную деятельность

- НДФЛ для рядовых граждан, а ИП, кроме того, после перехода на этот режим перестают вносить еще и НДС, кроме случаев импорта продукции в Россию;

Также удобно, что при этом отсутствуют минимальные, обязательные и какие-либо подобные отчисления для тех, кто не получает прибыли за отчетный период. Но бесплатную медпомощь при необходимости предоставят.

Как стать плательщиком НПД

Нужно лишь зарегистрироваться – в приложении «Мой налог», без утомительного заполнения бумаг, личного посещения офиса инспекции и проверки. Подтвердить личность при этом можно одним из следующих способов:

- предоставить скан-копию паспорта и фото, сделанное прямо на смартфон;

- войти через учетную запись Единого портала госуслуг;

- использовать ИНН и пароль, по которым открывается личный кабинет на портале nalog.ru.

Кроме того, можно обратиться в один из уполномоченных банков, хотя интернет-вариант гораздо удобнее и быстрее, ведь потребует буквально несколько минут вашего времени.

Как иностранцам использовать НПД

Собирающийся работать в России или уже развивающий свой бизнес гражданин другого государства наверняка неплохо подкован в области обложения. Потому вам не составит труда рассказать этому человеку о преимуществах налога на профессиональный доход (что это такое, почему его выгодно применять и так далее). Но учтите, что перейти на данный режим вправе не все, а лишь резиденты Казахстана, Беларуси, Армении и Киргизии, то есть участниц ЕАЭС.

Желающему тоже нужно пройти регистрацию – через личный кабинет или мобильное приложение, – но подтвердить свою личность он может только паролем и ИНН. Если они пока не получены, для исправления ситуации достаточно обратиться в любую инспекцию – на учет поставят тут же, и индивидуальный номер присвоят без промедлений.

После успешной авторизации все функции режима будут доступны в полном объеме.

Как рассчитать сумму отчислений

Проводить какую-либо калькуляцию вообще не требуется, и это удобно. Изменение ставок, использование вычета, контроль лимитов и другие моменты автоматизированы. Необходимо лишь:

После второго шага вы узнаете, сколько денег нужно отдать, после третьего сможете это сделать наиболее подходящим для себя способом.

Читайте также:

- За счет чего увеличивается страховая пенсия рост налогов

- Транспортно экспедиционные услуги налогообложение

- Особый государственный налог на продажу вина табака и соли установленный при александре ii

- Правительство демократического государства z ввело пропорциональную шкалу налога на доходы

- Должен ли студент платить налог на имущество