Что такое мри фнс расшифровка это

Опубликовано: 14.05.2024

2015-02-24

1883

Инспекции ФНС России межрайонного уровня функционируют 2 видов: как тер н.о., созданные на базе объединения двух (и более) инспекций по районам (району и городу) и как специализированные по отраслям эк и сферам д-ти. В первом случае ф-ии и структура инспекции МРУ идентичны ф-ям и структуре обычной инспекции ФНС России по району, району в городе и городу без районного деления.

Ф-ии специализированных инспекций МРУ сходны с теми, которые выполняют МИ на федур, осуществляющие НА н\п по отраслям эк. Специализированные инспекции МРУ функционируют в ряде регионов России. Их назначение — НА крупнейших н\п, функционирующих в отраслях эк и сферах д-ти, которые не охвачены на фед уровне. В зависимости от особенностей каждого субъекта РФ количество инспекций варьируется в широких пределах.

Внутреннее устройство базируется на типовой структуре по городу, району. Типовая структура н инспекции, в которой внутренние подразделения формируются исходя из их специализации на конкретных видах н работы, т.е. по функциональному принципу, стала возможной в результате компьютеризации н.о., применения других средств информатизации. Типовая структура устанавливает единые принципы и требования к организации внутреннего устройства инспекции независимо от ее местонахождения, устраняет дублирование в работе отдельных инспекторов, в итоге уменьшается нагрузка на одного н инспектора, определяемая числом н\п. Это позволяет укрупнить инспекции и сократить их количество. В 2001—2005 гг. были упразднены инспекции с численностью персонала менее 40, а затем и менее 70 человек. Слияние малочисленных инспекций ряда соседних районов позволило создать территориальные инспекции межрайонного уровня. Однако процесс укрупнения налоговых органов, их слияния привел к тому, что в ряде районных центров и городах налоговые инспекции были упразднены, в результате налоговые инспекции отдалились от н\п, в ряде случаев на значительные расстояния.

Для того чтобы не ухудшалось качество обслуживания н\п, приказом МНС России от 10 августа 2004 г. № САЭ-3- 27/468(а) установлено, что в случае, если н инспекции будут находиться на значительном отдалении от места нахождения н\п (при отсутствии регулярного ежедневного транспортного сообщения, при удаленности до 150 км), следует создавать ТОРМ(территориально обособленные рабочие места) в адм центрах муниципальных образований. Их назначение — работа должностных лиц н.о с н\п, информирование их о действующем н з-ве, предоставление н\п форм документов, необходимых для исчисления и уплаты н, прием н деклараций, б\о, выдача справок ЮЛ и ФЛ о состоянии расчетов с бюджетом по их письменным заявлениям.Однако анализ показывает, что функции ТОРМ ограничены главным образом получением заявлений от н\п и выдачей им справок о состоянии расчетов с бюджетом, а также приемом н отчетности. Принятые от н\п документы затем пересылаются в н инспекцию соответствующего района (города). Камеральные и выездные н проверки ТОРМ не проводят. Таким образом, по наиболее существенным вопросам н\п вынуждены обращаться в н инспекции, так как именно там принимаются решения по результатам как камеральных, так и выездных н проверок. Территориальная отдаленность инспекции от н\п, несомненно, отрицательно сказывается на качестве НА,- отдаляет реализацию задачи превращения н.о не только в сервисный центр обслуживания н\п, но и эффективный орган налогового контроля.

Ответственной за соблюдением налогового законодательства в России является налоговая инспекция. Типовое ведомство имеет разветвленную структуру, где каждый отдел решает свои задачи. Ответственными должностными лицами в налоговой являются инспекторы. С большинством сотрудников инспекции рядовой налогоплательщик не встречается и даже не знает, чем они занимаются. Попробуем разобраться, из каких подразделений состоит налоговая инспекция, и какие задачи она решает.

- 🏛 Структура налоговой инспекции

- ✅ Функции и задачи

- 👩💼 Полномочия инспекторов. Как и что они могут проверить

- Проверка юридических лиц

- Проверка физических лиц

- Ответственность за превышение полномочий

- 👩💻 Состав типовой инспекции. Спектр полномочий сотрудников наиболее крупных подразделений

- Отделы камеральных и выездных проверок

- Отдел по работе с налогоплательщиками

- Отдел по удержанию НДФЛ

- Отдел прочих налогов

- Отдел контроля за состоянием расчетов с бюджетом

- Отдел по досудебному и принудительному взысканию недоимки

- Отдел по банкротству

- Отдел персонала

- Юридический отдел

- ИТ-отдел

🏛 Структура налоговой инспекции

На основании п. 4 Положения о ФНС Постановления Правительства РФ №506 от 2004 г. в систему налоговых органов входят Федеральная налоговая служба (ФНС) и территориальные органы. Иерархия налоговой инспекции состоит из нескольких уровней: федеральный, муниципальный и местный.

В структуру ФНС входят:

- руководство ФНС;

- структурные подразделения;

- межрегиональные инспекции;

- управление ФНС по регионам.

На межрегиональном уровне в систему контроля входят межрегиональные инспекции по федеральным округам, по крупнейшим налогоплательщикам, по обработке данных, по ценообразованию и по камеральному контролю.

Типовая инспекция налоговой службы подотчетна ФНС. Инспекции бывают межрайонного и районного уровней. После реформирования системы организации налоговых служб многие районные инспекции упразднили и преобразовали в межрайонные инспекции (они распространяют свое действие на несколько районов в городе).

✅ Функции и задачи

Главные задачи налоговой инспекции – это контроль за правильностью исчисления, полнотой и своевременностью уплаты платежей и сборов в государственный бюджет, а также за соблюдением налогового законодательства (на основании п. 1 Положения о ФНС Постановления Правительства РФ №506 от 2004 года). Именно ФНС отвечает за формирование доходной части местного и федерального бюджетов, поэтому все выполняемые задачи, по сути, подчинены единой цели – увеличить эффективность сбора налогов для их дальнейшего поступления в бюджет.

Контролирующие функции налоговой инспекции распространяются одновременно на физических и юридических лиц. Эти задачи реализуются в одной инспекции, но в отдельные подразделения инспекции ФНС (ИФНС) обычно вынесены функции по регистрации ИП и юрлиц, а также работы с крупнейшими налогоплательщиками региона.

Главными задачами налоговой инспекции являются также разработка налоговой политики в целях своевременного поступления налогов и сборов в бюджет и валютный контроль (в пределах компетенции налогового органа часть этих полномочий передана, например, таможенной службе).

К целям работы налоговой инспекции относят:

- проведение налоговых проверок;

- учет за своевременной оплатой, начисление пени и штрафов на просроченные обязательства;

- контроль за денежными поступлениями, правильностью их исчисления;

- регистрация налоговых резидентов;

- контроль за производством табачной продукции и за применением контрольно-кассовой техники (ККТ);

- анализ предоставляемой налоговой отчетности.

Отдельные инспекции контролируют регистрацию юридических лиц и предпринимателей и проверяют ту информацию, которую они передают. При выявлении недостоверных сведений ФНС может отказать в регистрации.

Налоговая инспекция имеет следующие полномочия:

- контроль за соблюдением российского законодательства о налогах и сборах, правильность исчисления налогов и сборов;

- прием и ввод в базу данных бухгалтерской и налоговой отчетностей, их камеральная проверка;

- выездная проверка деятельности юрлиц;

- учет всех налогоплательщиков, ведение реестра юрлиц (ЕГРЮЛ), предпринимателей (ЕГРИП), реестра налогооблагаемых объектов;

- принятие решений об изменении сроков уплаты налогов и сборов;

- контроль за счетами налогоплательщиков, состоянием взаиморасчетов;

- утверждение налоговых уведомлений и форм требований об уплате налога;

- составление отчетности о работе инспекции;

- рассмотрение заявлений, предложений и жалоб налогоплательщиков;

- разработка предложений по совершенствованию работы налоговой службы.

Налоговые инспекторы также должны бесплатно консультировать налогоплательщиков и разъяснять им:

- порядок исчисления налогов и сборов;

- права и обязанности;

- порядок заполнения налоговой отчетности;

- полномочия налоговых органов.

В этих целях в инспекциях обычно организуют работу справочной службы и колл-центра.

Помимо взаимодействия с налогоплательщиками, налоговая инспекция решает и определенные внутренние задачи. Например, отчитывается перед руководством, ведет делопроизводство и осуществляет учет внутренней корреспонденции, ведет внутренний бухгалтерский учет, анализирует сведения, которые поступают в инспекцию из иных контролирующих органов, обеспечивает защиту внутренней документации и пр.

👩💼 Полномочия инспекторов. Как и что они могут проверить

Для выполнения своих функций представители налоговой инспекции имеют следующие права:

- контроль за налогоплательщиками;

- проведение камеральных и выездных налоговых проверок по утвержденному графику;

- расчет налога, который подлежит удержанию, а также предъявление налоговых требований.

Проверка юридических лиц

Первое направление для контроля – это юридические лица и индивидуальные предприниматели, которые работают в России. В ходе проверок компаний инспекторы вправе:

- вскрывать, опечатывать, обследовать торговые и производственные помещения;

- контролировать соблюдение порядка использования ККТ;

- изымать бухгалтерские документы, если есть риски их уничтожения;

- получать доступ к бухгалтерским программам налогоплательщиков;

- изымать у налогоплательщиков бумаги, свидетельствующие о нарушениях;

- проводить встречные проверки у контрагентов юрлица;

- приостанавливать действие выданной лицензии.

Налоговики могут привлекать экспертов и переводчиков для повышения эффективности налогового контроля, а также свидетелей.

Проверка физических лиц

Многие ошибочно полагают, что проверки со стороны налоговой службы могут затронуть только юридические лица. На самом деле это не так: налоговики контролируют работу граждан в том числе.

Наиболее пристально инспекторы отслеживают факты мошенничества при получении налоговых вычетов (например, предоставление подложных справок 2-НДФЛ или фиктивных договоров купли-продажи), а также факты незаконного предпринимательства (например, организация торговли или сдачи квартиры в аренду без уплаты налогов).

При проверках физических лиц инспекторы вправе:

- проверять представленные декларации по форме 3-НДФЛ;

- уточнять корректность уплаты и внесения налоговых платежей;

- проверять сомнительные поступления на счет (обычно речь идет о крупных неустановленных платежах);

- запрашивать необходимые разъяснения и документы;

- изымать свидетельства сокрытия доходов;

- вызывать граждан в инспекцию для дачи пояснений;

- осуществлять проверку сведений на факт достоверности и соответствия данных;

- начислять штрафы и пени;

- требовать предоставить подтверждающие документы.

В основном речь идет о камеральных проверках, выездные проверки в отношении рядовых граждан проводятся редко. Если в ходе проверки были выявлены нарушения, то инспекторы принимают меры для их устранения:

- выдвигают требования об уплате налогов;

- взыскивают недоплату и пени, а также штрафы;

- выносят решения о привлечении к ответственности при выявлении нарушений;

- предъявляют иски, связанные с налогообложением, в соответствующие суды;

- накладывают арест на имущество неплательщиков;

- приостанавливают операции по банковским счетам налогоплательщиков или накладывают арест на них;

- реализуют принудительное исполнение обязательств.

Ответственность за превышение полномочий

Несмотря на то что сотрудники ФНС наделены широкими правами, они не должны переступать черту закона. При исполнении своих полномочий налоговые инспекторы не вправе превышать свои полномочия и нарушать принцип свободы предпринимательской активности. В частности, нарушать процедуру сбора доказательной базы, использовать полномочия в целях, противоречащих закону.

За превышение полномочий инспектора могут привлечь к уголовной ответственности по ст. 330 Уголовного кодекса «Самоуправство», а также ст. 285 Уголовного кодекса «Злоупотребление должностными полномочиями», если в действиях должностного лица обнаружен корыстный интерес.

👩💻 Состав типовой инспекции. Спектр полномочий сотрудников наиболее крупных подразделений

Основными тенденциями последних лет в части организации работы налоговых инспекций является сокращение числа подразделений (укрупнение инспекций), а также сокращение численности персонала.

Последний тренд обусловлен ростом автоматизации в части сдачи формирования и сдачи отчетности. Внедрение электронного документооборота сделало возможной сдачу всей необходимой отчетности без личного посещения инспекции. Ошибки в отчетности налогоплательщики могут проконтролировать еще на этапе отправки отчетности, что сокращает объем работы по контролю и проверке со стороны инспекторов.

В состав типовой инспекции входят следующие подразделения:

- Руководство инспекцией: начальник и его заместители.

- Отдел планирования налоговых проверок.

- Отдел выездных проверок юрлиц.

- Отдел камеральных проверок юрлиц.

- Отдел по работе с налогоплательщиками.

- Подразделение по учету отчетности и анализу.

- Отдел проверки корректности удержания НДФЛ у физлиц и администрирования страховых взносов.

- Отдел досудебного урегулирования судебных споров.

- Отдел по взысканию недоимки в принудительном порядке.

- Юридический отдел.

- Отдел обеспечения процедуры банкротства.

- Отдел по организации учета налогоплательщиков.

- Отдел безопасности (оперативного контроля).

- Кадровый отдел.

- Отдел информационного обеспечения и информационной безопасности, по внедрению АИС «Налог».

- Отдел финансового и хозяйственного обеспечения.

- Аналитическо-контрольный отдел.

- Отдел расчетов с бюджетом.

Все указанные подразделения решают как общие для всех инспекторов, так и специфические задачи. Приведенная структура является необязательной и на практике количество отделов может быть сокращено.

Ниже рассмотрим, чем занимаются наиболее крупные подразделения в ИФНС.

Отделы камеральных и выездных проверок

Вначале налоговые проверки планируются специальным отделом, а затем реализацией этого плана занимаются отделы проверок.

Спектр полномочий отдела выездных проверок понятен исходя из названия подразделения. Отдел выезжает на предприятия для проведения проверок на предмет правильности исчисления налогов и других обязательных платежей, выявления правонарушений и сбора доказательной базы. Правонарушения выявляются на основании анализа документов и осмотра помещений налогоплательщика.

В большинстве случаев такие нарушения находятся, и тогда инспекторы разрабатывают требования об уплате недоимки и штрафных санкций либо (в редких случаях) – материалы на возврат переплаты на предприятие. Если проступок предполагает уголовную ответственность, то материалы передаются в правоохранительные органы. Также отдел выездных проверок может принять решение о признании регистрации компании недействительной.

В задачи отдела камеральных проверок входит контроль за соблюдением налогового законодательства без выезда на территорию налогоплательщика. Именно в этом отделе проверяют поступившую отчетность от юридических лиц и ИП. Анализ проводится непосредственно на рабочем месте налоговиков в отношении представленных:

- бухгалтерских отчетов;

- налоговых деклараций;

- подтверждающих корректность начисления налогов документов.

Так же, как и отдел выездных проверок, это подразделение при обнаружении доказательств налоговых правонарушений готовит требования о взыскании недоплаты с налогоплательщиков, штрафов и пени. О выявленных нарушениях инспекторы вправе сообщить в правоохранительные органы, что может лечь в основу уголовных дел.

Отдел по работе с налогоплательщиками

Отдел по работе с налогоплательщиками занимается взаимодействием с физлицами, юрлицами и ИП. Он принимает налоговые декларации и документы, ведет разъяснительную и справочную работу среди налогоплательщиков.

Отдел следит за корректностью уплаты НДФЛ в бюджет, налога с продаж, НДС, а также налогов во внебюджетные фонды (ПФР, ФСС). В этих целях контролируется работа физических и юридических лиц – насколько достоверно сведения об указанных налогах представлены в сданных ими декларациях и расчетах, и корректно ли рассчитан налог.

По результатам проверки рассылаются требования об уплате налога, и принимается решение о передаче материалов правоохранительным органам. Также отдел проверяет декларации о доходах и имуществе госслужащих.

Отдел по удержанию НДФЛ

Отдел по удержанию НДФЛ контролирует уплату данного налога со стороны налоговых агентов (в большинство случаев – работодателей), а также своевременность сдачи ими отчетности по работникам. В этих целях подразделение ведет учет налоговых агентов, занимается камеральными и налоговыми проверками, а также собирает доказательства налоговых нарушений.

Отдел прочих налогов

Отделение прочих налогов контролирует законодательство о налоге на имущество физлиц, земельного налога, уплату госпошлин физлицами (например, при вступлении в наследство) и пр. Иногда отдельно функционирует отдел по имущественному налогу, так как он должен контролировать достаточно широкий круг налогоплательщиков. В указанных целях подразделение контролирует своевременность перечисления налогов, ведет учет налоговых объектов и рассылает собственникам имущества уведомления и квитанции для уплаты налогов.

Получил судебный приказ мирового судьи, который рассмотрел заявление МРИ ФНС №8 по КК о взыскании с должника (меня) на основании ст. 388 НК РФ. Руководствуясь ст.ст. 122, 126, 127 ГПК РФ, мировой судья ПОСТАНОВИЛ: взыскать с (меня) задолженности по налогу на имущество в доход государства в размере 4779,48 рублей. Мамой клянусь, нет у меня земельного участка, и ничего вообще в том районе! Что делать в таком спокойном состоянии юридически? (хоть бы написали, чем я владею!)

Судья апелляционной инстанции на первом заседании разнес в пух и прах ответчика (МРИ ФНС России №1 по Республике Дагестан) за неправомерное сокращение штатов, в частности меня, но вместо того, чтобы вынести окончательное решение нашли повод для переноса на через день (протоколы комиссии по сокращению штатов, которые на первой инстанции не были представлены и не были изучены). На втором заседании мнение судьи изменилось на совершенно противоположное, хотя протоколы комиссии были вручены во время второй заседании и естественно не были изучены. В итоге, вынесли определение отменяющее решение первой инстанции, но (это самое главное) в своем определении и в протоколах судебного заседания не отражены результаты первого заседания, причины переноса и т.д. . то есть суд начался со второго заседания и закончился. Складывается такое мнение, что все это сделано умышленно. Как в таких случаях быть? Где найти протоколы первого заседания?

Меня зовут Александр. У меня к Вам вопрос такой: Я являюсь ИП с 1998 г. В настоящий момент мой долг перед МРИ ФНС составляет почти 1 900 000 рублей. 17 декабря 2008 г. я подал в арбитражный суд заявление о признании меня банкротом. Суд мое заявление принял 22 декабря 2008 г. и в этот же день введена процедура наблюдения. В середине января суд вынес определение об утверждении временного управляющего. 30 декабря 2008 г. вступил в силу «Закон о внесении дополнений и изменений в «Закон о банкротстве». Если мое заявлении принято судом до вступления в силу нового Закона, то и дело мое подпадает под действие старого Закона? Я правильно понимаю? А арбитражный управляющий говорит, что наблюдение будет идти по старому Закону, а вот конкурсное производство-уже по новому, где сумма вознаграждения составляет не 10000 рублей, а 30000 рублей в месяц, что для меня невозможно. Скажите, пожалуйста, может ли быть такое-чтобы одна половина дела подпадала под действие одного закона, а вторая половина-под действие другого? Заранее Вам благодарен. Всего Вам доброго!

НАЛОГОВАЯ АМНИСТИЯ, ТЯЖБЫ С НАЛОГОВИКАМИ,

В июле 2018 в адрес налоговой было отправлено заявление о списании недоимки за 2011-12 гг. по налоговой амнистии по ст.12 п.2. 436-ФЗ. Налоговая отказала и сейчас после всех судебных тяжб в списании недоимки сославшись на то, что недоимка была выявлена ими в марте 2015 г., что было отражено в их Решении от 30.03.2015 г., следовательно ИП и сейчас не подпадает по их мнению под 436-ФЗ, говорящий о образовании сформированной недоимки до 01.01.2015 г. Однако, по мнению ВС РФ в определении от от 07.09.2018 N 304-КГ 18-12738,

Верх суд указывает на то обстоятельство, что доначисления произведены на основании налоговой проверки, решение по результатам которой вступило в законную силу после 01.01.2015 г.,не может рассматриваться в качестве основания неприменения вышеуказанного Закона, поскольку образование недоимки не зависит от момента ее обнаружения. Отсюда вопрос:

ИП закрыто в ноябре 2018 г. Куда теперь обращаться бывшему уже ИП: в арбитраж или в суд общей юрисдикции?

Предполагаю, что в арбитраж, т.к. подсудность в таком случае идет от деятельности, в рамках которой ИП судился МРИ ФНС, и закрытие ИП никак не влияет на изменение подсудности в сторону суда общей юрисдикции. И если это так и есть, то достаточно будет следующих документов в арбитраж:

1. Заявление в арбитраж от физ лица (бывшего ИП) в трех экземплярах: себе, в адрес ИФНС и арбитража;

2. Копия заявления в ИФНС по поводу вопроса списания;

3. Квиток уведомления об отправке заявления ИФНС, как заинтересованному лицу данного дела;

4. Квитанция об уплаченной госпошлине.

В общем вопрос двойной: чья подсудность и если все же арбитража, то достаточно ли этих четырех документов для обращения в суд? Спасибо.

Ситуация: жена покупала товары в Китае через Интернет Для себя. Потом для своих знакомых, т.н. совместные покупки. В декабре 2013 прекратила этим заниматься, а группу В контакте, посвященную этим покупкам передала подруге. Сейчас подруга пишет, что ей пришла повестка-напоминание о неуплате налогов за совместные покупки на специализированных сайтах за 2013.

Вот текст повестки:

Уведомление на обязательное декларирование: МРИ ФНС России №10 по Моск. области напоминает, что если Вы в 2013 году получили доход от совместной закупки товаров на специализированном сайте, тогда в этом случае следует с суммы полученного дохода уплатить НДФЛ в бюджет. Объектов налогообложения по НДФЛ согласно ст.209 НК РФ является доход полученный налогоплательщиком (физическим лицом). При этом пп.2 п.1 ст.228 и п.1 ст.229 НК РФ установлено, что физические лица, получающие доход от продажи имущества, принадлежащего этим лицам на праве собственности и имущественных прав, за исключением случаев, когда такие доходы не подлежат налогообложению, обязаны самостоятельно исчислить НДФЛ с таких доходов и представить в налоговый орган по месту своего учета соответствующую налоговую декларацию по форме 3 НДФЛ.

Поискал в интернете, нашел ПИСЬМО от 7 июня 2013 г. N АС-3-2/2057@О СОВМЕСТНЫХ ПОКУПКАХ.

Неясно, как поступать и чем это чревато.

Пишут, что налоги составляют 10% с ДОХОДА.

И что под доходом признают все деньги которые поступали на карту и в электронные кошельки, если не будет доказано иное.

Итак, еще раз: сейчас никакой деятельности жена не ведет, последние покупки были перед Новым Годом.

В течении 2013 к нам пришло около 50 посылок.

Повестку нам еще никто не приносил, но подруга еще не ходила в налоговую. Возможно, что после посещения ею налоговой, повестку принесут и нам.

Я вижу три варианта нашего поведения:

1. Сидеть и боятся (еще одна проблема в том, что жена прописана у родителей, и мы о повестке можем и не узнать).

Боюсь, в результате могут арестовать мою карту (часть денег была перечислена на нее).

2. Пойти подать декларацию и показать там некоторую часть дохода (чтобы отстали).

Боюсь, что это может послужить основанием для дополнительной проверки.

3. Ой, закончились варианты.

Вопрос в том, насколько это опасно, т.е. 10% от ДОХОДА - это весьма крупные деньги.

Вместе с моей работой это не более 700 тыс. руб. в год.

Вообще, как можно узнать, приходили ли повестки, чтобы не вызвать дополнительных подозрений?

Я приобрела у ИП “Фроловой Э.В. в рассрочку норковую шубу за 125000-00 рублей. Спустя 1.5 месяца на правой полочке в области груди появилась залысина. Я обратилась в магазин, меня успокоили, сказали не переживайте у нас есть хороший скорняк, мы все сделаем. Отдала шубу в магазин, где ее переделывали я не знаю. В резул. Ьтате двух переделок ее обузили в области груди, из-за этого она разорвалась. ИП “Фролова” не признает факт переделок. Хотя в ее договоре купли-продажи есть пункты:

1.5.1.2. Безвозмездного устранения недостатков после извещения Продавца Покупателем.

2. В магазине я написала заявление, где описан факт переделок. Это заявление подписано самой Фроловой Э.В..

3. Есть письмо от Фроловой, где она пишет “В день обращения с претензией я предлагала Вам услугу по устранению этого несущественного дефекта силами наших профессиональных мастеров”.

4. Есть видеосъемка, Первого канала телевидения, где факт переделок заместитель Фроловой Э.В. и продавец не отрицают, также они подтверждают, что шуба произведена в Китае.

5. Есть свидетели переделок.

Шуба как потом оказалось в ходе судебных разбирательств, с производственным браком, который был до передачи ее мне.

1. Есть судебная экспертиза, где четко написано, что мне продали шубу с производственным браком.

Судебную экспертизу назначила сама судья Вишневская и сама же ее потом по непонятным причинам игнорировала, когда выносила свое беззаконное решение, которое полностью противоречит Закону “Защиты прав потребителей”, такое впечатление, что она его даже в руки не брала.

Факты переделок на которые есть доказательства также Вишневской во внимание не были взяты, как будто их вообще нет. Возникает вопрос квалификации Вишневской, как она может судить не по закону, или он для нее не писан, и если она судья, то ей все дозволено.

Судьей Вишневской полностью нарушены Законы, которые можно долго перечислять.

В Московском областном суде моему адвокату даже рот не дали открыть,

адвокат Фроловой после заседания почему то вдруг извинился, возникает вопрос за что, если бы они были правы, наверное он бы не извинялся.

А дальше в наших “Справедливых” судах пошло как по накатанному.

Разбираться никто не хочет, дело наверное даже в руки никто не берет, идут одни отписки, так работают наши суды.

2. Есть накладные Китайской фирмы “Ариана Трейдинг ЛТД”.

На первом судебном заседании Фролова и ее продавец утверждали, что шуба марки “Манакас” производство Германия, но затем документы были предоставлены Китайской фирмы.

Юридический адрес фирмы ООО “Эллада” по данным МРИ ФНС № 20 по Московской области – г. Реутов ул..Ленина д.4, контракт на поставку шуб заключен с ООО “Эллада” находящийся по адресу – г. Железнодорожный ул. Советская д.18 и договор купли-продажи между ООО “Эллада” и ИП”Фролова Э.В.” так же юридический адрес – г. Железнодорожный ул..Советская д.18.

ИП”Фролова и ООО “Эллада” являются взаимозависимыми лицами т.к. Фролова в ООО “Эллада” является учредителем, из чего следует, что меховые изделия ИП покупает сама у себя, следовательно ей не кому возвращать мою некачественную шубу т.к. у нее нет поставщика, она слетала в Китай, закупила дешевые подделки и продает их под марку известных фирм.

В резул. Ьтате я осталась с разорванной шубой, из-за их переделок, с производственным браком и китайской подделкой, да еще за все это удовольствие я должна заплатить Фроловой 30000-00 (Тридцать тысяч руб.)

Фролова Э.В. и дальше продолжает обманывать покупателей продавая Китайские подделки за товар известных фирм, т.к.у нее меховой бизнес и есть деньги и связи, то она может себе позволить дурить людей и дальше.

С 22.10.2001 г. по 16.07.2002 я (Кузнецов Г.И.) являлся учредителем и по совместительству руководителем Общества с ограниченной ответственностью ГАРАНТ-К°.

16.07.2002 года я продал вышеуказанную организацию (100% своей доли) и уступил обязанности руководства Тимченко Александру Станиславовичу. (Копии договора купли-продажи, решение участника №2 (Кузнецова Г.И.) об уступки своей доли в Уставном капитале компании, Решение учредителя №1 (Тимченко А.С.) об изменении почтового адреса организации, о возложении на себя функций руководства, приказ ООО ГАРАНТ-К° о вступлении в должность директора Тимченко А.С и др. копии подтверждающих мои слова документов прилагаю).

16.07.2013 года мне пришло заказное письмо от Мирового судьи Судебного участка №5 (адрес: 214000, г.Смоленск, ул. Б.Советская, д.18/18) с целью явиться в судебное заседание по рассмотрению дела об административном правонарушении по статье 15.33 ч.2 КоАП РФ. Позвонив исполнителю, я выяснил, что в Пенсионном фонде РФ (по данным ЕГРЮЛ) я до сих пор числюсь руководителем Общества с ограниченной ответственностью ГАРАНТ-К°. Обратился в налоговую службу, со слов исполнителя по данным ЕГРН я уже не являюсь руководителем с 16.07.2002 года. Более того, Тимченко А.С., будучи вступившим в свои обязанности руководителя данной организации, начиная с 16.07.2002 года неоднократно предоставлял от этой организации ООО ГАРАНТ-К° документы, декларации, заявления за его подписью в ИФНС России по Ленинскому району г. Смоленска, и они были успешно приняты инспекторами безо всяких претензий.

Однако, так как Тимченко А.С. в пятидневный срок не предоставил заполненную 14-ю форму, в налоговой инспекции не могут внести изменения в базу данных ЕГРЮЛ, на основании которой меня и вызывают в судебное заседание. Обращаю Ваше внимание, что Инспекция по Ленинскому району также никаких действий по факту не представления необходимой по законодательству формы 14 не предприняла. Как оказалось, Тимченко А. С. мои слова подтвердить не сможет, в связи с тем, что 08.05.2008 он умер. Неоднократная просьба разобраться в сложившейся ситуации и внести изменения в базу ЕГРЮЛ или признать вышеуказанное ЮЛ недействительным, так как с 2002 года я не имею никакого отношения к ООО ГАРАНТ-К° (о чем свидетельствуют копии приложенных мною документов), а настоящий директор и учредитель организации добровольно ликвидировать фирму не может, (в связи со смертью, а наследники в наследство не вступили), ни к чему не привели. Представители Пенсионного фонда аннулировать задолженность не могут, так как по данным регистрирующего органа я являюсь и директором и учредителем (однако, пока был жив действительный директор и учредитель все документы о задолженности присылали ему!). Представители же налогового органа предлагают мне текущей датой заполнить форму № Р 14001 и оплатить все существующие задолженности за умершего правообладателя. Хотя по закону 129-ФЗ ст 9, п 1.3. эта форма представляется заявителем или уполномоченным нотариально заверенным представителем, которым я никаким образом не являюсь и являться не могу (есть копии документов о том, что все права на фирму я ему передал и руководство и учредительство он принимает на себя).

Однако, из-за сложившихся в базах данных налоговой путаницы, мне приходится тратить свое время и деньги на доказательства того, чего я доказывать не должен. Устное и письменное обращение в Пенсионный Фонд России и МРИ ФНС России №5 по Смоленской области, УФНС России по Смоленской области никаких результатов не дало. Вынужден был обратиться в суд. В суде мне также (представители налогового органа) предлагают оплатить задолженность и представить форму. Что мне необходимо предпринять? И законно ли это?

Вот что меня интересует мы с отцом хотим продать квартиру она приобреталась в браке мать в Москве она согласно но вместо согласия прислала на меня я её сын доверенность вот как в ней написано номер серия

город Химки московской областии

пятого октября две тысячи одиннадцатого года я гр ФИО 07 января 1965 года рождения место рождения гражданство, пол, паспортные данные, уполномочиваю гр моё ФИО 24 февраля 1989 года рождения гражданство, пол, паспортные данные продать за цену и на условиях по своему усмотрениюпринадлежащию мне 1/2 (одну вторую) долю в праве общей долевой собственности на квартиру находящийся по адресу адрес для чего предоставляю право представлять и получать необходимые справки удостоверения и документы во всех организациях и учреждениях в том числе во всех необходимых государственных административных и иных органах учреждениях и организациях самарской областии в том числе администрации и ее структурах подразделениях отдел по приватизации БТИ МРИ ФНС ЖЭК РЭУ ДЕЗ паспортном столе.

ЕИРЦи иных жилищно-эксплуатационных организациях нотариальной канторе архивах органах осуществляющих государственную регистрацию прав на недвижимое имущество и сделок с ним управлении федеральной службы регистрации кадастра и картографиии по самарской областии в случае необходимости получать дубликаты правоустанавливающих документов с правом получения повторных документов во всех отделах органов записи актов гражданского состояния с правом заполнять подписывать и подавать в органы государственной регистрации декларации об объектах недвижимого имущества подписать договор купли продажи передаточный акт с правом заключения и подписания на условиях по своему усмотрению соглашения (договора) о задатке предварительного договора с передачей аванса с правом получения причитающегося мне аванса или задатка получить следуемые мне деньги зарегистрировать договор купли-продажи и переход права общей долевой собственности в управлении федеральной службы государственной регистрации кадастра и картографии по самарской областии с правом подачи заявления о приостановлении государственной регистрации получения уведомления о приостановлении государственной регистрации сообщения об отказе в государственной регистрации внесения изменений в записи ЕГРП внесения изменений в документы с правом оплаты тарифов сборов пошлин с правом получения всех необходимых зарегистрированных документов делать от моего имени заявление с правом подачи заявления об исправлении технических ошибок расписываться за меня и совершать все действия связанные с выполнением этого поручения доверенность выдана сроком на один год полномочия по настоящей доверенности не могут быть переданы другим лицам смысл и значение доверенности её юридические последствия а также содержание статей 185-189 гражданского кодекса российской федерации мне разъяснены и соответствуют моим намерениям настоящая доверенность составлена в двух экземплярах один из которых хранится в делах нотариуса Химкинского нотариального округа московской областии (ФИО нотариуса). по адресу (адрес) другой выдан (ФИО матери) содержание настоящей доверенности прочитано мной лично и зачитано мне в слух доверитель (ФИО матери) город Химки московской областии пятого октября две тысячи одиннадцатого года настоящая доверенность удостоверена мной (ФИО нотариуса) нотариусом Химкинского нотариального округа московской области доверенность подписана гр (ФИО матери) в моём присутствии личность её установлена дееспособность проверена зарегистрировано в реестре за № ?-?-? печать роспись нотариуса.

Ответственной за соблюдением налогового законодательства в России является налоговая инспекция. Типовое ведомство имеет разветвленную структуру, где каждый отдел решает свои задачи. Ответственными должностными лицами в налоговой являются инспекторы. С большинством сотрудников инспекции рядовой налогоплательщик не встречается и даже не знает, чем они занимаются. Попробуем разобраться, из каких подразделений состоит налоговая инспекция, и какие задачи она решает.

- 🏛 Структура налоговой инспекции

- ✅ Функции и задачи

- 👩💼 Полномочия инспекторов. Как и что они могут проверить

- Проверка юридических лиц

- Проверка физических лиц

- Ответственность за превышение полномочий

- 👩💻 Состав типовой инспекции. Спектр полномочий сотрудников наиболее крупных подразделений

- Отделы камеральных и выездных проверок

- Отдел по работе с налогоплательщиками

- Отдел по удержанию НДФЛ

- Отдел прочих налогов

- Отдел контроля за состоянием расчетов с бюджетом

- Отдел по досудебному и принудительному взысканию недоимки

- Отдел по банкротству

- Отдел персонала

- Юридический отдел

- ИТ-отдел

🏛 Структура налоговой инспекции

На основании п. 4 Положения о ФНС Постановления Правительства РФ №506 от 2004 г. в систему налоговых органов входят Федеральная налоговая служба (ФНС) и территориальные органы. Иерархия налоговой инспекции состоит из нескольких уровней: федеральный, муниципальный и местный.

В структуру ФНС входят:

- руководство ФНС;

- структурные подразделения;

- межрегиональные инспекции;

- управление ФНС по регионам.

На межрегиональном уровне в систему контроля входят межрегиональные инспекции по федеральным округам, по крупнейшим налогоплательщикам, по обработке данных, по ценообразованию и по камеральному контролю.

Типовая инспекция налоговой службы подотчетна ФНС. Инспекции бывают межрайонного и районного уровней. После реформирования системы организации налоговых служб многие районные инспекции упразднили и преобразовали в межрайонные инспекции (они распространяют свое действие на несколько районов в городе).

✅ Функции и задачи

Главные задачи налоговой инспекции – это контроль за правильностью исчисления, полнотой и своевременностью уплаты платежей и сборов в государственный бюджет, а также за соблюдением налогового законодательства (на основании п. 1 Положения о ФНС Постановления Правительства РФ №506 от 2004 года). Именно ФНС отвечает за формирование доходной части местного и федерального бюджетов, поэтому все выполняемые задачи, по сути, подчинены единой цели – увеличить эффективность сбора налогов для их дальнейшего поступления в бюджет.

Контролирующие функции налоговой инспекции распространяются одновременно на физических и юридических лиц. Эти задачи реализуются в одной инспекции, но в отдельные подразделения инспекции ФНС (ИФНС) обычно вынесены функции по регистрации ИП и юрлиц, а также работы с крупнейшими налогоплательщиками региона.

Главными задачами налоговой инспекции являются также разработка налоговой политики в целях своевременного поступления налогов и сборов в бюджет и валютный контроль (в пределах компетенции налогового органа часть этих полномочий передана, например, таможенной службе).

К целям работы налоговой инспекции относят:

- проведение налоговых проверок;

- учет за своевременной оплатой, начисление пени и штрафов на просроченные обязательства;

- контроль за денежными поступлениями, правильностью их исчисления;

- регистрация налоговых резидентов;

- контроль за производством табачной продукции и за применением контрольно-кассовой техники (ККТ);

- анализ предоставляемой налоговой отчетности.

Отдельные инспекции контролируют регистрацию юридических лиц и предпринимателей и проверяют ту информацию, которую они передают. При выявлении недостоверных сведений ФНС может отказать в регистрации.

Налоговая инспекция имеет следующие полномочия:

- контроль за соблюдением российского законодательства о налогах и сборах, правильность исчисления налогов и сборов;

- прием и ввод в базу данных бухгалтерской и налоговой отчетностей, их камеральная проверка;

- выездная проверка деятельности юрлиц;

- учет всех налогоплательщиков, ведение реестра юрлиц (ЕГРЮЛ), предпринимателей (ЕГРИП), реестра налогооблагаемых объектов;

- принятие решений об изменении сроков уплаты налогов и сборов;

- контроль за счетами налогоплательщиков, состоянием взаиморасчетов;

- утверждение налоговых уведомлений и форм требований об уплате налога;

- составление отчетности о работе инспекции;

- рассмотрение заявлений, предложений и жалоб налогоплательщиков;

- разработка предложений по совершенствованию работы налоговой службы.

Налоговые инспекторы также должны бесплатно консультировать налогоплательщиков и разъяснять им:

- порядок исчисления налогов и сборов;

- права и обязанности;

- порядок заполнения налоговой отчетности;

- полномочия налоговых органов.

В этих целях в инспекциях обычно организуют работу справочной службы и колл-центра.

Помимо взаимодействия с налогоплательщиками, налоговая инспекция решает и определенные внутренние задачи. Например, отчитывается перед руководством, ведет делопроизводство и осуществляет учет внутренней корреспонденции, ведет внутренний бухгалтерский учет, анализирует сведения, которые поступают в инспекцию из иных контролирующих органов, обеспечивает защиту внутренней документации и пр.

👩💼 Полномочия инспекторов. Как и что они могут проверить

Для выполнения своих функций представители налоговой инспекции имеют следующие права:

- контроль за налогоплательщиками;

- проведение камеральных и выездных налоговых проверок по утвержденному графику;

- расчет налога, который подлежит удержанию, а также предъявление налоговых требований.

Проверка юридических лиц

Первое направление для контроля – это юридические лица и индивидуальные предприниматели, которые работают в России. В ходе проверок компаний инспекторы вправе:

- вскрывать, опечатывать, обследовать торговые и производственные помещения;

- контролировать соблюдение порядка использования ККТ;

- изымать бухгалтерские документы, если есть риски их уничтожения;

- получать доступ к бухгалтерским программам налогоплательщиков;

- изымать у налогоплательщиков бумаги, свидетельствующие о нарушениях;

- проводить встречные проверки у контрагентов юрлица;

- приостанавливать действие выданной лицензии.

Налоговики могут привлекать экспертов и переводчиков для повышения эффективности налогового контроля, а также свидетелей.

Проверка физических лиц

Многие ошибочно полагают, что проверки со стороны налоговой службы могут затронуть только юридические лица. На самом деле это не так: налоговики контролируют работу граждан в том числе.

Наиболее пристально инспекторы отслеживают факты мошенничества при получении налоговых вычетов (например, предоставление подложных справок 2-НДФЛ или фиктивных договоров купли-продажи), а также факты незаконного предпринимательства (например, организация торговли или сдачи квартиры в аренду без уплаты налогов).

При проверках физических лиц инспекторы вправе:

- проверять представленные декларации по форме 3-НДФЛ;

- уточнять корректность уплаты и внесения налоговых платежей;

- проверять сомнительные поступления на счет (обычно речь идет о крупных неустановленных платежах);

- запрашивать необходимые разъяснения и документы;

- изымать свидетельства сокрытия доходов;

- вызывать граждан в инспекцию для дачи пояснений;

- осуществлять проверку сведений на факт достоверности и соответствия данных;

- начислять штрафы и пени;

- требовать предоставить подтверждающие документы.

В основном речь идет о камеральных проверках, выездные проверки в отношении рядовых граждан проводятся редко. Если в ходе проверки были выявлены нарушения, то инспекторы принимают меры для их устранения:

- выдвигают требования об уплате налогов;

- взыскивают недоплату и пени, а также штрафы;

- выносят решения о привлечении к ответственности при выявлении нарушений;

- предъявляют иски, связанные с налогообложением, в соответствующие суды;

- накладывают арест на имущество неплательщиков;

- приостанавливают операции по банковским счетам налогоплательщиков или накладывают арест на них;

- реализуют принудительное исполнение обязательств.

Ответственность за превышение полномочий

Несмотря на то что сотрудники ФНС наделены широкими правами, они не должны переступать черту закона. При исполнении своих полномочий налоговые инспекторы не вправе превышать свои полномочия и нарушать принцип свободы предпринимательской активности. В частности, нарушать процедуру сбора доказательной базы, использовать полномочия в целях, противоречащих закону.

За превышение полномочий инспектора могут привлечь к уголовной ответственности по ст. 330 Уголовного кодекса «Самоуправство», а также ст. 285 Уголовного кодекса «Злоупотребление должностными полномочиями», если в действиях должностного лица обнаружен корыстный интерес.

👩💻 Состав типовой инспекции. Спектр полномочий сотрудников наиболее крупных подразделений

Основными тенденциями последних лет в части организации работы налоговых инспекций является сокращение числа подразделений (укрупнение инспекций), а также сокращение численности персонала.

Последний тренд обусловлен ростом автоматизации в части сдачи формирования и сдачи отчетности. Внедрение электронного документооборота сделало возможной сдачу всей необходимой отчетности без личного посещения инспекции. Ошибки в отчетности налогоплательщики могут проконтролировать еще на этапе отправки отчетности, что сокращает объем работы по контролю и проверке со стороны инспекторов.

В состав типовой инспекции входят следующие подразделения:

- Руководство инспекцией: начальник и его заместители.

- Отдел планирования налоговых проверок.

- Отдел выездных проверок юрлиц.

- Отдел камеральных проверок юрлиц.

- Отдел по работе с налогоплательщиками.

- Подразделение по учету отчетности и анализу.

- Отдел проверки корректности удержания НДФЛ у физлиц и администрирования страховых взносов.

- Отдел досудебного урегулирования судебных споров.

- Отдел по взысканию недоимки в принудительном порядке.

- Юридический отдел.

- Отдел обеспечения процедуры банкротства.

- Отдел по организации учета налогоплательщиков.

- Отдел безопасности (оперативного контроля).

- Кадровый отдел.

- Отдел информационного обеспечения и информационной безопасности, по внедрению АИС «Налог».

- Отдел финансового и хозяйственного обеспечения.

- Аналитическо-контрольный отдел.

- Отдел расчетов с бюджетом.

Все указанные подразделения решают как общие для всех инспекторов, так и специфические задачи. Приведенная структура является необязательной и на практике количество отделов может быть сокращено.

Ниже рассмотрим, чем занимаются наиболее крупные подразделения в ИФНС.

Отделы камеральных и выездных проверок

Вначале налоговые проверки планируются специальным отделом, а затем реализацией этого плана занимаются отделы проверок.

Спектр полномочий отдела выездных проверок понятен исходя из названия подразделения. Отдел выезжает на предприятия для проведения проверок на предмет правильности исчисления налогов и других обязательных платежей, выявления правонарушений и сбора доказательной базы. Правонарушения выявляются на основании анализа документов и осмотра помещений налогоплательщика.

В большинстве случаев такие нарушения находятся, и тогда инспекторы разрабатывают требования об уплате недоимки и штрафных санкций либо (в редких случаях) – материалы на возврат переплаты на предприятие. Если проступок предполагает уголовную ответственность, то материалы передаются в правоохранительные органы. Также отдел выездных проверок может принять решение о признании регистрации компании недействительной.

В задачи отдела камеральных проверок входит контроль за соблюдением налогового законодательства без выезда на территорию налогоплательщика. Именно в этом отделе проверяют поступившую отчетность от юридических лиц и ИП. Анализ проводится непосредственно на рабочем месте налоговиков в отношении представленных:

- бухгалтерских отчетов;

- налоговых деклараций;

- подтверждающих корректность начисления налогов документов.

Так же, как и отдел выездных проверок, это подразделение при обнаружении доказательств налоговых правонарушений готовит требования о взыскании недоплаты с налогоплательщиков, штрафов и пени. О выявленных нарушениях инспекторы вправе сообщить в правоохранительные органы, что может лечь в основу уголовных дел.

Отдел по работе с налогоплательщиками

Отдел по работе с налогоплательщиками занимается взаимодействием с физлицами, юрлицами и ИП. Он принимает налоговые декларации и документы, ведет разъяснительную и справочную работу среди налогоплательщиков.

Отдел следит за корректностью уплаты НДФЛ в бюджет, налога с продаж, НДС, а также налогов во внебюджетные фонды (ПФР, ФСС). В этих целях контролируется работа физических и юридических лиц – насколько достоверно сведения об указанных налогах представлены в сданных ими декларациях и расчетах, и корректно ли рассчитан налог.

По результатам проверки рассылаются требования об уплате налога, и принимается решение о передаче материалов правоохранительным органам. Также отдел проверяет декларации о доходах и имуществе госслужащих.

Отдел по удержанию НДФЛ

Отдел по удержанию НДФЛ контролирует уплату данного налога со стороны налоговых агентов (в большинство случаев – работодателей), а также своевременность сдачи ими отчетности по работникам. В этих целях подразделение ведет учет налоговых агентов, занимается камеральными и налоговыми проверками, а также собирает доказательства налоговых нарушений.

Отдел прочих налогов

Отделение прочих налогов контролирует законодательство о налоге на имущество физлиц, земельного налога, уплату госпошлин физлицами (например, при вступлении в наследство) и пр. Иногда отдельно функционирует отдел по имущественному налогу, так как он должен контролировать достаточно широкий круг налогоплательщиков. В указанных целях подразделение контролирует своевременность перечисления налогов, ведет учет налоговых объектов и рассылает собственникам имущества уведомления и квитанции для уплаты налогов.

Новый налоговый режим НПД, введенный с 1 января 2019 года в качестве эксперимента в 4 регионах России, заставил выйти из тени фрилансеров, самозанятых граждан, арендодателей, людей, работающих неофициально и получающих зарплату в конвертах. К тому же эта налоговая система оказалась привлекательной для индивидуальных предпринимателей. Ведь она освобождает от необходимости сдавать отчетность, уплачивать обременительные страховые взносы во внебюджетные фонды и снижает налоговую ставку до 4-6%, что позволяет повысить прибыльность малого бизнеса. Если эксперимент окажется удачным, то новая система будет запущена на территории всей России. Именно поэтому стоит заранее подготовиться к грядущим нововведениям и знать все, что нас ждет впереди.

Читайте статью далее и вы узнаете:

- что это;

- для кого подходит;

- какие предусмотрены льготы и процентные ставки;

- как налогоплательщику встать на учет;

- как самозанятым гражданам формировать чеки онлайн и обойтись без интернет-кассы;

- нужна ли отчетность;

- как ИП перейти на режим для самозанятых;

- какие предусмотрены штрафы в случае неуплаты сборов.

Краткое содержание статьи

Специальный режим налогообложения для самозанятых — что это?

Под самозанятостью подразумевается получение необходимого для жизни заработка за выполненную работу напрямую от клиента, в отличие от наемной работы. Существуют лица, не являющиеся частными предпринимателями, но способные выполнять без задействования сотрудников для иного физического лица работы, связанные с персональными, домашними и прочими потребностями. Например, гувернантки, садовники, репетиторы и др. являются самозанятыми лицами.

Согласно закону (статья 83 НК РФ), такие граждане должны встать на учет. Для этого самозанятой должен подать в ФНС соответствующий запрос. Эта процедура происходит в самовольном порядке и не считается обязательной. Постановка на учет в ИФНС необходима для льготных выплат по НДФЛ.

Расшифровка

НПД расшифровывается как налог на профессиональный доход. Такой режим действует для самозанятых лиц, получаемых прибыль при использовании имущества и выполнении работ, не имеющих при этом работодателя и нанимаемых сотрудников.

География действия льготного спецрежима

Льготная система налогообложения для самозанятых граждан введена законодательным актом No422-ФЗ от 27.11.18 года в виде 10-летнего эксперимента. Новый спецрежим охватил такие регионах РФ, как:

- Москва и МО.

- Респ. Татарстан.

- Калужская область.

Важно! В 2019 году в список были включены еще 19 регионов:

- Санкт-Петербург;

- Ленинградская область;

- Республика Татарстан;

- Воронежская обл.;

- Волгоградская обл.;

- Нижегородская обл.;

- Новосибирская обл;

- Омская;

- Ростовская;

- Самарская обл.;

- Сахалинская обл.;

- Свердловская обл.;

- Тюменская обл.;

- Челябинская обл.;

- Красноярский край;

- Пермский край;

- Ненецкий АО;

- Ханты-Мансийский АО — Югра;

- Ямало-Ненецкий автономный округ;

- Респ. Башкортостан.

Важно! По заявлению Министерства Финансов, с 1 июля 2020 года новый спецрежим для самозанятых начнет действовать на территории всей РФ, где закон примут местные органы власти.

Сроки ввода экспериментального налогового режима

Эксперимент по внедрению льготного режима будет продолжаться в ближайшее десятилетие, а именно с 1.01.19 по 31.12.28 года. Законом закреплен мораторий на внесение поправок относительно величины налоговой ставки и максимального уровня заработка, до которого может применятся система.

Последние новости

Минфин России анонсировал планы по увеличению территории действия пилотного проекта и добавлении к тестовым регионам еще 13 субъектов. Среди них: Чеченская республика, Крым, Алтайский край. В ведомстве поясняют, что большая часть субъектов сами обратились с просьбой к правительству о включении их в пилотный проект. При этом не исключено, что уже с 1 января 2020 года НПД будет введен на территории всей страны. Напомним, что на конец июня в приложении «Мой налог» уже зарегистрировались свыше 114 тысяч граждан. О возможном увеличении количества регионов, на территории которых будет действовать новый режим налогообложения стало известно из заявления заместителя председателя Совета Федерации Евгения Бушмина. Он сообщил, что со дня принятия нового закону в палату поступили обращения от других субъектов страны, желающих ввести у себя подобного рода эксперимент.

Кто признается налогоплательщиком?

Систему налогобложения на профдеятельность с учетом Закона No 422-ФЗ могут применять лица при выполнении ряда требований:

- быть индивидуальным или частным предпринимателем;

- не иметь работодателя;

- иметь ежегодную прибыль не больше 2 400 000 рублей (средний ежемесячный доход – до 200 тыс. рублей);

- вести деятельность в любом регионе РФ, в пределах которого действует эксперимент. В статье 4 Закона No 422-ФЗ определены граждане, считающиеся налогоплательщиками и отражен закрытый перечень лиц, не имеющих возможности использовать новый спецрежим.

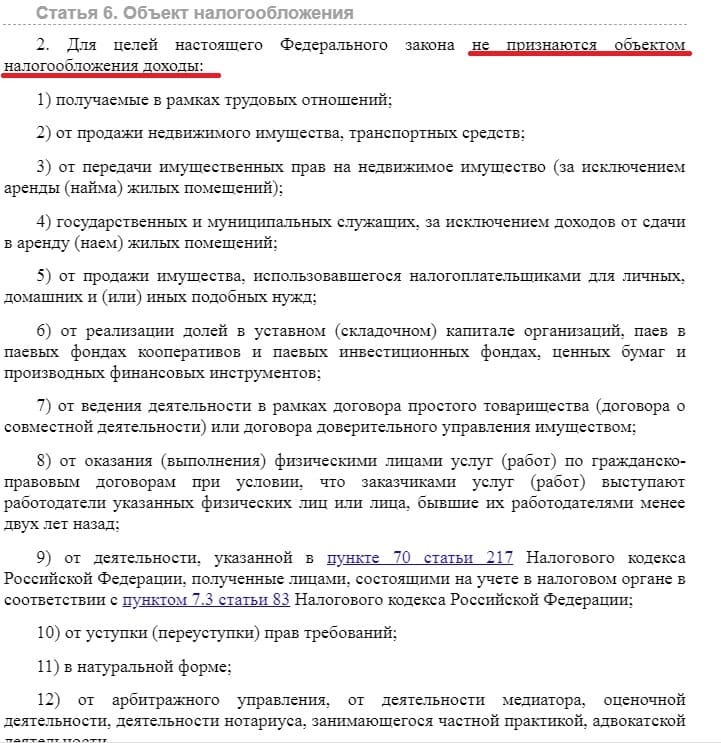

В статье 6 того же законодательного акта размещен список источников заработка, которые не могут быть признаны объектами налогообложения. Список также является закрытым.

В чем выгода: какие предусмотрены льготные ставки?

В ст. 10 соответствующего закона приведены такие ставки:

- 4% — если доход получен от физлиц;

- 6% — если вам платят ИП и юрлица.

Сравним расходы по спецрежиму для самозанятых с другими налоговыми схемами.

К примеру, если физлицо от дохода в размере 30000 рублей уплатило бы платежей в 3 разных налоговых режимах:

- НДФЛ (13%) — 3900 руб.

- ИП на УСН (доходы минус расходы, 15%) — 4500 руб.

- НПД — 1200 руб.

Финансовая выгода нового режима очевидна. Однако нет никаких гарантий, что в будущем после окончания эксперимента налоговые ставки не будет повышены.

Льготы для налогоплательщиков

Какие же льготы имеют плательщики налога для самозанятых?

Физлица не платят:

- НДФЛ с тех источников заработка, которые подпадают под условия НПД;

- НДС (за исключением налога при импорте товаров на территорию РФ);

- установленные страховые платежи.

ИП, действующие в лице налогоплательщиков НПД, не являются плательщиками фиксированных страховых платежей. Остальные особые налоговые режимы подразумевают уплату страховых платежей, даже если нет прибыли. Если прибыль отсутствует на протяжении налогового периода, то нет каких-либо минимальных обязательных платежей. При этом самозанятые являются полноправными участниками системы ОМС и вправе рассчитывать на оплату больничных листов.

На каких условиях можно получить налоговый вычет?

Самозанятые могут рассчитывать на понижение величины налога на сумму налогового вычета, который должен находится в пределах 10 000 руб.

Виды деятельности

Пункт 2 статья 4 закона No422-ФЗ отражает список профессиональных работ, на которые не распространяется НПД. По закону, переход на новый режим не возможен для частных предпринимателей, занимающихся:

- продажей либо производством подакцизной продукции;

- добычей либо продажей природных богатств;

- доставкой продукции и осуществлением расчетов, представляя интересы третьего лица;

- предпринимательством от имени третьего лица по комиссионному договору.

Как встать на учет по новому спецрежиму?

Согласно закону, чтобы встать на учет физлицу или частному предпринимателю для уплаты налоговых отчислений на профдеятельность можно воспользоваться приложением для мобильных устройств «Мой налог» или веб-версией личного кабинета.

Встать на учет также можно, обратившись за помощью в специализированную кредитную компанию, которая отвечает за обмен информацией с ФНС. К Примеру, это можно сделать через Сбербанк.Онлайн. Для этого достаточно в личном кабинете найти сервис «Свое дело» в разделе «Госуслуги» и пройти простую процедуру регистрации.

Личный кабинет в приложении «Мой налог»

«Мой налог» — проверенное онлайн-приложение для мобильных устройств от ФНС для лиц, уплачивающих НПД. Его можно устанавливать на такие мобильные платформы, как Android и iOS. Приложение позволяет быстро пройти процедуру регистрации и продолжать работу на особом льготном режиме – НПД, который также именуют экспериментальным спецрежимом.

В ЛК плательщика можно:

Оформление чека самозанятому

Самозанятым не обязательно использовать интернет-кассу. Но чек необходимо создать через личный кабинет налогоплательщика «Мой налог» либо же через альтернативный Интернет-ресурс. Также чек можно создать в банковском учреждении либо у оператора интернет-площадки. ФНС России предоставляет перечень таких кредитных учреждений и операторов.

Чек может иметь как бумажный, так и электронный вид. При прямом контакте с заказчиком, чек отдается при оплате. Если реализация товаров происходит удаленно, то чек нужно предоставить до 9 числа месяца, следующего после оплаты. Если чек имеет электронную форму, то его можно выслать на мобильный телефон, электронную почту либо же предоставить возможность клиенту считать его при помощи QR-кода. Чек в бумажном виде отдается сразу. Чек создается тогда, когда покупатель произвел оплату. Для этого необходимо через мобильное приложение либо его интернет-ресурс перейти в раздел «Новая продажа». В предложенных полях внести необходимую информацию (цена, название услуги и т.п.).

Что должен отражать чек самозанятого (пункт 6 статья 14 Закон No 422-ФЗ)?

В чеке самозанятого должна отражаться следующая информация:

- наименование документа;

- фамилия, имя и отчество самозанятого, ИНН;

- обозначение специального режима;

- название продукции, оказываемых услуг либо предоставляемых работ;

- сумма;

- ИНН клиента, в случае если это ИП либо юрлицо;

- ИНН оператора веб-площадки либо кредитной организации, если они принимают участие в приеме платежа;

- QR-код.

- Название предприятий из п.10;

- Идентификационный номер чека, который присваивает ФНС на момент создания чека.

Вот так выглядит пример чека, сформированного самозанятым гражданином:

С какой даты ступает в силу?

Использовать спецрежим самозанятые граждане вправе с 1.01.19 года. Начать выплачивать налог на профдоход физлицо может в любое время, не обязательно с 1.01.19 года. Налоговым периодом, за который следует рассчитывать отчисления в госбюджет, признается календарный месяц. Если перейти на новый спецрежим с середины или конца месяца, то 1-й отчетный период настанет со дня, когда физлицу пришло подтверждение о переходе на новую систему.

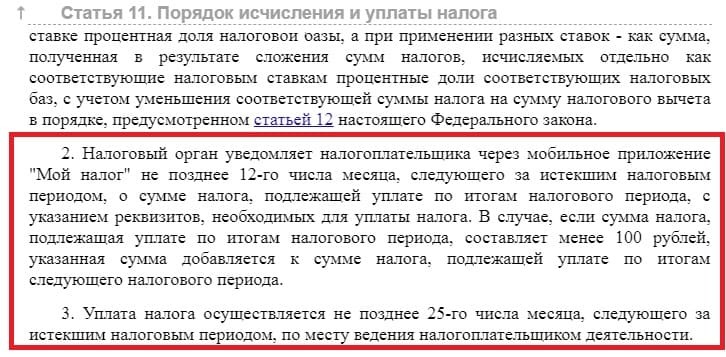

Порядок уплаты налоговых сборов

Служба ФНС через сервис «Мой налог» информирует самозанятых граждан о необходимости уплатить сборы и сообщает сумму к оплате. Уведомление появляется не позже 12 числа месяца, следующего за отчетным периодом. В нем также указываются реквизиты для перечисления платежа. Перечислить деньги налогоплательщик обязан до 25-го числа календарного месяца.

Сумма налога определяется по следующей формуле:

НПД = полученный профессиональный доход * налоговая ставка

где ставка равна 4% или 6%, в зависимости от того с кем работает самозанятый (с физическими или юрлицами).

А как быть со взносами в Пенсионный фонд?

Особенность спецрежима — это освобождение от обязанности уплачивать страховые взносы. Это касается и физлиц, и ИП, Для налогоплательщиков уплата взносов в пенсионный и другие внебюджетные фонд осуществляется в добровольном порядке. При этом размер платежей определяется налогоплательщиком самостоятельно. Эта сумма будет учтена при формировании будущей пенсии. Законодательство не предусмотрено привязки к обязательным суммам взносов, которые уплачивают работодатели за своих работников и предприниматели за себя.

Как ИП перейти на НПД?

Как сказано в п. 3 ст. 15 Закона №422-ФЗ, ИП на спецрежиме для самозанятых могут начать уплачивать налог в общем порядке – с учетом действующего закона. Чтобы перейти на новую систему бизнесмену придется отказаться от имеющегося спецрежима и запросить статус самозанятого.

- Первым шагом при госрегистрации в качестве плательщика НПД считается проверка выполнения всех условий этого режима (годовая прибыль не должна превышать 2 400 000 рублей, нет наемных сотрудников и официального трудоустройства по Трудовому кодексу Российской Федерации, осуществляемая деятельность соответствует списку, определенному пунктом 2 ст. 4 действующего закона).

- Затем нужно загрузить на мобильное устройство и запустить сервис «Мой налог».

- После чего потребуется пройти процедуру регистрации в лице плательщика нового налога. Создание личного кабинета в приложении — достаточно простая процедура и не потребует много времени (нужно иметь рядом паспортные данные и идентификационный номер налогоплательщика).

- На протяжении 6 рабочих суток фискальные органы обрабатывают заявку, после чего предприниматель получает ответ, присвоили ли ему статус плательщика НПД либо в запросе отказано.

- В 30-дневный срок после прохождения процедуры госрегистрации нужно отказаться от иных режимов налогообложения, составив соответствующее заявление.

Законодательство

Особенности использования новой системы налогообложения самозанятыми отражены в ФЗ-422 «О проведении эксперимента по введению налогового льготного режима «НПД», в ранее упомянутых 4 регионах России. Закон принят в ноябре прошлого года. Уплата нового налога производится до 25 числа каждого месяца, следующего за прошедшим отчетным периодом. Налог уплачивается по месту осуществления предпринимателем своей деятельности.

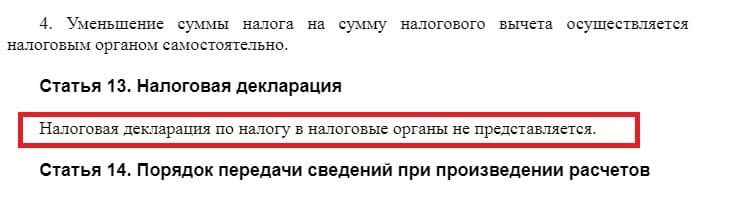

Нужно ли предоставлять отчетность?

Нет надобности оформлять декларацию и направлять ее в ФНС. Все доходы и отчисления фиксируются в приложении «Мой налог» и заменяют другие формы отчетности.

Неуплата налога: ответственность и денежное наказание

НК РФ отражает положения, содержащие ответственность, которую несут налогоплательщики. В случае нарушения правил и сроков передачи в налоговую службу информации о проведенном расчете касаемо получения прибыли от производства или продажи продукции (оказания услуг или выполненных работ), которые выступают объектом налогообложения НПД, предполагается выписать штраф размером в 20% от имеющейся прибыли . Если подобного рода нарушение повторилось в течение полугода, то величина штрафных санкций будет приравнена к сумме полученного дохода. Несовершеннолетние граждане, которые осуществляют профессиональную деятельность, также обязуются выплачивать налог на профдоход.

Читайте также: