Что такое контрольное соотношение в требовании налоговой

Опубликовано: 13.05.2024

Арифметические ошибки не свидетельствуют о наличии схемы

Отклонения между данными отчетов заинтересуют налоговиков

Почему не соблюдается соотношение по выданным авансам

С отрудники ФНС России довели до сведения налогоплательщиков так называемые контрольные соотношения, разместив их на своем официальном сайте (http://www.nalog.ru/otchet/kontr_decl/). Их используют сами контролеры при проведении камеральных проверок. Первоначально контрольные соотношения были доступны только для служебного пользования. Однако теперь компании могут самостоятельно оценить типовые ошибки в отчетности и риск того, что данными, отраженными в декларациях, заинтересуются проверяющие. Ведь налоговики в случае выявления противоречий между показателями, содержащимися в представленных декларациях, вправе запросить у компании пояснения (п. 3 ст. 88 НК РФ). Даже если налог подлежит уплате в бюджет.

Проверяющие надеются на то, что все счетные ошибки будут отсеиваться на этапе подготовки отчетности

Контрольные соотношения данных налоговой декларации – это методика математического контроля правильности ее заполнения. То есть это те показатели, которые, прежде всего, позволяют выявить арифметические ошибки, а также различия между данными бухгалтерского и налогового учета. Однако на этапе углубленной камеральной проверки могут быть выявлены и схемы ухода от налогообложения.

Как сообщается на сайте ФНС России, проверяющие, опубликовав свои внутренние алгоритмы контроля, рассчитывают на то, что все счетные ошибки будут отсеиваться компанией на стадии подготовки отчетности. А до фискалов будут доходить уже реальные нарушения законодательства, с которыми они и будут работать в рамках мероприятий налогового контроля. Кроме того, данные формулы и расчеты предлагается внедрить в существующие бухгалтерские программы. Это позволит избежать представления уточненных деклараций для исправления ошибок.

Конечно, приведенные налоговиками контрольные соотношения не стоит рассматривать как руководство к действию, подлежащее беспрекословному выполнению. Проверяющие сами понимают это, отмечая, что, хотя невыполнение соотношения и может свидетельствовать о нарушении норм НК РФ, пока оно не доказано, таковым не является. Поэтому если компания обнаружила явные противоречия в отчетности, которые не являются ошибкой, то ей лучше сразу приложить к декларации пояснения и документы, объясняющие расхождения.

Отклонения между показателями бухгалтерской и налоговой отчетности не доказывают наличия схемы

Противоречия между сведениями, которые заложены в самой декларации по налогу на прибыль (приложение № 1, утвержденное приказом ФНС России от 22.03.12 № ММВ-7-3/174@), выявляются с помощью внутридокументарной проверки. В частности, величина доходов от реализации (строка 010 Листа 02) должна совпадать со строкой «Итого доходов от реализации» (строка 040 приложения № 1 к Листу 02). Сумма расходов, уменьшающих сумму доходов от реализации (строка 030 Листа 02), должна быть такой же, как и величина «Итого признанных расходов», отраженная в строке 130 приложения № 2 к Листу 02. При этом сумма убытка (строка 050 Листа 02) должна в обязательном порядке совпадать с его величиной, отраженной в строке 360 приложения № 3 к Листу 02.

К тому же, если компания заявила, к примеру, доходы в виде безвозмездно полученного имущества (п. 8 ст. 250 НК РФ)в строке 103 приложения № 1 к Листу 02, то показатель «Внереализационные доходы – всего» (строка 100 приложения № 1 к Листу 02) не должен равняться нулю. Как и показатель «Убытки, приравниваемые к внереализационным расходам» (строка 300 приложения № 2 к Листу 02) в случае, если компания признала какие-либо долги безнадежными согласно подпункту 2 пункта 2 статьи 265 НК РФ (строка 302 приложения № 2 к Листу 02). А при определении величины прибыли или убытка (строка 060 Листа 02) следует учитывать, что из суммы доходов от реализации вычитаются, в том числе, расходы и убытки (строка 010 + строка 020 – строка 030 – строка 040 + строка 050 Листа 02).

Как правило, внутридокументарные ошибки носят арифметический характер и не свидетельствуют о том, что компания применяет незаконные методы оптимизации. Тем не менее контролеров могут заинтересовать отклонения между взаимосвязанными показателями в декларации и бухгалтерской отчетности. Так, выручка (строка 2110) в отчете о финансовых результатах (приложение № 1, утвержденное приказом Минфина России от 02.07.10 № 66н) должна совпадать с показателем «Выручка от реализации» в декларации по прибыли (строка 010 приложения № 1 к Листу 02).

Однако сами специалисты ФНС указывают, что на практике такие расхождения возможны. Поскольку по отдельным операциям в бухгалтерском и налогом учете применяются различные правила признания доходов и расходов. В частности, при безвозмездном получении имущества, при наличии производств с длительным циклом или при осуществлении операций с ценными бумагами.

Между тем налоговиков может заинтересовать и разница между суммой прямых расходов, отраженных в декларации по налогу на прибыль (строки 010, 020 приложения № 2 к Листу 02), и показателем «Себестоимость продаж» в отчете о финансовых результатах (строка 2120). В этом случае проверяющие могут запросить у компании учетную политику для целей налогообложения, чтобы уточнить перечень прямых расходов. Ведь, по мнению ФНС России, компания вправе в целях налогообложения отнести отдельные затраты к косвенным расходам только при отсутствии реальной возможности включить их в прямые расходы (письмо от 24.02.11 № КЕ-4-3/2952@).

Сумма прямых, косвенных и внереализационных расходов, заявленных в налоговой декларации, сравнивается с аналогичными показателями, отраженными в отчете о финансовых результатах (см. таблицу). В этом случае многие отклонения также объяснимы. Например, компания может применять разные способы начисления амортизации в бухгалтерском и налоговом учете или различные правила отражения процентов по полученным кредитам и займам. К тому же в налоговом учете отдельные затраты нормируются. Это, в частности, рекламные расходы (п. 4 ст. 264 НК РФ), представительские расходы (п. 2 ст. 264 НК РФ), компенсация за использование личного автомобиля (подп. 11 п. 1 ст. 264 НК РФ).

Тождество показателей декларации по налогу на прибыль и отчета о финансовых результатах

| Налоговая декларация | Отчет о финансовых результатах | ||

| № строки | наименование показателя | № строки | наименование показателя |

| 010 Листа 02 | Доходы от реализации | 2110 | Выручка |

| 020 Листа 02 | Внереализационные доходы | 2310 | Доходы от участия в других организациях |

| 2320 | Проценты к получению | ||

| 2340 | Прочие доходы | ||

| 030 Листа 02 | Расходы, уменьшающие сумму доходов от реализации | 2120 | Себестоимость продаж |

| 2210 | Коммерческие расходы | ||

| 2220 | Управленческие расходы | ||

| 040 Листа 02 | Внереализационные расходы | 2330 | Проценты к уплате |

| 2350 | Прочие расходы | ||

Появление отклонений в показателях бухгалтерской и налоговой отчетности может быть вызвано и тем, что в налоговом учете не учитываются результаты переоценки основных средств (абз. 6 п. 1 ст. 257 НК РФ). Кроме того, некоторые затраты не признаются для целей налогообложения, поскольку не соответствуют критериям, установленным в пункте 1 статьи 252 НК РФ.

Отметим также, что некоторые показатели бухгалтерской и налоговой отчетности соотнести нельзя. Например, пункт 9 статьи 258 НК РФ разрешает начислять амортизационную премию. В то же время в бухгалтерском учете такой порядок списания части стоимости основных средств не предусмотрен (ПБУ 6/01, утвержденное приказом Минфина России от 30.03.01 № 26н).

Тем не менее, если в бухгалтерском балансе (приложение № 1, утвержденное приказом Минфина России от 02.07.10 № 66н) не будет прослеживаться увеличение стоимости основных средств (строка 1150), а в декларации по налогу на прибыль заявлена амортизационная премия (строки 042 и 043 приложения № 2 к Листу 02), то вопросы у инспекторов обязательно возникнут. Скорее всего, они заподозрят, что никакого приобретения основных средств не было вовсе.

Более того, если компания применяет ПБУ 18/02 (утвержденное приказом Минфина России от 19.11.02 № 114н), то разница между бухгалтерской и налогооблагаемой прибылью отражается в бухгалтерской отчетности. Так, отложенные активы в бухгалтерском балансе входят в состав внеоборотных активов, а отложенные налоговые обязательства – в состав долгосрочных обязательств. Постоянные же налоговые обязательства и активы, а также изменение отложенных активов и обязательств отражается в отчете о финансовых результатах. Влияние этих величин позволяет выявить чистую прибыль (убыток) и проследить разницы между бухгалтерским и налоговым учетом.

Так, если в отчете о движении денежных средств (приложение № 2, утвержденное приказом Минфина России от 02.07.10 № 66н) величина поступлений от продажи внеоборотных активов (строка 4211) больше нуля, то строка 010 приложения № 3 к Листу 02 в декларации также должна быть больше нуля (п. 2.4 Контрольных соотношений). В противном случае проверяющие могут заподозрить, что компания не учла доходы от реализации основных средств (п. 1 ст. 268 НК РФ).

Кроме того, если показатель «Платежи на уплату дивидендов в пользу собственников» (строка 4322) в данном отчете больше нуля, то и величина строк 110 и 120 раздела А Листа 03 декларации должна быть больше нуля (п. 2.5 Контрольных соотношений). Иначе контролеры могут заявить, что компания не удержала налог с дивидендов, выплаченных компаниям-учредителям (ст. 275 НК РФ).

Наличие убытка, льгот и пониженных ставок привлечет внимание при проверке декларации по прибыли

Впрочем, налоговиков может насторожить и тот факт, что компания отразила в составе расходов суммы налогов и сборов (подп. 1 п. 1 ст. 264 НК РФ), начисленных в порядке, установленном законодательством РФ (строка 041 приложения № 2 к Листу 02). Хотя не представляла декларации по этим налогам в инспекцию. Это, в частности, налог на имущество, транспортный или земельный налоги. В этом случае проверяющие могут обвинить компанию в том, что она неправомерно завысила расходы, и потребуют пояснений.

Отметим также, что на практике довольно часто встречаются случаи, когда сумма выручки от реализации, отраженная в декларации по налогу на прибыль (строка 010 Листа 02), не совпадает с выручкой, заявленной в декларации по НДС (строка 010 раздела 3). Обнаружив такие несоответствия, контролеры также запросят пояснения или потребуют подать уточненку. Нередко они даже пытаются доначислить один из этих налогов.

Так, в одном из подобных споров инспекция доначислила обществу налог на прибыль в связи с занижением налоговой базы. При этом контролеры установили, что в декларации по налогу на прибыль отражен доход в меньшей сумме, нежели показана налоговая база в декларации по НДС. На этом основании проверяющие и сделали вывод о неуплате обществом налога на прибыль. Однако судьи, признавая решение незаконным, указали, что вывод о занижении налоговой базы должен основываться на первичных документах, которые инспекция не исследовала. А расхождение в данных деклараций объясняется арифметической ошибкой (постановление Федерального арбитражного суда Московского округа от 24.03.11 № КА-А40/2096-11).

Наконец, если в декларации по прибыли будут заявлены льготы, пониженные ставки или средства целевого финансирования, то налоговики в рамках камеральной проверки обязательно потребуют пояснений. Как и при наличии убытка, в том числе по отдельным операциям, финансовый результат по которым определяется в особом порядке.

Какие схемы пытаются увидеть налоговики, анализируя контрольные соотношения по НДС

Основным этапом проведения камеральной проверки декларации по НДС является сверка с данными бухгалтерской отчетности. Именно здесь контролеры пытаются выявить нарушения НК РФ и уличить компанию в применении тех или иных налоговых схем.

Так, выручка (строка 2110), отраженная в отчете о финансовых результатах, должна быть меньше или равна разности между налоговой базой по всем ставкам НДС (сумма строк 010, 020, 030, 040, 050 графы 3 раздела 3 декларации) и суммой НДС по расчетным ставкам (строка 030 + строка 040 + строка 050 графы 5 раздела 3), которые рассчитаны нарастающим итогом за год (п. 2.2 Контрольных соотношений). При этом проверяющие считают, что невыполнение соотношения может сигнализировать о возможном занижении налоговой базы по НДС.

Однако такое контрольное соотношение справедливо только для тех случаев, когда вся выручка за сопоставляемый период облагается НДС. Если же у компании имеются операции, не облагаемые НДС (ст. 149 НК РФ), то соотношение выполняться не будет. Поскольку значение выручки в отчете о финансовых результатах будет больше расчетных данных, указанных в декларации.

Если налоговики в ходе камералки обнаружат, что сумма исчисленного НДС со строительных работ для собственного потребления (строка 060 раздела 3) меньше НДС, подлежащего к вычету при выполнении СМР в соответствии с пунктом 5 статьи 172 НК РФ (строка 160 раздела 3), то обвинят компанию в необоснованном применении налоговых вычетов (п. 1.15 Контрольных соотношений).

В пункте 1.4 Контрольных соотношений указано, что когда исчисленный НДС (строка 120 раздела 3) включает в себя только суммы налога, подлежащие восстановлению (строка 120 – строка 90 = 0), то сумма НДС к вычету (строка 220) и сумма НДС к уменьшению (строка 240) должны быть равны нулю.

Однако это контрольное соотношение в настоящее время неактуально. Дело в том, что отсутствие реализации в соответствующем периоде не должно являться причиной для отказа в вычетах (постановление Президиума ВАС РФ от 03.05.06 № 14996/05). Такую позицию в настоящее время разделяют и фискальные органы (совместное письмо Минфина и ФНС России от 07.12.12 № ЕД-4-3/20687@).

Напомним, что НДС с авансов, уплаченных поставщикам, покупатель вправе принять к вычету (п. 9 ст. 172 НК РФ). Данная сумма отражается в строке 150 раздела 3 налоговой декларации. После принятия к учету полученного от поставщика товара покупатель на основании счета-фактуры производит вычет с отгрузки (п. 2 ст. 171, п. 1 ст. 172 НК РФ). Однако при этом покупателю нужно восстановить ранее принятый к вычету налог с суммы аванса (подп. 3 п. 3 ст. 170 НК РФ). А сумма НДС, подлежащая восстановлению, отражается в строке 110 раздела 3.

Поскольку восстановлению подлежат суммы налога в размере, ранее принятом к вычету, проверяющие считают, что суммы НДС, отраженные по строке 150, должны быть равны суммам, указанным в строке 110 (п. 1.9 Контрольных соотношений). Данное контрольное соотношение должно проверяться нарастающим итогом за год. При отклонении этих показателей фискалы могут заподозрить компанию в занижении суммы налога, подлежащей восстановлению. Однако такое контрольное соотношение будет выполняться не во всех случаях. Даже если компания не прибегала к схемам «сокрытия» налога.

Предположим, что в I квартале 2012 года компания перечислила аванс поставщику. При этом в предыдущих налоговых периодах авансы не перечислялись. НДС, принятый к вычету, составил 100 тыс. рублей. Товары в счет выданного аванса поступили в III квартале 2012 года. Во II квартале 2012 года компания снова выдала аванс контрагенту. НДС также был принят к вычету и составил 100 тыс. рублей. Товары по второму авансу поступили в I квартале 2013 года. В III и IV кварталах 2012 года компания авансы не перечисляла.

Соответственно, в декларации за I квартал 2012 года компания отразила НДС к вычету в размере 100 тыс. рублей. При этом строка 110 равна нулю. Ведь в предыдущих кварталах авансов не было, а значит, и нет налога, подлежащего восстановлению. В декларации за II квартал 2012 года в строке 150 организация показала НДС по второму авансу в размере 100 тыс. рублей. При этом строка 110 опять равна нулю. Поскольку принятый к вычету НДС по первому авансу будет восстановлен только в периоде получения товаров, то есть в III квартале. В декларации за III квартал компания отразила сумму восстановленного налога, а строка 150 – нулевая. В V квартале строки 110 и 150 также равны нулю.

Таким образом, ни в одном из налоговых периодов 2012 года установленное контролерами соотношение не будет соблюдаться. Не будет оно выполняться и нарастающим итогом. Так, за полугодие НДС, принятый к вычету, равен 200 тыс. рублей, а сумма, подлежащая восстановлению, равна нулю. За 9 месяцев и за год НДС к вычету составил 200 тыс. рублей, а подлежащий восстановлению – 100 тыс. рублей.

Впрочем, контрольные показатели в отношении НДС, исчисленного при получении оплаты от покупателей в счет предстоящих поставок, абсолютно справедливы. Так, авансовый налог, подлежащий вычету с даты отгрузки соответствующих товаров, должен быть меньше или равен сумме НДС по всем налоговым ставкам (строка 200

от 23 марта 2015 года N ГД-4-3/4550@

О направлении контрольных соотношений показателей налоговой декларации по налогу на добавленную стоимость

(с изменениями на 13 февраля 2020 года)

Документ с изменениями, внесенными:

Действительный

государственный советник

Российской Федерации

3 класса

Д.Ю.Григоренко

УТВЕРЖДАЮ

Заместитель Руководителя

Федеральной налоговой службы

Д.Ю.Григоренко

(В редакции, введенной в действие

c 31 марта 2017 года

письмом ФНС России

от 6 апреля 2017 года N СД-4-3/6467@;

в редакции, введенной в действие

письмом ФНС России

от 19 марта 2019 года N СД-4-3/4921@

(с изменениями, внесенными письмом ФНС России

от 13 февраля 2020 года N СД-4-3/2460@). -

См. предыдущую редакцию)

Контрольные соотношения показателей форм налоговой и бухгалтерской отчетности

Код формы отчетности по КНД

Наименование формы отчетности

налоговая декларация по налогу на добавленную стоимость

приказ ФНС России

утверждающего форму отчетности

дата утверждения формы отчетности

29.10.2014 (в ред. от 20.11.2019)

приказ ФНС России

изменения и дополнения в форму отчетности

формы отчетности отчетности

Подразделение - разработчик КС

Управление налогообложения юридических лиц

ФИО исполнителя подразделения - разработчика КС, телефон

Персикова И.С., (495) 913-04-15 (вн. 28-35)

номер версии КС

дата заполнения формы КС

Контрольные соотношения показателей форм налоговой и бухгалтерской отчетности

Код формы отчетности по КНД

Наименование формы отчетности

декларация по НДС

Дата и номер документа, утверждающего форму отчетности

Дата и номер документа, утверждающего последние изменения и дополнения в форму отчетности

контрольное соотношение (КС)*

в случае невыполнения КС:

возможно нарушение законодательства РФ (ссылка)

* КС выполняется без учета взаимосвязи выявленных ошибок.

Внутридокументные КС

При условии отражения в р.2 ст.070 кодов 1011711 и 1011703: р.3 ст.180 гр.3 онп 0, то вычет необоснован

необоснованное применение вычетов сумм НДС налоговым агентом

При условии отражения в р.2 ст.070 кодов 1011705, 1011707: р.2 ст.060 = р.2 (ст.080 + ст.090 - ст.100) онп или р.2 ст.060 = р.2 ст.080 - р.2 ст.100 при условии если р.2 ст.090 пнп либо ппнп > 0; либо р.2 ст.060 = р.2 ст.090 онп при условии если р.2 (ст.080 = 0 и ст.100 = 0) онп; или р.2 ст.060 = р.2 ст.080 онп при условии если р.2 (ст.090 = 0 и ст.100 = 0) онп

занижение суммы налога к уплате в бюджет

р.3. (ст.010 гр.3 + 020 гр.3 + ст.030 гр.3 + ст.040 гр.3 + ст.041 гр.3 + ст.042 гр.3)/[р.3. (ст.010 гр.3 + ст.020 гр.3 + ст.030 гр.3 + ст.040 гр.3 + ст.041 гр.3 + ст.042 гр.3) + (р.7 сумма гр.2 - коды (1010800 - 1010830)] = р.3. ст.(120 + 150 + 160) гр.3/[р.3. ст.(120 + 150 + 160) гр.3 + р.7 гр.4 - коды (1010800 - 1010830)]

занижение суммы налога к уплате в бюджет

для р.3 ст.080 гр.5 >= р.3 (ст.090 гр.5 + ст.100 гр.5) + Прил. N 1 к р.3 дНДС суммы ст.070 гр.4 по кодам 1011801, 1011802, 1011803, 1011805, 1011806, 1011807, 1011808 за отчетный год, указанный по ст.070 гр.1 и соответствующий отчетному году на ТЛ дНДС

занижение суммы, подлежащей восстановлению и уплате в бюджет

р.3 ст. (080 - 090 - 100) гр.5 >= Прил. N 1 к р.3 дНДС суммы ст.070 гр.4 по кодам 1011801, 1011802, 1011803, 1011805, 1011806, 1011807, 1011808 за отчетный год, указанный по ст.070 гр.1 и соответствующий отчетному году на ТЛ дНДС

занижение суммы, подлежащей восстановлению и уплате в бюджет

р.3 ст.(010 + 020 + 030 + 040 + 041 + 042 + 045 + 046 + 050 + 060 + 070 + 080 + 105 +109 + 110 + 115) гр.5 = р.3. ст.118 гр.5 если левая часть равенства > правой

необоснованные налоговые вычеты

р.3. ст.190 гр.3= р.3. ст.(120 + 130 + 135 + 140 + 150 + 160 + 170 + 180 + 185) гр.3 если левая часть равенства > правой

ванные налоговые вычеты

р.3, ст.200 гр.3 = р.3 ст.118 гр.5 - ст.190 гр.3, если левая часть правой

занижение суммы НДС, исчисленной к уплате в бюджет по р.3

р.3 ст.170 гр.3 = р.3 ст.140 гр.3 онп

необоснованное применение налоговых вычетов при выполнении СМР для собственного потребления

гр.2 прил. N 2 к р.3 дНДС онп правой

завышение суммы НДС, подлежащей вычету

ст.080 р.5 = сумма величин ст.050 р.5

если левая часть > правой

завышение суммы НДС, подлежащей вычету

ст.090 р.5 = сумма величин ст.070 р.5

если левая часть > правой

завышение суммы НДС, подлежащей вычету

ст.050 р.6 = сумма строк ст.030 р.6

если левая часть правой

завышение суммы НДС, подлежащей вычету

если ст.200 р.3 + ст.130 р.4 + ст.160 р.6 >= ст.210 р.3 + ст.120 р.4 + ст.080 р.5 + ст.090 р.5 + ст.170 р.6, то ст.040 р.1 = (ст.200 р.3 + ст.130 р.4 + ст.160 р.6) - (ст.210 р.3 + ст.120 р.4 + ст.080 р.5 + ст.090 р.5 + ст.170 р.6)

если левая часть равенства правой

завышение суммы НДС, подлежащей возмещению за онп

ст.005 прил.1 к р.8 дНДС = ст.190 р.8

если левая часть равенства > правой

завышение суммы НДС, подлежащей вычету

ст.020 прил.1 к р.9 дНДС = р.9 ст.230

ст.025 прил.1 к р.9 дНДС = р.9 ст.235

ст.030 прил.1 к р.9 дНДС = р.9 ст.240

ст.040 прил.1 к р.9 дНДС = р.9 ст.250

ст.050 прил.1 к р.9 дНДС = р.9 ст.260

ст.055 прил.1 к р.9 дНДС = р.9 ст.265

ст.060 прил.1 к р.9 дНДС = р.9 ст.270

ст.070 прил.1 к р.9 дНДС = р.9 ст.280

если левая часть равенства 0, то

ст.030 р.1 = сумма ст.070 р.12

если ст.030 р.1 0, то

[ст.190 р.8 + (ст.190 прил.1 к р.8 дНДС - ст.005 прил.1 к р.8 дНДС)

[ст.260 р.9 + ст.265 р.9 + ст.270 р.9] - [сумма ст.200 р.9 + ст.205 р.9 + ст.210 р.9, в которых ст.010 = 06] +

[ст.340 прил.1 к р.9 дНДС + ст.345 прил.1 к р.9 дНДС + ст.350 прил.1 к р.9 дНДС - ст.050 прил.1 к р.9 дНДС - ст.055 прил.1 к р.9 дНДС - ст.060 прил.1 к р.9 дНДС] - [сумма ст.280 прил.1 к р.9 дНДС + ст.285 прил.1 к р.9 дНДС + ст.290 прил.1 к р.9 дНДС, в которых ст.090 = 06]

завышение суммы НДС, подлежащей возмещению за онп

При условии неотражения в р.2 ст.070 кода 1011715: сумма ст.060 по всем листам р.2 = [сумма ст.200, 205 и 210 по всем листам р.9, в которых ст.010 = 06] + [сумма ст.280, 285 и 290 по всем листам прил.1 к р.9, в которых ст.090 = 06] если левая часть равенства правой

завышение суммы НДС, подлежащей вычету

ст.150 р.3 = [сумма ст.180 по тем листам р.8, в которых ст.010 = 20] + [сумма по тем листам ст.180 прил.1 к р.8 дНДС, в которых ст.010 = 20]

если левая часть равенства > правой

завышение суммы НДС, подлежащей вычету

ст.160 р.3 = [сумма по ст.180 по тем листам р.8, в которых ст.010 = 19] + [сумма по тем листам ст.180 прил.1 к р.8 дНДС, в которых ст.010 = 19]

если левая часть равенства > правой

завышение суммы НДС, подлежащей вычету в связи с ввозом товаров на таможенную территорию ТС

ст.180 р.3 = [сумма по ст.180 по тем листам р.8, в которых ст.010 р.8 = 06] + [сумма по ст.180 по тем листам прил.1 к р.8 дНДС, в которых ст.010 = 06]

если левая часть равенства > правой

завышение суммы НДС, подлежащей вычету

сумма ст.180 р.8 = ст.190 на последней странице р.8

если левая часть равенства правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет

сумма ст.180 р.9 = ст.240 р.9 на последней странице

если левая часть равенства > правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет (при условии, что соотношение 1.32 -и- -1.47- выполняется)

сумма ст.190 р.9 = ст.250 р.9 на последней странице

если левая часть равенства правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет

сумма ст.210 р.9 = ст.270 р.9 на последней странице

если левая часть равенства > правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет (при условии, что соотношение 1.32 выполняется)

ст.020 прил.1 к р.9 + сумма ст.250 прил.1 к р.9 = ст.310 прил.1 к р.9 дНДС

если левая часть равенства > правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет (при условии, что соотношение 1.32 -и- -1.49- выполняется)

ст.030 прил.1 к р.9 + сумма ст.260 прил.1 к р.9 дНДС = ст.320 прил.1 к р.9 дНДС

если левая часть равенства > правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет

ст.040 прил.1 к р.9 дНДС + сумма ст.270 прил.1 к р.9 дНДС = ст.330 прил.1 к р.9 дНДС

если левая часть равенства правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет (при условии, что соотношение 1.32 выполняется)

ст.060 прил.1 к р.9 дНДС + сумма ст.290 прил.1 к р.9 дНДС = ст.350 прил.1 к р.9 дНДС

если левая часть равенства > правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет

ст.070 р.12 = ст.080 р.12 - ст.060 р.12

если левая часть равенства правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет

1) Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных

документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, на

представлении документов, подтверждающих в соответствии со статьей 172 НК РФ правомерность применения налоговых вычетов. 3) Если установлен факт нарушения законодательства о налогах и сборах, составляется акт проверки согласно статье 100 НК РФ.

сумма ст.205 р.9 = ст.265 р.9 на последней странице

если левая часть равенства > правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет

1) Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных

представлении документов, подтверждающих в соответствии со статьей 172 НК РФ правомерность применения налоговых вычетов. 3) Если установлен факт нарушения законодательства о налогах и сборах, составляется акт проверки согласно статье 100 НК РФ.

ст.025 прил.1 к р.9 + сумма ст.255 прил.1 к р.9 = ст.315 прил.1 к р.9 дНДС

если левая часть равенства > правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет (при условии, что соотношение 1.32

1) Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных

документов, подтверждающих в соответствии со статьей 172 НК РФ правомерность применения налоговых вычетов. 3) Если установлен факт нарушения законодательства о налогах и сборах, составляется акт проверки согласно статье 100 НК РФ.

ст.055 прил.1 к р.9 дНДС + сумма ст.285 прил.1 к р.9 дНДС = ст.345 прил.1 к р.9 дНДС

если левая часть равенства > правой

возможно занижение суммы НДС, исчисленного к уплате в бюджет

1) Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо

представлении документов, подтверждающих в соответствии со статьей 172 НК РФ правомерность применения налоговых вычетов. 3) Если установлен факт нарушения законодательства о налогах и сборах, составляется акт проверки согласно статье 100 НК РФ.

если в р.2 ст.070 онп отражен код 1011700, то ст.060 онп = 0, если ст.060 онп > 0, то отражение в ст.070 р.2 кода 1011700 некорректно

возможно нарушение срока уплаты суммы НДС

1) Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных

налогоплательщику требование представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок. 2) Если установлен факт нарушения законодательства о налогах и сборах, составляется акт проверки согласно статье 100 НК РФ.

при условии заполнения в р.2 онп ст.040 - 060, в ст.070 р.2 указывается код, 1011705, 1011709, 1011715, 1011716, 1011717, 1011718

возможно указан неверный код

при условии заполнения в р.2 онп ст.020-060, в ст.070 р.2 указывается код 1011703

возможно указан неверный код

1) Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в

требование представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок. 2) Если установлен факт нарушения законодательства о налогах и сборах, составляется акт проверки согласно статье 100 НК РФ.

при условии заполнения в р.2 онп ст.020, 040-060, в ст.070 р.2 указывается код 1011707, 1011711, 1011712, 1011714

возможно указан неверный код

1) Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо

течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок. 2) Если установлен факт нарушения законодательства о налогах и сборах, составляется акт проверки согласно статье 100 НК РФ.

р.1 ст.020 и (или) р.2 ст.040 = соответствует значению КБК для дНДС, указанному в соответствии с Классификатором кодов классификации доходов бюджетов Российской Федерации

Не верно указан КБК

Не верно указан ОКТМО

Зачем проверять декларацию по НДС

Сейчас бухгалтерские программы заполняют декларацию автоматически на основании внесенных данных. Но отправлять в инспекцию непроверенную декларацию не стоит.

Предварительная проверка декларации поможет избежать переплаты или неуплаты НДС, и спасет от необходимости сдавать уточненные декларации.

Проверка декларации по НДС по счетам бухгалтерского учета

В первую очередь декларацию проверяют по счетам бухгалтерского учета. Для этого формируют оборотно-сальдовые ведомости и проводят анализ по следующим счетам:

- 90 и 91 — для проверки реализаций в разрезе ставок по НДС;

- 60, 62 и 76 — для проверки сумм авансов и НДС;

- 19 — для проверки заявленных к вычету сумм НДС;

- 68 — для проверки итоговой суммы налога к уплате.

Проверяем счет 19

Начинаем с анализа проводок Дт 68.02 Кт 19. Сумма по этим проводкам — это сумма НДС, предъявленная к вычету. В декларации это число должно отражаться в строке 120 Раздела 3.

Проверяем счет 76

Анализируем проводки Дт 76.АВ Кт 68.02. Здесь мы видим НДС, исчисленный с полученных авансов от покупателей. Сумма по дебету 76.АВ попадает в строку 070 Раздела 3 декларации. Кроме того, есть еще проводки Дт 68.02 Кт 76.АВ. Это сумма НДС с зачтенных авансов от покупателей. Кредитовый оборот 76.АВ должен попасть в строку 170 Раздела 3.

Проверяем счет 90.03

Смотрим проводки Дт 90.03 Кт 68.02. Это сумма НДС, начисленная с реализации. Данные проводки смотрите в разрезе применяемых ставок по НДС. Если вы используете только ставку 20 %, эту сумму вы увидите в строке 010 Раздела 3 Декларации по НДС.

Проверяем счет 62

Информация по счету 62 должна соотноситься с оборотами по другим счетам и соответствующим строками в декларации. Чтобы проверить соотношение, воспользуйтесь формулами:

- Дт 62.1 * 20/120 = Дт 90.03 = строка 010 Раздела 3;

- Кт 62.2 * 20/120 = Дт 76.АВ = строка 070 Раздела 3;

- Дт 62.2 * 20/120 = Кт 76.АВ = строка 170 Раздела 3.

Проверяем счет 60

По этому счету проверьте лишь одно соотношение:

Кт 60 * 20/120 = Дт 19.03, что в свою очередь должно быть равно строке 120 Раздела 3.

Проверяем счет 68.02

Сравниваем дебетовые и кредитовые обороты счета 68.02. Остаток по кредиту — это сумма налога к уплате. Она фигурирует в строке 200 Раздела 3. Остаток по дебету — это НДС к возмещению. Его отражают в строке 210 Раздела 3.

Проверяем проведение всех документов покупок и продаж

Проверить, что проведены все документы реализаций и покупок. Если не будет хватать документов продаж, вы занизите сумму налога к уплате в декларации. Если не будут проведены документы покупок, вы не заявите часть НДС к вычету.

Проверка Декларации по НДС по контрольным соотношениям

При проверке декларации инспектор руководствуется контрольными соотношениями. Любой налогоплательщик может узнать эти соотношения в Письме ФНС № ГД-4-3/4550@ от 23.03.2015 года и Письме ФНС № СД-4-3/4921@ от 19.03.2019 года.

В письме указано, какая статья нарушается при несоблюдении соотношения, и какие меры предпримут налоговые органы.

Приведенные в письме формулы нужны для сверки показателей как внутри и между разделами 1-7 Декларации, так и в увязке с информацией из разделов 8-12. Вот некоторые из них:

- строка 190 графа 3 Раздела 3 должна быть равна сумме строк 120, 130, 135, 140, 150, 160, 170, 180, 185 по графам 3 Раздела 3, если левая часть равенства больше правой;

- строка 020 Приложения 1 к Разделу 9 должна быть равна строке 230 Раздела 9;

- если строка 050 Раздела 1 больше 0, то строка 190 Раздела 8 — (строка 260 + строка 270 Раздела 9) больше 0 и так далее.

На практике бухгалтеры не сверяют контрольные соотношения вручную. Все это делает учетная программа, в которой они ведут бухгалтерский учет. Иногда проверку может выполнять сервис, через который декларацию подают в налоговую.

Проверка корректности заполнения счетов-фактур

Кроме проверки контрольных соотношений и информации на счетах бухучета, обратите внимание на корректность фактур. Если этот документ заполнить с нарушениями, принять НДС к вычету будет нельзя. Правила ведения документов, применяемых при расчете НДС, закреплены в Постановлении Правительства РФ № 1137 от 26.12.2011 года.

В первую очередь посмотрите корректность заполнения ИНН и КПП продавца. Для этого разработан официальный сервис ФНС. Если сервис укажет, что ИНН и КПП отсутствуют в базе, запросите у контрагента верную информацию.

Сверьте реквизиты выданных и выставленных счетов-фактур. При проверке налоговая соотносит ваши Разделы 8 и 9 Декларации по НДС с соответствующими разделами деклараций ваших покупателей и поставщиков. Если получится так, что вы указали у себя счет-фактуру от поставщика, а он у себя ее не зарегистрировал, налоговая потребует разъяснений или уточненной декларации. Эту функцию выполняет автоматизированная система АСК НДС-3. Поэтому отличие даже в одной цифре или букве в номере счета-фактуры приведет к тому, что система не найдет фактуру у покупателя или поставщика.

Сверка с налоговой по НДС

После сдачи декларации и уплаты налога сверьтесь с инспекцией. Для этого запросите у налоговой акт сверки или справку о состоянии расчетов с бюджетом. Документы готовят до 5 рабочих дней.

В акте вы увидите, совпадают ли ваши расчеты по НДС с информацией ФНС. Если все верно, акт можно подписать и передать в инспекцию. Если нет — подпишите акт с отметкой «подписано с разногласиями». После этого налоговая попросит предоставить доказательства, подтверждающие правильность ваших расчетов.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. При заполнении декларации по НДС наша программа автоматически проверяет все контрольные соотношения. А строки отчета заполняются в соответствии со счетами бухгалтерского учета. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

В рамках управления рисками при оценке деклараций плательщиков НДС, Приказом ФНС России от 29.10.2014 № ММВ-73/558@ с 01.01.2015 в налоговой декларации по НДС введены разделы для отражения в декларации данных книги покупок, книги продаж, журнала учета полученных и выставленных счетов-фактур.

В соответствии с пунктом 1 статьи 169 Налогового кодекса Российской Федерации (далее – НК РФ) счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), сумм налога к вычету.

Со 2-го полугодия 2015 г. ФНС России внедрен программный комплекс управления рисками при оценке плательщиков налога на добавленную стоимость «АСК НДС-2». Система «АСК НДС-2» сопоставляет операции купли-продажи, отражаемые в декларациях контрагентами, а также вычет у покупателя с налогом, исчисленным продавцом с налоговой базы, в автоматизированном режиме, используя принцип зеркального отображения сведений о записях по счетам-фактурам в налоговых декларациях контрагентов, а также принцип соответствия заявленного вычета уплаченной сумме.

Использование «АСК НДС-2» в камеральном контроле деклараций по НДС позволяет в автоматизированном режиме выявлять налогоплательщиков, заявивших налоговые вычеты при одновременном отсутствии сведений о налоговой базе у контрагентов (расхождения по счетам-фактурам), в отношении которых проводится комплекс контрольных мероприятий.

В настоящее время данный комплекс используется при проведении всех камеральных налоговых проверок налоговых деклараций по НДС как с суммами, заявленными к возмещению, так и к уплате.

По-прежнему устанавливается значительное количество ошибок, связанных с включением налогоплательщиком в книгу покупок, в том числе и преднамеренно, сведений о сделках с контрагентами, которые не отражают у себя реализацию в 9 разделе налоговой декларации, либо представляют «нулевую» налоговую отчетность, или не представляют ее вообще.

Но налогоплательщиками формируются и технические ошибки, такие как: неверное отражение номера и (или) даты счета-фактуры, повторное отражение одних и тех же счетов-фактур, реквизитов таможенных деклараций, неотражение корректировочных счетов-фактур, неверное определение кода вида операции.

Особо необходимо обратить внимание на очень распространенную ситуацию с расхождениями, формирующимися у покупателя по авансовым счетам-фактурам.

Позвольте вам напомнить, что согласно подпункту 3 пункта 3 статьи 170 НК РФ суммы НДС, принятые к вычету покупателем с сумм оплаты (частичной оплаты), перечисленных им в счет предстоящих поставок товаров (выполнения работ, оказания услуг), подлежат восстановлению. При этом восстановление производится в том налоговом периоде, в котором суммы НДС по приобретенным товарам (работам, услугам) подлежат вычету в порядке, установленном главой 21 НК РФ.

Согласно пункту 2 статьи 171 и пункту 1 статьи 172 НК РФ суммы НДС, предъявленные налогоплательщикам при приобретении товаров (работ, услуг), имущественных прав на территории Российской Федерации, в случае их использования для осуществления операций, облагаемых НДС, подлежат вычетам после принятия этих товаров (работ, услуг), имущественных прав на учет на основании счетов-фактур, выставленных продавцами товаров (работ, услуг), и при наличии соответствующих первичных документов.

При этом в «АСК НДС-2» кроме первичного сопоставления (запись с кодом видов операций (далее – КВО) 02 в разделе 8 декларации покупателя сопоставляется с записью с КВО 02 в разделе 9 декларации продавца) существует вторичное сопоставление:

1. в рамках книг налогоплательщиков: запись с КВО 22 в разделе 8 с записью с КВО 02 в разделе 9 декларации продавца и запись с КВО 02 в разделе 8 с записью с КВО 21 в разделе 9 декларации покупателя;

2. между контрагентами: запись с КВО 22 в разделе 8 декларации продавца с записью с КВО 21 в разделе 9 декларации покупателя. В последнем случае формируется расхождение вида «Разрыв», если запись с КВО 21 отсутствует и расхождение вида «Проверка НДС» – если сумма НДС в записи с КВО 21 меньше, чем в записи с КВО 22.

Согласно Приказу ФНС России от 14.03.2016 № ММВ-7-3/136@ «Об утверждении перечня кодов видов операций, указываемых в книге покупок, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а также кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур» КВО 21 являются операции по восстановлению сумм налога, указанные в пункте 8 статьи 145, пункте 3 статьи 170 (за исключением подпунктов 1 и 4 пункта 3 статьи 170), статье 171.1 НК РФ, а также при совершении операций, облагаемых по налоговой ставке 0 процентов по налогу на добавленную стоимость.

Необходимо отметить, что по данной ситуации существует судебная практика, в том числе правовая позиция Конституционного Суда Российской Федерации, изложенная в Определении от 08.11.2018 № 2796-О (по жалобе ООО «Газпромнефть-Ямал» (далее – общество, налогоплательщик), на нарушение его конституционных прав положениями подпункта 3 пункта 3 статьи 170 НК РФ), в отношении сформированных расхождений по налогу на добавленную стоимость по авансовым счетам-фактурам.

На основании данного судебного акта в пункте 3 Письма ФНС России от 29.12.2018 № СА-4-7/26060 «О направлении обзора правовых позиций, отраженных в судебных актах Конституционного Суда Российской Федерации и Верховного Суда Российской Федерации, принятых в четвертом квартале 2018 года по вопросам налогообложения» указано, что вычеты сумм налога на добавленную стоимость, исчисленных налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг), производятся с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг). При этом не предполагается возможность изменения срока восстановления сумм налога на добавленную стоимость, принятого к вычету в отношении авансовых платежей, с переходом на налоговый период, следующий за налоговым периодом, в котором соответствующие гражданско-правовые обязательства были фактически исполнены.

По итогам проведенных камеральных налоговых проверок, представленных обществом деклараций по налогу на добавленную стоимость за 2 и 3 кварталы 2015 года, инспекция отказала налогоплательщику в возмещении налога исходя из того, что им не были восстановлены суммы налога с предоплаты, внесенной во исполнение договора, заключенного с контрагентом.

Уменьшая сумму налога, заявленную обществом к возмещению, налоговый орган пришел к выводу, что восстановлению подлежат суммы налога, определенные исходя из сумм, которые по итогам налогового периода перестают являться оплатой (частичной оплатой) в счет предстоящих поставок. При этом обязанность покупателя восстанавливать налог на добавленную стоимость подлежит исполнению в том налоговом периоде, в котором продавец отгрузил покупателю товары (работы, услуги) и у последнего возникло право на налоговый вычет в размере, указанном продавцом в счете-фактуре при такой отгрузке.

В рамках арбитражного дела налогоплательщик полагал, что обязанность восстановить налог с предоплаты возникает только в том периоде, в котором суммы налога на добавленную стоимость подлежат вычету по приобретенным работам, в момент получения счетов-фактур и первичных документов от контрагентов, в его конкретном случае – в последующих налоговых периодах.

Подавая жалобу в Конституционный Суд Российской Федерации, общество указывало, что по смыслу, придаваемому правоприменительной практикой подпункту 3 пункта 3 статьи 170 НК РФ, данные положения не позволяют отнести восстановление сумм налога на добавленную стоимость, исчисленного с авансовых платежей, на налоговый период, в котором у налогоплательщика-покупателя возникла возможность документального подтверждения права на получение налогового вычета, а именно поступили от продавца необходимые первичные документы, в том числе счета-фактуры.

Конституционный Суд Российской Федерации отказал обществу в принятии жалобы к рассмотрению. При этом он указал, что пункт 1.1 статьи 172 НК РФ позволяет покупателю при получении счета-фактуры от продавца после завершения налогового периода, в котором товары (работы, услуги), имущественные права приняты на учет, но до установленного статьей 174 НК РФ срока представления налоговой декларации за указанный налоговый период (не позднее 25-го числа месяца, следующего за истекшим налоговым периодом) принять к вычету сумму налога в отношении таких товаров (работ, услуг), имущественных прав с того налогового периода, в котором указанные товары (работы, услуги), имущественные права были приняты на учет. При этом не исключается выставление счета-фактуры в электронной форме (пункт 1 статьи 169 НК РФ). Организационные же дефекты в экономической деятельности налогоплательщика не могут служить поводом для неисполнения налоговой обязанности.

Конституционный Суд Российской Федерации пришел к выводу, что оспариваемые законоположения не препятствуют налогоплательщику в рамках избранного во взаимоотношениях с контрагентами порядка оплаты исполнения обязательств обеспечить планирование и организацию экономической деятельности на условиях, позволяющих в установленном порядке воспользоваться правом на принятие к вычету сумм налога на добавленную стоимость при восстановлении сумм данного налога, исчисленного с авансовых платежей.

Таким образом, обращаем ваше внимание на то, что формирование вышеуказанных расхождений по авансовым счетам-фактурам может свидетельствовать о нарушении налогоплательщиком законодательства Российской Федерации о налогах и сборах и стать основанием для составления актов камеральных налоговых проверок с доначислением сумм налога.

Также следует отметить, что в соответствии с Положением об организации выполнения работ по развитию (модернизации) и оказания услуг по сопровождению автоматизированной информационной системы ФНС России (АИС «Налог-3»), утвержденным приказом ФНС России от 14.03.2016 № ММВ-7-6/135@, все декларации по НДС проходят форматнологический контроль (ФЛК).

В результате проведения ФЛК при выявлении налоговым органом противоречий, несоответствий между сведениями об операциях, содержащимися в налоговой декларации по налогу на добавленную стоимость, и сведениями об указанных операциях, содержащимися в налоговой декларации по налогу на добавленную стоимость, представленной в налоговый орган другим налогоплательщиком, или в журнале учета полученных и выставленных счетов-фактур, налогоплательщику будет направлено требование о представлении пояснений.

При этом к Требованию прилагается перечень операций, отраженных плательщиком в соответствующем разделе налоговой декларации по НДС, по которым установлены Расхождения. Для определения причин возникновения Расхождений, по каждой записи, отраженной в приложении к Требованию, справочно указывается код возможной ошибки.

Так, код ошибки «1» указывается в случае, если запись об операции отсутствует в налоговой декларации контрагента, либо контрагент не представил налоговую декларацию по НДС за аналогичный отчетный период, либо контрагент представил налоговую декларацию с нулевыми показателями, либо допущенные ошибки не позволяют идентифицировать запись о счете-фактуре и, соответственно, сопоставить ее с контрагентом;

- код ошибки «2» указывается в случае, если не соответствуют данные об операции между разделом 8 «Сведения из книги покупок» (приложением 1 к разделу 8 «Сведения из дополнительных листов книги покупок») и разделом 9 «Сведения из книги продаж» (приложением 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации налогоплательщика (например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам);

- код ошибки «3» – данные об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» налоговой декларации налогоплательщика не соответствуют (например, отражение посреднических операций);

- код ошибки «4» – возможно допущена ошибка в какой-либо графе. При этом номер графы с возможно допущенной ошибкой указан в скобках;

- код ошибки «5» – в разделах 8 – 12 налоговой декларации по НДС не указана дата счета-фактуры или указанная дата счета-фактуры превышает отчетный период, за который представлена налоговая декларация по НДС;

- код ошибки «6» – в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС в налоговых периодах за пределами трех лет;

- код ошибки «7» – в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС на основании счета-фактуры, составленного до даты государственной регистрации;

- код ошибки «8» – в разделах 8 – 12 налоговой декларации по НДС некорректно указан код вида операции, предусмотренный приказом ФНС России от 14 марта 2016 года № ММВ-7-3/136@ «Об утверждении перечня кодов видов операций, указываемых в книге покупок, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а также кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур»;

- код ошибки «9» означает, что допущены ошибки при аннулировании записей в разделе 9 «Сведения из книги продаж» (приложении 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации, а именно сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует запись по счетуфактуре, подлежащая аннулированию.

В случае выявления ошибок в заполнении налоговой декларации при расчете контрольных соотношений и сопоставлении записей по счетам-фактурам в налоговых декларациях налогоплательщика и его контрагентов в «АСК НДС-2» в автоматическом режиме (технический процесс без участия инспектора) формируется и отправляется налогоплательщику сообщение с требованием представить пояснения («автотребование»).

В ответ на полученное «автотребование», согласно положениям п. 3 ст. 88 НК РФ, налогоплательщик обязан представить пояснения по установленной форме либо уточненную налоговую декларацию.

Обращаем ваше внимание, что после получения требования от налогового органа в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота необходимо:

1. Передать налоговому органу квитанцию о приеме Требования в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение шести дней со дня его отправки налоговым органом;

2. В отношении записей, указанных в требовании, проверить правильность заполнения налоговой декларации, сверить запись, отраженную в налоговой декларации, со счетом-фактурой, обратив внимание на корректность заполнения реквизитов записей, по которым установлены расхождения: даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж). Если счет-фактура принимался к вычету по частям (несколько раз), необходимо также проверить общую сумму НДС, принятую к вычету по всем записям такого счета-фактуры, в том числе с учетом предыдущих налоговых периодов;

3. Представить в налоговый орган уточненную налоговую декларацию с корректными сведениями при выявлении в представленной налоговой декларации по НДС ошибки, приводящей к занижению суммы налога к уплате;

4. Если ошибка в налоговой декларации не повлияла на сумму НДС, следует представить пояснения с указанием корректных данных. Также рекомендуется представить уточненную налоговую декларацию.

При этом следует помнить, что в соответствии с абзацем четвертым пункта 3 статьи 88 НК РФ пояснения к налоговой декларации по НДС представляются в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота по формату, установленному приказом ФНС России от 16 декабря 2016 года № ММВ-7-15/682@ «Об утверждении формата представления пояснений к налоговой декларации по налогу на добавленную стоимость в электронной форме». При этом, при представлении указанных пояснений на бумажном носителе такие пояснения не считаются представленными.

5. Если после проверки корректности заполнения налоговой декларации ошибки не выявлены, об этом необходимо уведомить налоговый орган путем представления пояснений.

При этом обращаем ваше внимание на то, что в соответствии с пунктом 3 статьи 88 НК РФ пояснения либо уточненная налоговая декларация представляются в налоговый орган в течение пяти дней с даты получения Требования.

При представлении пояснений в адрес налогового органа налогоплательщик вправе в соответствии с пунктом 4 статьи 88 НК РФ дополнительно представить документы, подтверждающие достоверность данных, внесенных в налоговую декларацию.

В случае неисполнения обязанности по передаче налоговому органу квитанции о приеме Требования налоговым органом в течение 10 дней со дня истечения срока, установленного для передачи указанной квитанции, установленного пунктом 5.1 статьи 23 НК РФ, согласно подпункту 2 пункта 3 статьи 76 НК РФ может быть принято решение о приостановлении операций по вашему банковскому счету.

Кроме того, в случае неисполнения установленной пунктом 5.1 статьи 23 НК РФ обязанности по обеспечению получения от налогового органа по месту нахождения документов в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение 10 дней может быть принято решение о приостановлении операций по вашему банковскому счету в соответствии с пунктом 1.1 статьи 76 НК РФ.

Также необходимо отметить, что с 01.01.2017 непредставление (несвоевременное представление) в налоговый орган предусмотренных пунктом 3 статьи 88 НК РФ пояснений (в случае непредставления в установленный срок уточненной налоговой декларации) влечет взыскание штрафа в размере 5 000 рублей. Повторное аналогичное нарушение в течение календарного года влечет взыскание штрафа в размере уже 20 000 руб. (п. 1 ст. 129.1 НК РФ).

Учитывая вышеизложенное, в целях исключения формирования показателей налоговых деклараций по НДС с ошибками, налогоплательщикам необходимо соблюдать Порядок заполнения налоговых деклараций по НДС, установленный приказом ФНС России от 29.10.2014 № ММВ-7-3/558@, и Правила заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость, утвержденные Постановлением Правительства РФ от 26.12.2011 № 1137, и отражать только реально осуществленные операции, учитывая, что одновременно с внедрением «АСК НДС-2» начато формирование налоговой истории каждого налогоплательщика. В настоящее время организация, даже однократно проведя сомнительную операцию, оставляет за собой след в указанной системе, что будет влиять на последующий расчет уровня риска, а также возможное извещение контрагентов о наличии рисков при оформлении сделок с указанной категорией лиц.

ИРИНА ЗАВОЙКИНА, НАЧАЛЬНИК ОТДЕЛА КАМЕРАЛЬНОГО КОНТРОЛЯ УПРАВЛЕНИЯ ФНС РОССИИ ПО ХАБАРОВСКОМУ КРАЮ

Источник публикации: информационный ежемесячник «Верное решение» выпуск № 12 (206) дата выхода от 20.12.2019.

Контрольные соотношения для единого расчета по страховым взносам — это показатели и формулы, которые налоговики используют для проверки правильности заполнения РСВ. Показатели регулярно обновляются ФНС: в отчете за 1-й квартал 2021 года применяются свежие данные.

Для чего нужны контрольные соотношения

Контрольные соотношения к любой отчетной форме — это метод математической проверки данных, который отражает корректность введенных в отчет сведений путем сопоставления определенных показателей. Данные сопоставляются как внутри самой формы, так и с другими отчетами.

Налоговики формируют и дополняют таблицу сравнения показателей формы расчета по страховым взносам и рассылают ее в территориальные отделения, чтобы территориальные ИФНС проверяли корректность данных, указанных в документах плательщиков. Информация не держится в тайне: сами страхователи вправе использовать разработанные показатели для самопроверки перед сдачей расчета. Ранее ФНС России уже публиковала памятку для плательщиков страховых взносов, как рассчитать показатели по контрольным соотношениям РСВ, которую они вправе применять для самопроверки перед отправкой данных. Зачастую для проверки применяются специальные программы, так как отчетность заполняется и сдается в электронной форме.

Правила сдачи РСВ

Этот расчет работодатели сдают в ФНС по итогам года и ежеквартально. Новая отчетная форма утверждена приказом ФНС России №ММВ-7-11/470@ от 18.09.2019 в редакции приказа №ЕД-7-11/751@ от 15.10.2020. Ее страхователи будут впервые сдавать за 1-й квартал 2021 года. В ней содержится среднесписочная численность работников и учтены другие изменения, в связи с которыми контрольные соотношения расчета по страховым взносам в 2021 году изменились.

Отчитываются по страховым взносам не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. В 2021 году сроки сдачи этой формы выглядят так:

- за 1-й квартал — до 30.04.2021;

- за 6 месяцев — до 30.07.2021;

- за 9 месяцев — до 01.11.2021 (перенос с субботы 30.10.2021);

- за 2021 — до 31.01.2022 (перенос с воскресенья 30.01.2022).

Новые контрольные соотношения для проверки РСВ за 1-й квартал 2021 года

Федеральная налоговая служба России письмом от 19.02.2021 №БС-4-11/2124@ направила в территориальные органы первые контрольные соотношения по РСВ в 2021 году. Изменения потребовались в связи с утверждением новой формы расчета по страховым взносам приказом №ЕД-7-11/751@ от 15.10.2020. Контрольные соотношения применяются для проверки правильности составления отчетности при:

- приеме налоговым органом расчета по форме РСВ от плательщиков страховых взносов и камеральной проверке отчета;

- выгрузке в ПФР и приеме от ФНС России сведений в целях разнесения сведений из расчетов на индивидуальные лицевые счета застрахованных лиц.

Плательщики страховых взносов применяют контрольные соотношения для расчета по страховым взносам для самопроверки при составлении и сдаче отчетов.

В конце февраля Федеральная налоговая служба России направила в территориальные инспекции исправленные показатели отчета РСВ и контрольные соотношения ФНС для их проверки, но утвержденные ранее КС не упразднены, они продолжают действовать в полном объеме, их дополнили новыми значениями.

Специальные контрольные соотношения для МСП

Действующие контрольные соотношения РСВ утверждены с учетом стандартной ставки взносов на обязательное страхование для всех работодателей. Но весной 2020 года приняли Федеральный закон от 24.07.2007 №209-ФЗ , в соответствии с которым с 01.04.2020 года плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства, вправе платить страховые взносы по пониженной ставке 15%:

- на обязательное пенсионное страхование — 10%;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0%;

- на обязательное медицинское страхование — 5%.

Этот порядок действует в 2021 году, и его учитывают новые контрольные соотношения в расчете по взносам. В них сохранены идентификаторы 1.84, 1.138 и 1.140 и 1.193–1.199 и 2.8–2.10. Они помогут проверить правильность заполнения РСВ в части выплат работникам и другим физическим лицам в размере свыше одного МРОТ, которые облагаются пониженными страховыми взносами.

Кодировка в КС

В показателях ФНС фигурируют коды тарифа и категорий застрахованных лиц, которые определяют, как проверить РСВ в 2021 году:

- Для пониженных страховых взносов с части выплат, превышающих 1 МРОТ, — 20.

- Для застрахованных физлиц — граждан РФ к части выплат от 1 МРОТ — МС.

- Для застрахованных в системе ОПС иностранцев и лиц без гражданства, которые временно проживают в России, и временно пребывающих в РФ иностранцев или лиц без гражданства, которым предоставлено временное убежище, — ВЖМС.

- Для иностранцев и лиц без гражданства, которые временно пребывают в РФ (исключение — высококвалифицированные специалисты), — ВПМС.

В контрольные соотношения по страховым взносам внесены дополнительные формулы:

- для кода тарифа плательщика;

- для кода категории застрахованного лица.

Данные РСВ корреспондируются со сведениями о плательщике в реестре МСП на начало каждого месяца. Все КС традиционно оформлены в виде таблицы, в которой содержится информация о самом КС, нарушении норм Налогового кодекса РФ и других законов.

Как пользоваться контрольными соотношениями

Данные для проверки представлены в виде объемной таблицы. В ней содержатся более 300 внутренних контрольных соотношений внутри расчета и два междокументных. В частности, контрольные соотношения 6-НДФЛ и расчета по страховым взносам. Первое из них звучит так — «обязательность предоставления расчета по страховым взносам в случае предоставления 6-НДФЛ». Это значит, что все работодатели, которые обязаны отчитываться по 6-НДФЛ, обязаны отчитаться и по страховым взносам. Даже если расчет получится нулевым.

Подробнее мы остановимся на ее небольшой части, междокументных соотношениях, чтобы понять, как ею пользоваться. Обратите внимание, что левая часть КС и правая часть КС в РСВ — это отдельные разделы:

- слева — данные о документе, коде ошибки и сути сопоставления данных;

- справа — о сути нарушения и действиях налоговиков при его выявлении.

| Документ | № | КС | Нарушение | Действия ФНС | |

|---|---|---|---|---|---|

| РСВ. 6-НДФЛ (в отношении головной организации) | 2.1 | Обязательно предоставить РСВ в случае сдачи 6-НДФЛ | Затребование отчетности | ||

| РСВ. 6-НДФЛ (для налогоплательщиков без обособок, не для ИП на патенте и ЕНВД) | 2.2 | Стр. 020 р. 1 6-НДФЛ – стр. 025 р. 1 6-НДФЛ >= стр. 050 гр. 1 подр. 1.1 р. 1 РСВ | Сумма начисленного дохода налогоплательщика меньше базы для начисления страховых взносов | Требование предоставить объяснение или внести исправления | |

| РСВ, информация ФСС России | 2.3–2.5 | Гр. 3–5 стр. 80 прилож. 2 р. 1 РСВ = сумме выделенных ФСС средств на возмещение расходов на страховые выплаты в 1–3 месяце отчетного периода | Сумма возмещенных расходов больше выделенной суммы | То же | |

Что означает первая строка в этой таблице, понять несложно, выше уже об этом шла речь. А вот вторая строка уже содержит реальный сравнительный показатель, и на ней мы остановимся подробнее. Итак, налоговики утверждают, что разность строки 20 раздела 1 и строки 25 раздела 1 в декларации 6-НДФЛ больше или равна данным, которые отражены в строке 50 группы 1 подраздела 1.1 расчета по страховым взносам. Что указано в этих полях форм:

- стр. 20 р. 1 — это сумма начисленного дохода;

- стр. 25 р. 1 — это начисленные дивиденды, которые входят в состав суммы дохода.

Очевидно, что, раз на сумму дивидендов не начисляются страховые взносы, ее вычитают, чтобы получить облагаемую базу по ним, которую и указывают в стр. 050 гр. 1 подр. 1.1 РСВ. Если данные не совпали, значит, плательщик допустил ошибку, и ему направят требование о предоставлении пояснений. Но это не единственный вариант. При выявлении расхождений в документе налоговики вправе сразу же составить акт о правонарушении по нормам статьи 100 Налогового кодекса РФ и привлечь плательщика к ответственности. Если ошибку обнаружит сам плательщик уже после сдачи расчета, он вправе подать уточненную форму.

Проверка по заработной плате

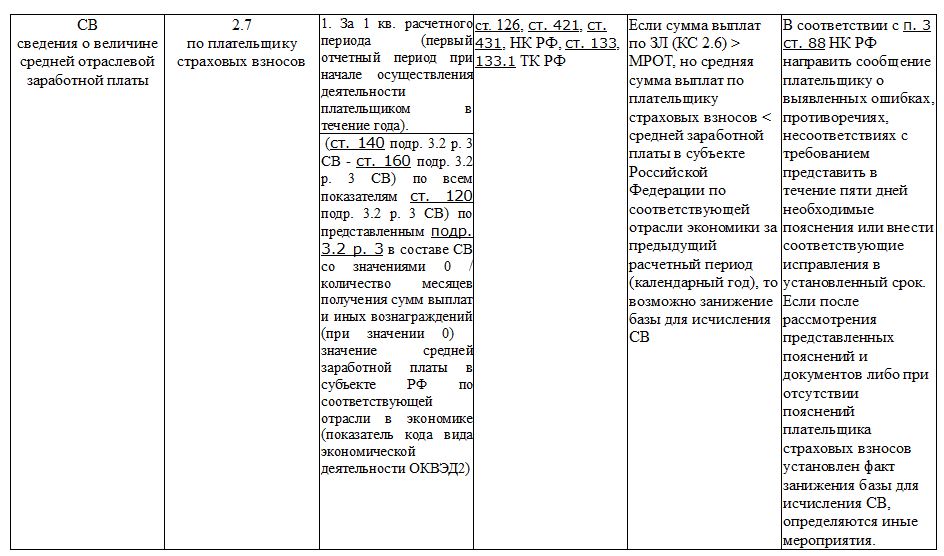

В 2021 году применяются обновленные контрольные соотношения, но ошибка 2.7 контрольных соотношений сохранилась. Это сведения о среднеотраслевой зарплате.

Рассмотрим КС для строки 015 формы РСВ. В этой строке страхователь указывает число физических лиц, которым исчислены страховые взносы, отражаемые в приложении №2 к разделу 1 расчета. В соответствии с контрольным соотношением, количество человек с начала года не бывает меньше аналогичного показателя за предыдущий период. Если строка 015 заполнена, то в соответствующей графе строки 020 значение облагаемых выплат физлицам больше нуля. Также установлено контрольное соотношение для проверки корректности отражения в расчете выплат иностранцам по строке 055. Оценка правдивости показателя зависит от того, производились ли такие выплаты в отчетном периоде. В частности, если выплаты иностранцам были, действует правило:

Графа 2 стр. 055 прил. 2 Р. 1 + графа 3 стр. 055 прил. 2 Р. 1 + графа 4 стр. 055 прил. 2 Р. 1 0, то (графа 2 стр. 060 прил. 2 Р. 1 + графа 3 стр. 060 прил. 2 Р. 1 + графа 4 стр. 060 прил. 2 Р. 1) ≥ (графа 2 стр. 050 прил. 2 Р. 1 + графа 3 стр. 050 прил. 2 Р. 1 + графа 4 стр. 050 прил. 2 Р. 1) × 1,8%.

Для проверки строки 045 расчета РСВ, в которой указывают сумму расходов по авторским заказам, издательским лицензионным договорам и затраты, связанные с правами на интеллектуальную деятельность, применяется идентификатор КС 2.6 в РСВ — это сравнение уровня заработка, указанного в расчете, с величиной МРОТ и среднеотраслевой заработной платой. Выглядит это так:

Сведения о величине МРОТ

по застрахованному лицу

1. За 1-й квартал расчетного периода (первый отчетный период при начале деятельности).

Значение (стр. 140 подр. 3.2 р. 3 РСВ – стр. 160 подр. 3.2 р. 3 СВ) по каждому показателю стр. 120 подр. 3.2 р. 3 РСВ / количество месяцев получения сумм выплат и иных вознаграждений (при значении 0) МРОТ.

2. За последующие отчетные (расчетные) периоды.

Значение ((стр. 140 подр. 3.2 р. 3 СВоп – стр. 160 подр. 3.2 р. 3 СВоп) по каждому показателю стр. 120 подр. 3.2 р. 3 СВ + (стр. 140 подр. 3.2 р. 3 СВпоп – стр. 160 подр. 3.2 р. 3 СВпоп) по каждому показателю стр. 120 подр. 3.2 р. 3 СВ (с начала расчетного периода)) / количество месяцев получения сумм выплат и иных вознаграждений (при значении 0) с начала расчетного периода МРОТ

Если сумма выплат меньше МРОТ, то есть подозрение в занижении базы для исчисления СВ.

Требование об исправлении и предоставлении объяснений.

В случае подозрения на занижение базы — иные надзорные мероприятия.

Читайте также: