Что происходит если государство увеличивает налоги

Опубликовано: 20.09.2024

Конспект урока

Название предмета и класс: экономика, 11 класс

Номер урока и название темы: урок №13 «Бюджетно-налоговая политика»

Перечень вопросов, рассматриваемых в теме:

- Понятие бюджетно-налоговой (фискальной) политики.

- Цели фискальной политики.

- Прямые и косвенные методы регулирования экономики.

- Стимулирующая и сдерживающая фискальная политика.

- Дискреционная и автоматическая формы фискальной политики.

- Фискальная политика как кратковременная мера регулирования экономики государства.

Глоссарий по теме: бюджетно-налоговая (фискальная) политика, дискреционная фискальная политика, автоматическая (недискреционная) фискальная политика, стимулирующая фискальная политика, сдерживающая фискальная политика.

Теоретический материал для самостоятельного изучения

Латинское слово «fiscus» имеет несколько значений и переводится как корзина, касса, казна, финансы. Следовательно, деятельность, касающуюся сбора финансов в кассу, корзину, т.е. в бюджет, можно считать фискальной или бюджетно-налоговой. Безусловно, эта деятельность – прерогатива государства, его политика.

Бюджетно-налоговая политика (фискальная) – это деятельность государства по регулированию налогов и государственных расходов в целях воздействия на экономику.

Цели фискальной политики совпадают с целями монетарной политики. Такими целями являются:

- экономический рост;

- полная занятость;

- стабильность цен.

Современная фискальная политика включает прямые и косвенные методы регулирования экономики. Прямые методы – это бюджетное финансирование чётко определённых направлений (например, содержание военно-промышленного комплекса, развитие социальной инфраструктуры, развитие науки т.д.).

Косвенные методы – это воздействие государства на совокупный спрос и совокупное предложение, используя систему налогообложения. При помощи системы налогообложения государство воздействует на совокупный спрос. В экономике его принято обозначать как AD (от англ. aggregate demand). Совокупный спрос – это средства, которые готовы потратить все субъекты хозяйственной деятельности страны (потребители, фирмы, правительство).

Помимо совокупного спроса, государство при помощи системы налогообложения воздействует и на совокупное предложение. Совокупное предложение (от англ. aggregate supply, AS) – вся конечная продукция (в стоимостном выражении), произведённая (предложенная) в обществе. Всё, что предприятия страны готовы предложить.

Именно манипулирование налогами (изменение налоговых ставок на различные виды доходов, предоставление налоговых льгот и т.п.) позволяет государству добиваться более устойчивых темпов экономического роста.

Для реализации фискальной политики в процессе достижения макроэкономического равновесия государство использует два основных инструмента:

- изменение ставок налогообложения;

- изменение государственных расходов.

В зависимости от целей, стоящих перед правительством, различают стимулирующую и сдерживающую фискальную политику.

Стимулирующая фискальная политика проводится в период спада экономической активности и предполагает:

- снижение налогов на граждан и фирмы (снижение налога на физические лица ведёт к тому, что у людей будет увеличиваться часть дохода за счёт его сохранения, а у фирм снижение налога на прибыль приведёт к тому, что эта самая прибыль будет увеличиваться);

- увеличение государственных расходов (повышение зарплаты гражданам, трудящимся в бюджетных организациях, пенсий, пособий, строительство различных учреждений социальной инфраструктуры);

- увеличение трансфертов (финансовой помощи в виде пенсий, пособий, стипендий, дотаций, выплат по социальному обеспечению).

Применение данных мер, как правило, приводит к росту совокупного спроса, расширению производства, снижению безработицы, т.е. спад будет приостановлен за счёт использования стимулирующих фискальных мер.

Сдерживающая фискальная политика проводится в период инфляции, когда наблюдается так называемый экономический «бум», и предполагает:

- увеличение налогов;

- сокращение правительственных расходов;

- сокращение трансфертов (финансовой помощи).

Применение данных мер приведёт к снижению совокупного спроса и будет сдерживать рост цен.

По характеру действий фискальных инструментов различают дискреционную (активную) и недискреционную (автоматическую, пассивную) формы фискальной политики.

Фискальная дискреционная политика – это определённые действия государства, в рамках которых оно вводит особые экономические меры, направленные на коррекцию финансового положения внутри страны с целью его стабилизации. Основные действия в рамках данной политики ориентированы на изменение доходной и расходной частей бюджета. Именно поэтому фискальную политику называют бюджетно-налоговой.

Дискреционная форма предполагает маневрирование налогами и государственными расходами для того, чтобы повлиять, изменить объём национального производства, а также контролировать темпы инфляции и уровень безработицы.

Автоматическая форма фискальной политики ориентируется на так называемую «встроенную стабильность», определённый «автоматизм», опирающийся на то, что стабилизаторы уже встроены в систему, и чтобы привести их в действие, не требуется властных решений (принятий законов), и они автоматически стабилизируют экономику, стимулируя её при спаде и сдерживая в период «разогрева».

К встроенным стабилизаторам относят: подоходный налог, косвенные налоги, пособия по безработице, пособия по бедности.

Например, если экономика находится в стадии спада, будет происходить естественное уменьшение налоговых поступлений и рост государственных расходов, а в условиях подъёма будет наблюдаться обратная картина.

Фискальная политика может служить действенным инструментом государственного регулирования рыночной экономики, но лишь как временная мера, поскольку имеет и некоторые негативные черты, снижающие её эффективность:

- изменения (рост или сокращение) государственных расходов, необходимые для проведения стимулирующей или сдерживающей политики, могут не совпадать с другими государственными целевыми расходами, например, с необходимостью укреплять обороноспособность страны, охранять окружающую среду, финансировать научные исследования и т.п.;

- для фискальной политики характерно некоторое «торможение», поскольку, во-первых, парламентёрам необходимо обсудить существующую ситуацию, законодательно её закрепить, и только после этого начнется процесс реализации принятых мер. Во-вторых, нужно время на то, чтобы изменение величины налогов и государственных расходов оказали желаемое воздействие на экономику, и на то, чтобы она начала откликаться. Если процесс будет затянут, то фискальная политика в таких случаях будет играть дестабилизирующую роль.

Эффективность фискальной политики значительно возрастает, если она сочетается с соответствующей денежно-кредитной политикой и опирается на стабильно высокий авторитет государственной власти, распространяющийся на управляемость всех звеньев экономики.

Примеры и разбор решения заданий тренировочного модуля

1. В представленном перечне только три элемента являются характеристиками бюджетно-налоговой политики. Вычеркните лишний элемент.

- Прогрессивный подоходный налог и трансфертные платежи являются инструментами перераспределения дохода в пользу малоимущих.

- Государственные расходы – основной инструмент фискальной политики.

- Цели фискальной политики государства не совпадают с целями монетарной политики.

- Автоматическая форма фискальной политики предполагает «встроенную стабильность».

Для того чтобы выполнить предложенное задание, предлагаем следовать следующему алгоритму:

- актуализировать понятия «прогрессивный налог» (налог, характеризующийся повышением ставки пропорционально доходу) и «трансфертные платежи» (безвозмездная выплата гражданам со стороны государства: пенсии, пособия, стипендии, дотации, выплаты по социальному обеспечению других видов, а также бесплатные услуги, составляющие часть совокупных доходовграждан) – утверждение верное;

- перечислить все основные инструменты фискальной политики (изменение ставок налогообложения и государственные расходы) – утверждение верное;

- назвать цели монетарной политики и сравнить их с целями фискальной (экономический рост, полная занятость и стабильность цен – цели монетарной политики, они же цели фискальной) – значит, это утверждение неверное;

- раскрыть сущность выражения «встроенная стабильность» (обеспечение налоговой системой бюджетных поступлений в зависимости от уровня экономической активности за счёт встроенных в систему стабилизаторов) – утверждение верное.

- Прогрессивный подоходный налог и трансфертные платежи являются инструментами перераспределения дохода в пользу малоимущих.

- Государственные расходы – основной инструмент фискальной политики.

Цели фискальной политики государства не совпадают с целями монетарной политики.- Автоматическая форма фискальной политики предполагает «встроенную стабильность».

2. Добавление подписей к изображениям.

Вашему вниманию представлены различные последствия действий правительства. Подберите к каждому элементу соответствующий тип деятельности (политики) правительства, который он реализует в рамках бюджетно-налоговой (фискальной) политики.

Рисунок 1 – Пример задания практического модуля

Для того чтобы корректно выполнить данное задание, вам необходимо:

- актуализировать сущностно-содержательную характеристику понятия стимулирующая фискальная политика (комплекс правительственных мер, реализуемый в период спада экономической активности, состоит в расширении совокупного спроса путём увеличения государственных расходов, снижения налогов, способствующего росту частных расходов, или некоторого сочетания этих мер);

- вспомнить, когда реализация этого вида политики целесообразна (проводится в период спада экономической активности);

- актуализировать сущностно-содержательную характеристику понятия сдерживающая фискальная политика (комплекс правительственных мер, реализуемый в период экономического бума, направленный на сокращение правительственных закупок или на рост чистых налогов, проводимый для борьбы с инфляцией). Из определения следует, что данный вид фискальной политики целесообразно проводить, когда в стране экономический бум;

- определить понятия, которые актуальны для реализации анализируемых видов фискальной политики.

Ответ: на рисунке 2.

Рисунок 2 – Пример решения задания практического модуля

Основная и дополнительная литература по теме урока:

- Королёва Г. Э. Экономика. 10-11 классы: Учебник для учащихся общеобразовательных учреждений / Г. Э. Королёва, Т. В. Бурмистрова. – М.: Вентана-Граф, 2017. – 192 с. : ил. – С. 142–144.

- Шевчук В. А., Шевчук Д. А. Макроэкономика. Конспект лекций. – М.: Высшее образование, 2009. – 145 с. – С. 77–81.

Открытые электронные ресурсы по теме урока:

Дискуссии в правительстве на тему необходимости повышения подоходного налога не утихают уже несколько лет. И если раньше в центре внимания был переход с плоской шкалы НДФЛ на прогрессивную, при которой чем больше у работника доход, тем больше он платит налог, сейчас говорят о повышении фиксированной ставки налога с 13 до 15%. Вполне возможно, что в 2020 году этот законопроект все же вступит в силу. К чему это приведет — спросим у эксперта.

Повышение НДФЛ сделает часть заработных плат серыми

— Сегодня от любой официальной заработной платы работодатель, как налоговый агент своего сотрудника, отчисляет в налоговую 13% с его зарплаты за вычетом налоговых льгот, если они предусмотрены у сотрудника. То есть если официальная заработная плата сотрудника составляет 50 000 рублей, то на руки он получает сейчас 43 500 руб., а при увеличении налога будет получать 42 500 руб.

Тем самым повышение НДФЛ приведет к увеличению налогового бремени на физических лиц, вследствие чего последуют сокращение чистого дохода населения на 2% и перераспределение этих финансовых средств на нужды государства. Возможно, за счет этого улучшится социальная составляющая в стране — налог вырастет на 15%, или более чем на 200 миллиардов рублей в год, что хорошо скажется на бюджете государства.

Однако с увеличением налоговой ставки часть заработных плат, скорее всего, будут делать серыми.

Хотя сейчас во многих компаниях, наоборот, идет тренд на «обеление» заработный платы сотрудника, так как полная официальная заработная плата позволяет сотрудникам брать ипотеку, кредиты и получать налоговые вычеты. Официальной статистики здесь нет, но источники говорят, что сегодня 75 из 100 сотрудников в России получают именно «белую» заработную плату.

Почему Россия не переходит на прогрессивную систему налогообложения?

Стоит отметить, что в большинстве развивающихся стран налоговая ставка на доходы граждан как раз и составляет от 10 до 15 процентов. В европейских странах используется, как правило, прогрессивная система, то есть с меньших доходов взимается низкий налог, а с больших доходов — больший налог. Разница в налогах составляет от 0% для самых маленьких доходов до 50% у граждан с высоким доходом. Также есть ряд стран, где нет подоходного налога в принципе.

- Ни граждане, ни налоговые органы не готовы к такому переходу, потому что сейчас налоги с ваших доходов оплачивают предприятия и организации, которые централизованно взаимодействуют с налоговыми органами. А в случае динамической (прогрессивной) системы каждый гражданин, получающий доходы от разных источников, должен будет самостоятельно составлять декларацию, подавать ее и взаимодействовать с налоговыми органами.

- Бедные от этого не станут богаче, а богатые резко уведут свои доходы в тень, за счет чего сократится поступление финансов в бюджет и ухудшится социально -экономическое положение страны.

- Сократится мотивация больше зарабатывать и инвестировать в страну из-за рубежа, так как больше доходов будут изыматься государством, то есть чистый доход от вложенных сил и инвестиций не приведет к росту чистой прибыли и, как следствие, станет нецелесообразен.

- НДФЛ собирается в региональный бюджет, и плюсов для Мурманской области от того, что станут собирать больше налогов в Московской области, не будет никаких. При введении такой ставки регионы еще больше обеднеют.

Очень много стран используют единый НДФЛ, который не зависит от дохода гражданина. Еще один показатель того, что такая ставка интереснее как для государства, так и для граждан: в США отдельные штаты имеют право использовать собственные налоговые режимы. За последнее время 5 штатов ввели такой же формат налогообложения, как и в России, — с фиксированной ставкой. Также и в Великобритании часто обсуждается переход к единой налоговой ставке.

Президент России дал комментарии по поводу запросов общества, касающихся того, что вследствие действия властей страдает простой народ. Россияне не понимают, почему для пополнения государственной казны не увеличить налоги для обеспеченных людей? И они получили ответ.

- 1 Почему не надо поднимать налоги для олигархов?

- 2 Налогообложение в России

- 3 Система налогообложения других стран

- 4 О справедливости

Почему не надо поднимать налоги для олигархов?

Относительно недавно Президенту задали вопрос, почему он не поднимает налоги для богатых людей, чтобы защитить уязвимые прослойки населения. И вопрос вполне понятный, ведь разница в доходах существенна. Подобная тема поднималась неоднократно, можно сказать, на регулярной основе. Особенно часто вопросы такого плана стали поступать после оглашения новости о новой пенсионной системе.

Президент не проигнорировал вопрос. Он пояснил, что на фоне нынешних условий увеличивать налог для богатых людей не имеет смысла.

Глава государства пояснил, что если в РФ ввести прогрессивную шкалу налогообложения, то обеспеченные граждане вовсе перестанут платить налоги, начнут утаивать свои доходы и искать другие лазейки. А сейчас же, на фоне доходов, налог – это малая часть, и на нем не заостряют внимание, все исправно платят.

Но российское население усомнилось в целесообразности данного подхода. Поскольку ответ не оправдал ожидания рядовых граждан. Многие уверены, что таким способом Президент прикрывает своих друзей-олигархов.

Налогообложение в России

Система налогообложения других стран

Пожалуй, только в Российской Федерации и в ряде некоторых других стран отсутствует прогрессивная шкала налогообложения. Во многих других странах, чем больше зарабатывает человек, тем больше выплачивает в государственную казну. Норма это или нет, судить сложно, но такие обстоятельства устраивают всех – и государство, и граждан.

На территории Франции действует экстремально прогрессивная шкала. Так, если гражданин имеет низкий доход в пределах до 5963 евро, то он вовсе освобождается от уплаты сбора. Далее налоговая ставка увеличивается в зависимости от годового дохода. Например, если годовой доход от 26 421 до 70 830 евро, то ставка 30%, а если свыше 150 000 евро, то уже 45%.

В Германии действует аналогичная шкала. Как и во Франции, малообеспеченное население освобождается от уплаты налога – ставка 0%. При условии, что доход на одного человека составляет до 8,13 тыс. евро. Максимальной ставкой облагается доход от 250,7 тыс. евро, и ставка 45%.

В Великобритании давно введена прогрессивная шкала налогообложения. Так, с 2012 года ввели 0% при доходе до 9,2 тыс. фунтов. Если доход свыше этой цифры, налог придется платить. 45% платят те, кто зарабатывает от 150 тыс. фунтов.

В США также практикуется прогрессивная система подоходного налога. Взимают с индивидуального плательщика налогов либо супружеской пары (супругов, которые вместе заполняют декларацию о доходах). Ставка налога на федеральном уровне варьируется от 10 до 35%, и обусловлена размером дохода.

Система налогообложения в США имеет свои особенности. Поскольку взимать налоги имеет право не только федеральное правительство, но и власти штатов и территорий, органы местной власти и пр.

В Китае используют прогрессивное налогообложение. С ростом дохода гражданина либо не гражданина страны увеличивается и налог – от 5 до 45%. Если доход менее 3,5 тыс. юаней, то резиденты и нерезиденты освобождаются от налогового сбора.

Таким образом, во многих странах размер налоговой ставки зависит от доходов гражданина, но в РФ такой практики нет. Как показали последние события, данный вопрос в ближайшее время даже не будет обсуждаться.

О справедливости

Тема 1. Сущность налогообложения и виды налогов

Налог в соответствии со ст. 8 Налогового кодекса — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сбор — обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Характерные черты налога как платежа исходя из положений п. 1 ст. 8 Налогового кодекса РФ следующие:

- обязательность;

- индивидуальная безвозмездность;

- отчуждение денежных средств, принадлежащих организациям и физическим лицам на праве собственности, хозяйственного ведения или оперативного управления;

- направленность на финансирование деятельности государства или муниципальных образований.

Характерными чертами сбора как взноса являются:

- обязательность;

- одно из условий совершения государственными и иными органами в интересах плательщиков сборов юридически значимых действий.

Налоговый кодекс РФ называет следующие сборы, действующие в РФ: таможенные сборы, сбор за право пользования объектами животного мира и водными биологическими ресурсами, федеральные лицензионные сборы, региональные лицензионные сборы и местные лицензионные сборы.

Сущность налогов

Налоги используются для регулирования поведения экономических агентов побуждая (снижение налогов) или припятствуя (повышение налогов) в осуществлении определенной деятельности.

Обладая законным правом принуждения, государство имеет возможность получать в свое распоряжение значительные денежные средства, собираемые в виде налогов.

Налоги можно определить как доходы государства, собираемые на регулярной основе с помощью принадлежащего ему права принуждения. Также, налоги можно определить какобязательные, безвозмездные, невозвратные платежи, взыскиваемые государственными учреждениями с целью удовлетворения потребностей государства в финансовых ресурсах.

Как следует из определения, под налогами следует понимать не только те платежи, в названии которых присутствует слово «налог», например, налог на добавленную стоимость, подоходный налог и т.д. Налоговый характер носят также таможенные пошлины, обязательные отчисления в государственные внебюджетные фонды, например, в пенсионный фонд, и т.д. Все эти платежи в совокупности образуют налоговую систему.

Тема Функции налогов

Функция налога — это проявление его социально-экономической сущности в действии. Функции свидетельствуют, каким образом реализуется общественное назначение данной экономической категории.

В современных условиях налоги выполняют 3 основные функции:

- фискальная функция, которая заключается в обеспечении государства финансовыми ресурсами, необходимыми для осуществления его деятельности (источник доходов государства);

§ регулирующая функция, благодаря которой налоги либо стимулируют, либо сдерживают ту или иную хозяйственную деятельность (регулятор экономической системы).

§ Распределительная функция налогов проявляется в том, что с их помощью государство оказывает влияние на распределение и перераспределение результатов воспроизводства как на микро-, так и на макроуровне между сферами хозяйства и различными группами населения.

Фискальная функция налогов

Фискальная функция вытекает из самой природы налогов. Она характерна для всех государств во все периоды их существования и развития. С помощью реализации данной функции на практике формируются государственные финансовые ресурсы и создаются материальные условия для функционирования государства. Основная задача выполнения фискальной функции — обеспечение устойчивой доходной базы бюджетов всех уровней. Фискальная функция, таким образом, является понятием более широким, чем функция обеспечения участия населения в формировании фонда финансирования общегосударственных потребностей.

Рис. 3.2. Функции налогов

Следует отметить, что во многих развитых странах налоговое бремя на физических лиц действительно выше, чем на юридических лиц, поскольку такое построение налоговой системы — это более сильный стимул для развития экономики. Снижение налогового бремени на юридические лица способствует увеличению их количества и росту производства, что обеспечивает рост числа занятых.

Однако реализация фискальной функции налогов имеет объективные и субъективные ограничения. При недостаточности налоговых поступлений и невозможности сокращения государственных расходов приходится прибегать к поиску других форм доходов. Прежде всего это обращение к внутренним и внешним государственным, региональным, местным займам. Размещение займов приводит к образованию государственного долга.

Однако обслуживание государственного долга за счет бюджета потребует повышения налогов в будущем (роста налоговых ставок, введения новых налогов). Вместе с тем рост налогового бремени вновь может столкнуться с непреодолимыми ограничениями, вызовет усиление недовольства налогоплательщиков и спад производства, что побудит к размещению новых займов. Возникнет опасность становления финансовой пирамиды, а значит, финансового краха. Отечественный опыт это ярко подтвердил: чрезмерные масштабы выпуска ГКО вызвали дефолт и девальвацию рубля в августе 1998 г., а финансовый кризис 2009 г. привел к спаду производства и соответственно к уменьшению поступления по налогу на прибыль организаций на 45% по сравнению с 2008 г.

Таким образом, доля средств, поступающих в бюджет за счет реализации фискальной функции налогов в период спада деловой активности, снижается, поскольку величина поступлений налогов в бюджет непосредственно зависит от величины доходов плательщиков.

Регулирующая функция налогов

Регулирующая функция имеет особое значение в современных условиях антикризисного регулирования, активного воздействия государства на экономические и социальные процессы. Данная функция связана во временном аспекте с распределением налоговых платежей между юридическими и физическими лицами, сферами и отраслями экономики, государством в целом и его территориальными образованиями. Данная функция позволяет регулировать доходы разных групп населения. Налоговое регулирование реализуется через систему льгот и систему налоговых платежей и сборов.

Цель применения налоговых льгот — сокращение размера налоговых обязательств плательщика. В зависимости оттого, на изменение какого элемента структуры налога направлены льготы, они могут подразделяться на изъятия, скидки, налоговый кредит.

Изъятия — это налоговая льгота, направленная на выведение из-под налогообложения отдельных объектов (например, необлагаемый минимум). Под скидками понимаются льготы, направленные на сокращение налоговой базы. В отношении налогов на прибыль (доходы) организаций скидки связаны не с доходами, а с расходами налогоплательщика, иными словами, плательщик имеет право уменьшить прибыль, подлежащую налогообложению, на сумму произведенных им расходов на цели, поощряемые государством. Налоговый кредит — это льгота, направляемая на уменьшение налоговой ставки или окладной суммы.

В зависимости от вида предоставляемой льготы налоговые кредиты принимают следующие формы:

- снижение налоговой ставки;

- сокращение окладной суммы (полное освобождение от уплаты налога на определенный период — возможность предусмотрена ст. 56 НК РФ — получило название налоговых каникул);

- возврат ранее уплаченного налога или его части;

- отсрочка и рассрочка уплаты налога, в том числе инвестиционный налоговый кредит;

- зачет ранее уплаченного налога;

- замена уплаты налога (части налога) натуральным исполнением.

Регулирующая функция направлена на регулирование финансово-хозяйственной деятельности производителей товаров и услуг через систему налоговых платежей и сборов, аккумулируемых государством и предназначенных для восстановления израсходованных ресурсов (прежде всего природных), а также для расширения степени их вовлечения в производство в целях достижения экономического роста. Эти отчисления имеют, как правило, четкую отраслевую направленность. Ктакого рода налогам и сборам правомерно отнести налог на пользование недрами, налог на воспроизводство минерально-сырьевой базы, сбор за право пользования объектами животного мира и водными биологическими ресурсами, лесной налог, водный налог, экологический налог, налог на имущество, дорожный налог, транспортный налог, земельный налог.

Регулирующая функция налогов проявляется не только в сфере производства, но и через платежеспособность физических лиц — на рынке спроса и предложения на товары и услуги, в сфере обмена и потребления.

Социальная функция налогов

Социальная функция налогов тесно связана с фискальной и регулирующей функциями посредством условий взимания подоходного и поимущественного налогов. Налоги взимаются в большем размере с обеспеченных слоев населения, при этом значительная их доля должна в виде социальной помощи поступать к малоимущим слоям населения.

К числу конкретных механизмов реализации социальной функции налогов, предусмотренных частью второй НК РФ, относятся страховые платежи; кроме того, применительно к налогу на доходы физических лиц предусматриваются перечни: доходов, не подлежащих налогообложению; стандартных налоговых вычетов; профессиональных налоговых вычетов. Вместе с тем в ст. 224 НК РФ указан перечень доходов, по которым налог взимается по повышенным ставкам.

Значение социальной функции налогов резко возрастает в период экономических кризисов, когда большая часть населения нуждается в социальной защите.

На практике в российской налоговой системе социальная функция налогов, взимаемых с населения, реализуется не в полной мере. Это прежде всего связано с несовершенством налогового законодательства.

Наряду с названными основными функциями налогов в экономической литературе упоминаются и другие, дополнительные их функции:

- функция ограничения экономически необоснованного роста прибыли монопольных производителей на рынке товаров и услуг, а также социально неоправданных доходов граждан;

- антиинфляционная функция — ограничение роста цен и доходов при поддержании сбалансированности стоимости ВВП и поступающих в распоряжение государства и предприятий финансовых ресурсов, используемых на потребление и накопление.

Контрольная функция налогов

Контрольная функция создает предпосылки для соблюдения стоимостных пропорций в процессе образования и распределения доходов разных субъектов экономики. Благодаря ей оценивается эффективность каждого налогового канала и «налогового пресса» в целом, выявляется необходимость внесения изменений в налоговую систему и налоговую политику.

Следует отметить, что контрольную функцию налогов было бы неверно отождествлять с налоговым контролем (ст. 82 Н К РФ), осуществляемым налоговыми и таможенными органами, органами государственных внебюджетных фондов. Задача перечисленных ведомств — контроль за соблюдением налогового законодательства посредством налоговых проверок в разных формах.

По нашему мнению, выполнение налогами данных функций реализуется при осуществлении ими основных функций (фискальной, регулирующей, социальной, контрольной). Решающее значение будет иметь разработка системы налогообложения юридических и физических лиц, устанавливающей соотношение прямых и косвенных налогов на прибыль, доходы и имущество, налоговые ставки и механизмы их построения, порядок определения объекта налогообложения и предоставления льгот налогоплательщикам.

Теоретическое определение функций еще не означает, что именно в заданном направлении будет действовать принятая законом налоговая система. Функциональную емкость системы налогообложения, принимаемой законом конкретной страны, задается не только теорией, но и практикой. Степень практического использования налогового потенциала определяет роль налогов в сложившейся экономической и финансовой системах. Таким образом, сущность налога едина, но практические формы се воплощения различаются в зависимости от специфики проводимой экономической политики, типа государства, его задач и целей взимания налога.

Соотношение названных функций при взимании налогов зависит от конкретных социально-экономических и политических условий развития общества.

Налоговая система определяетсяне только совокупностью налогов и сборов, но и принципами ее построения, закрепленными в существенных условиях налогообложения.

Налоговая система - это порядок установления, введения, изменения, отмены налогов и сборов, порядок распределения налогов и сборов между бюджетами различных уровней, права и обязанности налогоплательщиков (плательщиков сборов), организация отчетности и налогового контроля, ответственность субъектов налоговых отношений.

Принципы построения налоговой системы:

- сочетание прямых и косвенных налогов;

- равнонапряженность налогового бремени для всех субъектов налоговых правоотношений;

- использование системы налоговых льгот;

- стремление к стабильности условий налогообложения;

- запрет обратной силы налоговых законов.

Степень реализации функций налогов зависит от того, каким набором экономических инструментов пользуется государство. В совокупности они представляют собой налоговый механизм, посредством которого реализуетсяналоговая политика государства.

Используя налоги как инструмент регулирования, государство побуждает экономических агентов что-либо делать (налоги снижаются) или, наоборот, препятствует в осуществлении их деятельности (налоги повышаются).

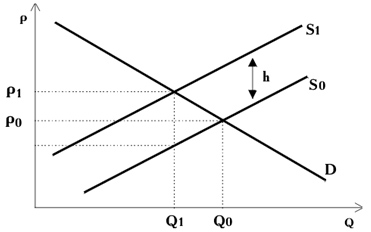

Последствия повышения налогов

Следует помнить, что налоги оказывают сильное воздействие на мотивацию экономических агентов. С одной стороны, введение налога вызывает желание его не платить, т.е. уклониться. Это желание может быть реализовано либо в видеухода плательщика в теневой сектор экономики, либо в попытке переложить налоговое бремя. Так, продавец, повышая цену предлагаемой продукции, перекладывает часть налогового бремени на покупателя (на рис. 5.1 это показано как повышение цены с

до

).

Рис. 5.1 Введение налога на товарном рынке

С другой стороны, экономические агенты изменяют свое поведение. Под воздействием налога фирма сокращает объем производства, так как уменьшается ее прибыль, а следовательно, и заинтересованность в производстве данного количества продукции. Эта ситуация проиллюстрирована на рис. 5.1. Если вводится налог на единицу продукции, например, акцизный сбор, то предложение товара сократится, кривая сдвинется в положение

. Вертикальное расстояние между кривыми

и

равно величине налога на единицу продукции

. Как видно из рисунка, цена на товар вырастет, а равновесное количество уменьшится.

Если повышается налог на заработную плату, то работники могут сократить предложение труда, предпочитая иметь больше свободного времени, либо же, наоборот, увеличат предложение труда, почувствовав себя беднее и решив компенсировать снижение дохода большей зарплатой за больший период рабочего времени. Если же рассматривать рынок капитала, то налог на капитал в какой-либо отрасли экономики вызовет его отток из-за уменьшения прибыльности вложений.

Из всего сказанного видно, что введение налога на каком-либо из рынков (на рынке товара, труда или капитала) изменит равновесную ситуацию как правило в сторону ухудшения. А это, в свою очередь означает, что возможны потери в эффективности размещения ресурсов.

Налогообложение может привести и к положительному результату, если, например, налогом облагаются создатели негативных внешних эффектов.

Дата добавления: 2018-04-04 ; просмотров: 1877 ; Мы поможем в написании вашей работы!

фото Коммерсантъ

Судя по всему, мы попали в классический замкнутый круг. Главным способом стимулирования буксующей экономики правительству видятся «стратегические проекты», то есть увеличение государственных инвестиций. Стало быть, необходимо наращивание или по меньшей мере неснижение соответствующих бюджетных расходов. На фоне уже заявленной эскалации социальных и оборонно-правоохранительных обязательств это требует постоянного повышения доходов государства. Бюджет текущего года в условиях стагнации вытягивают лишь нефтяная конъюнктура и инфляционно-девальвационный бонус, но ни то ни другое признать устойчивым источником поступлений нельзя.

В будущем разрыв между растущими финансовыми потребностями и имеющимися у государства ресурсами обречен на резкое увеличение.

«Временно» прибегнуть к дефицитному финансированию тоже не выход. Как и ожидалось, бурные дебаты о судьбе «бюджетного правила», как по мановению волшебной палочки, прекратились, поскольку стало очевидно, что, несмотря на мизерный по мировым меркам размер нашего государственного долга (порядка 10% ВВП) и кажущееся обилие госсобственности на продажу, сколько-нибудь крупный бюджетный дефицит в суровой посткрымской реальности финансировать по большому счету нечем — ни внутри страны, ни вне ее.

И вот в верхах впервые за много лет всерьез заговорили о необходимости повышения налогов: то ли регионам будет разрешено вводить налог с продаж, то ли увеличатся ставки НДС и/или НДФЛ.

Однако предлагаемые шаги представляют собой не продукт перспективного мышления, а скорее конвульсивную реакцию на обстоятельства без попытки их как-то проанализировать и рассмотреть возможные альтернативы.

Во-первых, совместимо ли повышение налогов с желаемым возобновлением экономического роста?

Разумеется, увеличение налоговых ставок, мягко говоря, экономическому росту не благоприятствует. Во всяком случае МВФ рекомендует государствам, нуждающимся в увеличении доходов, сначала подумать о расширении налоговой базы (в частности, отмене всяческих льгот и изъятий) или изменении структуры налогообложения и только затем при необходимости повышать ставки.

Не исключено, что разговор о повышении ставок означает признание неспособности правительства отменить наиболее весомые налоговые льготы, за которыми стоят влиятельные интересы.

Но если уже состоявшийся рост налогов для бизнеса просто неприятен, то их нависающее над экономикой повышение в будущем может оказаться гораздо хуже, поскольку подрывает уверенность в завтрашнем дне, а, стало быть, столь нужные нам инвестиции.

Во-вторых, есть ли какие-то иные варианты покрытия фискального разрыва, помимо увеличения налогов?

Разумеется, есть. Заметим, что те страны, которые повышали в последние годы налоги, делали это в основном вынужденно по причине больших дефицитов на фоне опасного уровня госдолга. Очевидно, что это не наш случай; действительно, в этом списке практически нет нефтедобывающих государств.

Главным направлением фискальной политики должно стать сокращение раздутых и неэффективных государственных расходов, это куда более рациональный подход. Как свидетельствует ряд исследований, для таких сокращений есть изрядный потенциал; влияние подобных расходов на ВВП может быть не просто нулевым, а даже отрицательным. Поэтому в нынешних условиях можно и нужно провести глубокое преобразование расходной части бюджета, которое как минимум меньше повредит развитию, чем повышение налогов.

Кроме того, не слишком ли расточительно повышать налоговое бремя, притом что ранее уплаченные налоги и пошлины в виде бюджетных кубышек — Резервного фонда и Фонда национального благосостояния — вложены в зарубежные госбумаги под близкие к нулю ставки процента и не используется в отечественной экономике? Да, после финансового кризиса 2007-2009 годов бюджетные фонды приобрели почти сакральный статус. Между тем их роль в преодолении трудностей того периода обычно преувеличивается, а наполнение заметно пострадало не только из-за кризиса, но и за счет укрепления рубля в реальном выражении к корзине валют (примерно на 60% с начала 2003 года по осень 2013-го). Речь здесь, разумеется, идет не о расходовании накопленных средств, а о хорошей возможности по-новому взглянуть на внутренние противоречия в давно устаревшей конструкции, не дающей никаких гарантий от потрясений и лишь создающей иллюзию защищенности.

Наконец, даст ли повышение налогов ожидаемый фискальный эффект?

Проблема в том, что предполагаемый налоговый «маневр» ровным счетом ничего не меняет в идеологии и конструкции отечественной фискальной системы, которая, несмотря на все новомодные программные и онлайновые «примочки», по сути своей остается архаичной. Так, предоставление регионам права вводить налог с продаж не поможет обеспечить сбалансированность субфедеральных бюджетов. И не потому что недостаточно по размеру, а из-за полного разрушения принципов бюджетного федерализма, понимаемого как сочетание самостоятельности и ответственности. Губернаторы неоднократно убеждались на собственном опыте, что главное — это выполнять команды сверху, тогда все огрехи будут покрыты центром, а инициатива, напротив, совершенно не приветствуется и даже наказуема. Заинтересованности в достижении бюджетной сбалансированности у самих субъектов федерации нет — неслучайно число регионов-доноров сегодня меньше, чем даже в кризисном 1998 году.

Механистичное повышение НДС или НДФЛ тоже не принесет пользы, даже дополнительные доходы тут не гарантированы.

Ведь для того чтобы быть принятым обществом, увеличение налогового бремени на бизнес и граждан должно сопровождаться наращиванием объема и/или повышением качества предоставляемых государством услуг. При общей деградации и сворачивании социальной сети, сокращении доли расходов на образование, здравоохранение и экономическое развитие в федеральном бюджете и хроническом дефиците бюджетов региональных ожидать этого не приходится. Потому неизбежен увод бизнеса и личных доходов в тень, какие бы жесткие карательные меры параллельно ни принимались.

Вот и выводы экспертов МВФ свидетельствуют, что, хотя совокупная фискальная нагрузка в России на фоне государств с сопоставимым уровнем социально-экономического развития не столь высока (примерно 35% от ВВП), возможности для повышения налогов серьезно ограничены. Россия почти так же близка к теоретическому пределу увеличения налогового бремени, как и развитые страны Западной Европы, собирающие в виде налогов свыше 40% ВВП (Франция, Бельгия и др.). Неоднократный перенос полноформатного вступления в действие единого налога на недвижимость физических лиц (последний раз осенью прошлого года) не случаен: к решениям о повышении налогов в Кремле до сих пор были не готовы.

Но теперь это уже не так важно. Многолетняя разбалансированная экономическая политика российских властей рано или поздно должна была принести соответствующие плоды. И вот наконец они созрели: нам предстоит выбор между двух больших зол — устойчивой стагнации и хронического фискального дефицита.

Не исключено, правда, что мы выберем оба одновременно.

Читайте также: