Бюджетно налоговая политика зарубежных стран

Опубликовано: 15.05.2024

По общему правилу, большая часть налоговых поступлений, которые взимаются со своих граждан или подданных поступают в центральную часть бюджета, если государство федеративное, то 80-90% взимаемых налогов попадают в федеральный бюджет. Стоит обратить внимание и на то, что во всех наиболее развитых государствах с рыночной экономикой взимается 7-10 налогов. Данные поступления являются основой любой налоговой системы, в том числе и англосаксонской, которую мы рассмотрим более подробно.

Англосаксонская система налогообложения функционирует в таких государствах как США, Великобритания, Австралия, Канада.

Данная система обладает некоторыми отличительными признаками:

во-первых, в рамках англосаксонской системы налогообложения значительно преобладают прямые налоги;

во-вторых, косвенные налоги составляют лишь незначительную долю;

в-третьих, основным субъектом налогообложения являются физические лица [1].

Более того, самая ортодоксальная налоговая англосаксонская налоговая модель функционирует в Великобритании. На ней стоит и заострить внимание.

Функционирующая в Британии налоговая система является одной из наиболее направленных на налоговые поступления со стороны физических. Данный тезис применим и к таким государствам как Канада, США, Австралия, так как в них действует схожая система налогов и сборов. Это связано с тем, что данные государства являются капиталистическими, что в свою очередь подразумевает свободный и конкурентный рынок, который невозможно реализовать при высоком налогообложении предприятий, так как мелкие предприятия не способны существовать с таким налоговым бременем. Соответственно, на сегодняшний день нельзя с уверенностью сказать о том, что юридические лица играют ключевую роль в функционировании англосаксонской налоговой системы [2].

Диаметрально противоположная ситуация сложилась в отношении физических лиц. Как правило, именно налоговые поступления со стороны физических лиц являются базисом при формировании бюджетов всех уровней. Это подтверждается и цифрами. В странах с англосаксонской налоговой моделью налоговые поступления занимают около 80-90% бюджета. Цифры варьируются в зависимости от государства. Более того, 60-70% всех налоговых поступлений занимает налог на доходы физических лиц или же подоходный налог. Если же говорить о юридических лицах, то налоговые поступления с их стороны зачастую не превышают и 15%. Но некоторые экономисты и эксперты в сфере налогового права считают, что сегодня данная налоговая система постепенно подвергается реформированию, обосновывая свою позицию тем, что подоходный налог в государствах с подобной налоговой моделью постепенно уменьшается. В частности, личный подоходный налог с британских подданных сегодня составляет 20%. Эта цифра может показаться высокой лишь на первый взгляд. Для наглядности можно произвести сравнение с налоговой системой в РФ. Основная ставка НДФЛ в России составляет 13% и планируется её повышение до 15%, несмотря на то, что бюджет Российской Федерации имеет меньшую привязку к налоговым поступлениям, так как в РФ существуют иные источники финансирования.

Разумеется, юридические лица в данной налоговой системе также нельзя назвать полностью освобождёнными от уплаты налогов. Во всех государствах, где функционирует подобная налоговая система, предусмотрен и подоходный налог с организаций, который в быту принято называть «корпоративным налогом». Его ставка варьируется от 20 до 35% в зависимости от государства. Если же говорить конкретно о Великобритании, то в ней предусмотрены две ставки по данному виду налога, которые составляют 24 и 33%.

Если же говорить о Канаде, то в ней в свою очередь также предусмотрен налог с корпораций и организаций. Основная Налоговая ставка по данному налогу составляет 38%, что считается достаточно высокой цифрой. Однако, в Канаде предусматривается множество налоговых вычетов, и реальная налоговая ставка становится значительно меньшей. Она может снижена вплоть до 10%, но основной является ставка в 25%.

Касательно ставок подоходного налога в Канаде, то следует отметить, что она также носит прогрессивный характер. В Канаде предусмотрены 4 налоговые ставки: 15%, 22%, 26% и 29%. Как видно, числа не слишком сильно рознятся со ставками в других странах.

Стоит обратить внимание и на то, что в данных государствах присутствует классификация налогоплательщиков на резидентов и нерезидентов. Их существенное отличие кроется в том, что доходы резидента подлежат обложению без привязки к источнику получения. Нерезидент же уплачивает налоги только в том случае, если доход был получен на территории данного государства [3].

Немалую роль в рамках данной налоговой системы имеет и налог на добавленную стоимость. Ставка данного налога не слишком сильно рознится со ставкой в государствах с иными налоговыми моделями. В частности в Британии предусмотрены три ставки НДС: 0%, 8%, 17,5%. Но необходимо обратить внимание на то, что НДС в рамках англосаксонской налоговой системы имеет куда меньшую привязку к бюджету всех уровней. Это обусловлено тем, что в государствах с этой налоговой моделью косвенное налогообложение играет меньшую роль.

В итоге можно сделать вывод, что англосаксонская налоговая модель не лишена как недостатков, так и положительных моментом. Безусловно, относительно низкое налогообложение организаций можно расценить как плюс, так как это является преградой для появления монополистов на рынке. Минусом же является то, что значимость налогов с физических лиц слишком сильно превалирует над иными источниками финансирования бюджетов всех уровней.

Евроконтинентальная налоговая модель

Отличительным признаком евроконтинентальной модели налогообложения является значительное косвенное налогообложение и высокая доля отчислений на социальное страхование. Такого рода вариации налоговых систем функционируют в Австрии, Бельгии, Германии, Нидерландах, Франции и Италии.

Евроконтинентальная налоговая система характеризуется относительно высокой долей косвенных налогов, среди которых ключевую роль играет налог на добавленную стоимость.

Также стоит помнить и о том, что в рамках данной системы ключевое место занимают выплаты на социальное страхование, отчисляемые из фонда заработной платы.

Стоит отметить и то, что несмотря на высокую степень косвенного налогообложения в странах с евроконтинентальной моделью, прямое налогообложение в них крайне низкое.

В государствах с подобной системой налогообложения чаще всего функционирует социально-ориентированная модель экономики.

Основными налогами в государствах с подобной системой налогообложения являются:

- налог на добавленную стоимость;

- налог на прибыль или доход;

- налог на собственность;

- земельный налог;

- налог на фонд заработной платы;

- налог на доход от капитала;

- подоходный налог с физических лиц.

В рамках данной системы существуют два уровня налогообложения:

Необходимо заметить и то, что характер подоходного налогообложения в данных государствах носит прогрессивный характер.

В государствах с евроконтинентальной моделью налогообложения существуют 4 ставки налога на добавленную стоимость:

- нормальная;

- сокращённая;

- промежуточная;

- повышенная.

Нормальная ставка применима для всех операций, кроме тех, по которым предусмотрены иные ставки. Сокращенная ставка применима, когда оказываются услуги в сфере продуктов питания и их производства. Промежуточная может применяться для обложения товаров: газа, электричества, горячей воды, угля, нефтепродуктов, спирта, кофе и др. Повышенная - применяется при покупке драгоценных металлов, мехов, аппаратуры, табака и т.д.

На данный момент наблюдается такая тенденция, что страны, в которых функционирует евроконтинентальная модель налогообложения, всячески пытаются координировать налоговую политику иных государств.

На мой взгляд, это обусловлено тем, что на сегодняшний день в мире наблюдается процесс всем налоговым системам единообразного характера. А так как государства с евроконтитентальной налоговой системой являются гегемонами в мировой политики, именно они задают планку, к которой стремятся другие государства.

Стоит отметить и то, что несмотря на желания европейских государств гармонизировать налоговые системы, на данный момент это не представляется возможным. В первую очередь это обусловлено причинами материального характера. Страны с латиноамериканской налоговой моделью, о которых речь пойдёт дальше или же Африканские страны не могут позволить себе подобные налоговые ставки в отношении физических лиц, что обусловлено их низким уровнем дохода. Также содержание органов системы налогов и сборов, которые существуют в государствах с евроконтинентальной моделью налогообложения, является весьма затратным. Из этого следует, что полная гармонизация налоговых систем на сегодняшний день не представляется возможной, чего нельзя сказать о постепенной интеграции некоторых элементов из евроконтинентальной налоговой модели [4].

Стоит обратить внимание и на то, что данная система также не лишена недостатков. В частности, в государствах с евроконтинентальной моделью налогообложения, несмотря на и так достаточно высокую долю страховых отчислений, наблюдается их дальнейший рост. В частности, на данный момент именно страховые взносы составляют 46% всех поступлений в центральный бюджет. Соответственно, данная ситуация может присти в дальнейшем к росту прямого налогообложения, что сегодня весьма специфично для государств с подобной налоговой системой.

Латиноамериканская налоговая модель

Латиноамериканская налоговая модель традиционно применяется в странах третьего мира, которые принято называть «развивающимися». Подобная налоговая модель функционирует в странах Южной Америки (Чили, Боливия) а также в государствах, которые находятся в пределах карибского бассейна.

В государствах с латиноамериканской налоговой моделью также предусмотрена классификация налогов и сборов по уровням. В частности, существуют налоги, поступающие в национальный бюджет (аналог федерального), а также существует муниципальное налогообложение и налогообложение на уровне департаментов [5].

Стоит обратить внимание на то, что в рамках данной налоговой системы значительная роль уделена налогообложению организаций. Если же говорить о прямом и косвенном налогообложении в этих государствах, то ставки по данным налогам значительно меньше, чем странах с иными налоговыми моделями. Исключение из правил составляют лишь большинство стран Африки и некоторые страны Азии, но они не составляют полностью самостоятельную налоговую модель, а представляют собой лишь адаптацию латиноамериканской налоговой системы.

Косвенные налоги составляют около четверти бюджета латиноамериканских стран. Ключевую роль среди них играют акцизы, образующие около 20% налоговых поступлений среди всех налоговых поступлений.

Латиноамериканская система налогообложения является первой ступенью к экономическому росту государства. Именно поэтому она так широко применяется в странах третьего мира.

Ярким примером сильного экономического роста при переходе на подобную модель налогообложения является такое государство как Чили времён Аугусто Пиночета в период с 1973г по 2011г. Данный временной промежуток вошёл в история как «чилийское чудо». Это обусловлено тем, что после перехода на нынешнюю модель налогообложения ВВП на душу населения Чили вырос в 2,8 раза [6].

Стоит отменить и весьма низкие налоговые ставки по индивидуальному подоходному налогу в данных государствах. В частности, в Перу ставка по подоходному налогу на данный момент составляет 4%, В Перу - 3,9%, а в Колумбии – 13,5%, что в рамках этой системы является достаточно высоким показателем.

Совершенно иная ситуация обстоит с корпоративными налогами. Их ставка значительно больше, чем в государствах с иными налоговыми моделями. В частности, ставка по корпоративному налогу в Венесуэле составляет 56%. Но есть и положительные исключения. Например, Бразилии ставка по корпоративному налогу составляет 7,5%, но это компенсируется высоким уровнем косвенного налогообложения, которое в латиноамериканских странах традиционно высокое. В частности, акцизы обеспечивают 30% всех налоговых поступлений в Бразилии. Подобная ситуация сложилась и в Перу. В этом государстве налог на добавленную стоимость обеспечивает 25% всех налоговых поступлений.

В итоге можно сделать вывод, что данная налоговая модель оптимальна для бедных стран, так как государство практически не рассчитывает на прямые налоги с физических лиц при формировании бюджета. Но в то же время очевидным недостатком является то, что высокий уровень налогообложения предприятий, как правило, приводит к появлению монополистов на рынке.

Смешанная модель налогообложения

Смешанная модель налогообложения сочетает в себе все основные параметры, которые присущи иным моделям налогообложения. После развала СССР успешно у себя интегрировала данную систему и Российская Федерация. Если же говорить о зарубежных государствах, то ярким примером государства со смешанной моделью налогообложения является современная Япония.

Отличительным признаком Японии является то, что значительную часть бюджета Японии составляют неналоговые поступления. Схожая ситуация сложилась и в Российской Федерации. Процент неналоговых поступлений в Японии на федеральном уровне составляет 15%, а на местном уровне может достигать и 25%, что считается достаточно высоким показателем.

Также одной из особенностей Японской модели налогообложения является множественность налогов. Право взимать налоги имеет каждый орган территориального управления. Все налоги установлены на законодательном уровне и зарегламентированы в соответствующих НПА. В соответствии с текущими законами, на сегодняшниий день в Японии взимается около 25 государственных и 30 местных налогов, которые классифицированы на следующие группы:

- прямые подоходные налоги, удерживаемые с юридических и физических лиц;

- прямые имущественные налоги (налоги на имущество); потребительские налоги.

Разумеется, предпочтение отдается прямым налогам. Это связано с тем, что они составляют основу бюджета любого уровня.

Основную часть бюджета в Японии, как и во всех государствах составляют прямые налоги.

Наиболее высокий доход бюджету приносит подоходный налог с юридических и физических лиц. Он превышает 58% всех налоговых поступлений. Предприятия и организации уплачивают из прибыли следующие налоги:

- государственный подоходный налог в размере 33,48%;

- префектурный подоходный налог – 5% от государственного, что дает ставку 1,68% от прибыли;

- городской (поселковый, районный) подоходный налог – 12,6% от государственного, или 4,12% от прибыли.

В итоге в доход бюджета изымается около 40% прибыли юридического лица. Прибыль в свою очередь является источником выплаты налога на предпринимательскую деятельность, поступающего в распоряжение префектуры. Физические лица уплачивают государственный подоходный налог по прогрессивной шкале, имеющей пять ставок: 10; 20; 30; 40; 50%. Кроме того, действует подоходный префектурный налог по трем ставкам: 5; 10; 15%, а также существуют местные подоходные налоги.

Весьма значимым недостатком смешанной налоговой системы, на мой взгляд, является слишком сильная дифференциация налогов и сборов, что ведет к значительному уровню бюрократизации. Также минусом подобной системы справедливо считается необходимость содержания разветвлённой системы налогов и сборов, что является финансово затратным и ведёт к повышению налогообложения физических, а также юридических лиц. Если же говорить о плюсах данной системы, то они, безусловно, тоже присутствуют. Главным, на мой взгляд, является то, что в данных государствах нет чёткой привязки к какой-либо налоговой системе. Из этого следует, что странам со смешанной налоговой системой не составит труда интегрировать некоторые положительные моменты из других налоговых систем.

Список литературы

1. Александров И. М. Налоги и налогообложение: учебник. / И. М. Александров. - 8-е изд., прераб и доп. – Москва: Дашков и К, 2018. –

С. 260 – 305.

2. Белоусов А. В. Процедуры разрешения налоговых споров по законодательству США / А. В. Белоусов. – Москва, 2018. – 120 с

3. Бобоев М. Р. Налоговые системы зарубежных стран: Содружество Независимых Государств: учеб. пособ. / М. Р. Бобоев, Н. Т. Мамбеталиев, Н. Н. Тютюрюков. – М., 2020.

4. Богорад Л. М. О роли налоговых поступлений в структуре местных бюджетов современной Франции / Л. М. Богорад // Право и политика. – 2018. – № 10. – С. 2386–2389.

5. Болтенко, О. А. Налогообложение физических лиц в Великобритании – конец налоговой гавани / О. А. Болтенко // Налоговед. – 2018. – № 9.

– С. 25–27.

6. Бурукина О. А. Налоговая администрация Великобритании: реформы и тенденции / О. А. Бурукина // Финансовое право. – 2018. – № 10. – С. 27–31.

CC BY

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Погорлецкий А.И.

В статье определяются основные задачи национальной налоговой политики в условиях текущего пост-кризисного развития системы мирохозяйственных связей, акцентируется внимание на возможностях снижения налогов, а также на перспективах введения новых видов налогов и повышения ставок действующих. Особенности реализации налоговой политики в современной мировой экономике проиллюстрированы на примере ведущих развитых стран. Подчеркивается необходимость как фискальной, так и стимулирующей ориентации национальной налоговой политики .

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Погорлецкий А.И.

Текст научной работы на тему «Налоговая политика ведущих зарубежных стран: современные аспекты»

УДК 336.02 + 336.221

НАЛОГОВАЯ ПОЛИТИКА ВЕДУЩИХ ЗАРУБЕЖНЫХ СТРАН: СОВРЕМЕННЫЕ АСПЕКТЫ

А. И. ПОГОРЛЕЦКИЙ, доктор экономических наук, профессор кафедры мировой экономики E-mail: pogorletski@hotmail. com Санкт-Петербургский государственный университет

В статье определяются основные задачи национальной налоговой политики в условиях текущего посткризисного развития системы мирохозяйственных связей, акцентируется внимание на возможностях снижения налогов, а также на перспективах введения новых видов налогов и повышения ставок действующих. Особенности реализации налоговой политики в современной мировой экономике проиллюстрированы на примере ведущих развитых стран. Подчеркивается необходимость как фискальной, так и стимулирующей ориентации национальной налоговой политики.

Ключевые слова: мировой (глобальный) экономический кризис, налогообложение, налоговая система, налоговая политика, налоговое регулирование, злоупотребления в уплате налогов, посткризисное развитие, долговой кризис.

Летом 2011 г. стало очевидно, что ведущие экономики мира вступили в новую фазу своего развития, связанную с эскалацией долговых и бюджетных проблем, вызванных глобальным экономическим кризисом 2008-2009 гг. Существенное сокращение налоговых поступлений в период рецессии конца 2008-начала 2009 г.1 наряду с масштабными

1 По оценке Организации экономического сотрудничества и развития (ОЭСР), налоговые поступления для стран-членов сократились в среднем с 35,4 % ВВП в 2007г. до 34,8 и 33,7 % ВВП в 2008 и 2009 гг. соответственно. При этом наибольшее падение доли налоговых платежей в ВВП было отмечено в Испании и Ирландии (около 6,5 п.п. в период с 2007 по 2009 г.), а также в Греции, Ирландии и США (в пределах 3-4 п.п. за 2007-2009 гг.) [15].

программами антикризисной поддержки национальных экономик привели к росту дефицитов государственных бюджетов2, а также способствовали увеличению долговых обязательств правительств большинства развитых государств. Проблемы в сфере государственных финансов 2010-2011 гг., в особенности в государствах зоны евро, в свою очередь породили опасения и ожидания новой волны рецессии, что отражено в достаточно осторожных оценках развития мировой экономики на 2012 - 2013 гг.3. Кроме того, ряд прочих глобальных тенденций современного развития, включая замедляющийся демографический рост и усиление социального расслоения населения многих государств и регионов мира, заставляет правительства многих стран незамедлительно реагировать на происходящие глобальные изменения, внося соответствующие коррективы в экономическую политику. При этом особое внимание уделяется изменениям, адаптирующим национальные налоговые системы к вызовам глобальной среды.

2 По мнению экспертов Всемирного экономического форума (доклад «Глобальные риски 2012»), хронические бюджетные дисбалансы стали одним из двух основных глобальных экономических рисков на ближайшие 10 лет [31].

3 Так, в январе 2012 г. ряд международных организаций, включая Международный валютный фонд (МВФ), Всемирный

банк и Европейский банк реконструкции и развития, а также национальные центральные банки и статистические службы ухудшили в свете финансовых проблем Еврозоны прогнозы развития мировой экономики и экономик ряда ведущих стран и регионов мира на 2012-2013 гг. [3, 8, 21,25].

Далее в исследовании внимание будет акцентировано на современных тенденциях развития налоговых систем ведущих стран мира, а также будут рассмотрены происходящие изменения в налоговой политике ряда зарубежных государств. Кроме того будут проанализированы:

- основные задачи национальной налоговой политики в современном мире;

- возможности снижения налогов;

- перспективы повышения действующих и введения новых видов налогов.

Основные задачи национальной налоговой политики в современном мире. Современная налоговая политика в ведущих странах мира уже претерпела существенные изменения, вызванные новыми условиями развития системы мирохозяйственных связей4. Основными ее задачами является одновременное решение трех следующих насущных проблем, стоящих перед правительствами:

1) обеспечение посткризисного роста национальных экономик;

2) нормализация ситуации в сфере государственных финансов (включая улучшение текущих показателей государственного долга и дефицита бюджета);

3) гарантии социальной стабильности экономического развития.

Указанные проблемы не являются какими-либо особенными, исходя из исторического опыта существования национальных хозяйств. Напротив, они довольно характерны с точки зрения концепции цикличности развития, когда в период рецессии правительство традиционно стимулирует экономику за счет усиления совокупного спроса, из-за чего происходит увеличение государственных расходов и, как следствие, публичные финансы испытывают дополнительную нагрузку. В свою очередь на фазе посткризисного роста появляется интерес к стимулированию предложения, для чего требуется применять уже иные способы регулирования, направленные на создание большей мотивации хозяйствующих субъектов. Одновременно с этим

4 Достаточно подробно особенности реформирования национальных налоговых систем в современных условиях развития системы мирохозяйственных связей (включая влияние глобального кризиса и с учетом посткризисных перспектив) отражены, в частности, в работах группы ведущих российских и украинских специалистов - налоговедов в рамках постоянно действующего Российско-украинского налогового симпозиума «Теория и практика налоговых реформ» [13, 16, 33, 36], а также в работе [18].

требуется поддерживать определенный уровень социальных гарантий населению, что удерживает общество от социальных взрывов и беспорядков в период трудностей в экономике.

Примечательно, что социальные аспекты развития еще совсем недавно не ставились столь остро во главу угла глобальной экономической политики, а доминировавшая на рубеже ХХ-ХХ1 вв. концепция «эффективного правительства» с минимумом социальных затрат даже, напротив, рекомендовалась Всемирным банком в качестве наиболее оптимальной правительствам многих стран мира [18, с. 10-24; 34, с. 29-38]. И лишь события, последовавшие за глобальным кризисом 2008-2009 гг., включая попытку сокращения расходов правительств европейских стран, страдающих от последствий долгового кризиса, привлекли всеобщее внимание к теме социальной ответственности государства и частного бизнеса5.

Реализация основных задач национальной налоговой политики в современных условиях отличается противоречивостью подходов к решению каждой из трех выделенных проблем. В первом случае налоги следует понижать, тем самым облегчая налогоплательщикам условия для активизации хозяйственной деятельности. Во втором и третьем случае налоги, напротив, не могут уменьшаться, что предполагает и введение их более высоких ставок, и появление новых видов налогов, и усиление эффективности налогового администрирования, направленного на повышение собираемости налогов. Главной дилеммой национальной налоговой политики в современных условиях, таким образом, становится противоречие между необходимостью поддержания умеренного характера налогообложения для стимулирования посткризисного роста экономики, инновационной активности, высокого уровня потребления и сбережений хозяйствующих субъектов и объективными потребностями в повышении налогов для решения проблем в сфере государственных финансов и реализации принципа социальной справедливости в распределении доходов. Следовательно, национальная налоговая политика в равной степени должна отвечать данным противоречивым направлениям развития налоговых систем, причем каждая страна мира самостоятельным образом должна найти наиболее оптимальную для себя соответствующую комбинацию. Выбор при этом не прост: цена ошибки

5 Так, эти сюжеты доминировали в повестке дня Глобального экономического форума в Давосе в январе 2012 г. [6, 7, 26].

финансы и кредит

в современных условиях оказывается слишком высока, вплоть до дефолта финансово несостоятельного правительства или массовых социальных волнений, которые могут привести к радикальным изменениям в национальной политике и экономике6. Рассмотрим опыт ведущих стран мира в соответствующих налоговых преобразованиях.

Возможности снижения налогов. Снижение налогов в рамках реализации посткризисной налоговой политики должно быть связано с реализацией задач по стимулированию экономического роста и занятости населения, а также потребления, инвестиционной и инновационной деятельности хозяйствующих субъектов. Какие налоги следует снижать в условиях посткризисного развития? По мнению автора, речь должна идти о налоге на прибыль, индивидуальном подоходном налоге (ИПН) и налогах на потребление (НДС и акцизы). Данные налоги оказывают главное воздействие на стимулы к трудовой, предпринимательской и инновационной деятельности, а также они положительно (при их снижении) влияют на потребительскую активность хозяйствующих субъектов. Умеренность налогообложения при этом, несомненно, окажет позитивное влияние на общее состоянии дел в экономике, поддерживая как национальное производство, так и потребление, а также инвестиционный и инновационный потенциал.

Не следует также забывать о том, что в период обострения бюджетных и долговых проблем государственных финансов для стимулирования экономической активности разумно снижать такие виды налогов, которые существенным образом не могут повлиять на общую динамику налоговых поступлений, т. е. те налоги, доля которых в налоговых поступлениях консолидированного бюджета не слишком велика. В данном контексте более приемлемым налогом для снижения является налог на прибыль корпораций, доля которого в совокупном объеме налоговых поступлений ведущих странах ОЭСР обычно не выходит за пределы 10 %, в то время как доля ИПН, а также налогов на товары и услуги (НДС, акцизы), как правило, достигает от 1/4

6 Заметим, что согласно исследованиям Я. Полтичелли и Х.-Й. Вофа о характере взаимосвязи между мерами по сокращению расходов бюджета и общественными беспорядками увеличение налогов способно вызвать в большинстве стран мира лишь забастовки, а массовые волнения при этом не возникают. С данной точки зрения повышение налогов - это политически более оправданная мера, нежели жесткая бюджетная экономия [12].

до 1/3 всех налоговых доходов консолидированного бюджета7. Таким образом, налоговая политика ряда стран мира в период кризиса и после него делала акцент на снижение налога на прибыль. Вместе с тем страны, для которых потенциальные потери бюджета от сокращения ставок ИПН и НДС не представляли существенной угрозы состоянию публичных финансов, инициировали соответствующие альтернативные изменения.

Действительно, в период глобального кризиса или же сразу после него некоторые ведущие страны мира пошли на снижение налогов и на введение налоговых льгот, расширяющих инвестиционный и инновационный потенциал субъектов бизнеса. Так, в области прямых налогов в период с 2008 по 2011 г. произошли следующие изменения:

- налог на прибыль понизился в Великобритании (с 28 до 27 %), Чехии (с 21 до 19 %), Греции (с 25 до 20 %), Словении (с 22 до 20 %), Швеции (с 28 до 26,3 %) [32, с. 130];

- высшая ставка ИПН сократилась в Дании (с 59 до 51,5 %), Литве (с 24 до 15 %), Венгрии (с 40,6 до 20,3 %) и Польше (с 40 до 23 %) [32, с. 99].

В части косвенных налогов в период кризиса некоторые европейские государства предприняли попытку стимулирования потребления за счет снижения ставки НДС. В частности, Великобритания в 2009 г. применяла пониженную с 17,5 до 15 % стандартную ставку НДС, а в Португалии стандартная ставка НДС в 2009-2010 гг. была уменьшена с 21 до 20 % [21]. Поскольку и для Великобритании, и для Португалии косвенные налоги представляют собой весьма важный источник налоговых поступлений бюджета (30 и 40 % всех налоговых поступлений за 2009 г. соответственно [29]), то в дальнейшем от подобной практики им пришлось отказаться по мере эскалации дефицита бюджета и роста государственного долга, повысив ставки НДС в 2010-2011 гг. Кроме того, акцизы на энергоносители в 2009-2011 гг. уменьшили Италия, Литва, Польша и Словакия [21].

7 В частности, в 2009 г доля налога на прибыль корпораций в совокупных налоговых поступлениях консолидированного бюджета составила около 3,5 % в Германии и Франции, около

7 % в США, Испании и Италии, около 8 % в Великобритании и Греции. При этом поступления ИПН составили 1/3 всех налоговых доходов в США, более 1/4 - в Ирландии, Германии и Италии, почти 20 % - во Франции, Греции и Португалии. Доля косвенных налогов превышала 1 /3 всех налоговых поступлений в Греции, Португалии и Ирландии, 1/4 - в Германии, Франции, Великобритании и Австрии [30].

Оценивая предпринятые изменения в налоговых системах развитых стран, направленные на снижение налогов, следует обратить внимание на то, что они касались преимущественно стран Европейского Союза (ЕС)8, в то время как государства - члены ОЭСР Северной Америки (США, Канада), Азии (Япония, Республика Корея) и Океании (Австралия, Новая Зеландия) от сокращения налогов на период кризиса и в ближайшей посткризисной перспективе воздержались. На взгляд автора, это вызвано тем, что Западной Европе в большей степени, чем другим регионам мира в посткризисном периоде предстоит решать задачу форсирования экономического развития во избежание второй волны рецессии, в которую в начале 2012 г. уже начали входить некоторые экономики Еврозоны, включая страны наиболее проблематичной с точки зрения состояния публичных финансов группы PПGS (Португалия, Ирландия, Италия, Греция, Испания). Кроме того, группировка PПGS представляет серьезную угрозу стабильности европейской экономики с точки зрения роста безработицы, в связи с чем для решения указанных проблем в превентивном порядке были использованы возможности соответствующей корректировки налоговой политики, направленные на создание стимулирующих механизмов9.

Нужно отметить, что рекомендации по дальнейшей модификации налогообложения в сторону сокращения ставок косвенных налогов (прежде всего НДС) по-прежнему актуальны даже для испытывающей немалые бюджетные и долговые трудности Греции. Так, МВФ настаивает на снижении для Греции максимальной ставки НДС с 23 до 19 или 21 % при одновременном упразднении льготных ставок НДС для ряда товаров и услуг [8].

Перспективы повышения действующих и введения новых видов налогов. Необходимость повышения действующих и введения новых налогов связана со следующими особенностями текущего развития системы мирохозяйственных связей:

8 Заметим, что в условиях кризиса практически незатронутыми изменениями оставались налоговые системы двух крупнейших стран ЕС - Германии и Франции, что, на взгляд автора, связано с относительно менее масштабными программами государственной поддержки немецкой и французской экономики в 2008-2009 гг. В результате финансовые и налоговые системы ФРГ и Франции понесли от кризиса меньшие потери, чем публичные финансы большинства прочих стран ЕС.

9 Так, данные статистики конца января 2012 г. свидетельствовали о существенном ухудшении показателей динамики экономического развития (рост ВВП) и занятости населения наиболее проблематичных стран Еврозоны, начиная с I квартала 2008 г. [27].

- наличие существенных долговых и бюджетных проблем в большинстве развитых стран мира после глобального кризиса 2008-2009 гг.;

- усиление дифференциации в распределении доходов;

- снижение рождаемости и старение населения.

Очевидно, что налоговая политика должна учитывать данные обстоятельства: повышение налогов и введение их новых видов предполагает усиление фискальной роли налогообложения, гарантируя дополнительный приток доходов в пользу государства. Наряду с этим в большей степени задействуется и социальная роль налогообложения, которое содействует дополнительному перераспределению доходов в пользу малообеспеченных слоев населения. Вместе с тем повышение налогов, а также введение их новых разновидностей надо осуществлять крайне осторожно, не подрывая налоговую платежеспособность хозяйствующих субъектов, помня о концепции налоговой кривой А. Лаффера.

В качестве неотвратимости грядущего роста налогового бремени приведем следующие аргументы. Во-первых, в период с 2008 по 2011 г. во всем мире (и в особенности в развитых странах) произошло заметное увеличение дефицитов бюджетов и величины долгов консолидированных правительств (рис. 1, 2), что происходило на фоне одновременного сокращения налогового бремени [31]. Прогнозы МВФ на 2012-2013 гг. свидетельствуют о том, что сложившаяся в области публичных финансов ситуация далека от стабилизации [1]. Во-вторых, исследования, проведенные в странах ОЭСР, показывают, что дифференциация доходов населения в период с 1985 по 2008 г. возросла практически повсеместно [19, 24], а в кризис богатые стали еще богаче [35]. Всемирный экономический форум в начале 2012 г. даже назвал разрыв между доходами разных слоев населения главным риском посткризисного развития [23]. В-третьих, стареющее население планеты требует постоянного увеличения пенсионных и медицинских расходов со стороны правительств, а численность рождающихся потенциальных налогоплательщиков не в состоянии в перспективе покрыть явно растущий дефицит системы социального обеспечения [12, с. 66-67].

Итак, повышение налогов - объективно необходимая и вполне логичная мера нормализации ситуации в сфере государственных финансов, вызванной последствиями долгового и бюджетного кризиса, а также социальными и демографическими особеннос-

Налоговая политика различных стран имеет свои особенности, которая обусловлена как историческим развитием государства, так и современными эконмическими и политическими особенностями. Это проявляется в различии по видам и структуре налогов, их ставкам, способом взимания, фискальным полномочиям органов власти разного уровня, масштабом и количеством предоставляемых налоговых льгот.

Рассмотрим налоговую политику в отношении МСБ в отдельных странах, которая так же может проявляться в виде налоговой поддержки МСБ. В ряде зарубежных стран, законодательство не предполагает особых или специальных режимов налогообложения в сфере МСБ. При этом в рамках общей системы налогообложения МСБ предоставляются преференции и льготы, такие как пониженные ставки налогов, освобождение от авансовых платежей, вычеты расходов, связанных с инвестициями, упрощенную отчетность и другие. [1]

К странам, в которых МСБ пользуются общим режимом налогообложения, прежде всего, относятся Великобритания и США.

Великобритании МСБ пользуется определенными налоговыми преимуществами:

1) Освобождение от уплаты налоговых авансовых платежей, если суммарные годовые налоговые обязательства не превышают 500 фунтов стерлингов. При этом предприятие в следующем году просто оплачивает сумму налоговых обязательств.

2) Упрощение налоговой отчетности. Если доход предприятия не превышает 15 тыс. фунтов стерлингов, оно представляет упрощенную налоговую декларацию без указания подробных данных о своей деятельности и размерах активов.

3) МСБ могут не регистрироваться в качестве плательщиков НДС.

4) Прогрессивная шкала налоговых ставок по налогу на прибыль. Кроме того, порядок амортизации зданий и оборудования позволяет на 25% снижать стоимость их приобретения, а в некоторых случаях и до 40%. Последняя льгота может применяться при соблюдении предприятиями двух любых условий из трех: годовой оборот – не более 11,2 млн. ф.ст., стоимость активов – до 5,6 млн. ф.ст., численность работников – до 250 человек. [3]

В США также действует прогрессивная шкала ставок корпорационного налога (налога на прибыль) в зависимости от суммы полученной прибыли и широко применяются инвестиционные льготы. В частности, не облагаются налогом инвестиции до 75 тыс. долл. Собственники МСБ, владеющие совокупными валовыми активами на сумму до 50 млн. долл., освобождаются от налога на доходы от прироста капитала, например, полученного от продажи акций. МСБ предоставляется право сокращать общую сумму обязательств по налогу на прибыль в зависимости от срока службы приобретаемого оборудования (от 7% его стоимости при сроке службы более 7 лет до 2,33% при сроке до 3 лет). [2]

Среди стран, где применяются специальные налоговые режимы для МСБ, можно назвать Францию и Испанию.

Упрощенный режим налогообложения для МСБ во Франции достаточно близок к общей системе налогообложения. Для МСБ установлены предельные значения годового оборота. Вместо ежемесячной отчетности, предприятия сдают декларацию за календарный год и вносят поквартальные авансовые платежи в размере 25% от суммы налога, указанной в декларации за предыдущий год. При этом предприятия в форме юридических лиц с годовым оборотом до 7,6 млн. евро (без НДС), у которых 75% капитала принадлежит физическим лицам, уплачивают налог на прибыль по сниженной ставке 19% в отличие от 33% для крупных предприятий. Дополнительным условием применения пониженной ставки является необходимость реинвестирования налога, уплачиваемого по этой ставке в развитие предприятия и в течение последующих трех лет направлять на инвестиционные цели не меньшую долю прибыли. [2]

В Испании субъекты МСБ могут использовать три схемы налогообложения:

1) Общее налогообложение. Налог на прибыль при годовом обороте более 624тыс. евро.

2) Упрощенная систему налогообложения. Оборот не превышает 624 тыс. евро. Данная система предусматривает более простой порядок амортизации по укрупненным группам активов и включение в состав расходов неподтвержденных документально сумм в размере до 5% от разницы между фактическим доходом и расходами.

3) Схема модульного налогообложения по типу обложения вмененного дохода для мелких предпринимателей в Испании. Предприниматели не ведут многие книги учета. Они должны хранить документы, подтверждающие произведенные расходы, и иметь вспомогательную документацию по применяемым модулям или показателям. Единым базовым показателем, по которому установлены пороговые значения, является численность работников (от 5 до 15 человек). Платежи налогов осуществляются поквартально. [2]

Подводя итог вышесказанному, следует отметить, что доля МСБ (по количеству предприятий) в России существенно ниже чем в странах Европейского союза и США. Вклад малого и среднего бизнеса в обеспечении занятости в отдельных странах наглядно представлен на рисунке 1.

Вклад сектора малого и среднего бизнеса в ВВП в большинстве развитых стран колеблется в интервале от 50-60%. В России вклад малого и среднего бизнеса в экономику страны существенно ниже – 21% ВВП. (Рисунок 2)

Таким образом, Россия отстает от стран ЕС по показателю доли малого и среднего бизнеса в ВВП – 2,8 раза, по показателю обеспеченностями рабочими местами в 2,5 раза. [4]

Аналогичные представленным на рисунках 1 и 2 показателям данные по европейским странам бывшего «социалистического лагеря» за 2015 год представлены в таблице 1. [4]

Таблица 1 Вклад малого и среднего бизнеса в обеспечении занятости и в ВВП европейских стран бывшего «социалистического лагеря»

Доля занятых в малом и

среднем бизнесе от общего числа занятых на всех предприятиях страны, %

Библиографическая ссылка на статью:

Бойко Н.Н. Опыт иностранных государств в сфере налогового администрирования // Политика, государство и право. 2015. № 4 [Электронный ресурс]. URL: https://politika.snauka.ru/2015/04/2862 (дата обращения: 12.04.2021).

В зарубежных странах к налоговому контролю подходят несколько иначе, так, созданы специальные органы государственной власти, выполняющие управленческие функции, которые именуются органами налогового администрирования или налоговыми администрациями. Из них можно выделить: органы, отвечающие за установление налоговой политики; органы, непосредственно взимающие налоги и сборы и контролирующие их уплату [1, с. 18].

Как показывает практика, международный опыт положительно влияет на российскую правовую систему. Что касается улучшения качества системы налогового контроля, то его можно достичь путем совершенствования российского налогового законодательства, так и путем заимствования некоторых зарубежных технологий. Зарубежная практика налогового контроля предполагает различные способы его осуществления. Конечно, использование зарубежных технологий и норм законодательства должно происходить с учетом российского законодательства в этой области, уже использующихся методов налогового контроля и менталитета населения. Конечным итогом от уже использующихся российских методик и нового, более усовершенствованного опыта иностранных государств, система налогового контроля должна демонстрировать положительные изменения, как в системе налоговых органов, так и в отношении населения к уплате налогов и сборов.

Прежде всего, при осуществлении организации контроля за уплатой налогов в зарубежных странах повышенное внимание уделяется сознанию гражданского долга населением путем создания условий, при которых граждане понимают, что неуплата налогов и сборов негативно повлияет на экономическом состоянии государства.

Так, согласно данным Службы внутренних доходов США систематическое и всестороннее проведение проверок приводит к добросовестному отношению налогоплательщика к исполнению своих обязанностей. В результате 83% причитающихся налогов в США уплачивается добровольно. Данные результаты были достигнуты путем усовершенствованию налоговой системы на протяжении 15-ти лет. Существующая концепция по улучшению качества налогового обложения на первое место ставит вежливое и уважительное отношение к налогоплательщикам, на второе – улучшение обслуживания граждан при непосредственном контакте с налоговыми сотрудниками, и на третье – повышение эффективности организации деятельности (снижение затрат и повышение сбора налогов при минимальном вложении со стороны государства).

Так, в Швеции уплата налогов и сборов достигается путем:

– профессионального и точного реагирования государственных органов на совершенные правонарушения, профилактика и меры по информированию населения;

– доверия налогоплательщиков, уверенных в хорошей работе налоговой системы и исполнении налоговыми органами своих задач в соответствии с законом;

– введения доступных для понимания правил налогообложения.

В Великобритании, помимо принципов справедливости, содействия и ясности, отдельное внимание уделяется качеству обслуживания налогоплательщиков.

Ввиду представленных примеров по совершенствованию системы налогового обложения, можно отметить, что во многих странах усиление налогового контроля происходит за счет совершенствования взаимоотношений налогоплательщика и налоговых структур. Большинство стран с развитым налоговым администрированием пришло к выводу, что построение налоговых правоотношений на основе профессионализма служащих налоговых органов и доверия налогоплательщиков позитивно влияет на повышение законопослушности налогоплательщиков, добровольную уплату ими налогов и, в конечном счете, на налоговые поступления.

Также большое значение имеет работа с гражданами-налогоплательщиками, направленная на полное и своевременное информирование населения о внесенных изменениях в налоговое законодательство, просвещение в правовых вопросах.

Ярким примером успешной работы с гражданами можно проследить в Германии, где по стране качественно работает единый телефонный номер поддержки, где можно узнать любую интересующую информацию о налогах и сборах, действуют повсеместно консультационные пункты, в каждом налоговом органе присутствуют специалисты-консультанты. Положительный опыт также можно заметить в работе со средствами массовой информации, на что выделяются средства из бюджета, так как затраты оправдывают результат. Также в Германии регулярно проводится работа с населением в виде анкетирования и опроса, в результате которой налицо отрицательные и положительные стороны работы государственных структур [2].

Далее следует отметить, что немалые усилия в зарубежных государствах обращены на упрощение условий налогообложения физических лиц. Основная цель данной деятельности состоит в упрощении процедуры сбора налогов с физических лиц, которая состоит во взимании налогов без непосредственного участия самого лица в данной процедуре. Налогоплательщику остается только оплатить положенную сумму в налоговый орган. Положительной стороной в таком случае является отсутствие контроля самих налоговых органов как получателей за поступление таких сборов. Примером может служить система удержания фиксированной ставки налога у источника выплаты, которая применяется во многих зарубежных странах.

Например, в Королевстве Норвегии вся ответственность за декларирование дохода, удержание с него суммы налога и перечисление ее на счет налогового органа возлагается на лицо, удерживающее налог (государственное учреждение, организация и т.д.), а от самого налогоплательщика не требуется ни сбора информации, ни представления ее в налоговые органы. Но предусматривается, что налогоплательщик может возложить на себя обязанность по перечислению обязательных платежей в налоговый орган, при условии, что он считает, что налог с него удержан неправомерно и в повышенном размере.

В Финляндии практикуется система, при которой у налогоплательщика существует 2 выбора как платить налог, и такие варианты содержатся на его карточке налогоплательщика. Перед трудоустройством, гражданин должен получить в налоговом органе индивидуальную карточку налогоплательщика и предоставить ее работодателю для дальнейших взиманий налогов. Карточная система предполагает выбор гражданина о способе уплаты налога, который может быть произведен по телефону, либо через сеть Интернет. После проделанных операций, налоговая инспекция отправляет налогоплательщику уже заполненную декларацию по его налогам. При согласии с представленными расчетами налогоплательщику остается только доплатить разницу налоговой суммы или ждать возврата переплаты налога. Перерасчет осуществляется автоматически, и перечисления поступают на банковскую карту физического лица, если он давал согласие на такую процедуру.

Важным моментом является развитие информационных технологий, которые позволяют систематизировать всю информацию. Компьютеризация и автоматизация налогового контроля позволяет:

– уменьшить объем аналитической и статистической работы, которую раньше выполняли вручную;

– провести анализ полученных данных, и на основе анализа повысить уровень проводимых мер;

– снизить количество налоговых правонарушений;

– создать информационную базу о совершенных налоговых правонарушениях, и использовать данную информацию для пресечения таких деяний в дальнейшем.

Следует отметить, что современное техническое оснащение позволяет экономить время налоговых сотрудников и позволяет повысить результативность.

В странах с развитым налоговым администрированием вопросы автоматизации налоговых процессов и совершенствования управления ими являются одними из приоритетных в национальной политике.

Так, например, в Австралии все организации пользуются методом регистрации своих работников в Интернет ресурсе, что позволяет сократить бумажную волокиту и уменьшит затраченное время. Также положительным является состав работников налоговых органов Австралии – 20% от всех работников налоговых инспекций составляют ИТ-специалисты.

Далее заметим, что отдельным направлением повышения эффективности налогового контроля в зарубежных странах является эффективное сотрудничество различных органов государственной власти и разработки единых мер по выработке политике в сфере противодействия от уплаты налогов и сборов.

Например, партнерами итальянских налоговых органов в обмене информацией являются:

– торговая палата промышленников, ремесленников и работников аграрного сектора;

– налоговый архив и картотека налогоплательщиков;

– ведомство автомобильного реестра гражданских транспортных средств.

В Финляндской Республики создан специальный банк данных, который пополняется ежедневно различными организациями. В указанной базе содержатся данные кредитных бюро, аудиторов, реестров акционеров компаний, кадастра объектов недвижимости, информация о пайщиках, директорах, управляющих и иных финансово ответственных лицах. Налоговые органы Финляндии ведут усиленную борьбу с лицами, уклоняющимися от уплаты обязательных платежей. Созданный банк данных помогает упорядочить всю имеющуюся информацию о конкретном лице, также позволяет выделить группу риска, в которую входят граждане, ранее уклоняющиеся от уплаты налогов и сборов [3, с. 69-73].

Во многих странах активно используется процедура «визита и конфискации», которая заключается в наделении сотрудников налоговых структур правом проводить обыски при наличии разрешения судебных органов. Такое разрешение позволяет выявить признаки преступлений, собрать имеющуюся информацию, которая в дальнейшем может служить доказательством мошенничества: тайная или фиктивная деятельность, сокрытие или передача доходов, подлог в налоговой льготе.

Например, в Германии в процессе проведения расследований по делам, связанным с нарушением налогового законодательства, представители налоговой полиции – «Штой-фа» имеют те же права, что и сотрудники полиции. Налоговым законодательством Германии налоговой полиции предоставлены существенные полномочия на проведение обысков и личных досмотров граждан, задержание подозреваемых лиц и конфискацию документов [4]. Руководство «Штойфа» имеет право назначать специальное расследование по любому факту нарушения налогового законодательства.

На основании анализа налогового администрирования в зарубежных государствах следует подчеркнуть, что в практике функционирования системы налогового контроля западных стран можно найти немало ценного и полезного. Однако, применяя и используя их опыт эффективного налогового администрирования, в целях улучшения системы налогового контроля в своей стране, обязательно следует учитывать российскую специфику состояния экономики и традиции населения.

Библиографический список

- Налоговое администрирование // Налоговый вестник. 2010. № 10. С. 18.

- Украинцева А.И. Правовое регулирование налогового контроля в зарубежных государствах // Административное и муниципальное право. 2011. № 7.

- Кузулгуртова А.Ш. Применение форм и методов государственного контроля за налоговыми правонарушениями в России и некоторых иностранных государствах // Финансы и кредит. 2011. № 5. С. 69-73.

- Шешукова Т.Г., Баленко Д.В. Развитие налогового контроля: опыт зарубежных стран // Вестник Пермского университета. Серия: Экономика. 2013. № 3 (18).

Связь с автором (комментарии/рецензии к статье)

Оставить комментарий

Вы должны авторизоваться, чтобы оставить комментарий.

Бюджетно-налоговая (фискальная) политика – меры правительства по изменению государственных расходов, налогообложения и состояния госбюджета, направленные на обеспечение полной занятости, равновесия платежного баланса, экономического роста при производстве неинфляционного ВВП (ВНП).

Основными инструментами осуществления бюджетно-налоговой политики являются налоговые и бюджетные регуляторы. К налоговым регуляторам относятся устанавливаемые виды налогов и платежей, их структура, объекты обложения, субъекты платежей, источники налогов, ставки, льготы, санкции, сроки взимания, способы внесения и др. В качестве бюджетных регуляторов выделяют уровень централизации средств государством, соотношение между федеральным или республиканским и местными бюджетами, дефицит бюджета, соотношение между государственным бюджетом и внебюджетными фондами, бюджетную классификацию статей доходов и расходов и др.

Фискальная политика в зависимости от механизма реагирования на изменения экономической ситуации подразделяется на дискреционную и недискреционную (автоматическую), в соответствии с чем определяется механизм ее функционирования, конкретизируются формы и методы регулирования.

Дискреционная фискальная политика – целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса.

Недискреционная (автоматическая) фискальная политика – автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику.

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.

При дискреционной фискальной политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно, в период подъема целенаправленно создается бюджетный излишек.

Дискреционная политика правительства связана со значительными внутренними временными лагами, так как изменение структуры государственных расходов или ставок налогообложения предполагает длительное обсуждение этих мер в парламенте.

При недискреционной фискальной политике бюджетный дефицит и излишек возникают автоматически в результате действия встроенных стабилизаторов экономики.

«Встроенный» (автоматический) стабилизатор – экономический механизм, работающий в режиме саморегулирования и позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства. В качестве таких стабилизаторов в индустриальных странах обычно выступают прогрессивная система налогообложения, система государственных трансфертов, в том числе страхование по безработице и система участия в прибылях. Встроенные стабилизаторы экономики относительно смягчают проблему продолжительных временных лагов дискреционной фискальной политики, так как эти механизмы «включаются» без непосредственного вмешательства парламента.

Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических «амортизаторов» колебаний совокупного спроса.

Циклический дефицит (излишек) – дефицит (излишек) государственного бюджета, вызванный автоматическим сокращением (увеличением) налоговых поступлений и увеличением (сокращением) государственных трансфертов на фоне спада (подъема) деловой активности. Действие «встроенных стабилизаторов» объясняется следующим образом. В фазе циклического подъема налоговые отчисления автоматически возрастают, а трансфертные платежи автоматически снижаются. В результате возрастает бюджетный излишек и инфляционный бум сдерживается. В период же циклического спада налоги автоматически падают, а трансферты растут. В итоге увеличивается бюджетный дефицит на фоне относительного роста совокупного спроса и объема производства, что ограничивает глубину спада.

Степень стабилизационного воздействия бюджетного дефицита зависит от способов его финансирования, в качестве которых могут использоваться: увеличение налоговых поступлений в госбюджет, выпуск займов, денежная эмиссия.

Если дефицит госбюджета финансируется за счет выпуска государственных займов, то это ведет к росту рыночной ставки банковского процента. А рост последней приводит к удорожанию кредитов и к уменьшению объема инвестиций, что снижает стимулирующий эффект фискальной политики.

В случае финансирования дефицита госбюджета за счет денежной эмиссии государство получает особый доход (доход от печатания денег), который называется сеньораж. Сеньораж возникает при превышении прироста денежной массы над приростом реального ВНП, что приводит к повышению среднего уровня цен. В результате этого все экономические агенты платят своеобразный налог, и часть их доходов перераспределяется в пользу государства через механизм повышения цен.

Однако, следует отметить, что встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВНП вокруг его потенциального уровня, а только ограничивают размах этих колебаний. На основании данных о циклических бюджетных дефицитах и излишках нельзя оценивать эффективность мер фискальной политики, так как наличие циклически несбалансированного бюджета не приближает экономику к состоянию полной занятости ресурсов, а может иметь место при любом уровне выпуска. Поэтому встроенные стабилизаторы экономики, как правило, сочетаются с мерами дискреционной фискальной политики правительства, нацеленными на обеспечение полной занятости ресурсов.

Дискреционная фискальная политика в зависимости от фазы экономического цикла может быть стимулирующей или сдерживающей.

Стимулирующая бюджетно-налоговая политика (фискальная экспансия) в краткосрочной перспективе имеет своей целью преодоление циклического спада экономики и предполагает увеличение госрасходов, снижение налогов или комбинирование этих мер. В более долгосрочной перспективе политика снижения налогов может привести к расширению предложения факторов производства и росту экономического потенциала. Осуществление этих целей связано с проведением комплексной налоговой реформы, сопровождающейся ограничительной денежно-кредитной политикой Центрального (Национального) банка и оптимизацией структуры государственных расходов.

Сдерживающая бюджетно-налоговая политика (фискальная рестрикция) имеет своей целью ограничение циклического подъема экономики и предполагает снижение госрасходов, увеличение налогов или комбинирование этих мер. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более продолжительном периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции, особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда. Затяжная стагфляция на фоне неэффективного управления государственными расходами создаёт предпосылки для разрушения экономического потенциала.

Стабилизационное воздействие налогов и государственных расходов на экономическое развитие обусловлено тем, что они обладают мультипликационным эффектом и оказывают прямое влияние на совокупный спрос, объем национального производства, занятость населения. Так, в период спада правительства, стимулируя государственные расходы, вызывают мультипликационный рост потребительских расходов и множительный эффект инвестиций.

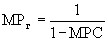

Мультипликатор государственных расходов (МРг) рассчитывается по формуле:

,

где МРС – предельная склонность к потреблению.

Он показывает приращение ВВП в результате роста государственных расходов на закупку товаров и услуг.

При значительном уровне безработицы государство проводит стимулирующую политику в форме сокращения налогов. Более низкие налоги вызывают увеличение доходов домашних хозяйств, что ведет к увеличению расходов и к росту совокупного спроса, цен, расширению объема производства и совокупного предложения. В результате повышается реальный ВВП. Низкие налоги также стимулируют рост сбережений домашних хозяйств и увеличение прибыльности предпринимательских инвестиций. Это способствует повышению нормы накопления капитала, расширению производства, снижению безработицы и увеличению национального продукта. Следовательно, налоги также приводят к мультипликационному эффекту.

Мультипликатор чистых налогов – это отношение величины изменения совокупного спроса к величине заданного изменения реальных чистых налогов. Его абсолютная величина определяется по формуле:

МР налогов = МРг – 1.

Если в эту формулу подставить значение мультипликатора расходов, то получится:

МР налогов = МРС (1 – МРС).

Налоги по сравнению с государственными расходами в меньшей степени воздействуют на изменение национального продукта. Налоговый мультипликатор меньше мультипликатора государственных расходов на величину предельной склонности к потреблению. Это объясняется тем, что государственные расходы являются составляющей совокупных расходов, а налоги выступают фактором, влияющим только на потребление – одну из переменных совокупных расходов. Кроме того, если каждая денежная единица, использованная на закупку товаров и услуг, оказывает прямое воздействие на прирост ВВП, то при сокращении налогов только одна часть доходов семейных хозяйств идет на рост потребления, поскольку другая часть уходит на сбережения.

Выбор правительством форм и методов стабилизационной фискальной политики зависит и от используемой концептуальной модели государственного регулирования. В теории и практике государств с рыночной экономикой выделяются две концептуальные модели – неокейнсианская и неоклассическая.

Неокейнсианская модель государственного регулирования экономики базируется на теории Дж. Кейнса. Он придавал особое значение недискреционной бюджетно-налоговой политике, которая, по его мнению, способна амортизировать кризис. Встроенная стабильность возникает вследствие существования функциональной зависимости между налогами и национальным доходом. Так, величина собираемого чистого налога варьирует пропорционально величине чистого национального продукта (ЧНП). Следовательно, по мере изменения уровня ЧНП возможны автоматические колебания (увеличение или уменьшение) размеров налоговых поступлений и возникающих бюджетных дефицитов и профицитов.

Антиинфляционный эффект заключается в том, что по мере роста ЧНП растут доходы производителей и происходит автоматическое повышение налоговых поступлений, которое со временем обусловливает сокращение потребления, сдерживает избыточный инфляционный рост цен, а в итоге вызывает понижение ЧНП и занятости. Следствием этого является замедление экономического подъема и формирование тенденции к ликвидации дефицита государственного бюджета и образованию профицита.

Неоклассическая модель налогового регулирования основывается на теории «экономики предложения», в которой одним из условий, обеспечивающих рост сбережений и расширение инвестиционной деятельности, выступает низкий уровень налогов. Для этого используется бюджетная концепция А. Лаффера, где главной переменной величиной являются предельные ставки налогов. Так, если предельные ставки достигают достаточно высокого уровня, то ликвидируются стимулы для предпринимательской инициативы и расширения производства, падают прибыли, усиливается процесс уклонения от уплаты налогов, следовательно, снижаются и общие налоговые поступления. Сокращение предельных налоговых ставок вызывает противоположный эффект.

Таким образом, неокейнсианцы строят механизм налогового регулирования на основе изменений уровня налогов как средства проведения антициклической политики, снижения их в периоды спада экономики, повышения в годы оживления и подъема с целью сдерживания деловой активности, а неоклассики – на основе широкомасштабного и целенаправленного снижения общего уровня налогов для поддержания высокого уровня сбережений и инвестиций, а также расширения общих налоговых поступлений.

Читайте также: