Бюджетно налоговая политика республики казахстан

Опубликовано: 06.05.2024

С момента обретения Независимости Казахстан прошел большой путь становления и совершенствования бюджетного процесса, 1991-1993 годы можно охарактеризовать как этап зарождения бюджетной системы.

17 декабря 1991 года был принят первый Закон «О бюджетной системе», в котором определен порядок формирования республиканского и местных бюджетов, а также порядок взаимодействия бюджета физических и юридических лиц по уплате налогов.

Период с 1993-1997 годы становления бюджетной системы Казахстана, характеризующееся разработкой и внедрением новой бюджетной классификации в соответствии с международными стандартами.

За эти годы в стране были проведены крупные экономические реформы, связанные с налоговым законодательством , структурированием исполнительной власти, а также принятием 24 декабря 1996 года второго закона "О бюджетной системе" .

С 1998 по 2003 году в период лотереи на продолжении реформы бюджетной системы, государственный сектор был оптимизирован на основе его анализа организаций , финансируемых из бюджета .

С принятием третьего Закона «О бюджетной системе» от 1 апреля 1999 года законодательно утверждено распределение поступлений и расходов между республиканским и местными бюджетами, далее последовал процесс модернизации бюджетной системы, который ознаменовался принятием первого Бюджетного кодекса от 24 апреля 2004 года.

В нем были объединены ранее функционировавшие законы («О бюджетной системе», «О государственном и гарантированном заимствовании и долге», «О контроле за исполнением республиканского и местных бюджетов»), регламентировавшие весь бюджетный процесс.

Впервые в Бюджетном кодексе 2004 года систематизированы вопросы межбюджетных отношений и принята норма о стабильных межбюджетных отношениях на среднесрочный период.

Начиная с этого времени, были разработаны шесть закона об объемах трансфертов общего характера на среднесрочные периоды: 2008-2010годы, 2005-2007годы, 2014-2016годы, 2011-2013годы, 2017-2019годы и 2020-2022годы.

В 2007 году начата работа по выстраиванию качественно новой модели государственного управления на принципах корпоративного управления, результативности, транспарантности и подотчетности обществу. В целях формирования целостной и эффективной системы государственного планирования, ориентированного на достижение стратегических целей и реализацию приоритетных задач социально-экономического развития страны, в декабре 2007 года была утверждена Концепция по внедрению системы государственного планирования, ориентированного на результаты.

Это нашло отражение в новом Бюджетном кодексе от 4 декабря 2008 года, направленного на создание условий и предпосылок для максимально эффективного управления государственными финансами, а именно, на смещение бюджетного процесса от управления ресурсами бюджета, к управлению результатами. Также был осуществлен переход от бюджетного планирования на один год на трехлетний бюджет, который стал основой новой модели государственного планирования.

Со времени обретения независимости Казахстана , была заложена основа современной системы управления государственными финансами.

Важной реформой бюджетной системы Казахстана стало создание в 2000 году Национального фонда Республики Казахстан (далее - Национальный фонд) с целью накопления финансовых ресурсов для будущих поколений за счет накопления доходов от нефти, а также уменьшения зависимости национального бюджета от мировых товарных рынков. Национальный фонд стал важным инструментом поддержания макроэкономической стабильности в стране.

Чтобы обеспечить взаимодействие экономического, стратегического и бюджетного планирования, было проведено различие между центральным правительством и уровнями правительства, в том числе в бюджетной системе.

Продолжается работа по совершенствованию системы межбюджетных отношений и обеспечению прозрачности и стабильности, а также по укреплению независимости каждого уровня правительства при распределении бюджетных ресурсов .

Таким образом, была создана единая система регулирования бюджетных правоотношений, установлены общие принципы бюджетной системы, введен механизм хранения доходов от нефти, создана система межбюджетных отношений.

По поручению Главы государства Министерством разработана и утверждена Указом Президента Республики Казахстан от 26 июня 2013 года № 590 Концепция новой бюджетной политики (далее – Концепция). Концепция определяет видение, основные подходы к формированию фискальной политики до 2020 года и меры, направленные на обеспечение комплексных реформ в сфере государственных финансов.

Принимая во внимание приоритеты развития на среднесрочную и долгосрочную перспективу, целью фискальной политики является обеспечение баланса государственных финансов и устойчивого социально-экономического развития.

В целях обеспечения макроэкономической стабильности и сбалансированности государственных финансов, бюджетная политика формируется на основе ряда фискальных ограничений, основным из которых является управление размером дефицита бюджета. В целом реализация Концепции способствует обеспечению стабильности государственных финансов, повышению результативности бюджетных расходов, увеличению частных инвестиций в экономику и созданию благоприятных условий для устойчивого экономического роста.

В новых глобальных реалиях основным приоритетом фискальной политики должно стать создание условий для строгой экономии бюджетных ресурсов, рационального использования Национального фонда, повышения эффективности государственных расходов и повышения качества человеческого капитала.

Страна с развивающейся налоговой институциональной средой

Казахстан является страной Центральной Азии с быстро растущей экономикой и репутацией, приветствующей прямые иностранные инвестиции. По данным Всемирного банка, Казахстан занимает 25- е место из 190 стран по уровню легкости ведения бизнеса. В настоящее время Казахстан занимает 64- е место по показателю уплаты налогов.

Имея одну из самых передовых налоговых систем в СНГ, Казахстан продолжает улучшать свою налоговую среду, постоянно изучая лучшие мировые практики по внедрению новых налоговых механизмов и правил.

За последние два десятилетия Казахстан добился значительных результатов в создании благоприятного инвестиционного климата, содействуя защите прав инвесторов и интересов налогоплательщиков.

Правительство создало ряд специализированных учреждений для поощрения и защиты инвестиций и налаживания прямого диалога по ключевым стратегическим вопросам между государственными органами и иностранными инвесторами, таких как Национальная компания «Казах Инвест», Совет иностранных инвесторов при Президенте Республики. Казахстана и инвестиционный омбудсмен.

Ряд крупных платформ налогоплательщиков, таких как Ассоциация налогоплательщиков Казахстана, Национальная палата предпринимателей Атамекен, Американская торговая палата и Европейская ассоциация бизнеса Казахстана, играют активную и жизненно важную роль в построении диалога с государственными органами для защиты прав и интересов. бизнеса, обеспечивая участие представителей бизнеса в процессе развития и совершенствования национальной законодательной базы.

В течение последних нескольких лет правительство Казахстана предприняло согласованные усилия по улучшению и модификации своей налоговой системы, и в рамках реализации Национального плана «100 конкретных шагов для реализации пяти институциональных реформ» был разработан и принят новый налог Код действует с 2018 года.

Новый Налоговый кодекс провозглашает свою концептуальную основу защиты интересов ответственных налогоплательщиков, применяя подход, согласно которому все вопросы и неясности, не предусмотренные налоговым законодательством, должны решаться в пользу налогоплательщика.

Основные тенденции модернизации налоговой системы

Основные тенденции и ключевые направления фундаментальных налоговых реформ в Казахстане за последние несколько лет включают в себя:

- введение принципа добросовестности, при котором налогоплательщики позиционируются как действующие добросовестно, с переносом бремени доказывания нарушений на налоговые органы и учета всех законодательных факторов неопределенности в пользу налогоплательщиков;

- упрощение и автоматизация процедур налогового администрирования за счет следующих ключевых элементов:

- внедрение концепций электронного аудита (электронного аудита) и горизонтального мониторинга для минимизации необходимости прямого контакта между налоговыми органами и налогоплательщиками, а также для повышения прозрачности взаимодействия с государственными органами и снижения потенциальных налоговых рисков для налогоплательщиков;

- введение специальных, добровольных контрольных счетов НДС для плательщиков НДС, чтобы контролировать движение платежей НДС в бюджет, поставщиков и клиентов и упростить инструмент возмещения НДС;

- переход к электронному выставлению счетов НДС (электронное выставление счетов) и использование «виртуальных складов» для повышения прозрачности деловых операций и облегчения мониторинга движения товаров в Казахстане;

- упрощение налоговой отчетности для сокращения трудоемкого характера налоговых процессов и упрощения всего процесса налоговой отчетности;

- разрешение на подачу и подпись налоговой отчетности в электронном виде;

- Налоговая отчетность, представленная налогоплательщиками, ее поставщиками и подрядчиками, подвергается камеральному контролю и перекрестным проверкам со стороны налоговых органов с обязательством налогоплательщиков объяснять любые выявленные расхождения и правом подавать дополнительные налоговые декларации, если это необходимо. Это позволяет устранить выявленные нарушения без взимания административных штрафов за занижение налогов, как это может быть начислено при стандартной налоговой проверке;

- наличие у налоговых органов системы управления рисками для оценки рисков и отнесения налогоплательщиков к категории высокого, среднего или низкого риска в отношении налоговых проверок. Ряд критериев системы управления рисками является конфиденциальным, в то время как другие предусмотрены в Налоговом кодексе;

- уменьшение частоты налоговых споров путем реализации концепции предварительных актов налоговой проверки, изданных до принятия окончательного акта, для содействия диалогу налогоплательщиков во время налоговых проверок и разрешения спорных вопросов до выдачи окончательного акта по результатам налоговой проверки.

- расширение системы налоговых льгот и стимулов для поддержки инвестиций в утвержденные правительством предпочтительные области экономики, для развития промышленности и технологических секторов, а также для модернизации существующих производственных мощностей, включая налоговые льготы на капитальные затраты за счет их полного вычета, при условии определенным критериям и предоставлять налоговые льготы для налогоплательщиков, работающих в:

- квалифицированные инвестиционные проекты;

- особые экономические зоны, из которых в настоящее время в Казахстане действуют 13 в различных приоритетных областях экономики, включая текстильное и нефтехимическое производство и создание технологий;

- международный технопарк Astana-Hub.

- установление налоговых преференций для участников Международного финансового центра Астаны (финтех, страхование, инвестиции, деятельность на рынке);

- соблюдение современных тенденций рынка, связанных с развитием технологий и цифровизации, в том числе

- внедрение правил налогообложения электронной торговли;

- введение так называемого «налога с Google» в виде НДС на оцифрованный доход, полученный от предоставления услуг в Казахстане (это еще не было осуществлено, но в этом отношении ожидаются изменения в налоговом законодательстве Казахстана).

- упорядочение налогов, предоставляя налогоплательщикам возможность реструктурировать свои налоговые функции в соответствии с их бизнес-потребностями и особенностями, заменяя группы налогов единой альтернативой по своему усмотрению;

- улучшение международного налогового сотрудничества путем:

- расширение числа стран, с которыми в Казахстане действуют соглашения об избежании двойного налогообложения (ДТП). Это число в настоящее время составляет 54, из которых 53 уже вступили в силу. DTT между Казахстаном и Кипром был подписан недавно в мае 2019 года и в настоящее время находится в процессе ратификации государственными органами Казахстана;

- членство в Инклюзивной рамочной программе ОЭСР / G20 по эрозии и изменению прибыли (BEPS);

- внедрение правил налогообложения контролируемых иностранных компаний (в соответствии с планом действий BEPS);

- присоединение к Многосторонней конвенции по выполнению связанных с договором о налоге мер по предотвращению BEPS (MLI) — Казахстан подписал MLI 25 июня 2018 года, сославшись на ряд оговорок и уведомлений. Так как он все еще находится на стадии ратификации государственными органами, MLI еще не вступил в силу для Казахстана.

Существующие проблемы

В целом, налоговые реформы в Казахстане в последние годы оказали положительное влияние на бизнес-среду, поскольку они пытались устранить законодательную неопределенность и способствовать прозрачности процессов налогового администрирования, применяя новые технологии и подходы к автоматизации.

Однако в нашей практике мы все еще видим определенные области, требующие дальнейших действий со стороны государственных органов и представителей бизнеса для установления практики в соответствии с заявленными концепциями и принципами.

Проблемные области и общие проблемы, с которыми все еще сталкиваются и которые требуют решения, включают:

- Неопределенности, остающиеся в налоговом законодательстве:

- Проактивные и консолидированные позиции налогоплательщиков с точки зрения участия в обсуждении поправок и изменений налогового законодательства могут помочь решить эту проблему.

- по-прежнему существует большое количество налоговых споров:

- Внедренные на практике механизмы, такие как горизонтальный мониторинг, электронные аудиты и предварительные акты налоговой проверки, целью которых является сокращение количества налоговых споров, должны широко применяться на практике.

- Эффект «зависимости от пути», возникающий в связи с агрессивным отношением и позицией налоговых органов к налогоплательщикам в ходе налоговых проверок:

- период перехода к концепции «добросовестности» должен развиваться в сочетании с соответствующим механизмом институциональной фискальной политики и реформ судебной системы;

- механизмы для налоговых органов по принятию ответственности за неправильно начисленные дополнительные налоги и бремя доказывания должны быть реализованы на практике.

- увеличение ставок штрафов в сочетании с высоким уровнем криминализации отдельных налоговых нарушений:

- Порог уголовной ответственности за налоговые нарушения определяется в зависимости от нескольких критериев, включая прямое намерение, масштаб и характер предпринимательской деятельности, объем оборотов и общую налоговую нагрузку налогоплательщика.

- разрывы между установленными механизмами, включая автоматизацию и упрощение определенных налоговых процессов, и их практической реализацией:

- периоды пилотного внедрения новых технологических продуктов в различных фокус-группах должны быть продлены до начала эксплуатации для всех налогоплательщиков;

- Предварительно подтверждается, что общий уровень развития технологий в смежных областях должен соответствовать характеристикам внедрения инноваций.

Заключение

В настоящее время Казахстан усердно работает над укреплением доверия к властям и развитием устойчивой налоговой системы, которая включает в себя прозрачные административные механизмы и благоприятную деловую среду в целом ряде областей.

Налоговые органы вместе с представителями бизнеса сосредоточены на объединении усилий для создания надежной системы сотрудничества и открытого диалога по вопросам, затрагивающим как национальную экономику, так и интересы бизнес-структур.

Основная область, в которой повышение эффективности, справедливости и дружественности к инвесторам налоговой среды заключается в администрировании Налогового кодекса и последовательном, предсказуемом и прозрачном применении его положений. Непоследовательное и непредсказуемое применение законов во всех регионах Казахстана и продолжающаяся криминализация некоторых налоговых преступлений остаются наиболее существенными проблемами, вызывающими обеспокоенность как иностранных, так и отечественных инвесторов.

Если Казахстан в рамках своего нового президента и администрации сможет более эффективно решать эти проблемы в предстоящие годы, страна действительно сможет объявить себя наиболее благоприятной для инвесторов страной в бывшем Советском Союзе.

Карина Калимжанова , менеджер налогового и юридического департамента, Deloitte

Автор: Айжан Ержанова

НАЛОГОВАЯ ПОЛИТИКА РЕСПУБЛИКИ КАЗАХСТАН

Налоговая система каждого государства отражает его специфические условия. В мире нет государств с одинаковыми налоговыми системами. Однако это не означает, что создание налоговой системы и налоговая политика ведутся спонтанно, как кому хочется.

Среди многочисленных проблем, возникших перед Казахстаном в период перехода от командно-административной системы хозяйствования к рыночной форме ведения хозяйства видное место занимает создание эффективной системы налогообложения юридических и физических лиц. В этом заинтересовано как государство, так и плательщики налогов.

Налоговая система Казахстана строится на принципах стимулирования научно-технического прогресса, вывода отечественного производителя на мировой рынок высокотехнологической продукции, стимулирования предпринимательской производственной деятельности и инвестиционной активности, равнозначности и пропорциональности взимания налогов как с юридических так и физических лиц, недопущения налоговой дискриминации, социальной справедливости, экономической эффективности и других немаловажных принципах.

Законом Республики Казахстан от 10 декабря 2008 года введен в действие новый Кодекс РК «О налогах и других обязательных платежах в бюджет». Новый Налоговый кодекс содержит на 120 статей больше, чем в НК РК от 12.06.2001 года. Но не только большое количество, но и их содержание значительно отличается от предыдущей редакции этого документа. В разделе 3 “Основные положения” НК РК, статья 56 “Налоговый учет и учетная документация”, в пункте 6 приводится перечень учетной документации, на основании которой ведется налоговый учет у субъектов. Этот перечень включает в себя:

- бухгалтерскую документацию;

- налоговые формы;

- налоговую учетную политику;

- иные документы, являющиеся основанием для определения объектов

налогообложения и объектов, связанных с налогообложением, а также для исчисления налогового обязательства

Но прежде чем рассматривать механизм функционирования налоговой системы в Республике Казахстан в частности, обратимся к системе налогообложения в общем.

Бюджетно-налоговая (фискальная) политика – это меры правительства по изменению государственных расходов, налогообложения и состояния государственного бюджета, направленные на обеспечение полной занятости, равновесия платежного баланса и экономического роста при производстве неинфляционного ВВП.

Целями фискальной политики является обеспечение:

- стабильного экономического роста;

- полной занятости ресурсов;

- стабильного уровня цен. [1]

Бюджетно-налоговая (фискальная) политика. – это, прежде всего, политика регулирования совокупного спроса. Регулирование осуществляется с помощью воздействия на величину совокупных расходов. Инструменты фискальной политики могут использоваться и для воздействия на совокупное предложение посредством влияния на уровень деловой активности.

Основной источник доходов государства – это налоги. Они же основной источник средств для оплаты расходов правительства. В РК основным источником доходов государственного бюджета также выступают налоги. На их долю в отдельные годы приходится свыше 70% доходов бюджета.

Услугами, которые представляет государство, пользуются все члены общества, поэтому государство собирает плату за них со всех граждан страны. Налоги представляют собой основной инструмент перераспределения доходов между членами общества.

Налоговая система включает 3 элемента:

- субъект налогообложения (кто платит налог);

- объект налогообложения (с чего оплачивается налог);

- налоговая ставка (процент, по которому рассчитывается сумма налога).

Величина, с которой выплачивается налог – называется налогооблагаемой базой.

По платежеспособности налоги делятся на прямые и косвенные. Прямые налоги платятся непосредственно субъектами налога и прямопропорциональны платежеспособности. Косвенные налоги — это налоги на определенные товары и услуги. Косвенные налоги взимают через надбавку к цене.

В зависимости от использования налоги делятся на общие и специфические. Общие налоги используются на финансирование текущих и капитальных расходов государственных и местных бюджетов без закрепления за каким-либо определенным видом расходов. Специфические налоги имеют целевое назначение. [2]

Налоги выполняют следующие функции:

— Фискальная (мобилиззационная) функция; т.е. государство собирает налоги для финансирования соответствующих доходов.

— Распределительная. Собирая налоги, государство тем самым оказывает влияние на различные сферы экономики, осуществляя социальную политику, перераспределяет доходы между группами населения, регионами, поддерживает малоимущих и т.д.

— Регулирующая функция заключается в обеспечении пропорции между потреблением населения посредством изъятия части текущих доходов и их направления на развитие производства.

— Стимулирующая — создание различных стимулов по экономическому росту, техническому обновлению, росту народонаселения.

— Ограничительная функция — через налоговую политику государство может сдерживать или ограничивать развитие тех или иных производств.

— Контрольно-учетная функция — учет доходов предприятий и групп населения объемов и структуры производства, движения финансовых потоков. [8]

Также существует понятие налоговой системы — взаимосвязанная совокупность налогов, сложившихся в данном государстве под влиянием социально-политических, экономических условий. Налоговая система базируется на соответствующих законодательных актах государства, которые устанавливают конкретные методы построения и взимания налогов, т.е. определяют конкретные элементы налогов.

Из основных концепций налогообложения мне хотелось бы выделить концепцию, согласно которой юридические и физические лица должны уплачивать налоги в прямой зависимости от размера полученного дохода. Данная концепция отличается большой рациональностью и справедливостью, поскольку существует разница между налогом, который взимается с предполагаемых доходов на предметы роскоши, и налогом, который хотя бы в незначительной степени удерживается из расходов на предметы первой необходимости. Однако при внедрении этой концепции на практике возникают определенные проблемы, связанные прежде всего с тем что нет строгого научного подхода к изменению возможностей того или иного лица платить налоги. Ясно только, что потребитель всегда в первую очередь тратит свои доходы на товары и услуги первой необходимости, а лишь затем на предметы роскоши. Практика налогообложения стран с развитой экономикой, в большинстве, показывает что существуют следующие основные налоги: Подоходный, налог на добавленную стоимость и взносы на социальное страхование.

Практика подоходного налогообложения различает: валовый доход, вычеты и облагаемый доход. Валовый доход — это сумма доходов, полученных из различных источников. Законодательно, практически во всех странах, из валового дохода разрешается вычесть производственные, транспортные, командированные и рекламные расходы. Кроме того, к вычетам относятся различные льготы: необлагаемый минимум, суммы пожертвований, льготы например для инвалидов, пенсионеров и т.п. Таким образом: облагаемый доход = валовый доход — вычеты. В подоходном налогообложении различают подоходный налог с физических лиц и подоходный налог с юридических лиц. Подоходный налог с физических лиц относится к прямым налогам с прогрессивной ставкой налогообложения. Прогрессия в личном подоходном налогообложении позволяет сглаживать неравенство в доходах. Второй по значимости вид налога, применяемый в большинстве развитых стран — это налог на добавленную стоимость (Н.Д.С.). Добавленная стоимость включает в себя заработную плату, амортизационные отчисления, процент за кредит, прибыль, расходы на электроэнергетику и т.п. Налог на добавленную стоимость охватывает практически все виды товаров и услуг, поэтому при относительно низких ставках пополняет казну лучше других видов налогов, позволяет гибко балансировать бюджетные расходы и доходы при инфляционном росте цен, их либерализации. Налог на добавленную стоимость представляет собой изъятие в бюджет части прироста стоимости, созданной в процессе производства товаров, работ и услуг, и вносятся в бюджет по мере их реализации. Налог взимается с разницы между отпускной ценой и издержками производства до данной стадии движения товаров, т.е. фактически на каждый технологической стадии движения товара к потребителю. Фактически Н.Д.С. -это налог не на производителя, а на потребителя, поскольку в условиях свободных цен ничто не меняет продавцам товаров и услуг компенсировать налоговые потери за счет роста цен. Предприятия являются здесь лишь своего рода сборщиками налогов. [3]

К косвенным налогам, широко применяемым в различных странах, относятся акцизы. Как и другие косвенные налоги, акцизы включаются в цену товара и оплачиваются покупателями данного товара. Однако диапазон действия акцизов невелик — это в основном особые, избранные товары, поэтому у потребителя есть возможность переориентации на занимающие товары и “ухода” от уплаты этих налогов.

В настоящее время в Казахстане (с 25 февраля 1999г.) функционирует Министерство государственных доходов РК, основными задачами которого являются:

— участие в формировании, реализации фискальной и таможенной политики;

— организация и совершенствование таможенного дела;

— обеспечение поступления налогов, платежей в бюджет и других финансовых обязательств перед государством;

— государственный контроль над производством и оборотом алкогольной продукции.

В соответствии с перечисленными задачами в составе министерства созданы и действуют Налоговый и Таможенный комитеты, Комитет налоговой полиции, Комитет по государственному контролю над производством и оборотом алкогольной продукции, Агентство по ликвидации и реорганизации предприятий. [7]

Налоги, сборы и другие обязательные платежи исчисляются и уплачиваются в национальной валюте «тенге», поступают в доходы соответствующих бюджетов в порядке, определенном Законом «О бюджетной системе». Исключением являются случаи, когда законодательными актами и положениями контрактов на недропользование предусмотрена натуральная форма уплаты или в иностранной валюте.

Освобождение от налога или уменьшение налоговой ставки производится в порядке внесения изменений и дополнений в Закон, а также на основании контракта в соответствии с Законом «О государственной поддержке прямых инвестиций».

В соответствии с налоговым законодательством в Казахстане действуют налоги, которые являются регулирующими источниками государственного бюджета. К налогам относятся:

- корпоративный подоходный налог;

- индивидуальный подоходный налог;

- налог на добавленную стоимость;

- акцизы;

- налоги и специальные платежи недропользователей;

- социальный налог;

- земельный налог;

- налог на транспортные средства;

- налог на имущество;

- за пользование земельными участками;

- за пользование водными ресурсами поверхностных источников;

- за загрязнение окружающей среды;

- за пользование животным миром;

- за лесные пользования;

- за использование особо охраняемых природных территорий;

- за использование радиочастотного спектра;

- за пользование судоходными водными путями;

- за размещение наружной (визуальной) рекламы.

Таможенные платежи подразделяются на:

- Таможенные пошлины.

- Таможенные сборы.

- Платы.

- Сборы.

Исходя из объективной целесообразности, в январе 2000 г. были созданы Межведомственная комиссия, Межведомственная рабочая группа и Экспертный Совет для разработки проекта Налогового кодекса Республики Казахстан. В соответствии с принятой концепцией Налоговый кодекс состоит из трех частей: общей, особенной и налогового администрирования. [4]

Исчисление земельного налога производится с учетом видов прав землепользования, категорий земель и иных норм, установленных действующим в Республике земельным законодательством.

Земельный налог не зависит от результатов хозяйственной и иной деятельности землевладельца и землепользователя и исчисляется ежегодно путем применения установленных налоговым законодательством ставок налога к площади земельного участка.

Налог на транспортные средства уплачивают все физические и юридические лица независимо от форм собственности, если они имеют транспортные средства на праве собственности, доверительного управления собственностью, хозяйственного ведения или оперативного управления, состоящие на государственном учете.

Следует помнить, что транспортные средства, не подлежащие обложению налогом на транспортные средства, являются объектами обложения налогом на имущество. [9]

Объектами обложения налогом на имущество являются:

у граждан — находящиеся в их личном пользовании жилые помещения, дачные строения, гаражи, иные строения, сооружения, помещения, не используемые в предпринимательской деятельности;

у юридических лиц и физических лиц, занимающихся предпринимательской деятельностью, — амортизируемые активы (в соответствии с действующим законодательством в области бухгалтерского учета активами, подлежащими амортизации, считаются основные средства и нематериальные активы).

Юридические и физические лица, имеющие указанные выше объекты на праве собственности, доверительного управления собственностью, а также на правах хозяйственного или оперативного управления, обязаны уплачивать налог на имущество. В случае, если нерезиденты Казахстана имеют на территории Казахстана указанные выше объекты обложения, они обязаны исчислять и уплачивать налог в общеустановленном порядке. Самостоятельными плательщиками налога на имущество также признаются филиалы, представительства и иные структурные подразделения юридических лиц, имеющие объекты обложения на указанных выше правах. [5]

В Республике Казахстан специальные налоговые режимы предусматриваются в отношении:

— субъектов малого бизнеса;

— крестьянских (фермерских) хозяйств;

— юридических лиц — производителей сельскохозяйственной продукции;

— отдельных видов предпринимательской деятельности.

Документом, удостоверяющим право применения специального налогового режима является разовый талон, подтверждающий факт расчета с бюджетом по индивидуальному подоходному налогу. А патент удостоверяет право применения специального налогового режима и подтверждает факт уплаты в бюджет сумм налогов.

Крестьянские (фермерские) хозяйства и юридические лица-производители сельскохозяйственной продукции, могут осуществлять расчеты с бюджетом в специальном налоговом режиме для субъектов малого бизнеса.

Специальный налоговый режим устанавливает для субъектов малого бизнеса упрощенный порядок исчисления и уплаты социального налога и корпоративного или индивидуального подоходного налога, за исключением индивидуального подоходного налога, удерживаемого у источника выплаты.

Объектом обложения является доход за налоговый период, состоящий из всех видов доходов, полученных (подлежащих получению) на территории Республики Казахстан и за ее пределами.

Не являются объектом обложения имущественный доход и прочие доходы индивидуального предпринимателя, не облагаемые у источника выплаты. Налоговым периодом для индивидуального предпринимателя, осуществляющего расчеты с бюджетом на основе патента, является календарный год; для субъекта малого бизнеса, осуществляющего расчеты с бюджетом на основе упрощенной декларации — квартал.

В случае осуществления субъектами малого бизнеса, применяющими специальный налоговый режим, нескольких видов предпринимательской деятельности доход определяется суммарно от осуществления всех видов деятельности. Для субъектов малого бизнеса, применяющих специальный налоговый режим и являющихся плательщиками налога на добавленную стоимость, в доход за налоговый период сумма налога на добавленную стоимость не включается. Субъекты малого бизнеса вправе самостоятельно выбрать только один из ниже перечисленных порядков исчисления и уплаты налогов, а также представления налоговой отчетности по ним:

- общеустановленный порядок;

- специальный налоговый режим па основе разового талона;

- специальный налоговый режим на основе патента;

- специальный налоговый режим на основе упрощенней декларации.

Исчисление стоимости патента производится индивидуальным предпринимателем путем применения ставки в размере 3% к заявленному доходу. Стоимость патента подлежит уплате в бюджет равными долями в виде индивидуального подоходного и социального налогов. Для перехода на специальный налоговый режим на основе упрощенной декларации до начала налогового периода субъекты малого бизнеса представляют в налоговый орган по месту осуществления деятельности заявление по форме. [6]

С начала 90-х годов в Казахстане была принята классическая система налогообложения с совокупностью налогов, характерных для развитой рыночной экономики. Но применение такой налоговой системы в экономике нерыночного типа привела к возникновению значительных проблем.

Существующая в Казахстане система имеет довольно много недостатков, а именно:

- Около трети всех доходов в форме налогов, которые поступают в распоряжение государства, взимаются путем косвенных налогов, т.е. объектом налогообложения является не только доход или прибыль, но и расходы субъектов хозяйствования.

- Налоговая система не стимулирует предпринимательские структуры всех форм собственности накапливать финансовый капитал и инвестировать его в основные и оборотные активы.

- Налоговая система нестабильна, как по видам налогов, базе налогообложения, налоговым ставкам, так и в методике вычисления налогов, сроков и порядка введения их в действие.

Существует еще довольно много недочетов налоговой системы, видно, что принципы, заложенные в законах реализуются плохо. Поэтому главными направлениями налоговой политики должны стать создание условий для динамичного развития предприятий и отраслей народного хозяйства, которые имеют тенденцию быстрого оборота финансового капитала, максимального роста объемов производства и прибыли; расширения сферы малого бизнеса; увеличения благосостояния населения за счет социальной направленности бюджетных расходов; увеличение роли прямых налогов, и в частности налогов на прибыль. [10]

Бюджетно-налоговая (фискальная) политика – меры правительства по изменению государственных расходов, налогообложения и состояния госбюджета, направленные на обеспечение полной занятости, равновесия платежного баланса, экономического роста при производстве неинфляционного ВВП (ВНП).

Основными инструментами осуществления бюджетно-налоговой политики являются налоговые и бюджетные регуляторы. К налоговым регуляторам относятся устанавливаемые виды налогов и платежей, их структура, объекты обложения, субъекты платежей, источники налогов, ставки, льготы, санкции, сроки взимания, способы внесения и др. В качестве бюджетных регуляторов выделяют уровень централизации средств государством, соотношение между федеральным или республиканским и местными бюджетами, дефицит бюджета, соотношение между государственным бюджетом и внебюджетными фондами, бюджетную классификацию статей доходов и расходов и др.

Фискальная политика в зависимости от механизма реагирования на изменения экономической ситуации подразделяется на дискреционную и недискреционную (автоматическую), в соответствии с чем определяется механизм ее функционирования, конкретизируются формы и методы регулирования.

Дискреционная фискальная политика – целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса.

Недискреционная (автоматическая) фискальная политика – автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику.

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.

При дискреционной фискальной политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно, в период подъема целенаправленно создается бюджетный излишек.

Дискреционная политика правительства связана со значительными внутренними временными лагами, так как изменение структуры государственных расходов или ставок налогообложения предполагает длительное обсуждение этих мер в парламенте.

При недискреционной фискальной политике бюджетный дефицит и излишек возникают автоматически в результате действия встроенных стабилизаторов экономики.

«Встроенный» (автоматический) стабилизатор – экономический механизм, работающий в режиме саморегулирования и позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства. В качестве таких стабилизаторов в индустриальных странах обычно выступают прогрессивная система налогообложения, система государственных трансфертов, в том числе страхование по безработице и система участия в прибылях. Встроенные стабилизаторы экономики относительно смягчают проблему продолжительных временных лагов дискреционной фискальной политики, так как эти механизмы «включаются» без непосредственного вмешательства парламента.

Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических «амортизаторов» колебаний совокупного спроса.

Циклический дефицит (излишек) – дефицит (излишек) государственного бюджета, вызванный автоматическим сокращением (увеличением) налоговых поступлений и увеличением (сокращением) государственных трансфертов на фоне спада (подъема) деловой активности. Действие «встроенных стабилизаторов» объясняется следующим образом. В фазе циклического подъема налоговые отчисления автоматически возрастают, а трансфертные платежи автоматически снижаются. В результате возрастает бюджетный излишек и инфляционный бум сдерживается. В период же циклического спада налоги автоматически падают, а трансферты растут. В итоге увеличивается бюджетный дефицит на фоне относительного роста совокупного спроса и объема производства, что ограничивает глубину спада.

Степень стабилизационного воздействия бюджетного дефицита зависит от способов его финансирования, в качестве которых могут использоваться: увеличение налоговых поступлений в госбюджет, выпуск займов, денежная эмиссия.

Если дефицит госбюджета финансируется за счет выпуска государственных займов, то это ведет к росту рыночной ставки банковского процента. А рост последней приводит к удорожанию кредитов и к уменьшению объема инвестиций, что снижает стимулирующий эффект фискальной политики.

В случае финансирования дефицита госбюджета за счет денежной эмиссии государство получает особый доход (доход от печатания денег), который называется сеньораж. Сеньораж возникает при превышении прироста денежной массы над приростом реального ВНП, что приводит к повышению среднего уровня цен. В результате этого все экономические агенты платят своеобразный налог, и часть их доходов перераспределяется в пользу государства через механизм повышения цен.

Однако, следует отметить, что встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВНП вокруг его потенциального уровня, а только ограничивают размах этих колебаний. На основании данных о циклических бюджетных дефицитах и излишках нельзя оценивать эффективность мер фискальной политики, так как наличие циклически несбалансированного бюджета не приближает экономику к состоянию полной занятости ресурсов, а может иметь место при любом уровне выпуска. Поэтому встроенные стабилизаторы экономики, как правило, сочетаются с мерами дискреционной фискальной политики правительства, нацеленными на обеспечение полной занятости ресурсов.

Дискреционная фискальная политика в зависимости от фазы экономического цикла может быть стимулирующей или сдерживающей.

Стимулирующая бюджетно-налоговая политика (фискальная экспансия) в краткосрочной перспективе имеет своей целью преодоление циклического спада экономики и предполагает увеличение госрасходов, снижение налогов или комбинирование этих мер. В более долгосрочной перспективе политика снижения налогов может привести к расширению предложения факторов производства и росту экономического потенциала. Осуществление этих целей связано с проведением комплексной налоговой реформы, сопровождающейся ограничительной денежно-кредитной политикой Центрального (Национального) банка и оптимизацией структуры государственных расходов.

Сдерживающая бюджетно-налоговая политика (фискальная рестрикция) имеет своей целью ограничение циклического подъема экономики и предполагает снижение госрасходов, увеличение налогов или комбинирование этих мер. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более продолжительном периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции, особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда. Затяжная стагфляция на фоне неэффективного управления государственными расходами создаёт предпосылки для разрушения экономического потенциала.

Стабилизационное воздействие налогов и государственных расходов на экономическое развитие обусловлено тем, что они обладают мультипликационным эффектом и оказывают прямое влияние на совокупный спрос, объем национального производства, занятость населения. Так, в период спада правительства, стимулируя государственные расходы, вызывают мультипликационный рост потребительских расходов и множительный эффект инвестиций.

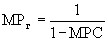

Мультипликатор государственных расходов (МРг) рассчитывается по формуле:

,

где МРС – предельная склонность к потреблению.

Он показывает приращение ВВП в результате роста государственных расходов на закупку товаров и услуг.

При значительном уровне безработицы государство проводит стимулирующую политику в форме сокращения налогов. Более низкие налоги вызывают увеличение доходов домашних хозяйств, что ведет к увеличению расходов и к росту совокупного спроса, цен, расширению объема производства и совокупного предложения. В результате повышается реальный ВВП. Низкие налоги также стимулируют рост сбережений домашних хозяйств и увеличение прибыльности предпринимательских инвестиций. Это способствует повышению нормы накопления капитала, расширению производства, снижению безработицы и увеличению национального продукта. Следовательно, налоги также приводят к мультипликационному эффекту.

Мультипликатор чистых налогов – это отношение величины изменения совокупного спроса к величине заданного изменения реальных чистых налогов. Его абсолютная величина определяется по формуле:

МР налогов = МРг – 1.

Если в эту формулу подставить значение мультипликатора расходов, то получится:

МР налогов = МРС (1 – МРС).

Налоги по сравнению с государственными расходами в меньшей степени воздействуют на изменение национального продукта. Налоговый мультипликатор меньше мультипликатора государственных расходов на величину предельной склонности к потреблению. Это объясняется тем, что государственные расходы являются составляющей совокупных расходов, а налоги выступают фактором, влияющим только на потребление – одну из переменных совокупных расходов. Кроме того, если каждая денежная единица, использованная на закупку товаров и услуг, оказывает прямое воздействие на прирост ВВП, то при сокращении налогов только одна часть доходов семейных хозяйств идет на рост потребления, поскольку другая часть уходит на сбережения.

Выбор правительством форм и методов стабилизационной фискальной политики зависит и от используемой концептуальной модели государственного регулирования. В теории и практике государств с рыночной экономикой выделяются две концептуальные модели – неокейнсианская и неоклассическая.

Неокейнсианская модель государственного регулирования экономики базируется на теории Дж. Кейнса. Он придавал особое значение недискреционной бюджетно-налоговой политике, которая, по его мнению, способна амортизировать кризис. Встроенная стабильность возникает вследствие существования функциональной зависимости между налогами и национальным доходом. Так, величина собираемого чистого налога варьирует пропорционально величине чистого национального продукта (ЧНП). Следовательно, по мере изменения уровня ЧНП возможны автоматические колебания (увеличение или уменьшение) размеров налоговых поступлений и возникающих бюджетных дефицитов и профицитов.

Антиинфляционный эффект заключается в том, что по мере роста ЧНП растут доходы производителей и происходит автоматическое повышение налоговых поступлений, которое со временем обусловливает сокращение потребления, сдерживает избыточный инфляционный рост цен, а в итоге вызывает понижение ЧНП и занятости. Следствием этого является замедление экономического подъема и формирование тенденции к ликвидации дефицита государственного бюджета и образованию профицита.

Неоклассическая модель налогового регулирования основывается на теории «экономики предложения», в которой одним из условий, обеспечивающих рост сбережений и расширение инвестиционной деятельности, выступает низкий уровень налогов. Для этого используется бюджетная концепция А. Лаффера, где главной переменной величиной являются предельные ставки налогов. Так, если предельные ставки достигают достаточно высокого уровня, то ликвидируются стимулы для предпринимательской инициативы и расширения производства, падают прибыли, усиливается процесс уклонения от уплаты налогов, следовательно, снижаются и общие налоговые поступления. Сокращение предельных налоговых ставок вызывает противоположный эффект.

Таким образом, неокейнсианцы строят механизм налогового регулирования на основе изменений уровня налогов как средства проведения антициклической политики, снижения их в периоды спада экономики, повышения в годы оживления и подъема с целью сдерживания деловой активности, а неоклассики – на основе широкомасштабного и целенаправленного снижения общего уровня налогов для поддержания высокого уровня сбережений и инвестиций, а также расширения общих налоговых поступлений.

Конспект урока

Название предмета и класс: экономика, 11 класс

Номер урока и название темы: урок №13 «Бюджетно-налоговая политика»

Перечень вопросов, рассматриваемых в теме:

- Понятие бюджетно-налоговой (фискальной) политики.

- Цели фискальной политики.

- Прямые и косвенные методы регулирования экономики.

- Стимулирующая и сдерживающая фискальная политика.

- Дискреционная и автоматическая формы фискальной политики.

- Фискальная политика как кратковременная мера регулирования экономики государства.

Глоссарий по теме: бюджетно-налоговая (фискальная) политика, дискреционная фискальная политика, автоматическая (недискреционная) фискальная политика, стимулирующая фискальная политика, сдерживающая фискальная политика.

Теоретический материал для самостоятельного изучения

Латинское слово «fiscus» имеет несколько значений и переводится как корзина, касса, казна, финансы. Следовательно, деятельность, касающуюся сбора финансов в кассу, корзину, т.е. в бюджет, можно считать фискальной или бюджетно-налоговой. Безусловно, эта деятельность – прерогатива государства, его политика.

Бюджетно-налоговая политика (фискальная) – это деятельность государства по регулированию налогов и государственных расходов в целях воздействия на экономику.

Цели фискальной политики совпадают с целями монетарной политики. Такими целями являются:

- экономический рост;

- полная занятость;

- стабильность цен.

Современная фискальная политика включает прямые и косвенные методы регулирования экономики. Прямые методы – это бюджетное финансирование чётко определённых направлений (например, содержание военно-промышленного комплекса, развитие социальной инфраструктуры, развитие науки т.д.).

Косвенные методы – это воздействие государства на совокупный спрос и совокупное предложение, используя систему налогообложения. При помощи системы налогообложения государство воздействует на совокупный спрос. В экономике его принято обозначать как AD (от англ. aggregate demand). Совокупный спрос – это средства, которые готовы потратить все субъекты хозяйственной деятельности страны (потребители, фирмы, правительство).

Помимо совокупного спроса, государство при помощи системы налогообложения воздействует и на совокупное предложение. Совокупное предложение (от англ. aggregate supply, AS) – вся конечная продукция (в стоимостном выражении), произведённая (предложенная) в обществе. Всё, что предприятия страны готовы предложить.

Именно манипулирование налогами (изменение налоговых ставок на различные виды доходов, предоставление налоговых льгот и т.п.) позволяет государству добиваться более устойчивых темпов экономического роста.

Для реализации фискальной политики в процессе достижения макроэкономического равновесия государство использует два основных инструмента:

- изменение ставок налогообложения;

- изменение государственных расходов.

В зависимости от целей, стоящих перед правительством, различают стимулирующую и сдерживающую фискальную политику.

Стимулирующая фискальная политика проводится в период спада экономической активности и предполагает:

- снижение налогов на граждан и фирмы (снижение налога на физические лица ведёт к тому, что у людей будет увеличиваться часть дохода за счёт его сохранения, а у фирм снижение налога на прибыль приведёт к тому, что эта самая прибыль будет увеличиваться);

- увеличение государственных расходов (повышение зарплаты гражданам, трудящимся в бюджетных организациях, пенсий, пособий, строительство различных учреждений социальной инфраструктуры);

- увеличение трансфертов (финансовой помощи в виде пенсий, пособий, стипендий, дотаций, выплат по социальному обеспечению).

Применение данных мер, как правило, приводит к росту совокупного спроса, расширению производства, снижению безработицы, т.е. спад будет приостановлен за счёт использования стимулирующих фискальных мер.

Сдерживающая фискальная политика проводится в период инфляции, когда наблюдается так называемый экономический «бум», и предполагает:

- увеличение налогов;

- сокращение правительственных расходов;

- сокращение трансфертов (финансовой помощи).

Применение данных мер приведёт к снижению совокупного спроса и будет сдерживать рост цен.

По характеру действий фискальных инструментов различают дискреционную (активную) и недискреционную (автоматическую, пассивную) формы фискальной политики.

Фискальная дискреционная политика – это определённые действия государства, в рамках которых оно вводит особые экономические меры, направленные на коррекцию финансового положения внутри страны с целью его стабилизации. Основные действия в рамках данной политики ориентированы на изменение доходной и расходной частей бюджета. Именно поэтому фискальную политику называют бюджетно-налоговой.

Дискреционная форма предполагает маневрирование налогами и государственными расходами для того, чтобы повлиять, изменить объём национального производства, а также контролировать темпы инфляции и уровень безработицы.

Автоматическая форма фискальной политики ориентируется на так называемую «встроенную стабильность», определённый «автоматизм», опирающийся на то, что стабилизаторы уже встроены в систему, и чтобы привести их в действие, не требуется властных решений (принятий законов), и они автоматически стабилизируют экономику, стимулируя её при спаде и сдерживая в период «разогрева».

К встроенным стабилизаторам относят: подоходный налог, косвенные налоги, пособия по безработице, пособия по бедности.

Например, если экономика находится в стадии спада, будет происходить естественное уменьшение налоговых поступлений и рост государственных расходов, а в условиях подъёма будет наблюдаться обратная картина.

Фискальная политика может служить действенным инструментом государственного регулирования рыночной экономики, но лишь как временная мера, поскольку имеет и некоторые негативные черты, снижающие её эффективность:

- изменения (рост или сокращение) государственных расходов, необходимые для проведения стимулирующей или сдерживающей политики, могут не совпадать с другими государственными целевыми расходами, например, с необходимостью укреплять обороноспособность страны, охранять окружающую среду, финансировать научные исследования и т.п.;

- для фискальной политики характерно некоторое «торможение», поскольку, во-первых, парламентёрам необходимо обсудить существующую ситуацию, законодательно её закрепить, и только после этого начнется процесс реализации принятых мер. Во-вторых, нужно время на то, чтобы изменение величины налогов и государственных расходов оказали желаемое воздействие на экономику, и на то, чтобы она начала откликаться. Если процесс будет затянут, то фискальная политика в таких случаях будет играть дестабилизирующую роль.

Эффективность фискальной политики значительно возрастает, если она сочетается с соответствующей денежно-кредитной политикой и опирается на стабильно высокий авторитет государственной власти, распространяющийся на управляемость всех звеньев экономики.

Примеры и разбор решения заданий тренировочного модуля

1. В представленном перечне только три элемента являются характеристиками бюджетно-налоговой политики. Вычеркните лишний элемент.

- Прогрессивный подоходный налог и трансфертные платежи являются инструментами перераспределения дохода в пользу малоимущих.

- Государственные расходы – основной инструмент фискальной политики.

- Цели фискальной политики государства не совпадают с целями монетарной политики.

- Автоматическая форма фискальной политики предполагает «встроенную стабильность».

Для того чтобы выполнить предложенное задание, предлагаем следовать следующему алгоритму:

- актуализировать понятия «прогрессивный налог» (налог, характеризующийся повышением ставки пропорционально доходу) и «трансфертные платежи» (безвозмездная выплата гражданам со стороны государства: пенсии, пособия, стипендии, дотации, выплаты по социальному обеспечению других видов, а также бесплатные услуги, составляющие часть совокупных доходовграждан) – утверждение верное;

- перечислить все основные инструменты фискальной политики (изменение ставок налогообложения и государственные расходы) – утверждение верное;

- назвать цели монетарной политики и сравнить их с целями фискальной (экономический рост, полная занятость и стабильность цен – цели монетарной политики, они же цели фискальной) – значит, это утверждение неверное;

- раскрыть сущность выражения «встроенная стабильность» (обеспечение налоговой системой бюджетных поступлений в зависимости от уровня экономической активности за счёт встроенных в систему стабилизаторов) – утверждение верное.

- Прогрессивный подоходный налог и трансфертные платежи являются инструментами перераспределения дохода в пользу малоимущих.

- Государственные расходы – основной инструмент фискальной политики.

Цели фискальной политики государства не совпадают с целями монетарной политики.- Автоматическая форма фискальной политики предполагает «встроенную стабильность».

2. Добавление подписей к изображениям.

Вашему вниманию представлены различные последствия действий правительства. Подберите к каждому элементу соответствующий тип деятельности (политики) правительства, который он реализует в рамках бюджетно-налоговой (фискальной) политики.

Рисунок 1 – Пример задания практического модуля

Для того чтобы корректно выполнить данное задание, вам необходимо:

- актуализировать сущностно-содержательную характеристику понятия стимулирующая фискальная политика (комплекс правительственных мер, реализуемый в период спада экономической активности, состоит в расширении совокупного спроса путём увеличения государственных расходов, снижения налогов, способствующего росту частных расходов, или некоторого сочетания этих мер);

- вспомнить, когда реализация этого вида политики целесообразна (проводится в период спада экономической активности);

- актуализировать сущностно-содержательную характеристику понятия сдерживающая фискальная политика (комплекс правительственных мер, реализуемый в период экономического бума, направленный на сокращение правительственных закупок или на рост чистых налогов, проводимый для борьбы с инфляцией). Из определения следует, что данный вид фискальной политики целесообразно проводить, когда в стране экономический бум;

- определить понятия, которые актуальны для реализации анализируемых видов фискальной политики.

Ответ: на рисунке 2.

Рисунок 2 – Пример решения задания практического модуля

Основная и дополнительная литература по теме урока:

- Королёва Г. Э. Экономика. 10-11 классы: Учебник для учащихся общеобразовательных учреждений / Г. Э. Королёва, Т. В. Бурмистрова. – М.: Вентана-Граф, 2017. – 192 с. : ил. – С. 142–144.

- Шевчук В. А., Шевчук Д. А. Макроэкономика. Конспект лекций. – М.: Высшее образование, 2009. – 145 с. – С. 77–81.

Открытые электронные ресурсы по теме урока:

Читайте также: