Бухгалтер в отпуске пришло требование из налоговой

Опубликовано: 14.05.2024

У каждого человека есть свои страхи и комплексы. Многие дети, например, часто боятся даже ненадолго оставаться без мамы. А гендиректор ООО «Лютик» Иван Иванович Иванов привычно впадает в депрессию всякий раз, когда представляет, что главбух Тамара Петровна Сидорова ушла в отпуск. Надеемся, что наша статья добавит ему немного уверенности в завтрашнем дне.

Сотрудники уходят в отпуск, болеют, рожают детей. И особых неудобств, а уж тем более паники в связи с этим обычно не возникает – незаменимых, как известно, нет. Однако порой складывается ощущение, что данная поговорка не распространяется на бухгалтеров. В том смысле, что ни заболеть им, ни потомством обзавестись. А отпуск можно и во сне отгулять.

Бухгалтерский учет нужно вести непрерывно – таково требование пункта 3 статьи 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Бухгалтер же, каким бы выносливым он ни был, непрерывно трудиться не может. Ему, как и всякому иному работнику, положен ежегодный оплачиваемый отпуск. А есть ведь еще и по уходу за ребенком, и за свой счет. Опасения гендиректора Иванова вполне объяснимы: а кто будет оформлять сделки? А что делать, если вдруг придут или позвонят налоговики? А кто будет «разруливать» внезапно возникшие финансовые сложности с контрагентами? В общем, всяких «а вдруг» достаточно много. Но это – не причина для паники, а всего лишь повод для совершения определенных необходимых действий, направленных на то, чтобы перепоручить кому-то вести работу главбуха в его отсутствие. Давайте разбираться, кому именно. Но, во-первых, полномочия главбуха может временно взять на себя сам гендиректор (Закон № 402-ФЗ это позволяет). Но вряд ли наш Иван Иванович на это решится, так что рассмотрим альтернативные варианты.

Штатный «зам»

Итак, главбух по утвержденному графику уходит в очередной оплачиваемый отпуск. Прямого требования о том, чтобы главбух на период своего отсутствия передавал кому-либо свои полномочия, нет. Все просто, если в вашем штате есть заместитель главного бухгалтера. Он и заменит главбуха-отпускника. Но обратите внимание, что в трудовом договоре с потенциальным заместителем должны быть оговорены некоторые условия на этот случай. Например, можно прописать такую вот конкретику: «Заместитель замещает главного бухгалтера на время отпуска. Во время отсутствия главного бухгалтера на всех документах за него может расписываться заместитель». Все, в общем, просто и понятно.

Если же заместителя нет, то можно выбрать один из вариантов передачи полномочий главбуха на отпускной период.

Главбух на «совмещении»

На время отпуска главного бухгалтера выполнение его обязанностей можно поручить другому работнику в порядке совмещения должностей (ст. 60.2 ТК РФ). Разберемся, в чем суть совмещения и как отразить внутреннее совмещение в кадровом учете. Внутреннее совмещение не следует путать с совместительством. При совмещении профессий (должностей) работник одновременно со своей основной работой выполняет обязанности временно отсутствующего работника. Причем делает он это в рамках одного и того же рабочего времени (рабочего дня), а не после его окончания.

Второй трудовой договор с работником, совмещающим профессии или должности, не заключают. Оформление производят приказом (распоряжением) работодателя после того, как между сторонами достигнуто соглашение. Оно может быть заключено на определенный срок или без указания срока (тогда это должно быть отмечено в приказе).

Оплата труда работника, привлеченного к совмещению профессий, ограничивается пределами доплат, установленных на предприятии.

В допсоглашении о внутреннем совмещении профессий указываются:

- работа (должность), которая будет выполняться дополнительно, ее содержание и объем;

- срок, в течение которого будет выполняться дополнительная работа;

- размер доплаты.

Также руководитель должен издать приказ о совмещении профессий (должностей), который возложит на сотрудника соответствующие обязанности.

В приказе может быть, например, такая формулировка: «Возложить на Петрову Е.В. (с ее согласия) исполнение обязанностей главного бухгалтера в порядке совмещения должностей с 26 июня 2018 года на период ежегодного оплачиваемого отпуска главного бухгалтера Сидоровой Т.П».

Ведение учета генеральный директор может возложить на себя, так же как и на бухгалтера генеральным директором могут быть возложены полномочия исполнительного органа или просто выдана доверенность на право подписи за него в документах на время отпуска (осуществление отдельных полномочий).

Что касается доплаты за внутреннее совмещение, то она предусмотрена статьей 151 Трудового кодекса РФ. Размер доплаты и порядок ее определения устанавливают по соглашению сторон трудового договора (работника и работодателя). Доплата начисляется на основании приказа руководителя. В приказе указывают должность, по которой работник будет выполнять работы, объем и сроки выполняемых работ, размер доплаты.

Порядок расчета доплаты за совмещение профессий и выполнение работ временно отсутствующего сотрудника зависит от формы оплаты труда. Представить себе главбуха на «сделке» проблематично. При повременной оплате труда по договоренности между работником и работодателем доплата может устанавливаться:

- в твердой сумме;

- в процентах от часовой (дневной) ставки или оклада работника;

- в процентах от часовой (дневной) ставки или оклада по профессии (должности), которую работник совмещает (при совмещении профессий);

- в процентах от часовой (дневной) ставки или оклада отсутствующего работника.

Внутренний совместитель

Также возможен вариант с внутренним совместительством. Оформление этого вида имеет свою специфику. Даже если совместительство внутреннее, одним приказом не обойтись.

Внутреннее совместительство возможно только у работодателя, с которым работник уже заключил основной трудовой договор. При этом внутреннее совместительство:

- возможно только в случаях, когда работодатель – это предприятие (фирма), а не гражданин или индивидуальный предприниматель; допускается в рамках второго трудового договора (а не на основе ранее заключенного с данным работодателем договора);

- должно быть по другой профессии (специальности, должности), а не по той, что предусмотрена в основном трудовом договоре.

Трудовым законодательством наличие у работника двух основных мест работы не предусмотрено. Поэтому в дополнительном трудовом договоре нужно обязательно указать, что эта работа является совместительством (ч. 4 ст. 282 ТК РФ).

Внутреннее совместительство не допускается при сокращенном рабочем времени. Для внешнего совместительства такого ограничения нет.

Срочный договор с «посторонним»

На период исполнения обязанностей отсутствующего главбуха вы вправе заключить срочный трудовой договор с работником «со стороны» (ст. 59 ТК РФ).

Помимо этого в статье 59 Трудового кодекса выделены случаи, когда можно заключать срочный договор по соглашению сторон. Причем без учета характера предполагаемой работы.

Например, если вы принимаете на работу пенсионера по возрасту, студента очной формы обучения, совместителя, руководителя, главного бухгалтера.

Срочный договор растрогается, как только истечет срок его действия. Однако работника нужно предупредить об этом письменно не позднее, чем за три дня до увольнения.

Если же договор закончился, а сотрудник продолжает работать и работодатель не возражает, договор считается продленным на неопределенный срок.

Если отсутствующий работник, обязанности которого были возложены на другого человека в рамках срочного трудового договора, уволился, так и не выйдя на работу (от нашей Тамары Петровны мы подобного никак не ожидаем), оснований для прекращения срочного договора нет, поскольку утрачено условие о его срочном характере. Таким образом срочный договор также преобразовывается в бессрочный (Апелляционное определение Хабаровского краевого суда от 15.05.2015 по делу № 33-2752/2015).

Кроме того, в случае с главбухом-срочником не забудьте о требованиях, которые закон в отдельных случаях предъявляет к лицам, которым поручается вести бухгалтерский учет.

Согласно Закону № 402-ФЗ «О бухгалтерском учете», допустить к ведению бухгалтерии в организации можно далеко не каждого. Если руководитель поручает вести бухучет главному бухгалтеру или другому должностному лицу, то соискатели должны отвечать жестким требованиям. Это касается (ч. 4 ст. 7 Закона № 402-ФЗ):

- публичного акционерного общества (кроме кредитной организации, поскольку требования к главным бухгалтерам кредитных организаций устанавливает ЦБ РФ);

- страховой организации;

- негосударственного пенсионного фонда;

- акционерного инвестиционного фонда;

- управляющей компании паевых инвестиционных фондов (ПИФ);

- иной организации, чьи ценные бумаги допущены к обращению на торгах фондовых бирж и (или) иных организаторов торговли на рынке ценных бумаг (за исключением кредитной организации);

- органа управления государственного внебюджетного фонда (в т. ч. территориального).

Кроме того, для них обязательно соответствовать профессиональному стандарту «Бухгалтер», который утвержден приказом Минтруда России от 22.12.2014 № 1061н. Он вступил в силу 7 февраля 2015 года. В остальных случаях, например, если это ООО, не имеющее ценных бумаг, допущенных к обращению на торгах, требования к главному бухгалтеру, установленные профстандартом, не важны. Однако каждая организация может при установлении своих критериев отбора кандидатов на должность главного бухгалтера брать его за основу.

Итак, работать главным бухгалтером могут специалисты, соответствующие определенным требованиям.

По уровню образования:

- с высшим образованием плюс дополнительные программы повышения квалификации и профессиональной переподготовки;

- со средним профессиональным образованием плюс дополнительные программы повышения квалификации и профессиональной переподготовки.

В зависимости от уровня образования имеются требования по стажу работы в области бухучета:

- если образование высшее – это три года;

- если образование среднее – не менее пяти лет.

Уволить работающего сотрудника, если он не соответствует профстандарту, нельзя. Работодатель может его уволить, если сотрудник не соответствует своей должности. Но чтобы это определить, проводят аттестацию.

Возможен и временный перевод другого сотрудника на должность главного бухгалтера с сохранением за последним его места работы. Но временный перевод используют при длительном отсутствии главного бухгалтера, например, на период его отпуска по уходу за ребенком. А документы потребуются те же, что и при внутреннем совмещении.

Кто подпишет документы

Право подписания счетов-фактур от имени главного бухгалтера можно передать другим уполномоченным лицам на время его отпуска. Таким уполномоченным лицом может стать сам руководитель организации, если он исполняет обязанности главного бухгалтера.

За руководителя и главного бухгалтера счет-фактуру могут подписать лица, уполномоченные на это приказом и доверенностью согласно пункту 6 статьи 169 НК РФ. Одного приказа недостаточно. Сотруднику, который в период отпуска главбуха будет подписывать счета-фактуры, а также сдавать или получать документы из госорганов, нужно оформить доверенность на совершение таких действий. Доверенность на право подписания счета-фактуры должна быть оформлена в соответствии со статьями 185, 185.1, 186 Гражданского кодекса. Доверенность от имени юридического лица выдается за подписью руководителя или иного лица, уполномоченного на это в соответствии с законом и учредительными документами. Доверенность может быть выдана на любой срок. Если в доверенности не указан срок ее действия, она сохраняет силу в течение года со дня ее выдачи.

Законодательством не запрещено, чтобы счет-фактуру и за руководителя, и за главного бухгалтера подписывало одно лицо, при условии, что у него имеются соответствующие полномочия.

«Суд учел, что женщина по внутреннему совместительству исполняла обязанности главного бухгалтера, скотника, дворника, доярки, помогала своему отцу в осуществлении функций директора. Доводы проверяющих об отсутствии у главбуха профессионального бухгалтерского образования и опыта работы суд отклонил», – выдержка из Постановления АС Центрального округа от 27.03.2018 № Ф10-392/2017. Речь в нем идет о бухгалтере «семейного» КФХ.

А вот с факсимиле лучше не рисковать (постановления Президиума ВАС РФ от 27.09.2011 № 4134/11, ФАС Северо-Западного округа от 22.02.2013 по делу № А52-1727/2012, ФАС Московского округа от 07.03.2014 № Ф05-977/2014 по делу № А40-63139/13-99-194 и т. д.).

Рассмотрим еще одну ситуацию. Наш нервный и не терпящий одиночества гендир Иван Иванович, чтобы не брать на себя излишнюю ответственность за то, в чем он мало что смыслит, может возжелать уйти в отпуск вместе с Тамарой Петровной. Но быть при этом в зоне доступа (дополнительно попросив о том же и Тамару Петровну). Возникает вопрос: могут ли директор и бухгалтер, находясь в отпуске, подписывать документы? С одной стороны, вроде бы нигде не сказано, что сотрудник, находящийся в отпуске, не имеет права прийти на свое рабочее место и подписать какие-то бумаги. Но за подписью документов всегда, как правило, стоит оформление и фактическое осуществление каких-либо сделок с контрагентами (например, отгрузка товаров). И получится, что никого из ответственных на работе нет, все в отпуске, а сделки сами собой осуществляются, товары сами собой попадают на склад и сами продаются. Налоговики при проверке могут вполне настаивать на фиктивности таких сделок.

Претензии могут предъявить и трудинспекторы: осуществление деятельности (сделок) организации в отсутствие всех работников может быть рассмотрено как исполнение трудовых обязанностей во время отпуска, следовательно, нарушение права работников на полноценный отдых.

Главбуха нет – пришли с проверкой

Если во время отпуска главного бухгалтера в организацию придет налоговая проверка, то из-за его отсутствия переносить ее никто не будет.

А вот если налоговики просят вас представить документы или информацию, то вы можете в связи с отпуском главного бухгалтера ходатайствовать о продлении срока их представления согласно пункту 3 статьи 93 Налогового кодекса РФ.

Если к вам поступит требование о представлении документов в рамках встречной проверки, отпуск главбуха может стать поводом, чтобы продлить срок предоставления документов и информации согласно пункту 5 статьи 93.1 Налогового кодекса РФ.

Дельные практические советы от главбуха Ольги Ремизовой.

Когда я собираюсь в отпуск, то сразу готовлю:

- скан приказа об отпуске;

- скан графика отпусков;

- скан ходатайства о продлении срока предоставления информации (в двух экземплярах).

Оставляю данный пакет руководителю и инструктирую (письменно):

- как получать уведомления/требования по ТКС;

- как «подцеплять» документы;

- как отправлять;

- как убедиться, что все благополучно ушло.

Если вы отчитываетесь не по ТКС, то просто оставьте подобный пакет документов и объясните, как их подать в налоговую.

Сергей Данилов, корреспондент «ПБ»

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Обзор обсуждений бухгалтеров из группы «Красный уголок бухгалтера», которые получают требования от ИФНС.

Дача пояснений

Коллеги, пришло требование из налоговой по Москве, вызывают дира для пояснения финансово-хозяйств. деятельности, он не хочет идти, я в отпуске, а 1 сентября он в отпуск уезжает, что им отвечать?— KaterinaShovkrinskaya

«Отправьте пояснение в письменном виде, приложите приказы об отпуске. Напишите, что пояснения даем в письменном виде, т.к. отпуск» (Андрей Юдаев).

В случае, когда инспектору необходимы комментарии по деятельности организации, то посетить налоговые органы может иной представитель компании.

Но предварительно следует уточнить, устроят ли налоговиков пояснения от представителя организации вместо руководителя.

«Иногда налоговики хотят общаться исключительно с руководством. Нужно звонить, узнавать, примут ли вас, как замену. Мотивировка такая: человек в отпуске, при смерти, но мы хорошие (Ольга Пермякова).

Если вызов директора связан с целью проверки его фактического участия в деятельности организации и исключения номинальности, то визита в налоговые органы ему не избежать, пусть и после возвращения из отпуска.

«Пусть директор, не дожидаясь назначенной даты, позвонит сам по указанному в требовании телефону. Возможно, зададут несколько вопросов, и дело этим и ограничится, необходимость визита отпадет. Если нет — должен идти» (Елена Шафорост).

Требование о представлении документов

Если компания не может представить документы, то в течение дня, следующего за днем получения требования, надо письменно известить налоговиков с указанием причин задержки (п.3 ст.93 НК РФ).

В течение двух дней со дня получения такого уведомления руководитель (заместитель руководителя) инспекции вправе продлить сроки представления документов или отказать.

Решение о приостановлении операций по счетам

Никогда такого не было, и вот опять. Вместо «с добрым утром» получила сегодня Решение о приостановке операций по счетам за неисполнение Требования об уплате пеней по НДС в размере 7,33 руб.

Требование видела, бред полный, взяла Справку о состоянии расчётов, убедилась, что ничего там нет и начала звонить исполнителю. Безрезультатно. Учитывая, что раньше все разговоры с ними заканчивались словами «у нас ошибка, порвите и забудьте», забила. Есть чем заняться в гораздо более серьёзных масштабах.

Утешает одно: счёт заблокированный неактивен, а про второй счёт они по собственной дурости почему-то не знают.

Но всё же вопрос: что дальше будет? Снимут эти 7,33 руб. и успокоятся? Или мы должны теперь кому-то в ноги падать? Только падать в ноги невыгодно — спуститься в метро в несколько раз дороже этой огромной для бюджета суммы.— Вера Золотова

Документы вне рамок проверки

Москва, требование из налоговой, ссылка на 93.1, просят предоставить информацию о конкретных сделках, выборка очень большая, период выборки 2015-2017 гг. У кого- нибудь была подобная история? Чем закончилась? Я правильно понимаю — надо готовиться к выездной?— Елена Стрижова

— «Есть позиция, изложенная в Письме Минфина России от 23 ноября 2009 г. N 03-02-07/1-519, суть которой сводится к тому, что поскольку Налоговый кодекс не устанавливает ограничений по периоду времени, за который могут быть истребованы документы, касающиеся деятельности проверяемого налогоплательщика, то любые требования в этой части со стороны налоговых органов будут правомерны» (ElenaZyablova);

— «Как правило: чем больше просят, тем меньше следует давать! Статья 93.1 — требование предоставить документы о контрагенте. Я направляю договор, счета-фактуры и дописываю в сопроводиловке: „Иные документы, указанные в требовании во взаимоотношениях с контрагентом, не используются“. Не следует идти у налоговиков на поводу и давать им всё, что зажелают. Документы следует предоставлять только те, в составлении которых участвует контрагент и которые предоставляются ему, всё иное не касается. ни аналитика, ни оборотки, ни пояснения. А бояться налоговиков — себе дороже» (Анатолий Тяпин).

Особенно если они странные

Если вы ИП или руководитель ООО, налоговая инспекция иногда присылает вам требования.

Они бывают двух видов. Во-первых , налоговики могут потребовать что-то заплатить, это требование об уплате налога. Во-вторых — ответить: пояснить или представить документы. Требования что-то пояснить часто бывают непонятными: например, нужно объяснить расхождение в 4 млн рублей при сумме декларации 3 млн. А иногда требуют просто принять к сведению какую-то информацию.

Я 16 лет работаю бухгалтером — сначала по найму, а теперь как ИП. Консультирую предпринимателей и веду учет. В статье расскажу, как отвечать на требования налоговой что-то пояснить или представить документы и почему делать это обязательно.

Зачем налоговая требует пояснения или документы

ИФНС может прислать требование, если у нее возникли к вам вопросы в следующих ситуациях.

Во время налоговой проверки. Она может быть выездной, то есть на территории налогоплательщика, или камеральной — когда ИП или ООО сдает декларацию, а налоговики проверяют ее у себя. Если ИФНС что-то непонятно, придется объясняться. Например, если в отчетности написано одно, а в документах, которые находятся в налоговой, — другое.

Когда проверяют какую-то компанию или ИП и, чтобы подтвердить информацию, опрашивают контрагентов. Например, предприниматель в своем магазине продает печенье, которое покупает на кондитерской фабрике. У этой фабрики идет выездная налоговая проверка за 2017—2019 годы , поэтому ИП присылают требование представить в налоговую все накладные на печенье за этот период.

Когда проверяют конкретную сделку вне налоговых проверок. Например, фирма купила нежилое помещение. Налоговая инспекция считает, что продавец не уплатил положенные налоги, и проверяет именно эту сделку, запрашивая документы у продавца и покупателя.

Когда надо ответить на требование

Как присылают требования. Требование из ИФНС может прийти по почте или электронно. А иногда его даже вручают лично: например, когда предпринимателя вызывают в налоговую и уже там отдают требование. У требований во время камеральной проверки есть свои особенности — о них расскажу ниже.

Если организация или ИП сдает отчетность через интернет, то требование придет электронно. Обычно, если предприниматель или компания ведет электронный документооборот, операторы ЭДО сами сообщают о требовании по смс или электронной почте, чтобы оно не потерялось.

Когда налогоплательщик отправит квитанцию, начинает течь срок исполнения требования. Для представления документов это 5 или 10 рабочих дней, для пояснений — 5 рабочих дней. Этот срок указан в требовании. Все сроки считаются в рабочих днях.

Если требование пришло обычной почтой, оно считается полученным на шестой день после отправки. Возможные задержки на почте — проблема налогоплательщика.

Если налоговики вручают требование лично, то делают это под подпись — надо расписаться в экземпляре ИФНС, подтвердив, что вы требование получили. С этого момента начинает течь срок представления документов.

Как продлить срок для ответа. Можно письменно попросить ИФНС об отсрочке. Сделать это надо не позже чем на следующий рабочий день после дня, когда получите требование.

Основанием для отсрочки может быть командировка или болезнь руководителя. Или то, что налогоплательщику надо копировать много документов.

Предоставить отсрочку — право налоговой инспекции, а не обязанность. Поэтому отсрочку могут и не дать.

Что будет, если не ответить

Если проигнорировать требование о представлении документов, грозит штраф — 200 Р за каждый непредставленный документ о своей деятельности.

Если не представить документы или пояснения по встречной проверке, штраф составит 10 000 Р , а при запросе документов о конкретной сделке — 5000 Р .

Если не дать пояснения в любых других случаях, оштрафуют на 5000 Р . А если в течение года повторно проигнорировать такое требование ИФНС, штраф вырастет в четыре раза — до 20 000 Р .

Если налоговики попросили пояснить или уточнить налоговую декларацию и вы ее уточнили — этого достаточно, дополнительные письма можно не писать. Но если не уточнить декларацию или не объяснить письменно, что в ней все верно, — грозит штраф. Игнорировать требования налоговой — дорогое удовольствие, поэтому отвечать на них надо обязательно.

Как правильно отвечать

На требование что-то пояснить необходимо ответить письменно. Еще нужно зафиксировать, что ответ передан в налоговую, — квитанцией оператора электронного документооборота или подписью и штампом инспектора. К пояснениям можно приложить подтверждающие документы, но это необязательно.

Если требование поступило во время камеральной проверки декларации по НДС, то пояснения надо передать электронно по утвержденному ФНС формату. Во всех остальных случаях пояснения можно составить в свободной форме и передать в инспекцию лично, по почте или электронно. Это относится и к требованию налоговой представить документы.

На требование представить документы. Когда ИФНС просит документы, надо представить их копии, заверенные налогоплательщиком. Не надо заверять копии нотариально или отдавать оригиналы: налоговики не будут копировать их за свой счет. Они вправе ознакомиться с оригиналами, но не более того.

На каждой копии должно быть написано «копия верна», дата, должность, подпись и расшифровка подписи того, у кого есть право заверять документы. Документы ИП может заверять сам предприниматель, ООО — руководитель фирмы. Они могут передавать свое право подписи по доверенности.

Многостраничные документы нужно прошить и заверить одной надписью в месте прошивания. Есть и другие правила, как заверять бумажные документы, — им посвящено приложение 18 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@.

Документы надо передавать по описи, чтобы было документальное доказательство того, что вы свою обязанность выполнили. Если передаете документы в ИФНС лично, в описи должен расписаться сотрудник инспекции. Если отправляете почтой, опись подписывает оператор почтовой связи. Если электронно, то оператор ЭДО формирует электронную квитанцию.

Так процесс должен выглядеть в идеале. Но иногда налоговая хитрит или пишет в требовании то, что трудно понять и на что еще труднее ответить. Вот какие могут быть сложности с требованиями от налоговой и как на них реагировать.

Есть еще несколько поводов для требований от налоговой по закону. Например:

- Уточненная декларация, в которой уменьшена сумма налога к уплате.

- Декларация, в которой заявлен убыток.

- Декларация по НДС или акцизам с суммой налога к возмещению.

Ограничения по срокам есть не только у налогоплательщика, но и у ИФНС. Она вправе направлять требования в рамках камеральной проверки в течение 3 месяцев со дня, когда компания или ИП представит декларацию или расчет. Исключение — когда требование направили в рамках дополнительных мероприятий налогового контроля.

Провести дополнительные мероприятия вправе руководитель налоговой инспекции в ходе проверки. Это возможно, например, если нужны еще какие-то доказательства нарушения налогового законодательства. Тогда могут запросить дополнительные документы за пределами трехмесячного срока.

Декларацию по НДС налоговики проверяют в течение 2 месяцев, но этот срок могут продлить до 3 месяцев — также по решению руководителя инспекции.

Если ИФНС пропустила срок, выставлять требование она не вправе.

Как бывает. Иногда налоговая инспекция пропускает трехмесячный срок камералки, а потом спохватывается и хочет задать какой-нибудь вопрос о прошедшем периоде.

Например, у одного ООО произошла такая история. Организация не вела деятельность, в штате числился единственный учредитель — генеральный директор. Зарплата не начислялась, ведь деятельности не было и директор находился в отпуске за свой счет.

За 2019 год компания сдала нулевую форму расчета страховых взносов, РСВ, так как начислений взносов с зарплаты директора не было. Организация была на общей системе налогообложения, поэтому за этот же год сдала декларацию по налогу на прибыль. В ней был внереализационный доход — это списание старой задолженности с истекшим сроком, не востребованной кредитором. ООО обязано ее списать и исчислить с нее налог на прибыль, что компания и сделала.

Налоговой инспекции это показалось подозрительным: доход есть, а зарплату не начисляли. Задать этот вопрос вовремя можно было в течение 3 месяцев со дня сдачи РСВ или декларации по налогу на прибыль за 2019 год. Но налоговики срок пропустили. Поэтому они пошли на маленькую хитрость.

После первого квартала 2020 года организация, как положено, сдала очередные расчеты и декларации, в том числе РСВ с нулевыми показателями. В срок для камеральной проверки РСВ за первый квартал 2020 года инспекция прислала требование, в заголовке которого запрашивала пояснения по РСВ за этот квартал. А в тексте требования речь шла о 2019 годе, который ее интересовал на самом деле.

Как отвечать на требование. Не надо поддаваться на провокацию. Спрашивали про первый квартал 2020 года — отвечать можно только про него. Главное — ответить.

Естественно, в этот период у компании никаких расхождений уже не было, поэтому она так и написала.

В требованиях по результатам камералки есть еще одна тонкость. Если подать уточненную декларацию или расчет, камеральная проверка первоначальной декларации прекращается, начинается камералка новой. Срок при этом начинает течь заново — со дня сдачи уточненной декларации. То есть сдали уточненную декларацию — продлили срок камеральной проверки.

Еще во время камералки налоговые инспекторы могут требовать пояснения, но не вправе требовать документы. Если только это прямо не предусмотрено налоговым кодексом: например, могут требовать счета-фактуры при камеральной проверке декларации по НДС с суммой налога к возмещению. Поэтому документы к пояснениям, как правило, прикладывать не нужно — достаточно письменно ответить на вопрос.

Как должно быть. Налоговая инспекция должна запрашивать пояснения, только если обнаружит какие-то ошибки и несоответствия. Какие именно ошибки и несоответствия — должно быть указано в самом требовании.

Как бывает. Чаще всего из текста требования хорошо понятно, что именно случилось и почему запрашивают пояснения. Но бывает и иначе.

Так, предприниматель на упрощенке сдал налоговую декларацию с суммой дохода 4 357 735 Р . Все доходы он получил на расчетный счет в банке. Через некоторое время ему пришло требование пояснить расхождение в размере 4 172 508,53 Р между декларацией и поступлениями на расчетный счет.

Расхождение — это разница между декларацией и суммой, которую ИП получил через банк. В какую сторону — инспекция не написала. Тут возможны два варианта:

- расхождение в меньшую сторону. То есть, по мнению ИФНС, предприниматель получил на расчетный счет 4 357 735 Р − 4 172 508,53 Р = 185 226,47 Р ;

- расхождение в большую сторону. То есть налоговая считает, что предприниматель получил 4 357 735 Р + 4 172 508,53 Р = 8 530 243,53 Р .

Во втором случае разница огромная.

Как отвечать на требование. В первую очередь надо проверить свою декларацию и документы, из которых вы брали суммы для нее. На УСН это книга учета доходов и расходов и банковская выписка — та, что выдал банк, а не автоматически загруженная в программу учета.

В итоге предприниматель выяснил, что в поступлениях на расчетный счет была одна сумма, которая не являлась доходом и не облагалась налогом. Это возврат денег из бюджета, примерно 200 Р . А еще облагаемый доход был завышен на 2 тысячи. Последнее произошло из-за того , что приход денег задублировался в учетной программе при автоматической выгрузке, а данные учета не сверили с выпиской из банка.

Предпринимателю повезло, что он завысил доход в декларации по сравнению с реальным, а не занизил его. Иначе пришлось бы заплатить штраф — обычно 20% от неуплаченной суммы — и пени. Сдавать уточненную декларацию в этом случае было бы обязательно.

В итоге предприниматель ответил налоговой, что расхождения совсем небольшие — 2 тысячи. Выяснять, почему в требовании спрашивают про 4 млн, необязательно. Главное — ответить по существу.

Как должно быть. Требование могут прислать в рамках проверки контрагента — это так называемая встречная налоговая проверка, встречка. По встречке просят документы, которые подтверждают сделки с каким-то одним контрагентом. Если с ним было мало взаимоотношений, то ответить просто. Если встречка прилетела по ключевому поставщику или покупателю — придется много копировать.

Срок представления документов по встречной проверке — 5 рабочих дней. К требованию о представлении документов во время встречки прикладывается копия поручения той налоговой, что проверяет контрагента. Запросить могут договоры, счета, акты выполненных работ, акты сверок, оборотно-сальдовые ведомости и другие документы.

Как бывает. Я ИП уже много лет — и однажды получила в рамках встречной проверки требование представить счет, договор, акты приемки-сдачи услуг, акты сверки и платежные поручения по контрагенту-организации.

Казалось бы , ничего особенного, если не знать, о какой сделке идет речь. У контрагента, которого проверяла налоговая, я заказывала надгробный памятник на могилу своей бабушки. Никакого отношения к предпринимательской деятельности эта сделка не имела. Но поскольку у меня есть статус ИП — налоговики увидели это по ИНН, — мне направили требование как предпринимателю.

Памятник я заказывала в интернет-магазине, оплачивала личной картой — никаких документов по сделке, кроме квитанции об оплате, у меня не было.

Как отвечать на требование. Налоговая инспекция вправе запрашивать информацию, необходимую для проверки, не только у налогоплательщиков, но и у любых других лиц. Однако если сделка личная, то обычный гражданин не обязан составлять и хранить документы по ней.

Даже если вы ИП, требовать у вас могут только те документы, что служат основанием или подтверждением начисления или уплаты налогов и сборов, а также основанием для подтверждения расходов.

Поэтому на требование я ответила, что заказ у организации делала в личных целях, к предпринимательской деятельности он отношения не имеет. Акт приемки-сдачи работ не подписывала.

Как должно быть. Налоговая инспекция может писать письма: рассылать информационные сообщения, напоминать о сроках уплаты налогов, пояснять свое мнение. Это справочная информация для налогоплательщика. На такие письма отвечать не надо.

Как бывает. Почему-то иногда вместо писем налоговая предпочитает присылать требования.

Например, один предприниматель нанимал работников, платил им зарплату и сдавал все положенные отчеты, включая расчет по страховым взносам. Потом работники уволились, а предприниматель продолжил сдавать отчеты, но уже с нулевыми показателями на всякий случай, чтобы не получить штраф за несдачу расчета.

Его налоговая решила разъяснить предпринимателю, что сдавать нулевой РСВ ему не надо. А сообщить это решила требованием.

Предприниматель ответил так: «Нулевой расчет по страховым взносам обязуюсь не сдавать».

Как быть предприятию, если главный бухгалтер в отпуске, а пришло требование о камеральной проверке?

Вероятнее всего, речь идет о требовании налогового органа представить пояснения.

Ведь камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа, без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации (расчета) (ст. 88 НК РФ).

При этом если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации (расчете) и (или) противоречий между сведениями, содержащимися в представленных документах, вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет).

Президиум ВАС РФ в постановлении от 11.11.2008 г. № 7307/08 указал, что в тех случаях, когда налоговый орган при проведении камеральной налоговой проверки не выявил ошибок и иных противоречий в представленной налоговой декларации, оснований для истребования у налогоплательщика объяснений, а также первичных учетных документов нет.

Запрет на истребование документов при проведении камеральной налоговой проверки содержится в п. 7 ст. 88 НК РФ, в силу которого при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено данной статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено НК РФ.

В частности, при проведении проверок налоговый орган вправе истребовать в установленном порядке у налогоплательщиков, использующих налоговые льготы, документы, подтверждающие их право на эти налоговые льготы (п. 6 ст. 88 НК РФ).

А п. 8 ст. 88 НК РФ установлено, что налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие в соответствии со ст. 172 НК РФ правомерность применения налоговых вычетов, при подаче налоговой декларации по НДС, в которой заявлено право на возмещение налога,

На время очередного отпуска главного бухгалтера организация должна назначить исполняющего обязанности главного бухгалтера.

Именно это лицо и будет давать пояснения налоговому органу или вносить изменения в налоговую декларацию (расчет) в случае необходимости.

Аналогично и в отношении выездной налоговой проверки.

Согласно ст. 89 НК РФ выездная налоговая проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа.

При этом п. 9 ст. 89 НК РФ установлен закрытый перечень случаев, когда руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки.

Проведение выездной налоговой проверки может быть приостановлено для :

1) истребования документов (информации) в соответствии с п. 1 ст. 93.1 НК РФ;

2) получения информации от иностранных государственных органов в рамках международных договоров РФ;

4) перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

Факт нахождения главного бухгалтера налогоплательщика в очередном отпуске не является основанием для приостановки проведения выездной налоговой проверки.

В данном случае возможны два варианта:

– с налоговиками взаимодействует и.о. главного бухгалтера;

– либо главный бухгалтер отзывается из отпуска.

Главбух уходит в отпуск. А что будет, если в это время налоговики вдруг придут с проверкой, потребуют подать пояснения или внести исправления в декларацию либо представить документы для «встречки»? Вопросы особенно актуальны, если компания небольшая, где бухгалтер в штате единственный. Проинструктируйте сотрудников, что им делать в такой ситуации.

Главбух в отпуске: как подстраховаться при запросах ИФНС

Что могут попросить налоговики

Главный бухгалтер, как и любой другой сотрудник, имеет право на ежегодный отпуск статьи 21, 114 ТК РФ. Но на практике часто бывает так, что в отпуск он может уйти только после сдачи всей отчетности, начисления и выплаты зарплаты сотрудникам. Да еще и директор требует быть на связи весь отпуск. И это неудивительно. Ведь жизнь компании на время отпуска главбуха не останавливается.

Например, в отсутствие главбуха налоговики могут потребовать у компании пояснения или документы. Когда это может произойти, показано в таблице.

Что и когда может потребоваться

В какой срок нужно представить

Пояснения в рамках камеральной проверки декларации (расчета), если в ней выявлены противоречия или ошибки либо заявлены налоговые льготы

5 рабочих дней со дня получения требования о представлении пояснений пп. 3, 6 ст. 88 НК РФ

Документы, подтверждающие заявленные в декларации налоговые льготы или НДС-вычеты, если налог подлежит возмещению

10 рабочих дней со дня получения требования о представлении документов пп. 6, 8 ст. 88, п. 3 ст. 93 НК РФ

Документы в рамках выездной проверки самой компании

10 рабочих дней со дня получения требования о представлении документовп. 3 ст. 93 НК РФ

Документы или информация о деятельности контрагента в связи с проводимой у него налоговой проверкой

5 рабочих дней со дня получения требования о представлении документов п. 5 ст. 93.1 НК РФ

Документы или информация по конкретной сделке с контрагентом (могут быть запрошены и вне рамок налоговой проверки контрагента п. 2 ст. 93.1 НК РФ)

5 рабочих дней со дня получения требования о представлении документов п. 5 ст. 93.1 НК РФ

Узнать об этих мероприятиях налоговиков заранее невозможно. Бухгалтер может только предполагать, будут ли запрошены пояснения/документы в рамках камеральной проверки недавно сданной декларации.

Непредставление или несвоевременное представление пояснений и (или) документов чревато штрафами статьи 126, 129.1 НК РФ и доначислениями по результатам проверки. А если компания отчитывается по ТКС, то за не отправленную в установленный срок квитанцию о приеме документа из ИФНС налоговики могут заблокировать расчетный счет компании подп. 1.1 п. 3 ст. 76 НК РФ. Так что почту бухгалтерской программы нужно проверять ежедневно.

Совет

Если электронный документооборот полностью в вашей зоне ответственности, обязательно проинструктируйте сотрудников, как получать уведомления/требования из налоговой и как отправлять квитанции о приеме документов. Обратите их внимание на то, что срок на представление пояснений/документов отсчитывается с даты отправки квитанции. А выслать ее компания должна в течение 6 рабочих дней со дня отправки документа инспекцией п. 5.1 ст. 23 НК РФ. То есть если требование о представлении пояснений отправлено ИФНС 03.04.2017, крайний срок для отправки квитанции — 11.04.2017.

Можно ли отсрочить подачу пояснений

Если налоговики нашли (считают, что нашли) ошибки или противоречия в декларации, то они направят компании требование о представлении пояснений приложение № 1 к Приказу ФНС от 08.05.2015 № ММВ-7-2/189@ (далее — Приказ ФНС). В документе будет предложено представить пояснения в течение 5 рабочих дней или внести исправления, как правило, в тот же срок.

Если есть подозрения, что в декларации в самом деле могла быть допущена ошибка, то можно написать в пояснениях, что вопрос подачи уточненной декларации будет рассмотрен по возвращении главбуха из отпуска. Это позволит избежать штрафа за непредставление пояснений ст. 129.1 НК РФ, и, возможно, налоговики подождут с доначислениями до окончания срока камералки (3 месяца со дня подачи декларации п. 2 ст. 88 НК РФ).

Напомним, что по общему правилу представление пояснений с приложенными к ним первичкой, выписками из регистров бухгалтерского или налогового учета — право, а не обязанность компании п. 4 ст. 88 НК РФ. И конечно, без ведома главного бухгалтера лучше никаких документов налоговикам не передавать.

Как отсрочить представление документов

- причины, по которым компания не может представить документы в указанный в требовании срок. Например, ФНС в качестве такой причины называла необходимость получения документов из централизованного хранилища организации (Письмо ФНС от 02.12.2016 № ЕД-4-2/23040@). Поэтому, если, помимо отпуска главбуха, у вас есть другие поводы просить отсрочку, лучше приведите их тоже;

- срок, в который документы будут представлены.

Совет

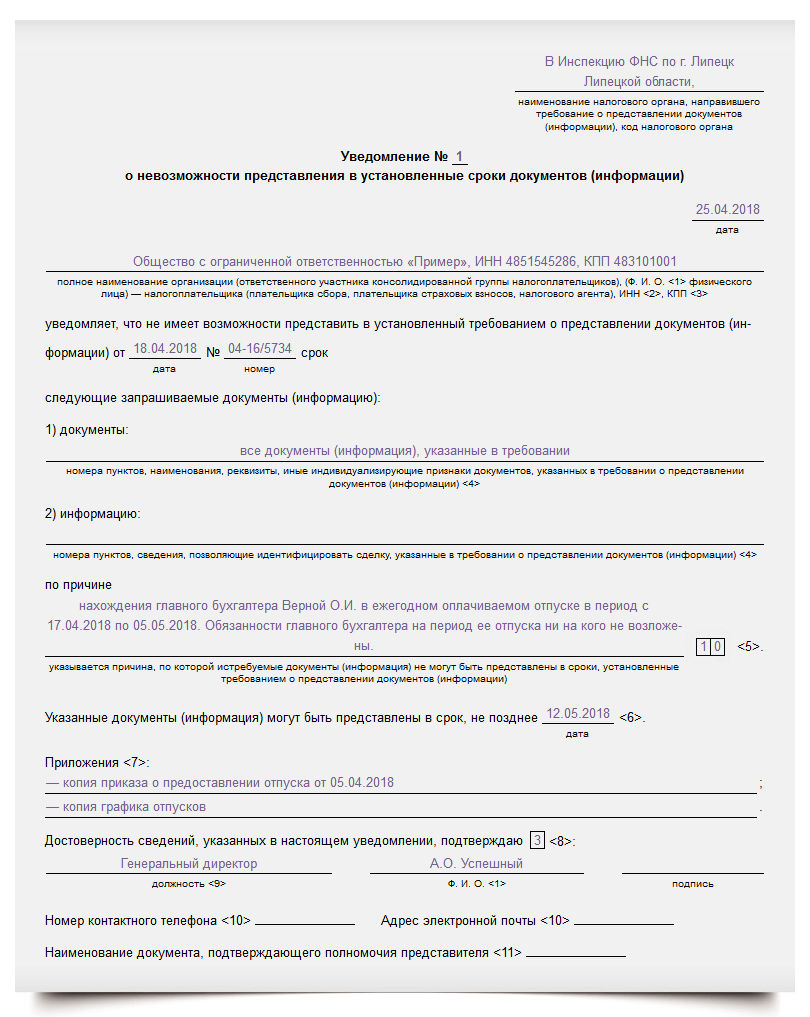

Приведем образец уведомления в следующей ситуации.

В связи с выездной проверкой одного из поставщиков у ООО «Пример» потребовали первичные документы и счета-фактуры за 2014—2016 гг. Компания 18.05.2018 получила по ТКС требование о представлении документов и 24.05.2018 направила в инспекцию квитанцию о приеме документа. Поскольку при получении требования в электронном виде срок на представление документов отсчитывается со дня отправки налоговикам квитанции, представить документы ООО «Пример» должно не позднее 02.05.2018. Однако единственный бухгалтер компании находится в отпуске с 17.04.2018 по 05.05.2018. Организация решила попросить об отсрочке и 25.04.2018 направила в инспекцию уведомление.

Отметим, что НК РФ не устанавливает ограничений по сроку продления Письмо Минфина от 18.12.2015 № 03-02-08/74563. Но конечно, налоговики при решении вопроса о продлении срока будут исходить не из ваших интересов, а из времени, оставшегося до конца проверки. Если выездную проверку инспекторы могут приостановить или продлить, в том числе в случае, когда вы не представите документы вовремя, то увеличить срок камеральной проверки невозможно п. 2 ст. 88, пп. 6, 9 ст. 89 НК РФ; подп. 5 п. 2 приложения № 4 к Приказу ФНС.

Если назначена выездная проверка

Как правило, первое, что делают налоговики после вручения решения о проведении выездной проверки, — запрашивают документы. Нередко решение о проведении ВНП и требование о представлении документов вручаются одновременно.

Компания может попросить об отсрочке. Если инспекторы откажут в продлении срока представления документов, возможно, придется вызывать главбуха из отпуска. Ведь в этом случае налоговики смогут не только оштрафовать компанию на 200 руб. за каждый непредставленный документ п. 1 ст. 126 НК РФ. При непредставлении в установленный срок документов, необходимых для выездной проверки, у налоговиков появится повод произвести выемку п. 4 ст. 93 НК РФ. А бывает, что документы изымают и после продления срока, если компания все равно не представила их в требуемом объеме Постановление 19 ААС от 21.04.2015 № А48-4540/2014.

Если дело дойдет до выемки, помните: налоговики вправе изъять только те документы, которые названы в требовании, и только после истечения срока, установленного для их добровольного представления Постановление 19 ААС от 30.01.2017 № 19АП-8079/2016.

Если компанию оштрафуют, то любые ее действия, говорящие о том, что она добросовестно пыталась выполнить требования ИФНС, могут быть учтены как смягчающие обстоятельства вышестоящим налоговым органом или судом. Тогда штраф будет снижен п. 3 ст. 114 НК РФ. Например, как смягчающее обстоятельство вполне может рассматриваться своевременное направление уведомления с просьбой о продлении срока представления документов по требованию ИФНС.

Если не хотите сталкиваться с подобными проблемами, просто позвоните нам Тел.: 8 (4742) 506-000, и мы более подробно расскажем, как наше бухгалтерское сопровождение фирмы исключает подобные случаи.

Читайте также: