Бкс налог на дивиденды

Опубликовано: 14.05.2024

Инвесторы, вкладывающие деньги в акции, могут рассчитывать на получение двух видов доходов — дивидендов и курсовой разницы в случае продажи ценных бумаг в период выгодной рыночной конъюнктуры. Так какие же акции лучше покупать, чтобы получить неплохие дивиденды? Давайте подробно разберемся в нашей статье.

Как зарабатывать на акциях?

Акции — это ценные бумаги, подтверждающие право владельца на долю в имуществе компании. В случае прибыльной работы акционерного общества по решению руководства на каждую акцию начисляются дивиденды.

Кроме того, владельцы ценных бумаг могут рассчитывать на дополнительный доход при продаже акций по курсу, превышающему цену покупки. К примеру, купив ценные бумаги по цене ниже номинала в период краха компании, можно получить неплохой доход во время подъема бизнеса.

Выгоды от покупки акций:

- доход от продажи ценных бумаг, купленных ранее по сниженному курсу;

- дивиденды в случаях получения компанией прибыли и направления ее на выплаты акционерам;

- налоговый вычет до 52 тыс. рублей, если вы купили ценные бумаги через ИИС;

- участие в управлении делами компании при покупке большого числа привилегированных акций.

Во время нестабильности на фондовых рынках не стоит поддаваться панике и быстро продавать просевшие бумаги. В экономике наблюдается цикличность. Как правило, после кризиса наступает период подъема. Опрометчивый поступок может стоить вам крупной суммы.

В период с 1948 года «биржевая зима» (затишье на бирже) не длилось более двух лет. После снижения курса в течение нескольких лет обязательно происходило его повышение. Поэтому для получения максимальной выгоды не пытайтесь сразу же сбыть акции после резкого падения их курса.

Кратко о дивидендах

Тем, кто только начинает знакомиться с фондовым рынком, следует знать, что выплата дивидендов осуществляется в случае, если компания получает прибыль. Дивидендная политика предприятия определяет, какая часть финансового результата будет направлена на дивиденды и когда инвестор будет их получать (к примеру, 1 раз в полгода или 1 раз за год).

После получения предприятием прибыли совет акционеров принимает решение, как ее распределить. Часть прибыли может быть направлена на модернизацию, расширение деятельности компании или выплату процентов по взятым кредитам. Остальная часть распределяется между держателями акций.

Интересный момент!Чтобы претендовать на получение дивидендов, не нужно владеть ценными бумагами круглый год. Ваша задача — попасть в реестр акционеров до начала торговой сессии на бирже. Но не стоит слишком обольщаться, за несколько дней до дивидендной отсечки курс акций возрастает на сумму ожидаемых дивидендов, а после нее — падает.

Сколько акций покупать?

Опытные эксперты советую вложить деньги в акции 5-10 предприятий. Такой диапазон выбран не случайно! Если вы выберите более 5 объектов инвестирования, сможете диверсифицировать риски: если одна ценная бумага упадет, рост других это компенсирует.

Обратите внимание: чрезмерная диверсификация не всегда положительно сказывается на доходности, ведь большим количеством объектов инвестирования намного сложнее управлять. Вы должны четко понимать, куда инвестируете. Регулярно оценивайте состояние бизнеса компаний, акции которых включены в инвестиционный портфель, и тогда вы сможете своевременно отреагировать на рыночную ситуацию.

Как правильно выбрать акции для инвестирования

Всегда проверяйте информацию о компании, акции которой вы планируете купить. Обращайте внимание на следующие моменты:

- дивидендную историю и дивидендную политику;

- график изменения курса за последние 2 года;

- установленную дату дивидендных выплат;

- ожидаемый прогноз;

- спрос на продукцию компании и мировые цены;

- чистую прибыль компании за несколько лет.

Инвестируя свободные средства в такие компании, как Газпром, Сбербанк, Лукойл, Сургутнефтегаз, Норникель, МТС, Лента, ФосАгро, Мечел и другие, вы с высокой вероятностью будете получать дивиденды.

Помните, чрезмерная эмоциональность может сыграть с вами злую шутку. Не доверяйте своей интуиции, даже если она неоднократно выручала вас. Исповедуйте рациональный подход и всегда проводите аналитическое исследование перед покупкой акций.

В рекламе ценных бумаг акционерных обществ часто присутствует информация о перспективности бизнеса, высоких дивидендах и возможном увеличении курса. Не стоит верить таким высказываниям, ведь их цель — привлечь инвестора. Перед выбором компании, в капитале которой вы планируете принять участие, изучите ее финансовую отчетность и историю выплат дивидендов. Такая информация поможет узнать о реальном состоянии дел общества, а не будет заказной, как рекламный лозунг или статья экспертов.

Приведем пример. Руководство компании Макдональдс уверяет акционеров, что каждый день где-нибудь в мире открывается новое заведение общепита под их франшизой. Но тот факт, что с каждым годом все больше и больше людей отказывается от гамбургеров и картошки фри, умалчивается. Даже если где-то в странах третьего мира открывается кафе Макдональдс, во многих развитых странах начинают закрывать общепит из-за нерентабельности бизнеса.

Как происходят выплаты дивидендов?

На практике купить одну акцию на Московской бирже у вас не получится. Их продают лотами по 10, 100 и 1000 штук.

Выплата дивидендов чаще всего осуществляется 1 раз в год, реже — 1 раз в 6 месяцев. Но на рынке существуют компании, готовые делиться прибылью каждый квартал.

Сроки получения дивидендов, как правило, не превышают 30 дней с момента дивидендной отсечки.

Самые ликвидные компании (так называемые «голубые фишки»), акции которых пользуются спросом на Московской фондовой бирже, предлагают достаточно высокую дивидендную доходность – 4,06-9,95% (информация за 2020 год – добавить ссылку на бкс экспресс). К ним принадлежат Газпром, Лукойл, Сбербанк, АЛРОСА ао, Таннефть и другие.

Сразу же напрашивается вопрос: почему многие инвесторы предпочитают акции, а не банковские депозиты, ведь ожидаемый уровень дивидендной доходности по ним приближен к процентной ставке по банковским вкладам?

Если по банковскому депозиту за год вы сможете «отбить» инфляцию, то по акциям — получить дивиденды на уровне доходности банковского депозита (иногда и выше), а также заработать на курсовой разнице.

Следует заметить, акции — рисковый инструмент. Банковские вклады страхуются АСВ на сумму до 1,4 млн рублей, а по акциям нет таких гарантий. Тяжело с точностью предположить, успешным ли будет текущий год для компании. Следовательно, предугадать размер дивиденда и курсовую разницу с высокой точностью не представляется возможным.

Как узнать, выплачивала ли компания дивиденды?

На сайтах брокеров всегда присутствует информация о доходности акций крупнейших российских и зарубежных компаний. К сожалению, там представлена только текущая доходность. Узнать о размере дивидендов, уставного капитала, финансовых результатах деятельности компании всегда можно на официальном сайте.

Для получения информации заходите на вкладку «Инвесторам и акционерам». Внимательно просматривайте всю информацию, ведь некоторые общества завуалированно представляют данные о дивидендных выплатах.

Как избежать рисков при инвестировании в акции?

Акции, в отличии от облигаций и банковских вкладов, считаются рисковым инструментом инвестирования. Держатели ценных бумаг должны понимать, что в случае убытков предприятия они останутся ни с чем.

Инвесторов ждут риски, связанные с неполучением компанией дохода, сменой дивидендной политики (большую часть прибыли направляют на развитие, а не выплату дивидендов), снижением курса ценных бумаг.

Для снижения рисков используйте следующие приемы:

- диверсифицируйте портфель, наполнив его акциями как минимум 5 компаний;

- распределяйте деньги между различными отраслями капиталовложений (нефть, цветные металлы, связь, энергетика, банки, розничная торговля и т. д.);

- располагайте исключительно собственными средствами (не берите кредит для инвестирования);

- приобретайте акции не за 2 дня до дивидендной отсечки, а хотя бы за несколько недель;

- придерживайтесь стратегии ребалансировки портфеля (восстанавливайте структуру портфеля с целью снижения рисков);

- если цена акций возросла на 40-50%, подумайте об их продаже (возможно, цена достигла пика и скоро будет снижаться).

Понимаете, что планируете инвестировать на срок больше 3 лет? Тогда открывайте индивидуальный инвестиционный счет и получайте право на налоговый вычет (не более 52 тыс. рублей в год).

Придерживайтесь горизонта инвестирования. Вкладывайте деньги на длительный срок, что позволит нивелировать скачки курса на коротких интервалах.

Новичкам целесообразно обращаться за помощью к брокерам или управляющей компании. Эти посредники за отдельную плату (комиссионное вознаграждение) проведут аналитику рынка и сформируют портфель ценных бумаг. У них также можно открыть ИИС и получить налоговый вычет в размере 13% в год, но не более 52 тыс. рублей.

В 2020 году ИИС на сумму до 1 млн рублей могут открыть совершеннолетние граждане страны. Для получения 13% налогового вычета им нужно пополнить счет в рублях и не снимать с него деньги в течение 3 лет.

По ИИС действует 2 типа налогового вычета: А – на взносы и Б – на полученную прибыль. Первый тип вычета актуален для физлиц, получающих официальную заработную плату. Второй подходит нетрудоустроенным официально лицам и активным инвесторам.

Какие налоги платят при получении доходности по акциям?

К сожалению, держателям акций придется делиться доходом с государством. Поскольку дивиденды приравниваются к доходам, они облагаются НДФЛ в размере 13%. Базу для налога с дивидендов рассчитывают, обязательно отделяя ее от других доходов. Дело в том, что по истечении отчетного года инвестор может понести убытки. Именно они будут уменьшать базу налогообложения.

Если человек является иностранцем, который инвестирует в российские компании, с полученного дохода он должен уплатить в казну государства не 13%, а 15% налога.

Доход, получаемый от возрастания курса, не облагается налогом в случае, если инвестор владеет ценными бумагами 3 и более года.

Таким образом, для получения дивидендов можно инвестировать в «голубые фишки», то есть крупные компании, которые характеризуются стабильностью и регулярно выплачивают дивиденды. Тем, кто желает заработать на повышении цены акции, целесообразно вкладывать деньги в ценные бумаги молодых, но перспективных компаний.

То есть всё довольно просто: покупая часть акций компании, вы инвестируете в неё свои средства (по факту, даёте ими попользоваться), ваши средства работают и зарабатывают для компании прибыль, через какое-то время компания благодарит вас за инвестицию с помощью доли от полученной прибыли — вы получаете дивиденды. При этом, если вы не продаёте акции, а продолжаете их держать, то есть не изымаете свои деньги из оборота компании, дивиденды вы получаете вновь и вновь.

На деле механизм примерно так и работает, но, как и в любом вопросе финансового рынка, в работе с дивидендами есть немало нюансов. Часть из них связана с законодательством, часть — с политикой эмитента, часть — с внешними и внутренними экономическими факторами, ведь цена акций, а значит, и капитализация компании, зависит от множества рыночных показателей и состояния внешней среды. Поэтому давайте разбираться.

Чтобы получить дивиденды, необходимо приобрести акции эмитента. Вы можете это сделать самостоятельно в банке (например, Газпромбанке можно купить акции Газпрома, в Сбербанке — Сбербанка и т.д.) либо прямо на бирже через брокерский счёт. После того, как вы приобрели акции, нужно дождаться итогов финансового года и срока выплаты дивидендов. Причитающаяся вам сумма может быть перечислена на расчётный счёт, на вашу личную карточку, выслана почтовым переводом или выдана наличными в кассе эмитента.

Важно правильно выбрать эмитента. Дело в том, что в соответствии с российским законодательством выплата дивидендов — это право, но не обязанность компаний. А значит, выбранные вами объекты инвестирования могут и не выплачивать дивиденды. Поэтому перед покупкой стоит сделать два важных шага:

В основном, дивиденды выплачивают крупные компании и рыночные гиганты (Газпром, Башнефть, МТС, Сбербанк и др., из зарубежных — Microsoft, Intel и др.). Опять же, стоит заметить, что отсутствие дивидендов по акциям не означает, что компания находится в стагнации или кризисе. Напротив, компания может активно вкладываться в развитие и не изымать часть прибыли на выплаты акционерам. Поэтому иной раз напоминаем о необходимости диверсификации инвестиционного портфеля и включения в него активов с разным профилем и разной доходностью.

Собирая информацию об эмитенте, вы можете столкнуться с понятием привилегированных и обыкновенных акций. У некоторых эмитентов частный инвестор может приобрести и те, и те акции, у некоторых — только обыкновенные. Преимущество привилегированных в том, что дивиденды по ним выплачиваются в первую очередь и в первую же очередь выплачивается доля при банкротстве компании.

Кроме того, в случае пошатнувшегося финансового положения компании дивиденды по привилегированным акциям будут гарантированно выплачены, а по обыкновенным решением акционеров могут и не выплачиваться. Однако заметим, если вы приобрели ценные бумаги надёжного эмитента и знаете, что выплата дивидендов регулярно происходит уже несколько лет, срок и очерёдность выплаты не имеют значения.

- Declaration date. Эмитент объявляет, когда и в каком объёме будут выплачены дивиденды.

- Date of record. Реестр акционеров закрывается, то есть новые акционеры попадут только в следующий период выплат (а вот если вы приобрели акции незадолго до закрытия реестра, вы свои дивиденды получите. Однако делать это лучше не менее, чем за 3-4 дня, так как запись в реестр попадает не сразу). Соответственно, дивиденды получит только тот, кто попал в реестр на date of record.

- Payment date. Через некоторое не очень продолжительное время после закрытия реестра средства перечисляются на счета акционеров. Как правило, речь идёт о большой сумме в совокупности, поэтому разным акционерам дивиденды могут прийти с каким-то временным лагом, это нормально.

- Дополнительно выделяют ex-dividend date — дата, после наступления которой акции компании могут быть проданы только без права получения уже объявленных дивидендов.

Мы уже выяснили, что решение о выплате дивидендов принимают акционеры. В некоторых случаях дивиденды могут не выплачиваться. Это не обязательно негативное явление. Например, как правило, дивиденды не выплачиваются в молодых компаниях и стартапах, которые вкладываются в перспективные проекты и наращивают капитализацию. Также от дивидендов могут отказаться и устоявшиеся компании в случае, если появились горизонты развития, требующие максимальных вложений.

Но, конечно, могут быть и негативные факторы, вследствие которых акционеры вынуждены отказаться от выплат дивидендов. К ним относятся следующие причины.

- Учредители не оплатили уставный капитал в полном объёме — особенно это актуально для молодых компаний.

- Акционерное общество убыточно по состоянию на конец отчётного периода.

- Не совершены обязательные выплаты, предусмотренные законодательством.

- Компания признана банкротом либо выплата дивидендов приведёт к неминуемому банкротству.

- В случае появления явных признаков несостоятельности компании.

- Иные причины, связанные со стоимостью чистых активов по отношению к уставному капиталу.

На практике встречается ещё одна распространённая причина — дивиденды не выплачены по вине акционера (частного инвестора), который передал устаревшие или неправильные платёжные реквизиты. Тут уже никаких претензий — только к самому себе.

В целом выплата дивидендов регулируется федеральным законом 208-ФЗ «Об акционерных обществах», конкретно ограничения по выплатам — ст. 43 этого ФЗ. Если вам кажется, что причина невыплат дивидендов неправомерна или связана с правонарушением, вы можете обратиться в суд.

Поскольку дивиденды являются формой получения дохода, то Налоговым кодексом РФ предусмотрены налоги, которые нужно обязательно перечислить в бюджет. Для резидентов сейчас это стандартный размер НДФЛ — 13%. Если вы работаете с брокером, то он является налоговым агентом и бремя исчисления и уплаты налогов лежит на нём, если вы получаете дивиденды прямо от эмитента, то эмитент также уплачивает налог до того, как перечислить вам средства.

Получение доходности от акций в виде дивидендов — не самый сложный путь частного инвестирования. Неслучайно во многих семьях есть акции, просто лежащие дома лет 20-25, и на них «капают» скромные дивиденды, которые снимаются или перекладываются на депозит. Однако в несколько больших масштабах это мощный инструмент как для не склонного к рискам консервативного частного инвестора, так и для инвестора, желающего максимально диверсифицировать свой портфель. Поэтому стоит внимательно изучить вопрос формирования дивидендов и всегда иметь какую-то часть акций, которая, кроме курсовой разницы и связанных с ней спекулятивных операций, приносит вам дополнительный доход.

- Разбор

- Для себя

- Элементарно

- Личный опыт

- Повестка дня

- Отдохнуть

- Перейти на сайт

- Контакты

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Дивиденды — это отличный способ для инвесторов увидеть стабильный поток прибыли от своих инвестиций. Хотя мир дивидендных инвестиций может показаться консервативным, существуют нюансы и обязательная информация, изучив которую инвестор сможет создавать долгосрочные активы.

Что такое дивиденды

Дивиденды — часть заработанных компанией средств, которую получают ее владельцы. Покупая даже одну акцию, инвестор фактически становится совладельцем бизнеса. Полученную прибыль компания распределяет между владельцами в зависимости от количества их акций. Поэтому часто идет речь о сумме дивидендов на акцию.

У инвесторов часто возникают вопросы о размере дивидендов, как долго их ждать и что стоит знать для роста доходов. Тема дивидендов проста, однако стоит изучать ее последовательно. Рассмотрим весь путь дивидендов: от источника до момента, как их можно потратить.

Источник дивидендов — акция

Итак, акция дает долю в бизнесе и право на часть прибыли. В целом это и есть ее суть. Купить акции и другие ценные бумаги можно на бирже — электронной площадке для торговли. Доступ к ней дает брокер, открыв вам счет в офисе или дистанционно.

Важно знать, что компания не обязана выплачивать дивиденды, особенно если отсутствует прибыль. Исключение — запись в уставе. Обращаем внимание, что существуют компании, в том числе крупные, которые вообще не платят дивиденды.

Бывает и наоборот: когда топ-менеджмент компании может принять решение о выплате дивидендов из нераспределенной прибыли прошлых лет или даже взяв займ.

Отличие инвестиций на бирже от традиционных банковских продуктов в том, что стоимость ценных бумаг постоянно меняется. Цена акции зависит от финансового положения компании, ожиданиях будущих результатов, спроса и предложения на бумагу.

Привилегированные или обыкновенные

Выше рассматривались ситуации по обыкновенным акциям. Если по ним выплата дивидендов не обязательна, то по привилегированным часть полученной прибыли всегда должна идти на дивиденды. Нюанс в том, что право голоса в компании такие акции не дают. Не все компании выпускают оба типа акций.

Выбираем акции

Сначала определим список компаний, которые стабильно платят дивиденды и успешно ведут бизнес. Таких компаний больше, чем может показаться. Пошаговый план действий таков:

- Изучаем дивидендную историю (цель: найти компанию со стабильной динамикой выплат);

- Знакомимся с дивидендной политикой (от каких условий зависит размер дивидендов);

- Оцениваем финансовые результаты компании.

Дивидендная политика обычно публикуется на сайте компании. Часто дивиденды составляют определенный процент от чистой прибыли, однако могут быть привязаны и к другим показателям.

Конечно, можно не читать дивполитику компании, а просто дождаться оглашения размера дивидендов. Однако понимание финансовых итогов и дивидендной политики в совокупности позволяют спрогнозировать размер дивидендов заранее.

Покупаем акции и получаем дивиденды

После выбора бумаг можно задуматься о покупке акций, но не стоит торопиться. Обязательно нужно разобраться, когда и в какие сроки компания платит дивиденды.

Сначала совет директоров дает рекомендации: определяет размер дивидендов и так называемую дату дивидендной отсечки. Ее также называют датой закрытия реестра акционеров. Чтобы претендовать на получение дивидендов, нужно являться владельцем акций на эту дату. Затем на общем собрании акционеров проходит голосование. Публикация его итогов происходит на сайте компании и в других источниках. Например, на странице эмитента в Центре раскрытия корпоративной информации: e-disclosure.ru

Приведем пример из практики и рассчитаем дивидендную доходность:

18 октября 2019 г. компания Магнит объявила о выплате дивидендов за последние 9 месяцев работы. Об этом было объявлено на сайте Центра раскрытия:

«В соответствии с рекомендациями предлагается выплатить дивиденды по обыкновенным именным акциям ПАО «Магнит» в размере 15 000 332 342,45 руб. (Пятнадцати миллиардов трёхсот тридцати двух тысяч трёхсот сорока двух рублей 45 копеек), что составляет 147,19 руб. (Сто сорок семь рублей 19 копеек) на одну обыкновенную акцию».

Цена 1 акции на тот момент составляла около 3600 руб. Соответственно, дивидендная доходность при покупке за эту цену составила бы (147,19 / 3600) * 100 = 4,09%.

Дивидендный сезон в РФ

Компании платят дивиденды с разной периодичностью: один раз в квартал, полугодие, год. При этом период выплаты может быть разным, но чаще всего в России это происходит по итогам года. Это время принято называть «Дивидендным сезоном».

Первый поток рекомендаций по размеру дивидендов поступает в марте, последний — в конце мая. Даты закрытия большинства реестров выпадают на период с конца апреля и до второй половины июля. Часто компании следуют установленным правилам и предпочитают устанавливать отсечки в те же даты, что и в прошлые годы.

Пик дивидендного сезона —период со второй половины июня и до середины июля. В это время закрываются реестры многих крупных российских компаний.

Учитываем особенности:

Когда покупать акции, чтобы получить дивиденды

В день покупки акции не поступают на счет инвестора. Обычно зачисление на счет происходит на второй рабочий день с открытием торгов на бирже в 10:00 МСК. В этот же момент происходит списание денежных средств за бумаги. Таким образом, для получения дивидендов акции нужно покупать за 2 торговых дня до даты отсечки реестра.

В нашем кейсе с Магнитом также была объявлена дата закрытия реестра:

«Установить следующую дату, на которую определяются лица, имеющие право на получение дивидендов: 10 января 2020 г.».

Соответственно, последний день покупки акций — это дата «8 января». Если бы выплата происходила 11 января (понедельник), то последним днем покупки являлся четверг — 9 января. Выходные и праздничные дни не учитываются, поскольку торги не проводятся. Неторговые дни можно отлеживать на сайте Московской биржи.

Гэп (Gap) означает разрыв и его можно увидеть на графике цены. Он формируется после наступления дивидендной отсечки, то есть покупка этих акций уже не дает возможность получить дивиденды. Это становится возможным после следующего решения компании.

Дивидендный гэп показывает сначала цену акции с возможностью получения утвержденных дивидендов, а затем без. Это происходит чтобы инвесторы понимали, что акция больше не дает дивиденды, и ее цена падает примерно на их размер.

В нашем примере указан график цены на акции Магнита до отсечки и после. 08.01.2020 инвесторы покупали акции с правом на получение дивидендов. 09.01.2020 такой возможности уже не было, поэтому торги на бирже открылись с ценой значительно ниже.

Инвестирование дивидендов привлекательно на длительных горизонтах времени. Успешным компаниям для восстановления цены всегда необходимо время.

Как быстро можно получить дивиденды

Стандартно дивиденды поступают в течение 25 рабочих дней с даты отсечки реестра. Повлиять на срок может использование кредитных денег, но в ряде ситуаций займ увеличивает потенциальную прибыль инвестора.

Похожая ситуация с распространенной услугой «Займы Овернайт». Владельцу бумаг предлагается отдать их брокеру в займ за плату, с гарантией возврата на следующий день. В займ бумага отдается в неторговое время и не несет рисков потери.

Если на дату отсечки ценные бумаги обеспечивали займ или находились в займах «Овернайт», то срок зачисления дивидендов может быть увеличен.

А если открыта позиция шорт перед отсечкой

Начинающий инвестор может подумать: «если после отсечки цена сильно падает, то почему бы мне на этом не заработать». Позиция шорт позволяет зарабатывать на падении цены — ценные бумаги занимаются у брокера для их дальнейшей продажи. Если инвестор находился в позиции шорт на дату отсечки реестра, то дивиденды будут списаны с его счета.

Возьмем тот же пример с дивидендами Магнита, которые составили 147,19 руб. Допустим мы открыли позицию шорт на 1 акцию перед дивидендной отсечкой. После этой даты у вас списали 147,19 руб., но итоговый результат будет иной. Ваш заработок на падении цены составляет размер дивидендного гэпа — около 120 руб. Мы закрыли сделку сразу после его наступления, и итоговый результат составил 120 - 147,19 = -27,19 руб.

Дивидендный гэп не всегда равен сумме дивидендных выплат. Все зависит от спроса и предложения на акции.

Дивиденды по российским ценным бумагам поступают на счет очищенными от налога. По ним применяется ставка — 13%.

Ставка налога по дивидендам зарубежных акций может разниться. При покупке зарубежных акций на Санкт-Петербургской бирже НДФЛ по умолчанию составляет 30%. Избежать этой ставки можно через подачу формы W-8BEN в офисе компании БКС. В таком случае ставка составит всего 10% и будет удержана автоматически. Для соблюдения законодательства РФ еще 3% дохода нужно заплатить самостоятельно в налоговой службе.

Валюта дивидендов бывает разной

Не по всем российским акциям дивиденды поступают в рублях.

Например, золотодобывающая компания Полиметалл зачисляет дивиденды в долларах.

Валюту дивиденда можно узнать в сообщении компании, о чем говорилось выше. В иностранной валюте также платят дивиденды по ГДР (глобальные депозитарные расписки). Это бумага, которая дает право на акцию, торгующуюся за границей.

Дивиденды поступили, что теперь

После поступления дивидендов на счет можно купить еще ценных бумаг или вывести денежные средства и потратить. На эту тему рекомендуем прочитать материал «В чем сила сложного процента?».

Если принято решение вывести деньги на банковский счет, важно помнить о налогах. В случае получения дохода от покупки/продажи ценных бумаг при выводе дивидендов удерживается НДФЛ.

Часто возникает вопрос: «налог с меня удержали автоматически при зачислении дивидендов на брокерский счет. Почему я должен снова платить его при выводе денег на банковский счет?».

После зачисления на брокерский счет дивиденды теряют свой статус. Они приравниваются к свободным деньгам на счете. Поэтому при выводе удерживается НДФЛ, но не за полученные дивиденды, а за доход от торговли ценными бумагами. По законодательству при выводе брокер обязан удержать НДФЛ.

Как избежать этой ситуации? На сайте БКС Онлайн в личном кабинете можно подключить услугу автоматического зачисления дивидендов сразу на банковский счет. Последовательность действий: на главной странице нажимаете на соглашение, справа внизу проходите по кнопкам Анкета клиента — Изменить — значок карандаша (напротив банковских реквизитов) — Счет зачисления доходов по ЦБ — ОК. Не забывайте подтвердить поручение смс-кодом.

Отмечаем, что дивиденды поступают на брокерским счет не зависимо от подключенной услуги, если акции на дату отсечки реестра находились в займах «Овернайт» или обеспечивали займ.

Что по итогу

Каждая компания подходит к этапу в развитии, когда начинает выплачивать дивиденды. Покупая акции, инвестор становится совладельцем компании пропорционально своей доле. Можно зарабатывать как на росте цены, так и на дивидендах.

Это один из самых понятных и выгодных способов получения стабильного дохода, прибыль, заработанная инвестором.

Учитывая специфику и нюансы инвестирования дивидендов, оценивая возможные рыночные риски и определяя горизонт инвестирования, дивидендные бумаги могут стать хорошим дополнением в портфеле инвестора.

БКС Брокер

Последние новости

Рекомендованные новости

4 акции на рынке США, которые не собираются падать

Рубль проявляет слабость, несмотря на множество драйверов роста

Почему растут акции Seagate и Western Digital

Корпоративные события на рынке США. Как они влияют на акции

Частные инвесторы на российском рынке. Каково их влияние

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Декларирование дивидендов, а также расчет и уплата налога с этих дивидендов – одна из основных проблем для российского инвестора при покупке зарубежных ценных бумаг. С этой проблемой сталкиваются как те, кто инвестирует в России, так и те, кто осуществляет сделки через зарубежного брокера.

Российские брокеры не являются налоговыми агентами по доходу в виде дивидендов от зарубежных бумаг. Зарубежные же брокеры в принципе не выполняют такие функции для иностранных клиентов.

Поэтому, если российский инвестор, например, приобретает зарубежные акции на Московской или Санкт-Петербургской бирже, по которым осуществляется выплата дивидендов, ему придется самостоятельно сообщать о полученных дивидендах в налоговую инспекцию. Все это придется также делать, если инвестор, приобретает зарубежные ETF, которые обращаются на иностранных биржах и выплачивают дивиденды.

Документы, которые потребуются для подготовки декларации

Основной документ, на основании которого нужно будет заполнять декларацию – это брокерский отчет. Именно в нем, во-первых, отражаются даты и суммы поступивших дивидендов, и, во-вторых, указывается сумма налога с дивидендов, который был удержан за рубежом.

Во многих случаях при выплате дивидендов по иностранным акциям или ETF за рубежом с суммы этих выплат будет удержан определенный налог. При этом не имеет значения, как именно приобретались такие ценные бумаги – через российского брокера на российской же бирже или через зарубежного брокера на иностранной бирже. Таким образом, инвестор получит на свой брокерский счет дивиденды уже за вычетом налога.

Однако сумму налога с дивидендов, который был удержан за рубежом, можно «зачесть» к уплате в России. Если между Россией и страной, где был удержан налог с дивидендов (по сути, это страна, в которой зарегистрирован эмитент акций или ETF), заключено соглашение об избежании двойного налогообложения, тогда сумму НДФЛ, которую необходимо заплатить с полученных дивидендов в России, можно уменьшить на сумму налога с дивидендов, удержанного за рубежом.

Если за рубежом был удержан налог на дивиденды по ставке менее 13%, тогда в России необходимо будет доплатить оставшуюся часть налога до 13%. Если же за рубежом был удержан налог по более высокой ставке, чем 13%, то в России ничего доплачивать не придется. Однако налоговую декларацию нужно будет подавать в любом случае. При этом переплату налога за рубежом никто не вернет, с ней фактически придется смириться.

Все суммы поступивших дивидендов и удержанных при этом за рубежом налогов в том или ином виде должны быть отражены в брокерском отчете. Если этой информации в брокерском отчете нет, нужно общаться с брокером, чтобы он добавил в отчет эту информацию. Без этого не получится доказать налоговой инспекции, что за рубежом с инвестора частично или полностью уже был удержан налог.

Кроме того, еще перед приобретением каких-либо зарубежных бумаг обязательно нужно уточнить у брокера по поводу заполнения налоговых документов для того, чтобы за рубежом налог на дивиденды с инвестора удерживался по более низкой ставке. К примеру, сейчас большинство российских брокеров при инвестициях в американские акции дают клиентам заполнять налоговую форму W-8BEN. На основании этой формы инвестор заявляет, что он является налоговым нерезидентом США. В результате с дивидендов по акциям американских компаний с инвестора будет удерживаться налог в размере 10%, а не 30%, если эту форму не заполнить. Таким образом, если по акциям американских компаний или ETF за рубежом будет удержан налог 10%, в России нужно будет доплатить оставшиеся 3%.

Главное не забыть указать в декларации сумму выплаченных дивидендов, сумму удержанного за рубежом налога и приложить брокерский отчет в качестве подтверждающего документа.

Как правильно заполнить декларацию

Первый вопрос, над которым стоит подумать: как отражать поступающие на счет дивиденды – каждый дивиденд отдельной строкой или же завести все дивиденды одной общей суммой?

Формально более правильно отражать каждый поступивший дивиденд отдельной суммой и, соответственно, отдельной строкой в декларации. Да, это потребует большего времени на подготовку декларации. Если, к примеру, на брокерский счет 70 раз поступали дивиденды, то в налоговую декларацию придется завести 70 отдельных строк. Однако каждый поступивший дивиденд – это, по идее, отдельный полученный доход. И в таком виде налоговому инспектору будет понятнее и проще сопоставить данные из декларации и брокерские отчеты, которые подтверждают сумму поступивших дивидендов и удержанного за рубежом налога.

В зависимости от того, по каким бумагам выплачиваются дивиденды, за рубежом может быть удержан налог по разным ставкам. С каких-то дивидендов налог может быть удержан в меньшем размере, чем по другим, или не удержан вовсе. Поэтому корректнее отражать данную информацию в декларации отдельно для каждого дивиденда.

Как это сделать? Посмотрим это на примере заполнения декларации через Личный кабинет налогоплательщика.

На главной странице идем по ссылкам «Жизненные ситуации» -> «Подать декларацию 3-НДФЛ» -> «Заполнить онлайн». Далее произойдет переход в форму подготовки декларации.

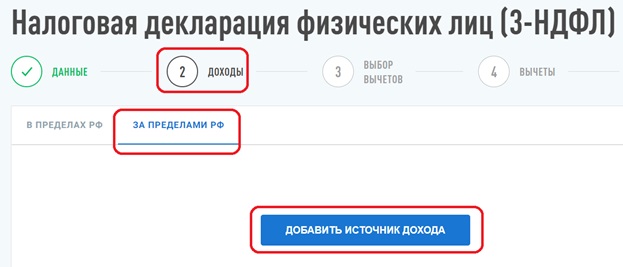

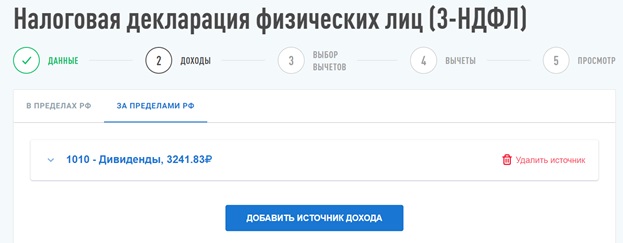

После ввода стартовой информации в разделе «Данные» далее в разделе «Доходы» необходимо перейти в подраздел «Доходы за пределами РФ» и нажать на кнопку «Добавить источник дохода»:

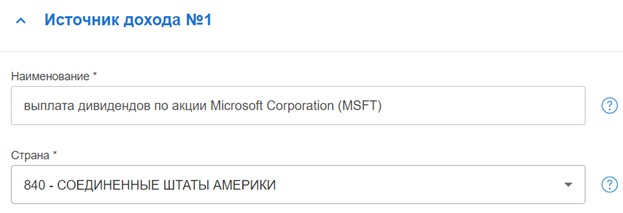

После этого необходимо ввести информацию о поступившем дивиденде (источник дохода №1):

В поле «Наименование» можно указать, что это была выплата дивидендов по конкретной ценной бумаге. В поле «Страна» из справочника нужно выбрать, в какой стране зарегистрирован эмитент или провайдер ETF, по акциям/ETF которого были получены дивиденды.

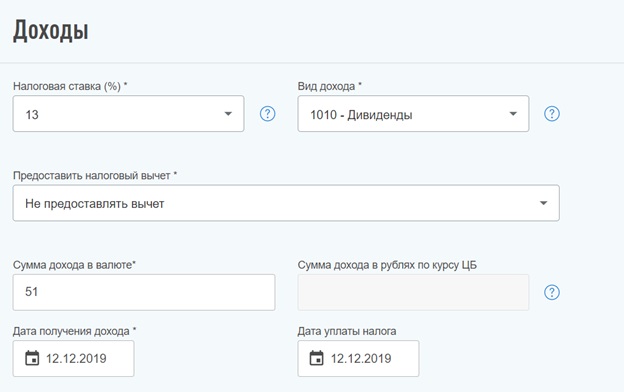

Далее в разделе «Доходы» для налоговых резидентов РФ в поле «Налоговая ставка» по умолчанию будет стоять значение 13%. В поле «Виде дохода» из справочника нужно выбрать код дохода «1010 – Дивиденды». В поле «Предоставить налоговый вычет» можно выбрать «Не предоставлять вычет» (т.к. доход в виде дивидендов нельзя уменьшить на какие-либо налоговые вычеты).

В поле «Сумма дохода в валюте» необходимо указать сумму дивидендов в соответствующей валюте, которая была получена на счет. В поле «Дата получения дохода» указывается дата зачисления дивидендов на счет. В поле «Дата уплаты налога» указывается дата, в которую с поступивших дивидендов был удержан налог. Как правило, дата получения дохода и дата уплаты налога совпадают.

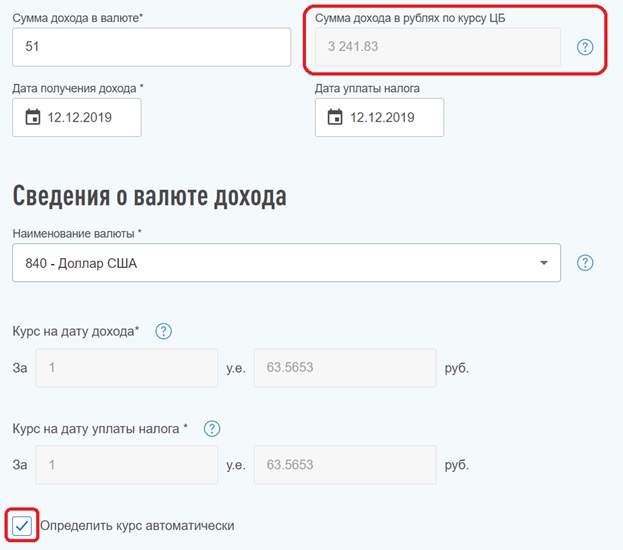

Затем указываются сведения о том, в какой валюте были получены дивиденды. В поле «Наименование валюты» из справочника нужно выбрать соответствующую валюту.

При этом, если чуть ниже проставить отметку «Определить курс автоматически», то полученные дивиденды и удержанный с них налог автоматически будут пересчитаны в рубли по курсу ЦБ РФ на дату получения дивидендов и дату уплаты налога соответственно (см. поля «Сумма дохода в рублях по курсу ЦБ» и «Сумма налога в рублях по курсу ЦБ»). Правда, были случаи, когда в Личном кабинете отражался неверный курс ЦБ РФ. Поэтому лучше еще самому дополнительно проверять все эти цифры.

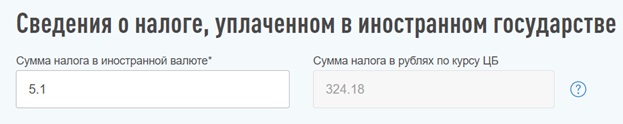

Наконец, в самом нижнем поле нужно ввести сумму налога, который был удержан с поступившего дивиденда. Сумма указывается в валюте. При этом, если ранее была проставлена метка «Определить курс автоматически», в соседнем поле произойдет пересчет суммы удержанного налога в рубли по курсу ЦБ РФ.

Таким образом, инвестору не нужно самостоятельно где-то указывать, по какой ставке был удержан налог за рубежом. Нужно просто указать, какая сумма налога в валюте была удержана. Если при переводе всех сумм из валюты в рубли она окажется меньше 13% от суммы дивиденда, то в итогах декларации автоматически рассчитается, какую сумму налога нужно будет еще доплатить.

На этом ввод первого дивиденда закончен.

Далее необходимо нажать на кнопку «Добавить источник дохода» и по аналогии заводить информацию о следующем поступившем дивиденде.

Можно ли упростить заполнение декларации?

Тем не менее, можно ли упростить процесс заполнения декларации и отразить в ней размер полученных дивидендов и удержанного налога одной суммой?

При большом желании можно попытаться это сделать. В таком случае в декларацию в рублях вносится общая сумма поступивших дивидендов и общая сумма удержанного за рубежом налога. Далее к налоговой декларации лучше всего приложить «расшифровку» в виде брокерского отчета и, например, расчетов в Excel, где построчно будет указано, из каких конкретно дивидендов и удержанных при их поступлении налогов получились все эти суммы.

После этого нужно будет ждать реакции налоговой инспекции. Есть примеры, когда налоговых инспекторов устраивает подобная подача декларации, и никаких вопросов у них возникает. Однако в налоговой инспекции могут попросить скорректировать декларацию и отразить полученные дивиденды не одной строкой, а каждый дивиденд отдельно.

Поэтому если инвестор не сильно опасается лишний раз общаться с налоговой инспекцией, то в качестве эксперимента можно попытаться отразить дивиденды в декларации одной суммой и посмотреть на реакцию налоговой инспекции.

При этом есть еще один важный момент. У американского брокера Interactive Brokers можно менять базовую валюту счета, в которой формируются брокерские отчеты. Если в качестве базовой валюты поставить рубли, то итоговая сумма всех доходов (в т.ч. дивидендов) и удержанных налогов будет отражаться в отчете в рублях. Однако перевод всех сумм в рубли будет осуществляться не по курсу Центрального банка РФ (как должно быть в соответствии с Налоговым кодексом), а по биржевому курсу, который будет отличаться от курса ЦБ РФ.

Поэтому если в декларации указывать общую сумму дивидендов и удержанных налогов на основании рублевых отчетов от Interactive Brokers, то, с точки зрения Налогового кодекса, эта сумма будет некорректной.

И здесь опять все будет зависеть о того, заметит ли это конкретный налоговый инспектор, будет ли он задавать вопросы и просить скорректировать налоговую декларацию.

Поэтому каждому инвестору придется самостоятельно для себя решать, каким образом заполнять налоговую декларацию: сделать это, как формально будет правильнее — вносить каждый дивиденд отдельной строкой, или же, как будет проще – вносить все одной общей суммой.

Как заплатить налог с дивидендов?

После того, как декларация будет заполнена, в разделе «Итоги» в Личном кабинете будет показана общая сумма НДФЛ к уплате. Еще раз отмечу, что НДФЛ с дивидендов нельзя уменьшить еще каким-то другим способом – можно только «зачесть» налог, уплаченный за рубежом. Никакие налоговые вычеты к дивидендам не применяются. Соответственно, налог с дивидендов придется платить всегда и вернуть его не получится.

Через некоторое время после подписания и отправки декларации через Личный кабинет налогоплательщика, на главной странице кабинета начнет отображаться сумма задолженности по налогу, которую можно будет оплатить сразу в Личном кабинете.

Напомню также, что декларация подается до 30 апреля года, следующего за годом получения дохода. Поэтому, если в 2020 году инвестору на счет у российского или зарубежного брокера поступали дивиденды по иностранным бумагам, декларацию обязательно нужно будет подать до 30 апреля 2021 года. При этом НДФЛ нужно будет оплатить до 15 июля года, следующего за годом получения дохода. Соответственно, за 2020 год НДФЛ нужно будет уплатить до 15 июля 2021 года.

О том, как заплатить НДФЛ можно почитать здесь: https://sergeynaumov.com/kak-zaplatit-ndfl/

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте

Вопрос о том, как грамотно платить налог по сделкам с иностранными ценными бумагами, интересует и начинающих инвесторов, и более опытных трейдеров. В этой статье вы узнаете все об общем порядке уплаты налога с зарубежных акций, как рассчитать и заплатить налоги с дивидендов по ним, а также что такое валютная переоценка и как она влияет на НДФЛ.

Налоги по операциям с американскими акциями

Налоги с иностранных акций уплачиваются в двух случаях:

- С дохода от продажи;

- С дохода по дивидендным выплатам.

Как платить налоги с дивидендов иностранных акций, мы рассмотрим в одном из следующих разделов статьи, а сначала остановимся на торговых операциях.

В инвестиционной среде (мы говорим о простых "физиках" и не касаемся тех, кто на рынке профессионально) принято разделение участников рынка на трейдеров и инвесторов. Первые зарабатывают на кратко- и среднесрочной торговле ценными бумагами, вторые больше ориентированы на долгосрочный рост капитализации эмитентов, в которых они инвестируют.

Деление, конечно, условное. Кто-то совмещает спекулятивную стратегию с инвестиционной, иногда даже не своей воле. Есть такая шутка, что инвестор - это трейдер, у которого не вышло продать акции с прибылью. Нам же важно то, как указанные различия в стратегии могут влиять на налогообложение.

Общая схема, как платить налоги с иностранных акций, такова:

- Трейдер, который купил и продал ценные бумаги, платит налог с дохода от продажи. То есть посчитать НДФЛ он должен с положительной разницы между ценой продажи и ценой покупки.

- Исключительно покупка иностранных акций не влечет за собой налоговых обязательств. Ведь обязанности уплатить НДФЛ не возникает до тех пор, пока акция не продана. Поэтому инвестор, который купил и удерживает ценную бумагу, от обязанности уплачивать налог освобождается, даже если его актив растет в цене.

О порядке и нюансах расчета налога на акции иностранных компаний расскажем далее.

Налогообложение при купле-продаже иностранных акций: нюансы

Налог с продажи иностранных акций физическим лицом взимается с учетом следующих особенностей:

- НДФЛ по сделкам купли-продажи иностранных акций рассчитывается в отношении каждой сделки отдельно. Налоговой базой является разница между ценой продажи и ценой покупки, также базу можно уменьшить на сумму брокерских комиссий. Ставка НДФЛ - 13% для налоговых резидентов и 30% - для нерезидентов. С 2021 года налоговые резиденты, чей годовой доход превысил 5 млн. рублей, будут облагаться налогом по ставке 15 %.

- Иностранные акции торгуются в валюте. Поэтому для целей НДФЛ доходы и расходы нужно пересчитать по курсу ЦБ РФ на дату каждой сделки (доходы - на дату сделки продажи, расходы - на дату покупки). Из-за этого возникает валютная переоценка, о которой поговорим в одном из следующих разделов.

- Если вы торгуете акциями через российского брокера, то он выступает налоговым агентом: сам рассчитывает НДФЛ, сам подает в налоговую сведения, сам удерживает налог и уплачивает его в бюджет, а в случае невозможности удержания сообщает об этом в налоговую инспекцию. Соответственно, трейдеру, являющемуся клиентом российского брокера, никаких действий по части НДФЛ от купли-продажи акций предпринимать не нужно. Если же торговля идет через иностранную брокерскую площадку, все расчеты и отчетность ложатся на трейдера.

Важно! Рекомендуем проверять расчеты, которые делает брокер, и сведения, которые он сдает налоговикам. Ошибки редки, но все же случаются. Для этого нужно запросить у брокера карточку расчета НДФЛ и проверить поданную им информацию в личном кабинете налогоплательщика на сайте ФНС (www.nalog.ru).

- Для долгосрочных владельцев ценных бумаг, налоговых резидентов РФ, предусмотрена льгота по НДФЛ (ст. 219.1 НК РФ). Если акции куплены после 01.01.2014, находились в собственности больше трех лет и на момент продажи обращаются на ОРЦБ, от налогообложения освобождается доход от продажи в пределах 3 млн руб. за каждый год владения (если владели 3 года -вычет 9 млн руб., 4 года - 12 млн руб. и т. д.). Получить освобождение можно у брокера или в налоговой инспекции. В первом случае нужно подать соответствующее заявление брокеру, без заявления вычет он не предоставит (письмо Минфина от 01.09.2016 № 03-04-06/51247). Во втором - самому физлицу надо подать в свою налоговую 3-НДФЛ.

Важно! Для получения вычета на долгосрочное владение акции на момент продажи должны быть допущены к торгам на российских площадках - Московской или Санкт-Петербургской бирже. Но это не значит, что по акциям, купленным через зарубежного брокера или через российского брокера, но на иностранной бирже (с тикером ".US", если говорить об американских акциях), получить такой вычет нельзя. Важен сам факт допуска бумаг к торгам в России, а не то, где фактически они были приобретены. Это подтверждает Минфин в письме от 30.05.2017 № 03-04-06/33381.

Учитываем валютную переоценку

Иностранные акции номинированы в иностранной валюте, курс которой постоянно меняется. А доходы и расходы для налогообложения мы учитываем в рублях: доходы от продажи пересчитываем по курсу Банка России на дату продажи, расходы на покупку - на дату покупки, а НДФЛ уплачиваем с рублевой разницы.

Важно! По иностранным акциям на Московской бирже налог не будет отягощен валютной переоценкой, так как они сразу торгуются в рублях. Список иностранных эмитентов, акции которых доступны к покупке на Мосбирже, можно найти на ее сайте.

Предлагаем рассмотреть несколько примеров, которые объяснят, как рассчитывается валютная переоценка и как она влияет на налоги.

Допустим, мы купили 100 акций компании N по 60 долл. США и через некоторое время продали их по 70 долл. Курс на дату покупки - 71 руб. за доллар, на дату продажи - 72 руб. за доллар. Мы не будем брать в расчет брокерские комиссии, чтобы не усложнять расчет. Но они также падают на расходы и переводятся в рубли по курсу на дату сделки.

На росте акций нам удалось заработать 1 000 долл. (100 шт. × 70 долл. – 100 шт. × 60 долл.).

Переоцениваем сделку в рубли и получаем облагаемый НДФЛ доход в сумме 78 000 руб. (100 шт. × 70 долл. × 72 руб. – 100 шт. × 60 долл. × 71).

С этой суммы мы и должны уплатить 13% НДФЛ, то есть 10 140 руб. (78 000 руб. × 13%).

Здесь с уплатой налога всё логично: у нас прибыль и в долларах, и в рублях. Значит, налоговая база объективно есть.

Возьмем ту же сделку, но предположим, что купили мы акции, когда доллар стоил 81 руб., а продали при курсе 69 руб. за доллар.

В долларах у нас та же прибыль равна 1 000.

А в рублях будет убыток 3 000 (100 шт. × 70 × 69 руб. – 100 шт. × 60 долл. × 81 руб.).

Значит, несмотря на долларовую прибыль, платить НДФЛ нам не придется. Выгодно? Не то слово. Но, к сожалению, российские реалии таковы, что со временем курс рубля к доллару слабеет. И более вероятной будет следующая ситуация.

Покупка акций состоялась по курсу 65 руб. за доллар, а продажа по 81 руб.. Кроме того, снизились котировки, ведь акции могут как расти, так и падать, и иногда существенно.

Условимся, что купили мы 100 акций по 60 долларов, а продать их пришлось по 50 долларов.

Финрезультат в долларах - убыток 1 000 долларов (100 шт. × 50 долл. – 100 шт. × 60 долл.).

А вот в рублях, сюрприз - доход 15 000 руб. (100 шт. × 50 долл. × 81 руб. – 100 шт. × 60 долл. × 65 долл.) и НДФЛ к уплате 1 950 руб. (15 000 руб. × 13%).

Можно ли избежать уплаты НДФЛ с валютной переоценки? Один способ есть - удерживать акции больше трех лет и получить вычет на долгосрочное владение, о котором мы говорили ранее.

Кто рассчитывает переоценку? Если вы торгуете через российского брокера, все посчитает он. Если же вы счастливый обладатель счета у зарубежного брокера, все расчеты придется делать самостоятельно.

Налоги на дивиденды по американским акциям

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является. А принцип налогообложения американских дивидендов такой. При их выплате налог с вас удерживает сам иностранный эмитент:

- По ставке 10%, если вы подписывали у брокера форму W-8BEN. Исключение - ценные бумаги фондов недвижимости (REIT), по ним ставка 30%. Это особенность налогообложения США.

- По ставке 30%, если не подписывали.

Далее в первом случае вы должны самостоятельно задекларировать и доплатить оставшиеся 3% НДФЛ в бюджет РФ. 3% - это разница между налогом на доходы по российской ставке 13% и налогом по ставке США 10%, который вы поставите к зачету. Между Россией и США действует Договор об избежании двойного налогообложения (подписан 17.06.1992), поэтому налог, уплаченный в США, можно зачесть в счет уплаты российского НДФЛ.

Важно! Подтверждением уплаты налога в США для ИФНС будут являться отчет брокера и форма 1042-s, которую нужно получить у него же. В налоговой рекомендуем уточнить, нужен ли им построчный перевод этих документов на русский язык. По опыту можем сказать, что где-то перевод требуют, а где-то нет.

Во втором случае (если эмитент удержал 30%) в отношении налога с дивидендов иностранных акций также нужно подать 3-НДФЛ, но доплачивать в бюджет РФ уже ничего не придется.

Налоги на инвестирование в европейские бумаги и по операциям с депозитарными расписками

Принципы налогообложения в акции европейских компаний такие же, как и в акции США.

Если у вас российский брокер, то НДФЛ по сделкам купли-продажи он рассчитает и удержит сам. Дивиденды придут на счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране.

А дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения. Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет.Если выше, то просто отразить дивиденд в декларации. При отсутствии соглашения дополнительно отдать в казну России придется все 13%.

При работе через иностранного брокера посчитать и задекларировать весь НДФЛ по европейским ценным бумагам необходимо самостоятельно.

Что касается налогообложения депозитарных расписок (ДР), то налог с купли-продажи исчисляется по тем же правилам, что и при покупке иностранных акций. Схожий принцип и по дивидендам - чтобы понять, платить ли что-то в РФ, нужно знать:

- ставку налога на дивиденды в той стране, на бирже которой торгуется ДР;

- о наличии или отсутствии соглашения об избежании двойного налогообложения.

Действия с налогом мы описали выше.

Важно! При подсчете налога к доплате имейте в виду, что дивиденд начисляется на 1 акцию, а 1 ДР может равняться нескольким акциям (2, 5, 75) или долям акции (например, 1 ДР = 0,1 акции). Эту информацию можно найти на сайте компании в разделе для инвесторов и там же посмотреть сумму начисленных дивидендов до удержания налога.

Есть ли разница при покупке иностранных бумаг в России или за рубежом?

Для налогообложения имеет значение не страна площадки, на которой куплены акции, а страна брокера, через которого работает инвестор.

Российские брокеры предоставляют возможность покупки иностранных ценных бумаг на Санкт-Петербургской бирже, Московской бирже и при определенных условиях дают выход на иностранные площадки (например, Nasdaq, NYSE). При этом независимо от того, на какой бирже совершена сделка купли-продажи, брокер является налоговым агентом инвестора и занимается его НДФЛ (кроме дивидендов). Это может быть выгодно. К тому же список торгуемых на наших биржах инструментов сейчас приличный, постоянно пополняется и вполне удовлетворит массового инвестора.

Иностранный брокер не является налоговым агентом для российских граждан. Поэтому все обязанности по НДФЛ ложатся на плечи физлица-налогоплательщика. Но тут работают уже не налоговые, а другие преимущества: гораздо более широкий выбор инструментов для торговли и инвестирования, страхование депозита и др.

Если купить акции иностранных компаний на ИИС

ИИС - особый тип брокерского счета, позволяющий не только заработать на инвестировании или трейдинге, но и получить определенные налоговые выгоды:

- в виде возврата НДФЛ на внесенные на ИИС средства - до 52 000 руб. в год (тип А);

- освобождение от налога на прибыль по торговым операциям на ИИС (тип Б).

Покупать на ИИС можно в том числе и иностранные акции, которые торгуются на Санкт-Петербургской и Московской биржах. Особенностью ИИС является то, что заводить на него деньги можно только в рублях. Затем на них покупается валюта и уже потом акции (на Санкт-Петербургской бирже). На Мосбирже иностранные акции сразу торгуются в рублях. Вывод денег по окончании трехлетнего срока действия ИИС тоже делают исключительно в рублях: продают акции, продают валюту и делают рублевый перевод.

Налогообложение иностранных акций на ИИС зависит от того, какой тип вычета выбрал инвестор. Если это тип "А", то НДФЛ с операций исчисляется в обычном порядке, который мы описали в статье. Если тип "Б", то по истечении трехлетнего срока от НДФЛ освобождается весь доход от купли-продажи акций, включая иностранные, с учетом валютной переоценки.

НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях, в том числе владельцами счетов типа "Б". Освобождение от НДФЛ к дивидендам не применяется.

И имейте в виду, что не каждый брокер дает возможность покупать на ИИС иностранные акции. Поэтому если вы заинтересованы в инвестировании не только в рынок РФ, уточняйте этот момент до открытия индивидуального инвестиционного счета.

Как задекларировать доходы и вовремя оплатить налоги

Самостоятельно декларировать необходимо только те доходы от иностранных акций, по которым брокер не является налоговым агентом.

Если вы обслуживаетесь у российского брокера, то это все полученные от иностранных эмитентов дивиденды. По торговым операциям брокер отчитается сам.

Если брокерский счет открыт за рубежом, то декларация подается и по дивидендам, и по всем сделкам купли-продажи.

Декларацию можно заполнить любым способом. Удобнее всего делать это в программе от ФНС (ее можно бесплатно скачать на сайте службы) или в личном кабинете налогоплательщика.

В декларации по доходам от иностранных ценных бумаг заполняют:

- титульный лист;

- разделы 1 и 2;

- приложение 2 по доходам от источников за пределами РФ - его заполняют на каждую сделку купли-продажи и каждый дивиденд, поэтому при активной торговле или многочисленных дивидендных выплатах декларация будет очень объемной;

- приложение 8 по расходам и вычетам по операциям с ценными бумагами (приводятся суммарно).

К декларации нужно приложить брокерский отчет, форму 1042S (по дивидендам). Также рекомендуется прикрепить и сам расчет налога по позициям (в рублях). Это может быть таблица в Excel в свободной форме, например, такая:

Но для отправки ее налоговикам через личный кабинет придется делать скрины, так как файлы в формате xlxs ЛК не принимает.

Крайний срок сдачи декларации - 30 апреля года, следующего за отчетным.

Уплатить налог, если вы декларируете его самостоятельно, необходимо до 15 июля следующего года.

По операциям, где брокер - налоговый агент, удержание и перечисление НДФЛ в бюджет производит он.

Штрафные санкции

Оштрафовать инвестора в иностранные ценные бумаги могут:

- За неподачу в срок декларации 3-НДФЛ по ст. 119 НК РФ - на 5% от налога за каждый месяц просрочки, но не более 30% и не менее 1 000 руб.;

- За неуплату НДФЛ по ст. 122 НК РФ - на 20% (а если докажут умышленность - на 40%) от незадекларированной и неуплаченной суммы налога. Если декларацию вы подадите, то за неуплату начислят только пени - 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки.

Кроме этого, с 2020 года введена обязанность подавать в ИФНС уведомления:

- об открытии (закрытии) зарубежных брокерских счетов - в течение месяца с даты открытия/закрытия;

- о движении денежных средств на этих счетах - до 1 июня года, следующего за отчетным; первый такой отчет нужно сдать до 01.06.2021.

Отчет о движении денежных средств не подается, если соблюдаются два условия (одновременно):

- Финансовая организация (брокер) находится на территории страны - члена ОЭСР или ФАТФ и автоматически обменивается финансовой информацией с РФ.

- Пополнения или списания по счету за год не превышают 600 000 руб. или их не было и при этом остаток на счете не превышает 600 000 руб. (валютный остаток пересчитывается в рубли по курсу ЦБ на 31 декабря отчетного года).

Клиентам американских брокеров от сдачи отчета не освободиться: США входит в ОЭСР и ФАТФ, но финансовой информацией с РФ не обменивается.

Штрафы за неподачу этих документов прописаны в ст. 15.25 КоАП РФ:

- 1 000–1 500 руб. за просрочку или представление уведомления об открытии/закрытии счета не по утвержденной форме;

- 4 000–5 000 руб. за неподачу уведомления об открытии/ закрытии счета;

- 300–1500 руб. за просрочку отчета о движении денежных средств (в зависимости от длительности просрочки);

- 2 000–3 000 руб. за несдачу отчета о движении денежных средств.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Читайте также: