300 долларов плюс налог

Опубликовано: 24.07.2024

Читатель Валентин спрашивает:

Я предприниматель с упрощенной системой налогообложения, у меня расчетный счет. Что, если я куплю валюту с расчетного счета? Какие налоги надо платить и надо ли вообще? Есть ли смысл так покупать валюту вообще?

Смысл покупать валюту есть, а налог нужно платить не всегда

Есть две причины для покупки валюты. Первая — сохранить накопления, а вторая — заработать на разнице курса. Чтобы сохранить накопления, достаточно просто покупать валюту, желательно регулярно и на одну и ту же сумму, это усредняет курс покупки.

Заработать на валюте довольно сложно — надо уметь прогнозировать и выбирать момент для продажи. Но если вы зарабатываете на валюте, с этого нужно платить налог. Какой — зависит от нескольких факторов:

- курсовой разницы;

- системы налогообложения;

- срока, когда деньги хранились на счете.

Для удобства мы будем в пример приводить доллары, но всё, что мы расскажем распространяется и на остальные мировые валюты.

Курсовая разница

Есть разница между покупкой и продажей. С ней всё просто: купили доллар за 60, продали за 70 — вот эти 10 рублей и есть фактический доход.

Курсовая разница — это разница между курсом Центробанка и курсом вашего банка, когда вы покупаете или продаете валюту. Стоимость доллара формируется на бирже: чем больше желающих купить валюту, тем выше курс. И наоборот — чем меньше спрос, тем ниже курс. Банки в течение дня покупают и продают на бирже валюту, поэтому у всех курс отличается.

Центробанк устанавливает свой курс на основе среднего биржевого, но действовать он начинает только на следующий день. Например, в понедельник Центробанк смотрит, сколько в среднем стоит доллар на бирже, и говорит: вот, такой курс доллара будет на вторник.

Покупают валюту обычно не по курсу ЦБ, а по курсу банка, в котором открыт счет. Банк ориентируется на биржевой курс — отсюда и разница между ним и Центробанком.

Курсовая разница бывает положительная и отрицательная. Если курс ЦБ сегодня, например, 65 рублей за доллар, а вы купили по курсу 60 рублей за доллар — это положительная разница и считается, что вы в плюсе и получили «доход». Это грубый пример, такой большой разницы не бывает, но логика понятна.

Если купили дороже, чем курс ЦБ — то, наоборот, получили отрицательную разницу и «потеряли» часть денег:

Александр решил купить 1000 долларов. Он смотрит курсы: Центробанк установил, что доллар стоит 65 рублей, а Бета-банк продает доллары по 64 рубля. Александр идет в Бета-банк, покупает валюту на 64 000 рублей. Относительно курса Центробанка Александр в выигрыше на 1000 рублей. Это положительная курсовая разница.

В другой ситуации курс Центробанка 65 рублей, а Бета-банк продает доллары по 66. Александр покупает валюту и тратит 66 000 рублей. И относительно курса Центробанка у него убыток — на 1000 рублей. Александру не повезло.

Здесь курсовая разница отрицательная. С положительной курсовой разницы нужно платить налоги. С отрицательной — не надо, это убыток. Убыток можно списать в расходы, если вы на общем налоговом режиме, но об этом дальше.

Система налогообложения

Налоги на разных режимах отличаются, и это касается и дохода от обмена валюты. Мы будем говорить только про общую систему и упрощенку, потому что на них налог зависит от дохода.

Для обеих систем есть два общих правила: пересчитывать при покупке валюту в рубли и платить налог с положительной курсовой разницы.

Когда покупаете валюту, нужно ее пересчитать в рубли по курсу Центробанка, чтобы отразить доход от сделки в отчетности и учесть при расчете налогов. Купили тысячу долларов, курс Центробанка 65 рублей за доллар, значит, рублевый эквивалент будет 65 000 рублей.

Предприниматели на упрощенке и общей системе платят налоги с положительной курсовой разницы:

Александр купил тысячу долларов по курсу 60 рублей за доллар. А курс Центробанка на момент покупки был 63 рубля за доллар. Александр пересчитал валюту в рублевый эквивалент и получил разницу в 3000 рублей. Это его доход, с него платит налог вместе со всеми другими налогами.

Доход с курсовой разницы считается «внереализационным доходом». Статья 250 Налогового кодекса — о внереализационных доходах

Это общие правила для упрощенки и ОСН. Дальше по-разному: если из-за курсовой разницы получается убыток, на общем режиме можно списать его в расходы, а на упрощенке нет. Зато на УСН есть другие плюсы — об этом чуть ниже.

Что влияет на налоги на общем режиме

Выше мы рассказали про курсовую разницу — это фактор, который влияет на доход и для тех, кто работает на общей системе и для тех, кто на упрощенке.

Теперь про факторы, которые важны для предпринимателей на общей системе налогообложения. Это период хранения и переоценка валюты.

Переоценка валюты — это когда доллары нужно пересчитать в рубли по текущему курсу Центробанка. Это обязательное правило для ОСН, его установил Минфин. Делать переоценку нужно ежемесячно, в последний день месяца.

Переоценка валюты закреплена в «Положении по бухгалтерскому учету» про активы в иностранной валюте

Переоценка влияет на налоги: если получилась положительная разница, то вы получили доход и платите с него налог. А если отрицательная, то налог не платите, потому что ушли «в минус»:

Александр купил в начале октября 1000 долларов по курсу ЦБ — 65 рублей за доллар. В рублевом эквиваленте у него получилось 65 000 рублей. 31 октября он проводит переоценку валюты. Курс Центробанка к этому времени упал — доллар стоит 63 рубля, а значит у Александра в рублевый эквивалент стал на 2000 рублей меньше. Это убыток от переоценки.

Или позитивный пример: Александр провел переоценку, а курс Центробанка вырос и доллар стал стоить 70 рублей. У Александра в начале месяца было 65 000 рублей, а стало 70 000. Он получил доход в 5000 рублей. И заплатит с него налог, тут ничего не попишешь.

Переоценивать валюту нужно за весь срок хранения. Если храните полгода — переоцениваете в течение полгода каждый месяц. Если храните пять лет — тоже проводите переоценку. Так, в течение всего времени хранения валюты, она будет каждый месяц либо приносить доход, либо убыток — и так влиять на сумму налогов к выплате.

Для общей системы есть такой плюс: если при переоценке или продаже получился убыток, его можно списать в расходы — это разрешено.

Что влияет на налоги на упрощенке

Тем, у кого упрощенная система налогообложения, переоценку проводить не нужно. А значит изменения курса, пока вы держите валюту на счету, не влияют на доходы и налоги.

На УСН не нужно платить налог с разницы между курсом покупки и курсом продажи, только с курсовой. Снова обратимся к Александру:

Александр купил в июне 1000 долларов по курсу 62 рубля за доллар. Этот курс совпал с курсом Центробанка, поэтому Александр не получил дохода и налог не платил — просто положил доллары на счет, пересчитал для отчетности в рублевый эквивалент и забыл.

Проходит три месяца, Александр продает свои доллары и тут начинается самое интересное. Курс доллара за эти месяцы вырос до 66 рублей, это курс сегодня на бирже и в банке Александра. Центральный банк накануне установил на сегодня курс доллара 65 рублей. Курсовая разница в этом случае будет положительная. Пока просто запомним.

Александр покупал доллары на 62 000 рублей, а продал их за 66 000 рублей. Доход Александра после продажи такой: 66 000 — 62 000 = 4000.

Платить налоги надо не со всего дохода, а только с разницы между курсом ЦБ и банка, которому Александр продал доллары. Курс ЦБ был 65 рублей, курс банка 66. Если бы Александр продал доллары по курсу Центробанка, он бы получил 65 000 рублей, на тысячу рублей меньше, чем в своем банке. Вот с этой 1000 рублей положительной курсовой разницы и нужно заплатить налог.

В итоге получается так: Александр купил доллары на 62 000 рублей, продал за 66 000 рублей, то есть заработал 4000 рублей. Из них 3000 рублей он просто оставляет себе, не платит с них налогов, а еще с 1000 рублей — платит налог.

А теперь подведем итог расчетам в одной таблице.

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

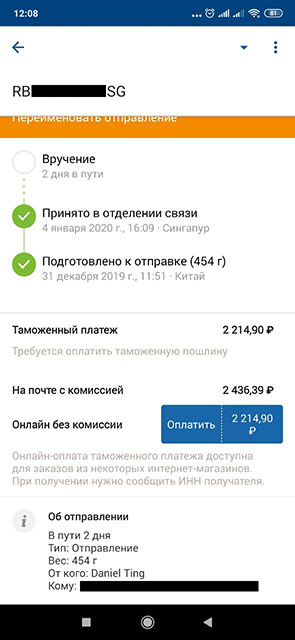

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

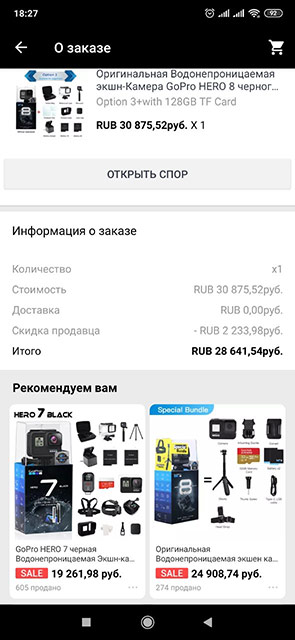

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Операции купли-продажи валюты на бирже облагаются НДФЛ. Как правильно рассчитать налог? Можно ли уменьшить сумму к уплате? Нужно ли сдавать декларацию? В этом материале - все о нюансах налогообложения сделок по купле-продаже валюты на бирже.

Почему физлица покупают и продают валюту на бирже

Чаще всего граждане хотят сохранить свои сбережения или инвестировать свободные средства для последующего получения дохода. Основные причины, по которым покупка валюты на бирже выгоднее, чем в обменных пунктах:

- В обменниках не всегда есть наличная валюта. Например, так было в 2014 году, когда произошел резкий скачок доллара, и банки не продавали валюту по причине ее отсутствия.

- В обменниках цена валюты обычно выше, чем на бирже. Это связано с тем, что прибыль пункта обмена складывается из объема продаж за минусом затрат на содержание самого пункта.

- Наличную валюту нужно где-то хранить и защищать от физической утраты. На бирже все просто: сделки происходят на электронной площадке, где нет посредников, значит курс выгоднее. При этом можно сэкономить свое время, кроме того - все операции отслеживаются в режиме онлайн.

Когда возникает обязанность по уплате налога при торговле валютой

Иностранная валюта - это имущество (ст. 141 ГК РФ). На этом настаивает и Минфин (см., например, письмо от 20.02.2015 № 03-04-06/8370). А при продаже любого имущества физлица должны платить налог на доходы и самостоятельно отчитываться о полученной прибыли (ст. 228 НК РФ). Отчет подается по форме 3-НДФЛ в срок до 30 апреля года, следующего за отчетным. Например, если продали валюту в 2020 году, то отчитаться нужно до 30.04.2021.

Куда и как правильно отчитаться, смотрите в разделе "Как отчитаться в налоговую".

А если сделка оказалась убыточной и дохода не было? Отчитаться все равно придется. В этом случае в 3-НДФЛ следует указать сумму дохода и сумму расхода. При этом налогооблагаемой базы для НДФЛ не будет, поэтому налог перечислять не нужно. Если же декларацию не сдать вовремя, налоговики начислят штраф.

Размер санкций смотрите в разделе "Какие штрафы и за что грозят инвестору".

Если с момента покупки иностранной валюты прошло более трех лет, декларировать ничего не нужно, и налог с полученного в результате сделки дохода также не уплачивается.

Обратите внимание! Налог при покупке валюты на бирже с физлица не взимается.

Есть ли налоговый агент по валютным операциям на бирже

Налоговый агент по НДФЛ - это организация или ИП, которые при выплате дохода физлицу обязаны удержать сумму налога и перечислить ее в бюджет, а по итогам года отчитаться о полученном физлицом доходе и уплаченном НДФЛ (п. 1 ст. 226 НК РФ). Чаще всего в качестве агента на бирже выступает брокер.

Но при осуществлении обменных операций с валютой брокер не является налоговым агентом. Об этом говорит Минфин в письме от 02.10.2014 № 03-04-06-49524. Соответственно, физлицу нужно отчитаться и заплатить налог самостоятельно.

Если брокерский счет открыт на иностранной площадке, брокер также не является налоговым агентом.

При подсчете НДФЛ, который нужно заплатить в бюджет, физлицо, оно же инвестор, вправе заявить налоговые вычеты. Какие именно, рассмотрим в следующем разделе.

Какие налоговые льготы по НДФЛ есть при продаже валюты

Поскольку валюта признается имуществом, в отношении доходов от ее продажи применяются имущественные вычеты.

Статья 220 НК РФ предусматривает два вида вычетов:

То есть именно на эти суммы можно уменьшить доход от продажи валюты.

ВАЖНО! Вычет в размере 250 000 руб. - годовой лимит, он не применяется к каждой операции. Кроме того, доходы от продажи любого имущества, которое было в собственности менее трех лет, суммируются. То есть, если в отчетном году продана машина и валюта, все доходы от такой продажи нужно сложить, рассчитать НДФЛ и показать в декларации 3-НДФЛ (см. пример 4).

Инвестор вправе самостоятельно выбрать наиболее выгодный для него вариант. Как выбрать наиболее выгодный вид вычета, рассмотрим на примерах далее.

Примеры расчета размера налога

Пример 1

Артеменко В. И. в начале 2020 года купил 10 000 долларов на бирже по цене 65 руб. То есть вложил 650 000 руб. В 2024 году он выведет эти же 10 000 долларов, допустим, по цене 76 руб., то есть 760 000 руб. Сумма дохода составит 110 000 руб. Платить налог не нужно, так как с момента покупки до вывода средств пройдет более трех лет.

Пример 2

Возьмем те же условия примера, но предположим, что с момента покупки валюты прошло менее трех лет, т. е. продажа состоится, например, в 2021 году. Платить и декларировать налог в этом случае придется. Артеменко вправе заявить имущественный вычет по НДФЛ. Рассмотрим, какой из вычетов выгоднее использовать:

- При применении вычета в сумме 250 000 руб. сумма налога составит: (760 000 – 250 000) × 13% = 66 300 руб.

- При применении вычета в сумме затрат, связанных с покупкой валюты, налог составит: (760 000 – 650 000) × 13% = 14 300 руб.

ВНИМАНИЕ! В сумму затрат можно включить и другие расходы, связанные с покупкой валюты, например комиссию брокера.

Как видно из примера, вычет в размере расходов на покупку валюты применять в данном случае выгоднее.

Пример 3

В 2020 году Виктор Н. купил 1 000 долларов по цене 74 руб. (т. е. вложил 74 000 руб.), а продал в том же году за 75 руб. (т. е. сумма сделки составила 75 000 руб.) Срок владения - менее трех лет. Налога к уплате не будет, так как Виктор Н. заявил имущественный вычет в размере 250 000 руб. Но декларацию 3-НДФЛ за 2020 год подать все же придется.

Пример 4

Если же у Виктора Н. сохранились документы, подтверждающие покупку автомобиля, он сможет заявить вычет в сумме затрат на покупку валюты и на покупку автомобиля. Предположим, Виктор Н. купил автомобиль за 250 000 руб.; расходы на покупку валюты составили 74 000 руб. Тогда сумма налога к уплате составит: (300 000 + 75 000 – 250 000 – 74 000) × 13% = 6 630 руб.

Как видим, наличие подтверждающих документов на покупку автомобиля и валюты позволяет физлицу существенно снизить сумму НДФЛ к уплате (6 630 руб. вместо 16 250 руб.).

Пример 5

Игнат Р. в течение нескольких месяцев 2020 года покупал и продавал валюту:

1 000 долларов по 76 руб.

1 000 долларов по 74 руб.

5 000 долларов по 77 руб.

5 000 долларов по 79 руб.

10 000 долларов по 78 руб.

10 000 долларов по 80 руб.

Итого: 1 241 000 руб.

Сумма дохода составила 28 000 руб. Игнат Р. заявил вычет в сумме затрат на приобретение валюты - 1 241 000 руб. Величина налога к уплате составила 3 640 руб. ((1 000 × 76 + 5 000 × 79 + 10 000 × 80 – 1000 × 74 + 5 000 × 77 – 10 0000 × 78) × 13% или (1 269 000 – 1 241 000) × 13%).

Не стоит путать имущественные вычеты при продаже валюты и вычеты при операциях с валютой на индивидуальном инвестиционном счете (далее - ИИС). Рассмотрим виды вычетов на ИИС и порядок расчета налога на валюту на бирже.

Нюансы налогообложения при торговле валютой на ИИС

Согласно п. 1 ст. 10.2-1 закона "О рынке ценных бумаг" от 22.04.1996 № 39-ФЗ индивидуальный инвестиционный счет (ИИС) - это:

Счет внутреннего учета, который предназначен для обособленного учета денежных средств, ценных бумаг клиента - физического лица, обязательств по договорам, заключенным за счет указанного клиента, и который открывается и ведется в соответствии с настоящим федеральным законом и нормативными актами Банка России.

Индивидуальный инвестиционный счет открывается и ведется брокером или управляющим на основании отдельного договора на брокерское обслуживание или договора доверительного управления ценными бумагами, которые предусматривают открытие и ведение индивидуального инвестиционного счета (далее также - договор на ведение индивидуального инвестиционного счета).

Внесение средств на ИИС возможно только в рублях. Но счет открывается с целью инвестиций в разнообразные активы, включая иностранную валюту или ценные бумаги зарубежных компаний. А их продают исключительно в иностранной валюте. Следовательно, покупка валюты на ИИС возможна. Но приобретенную валюту на ИИС можно только хранить или использовать для покупки ценных бумаг. Вывести с ИИС можно исключительно рубли.

Обо всех рублевых доходах физлица, полученных от операций на ИИС, отчитывается брокер, т. к. он выступает налоговым агентом. Но по операциям с валютой физлицу нужно будет отчитаться самостоятельно. Налог с дохода от валютных сделок также придется рассчитать и перечислить в бюджет самостоятельно.

Вычет по НДФЛ операций на ИИС (за исключением купли-продажи валюты) может быть предоставлен на выбор физлица (ст. 219.1 НК РФ):

ВНИМАНИЕ! Если физлицо закроет счет до истечения трехлетнего периода, он обязан вернуть все полученные вычеты по НДФЛ государству.

Вычет по операциям на ИИС можно заявить через брокера или подать декларацию по форме 3-НДФЛ самому.

ВАЖНО! При продаже валюты в течение трех лет с момента ее приобретения нельзя заявить вычет 2 на сумму прибыли, полученной по операциям, учитываемым на ИИС.

Однако вернемся к основной теме статьи и рассмотрим, как уплатить и отчитаться в ИФНС по налогу с продажи валюты на брокерском счете без учета операций на ИИС.

Как отчитаться перед налоговой

В срок до 30 апреля инвестор-физлицо обязан подать форму 3-НДФЛ в свою ИФНС по месту регистрации. Если 30 апреля выпадает на выходной, срок переносится на следующий ближайший рабочий день.

Сдать отчет можно несколькими способами:

- Лично, предъявив налоговикам два бумажных носителя, на одном из которых инспектор поставит штамп, подпись и дату приема документа (один экземпляр - для налоговой, второй с отметками – для физлица, сдающего 3-НДФЛ);

- Отправив бумажный носитель почтой;

- Через уполномоченного представителя по телекоммуникационным каналам связи;

- В электронном формате через личный кабинет налогоплательщика.

Для подготовки отчета за 2020 год используется новый бланк, утвержденный приказом ФНС от 28.08.2020 № Е-Д-7/11/615@.

Формуляр имеет несколько разделов и приложений. Но заполнять нужно только следующие листы:

Причем заполнять рекомендуем именно в такой последовательности.

Порядок уплаты НДФЛ при торговле валютой

По общему правилу срок уплаты налога установлен на 1 июля года, идущего за отчетным. Если эта дата выпадает на выходной день, срок переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

ВНИМАНИЕ! Налог платится одной суммой один раз в год. Перечислять его при выводе валюты с брокерского счета не нужно.

Уплатить налог можно в личном кабинете налогоплательщика на сайте ФНС либо в банке по квитанции.

Чтобы правильно сформировать банковскую квитанцию, лучше воспользоваться сервисом от ФНС "Уплата налогов физических лиц", выбрав способ уплаты. Рекомендуем выбрать первый - "Уплата имущественных налогов и НДФЛ единым налоговым платежом", т. к. перечисленная сумма поступит на единый лицевой счет налогоплательщика, а налоговики самостоятельно распределят налог на правильный КБК.

В соответствующие поля следует внести данные о плательщике и сумме налога. Далее выбрать способ оплаты. Система предлагает несколько способов оплаты: картой на сайте, через сайт кредитной организации или через банк путем формирования квитанции.

Какие штрафы и за что грозят инвестору

За неподачу 3-НДФЛ инвестора ждет штраф, минимальная сумма которого составляет 1 000 руб. Если в декларации заявлена сумма налога к уплате, но 3-НДФЛ сдали не вовремя, штраф составит 5% от величины налога за каждый месяц просрочки, но не более 30%. Даже если сумма налога, которую вы рассчитали, равна нулю, при несвоевременной сдаче декларации будет начислен штраф в размере 1 000 руб.

Если не уплатить налог своевременно, налоговики начислят пени в размере 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки.

Как ИФНС узнает, что инвестор не отчитался о полученном доходе?

Согласно закону "О противодействии легализации доходов…" от 07.08.2001 № 115-ФЗ банк обязан сообщать обо всех операциях физлиц, превышающих лимит в 600 000 руб. Эта информация передается банком в автоматическом режиме.

Если сумма выведенных средств не превышает данный лимит, ИФНС может узнать о сумме дохода, лишь запросив у банка сведения по операциям на расчетных счетах физлица.

Исключением является открытие брокерского счета у зарубежного брокера. Согласно изменениям, внесенным в закон "О валютном регулировании" от 10.12.2003 № 173-ФЗ, с января 2020 года физлицо обязано самостоятельно уведомить ИФНС об открытых (закрытых) счетах и о движении денежных средств не счете. Срок представления отчета - 1 июня года, следующего за отчетным. Впервые отчет нужно представить не позднее 01.06.2021.

За неподачу документов инвестора также ждут санкции по ст. 15.25 КоАП в размере:

- до 1 500 руб. за представление уведомления не по утвержденной форме;

- до 5 000 руб. за неподачу уведомления об открытии/ закрытии счета;

- до 3 000 руб. за неподачу отчета о движении денежных средств.

Штрафы вдвое увеличатся, если нарушения будут выявлены повторно.

Резюме

При покупке валюты через брокерский счет налоги не уплачиваются. При продаже валюты необходимо уплатить НДФЛ при условии, что с момента приобретения валюты до даты ее реализации прошло менее трех лет. Декларация сдается в срок до 30 апреля года, следующего за годом получения дохода. Налог оплачивается до 1 июля. В случае нарушения этих сроков инвестору грозят штраф и пени.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Планируете операции с рублями? Сегодня, 18 мая 2021 г., по данным ЦБ РФ, стоимость 1 рубля составляет 0.01 доллара США . Таким образом, 22156.11 рубля можно обменять на 300 долларов США (триста долларов США).

- Рубль RUB

- Доллар США USD

- ЕвроEUR

- Армянский драмAMD

- Австралийский долларAUD

- Азербайджанский манатAZN

- Болгарский левBGN

- Бразильский реалBRL

- Белорусский рубльBYN

- Канадский долларCAD

- Швейцарский франкCHF

- Китайский юаньCNY

- Чешская кронаCZK

- Датская кронаDKK

- Фунт стерлинговGBP

- Венгерский форинтHUF

- Индийская рупияINR

- Японская йенаJPY

- Киргизский сомKGS

- Корейская вонаKRW

- Казахстанский тенгеKZT

- Молдавский лейMDL

- Норвежская кронаNOK

- Польский злотыйPLN

- Новый румынский лейRON

- Шведская кронаSEK

- Сингапурский долларSGD

- Таджикский сомониTJS

- Новый туркменский манатTMT

- Турецкая лираTRY

- Украинская гривнаUAH

- Узбекский сумUZS

- Международный валютный фондXDR

- Южноафриканский рэндZAR

Калькулятор обмена долларов США на рубли

Чтобы рассчитать другие суммы, воспользуйтесь конвертером валют. Система автоматически рассчитает нужную вам сумму – просто введите ее в окне ниже, и через секунду результат появится на экране.

Например, вы хотите произвести такой расчет:

Стоимость 504486 долларов США равна 37258157.70 рубля. Курс валют на нашем сайте обновляется каждый день, поэтому вы не упустите важных изменений – и сможете провести все операции с валютой выгодно.

Динамика стоимости 300 долларов США в рублях

Динамика курса валюты позволит узнать их соотношение в любой нужный вам период и сделать прогноз на стоимость 300 долларов США в рублях на ближайшее время. Выше представлен график изменения котировок за последний месяц. Максимальная стоимость составила 23045.94 рубля на 22.04.2021. Минимальная стоимость – 22156.11 рубля – пришлась на 18.05.2021.

Динамика курса доллара США к рублю в мае

Изменения курса валют – одна из самых важных повесток каждого выпуска новостей. Узнавайте о динамике курса доллара США с Выберу.ру из этого графика. Он отражает изменения стоимости доллара США в течение последнего месяца. Кликните на ссылку под графиком, чтобы ознакомиться с подробностями. Подробный график покажет изменения доллара США в течение выбранного вами периода. Мы храним информацию об изменениях валютного курса с 2014 года включительно.

Куда можно выгодно вложить 300 долларов США

- Общие условия

- Примеры расчётов

- Ставка: до 1,7%

- Сумма: от 100 $

- Срок: от 181 дня до 730 дней

- Капитализация: по выбору клиента

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 1,7%

- Сумма: от 100 $

- Срок: от 30 до 1 095 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 1,31%

- Сумма: от 1 000 $

- Срок: от 91 дня до 1 095 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

Лучшие предложения по вкладам на 22156.11 рубля

- Общие условия

- Примеры расчётов

- Ставка: до 6,75%

- Сумма: от 100 000 руб.

- Срок: от 181 дня до 367 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 6,2%

- Сумма: от 50 000 руб.

- Срок: от 91 дня до 365 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

6% годовых для новых клиентов в первые два месяца. Пополнение и снятие ваших денежных средств без потери процентов

- Общие условия

- Примеры расчётов

- Ставка: 6%

- Сумма: от 1 руб.

- Срок: от 1 дня

- Капитализация: есть

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

Здесь представлены все вклады от российских банков, которые позволят не только сохранить, но и заработать на 300 долларах США или 22156.11 рубля. Для каждого предложения мы указали процентные ставки, годовую доходность и доход, который вы можете получить, вложив доллары США или рубли. Для вашего удобства мы также отметили основные преимущества каждой программы. А если не удалось найти выгодное предложение на этой странице – перейдите по ссылке, чтобы подобрать депозит под свои условия. Вкладывайте выгодно с Выберу.ру!

Инвестпривет, друзья! Меня нередко спрашивают: какие ETF лучше – российские или зарубежные? Но вопрос некорректный. Нужно обязательно уточнять: какие ETF лучше именно для вас. Это как прийти в аптеку и спросить: какие таблетки лучше? А что у вас болит? Почему болит? На какие лекарства у вас аллергия? Фармацевту нужно знать ответ на десятки вопросов, чтобы что-то порекомендовать. Так и здесь. Чтобы ответить вам, что лучше покупать – российские или зарубежные ETF – отметим плюсы и минусы каждого типа.

Российские фонды

К российским фондам относятся ETF и биржевые фонды (БПИФы или БиПИФы), которые обращаются на Московской бирже. При этом чисто российскими являются только БПИФы, а ETF технически являются зарубежными: ETF от Finex зарегистрированы в Ирландии, а от ITI Funds – в Люксембурге. Но все эти фонды обращаются на Мосбирже, поэтому на них распространяются одинаковые налоговые льготы (я имею в виду – льготы за долгосрочное владение).

Что касается налоговых льгот «внутри» фонда, то тут от места «прописки» фонда зависит многое. Так, российские БПИФы не платят налог с дивидендов и купонов российских акций, а зарубежные ETF – платят. Если сравнивать SBMX (БПИФ на индекс Мосбиржи) и FXRL (ETF на индекс РТС, который тот же индекс Мосбиржи, но в долларах), то SBMX не платит налог с дивидендов российских акций, а FXRL вынужден платить с тех же дивидендов 10% как иностранец.

Кстати, я делал обзор DIVD – это «дивидендный» БПИФ от компании Доходъ, который сделал своей фишкой отбор дивидендных акций на Мосбиржи с нулевым налогом на дивиденды. Почитайте, там есть сравнение, насколько выгодно владение таким БПИФом с учетом комиссии за обслуживание.

Итак, мы внесли ясность, что я отношу к российским фондам: это ETF и БПИФы, обращающиеся на Московской бирже. Корректнее говорить о них так: фонды на Мосбирже. Иностранные фонды – это ETF, которые обращаются на зарубежных биржах, главным образом – на Нью-Йоркской. Корректнее говорить: фонды на NYSE.

Теперь плюсы и минусы каждого типа фондов.

Плюсы фондов на Мосбирже

Простота покупки. Чтобы купить российские БПИФы или ETF, достаточно открыть брокерский счет у любого отечественного брокера (хотя бы у одного из этих) – и всё, можно покупать. Никаких танцев с бубном.

Нулевая ставка по налогу на дивиденды российских акций. Как я уже писал, это относится только к российских БПИФам. У иностранных ETF на Мосбирже ставка по налогу на дивиденды российских акций различается. Кроме того, и российские, и иностранные ETF, обращающиеся на Мосбирже, платят налог с дивидендов на американские акции по ставке либо 15%, либо 35%.

Возможность оформить ЛДВ. Размер налогового вычета напрямую зависит от времени владения активом: 3 млн рублей за каждый год владения. ЛДВ можно воспользоваться при удержании актива не менее 3 лет, т.е. через 3 года можно освободить от налога сразу 9 млн рублей прибыли. Если вы покупаете ETF на иностранных биржах, такой льготы нет. ЛДВ распространяется только на акции и облигации, купленные на Московской и Санкт-Петербургской бирже (но не на внерынке) и выпущенные после 1 января 2014 года.

Фонды можно купить на ИИС. Все фонды на Мосбирже можно купить на ИИС и получить соответствующие налоговые льготы. Например, при типе А вы можете вернуть 13% от внесенных на ИИС средств, а при типе Б – освободить весь доход от уплаты подоходного налога.

Можно произвести диверсификацию по странам и валютам. Несмотря на то, что фондов в целом немного, инвесторы в целом могут произвести достаточно широкую диверсификацию. На Мосбирже есть фонды на Россию, Америку, Европу, развивающиеся страны, еврооблигации, ОФЗ, корпоративные облигации, золото и т.д. Конечно, выбор не такой большой, как за рубежом, но основные классы активов присутствуют.

Можно захеджировать свои валютные риски. Например, у нас есть 2 фонда от FinEx – FXRU (долларовые еврооблигации) и FXTB (казначейские облигации США), доходность которых зависит от курса доллара. Когда рубль ослабевает, а доллар укрепляется, эти фонды тоже растут. То есть эти фонды можно купить вместо доллара.

Можно купить долларовые фонды за рубли без конвертации. Базовой валютой некоторых фондов является доллар – например, FXUS, FXIT или SBSP, при этом сами фонды номинированы в рублях. Следовательно, при ослаблении рубля эти фонды получают дополнительный импульс роста. При этом инвестор избегает двойной конвертации и экономит на комиссиях. И, что немаловажно, при удержании этих фондов свыше 3 лет можно избежать налога с валютной переоценки!

Минусы фондов на Мосбирже

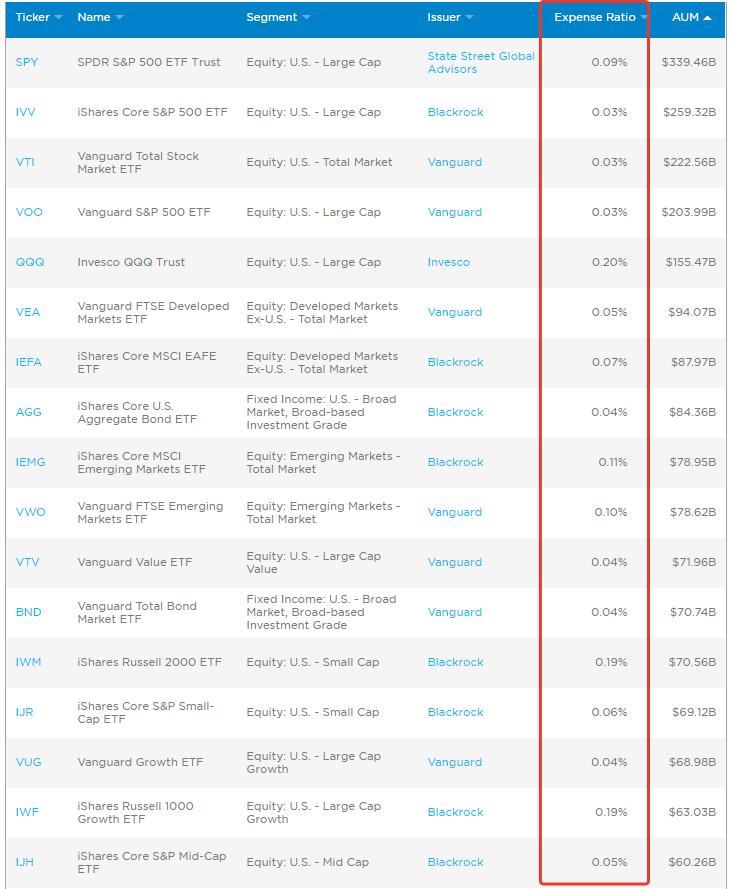

Высокие комиссии. Это настоящая беда отечественных фондов. У зарубежных ETF комиссии за обслуживание находятся в районе 0,03-0,5% от СЧА в год (причем ближе к нижней границе). У российских фондов комиссии обычно не меньше 0,8-2% от СЧА в год – это очень много.

Аффилированность инфраструктуры с управляющей компанией. В целом это беда БПИФов, а не ETF. Депозитарий, регистратор и маркетмейкер обычно связаны с управляющей компанией. С одной стороны, это позволяет экономить на расходах – но, с другой стороны, появляется риск злоупотреблений со стороны УК.

Отсутствие дивидендов. Все российские БПИФы и подавляющее количество ETF реинвестируют дивиденды. С одной стороны, это помогает увеличить текущую стоимость пая (с учетом налоговых льгот это может быть не так уж и плохо), а с другой – вы не сможете получить доход с фондов никаким другим способом, кроме продажи. Если вы заинтересованы в стабильном денежном потоке, это может быть проблемой.

Отсутствие достаточного опыта управления фондами. Отсюда – «детские» болезни фондов, такие как: низкая точность слежения (фонды недостаточно точно отслеживают бенчмарки), ошибки управляющих при копировании индекса, плохая работа маркетмейкера и т.д. Со временем, конечно, это всё сгладится (наверно).

Небольшая сумма чистых активов. В результаты фонды не могут точно копировать индексы и допускают ошибки. К тому же небольшая СЧА ведет к снижению вознаграждения управляющих, в результате те повышают комиссии. А если комиссия всё же не покрывает расходы на управление фондом, его закрывают. Это лечится только одним: увеличением СЧА, а для этого нужно время и приток пассивных инвесторов на рынок.

Выбор фондов всё же мал. Да, фондов достаточно для составления простых портфелей. Но если вы хотите чего-то заковыристого – например, корпоративных облигаций США, то такого фонда на Мосбирже вы просто не найдете. К тому же многие фонды дублируют друг друга. Например, у нас 5 фондов на индекс Мосбиржи.

Таким образом, БПИФы и ETF на Мосбирже подойдут долгосрочным инвесторам, которые хотят составить разнообразный (но не слишком) портфель из базовых активов (акции, золото, облигации) и при этом захеджировать свои валютные риски без приобретения непосредственно долларов.

Зарубежные фонды

Далее будем в основном говорить о зарубежных ETF, обращающихся на Нью-Йоркской бирже, от таких провайдеров, как Vanguard, Blackrock, Aberdeen, Invesco, State Street и множество других.

Преимущества зарубежных фондов

Американские фонды не платят налог с дивидендов американских акций. Следовательно, вы получаете максимальную доходность (если вы покупаете акции напрямую, то платите налог 35% либо 10% + 3%). Однако с продажи акций зарубежных ETF налог заплатить всё же придется, причем с учетом валютной переоценки.

Большинство иностранных ETF платят дивиденды. Следовательно, вы можете получать некий дивидендный поток от этих фондов. Дивиденды можно реинвестировать или выводить себе на счет.

Низкие комиссии. Как я уже писал выше, у большинства популярных американских ETF комиссии редко превышают 0,3-0,5% от СЧА в год, а чаще находятся в районе 0,03-0,3%. Больше – какие-нибудь экзотические фонды, например, на акции Турции или Аргентины.

Большой выбор. На NYSE выбор фондов вообще на любой вкус: дивидендные аристократы США, развитые и развивающиеся рынки, отраслевые фонды (металлурги, строители, энергетики, производители дронов, каннабис, нефть, REITы – да что угодно!), фонды на мировой рынок акций, фонды фондов, обратные фонды, фонды с плечом… Короче, вы найдете фонд под любую задумку.

Высокая точность слежения. Большинство зарубежных фондов (кроме самых экзотических) довольно большие по объему управляемых средств, поэтому могут точно отслеживать индексы даже с тысячами акций. Ну, и опыта у зарубежных управляющих в разы больше, чем у наших.

Низкие спрэды и эффективная работа маркетмейкера. Наши фонды нередко торгуются с большим отклонением от справедливой цены – за рубежом же маркетмейкеры обеспечивают минимальный разрыв между рыночной и справедливой ценой акции фонда.

Ваши средства в фондах защищены. Если вдруг управляющая компания обанкротится, вы получите возмещение – либо в деньгах, либо в активах, так как средства УК и ваши деньги лежат отдельно. Но представить банкротство крупной управляющей компании уровня iShares или Vanguard я могу с трудом. Боюсь, что если они будут банкротиться, то нас их финансовое состояние будет волновать в последнюю очередь, так как мы будем инвестировать в тушенку и патроны.

Недостатки зарубежных фондов

Сложнее купить. Чтобы купить иностранные фонды, нужно либо открыть счет у зарубежного брокера, либо получить статус квалифицированного инвестора и покупать через российских брокеров.

Комиссии у зарубежных брокеров, таких как Interactive Brokers или Saxo Bank, выше, чем у российских брокеров. Если же вы будете покупать иностранные фонды на внебиржевом рынке через российских брокеров – то комиссии будут еще выше.

Желательная крупная сумма для инвестиций. Если российские ETF и БПИФы стоят буквально 2-3 тысячи рублей (максимум – 10 тысяч), то американские ETF стоят в основном в районе 200-300 долларов. Следовательно, чтобы собрать портфель хотя бы из 10 фондов, нужно порядка 2000-3000 долларов. Конечно, если ваш портфель – сотни тысяч или миллионы рублей, это не проблема. А вот если вы начинаете с условных 50 тысяч рублей, то стоимость акции фонда имеет для вас довольно большое значение.

Отсутствует ЛДВ. Сколько бы лет вы ни владели иностранным фондом, например, VTV, SPY, BND или VUG, вам всё равно придется заплатить налог 13%. К тому же, даже если вы в долларах не заработаете, но заработаете в рублях за счет ослабления нашей национальной валюты, налог заплатить придется всё равно.

Придется самостоятельно отчитываться о зарубежных счетах в нашу налоговую, считать и платить налоги. Если фондов несколько и сделок много, то это может быть сложновато. А если где-то ошибетесь – придется всё переделывать.

Возникают санкционные риски – инвестировать в зарубежные ETF вы будете, скорее всего, с помощью зарубежного брокера. А он может перестать взаимодействовать с россиянами из-за очередного Крымнаша, и активы окажутся заморожены. Это, конечно, маловероятно, но всё же…

Подведение итогов

Инвестиции в зарубежные ETF подойдут тем инвесторам, которые хотят диверсифицировать свои риски не только по странам и валютам, но и по брокерам, а также заинтересованы во вложениях именно в зарубежные активы в иностранной валюте. Например, которые планируют собрать капитал и уехать на ПМЖ за границу.

Если же вы планируете оставаться в России и тратить рубли, то вам, скорее всего, будет выгоднее вложиться в фонды, обращающиеся на Московской бирже – их проще купить и при этом вы получите налоговые льготы. Вполне возможно, что выгода с ЛДВ перекроет убытки с комиссионных. Проще говоря, нужно считать, что выгоднее: экономия на налогах или экономия на комиссиях.

Таким образом, нельзя однозначно сказать, что лучше – российские или зарубежные ETF. Нужно смотреть, что выгоднее именно для вас и подходит именно вам. На стороне зарубежных ETF – дивиденды, более низкие издержки, большой выбор и профессионализм управляющих. На стороне российских ETF – налоговые вычеты, удобство покупки и возможность приобретения на ИИС. На обеих сторонах – налоговые льготы «внутри» фондов, валютная диверсификация и защита инвесторов. Так что выбор придется делать самим. А вы что думаете по этому поводу? Пишите в комментариях, удачи, и да пребудут с вами деньги!

Читайте также: