121 форма в налоговую

Опубликовано: 17.05.2024

Юридическая компания «Пепеляев Групп» сообщает, что Приказом от 31 августа 2020 г. № ЕД-7-14/617@ Федеральной налоговой службы (ФНС России) утверждены новые формы и требования к оформлению документов, представляемых в регистрирующий орган при государственной регистрации юридических лиц, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Документ вступит в силу с 25 ноября 2020 г., но подготовиться к изменениям лучше заблаговременно.

Напомним, что в настоящий момент применяются формы, утвержденные ФНС России еще в 2012 году [[1]] , и необходимость их актуализации давно назрела: она обусловлена существенными изменениями Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (Закон о госрегистрации) и реформированием норм Гражданского кодекса РФ (ГК РФ) в части регулирования корпоративных правоотношений.

Наиболее существенные изменения, касающиеся юридических лиц

Изменения коснулись прежде всего структуры и объема сведений, предоставляемых в регистрирующий орган. Необходимо учесть следующее:

1. Если в соответствии с учредительным документом компании полномочия выступать от ее имени предоставлены нескольким лицам, действующим совместно или независимо друг от друга, информацию об этом следует указывать в соответствующих разделах форм (например, в п. 9 формы № Р11001, п. 10 разд. 1 формы № Р12016, п. 3 формы № Р13014, п. 9 формы № Р18002).

В ГК РФ соответствующие положения появились еще в рамках реформы корпоративного права в 2014 г. [[2]] (так называемый принцип «двух ключей»). В Закон о госрегистрации (подп. «л» п. 1 ст. 5) аналогичные изменения внесены и вступили в силу с 1 сентября 2020 г. [[3]] При этом в заявлении не предусмотрено непосредственно раскрытие полномочий каждого из лиц, уполномоченных выступать от имени организации.

2. Сведения о наличии заключенного учредителями хозяйственного общества (акционерного общества, общества с ограниченной ответственностью) корпоративного договора также необходимо будет раскрывать в документах, предоставляемых в регистрирующий орган (например, в п. 10 формы № Р11001, п. 11 разд. 1 формы № Р12016).

В случае наличия корпоративного договора, определяющего объем полномочий участников общества непропорционально размерам принадлежащих им долей в уставном капитале, заявителю нужно будет в текстовом поле формы заявления дополнительно указывать сведения о предусмотренном корпоративным договором объеме правомочий участника общества (количестве голосов, приходящихся на долю участника общества непропорционально размеру этой доли).

Например, в случае указания таких сведений в п. 10 формы № Р11001 «Заявление о государственной регистрации юридического лица при создании» необходимо будет дополнительно заполнить текстовое поле п. 4 Листа А, вписав сведения о предусмотренном корпоративным договором объеме правомочий участника ООО (количестве голосов, приходящихся на долю участника непропорционально размеру этой доли).

Такие сведения должны были содержаться в ЕГРЮЛ и раньше в соответствии с подп. «л.1» и «л.2» п. 1 ст. 5 Закона о госрегистрации[4], но возможность их указания в заявлениях о государственной регистрации ранее не была предусмотрена. Теперь этот недостаток устранен.

3. Заявитель вправе сделать в документах, предоставляемых на регистрацию, отметку об ограничении доступа, среди прочего, к следующей информации:

- к информации об учредителе юридического лица (п. 10 Листа Б «Сведения об учредителе – физическом лице» формы № Р11001, п. 4 Листа В «Сведения об учредителе – Российской Федерации, субъекте Российской Федерации, муниципальном образовании» формы № Р11001, п. 5 Листа Г «Сведения о паевом инвестиционном фонде, в состав имущества которого включается доля в уставном капитале создаваемого юридического лица» формы № 11001);

- к информации о правопреемстве реорганизуемого юридического лица (п. 4 «Ограничение доступа к сведениям о парвопреемстве реорганизуемого юридического лица» Листа А «Сведения о реорганизуемом юридическом лице» разд. 1 формы № Р12016).

Ограничение доступа допускается в случаях, предусмотренных Федеральным законом от 03.08.2018 № 290-ФЗ «О международных компаниях и международных фондах» и Постановлением Правительства РФ от 06.06.2019 № 729.

Обстоятельства, являющиеся основанием для ограничений, нужно будет раскрыть в специальном разделе заявления (Лист З формы № Р11001, Лист Б формы № Р12003, разд. 3 формы № Р12016 и т.д.). Например, действие в отношении юридического лица мер ограничительного характера, введенных иностранным государством, или нахождение организации на территории Республики Крым.

4. Если общество с ограниченной ответственностью будет действовать на основании устава, являющегося одной из 36 форм типовых уставов, утвержденных Приказом Минэкономразвития России от 01.08.2018 № 411, то в заявлении необходимо будет указывать номер формы такого устава (например, в п. 8 формы № Р11001).

Формы типовых уставов применяются с 24 июня 2019 г., и соответствующие сведения должны быть внесены в ЕГРЮЛ (подп. «е» п. 1 ст. 5 Закона о госрегистрации). Однако прежние формы заявлений внесение таких сведений не предусматривали (письмо Минфина России от 09.08.2019 № 03-12-13/60357).

Мы перечислили лишь некоторые новеллы. Помимо них, изменения также предполагают:

- Указание в заявлении о государственной регистрации юридического лица сведений о наличии наименования на языках народов РФ и (или) иностранных языках. При этом непосредственно наименование указывается на русском и английском языках. Действующая форма заявления № Р11001 предусматривает указание наименования только на русском языке;

- Возможность более подробного указания адреса в пределах места нахождения юридического лица;

- Возможность для юридического лица заявить о реорганизации, проводимой посредством одновременного сочетания различных форм реорганизации;

- Возможность подачи заявления единой формы Р13014 в случае одновременного внесения изменений в учредительный документ общества (ранее форма Р13001) и изменения сведений в ЕГРЮЛ, не связанных с изменением учредительного документа (ранее форма Р14001);

- Возможность подачи заявления о государственной регистрации международной компании, международного фонда, в том числе в связи с изменением иностранным юридическим лицом личного закона в порядке редомициляции, государственной регистрации в порядке инкорпорации (форма № Р18002).

Сравнительная таблица

форм по государственной регистрации (для юридических лиц)

по новому и «старому» приказам

Приказ ФНС России от 25.01.2012 № ММВ-7-6/25@

Приказ ФНС России от 31.08.2020 № ЕД-7-14/617@ (вступает в силу с 25.11.2020)

Заявление о государственной регистрации юридического лица при создании

Заявление о государственной регистрации юридического лица при создании

(форма документа обновлена)

Заявление о государственной регистрации юридического лица, создаваемого путем реорганизации

Форма документа не предусмотрена

Уведомление о начале процедуры реорганизации

Уведомление о начале процедуры реорганизации

(форма документа обновлена)

Форма документа не предусмотрена

Заявление о государственной регистрации в связи с завершением реорганизации юридического лица (юридических лиц)

Заявление о государственной регистрации изменений, вносимых в учредительные документы юридического лица

Заявление о государственной регистрации изменений, внесенных в учредительный документ юридического лица, и (или) о внесении изменений в сведения о юридическом лице, содержащиеся в ЕГРЮЛ

Уведомление о внесении изменений в учредительные документы юридического лица

Заявление о внесении изменений в сведения о юридическом лице, содержащиеся в ЕГРЮЛ

Заявление о внесении в ЕГРЮЛ сведений о нахождении хозяйственного общества в процессе уменьшения уставного капитала

Уведомление о ликвидации юридического лица

Заявление (уведомление) о ликвидации юридического лица

Заявление о государственной регистрации юридического лица в связи с его ликвидацией

Заявление о внесении в ЕГРЮЛ записи о прекращения унитарного предприятия или учреждения

Заявление о внесении в ЕГРЮЛ записи о прекращения унитарного предприятия или учреждения, государственного или муниципального учреждения

(форма документа обновлена)

Заявление о внесении записи о прекращении деятельности присоединенного юридического лица

Форма документа не предусмотрена

Сообщение сведений о юридическом лице, зарегистрированном до 1 июля 2002 г.

Форма документа не предусмотрена

Заявление о внесении сведений о юридическом лице в ЕГРЮЛ

Форма документа не предусмотрена

Форма документа не предусмотрена

Заявление о государственной регистрации международной компании, международного фонда

Также обновлены формы:

- № Р21001 - заявление о госрегистрации ИП;

- № Р24001 – заявление о внесении изменений в сведения об ИП в ЕГРИП;

- № Р26001 – заявление о снятии ИП с учета.

- № Р24002 - заявление о внесении в ЕГРИП сведений о КФХ;

- № Р26002 - заявление о прекращении КФХ.

О чем подумать, что сделать

Организациям, планирующим подачу документов в регистрирующий орган, рекомендуем учесть нововведения, которые вступят в силу с 25 ноября 2020 г., и во избежание отказа в госрегистрации (подп. «а», «ц» п. 1 ст. 23, п. 1.2 ст. 9 Закона о госрегистрации) представлять документы по новым формам.

Напомним, что ст. 5 Закона о госрегистрации на компании возложена обязанность по внесению в ЕГРЮЛ сведений, в том числе тех, возможность сообщения которых теперь появилась у компаний, например:

- наименование организации на иностранном языке (подп. «а» п. 1);

- сведения о том, что компания действует на основании типового устава (подп. «е» п. 1);

- сведения о том, что полномочия без доверенности действовать от имени юридического лица предоставлены нескольким лицам, а также сведения о том, действуют такие лица совместно или независимо друг от друга (подп. «л» п. 1);

- сведения о наличии корпоративного договора и предусмотренных договором объеме правомочий участников (подп. «л.1» п. 1);

- сведения о наличии корпоративного договора, предусматривающего ограничения и условия отчуждения долей (акций) (подп. «л.2» п. 1).

В случае несвоевременного представления (непредставления) компаниями сведений, подлежащих внесению в ЕГРЮЛ, существует риск привлечения должностных лиц к административной ответственности в виде штрафа в размере от 5 до 10 тыс. руб. (ч. 3, 4 ст. 14.25 Кодекса об административных правонарушениях РФ).

Пунктом 5 ст. 5 Закона о госрегистрации установлен срок представления таких сведений в регистрирующие органы – три рабочих дня с даты изменения сведений, указанных в п. 1 ст. 5 Закона о госрегистрации.

Рассматриваемым Приказом ФНС России не предусмотрены специальные «переходные» правила относительно того, в какие сроки требуется сообщить регистрирующему органу сведения, которые могут быть представлены в ЕГРЮЛ с использованием новых форм документов (например, информация об имеющемся в организации корпоративном договоре). Нельзя исключать, что указанные изменения будут пониматься налоговыми органами таким образом, что организации будут обязаны уведомить налоговый орган о наличии корпоративного договора в течение 3-х дней с момента вступленияизменений в силу.

Вместе с тем, отсутствие в ЕГРЮЛ сведений, предусмотренных ст. 5 Закона о госрегистрации, часто не выгодно самим компаниям. Поскольку содержащиеся в ЕГРЮЛ сведения обладают свойством публичной достоверности (ст. 51 ГК РФ), то отсутствие в ЕГРЮЛ, например, сведений о заключенном участниками общества корпоративном договоре, предусматривающем ограничения отчуждения долей, может иметь значение при оспаривании сделок с долями, заключенных в нарушение такого условия договора.

Скорее всего, последуют разъяснения ФНС, как это было в случае c массовыми изменениями уставов 1 сент. 2014 г.

Помощь консультанта

Специалисты «Пепеляев Групп» готовы оказать необходимую консультативную помощь по подготовке к нововведениям и правовому сопровождению регистрационных процедур, предоставить комментарии по спорным вопросам применения положений законодательства.

[1] Приказ ФНС России от 25.01.2012 № ММВ-7-6/25@ «Об отверждении форм и требований к оформлению документов, представляемых в регистрирующий орган при государственной регистрации юридических лиц, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств»

[2] Пункт 3 ст. 65.3 ГК РФ, абз. 3 п. 1 ст. 53 Федерального закона от 05.05.2014 № 99-ФЗ.

[3] Федеральный закон от 12.11.2019 № 377-ФЗ.

[4] Федеральный закон от 29.06.2015 № 210-ФЗ.

Новая форма Р13014

Пустой бланк заявления в формате Word. Удобен для ручного заполнения и заполнения на компьютере.

-->Требования к оформлению Р13014

Выдержка из приказа ФНС — правила заполнения формы Р13014.

-->Инструкция по заполнению заявления Р13014

С 25 ноября 2020 года действует новая форма Р13014 для внесения изменений, утвержденная Приказом ФНС России от 31.08.2020 N ЕД-7-14/617@.

Новая форма состоит из 59 страниц, которые поделены на листы: титульный лист и листы от «А» до «Н».

Обязательно нужно заполнить титульный лист, страница 1 и лист «Н». Остальные листы и страницы заполняются только тогда, когда они отражают какую-либо изменившуюся информацию.

Незаполненные страницы не прикладываются к заявлению, а на заполненных проставляется сквозная нумерация вверху листа в специальных клеточках в формате «001», «002» и т.д.

Рассмотрим порядок заполнения тех листов заявления Р13014, которые наиболее часто применяются при внесении изменений в сведения об организации.

Титульный лист, страница 1

Пункт 1 ОГРН и ИНН заполняются строго в соответствии с данными ЕГРЮЛ.

Пункт 2 заполняется следующим образом:

- Если изменения вносятся в Устав, ставим цифру 1, ниже проставляем цифру 1 или 2 (чтобы обозначить, в каком виде будет меняться Устав).

- Если происходит несколько изменений и, хотя бы одно из них подразумевает внесение изменений в Устав, ставим цифру 1, ниже проставляем цифру 1 или 2.

- Если изменения вносятся только в ЕГРЮЛ, ставим цифру 2.

- Если организация переходит на типовой Устав (или обратно с типового - на обычный), проставляем цифру 3, ниже указываем номер типового Устава, который будет использовать организация.

- Если заявление подаётся для исправления ошибки, ставим цифру 4.

Титульный лист, страница 2

- Пункт 4 заполняется при изменении уставного капитала или для исправления ошибки, если в ЕГРЮЛ уставной капитал указан неверно.

- Пункт 6 нужно заполнять для уведомления ФНС о решении организации сменить место нахождения (когда происходит переезд из одного муниципального образования в другое).

- Пункт 8 можно заполнить, чтобы внести (или изменить) в ЕГРЮЛ адрес электронной почты для связи с организацией.

Лист А «Наименование юридического лица»

Заполняется при смене наименования или при исправлении ошибки в названии.

Пункт 1 на листе «А» позволяет указать новое полное и сокращенное наименование на русском языке.

Пункт 2 создан для указания названия на английском языке (полного и сокращенного), которое теперь также будет включено в ЕГРЮЛ.

При исправлении ошибки заполнять нужно только те строки, в данных который в ЕГРЮЛ содержится ошибка.

Лист Б «Место нахождения и адрес юридического лица»

Заполняется в случае смены адреса организации, места нахождения и для исправления ошибки в адресе.

В случае изменения места нахождения заполняются пункты 1 и 2.

В случае изменения адреса юридического лица в пределах места его нахождения заполняется пункт 2.

Адрес нужно указывать в соответствии с муниципальным делением и он должен соответствовать данным ФИАС (Федеральная информационная адресная система - https://fias.nalog.ru).

При заполнении всех пунктов места нахождения и адреса юридического лица нужно использовать сокращенные наименования адресообразующих элементов в соответствии с Правилами, утвержденными приказом Министерства финансов РФ от 5 ноября 2015 г. N 171н.

Лист В «Сведения об участнике/учредителе – юридическом лице»

Заполняется в случае внесения сведений о новом участнике — юридическом лице, о прекращении участия или изменении сведений об участнике.

В пункте 1 проставляем соответствующее цифровое значение:

- Если проставлено значение 1, заполняются пункты 3 и 4.

- Если проставлено значение 2, заполняется пункт 2.

- Если проставлено значение 3, заполняются пункт 2, а также пункт 3 (в случае изменения сведений об участнике) и (или) пункт 4 (в случае, если изменяется доля участника в уставном капитале).

Лист Г «Сведения об участнике/учредителе – физическом лице»

Заполняется в случае внесения сведений о новом участнике — физическом лице, о прекращении участия или изменении сведений об участнике.

В пункте 1 проставляем соответствующее цифровое значение:

- Если проставлено значение 1, заполняются пункты 3 и 4.

- Если проставлено значение 2, заполняется пункт 2.

- Если проставлено значение 3, заполняется пункт 2, а также пункт 3 (в случае изменения сведений об участнике) и (или) пункт 4 (в случае, если изменяется доля участника в уставном капитале).

Лист З «Сведения о доле в уставном капитале общества с ограниченной ответственностью, принадлежащей обществу»

Заполняется в случае приобретения обществом доли в уставном капитале общества, распределения или продажи, принадлежащей обществу доли. Применяется при выходе участника, при распределении или продаже доли общества.

Лист И «Сведения о лице, имеющем право без доверенности действовать от имени юридического лица»

Заполняется в случае смены сведений о руководителе или смены самого руководителя.

В разделе 1 проставляем соответствующее цифровое значение.

- Если проставлено значение 1, заполняется пункт 3.

- Если проставлено значение 2, заполняется пункт 2.

- Если проставлено значение 3, заполняются пункт 2 и соответствующие строки в пункте 3.

Лист К «Сведения о кодах по Общероссийскому классификатору видов экономической деятельности»

Заполняется в случае изменения кодов ОКВЭД.

В пункте 1 указываются коды, подлежащие внесению (не менее четырех цифровых знаков). Виды деятельности указываются по классификатору ОК 029-2014 (КДЕС Ред. 2).

Пункт 2 заполняется для исключения видов деятельности, сведения указываются в соответствии со сведениями, содержащимися в ЕГРЮЛ.

Если Вам необходимо изменить основной вид деятельности, вписываем новый код в Лист «К», стр.1 в «Код основного вида деятельности», а старый код вписываем в Лист «К», стр.2 «Код основного вида деятельности». Если необходимо оставить старый код основного вида деятельности в списке дополнительных кодов, то вписываем его как дополнительный в Лист «К», стр.1 в «Коды дополнительных видов деятельности».

При необходимости заполняется несколько листов «Л» заявления.

Лист Н «Сведения о заявителе»

Заполняется в отношении физического лица, выступающего заявителем. Если это руководитель организации, в пункте 1 проставляем цифру 1. Если нотариус (при выходе и купле-продаже) —цифру 3.

После проставления цифры заполняем пункт 2: для руководителя указываем все сведения полностью, для нотариуса достаточно только ФИО и ИНН.

В пункте 3 обязательно указываем электронную почту и телефон. Также рекомендуем в данном пункте проставить значение 1 в соответствующей клетке, чтобы иметь возможность получить результат государственной регистрации изменения на бумажном носителе.

Пункт 4 заполняется нотариусом при удостоверении подписи заявителя.

Чтобы вернуть или зачесть возникшую переплату налогов и других платежей, надо составить принятое приказом ФНС от 14-го февраля 2017 № ММВ-7-8/182@ заявление. Однако с 2019 г. в его форму внесены некоторые изменения. Наша статья поможет налогоплательщикам: физлицам и организациям — правильно составить нужные документы.

На практике случаются ситуации, когда в бюджет перечислено налогов, иных взносов, сборов больше, чем была обязанность их уплатить. И как результат — возникшая переплата. Физлица, предприниматели и юрлица, имея на сайте ФНС (nalog.ru) свой личный кабинет, легко могут узнать сумму их излишне уплаченных налогов. Выявив, какая сумма платежей переплачена, необходимо решить: зачесть ее либо вернуть, заполнив при этом письмо и подав его в налоговую. Рассмотрим формы, которые надо составить, как их подать, в какие допустимые сроки, приведем пример заполнения заявления на возврат.

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

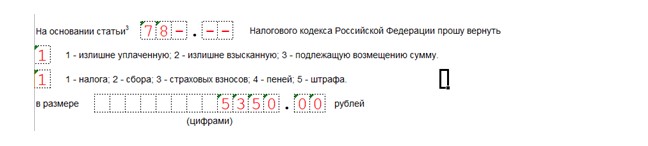

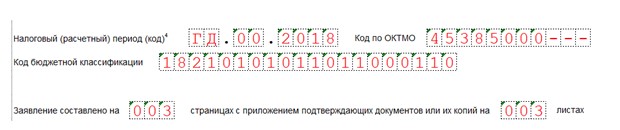

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

«ГД» — если годовой.

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

25 ноября налоговая обновила формы для регистрации юридических лиц и ИП, а также изменений в ЕГРЮЛ. Изменения коснулись документов Р11001, Р13001 и Р14001. Последние два ФНС объединила — теперь это форма Р13014.

Рассказываем, как правильно заполнить новые формы, чтобы не получить отказ от налоговой.

Где взять новые формы документов

Чтобы загрузить и заполнить формы на регистрацию компании или изменений в ЕГРЮЛ, выберите один из способов:

- Скачайте формы Р11001 или Р13014 с портала ФНС. Откройте PDF-файл на компьютере через программу Adobe Acrobat или любую другую, где можно редактировать PDF-файлы.

- Скачайте программу подготовки документов для госрегистрации (ППДГР) с портала ФНС. Установите программу на компьютер и запустите. Чтобы создать документ, нажмите первую иконку меню и выберите тип формы.

Второй способ более практичный: программа помогает правильно заполнить форму и подсказывает, какие ошибки при заполнении вы допустили. Но есть нюанс: ППДГР работает только на компьютерах с Windows. Если вы пользуетесь MacOS, придётся заполнять форму вручную.

Мы расскажем, как заполнять новые формы, на примере ППДГР. Но все рекомендации подходят и для ручного заполнения PDF-файла.

Форма Р11001: регистрация новой компании

Новая форма 11001 претерпела несколько ключевых изменений. Во-первых, появилась детализация адреса по Федеральной информационной адресной системе (ФИАС). Во-вторых, теперь стало можно:

- указывать название компании на языках народов России или на иностранном языке;

- регистрироваться с типовым уставом;

- добавлять информацию о корпоративном договоре;

- ограничивать доступ к сведениям о компании.

Чтобы зарегистрировать общество с ограниченной ответственностью, вам не придётся заполнять всю форму — только отдельные листы.

Титульный лист — вкладка «Форма». Первые четыре страницы формы тоже сильно изменились. Теперь вы можете указать наименование компании как на русском, так и на любом другом языке. Для этого добавьте код языка из классификатора, а затем напишите полное и сокращённое название юрлица.

Обычно предприниматели добавляют название на английском языке — это код 016 по классификатору

Второе важное изменение — адрес. Чтобы налоговая не отказала в регистрации, юридический адрес компании должен точно соответствовать информации из Федеральной информационной адресной системы. Теперь в форме можно уточнять даже элементы планировочной структуры, улично-дорожную сеть и помещения.

Если заполняете форму через ППДГР, программа автоматически загрузит информацию из ФИАС, когда вы начнёте добавлять реквизиты адреса. Если заполняете вручную, обязательно сверяйте адрес с системой. Но бывает такое, что вашего адреса в ФИАС нет. Например, если зданию недавно поменяли номер. В этом случае придётся ставить помещение на учёт или искать другой адрес.

Если для некоторых элементов не хватает полей, поставьте галочку «Ввод вручную»

На титульном листе появились дополнительные поля для особых случаев. Например, если вместо собственного устава вы планируете использовать типовой, достаточно указать его номер из приказа Минэкономразвития. А ещё есть отдельная строчка для почты — она будет указана прямо в ЕГРЮЛ.

Кроме того, появились отдельные поля для компаний с корпоративным договором и несколькими директорами

Листы Б и Е. Информация об учредителях-физлицах и директоре осталась прежней: ФИО, ИНН, паспортные данные.

На листе Б дополнительно укажите размеры долей учредителей в рублях и в процентах, на листе Е — название должности руководителя

На лист Б добавили сведения о корпоративном договоре. Их указывают, если учредители предусмотрели непропорциональное распределение голосов. Например, корпоративным договором можно предусмотреть, что учредителю принадлежит 5% в уставном капитале, но один его голос на общих собраниях считается за два.

Ещё одно нововведение — ограничение доступа к сведениям. Оно означает, что часть информации о компании не будет отображаться в выписке из ЕГРЮЛ. Ограничить доступ можно только в трёх случаях:

- Против компании ввели зарубежные санкции.

- Компания — кредитная организация, сопровождающая гособоронзаказ.

- Компания находится на территории Республики Крым или в городе Севастополь.

Если любой из этих случаев — ваш, вам разрешат ограничить доступ к информации о компании: об учредителях, руководителях, лицензиях и адресе. Для этого поставьте цифру «1» на листе Б и Г в соответствующих полях и заполните лист 3. Напишите в нём основание, по которому ограничиваете доступ.

Первый блок — новые поля на листе Б, второй — на листе Е. Если вы не ограничиваете доступ к сведениям и не заключаете корпоративный договор, оставьте их пустыми

Листы Ж и И. Сведения о кодах ОКВЭД и о заявителях не поменялись. Единственное отличие от предыдущей формы — способ получения документов на листе И. Теперь налоговая по умолчанию будет формировать их в электронном виде и отправлять на почту, которую вы укажете.

Если хотите получить бумажные документы, поставьте цифру «1»

Когда полностью заполните форму, нажмите на иконку принтера: сначала в основном окне, а затем — в новом. Программа предложит сохранить документ как PDF-файл.

Если вы отправляете документы в электронном формате, сохраните форму в формате TIFF — это соседняя иконка с двумя дискетами

Так будет выглядеть полностью заполненная форма 11001.

Форма Р13014: как внести изменения в устав и ЕГРЮЛ

Раньше форма Р13001 помогала внести изменения в устав и ЕГРЮЛ, а Р14001 — только в ЕГРЮЛ. Теперь путаться не придётся: достаточно на титульном листе Р13014 верно выбрать причину, по которой вы подаёте заявление.

Если вносите изменения в ЕГРЮЛ — поставьте отметку под цифрой «2», если в устав — под цифрой «1». Во втором случае обозначьте вид документа цифрой: «1» — новый полноценный устав, «2» — приложение к действующему уставу.

Дополнительный блок для выбора появляется, когда вы нажимаете на цифру «1»

Содержание основных листов в форме 13014 изменилось аналогично форме 11001: добавили сведения о корпоративном договоре и ограничениях. Логика заполнения осталась как в 13001 и 14001. Например, если меняете адрес, то заполняете титульный лист, лист Н «Сведения о заявителе» и лист Б «Место нахождения и адрес юридического лица».

Ключевые изменения пришлись на титульный лист. Они коснулись регистрационных случаев, по которым между налоговой и компаниями раньше возникали споры. Рассмотрим каждый из них.

Переход на типовой устав. Компании с собственным уставом получили право перейти на типовой. Если вы заполняете форму через ППДГР, вам не придётся искать подходящий вариант. Ставите галочки на нужных параметрах, и программа сама добавляет номер.

Выбираете подходящий устав, заполняете лист Н — форма готова

Работа с двумя директорами. Если вы решили добавить ещё одного директора, придётся внести изменения в устав. На титульном листе напишите цифру «1» в третьем блоке и выберите, как будут принимать решения руководители: совместно или независимо друг от друга.

Так выглядят новые поля на титульном листе формы 13014

Заполните лист И, чтобы внести информацию о новом директоре. Но на листе Н укажите действующего руководителя — документы подают в налоговую от его имени. Указывать нового директора можно только в случаях, когда компания меняет одного руководителя на другого.

Так будет выглядеть полностью заполненная форма 13014 на обычную смену директора.

Переезд в другой район или регион. Если компания переезжает в другой город, район или регион, изменения вносят в два этапа. Сначала заполняют форму 13014 и пишут в шестом блоке на титульном листе цифру «1». На лист Б с новым адресом заполняйте только первый блок.

Второй блок с детализацией понадобится только на следующем этапе

После регистрации этой формы компания ждёт 20 календарных дней. Если за это время она передумала менять адрес, то директор подаёт в налоговую аналогичную форму, но с цифрой «2» в шестом блоке. Если компания не отказалась от переезда, адрес меняют по стандартной схеме — заполняют лист Б целиком и прикладывают к форме договор аренды и новый устав.

Так будет выглядеть заполненная форма 13014 на смену адреса в уставе.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

1. Оформление заявления Р11001: общие правила

При оформлении заявления на регистрацию компании данные требуется вносить строго на основании подтверждающих документов. Заполняя форму Р11001, могут понадобиться такие документы, как:

- Выписка из ЕГРЮЛ, если учредитель - юридическое лицо.

- Документ, удостоверяющего личность, если участником является физическое лицо.

- Общероссийский классификатор видов экономической деятельности и классификатор адресов России - есть в интернете.

Следует придерживаться основных требований при заполнении формы Р1001:

- Каждому знаку соответствует одна отдельная ячейка.

- Писать можно только лишь прописными печатными буквами.

- При заполнении Р11001 на бумаге вручную пользуйтесь ручкой с чернилами черного, синего или фиолетового цвета.

- Если документ заполняется в электронном виде, используется шрифт Courier New, размер - 18.

- Поля остаются незаполненными, если в них отсутствует информация. Прочерки ставить не надо.

- Листы, не требующие заполнения, не распечатываются.

- Все страницы заявления должны быть пронумерованы тремя цифрами. Нумерация начинается с «001».

- При указании контактного номера телефона не нужно писать скобки, пробелы, прочерки. А любой российский номер, даже стационарный, должен начинаться с +7.

2. Как правильно заполнить страницы заявления на регистрацию ООО

Заявление по форме Р11001

Пример заявления Р11001 на регистрацию ООО - Создать заявление

2.1. Титульный лист с данными об обществе

Все без исключения обязаны заполнить первые четыре страницы формы. В них содержатся основные регистрационные данные об организации.

На страницах титульного листа необходимо указать такие сведения об обществе:

- Полное название и организационно-правовая форма. Например, Общество с ограниченной ответственностью «Крона». Если название не умещается на одной строке, можно продолжить писать ниже, не используя при этом знак переноса и не пропуская клетки. Затем при наличии - сокращенное название (ООО «Крона»).

- Если у ООО есть иностранное наименование, в пункте 2 нужно указать код языка. Само название не пишите, если только оно не на английском языке (код 016). Тогда указывается полное и сокращенное (если есть) английское наименование.

- Юридический адрес ООО. После изменений налоговой от 25.11.2020 г. для указания адреса добавлены новые поля. Как правильно вписать местонахождение и адрес ООО в его пределах, читайте ниже.

- Адрес электронной почты юридического лица, который будет доступен публично в выписке ЕГРЮЛ. Если добавите такой адрес, это может пойти на пользу для связи клиентов и партнеров с ООО. Но не путайте такой электронный адрес с тем, что указывается на последнем листе. Второй адрес виден лишь налоговой, на него вам пришлют документы. Эти адреса могут совпадать по вашему желанию.

- Выберите уставный капитал, указывая цифру 1. При внесении величины капитала в левом поле перед разделительной точкой пропишите сумму в рублях, а в правом поле - копейки. Клетки справа остаются незаполненными в случае, если сумма целая.

- Номер типового устава. Если юридическое лицо будет работать по одному из таких уставов, указываем его номер. В этому случае пункт 9 не заполняется.

- Данные о взаимодействии нескольких руководителей ООО, при наличии. Можно выбрать, совместно или независимо друг от друга будут осуществлять деятельность руководители ООО.

- Информация о корпоративном договоре, предусматривающем объем правомочий учредителей, непрапорциональный размеру их долей, или содержащем ограничения и условия отчуждения долей. Если такой договор заключен, проставьте значение 1 в соответствующем поле.

2.2. Местонахождение и полный адрес компании

Вначале на странице 002 нужно написать место нахождения общества с ограниченной ответственностью:

- Код субъекта РФ.

- Сведения о муниципальном образовании. Они вносятся путем заполнения двух полей: в первом поле напишите цифровое значение, соответствующее виду муниципального образования, во втором - название муниципального образования.

Если вы не уверены, что сможете заполнить данные поля верно, обратитесь к нашему онлайн-сервису! Он бесплатно сам определит муниципальное образование вашего общества, правильно заполнит форму № Р11001, а также все другие регистрационные документы. - Затем в сведениях о населенном пункте также заполните два поля: вид и наименование.

Для Москвы, Санкт-Петербурга, Севастополя и Байконура напишите только код субъекта РФ. Указывать муниципальное образование и населенный пункт не нужно.

Далее на странице 003 титульного листа нужно внести сведения об адресе организации в пределах ее местонахождения:

- Сначала поля с указанием субъекта, муниципального образования, населенного пункта заполняются, как в пункте 3. Однако здесь эта информация указывается даже для Москвы, Санкт-Петербурга, Севастополя и Байконура.

- Далее заполняются графы для следующих элементов:

- Планировочной структуры (например, квартал, микрорайон, зона),

- Улично-дорожной сети. Чаще всего это улица. Но возможны и бульвар, кольцо, шоссе, тупик и др.,

- Уточнения адреса объекта: можно указать номер здания или сооружения (например, д. 15, стр. 1); помещение в пределах здания или сооружения (например, этаж/помещ., 2/6); помещение в пределах помещения (например, офис/ком., 111/3).

2.3. Информация об учредителях ООО

Данные об учредителях ООО должны указываться на листах А, Б, В.

Лист А. Страница 1

Лист А. Страница 2

Лист А: если учредителем является юридическое лицо. Для российской компании-участника впишите ИНН и ОГРН. Если учредитель - иностранная организация, укажите ИНН, при наличии; полное название в русской и латинской транскрипции; код страны происхождения согласно справочнику, регистрационный номер и код налогоплательщика в стране происхождения, если он присвоен.

Пропишите долю участника-юр. лица в уставном капитале общества и данные о корпоративном договоре, который предусматривает количество голосов, непропорциональное размеру доли учредителя – при наличии.

Если нужно ограничить доступ к информации об этом учредителе, в пункте 5 ставьте значение 1. А основания для ограничения укажите в листе З формы.

Если ООО учреждают несколько компаний, то следует подготовить соответствующее количество экземпляров листа А.

Лист Б (страница 1)

Лист Б (страница 2)

Лист Б: если учредитель - физическое лицо. Если участников-физ. лиц двое и более, на каждого из них заполните отдельный лист.

В графы вносятся ФИО (иностранные граждане и лица без гражданства указывают полное имя в русской транскрипции), ИНН при наличии, пол, дата рождения, место рождения - только для россиян, информация о гражданстве, паспортные данные.

Далее указываются стоимость и размер доли учредителя-физ. лица в уставном капитале ООО.

Если в компании заключен корпоративный договор, предусматривающий количество голосов, непропорциональное размеру доли учредителя, нужно указать об этом в пункте 9.

Если нужно ограничить доступ к данным о таком учредителе, в пункте 10 проставьте цифру 1. А причны для ограничения укажите в листе З формы Р11001.

Лист В подлежит заполнению, когда общество создают РФ, субъект РФ или муниципальное образование.

Лист Г заполните, если доля в уставном капитале организации входит в состав имущества паевого инвестиционного фонда.

А лист Д - если в состав общего имущества участников договора инвестиционного товарищества.

2.4. Данные о руководителе организации

Лист Е. Страница 1

Лист Е. Страница 2

Лист Е должен содержать сведения о руководителе организации - лице, осуществляющем текущее управление деятельностью ООО и имеющем право представлять юр. лицо без доверенности на законных основаниях.

Если в ООО действуют нескольких руководителей, то заполняется соответствующее количество листов Е.

2.5. Виды экономической деятельности компании

Регистрируя общество с ограниченной ответственностью, следует указать основной и дополнительный виды экономической деятельности компании на листе Ж. Если вы хотите внести большее количество дополнительных кодов ОКВЭД, чем предусмотрено одним листом Ж, необходимо распечатать дополнительные листы. Коды деятельности определяются по справочнику ОКВЭД-2 и должны состоять минимум из 4 цифр.

2.6. Ограничение доступа к сведениям об обществе

На листе З указываются обстоятельства, которые являются основанием для ограничения доступа к сведениям о юридическом лице.

Перечень оснований для этого можно найти в ФЗ N 290 от 3 августа 2018 «О международных компаниях и международных фондах», в Постановлении Правительства Российской Федерации от 6 июня 2019 г. N 729 и других актах.

Например, в 2021 году правом на ограничение доступа к сведениям об ООО, содержащимся в ЕГРЮЛ, обладают организации, находящиеся на территории Республики Крым или г. Севастополя.

Читайте также: