Взнос от учредителя на расчетный счет проводки при усн

Опубликовано: 19.05.2024

Законодательство разрешает безвозмездную передачу активов от одного юридического лица другому. Частный случай такой передачи – предоставление средств непосредственно учредителем. Так можно действовать далеко не во всех случаях.

Рассмотрим, какие ситуации правомерны для передачи финансов учредителем без ожидания каких-либо ответных шагов или обязательств, какой смысл этой операции, как правильно это оформить и провести по бухгалтерии.

Вопрос: Как отразить в учете организации безвозмездное получение сырья, переданного с целью финансовой помощи организации физическим лицом, не являющимся индивидуальным предпринимателем и учредителем организации?

Посмотреть ответ

Зачем учредителю дарить компании имущество или деньги

Безвозмездная передача – это не «подарок» в общепринятом смысле слова. Средства предоставляются без расчета на какие-либо действия в ответ, однако, такая операция должным образом оформляется и в большинстве случаев облагается налогом.

Если речь идет об ООО, то имущество каждого учредителя не является собственностью всего юридического лица. Нельзя требовать от участников непременного вклада в компанию тех или иных средств. Тем не менее, и запретить такую операцию нельзя. Если фирме нужна финансовая помощь или необходимо иное пополнение активов, собственник может это совершить. Чаще всего этого требуют следующие ситуации:

- возможность банкротства, которое можно предотвратить;

- убытки, которые необходимо срочно покрыть;

- острая необходимость в дополнительных оборотных средствах.

Решить эти проблемы можно по-разному: сделать взносы в уставной капитал, взять заем либо оказать организации безвозмездную помощь.

К СВЕДЕНИЮ! Такой способ выбирают предприниматели, которые не хотят связываться с банковским кредитованием с его обязательными процентами.

Особенности учредительской безвозмездной помощи

ВАЖНО! Образец соглашения о предоставлении финансовой помощи от КонсультантПлюс доступен по ссылке

Когда участник принимает решение помочь своей фирме финансово или имущественным вкладом, он должен решить, собирается ли он когда-либо потребовать активы обратно. Если да, то такая передача средств будет называться возвратной, а такая передача средств – займом.

Он может быть сделан под очень низкий процент или вовсе без него. В любом случае, эти моменты нужно оговорить в договоре при оформлении ссуды.

Если же речь идет именно о безвозмездной помощи, то возврата средств не предполагается. При такой форме финансовой поддержки важно учитывать такие факторы:

- передаваемые средства никак не влияют на размер уставного капитала;

- данные финансы не увеличивают и не уменьшают долю ни одного участника юрлица;

- организация получает деньги без дополнительных условий.

Оформление безвозмездной помощи

Решение об оказании денежной помощи на безвозмездной основе требует договорного оформления.

ВАЖНАЯ ИНОФРМАЦИЯ! Налоговый Кодекс РФ не облагает переданные средства налогом на прибыль, если оказавший помощь участник юридического лица владеет половиной и более уставного капитала организации. В других случаях эта сумма станет частью внереализационных доходов и подлежит налогу на прибыль.

Проводки по бухучету

С точки зрения бухучета, деньги учредителя, переданные в организацию безвозмездно, считаются «прочими доходами» (в соответствии с абзацем 10 п. 7 ПБУ 9/99). Их нужно признавать на дату их поступления на счет, от этого зависит способ отражения их в учете.

-

Деньги для любых целей можно зачислять в течение всего отчетного периода. Проводка должна быть сформулирована так: дебет 51(51), кредит 91-1, «Безвозмездное получение средств от участника ООО (акционера, учредителя)».

ОБРАТИТЕ ВНИМАНИЕ! Счет 98-2 «Безвозмездные поступления денежных средств» здесь не подходит, он предназначен для регистрации передачи материальных активов, а не денежных средств.

ПРИМЕР. Учредитель ООО «Кантата» Л. В. Контрабасов владеет 50% уставного капитала фирмы. В феврале 2017 года он перечислил компании финансовую помощь на пополнение оборотных средств, которая составила 300 000 руб. Расчетный счет «Кантаты» был пополнен 16 февраля 2017 года. В бухучете на эту дату должна содержаться следующая запись: «Дебет 50(51), кредит 91-1 – 300 000 руб. – получена денежная помощь от учредителя Л. Контрабасова». При этом налогом на прибыль эта помощь обложена не будет.

- датой оформления протокола собрания участников (или решения единственного учредителя) нужно провести дебет 75, субсчет «Средства учредителей, направленные на покрытие убытка», кредит 84 – принято решение погасить убыток за счет акционера (учредителя);

- датой поступления финансов на счет проводится дебет 50(51), кредит 75, субсчет «Средства учредителей, направленные на покрытие убытка» – получены финансы от учредителя на покрытие убытков по итогам отчетного года.

ПРИМЕР. ЗАО «Стальпрокат» применяет общую систему налогообложения. По финансовым итогам 2016 года за ним значится убыток в сумме 600 000 руб. Учредителями ЗАО «Стальпрокат» являются Р. И. Проскуров (доля в уставном капитале 51%), Н. С. Пробирченко (доля в уставном капитале 28%) и Л. Д. Самойлова (доля составляет 21%). В феврале 2017 года, 21 числа, до того, как была сформирована годовая отчетность за 2017 год, учредители приняли решение покрыть убыток за счет безвозмездного внесения средств. 25 февраля 2017 года на счет ЗАО «Стальпрокат» были внесены денежные средства от учредителей в таких пропорциях: Р. И. Проскуров внес 300 000 руб., а Н. С. Пробирченко и Л. Д. Самойлова – по 150 000 руб. За 21 февраля в бухучете записано:

- дебет 75, субсчет «средства Р. Проскурова, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Р. Проскуровым;

- дебет 75, субсчет «средства Н. Пробирченко, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Н. Пробирченко;

- дебет 75, субсчет «средства Л. Самойловой, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Л. Самойловой.

Записи за 25 февраля:

- дебет 51, кредит 75 субсчет «Средства Р. Проскурова, направленные на погашение убытка» – 300 000 руб. – поступили средства от Р. Проскурова на покрытие убытка;

- дебет 51, кредит 75 субсчет «Средства Н. Пробирченко, направленные на погашение убытка» – 300 000 руб. – поступили средства от Н. Пробирченко на покрытие убытка;

- дебет 51, кредит 75 субсчет «Средства Л. Самойловой, направленные на погашение убытка» – 300 000 руб. – поступили средства от Л. Самойловой на покрытие убытка.

Дохода от средств, направленных на погашение убытка, у ЗАО не возникло. В состав доходов, подлежащих налогообложению, будут включены средства, полученные от Н. Пробирченко и Л. Самойловой, поскольку их доля меньше половины уставного капитала. Результатом стало возникновение постоянного налогового обязательства, которое отражается в бухучете следующим образом: дебет 99, субсчет «Постоянные налоговые обязательства», кредит 68, субсчет «Обязательства по налогу на прибыль». По этой проводке отражается постоянное налоговое обязательство с суммы, выплаченной Н. Пробирченко и Л. Самойловой.

В данной статье рассмотрим, как в 1С:Бухгалтерии предприятия ред. 3.0 отразить получение от учредителя – физического лица займа.

Рассмотрим несколько ситуаций.

1. Учредитель вносит в кассу организации денежные средства по договору краткосрочного беспроцентного займа. Создадим документ «Поступление наличных». Задолженность организации перед учредителем, который в данной ситуации выступает в качестве контрагента (его нужно будет добавить в справочник «Контрагенты»), будет учитываться по кредиту счёта 66.03. Важно правильно выбрать вид операции, статью доходов и счёт учёта.

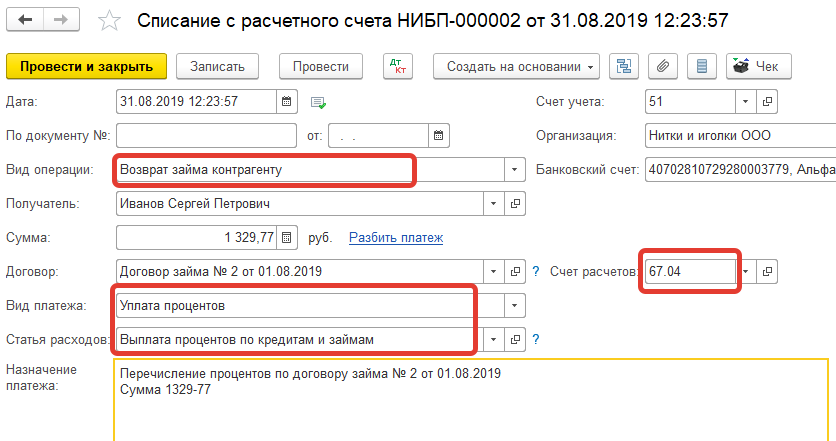

На рисунке ниже отражено частичное погашение задолженности по договору займа.

Для контроля корректности расчётов по договору займа формируем оборотно-сальдовую ведомость по счёту 66.03.

2. Учредитель перечисляет на расчётный счёт организации денежные средства по договору долгосрочного процентного займа. Создадим документ «Поступление на расчётный счёт». Задолженность организации перед заимодавцем-учредителем по договору долгосрочного займа будет учитываться по кредиту счёта 67.03.

Договор займа, заключённый между учредителем и организацией, является процентным. Из чего следует, что за пользование денежными средствам организация должна будет начислить и выплатить заимодавцу проценты.

Начисленные проценты отражаем в операции, введённой вручную проводкой:

дебет счёта 91.02 - кредит счёта 67.04 1 528,77

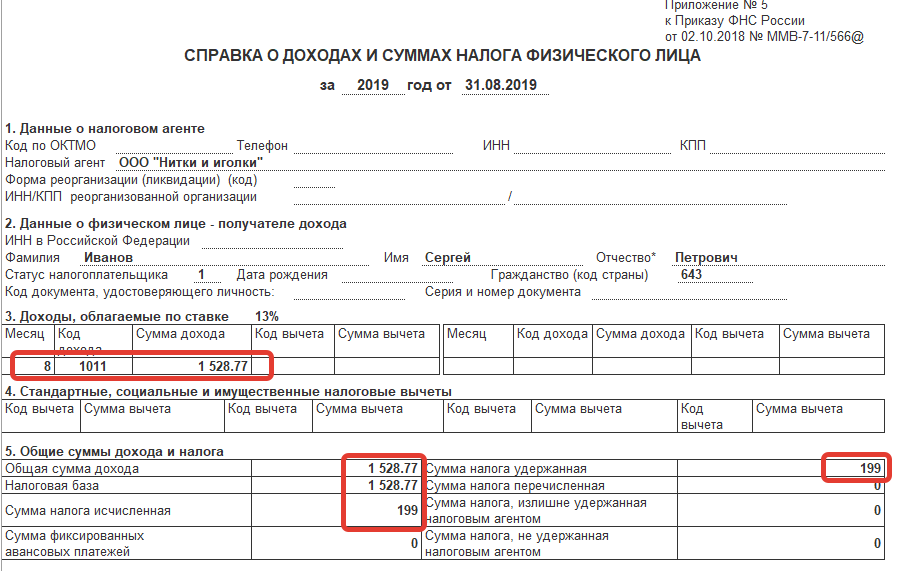

Так как проценты по договору займа являются доходом заимодавца, с них нужно исчислить и отразить к уплате в бюджет налог на доходы физических лиц:

дебет счёта 67.04 - кредит счёта 68.01 199,00

Для наглядности эти действия выполнены в одной операции:

Возврат займа и перечисление процентов может происходить как из кассы, так и с расчётного счёта организации-должника.

Проконтролируем расчёты с помощью стандартных бухгалтерских отчётов.

Таким образом, в бухгалтерском учёте отражены расчёты по процентному займу с учредителем.

Однако не следует забывать, что для исчисления и удержания налога на доходы физических лиц по прочим доходам, кроме бухгалтерских проводок, необходимы записи по регистрам, которые формируются при проведении операции учёта НДФЛ (раздел «Зарплата и кадры» − «НДФЛ» − «Все документы НДФЛ», кнопка «Создать»). «Сотрудник» в данном случае – элемент справочника «Физические лица».

Заполняем операцию, как на рисунках ниже.

Только после проведения этого документа появляется возможность сформировать справку 2-НДФЛ для физического лица.

А также автоматически заполнить отчёт 6-НДФЛ.

Мы рассмотрели порядок отражения в 1С:Бухгалтерия предприятия ред. 3.0 получение и возврат займа учредителю − физическому лицу, а также начисление и уплату процентов по договору займа. Данный алгоритм может быть использован и при отражении в учёте договора займа с любым физическим лицом – контрагентом.

«Клерк» Рубрика Налоги, взносы, пошлины

Ольга Шишкина и Елена Королева, эксперты службы Правового консалтинга ГАРАНТ

Если единственный участник ООО сделал денежный вклад в имущество общества, который при этом не является взносом на увеличение уставного капитала, а предназначен для развития бизнеса, то как это отразить в бухгалтерском учете и отчетности? Объясняют эксперты службы Правового консалтинга ГАРАНТ Ольга Шишкина и Елена Королева.

Учредитель, владеющий долей в размере 100% уставного капитала ООО, в прошлом году перечислил на расчетный счет ООО денежные средства на развитие бизнеса, которые не являются взносом на увеличение уставного капитала. ООО в своей деятельности применяет ПБУ 18/02 "Учет расчетов по налогу на прибыль организации". Какими проводками необходимо отразить данную операцию в бухгалтерском учете? В каких формах бухгалтерской отчетности и в каком порядке (каких именно строках) необходимо отразить данную операцию?

Гражданско-правовые отношения

Вклады в имущество общества не изменяют размеры и номинальную стоимость долей участников общества в уставном капитале общества ( п.п. 1 , 3 , 4 ст. 27 Закона N 14-ФЗ).

В обществе, состоящем из одного участника, решения по вопросам, относящимся к компетенции общего собрания участников общества, принимаются единственным участником общества единолично и оформляются письменно ( ст. 39 Закона N 14-ФЗ).

Налог на прибыль

Как следует из разъяснений, данных Минфином России, в частности, в письмах от 19.12.2012 N 03-03-07/57 , от 22.03.2010 N 03-03-06/1/166 , от 26.10.2009 N 03-03-06/1/693 , расходы, произведенные за счет денежных средств, поступивших в соответствии с вышеуказанной нормой, учитываются как расходы, произведенные из собственных денежных средств организации, если эти расходы соответствуют критериям, установленным ст. 252 НК РФ

Бухгалтерский учет

По мнению Минфина России, выраженному в письмах от 13.04.2005 N 07-05-06/107 , от 29.01.2008 N 07-05-06/1807, вклад в имущество ООО подлежит отражению в бухгалтерском учете этого ООО по дебету счетов учета имущества и кредиту счета учета добавочного капитала исходя из Инструкции по применению Плана счетов.

При этом использование счета 75 "Расчеты с учредителями" в рассматриваемом случае является обязательным, поскольку он предназначен именно для обобщения информации о всех видах расчетов с учредителями (участниками) организации.

Бухгалтерские записи в этом случае таковы:

Дебет 75 Кредит 83

- отражена сумма задолженности участника по вкладу в имущество общества;

Дебет 51 Кредит 75 , субсчет "Расчеты с учредителем по вкладам в имущество"

- на дату фактического поступления денежных средств согласно предоставленной банком первичной документации.

Однако прямое указание по отражению таких операций с использованием счета 83 "Добавочный капитал" в Инструкции по применению Плана счетов отсутствует. Более того, перечень операций, отражаемых с использованием счета добавочного капитала, является закрытым. По кредиту счета 83 "Добавочный капитал" отражаются:

- прирост стоимости внеоборотных активов, выявляемый по результатам их переоценки;

- сумма разницы между продажной и номинальной стоимостью акций, вырученной в процессе формирования уставного капитала АО (при учреждении и при последующем увеличении уставного капитала) за счет продажи акций по цене, превышающей номинальную стоимость.

В связи с этим существует точка зрения, сторонники которой предлагают учитывать безвозмездно полученное от учредителей имущество в качестве прочих поступлений ( п. 8 ПБУ 9/99 "Доходы организации"), игнорируя условие п. 2 ПБУ 9/99 о признании доходов.

Если организация решит учитывать вклад в имущество общества с использованием счета 98 "Доходы будущих периодов", субсчет "Безвозмездные поступления", то следует учитывать, что из п. 81 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 N 34н (в редакции 2011 года), упоминание о доходах будущих периодов и возможном порядке их признания исключено. В связи с этим организации необходимо воспользоваться п. 7 ПБУ 1/2008 "Учетная политика организации" и закрепить в учетной политике порядок учета доходов будущих периодов.

Учитывая то, что порядок отражения вклада учредителя в имущество ООО на счетах бухгалтерского учета нормативно не определен, организации следует самостоятельно выбрать один из двух вариантов отражения на счетах и закрепить в учетной политике.

Применение ПБУ 18/02

Для целей ПБУ 18/02 под постоянным налоговым активом (далее - ПНА) понимается сумма налога на прибыль, которая приводит к уменьшению налоговых платежей по налогу на прибыль в отчетном периоде по сравнению с суммой налога, рассчитанной по данным бухгалтерского учета.

Постоянный налоговый актив признается организацией в том отчетном периоде, в котором возникает постоянная разница. При этом ПНА определяется как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную главой 25 НК РФ и действующую на отчетную дату ( п. 7 ПБУ 18/02).

То есть ПНА возникает тогда, когда бухгалтерская прибыль больше налогооблагаемой прибыли. Такая ситуация имеет место в данном случае.

В бухгалтерском учете ПНА (как и постоянные налоговые обязательства) учитываются отдельно на счете 99 , субсчет "Постоянные налоговые активы", в корреспонденции со счетом 68 , субсчет "Расчеты по налогу на прибыль":

Дебет 68 , субсчет "Расчеты по налогу на прибыль" Кредит 99 , субсчет "ПНА"

- начислен постоянный налоговый актив (произведение суммы поступлений от учредителя на налоговую ставку по налогу на прибыль организаций).

Сальдо постоянных налоговых активов и обязательств определяется как разница между кредитовым и дебетовым оборотами по соответствующим субсчетам счета 99 . Это сальдо отражается в Отчете о прибылях и убытках.

Сумма взноса учредителя на развитие бизнеса отражается в Отчете о прибылях и убытках в строке "Прочие доходы".

Согласно Приложению N 1 к приказу Минфина России от 02.07.2010 N 66н "О формах бухгалтерской отчетности организаций" форма бухгалтерского баланса предполагает раскрытие по отдельным строкам информации об отложенных налоговых активах (в активе баланса) и об отложенных налоговых обязательствах (в пассиве баланса). Постоянные налоговые активы (обязательства) раскрываются только в Отчете о прибылях и убытках.

Таким образом, поступившие от учредителя денежные средства формируют окончательный финансовый результат, как и ПНА, возникший в результате появления постоянной разницы. В бухгалтерском балансе они не показываются отдельно, а лишь в составе окончательно сформированного финансового результата.

Напоминаем, что в Информации Минфина РФ от 04.12.2012 N ПЗ-10/2012 "О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. N 402-ФЗ "О бухгалтерском учете" (ПЗ - 10/2012)" указывается, что в соответствии с ч. 1 ст. 14 Федерального закона N 402-ФЗ годовая бухгалтерская (финансовая) отчетность состоит из бухгалтерского баланса , отчета о финансовых результатах и приложений к ним. Исходя из этого в составе годовой бухгалтерской (финансовой) отчетности за 2012 г. отчет о прибылях и убытках должен именоваться отчетом о финансовых результатах.

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ .

Дата публикации: 04.07.2019

Актуально на Май 2021 года

Каждая компания хоть раз в жизни сталкивалась с финансовыми трудностями. Есть порядочное количество приемов пополнения счета наличными деньгами. В данной статье мы поделимся с вами способами, с помощью которых можно законно внести деньги.

Алгоритм пополнения расчетного счета

Мы уже сказали выше, есть несколько приемов. Технически это совсем несложная процедура.

Внесение денег учредителем

Для пополнения расчетного счета нужно правильно прописать операцию в бухгалтерском учете. Есть всего пять способов это сделать:

- Материальная поддержка или дар;

- Вложение средств в собственность компании;

- Оплата товаров, работ или услуг фирмы;

- Займ;

- Оплата доли в уставном капитале.

Материальная поддержка или дар

Для проведения этой операции, клиенту потребуется сделать только один документ – решение предпринимателя о желании предоставить материальную поддержку. Эта поддержка безвозмездна.

Безвозмездная материальная поддержка учредителя на пополнение оборотных средств.

Наличные, которые будут внесены на счет, будут отражены как прочий доход.

Налоги: если процент доли в компании более 50 %, то платить налоги не нужно.

Оформление: оформляется как безвозмездная финансовая помощь на пополнение оборотных средств.

Бухгалтерское оформление: Дебет 51 Кредит 91 (другие доходы).

Минус операции: деньги невозможно вернуть.

Безвозмездная материальная поддержка учредителя на покрытие убытков.

Налоги: в том случае, когда доля в компании более 50%, налог не взимается.

Оформление: решение участников о предоставлении обществу безвозмездной финансовой помощи на покрытие убытков прошлых лет.

Бухгалтерское оформление: Дебет 75 Кредит 84 – принято решение о погашении убытка за счет средств учредителей. Дебет 51 Кредит 75 — получены средства от учредителей.

Минус операции: деньги, внесенные на счет учредителем, также невозможно вернуть.

Вложение денег в имущество компании

Есть и другое средство — это вложение денег в имущество. Актуален только когда в Уставе компании вписан такой раздел. Если он отсутствует, то пополнить счет можно лишь после того, как будет переписан документ.

- Если клиент является единственным участником, то решение остается за ним. Нужно приложить к нему письменное распоряжение, потом можно вносить деньги.

- В случае, когда клиент не является единоличным участником, суммы должны быть пропорциональны доле каждого учредителя, также прилагается письменное распоряжение.

Налоги: сумма не будет включена в доходы независимо от доли учредителя.

Оформление:

Чтобы внести деньги таким способом, нужно соблюсти два условия:

- Иметь раздел в Уставе об обязанности внесения вкладов в имущество общества всеми участниками пропорционально их долям по решению общего собрания.

- Иметь протокол общего собрания о внесении вкладов в имущество общества пропорционально долям участников. Протокол нужно заверить у нотариуса или подписать всеми участниками.

Бухгалтерское оформление: Дебет 51 Кредит 83 (добавочный капитал) – поступили средства от учредителей в счет вклада в имущество организации.

Минус операции: деньги, внесенные на счет, невозможно вернуть.

Расчет за товары, работы и услуги компании

Еще можно пополнить счет наличными, заплатив за товары или оказанные услуги. Средства уходят на дальнейшее обеспечение товарами и услугами. Обязательно нужно сделать договор, который подтвердит сделку и будет основанием для внесения наличных.

Займ

Если сумма для внесения наличных велика, то мы советуем сделать займ от учредителя.

Возможно оформить займ с дивидендами или без. Первый вариант предполагает, что вы можете получить проценты. Беспроцентный займ не увеличивает расходы компании.

Налоги: деньги, которые внесены на счет по договорам займа, не отражены в составе дохода.

Оформление: договор займа.

Бухгалтерское оформление: Дебет 51 Кредит 66 — получен кратковременный займ сроком до одного года.

Дебет 51 Кредит 67 — получен долгосрочный займ сроком более одного года.

Минус операции: договор займа необходимо обеспечивать. Придется смотреть за просрочкой и считать проценты. По счету 66 (краткосрочные займы) или 67 (долгосрочные займы) в балансе отражается остаток.

Пополнение уставного капитала

Еще один способ – пополнить уставной капитал.

Для данной процедуры, нужно будет созвать собрание учредителей. На совещании необходимо составить протокол и внести преобразования в Устав.

После этого новый документ Устава необходимо зафиксировать в налоговой, здесь придется заплатить госпошлину.

Повышение уставного капитала изменит доли участников. Это также нужно прописать в протоколе собрания учредителей.

Подобрать банк для запасного расчетного счета можно на нашем сайте. Многие банки позволяют открыть счет бесплатно и не платить за его обслуживание.

Создали с товарищем ООО на упрощенке с объектом «Доходы», налог 6%. Наши доли в компании — по 50% у каждого. На старте нам потребуется вносить собственные средства для раскрутки бизнеса. Вопрос: как это лучше делать?

С учетом разделения долей материальная помощь и использование дополнительного имущества — варианты невыгодные, на них мы теряем 6%.

Думали оформлять внесение средств как займы от учредителей компании. Но недавно вступили в силу поправки в законодательство по ККТ, которые якобы обязывают применять кассу при возврате займа. У нас B2B и только безналичные расчеты. Неужели нам нужно разбираться в онлайн-кассах лишь для того, чтобы отдавать себе же займы?

Посоветуйте: может быть, есть какие-то другие способы внесения средств учредителями на счет ООО?

Никита, когда у каждого участника доли по 50% в уставном капитале ООО, то я вижу лишь два безналоговых и сравнительно простых способа оказать финансовую помощь своей компании:

- предоставить ей беспроцентный заем;

- внести вклад в имущество ООО — без увеличения уставного капитала.

Ни в том, ни в другом случае применять ККТ не нужно.

Есть и третий способ: увеличить уставный капитал ООО за счет вкладов участников. Он тоже безналоговый, но не очень-то простой.

Расскажу подробнее о каждом из этих способов. Я буду исходить из того, что учредители ООО — граждане РФ.

Беспроцентный рублевый заем от физлица — участника ООО

Это, пожалуй, самый простой, а потому самый распространенный способ пополнить оборотные средства фирмы.

Сразу скажу — и при общем режиме налогообложения, и при УСН займы у компании-заемщика никак не учитываются для налоговых целей: ни в доходах при получении займов, ни в расходах при их возврате.

Для участников-заимодателей беспроцентный рублевый заем тоже не влечет никаких налоговых последствий. Возвращенная им сумма займа — это не их доход.

Когда участник выдает заем на нужды фирмы, применять ККТ не требуется. Минфин это подтвердил. Возврат займа участнику тоже под ККТ не подпадает. Ведь в нашем случае заем выдавался на цели, не связанные с оплатой товаров, работ, услуг. А значит, такая операция не относится к расчетам, при которых нужен кассовый аппарат.

Алгоритм действий для этого способа таков.

Шаг 1. Составьте письменный договор денежного займа между участником — или участниками — и ООО. В нем обязательно пропишите, что заем беспроцентный. Если в договоре это не будет указано, заем по умолчанию считается взятым под проценты. И тогда ООО должно будет ежемесячно выплачивать участнику проценты исходя из ключевой ставки ЦБ РФ вплоть до дня возврата всей суммы займа.

Кстати, в договоре можно установить любой срок возврата займа. Если же срок не будет указан, заем нужно будет вернуть в течение 30 дней со дня, когда участник-заимодатель предъявит требование о возврате.

Совет. Если очевидно, что на начальном этапе ООО периодически будет брать взаймы у участников — одного или обоих, — лучше не плодить много договоров, а составить всего один. И в нем указать общую сумму займа, которую может предоставить участник. Получение конкретных сумм будет подтверждаться приходными кассовыми ордерами или выписками банка.

Вот примерный фрагмент такого договора:

- Заимодатель обязуется предоставить Заемщику в срок до 30.06.2020 беспроцентный денежный заем в общей сумме 500 000 (пятьсот тысяч) рублей, а Заемщик обязуется возвратить Заимодателю полученную сумму займа в порядке и в сроки, предусмотренные настоящим договором.

- Заимодатель предоставляет сумму займа несколькими платежами путем безналичного перечисления денежных средств на расчетный счет Заемщика. Сумма каждого платежа определяется письменной заявкой Заемщика.

- Заемщик обязуется вернуть сумму займа до 30.06.2020 путем безналичного перечисления денежных средств по реквизитам Заимодателя, указанным в пункте 5 настоящего договора.

Учтите, что когда заем предоставляет физлицо, договор займа считается заключенным не с момента его подписания, а только с момента передачи суммы займа заемщику.

Читайте также: