Строка 230 декларации по усн доходы минус расходы

Опубликовано: 15.05.2024

Применяется с отчетности за 2014 год

Приказом ФНС России от 04.07.2014 № ММВ-7-3/352@ (зарегистрирован в Минюсте 12.11.2014) утвержденыформа налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, электронный формат декларации, а также порядок ее заполнения.

Пунктом 2 вышеназванного приказа установлено, что по новым форме и формату налоговая декларация представляется начиная с налогового периода 2014 года.

Состав налоговой декларации

Налогоплательщики, применяющие УСН с объектом налогообложения «доходы», представляют в налоговые органы декларацию в следующем составе:

- раздел 1.1 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы), подлежащая уплате (уменьшению), по данным налогоплательщика»;

- раздел 2.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы)».

Налогоплательщики, применяющие УСН с объектом налогообложения «доходы минус расходы», представляют в налоговые органы декларацию в следующем составе:

- раздел 1.2 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика»;

- раздел 2.2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения - доходы, уменьшенные на величину расходов)».

Раздел 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования» представляют в составе декларации налогоплательщики, получившие средства целевого финансирования, целевые поступления и другие средства, указанные в пунктах 1 и 2 ст. 251 НК РФ. При этом в отчет не включаются средства в виде субсидий автономным учреждениям.

Порядок заполнения декларации

Все значения стоимостных показателей декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Страницы декларации имеют сквозную нумерацию, начиная с титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов.

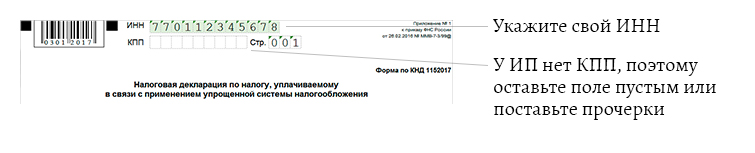

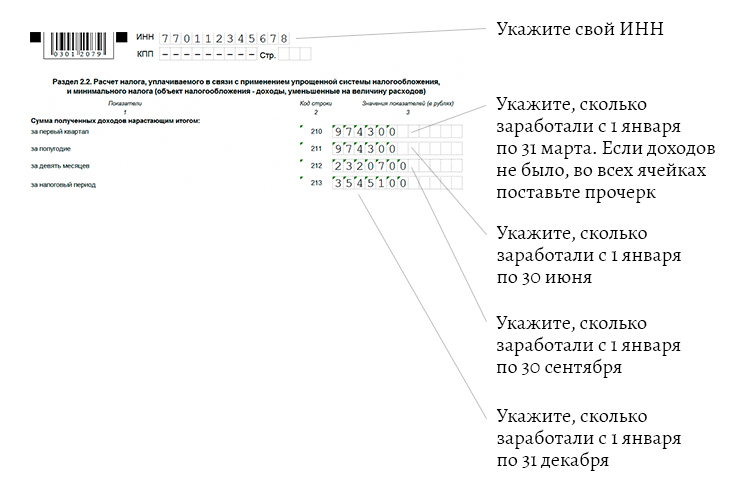

В верхней части каждой страницы указываются ИНН. Организации также указывают КПП.

При представлении в налоговый орган по месту учета организацией-правопреемником декларации за последний налоговый период и уточненных деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в титульном листе по реквизиту "по месту учета" указывается код "215", а в верхней его части указываются ИНН и КПП организации-правопреемника. В реквизите "налогоплательщик" указывается наименование реорганизованной организации.

В реквизите "ИНН/КПП реорганизованной организации" указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения. Если представляемая в налоговый орган декларация не является декларацией за реорганизованную организацию, то по реквизиту "ИНН/КПП реорганизованной организации" указываются прочерки. В разделах 1.1 и 1.2 декларации указывается код Общероссийского классификатора территорий муниципальных образований ОК 33-2013 (код по ОКТМО) того муниципального образования, на территории которого состояла на учете в качестве налогоплательщика реорганизованная организация.

При представлении в налоговый орган первичной декларации по реквизиту "номер корректировки" проставляется "0--", при представлении уточненной декларации - указывается номер корректировки (например, "1--", "2--" и так далее.).

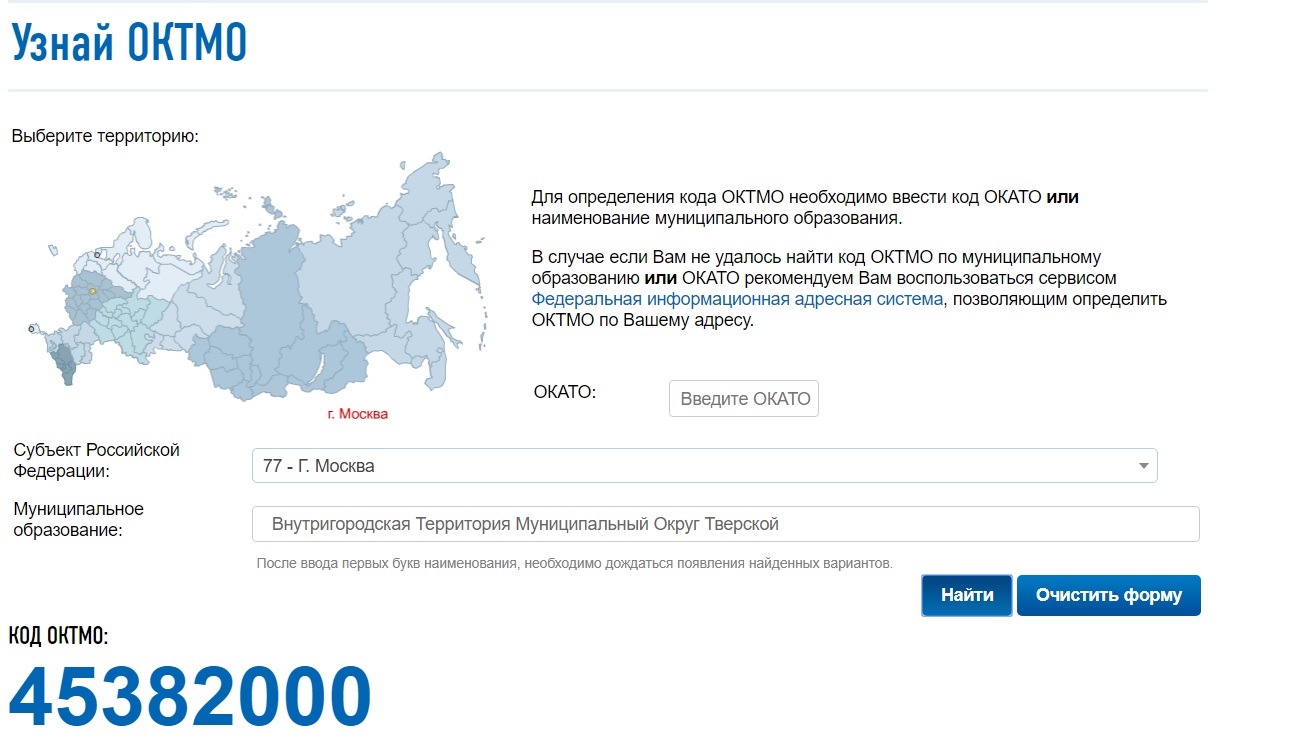

В разделах 1.1 и 1.2 показатель "Код по ОКТМО" по коду строки 010 заполняется налогоплательщиком в обязательном порядке, а показатели по кодам строк 030, 060, 090 указываются только при смене места нахождения организации (места жительства индивидуального предпринимателя).

Пример заполнения декларации УСН (доходы)

В разделе 1.1 декларации указывают причитающиеся к уплате суммы авансовых платежей по налогу по сроку уплаты 25 апреля (стр. 020), 25 июля (стр. 040) и 25 октября (стр. 070), а также сумму налога к доплате за налоговый период (стр. 100).

В этом разделе суммы авансов, причитающихся к уплате в бюджет, отражаются за минусом расходов налогоплательщика на уплату страховых взносов и выплату работникам пособий по временной нетрудоспособности.

Раздел 1.1 заполняется по данным об исчисленных авансовых платежах, налоге и уплаченных страховых взносов и пособий, отраженным в разделе 2.1 декларации.

Расчет суммы авансовых платежей за отчетный период осуществляется в разделе 2.1 декларации. Суммы начисленных авансовых платежей отражаются:

- за 1 квартал – по строке 130;

- за полугодие (нарастающим итогом с начала года) – по строке 131;

- за 9 месяцев (нарастающим итогом с начала года) – по строке 132.

Сумма налога, исчисленного за налоговый период (календарный год) отражается по строке 133.

Согласно п. 3.1 ст. 346.21 НК РФ налогоплательщик-работодатель вправе уменьшить исчисленные за отчетный период авансовые платежи и исчисленный за календарный год налог:

- на суммы уплаченных за своих работников в соответствующем отчетном (налоговом) периоде страховых взносов по обязательному социальному, пенсионному и медицинскому страхованию, а также по добровольному личному страхованию на случай временной нетрудоспособности;

- на суммы выплаченных работникам за счет средств работодателя пособий по временной нетрудоспособности.

При этом в целом исчисленный авансовый платеж (налог) может быть уменьшен не более чем на 50%.

Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения работникам, вправе уменьшить сумму исчисленного авансового платежа (налога) на фактически уплаченные за себя страховые взносы по обязательному пенсионному и медицинскому страхованию без ограничения предельной величиной.

Суммы страховых взносов и пособий, на которые может быть уменьшен авансовый платеж (налог) за отчетный (налоговый) период, отражаются в разделе 2.1 в следующем порядке:

- за 1 квартал – по строке 140;

- за полугодие (нарастающим итогом с начала года) – по строке 141;

- за 9 месяцев (нарастающим итогом с начала года) – по строке 142.

- за календарный год (нарастающим итогом с начала года) – по строке 143.

Если сумма авансового платежа, исчисленного за текущий отчетный период, за минусом уплаченных страховых взносов и пособий окажется меньше суммы авансового платежа к уплате за предыдущий отчетный период, то в разделе 1.1 отражается авансовый платеж к уменьшению:

- по сроку уплаты 25 июля – по строке 050;

- по сроку уплаты 25 октября – по строке 080.

Аналогично если налог, исчисленный за налоговый период, за минусом страховых взносов и пособий окажется меньше авансовых платежей за отчетные периоды, то по строке 110 отражается сумма налога к уменьшению.

- сумма исчисленного авансового платежа (стр. 130 раздела 2.1) – 102 000 руб.;

- сумма уплаченных (в пределах исчисленных) страховых взносов (стр. 140 раздела 2.1) – 30 000 руб.;

- авансовый платеж к уплате по сроку 25 апреля (стр. 020 раздела 1.1) – 72 000 руб. (102 000 – 30 000);

- сумма исчисленного авансового платежа (стр. 131 раздела 2.1) – 120 000 руб.;

- сумма уплаченных (в пределах исчисленных) страховых взносов (стр. 141 раздела 2.1) – 60 000 руб.;

- авансовый платеж к уменьшению по сроку 25 июля (стр. 050 раздела 1.1) – 12 000 руб. (120 000 – 60 000 – 72 000);

- сумма исчисленного авансового платежа (стр. 132 раздела 2.1) – 200 400 руб.;

- сумма уплаченных (в пределах исчисленных) страховых взносов и выплаченных пособий (стр. 142 раздела 2.1) – 95 000 руб.;

- авансовый платеж к уплате по сроку 25 октября (стр. 070 раздела 1.1) – 45 400 руб. (200 400 – 95 000 – 72 000 + 12 000);

- сумма исчисленного налога (стр. 133 раздела 2.1) – 270 000 руб.;

- сумма уплаченных (в пределах исчисленных) страховых взносов и выплаченных пособий (стр. 143 раздела 2.1) – 130 000 руб.;

- налог к уплате (стр. 100 раздела 1.1) – 34 600 руб. (270 000 – 130 000 – 72 000 + 12 000 – 45 400).

Примечание. Организации уплачивают налог не позднее 31 марта года, следующего за истекшим налоговым периодом, а индивидуальные предприниматели – не позднее 30 апреля.

Ниже см. заполненные разделы 1.1 и 2.1 декларации для рассмотренного примера.

Пример заполнения декларации УСН (доходы минус расходы)

В разделе 1.2 декларации указывают причитающиеся к уплате суммы авансовых платежей по налогу по сроку уплаты 25 апреля (стр. 020), 25 июля (стр. 040) и 25 октября (стр. 070), а также сумму налога к доплате за налоговый период (стр. 100).

При определении сумм авансовых платежей и налога к доплате или уменьшению по соответствующим срокам уплаты засчитываются ранее исчисленные суммы авансовых платежей (основание – п. 5 ст. 346.21 НК РФ).

Раздел 1.2 заполняется по данным об исчисленных авансовых платежах и налоге, отраженным в разделе 2.2 декларации.

Раздел 2.2. декларации заполняется по данным книги учета доходов и расходов.

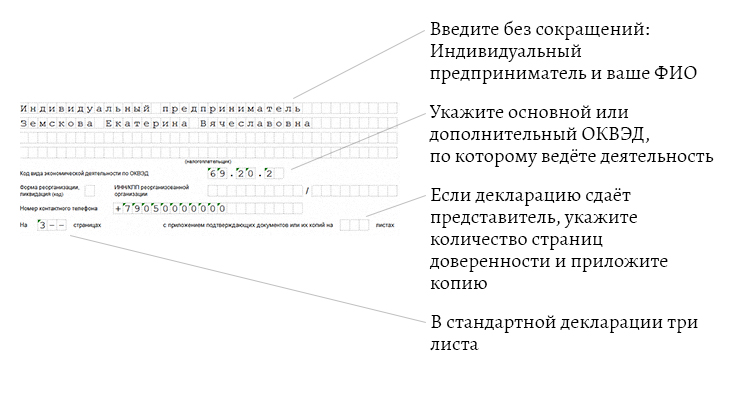

В разделе 2.2 декларации указывают:

- по строкам 210 - 213 суммы полученных доходов нарастающим итогом за первый квартал, полугодие, девять месяцев, налоговый период. Порядок определения доходов установлен ст. 346.15 НК РФ;

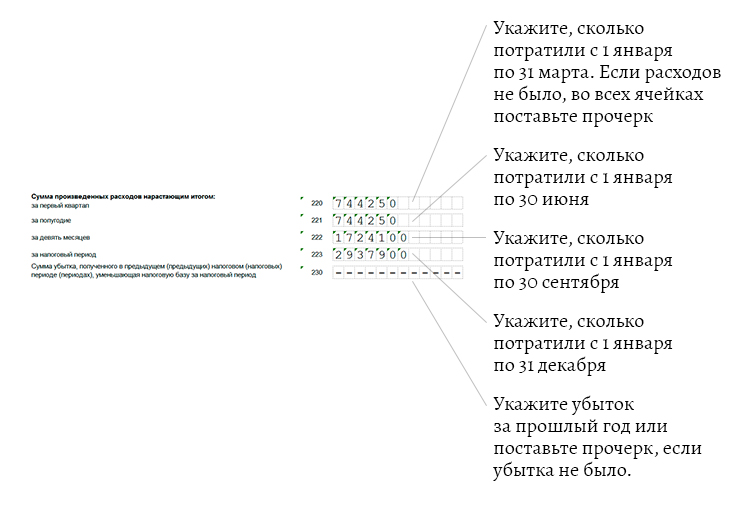

- по строкам 220 - 223 суммы произведенных расходов нарастающим итогом за первый квартал, полугодие, девять месяцев, налоговый период, определяемых в порядке, установленном ст. 346.16 НК РФ;

- по строке 230 сумму убытка, полученного в предыдущих налоговых периодах, уменьшающую налоговую базу за налоговый период (при условии, что доходы превышают расходы);

- по строкам 240 – 242 налоговую базу за отчетные периоды, исчисленную нарастающим итогом с начала года как разность между доходами и расходами;

- по строке 243 налоговую базу за налоговый период, исчисленную нарастающим итогом с начала года как разность между доходами и расходами, уменьшенная на убытки прошлых лет;

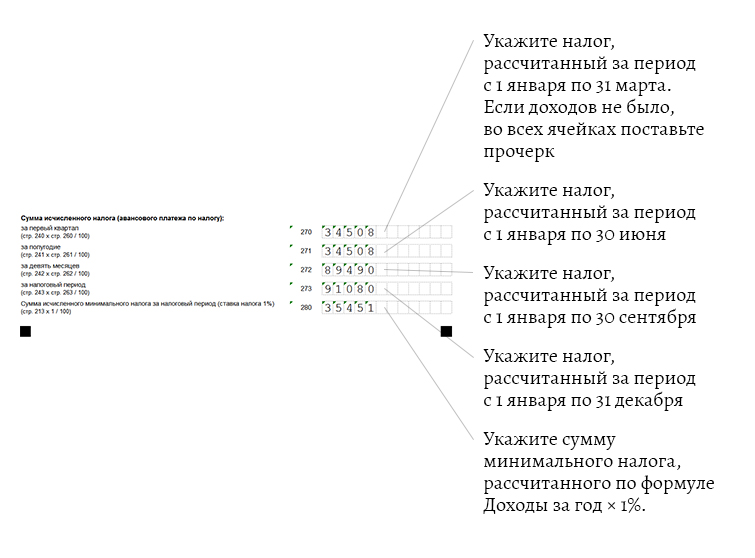

- по строкам 270, 271 и 272 суммы исчисленных авансовых платежей за соответствующий отчетный период (1 квартал, полугодие, 9 месяцев) нарастающим итогом;

- по строке 273 сумму налога, исчисленного за налоговый период (календарный год).

В случаях, когда расходы превышают доходы, суммы полученного за отчетные (налоговый) периоды убытка отражаются по строкам 250 – 253.

По строке 280 отражается сумма минимального налога, которая исчисляется только за налоговый период в размере 1% от суммы доходов, отраженной по строке 213 раздела 2.2. Минимальный налог уплачивается в случае, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога (п. 6 ст. 346.18 НК РФ).

Ниже приведены заполненные разделы 1.2 и 2.2 декларации, в которых авансы и налог к уплате (уменьшению) исчислены следующим образом:

1) авансовый платеж по сроку уплаты 25 апреля (стр. 040 раздела 1.2) равен сумме аванса, начисленного за 1 квартал (стр. 270 раздела 2.2) – 157 000 руб. ((3 950 000 – 2 900 000) х 15%);

2) авансовый платеж по сроку уплаты 25 июля (стр. 040 раздела 1.2) равен сумме аванса, начисленного за полугодие по стр. 271 раздела 2.2 в размере 270 000 руб. ((8 500 000 – 6 700 000) х 15%), минус аванс, подлежащий уплате за 1 квартал, – 112 500 руб. (270 000 – 157 500);

3) авансовый платеж по сроку уплаты 25 октября (стр. 070 раздела 1.2) равен сумме аванса, начисленного за 9 месяцев по стр. 272 раздела 2.2 в размере 441 000 руб. ((15 670 000 – 12 730 000) х 15%), минус авансы, подлежащие уплате по итогам 1 квартала и полугодия, – 171 000 руб. (441 000 – 157 500 – 112 500);

4) сумма налога (стр. 273 раздела 2.2) составила 153 750 руб. ((19 800 000 – 18 100 000 – 675 000) х 15%). При этом сумма минимального налога составила 198 000 руб. (19 800 000 х 1%), то есть больше суммы исчисленного налога. Соответственно, для окончательных расчетов с бюджетом берется сумма минимального налога. С учетом авансовых платежей, подлежащих уплате по итогам отчетных периодов (1 квартала, полугодия и 9 месяцев), получается сумма налога к уменьшению в размере 243 000 руб. (198 000 – 157 500 – 112 500 – 171 000).

Согласно п. 6 ст. 346.18 НК РФ налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее. Соответственно, в следующем налоговом периоде подлежит включению в расходы разница между минимальным налогом и исчисленным налогом в размере 44 250 руб. (198 000 – 153 750).

Порядок заполнения раздела 3 декларации

В графе 1 раздела 3 указывают код вида целевого финансирования, целевых поступлений и других средств, указанных в пунктах 1 и 2 ст. 251 НК РФ. Коды приведены в Приложении № 5 к Порядку заполнения налоговой декларации.

В заполненном образце раздела 3 указан код 040, соответствующий целевому финансированию в виде средств дольщиков и (или) инвесторов, аккумулированных на счетах организации - застройщика.

В Отчет переносятся данные предыдущего налогового периода по полученным, но не использованным средствам, срок использования которых не истек, а также по которым не имеется срока использования. Затем отражаются показатели текущего налогового периода.

Таким образом, в разделе 3 указывают:

а) в графе 2 дату поступления средств на счета или в кассу налогоплательщика либо дату получения налогоплательщиком имущества (работ, услуг), имеющих срок использования;

б) в графе 5 по средствам, имеющим срок использования – конечную дату срока, в течение которого целевые средства должны быть использованы;

- размер средств, срок использования которых в предыдущем налоговом периоде не истек (графа 6 отчета за предыдущий налоговый период);

- неиспользованные в предыдущем году средства, не имеющие срока использования (графа 6 отчета за предыдущий налоговый период);

- средства, поступившие в текущем налоговом периоде;

- данные за текущий налоговый период об использованных по назначению целевых средствах, не имеющих срока использования;

- данные об использованных по назначению целевых средствах, срок использования которых истек в текущем налоговом периоде;

д) в графе 6 остаток целевых средств на конец налогового периода:

- срок использования по которым не истек (гр. 3 – гр. 7);

- по которым не установлен срок использования (гр. 3 – гр. 4 – гр. 7);

е) в графе 7 суммы целевых средств:

- использованных в текущем налоговом периоде не по целевому назначению;

- не использованных в установленный срок, который истек в текущем налоговом периоде (гр. 3 – гр. 4);

ж) по строке "Итого по отчету" указываются итоговые суммы по соответствующим графам 3, 4, 6, 7.

В заполненном образце раздела 3 налогоплательщик - застройщик многоквартирных домов указал сведения о целевом финансировании в виде средств дольщиков по двум объектам строительства (жилым домам). Каждому объекту соответствует 2 блока раздела 3:

- в первом блоке отражен переходящий остаток целевых средств с отчета за прошлый налоговый период;

- во втором блоке – данные текущего налогового периода.

В графах 2 указаны по каждому объекту:

- в первом блоке – даты поступления первого взноса от дольщика по соответствующему объекту строительства;

- во втором блоке – дата начала текущего налогового периода.

В графах 5 указаны даты передачи готового объекта дольщикам в соответствии с условиями договоров участия в долевом строительстве. В случаях, когда объект сдается в зимнее время, в связи с чем не могут быть выполнены работы по благоустройству, окончательный срок использования целевых средств следует указать с учетом запланированного окончания работ по благоустройству.

Графа 4 заполнена по объекту, срок передачи которого дольщикам истекает в текущем налоговом периоде. В этой графе указана вся сумма целевых взносов, полученных налогоплательщиком в указанный период (с 22.04.2012 по 31.08.2014) и использованных по назначению в течение срока, установленного договорами с дольщиками.

Порядок заполнения декларации при прекращении предпринимательской деятельности

В декларации, представляемой при прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, а также при утрате права применять упрощенную систему налогообложения:

- значение показателя за последний отчетный период (коды строк 130, 131 или 132) повторяется по коду строки 133;

- значение показателя за последний отчетный период (коды строк 140, 141 или 142) повторяется по коду строки 143;

- значение показателя по коду строки 243 будет равняться значению показателя за последний отчетный период (коды строк 240, 241 или 242), уменьшенному на сумму убытка, полученного в предыдущих налоговых периодах (код строки 230).

Время чтения: 10 минут

Нет времени читать? Оставьте почту — пришлём ссылку на статью.

Предприниматели платят бухгалтеру по 5-10 тысяч рублей, чтобы заполнить и сдать декларацию в налоговую. Катя ведёт бухгалтерию нескольких фирм и ИП — она составила пошаговую инструкцию. С её помощью вы сможете сами посчитать доходы, расходы, налог и заполнить декларацию, чтобы сэкономить на бухгалтере.

| Компания | ИП | |

| Когда сдавать декларацию | Не позднее 31 марта (в 2019 году — не позднее 1 апреля, потому что 31 марта выходной) | Не позднее 30 апреля |

| Куда сдавать | В налоговую инспекцию по месту нахождения — юридическому адресу | В налоговую инспекцию по месту регистрации ИП |

| В каком виде | На бумаге или по интернету через оператора: Сбис, Такском, Контур и других. | |

| Какие разделы заполнять | Титульный лист, разделы 1.2 и 2.2 | |

| Что будет, если не сдать | Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1 000 ₽, максимум 30% от суммы налога (п.1 ст.119 НК РФ) | |

| Когда сдавать |

| Компания Не позднее 31 марта (в 2019 году — не позднее 1 апреля, потому что 31 марта выходной) |

| ИП Не позднее 30 апреля |

| Куда сдавать |

| Компания В налоговую инспекцию по месту нахождения — юридическому адресу |

| ИП В налоговую инспекцию по месту регистрации ИП |

| В каком виде |

| На бумаге или по интернету через оператора: Сбис, Такском, Контур и других. |

| Какие разделы заполнять |

| Титульный лист, разделы 1.2 и 2.2 Тем, кто в прошлом году платил торговый сбор — дополнительно раздел 2.1.2 |

| Что будет, если не сдать |

| Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1 000 ₽, максимум 30% от суммы налога (п.1 ст.119 НК РФ) |

На готовом бланке: вручную или на компьютере

Шаг 1. Возьмите пустой бланк декларации

Бланк можно получить в налоговой инспекции или скачать в интернете: в Экселе или в ПДФ. Его можно заполнить прямо на компьютере или распечатать и заполнить вручную синей ручкой. Титульный лист и каждый раздел декларации нужно распечатать на отдельных листах — печатать с двух сторон листа нельзя.

Шаг 3. Посчитайте свои доходы, расходы и налог — заполните раздел 2.2

Как считать доходы

При упрощенной системе налогообложения доходы считают кассовым методом. Это значит, датой получения дохода считается день, когда деньги пришли:

- в кассу — если клиент платит через кассу;

- на расчётный счёт в банке — если клиент платит по безналу напрямую.

Нужно платить налог:

- с доходов от продажи товаров, работ;

- с доходов от реализации услуг, имущественных прав;

- с доходов не по основной деятельности;

- с процентов на остаток счёта.

Не нужно платить налог:

- с перечислений на счёт ИП со своей карты;

- с поступлений от других контрагентов по договору займа.

Посчитайте доходы. Предположим, за 1 квартал бизнесмен заработал 974 300 ₽, во 2 квартале ничего не заработал, в 3 квартале — 1 346 400 ₽, в 4 квартале 1 224 400 ₽.

Доходы за каждый период считают нарастающим итогом. Это значит, нужно складывать доход за текущий квартал с доходом за предыдущий период.

- Доход за 1 квартал = 974 300 ₽.

- Доход за полугодие = доход за 1 квартал + доход за 2 квартал = 974 300 + 0 ₽ = 974 300 ₽.

- Доход за девять месяцев = доход за полугодие + доход за 3 квартал = 974 300 ₽ + 1 346 400 ₽ = 2 320 700 ₽.

- Доход за год = доход за девять месяцев + доход за 4 квартал = 2 320 700 ₽ + 1 224 400 ₽ = 3 545 100 ₽.

Как считать расходы

При расчёте налога можно включить в расходы ( ст. 346.16 НК РФ ):

- стоимость товаров и расходников, затраты на их перевозку и хранение;

- оплату труда и налоги с зарплаты;

- аренду, вывоз мусора и коммуналку;

- рекламу;

- покупку, ремонт и обновление оборудования;

- лицензии и другие интеллектуальные права: изобретения, промышленные образцы, компьютерные программы, базы данных и ноу-хау;

- услуги банков и проценты за кредиты;

- нотариальное оформление документов;

- затраты на обслуживание онлайн-касс;

- бухгалтерские, аудиторские и юридические услуги;

- канцелярские товары;

- телефон и интернет;

- налоги и сборы, кроме налога на УСН 15%.

Точно нельзя включать в расходы:

- маркетинговые исследования;

- добровольное страхование;

- представительские расходы;

- корпоративы для сотрудников и клиентов;

- стоимость электронной подписи для участия торгов по госзакупкам;

- услуги кадровых агентств.

Если не знаете, можно ли отнести к расходам конкретные затраты, погуглите. Поищите ответ в письмах Минфина — их сотни по разным видам расходов.

Все расходы должны быть:

- Оплачены. На упрощёнке используют кассовый метод: затраты становятся расходами только после оплаты . Пока деньги не ушли со счёта или из кассы, расходов нет.

- Подтверждены документами. Это значит, что на все расходы должны быть правильно оформленные документы: договоры с основными поставщиками, счета, накладные, счёт-фактуры (если поставщик на ОСНО), УПД, акты об оказании услуг. Нет документов — нет расходов.

- Экономически обоснованы. Расходами считают только затраты на бизнес. Нельзя включить в расходы покупку стиралки для дома или оплату за квартиру. Если вы покупаете деревообрабатывающий станок и хотите провести расходы через свою кофейню, придётся доказать, что это нужно для бизнеса. Всё, что вы тратите не для заработка — не расходы.

- Использованы для бизнеса. В расходах учитывают проданный товар, использованные материалы, переработанное сырьё, использованные услуги и принятые работы. Нельзя отнести на расходы товар, который лежит на складе или на полках магазина, или затраты на незаконченный ремонт в торговом зале. Всё, чем вы не успели воспользоваться, продать или переработать — не расходы.

Посчитайте расходы. Предположим, в 1 квартале бизнесмен потратил 744 250 ₽, во 2 квартале расходов не было, в 3 квартале — 979 850 ₽, в 4 квартале — 1 213 800 ₽.

Расходы тоже считают нарастающим итогом.

- Расходы за 1 квартал = 744 250 ₽.

- Расходы за полугодие = расход за 1 квартал + расход за 2 квартал = 744 250 + 0 ₽ = 744 250 ₽.

- Расходы за девять месяцев = расход за полугодие + расход за 3 квартал = 744 250 ₽ + 979 850 ₽ = 1 724 100 ₽.

- Расходы за год = расход за девять месяцев + расход за 4 квартал = 1 724 100 ₽ + 1 213 800 ₽ = 2 937 900 ₽.

Рассчитайте налоговую базу. Налоговая база = Доходы — Расходы

- Налоговая база за 1 квартал = 974 300 ₽ — 744 250 ₽ = 230 050 ₽.

- Налоговая база за полугодие = налоговая база за 1 квартал + (доходы — расходы за 2 квартал) = 230 050 ₽ + 0 ₽ = 230 050 ₽.

- Налоговая база за девять месяцев = налоговая база за полугодие + (доходы — расходы за 3 квартал) = 230 050 ₽ + (1 346 400 ₽ — 979 850 ₽) = 596 600 ₽

- Налоговая база за год = налоговая база за девять месяцев + (доходы — расходы за 4 квартал) = 596 600 ₽ + ( 1 224 400 — 1 213 800 ₽) = 607 200 ₽.

Посчитайте убыток. Если за отчётный период вы получили убыток, укажите его — поквартально нарастающим итогом. Если убытка не было, во всех ячейках поставьте прочерк.

Стандартная ставка 15%. Действует на всей территории России.

Региональная ставка от 5% до 15%. Местные власти могут снизить налоговую ставку до 5%. Зайдите на сайт местного министерства финансов и в документах поищите решение местных властей про снижение ставки налога.

Льготная ставка 0%. Местные власти могут установить налоговые каникулы для индивидуальных предпринимателей, которые зарегистрировались впервые и работают в производственной, социальной, научной сфере или оказывают населению бытовые услуги (п. 4 ст. 346.20 НК РФ). Зайдите на сайт местного министерства финансов и в документах поищите решение местных властей про налоговые каникулы. Налоговые каникулы действуют до 2020 года.

Сумма налога = налоговая база × ставка налога

Всё, что меньше 50 копеек, отбрасывается, а 50 копеек и больше — округляется до рубля

Рассчитайте налог. Налог считают нарастающим итогом, как доходы и расходы.

- Налог за 1 квартал = 230 050 ₽ × 15% = 34 508 ₽

- Налог за полугодие = налог за 1 квартал + налоговая база за 2 квартал × 15% = 34 508 ₽ + 0 ₽ = 34 508 ₽

- Налог за девять месяцев = налог за полугодие + налоговая база за 3 квартал × 15% = 34 508 ₽ + 596 600 × 15% ₽ = 89 490 ₽

- Налог за год = налог за девять месяцев + налоговая база за 4 квартал × 15% = 89 490 ₽ + 10 600 × 15%= 91 080 ₽.

Минимальный налог = доходы × 1%

Если сумма налога получается меньше минимального размера, нужно заплатить 1% от доходов.

Рассчитайте минимальный налог. Доходы за год × 1% = 3 545 100 ₽ × 1% = 35 451 ₽

Шаг 4. Узнайте свой код ОКТМО и заполните раздел 2.1

Код ОКТМО можно узнать на сайте налоговой. Выберите свой регион и район регистрации, нажмите «Найти». Сервис выдаст ваш код ОКТМО.

Положите распечатанную декларацию в файл или скрепите скрепкой — прокалывать дыроколом или степлером нельзя.

Декларация готова! Можно сдавать.

В бесплатной программе налоговой

Положите распечатанную декларацию в файл или скрепите скрепкой — прокалывать дыроколом или степлером нельзя.

Декларация по УСН довольно легка в заполнении. В статье рассказываем о построчном заполнении этого налогового документа. Чтобы не возникло сложностей, приведем примеры для основных строк декларации.

Форма декларации по УСН в 2021 году

С 20 марта 2021 года в силу вступила новая форма декларации и электронный формат, утвержденные приказом ФНС от 25.12.2020 № ЕД-7-3/958. Её обязательно применять для отчётности за 2021 год. А вот декларацию за 2020 год после 20 марта можно сдать по любой из форм (письмо ФНС от 02.02.2021 № СД-4-3/1135):

- старой, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99;

- новой, утвержденной приказом ФНС от 25.12.2020 № ЕД-7-3/958.

В новой форме учли, что в налоговом периоде может увеличиться налоговая ставка — это связано с увеличением налоговой нагрузки после превышения базовых лимитов. Также добавили поля для обоснования льготной налоговой ставки.

Основные правила заполнения

Все показатели стоимости (налог, доходы, убытки) нужно писать в полных рублях, применяя математическое округление. Например, доход 40 600,51 рубля округляется до 40 601 рубля. А вот доход 40 600,38 рубля округлить стоить в меньшую сторону — до 40 600 рублей.

Декларация должна быть пронумерована — каждой странице присваивается порядковый номер, начиная с титульного листа. Первый лист будет иметь номер вида «001», а одиннадцатый лист стоит обозначить как «011». Ни в коем случае нельзя вносить исправления с помощью «штриха» (канцелярской замазки). В верхнем поле каждой страницы над заголовком раздела нужно вписать ИНН и КПП при их наличии.

Сдавайте отчетность по УСН и пользуйтесь всеми возможностями Контур.Экстерна

Титульный лист

В титульном листе, в частности, нужно указать такую информацию:

- Номер корректировки. Цифра «0--» говорит о том, что декларация первичная. Уточненку можно выявить, если в поле стоит цифра отличная от нуля (для четвертой уточненки ставится номер «4--», для третьей — «3--» и т.п.).

- Код налогового периода (для продолжающих работать компаний нужно выбрать код «34», для ликвидирующихся — код «50», а для переходящих на другой режим — «95»).

- Код налоговой инспекции (возьмите его из уведомления о постановке на учет. Если уведомления нет под рукой, шифр налогового органа можно найти на сайте ФНС).

- Код места представления декларации (120 — для ИП; 210 — для организации).

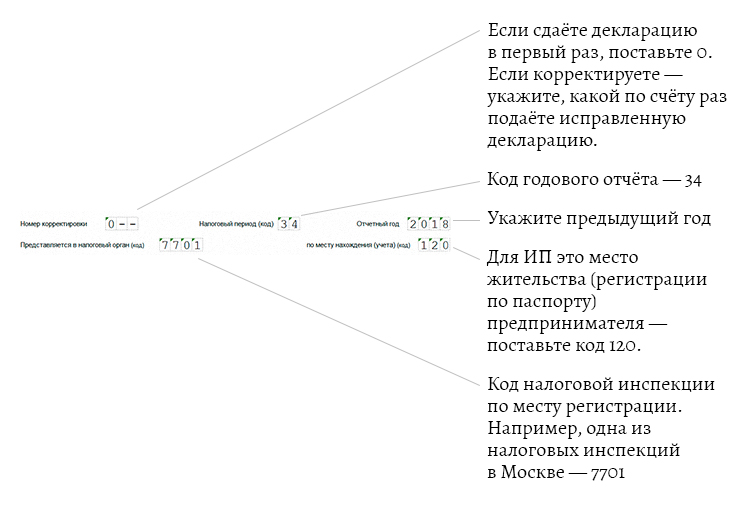

- Полное название предприятия или ФИО бизнесмена (Общество с ограниченной ответственностью «Елка», Индивидуальный предприниматель Сенкин Артемий Степанович).

- Код ОКВЭД. Его можно легко найти в выписке из ЕГРЮЛ (ЕГРИП) или же определить по классификаторам ОКВЭД2. Выписку из ЕГРЮЛ можно получить, отправив запрос в ФНС через интернет или придя лично. Лица, совмещающие несколько режимов, должны указать ОКВЭД, соответствующий их виду деятельности на УСН.

- Цифровой код формы реорганизации или ликвидации (оставьте его пустым, если не было указанных обстоятельств).

- ИНН/КПП реорганизованной организации (если были соответствующие обстоятельства).

- Телефонный номер.

- Сколько страниц насчитывает декларация.

- Сколько листов насчитывают оправдательные документы.

Все возможные коды, задействованные в декларации, есть в приложениях к порядку заполнения.

Для подписантов декларации присвоены коды: «1» — если подпись ставит руководитель или ИП, «2» — если подпись в декларации принадлежит представителю налогоплательщика.

Раздел 1.1

Хотя разделы 1.1 и 1.2 декларации идут непосредственно за титульным листом, заполнять их нужно после отражения данных в последующих разделах. Объясняется это тем, что эти разделы являются как бы сводными и собирают конечные данные из остальных разделов.

Раздел 1.1 понадобится лишь налогоплательщикам, трудящимся на УСН «доходы».

В строке 010, впрочем, как и в строках 030, 060, 090, полагается указать ОКТМО. Последние указанные три строки заполняют лишь при изменении адреса.

ОКТМО занимает в декларации одиннадцать клеточек. При наличии в коде меньшего количества цифр в незанятых ячейках (справа от кода) ставятся прочерки.

В строку 020 бухгалтер вносит сумму аванса по налогу за первые три месяца года.

Аванс за полугодие плательщик заносит в строку 040. Не забудьте, что из суммы аванса за полугодие требуется вычесть аванс за I квартал (иначе возникнет переплата). Кстати, оплатить аванс полагается не позднее 25 июля.

В период кризиса или простоя вероятна ситуация, когда аванс за первый квартал окажется больше исчисленного за полугодие (ввиду снижения доходов). Значит, получится сумма к уменьшению — ее записывают в строку с кодом 050. Например, за I квартал ООО «Елка» отправило аванс 2 150 рублей, а по итогу полугодия аванс равен всего 1 900 рублей. Значит, платить ничего не нужно, а в строке 050 бухгалтер ООО «Елка» запишет 250 (2 150 — 1 900).

Алгоритм заполнения строки 070 аналогичен алгоритму по строчке 040, только информация сюда вносится за 9 месяцев. Строка 080 хранит информацию о налоге к уменьшению за 9 месяцев.

Строка 100 подытоживает год и фиксирует сумму налога, которую нужно списать с расчетного счета в пользу ФНС. Строка 110 пригодится, если авансы превысят сумму налога за год.

Раздел 1.2

Раздел 1.2 заполняйте, если ваш объект «доходы минус расходы».

Принцип его заполнения полностью повторяет принцип заполнения раздела 1.1.

Строки 010, 030, 060, 090 содержат ОКТМО. Если он не менялся в течение года, то указывается только в строке 010.

В строках 020, 040, 070 записываются авансы по налогу. Сроки уплаты их не зависят от объекта налогообложения — это всегда 25-е число.

В строки 050 и 080 вносят записи, если до этого платежи в бюджет превысили аванс за текущий период.

Сумма налога, подлежащая доплате за налоговый период, отражается в строке 100. Если она рассчитана к уменьшению, то указывается в строке 110.

Единственное отличие описываемого раздела от раздела 1.1 — строка 120. В ней нужно обозначить сумму минимального налога (1 % от дохода).

Например, при годовом доходе 10 000 рублей и расходах 9 500 рублей налог к уплате у ООО «Елка» составит всего 75 рублей ((10 000 — 9 500) х 15 %). Если рассчитать минималку, получится 100 рублей (10 000 х 1 %). ООО «Елка» должно заплатить именно минимальный налог, естественно, уменьшив его на суммы авансов. Если у компании были авансы в размере 30 рублей, то в строке 120 бухгалтер укажет 70 (100 — 30).

Если авансы по итогам трех кварталов года превышают минимальный налог, строка 120 прочеркивается.

Раздел 2.1.1

Нужен в составе декларации только тем категориям плательщикам, которые платят налог с доходов.

Итак, заполнять декларацию по УСН целесообразно начиная именно с этого раздела.

В строке 101 указывается код признака применения налоговой ставки. Если весь год налог платили по стандартной ставке 6 % или по той, которая установлена законом субъекта, — ставьте код «1». Если в течение года превысили лимиты по численности и доходам и стали платить по ставке 8 % — ставьте код «2».

В строке 102 нужно указать один из двух признаков налогоплательщика:

- код «1» — для фирм и ИП с сотрудниками;

- код «2» — исключительно для ИП без работников.

В строках 110–113 собирается информация о доходах за первый квартал, шесть и девять месяцев, год. Главный принцип: все доходы и расходы записываются нарастающим итогом. Покажем на примере ООО «Елка», что такое доходы нарастающим итогом.

Исходные данные по доходам: I квартал — 13 976 рублей, II квартал — 24 741, III квартал — 4 512 рублей, IV квартал — 23 154 рубля. Чтобы заполнить строки 110–113, бухгалтер ООО «Елка» будет к предыдущему значению плюсовать текущее. Итак, в строку 110 бухгалтер запишет 13 976, в строку 111 — 38 717 (13 976 + 24 741), в строку 112 — 43 229 (38 717 + 4 512) и в строку 113 — 66 383 (43 229 + 23 154).

Ставка налога фиксируется в строках 120–123. В строке 124 прописывается обоснование применения налоговой ставки, установленной законом субъекта РФ.

Первая часть показателя включает семизначный код из приложения 5 к порядку заполнения декларации, вторая часть — номер, пункт и подпункт статьи закона субъекта.

В строке 130 фиксируется налоговый аванс за первый квартал. Строки 131–133 отражают авансы и налог за последующие периоды. Как их рассчитать, указано непосредственно в бланке декларации слева от соответствующей строки.

В строки 140–143 вносят записи о суммах страховых взносов, больничных и платежей по добровольному личному страхованию. Бухгалтер любой фирмы обязан помнить, что сумму налога и авансов правомерно уменьшить на сумму указанных расходов, но не более чем на 50 %.

ООО «Елка» вычислило годовой налог, и он равен 74 140 рублей. Взносы за сотрудников составили 68 324 рубля, а больничный директора Копейкина Стаса Игоревича составил 17 333 рубля. Итого расходы составили 85 657 рублей (68 324 + 17 333). Бухгалтер ООО «Елка» решил воспользоваться законным правом и уменьшил налог. Для этого бухгалтер Олькина С. Т. рассчитала половину от суммы налога (74 140: 2 = 37 070). Это максимальная сумма, на которую можно уменьшить налог к уплате. Она оказалась значительно меньше, чем сумма расходов, которые можно принять к вычету. Значит, Олькина С. Т. может уменьшить налог лишь на 37 070. Заплатить в бюджет ООО «Елка» придется 37 070 (74 140 — 37 070). В строку 143 бухгалтер занесет сумму 37 070.

Добавим, что ИП в строках 140–143 отражают взносы за себя. У предпринимателей-одиночек есть особое преимущество — уменьшить налог можно на 100 % взносов, переведенных в бюджет.

Раздел 2.1.2

Если вы платите торговый сбор, тогда этот раздел для вас. Строки 110-143 заполняются только по деятельности, с которой уплачивается сбор.

Доходы отмечают в строках 110–113. Обязательно нарастающим итогом. За какой именно период зафиксировать доходы, подскажет пояснение к строке, указанное в бланке декларации.

Также, как и в разделе 2.1.1 налогоплательщики, прекратившие деятельность или лишившиеся права работать на «упрощенке», дублируют доходы за последний отчетный период в строке 113, а налог повторяется в строке 133.

Аналогично разделу 2.1.1 в строке 130 нужно указать налоговый аванс за первые три месяца года, а в строках 131–133 — платежи за следующие периоды. Формулу расчета бухгалтер увидит непосредственно под указанными строчками в бланке декларации.

В строках 140–143 нужно обозначить суммы выплат, перечень которых представлен в п. 3.1 ст. 346.21 НК РФ. Именно на эти выплаты можно существенно снизить налог. Но здесь есть ограничение: уменьшить налог правомерно не более чем на 50 % указанных выплат.

ООО «Елка» вычислило годовой налог, и он равен 74 140 рублей. Взносы за сотрудников составили 68 324 рубля, а больничный директору Копейкину Стасу Игоревичу составил 17 333 рубля. Итого расходы составили 85 657 рублей. Бухгалтер ООО «Елка» решил воспользоваться законным правом и уменьшил налог. Для этого бухгалтер Олькина С. Т. рассчитала половину от суммы налога (74 140: 2 = 37 070). Значит, Олькина С. Т. может уменьшить налог лишь на 37 070. Заплатить в бюджет ООО «Елка» придется 37 070 (74 140 — 37 070). В строку 143 бухгалтер занесет сумму 37 07.

Непосредственно торговый сбор нарастающим итогом впишите в строки 150–153. Укажите здесь сбор, если его уже заплатили. Строки 160–163 расскажут о сумме торгового сбора, который делает меньше налог и авансы по нему. В зависимости от показателей эти строки могут принимать разные значения. Какие именно, подскажет формула под строками в декларации.

Раздел 2.2

Если вы платите налог с разницы между доходами и расходами, тогда этот раздел для вас. Вкратце опишем строки, которые предстоит заполнить. Помните, что данные считаем и фиксируем нарастающим итогом.

В строке 201 — код признака применения налоговой ставки. Поставьте «1», если весь год платили налог по ставке 15% или той, которая установлена законом субъекта. При нарушении лимитов и применении ставки 20% поставьте код «2».

Строки с кодами 210–213 — доходы за отчетные периоды.

Строки с кодами 220–223 — расходы, перечень которых дан в ст. 346.16 НК РФ.

Строка с кодом 230 — убыток (его часть) за минувшие налоговые периоды. Заявив убыток, вы сможете на законных основаниях снизить налоговую базу.

Строки с кодами 240–243 — налоговая база. Допустим, доходы ООО «Сова» составили 541 200 рублей, расходы — 422 000 рублей, убыток прошлого периода — 13 400 рублей. Бухгалтер ООО «Сова» вычислил налоговую базу: 541 200 — 422 000 — 13 400 = 105 800 рублей.

Если по итогам года получилась сумма со знаком минус, сумму убытка следует указать в строках 250–253.

Допустим, доходы ООО «Сова» составили 422 000 рублей, расходы — 541 200 рублей. Бухгалтер ООО «Сова» вычислил налоговую базу: 422 000 — 541 200 = – 119 200 рублей. Получился убыток.

Строки с кодами 260–263 — налоговая ставка (чаще всего 15 %). Если вы применяете пониженную ставку, установленную законом субъекта, укажите в строке 264 обоснование. Она состоит из двух частей: первая — специальный код из приложения 5 к порядку заполнения, вторая — номер, статья, пункт и подпункт закона.

Строки с кодами 270–273 — авансы по налогу и доплата по итогам налогового периода.

Строка с кодом 280 — сумма минимального налога. Он не платится, если получится ниже самого налога по УСН.

ООО «Сова» в 2020 году получило доход 470 000 рублей, подтвержденные расходы составили 427 300 рублей. Бухгалтер Филина А. Ю. рассчитала налог: (470 000 — 427 300) х 15 % = 6 405 рублей. Далее Филина А. Ю. посчитала минимальный налог: 470 000 х 1 % = 4 700 рублей. Как видим из расчетов, минимальный налог меньше начисленного. Поэтому бухгалтер ООО «Сова» перечислит на счет ФНС 6 405 рублей (при условии, что ранее не было авансов).

Раздел 3

Большинство компаний и тем более ИП вряд ли сталкиваются с этим разделом. Ведь третий раздел заполняется теми, кто становится получателем целевых средств (п. 1, 2 ст. 251 НК РФ).

Здесь стоит отразить данные по разным категориям целевых средств: неизрасходованным деньгам прошлого периода, непотраченным средствам с неистекшим сроком использования, а также средствам с неустановленным сроком пользования.

Все средства делятся по кодам (коды доступны в приложении к порядку заполнения).

В графах 2 и 5 раздела 3 бухгалтер отмечает:

конкретную дату получения средств или какого-либо имущества;

срок использования материальных ценностей, заявленный передающей стороной. Если срок использования не определен, то графы 2 и 5 остаются пустыми.

В графах 3 и 6 нужно указать объем средств, полученных ранее отчетного года с разными сроками использования.

Если компания потратила средства не по их прямому назначению, придется отразить их в графе 7.

Завершающим этапом заполнения раздела 3 станет подведение итогов. Для этого есть специальная строка внизу страницы. Такие суммы включаются в состав внереализационных доходов в момент, когда были нарушены условия их получения.

На первый взгляд может показаться, что заполнить декларацию по УСН под силу только профессионалу. Но если затратить немного времени и вооружиться приведенной инструкцией, все окажется не так сложно. В данной статье мы расшифровали построчно все разделы и привели примеры расчетов.

Все плательщики УСН ежегодно подают декларацию, в которой сообщают налоговому органу о размере полученного дохода, а также начисленного и уплаченного налога. В 2021 году юридические лица обязаны сдать отчет не позднее 31 марта, а предприниматели — не позднее 30 апреля

О том, как заполняют декларацию субъекты, применяющие УСН с объектом обложения «доходы» мы рассказали в отдельной статье. Сегодня же речь пойдет о тех, кто уменьшает доходы на величину расходов.

Кто и куда сдает декларацию по УСН «доходы-расходы»

Декларация при УСН — единственная форма отчетности, подаваемая один раз в год в связи с применением этого налогового режима. Ее должны представить все компании и предприниматели, которые применяют «упрощенку», вне зависимости от выбранного объекта налогообложения.

Компании подают отчет в ФНС по месту своего нахождения, а ИП — по месту жительства.

Сроки уплаты налога и подачи декларации

Уплата налога производится авансом за каждый отчетный период не позднее 25 числа месяца, следующего за его окончанием. Отчетными периодами по налогу при УСН являются первый квартал, полугодие и 9 месяцев. Таким образом, налогоплательщик производит три авансовых платежа в течение года.

Налоговым периодом по налогу при УСН признается год. Когда он заканчивается, налогоплательщики производят перерасчет суммы налога. Разница между налогом к уплате и фактически перечисленной суммой авансов должна быть уплачена в такие сроки:

- организациями — не позднее 31 марта следующего года;

- предпринимателями — не позднее 30 апреля следующего года.

Важный нюанс! Для плательщиков УСН с объектом «доходы минус расходы» существует минимальный размер налога. Он равен 1% от суммы полученных за налоговый период доходов. Именно такая сумма должна быть уплачена в бюджет, если по итогам года налог исчислен в меньшем размере.

УСН применяется добровольно, но имеет пределы по численности работников, доходу и некоторым другим показателям. При превышении этих лимитов субъект теряет право применять УСН. В таком случае за отработанный в году период нужно отчитаться, подав декларацию не позднее 25 числа месяца, следующего после утраты права на спецрежим.

Такая же отчетная дата предусмотрена и для случаев прекращения деятельности, в отношении которой применялась УСН. Декларацию необходимо представить не позднее 25 числа месяца, следующего за тем, в котором прекращена деятельность.

О других важных отчетных датах можно узнать из нашего налогового календаря.

Форма декларации по УСН и порядок ее заполнения

За 2020 год по УСН нужно отчитаться по форме из приказа ФНС РФ от 26.02.2016 № ММВ-7-3/99@. Она едина для плательщиков с разными объектами налогообложения, но набор листов для заполнения отличается. Обычно плательщики УСН с объектом «доходы минус расходы» заполняют:

Если субъект является получателем целевых средств, то нужно заполнить также раздел 3.

Титульный лист

Разберем заполнение титула построчно.

ИНН. У организации это 10-значный номер, у индивидуального предпринимателя — 12-значный, поскольку ИП являются физическими лицами.

КПП. Заполняется организациями, у ИП этот код отсутствует.

Номер страницы. Необходимо указать в формате «001», «002» и так далее.

Номер корректировки. При первичной подаче отчета ставится «0--». Если подается уточненная декларация, ставится ее порядковый номер — «1--», «2--» и так далее.

Налоговый период. Указывается код налогового периода «34», поскольку декларация подается за год. Коды для реорганизованных компания, и субъекты, которые прекращают деятельность или переходит на другой налоговый режим приведены в приложение номер 1 к приказу, утверждающий форму.

Отчетный год — 2020.

Код налогового органа. Состоит из двух значений:

- первые 2 цифры — код региона;

- последние — номер ИФНС.

Код по месту нахождения (учета). Берется из приложения № 2 к Приказу. Всего существует три кода:

- 120 — для ИП;

- 210 — для организации;

- 215 — для правопреемника, не являющегося крупнейшим налогоплательщиком.

Титульный лист (начало)

Налогоплательщик. Нужно вписать полное наименование организации так, как оно указано в учредительных документах. Если декларацию подает ИП, в первой строке указывается его фамилия, во второй — имя, в третьей — отчество при наличии.

Код вида экономической деятельности согласно классификатору ОКВЭД. Можно найти в выписке из реестра.

Сведения о реорганизации и ликвидации. Строка предназначается для реорганизованных компания, все остальные ставят в ней прочерки. Коды приводятся в приложении № 3 к Приказу.

Таблица 1. Коды для реорганизованных компаний

| Код | Форма реорганизации |

| 1 | Преобразование |

| 2 | Слияние |

| 3 | Разделение |

| 5 | Присоединение |

| 6 | Разделение с одновременным присоединением |

| 0 | Ликвидация |

Номер телефона. Рекомендуется запомнить, поскольку при возникновении вопросов по декларации инспектор может позвонить.

Титульный лист (продолжение)

Нижняя часть титульного листа декларации предназначена для подписи ИП или представителя компании и подтверждения достоверности сведений. Здесь нужно указать:

- код «1» — если декларация подается лично;

- код «2» — при подаче через представителя.

В следующих строках отражается ФИО руководителя компании, а ниже ставится его личная подпись и дата. Если декларацию подает ИП, ставится только подпись и дата.

Если отчет подписывает представитель, то указывается его ФИО. Когда представителем является компания, указывается ФИО ее сотрудника, уполномоченного подавать декларацию.

Если подачи декларации осуществляется через представителя, ниже указывается документ, подтверждающий его полномочия. Его копию также следует приложить к отчету.

Титульный лист (конец)

Заполнение Раздела 1.2

В этом разделе собирается итоговая информация о доходах, авансовых платежах и сумме налога к уплате.

В верхних строках дублируются и ИНН, КПП, а также указывается номер страницы.

Строки 010, 030, 060 и 090 предназначены для кода ОКТМО. В строке 010 указать его нужно обязательно, в остальных строках указывать его нужно только в том случае, если он изменился. Под ОКТМО отведено 11 разрядов. Если код восьмизначный, в последних трех нужно поставить прочерки.

В строках 020, 040, 070 вносятся суммы исчисленных внутригодовых авансов по налогу.

В строках 050, 080 отражаются авансовые платежи к уменьшению.

Раздел 1.2

Далее следует итоговый блок строк 100-120. Расчет показателей производится в Разделе 2.2 декларации. Значение указывается в одной из строк:

- В строке 100 отражается сумма налога к доплате по итогам года. Это разница между исчисленной суммой налога и авансовым платежам.

- Строка 110 предназначена для отражения суммы налога к уменьшению. Это положительная разница между суммой уплаченных авансов и исчисленным размером минимального налога.

- В строке 120 отражается размер доплаты, если налогоплательщик должен уплатить налога при УСН «доходы минус расходы» в минимальном размере. Это положительная разница между суммой исчисленного минимального налога и авансовыми платежами.

Раздел 1.2 (продолжение)

Заполнение Раздела 2.2

В этом разделе налогоплательщик отражает доходы и расходы за год. Они указываются нарастающим итогом за квартал, полугодие, 9 месяцев и год:

- строки 210-230 предназначаются для отражения доходов;

- строки 220-223 — для отражения расходов.

Раздел 2.2

В строке 230 указывается сумма убытка прошлых лет, которая уменьшает базу по налогу при УСН.

В следующем блоке строк указывается положительная разница между доходами и расходами в каждом периоде:

- в строке 240 — по первому кварталу;

- в строке 241 — по полугодию;

- в строке 242 — по итогам 9 месяцев.

В строке 243 отражается налоговая база, которая рассчитывает с таким образом: доходы за год (строка 213) — расходы за год (строка 223) — сумма убытка прошлых периодов (строка 230).

Раздел 2.2 (продолжение)

Если при исчислении значений, указанных по строкам 240-242, получились суммы со знаком «-», их отражают соответственно в строках 250-252 (строки 240-242 не заполняются). По строке 253 указывается отрицательная разница между доходами и расходами за год (строка 223 — строка 213).

Следующий блок предназначен для отражения ставок налога при УСН с объектом «доходы минус расходы». Стандартная ставка — 15%, однако за регионами законодательно закреплена возможность ее снизить. Ставка может быть:

- 5-15% для всех или отдельных категорий налогоплательщиков.

- 0% для впервые зарегистрированных ИП из сферы производства и бытовых услуг, а также из социальной либо научной сферы. Налоговые каникулы устанавливаются на 2 года.

Ставка налога отражается за каждый период отдельно в строках 260-263.

Последний блок предназначен для отражения сумм внутригодовых авансовых платежей и исчисленного по итогам года налога. Авансовые платежи рассчитываются путем умножения дохода за соответствующий период на налоговую ставку. Например, за первый квартал налог вычисляется так: строка 240 * строка 260 / 100%. По остальным периодам также перемножаются соответствующие строки.

Сумма исчисленного за год налога указывается в строке 273.

По строке 280 отражается сумма минимального налога, равная 1% от полученных за год доходов. Показатели строк 273 и 280 сравниваются, выбирается больший из них. Это и будет сумма налога, которую субъект должен заплатить за отчетный год. Это хорошо проиллюстрировано на следующем изображении:

Раздел 2.2 (конец)

У компании из примера два периода были закрыты с убытком, за счет этого общая сумма налога за год равна нулю. Поэтому она должна уплатить минимальный налог (строка 280). Для расчета доплаты из этой суммы вычитается сумма произведенных внутри года авансовых платежей. Итоговое значение отражается по строке 120 раздела 1.2.

Особые случаи

Если получен убыток

При заполнении декларации по УСН с объектом обложения «доходы минус расходы» с убытками есть некоторые особенности.

Для отражения убытка в разделе 2.2 декларации предусмотрен блок строк 250-253. Здесь нужно указывать отрицательную разницу между доходом и расходом за определенный период — квартал, полугодие, 9 месяцев и год. На следующем изображении представлен пример отражения убытка в разделе 2.2:

Раздел 2.2 (убыток)

Обратите внимание, что даже несмотря на получение убытка по итогам года, минимальный налог должен быть уплачен.

Если уплаченные внутри года авансовые платежи превысили сумму минимального налога, то это разницу следует отразить в разделе 1.2 по строке 110. Это будет означать, что по итогам года получилась сумма налога к уменьшению.

Если деятельность не ведется

Отсутствие деятельности не снимает с организации или ИП обязанности подать декларацию. Сдается она по общим правилам с одной лишь разницей — в строках вместо показателей проставляются прочерки.

Расчет налоговой базы

По своей сути определение налоговой базы по УСН «доходы минус расходы» весьма напоминает аналогичный процесс при исчислении налога на прибыль.

Доходы делятся на полученные от реализации и внереализационные. К доходам от реализации относится выручка от продажи произведенных организацией или ИП товаров работ и услуг, реализация товаров, которые были приобретены, и имущественных прав. Включаются в выручку в том числе и суммы авансов, перечисленные покупателями в счет будущих поставок.

К внереализационным доходам относятся прочие доходы в соответствии со статьей 250 Налогового кодекса. Например, такими доходами признаются:

- доходы от аренды;

- безвозмездно полученные ценности и имущественные права;

- проценты по выданным займам и другое.

Что касается расходов, то их закрытый перечень переведен в статье 346.16 НК РФ. Если какие-то расходы в этом списке отсутствуют, то в исчислении налоговой базы они не участвуют.

Условие для признания расходов, входящих в перечень:

- Экономическая обоснованность. Если налоговая инспекция усомнится в необходимости каких-то трат компании, они могут не быть признаны и исключены из расходов, учитываемых при налогообложении. Впрочем, бизнесмен может осуществлять любые траты, но за счет чистой прибыли.

- Документальное подтверждение. Оно обеспечивается документами двух типов, которые за редким исключением должны быть оформлены при каждой операции:

- первичным документом (актом, накладной), который подтверждает факт хозяйственной деятельности;

- документом, свидетельствующим об оплате расходов (платежное поручение, выписка со счета, кассовый чек).

Штрафы

Если не подать вовремя декларацию по УСН, последует штраф на основании статьи 119 Налогового кодекса. Это 5% от суммы налога за каждый полный или неполный месяц просрочки. Штраф не может быть меньше 1000 рублей, но в то же время не может превышать 30% от суммы налога.

За неуплату налога предусмотрен штраф по статье 122 НК РФ в размере от 20 до 40% от его суммы. Кроме того, несвоевременная уплата грозит начислением пеней в размере 1/300 ставки рефинансирования за каждый день просрочки.

Однако самым неприятным последствием может стать блокировка расчетного счета налоговой инспекции в соответствии со статьей 76 НК РФ. Такое решение может быть принято, если декларация не поступила в течение 10 дней после окончания срока.

Пример заполнения декларации по УСН «доходы минус расходы»

Рассмотрим заполнения декларации на примере ООО «Ромашка».

Титульный лист

Страница 1

«Клерк» Рубрика Декларация по УСН

Декларация утверждена приказом ФНС № ММВ-7-3/99@ от 26 февраля 2016 года. Поэтому пользуйтесь той же, что и при отчете за 2016 год.

Состоит декларация из титульного листа и шести разделов. Титульный лист и раздел 3 общие для обоих видов УСН, однако разделы 1 и 2 для разных объектов налогообложения УСН различаются. При УСН с объектом «доходы» заполняются разделы 1.1, 2.1.1 и 2.1.2, при УСН с объектом «доходы за вычетом расходов» — разделы 1.2 и 2.2.

Раздел 3 представляется только теми налогоплательщиками, которые получали средства целевого финансирования, не облагаемые налогом по УСН. Т.е. обычно у коммерческих организаций и ИП этого раздела в составе декларации нет, поэтому в статье он не рассматривается.

Все правила заполнения декларации изложены в Порядке заполнения декларации, который можно найти у нас на сайте в разделе «Бланки».

Обратите внимание! В декларации указываются только начисленные суммы налога, уплаченные суммы не указываются.Общие правила заполнения декларации

Декларации, формируемые с использованием специального программного обеспечения, отличаются от деклараций, заполненных без него внешним видом и правилами заполнения полей.

Все поля декларации заполняются слева направо. Если какое-то поле заполняется не полностью, то в оставшихся клетках поля проставляются прочерки. При отсутствии данных в каком-то поле, по всему поля ставится прочерк. При заполнении декларации через специальные программы выравнивание цифр и текста производится по правому, а не по левому краю полей.

Примеры заполнения деклараций без использования специальных программ, можно найти вот тут.Титульный лист

Если декларация первичная, то в поле «Номер корректировки» указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации.

В поле «по месту учета» ставятся коды из Приложения 3 Порядка.

При заполнении поля «Налогоплательщик» указывается фамилия, имя и отчество предпринимателя, без указания статуса «индивидуальный предприниматель», название организаций пишется полностью, с указанием организационно-правовой формы (например, Общество с ограниченной ответственностью «Алмаз»)

Код ОКВЭД обычно ставится тот, который заявлен как основной при регистрации.

В полях для реорганизованных организаций индивидуальные предприниматели и организации, не являющиеся реорганизованными, проставляют прочерки. Номер телефона указывать обязанности нет, так что можно тоже поставить прочерки.

Поскольку никакие документы к декларации не прикладываются, соответствующее поле тоже прочеркивается. Однако если декларацию подписывает представитель налогоплательщика, к декларации прикладывается доверенность и тогда в поле ставится количество листов доверенности.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю», указывается фамилия, имя, отчество руководителя организации (у ИП — его ФИО). Если декларацию подписывает доверенное лицо организации или предпринимателя, то указывается ФИО представителя (либо название организации-представителя). Лицо, не подписывающее декларацию, а просто сдающее её в налоговую по поручению организации или ИП, не является представителем по заполнению декларации и поэтому его фамилия на титульном листе не указывается.

Доверенность от физического лица (в том числе и ИП), как на заполнение и подписание декларации, так и просто на представление документа в налоговую, должна быть заверена нотариально.Заполнение разделов 1.2 и 2.2

В строках 210-212 указываются доходы за отчетные периоды 1 квартал, 1 полугодие и 9 месяцев. В строке 213 указывается доход за год. В строках 220-223 пишутся расходы, за соответствующие периоды. Все суммы учитываются нарастающим итогом, а не поквартально.

Если в предыдущем налоговом периоде у налогоплательщика был убыток, то он может включить этот убыток в декларацию в строку 230 и уменьшить на него налогооблагаемую базу. Если убыток больше налогооблагаемой базы за текущий год, то на текущий год переносится не весь убыток, а только его часть. Т.е. строка 230 не может быть больше строки 243. Остаток убытка будет уменьшать налоговую базу следующих налоговых периодов. Учет убытков ведется в книге доходов и расходов по УСН в разделе III.

В строках 240-253 указывается налоговая база или убытки отчетного года. При расчете базы за 1 квартал от строки 210 отнимается строка 220, если итог положительный, сумма пишется в строку 240, если отрицательная (убыток), то в строку 250. Аналогичным образом рассчитывается база за 1 полугодие и 9 месяцев. При расчете же за год надо учитывать данные строки 230 (если они есть) — от строки 213 отнимается строка 223 и строка 230.

В строках 260-263 указываются ставки налога. В некоторых регионах действуют пониженные ставки, например, в Санкт-Петербурге в 2017 году ставка налога была 7%. Разные ставки в разных периодах могут быть в том случае, если налогоплательщик менял место регистрации на другой регион.

В конце заполнения раздела следует рассчитать минимальный налог, чтобы сравнить его с рассчитанным за год единым налогом. Полученная сумма минимального налога пишется в строке 280.

Теперь можно переходить к заполнению раздела 1.2

В строках 010, 030, 060 и 090 указывается ОКТМО. Если ОКТМО в течение года не менялся, достаточно указать его в строке 010, а в остальных строках указывать не надо.

В строке 020 указывается сумма авансового платежа, подлежащего уплате за 1 квартал. Эта сумма уже рассчитана в разделе 2.2. в строке 270, поэтому в эту строку просто переносятся данные оттуда.

При расчете авансового платежа за 1 полугодие, заполняется либо строка 040 (если авансовый платеж к уплате), либо строка 050 (если налог к уменьшению). Для расчета используются данные строк 271 и 020. При расчете авансового платежа за 9 месяцев следует использовать формулу, указанную у строк 070 и 080: 272 — (020 040 — 050). Если полученный результат положительный, он пишется в строке 070, если отрицательный, то в строке 080

Пример. У организации по итогам 1 полугодия образовался убыток, в строке 271 декларации поэтому стоит прочерк. За 1 квартал был исчислен авансовый платеж в строке 020 в размере 112 425 руб. Считаем авансовый платеж за 1 полугодие (стр.271-стр020): 0 — 112 425 = - 112 425 руб. Сумма получилась отрицательная, поэтому указываем её в строке 050.Полученный в результате расчетов налог в строках 100 или 120 не всегда соответствует тому, что в реальности надо будет доплатить, поскольку в декларации показываются только начисления, а уплаты не показываются. Чтобы понять, сколько же надо доплатить налога за год, надо от строки 273 (в случае если она больше или равна строке 280) отнять уплаченные в течение года авансовые платежи. Если в результате сумма положительная, значит налог в этой сумме надо доплатить. Если отрицательная — налог за налоговый период уже переплачен. В случае, если строка 273 меньше строки 280, то тоже самое рассчитывается от строки 280.

Имейте ввиду, что отдельного КБК для уплаты минимального налога больше не существует, поэтому даже если у вас получается минимальный налог к уплате, его не надо платить полностью, если в течение года производились авансовые платежи по налогу.

Пример. У организации по итогам года получился минимальный налог к уплате (строка 280 декларации) в размере 675 870 руб., однако в течение года было уплачено 142 275 руб. авансовых платежей. Поэтому доплатить надо сумму 675 870 — 142 275 = 533 595 руб. Хотя в декларации в строке 120 указана сумма 420 870 руб.Читайте также: