Счет 19 по усн

Опубликовано: 30.04.2024

Вы, конечно, сталкивались с неприятной ситуацией, когда на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» вдруг повисает дебетовый остаток. Признаем, что нередко это бывает по вполне себе субъективным причинам, в том числе и из-за недоработок бухгалтера. Разберемся, что это за причины и что можно сделать.

«Каждый бухгалтер желает знать»

Начнем остатков на счете 19, которых могло не быть вообще, если бы бухгалтер вовремя предпринял определенные действия.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Вот, как минимум, четыре неприятных ситуации.

- При проверке инспектор аннулировал вычет. Бухгалтер, что совершенно правильно, в учете восстановил его по дебету счета 19. А дальше? Дальше – ждать нечего: нужно списать его в дебет счета 91. В налоговом учете эту сумму, правда, учесть не получится. Зато на счете 19 не будет висеть необоснованный остаток.

- Следующая ситуация, когда учет на счете 19 «засоряется»: купили основное средство, выделили входной налог. Но вот беда: имущество учли на счете 08, и неопытный бухгалтер решил не принимать его к вычету, пока ОС не будет переведено на счет 01. Это неправильно. Вычет можно заявить, не дожидаясь такого перевода (см., например, письмо Минфина от 16 февраля 2018 г. № 03-07-11/9875).

- Вот еще нередкая ситуация. Она случается с импортерами. Цена приобретенных за границей товаров (работ, услуг) включает в себя косвенный налог. Его сумму бухгалтер относит на счет 19. Если купленные ценности предназначены для осуществления операций, облагаемых НДС, либо для перепродажи, НДС принимают к вычету - в том квартале, когда импортные товары были оприходованы на балансе фирмы. И ждать при этом, перечислены к этому времени деньги за товар иностранному партнеру или нет, не нужно.

- Ну и, наконец, бухгалтер просто забыл предъявить вычет, хотя все условия для него были выполнены. Если с того момента еще не прошло 3 года – не беда: вычет еще можно заявить.

Но если с даты окончания периода, в котором был выписан счет-фактура, прошло более 3 лет, права на вычет нет. Забытый налог можно будет только списать на 91 счет и не учитывать в налоговых расходах. И не забудьте в этом случае провести инвентаризацию и отразить списываемую сумму в акте.

Если же вы отказываетесь от вычета по собственному желанию (например, входной НДС превышает величину начисленного налога), у вас есть на это право. Но не доводите дело до того, что вы потеряете это право окончательно. Дело в том, что воспользоваться правом на вычет НДС можно в случаях, определенных НК РФ, в течение трех лет, считая со дня окончания квартала, в котором возникло это право. Если вы этот срок пропустите, в дальнейшем придется опять списывать остаток на 91 счет без возможности учесть в расходах.

Все дело в счете-фактуре

Дебетовый остаток на счете 19 может появиться из-за того, что вы не получили вообще или потеряли счет-фактуру. А поставщик к этому времени уже ликвидирован, и попросить документ уже не у кого.

Без счета-фактуры НДС-вычет запрещен. Остается только списать сумму входного налога в затраты. В бухучете опять делайте проводку по дебету счета 91 кредиту счета 19. Этот расход при налогообложении также не учитывается.

Может случиться, что счет-фактура от продавца есть, но составлен с ошибками, которые препятствуют вычету. Это ошибки в наименовании продавца или покупателя, названии товара (работы, услуги), в стоимости товаров, в ставке или сумме НДС (п. 2 ст. 169 НК РФ). В этом случае, если вы попросили поставщика устранить недочеты, и он дал свое согласие, до тех пор, пока вы не получили исправленный счет-фактуру, входной НДС будет числиться на счете 19.

Исправленный счет-фактура – это новый счет-фактура. В нем указываются правильные данные по сравнению с первоначально выставленным документом.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Но исправленный счет-фактуру вы можете получить уже в другом квартале. В этом случае вам придется сделать корректирующие записи в дополнительном листе книги покупок за тот период, в котором был зарегистрирован первоначально выставленный ошибочный счет-фактура. Суммовые показатели первоначального документа отражайте со знаком минус и в обычном порядке – показатели исправленного. И принять вычет по исправленному счету-фактуре можно будет также в периоде составления исходного счета-фактуры.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

7 выпусков издания доступно подписчикам бератора бесплатно.

Выбор читателей

Разъяснения ФСС: как получить Сведения о застрахованном лице

Бесплатная КЭП с 1 июля 2021 года: кому и как ее получить

С 1 июля новые правила блокировки расчетных счетов

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Автор статьи — Копирайтер Контур.Бухгалтерии

Счета 19 и 68 для НДС — в чем разница

Счет 19 — «НДС по приобретенным ценностям». На нем учитывается НДС с товаров, работ, услуг, нематериальных активов, основных средств и прочих активов, которые вы покупаете. Это «входной» налог. Когда он увеличивается, проводка составляется с Дт 19 счета, а когда уменьшается, например при вычете, — с Кт 19 счета.

Счет 68 — «Расчеты по налогам и сборам». На нем собирают информацию по всем уплаченным налогам, а не только по НДС. Чтобы сделать учет более понятным, к счету 68 открывают субсчета. Мы будем использовать счет 68-НДС. По дебету отражаются суммы, которые вы заплатили в бюджет, и суммы, списанные со счета 19. По кредиту счета 68 отражаются суммы налога, которые надо будет заплатить в будущем. Разница между дебетом и кредитом счета 68-НДС даст результат декларации по НДС.

Разберемся, как строится учет с использованием этих счетов в стандартных ситуациях.

НДС по продажам

Когда вы продаете товары, работы и услуги, НДС в стандартном случае начисляется на выручку от их реализации. Момент определения базы — наиболее ранняя из двух дат: день отгрузки или день оплаты. То есть именно в этот день надо начислить НДС — составить проводку.

Так как начисляется НДС к уплате в бюджет, мы используем счет 68-НДС по кредиту. Счет по дебету будет зависеть от того, на каком счете мы учитываем выручку от реализации товаров — 90-3 по основной деятельности или 91-2 по прочей.

НДС с реализации товаров начисляем проводкой —Дт 90-3 (91-2) Кт 68-НДС.

Для оформления операции понадобится выданный счет-фактура и его регистрация в книге продаж.

НДС при безвозмездной передаче

Безвозмездная передача с точки зрения НДС приравнивается к реализации. Поэтому НДС надо начислить, даже если вы не получили деньги за передачу товара и не получите в будущем. Налоговая база, с которой начисляется налог, — рыночная стоимость переданного имущества.

Если передаваемое имущество у вас было учтено по стоимости, включающей входной налог, НДС начисляется с межценовой разницы: (Рыночная цена — Покупная стоимость с НДС) × 20/120.

Если в стоимости передаваемых товаров нет входного НДС, налог рассчитывается из рыночной цены без налога по формуле: Рыночная цена без НДС × 20 %.

На сумму начисленного с безвозмездной передачи НДС составляем проводку: Дт 91-2 Кт 68-НДС.

Как и при продаже, надо выставить счет-фактуру и зарегистрировать в книге продаж в том периоде, в котором передано имущество.

НДС с полученных авансов

Когда покупатель оставил вам предоплату, НДС тоже надо начислить. А еще в течение пяти дней выставить ему счет-фактуру. Но при работе с авансами есть особенность — после окончательной отгрузки, расторжения договора или возврата аванса, надо принять к вычету тот НДС, который вы начислили с предоплаты.

Для учета НДС с полученных авансов используется специальный субсчет к счету 76 — 76-АВ. Вся корреспонденция идет со счетом 68-НДС. Вот основные проводки при работе с авансами:

- получаем предоплату — Дт 51 Кт 62.02;

- начисляем НДС с предоплаты от покупателя — Дт 76-АВ Кт 68-НДС;

- принимаем к вычету ранее начисленный НДС — Дт 68-НДС Кт 76-АВ (эту проводку составляем после того, как отгрузили товары, расторгли договор или вернули аванс);

- если покупатель попросил вернуть аванс — Дт 62.02 Кт 51.

Субсчета 62.02 и 76-АВ позволяют сохранить в бухучете информацию о полной сумме полученных авансов, включая НДС, по кредиту этих счетов, а в бухбалансе — показать кредиторскую задолженность в виде сумм полученных авансов за вычетом НДС, взятую из дебета счетов.

В месяце получения аванса счет-фактура регистрируется в книге продаж, а в месяце отгрузки и зачета аванса — в книге покупок.

НДС у налогового агента

Налоговые агенты удерживают налог с суммы вознаграждения продавца и сами перечисляют НДС в бюджет. Вы станете налоговым агентом, если на территории РФ купите товары у иностранного лица, которое не состоит на учете в России, арендуете государственное имущество, продадите конфискат. Есть еще ряд случаев, но встречаются они реже.

На сумму удержанного налога из вознаграждения продавца составьте проводки:

- учитываем предъявленный НДС — Дт 19 Кт 60;

- удерживаем НДС — Дт 60 Кт 68-НДС.

- отражаем НДС, предъявленный поставщиком — Дт 19 Кт 60;

- принимаем к вычету предъявленный НДС — Дт 68-НДС Кт 19 (только на основании счета-фактуры).

Иногда НДС нельзя принять к вычету. В этом случае он относится на первоначальную стоимость имущества. В проводке по кредиту будет счет 19, а дебет зависит от типа приобретенного товара.

Если вы работаете на УСН и не имеете права на вычет НДС, то можете не отражать сумму входного НДС на счете 19. Это следует прописать в учетной политике.

НДС по выданным авансам

Если вы выдаете продавцу полную или частичную предоплату, то после получения средств он должен передать вам счет-фактуру на полученную сумму. На это у него будет пять календарных дней. По этому счету-фактуре вы сможете принять к вычету НДС, уплаченный в составе аванса.

По авансам делайте следующие проводки:

- перечисляем аванс — Дт 60 Кт 51;

- отражаем НДС с аванса — Дт 19 Кт 60;

- принимаем уплаченный в составе аванса НДС к вычету — Дт 68-НДС Кт 76-ВА.

НДС с аванса, который не будет принят к вычету на 31 декабря, надо будет отразить в бухбалансе как оборотный актив в строке 1220.

После того, как вы получите все товары от поставщика, он выдаст вам новый счет-фактуру на всю сумму сделки. Вы сможете принять к вычету НДС, указанный в документе, но для этого надо обязательно восстановить налог, который уже приняли к вычету с предоплаты. Восстанавливать налог нужно и при расторжении договора, по которому передан аванс. Эти операции отражайте проводками:

- учитываем НДС по оприходованным товарам — Дт 19 Кт 60;

- восстанавливаем НДС, который раньше приняли к вычету — Дт 76-ВА Кт 68-НДС;

- принимаем к вычету НДС по оприходованным товарам — Дт 68-НДС Кт 19.

Расчеты с бюджетом по НДС

Когда платите НДС в бюджет, составляйте проводку Дт 68-НДС Кт 51. Подтверждением и основанием станет выписка банка по расчетному счету. Но НДС мы не только платим, иногда есть возможность получить из бюджета возмещение — вернуть налог на расчетный счет или зачесть в счет будущих платежей.

Если вам вернули деньги на расчетный счет — Дт 51 Кт 68-НДС.

Если суммы НДС к возмещению зачтены в счет будущих платежей по другим налогам — Дт 68 Кт 68-НДС.

НДС в бухгалтерском балансе

В бухгалтерском балансе НДС отражается в активе и пассиве. В актив попадает входной налог и НДС в составе дебиторской задолженности — это строки 1220 и 1230. В пассиве отражается НДС в составе кредиторской задолженности — краткосрочные обязательства в строке 1520.

Сумму для строки 1220 можно получить из дебетового сальдо по счету 19, которое присутствует на 31 декабря. Остаток по счету часто образуется, если у вас есть операции по экспорту сырья, производству товаров с длительным циклом, импорту товаров. Но основная причина — проблемы со счетами-фактурами от поставщиков.

Строка 1230 включает все долги покупателей, поставщиков, подрядчиков, учредителей и пр. В их составе учитывается и НДС. Исключение — выданные авансы. Минфин разъясняет, что если организация перечисляет полную или частичную оплату или оплату в счет будущих поставок, дебиторская задолженность отражается в балансе кроме суммы НДС, подлежащей вычету. Аналогичные правила для краткосрочной кредиторской задолженности из строки 1520. В общем случае она отражается с НДС, но при задолженности, образовавшейся по полученным авансам, — за вычетом полученной от покупателя суммы НДС.

Ведите бухгалтерский учет НДС в веб-сервисе Контур.Бухгалтерия. Здесь вы сможете составлять и выставлять счета-фактуры, вести книги покупок и продаж, формировать и отправлять в налоговую декларации. А еще Бухгалтерия дает подсказки по оптимизации НДС. Все новые пользователи получают 14 дней работы в сервисе в подарок.

Остаток стоимости РБП целиком признают в составе затрат в книге учета доходов и расходов. Фирма может уменьшить базу по «упрощенному» налогу на сумму расходов, произведенных, но не учтенных на ОСН.

При переходе с ОСН на «упрощенку» (с объектом «доходы, уменьшенные на величину расходов») у бухгалтера может возникнуть вопрос: как правильно отразить в налоговом учете переходящие остатки и «входной» НДС по расходам будущих периодов (РБП).

Отражаем остатки по РБП на дату перехода

В небольших фирмах в состав РБП, как правило, включают затраты на приобретение права пользования компьютерными программами, на получение лицензий, страхование и т. д. На общем режиме налогообложения РБП списывают на расходы равномерно* (помесячно в течение срока действия программы, лицензии, договора страхования и т. д.). При смене режима на «упрощенный» необходимо сформировать налоговую базу переходного периода на 1 января года начала применения УСН. При учете «переходящих» расходов будущих периодов фирмам, которые до смены режима считали налог на прибыль по методу начисления, нужно понимать следующее. Когда РБП оплачены до перехода на УСН, их признают вычитаемыми из базы по «упрощенному» налогу на дату возникновения (акт, накладная). Если же РБП оплачены уже на УСН, их признают в базе на дату оплаты 1 . При этом из базы не исключают денежные средства, уплаченные после перехода на УСН за расходы, понесенные до перехода 2 .

На ОСН при методе начисления расходы уменьшают базу по налогу на прибыль на дату, когда они произведены (независимо от даты оплаты) 3 . На «упрощенке» расходами признаются затраты именно после их фактической оплаты 4 . Следовательно, после перехода на УСН нет оснований продолжать в налоговом учете равномерное признание расходов будущих периодов. Остаток стоимости РБП целиком признают в составе затрат в книге учета доходов и расходов. Фирма может уменьшить базу по «упрощенному» налогу на сумму затрат, произведенных, но не учтенных на ОСН 5 .

![]()

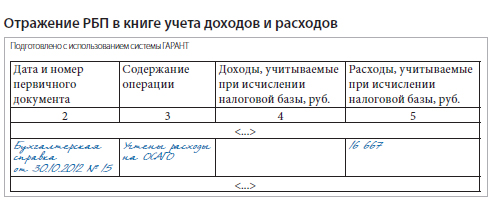

В ноябре прошлого года компания заключила договор ОСАГО с уплатой премии в сумме 20 000 руб. Из этой суммы в составе расходов в бухгалтерском и налоговом учете признано 3333 руб.

С текущего года фирма перешла на УСН. Остаток по счету 97 «Расходы будущих периодов» равен 16 667 руб.

В бухучете составлены следующие проводки.

До перехода на УСН:

ДЕБЕТ 76 КРЕДИТ 51

– 20 000 руб. — уплачена страховая премия по договору ОСАГО;

ДЕБЕТ 97 КРЕДИТ 76

– 20 000 руб. — страховая премия включена в состав РБП;

ДЕБЕТ 26 КРЕДИТ 97

– 3333 руб. — часть страховой премии включена в расходы.

После перехода на УСН (фирма продолжает вести бухучет в полном объеме):

ДЕБЕТ 26 КРЕДИТ 97

– 16 667 руб. — страховая премия включена в расходы (ежемесячно с января по октябрь 2012 г. пропорционально количеству календарных дней в каждом месяце).

После перехода на «упрощенку» продолжать в налоговом учете равномерное признание расходов на ОСАГО нет оснований. Они произведены и оплачены до перехода, но в целях исчисления налога на прибыль приняты не полностью. Правомерно остаток страховой премии в сумме 16 667 руб. полностью признать после перехода на УСН в составе расходов.

Запись в книге учета доходов и расходов будет выглядеть следующим образом (см. справа).

Если же на момент перехода на УСН РБП не оплачены, то указанную сумму фирма отразит в книге учета доходов и расходов только после завершения расчетов с поставщиком.

Восстанавливаем НДС

Фирма может возместить «входной» НДС, только если приобретенное имущество участвует в деятельности, облагаемой этим налогом 6 . «Упрощенец» плательщиком НДС не является 7 .

«Переходящие» остатки РБП будут использованы в необлагаемой деятельности. При переходе на УСН фирмы обязаны восстановить НДС со стоимости оставшихся на балансе товаров (работ, услуг), а также с остаточной стоимости основных средств и нематериальных активов. Делают это в последний период перед переходом на УСН (например, 31 декабря). Данные отражают в декларации по НДС за последний налоговый период прошедшего года (за декабрь или за IV квартал). Восстанавливают только НДС, принятый к вычету 8 . Таким образом, если стоимость РБП не была полностью включена в расчет базы по налогу на прибыль, НДС придется восстановить и уплатить в бюджет. Сумму восстановленного налога нельзя включать в стоимость имущества. Это связано с тем, что менять первоначальную стоимость объектов бухучета можно только в особых случаях 9 . Переход на «упрощенку» таковым не является. Поэтому сумму восстановленного НДС бухгалтер должен учесть в составе прочих расходов 10 . Данную позицию подтверждает и арбитражная практика 11 .

![]()

С 01.01.2012 фирма перешла на УСН, выбрав объект налогообложения «доходы, уменьшенные на величину расходов». По данным бухучета по состоянию на 31.12.2011 сформирован остаток РБП по счету 97. В сентябре 2011 г. фирмой были приобретены и полностью оплачены неисключительные права на программное обеспечение на сумму 29 500 руб. (в т. ч. НДС — 4500 руб.).

До перехода на УСН в бухучете сделаны следующие проводки:

ДЕБЕТ 97 КРЕДИТ 60

– 25 000 руб. — приобретены неисключительные права на ПО;

ДЕБЕТ 19 КРЕДИТ 60

– 4500 руб. — НДС принят к учету;

ДЕБЕТ 68 КРЕДИТ 19

– 4500 руб. — НДС принят к вычету;

ДЕБЕТ 60 КРЕДИТ 51

– 29 500 руб. — неисключительные права оплачены.

31 декабря 2011 г. НДС следует восстановить исходя из срока использования неисключительных прав в 2011 г. Предположим, что сумма списанных РБП составила 1500 руб. Остаточная стоимость неисключительных прав без НДС:

25 000 – 1500 = 23 500 руб.

НДС к восстановлению:

23 500 руб. x 18/118 = 3584,75 руб.

ДЕБЕТ 19 КРЕДИТ 68

– 3584,75 руб. — НДС восстановлен;

ДЕБЕТ 91-2 КРЕДИТ 19

– 3584,75 руб. — «входной» НДС включен в состав прочих расходов.

В книге учета доходов и расходов после перехода на УСН никаких записей делать не нужно.

После перехода на УСН фирма может произвести вычет «входного» НДС, только если она успела использовать на общем режиме товары, работы, услуги, относящиеся к РБП. Если же они задействованы уже после перехода, вычет невозможен. Но компания вправе включить сумму «входного» НДС в состав расходов в целях расчета «упрощенного» налога 12 .

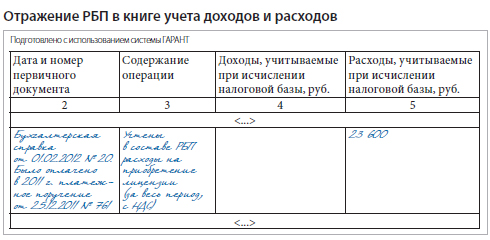

![]()

Фирма с 01.01.2012 перешла на УСН, выбрав в качестве объекта налогообложения «доходы, уменьшенные на величину расходов». По данным бухгалтерского учета по состоянию на 31.12.2011 «висит» предоплата за приобретение лицензии — 23 600 руб. (в т. ч. НДС — 3600 руб.). Лицензия была получена в феврале 2012 г.

После перехода на УСН фирма продолжает вести бухучет в полном объеме. Согласно учетной политике для целей бухучета лицензию списывают в расходы равномерно в течение срока ее действия — 300 руб. в месяц.

Согласно учетной политике для целей налогового учета лицензия списана в расходы единовременно после перехода на УСН. Фирма не применяет ПБУ 18/02 13 , так как перешла на «упрощенку».

В бухучете сделаны следующие проводки.

До перехода на УСН:

ДЕБЕТ 60 КРЕДИТ 51

– 23 600 руб. — оплачена лицензия;

ДЕБЕТ 19 КРЕДИТ 60

– 3600 руб. — НДС принят к учету.

После перехода на УСН (в феврале):

ДЕБЕТ 97 КРЕДИТ 60

– 20 000 руб. — лицензия учтена в составе РБП.

ДЕБЕТ 97 КРЕДИТ 19

– 3600 руб. — НДС включен в состав РБП.

Ежемесячно с февраля до окончания срока действия лицензии:

ДЕБЕТ 26 КРЕДИТ 97

– 300 руб. — часть лицензии списана в расходы.

Запись в книге учета доходов и расходов будет выглядеть следующим образом (см. ниже).

РБП на «упрощенке» списываем равномерно

По общему правилу если к моменту перехода на УСН фирма не полностью отнесла в состав расходов, учитываемых при налогообложении прибыли, какие-либо затраты, то она вправе принять их при расчете «упрощенного» налога (ст. 346.25 НК РФ). Конечно, они должны быть упомянуты в статье 246.16 Налогового кодекса и оплачены. Не являются исключением и расходы будущих периодов. Они признаются расходами при УСН. По нашему мнению, такие затраты надо учитывать не единовременно, а по мере их использования в предпринимательской деятельности. Например, расходы на лицензирование (подп. 30 п. 1 ст. 346.16 НК РФ) следует относить в состав расходов исходя из срока действия лицензии, а затраты на использование ЭВМ (подп. 26 п. 1 ст. 346.16 НК РФ) по лицензионному договору на приобретение неисключительных прав — исходя из срока действия договора.

Сказанное касается лишь тех «упрощенцев», которые применяют в качестве объекта налогообложения «доходы, уменьшенные на величину расходов». Фирмы с другим объектом учесть рассматриваемые затраты не смогут.

Сноски:

1 подп. 4 п. 1 ст. 346.25 НК РФ

2 подп. 5 п. 1 ст. 346.25 НК РФ

3 п. 1 ст. 272 НК РФ

4 п. 2 ст. 346.17 НК РФ

5 письма Минфина России от 23.09.2010 № 03-11-06/2/151, от 30.10.2009 № 03-11-06/2/233, УФНС России по г. Москве от 30.01.2009 № 19-12/007413@, от 18.01.2007 № 18-11/3/ 0413@, ФНС России от 28.07.2005 № 22-1-11/1451@

6 подп. 1 п. 2 ст. 171 НК РФ

7 п. 2 ст. 346.11 НК РФ

8 п. 3 ст. 170 НК РФ

9 п. 16 ПБУ 14/2007, утв. приказом Минфина России от 27.12.2007 № 153н; п. 14 ПБУ 6/01, утв. приказом Минфина России от 30.03.2001 № 26н; п. 12 ПБУ 5/01, утв. приказом Минфина России от 09.06.2001 № 44н

10 ст. 264 НК РФ; письма Минфина России от 01.04.2010 № 03-03-06/1/205, от 27.01.2010 № 03-07-14/03, от 01.04.2008 № 03-11-05/78

11 определение ВАС РФ от 26.08.2011 № ВАС-11284/11; пост. ФАС УО от 17.01.2011 № Ф09-11305/10-С3, от 02.03.2010 № Ф09-1050/10-С2, ФАС ЗСО от 21.07.2010 № А70-10786/2009

12 подп. 8 п. 1 ст. 346.16 НК РФ

13 утв. приказом Минфина России от 19.11.2002 № 114н

Изучим как «упрощенцы» должны учитывать входной НДС в 1С 8.3 Бухгалтерия 3.0, когда покупаются товары, работы, услуги у организации с ОСНО. При этом получены первичные документы от поставщика с выделенным НДС, в том числе получен счет-фактура. Как быть в данной ситуации рассмотрим более подробно.

Несмотря на то, что налогоплательщики при УСН должны сдавать все Книги покупок и все Книги продаж в составе Декларации, отчитываться по НДС, если получен счет-фактура с выделенным НДС, не нужно. Отчитываются по НДС только те «упрощенцы», которые являются посредниками. В ином случае, если организация простой «упрощенец» и получены приходные документы с НДС, то здесь не будет возникать отражение в Декларации по НДС или заполнение Книги покупок и Книги продаж.

Рассмотрим подробно, как организации при УСН должны вводить входной НДС в базу 1С 8.3 Бухгалтерия 3.0 на примере документа «Поступление (акты, накладные)».

Документ «Поступление (акты, накладные)» вводится в базу 1С 8.3 таким же образом, как данные отражены в первичном документе поставщика. То есть если выделен НДС, то его так же надо выделить в документе «Поступление (акты, накладные)».

Например, в организацию при УСН поставщик с ОСНО поставил товары. Соответственно, упрощенцу выставлены документы с НДС. При отражении в базе 1С 8.3, в документе «Поступление (акты, накладные)» указываются ставка НДС и сумма НДС:

Если в форме «Цены в документе» стоит флажок «НДС включать в стоимость» – это значит, что при УСН весь НДС, который приходит от поставщиков, входит в состав товаров, материалов, работ, услуг, то есть входит в состав их стоимости.

Однако входной НДС подлежит отражению в составе расходов отдельно от ТМЦ, работ, услуг в силу п.8 ст.346.16 НК РФ. В КУДиР входной НДС учитывается вместе с расходами, к которым относится. Таким образом, входной НДС должен в книге учета доходов и расходов отражаться отдельной строкой – это обязанность упрощенца. Нельзя пренебрегать «входным» НДС, который предъявляет поставщик, поэтому его необходимо указывать в первичном документе «Поступление (акты, накладные)». Нужно следить, чтобы был проставлен флажок «НДС включать в стоимость»:

Учет «входного» НДС при УСН в бухгалтерском учете в 1С 8.3

Если в настройках по учетной политике в 1С 8.3 установлена упрощенная система налогообложения, то по умолчанию в форме документа «Цены в документе» будет установлена галочка «НДС включать в стоимость». Главное – его не отключать вручную. И если флажок включен, то автоматически входной НДС в БУ попадает дебет счета 41.01. В БУ отдельно НДС не ведется на 19 счете, а только на 41 счете:

Учет «входного» НДС при УСН в налоговом учете в 1С 8.3

Что касается книги учета доходов и расходов (КУДиР) по налоговому чету, то здесь входной НДС подлежит включению в состав расхода отдельной строкой. Поэтому, чтобы информационная база 1С 8.3 «увидела» эту отдельную строку, НДС необходимо отразить отдельно как в первичном документе от поставщика.

В 1С 8.3 нужно регистрировать входной счет-фактуру, который поставщик передал, при этом реквизиты счет-фактуры нигде не отражаются в налоговом учете. Если документ есть, то его нужно зарегистрировать. В КУДиР программа 1С 8.3 счет-фактуру не включает:

Регистрировать счета-фактуры с входным НДС следует, потому что бывают разные ситуации. Например, организация работает на УСН, однако вдруг возникает ситуация, что лимит по выручке при УСН превышен в середине года или появляется учредитель – юридическое лицо с долей в уставном капитале более 25%. Соответственно, нужно срочно пересчитывать налоги по ОСНО. Для этого нужно поднять всю первичную документацию и ввести в программу 1С 8.3. А если все счета-фактуры уже введены заранее, то нужно поменять только параметры учетной политики.

Как отражать «входной» НДС при УСН по оплате поставщику за товары, работы, услуги в 1С 8.3

Организация при УСН работает без НДС. В 1С 8.3 создается документ «Платежное поручение» либо документ «Списание с расчетного счета». Если в договоре с поставщиком, счете на оплату либо приходной накладной, по которым осуществляется оплата, присутствует НДС, то НДС необходимо выделить в платежном поручении:

НДС также необходимо выделить в строке выписка банка:

В 1С 8.3 оплата с выделенным НДС не влияет ни на проводки, ни на регистры. Оплата поставщику производится в соответствии с первичными документами от поставщика.

Как отражать НДС при УСН при реализации товаров, работ, услуг в 1С 8.3

Организация при УСН не является плательщиком НДС, следовательно:

- Не выделяется НДС в документах на отгрузку;

- Не выставляется счёт-фактура, даже без НДС.

В документе на «Реализацию товаров» есть свои особенности. Если “упрощенец” сделал счет-фактуру и еще выделил НДС, тогда:

- НДС указывается по гиперссылке «Цены в документе» в поле «НДС»;

- Выделяется НДС в документах на отгрузку;

- Выставляется счет-фактура с НДС;

- Счет-фактура отражается в Книге продаж и указывается в Разделе 12 декларации по НДС.

При этом налогоплательщик НДС не может получить вычет по счет-фактуре от “упрощенца” с выделенным НДС в силу Письма МФ РФ от 05.10.2015 №03-07-11/56700.

Более подробно, как быть, если покупатель просит сделать счет-фактуру и выделить НДС 18%, рассмотрено в статье «НДС при упрощенной системе налогообложения».

Оплата счета с НДС при УСН

В платежном поручении на оплату покупатель не должен выделять НДС, то есть прописывается «Без НДС». Но часто на практике в платежках ошибочно указывается ставка НДС 18% (10%). Что делать? Надо ли формировать счет-фактуру и уплатить НДС в бюджет?

Обязанность «упрощенца» перечислять НДС возникает при выставлении счет-фактуры покупателю с выделенным НДС на основании п.5 ст. 173 НК РФ. Если счет-фактура с выделенным налогом не выставлялся, то и обязанности перечисления в бюджет указанного покупателем в платежке НДС не возникает в силу письма Минфина России от 18 ноября 2014г. №03-07-14/58618.

Более детально как разобраться с возможными ошибками, связанными с НДС при УСН, а также требования законодательства при УСН изучено на Мастер-классе: УПРОЩЁНКА — Все изменения и Учёт в 1С:8. Теория и Практика.

- Теория «9 Кругов Упрощёнки. Все изменения 2016 г.» Лектор — Климова М.А. Подробнее >>

- Практика «УСН — особенности и ошибки учёта в 1С:8» Лектор — Шерст О.В.Подробнее >>

Поставьте вашу оценку этой статье:

Автор: Александра Рыбкина руководитель проектов по бухгалтерскому аутсорсингу WiseAdvice

Автор: Александра Рыбкина

руководитель проектов по бухгалтерскому аутсорсингу WiseAdvice

Под конец года многие компании решают в целях экономии сменить общий налоговый режим на специальный. Например, перейти на упрощенную систему налогообложения (УСН). Это возможно, если компания удовлетворяет определенным критериям (см. врезку).

Допустим, все требования для перехода на УСН соблюдены. Что дальше? А далее важно правильно сформировать налоговую базу переходного периода так, чтобы не пришлось платить лишние налоги.

Итак, вы запланировали переход с ОСНО на УСН. Как перейти на УСН с 2019 года и сделать это с наименьшими налоговыми потерями?

Правильно учесть «переходные» доходы

- Если до перехода на УСН компанией была получена предоплата от контрагента, то указанную сумму надо включить в доходы на дату перехода.

На что обратить внимание: Если вы решили переходить на упрощенку, старайтесь до момента перехода не получать предоплату от контрагентов.

- Оплаты, полученные после перехода на УСН, но учтенные ранее при расчете налога на прибыль, не включаются в доходы при расчете «упрощенного» налога (по договору предусмотрена отсрочка платежа).

На что обратить внимание: При отсрочке платежа можно не переживать, о том, что доходы включатся в базу по УСН.

Правильно учесть расходы при переходе на УСН

(при переходе на УСН с объектом «доходы минус расходы»)

- Если до перехода на УСН Вы оплатили какие-либо расходы, но документы от контрагента получить не успели, то они должны быть учтены при расчете «упрощенного» налога по дате документа.

На что обратить внимание: По всем предоплатам поставщикам расходы можно принять только после получения закрывающих документов, в том числе после перехода на УСН. Таким образом, чтобы иметь возможность уменьшить налог на прибыль требуйте документы от поставщиков до 1 января.

- Если до перехода на УСН при расчете налога на прибыль расходы учтены, но оплачены они уже после перехода на спецрежим, то их нельзя учесть при исчислении «упрощенного» налога.

На что обратить внимание: Суммы, выплаченные в погашение кредиторской задолженности после перехода на УСН, повторно включить в расходы по единому налогу при УСН не получится. А значит, если Вы хотите уменьшить «упрощенный» налог, то и документы, полученные от поставщиков, Вам нужно будет учесть уже после перехода на УСН.

Восстановление НДС при переходе на УСН

При переходе на УСН Вам придется восстановить НДС, принятый к вычету в период применения общей системы по товарам, материалам, нематериальным активам (НМА) и основным средствам (ОС), числящимся на балансе. При этом по ОС и НМА налог восстанавливается пропорционально их остаточной стоимости. В остальных случаях – в полной сумме. После этого в налоговом учете восстановленную сумму можно списать как прочие расходы.

Если же при покупке оборудования компания не принимала к вычету НДС (например, если было принято решение о переносе вычета на следующий период), то восстанавливать его при переходе на УСН не требуется.

На что обратить внимание: Для того чтобы избежать восстановления НДС при переходе на УСН необходимо по максимуму списать материалы и товары в 4 квартале, т. е. избавиться от ненужных остатков на складе.

НДС по «незакрытым» авансам при переходе на УСН

(с авансов, полученных в период применения общей системы)

В последнем месяце применения общей системы можно принять к вычету НДС, уплаченный с полученных авансов, исполнение обязательств по которым произойдет уже в период применения УСН. Для того чтобы это реализовать, Вам требуется предпринять одно из следующих действий:

- Оформить документы, подтверждающие возврат сумм НДС контрагентам (покупателям, заказчикам и т. д.), т. е. чтобы в задолженности числилась стоимость без НДС.

- Заключить с контрагентом соглашение об изменении цены договора, в котором будет предусмотрено уменьшение стоимости товаров (работ, услуг) на сумму НДС. В этом случае сумму НДС следует перечислить контрагенту по договору. Также правомерно заключить дополнительное соглашение о зачете суммы НДС в счет предстоящих платежей по тому же договору.

- Расторгнуть договор, по которому получена предоплата, а полученный аванс возвращен. И соответственно заключить новый договор уже без НДС.

На что обратить внимание: Если полученный аванс включал в себя НДС, но компания не предпримет никаких мер для возврата его покупателю, то придется заплатить НДС дважды: первый раз – в момент получения предоплаты, а второй раз – в момент отгрузки товара, несмотря на то, что компания в период отгрузки уже применяет «упрощенку».

Дело в том, что в отгрузочных документах, согласно договору, компания должна выделить налог. И поэтому появляется обязанность уплатить его в бюджет несмотря на то, что по общему правилу «упрощенцы» не являются плательщиками НДС. При этом поставить к вычету ранее исчисленный НДС с полученной предоплаты не получится – такой возможности для «упрощенцев» не предусмотрено. Следовательно, если запланирован переход на УСН, надо постараться не получать авансы от контрагентов.

Учет ОС при переходе на УСН (а также НМА)

(при переходе на УСН «доходы минус расходы»)

Остаточную стоимость оплаченных, но не полностью самортизированных в налоговом учете основных средств и нематериальных активов можно отнести на расходы, будучи уже на «упрощенке». Что нужно предпринять:

- Определить остаточную стоимость основных средств и (или) НМА на 31 декабря года, предшествующего переходу на УСН.

- Величину остаточной стоимости объекта основных средств или НМА, рассчитанную на 31 декабря года, предшествующего переходу на «упрощенку», нужно отразить в налоговом учете на дату перехода на УСН, т.е. на 1 января 2019 года.

- Порядок включения в расходы остаточной стоимости основных средств и НМА, «переводимых» с общей системы налогообложения на упрощенную, зависит от срока полезного использования такого имущества.

- В течение налогового периода указанные затраты необходимо относить на расходы равными долями за отчетные периоды – это стандартный формат учета при «упрощенке». Отражать их нужно на последнее число отчетного (налогового) периода в размере уплаченных сумм.

Таким образом, всем, кто запланировал переход на УСН с 1 января 2019 года, к 31 декабря года 2018 года нужно по максимуму избавиться от факторов, влияющих на переходный период на УСН, а именно:

- списать все неиспользованные материалы;

- продать товары;

- закрыть «дебиторку» и «кредиторку»;

- самое главное – не получать авансы от контрагентов,

иначе может возникнуть много ненужных проблем с НДС.

- Численность сотрудников – до 100 человек

На «упрощенку» можно перейти, если численность работников на 1 января 2019 года будет ниже 100 человек. Причем после перехода на УСН этот показатель надо соблюдать по итогам каждого квартала. - Доля других компаний – не более 25%

Компания вправе применять «упрощенку», если другие организации владеют не более 25 процентами ее уставного капитала. Причем уведомление о переходе на упрощенку можно подать, даже если условие не соблюдается. Главное, чтобы «физики» успели выкупить долю до конца 2018 года. - Разрешенный вид деятельности

Перевести на «упрощенку» можно не любой бизнес. Например, на упрощенку не вправе переходить страховщики, ломбарды, нотариусы и др. - Выручка – не больше 112,5 млн руб.

Доходы за 9 месяцев 2018 года (без НДС) – не превышают 112,5 млн руб. Под доходами в данном случае понимается сумма доходов от реализации и внереализационных доходов. Если компания или ИП совмещает УСН и ЕНВД, то лимит по выручке учитывается только по деятельности, которая облагается УСН. Если же ИП совмещает УСН и патентную систему, то лимит по выручке определяется как вся выручка, полученная по всем видам деятельности - и по патенту и по УСН. - Стоимость ОС – не больше 150 млн руб.

Остаточная стоимость амортизируемых основных средств на 1 октября 2018 года не должна превышать 150 млн руб. - Отсутствие филиалов

Применять упрощенку можно с обычными обособленными подразделениями и представительствами.

Наши специалисты помогут правильно сформировать налоговую базу для перехода на «упрощенку» и при необходимости внесут соответствующие корректировки в учет.

Читайте также: