Регистрация ооо усн 15

Опубликовано: 01.05.2024

Чтобы перейти на УСН, нужно подать в налоговую уведомление по форме 26.2-1, в этом бланке всего один лист. Подать эту форму можно разными способами, налоговая примет его как одновременно с регистрационными документами, так и в течение 30 дней после постановки компании на учет. Также вы можете начать применять УСН с начала следующего года, если подадите уведомление до 31 декабря текущего. Момент подачи уведомления влияет на то, какие поля и как именно вам нужно заполнять.

После подачи уведомления не нужно ждать ответа ФНС: в применении спецрежима вам не откажут, в 2021 году порядок его применения — уведомительный. Однако если позднее налоговая сочтет, что вы применяли упрощенку неправомерно, за весь период работы на спецрежиме вам начислят налоги по общему режиму, штрафы и пени.

1. Уведомление о переходе на УСН

Вне зависимости от того, в какой момент вы переходите на УСН, в налоговую подается уведомление по одной и той же форме: 26.2-1. Момент подачи влияет только на то, как и какие поля уведомления заполнять.

1.1 Подача уведомления в момент регистрации ООО

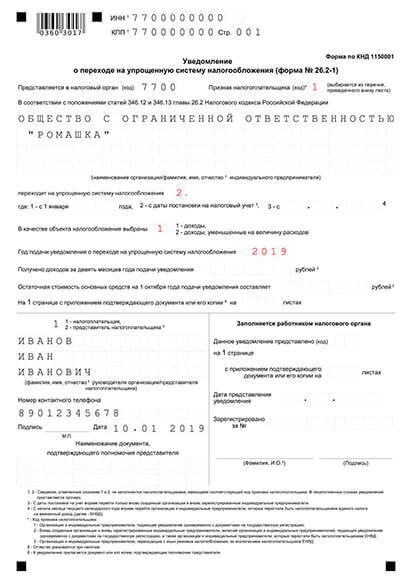

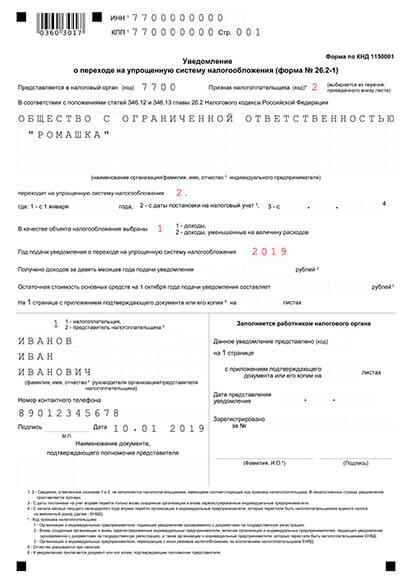

Образец уведомления для перехода на УСН в момент регистрации

В 2021 году для подачи при регистрации ООО уведомление нужно заполнить следующим образом:

- В поле “Код налогового органа” укажите код регистрирующей инспекции, его можно узнать на сайте ФНС;

- В поле “Признак налогоплательщика” поставьте код “1” (подача уведомления в момент регистрации);

- Поле “Название организации” заполните так же, как оно написано в уставе компании;

- После слов “Переходит на упрощенную систему налогообложения” поставьте код “2” (применение спецрежима с момента регистрации);

- Укажите подходящий объект налогообложения: “Доходы” — “1”, “Доходы минус расходы” — “2”;

- Укажите год подачи уведомления;

- Поставьте прочерки в полях, по которым у вас еще нет информации: ИНН, КПП, “Получено доходов”, “Остаточная стоимость основных средств”;

- Уведомление подписывает тот, кто его подает: представитель или руководитель компании;

- Данные доверенности (при наличии) впишите в поле “Наименование документа, подтверждающего полномочия представителя”.

1.2 Уведомление для подачи в течение 30 дней после регистрации

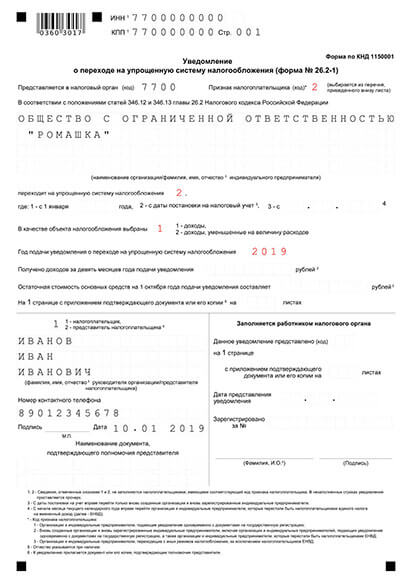

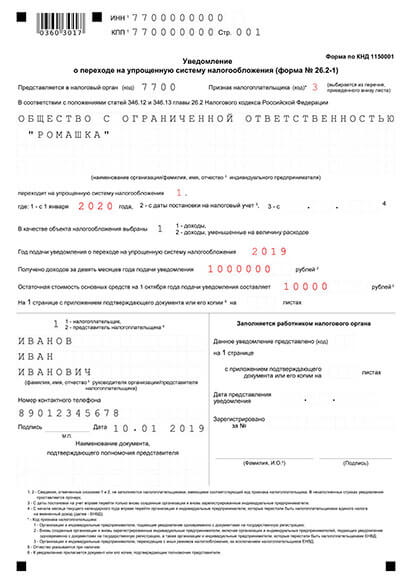

Образец заполнения уведомления при подаче в течение 30 дней после регистрации ООО

Особенности заполнения уведомления при подаче после регистрации:

- Укажите ИНН и КПП, после регистрации у вашей компании уже будет полный комплект реквизитов;

- В поле “Признак налогоплательщика” поставьте код “2” (подача в течение 30 дней после регистрации).

Остальные поля заполняйте так же, как при подаче уведомления в момент регистрации.

1.3 Уведомление при переходе на УСН с начала года

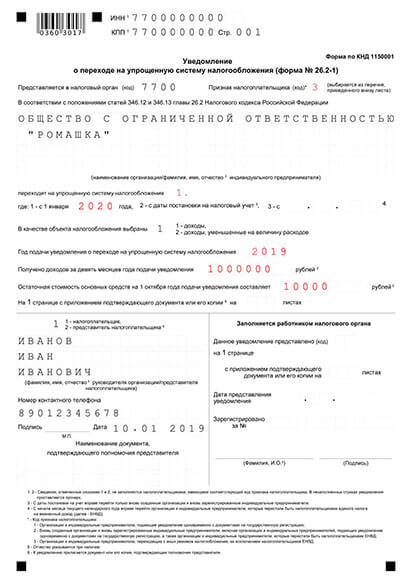

Образец заполнения уведомления при переходе на УСН с начала года

Особенности заполнения уведомления при переходе с начала года:

- В поле “Признак налогоплательщика” поставьте код “2”, если вы переходите на УСН с ЕНВД, и код “3” при переходе с любого другого режима;

- В поле “Переходит на упрощенную систему налогообложения” впишите код “1” и укажите год, с которого начнете применять спецрежим. Год должен быть следующим за тем, в котором вы подаете уведомление;

- В поле “Получено доходов…” впишите сумму доходов за 9 месяцев до даты подачи уведомления, пишите с левого края поля, в оставшихся пустыми клетках поставьте прочерки;

- Аналогично заполните поле “Остаточная стоимость основных средств…”.

2. Подача уведомления в налоговую

Составить уведомление можно одним из следующих способов:

На 2021 год существуют следующие варианты подачи уведомления:

Если вы подаете уведомление одновременно с документами на открытие ООО, то уведомление направляется тем же способом, что и пакет регистрационных документов.

При получении уведомления инспекция оставляет себе один экземпляр (в Москве два), а один отдает вам с печатью о приеме. Больше никаких документов или подтверждений от налоговой ждать не нужно, можно сразу работать по упрощенке. Но если вам спокойнее точно знать, что смена режима прошла успешно, вы можете запросить в инспекции соответствующую информацию. По регламенту Минфина, налоговая не вправе отказать вам. При таком запросе уведомление вам придет в течение 30 дней с момента регистрации.

Вам не могут отказать в применении УСН, но в некоторых случаях не примут уведомление о переходе на спецрежим:

- Если у вас не совпадает регистрирующая и обслуживающая инспекции. Пакет регистрационных документов нужно подавать в первую, а уведомление — во вторую (если вы переходите на УСН не при регистрации).

- Если вы подаете документы на регистрацию ООО через МФЦ. Многофункциональные центры не принимают такие уведомления.

Если вы хотели подать уведомление в момент открытия ООО, но уведомление у вас не приняли, вы все равно можете применять спецрежим с первого дня работы компании. Уведомление в таком случае нужно подать отдельно в течение 30 дней после регистрации.

В 2021 году вы можете применять упрощённую систему налогообложения (УСН) сразу после регистрации общества с ограниченной ответственностью (ООО) — для этого нужно подать уведомление о переходе на этот специальный режим в момент постановки общества на учет или в течение 30 дней после этого.

Уведомление о переходе на УСН подается по форме 26.2-1, в этом бланке всего один лист. Момент подачи уведомления влияет на то, какие поля и как именно вам нужно заполнять - вместе с регистрацией или после этого.

1. Подача уведомления об УСН в момент регистрации ООО

Если вместе с пакетом регистрационных документов вы подаете в инспекцию уведомление о переходе на УСН, то ваша компания может применять "упрощёнку" сразу после постановки на учет. Дожидаться разрешения инспекции не нужно - переход на УСН проходит в уведомительном порядке.

Образец уведомления для перехода на УСН в момент регистрации

Образец уведомления для перехода на УСН в момент регистрации

Рекомендации по заполнению бланка уведомления в 2021 году:

- Поля ИНН и КПП не заполняйте - этих реквизитов у вашей компании до регистрации нет

- В поле "Код налогового органа" укажите код регистрирующей инспекции. Учтите, что она может не совпадать с районной.

- В поле "Признак налогоплательщика" поставьте код "1" - он означает подачу уведомления в момент регистрации

- Поле "Название организации" заполните так же, как оно написано в уставе компании

- После слов "Переходит на упрощенную систему налогообложения" поставьте код "2" - он означает применение спецрежима с момента регистрации ООО

- Далее укажите, какой объект налогообложения вы выбрали: "Доходы" (6%) - "1", "Доходы минус расходы" (15%) - "2"

- Укажите год подачи уведомления

- Поле "Получено доходов…" не заполняйте

- Поле "Остаточная стоимость основных средств" не заполняйте

- Сведения о лице, подающем уведомления, укажите кодом: учредитель или руководитель компании - "1", представитель по доверенности - "2"

- Если документы подает представитель, он подписывает уведомление сам - подпись руководителя ООО не нужна

- Данные доверенности (обязательна, если документы подаёт представитель) нужно вписать в поле "Наименование документа, подтверждающего полномочия представителя"

2. Подача уведомления об УСН в течение 30 дней с момента регистрации ООО

Если вы подаете уведомление о переходе на "упрощёнку" в течение 30 дней с момента регистрации, то вести учет и рассчитывать налоги по правилам упрощённого спецрежима вы можете уже с момента постановки компании на учет.

Образец заполнения уведомления при подаче в течение 30 дней после регистрации

Образец заполнения уведомления при подаче в течение 30 дней после регистрации ООО

Поля, заполнение которых отличается от подачи уведомления в момент регистрации:

- Укажите ИНН и КПП, после регистрации вы уже будете их знать

- В поле "Признак налогоплательщика" поставьте код "2"

Остальные поля заполняйте так же, как при подаче уведомления вместе с пакетом регистрационных документов.

3. Применение УСН со следующего года

Если вы не уложились в 30-дневный срок после регистрации, перейти на этот спецрежим вы сможете только с начала следующего года. Для это нужно будет подать заявление до окончания текущего года.

Образец заполнения уведомления при переходе на УСН с начала года

Образец заполнения уведомления при переходе на УСН с начала года

Особенности заполнения уведомления при переходе с начала года:

- В поле "Признак налогоплательщика" поставьте код "3"

- В поле "Переходит на упрощенную систему налогообложения" поставьте код "1" и впишите год, с которого начнете применять спецрежим

- В поле "Получено доходов…" впишите сумму доходов за 9 месяцев до даты подачи уведомления, начинайте писать с левого края поля, в лишних клетках ничего не пишите

- Аналогично заполните поле "Остаточная стоимость основных средств…"

Особенности применения упрощенной системы налогообложения

Условия применения УСН

Не вправе применять УСН организации:

- имеющие филиалы;

- среднее число работников не более 100 человек;

- выбран в качестве системы налогообложения ЕСХН;

- доля участия других организаций составляет более 25%;

- средняя численность работников превышает 100 человек;

- годовой доход не больше 150 миллионов рублей;

- остаточная стоимость основных фондов — до 150 миллионов рублей;

Также УСН применять не вправе организации, осуществляющие определенные виды деятельности:

- банки;

- страховщики;

- негосударственные пенсионные фонды;

- инвестиционные фонды;

- профессиональные участники рынка ценных бумаг;

- ломбарды;

- занимающиеся производством подакцизных товаров, за исключением подакцизного винограда, вина, игристого вина (шампанского), виноматериалов, виноградного сусла, произведенных из винограда собственного производства

- занимающиеся добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

- осуществляющие деятельность по организации и проведению азартных игр;

- микрофинансовые организации;

- частные агентства занятости, осуществляющие деятельность по предоставлению труда работников (персонала).

Какие налоги заменяет УСН

Налогообложение ООО на УСН заменяет следующие налоги:

- налог на прибыль организаций, за исключением налога, уплачиваемого с доходов по дивидендам и отдельным видам долговых обязательств;

- налог на имущество, используемое в предпринимательской деятельности. Однако, с 1 января 2015 г. установлена обязанность уплачивать налог на имущество в отношении объектов недвижимости;

- налог на добавленную стоимость, за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом.

Объекты налогообложения (виды УСН)

Объектом налогообложения признаются:

- доходы — налоговая ставка 6 %;

- доходы, уменьшенные на величину расходов — налоговая ставка 15 %.

В первом случае, законами субъектов могут быть установлены налоговые ставки в пределах от 1 до 6 процентов в зависимости от категорий налогоплательщиков.

Во втором случае, законами субъектов могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков.

УСН-доходы выгодно применять в случае, если деятельность организации не предполагает высокую долю затрат или их затруднительно подтвердить в бумажном виде. Хорошо этот вид специального режима подходит для бухгалтерских и консалтинговых услуг, сдачи в наем имущества и т.д.

УСН-доходы минус расходы подходит при большом количестве регулярных расходов, которые можно документально подтвердить перед налоговой инспекцией. Подходит, например, для торговли, небольших магазинов. Основной риск для организации при применении данного режима заключается в непризнании налоговым органом расходов, обусловленных в налоговой декларации: в случае несогласия с формированием налоговой базы ООО грозит доначисление налога, а также пеня и штраф.

Возможность совмещения с другими налоговыми режимами

- УСН и ОСНО. Ни при каких обстоятельствах не могут быть совмещены, поскольку взаимоисключают друг друга.

- УСН и ЕСХН. Совмещение прямо запрещено нормами действующего законодательства.

Заявление о применении УСН

Для уведомления о переходе на упрощенный режим предназначен специальный бланк по форме 26.2-1 (рекомендован Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@).

Важно! При подаче заявления на применения УСН обязательно проверьте, чтобы на Вашем экземпляре сотрудник налоговой проставил соответствующую отметку о принятии документа. Экземпляр уведомления с отметкой будет подтверждением применения организацией УСН.

Каждый год подтверждать переход на УСН не требуется. Один раз подав соответствующее уведомление, ООО будет работать на этом режиме, пока письменно не откажется от него или не превысит установленные лимиты. Но если происходит смена объекта налогообложения — с «Доходы» на «Доходы минус расходы» и наоборот, то заявление на переход надо подать. Такая возможность предоставляется только раз в год.

Преимущества и недостатки УСН

- Оптимизация налогового бремени – три крупнейших налога заменяются на один.

- Возможность выбрать объект обложения.

- Возможность ведения налогового учета в простой форме.

- Предусмотрен к применению на всей территории РФ.

- Власти региона вправе значительно снизить налоговую ставку.

- Налоговый период — год: декларация сдается один раз, в течение года перечисляются авансовые платежи.

- Предусмотрены условия для перехода на УСН.

- Отсутствие НДС. Освобождение от уплаты НДС может стать основанием для отказа от сотрудничества с контрагентами на ОСНО.

- Наличие убытков не освобождает от уплаты минимального размера налога.

Если вы решили применять упрощённую систему налогооблажения (УСН) с момента регистрации ООО — подайте заявление по форме 26.2-1 одновременно с регистрационными документами или в течение 30 рабочих дней после открытия ООО. При более позднем обращении, вы сможете применять упрощенку только с 1 января следующего года. Заявление на УСН по форме 26.2-1 можно заполнять вручную или на компьютере.

Отказать в приеме заявления ФНС не имеет право, так как процедура имеет уведомительный характер. Однако если заявление заполнено с ошибками, ФНС его не примет. Поэтому заполняйте заявление, следуя утвержденным требованиям.

Имейте в виду, уведомление на УСН заполняется всегда по единой форме 26.2-1, но по-разному, в зависимости от того когда вы его подаете. Например, если подаете сразу при регистрации ООО, указать ИНН и КПП не получится, т.к. их еще нет, а при подаче в течение месяца после открытия ООО, эти сведения обязательно надо вписать. Если же переходите на УСН с начала года, нужно вписать и доход, полученный за время работы ООО.

1. Общие требования к заполнению уведомления о переходе ООО на УСН

Независимо от времени подачи заявления на УСН: сразу при регистрации, в течение месяца после или с начала года — заполнять необходимо форму 26.2-1, утвержденную Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@. Это единая форма для всех ООО, но некоторые пункты будут заполняться по-разному, исходя из конкретной ситуации. Например, подавая уведомление на упрощенку вместе с документами на регистрацию общества с ограниченной ответственностью, поля ИНН, КПП, а также данные по выручке за 9 месяцев и остаточная стоимость основных средств, не заполняются.

Заявление на УСН состоит из одного листа и заполняется на компьютере (шрифт Courier New с высотой букв 18) или вручную черной пастой печатными заглавными буквами. В одной ячейке должна быть одна буква, цифра или символ. Никаких исправлений, иначе ФНС не примет документ.

Образец уведомления для перехода на УСН в момент регистрации

2. Образец уведомления о переходе ООО на УСН в момент регистрации. Требования к заполнению

При переходе на УСН с момента регистрации, вы не указываете регистрационные данные и экономические результаты деятельности, так как бизнес только открывается.

Образец уведомления для перехода на УСН в момент регистрации

Требования к заполнению уведомления на УСН сразу при регистрации ООО:

- ИНН и КПП не указывается, так как общество с ограниченной ответственностью их получит после регистрации.

- Код налогового органа — код ФНС, в которой вы будете стоять на налоговом учёте, не путайте её с регистрирующей ФНС, в которую будете подавать документы на открытие ООО.Можете узнать на сайте ФНС. При заполнении документов через наш сервис, код вашей инспекции определится автоматически.

- Признак налогоплательщика. Выберите «1», что означает подачу заявления вместе с регистрационными документами.

- Название ООО вписывайте, как в Уставе.

- Переходит на УСН. Пишите цифру «2», т.е. с момента регистрации.

- В качестве объекта налогообложения выбираете тот вариант, который для вас выгоднее:

- 1 — доходы — 6% от доходов, без учета расходов,

- 2 — доходы, уменьшенные на расходы — 15 % от разницы между доходами и документально подтвержденными расходами.

- Год подачи уведомления. Следует писать текущий год. При подаче в конце года, все равно пишите год, в котором подаете, даже, если ООО успеют зарегистрировать только в начале следующего года.

- Получено доходов за 9 месяцев — не заполняете.

- Остаточная стоимость основных средств — не заполняете.

Дальше вы заполняете только левую половину листа, правую будет заполнять налоговый инспектор.

- Кто подает уведомление:

- 1 — сам налогоплательщик, тогда вписываете ФИО руководителя;

- 2 — представитель, тогда указываете ФИО представителя, у которого должна быть нотариальная доверенность.

- Контактный телефон — пишите тот, на который инспектор сможет дозвониться.

- Дата.

- Наименование документа, который подтверждает права представителя, надо указать, если заявление подается по доверенности. Копию доверенности нужно приложить к заявлению.

3. Переход ООО на УСН в течение 30 дней после регистрации. Правила заполнения уведомления

Если подадите уведомление на УСН в течение 30 дней после регистрации ООО, упрощенка будет вам разрешена с даты постановки на учет. Также следует заполнить форму 26.2-1, но с небольшими поправками.

Образец заполнения уведомления при подаче в течение 30 дней после регистрации

Правила заполнения уведомления на УСН в течение месяца после регистрации

В данном случае иначе заполняются лишь 2 пункта: ИНН и КПП, которые следует вписать, так как они вам уже присвоены.

Остальные пункты надо заполнять аналогично предыдущему примеру.

4. Заявление на УСН с начала года. Правила заполнения.

Если вы подадите уведомление по прошествии 30 дней с момента регистрации ООО — применять спецрежим вам будет разрешено только с начала следующего года. В этом случае нужно подать уведомление о применении УСН до 31 декабря текущего года.

Образец заполнения уведомления при переходе на УСН с начала года

Правила заполнения заявления на УСН с начала года

В этом случае форма 26.2-1 заполняется несколько иначе:

- Признак налогоплательщика надо выбрать «3» — переход на УСН с других режимов, кроме ЕНВД.

- Переход на УСН ставите «1» и вписываете год, с которого переходите на упрощенный режим.

- Получено доходов за 9 месяцев заполняете по данным налогового учета.

- Остаточная стоимость основных средств на 1 октября указываете по данным бухгалтерского учета.

Остальное заполняете аналогично предыдущим примерам.

5. Особенности заполнения заявление при переходе на УСН после ЕНВД

При переходе с ЕНВД также заполняется форма 26.2-1, только отличаются несколько пунктов:

- Признак налогоплательщика надо выбрать «2» — переход на УСН с ЕНВД.

- Переход на УСН ставите «3» и вписываете месяц, с которого переходите на упрощенный режим.

- Также следует указать сумму доходов за 9 месяцев и остаточная стоимость основных средств на 1 октября. Остальные строки заполнять аналогично предыдущим примерам.

6. Подача уведомления о переходе на УСН для ООО

Подать уведомление на УСН можно одним из трех способов:

При личной подаче возьмите с собой минимум 2 экземпляра заявления (ФНС г. Москвы просят 3 шт.). Один останется в налоговой, а второй вернут вам с печатью. Свой экземпляр сохраните в документации фирмы, как доказательство, что вы подавали уведомление.

Никаких извещений от налоговой ждать не стоит, так как заявления с отметкой ФНС для начала работы по УСН вполне достаточно. Но для собственного спокойствия, можете подать в налоговую отдельный запрос в свободной форме о выдаче извещения о возможности применять вашим ООО упрощенной системы. В соответствии с Приказом Минфина РФ № 99 н от 02.07.2012, отказать вам налоговая не может. На рассмотрении ФНС отводится 30 дней, после чего вам вышлют официальный ответ.

Начало бизнеса или его расширение, сопровождающееся потребностью в новых организационных структурах – причины, которые обусловливают создание нового ООО. При этом возможно несколько вариантов образования юридического лица:

- обращение в компанию, специализирующуюся на услугах по регистрации ООО;

- приобретение готовой фирмы;

- самостоятельное оформление в регистрирующем органе.

Первые два способа сопряжены с финансовыми издержками – юридические компании возьмут за регистрационные действия формата «под ключ» не менее 2500-3000 рублей (без обязательных расходов), а если придется «покупать» юридический адрес, то к издержкам добавится еще 10-20 тысяч рублей.

Покупка готового бизнеса с нулевыми оборотами – возможность быстро приступить к работе, не затрачивая времени на общение с государственными структурами. Цена ООО может начинаться от 50-70 тысяч рублей и достигать 120-150 тысяч. К тому же приобретение фирмы может обернуться незавершенными проблемами прежних учредителей (в том числе и судебного характера), а перерегистрация бизнеса на новых учредителей займет тот же срок, что и создание ООО.

Вы можете выбрать город, в котором собираетесь открывать ООО. Там мы собрали все реквизиты и контакты тех органов, которые занимаются регистрацией бизнеса.

- Астрахань

- Балашиха

- Барнаул

- Владивосток

- Владикавказ

- Волгоград

- Воронеж

- Екатеринбург

- Ижевск

- Иркутск

- Йошкар-Ола

- Казань

- Калининград

- Кемерово

- Киров

- Краснодар

- Красноярск

- Курск

- Липецк

- Махачкала

- Набережные челны

- Нижний Новгород

- Новокузнецк

- Новороссийск

- Омск

- Оренбург

- Пенза

- Пермь

- Подольск

- Ростов-на-Дону

- Рязань

- Самара

- Саратов

- Севастополь

- Сочи

- Ставрополь

- Таганрог

- Тольятти

- Томск

- Тверь

- Тула

- Тюмень

- Улан-Удэ

- Ульяновск

- Уфа

- Хабаровск

- Химки

- Чебоксары

- Челябинск

- Якутск

- Ярославль

Самостоятельное оформление ООО

Избежать лишних денежных затрат и зарегистрировать новое ООО собственными силами не слишком сложно – следует только четко соблюдать предписанный законодательством регламент и порядок действий.

Последовательность регистрационных мероприятий выглядит следующим образом:

- Подбор наименования будущего ООО и списка участников;

- Согласование местонахождения и получение юридического адреса;

- Разработка перечня кодов ОКВЭД соответственно функционалу организации;

- Выбор наиболее оптимального налогового режима ООО;

- Формирование требуемого комплекта документов и заполнение заявления;

- Уплата пошлинного сбора;

- Передача заявления и прилагаемых документов в регистрирующую структуру (ФНС);

- Получение бумаг, подтверждающих регистрацию ООО.

Шаг 1. Выбираем название для ООО

Законодательство никак не ограничивает фантазию будущих бизнесменов в выборе подходящего наименования для своей компании. Важно соблюсти только два условия:

- Наименование ООО должно быть записано на русском языке, даже если в оригинале используется иностранное написание. Например, для ООО «Trade Leasing Moscow» в заявлении и подаваемых документах должны сочетаться оригинальное название на английском языке и русская транскрипция в виде ООО «Трэйд Лизинг Москау».

- Если в наименовании предполагается использование сокращений от слов Россия (Российская Федерация) и Москва, то учредитель ООО должен получить разрешение в Минюсте и уплатить пошлину в размере 50000 рублей. Такое разрешение подготавливается в течение 30 дней, так что будущим учредителям ООО «РосТорговля» или «Московский коммерсант» придется побеспокоиться о получении документа заранее или выбрать другое название для своей фирмы.

Без получения разрешения Министерства юстиции могут обойтись:

- организации, в которых четверть долей принадлежит государству;

- фирмы, отнесенные к разряду крупнейших налогоплательщиков;

- ООО, имеющие обособленные подразделения/филиалы не менее, чем в 51% регионов РФ;

- предприятия, имеющие лидерские позиции на отечественном рынке (не менее 35% от всего рынка).

Шаг 2. Где зарегистрировать ООО

Местонахождение ООО (ранее – юридический адрес) – необходимый реквизит для любой фирмы. Без него невозможна идентификация ООО, что может стать препятствием для открытия расчетного счета или составление деловых и бухгалтерских документов.

Адрес, который указывается в документах, может находиться:

- по месту нахождения арендуемого либо собственного помещения;

- по адресу регистрации учредителя;

- по месту массового оформления юридических лиц.

Важно! Зарегистрировать ООО по домашнему адресу можно лишь при наличии нотариально удостоверенного согласия всех собственников квартиры (дома). Указание домашнего адреса в качестве местонахождения компании может служить причиной для неправомерного отказа в регистрации ООО, открытии расчетного счета или получении лицензий.

Если будущий бизнесмен имеет в собственности нежилое помещение (склад, магазин или офис), где намерен осуществлять свою деятельность, то при регистрации ООО он должен предъявить бумаги, подтверждающие его право на недвижимость.

Самый распространенный вариант определения местонахождения ООО – аренда производственного или коммерческого помещения. Поскольку до получения статуса юридического лица невозможно подписать договор аренды, то владелец помещения предоставляет гарантийное письмо с обязательство предоставить недвижимое имущество в аренду для создаваемого ООО.

Адреса массовой регистрации – явление распространенное, но имеющее крайне негативную репутацию. Оформление ООО по адресу, где уже зарегистрирован не один десяток компаний, чревато получением многочисленных отказов от государственных органов – налоговая инспекция или банк с большим сомнением относятся к новым фирмам, регистрируемым по массовым адресам.

Многие фирмы-посредники предлагают услугу по продаже юридического адреса. Такой вариант можно использовать, если нет возможности арендовать офис или зарегистрироваться по месту проживания. Чтобы не попасть впросак, имеет смысл проконтролировать, существует ли в реальности покупаемый адрес и не состоит ли он в черном списке фискальной службы.

Надо знать: проверять адрес на «благонадежность» следует на официальном сайте ФНС. От компании-продавца юридического адреса следует потребовать внесения в договор пункта, запрещающего регистрацию других фирм по этому же адресу.

Шаг 3. Подтверждаем виды предполагаемой деятельности

Естественно, намереваясь создать ООО, потенциальные бизнесмены уже определились с теми видами деятельности, которыми будут заниматься в дальнейшем. Об этом необходимо поставить государственные органы, перечислив основные занятия в приложении к заявлению о регистрации.

Для сведения: в июле 2016 года вступила в силу уточненная редакция Классификатора ОКВЭД. При регистрации ООО после 11.07.2016г. коды необходимо подбирать по новому документу.

Все работы и услуги, которые существуют в хозяйственной деятельности, содержатся в Общероссийском классификаторе ОКВЭД, где они разнесены по отраслям и группам пол цифровыми кодами.

При формировании пакета документов на регистрацию ООО необходимо определиться с главным видом деятельности, доля которого в бизнесе будет составлять не менее половины, и внести соответствующий код в лист И заявления на регистрацию. Помимо основного вида деятельности, ООО может указать до 57 сопутствующих занятий, даже если не будет их осуществлять в дальнейшем. До 2010 года все предполагаемые виды деятельности обязательно фиксировались в Уставе ООО, сейчас эта норма не действует.

Имейте в виду: после регистрации ООО каждый новый вид деятельности придется добавлять в учредительные документы в виде Изменений к Уставу. Чтобы не тратить время и не платить обязательные пошлинные сборы, лучше указать все предполагаемые виды деятельности в момент создания ООО.

Шаг 4. Какая система налогообложения выгоднее для ООО?

Российское налоговое законодательство разрешает субъектам предпринимательства несколько налоговых режимов:

- ОСН (общий);

- УСН по ставкам 6% и 15%;

- ЕНВД (вмененный налог);

- ПСН (патент).

Глобальная разница между этими системами – в замене ряда федеральных налогов (НДС, налоги на имущество и на прибыль) другим обязательным сбором, рассчитываемым по собственному алгоритму. В УСН налогом облагаются либо все полученные доходы (6%), либо – разница между доходами и произведенными затратами (15%). Упрощенная схема налогообложения может применяться некрупными фирмами, имеющими не более 100 сотрудников, и стоимость активов до 100 миллионов рублей. Не могут работать по «упрощенке» компании, у которых есть филиалы и подразделения, а доля в уставном фонде других организаций превышает 25%.

Если ООО планирует применение в своей деятельности УСН, то при регистрации необходимо заявить об этом регистратору. К комплекту обязательных для оформления документов следует приложить 2 экземпляра Уведомления о переходе на упрощенную систему налогообложения.

Если этого не проделать в момент регистрации, то перейти на «упрощенку» можно будет только со следующего календарного года.

Знайте! Выбор в пользу УСН 6% лучше делать тем ООО, которые планируют работать в сфере оказания услуг, т.е. не смогут документально подтвердить произведенные материальные расходы. В оптовой торговле и промышленном производстве более выгодной будет схема УСН 15% (доходы минус расходы).

ЕНВД используется по определенному перечню видов деятельности и в основном применяется в розничной торговле или услугах, оказываемых населению.

Налог на вмененный налог относится к категории региональных платежей, поэтому устанавливать законодательно перечень видов деятельности для обложения ЕНВД имеют право только местные власти.

Заявление о применении ЕНВД надо будет подать через 5 дней после начала соответствующей деятельности.

Если ООО при регистрации не заявило о применении УСН, то, по умолчанию, организация будет работать по общей системе налогообложения.

Шаг 5. Как подготовить пакет документов

Правила заполнения заявления Р11001

В заявлении содержатся все предусмотренные законом особенности нового предприятия, поэтому в каждом конкретном случае нужно заполнить только те листы, которые соответствуют реальным обстоятельствам.

Обязательным для всех юридических лиц является только заполнение двух первых листов, в которых содержатся сведения относительно новой фирмы – название, местоположение (юридический адрес), данные о величине УК.

При заполнении формы следует быть чрезвычайно внимательными, поскольку существует четкий регламент порядка написания, типа и размера шрифта, переноса слов.

Необходимо помнить! Неверно заполненное заявление Р11001 – главная причина отказа в приеме документов на регистрацию.

- А-Г – информация об учредителях;

- Е – данные о руководителе ООО (лице, имеющем право действовать без доверенности);

- Ж-З (опционально) – сведения о вышестоящей организации и ее руководителе;

- И – коды ОКВЭД;

- К, Л, М – для ООО не заполняются;

- Н – данные о заявителе. Обычно это руководитель ООО или его учредитель.

Удостоверение подписи заявителя в нотариальном органе: подпись заявителя на листе Н, подтверждающая все перечисленные в документе сведения, ставится в присутствии нотариуса и заверяется его печатью.

Внимание! По новым правилам лист Н должен быть заполнен на каждого участника ООО, и подпись каждого из них заверяется нотариусом.

Учреждение Общества

Помимо заявления, Общество должно предоставить в регистрирующий орган документы, подтверждающие сам факт создания ООО.

Протокол собрания участников

Первоначальным документом, свидетельствующим о создании нового Общества, является протокол собрания учредителей (или решение единственного участника). Если в ООО существует несколько участников, то оформляется Договор об учреждении, в котором прописываются доли каждого совладельца бизнеса.

В протоколе (решении) необходимо наличие следующих пунктов:

- создание Общества, его фирменное наименование;

- местоположение (юридический адрес ) Общества;

- величина и состав Уставного капитала;

- разделение долей в УК между участниками ООО;

- утверждение Устава;

- возложение функций руководителя Общества.

Внимание! Уставный капитал для ООО не может быть меньше 10 тысяч рублей. Он вносится денежными средствами либо имуществом, для которого произведена независимая оценка.

Устав ООО

Устав – основополагающий документ, регламентирующий порядок функционирования и ликвидации ООО. В Уставе прописываются цели создания ООО, обязанности и права участников Общества, разъяснение об Уставном капитале и делении долей.

При самостоятельной регистрации целесообразно использовать типовой Устав, адаптируя его под конкретное ООО.

Интересно: в 2016 году ожидается внесение изменений в нормативно-правовые документы, позволяющих не разрабатывать собственный Устав, а в заявлении Р11001 указывать, что ООО намерено в своей деятельности руководствоваться положениями Типового Устава.

Для регистрации ООО необходимо иметь на руках 2 экземпляра Устава, каждый из которых следует сшить и заверить подписью лица, указанного как заявитель.

Шаг 6. Подтверждение уплаты пошлинного сбора

За регистрационные мероприятия, проводимые в отношении нового ООО, взыскивается пошлина в размере 4000 рублей. Эта сумма переводится на расчетный счет того налогового органа, в чьем ведении находится регистрация предприятий. Реквизиты можно уточнить на портале ФНС, там же, во избежание ошибок, рекомендуется заполнить квитанцию.

Имейте в виду: госпошлина за регистрацию Общества, имеющего более одного учредителя, должна вноситься поименно, несколькими квитанциями и пропорциональными суммами. Это требование является формальным, но может стать причиной отказа в регистрации ООО.

Уплата госпошлины должна осуществляться не ранее, чем протоколом общего собрания участников ООО/решением учредителя было зафиксировано намерение создать Общество. Дата на квитанции об оплате пошлинного сбора должна быть позднее, чем дата, указанная в учредительных документах.

Шаг 7. Передача документов на регистрацию

Завершающий этап — передача полностью сформированного пакета документов в налоговую инспекцию. Существует несколько вариантов выполнения этого пункта:

- заявление Р11001 и прилагаемые документы подает лицо, указанное в листе Н;

- документы передаются уполномоченным лицом при непременном наличии нотариальной доверенности;

- комплект документов пересылается почтовой связью.

Стоит запомнить: вариант получения документов о регистрации ООО (лично, по доверенности, на почте) должен быть указан в специальном поле заявления Р11001.

После того, как специалист ФНС примет комплект документов, на руки заявителю будет выдана расписка, по которой впоследствии можно будет забрать Свидетельство о регистрации ООО.

Срок, в течение которого законодатель гарантирует рассмотрение документов и проведение всех регистрационных мероприятий, составляет не более 5 рабочих дней. По истечении этого временного промежутка заявитель либо получит все предусмотренные законодательством документы, либо ему будет отказано в регистрации ООО.

Шаг 8. Получение учредительных документов

При положительном исходе налоговая инспекция выдает на руки заявителю/доверенному лицу Свидетельство о госрегистрации (ОГРН), документ о принятии на налоговый учет (ИНН/КПП), выписку из Реестра юридических лиц. Эти документы являются подтверждением того, что ООО может на законных основаниях осуществлять заявленную деятельность.

Следующими шагами после получения учредительных документов из налоговой инспекции будет оформление круглой печати и заключение договора банковского счета в финансовой организации.

Отказ в регистрации

Налоговая инспекция вправе отказать ООО в государственной регистрации. Причинами такого решения могут быть:

- расхождение фактических данных с теми, что поданы в регистрационный орган (ошибки в паспортных данных, адресе, написании Ф.И.О.);

- отсутствие ИНН руководителя и учредителей (при их наличии);

- массовый адрес местонахождения ООО или руководитель, зарегистрированный в нескольких организациях;

- опечатки или описки при заполнении формы Р11001.

Если заявитель уверен, что решение регистрирующего органа не основано на реальных фактах и является формальным, он может добиться регистрации в принудительном порядке – через суд.

Читайте также: