Продажа товаров собственного производства на усн

Опубликовано: 29.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ИП (УСН с объектом налогообложения "доходы") зарегистрирован на интернет-площадке eBay как физическое лицо для реализации товаров как собственного производства, так и покупного. Оплата поступает через платежную систему PayPal (в платежной системе ИП также зарегистрирован как физическое лицо).

Учитывается ли выручка от такой реализации при применении УСН?

По данному вопросу мы придерживаемся следующей позиции:

В сложившейся ситуации доходы от реализации товаров как собственного производства, так и покупного, осуществляемой в рамках предпринимательской деятельности, учитываются индивидуальным предпринимателем при применении УСН на дату поступления оплаты от покупателей.

При этом учитывая, что индивидуальный предприниматель зарегистрировался в интернет-магазине и в платежной системе как физическое лицо, не исключаем того, что налоговые органы могут посчитать такую реализацию как реализацию личного имущества, доходы от которой подлежат обложению НДФЛ.

Обоснование позиции:

Прежде всего отметим, что eBay является американской компанией, предоставляющей услуги в областях интернет-аукционов и интернет-магазинов.

EBay оказывает услуги в рамках пользовательского соглашения (далее - Соглашение), которое регулируется законодательством США*(1).

Из Соглашения следует, что еВау фактически является посредником между продавцами и покупателями, который не выступает от имени покупателя и продавца и не участвует в расчетах.

При этом на площадке eBay могут осуществлять торговлю как физические лица, так и юридические лица и ИП.

Расчеты за реализованный товар производятся с помощью электронной платежной системы PayPal, то есть через оператора по переводу электронных денежных средств (п. 3 ст. 3, ч. 1 ст. 12 Федерального закона от 27.06.2011 N 161-ФЗ "О национальной платежной системе" (далее - Закон N 161-ФЗ)) (смотрите также приложение к информационному письму Банка России от 11.03.2016 N ИН-017-45/12).

При определении объекта налогообложения по налогу, уплачиваемому в связи с применением УСН, учитываются доходы, определяемые в порядке, установленном п.п. 1 и 2 ст. 248 НК РФ (п. 1 ст. 346.15 НК РФ), т.е. доходы от реализации, определяемые в соответствии со ст. 249 НК РФ, и внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ.

Среди доходов, поименованных в п. 1.1 ст. 346.15 НК РФ как не учитываемые при определении объекта налогообложения для целей УСН, не указаны доходы, полученные от источников за пределами Российской Федерации.

То есть при применении УСН учитываются все доходы налогоплательщиков, полученные как из источников в РФ, так и из источников за пределами РФ (письма Минфина России от 29.05.2012 N 03-11-09/40, от 04.04.2007 N 03-11-04/102, ФНС России от 13.06.2012 N ЕД-4-3/9681@).

Таким образом, доход, полученный ИП от реализации товаров через интернет-площадку eBay как иностранным, так и российским покупателям, учитывается при расчете налогооблагаемой базы при УСН в порядке, установленном п. 1 ст. 346.17 НК РФ (т.е. с применением кассового метода)*(2).

В то же время в данной ситуации ИП зарегистрировался на торговой интернет-площадке и в платежной системе как физическое лицо.

Исходя из Соглашения лица, ведущие предпринимательскую деятельность, на интернет-площадке eBay регистрируют бизнес-аккаунт.

Кроме того, в платежной системе PayPal для ведения предпринимательской деятельности юридическими лицами и ИП открывается корпоративный счет. Личный счет предназначен для личных покупок и переводов и не может использоваться для осуществления предпринимательской деятельности*(3).

Перевод электронных денежных средств осуществляется с проведением идентификации клиента, упрощенной идентификации клиента - физического лица в соответствии с Федеральным законом от 07.08.2001 N 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" или без проведения таковой (Энциклопедия решений. Электронные средства платежа; Энциклопедия решений. Перевод электронных денежных средств).

Также отметим, что с 1 апреля 2020 года банки обязаны сообщать в налоговый орган в том числе информацию о предоставлении права или прекращении права физического лица использовать персонифицированные электронные средства платежа для переводов электронных денежных средств (п. 1.1 ст. 86 НК РФ).

Кроме того, с 1 апреля 2020 года налоговые органы вправе запросить информацию об операциях по счету физического лица, в том числе по электронным кошелькам, в случаях проведения налоговых проверок такого лица либо контрагента физлица (смотрите Информацию ФНС России от 17.02.2020 "ФНС России разъяснила, в каких случаях можно запросить информацию о поступлениях на счета физлица").

То есть в налоговый орган поступают сведения об использовании ИП электронных средств платежа как физическим лицом, а также налоговым органом может быть запрошена информация о движении средств по такому счету.

Исходя из изложенного, полагаем, что в случае, когда ИП зарегистрирован на площадке eBay и в платежной системе PayPal как физическое лицо, доходы от реализации товаров в этом случае могут рассматриваться налоговыми органами как реализация личного имущества, подлежащая обложению НДФЛ (пп. 5 п. 1 ст. 208, ст. 209, п. 1 ст. 210 НК РФ; Энциклопедия решений. НДФЛ при продаже физлицами собственного имущества; Энциклопедия решений. Имущественный вычет по НДФЛ при продаже имущества (кроме жилья), находившегося в собственности менее минимального срока владения).

В то же время такая регистрация не освобождает ИП от уплаты налога в связи с применением УСН в отношении доходов от реализации товаров через интернет-площадку, когда такой вид деятельности согласно ЕГРИП является одним из видов деятельности ИП.

В связи с неодназначностью ситуации к какому выводу придут налоговые органы в случае проверки, предсказать невозможно.

Поэтому рекомендуем воспользоваться своим правом налогоплательщика и на основании п. 1 ст. 21 и п. 1 ст. 34.2 НК РФ обратиться в Минфин России или в налоговый орган по месту учета организации для разъяснения (https://www.nalog.ru/rn77/service/obr_fts/other/fl/). Обращения в Министерство финансов Российской Федерации в письменном виде направляются по адресу: 109097, город Москва, улица Ильинка, дом 9 (https://minfin.gov.ru/ru/ministry/contacts/).

Выполнение налогоплательщиком письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции, является обстоятельством, исключающим вину лица в совершении налогового правонарушения (пп. 3 п. 1 ст. 111 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Башкирова Ираида

Ответ прошел контроль качества

5 октября 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

“Заплати налоги и спи спокойно” - этот слоган из недалекого прошлого обретает новые смыслы. Наступают времена тотального контроля за предпринимателями, особенно в интернете. Налоги надо платить и точка. Сегодня расскажем об одной из самых популярных форм налогообложения для интернет-магазинов - УСН. Что такое упрощенка, как на нее перейти, заполнять декларации и не только - читайте в нашей статье.

Что такое упрощенная система налогообложения

УСН - один из специальных налоговых режимов. Есть еще основной - ОСН. На него встают автоматически при регистрации ИП или юридического лица. Но ОСН - это сложно и дорого. Поэтому все, кому можно, сразу же соскакивают с этого режима на один из специальных. В бизнесе формата “купи-продай” это обычно УСН.

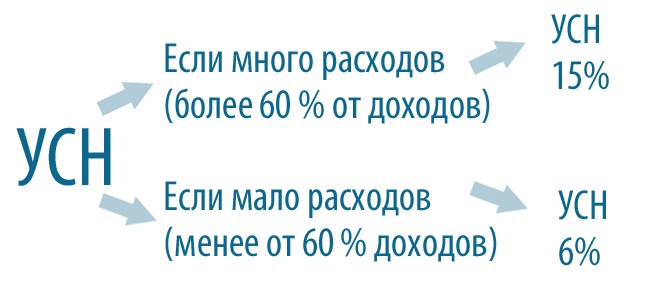

При упрощенном налогообложении налоги платятся с выручки или прибыли. Для этого существует 2 отдельных формата. При постановке на УСН нужно выбрать тот, что подходит. Ставки там тоже разные.

Два формата упрощенки

УСН “Доходы”

При этом режиме налогооблагаемой базой является валовая выручка. Ставка составляет 6 процентов. Приведем пример: за год вы заработали 1 миллион рублей. При ставке налога 6% придется заплатить государству 60 тысяч. Затраты (любые) при УСН “Доходы” не учитываются. Это тянет за собой существенный минус: если вы отработали в убыток, налог все равно придется заплатить. Поэтому для интернет-магазинов более интересен другой формат УСН - “Доходы минус расходы”

УСН “Доходы минус расходы”

Здесь налогооблагаемая база - ваша чистая прибыль после вычета всех затрат. Ставка - 15 процентов. Проиллюстрируем примером: вы продали опять на миллион, но потратили 700 тысяч на закупку товаров у поставщиков. Таким образом чистая прибыль составила 300 тысяч рублей. Налог берется именно с этой суммы - она будет налогооблагаемой базой. 15 процентов от 300 000 - 45 000 рублей. В данном случае это выгоднее, чем платить 6 процентов с выручки. Но так бывает не всегда.

Какую упрощенку выбрать: 6% от доходов или 15% от прибыли

Здесь все зависит от ваших затрат, торговой наценки и других факторов. Каждый случай нужно рассматривать отдельно. В примере выше наша чистая прибыль была 300 тысяч рублей при валовой выручке в один миллион. Если торговая наценка выше, прибыль была бы больше. Например, при большей торговой наценке прибыль может быть не 300, а например 500 тысяч, а налог - 75 000. Получается, что выгоднее применять ставку 6 процентов от выручки.

Как выбрать 6% от доходов или 15% от прибыли

Но есть нюанс: налогооблагаемую базу можно уменьшать не только на стоимость купленных товаров, а и на другие расходы, которых довольно много. Ниже мы расскажем об этом более подробно.

Некоторые тонкости

На самом деле ставки 6 и 15 процентов не такие уж и жесткие. Во-первых, региональные власти могут уменьшать ставку. При УСН “Доходы” она может быть снижена до 1 процента, а при “Доходы минус расходы” - до 5 вместо 15. Кроме того, на участников режима распространяется правило минимального налога. Если исчисленный за календарный год налог оказался меньше 1 процента, государству нужно заплатить 1 процент с суммы прибыли. Это страхует обе стороны: предприниматель не несет избыточную налоговую нагрузку, а государство получает гарантированные минимальные платежи в бюджет.

И еще. Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению (п. 4 ст. 346.20 НК РФ). Период действия этих налоговых каникул - по 2020 год, так что еще успеете. Возможно, налоговые каникулы продлят - разговоры об этом постоянно ведутся в правительственных кругах.

Кому можно применять упрощенку

Не всем. Для того, чтобы попасть под этот налоговый режим, нужно подходить под следующие критерии:

- количество сотрудников, официально зачисленных в штат, не должно превышать 100 человек. Если больше - разрешается применять только общий налоговый режим;

- ежегодный доход не должен превышать 150 миллионов рублей. Заработали на одну копейку больше, добро пожаловать в ОСН;

- остаточная стоимость компании не может быть больше 150 миллионов рублей;

- доля участия других организаций - не более 25 процентов (для юридических лиц);

- запрещено использовать упрощенную систему налогообложения компаниями, имеющими филиалы (тоже для юридических лиц).

Условия применения УСН

Когда можно переходить на УСН

А вот тут есть небольшая законодательная ловушка, в которую попало немало новоиспеченных предпринимателей. Дело в том, что встать на упрощенку можно в двух случаях:

- в течение месяца после регистрации ИП или ООО;

- с начала календарного года.

Как мы писали выше, по умолчанию все встают на общий налоговый режим. То есть, если ничего не делать, будете платить по полной. На подачу уведомления о переходе на УСН дается месяц с даты регистрации (п. 2 ст. 346.13 НК РФ). Если открывать ИП или юрлицо в налоговой, срок регистрации будет составлять 3 рабочих дня. А вот когда открываете компанию через МФЦ, срок может растянуться до 2 недель и даже больше. Поэтому при получении учредительных документов сразу проверяйте дату регистрации. Она указана в уведомлении и выписке из реестров ОГРН и ОГРНИП.

Срок отсчитывается не с даты получения документов на руки, а с даты регистрации. Если не перейти на упрощенку в течение месяца, придется ждать начала следующего года. А весь год вы обязаны уплачивать НДС, вести полную бухгалтерию (с фиксацией всех финансовых операций в учетных программах, хранением первичных документов, предоставлением бухгалтерской отчетности в Федеральную налоговую службу и так далее) и уплачивать кучу других налогов, например, на прибыль в размере 20 процентов.

Работать на ОСН даже полгода - непосильный груз для большинства предпринимателей. Известны случаи, когда бизнесмены закрывали вновь созданное ИП только потому, что не успели вовремя перейти на упрощенку или другой спецрежим. Это тоже морока, особенно если бизнес уже запущен и продажи идут. Нужно перезаключить все договора (поставщики, аренда), открыть новый расчетный счет в банке и прочее. В общем, запомните: встать на упрощенку можно в течение месяца после регистрации ИП или ООО.

Сроки и документы для перехода на УСН

Как перейти на упрощенную систему налогообложения

Вообще идеальный вариант - подавать бумаги о переходе вместе с пакетом документов на регистрацию ИП или ООО. Так вы освободите себя от лишних визитов в налоговую и будете уверены, что встанете на упрощенку. Но здесь тоже не без нюансов: подать документы можно только в налоговую, МФЦ этим не занимаются.

Итак, для перехода на упрощенную систему налогообложения нужно подать уведомление установленной формы - 26.2-1, форма КНД 1150001. Документ подается в двух экземплярах: один остается в ФНС, второй отдают на руки предпринимателю. Уведомление составляется на одной странице и содержит следующие данные:

- код налогового органа, в которое подается уведомление. Документ подается в налоговую по месту регистрации ИП или ООО, а не по месту ведения деятельности, как в случае, например, с ЕНВД;

- полное наименование организации или ФИО индивидуального предпринимателя;

- дата перехода на упрощенную систему налогообложения;

- доход за 9 месяцев предыдущего года, если вы переходите на упрощенку с другого налогового режима;

- объект налогообложения. Нужно поставить галочку напротив пунктов “Доходы” или “Доходы минус расходы”, в зависимости от того, что вы выбрали;

- фамилия, имя и отчество налогоплательщика или его представителя;

- номер телефона налогоплательщика;

- наименование документа, подтверждающего полномочия представителя;

- дату, подпись.

Подать уведомление можно и в электронном виде, вместе с документами на регистрацию ИП или юридического лица. Правда, для этого нужно завести личный кабинет и получить усиленную квалифицированную электронную подпись. Можно подавать уведомление через законного представителя, но тогда понадобится нотариально оформленная доверенность.

Достоинства и недостатки УСН

Достоинства:

- сумма налога зависит от прибыли. Если показываете убытки или прибыль небольшая, будете платить по минимуму;

- простота заполнения деклараций;

- не нужен бухгалтер. Все доходы и расходы ведутся в “Книге учета доходов и расходов”. Первичные документы для налоговой отчетности не требуются.

Недостатки:

- подходит не всем. Как мы уже говорили, крупные компании не могут использовать упрощенную налоговую систему;

- нужно уплачивать авансовые платежи.

На какие расходы можно уменьшить налогооблагаемую базу

При выборе объекта “Доходы минус расходы” налогооблагаемую базу можно и нужно уменьшать. Причем в расходы можно записывать не только средства, потраченные на закупку товара. Сюда можно включить практически любые траты, прямо связанные с бизнесом. Вот некоторые примеры:

- аренда помещения;

- корпоративная сотовая связь для сотрудников;

- средства, потраченные на рекламу и продвижение;

- покупка оборудования, контрольно-кассовой техники;

- оплата труда сотрудников, в том числе премии и иные выплаты;

- страхование работников, имущества и ответственности;

- проценты по кредитам, взятым на запуски или развитие бизнеса;

- прочие расходы.

Подытожим: налогооблагаемую базу при объекте “Доходы минус расходы” можно уменьшать почти на любые траты. Единственно условие - расходы нужно подтверждать документально. Так что храните все счета-фактуры, товарные накладные, акты выполненных работ и даже кассовые и товарные чеки. Без документов, подтверждающих расходы, налогооблагаемую базу не уменьшить. Полный перечень доходов, на которые можно уменьшить налогооблагаемую базу, содержится в статье 346.16 налогового кодекса РФ ”Порядок определения расходов”.

Добавим ложку дегтя: базу можно уменьшить на расходы, так или иначе связанные с получением прибыли. Не получится включить в декларацию расходы, например, на покупку питьевой воды в офис, туалетные принадлежности и подобные платежи. Однако многие предприниматели виртуозно выходят из положения. Например, аренда ресторана для новогоднего корпоратива может быть задекларирована как проведение семинара или конференции. Возьмите на заметку. Лучше вообще включить в декларацию все расходы. Не прокатит и не прокатит - не страшно. Это лучше, чем не задекларировать действительно важные платежи.

Как и когда подавать декларацию УСН

Декларировать доходы нужно ежегодно, не позднее 31 марта года, следующего за отчетным. А в течение текущего периода надо делать ежеквартальные авансовые платежи. Если переплатите - деньги можно будет зачесть для оплаты налогов в следующем отчетном периоде.

Декларация подается в установленной форме - КНД 1152017. Заполнить ее можно самостоятельно или обратившись в агентство, оказывающее такие услуги. Также можно воспользоваться онлайн-сервисами для заполнения деклараций УСН. Если работаете с облачной бухгалтерией, документ будет сформирован автоматически на основе первичных данных. Система сама оформит документ, подаст декларацию и даже заплатит налоги в ФНС.

Онлайн-сервис для заполнения декларации по УСН

Декларацию УСН можно подавать как в бумажном, так и в электронном виде.

УСН 2020: какие изменения ждут упрощенку в будущем году

Следующий год принесет несколько изменений для пользователей УСН:

- те, кто использует объект налогообложения “Доходы” не будут сдавать декларации. Данные о выручке поступят в ФНС через онлайн-кассы;

- изменятся лимиты использования. Применять УСН можно будет при доходе до 200 миллионов и штате сотрудников до 130 человек. Правда, ставки будут другими: если вы зарабатываете 150-200 миллионов и в компании трудятся 100-130 человек, ставки будут 20% (объект “Доходы минус расходы”) и 8% (объект “Доходы”);

- возможно, индивидуальным предпринимателям разрешат использовать налог на профессиональный доход. Сейчас его могут применять только самозанятые граждане, не оформленные в качестве ИП. Налог может “убить” упрощенку за счет низких ставок: 4% от дохода при работе с физическими лицами и 6% - с организациями.

Надеемся, статья оказалась полезной. Платите налоги и спите спокойно!

- Бухгалтерия

- Налоги

- УСН

По умолчанию при регистрации ИП или компании налоговая назначает общую систему налогообложения, но она удобна не всем. Начинающим предпринимателям или небольшим компаниям гораздо выгоднее и легче работать на упрощенке: там меньше налогов и проще вести учет.

Рассказываем, как устроена упрощенная система налогообложения, и отвечаем на самые частые вопросы.

Что такое УСН

Упрощенная система налогообложения (УСН) — это специальный налоговый режим для компаний и ИП. Бизнесу нужно платить только один налог. Он заменяет НДС и НДФЛ для ИП, налог на прибыль для ООО и налог на имущество по бизнес-объектам, кроме торговой и офисной недвижимости.

УСН можно совмещать с патентом: одни виды деятельности вести по УСН, другие — учитывать на патенте.

Виды УСН

Есть два вида упрощенной системы налогообложения: «Доходы» и «Доходы минус расходы».

«Доходы» — до 6% со всех доходов, расходы не учитываются. Регионы сами устанавливают ставку для всех или разных сфер бизнеса. К примеру, налог в Крыму для всех — 4%.

«Доходы минус расходы» — от 5 до 15% с разницы между доходами и расходами, итоговая ставка зависит от региона.

Учитываются все затраты из ст. 346.16 НК РФ, которые можно подтвердить для налоговой. Для подтверждения понадобятся документы, об этом дальше.

Ставку для своего региона можно проверить на сайте налоговой:

Выбираем свой регион в верхнем левом углу

В самом конце страницы находим документ с законом, открываем его и ищем свою сферу бизнеса

Кто может работать на УСН

Чтобы работать на упрощенке, ИП и компании должны соответствовать определенным условиям: по сумме доходов, численности сотрудников и сфере деятельности. Дополнительно для организаций есть ограничения по наличию филиалов и проценту владения долей в уставном капитале.

По сумме доходов — до 150 млн рублей в год. Учитывается не фактический доход, а доход, умноженный на специальный коэффициент Минэкономразвития. В 2021 году — 1,032. Если компания заработает за год 100 000 000 ₽, для налоговой ее доход — 100 000 000 × 1,032.

Если предприниматель или компания заработают больше 150 млн рублей, начнется переходный период: лимит по доходу увеличится до 200 млн, но вместе с ним поднимется и налоговая ставка. Когда доход превысит 200 млн рублей, придется перейти на ОСН.

По средней численности сотрудников — до 100 человек. Учитываются сотрудники в штате и те, кто работает по договорам ГПХ.

Количество сотрудников считают в среднем за первый квартал, полугодие, девять месяцев и год.

Если ИП или компания оформят больше 100 человек, лимит увеличится до 130, но повысится процентная ставка. Когда появится 131-й сотрудник, компания перейдет на ОСН.

Ограничения по виду деятельности. На упрощенной системе налогообложения нельзя работать некоторым сферам бизнеса. Например, банкам, инвестиционным фондам, ломбардам, нотариусам и производителям алкоголя или сигарет.

Для ООО — доля других организаций. Доля других компаний в уставном капитале должна быть не больше 25%.

Для ООО — не должно быть филиалов. Это строгое правило на УСН.

| Условие | Переходный период | |

|---|---|---|

| Стандартная ставка | 6% от доходов или 15% от положительной разницы доходов и расходов | 8% от доходов или 20% от положительной разницы доходов и расходов |

| Сумма дохода | до 150 млн рублей | от 150 до 200 млн рублей |

| Средняя численность сотрудников | до 100 человек | от 100 до 130 человек |

| Филиалы ООО | Нет | Нет |

| Доля в ООО | Другие компании владеют не более 25% УК | Другие компании владеют не более 25% УК |

Как считают доходы и расходы

Доходы. Учитывается все, что заработала компания: продажа товаров или услуг, сдача недвижимости или автомобиля в аренду и даже процент на остаток по расчетному счету.

Не учитываются кредитные деньги и деньги, которые пришли по ошибке. Все тонкости учета доходов — в налоговом кодексе.

Расходы Это всё, что помогает бизнесу заработать: покупка нового оборудования, аренда помещения, подключение в магазин интернета и кассы.

Хранить документы о расходах нужно не менее четырех лет, налоговая может потребовать информацию в любой момент. К примеру, документы за 2020 год нужно сохранить до 2024 года включительно.

Что выгоднее: «Доходы» или «Доходы минус расходы»

Чтобы выбрать вид упрощенной системы налогообложения, нужно посчитать примерные доходы и расходы бизнеса. Общий принцип такой.

Для новых предпринимателей из некоторых сфер деятельности в регионах действуют налоговые каникулы: налоговая ставка 0% — платить ничего не надо. Чтобы узнать о каникулах в своем регионе, можно позвонить на горячую линию налоговой — 8 800 222-22-22.

УСН «Доходы» подходит предпринимателям и компаниям, у которых мало расходов на бизнес. Так бывает у дизайнеров, разработчиков и маркетологов — им не нужно закупать материалы или товары для перепродажи. А если они и тратят, то очень мало: например, вызывают курьера раз в месяц, чтобы доставить документы контрагентам.

УСН «Доходы минус расходы» подходит предпринимателям или компаниям, у которых постоянные расходы при стандартной ставке в 15% больше 70% доходов. Например, придорожному кафе приходится закупать продукты и платить зарплату сотрудникам, а небольшому ателье — заказывать ткани и арендовать помещение.

Для этой системы налогообложения есть правило минимального налога. В любом случае компания должна заплатить не меньше чем 1% с дохода.

Минимальный налог платят только по итогам года.

Когда платить налоги и подавать декларацию

Налоги на УСН нужно платить четыре раза в год — по итогам первого квартала, полугодия, девяти месяцев и года:

- за первый квартал — до 25 апреля;

- за полугодие — до 25 июля;

- а девять месяцев — до 25 октября;

- за год — ООО до 31 марта следующего года, ИП до 30 апреля следующего года.

Для правильного расчета нужно сложить весь доход за отчетный период, посчитать налог и затем вычесть из него уплаченные ранее авансовые платежи. То, что получилось, и надо заплатить. То есть если мы в первом квартале заплатили 600 000 ₽, из суммы налога за полугодие нужно вычесть 600 000. Давайте разберем на примере.

Итоговый налог считается за год, но платят заранее — поэтому платежи за первый квартал, полугодие и девять месяцев называются авансовыми.

У ИП кроме налога — страховые взносы

ИП платят страховые взносы каждый год, даже если не было доходов. Если у ИП есть сотрудники — взносы платят и за них. Сумма страховых взносов за себя в 2021 году — 40 874 ₽, ее нужно заплатить до конца года.

Если доход ИП за год превысит 300 000 ₽, придется доплатить еще 1% дополнительных взносов. При УСН «Доходы» — процент от годовых доходов минус 300 000 ₽, при УСН «Доходы минус расходы» — от годовой прибыли минус 300 000 ₽. Срок оплаты — 1 июля следующего года.

Страховые взносы ИП выгоднее платить каждые три месяца — тогда можно получить налоговый вычет и полностью или частично компенсировать налоги.

Какая нужна отчетность и когда ее подавать

На упрощенке для налоговой нужно подготовить два документа: налоговую декларацию и книгу учета доходов и расходов (КУДиР).

Налоговая декларация. Подают раз в год: за 2020 год ООО должны подать до 31 марта 2021 года, ИП — до 30 апреля. Ее сдают всегда, даже если дохода не было — иначе можно получить штраф.

Книга учета доходов и расходов. Записывать надо все поступления, даже переводы на банковскую карту или наличные. Книгу не нужно сдавать, но налоговая может попросить ее в любой момент. Если книги не будет, можно получить штраф в 10 000 ₽.

Что будет, если не вести учет и вовремя не платить налоги: ответственность и штрафы

Если вовремя не заплатить налоги и не подать декларацию, налоговая может оштрафовать и начислить пени.

Задержка декларации. Минимальный штраф — 5% от суммы неуплаты налога, заявленного в декларации. Штраф считается за каждый полный или неполный месяц задержки, но заплатить придется не более 30%. Минимальный штраф — 1000 ₽.

Просрочка авансового платежа. Налоговая начисляет пени. Формула расчета сложная, поэтому удобнее рассчитать размер по калькулятору пеней.

Неуплата налогов. Компания может получить штраф в 20% от суммы налога, если ошибку допустили случайно, и 40%, если закон нарушили сознательно. К примеру, не заплатили страховые взносы, но вычли их из налога при УСН.

Как уменьшить налоги на УСН

ИП без работников на УСН «Доходы» могут уменьшить налоги на всю сумму уплаченных страховых взносов. Например, если предприниматель заплатит в первом квартале 8300 ₽ страховых взносов, он может уменьшить авансовый платеж по налогу на 8300 ₽.

ИП без работников на УСН «Доходы минус расходы» могут добавить страховые взносы к расходам. Представим, доходы предпринимателя 100 000 ₽, расходы — 20 000 ₽, а уплаченные страховые взносы — 9000 ₽. Тогда авансовый платеж считается так: (100 000 − 20 000 − 9000) × 15% = 10 650 ₽.

ИП или компании с работниками при УСН «Доходы» могут уменьшить налоговые платежи за счет взносов только наполовину. То есть если компания должна заплатить 20 000 ₽ налога, на 10 000 ₽ можно получить налоговый вычет.

Представим, что доход предпринимателя за квартал — 2 000 000 ₽. Итоговый налог — 2 000 000 ₽ × 6% = 120 000 ₽. Налог получится уменьшить только наполовину, то есть на 60 000 ₽.

ИП или компании с работниками на УСН «Доходы минус расходы» могут добавить к расходам всю сумму уплаченных страховых взносов. Заплатили в первом квартале сотрудникам 50 000 ₽, значит, налоговая база уменьшилась на 50 000 ₽.

Допустим, доход предпринимателя за квартал — 1 000 000 ₽, расход — 500 000 ₽, а уплаченные страховые взносы — 50 000 ₽. Тогда его налог (1 000 000 − 500 000 − 50 000) × 15% = 67 500 ₽.

Главное — платить взносы в том же квартале, в котором хотите уменьшить налог. В первом квартале нужно заплатить взносы с 1 января по 31 марта, во втором — с 1 апреля по 30 июня.

Если вы не хотите платить каждый квартал, все страховые взносы можно заплатить в третьем квартале — до 30 сентября. Тогда получится уменьшить авансовый платеж за девять месяцев на всю сумму страховых взносов. Если работаете на УСН «Доходы», то можно заплатить 27 000 ₽ и вычесть всю сумму из налога. Если на УСН «Доходы минус расходы» — добавить ее к расходам.

Как перейти на УСН

Для перехода на упрощенную систему налогообложения нужно заполнить уведомление по форме 26.2-1.

Образец уведомления для тех, кто только регистрируется как ИП или ООО. Данная форма не обязательна, вы можете подать заявление в любом виде

При регистрации. Компании и ИП могут перейти на УСН прямо при регистрации бизнеса. Для этого нужно подать уведомление вместе с документами о регистрации или в течение 30 дней после нее.

Действующие ИП или компании могут перейти на УСН только со следующего календарного года. Подать уведомление нужно до 31 декабря текущего года.

Самозанятые без статуса ИП при регистрации в качестве предпринимателя могут приложить уведомление о переходе на УСН и сразу начать работать на упрощенке.

Самозанятые со статусом ИП могут перейти на УСН с начала календарного года или раньше, если перестанут соблюдать условия НПД. К примеру, если их доходы превысят 2,4 млн рублей за год, остаться самозанятым не получится.

Любое лицо в России имеет право заниматься внешнеэкономической деятельностью. Это может быть ООО или ИП с любой системой налогообложения. В статье расскажем, какие есть особенности ВЭД на УСН 6% и 15%.

Что такое ВЭД

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Внешнеэкономическая деятельность — это сделки по реализации услуг или продаже товаров с иностранными контрагентами. Самые яркие примеры — импорт и экспорт. Импорт — это покупка товара из-за рубежа и ввоз его на территорию России для дальнейше перепродажи или использования в производстве. Экспорт — продажа товара иностранному контрагенту.

Для участников ВЭД или тех, кто только желает выйти на мировой рынок, разработаны интернет-ресурсы и форумы. Самые популярные из них — CustomsForum.ru и TKS.ru.

Организация внешнеторговой деятельности у ООО или ИП на УСН отличается особенностями налогообложения. Узнайте в наших статьях, как начать импорт или экспорт:

Что такое УСН

Упрощенная система налогообложения (УСН) — это специальный налоговый режим. Упрощенцы освобождены от уплаты налога на прибыль, на имущество и НДС. Компании или ИП сами выбирают налогооблагаемую базу. При выборе базы “Доходы” — выручка компании облагается по ставке 6%, при выборе “Доходы за вычетом расходов” — устанавливается ставка 15% с разницы между выручкой и расходами.

Упрощенка — выгодный режим для ведения бизнеса. Применять УСН можно при соблюдении условий:

- менее 100 сотрудников;

- доход за 1 год менее 150 млн. рублей;

- остаточная стоимость имущества менее 150 млн. рублей;

- доля участия других организаций не более 25%;

- отсутствие филиалов у ООО.

Организовать ВЭД на УСН для ИП можно, как и для ООО. Если во внутренней торговле вопрос выгодности УСН поднимается редко, то при ВЭД ситуация усложняется. В первую очередь это касается НДС.

Уплата НДС при импорте на УСН

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Упрощенцы не платят НДС (ст. 346.11 НК РФ). Но при ввозе товаров на территорию РФ — импорте, уплачивать НДС они все равно обязаны. Несмотря на это, принять сумму уплаченного налога к вычету или возмещению будет нельзя.

Единственный вариант при УСН 15%, это включение “импортного” НДС в состав расходов (пп.8 п.1 ст.346.16 НК РФ). Включайте НДС в расходы только после его оплаты. В бухгалтерском учете сложностей не возникает, оформляется лишь одна проводка:

Дт 08/10/41/44. Кт 60/76 на сумму покупки с учетом НДС

Сумма НДС будет учитываться в стоимости товаров (пп.3 п.2 ст.170 НК РФ).

Самый невыгодный вариант для импорта товаров УСН 6%. Вы будете обязаны уплачивать НДС, но уменьшить свой доход на величину уплаченного налога не сможете.

Компании и ИП, которые ведут ВЭД в больших объемах, обычно переходят на общую систему налогообложения, чтобы принимать НДС к вычету. Если вы редко торгуете с иностранными партнерами, то оставайтесь на УСН 15%, но учитывайте уплаченный налог в составе расходов. УСН 6% для международной деятельности рассматривать не стоит.

Отчетность при ВЭД на УСН

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Не забывайте сдавать декларации по НДС. Делается это в том случае, если импорт был из стран ЕАЭС — Армении, Белоруссии, Казахстана или Киргизии. Предоставить декларацию в налоговые органы надо в электронной форме до 25-го числа месяца следующего за налоговым периодом (п.5 ст.174 НК РФ). Налоговый период — квартал.

При импорте товаров из других стран подавать декларацию по НДС не нужно. Вы уплатите НДС при ввозе груза прямо на таможне.

Курсовые разницы на УСН

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Сделки с иностранными контрагентами обычно совершаются в иностранной валюте. Из-за постоянного изменения курса валют образуются положительные и отрицательные курсовые разницы. Положительные возникают, когда вы выигрываете в деньгах от изменения курса, а отрицательные — наоборот.

Например, вы купили 1 000 долларов по курсу 64 рубля. Сегодня курс поднялся до 65 рублей. Итого ваша 1 000 долларов стоит 65 000 рублей. 1 000 рублей — это положительная курсовая разница.

Начиная с 2013 года, разбираться с курсовыми разницами упрощенцам не нужно. В бухучете они не учитываются. Это объясняется тем, что на УСН используется кассовый метод. То есть доход признается в момент получения денег.

Например, вы экспортировали товар в Бельгию 4 мая. Стоимость товара 1 000 евро, курс на 4 мая — 70 рублей. Оплата от бельгийского партнера пришла 20 мая. Курс на этот момент составил 72 рубля. Т.е. вы рублевом эквиваленте вы получили 72 000 рублей. Пересчитывать вам ничего не нужно, это и есть ваш доход в момент получения денег.

Единственное исключение — это положительные курсовые разницы при покупке инвалюты. Если на росте курса вы выиграли, то курсовую разницу нужно учесть во внереализационных доходах. То есть 1 000 рублей из примера выше — ваш доход.

Интересно, что отрицательная курсовая разница — это не расход. В ст.346.16 НК РФ в закрытом перечне расходов нет пункта об отрицательных разницах. Поэтому на УСН “Доходы за вычетом расходов” вы не сможете уменьшить базу по налогу на курсовую разницу.

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Минфин России разъяснил порядок учета некоторых видов расходов при применении упрощенной системы налогообложения.

Если компания в качестве объекта налогообложения выбрала “доходы минус расходы”, то ей необходимо правильно определить расходы, которые можно учесть при расчете единого налога. Полный закрытый перечень расходов приведен в статье 346.16 НК РФ. Так как перечень “разрешенных” расходов является закрытым, то любое отступление от него расценивается налоговиками как нарушение. Часто поводом для претензий служат представительские расходы, расходы на информационные, консультационные и маркетинговые услуги и др.

Минфин России в письме от 20.05.2019 № 03-11-11/36060 разъяснил порядок учета некоторых видов расходов при применении упрощенной системы налогообложения.

При расчете единого налога нужно относить к расходам только оплаченные затраты (т. е. после их фактической оплаты). Кроме того, затраты должны быть экономически обоснованны, то есть связаны с получением дохода, и документально подтверждены.

Расходы на предоплату поставщикам

Перечень расходов, учитываемых при УСН, является закрытым. Это означает, что расходы, не упомянутые в нем, нельзя учесть при расчете единого налога. Так, расходы в виде суммы предварительной оплаты поставщикам за поставленные товары и оказанные услуги в перечень расходов не включены. Поэтому при определении объекта налогообложения на УСН данные расходы не учесть нельзя.

Расходы по оплате товаров, приобретенных для дальнейшей реализации

“Упрощенцы” имеют право списывать расходы по оплате товаров, приобретенных для дальнейшей реализации (подп. 23 п. 1 ст. 346.16 НК РФ). При этом подпунктом 2 пункта 2 статьи 346.17 НК РФ предусмотрено, что расходы по оплате стоимости товаров, приобретенных для перепродажи, признаются по мере реализации таких товаров.

Таким образом, расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, учитываются в составе расходов по мере реализации данных товаров покупателю.

Расходы на приобретение услуг производственного характера

В соответствии с подпунктом 5 пункта 1 статьи 346.16 НК РФ “упрощенцы” вправе списывать материальные расходы.

Материальные расходы в основном характерны для производственных фирм. Однако такие затраты могут быть и у торговых организаций, и у фирм, которые выполняют работы или оказывают услуги. Например, к материальным расходам относят затраты на приобретение горюче-смазочных материалов (ГСМ), спецодежды и спецобуви, оплату коммунальных услуг.

В состав материальных расходов включают затраты на приобретение:

- сырья и материалов, используемых в производстве товаров (работ, услуг) и на другие производственные нужды;

- комплектующих и полуфабрикатов, подвергающихся в дальнейшем обработке;

- материалов для упаковки реализуемых товаров (тара);

- топлива, воды и энергии всех видов для отопления зданий и производственных нужд;

- работ и услуг производственного характера, выполняемых сторонними организациями или структурными подразделениями фирмы (например, транспортные расходы);

- имущества, не являющегося амортизируемым (то есть стоимость которого меньше 100 000 руб. или срок полезного использования которого менее одного года);

- инструментов, производственного инвентаря, лабораторного оборудования, спецодежды и спецобуви и др.;

- затраты на приобретение работ и услуг производственного характера, выполняемых сторонними организациями и ИП.

Перечень материальных расходов не является исчерпывающим. В их состав могут быть включены и другие документально подтвержденные затраты, которые непосредственно связаны с процессом производства и реализации.

“Упрощенцы” учитывают материальные расходы в соответствии с порядком, предусмотренным для налогообложения прибыли (ст. 254 НК РФ). Подпункт 6 пункта 1 этой статьи относит к материальным расходам затраты на приобретение услуг производственного характера, выполняемых сторонними организациями или ИП.

Материальные расходы учитываются в момент погашения задолженности – методом списания денежных средств с расчетного счета налогоплательщика или выплаты из кассы (подп. 1 п. 2 ст. 346.17 НК РФ). Следовательно, расходы на приобретение услуг производственного характера можно учесть при расчете единого налога по УСН. Учесть нужно на дату оплаты услуг поставщикам или проведения зачета взаимных требований. При этом данные услуги должны быть уже оказаны сторонними организациями или ИП.

Эксперт “НА” Е.В. Натырова

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Читайте также: