Округление авансового платежа по усн

Опубликовано: 30.04.2024

ВАС РФ внес изменения в порядок заполнения декларации по УСН, обязав «упрощенцев» указывать все стоимостные показатели с учетом копеек 1 . При этом форма отчетности остается прежней. Как учесть решение высших арбитров на практике?

Заполнение декларации по УСН, как правило, не вызывает особых проблем. Однако в некоторых ситуациях вопросы все-таки возникают. В связи с этим в статье мы не приводим алгоритм построчного заполнения отчетности, а рассматриваем лишь наиболее проблемные случаи. Например, как заполнить декларацию по УСН в связи с новыми правилами отражать стоимостные показатели без округления? Какой ОКВЭД следует указывать, если компания занимается несколькими видами деятельности? В каком порядке представлять отчетность при смене в течение года адреса регистрации фирмы? Как отразить прошлогодние убытки и разницу между минимальным и единым налогом?

Копейка рубль бережет

Декларация по УСН сдается один раз в год. За 2012 год отчетность нужно будет представить не позднее 1 апреля 2013 года (31 марта — выходной, поэтому срок переносится на ближайший рабочий день) 2 .

В августе этого года Высший арбитражный суд РФ 3 признал недействующим пункт 2.11 Порядка заполнения декларации по УСН 4 . Напомним, что согласно данному положению все значения стоимостных показателей в отчетности указывают в полных рублях. При этом значения показателей менее 50 копеек отбрасывают, а 50 копеек и более округляют до полного рубля. По мнению ВАС РФ, эта норма не соответствует положениям Налогового кодекса, поскольку в нем расчет налога с округлением предусмотрен только для определения базы по НДФЛ и ЕНВД*. А для УСН аналогичный порядок не установлен.

Решение ВАС РФ потребовало внести поправки в форму декларации, ведь в действующем бланке не предусмотрены ячейки для отражения копеек. Однако, как нам сообщили специалисты Минфина России, ведомство вносить изменения в декларацию не будет. При этом в следующем году появится уже новая форма «упрощенной» отчетности, но сдавать ее нужно будет только по итогам 2013 года. Обязанность по разработке и утверждению декларации возложена на ФНС России 5 . Таким образом, компаниям не стоит дожидаться новой формы, а можно сдавать отчетность на действующем бланке. Но как это сделать на практике? Давайте разберемся.

Для отражения стоимостных показателей в отчетности отводится 8 ячеек. Если показатель небольшой и ячеек хватает, то задача решается достаточно просто. Указываем в ячейках сумму в рублях с копейками, разделив их точкой. Но что делать, если ячеек недостаточно? А так и будет в большинстве случаев, ведь точка и копейки займут три ячейки из восьми имеющихся. Значит, выход один — компании должны самостоятельно добавить необходимое количество ячеек. Если же вписать ячейки по каким-либо причинам не удалось, то компания может на свой страх и риск все-таки округлить показатели. Причем сделать это желательно в бoльшую сторону.

Какой ОКВЭД выбрать?

На титульном листе декларации по УСН в том числе указывают код вида экономической деятельности согласно ОКВЭД. При этом нередко организации занимаются несколькими видами бизнеса одновременно. Порядок заполнения декларации в этом случае зависит от того, ведет ли компания эти виды деятельности в рамках только «упрощенки» или она совмещает два режима налогообложения (например, УСН и ЕНВД).

В первом случае код по ОКВЭД проставляется по одному из видов деятельности по усмотрению самой компании 6 . Таким образом, в данной ситуации организация заполняет одну декларацию по УСН, в которой отражает доходы по всем видам деятельности в рамках «упрощенки».

Во втором случае выбора у компании нет. Она должна указать код по тому виду бизнеса, доходы от которого облагаются УСН-налогом. Причем даже если эта деятельность является для организации не основной, а дополнительной 7 . Оно и понятно. Ведь при совмещении двух спецрежимов компания заполняет две декларации — по УСН и по ЕНВД. При этом в отчетности по УСН организация отразит только доходы от «упрощенного» вида бизнеса, и, соответственно, его код будет указан на титульном листе.

Отчетность при смене адреса

Налоговую декларацию по УСН подают по месту нахождения компании. Однако в течение года организация может переехать в другой район или даже регион. Куда подавать отчетность? Какой код ОКАТО должен быть проставлен в разделе 1 отчетности: по старому или по новому адресу? Контролирующие ведомства отвечают на эти вопросы однозначно. В такой ситуации компания должна подавать декларацию по УСН в инспекцию по новому месту регистрации 8 . Соответственно, код ОКАТО по этому месту учета и будет указан в отчетности.

При этом если при переезде у компании меняется ставка упрощенного налога, финансовое ведомство предлагает поступать следующим образом. Сумму налога по итогам года организация должна исчислять исходя из ставки, которая действовала на последний день налогового периода. При расчете налога она учитывает ранее исчисленные суммы авансовых платежей.

Письмо ФНС России от 1 августа 2012 г. № ЕД-4-3/12772

При исчислении сумм налога по УСН, подлежащих уплате по итогам налогового периода, учитываются суммы авансовых платежей, уплаченных в период до изменения места постановки на учет и отраженных в карточке «РСБ», открытой с ОКАТО по старому месту учета, а также суммы авансовых платежей, уплаченных за период после изменения места постановки на учет.

Одновременно сообщаем, что налоговой инспекции по новому месту нахождения организации необходимо будет откорректировать начисление сумм авансовых платежей в карточках «РСБ» путем уменьшения (операция «сторно») начисленных в карточке «РСБ» по новому месту постановки налогоплательщика на учет сумм авансовых платежей, исчисленных к уплате за период до изменения места его постановки на учет и отражения сторнированной суммы в карточке «РСБ», открытой в новом налоговом органе с ОКАТО по старому месту учета

Прошлогодние убытки, минимальный налог

Компании, применяющие УСН с объектом «доходы минус расходы», рассчитывают по итогам года минимальный налог. Может получиться, что именно его компания и будет перечислять за налоговый период. Если по итогам прошлого года компания уплатила минимальный налог, то при заполнении декларации за 2012 год ей следует обратить внимание на следующий момент. Дело в том, что разницу между уплаченным минимальным налогом и налогом, рассчитанным в общем порядке, включают в расходы именно по итогам года. Уменьшить на сумму разницы доходы I квартала, полугодия или 9 месяцев было нельзя. Аналогичной позиции придерживается Минфин России и ФНС России 9 . Таким образом, разницу, которая образовалась в 2011 году, организация вправе включить в расходы при исчислении налоговой базы за 2012 год. Сумму разницы отражают по строке 220 раздела 2 декларации по УСН. Кроме того, по итогам налогового периода компания вправе учесть и сумму прошлогодних убытков. Эта возможность прямо закреплена Налоговым кодексом 10 . Для отражения прошлых убытков предназначена строка 230 раздела 2. Для расчета налоговой базы в этом случае из строки 210 вычитают сумму строк 220 и 230.

Копейки: вписать или округлить?

Пунктом 2.11 Порядка заполнения декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (утв. приказом Минфина России от 22.06.2009 № 58н), предусмотрено, что все значения стоимостных показателей указываются в полных рублях. Значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля. При этом согласно Решению ВАС РФ от 20 августа 2012 года № 8116/12 округление стоимостных показателей в декларации по налогу, уплачиваемому в связи с применением УСН, производить не следует.

Поэтому при наличии достаточного количества ячеек по стоимостным показателям в ячейках налоговой декларации по упрощенной системе следует показывать рубли и копейки, разделив их знаком «точка». В случае если количества ячеек по стоимостным показателям будет недостаточно, то можно будет добавить необходимое количество ячеек для возможности указания в них рублей и копеек, разделенных знаком «точка».

Вместе с тем если в Порядок заполнения налоговой декларации по УСН не будут внесены изменения, то при заполнении данной декларации за 2012 год значения стоимостных показателей можно и округлить.

При этом следует иметь в виду, что в настоящее время планируется внесение изменения в часть первую Налогового кодекса по вопросу возможности округления стоимостных показателей в налоговых декларациях по всем видам налогов с 1 января 2013 года.

![]()

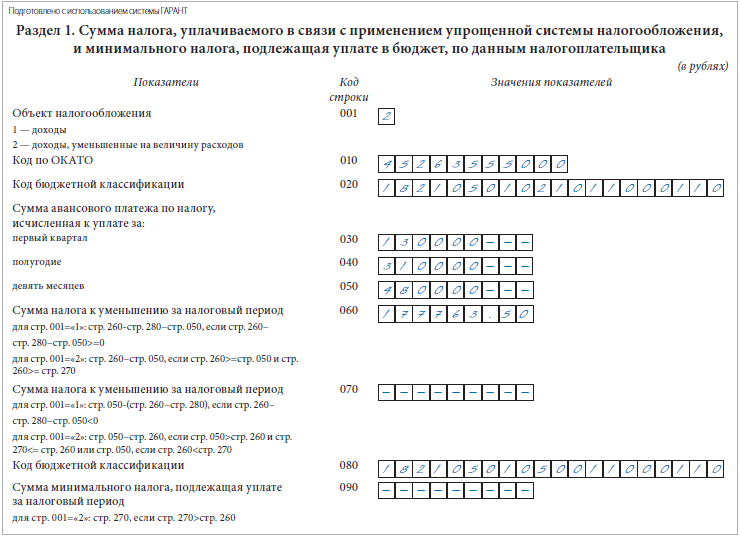

Компания применяет УСН с объектом «доходы минус расходы». По месту регистрации фирмы предусмотрена ставка налога в размере 15%. По итогам 2012 г. организация получила доходы в размере 22 510 250,6 руб. При этом ее расходы за этот период составили 18 050 160,6 руб. Кроме того, по итогам 2011 г. компания уплатила минимальный налог. Разница между минимальным налогом и налогом, рассчитанным в общем порядке, составила 75 000 руб. Таким образом, сумма расходов, отраженная по строке 220 раздела 2 отчетности, будет равна:

18 050 160,6 + 75 000 = 18 125 160,6 руб.

Сумма исчисленного налога за налоговый период составит:

(22 510 250,6 руб. – 18 125 160,6 руб.) x 15% = 657 763,5 руб.

Рассчитаем минимальный налог:

22 510 250,6 руб. x 1% = 225 102,5 руб.

Расчетная величина налога больше минимальной, поэтому уплате подлежит налог, рассчитанный в общем порядке.

По итогам каждого отчетного периода компания перечислила авансовые платежи в размере: 130 000 руб.; 180 000 руб.; 170 000 руб. То есть сумма авансовых платежей за 9 месяцев (строка 050 раздела 1) составила:

130 000 + 180 000 + 170 000 = 480 000 руб.

Сумма налога к уплате за год будет равна:

657 763,5 – 480 000 = 177 763,5 руб.

Разделы 1 и 2 декларации будут заполнены следующим образом.

Сноски:

1, 3 Решение ВАС РФ от 20.08.2012 № 8116/12

2 абз. 2 п. 1 ст. 346.23 НК РФ

4 утв. приказом Минфина России от 22.06.2009 № 58н

5 п. 7 ст. 80 НК РФ

6 письмо Минфина России от 28.03.2007 № 03-11-05/53

7 письмо Минфина России от 09.06.2012 № 03-11-11/186

8 письма ФНС России от 01.08.2012 № ЕД-4-3/12772, Минфина России от 18.07.2012 № 03-11-06/2/88, от 09.07.2012 № 03-11-06/2/86

9 письма Минфина России от 15.06.2010 № 03-11-06/2/92, от 08.10.2009 № 03-11-09/342, ФНС России от 14.07.2010 № ШС-37-3/6701@

10 п. 7 ст. 346.18 НК РФ

Сумма налога исчисляется в полных рублях: то, что меньше 50 копеек, отбрасывается, то, что больше – округляется до полного рубля, – гласит всем известное правило, которое закреплено в статье 52 НК РФ. Тем не менее из этого правила есть исключения, о которых нельзя забывать. Марина Скудутис напомнила, когда можно округлять, а когда нельзя.

Сумма налога исчисляется в полных рублях: то, что меньше 50 копеек, отбрасывается, то, что больше, – округляется до полного рубля, – гласит всем известное правило, которое закреплено в статье 52 НК РФ. Тем не менее из этого правила есть исключения, о которых нельзя забывать.

В пункте 6 статьи 52 НК РФ закреплено главное правило исчисления налогов: их сумму нужно отражать в полных рублях. Минфин в Письме от 5 марта 2014 года № 03-07-15/9519 (доведено до сведения нижестоящих налоговых органов и налогоплательщиков Письмом ФНС от 8 апреля 2014 года № ГД-4-3/6398@) разъяснил, что указанной статьей Кодекса регулируется порядок исчисления сумм налогов, подлежащих уплате в бюджет, которые отражаются в декларациях.

В отношении применения НДС стоимостные показатели счета-фактуры нужно указывать в рублях и копейках.

В отношении применения НДС необходимо учитывать следующее. Стоимостные показатели счета-фактуры, в том числе в графе 8 «Сумма налога, предъявляемая покупателю», нужно указывать в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте). Об этом сказано в пункте 3 Правил заполнения счета-фактуры, применяемого при расчетах по НДС, утвержденных постановлением Правительства РФ от 26 декабря 2011 года № 1137. Поэтому правило об округлении, предусмотренное пунктом 6 статьи 52 НК РФ, в отношении сумм налога на добавленную стоимость в счетах-фактурах, не применяется. И это важно запомнить.

Такое мнение высказывает Минфин в Письмах от 1 апреля 2014 года № 03-07-РЗ/14417 и от 17 февраля 2014 года № 03-07-09/6395. Из количества разъяснений ведомства на тему округления сумм в счете-фактуре, можно сделать вывод, что коммерсанты и бухгалтеры часто задают подобные вопросы, а значит – для них эта тема важна. Однако вывод Минфина во всех перечисленных документах однозначен: округлять НДС, указанный в счете фактуре, нельзя. В Письме от 29 января 2014 года № 03-02-07/1/3444 ведомство также пояснило, что правило, предусмотренное пунктом 6 статьи 52 НК РФ, не распространяется и на первичные документы.

Округленный лимит

Банк России в Письме от 24 сентября 2012 года № 36-3/1876 разъяснил, что для расчета лимита остатка наличных могут применяться правила математического округления. Вспомним курс средней школы: значение от 0,5 и выше необходимо округлять в большую сторону, меньше 0,5 – в меньшую.

ФНС в Письме от 6 марта 2014 года № ЕД-4-2/4116@ сообщила, что если соблюдать порядок округления, который предлагает Банк России, административное правонарушение отсутствует.

Служба напомнила, что согласно пункту 25 Положения по ведению бухгалтерского учета и отчетности в Российской Федерации, утвержденного Приказом Минфина от 29 июля 1998 года № 34н, бухгалтерский учет имущества, обязательств и хозяйственных операций допускается вести в суммах, округленных до целых рублей. Возникающие при этом суммовые разницы относятся на финансовые результаты у коммерческой организации или увеличение доходов (уменьшение расходов) у некоммерческой организации.

Страховые взносы

Согласно пункту 7 статьи 15 Закона № 212-ФЗ, сумма страховых взносов, подлежащая перечислению в соот ветствующие государственные внебюджетные фонды, определяется в полных рублях: менее 50 копеек нужно отбрасывать, более – округлять до полного рубля. Если применять на практике это правило, проблем с контролерами возникнуть не должно. В Письме от 14 февраля 2013 года № 17-4/264 Минтруд сообщил: «считаем действия территориальных отделений ПФР в части направления плательщику страховых взносов требования об уплате недоимки по страховым взносам, образовавшейся за счет правил округления сумм страховых взносов, уплаченных в срок в соответствующие государственные внебюджетные фонды, неправомерными». Так что округлять указанные суммы компании вправе. Главное, делать это правильно. Хотя, надо признать, на практике споры с Фондами все же возникают.

С предпринимателями ситуация проще. Порядок уплаты коммерсантами взносов за себя закреплен в статье 16 Закона № 212-ФЗ. В этой норме про округление ничего не сказано, а это значит, что ИП должны перечислять в Фонды суммы в рублях и копейках.

Нужно учитывать одну важную особенность: взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний округлять нельзя. Их нужно указывать в рублях и копейках. Дело в том, что порядок уплаты таких переводов регулируется Законом № 125-ФЗ и в этом нормативном акте ничего не сказано об округлении.

«Упрощенный» налог

В 2012 году ВАС РФ своим решением № 8116/12 признал пункт 2.11 Порядка заполнения декларации по налогу, уплачиваемому в связи с применением УСН, не соответствующим НК. Названной нормой закреплено, что все значения стоимостных показателей при заполнении декларации по «упрощенному» налогу указываются в полных рублях. ВАС пришел к выводу, что данное правило приводит к изменению налоговой обязанности предпринимателей. Поэтому указанные суммы округлять не нужно.

С «упрощенным» налогом складывается запутанная ситуация. С одной стороны, существует указанное решение ВАС, с другой – действующая редакция статьи 52 НК, в которой четко закрепляет правило об округлении налогов. Но пункт 2.11 Порядка так и остался недействующим. Получается, что фирмы сталкиваются с дилеммой. Разрешить ее попытался Минфин. В Письме от 24 июля 2013 года № 03-11-06/2/29385 ведомство пояснило: в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН, все показатели следует указывать в полных рублях.

Однако дальше Минфин сделал интересный вывод. Ведомство признало, что в декларации по «упрощенному» налогу, учитывая позицию ВАС, все значения стоимостных показателей следовало бы указывать в рублях с копейками, без округления. Вместе с тем, чиновники указывают: учитывая, что все показатели в Книге учета доходов и расходов заполняются в полных рублях, можно и в налоговой декларации все значения также указывать подобным образом. Однако, по моему мнению, следовать позиции Минфина опасно, ведь есть однозначное решение ВАС, и в случае судебного спора, вероятно, именно позицию высшей судебной инстанции будут применять арбитры.

Марина Скудутис, для журнала «Расчет»

Автоматические расчеты для бухгалтера бесплатно

Бесплатные калькуляторы отпускных, НДС, НДФЛ, пени, а так же основные расчеты в примерах в справочнике для бухгалтера >>

- УСН «Доходы» в 2021 году: как отчитываться и сколько платить

- Субсидии на развитие предпринимательства

- Как уменьшить налог УСН

Справочная / УСН

Авансовые платежи по УСН

Налог на УСН платят поквартально, а декларацию сдают один раз по итогам года — это самое важное, что нужно запомнить предпринимателям на УСН. Квартальные платежи называют авансовыми, потому что вы их платите как бы авансом за весь год. И это обязательно.

Как рассчитать авансовые платежи

Авансовые платежи считают нарастающим итогом: для расчёта берут доход с начала года, вычисляют налог, а потом вычитают перечисленные раньше авансы.

Разберёмся на примере

Организация применяет УСН «доходы минус расходы» со ставкой 15%. В первом квартале прибыль организации составила 100 000₽, а значит авансовый платёж за первый квартал: 100 000₽ × 0,15 = 15 000₽. Тут всё просто.

Ситуация 1: прибыль по итогам полугодия увеличилась

По итогам полугодия прибыль составила 140 000₽, тогда авансовый платёж считаем так: (140 000₽ × 0,15) - 15 000₽ = 6 000₽. И здесь всё понятно.

Ситуация 2: прибыль по итогам полугодия уменьшилась

Во втором квартале организация сильно потратилась, и прибыль уменьшилась до 80 000₽. Тогда налог за полугодие считаем так: (80 000₽ × 0,15) - 15 000₽ = - 3 000₽.

Вот здесь и видна вся важность нарастающего итога, потому что этим минусом мы покажем налоговой, что

— мы не должны платить налог по итогам первого полугодия

— мы переплатили налог в первом квартале на 3 000₽, и начисления нужно уменьшить.

Всё это налоговая поймёт из декларации, которую вы сдадите по итогам года.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Сервис подготовит отчётность, посчитает налоги и освободит время для полезных дел.

Сроки оплаты

— за 1 квартал — до 25 апреля

— за полугодие — до 25 июля

— за 9 месяцев — до 25 октября.

А вот налог за год организации платят не позднее 31 марта следующего года, предприниматели — не позднее 30 апреля. Если день выпадает на выходной, срок передвигается на ближайший рабочий день.

Эльба рассчитает налог на УСН «Доходах» и «Доходах минус расходах». Получите 30 бесплатных дней при регистрации — и попробуйте сами. Если вы на УСН «Доходы» и все платежи поступают на расчётный счёт, воспользуйтесь нашим бесплатным сервисом.

КБК для авансовых платежей по УСН

КБК — это реквизит в платёжке, по которому налоговая распознаёт платёж. У авансовых платежей он такой же как и у самого налога:

Для УСН «доходы»: 18210501011011000110

Для УСН «доходы минус расходы»: 18210501021011000110

Почему авансовые платежи выглядят в сверке как переплата

Не бойтесь того, что в течение года все ваши авансовые платежи по налогу числятся в сверке как перпелата — так и должно быть. Налоговая начислит налог, когда получит вашу декларацию в следующем году, — до этого момента в сверке они будут переплатой.

Что делать, если не платили авансовые платежи вовремя

Для начала как можно быстрее их заплатить, ведь за каждый день просрочки вам начисляют пени. Рассчитать примерную сумму пеней можно на калькуляторе, точную — покажет сверка с налоговой. По закону неуплата авансовых платежей наказывается только пенями, но на самом деле всё оказывается сложнее.

Налоговая поймёт, сколько авансов вы должны были заплатить, только в следующем году по декларации. Поэтому, если вы не платили авансы, есть риск, что налоговая выставит вам требование на их уплату сразу после того, как отчитаетесь. Даже если по итогам года задолженности по налогу уже нет. Например, если в декабре вы заплатили взносы, и уменьшили налог за год до 0.

Почему так

Программа ФНС берёт сумму ваших авансов из декларации по УСН и отмечает, сколько нужно было заплатить на конкретную дату. Потом проверяет суммы, которые вы заплатили. Если их оказывается меньше, чем начислено, то вам присылают требование. И даже если вы заплатили или уменьшили весь налог один раз в конце года, налоговая это увидит лишь 31 марта для ООО или 30 апреля для ИП — по сроку уплаты налога за год.

Как бы вы ни поступили, лишних хлопот не избежать: если проигнорируете требования об уплате — налоговая все равно снимет деньги со счёта, потом образуется переплата и придется идти в налоговую с заявлением на возврат или зачет.

Но есть одна хитрость, которая поможет избежать требования налоговой совсем, — подать декларацию по УСН за пару дней до конца срока. Налоговая просто не успеет выставить требование.

Памятка

— платите налог УСН по итогам каждого квартала

— сдавайте декларацию только по итогам года

— квартальной отчётности по УСН не существует

— если не заплатили авансы вовремя, подавайте декларацию за пару дней до конца срока.

Как заплатить авансы по УСН в Эльбе

По итогам каждого квартала Эльба напомнит об уплате авансового платежа в задаче «Заплатить налог УСН за …» в разделе Отчётность. Чтобы Эльба правильно рассчитала налог, важно показать все ваши доходы и расходы в разделе Деньги и правильно учесть их в УСН. Каждую отдельную операцию можно учитывать или не учитывать в налоге.

Добрый день, Влад.

1) Если по итогам первого квартала у вас получится убыток, то платить ничего не нужно.

2) Пени будут начислены только после подачи декларации и только если в декларации будет указана сумма к уплате за 1 квартал, а платежа от вас не поступит. Если образуется убыток, то и в декларации это будет отражено, а значит и пени начислены не будут.

Добрый день, Дмитрий.

Если вы изменяете какие-либо данные, то задачи будут обновляться. Если вы уже сдали декларацию, то можете сформировать новую и сравнить её со сданной, после этого подать корректировку.

Страховые взносы будут учтены в том случае, если они были оплачены в 2018 году. Если вы оплатили в 2019 году взносы за 2018 год, то они, во-первых, не попадут в декларацию, во-вторых, не уменьшат налог за 2018 год.

Также обратите внимание, что если вы платили меньше авансовых платежей, чем должны были по декларации, то будут начислены пени. Стоит заказать сверку и посмотреть, есть ли пени и в каком количестве, либо можно посчитать на калькуляторе пеней — https://www.b-kontur.ru/profi/kalkulyator-peney

Округление сумм уплаченных страховых взносов проиходит в меньшую сторону, т.к. при округлении суммы взносов в большую сторону налог будет уменьшен на копейки, которые фактически не были оплачены.

ФНС может справедливо потребовать сдать уточненный отчет, доплатить налог.

Если я вас правильно поняла, то уменьшить налог УСН за полугодие, если у вас нет сотрудников, можно на все взносы, которые вы заплатили в периоде этого полугодия (с 1 января по 30 июня), вне зависимости от того, взносы это на ОПС или ОМС,

Что касается распределения суммы по платежкам, то в Эльбе логика такая: за 1 квартал Эльба предлагает заплатить четверть от общей суммы взносов, подлежащей к оплате за год (если вы работаете с начала года). При расчете взносов за 2 квартал Эльба берет 2 четверти взносов за весь год, из них вычитает то, что вы уже заплатили в 1 квартале, и предлагает остаток к оплате. Четверть взносов от общей суммы за год - это 9 059, 5 (7 338, 5 на ОПС и 1 721 на ОМС). Если при оплате взносов за 2 квартал Эльба предлагает сумму меньше, значит, судя по всему, в 1 квартале вы могли заплатить больше, чем нужно, поэтому логика расчета такая.

Добрый день!

Я ИП на УСН 6%. Сдала декларацию за 2019 год, пришел ответ от налоговой в том, что декларация принята, нарушений не выявлено. При этом я делаю сверку с налоговой и ПФР и вижу переплату в следующей картине:

налоговая . - переплата - 22 974 руб.

ПФР - переплата - 8799,93 (КБК 18210202140060010160)

ПФР - переплата 7634,07 (КБК 18210910010060000160)

В связи с этим вопросы:

1. могу ли я не платить авансовые платежи по УСН, если у меня уже есть переплата по итогам принятой декларации?

2. если я могу не платить, как я могу перезачесть эту переплату в Эльбе - чтобы она корректно считала мои последующие платежи (она ведь синхронизируется с банком - видит, что платежей в текущем году не было, и будет предлагать сделать это. Соотвественно информация и последующие декларации в Эльбе будут некорректны)

3. Как я могу перезачесть переплату ПФР, если деньги раскиданы по разным КБК (один платеж вообще махровый, такой КБК уже не используется)

4. Могу ли я эти действия совершать через Эльбу или нужно ехать по инстанциям с выписками и декларациями?

1. За неуплату налога или оплату в меньшем объёме, налоговая может начислить пени за каждый день просрочки в размере 1/300 ставки рефинансирования от суммы недоимки. Инспектор может выставить еще и штраф от 20% до 40% от неуплаченной суммы налога.

2. В декларации указываются только исчисленные авансовые платежи, а не фактически уплаченные. Указывайте те суммы, которые надо было платить.

Добрый день, Владимир!

За текущий год налоговая сделает начисления по налогу только после сдачи вами декларации УСН за 2020 год, в 2021 году, поэтому, насколько понимаю, налог вам начислили за 2019 год, и на него же начисляют пени. На налог за 2019 год не влияет ваша деятельность или доходы 2020 года, так как это разные периоды. Налог за 2019 год рассчитывается с учётом ваших доходов 2019 года, и если в 2019 году был доход и налог получился ненулевой, то платить налог нужно было. Срок оплаты налога за 2019 год прошёл, при этом, для пострадавших отраслей срок оплаты годового аванса закончился несколько дней назад → https://e-kontur.ru/enquiry/1485

Если вы не платили налог УСН за 2019 год или заплатили его не в полном объёме, то это и есть причина пени и взысканий — за каждый день просрочки предусмотрены пени. Если заплатили налог в полном объёме, то стоит запросить сверку с налоговой и проверить, все ли ваши платежи по налогу дошли до ФНС.

Екатерина, добрый день!

Дело в том, что налог УСН можно уменьшить на взносы, дата уплаты которых в пределах периода, за который платится налог. Налог УСН считается нарастающим итогом, поэтому взносы учитываются также:

— УСН за 1 квартал можно уменьшить на взносы, уплаченные с 1 января по 31 марта;

— УСН за полугодие — на взносы, уплаченные с 1 января по 30 июня;

— УСН за 9 месяцев — на взносы, уплаченные с 1 января по 30 сентября;

— УСН за год — на взносы, уплаченные с 1 января по 31 декабря.

Это значит, что налог за год можно уменьшить на сумму выплаченных страховых взносов, но только если они уплачены в рамках года.

Декларация по УСН за 2020 год сдается в период с 1 января по 30 апреля 2021 года.

ИП без сотрудников могут уменьшить налог УСН полностью, а с сотрудниками — только до 50 %.

Если у вас нет сотрудников и сумма уплаченных страховых взносов превышает сумму налога, вы можете уменьшить налог полностью.

Добрый день, Марина.

Авансовые платежи по налогу УСН вы должны платить по итогам каждого квартала. Для каждой оплаты установлен свой срок. Он указан в текущей статье.

Налоговая сравнивает ваши оплаты по налогу, которые вы делали в течение года, с данными, которые показаны в декларации УСН. Если в декларации есть сумма к оплате, а вы ее не платили, то налоговая начислит пеню в размере 1/300 ставки ЦБ РФ от суммы недоимки за каждый день просрочки.

То есть, независимо от того, когда вы подадите декларацию, пени будут начислены, если вы должны были платить, но не платили. В этом случае, налоговая может выставить требование на оплату недоимки и пени.

Поэтому, нужно будет оплатить недоимку по налогу. Пени будут начислены после сдачи декларации за год. Информацию о сумме пени можете запросить в налоговой, либо можете рассчитать самостоятельно на калькуляторе — https://normativ.kontur.ru/calculators/peni

Здравствуйте!

Вопрос про хитрость: если подать декларацию в последние дни сдачи.

Я ИП на УСН доходы, без сотрудников, оплатил взносы за 2020 год в декабре. По расчетам взносы бы перекрыли мои авансовые платежи, но взносы я оплатил единовременно в конце года.

То есть если я подам декларацию за 2020 год в последние дни сдачи, то мне могут не начислить пени за просрочку авансовых платежей, но сам налог все-таки начислят даже при том, что сумма взносов перекрывает сумму налога?

Добрый день, Александр.

Налог УСН платится по итогам каждого квартала. Для каждой оплаты установлен свой срок:

- за 1 квартал — до 25 апреля,

- за полугодие — до 25 июля,

- за 9 месяцев — до 25 октября,

- за год — до 30 апреля следующего года.

Начисленная сумма к уплате за каждый период будет показана в декларации УСН. Налоговая сверяет суммы начислений с вашими оплатами. Если она видит, что вы должны были оплатить налог, но не оплатили его, то вам выставят требование на оплату недоимки за этот период и пени, за каждый день просрочки платежа.

Что касается уменьшения налога на взносы. Уменьшать налог можно на те взносы, которые оплачены в том же периоде, за который рассчитан налог. То есть, для уменьшения налога за:

- 1 квартал, взносы должны быть оплачены с 1 января по 31 марта,

- полугодие, взносы должны быть оплачены с 1 января по 30 июня,

- 9 месяцев, взносы должны быть оплачены с 1 января по 30 сентября,

- год, взносы должны быть оплачены с 1 января по 31 декабря.

Соответственно, если взносы оплачены позже указанного периода, то налог за него платите в полном объеме. Например, оплатили взносы в апреле, налог за 1 квартал платите полностью. Оплатили взносы в октябре, налог за 1 квартал, полугодие и 9 месяцев платите полностью. Уменьшаете только налог за год.

Поэтому, нельзя не платить налог по итогам каждого квартала, а потом уменьшить годовой налог на взносы. Налоговая сверит данные и может выставить требование на уплату недоимки и пени.

Те ИП, которые избрали Упрощенный режим налогообложения с самого начала своего предпринимательского пути или перешли на «упрощенку» в процессе работы, должны быть готовы к тому, что им придется исчислять и выплачивать авансовые платежи.

Что такое авансовые платежи

Если говорить простым языком, то авансовый платеж – это обязательная налоговая выплата в государственный бюджет РФ, которая должна производиться по результатам каждого налогового периода на УСН, то есть раз в три месяца. По сути дела, авансовые платежи – это краткое подведение финансовых итогов промежуточного отчетного периода для тех ИП, кто работает по «упрощенке».

Авансовые платежи на УСН должны уплачиваться в казну:

- за 1 квартал – до 25 апреля;

- за полгода — до 25 июля;

- за 9 месяцев — до 25 октября.

Если авансовые платежи рассчитаны верно, то в конце года сумма к оплате в бюджет по налогам будет равнозначна той, что уже оплачена в виде авансовых платежей.

Сдавать декларацию в налоговую службу по месту регистрации ИП должны не позже конца апреля следующего за отчетным налоговым периодом года.

К сведению! Размер авансовых платежей нужно исчислять в рублях, без копеек. Проще говоря, по итогам подсчетов суммы менее 50 копеек вообще не учитываются, а более 50 копеек округляются в сторону одного рубля.

Расчет авансовых платежей при «упрощенке»

Размер авансовых платежей при использовании упрощенного режима рассчитывается, выражаясь профессиональным языком, нарастающим итогом. Правда расчет их, в зависимости от объекта налогообложения производится разными способами.

- Если применяется объект налогообложения доходы 6%, то сумму всех доходов нужно умножать на 6% (в статье 346.15 Налогового кодекса РФ дан подробный перечень доходов, которые необходимо учитывать при исчислении данного налога по 6% ставке).

- Если применяется объект налогообложения доходы минус расходы 15%, то в этом случае налоговой базой, подлежащей к исчислению, будут являться все учтенные доходы за минусом учтенных расходов. Полный список расходов, которые можно принимать к вычету по «упрощенке», дан в статье 346.16 Налогового кодекса РФ.

Как прибыли, так и затраты все ИП обязаны обязательно учитывать в специальной книге учета доходов и расходов, которая должна быть у каждого предпринимателя, находящегося на УСН.

Внимание! На УСН нужно обязательно документально подтверждать все производимые в процессе работы расходы. То есть от индивидуального предпринимателя требуется тщательный сбор и хранение договоров, чеков, квитанций и других бумаг, способных доказать затраты ИП. Если в процессе возможной налоговой проверки обнаружится, что ИП не в состоянии подтвердить расходы, ранее принятые к вычету при подсчете налогооблагаемой базы, то вполне закономерно со стороны контролирующих органов могут последовать штрафные санкции.

Наказание за не оплаченные вовремя авансовые платежи

Согласно Налоговому кодексу РФ, если авансовые платежи не были вовремя начислены и отправлены в государственный бюджет, на них начисляются пени.

Размер пени равен 1/3 ставки рефинансирования Центрального банка РФ за каждый день просрочки.

Тем не менее, в отношении индивидуальных предпринимателей, пренебрегающих оплатой авансовых платежей, законодатели ограничились только начислением пени – никаких других штрафов и наказаний здесь не предусмотрено.

А вот если индивидуальный предприниматель не вовремя предоставил налоговую декларацию по УСН, то в этом случае он обязан будет оплатить штраф. Сумма штрафа в каждом случае индивидуальна, поскольку она равна 5% от неуплаченной суммы за каждый месяц.

Впрочем, существуют и ограничения по величине штрафа – он не должен быть выше 30% от суммы невыплаченного налога, и одновременно с этим не может быть ниже 1 тыс. руб.

Как уменьшить размер авансовых платежей на УСН доходы 6%

При своевременной оплате обязательных страховых взносов в Пенсионный фонд, индивидуальные предприниматели, не привлекающие к работе наемный персонал, могут уменьшить авансовые платежи на 100% суммы страховых выплат, произведенных в прошедший отчетный налоговый период за себя лично. Стоит отметить, что закон никоим образом не ставит жестких ограничений по сроку обязательных страховых выплат, главное соблюсти одно условие – пусть небольшими частями, но они должны быть произведены в течение календарного года. Наиболее распространенной и удобной системой перечисления страховых выплат является поквартальный режим.

Как правильно предпринимателю платить страховые взносы в ПФР читайте в материале Страховые взносы ИП.

Бывает, что ИП оплачивают все взносы в Пенсионный фонд «заранее», то есть в начале календарного года. Однако, принять к зачету такую выплату сразу при исчислении авансовых платежей по УСН не получится. Единственный вариант при таком развитии событий: разделить произведенную заранее полную выплату в ПФР на четыре части и учитывать их по следующей схеме: за первый квартал – четверть суммы отчислений за год, за полугодие — ½ часть отчислений, за 9 месяцев ¾ части, а уже за год — полную сумму выплаты.

Что касается тех ИП, которые нанимают работников, то налоговые отчисления они могут уменьшить на 50% от суммы взносов, оплаченной в Пенсионный фонд за всех работников, включая и себя.

Внимание! Если индивидуальный предприниматель перестал работать в одиночку и набрал сотрудников, то он должен обязательно отразить это в расчете авансовых платежей. Можно сразу сказать, что в этом случае придется пересчитать налог по каждому кварталу и доначислить пени по недоплатам, т.к. неизбежно возникнет разница из-за снижения налога на размер произведенных отчислений в ПФР. При этом, при заполнении декларации, надо будет указать те суммы, которые будут являться результатом данного пересчета.

Как уменьшить авансовые платежи при расчете УСН доходы минус расходы 15%

При использовании на УСН объекта налогообложения доходы минус расходы 15% снизить налогоисчисляемую базу для авансовых платежей также вполне возможно. В данном случае это можно сделать, если в прошлом году были допущены убытки и погашен минимальный налог — эти суммы можно учесть в расходах года текущего (или же любого следующего года в течение будущих 10 лет). Таким образом, полученные ранее убытки ИП на протяжении нескольких лет имеет право переносить в затраты последующих налоговых периодов, но только в той последовательности, в которой они были изначально зафиксированы.

В этом случае исчисление авансовых платежей будет происходить по следующему алгоритму: 5-15 % от налогооблагаемой базы, уменьшенной на перечисленные ранее авансы, убытки за прошлые периоды и минимальный налог.

Если происходит переплата по авансовым платежам

В идеале такого сложиться не должно. Однако, на практике довольно часто случаются ситуации, когда переплата как раз происходит. В этом случае возможно два варианта развития событий:

- переплату обнаружили налоговики — они обязаны уведомить об этом налогоплательщика и провести с ним акт сверки по налоговым выплатам;

- переплату обнаружил сам налогоплательщик – он должен сообщить об этом налоговикам и также составить акт сверки по платежам.

Как правило, если факт переплаты установлен и подтвержден документально, перечисленные налоговые платежи засчитываются в счет уплаты будущих авансовых платежей. Однако если налогоплательщик не хочет этого, он вправе написать в налоговую службу заявление на возврат излишне оплаченных сумм.

Авансовые платежи обязаны платить все ИП, использующие для начисления и оплаты налогов упрощенный режим. Однако в тех случаях, если это по каким-либо причинам не получается, никаких крупных штрафов и наказаний не последует, максимум, что может быть – это начисление небольших пени, что конечно, тоже малоприятно, но вполне терпимо. Тем не менее, авансовые платежи способствуют соблюдению порядка по налоговым выплатам, внутренней финансовой дисциплине ИП, а также почти полностью исключают возможность внезапных проверок от налоговиков.

Согласно ст. 346.21 НК РФ, аванс по УСН (упрощенной системе налогообложения) за 3 квартал 2019 года уплачивается 25 октября. Если сделать это позже, придется уплатить пени за каждый день просрочки.

Рассчитывается аванс по-разному — в зависимости от объекта налогообложения: «доходы» или «доходы минус расходы». Рассмотрим подробнее каждый вариант.

Расчет аванса по УСН с объектом «доходы»

Аванс по УСН к уплате за 3 квартал 2019 года = Облагаемые доходы за 9 месяцев 2019 года x Ставка налога по УСН — Вычет по УСН с объектом «доходы» — Уплаченный аванс за I и II кварталы 2019 года.

Откуда брать значения?

- Облагаемые доходы за 9 месяцев 2019 года. Берется из раздела 1 «Книги учета доходов и расходов».

- Ставка налога по УСН. Базовая ставка налога при УСН с объектом «доходы» составляет 6%, но во многих регионах действуют пониженные ставки налога (п. 1 ст. 346.20 НК РФ).Обратите внимание! Субъекты РФ имеют право снизить налог до 1%.

Вначале стоит, есть ли в вашем регионе закон о пониженной ставке налога при УСН. И если есть, то выясните, вправе ли вы применять льготную ставку.

- уплаченные в пределах начисленных сумм страховые взносы во внебюджетные фонды;

- перечисленные за счет средств работодателя пособия по временной нетрудоспособности (за первые три дня нетрудоспособности);

- суммы взносов по договорам добровольного личного страхования, заключенным в пользу сотрудников на случай их временной нетрудоспособности.

Работодатели вправе уменьшить авансовый платеж не более чем на 50%, но есть исключения. Индивидуальные предприниматели, у которых нет работников, могут включить в вычет все уплаченные за себя страховые взносы во внебюджетные фонды без ограничений. А размер вычета организаций, которые не платят торговый сбор, не должен превышать 50% от начисленного налога и авансовых платежей.

Например, если вы — плательщик торгового сбора и зарегистрированы в Москве, вы можете уменьшить авансовый платеж к уплате еще и на суммы сбора, перечисленного за 9 месяцев 2019 года; ограничений нет (ст. 346.21 НК РФ).

Пример расчета аванса при УСН с объектом «доходы»

Ситуация

Организация применяет УСН с объектом доходы и платит налог по ставке 6%. Доходы за 9 месяцев 2019 года составили 5 800 000 руб. За этот же период фирма уплатила страховые взносы в сумме 256 000 руб. Все взносы перечислены в пределах начисленных. Больничные пособия в 2019 году не выдавали, торговый сбор не перечисляли.

За 1 квартал 2019 года организация перечислила авансовый платеж в сумме 60 000 руб., за 2 квартал — 85 000 руб.

Последовательность действий бухгалтера

- Вычисление авансового платежа. Сумма аванса составит 348 000 руб. (5 800 000 руб. х 6%).

- Определение суммы налогового вычета.Фирма перечислила с начала года страховые взносы, равные 256 000 руб. Однако авансовый платеж разрешается уменьшить не более чем на 50%. Половина от начисленного аванса равна 174 000 руб. (348 000 руб. х 50%). Это больше чем сумма перечисленных страховых взносов. Значит, организация может уменьшить авансовый платеж только наполовину.

Сумма аванса к уплате за 3 квартал 2019 года к уплате составит 29 000 руб. (348 000 — 174 000 — 60 000 — 85 000). Эту сумму организация должна перечислить в бюджет не позднее 25 октября 2019 года.

Как уплатить аванс по УСН с объектом «доходы»?

Заполните платежное поручение в соответствии с образцом ниже (см. рисунок 1). Для удобства ориентации мы предоставили разметку полей платежного поручения (см. рисунок 2).

Пояснения к заполнению

- В поле 104 платежного поручения укажите КБК. В 2019 году для налога по УСН с объектом доходы действует КБК 182 1 05 01011 01 1000 110.

- В поле 102 организации ставят КПП. У предпринимателей КПП нет, поэтому поле оставляйте пустым. Поставьте 0, если вы платите налог самостоятельно, а не по требованию.

- В поле 21 при уплате налога укажите очередность платежа 5.

- В поле 105 запишите ОКТМО по вашему адресу. Проверьте, не поменялся ли ваш код на сайте ФНС.

- В поле 106 запишите «ТП», так как вы перечисляете текущий платеж.

- В поле 107 ставите период, за который платите налог. Поскольку вы перечисляете аванс за 3 квартал 2019 года, укажите «КВ.03.2019».

- В поле 108 будет «0», если платите текущий налог. Если перечисляете сумму по требованию или акту, укажите номер документа. В поле 109 поставьте 0. В поле 110 ничего не ставьте.

- В поле 24 запишите назначение платежа — «Авансовый платеж по УСН „доходы“ за 3 квартал 2019 года».

Как без ошибок рассчитывать аванс в «1С»?

Получите практические навыки по расчету авансовых платежей в «1С» — записывайтесь на курс «Ведение учета при применении упрощенной системы налогообложения».

Вы познакомитесь с функциональными возможностями конфигурации «1С:Бухгалтерия предприятия» и научитесь применять их для решения учетных задач при УСН в «1С:Предприятии 8».

Расчет аванса при УСН с объектом «доходы минус расходы»

При объекте «доходы минус расходы» аванс вычисляется по формуле:

Аванс по УСН к уплате за 3 квартал 2019 года при объекте «доходы минус расходы» = Облагаемые доходы за 9 месяцев 2019 года — Учитываемые расходы за 9 месяцев 2019 года x Ставка налога по УСН — Уплаченный аванс за I и II кварталы 2019 года.

Доходы и расходы. Берется из раздела 1 «Книги учета доходов и расходов».

Ставка налога по УСН. Базовая ставка налога при УСН с «объектом доходы минус расходы» — 15%. Регионы вправе снижать ставке до 5%, если примут соответствующий закон (п. 2 ст. 346.20 НК РФ). Поэтому перед тем, как считать авансовый платеж, узнайте, действует ли в вашем регионе в 2019 году закон о пониженной ставке налога при УСН. Если действует, то определите, вправе ли вы применять сниженную ставку.

Уплаченный налог за 1 и 2 кварталы 2019 года. Начисленные суммы можно уменьшить на авансовые платежи по итогам предыдущих отчетных периодов. Положительная разница перечисляется в бюджет, отрицательная — возвращается, зачисляется в счет недоимки по другим федеральным налогам либо в счет предстоящих платежей по единому налогу при УСН. Для этого необходимо подать заявление на возврат или зачет излишне уплаченной суммы.

Обратите внимание! Согласно п. 6 ст. 346.18 НК РФ, минимальный налог упрощенцы с объектом «доходы минус расходы» считают только по итогам налогового периода, то есть календарного года.

Пример расчет аванса по УСН с объектом «доходы минус расходы»

Организация применяет УСН с объектом доходы минус расходы. Ставка налога — 10%. Облагаемые доходы фирмы за 9 месяцев года составили 5 400 300 руб., учитываемые расходы — 3 800 100 руб. За 1 квартал организация перечислила в бюджет 57 000 руб., за 2 квартал — 48 000 руб.

Последовательность действий бухгалтера

Начисленный аванс за 9 месяцев 2019 года равен 160 020 руб. — (5 400 300 руб. — 3 800 100 руб.) х 10%.

Аванс к уплате за 3 квартал 2019 года составил 55 020 руб. — 160 020 — 57 000 — 48 000.

Как уплатить аванс по УСН с объектом «доходы минус расходы»?

Заполните платежное поручение в соответствии с образцом ниже.

Пояснения к заполнению

В поле 104 платежного поручения укажите КБК для УСН с объектом «доходы минус расходы». В 2019 году действует КБК 182 1 05 01021 01 1000 110.

Остальные поля заполните в том же порядке, что и при УСН с объектом «доходы».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.Читайте также: