Как провести больничный в 1с усн

Опубликовано: 24.07.2024

Наконец, тройка доросла до того момента, когда я смело рекомендую всем бухгалтерам делать начисление пособия по временной нетрудоспособности (больничного) не по старинке (отдельным видом начисления), а специально созданным для этих целей документом "Больничный лист".

Это позволяет автоматизировать расчёт среднего заработка для дальнейших отпусков и больничных, а также в некотором роде приближает 1С:Бухгалтерию 8.3 к 1С зарплате и кадрам. Но обо всё по порядку.

Из этой же серии:

Постановка задачи

Сидорова А.В. работает в ООО «Библио-Глобус» с 2011 года (это ее первое место работы).

30 декабря 2013 года она почувствовала недомогание и вызвала врача. Он ее осмотрел и открыл ей больничный лист 30 декабря 2013 года.

9 января 2014 года сотрудница принесла в бухгалтерию закрытый больничный лист.

Сумма выплат за время работы в компании, учитываемых при расчете пособия, составила:

— 2013 год — 564000 руб.;

— 2012 год — 504 000 руб.;

— 2011 год — 456 000 руб.

Сделаем расчёт суммы пособия по временной нетрудоспособности Сидоровой А.В. сначала на листочке, а затем в программе 1С:Бухгалтерия 8.3 (редакция 3.0).

Расчёт на листочке

Пособие по временной нетрудоспособности будет выплачено работнице за 10 календарных дней. Два из них — в 2013 году, восемь — в 2014-м.

В расчетный период попадут 2011 и 2012 годы. Сумма учитываемых выплат составит 960 000 руб. (456 000 руб. + 504 000 руб.). Величина учитываемых выплат за каждый год расчетного периода не превышает предельной величины облагаемой базы, устанавливаемой на каждый год расчетного периода.

Средний дневной заработок составит 1315,07 руб. (960 000 руб. : 730 календ. дн.)

Сумма дневного пособия равна 789,04 руб. (1315,07 руб. * 0,6), где 0,6 — коэффициент корректировки в зависимости от продолжительности страхового стажа (60%).

Сумма исчисленного пособия по временной нетрудоспособности с 30 декабря 2013 года по 8 января 2014-го равна 7890,4 руб. (789,04 руб. * 10 календ. дн.).

Расчёт в программе

Итак, у нас есть база, в которой сотруднице начислялся указанных доход документами заработная плата.

Сделаем расчёт больничного.

Для этого зайдём в раздел "Зарплата и кадры" и выберем пункт "Все начисления" ( у вас другое меню? ):

Здесь пока присутствуют лишь начисления заработной платы за прошлые периоды. Создадим документ "Больничный лист":

Внимание! Если у вас в выпавшем списке нет больничного листа и отпуска, то вам сюда.

Заполним документ в соответствии с рисунком ниже:

Мы заполнили месяц (начисление больничного делается в январе), выбрали сотрудника, указали причину нетрудоспособности (заболевание), указали период болезни и процент оплаты, исходя из стажа работы сотрудницы.

Программа совершенно верно рассчитала нам средний заработок и сумму больничного, а также разделила эту сумму за счёт работодателя и за счёт ФСС. Отлично!

Зайдём в расчёт среднего заработка (кнопка "Изменить" рядом с рассчитанным средним заработком). Откроется окно ввода данных для расчёта среднего заработка:

В нём представлен доход сотрудницы за предыдущие 2 года и рассчитанный средний заработок.

Нажмём на знак вопроса рядом с суммой среднего заработка, чтобы увидеть сам расчёт более детально. Как видим, программа даже делает сравнение среднего заработка с МРОТ:

Закроем окно ввода данных для расчёта среднего заработка по кнопке "ОК" и вернёмся в открытый документ "Больничный лист". Найдём и нажмём кнопку "Расчет среднего заработка":

Перед нами откроется справка расчёт среднего заработка сотрудницы:

Наконец, проведём документ "Больничный лист" по кнопке "Провести и закрыть" и увидим, что он начислил больничный, но не начислил НДФЛ.

Всё правильно. НДФЛ будет начислен итоговым документом начисление зарплаты, который мы сделаем последним и в который попадёт и начисленный нами больничный.

Создаём документ начисление зарплаты за январь и жмём кнопку "Заполнить":

Видим, что период больничного учтён при расчёте отработанных дней и часов. Сумма больничного попала в начисления этого месяца. На эту сумму (как и на общую зарплату) начислен НДФЛ. Замечательно!

Расчётный листок будет таким:

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

Порядок расчета больничного листа в Бухгалтерии ред.3.0 зависит от количества сотрудников в организации и базе. Для автоматического расчета в программе стоит ограничение в размере 60 сотрудников, если их число больше, то рекомендуется использовать отдельную программу Зарплата и управление персоналом ред. 3.1.

Рассмотрим, как в программе произвести автоматический расчет больничного листа и вручную.

Сотрудник ООО «Ромашка» Сидоров К.Т. предоставил больничный лист за период 02.04.2020 по 13.04.2020. Стаж сотрудника для оплаты больничных листов составляет 12 лет. Устроен в организацию с 2019 года и его заработок составил 560000 рублей, также он предоставил справку за 2018 год с предыдущего места работы на сумму 450000 рублей. В ООО «Ромашка» сотрудник работает на пятидневном графике по 8 часов в день. В организации установлен районный коэффициент (РК) 1.15.

1.Ручной расчет больничного листа.

Для Расчета пособия необходимо произвести следующее:

1.Настроить виды начисления

Заходим в раздел Зарплата и кадры – Настройка зарплаты – Расчет зарплаты – Начисления.

По кнопке «Добавить» создаем два вида начисления «Оплата больничного листа за счет работодателя», «Оплата больничного листа за счет ФСС».

У новых видов начисления указываем наименование и КОД (могут быть любые символы, но код должен быть уникальным). НДФЛ – облагается, код дохода 2300, категория дохода – прочие доходы от трудовой деятельности. В настройке взносов необходимо указать: для больничного за счет работодателя - «Доходы целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия», для больничного за счет ФСС – «Государственные пособия обязательного социального страхования».

Для расчета налога на прибыль по статье 255 больничный за счет работодателя - учитывается в расходах на оплату труда пп.48.1 ст.264 НК РФ, за счет ФСС – не включается в расходы по оплате труда.

2. Рассчитать больничный лист

При расчете больничного листа сравнивается несколько показателей:

1. Расчёт среднего заработка

Средний заработок = Заработок за расчетные годы/730

Заработок за расчетные годы = Доход 2018 года+ Доход 2019 года

При расчете дохода за год не забываем про ограничение предельной величиной, каждый год она разная.

2018 г. – 815000 рублей

В нашем примере превышения нет, поэтому заработок равен 560000р.+450000р=1010000р

Средний заработок = 1010000/730=1383,56 рублей

2. Минимальный среднедневной заработок из МРОТ

Минимальный среднедневной заработок из МРОТ= (МРОТ*24/730 дней).

На день наступления больничного МРОТ = 12130 рублей, получаем 12130*24/730=398,79 рублей.

Сравниваем полученные показатели, видим, что данный показатель меньше фактического среднего заработка. Поэтому для расчета пособия будет использован средний заработок сотрудника 1383,53 рубля.

Т.к. стаж составляет 12 лет, то пособие будет выплачено в размере 100% от среднего заработка.

3. Минимальный размер дневного пособия

С 01.04.2020 года были приняты новые правила ( № 104-ФЗ от 01.04.2020), если пособие по больничному за полный месяц не может быть меньше МРОТ, иначе больничный рассчитывается в сумме, начисленной исходя из МРОТ, в расчете за полный календарный месяц. МРОТ берется с учетом районного коэффициента. Для неполного рабочего времени МРОТ учитывается пропорционально. Эти правила установлены с 01.04.2020 года по 31.12.2020 года для больничных с кодами: 01, 02, 03, 06, 09, 10, 11, 12, 13, 14, 15.

Минимальный размер дневного пособия = МРОТ*Долю неполного рабочего времени*Районный коэффициент /Количество дней в месяце.

Дневное пособие = 12130*1*1,15/30=646,98 руб.

Мы рассчитали три показателя, которые должны сравниваться при расчете пособия с 01.04.2020 и браться наибольший из них.

В нашем примере это Средний заработок = 1383,56 рублей

Сотрудник всего болел 12 дней, три из них за счет работодателя и 9 за счет ФСС.

Сумма за счет работодателя 1383,56*3 = 4150,68 рублей

Сумма за счет ФСС 1383,56*9 =12452,04 рублей.

3. Отразить больничный в программе.

Заходим Зарплата и кадры – Все начисления, по кнопке «Создать» создаем документ Начисления заработной платы.

Подбираем в документ сотрудника по которому необходимо провести начисления и выделив его нажимаем кнопку «Начислить». Отразятся доступные начисления, выберем необходимое нам «Оплата больничного листа за счет работодателя», укажем начисленную сумму, и таким же образом начислим «Оплата больничного листа за счет ФСС».

По ссылке начислено проверяем суммы и в поле Дата выплаты ставим планируемую дату выплаты больничного.

Проверяем в колонке НДФЛ сумму исчисленного налога.

4.Сделать запись для отражения больничного листа в отчетности.

Чтобы информация о пособиях попала в отчетность, создаем документ «Операция учета взносов».

Заходим: Зарплата и кадры – Операция учета взносов, добавляем новый документ.

Заполняем реквизиты: дату документа, организацию, сотрудника, месяц начисления больничного листа. Для того, чтобы данные попали в отчет, заполняет третью вкладку «Пособие по соц. Страхованию» как на рисунке:

Сохраняем внесенные данные.

2. Автоматический расчет.

Расчет больничного производится специальным документом - «Больничный лист».

В разделе Зарплата и кадры – Все начисления по кнопке «Создать» выбираем Больничный лист.

Заполняем поля Дата документа, организация, Сотрудник, номер больничного листа.

Если больничный электронный (ЭЛН), то после ввода номера листа нетрудоспособности все данные можно заполнить автоматически по кнопке «Получить из ФСС» или «Загрузить из файла».

Если больничный первичный, то ставим переключатель первичный больничный, если является продолжение, то ставим продолжение и по ссылке выбираем первичный больничный.

Указываем причину - (01, 02, 10, 11) Заболевание или травма. Поле период 02.04.2020.-13.04.2020

Больничный будет рассчитан исходя из данных, внесенных в базу и стажа сотрудника.

Если было нарушение режима, то отмечаем это.

Также указываем для расчёта стаж.

Программа на основании имеющихся данных автоматически рассчитывает сумму к выплате. По ссылке «Начислено» видим какие суммы участвовали при расчете начисления, а также в этой форме указываем сумму заработка с прошлого места работы.

При расчете программа будет использовать алгоритм, который мы рассмотрели ранее при ручном вводе больничного.

Через настройку Еще – Изменить форму ставим галочку «Дата выплаты», и вносим планируемую дату выплаты больничного. Эта дата необходима для НДФЛ.

По кнопке «Расчет среднего заработка» можем получить печатную форму расчета. При необходимости можно доработать дополнительные печатные формы к документу.

В отчетность данные попадут автоматически, никаких дополнительных документов создавать не надо.

Консультацию для Вас составила специалист нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону: +7(343) 288-75-45.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы ( для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

Изучим как провести и оформить больничный лист в 1С 8.3 Бухгалтерия (3.0) и как правильно сделать расчет и начисление по шагам.

Настройки для учета больничных в 1С 8.3

Чтобы провести больничный лист в 1С 8.3 и осуществить автоматический расчет больничных в конфигурации 1С Бухгалтерия 3.0, нужно в настройках программы установить соответствующую галочку. Выбираем в меню Администрирование – Параметры учета – Настройки зарплаты:

В форме Все начисления по кнопке Создать доступны для расчета Больничные листы:

Основное ограничение расчета больничных в конфигурации 1С 8.3 Бухгалтерия это:

- Численность сотрудников до 60 человек;

- График работы должен соответствовать производственному календарю РФ (5 дней по 8 часов — 40 часовая рабочая неделя);

- Основной вид дохода — месячный оклад.

Как начислить и выплатить больничный в 1С 8.3

Рассмотрим начисление по больничному листу в 1С 8.3. Создаем новый документ. Указываем причину нетрудоспособности выбором из списка:

В программе 1С 8.3 Бухгалтерия можно посмотреть и отредактировать при необходимости расчет среднего заработка. Для этого необходимо щелкнуть на карандашик:

Так же в конфигурации 1С Бухгалтерия 8.3 предусмотрена возможность замены расчетных лет. Если меняем года, то важно не забыть пересчитать пособие:

Из документа можно распечатать расчет среднего заработка:

Расчет среднего заработка в 1С 8.3:

На закладке Дополнительно можно указать ограничение пособия, если такое было. А также применение льгот выбором из списка:

На закладке Начислено видим расчет больничного: три дня за счет работодателя и остальное за счет ФСС:

Обращаем внимание на дату выплаты:

С помощью документа Больничный лист можно не только посчитать оплату пособия. Программа 1С 8.3 Бухгалтерия считает оклад с учетом отсутствия работника:

Как провести больничный лист в 1С 8.3 Бухгалтерия (3.0), как правильно сделать расчет больничного рассмотрено на курсе по работе в 1С 8.3 Бухгалтерия ред. 3.0 в модуле Кадры и заработная плата. Подробнее о курсе смотрите в нашем видео:

На сайте ПРОФБУХ8 можно посмотреть другие наши бесплатные статьи и материалы по конфигурации

1C 8.3 Бухгалтерия (8.2).

Федеральным законом от 01.04.2020 г. № 104-ФЗ «Об особенностях исчисления пособий по временной нетрудоспособности и осуществления ежемесячных выплат в связи с рождением (усыновлением) первого или второго ребёнка» введено новое правило для расчёта пособия по временной нетрудоспособности, приходящегося на период с 01 апреля по 31 декабря 2020г.

Так, в пункте 1 статьи 1, вышеупомянутого закона говорится, что если пособие по больничному листу в расчёте за полный календарный месяц ниже уровня федерального МРОТ, то пособие исчисляется исходя из величины МРОТ за полный календарный месяц. Давайте вместе разберем как это реализовано в программах 1С.

При этом обращаем внимание, что если ваш бизнес зарегистрирован в местности со сложными климатическими условиями, в которых применяются районные коэффициенты, то его нужно применить и к размеру МРОТ.

Ещё одним нюансом является расчёт листа нетрудоспособности для работников, работающих не на полную ставку. Для них размер пособия, исчисленного исходя из МРОТ, определяется пропорционально продолжительности рабочего времени застрахованного лица.

Напомним, что размер МРОТ в 2020 году составляет 12130 рублей.

Так же в пункте 2 статьи 1 описан метод расчёта размера дневного пособия.

Таким образом, для расчёта пособия мы сначала должны разделить МРОТ на количество дней в месяце нетрудоспособности, а затем умножить полученную величину на количество дней болезни.

Естественно, если у работника размер дневного пособия, рассчитанный исходя из его дохода и стажа больше, чем из размера МРОТ, то следует принимать к расчёту наибольшую величину.

Новый порядок расчёта применяется для больничных со следующими причинами нетрудоспособности:

(01, 02, 10, 11) Заболевание или травма (кроме травм на производстве);

(09, 12, 13, 14, 15) Уход за больным ребёнком;

(09) Уход за больным взрослым членом семьи;

(06) Протезирование в стационаре.

Данное изменение введено для поддержки сотрудников во время эпидемии коронавируса с низкой зарплатой или небольшим стажем.

Рассмотрим отражение нововведений в программных продуктах 1С.

Расчёт больничного в 1С: Зарплата и управление персоналом, редакция 3.1

Произвести начисление пособия по больничному листу можно в разделе «Зарплата», выбрав пункт «Больничные листы».

В созданном документе необходимо ввести данные о листе нетрудоспособности: сотрудника, которому он был выписан, номер, причину и период освобождения от работы.

В нашем примере период нетрудоспособности составил 7 дней. Сотрудник начал свою трудовую деятельность в текущем году, поэтому данных о его заработке за предшествующие годы у нас нет. Так же специально для примера мы выбрали сотрудника, работающего на 0,5 ставки. Следует отметить, что расчёт пособия производится программой автоматически.

Сравним размеры дневного пособия, рассчитанного по старым и новым правилам.

По нормам закона 255-ФЗ пособие бы рассчитывалось исходя из среднедневного заработка равному 199,40 рублей. Эту сумму мы видим в программе при расчёте больничного под окном «Средний заработок».

Размер дневного пособия, рассчитанного исходя из МРОТ по нормам закона 104-ФЗ составит: 12130 (МРОТ) / 30 (количество дней в апреле) * 0,5 (ставка работника) = 202,17 рублей.

Так как сумма дневного пособия по новым правилам больше, то и к расчёту мы примем её.

А расчёт пособия будет равен: 202,17 * 7 (количество дней нетрудоспособности) = 1415,99 рублей.

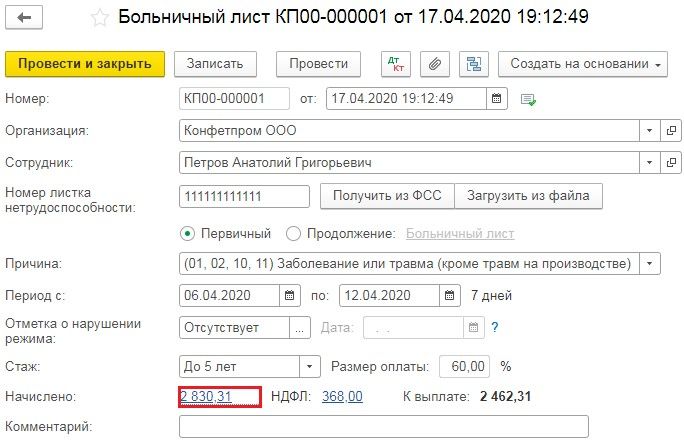

Расчёт больничного в 1С: Бухгалтерия предприятия ред. 3.0

Расчёт пособия по листу нетрудоспособности производится в разделе «Зарплата и кадры» — «Все начисления».

При нажатии на кнопку «Создать» из выпадающего меню следует выбрать «Больничный лист».

В открывшемся окне укажем организацию, сотрудника, номер листа нетрудоспособности, причину нетрудоспособности, период нахождения на больничном и стаж. Расчёт пособия производится программой автоматически и нам остаётся это проверить.

Нажав на начисленную сумму, откроется окно с расчётом больничного, в котором будет указан заработок сотрудника за 2 предшествующих года и средний заработок, рассчитанный исходя из текущих данных.

В нашем примере период нетрудоспособности составил 7 дней. Исходя из данных по среднему заработку пособие должно было составить: 410,96 * 60% * 7 = 1726,03 рублей. Но мы видим иное начисление.

Сравнив два размера дневного пособия будет очевидно, что расчёт исходя из МРОТ является более предпочтительным.

Размер дневного пособия, рассчитанного исходя из МРОТ составит: 12130 (МРОТ) / 30 (количество дней в апреле) = 404,33 рублей.

А расчёт пособия будет равен: 404,33 * 7 (количество дней нетрудоспособности) = 2830,31 рублей.

Обратите внимание, что при расчёте больничного листа по новым правилам исходя из МРОТ, стаж в расчёт не берётся.

Пособие по временной нетрудоспособности может выплачиваться как за счет средств работодателя, так и Фонда социального страхования РФ. Все зависит от того, что является страховым случаем. В то же время расходом, который можно учесть при упрощенной системе налогообложения, является только собственная выплата организации. Именно ее бухгалтеру нужно записывать в Книгу учета доходов и расходов и не забыть при этом уделить особое внимание сумме НДФЛ, которую также можно списать на расходы

Если пособие полностью возмещает ФСС, то у работодателя на УСН не возникает ни доходов, ни расходов. Он выступает лишь как посредник между сотрудником и Фондом соцстраха. Соответственно по такой выплате никаких записей в Книгу учета вносить не надо. А выплаченные суммы пособия по болезни нужно зачесть в счет платежей в ФСС РФ при уплате страховых взносов. Либо, если «упрощенец» применяет льготный тариф и взносы в ФСС не платит, в отделение фонда нужно обратиться за возмещением.

Вместе с тем пособия, которые финансируются соцстрахом, можно зачесть в счет уменьшения текущих платежей по страховым взносам (п. 2 ст. 4.6 Закона № 255-ФЗ). Получается, что в расходы при упрощенной системе можно включить только ту сумму пособия по болезни, которая начислена работнику за первые три дня нетрудоспособности, при условии, что заболел именно он сам, а не член семьи (чаще всего больничные листы берут в связи с уходом за больным ребенком). Это следует из подпункта 6 пункта 1 статьи 346.16 НК РФ.

Соответственно, в день выплаты пособия в графе 5 Книги учета доходов и расходов бухгалтеру нужно отразить лишь начисления за первые три дня болезни. А вот пособие, выплачиваемое за счет средств ФСС, в Книге учета доходов и расходов не отражается.

У пользователей всегда возникает множество вопросов по отражению учета больничных листов при УСН в ПП «1С: Бухгалтерии предприятия 8». Рассмотрим две методики ведения подобных расчетов в программе.

ПРИМЕР 1. Учет расчетов по больничным листам, когда сумма начисленных взносов превышает сумму начисления по больничке

В организации «Упрощенка» были сделаны следующие записи при начислении и уплате заработной и налогов с ФОТ:

В январе 2013 года

Д 26 К 70 1000 руб. - начислена заработная плата

Д 26 К 69.01 300 руб. - начислены страховые взносы за счет организации

Д 69.01 К 70 100 руб. – начислено пособие по временной нетрудоспособности за счет ФСС.

В феврале 2013 года

Д 70 К 50 1100 – выплачены работникам все виды начислений;

Д 69.01 К 51 200 руб. – уплачен кредитовый остаток на конец месяца по сч. 69.01

ПРИМЕР 2. Учет расчетов по больничным листам, когда сумма начисленных взносов меньше суммы начисления по больничке

В организации «Упрощенка пример 2» были сделаны следующие записи при начислении и уплате заработной и налогов с ФОТ:

В январе 2013 года

Д 26 К 70 1000 руб. - начислена заработная плата

Д 26 К 69.01 300 руб. - начислены страховые взносы за счет организации

Д 69.01 К 70 500 руб. – начислено пособие по временной нетрудоспособности за счет ФСС.

В феврале 2013 года

Д 70 К 50 1500 руб. – выплачены работникам все виды начислений;

Д 51 К 69.01 200 руб. – получено возмещение из ФСС;

Д 26 К 70 1000 руб. - начислена заработная плата

Д 26 К 69.01 300 руб. - начислены страховые взносы за счет организации

Примечание: В организации зарплата выгружается из внешней программы, учет зарплаты ведется сводно по всем работникам.

Учет расчетов по больничным листам, когда сумма начисленных взносов превышает сумму начисления по больничке .

Отражение в ПП «1С: Бухгалтерия предприятия 8» (ред 2.0)

Согласно российскому законодательству мы имеем право признать в расходы и отразить в Книге учета доходов и расходов только собственные затраты (выплаты) организации. В нашем примере затратами организации являются: 1000 руб. – начисленная заработная плата, 300 – начисленные взносы (За счет организации!) в ФСС. Соответственно, в расходы, которые мы можем признать при упрощенной системе налогообложения, должна быть включена сумма затрат 1300 руб.

Шаг 1. Отразим начисление заработной платы и взносов. При ведении учета во внешней программы начисление отражается документом «Отражение зарплаты в регламентированном учете».

ВАЖНО: При отражении начисления по больничному листу за счет ФСС в поле «Расходы УСН» нужно указать «Не принимаются». Это необходимо для того чтобы при выплате заработной платы, в т.ч. пособий по временной нетрудоспособности за счет ФСС, в КУДиР не попало начисление за счет ФСС (рис.1).

Запись в Книгу учета доходов и расходов по тому или иному расходу попадает при выполнении определенных условий. Для признания расходов по заработной плате и налогам с ФОТ необходимо выполнение 2 условий:

Начисление зарплаты, налога;

Уплата зарплаты, налога.

Порядок выполнения условий для программы не важен, расход попадает в Книгу при выполнении последнего из условий, причем расходом признается наименьшее значение (выплата или начисление) в случае, если суммы начисления и уплаты не совпадают.

В программе учет выполнения условий (прохождение так называемых статусов признания расходов) производится в регистре накопления «Расходы при УСН». Записи, попавшие в регистр, можно просмотреть из первичного документа по кнопке .

Проанализируем движения, сформированные регистром «Расходы при УСН» при проведении документа «Отражение зарплаты в регламентированном учете» (рис.2).

По каждому виду начисления (зарплата, начисление налогов с Фот, начисление по б/л и др.) формируется Приход в регистр со Статусом (поле «Статус оплаты») «Не оплачено». Программе необходимо выполнить условие «Оплата» для признания данного расхода.

Обратите внимание: Признание расходов по начисленному больничному воспринимается конфигурацией как оплата страховых взносов. Для программы Д сч. 69.01 (кор. счет не важен) является оплатой (погашением задолженности) по этому налогу. Поэтому при проведении документа по начислению больнички формируется Расход в регистр «Расходы при УСН» со статусом «Не оплачено». Происходит признание части наших расходов по начисленным налогам (по наименьшей из сумм Начислено 300 (Приход), по К сч.69.01 прошло 100 руб. (Расход).

. Данная схема подходит для предприятий, уплачивающих в ФСС разницу между суммой начисленных взносов и начислением по б/л за счет ФСС (рис.3).

Не менее важное значение имеют движения по регистру «Прочие расчеты» (рис.4):

Этим регистром фиксируется факт оплаты или задолженности по каждому виду расхода. Таким образом происходит контроль обязательной оплаты для признания расхода.

Запись в регистр «Расходы при УСН» делается на основании записей этого регистра. Например, если у организации была переплата, по регистру «Прочие расчеты» останется положительное сальдо и программа при проведении начисления зарплаты и налогов на эту сумму предоплаты сделает запись в КУДиР.

Шаг 2. Произведем выплату заработной платы. Для отражения данной операции введем документ «Расходный кассовый ордер» с видом операции «Выплата заработной платы по ведомостям» (рис.5).

При проведении документа будут сформированы следующие движения (рис.6-9):

Отражение по счетам бухгалтерского учета

Отражения в регистрах для налогового учета по УСН:

Расходы при УСН

Книга учета доходов и расходов

Шаг 3. Отразим уплату налогов с ФОТ (сч. 69.01). Для отражения данной операции введем документ «Списание с расчетного счета» с видом операции «Перечисление налога» (рис.10).

При проведении документа будут сформированы следующие движения (рис.11-14):

Отражение по счетам бухгалтерского учета

Отражения в регистрах для налогового учета по УСН:

Расходы при УСН

Книга учета доходов и расходов

Сформируем Книгу учета доходов и расходов и проанализируем получившиеся данные (рис.15):

В расходы были признаны 1300 руб., как того и требует российское законодательство.

Учет расчетов по больничным листам, когда сумма начисленных взносов меньше суммы начисления по больничке

Отражение в ПП «1С: Бухгалтерия предприятия 8» (ред. 2.0)

Если взносов начислено больше, чем начислений за счет ФСС, то остаток взносов будет признан при перечислении налогов или при следующем начислении за счет ФСС. Если начислений за счет ФСС больше, чем начислено взносов, при следующем начислении взносов они сразу будут включены в расходы (в пределах остатка начисления за счет ФСС).

Рассмотрим особенности учета по больничным листам при отражении возмещения из ФСС в ПП «1С: Бухгалтерия предприятия 8».

Шаг 1. Отразим начисление заработной платы и взносов за январь 2013 г. (рис.16)

По 2 условиям (начислено и уплачено) вся сумма начисленных налогов по сч. 69.01 300 руб. попадает в расход в Книгу учета доходов и расходов. Так как сумма начисления по больничному листу превышает сумму начисленных взносов, организация не должна в этом месяце уплачивать взносы по сч. 69.01 в ФСС и вся сумма понесенных расходов попадает в книгу сразу при проведении документа «Отражение зарплаты в регламентированном учете» (рис.17-19).

Если организация уплачивает в ФСС всю сумму начисленных страховых взносов, не вычитая начисления по больничкам, то начисление по больничному листу необходимо отражать документом «Операция (бухгалтерский и налоговый учет)», а не документом «Отражение зарплаты в регламентированном учете» (рис.20).

При начислении взносов ручной операцией не формируется записей в регистры УСН и соответственно на эту сумму программой не будет уменьшена задолженность по страховым взносам.

Отражение начисления по больничному листу документом «Отражение зарплаты в регламентированном учете» влечет за собой автоматическое уменьшение задолженности по страховым взносам.

Шаг 2. Произведем уплату заработной платы работникам (рис.21)

При проведении документа были сформированы следующие движения: (рис.22-23)

Отражение движений по данным бухгалтерского учета:

Отражения в регистрах для налогового учета по УСН:

В расходы организации должна попадать только сумма начисления за счет организации, в нашем случае 1000 руб.

Шаг 3. Отразим возмещение из ФСС.

При подаче организацией заявления о возмещении по больничным листам Фондом социального страхование осуществляется перечисление денежных средств. Для отражения в ПП «1С: Бухгалтерии предприятия 8» рекомендуется использовать документ «Поступление на расчетный счет» с видом операции «Прочее поступление» (рис.24-25).

Проанализируем, как работает программа при отражении возмещения из ФСС с точки зрения налогового учета по УСН.

Сумма полученного возмещения по умолчанию признается доходом для Книги учета доходов и расходов (рис.26).

Обратите внимание: При проведении документа не сформирована запись по регистру «Прочие расходы». Это означает, что задел (сумма превышения начисления по больничному листу над начисленной суммой страховых взносов), сформированный при отражении начисления зарплаты за январь 2013 г. не закрыт и будет учтен при следующем начислении страховых взносов (будет их уменьшать).

Организация должна признавать возмещение из ФСС в качестве дохода в случае, если при выплате начислений работникам в расходы организации принимается вся сумма начисления, в т.ч. начисления по больничному листу.

Если организация (как в нашем примере) в качестве расхода признает только начисление заработной платы (исключая начисление по больничному листу), то возмещение из ФСС не должно признаваться доходом, принимаемым для целей УСН.

Для этого в документе «Поступление на расчетный счет» необходимо нажать кнопку «КУДиР» и снять галочку «Сумма доходов и расходов определяется автоматически» (рис.27).

В открывшемся окне в поле «в т.ч. принимаемые» стираем сумму, заполненную автоматически (рис.28).

Сохраняем внесенные изменения по кнопке «ОК».

При проведении документа видим, что поступившие денежные средства попали только в Графу 4 Книги учета доходов и расходов (рис.29).

Шаг 4. Отразим начисление заработной платы и взносов за февраль 2013 г. (рис.30)

При проведении документа будут сформированы следующие движения по регистрам налогового учета (рис.31-33):

Расходы при УСН

Книга учета доходов и расходов

Шаг 5. Отразим выплату заработной платы работникам за февраль 2013 г. (рис.34-35)

Шаг 6. Отразим уплату страховых взносов за февраль 2013 г. (рис.36)

При проведении документа в принимаемый расход для целей УСН попадает сумма 100 руб., т.к. 200 руб. уже были признаны в расходы при проведении документа «Отражение зарплаты в регламентированном учете» (рис.37).

Проанализируем учет доходов и расходов по организации «Упрощенка пример 2» за 1 квартал 2013 г. Для этого сформируем отчет «Книга учета доходов и расходов» за указанный период.

По данным отчета видим, что в расходы признаны только суммы начислений за счет организации за январь-февраль 2013 г. (рис.38).

Таким образом, мы рассмотрели тонкости учета больничных листов в ПП «1С: Бухгалтерия предприятия 8», выявили «подводные камни», по которым могут возникать вопросы при ведении учета. Используя данные знания механизмов работы программы, вы можете выбрать наиболее подходящий для вашей организации способ учета больничных листов.

Читайте также: