Анализ финансовых результатов при усн

Опубликовано: 26.04.2024

31 января 2020

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

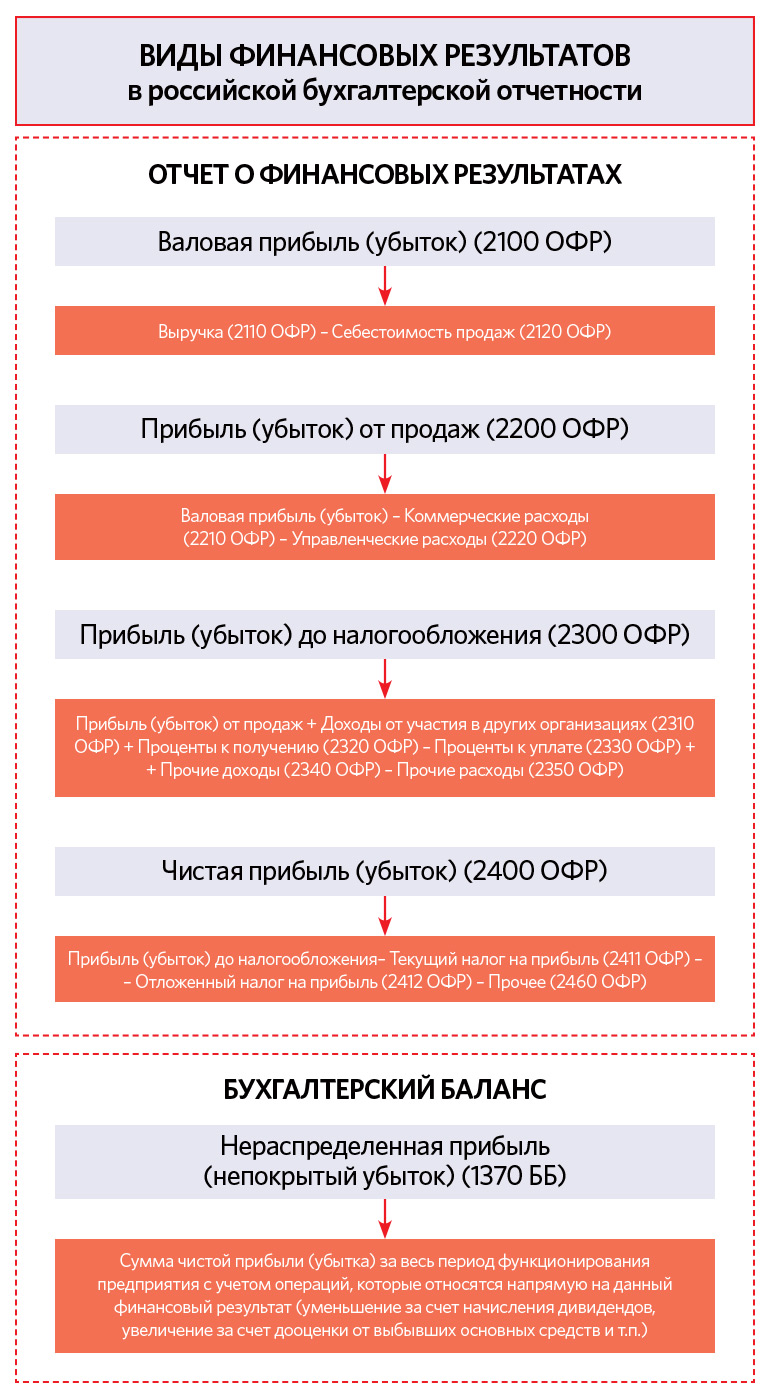

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Оценка финансовых результатов: этапы и показатели

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам. Поэтому наш подход – примерный. В нем мы ориентировались, прежде всего, на российскую отчетность. В ней нет готовых показателей маржинальной прибыли, EBITDA, NOPAT и т.п. Не будет их и в наших этапах и примерах.

Предлагаем пошаговую инструкцию, как сделать финансовый анализ предприятия в части финансовых результатов.

Этап 1. Провести горизонтальный анализ прибыли (убытка)

Суть горизонтального анализа в том, чтобы понять: как изменился финансовый результат по сравнению с предыдущим периодом. Вот некоторые его особенности:

- потребуется минимум два значения прибыли (убытка). Одно из них принимается как база для сравнения. Обычно это величина из самого раннего временного промежутка;

- рассчитываются либо абсолютные, либо относительные отклонения фактического уровня от базового. Для вычисления последних пригодятся формулы темпов роста и прироста. Смотрите их в таблице 1;

- абсолютные отклонения измеряются в той же единице, что и анализируемый показатель. В нашем случае это будут рубли. Относительные – либо в процентах, либо в долях;

- если показатель в базовом периоде равнялся нулю или имел другой знак, нежели в текущем, то темпы роста/прироста рассчитать либо не выйдет, либо они не будут иметь смысла. Для примера: в 2018 г. организация получила 1 млн руб. убытка, а в 2019 г. – 2 млн руб. прибыли. Темп прироста равен: 2 ÷ (-1) × 100% – 100% = -300%. Если трактовать буквально, то выйдет так: финансовый результат за год уменьшился на 300%. Согласитесь, это глупость;

- характер изменения (позитивный, негативный) зависит не от знака полученного отклонения. Он определяется смыслом самого показателя. Например, для доходов или прибыли важен рост и, значит, положительные величины отклонений. Для расходов и убытков, наоборот, – отрицательные.

Таблица 1. Формулы отклонений для горизонтального анализа

Название показателя

N0, N1 – значения анализируемого показателя в базовом и текущем периодах

Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

Вертикальный анализ заключается в расчете удельного веса какого-либо показателя в общей сумме однородных величин. Иначе – это оценка структуры, при которой отдельный элемент соотносится с неким целым, частью которого он является.

Данный подход отличается особенностью для всех показателей из отчета о финансовых результатах, так как не сразу ясно, что считать тем целым, на которое будут делиться частные значения. Причина: отчет строится по принципу вычитания, а не суммирования в отличие от баланса.

Поэтому предлагаем реализовать вертикальный анализ по двум направлениям:

- для нераспределенной прибыли из баланса рассчитать ее долю в собственном капитале и/или в пассиве. Это позволит понять, насколько значим вклад накопленного результата в совокупную величину источников финансирования деятельности предприятия;

- для прочих видов прибыли из отчета о финансовых результатах соотнести их значение с доходами. Причем для валовой прибыли и от продаж рассчитать соотношение с выручкой. Для прибыли до налогообложения и чистой – с суммой выручки и прочих доходов. Обоснование: так сделаем сопоставление с теми доходами, которые принимали участие в расчете конкретного вида финансового результата. Что покажут эти вычисления? Какая сумма от заработанного дохода остается у предприятия на каждом этапе формирования прибыли. Косвенно это характеристика значительности расходной части, ведь чем меньше получится удельный вес, тем больше расходов приходится на каждый рубль дохода.

Важно помнить: вертикальный анализ лишен смысла для показателей убытка.

Вот формула для расчета удельного веса:

где Ni – значение конкретного показателя (часть);

∑Ni – величина общего показателя, в который Ni входит как составной элемент (целое).

Этап 3. Рассчитать показатели рентабельности

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности. Например, у федеральной торговой сети рублевая прибыль запросто окажется в разы выше, чем у локального магазина. Однако ее соотношение с величиной активов, собственного капитала или выручки может показать иную картину – совсем не в пользу торгового гиганта.

Такие соотношения значений финансового результата с прочими показателями деятельности организации называются рентабельностью. Их несомненное преимущество – открывающаяся возможность сравнивать изначально несопоставимые абсолютные величины.

Вот несколько особенностей, которые характерны для таких относительных величин:

- есть базовая схема расчета. Ее суть: в числителе – всегда прибыль, в знаменателе – тот показатель, рентабельность которого рассчитывается. Чаще других это: активы, собственный капитал и выручка. Но ничто не мешает поставить в знаменатель только внеоборотные или оборотные активы, обязательства или заемные средства. Конкретные названия показателей определяются именно знаменателем. Например, рентабельность активов, собственного капитала, продаж и т.д.;

- какую именно прибыль использовать в числителе? Решайте сами. Чаще других используются чистая и от продаж;

- если в знаменателе формулы находится балансовый показатель, значит, берется его среднегодовое значение, а не просто величина на дату. Почему? Потому что прибыль из числителя – это финансовый результат, который получен за период. Неверно совмещать при расчете периодические и точечные значения. Разумный выход: превратить то, что сложилось на дату, в то, что было в среднем за год. Не самый точный, но самый простой способ для этого – суммировать половинки значений на начало и на конец года. Помните: в балансе все данные приводятся на конец периода, например, на 31.12.2019 г. Их можно расценить, как величину на начало следующего года, то есть на 01.01.2020 г.;

- в чем измеряется рентабельность? Стандартная практика – проценты. Реже – доли единиц. И совсем редко, но тоже приемлемо – рубли на рубль. Например, для рентабельности активов, рассчитанной по чистой прибыли и равной 10%, трактовка будет следующей: на каждый рубль, который вложили в активы, идет отдача в виде 10 копеек чистой прибыли;

- неверно называть рентабельностью те показатели, в числителе которых – убыток. Правильнее – убыточность. В данном случае не будет противоречия с исконным смыслом слова «рента».

Смотрите в таблице 2 формулы основных показателей рентабельности. Дальше в примере мы воспользуемся именно таким набором.

Таблица 2. Относительные показатели для оценки финансовых результатов

В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает, зачем нужен отчёт о финансовых результатах, что в нём можно увидеть и почему уметь читать этот отчёт важно не только бухгалтеру. В конце статьи — пример построения отчёта о финансовых результатах, который будет понятен даже очень далёкому от бухучёта читателю.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке.ру я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Зачем нужен отчёт о финансовых результатах

Я посвятил несколько статей доходам, расходам, прибылям и убыткам. Пришло время собрать их в полезный инструмент для руководителя. Этот инструмент называется отчётом о финансовых результатах (Income Statement). До 2012 года в России он назывался отчётом о прибылях и убытках — многие по привычке называют его так. Еще один псевдоним, прилипший в прошлом десятилетии, — Форма № 2.

Этот отчёт содержит информацию о том, из каких доходов и расходов сложился финансовый результат, который получила компания. Хотите понять почему у вас вот такая прибыль или откуда взялся убыток — начните с изучения отчёта о финансовых результатах.

Отчёт о финансовых результатах и бухгалтерский баланс — две главные формы финансовой отчётности, которые изучают банки, инвесторы, кредиторы и контрагенты, чтобы понять стоит ли иметь с вами дело. Форма отчёта о финансовых результатах утверждена Приказом Минфина России от 02.07.2010 N 66н, но, как и у баланса, суть его одинакова в России, Зимбабве, США и любой другой стране.

Важный момент: доходы в отчёте о финансовых результатах приводятся в нетто-оценке — без НДС и акцизов.

Анализ отчета о финансовых результатах позволяет понять эффективность бизнеса. Особенно полезно анализировать рентабельность. Как это делать — расскажу в следующих выпусках ликбеза.

Структура отчёта о финансовых результатах

Отчёт о финансовых результатах состоит из трёх частей.

Верхняя часть отчёта посвящена основной деятельности компании. Здесь сверху вниз расположены следующие показатели (кликайте по показателю, чтобы перейти в статью о нем):

- выручка;

- себестоимость продаж

- валовая прибыль (убыток) — разница между выручкой и себестоимостью продаж;

- коммерческие расходы;

- управленческие расходы;

- прибыль (убыток) от продаж — разница между валовой прибылью (убытком), коммерческими и управленческими расходами.

Средняя часть нужна для определения прочих доходов и расходов:

- проценты к получению — проценты, начисленные по депозитам и выданным займам;

- проценты к уплате — проценты, начисленные по взятым кредитам и займам;

- прочие доходы — все прочие доходы, кроме процентов к получению;

- прочие расходы — все прочие расходы, кроме процентов к уплате.

В нижней части определяется финансовый результат по всей деятельности компании:

- прибыль (убыток) до налогообложения;

- налог на прибыль;

- прочее — это дополнительные показатели, которые могут влиять на чистую прибыль. Например, штрафы и пени по налогам или сумма налога по УСН и ЕНВД, если компания применяет специальный налоговый режим;

- чистая прибыль (убыток).

Пример построения отчёта о финансовых результатах

ООО «Рога и копыта» за январь 2020 года получило следующие доходы и расходы:

- выручка от продаж продукции — 900 тыс. руб.

- себестоимость продаж — 400 тыс. руб.

- коммерческие расходы — 100 тыс. руб.

- управленческие расходы — 150 тыс. руб.

- дивиденды на акции ПАО «Газпром» — 50 тыс. руб.

- проценты по взятым кредитам — 40 тыс. руб.

- доход от продажи основного средства — 200 тыс. руб.

- расчётно-кассовое обслуживание банка — 10 тыс. руб.

- налог на прибыль — 90 тыс. руб.

Отчёт о финансовых результатах ООО «Рога и копыта» выглядит так. Так же, как и в других формах отчётности, круглые скобки означают, что сумму при определении итога нужно вычитать, а не прибавлять.

Кстати, в интернет-бухгалтерии «Моё дело» о тчёт о финансовых результатах формируется автоматически на основании остатков по счетам бухгалтерского учёта. При этом система проверяет контрольные соотношения и соответствие данных за прошлые годы сданной отчётности. Если что-то не сходится — она предупредит об этом бухгалтера. Попробуйте — это удобно и экономит массу времени!

1. ЗНАЧЕНИЕ, ЗАДАЧИ И ИСТОЧНИКИ ИНФОРМАЦИИ АНАЛИЗА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ

Финансовый результат деятельности предприятий в конечном итоге характеризуется показателями прибыли (убытка). Известно, что без получения прибыли предприятие не может развиваться в рыночной экономике, за исключением организаций, финансируемых за счёт государства или других источников. Поэтому задача улучшения финансового результата является жизненно важной для хозяйствующего субъекта. Анализ финансовых показателей позволяет выявить возможности улучшения финансового положения и по результатам расчётов принять экономически обоснованные решения.

В процессе анализа решаются следующие задачи:

- изучение данных о формировании финансового результата и использовании прибыли;

- исследование динамики показателей прибыли и рентабельности предприятия;

- выявление и измерение влияния основных факторов, воздействующих на финансовый результат;

- выявление резервов и их использование для повышения прибыли и рентабельности предприятия.

Основными источниками информации анализа финансовых результатов являются данные бухгалтерского учёта и бухгалтерской (финансовой) отчётности. Из форм бухгалтерской отчётности используют:

- Бухгалтерский баланс, форма № 1, где отражаются нераспределённая прибыль или непокрытый убыток отчётного и прошлого периодов (раздел III пассива).

- Отчёт о прибылях и убытках, форма № 2, составляется за год и по внутригодовым периодам. Он является главным источником информации о формировании и использовании прибыли. В нём показаны статьи, формирующие финансовый результат от всех видов деятельности. В этой форме отчётности приводятся: выручка (нетто) от продажи товаров без НДС, акцизов и аналогичных обязательных платежей, исключаемых из выручки (стр. 010), покупная стоимость (себестоимость) товаров (стр. 020), издержки обращения (стр. 030 «Коммерческие расходы»). В разделе II данного отчёта отражают операционные доходы и расходы, в разделе III -внереализационные доходы и расходы, а также сумму налога на прибыль и иных аналогичных обязательных платежей, в разделе IV записывают чрезвычайные доходы и расходы. В этом отчёте также приводится валовой доход, отражаемый по строке 029 «Валовая прибыль»; прибыль (убыток) от продаж (стр. 050); прибыль до налогообложения (стр. 140); прибыль от обычной деятельности (стр. 160) и чистая прибыль (нераспределённая прибыль (убыток) отчётного периода по стр. 190).

Кроме этого в отчёте расшифровываются отдельные прибыли и убытки по приводимым статьям. Для годовой формы отчёта о прибылях и убытках предусмотрена справка с отражением сумм дивидендов на одну акцию в текущем и в следующем отчётном годах.

Годовой отчёт об изменениях капитала, форма № 3, отражает состояние и изменение резервного фонда, информацию о нераспределённой прибыли прошлых лет по составу, о фонде социальной сферы, целевых финансированиях и поступлениях; резервах предстоящих расходов, оценочных резервах. В справке IV отражены различные источники увеличения капитала по отдельным статьям.

В отчёте о движении денежных средств, форма № 4,содержатся данные о поступлениях денежных средств из различных источников, а также информация о расходовании денежных средств.

Приложение к годовому бухгалтерскому балансу, форма № 5, в справке к разделу 3 содержит информацию о размере амортизации внеоборотных активов по каждому из их видов на начало и конец отчётного года и результат по индексации в связи с переоценкой этих активов. В справке 6 «Расходы по обычным видам деятельности» этого отчёта приводятся произведённые организацией расходы по элементам затрат, а в справке 7 «Социальные отчисления» отражаются отчисления во внебюджетные фонды по каждому из направлений.

2. АНАЛИЗ ВАЛОВОГО ДОХОДА

В условиях нестабильной, изменчивой среды большое значение в бизнесе имеет оперативная отдача капитала в виде денежных потоков. Поэтому у предпринимателей особый интерес вызывает информация об объектах вложений капитала с точки зрения их текущей эффективности. Основные денежные потоки организации формируются в виде валового дохода от продаж. Поэтому весьма актуальным представляются вопросы о том, какие из товарных запасов при используемых формах приобретения и расчётов являются наиболее выгодными в обороте? На каких товарах и формах товарных расчётов следует сконцентрировать оборотные вложения? А какие товары имеют меньшую отдачу и поэтому менее интересны? Решению этих вопросов способствует анализ валового дохода.

Валовой доход торговли: показатель, характеризующий финансовый результат торговой деятельности и определяемый как превышение выручки от продажи товаров и услуг над затратами по их приобретению (Торговля. Термины и определения ГОСТ Р 51303-99, утв. пост. Госстандарта России от 11.08.99 № 242-ст).

Размер валового дохода является главным источником финансирования торговой деятельности. От него зависит размер прибыли и рентабельность организации.

Задачами анализа валового дохода являются:

- Изучение динамических изменений валового дохода и его соотношений:

- с товарооборотом;

- с себестоимостью товаров;

- с издержками товарного обращения.

- Оценка изменений валового дохода по формам приобретения товаров.

- Определение резервов роста валового дохода и эффективности торговли.

Основным показателем, определяющим размер валового дохода, является торговая надбавка к себестоимости товаров. Уровень надбавки устанавливается в зависимости от покупательского спроса, выраженного рыночными ценами на данный товар, себестоимости и издержек обращения этого товара.

Фактической себестоимостью товарных запасов, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

В анализе следует измерить и оценить эффективность торговли по показателю валового дохода. Эффективность продаж по валовому доходу измеряют отношениями (уровнями) валового дохода к товарообороту, себестоимости товаров, издержкам товарного обращения (табл. 1).

Таблица 1

ОЦЕНКА ВАЛОВОГО ДОХОДА

На данном предприятии наблюдается рост товарооборота, валового дохода при росте себестоимости товаров и издержек обращения. Причём рост себестоимости и издержек оправдываются ростом валового дохода, так что темпы роста валового дохода (113.95%) опережают темпы роста товарооборота (103.58%), себестоимости товаров (100.99%), издержек обращения (105.41%). То есть вложения дополнительных средств в себестоимость товаров и издержки принесли определённую отдачу, что и предопределяет рост эффективности продаж по валовому доходу. В результате по показателям эффективности отсутствуют отрицательные изменения за рассматриваемый период. Причём наибольшие темпы роста наблюдаются по уровню валового дохода в отношении к себестоимости товаров (112.83%). Такая тенденция обусловлена рациональностью расходов по приобретению товаров.

Наименьшие темпы роста отмечены по уровню валового дохода в отношении к издержкам обращения. Последнее соотношение в конечном итоге определяет размер прибыли, оценка изменениям которой будет дана в последующем разделе. Увеличение уровня валового дохода к товарообороту характеризует операции по определению торговой наценки. Рост товарооборота при одновременном росте валового дохода (табл. 1) свидетельствует о правильной тенденции установления торговой наценки на рассматриваемые товары в целом.

В общем можно отметить положительные изменения в работе организации в отчётном периоде. Означают ли эти общие положительные изменения, что предприятие работает оптимально? Каковы резервы улучшения работы фирмы?

На эти вопросы мы можем получить ответ по результатам анализа структуры валового дохода. При выборе структурных группировок мы будем исходить из того, что средства, вложенные в товар, имеют различную отдачу в зависимости от формы расчётов с поставщиком товара. Товар, принятый на реализацию, освобождает предприятие-приёмщика от риска отсутствия спроса на товар, так как при этой форме отношений с поставщиками непроданный товар будет возвращён поставщику без потерь для предприятия, принявшего товар на реализацию. Но при этом товар, взятый на реализацию, имеет большую себестоимость, так как в этом случае поставщик повышает покупную цену в качестве платы за собственный риск и за отсутствие риска у принимающей стороны. Поэтому брать товар на реализацию целесообразно лишь при определённой неуверенности в его продаже и лишь на тот период, пока сохраняется такая неуверенность.

Товар с уверенными продажами целесообразно закупать по срочной, предварительной оплате или с отсрочкой платежа. При предварительной оплате (с авансовыми платежами) поставщик предлагает товар с большими скидками, чем при срочной. А товар с отсрочкой платежа или принятие на консигнацию независимо от его продажи предполагает либо увеличение покупной цены, либо оплату процента за отсрочку, что увеличивает себестоимость товара. Последняя форма приемлема при отсутствии средств для срочной или предварительной оплаты или когда задержка оплаты с использованием отсроченных средств в обороте принесёт больший доход, чем расходы за отсрочку и поощрения поставщика за предварительную оплату товара. Принятие товаров на консигнацию также применяется, когда поставщик соглашается на любые формы расчётов за товар, кроме предложения товара на реализацию.

По данным рассматриваемого предприятия (табл. 2) наиболее значимыми по удельному весу в обороте являются товары, приобретённые по срочной оплате (33.28%) и товары, принятые на консигнацию (21.77%) (гр.4 табл. 2), рис. 1.

Рис. 1. Структура товарооборота по формам приобретения товаров

По удельному весу в валовом доходе товары по срочной оплате ещё более значительны, чем в обороте, так как их удельный вес в сумме валового дохода оказался выше веса в обороте и составил 47.62% в отчётном периоде (гр. 10 табл. 2), рис. 2.

Рис. 2. Структура валового дохода по формам приобретения товаров

Однако этого нельзя сказать о консигнационных товарах, составляющих 12.04% в валовом доходе, так как удельный вес в валовом доходе у товаров с предварительной оплатой (21.01%), а также товаров, принятых с отсрочкой платежа и оплатой процентов за коммерческий кредит (12.32%) оказались выше при их меньшем проценте в обороте (13.77% и 18.8% в сравнении с 21.77% в обороте консигнационных товаров).

При относительно невысокой доле в обороте (13.77%) товары с авансовыми оплатами занимают большой удельный вес в валовом доходе (21.01%), который уступает лишь доле товаров со срочной оплатой (47.62%). Удельные веса товаров с предварительной оплатой в отчётном периоде снижаются как в составе товарооборота, так и в составе валового дохода, что свидетельствует о наличии резервов увеличения дохода за счёт увеличения доли этих товаров в обороте будущего периода с учётом покупательского спроса.

Таблица 2

ОЦЕНКА ВАЛОВОГО ДОХОДА ПО ФОРМАМ ПРИОБРЕТЕНИЯ ТОВАРОВ

Окончание табл. 2

Анализ изменений также показывает, что в отчётном периоде возрастает удельный вес товаров, принятых на консигнацию, а также товаров с отсрочкой платежа при оплате процентов за коммерческий кредит и принятых на реализацию товаров. Такие изменения позитивны для предприятий, эффективно использующих коммерческий кредит в обороте.

С точки зрения эффективности наиболее доходной формой приобретения товаров представляются закупки по авансовым платежам с учётом скидок, представляемых поставщиками за предварительную оплату. Уровень валового дохода этих товаров по отношению к себестоимости в отчётном периоде составил 50.54%, а по отношению к товарообороту 33.57%. Однако эта форма, при всей её привлекательности, является наиболее рискованной, так как оплата товаров, предполагающих их продажи в будущем, связана с наибольшей неопределённостью. И чем длиннее период прогнозируемых продаж, тем выше неопределённость и риск. Такая форма расчётов наиболее приемлема для товаров со стабильно растущим спросом.

Очевидно, такое снижение обусловлено ростом себестоимости по консигнационным товарам на 148 тыс. руб. и снижением валового дохода на 20 тыс. руб. При этом уровень валового дохода в отношении к себестоимости снизился на 1.37%.

По товарам, приобретённым в форме коммерческого кредита с оплатой процентов, наблюдается рост объёмов продаж, валового дохода и себестоимости. Целесообразность увеличения себестоимости по этой форме приобретения характеризуется изменением уровня валового дохода в отношении к себестоимости. Увеличение этого уровня (на 2.99%) отражает эффект, оправдывающий увеличение себестоимости по данной форме.

Целесообразность увеличения расходов по товарам, принятым на реализацию, обосновывается ростом валового дохода на 60 тыс. руб. и увеличением уровня валового дохода к себестоимости на 3.14%.

Рост уровня валового дохода по отношению к товарообороту оказался наивысшим по товарам с предварительной формой оплаты (2.98%), что при условии роста их товарооборота указывает на более правильный выбор торговой наценки по этим товарам и на перспективную целесообразность повышения их удельного веса в обороте.

Анализ также показывает, что при снижении удельного веса товаров, приобретаемых по срочной оплате в обороте отчётного периода, возрастает их удельный вес по валовому доходу в сравнении с прошлым периодом.

С точки зрения отчётной эффективности такие изменения можно считать позитивными. Но следует учесть и другое. Продажи товаров со срочной оплатой в отчётном периоде составили всего лишь 99.19% от прошлого периода. Рост уровня валового дохода по отношению к товарообороту по товарам со срочными расчётами на 4.11% при снижении их товарооборота свидетельствует либо о падающем спросе в связи с увеличением торговой наценки, либо о недостаточности запасов по данному виду товаров, что можно выявить по данным бухгалтерского учёта. Рост товарных запасов в отчётном периоде в сравнении с предшествующим при снижении товарооборота укажет на затоваривание и на необходимость принятия дополнительных мер по реализации соответствующих товаров, потребность в сокращении поставок. При снижении товарных запасов снижение товарооборота обусловливается недостатком товарного предложения, что требует соответствующего пополнения товарных запасов, например, посредством увеличения поставок.

Снижение объёма продаж по товарам, приобретённым по срочной оплате за счёт банковского кредита, привело к уменьшению суммы валового дохода по этой статье на 5 тыс. руб. Рост уровня валового дохода по отношению к себестоимости по данной форме приобретения товаров делает их более доходными, так как уровень валового дохода к себестоимости товаров по ним более высок (17.98%), чем по другим формам приобретения товаров (гр. 18 табл. 2), кроме товаров с предварительной оплатой. Однако снижение товарооборота по этой статье, как и в предыдущем случае, может быть связано с уменьшением спроса на данный товар либо с недостаточностью наличия товарных запасов. В первом случае возможно снижение торговой наценки в пределах издержек обращения по соответствующим группам. Причём чрезмерное снижение надбавки до уровня, не покрывающего издержки, нецелесообразно, так как оно приведёт к убыточности этих товаров. Методика определения издержек обращения по группам и наименованиям товаров и модель анализа издержкоёмкости и доходоёмкости товарных групп рассмотрена в специальной литературе .

Во втором случае потребуется пополнение товарных запасов в соответствии со спросом покупателей.

Влияние изменений в структуре товарооборота на изменение валового дохода можно рассчитать методом процентных чисел (табл. 3).

Причём структуру в этой методике можно рассматривать в различных аспектах. Например, если предпринимателя интересует влияние соотношений различных товарных групп или наименований по ассортиментному признаку, то в состав графы «Б» табл. 3 следует включать соответствующие наименования или группы товаров, как в данном примере. Если руководство интересует влияние изменений соотношений товаров по формам закупок и расчётов, в таблицу включают товарные группировки, объединённые по признаку форм закупки или расчётов, которые рассматривались выше. В общем, товарные группы в управленческом учёте и анализе формируются по усмотрению руководства организации в соответствии с её практическими потребностями.

Оценивая влияние изменений в ассортименте товаров, следует отметить, что доход организации изменяется в той степени, в какой увеличивается или уменьшается в общем объёме товарооборота удельный вес товаров с более высокими надбавками, и наоборот. Увеличение надбавки без изменения структуры товаров также изменяет валовой доход. Для определения степени влияния товарной структуры на уровень дохода методом процентных чисел используем табл. 3.

Таблица 3

ВЛИЯНИЕ СТРУКТУРЫ ТОВАРООБОРОТА НА ВАЛОВОЙ ДОХОД

Итог работы организации за период — финансовый результат, может быть выражен прибылью или убытком. Другими словами, компания может сработать и «в плюс» и «в минус». Чаще всего можно говорить о прибыли, но при неблагоприятных рыночных условиях бухгалтер вынужден фиксировать в учете убыток. Корректно выстроенная система бухучета финансовых результатов является базой для анализа финансового состояния организации. Учет финансовых результатов — наиважнейшая часть системы бухучета любого хозяйствующего субъекта.

Нормативная база

Говоря о нормативном регулировании учета финансовых результатов, остановимся, прежде всего, на двух ПБУ: 9/99 и 10/99, в которых речь идет о доходах и расходах организации. Первый документ утверждает принципы признания доходов, а второй посвящен вопросам признания расходов в БУ при определении финансового результата.

Действующие положения определяют финансовый результат компании как прирост или уменьшение его капитала в процессе хозяйственной деятельности. Конечный финансовый результат исчисляется как прибыль (убыток) от всех видов деятельности, скорректированный на сумму расходов, относимых на уменьшение величины прибыли.

Кроме названых ПБУ, учет финансовых результатов регулируют:

- ФЗ-402 от 6/12/11;

- План счетов БУ и инструкция по применению;

- ЛНА компании (рабочий план счетов, учетная политика).

Взаимоувязка показателей отчета о финансовых результатах и декларации по налогу на прибыль

Как строится учет

Учет строится исходя из формулы расчета фин. результатов: ФР = ФРп + ФРпр — Н + ОНА – ОНО – ШП, где:

- ФР – конечный фин. результат;

- ФРп – прибыль (убыток) от продаж;

- ФРпр – то же самое от прочих видов деятельности;

- Н – налог (на прибыль);

- ОНА – отложенные налоговые активы;

- ОНО – то же самое – обязательства;

- ШП – сумма санкций за нарушение законодательства в сфере НУ.

Инструкция по применению плана счетов требует учитывать прибыли и убытки на счете 99 БУ. По дебету здесь отразятся расходы, убытки компании, а по кредиту – доходы, прибыль. Сравнивая дебетовый и кредитовый обороты, получаем финансовый результат. Если получена прибыль, она будет зафиксирована по кредиту 99. Эта прибыль должна быть уменьшена на сумму соответствующего налога и на сумму санкций (если они применялись в отношении организации). Указанные суммы фиксируются по дебету 99.

На заметку! ПБУ 18/02 р.4 определяет сумму налога на прибыль как условный расход (доход), в зависимости от того, из какой суммы она определялась: прибыли либо убытка.

Основные проводки по счету 99 отражают:

- Дт 90 (99) Кт 99 (90) – списание прибыли(убытка);

- Дт 91 (99) Кт 99 (91) – списание сальдо прибыли (убытка) по прочим доходам, расходам.

Кроме того, в соответствии с формулой здесь могут отражаться условный расход, связанный с налогом на прибыль, санкции налогового характера, обязательства, перерасчеты по налогу на прибыль.

Счет 99 корреспондирует в конце года со счетом 84 («Нераспределенная прибыль/непокрытый убыток»), в зависимости от полученного фин. результата (стр. 2400 Отчета о фин. результатах):

- Дт 99 Кт 84 — если получена прибыль;

- Дт 84 Кт 99 — если имеет место убыток.

Основной вид деятельности компании по умолчанию приносит и львиную долю доходов, влияющих на прибыль.

Для учета хозяйственных операций в течение года здесь применяют счет 90 «продажи», открывают к нему субсчета, конкретизирующие учет. По кредиту 90 отражается выручка от продаж по ценам продаж, а по дебету:

- стоимость проданной продукции;

- НДС по проданным товарам;

- акцизные платежи.

Субсчета счета 90: 1 — выручка, 2 — стоимость продаж, 3 — НДС, 4 — акцизы, 9 — прибыль (убыток) от продаж. Помесячно выручка и сумма расходов (стоимость, НДС, акцизы) сравниваются между собой и выявляется финансовый результат, который отражается на субсчете 9 и списывается каждый месяц на прибыли (убытки): Дт 90/9 Кт 99 — прибыль, Дт 99 Кт 90/9 — убыток.

Приведем пример отражения операций на счете 90 «Продажи». Пусть (условно): выручка за период составила 2 000 000 руб., НДС — 20% в том числе, стоимость продукции – 900 000 руб., затраты на реализацию — 50 000 руб. Доходы, согласно учетной политике, признаются по отгрузке.

- Дт 62 Кт 90/1 — 2000000,00 — учтена выручка с продаж.

- 2000000:1,2 = 1666666,67. 2000000-1666666,67= 333333,33. Дт 90/3 Кт 68 — 333 333,33 — начислен НДС.

- Дт 90/2 Кт 43 (или 41) — 900000,00 — списана стоимость.

- Дт 90/2 Кт 44 — 50000,00 — расходы на продажу.

- 333333,33 + 900000,00 + 50000,00 = 1283333,33. 2000000,00 – 1283333,33 = 716666,67. Дт 90/9 Кт 99 716666,67 — учтена прибыль от реализации.

Прочие доходы / расходы учитываются на счете 91. Здесь обычно используются субсчета: 1 — доходы, 2 — расходы, 9 — сальдо доходов/расходов, а финансовый результат определяется сравнением кредитового оборота по субсчету 1 и дебетового по субсчету 2.

Проводки помесячно будут такими:

- Дт 91/1 (91/9) Кт 91/9 (91/2) – списан остаток по прочим доходам (расходам).

- Дт 91/9 (99) Кт 99 (91/9) – по итогам месяца зафиксирована прибыль (убыток) от прочей деятельности.

Налог на прибыль исчисляется и перечисляется с использованием отдельного субсчета сч. 68:

- Дт 99 Кт 68/прибыль;

- Дт 68/прибыль Кт 51.

По аналогии учитываются и санкции, о которых говорилось выше.

Аналитика по счетам учета фин. результатов формируется с целью обеспечения прозрачности данных, необходимых для работы с отчетом о прибылях и убытках, балансовыми показателями. Для повышения аналитичности, например, на счете 99 могут открываться отдельные с/счета: 1 — прибыли/убытки от обычной деятельности, 2 — аналогично от операционной деятельности (выявленные на сч. 91), 3 — от внереализационных операций (также выявленные на сч. 91), 6 – платежи по налогу на прибыль, санкции и др.

В учетной политике все указанные моменты должны быть отражены, принят рабочий план счетов. Нелишним будет прописать в этом документе и пути использования образовавшейся чистой прибыли:

- укрупнение уставного капитала;

- выплата дивидендов;

- капитальные вложения;

- погашение убытков прошлых периодов и др.

Они отражаются разнообразными проводками, например: Дт 84 Кт 84 — погашен убыток прошлых лет; Дт 84 Кт 75 (или 70, если речь идет о сотруднике) — отражены дивиденды.

Убытки покрываются за счет резервного, добавочного капитала, привлечения вкладов участников по Кт 84 счета.

Анализируем результат

На основе данных БУ, отражающих финансовый результат, проводится его анализ. Говоря о прибыли в аналитических целях, следует различать бухгалтерскую и экономическую прибыль. Первая рассчитывается, как показано выше, и отражается в отчете о прибылях и убытках. Экономическая прибыль предполагает учет неявных факторов в виде упущенной экономической выгоды (к примеру, величина процентов, которые можно было бы добавить к прибыли БУ, вложив средства в определенный финансовый проект).

И та и другая прибыль может быть проанализирована методами сравнительного анализа (один и тот же показатель анализируется по разным периодам, чаще всего по годам), структурного анализа (каждый показатель, влияющий на фин. результат, анализируется в общей величине таких показателей, в динамике), факторного анализа (отвечает на вопрос, как влияет каждый фактор на фин.результат и как связаны между собой эти факторы).

Выбор аналитических методов делается компанией исходя из специфики образования финансовых результатов, с опорой на показатели БУ.

Все организации должны вести бухгалтерский учет и сдавать бухгалтерскую отчетность по итогам года. Для ООО на УСН в законе нет исключений. Но все фирмы на УСН относятся к субъектам малого бизнеса, поэтому могут вести учет и отчитываться в упрощенном порядке. Расскажем, кому это доступно и как это сделать.

Законы, регулирующие бухгалтерскую отчетность ООО на УСН

Основной закон, который устанавливает правила ведения бухгалтерского учета — Федеральный закон № 402-ФЗ «О бухгалтерском учете». В нем сказано, что все организации должны вести учет и сдавать отчетность в обязательном порядке, независимо от системы налогообложения. То есть отчитываться должны и компании на упрощенке.

ООО на УСН, которые относятся к СМП, могут организовать в компании упрощенный учет. Это не обязанность, а право. Можно работать в стандартном порядке, но это будет сложнее. Рекомендации по упрощенному учету даны в Приказе Минфина от 21.12.1998 № 64н. Выбранные способы учета и отчетности надо зафиксировать в учетной политике.

Упрощенная отчетность ООО на УСН включает специальные формы бухгалтерского баланса и отчета о финансовых результатах. Других отчетов нет, пояснения и приложения тоже можно не сдавать. Формы утверждены Приказом Минфина РФ от 02.08.2010 № 18023 (ред. от 19.04.2019).

При составлении бухотчетности нужно руководствоваться Законом № 402-ФЗ, ПБУ 4/99 «Бухгалтерская отчетность организации», Приказом Минфина от 29.07.1998 № 34н.

Кто может сдавать упрощенную бухгалтерскую отчетность

Сдавать упрощенную отчетность могут все организации, которые имеют право применять упрощенные способы ведения бухучета. Это все коммерческие организации, которые относятся к следующим категориям:

- субъекты малого предпринимательства;

- участники проекта «Сколково».

Субъекты малого предпринимательства — организации, у которых среднесписочная численность работников за предыдущий год не превышает 100 человек, доход не превышает 800 млн рублей, а также выполняется хотя бы одно из требований, предусмотренных п. 1.1 ст. 4 ФЗ от 24.07.2007 № 209-ФЗ. Под эти требования подпадают все организации на УСН, поэтому каждой из них доступен упрощенный учет.

Все организации, о которых мы говорили выше, вправе самостоятельно выбирать, в какой форме вести учет и сдавать отчетность, — стандартной или упрощенной. Свой выбор нужно закрепить в учетной политике.

Только в общеустановленном порядке могут сдавать отчетность организации, которые подлежат обязательному аудиту, ЖК и ЖСК, микрофинансовые организации, бюджетные организации, адвокатские коллегии и прочие, перечисленные в п. 5 ст. 6 ФЗ № 402-ФЗ.

Требования к бухгалтерской отчетности организации на УСН

Основное требование к упрощенной отчетности — наличие бухгалтерского баланса и отчета о финансовых результатах. Отчет о движении денежных средств, об изменениях капитала и пояснения прикреплять не обязательно. А если решили прикрепить, их можно заполнить выборочно — только наиболее важной информацией.

Даже если организация решила сократить объем информации и использовать упрощенные формы отчетности, она должна обеспечить соблюдение всех основных требований к ней, предусмотренных законом:

- Достоверность — помогает правильно понять финансовое положение организации, результаты ее деятельности и движение денежных средств.

- Полезность — помогает принимать решения, не содержать ошибок, давать возможность отслеживать тенденции и быть своевременной.

- Полнота — дает полное представление о состоянии организации и его изменении.

- Существенность — в отчетности есть все показатели, которые могут повлиять на решения пользователей.

- Нейтральность — отчетность удовлетворяет интересы всех групп пользователей.

- Последовательность — при составлении нужно придерживаться принятых форм и содержания, изменяя их лишь в исключительных случаях.

Кроме того, отчетность должна быть составлена на русском языке и в тысячах рублей. Графы с отсутствующими показателями заполняются прочерком, отрицательные значения указываются в круглых скобках.

График и порядок сдачи

Бухгалтерскую отчетность все сдают в одинаковые сроки, в том числе те, кто отчитывается в упрощенном порядке. Организации на УСН должны отчитаться за 2020 год в течение трех месяцев с момента окончания отчетного периода, то есть календарного года. Для отчета за 2020 год — 31 марта 2021 года.

Начиная с отчетности за 2020 год сдавать годовую бухотчетность все организации должны в электронной форме.

Как заполнить упрощенную отчетность

Обязательные формы — баланс и отчет о финансовых результатах. Заполнять их упрощенно — значит формировать показатели по группам статей без детализации.

У баланса и отчета о финрезультатах практически одинаковая шапка. В первую очередь, в ней нужно указать дату или период. В балансе проставляется дата, по состоянию на которую он заполнен. В отчете — отчетный период, за который он составлен. Также указывается наименование юрлица, ОКПО, ИНН, вид деятельности, организационно-правовая форма и адрес.

Обе формы должен подписать руководитель или его представитель по доверенности. Только после этого она считается составленной.

Рассмотрим порядок заполнения баланса и отчета о финрезультатах.

Упрощенный баланс

Упрощенный баланс, как и стандартный, состоит из активов и пассивов. Но детализация в нем гораздо скромнее. Активы включают в себя всего пять строк:

- «Материальные внеоборотные активы» включают основные средства и незавершенные капитальные вложения — разница между сальдо счетов 01 и 02, а также сальдо по счету 08.3 «Строительство объектов ОС».

- «Нематериальные финансовые и другие внеоборотные активы» — результаты исследований и разработок, незавершенные вложения в НМА, отложенные налоговые активы и пр.

- «Запасы» — сумма сальдо по счетам учета материально-производственных запасов и затрат: 10, 41, 43, 45, 20, 44. Полученную сумму уменьшите на сальдо счета 42 по кредиту.

- «Денежные средства и эквиваленты» — все остатки в кассе, на расчетных и валютных счетах. По счетам бухучета эти данные содержатся на 50, 51, 52 счетах.

- «Финансовые и другие оборотные активы» — дебетовое сальдо по всем счетам, неучтенным в предыдущих строках, например, 60, 62, 76 и пр.

Пассив включает шесть строк:

- «Капитал и резервы» — кредитовые сальдо по счетам 80, 83, 84 за вычетом сальдо счета 84 по дебету.

- «Долгосрочные заемные средства» — сальдо по кредиту счета 67.

- «Другие долгосрочные заемные средства».

- «Краткосрочные заемные средства» — кредитовому сальдо по счету 66.

- «Кредиторская задолженность» — сумма сальдо по счетам 60, 62, 76, 68, 69, 70, 71, 73 и субсчета 75.02.

- «Другие краткосрочные заемные средства».

Итогом является баланс актива и пассива. Эти графы должны быть равны.

Упрощенный отчет о финансовых результатах

Упрощенный отчет о финансовых результатах содержит семь показателей из стандартного отчета.

По строке «Выручка» указывается вся выручка за год, но без учета НДС. Ее можно получить, отняв от кредитового оборота по счету 90.01 дебетовый оборот по счету 90.03. Данные для строки «Расходы по обычной деятельности» даны в дебетовом обороте на счете 90, именно там учтены себестоимость, коммерческие и управленческие расходы.

«Проценты к уплате» — вычитаемая величина, поэтому ее нужно указывать в круглых скобках. Сумму процентов можно получить из кредитового оборота по счету 66 в корреспонденции со счетом 91. Прочие расходы и доходы тоже должны быть зафиксированы на счете 91.

Данные для строки «Налоги на прибыль (доходы)» будут равны данным налоговой декларации по соответствующей системе налогообложения. Декларация по налогу на прибыль, УСН, ЕНВД и пр.

«Чистая прибыль/убыток» — все, что останется в компании. Эта сумма должна быть равна сумме всех показателей отчета о финансовых результатов за вычетом показателей в скобках.

Как сдать бухгалтерскую отчетность через Экстерн

Экстерн — система для электронной сдачи отчетности, которая доступна с любого компьютера. Она помогает сдавать через интернет отчетность в налоговую, Росстат, государственные фонды, ФСРАР и РПН. Формы отчетов и деклараций обновляются автоматически.

Заполните отчет в Экстерне или загрузите готовый — сервис автоматически проверит документ на ошибки и сразу отправит получателю, если все в порядке. Статус отчета можно отслеживать в личном кабинете, а еще можно подключить смс-уведомления.

Чтобы работать в Экстерне, понадобится электронная подпись. Все новые пользователи могут подключить тест-драйв на 3 месяца и оценить возможности сервиса.

Читайте также: