Нужен ли инн при покупке квартиры в ипотеку

Опубликовано: 01.05.2024

Банки предлагают несколько ипотечных программ на выбор. Даже если вы не знаете, какая именно программа подойдет вам, существует базовый и дополнительный набор документов. Если соберете базовый, он пригодится для любой программы.

Ипотека по двум документам

Для получения ипотечного кредита нужны 2 документа — паспорт и второй документ на выбор. В зависимости от требований банка это может быть:

- удостоверение водителя,

- военный билет,

- заграничный паспорт,

- страховое свидетельство обязательного пенсионного страхования (СНИЛС ),

- удостоверение личности военнослужащего, паспорт моряка.

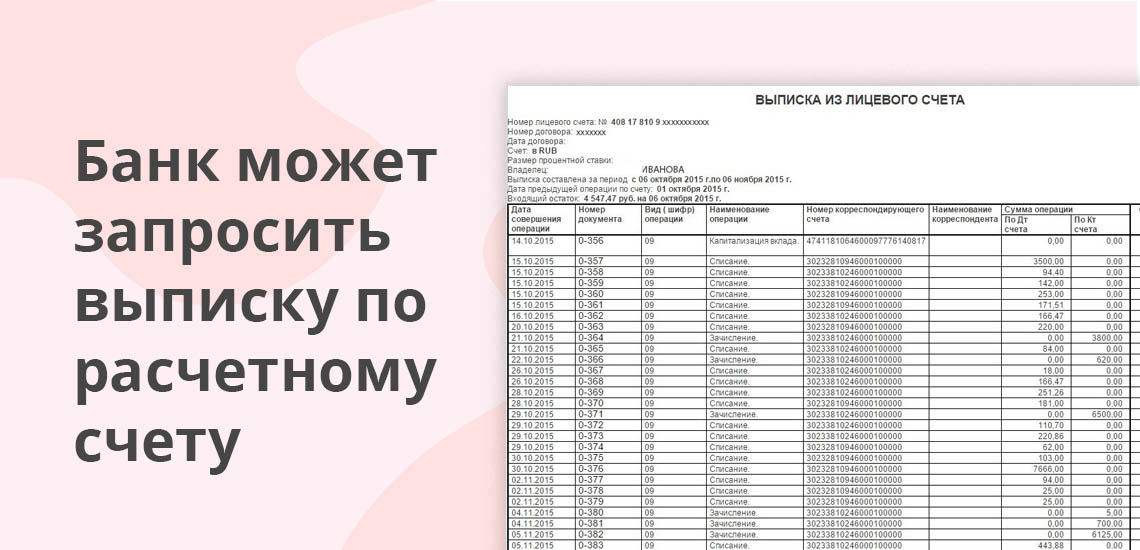

Хотя банк рассматривает заявку по упрощенной схеме, после одобрения потребуется собрать полный пакет документов о недвижимости или представить проект договора для покупки квартиры в новостройке. Также банк может попросить письменно подтвердить наличие первоначального взноса — предоставить выписку со счета, где лежат средства.

Ипотека с полным пакетом документов

Часто для понижения ставки банки запрашивают два вида документов: документы для подтверждения личности заемщика и для подтверждения дохода.

Документы для подтверждения личности. Паспорт и любой из следующих документов: водительское удостоверение, удостоверение личности военнослужащего, служебное удостоверение личности сотрудника федеральных органов власти, военный билет, заграничный паспорт, СНИЛС . В некоторых банках могут проверить отметку о регистрации гражданина по месту жительства.

Документы для подтверждения основного дохода. Набор обязательных документов зависит от формы занятости заемщика.

Если сотрудник работает по найму, потребуется:

Адвокаты и нотариусы должны подготовить:

Пенсионеры дополнительно должны представить справку о назначенном размере пенсии.

Требования к документам для ипотеки. Даже если документы подаются дистанционно через личный кабинет, банк накануне сделки запрашивает все оригиналы для сверки данных. Документы должны содержать дату выдачи, обязательные реквизиты, печать (при необходимости), должность лица, их подписавшего.

Документы для программы «Молодая семья»

Участвовать в программе могут семьи, в которых возраст каждого из супругов не превышает 35 лет и которые признаны нуждающимися в жилом помещении.

Для участия в государственной программе потребуется подать в орган местного самоуправления по месту жительства следующие документы:

- Заявление о включении в программу.

- Копии документов, удостоверяющих личность каждого члена семьи.

- Копию свидетельства о браке (если семья неполная — не требуется).

- Документ о признании молодой семьи нуждающейся в жилых помещениях.

- Документы о доходах или подтверждение наличия иных денежных средств для оплаты остальной части жилья.

Документы для программы «Ипотека + материнский капитал»

Это программа льготного кредитования для молодых семей. Участники программы получают ипотечный кредит на покупку готового или строящегося жилья.

Для участия в программе потребуются:

- Анкета-заявление (шаблон предоставляет банк).

- Паспорт с отметкой о регистрации.

- Документ о регистрации по месту пребывания (при наличии временной регистрации).

- Документы о доходах в зависимости от формы занятости.

- Документы, подтверждающие наличие первоначального взноса.

- Свидетельство о браке.

- Свидетельства о рождении детей.

- Письменное согласие на обработку данных кредитором (шаблон выдает банк).

- Справка или уведомление из территориального органа Пенсионного фонда РФ об остатке средств материнского капитала.

- Государственный сертификат на материнский (семейный) капитал.

Если на момент подачи документов в банк сертификата на материнский капитал нет, банк примет решение об одобрении заявки на кредит без него. Сертификат обязательно понадобится, когда подаются документы об одобрении покупаемой недвижимости.

Документы для программы «Военная ипотека»

По программе военнослужащие, у которых есть право на получение целевого жилищного займа, могут купить строящееся или готовое жилье — комнату, квартиру, таунхаус или жилой дом с земельным участком.

Чтобы оформить заявку на получение жилищного займа, потребуются:

- Анкета-заявление (шаблон предоставляет банк).

- Паспорт заемщика.

- Свидетельство о праве участника накопительно-ипотечной системы жилищного обеспечения военнослужащих на получение целевого жилищного займа.

- Письменное согласие на обработку данных кредитором (шаблон выдает банк).

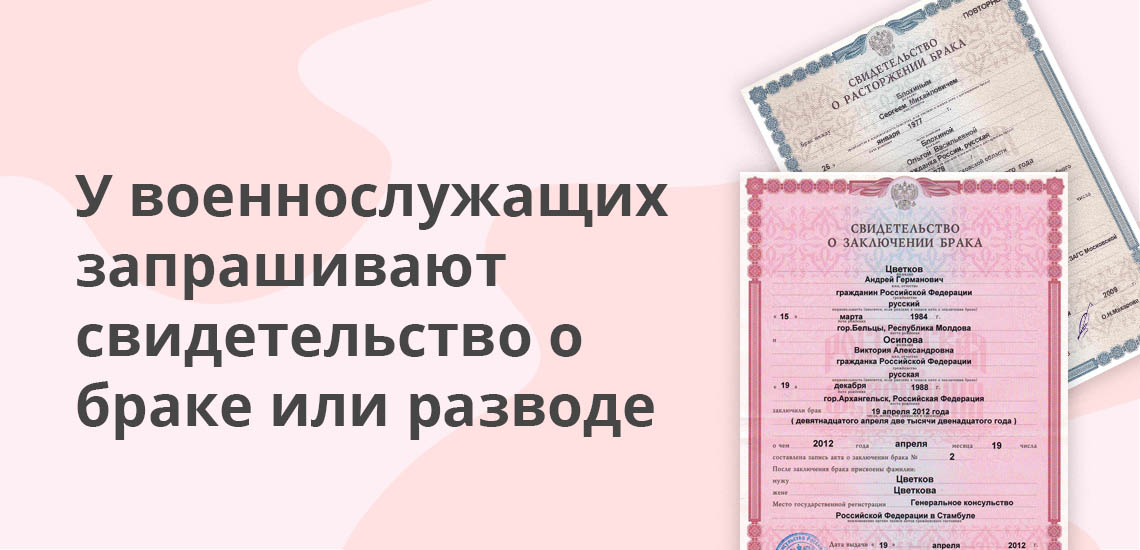

- Свидетельство о браке и копия страниц паспорта супруги либо документы о расторжении брака.

- Заверенное нотариусом согласие супруги на участие в программе.

- Документы по объекту недвижимости (пакет документов зависит от того, какой объект покупается).

Может показаться, что если сделка с покупкой квартиры заключена, и стороны ударили по рукам, все проблемы уже позади, и можно начинать обмывать свежеприобретенное жилье. Вынуждены вас разочаровать, после заключения сделки купли-продажи новым собственникам предстоит еще немало забот. Что делать после покупки квартиры, мы расскажем в этой статье.

Содержание:

Первое, чем предстоит озаботиться покупателям, это регистрация права собственности. В принципе, это не обязательный пункт программы, но при его несоблюдении жилплощадь формально остается в собственности прошлого владельца. Новые хозяева будут серьезно урезаны в правах на обращение с купленной недвижимостью: они не смогут ни продать ее, ни завещать, ни подарить. Чтобы избежать казусов, необходимо обратиться в специальные органы, в России это служба государственной регистрации, кадастра и картографии (сокращенно — Росреестр). Также процедуру регистрации можно осуществить в МФЦ – зачастую это даже удобнее, хоть и несколько дольше.

Для регистрации права собственности на объект недвижимости необходимо наличие заявления от обеих сторон сделки, то есть от продавца и покупателя. Если одна из сторон по какой-либо причине манкирует своими обязанностями, можно принудить ее в судебном порядке. Если продавец умирает, то заявление пишут его наследники.

Помимо заявления, вам понадобится пакет документов, в который входят:

- Документ, удостоверяющий личность (паспорт);

- Договор купли-продажи;

- Выписка из ЕГРН.

После написания заявления о переходе прав собственности, необходимо оплатить госпошлину по реквизитам, выданным в Росреестре или МФЦ, и передать документы вместе с заявлением и квитанцией об оплате пошлины ответственному сотруднику. Тот, в свою очередь, должен:

- Проверяет пакет поданных документов на полноту и подлинность, при необходимости запрашивает недостающие бумаги;

- Дает консультации по всем неясным вопросам;

- Вносит данные о переходе права собственности в ЕГРН;

- Сообщает заявителям об окончании или приостановке процедуры регистрации;

- Возвращает заявителям документы.

Сейчас свидетельство о праве собственности Росреестром не выдается. Если бумага все-таки нужна одному из заявителей, он может получить справку по дополнительному запросу.

Стоимость процедуры составляет 2 тысячи рублей, на регистрацию отводится 7 рабочих дней с момента приема Росреестром полного пакета документов и заявления. Переход права собственности регулируется с помощью ст. 16 Федеральный закон № 218-ФЗ и ст. 131 Гражданского кодекса РФ.

Расчет с продавцом

Оплата за объект недвижимости часто становится частью сделки купли-продажи, но в ряде случаев практикуется передача денежных средств после регистрации права собственности. Так поступают, чтобы гарантировать успешное завершение дела. Поэтому рассмотрим вариант, что делать после покупки квартиры, в этом контексте.

В качестве гаранта безопасности может выступать незаинтересованный в результатах сделки и независимый посредник, которым может оказаться физическое или юридическое лицо. Чаще всего выбор падает на второй вариант, и посредником выступает финансово-кредитное учреждение, то есть банк. Он может предложить клиентам три варианта:

- Банковская ячейка;

- Аккредитив;

- Эскроу-счет.

Все эти три операции имеют одну цель: обеспечить безопасность передачи средств от покупателя к продавцу, разница в нюансах, таких как стоимость и наличие дополнительных опций. Также в качестве посредника между сторонами может выступить нотариус, который положит деньги на депозит и обеспечит их своевременную передачу продавцу.

Налог

Для продавца

Статья 207 Налогового кодекса РФ гласит, что налогоплательщиком является каждое физическое лицо, получающее доход на территории России или за ее пределами, если признано налоговым резидентом РФ. Продажа квартиры тоже является способом получения дохода, поэтому одна из основных задач, что делать после покупки квартиры - это заплатить 13% налога не позднее 30 апреля следующего года. То есть если сделка осуществлена в марте 2020, оплатить налог надо до 30 апреля 2021 года.

Минимальное предельное значение суммы налога равняется кадастровой стоимости объекта на момент его регистрации, помноженной на коэффициент 0,7 и помноженной на 0,13.

Тем не менее, закон предусматривает случаи, когда продавец может сэкономить на уплате налога. Он освобождается от этой повинности, если сделка осуществляется по истечении трех лет с недвижимостью, полученной на основании:

- Дарения близким родственником;

- Наследования;

- Приватизации;

- Получения в собственность по договору пожизненного содержания с иждивением.

В остальных случаях продавцу необходимо подождать не менее пяти лет, чтобы не платить налог.

Для покупателя

Покупателю тоже следует озаботиться уплатой налога, сумма которого будет составлять 0,1 кадастровой стоимости, помноженной на 20 квадратных метров. Местные законодательные акты могут влиять на размер этой ставки как в меньшую, так и в большую сторону. Этот налог надо оплатить до 1 декабря следующего за годом покупки года.

Вместе с тем, покупатель жилплощади может рассчитывать на некоторый бонус от государства, называемый налоговым вычетом. Его сумма равняется 13% от потраченной на приобретение жилья суммы. При этом максимальным значением является 2 миллиона рублей, то есть получить гражданин может не более 260 тысяч, для тех, кто приобретает жилье в ипотеку максимальная сумма составляет 3 миллиона, а к возврату полагается 390 тысяч рублей.

Чтобы оформить налоговый вычет, необходимо подать запрос в соответствующие инстанции и предоставить ряд документов:

- Удостоверение личности (паспорт);

- Договор купли-продажи;

- Квитанции и чеки об оплате;

- Выписку из ЕГРН;

- Реквизиты банковского счета.

Налоговый вычет может предоставляться двумя способами: либо путем освобождения от уплаты подоходного налога с заработной платы и других видов заработка, либо путем единовременной выплаты.

Каждый гражданин РФ должен иметь «прописку» - так по привычке называют регистрацию по месту жительства. Если покупатель планирует прописаться на приобретенной жилплощади, ему важно знать, что делать после покупки квартиры, а именно: необходимо обратиться в местный орган миграционного учета, написать заявление, предоставить паспорт для постановки отметки о регистрации и приложить документы, в числе которых договор купли-продажи, выписка из ЕГРН, что все проживавшие в квартире ранее сняты с регистрационного учета и собственную справку о выписке с предыдущего местожительства.

Обычно постановка на учет не занимает более одного рабочего дня, особенно если речь идет о собственнике помещения.

Также собственник может зарегистрировать в своей квартире членов семьи, родственников или любых других людей на свое усмотрение. Вопреки распространенному мифу, это не даст им никаких прав на данную жилплощадь, а собственника не ущемит в правах. По первому желанию собственник сможет выписать всех со своей жилплощади.

Стоит отметить, что регистрация в купленной квартире – дело добровольное. Если покупатель имеет другую прописку и не хочет ее менять, он может не прописываться по новому адресу, а прописать там кого-то из родни или оставить квартиру вообще без жильцов.

Подробнее о прописке и всех нюансах этого вопроса, мы разбирались в статье от наших экспертов.

Покупка квартиры в новостройке

Первичный рынок жилья имеет некоторую специфику, поэтому что делать после покупки квартиры здесь следует рассмотреть особо. Перечень забот может разниться в зависимости от договоренности с застройщиком.

Постановка на кадастровый учет

Только что построенное жилье необходимо зарегистрировать на только в Росреестре, где закрепляются права владельца, но и в Федеральной службе государственной регистрации, кадастра и картографии. От владельца квартиры требуется произвести действия, аналогичные регистрации права собственности, только заявление будет на постановку на кадастровый учет. Остальное задача кадастрового инженера, который в течение пяти рабочих дней обязан провести все необходимые операции и выдать собственнику технический план квартиры.

Заключение договора управляющей компанией или создание ТСЖ

Если вы хотите, чтобы в вашем подъезде было чисто, на территории были разбиты клумбы, вовремя вывозился мусор и посыпались песком дорожки в гололед, то одна из основных задач, что нужно сделать после покупки квартиры, это заключение договора с УК или создание ТСЖ. Разница между УК и ТСЖ состоит в том, что первая является коммерческой организацией и юрлицом, а второе – советом жильцов дома, выбранным на добровольных началах.

Заключение договоров на коммунальные услуги

Что делать после покупки квартиры и заключения договора с управляющей компаний – это заключить договора с поставщиками коммунальных услуг: газа, электричества, воды и так далее. Сейчас счетчики в новых домах обычно предустановлены, но если этого не сделано, то вам нужно нанести визит во все компании-поставщики и написать заявление на установку счетчиков, а также заключить договор на услуги, предоставив паспорт, договор купли-продажи, передаточный акт и выписку из ЕГРН.

Покупка квартиры на вторичке

Если жилье приобретается во вторичном фонде, обычно проблем с постановкой на кадастровый учет не предвидится. Однако собственнику все равно предстоит квест по разным организациям.

Первое, что нужно делать после покупки квартиры, это уведомить поставщиков услуг о смене владельца, иначе новый собственник будет получать квитанции на фамилию прежнего, да еще и может оказаться «наследником» его задолженностей. Платить по счетам прежних владельцев новый собственник не обязан, поэтому ему следует как можно скорее обратиться в УК или ТСЖ и перезаключить договор с ними, а также посетить офисы водоканала, газовиков и энергопоставщиков, имея при себе паспорт, выписку из ЕГРН и техплан квартиры.

Вопросы ипотечного жилья

По большому счету, квартира, взятая в ипотеку, требует всех тех же действий, что и приобретенная за наличный расчет. Прибавляется только необходимость регулярно вносить платежи по кредиту. Единственным отличием станет необходимость снятия обременения, когда кредит будет выплачен. До этого момента жилье не считается собственностью владельца в полном смысле, оно находится в залоге у банка. Чтобы снять обременение, нужно обратиться в Росреестр или в МФЦ, предоставив справку из банка об окончании выплат.

Неожиданные проблемы

Если сделка купли-продажи была оформлена по закону, обе стороны обычно защищены этим самым законом. Однако даже соблюдение всех формальностей порой не спасает от неприятных сюрпризов. К ним может относиться:

- Оспаривание права собственности – такое может произойти при покупке наследственной квартиры или части квартиры;

- Признание сделки недействительной – важно знать критерии, при которых заключенная сделка будет действительной, и если они не соблюдены, отказаться от покупки, в противном случае сделка может быть оспорена, и вы потеряете жилье;

- Обременения – важно удостовериться, что на приобретаемое жилье не наложен арест, оно не в залоге у банка и не имеет других обременений, о которых «забыл» сообщить продавец;

- Нежелание прошлого владельца выписаться из квартиры – тут закон будет на стороне покупателя, но суды могут изрядно потрепать нервы.

Чтобы избежать всех волнений, обращайтесь в АН «Владис». Наш юридический отдел досконально проверит квартиру и обеспечит юридическую безопасность сделки при покупке или продаже квартиры.

- С праздником Весны!

![С праздником Весны!]()

Поздравляем всех женщин с прекрасным весенним праздником — с Днем 8 марта!

Как происходит покупка недвижимости

Покупка жилья – важный и ответственный шаг! В этой статье агенты «Владис» поделятся своим опытом: как подобрать и как купить необходимую вам жилищную площадь. «Мы решились, но не знаем как купить» - эти слова с трепетом и волнением произносили многие из нас. Ведь правда, решенный жилищный вопрос делает нашу жизнь комфортной, спокойной, уютной и полноценной!

Держим планку!

Команда «Владис» удостоилась очередной награды

В процессе подготовки документов от продавца на ипотеку, следует учитывать не только обязательные, но и дополнительные виды бумаг. Первые затребует банк для оформления сделки, а вторые потребуются в ходе проверки юридической чистоты квартиры, оформления закладной или одобрения ссуды.

Такие перечни определены в законе и позволяют с гарантией определить наличие у продавца прав собственности и отчуждения жилья, а также отсутствие обременений и прочих ограничений на объекте недвижимости. Чтобы понять, какие документы нужны от продавца на ипотеку, предлагаем детальный разбор обязательных и дополнительных видов бумаг.

Какие документы затребует банк

Начать стоит с обязательной документации, без которой невозможно получить ипотечный кредит и переоформить жильё на себя. В этот список входят:

- удостоверение личности;

- разрешение от органов опеки;

- согласие второго супруга (скачать образец);

- правоустанавливающие бумаги (договор о приобретении, например);

- подтверждение прав на жильё;

- сведения о зарегистрированных на день оформления людях (скачать форму №9);

- свидетельство о браке, либо разводе.

Если выступаете через представителя, потребуется заверенная у нотариуса доверенность. В перечень дополнительных документов продавца при продаже квартиры в ипотеку входят:

- справка из психоневрологического и наркологического диспансера;

- технические бумаги и подтверждение передачи задатка;

- справка о том, что отсутствует задолженность по коммунальным платежам.

Последние два вида справок нужны далеко не всегда. Оформление ссуды проводится и без них, если нет конкретных обстоятельств, требующих предоставления этих бумаг.

Кроме этих документов банк может затребовать и другие, в зависимости от конкретной ситуации. Например, по недавно выданным свидетельствам о праве на наследство, некоторые банки требуют нотариальное заявление от собственника с гарантией, что других наследников нет.

О сроках действия справок для ипотеки подробно описано в другой статье.

Теперь давайте разберемся детально с каждым документом, необходимым для предоставления в финансовую организацию.

- Удостоверение личности (паспорт) должен представить не только продавец, но и все собственники жилого помещения. Если владельцам еще не исполнилось 14 лет, нужно подготовить свидетельство о рождении. Если единственным собственником является лицо до 18 лет, потребуется еще и паспорт опекуна или родителя.

- К обязательным документам для ипотеки от продавца квартиры также относят договор о приобретении, либо иное соглашение, на основании которого жильё передается покупателю за деньги (правоустанавливающая документация). Некоторые сделки нужно обязательно регистрировать у нотариуса. Какие именно – подскажет юрист или риэлтор.

- Если есть несовершеннолетние собственники, то в органах опеки и попечительства нужно взять разрешение на совершение сделки (ФЗ-48 Об опеке и попечительстве, ст.21 (скачать)), сняв с него копию. Оригинал и копия передаются вместе с остальным пакетом бумаг. Такие допуски нужны, когда в жилом помещении зарегистрированы собственники, не достигшие совершеннолетия. Разрешение подтверждает, что их права при продаже соблюдены.

- Согласие второго супруга необходимо заверить в нотариальной конторе. Об этом говорится в п. 3 ст. 35 Семейного кодекса РФ (скачать): для заключения сделки по распоряжению имуществом… необходимо получить нотариально удостоверенное согласие другого супруга.

- Такие документы для оформления ипотеки от продавца, как подтверждение заключенного брака или оформленного развода, нужны, если жильё приобреталось в период нахождения в браке. Также эти бумаги придется представить, если в свидетельстве на имущество одна фамилия, а в паспорте – другая.

- Правоподтверждающая документация – это свидетельство о праве собственности или выписка из реестра прав на жилое имущество (ЕГРН). Так продавец доказывает, что он владеет недвижимостью и передает ее в собственность другому лицу на законных основаниях.

Дополнительно может потребоваться предварительное соглашение (договор) с продавцом. Это своеобразная гарантия для банка, что сделка состоится в любом случае. Но этот договор надо составлять не всегда – только по запросу кредитора. Также список документов для ипотеки от продавца включает расписку (скачать образец), что передан аванс или задаток. Этот вид документации нужен только в тех случаях, когда подобные средства действительно передавались. Эта же сумма указывается в предварительном соглашении.

Выписка из домовой книги, либо справка о прописанных лицах или составе семьи нужны для определения тех лиц, чьи интересы затрагивает сделка. Зачастую собственников просят выписаться из жилья перед оформлением договора. Могут потребоваться и сведения из лицевого счета квартиры. Они подтверждают, что долги по платежам за коммунальные услуги оплачены.

Технический паспорт позволяет убедиться, что в жилом помещении отсутствуют незаконные переделки (требуют не всегда):

- перенос стены, изменение площади комнат;

- и прочие виды перепланировки или реконструкции.

Этот документ нужен и тем покупателям, у кого в семье имеются несовершеннолетние дети. Им потребуется разрешение органов опеки, которые попросят техпаспорт. Об оформлении разрешения опеки на ипотеку читайте в другой статье.

Перечень документов продавца при ипотеке также включает выписку из ЕГРН. Это так называемая правоподтверждающая бумага. В ней отражаются:

- сведения о собственниках жилья;

- наложенных ограничениях;

- или существующих обременениях.

Необходимо собрать справки и в наркологическом, а также психоневрологическом диспансере. Обычно они нужны, если продавец – лицо пожилого возраста, пьющий или вызывающий другие сомнения человек. Хотя эти бумаги спрашивают далеко не во всех банках. Иногда их просят представить сами покупатели, если возникают сомнения в адекватности действий продавца.

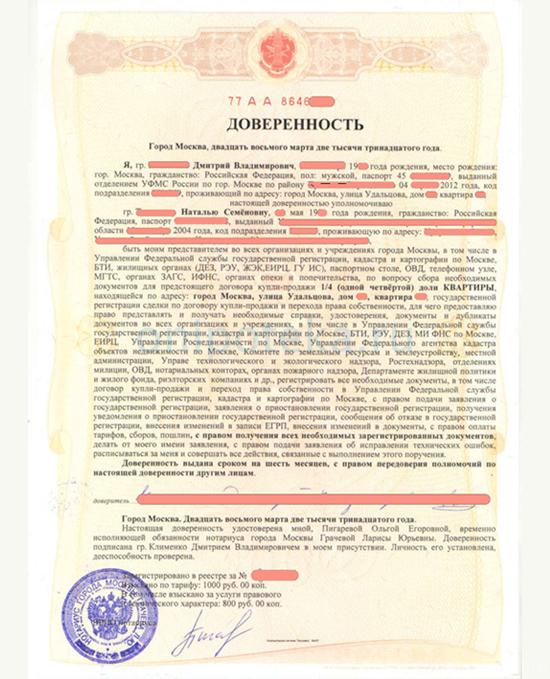

Что потребуется при продаже квартиры по доверенности

Большинство покупателей интересует, какие документы предоставляет продавец при оформлении ипотеки, если он действует по доверенности. В данном случае все просто – перечень документации тот же, но особые требования предъявляются к форме и содержанию доверенности. Они установлены Гражданским кодексом РФ статья 185.1 (скачать), статья 186 (скачать) Но сначала нужно проверить:

- есть ли нотариальное удостоверение этой бумаги;

- не истек ли срок предоставления доверенности;

- информацию о доверителе и доверенном лице.

По закону непосредственная продажа недвижимости возможна только по генеральной доверенности, согласно которой собственник передает третьему лицу максимум прав на совершение сделки. В противном случае допускается только сбор документации. Либо в этом документе четко прописывают права и возможности доверенного. Обычно так поступают, когда продажей занимается родственник или риэлтор.

Из-за высокого риска мошенничества, принимая документы для продажи квартиры в ипотеку, банки часто отказываются работать с доверенными лицами. Поэтому следует заранее уточнить возможность совершения сделки по этой бумаге, а также, выяснить, кто является собственником жилья. Не забывайте также, что лицо, вписанное в генеральную доверенность, вправе подписывать договор о приобретении.

Содержание ее будут тщательно проверять. Если нет четкого указания прав доверенного лица, в совершении сделки могут отказать. Учитывайте такую возможность, составляя перечень документов для продажи квартиры по ипотеке. Следует брать во внимание и другие нюансы подготовки бумаг. К примеру, список будет отличаться, если вы приобретаете частный дом, а не жилплощадь в многоквартирном здании.

Чем отличаются перечни бумаг при покупке квартиры и дома

Отличий немного и они касаются характера сделки. При подготовке документации следует учитывать особенности, которые имеются у загородного объекта недвижимости. В итоге нужны следующие документы для ипотеки от продавца дома:

- Соглашение о приобретении жилья, где указано, что имущество передается вместе с земельным участком, либо без него.

- Подтверждение прав на объект и землю, на которой он расположен (если они приобретались до 1998 года, на этом документе (свидетельстве) должна стоять печать БТИ).

- Помимо технического, потребуется еще кадастровые бумаги на участок.

- В согласии супруга на совершение сделки следует указать, что он не против продажи и территории, на которой расположен дом.

Документы для продажи квартиры через ипотеку состоят приблизительно из тех же пунктов, но разница в наличии земли, где находится здание. Выше указаны те справки и подтверждения, которые имеют отличия. Остальные бумаги предоставляются из перечня, подготовленного для покупки квартиры.

Как пакет бумаг передается в банк

Процедура сбора бумаг реализуется собственником жилья или его представителям. Если продавец по ипотеке по доверенности действует, то потребуется нотариально удостоверенный документ определенного образца. Вместе с ним он обращается в реестр, диспансер и прочие инстанции для предоставления необходимых справок. Либо все эти мероприятия придется проводить самостоятельно.

Когда нужные бумаги собраны, остается понять, как отдать документы продавца для одобрения ипотеки в финансовую организацию. Направляются они лично или через представителя, но предварительно нужно:

- оценить стоимость недвижимости (оплачивает оценку обычно покупатель);

- открыть счет в банке, куда будут зачислены средства по соглашению о продаже. Как происходит передача денег при ипотеке продавцу описано в другой статье.

Далее следует подать бумаги на квартиру в финансовое учреждение и подписать договор, закрепляющий сделку о приобретении жилого имущества. На финальном этапе происходит регистрация соглашения в Росреестре. Затем средства переводятся на счет продавца оговоренным заранее способом.

При этом банк проверяет список документов для продажи квартиры в ипотеку. В ходе проверки выясняется:

- действительно ли вы являетесь собственником;

- имеются ли обременения или аресты;

- наличие согласия супругов;

- состояние многоквартирного или частного дома;

- правильность оформления бумаг.

Обычно вся процедура проходит в течение трех недель. Максимальный срок – два месяца. За независимой оценкой может обратиться как продавец, так и покупатель. А расходы на нее можно поделить пополам, либо по договоренности.

Собирая финальный пакет документов для продажи квартиры по ипотеке, учитывайте, что расписку о получении аванса можно составить от руки, но желательно пригласить свидетелей. Лучше аванс или задаток при покупке квартиры в ипотеку — читайте в другой статье. Предварительный договор о приобретении жилья передается покупателю. С ним он обращается в банк за предоставлением ссуды.

Если жильё передается с находящимся в нем имуществом, то документы для продажи квартиры под ипотеку будут включать акт приема-сдачи. В нем описывают все предметы, передаваемые покупателю. В банк вы отправляетесь вместе со второй стороной сделки. На месте можно оформить договор, и открыть счет. Остальные бумаги желательно иметь при себе на момент обращения к кредитору.

Для оформления ипотечного кредита нужны разные пакеты документов. Как минимум удостоверения личности и платежеспособности будущего заемщика. Дополнительные бумаги потребуются, если потенциальный клиент претендуют на льготные программы кредитования с государственной поддержкой.

Какие документы нужны для ипотеки, что потребуют обязательно, и какие сведения смогут повлиять на снижении процентной ставки, расскажет Бробанк.

Без каких документов не обойтись

Заемщику для ипотечного кредита понадобятся как минимум два документа удостоверяющих личность — паспорт гражданина РФ и второй документ на выбор. Банки самостоятельно устанавливают, каким должен быть второй документ. В качестве дополнительно удостоверения используют:

- водительские права;

- военный билет;

- загранпаспорт;

- страховой номер индивидуального страхового счета;

- паспорт моряка или военнослужащего.

Банк рассматривает документы в упрощенном порядке при первоначальной подаче заявки на ипотеку. Но после ее одобрения придется собрать еще целый пакет других документов. Понадобятся также все бумаги, которые относятся к недвижимости.

В большинстве случаев у потенциального заемщика запрашивают и документальное подтверждение суммы на первоначальный взнос. Для этой цели может подойти выписка по депозитному или текущему счету, а также справка об остатке средств на карте. В некоторых случаях потребуется доказать, что остаток на счете неснижаемый и не будет израсходован до начала сделки купли-продажи.

Все документы, которые могут попросить

Клиент заинтересован, чтобы банк одобрил максимально выгодные условия кредитования, в первую очередь минимальную процентную ставку. Поэтому важно собрать как можно больше подтверждений платежеспособности.

Все документы делятся на:

- те, которые относятся к личности заемщика;

- те, которые подтверждают источники и регулярность дохода.

Документы, которые подтверждают доход заемщика, зависят от типа занятости. Для адвокатов и нотариусов — один перечень, для ИП — другой, для наемных работников — третий.

Удостоверение личности

Обязательный документ — общегражданский паспорт. В некоторых банках могут запросить документ, где будет подтверждение регистрации в том регионе, где потенциальный заемщик планирует покупать недвижимость.

Второй документ для удостоверения личности банк утверждает внутренним регламентом. У некоторых компаний — это может быть один или два документа на выбор. У других составлен целый перечень, и клиент может выбрать любой из вариантов, который подходит ему. Если, например, у заемщика нет водительского удостоверения, то он может использовать СНИЛС. Если банку подходит заграничный паспорт, то заемщик может принести только два паспорта и больше не предоставлять никаких других документов, удостоверяющих личность.

Полный список документов, который подходит потенциальному кредитору, размещен на официальном сайте банка. Либо перечень можно уточнить у сотрудника контакт-центра по горячей линии.

Как подтвердить доход наемному работнику

Список подтверждающих документов для наемных работников выглядит так:

- Справка по форме банка или 2-НДФЛ. Если потенциальный заемщик получает заработную плату в том же банке, куда подает заявку на ипотеку, то для него может быть достаточно и выписки по счету. Но не все финансовые компании ограничиваются выпиской или справкой по форме банка. Некоторые принимают к рассмотрению только пакет документов со справкой 2-НДФЛ. Так поступают, потому что такой это наиболее информативный способ подтверждения финансовых возможностей клиента.

- Копии всех страниц трудовой книжки, заверенные работодателем. Если ее нет, то копию трудового договора с последнего места работы.

- Справка от работодателя о занимаемой должности, периоде работы на этом месте и общем трудовом стаже в компании.

- Если потенциальный заемщик совмещает работу у нескольких работодателей, понадобится копия трудовых договоров и контрактов с неосновных мест работы.

- Если жилье выбрано заранее, то документы на него — экспертная оценка, выписка об отсутствии задолженности или ареста на имущество и другие документы.

- Для мужчин в возрасте до 27 лет обязательно предоставление военного билета.

- Документы на имущество, которым уже владеет потенциальный заемщик, если он будет использовать эту собственность в качестве дополнительного обеспечения.

Кроме этого перечня каждый заемщик:

- заполняет анкету по форме банка;

- дает письменное согласие банку на запрос персональных сведений и обработку данных из кредитной истории, которая хранится в БКИ;

- предоставляет оригиналы и ксерокопии паспортов всех созаемщиков, поручителей, если они есть.

Если созаемщиком выступает пенсионер, он предоставляет справку, в которой указан размер ежемесячной пенсионной выплаты. Работающие созаемщики предоставляют справку о своей заработной плате или 2-НДФЛ.

О том, какие документы нужны для оформления ипотеки в Сбербанке, можно узнать на его официальном сайте.

Как подтвердить доходы другим категориям заемщиков

Адвокаты и нотариусы, которые хотят получить одобрение ипотеки, собирают:

- Лицензию для предоставления своих услуг.

- Трудовую книжку, которая оформлена с указанием всех периодов работы.

- Основной государственный регистрационный номер — ОГРН.

- Идентификационный номер налогоплательщика — ИНН.

- Справку 2-НДФЛ, если налоги отчисляют через налогового агента.

- Декларацию, поданную в налоговый орган за предыдущий год.

- Годовой баланс с данными об адвокатской или нотариальной практике.

- Квитанции или платежные поручения, где видны все уплаченные налоговые платежи в бюджет.

Кроме обязательных, банк может запросить и дополнительные документы:

- банковскую выписку по расчетному счету за полгода или более длительный период;

- пояснительную записку или информационную справку, где описана деятельность конторы;

- справку из банка, где указан текущий остаток на расчетном счете на момент обращения за ипотекой;

- ксерокопии и оригиналы патента, лицензии или сертификата, выданного на имя заемщика;

- устав учреждения и штатное расписание.

Банк запрашивают и другие уточняющие сведения о будущем заемщике.

Индивидуальные предприниматели или учредители малого и среднего бизнеса для подачи заявки на ипотеку предоставляют:

- Копию свидетельства о госрегистрации.

- Копию балансового отчета.

- Декларацию, поданную в налоговую службу за предыдущий год.

- Квитанции или платежные поручения, подтверждающие уплату налогов в бюджеты различных уровней.

- ОГРН и ИНН.

Дополнительные документы будут такими же, как у нотариусов. Но не обязательно банк будет запрашивать их все.

Документы о материальном статусе

Если банк утверждает только самую высокую ставку по ипотеке на основании доходов, заемщик может принести дополнительные подтверждения своего устойчивого материального статуса. Для этого подойдет:

- документ о праве владения недвижимым имуществом — дачей, квартирой, домом, нежилой недвижимостью;

- право собственности на автомобиль или другое движимое имущество;

- подтверждение владения ценными бумагами и другими активами.

В некоторых ситуациях банк учитывает и другие источники доходов клиента — дивиденды, стипендии, пенсии и прочие доходы от инвестиций и активов.

Косвенным подтверждением материального статуса может служить диплом об образовании, а также сертификаты, лицензии и другие подтверждения профессионализма.

Банк может снизить процентную ставку по ипотечному займу, если заемщик заплатит 50% или больше от стоимости жилья собственными деньгами. Дополнительный повод уменьшения процента по ипотеке — согласие на все виды страхования, которые предлагает банк-кредитор: здоровья, жизни, титульное страхование.

Помните, что только страхование объекта залога, то есть самого жилья — обязательное. Все остальные страховки добровольные. Но нередко отказ от остальных видов страхования влечет повышение процентной ставки. Посчитайте заранее, что выгоднее — платежи за все страховые полисы или повышение ставки на 1-2% на 25 лет кредитования. Только после этого делайте выбор.

В каком виде предоставлять документы

Чтобы подать документы на предварительное рассмотрение ипотеки, можно предоставить сканированные копии всех перечисленных документов. Кредитному комитету банка может быть достаточно такого варианта для предварительной оценки потенциального заемщика. Но после одобрения заявки, понадобится принести оригиналы всех документов.

На всех бумагах должны быть проставлены даты составления, четко видны реквизиты, стоять печати и другие обязательные атрибуты. На справках должны стоять данные лица, их подписавшего: ФИО, должность и подпись. Некоторые справки ограничены по сроку действия, поэтому их приносят последними либо предоставляют повторно.

Ипотека для программ с господдержкой

Государство оказывает поддержку молодым семьям с детьми и другим льготным категориям граждан в покупке жилплощади. Для них при подаче заявки на ипотеку кроме основного перечня документов предусмотрены дополнительные. Список отличается в зависимости о той программы, на которую рассчитывает заемщик.

Семейная ипотека

Льготную ипотеку для семей с детьми выдают по ставке 6% годовых. Государство напрямую компенсирует банку всё что идет сверх этой ставки. Программа действует с 2018 года, а с апреля 2019 года ее условия стали более привлекательными. По оценкам экспертов около 600 тысяч российских семей могут воспользоваться этим видом господдержки.

Подавать заявку на участие могут семьи, в которых родился второй, третий или последующие дети в период с 01.01.2018 по 31.12.2022 г. Обязательные условия — гражданство РФ у родителя и детей, а жилье должно продаваться на первичном рынке. Процентная ставка не ограничена по сроку действия, как было в самом начале действия программы. Теперь 6% заемщик платит на протяжении всего периода кредитования.

- подтверждение участия в программе;

- оригинал и копию свидетельства о браке, но если отца или матери нет, то этот документ не предоставляется;

- подтверждение доходов;

- копии паспортов и свидетельств о рождении: родителей, детей и тех, кто выступает созаемщиками;

- проект договора с юридическим лицом на покупку жилплощади на первичном рынке или дома с участком земли;

- подтверждение наличия 20% от стоимости объекта недвижимости для первоначального взноса;

- другие документы по требованию банка.

Не все банки одобряют семейную ипотеку. Перечень кредиторов, которые выдают займы под данную госпрограмму, утверждает Министерство финансов. Семьи, которые подходят по условиям программы, могут взять семейную ипотеку или подать заявку на рефинансирование займа, который был взят раньше через Дом.рф, бывший АИЖК.

Сертификат на маткапитал

Государственную поддержку в РФ получают семьи, в которых родился второй и последующий дети, начиная с 01.01.2007 года. С 2020 года программа работает и после рождения или усыновления первого ребенка с начала текущего года. Главное условие — наличие российского гражданства у родителя и ребенка.

Сумма сертификата на материнский капитал дает право на 466, 617 тыс. рублей на первенца и 150 тысяч на второго ребенка. В общей сложности семьи с 2020 года могут получить 616,617 тыс. рублей. В дальнейшем сумму планируют индексировать на коэффициент инфляции. Программу запланировано продлить до 2026 года.

Если сертификат на материнский капитал уже получен и выбрана ипотека с его использованием, то банку-кредитору понадобится:

- оформленная анкета, которая разработана банком для этого вида ипотеки;

- паспорт, где стоит отметка о регистрации, если он временная, то документ по месту пребывания;

- подтверждения доходов, в зависимости от того, какой вид занятости у заемщика;

- свидетельства о браке и рождении детей;

- разрешение банку на запрос и анализ персональных данных, такое право дают при любом виде кредитования;

- уведомление из ПФР о неиспользованной сумме материнского капитала;

- сертификат на маткапитал;

- подтверждение суммы на первоначальный взнос, который предусмотрен по программе кредитования — 10-20 или 30% от стоимости жилья.

Банки принимают иногда документы к рассмотрению без сертификата на маткапитал. Из удостоверений личности и документов на детей кредитору итак видно это право. Но если заявка на ипотеку будет одобрена, то принести оригинал сертификата все равно придется. Поэтому подавать документы в ПФР на маткапитал можно параллельно с пакетом на ипотеку.

Ипотека для военнослужащих

Российские военнослужащие также включены в программу государственного субсидирования. Действующие военнослужащие могут подать заявку в банк на получение ипотеки для покупки строящегося жилья, готовой квартиры или жилого дома с прикрепленным к нему земельным участком. При обращении за кредитом банк запросит:

- оформленную анкету по утвержденному шаблону;

- общегражданский паспорт потенциального заемщика и его супруга, если он имеется;

- подтверждающий документ об участии в накопительно-ипотечной системе (НИС), где указано наступление права военного на участие в целевом жилищном кредитовании;

- разрешение кредитору на запрос и анализ личных данных потенциального заемщика;

- свидетельство о браке, если он был, или о разводе, если брак расторгнут;

- нотариально удостоверенное согласие супруга на кредитование;

- все документы, которые относятся к объекту купли-продажи, их перечень зависит от выбранного жилья.

Более подробно о военной ипотеке прочитайте в статье Бробанка.

Когда обращаться к брокеру

Особо занятые клиенты или те, у кого силён страх перед любыми юридическими тонкостями доверяют оформление ипотеки брокеру, чтобы не заниматься этим вопросом самостоятельно. Такой специалист найдет подходящую программу банка, изучит все документы заемщика, проверит наличие льгот и подберет несколько вариантов жилья под запросы клиента. Но все эти вопросы потенциальный заемщик способен решить сам.

Без помощи брокера сложнее обойтись, если:

Граждане иногда обращаются к брокерам, потому что знают: банки устанавливают для их клиентов более выгодные ставки, чем тем, заемщикам, которые приходят сами по себе.

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Знаете, зачем нужен риелтор при покупке квартиры, и нужен ли он вообще? Чем он может помочь и в чем на него рассчитывать не стоит?

Мы собрали для вас несколько аргументов «за» и «против» привлечения риелтора, и подготовили подробную инструкцию как купить квартиру самостоятельно.

Стоит ли нанимать риелтора

Аргументы «за»

- Вам не придется искать жилье самостоятельно. Риелтор подберет подходящий вариант по вашим требованиям и сэкономит время. Главное очень точно сформулировать предпочтения.

- Вам не нужно самостоятельно вникать в юридические тонкости покупки квартиры. Всеми вопросами оформления покупки и проверкой квартиры должен заниматься риелтор.

- Риелтор профессиональным взглядом оценит квартиру, расскажет о ее достоинствах и недостатках. На основании этого он сможет обоснованно поторговаться с продавцом, чтобы снизить цену.

Аргументы «против»

- Договор с риелтором не гарантирует чистоту сделки купли-продажи на 100 %. Все детали вам придется проверять самостоятельно.

- Вы теряете деньги. В зависимости от сложности сделки комиссия риелтора составляет от 1 до 6 % от суммы. То есть при покупке квартиры за 6 500 000 руб., вы отдадите посреднику от 65 000 до 390 000 руб. Согласитесь, они бы вам пригодились самим.

- Риэлтор может предлагать вам только те варианты, где ему предлагают комиссию со стороны продавца. Это так называемые «партнерские сделки», когда риелтору покупателя застройщик или продавец платит от 0,5 % до 4 % за приведенного покупателя.

Обратите внимание

Ваше право решать, какой вариант выбрать. Выбрать и купить квартиру можно самостоятельно, сэкономив деньги. Главное быть внимательным. После прочтения нашей инструкции покупка квартиры без риелтора не будет казаться такой сложной.

Шаг 1. Ищем квартиру: как быстро подобрать жилье

Сейчас поиск недвижимости почти полностью переместился в Интернет. Расскажем о самых популярных площадках.

«Авито» – сайт не является специализированным, но именно здесь риелторы и собственники размещают объявления в первую очередь. Выбранный объект отображается на карте. Предоставляется небольшое количество информации о квартире. Доступно сравнительно малое число параметров для фильтрации объявлений. Популярен по всей России в равной степени. Рекомендуем начать с этого сайта, а затем перейти к остальным.

«Домофонд» – ресурс с аналитикой по цене недвижимости, отчетами специалистов сайта, ипотечным калькулятором и обширной базой недвижимости (35 000 объявлений о продаже только в Москве). Откройте карту, выберите район и увидите все объекты, которые продаются поблизости. Большое количество фильтров позволяет точно определить предпочтения. Можно исключить объявления из выдачи, нажав на крестик в правом верхнем углу. Сайт значительно популярнее в Москве и Санкт-Петербурге, чем в других регионах.

«Яндекс.Недвижимость» – сайт по продаже и покупке любой недвижимости от гаража до виллы. Сервис сохраняет историю поисков автоматически. На других площадках это нужно делать вручную. База квартир сильно различается в зависимости от региона. В Москве и Санкт-Петербурге Яндекс.Недвижимость используют значительно чаще. В других регионах сервис постепенно набирает популярность. Авторизоваться на сайте можно по своему email в системе Яндекс.

«Недвижимость@mail.ru» – сайт, кроме недвижимости, дополнительно предлагает статьи про ипотеку, покупку и продажу квартир, про ЖКХ и идеи для ремонта. В объявлении указывается большое количество информации об объекте, что значительно облегчает поиск: лифт в доме, дата постройки, мусоропровод и т. д. Количество фильтров сравнимо с «Авито», но уступает сайтам «ЦИАН» и «Домофонд». Авторизоваться в «Недвижимость@mail.ru» можно по вашему email в Mail.ru.

Шаг 2. Изучаем объявление: на что обратить внимание

Кроме требований к квартире относительно площади, этажа, отделки и пр., есть еще несколько неочевидных моментов, на которые стоит обратить внимание.

Шаг 3. Звонок продавцу

Перед назначением встречи позвоните продавцу и задайте несколько уточняющих вопросов. Это поможет вам отказаться от просмотра сомнительных вариантов и вы сэкономите время.

- Продается ли квартира? Часто продавцы или посредники забывают снять объявление с площадок в Интернете. Так что нужно назвать адрес и сразу уточнить, продается ли эта недвижимость.

- Кто продает квартиру? Определите, с кем имеете дело: риелтором или владельцем.

- Какова реальная стоимость квартиры? Продавцы могут занизить цену в объявлении, а при осмотре этот факт всплывет. Вы потеряете время, которое можно было потратить на изучение варианта без скрытой наценки.

- Есть ли торг? Торговаться лучше при личной встрече. Но если в объявлении было указано, что продавец не против снизить цену, лучше получить подтверждение.

- В каком состоянии квартира? Узнайте о состоянии сантехники, когда был последний ремонт, какое уложено напольное покрытие, заменена ли проводка и т. д. Если продавец ограничивается только общими фразами, будьте внимательны, от вас могут скрывать что-то важное.

- Есть ли юридические ограничения? Прописаны ли дети, есть ли неузаконенные перепланировки, сколько собственников в квартире, как она была получена в собственность и пр. Это поможет сразу понять, насколько сложной будет сделка купли-продажи.

- Каков точный адрес квартиры? Если продавец отвечает: «Я встречу вас у подъезда», – узнайте, почему он не хочет сказать адрес. Возможно, от вас пытаются скрыть серьезные недостатки квартиры.

- Предстоит прямая или альтернативная продажа? Прямая продажа – вы просто покупаете квартиру. У продавца уже есть место жительства, куда он переезжает. Альтернативная продажа – вы покупаете квартиру и ждете, пока продавец найдет себе жилье. При этом въехать в квартиру вы не можете. Если вы хотите сразу жить в новой недвижимости, этот вопрос необходимо обговорить.

Шаг 4. Осмотр квартиры

Выберите несколько подходящих объявлений и договоритесь о встрече с продавцом. Когда вы попадете в квартиру, внимательно осмотрите ее. Расскажем, на что нужно обратить внимание.

- Включите воду во всех кранах, чтобы проверить качество сантехники. Если в доме стоит газовая колонка, проверьте ее работоспособность, регулируя напор и температуру воды.

- Оцените, насколько в квартире тепло или холодно. Зимой обязательно пощупайте батареи, чтобы узнать, насколько они горячие. Обратите внимание, на расположение квартиры – в угловых зимой холоднее.

- Проверьте, стоят ли счетчики на горячую и холодную воду. Плюсом будет наличие счетчика на газ.

- Включите и выключите свет во всех комнатах, чтобы проверить работу проводки.

- Оцените количество света в комнатах. Нередко соседние многоэтажки и деревья делают квартиру более темной. Если в течение дня света в помещения поступает мало, увеличатся расходы на электроэнергию из-за постоянно включенных люстр и бра.

- Познакомьтесь с соседями или консьержем, расспросите их о самой квартире, ее жильцах, обстановке в доме и районе.

- Проверьте тягу вентиляции, поднеся к ней горящую спичку. Пламя должно сильно дрожать или вовсе потухнуть.

- По возможности проверьте стены и потолок на наличие потеков и плесени.

- Пройдитесь по квартире и прислушайтесь, не скрипят ли полы.

- Проверьте работоспособность оконных стеклопакетов.

Если обнаружите недостатки, не стесняйтесь спросить у продавца о них. Узнайте, исправят ли их до покупки квартиры. Если нет, смело торгуйтесь, сбивая цену. Все нравится? Пора переходить к следующему этапу.

Шаг 5. Какие вопросы задать продавцу

Наступает важный момент – интервью с продавцом. Проводя опрос, вы покажете свою подкованность в юридических и бытовых вопросах. Это поможет отпугнуть мошенников. Что обязательно нужно узнать?

Шаг 6. Самостоятельная проверка рисков

Проверка на наличие сторонних претендентов. После оформления сделки могут появиться неожиданные претенденты на квартиру: обделенные наследники, бывшие или нынешние супруги, обделенные несовершеннолетние и пр. Чтобы избежать такой ситуации, запрашиваем у продавца ряд документов.

- Расширенную выписку из домовой книги обо всех лицах, когда-либо зарегистрированных в квартире – в ней проверьте наличие несовершеннолетних детей. Нужно убедиться, что у этих детей есть место жительства. Этот документ также позволит убедиться, что в квартире никто не зарегистрирован на момент заключения договора купли-продажи.

- Разрешение на продажу квартиры от местных Органов опеки – нужно, если у ребенка есть доля в квартире или он ее владелец.

- Разрешение от супруга продавца или нотариальное заявление о гражданском состоянии – эти документы нужны, если на момент приобретения квартиры продавец состоял в браке (совместно нажитое в браке имущество).

- Выписка из ЕГРН – по ней вы можете подтвердить право продавца на недвижимость и уточнить количество собственников.

- Расширенная выписка из ЕГРН – она позволяет узнать о переходе прав собственности. С ее помощью вы поймете, как приобреталась и передавалась квартира. Ее можно запросить у продавца или получить самостоятельно, зная адрес и кадастровый номер квартиры.

- Справка об отсутствии задолженностей по коммунальным платежам – после покупки квартиры все долги перейдут к вам, поэтому нужно убедиться, что их нет.

Проверка документов продавца. Убедитесь, что имеете дело с владельцем недвижимости, и узнайте о наличии всех необходимых для продажи документов. Ведь именно продавец должен заниматься сбором большинства необходимых бумаг. При этом от вас требуются только паспорт и оплаченная пошлина за покупку квартиры (оплачивается на сайте «Госуслуги» или в ПАО «Сбербанк»). Итак, что должен предоставить продавец (владелец недвижимости)?

- Документ-основание получения права собственности: дарственная, договор купли-продажи, право наследования и т. д.

- Паспорт.

- Разрешение Органов опеки при сделках с участием несовершеннолетних.

- Выписка из ЕГРН.

- Согласие супруга(и) на продажу, если продавец состоит в браке.

Проверка дееспособности продавца. Запросите справки из Психоневрологического и наркологического диспансеров о том, что продавец не состоит на учете в этих заведениях. Справки, полученные более года назад, считаются недействительными. Предпочтительный вариант – продавец получает подтверждения дееспособности непосредственно перед оформлением купли-продажи.

Шаг 7. Внесение аванса или задатка

Чтобы показать серьезность своих намерений купить квартиру, нужно оставить некоторую сумму денег (не более 30 000–50 000 руб.) в качестве предоплаты. При возникновении спорной ситуации с продавцом договор поможет вернуть деньги в судебном порядке. Для этого существуют две формы: аванс и задаток.

Подсказка

Аванс – денежная сумма, которую передает покупатель продавцу в подтверждение своих намерений. Возвращается покупателю в полном объеме, если покупатель отказался от покупки.

Задаток – сумма, которая возвращается покупателю в двойном объеме, если купля-продажа не состоялась по вине продавца. Задаток остается у продавца, если покупатель отказался от приобретения квартиры.

Обеспечить юридическую безопасность поможет договор, в котором можно прописать различные дополнительные условия (ст. 381.1 ГК РФ). Он заключается в свободной форме и должен содержать следующую информацию:

- адрес квартиры,

- ее полную стоимость,

- внесенную сумму,

- срок до возврата денег или оформления купли-продажи,

- условия возврата и невозврата,

- штрафные санкции (согласуются индивидуально),

- ФИО, паспортные данные и подписи продавца и покупателя.

На нашем сайте вы можете ознакомиться с образцом Договора аванса. Однако часто стандартную форму приходится дополнять. Например, возможными штрафами при нарушении договора. Чтобы учесть все нюансы при составлении соглашения по авансу или задатку, можно обратиться к юристу. Аванс передается наличными от покупателя продавцу. При желании вы можете попросить у продавца расписку в получении средств. Однако это не обязательно, наличие подписанного договора не требует дополнительных подтверждений.

Шаг 8. Подписание договора купли-продажи и передача денег

Проверка договора купли-продажи

Убедитесь в чистоте договора, который предлагает продавец или риелтор. Вы можете сверить документ с образцом, размещенным на сайте Росреестра. Убедитесь, что в документе нет дополнительных условий, накладывающих на вас невыгодные обязательства: доплаты, отложенный переезд и пр. Если не уверены, что сможете проверить договор самостоятельно, обратитесь за помощью юриста.

Передача денег

Через банковскую ячейку. В последнее время стала популярной аренда банковской ячейки, из которой продавец впоследствии забирает оплату за квартиру. Так вы получите гарантии, что продавец не пропадет с вашими деньгами. Для этого заключается трехсторонний договор между банком, продавцом и покупателем. Чтобы его заключить, достаточно прийти вместе с продавцом в отделение банка и предъявить ваши паспорта. В договоре указывается список документов, позволяющий продавцу забрать деньги из банковской ячейки. Как правило, это:

- договор купли-продажи квартиры, прошедший государственную регистрацию;

- выписка из ЕГРН, где владельцем недвижимости указан покупатель.

В договоре аренды ячейки указывается срок, в который продавец должен предоставить документы и забрать деньги. Если по истечении оговоренного отрезка времени, например, 1 месяц, этого не случится, вы можете забрать деньги обратно. Традиционно аренду банковской ячейки берет на себя покупатель, то есть вы. Стоимость составляет 2000 руб. После заключения договора продавец получает ключ от банковской ячейки и кладет в нее деньги.

Аккредитив. Это безналичная форма оплаты, представляющая собой условное обязательство банка. Он берет на себя обязательство произвести платеж в пользу продавца, как только тот предъявит необходимые по договору документы. Процесс расчетов выглядит следующим образом:

- Продавец и покупатель заключают договор, по которому расчет между ними ведется при помощи аккредитива.

- Покупатель обращается в банк, где у него открыт расчетный счет, с заявлением на оформление аккредитива.

- Банк открывает аккредитив и передает его оригинал продавцу.

- Продавец предъявляет банку зарегистрированный в Росреестре договор купли-продажи и другие документы, прописанные в договоре и аккредитиве.

- Если у банка нет сомнений в чистоте сделки, деньги поступают на счет продавца.

Аккредитив открывается на любой срок и в дальнейшем может быть продлен. Если срок аккредитива прошел, но продавец не предоставил документы, деньги автоматически поступают на счет покупателя. Обратите внимание, что банк не проверяет подлинность предоставленных документов, необходимых для осуществления перевода денег продавцу.

Подписание

Оформить сделку вы можете с помощью риелтора, которого нанял продавец, или в Многофункциональном центре (МФЦ). Риелтор сам проследит за наличием всех необходимых документов и скажет, какие нужно предпринимать действия. Чтобы воспользоваться вторым вариантом, вам понадобятся все документы, перечисленные в блоках выше, и заполненный договор купли-продажи в 3 экземплярах. Образец можно скачать на сайте Росреестра. В МФЦ вам выдадут образцы заявлений и передадут документы для регистрации в Росреестр. Государственная регистрация в среднем занимает около 8–10 дней.

Договор может быть сделан в одной из двух доступных форм. Главное, чтобы она была письменной, а не устной (ст. 550 и ст. 434 ГК РФ).

- Простая письменная форма (ППФ) – унифицированный договор, который вы составляете по своему усмотрению. В образце содержатся все основные условия, которые требуются по Гражданскому кодексу. Чтобы учесть все важные нюансы, при составлении соглашения можно обратиться к юристу. Он профессионально оценит текущий вариант или подготовит новый проект договора.

- Нотариальная форма – это договор, подлежащий обязательному заверению. В данном случае нотариус выступает гарантом юридической чистоты сделки. При возникновении споров между продавцом и покупателем оспорить в суде правомерность такого договора значительно сложнее. Кроме того, в некоторых случаях нотариальная форма является обязательной: при заключении договора пожизненного содержания с иждивением (рента), при долевой собственности на объект, а также в случаях, когда один из собственников несовершеннолетний ребенок или недееспособный гражданин.

Обычно главные проблемы обнаруживаются на этапе проверки документов и оформления договора купли-продажи. Среди них скрытые юридические сложности, мошенничество продавца, претенденты на квартиру и пр. Сотрудничество с риелтором не всегда полностью защищает от рисков. Если вы сомневаетесь в чистоте сделки и хотите не потерять квартиру в дальнейшем, обратитесь к юристу.

Читайте также: