Налоговый вычет при покупке нескольких объектов недвижимости

Опубликовано: 30.04.2024

В сегодняшней статье рассмотрим несколько вопросов. На примере объясним, на какую сумму можно рассчитывать. Узнаем, как получить налоговый вычет при покупке второй квартиры? О каких ограничениях необходимо знать? Итак, приступим.

Что такое налоговый вычет

Прежде чем разобраться, всегда ли можно во второй раз при покупке второй квартиры получить налоговый вычет, напомним, что вычет – это расходы, которые уменьшают налогооблагаемую базу. В случае с физическим лицом налогооблагаемая база – это его официальный доход, облагаемый 13% НДФЛ (НК РФ, ст. 210 (скачать)). Обычно это зарплата.

Получив налоговый вычет 1 миллион, мы освобождаемся от уплаты 130 тысяч в бюджет. Право на налоговый вычет в 2 миллиона позволяет вернуть 260 тысяч на руки, в 3 миллиона – 390 тысяч.

Поправки в законодательстве

Выгодное для граждан изменение Налогового Кодекса начало действовать с 1.01.2014 — получение имущественного вычета за расходы на жилье перестало быть привязано к конкретному помещению. Налогоплательщик имеет лимит вычета 2 миллиона рублей, может использовать его до полного исчерпания (НК РФ, ст 220, п. 3 (скачать)). До 14-го года налоговый вычет второй раз при покупке квартиры был невозможен, действовало ограничение – 1 объект за жизнь.

Кроме расходов непосредственно на помещение налогоплательщик имеет право подать к вычету до 3 миллионов, потраченных на оплату процентов по целевому займу на жилье (НК РФ, ст. 220, п. 4 (скачать)). А вот вычет по % положен лишь для одного объекта недвижимости (НК РФ, ст. 220, п. 8 (скачать)) .

Вторая квартира – какой максимальный вычет

Чтобы узнать, сколько можно за вторую квартиру получить налогового вычета:

- Отнимите от 2 миллионов стоимость первого жилья, за которое вы подавали декларацию.

- Сравните результат со стоимостью второй квартиры.

- Меньшая из двух цифр – налоговый вычет за квартиру для второго раза оформления.

В большинстве случаев двух квартир достаточно, чтобы исчерпать полностью лимит 2 миллиона.

Как узнать остаток налогового вычета при покупке квартиры второй раз? Достаточно сложить неиспользованный вычет от первой квартиры с вычетом от второй.

Если квартира покупается в ипотеку, и вы раньше не подавали к вычету проценты, то дополнительно вы можете предъявить до 3 миллионов расходов, уплаченных на погашение процентов по займу.

Законодатель может пересматривать предельные суммы. На заявителя действует тот лимит, который был актуален при первичном обращении за вычетом.

При каких условиях можно получить вычет

Расходы, которые принимаются налоговой к вычету:

- оплата по договору купли-продажи жилой недвижимости (в том числе доли, части);

- оплата по договору долевого участия в строительстве;

- покупка материалов для отделки (если в договоре на приобретаемую квартиру указано, что она передается без отделки);

- оплата работ по отделке (при наличии соответствующего пункта в договоре на приобретаемую квартиру).

Факта покупки не достаточно, необходимо подтвердить, что:

- право на вычет не было использовано до 2014 года;

- максимальная сумма вычета за покупку 2 млн. не использована полностью.

Сделка с первой квартирой на рубеже 2013-2014 годов

Некоторые бывшие участники долевого строительства оказались в ситуации, когда акт передачи их первой квартиры от застройщика подписан в конце 2013 года, право собственности зарегистрировано в 2014 году. Если было обращение за налоговым вычетом по этой квартире, то право считается использованным полностью.

Существуют многочисленные споры, можно ли получить налоговый вычет за вторую квартиру в описанной ситуации. Даже в выписках на объекты указаны даты регистрации прав 2014 годом.

Минфин бескомпромиссно разъяснил письмом № 03-04-05/24997 от 26 мая 2014 г. (скачать), что в данной ситуации добрать налоговый вычет при покупке второй квартиры не получится. Правоустанавливающим документом является акт. Его данные обязательно указывают при заполнении декларации на вычет.

Официальный доход

Государство освободит от уплаты НДФЛ, вернет излишне перечисленную сумму. Если покупатель не платит налоги с дохода, то возвращать будет нечего. Хорошая новость, что с одной или с двух квартир налоговый вычет не имеет срока давности.

Гражданин может:

- отчитаться за покупку, когда у него появится официальный доход, даже если после покупки пройдет несколько лет;

- отчитаться сразу, получить право на вычет, воспользоваться им позже, когда будет платить налоги.

Пример расчета вычета

- в 2015 куплена квартира за 1300000 руб.;

- за 2015 заработано 750000 руб.;

- за 2016 заработано 800000 руб.;

- в 2019 году куплена вторая квартира за 2500000 руб.;

- за 2019 заработано 950000 руб.

Рассчитаем для обращения 2 раза за налоговым вычетом при покупке квартир:

- в 2016 за 2015 вычет с 750000 руб.;

возвращен налог на сумму 97500 руб. (750000х13%);

в 2017 за 2016 вычет 550000 руб. (1300000-750000);

возвращено 71500 руб. (550000х13%).

- в начале 2020 года будет не использовано право на вычет суммы 700000 руб. (2000000-1300000);

вычет в 2020 за 2019 составит 700000 руб. – максимум достигнут;

возврат в 2020 за 2019 будет 91000 руб.

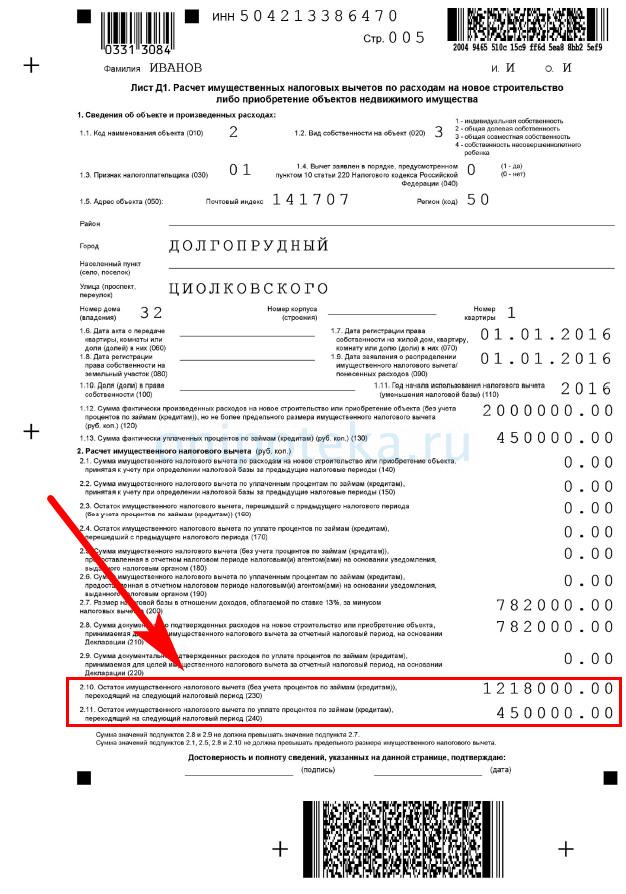

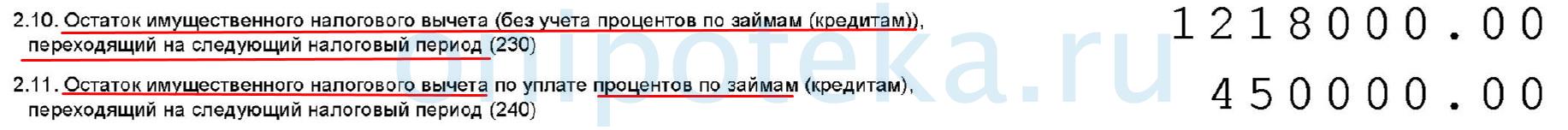

Как узнать сумму остатка недополученного вычета

Информация содержится в декларации по форме 3-НДФЛ (скачать бланк). В конце вы найдете расчет имущественных вычетов. Внизу расчета указан остаток, который перешел на следующий период. Если по какой-то причине вы не можете получить сведения из декларации, обратитесь в налоговую службу.

Налоговый вычет на проценты по ипотеке на вторую квартиру

Возможность оформить при покупке 2 квартиры налоговый вычет на сумму процентов по кредиту зависит от того, не воспользовался ли налогоплательщик этим правом в предыдущий раз. Данный вычет привязан к объекту, воспользоваться им можно только один раз.

Следует помнить, что налоговые вычеты за расходы на приобретение и за уплату процентов существуют самостоятельно. Отчитываться за уплаченные проценты в 3-НДФЛ – ваше право, а не обязанность. Сделать это можно как вместе с вычетом на покупку, так и отдельно.

Документы для оформления вычета

Точный перечень зависит от характера сделки по приобретению помещения (НК РФ, ст. 220, п. 3.6 и 3.7 (скачать)). Приведем примерный перечень с краткими комментариями:

- паспорт;

- 3-НДФЛ;

- 2-НДФЛ (скачать бланк) – при получении зарплаты от работодателя;

- договор, по которому получено право на квартиру (купля-продажа или долевое участие в строительстве);

- акт о передаче – обязателен при долевом строительстве, по желанию сторон отдельно оформляется при купле-продаже;

- подтверждение оплаты по договору на квартиру;

- документы об оплате расходов на отделку, если таковая производилась;

- кредитный договор с графиком платежей и справкой об уплаченных процентах – при подаче к вычету процентов;

- св-во о рождении ребенка, если квартира куплена ему родителями;

- решение об установлении опеки, если квартира приобретена подопечному.

Все перечисленные документы, кроме паспорта, 2-НДФЛ и 3-НДФЛ, следует откопировать или отсканировать для сдачи. Подлинники будьте готовы предъявите для сверки по требованию инспектора. Если вы подаете на вычет расходы на стройматериалы, чеки перед копированием/сканированием следует степлером закрепить на листы А4. Дополнительно составьте таблицу в свободной форме с описью чеков и общей суммой.

Порядок и способы получения

Традиционным способом является личное посещение налоговой инспекции. Последние несколько лет пользователи активно переходят на удаленный сервис через личный кабинет налоговой службы.

Получить доступ можно, посетив ФНС с паспортом и взяв логин/пароль. Не путаем с госуслугами и МФЦ! Это не одно и тоже!

Личный кабинет имеет интуитивно понятное меню, позволяет заполнять декларации онлайн, подписывать их усиленной электронной подписью. Ее можно оформить бесплатно, не вставая с дивана.

Основанием для возврата является декларация 3-НДФЛ. Если вы подаете ее только для получения вычета, то сделать это можно на протяжении всего года, следующего за отчетным. В 3-НДФЛ есть раздел, который позволяет отчитаться о доходах, полученных без участия других налоговых агентов (например, за сдачу в аренду той же квартиры). За доходы необходимо отчитываться в сроки, установленные законодательством.

3-НДФЛ заполняется самостоятельно с использованием программы на сайте ФНС либо в фирме по оказанию бухгалтерских/юридических услуг.

Онлайн

К заполненной через личный кабинет декларации прикрепляются отсканированные документы, подтверждающие расходы для вычета. После этого нужно нажать кнопку отправки. Вы можете на сайте отслеживать ход проверки. Когда она будет завершена, сформируйте заявление на возврат. Для этого выберите соответствующую кнопку меню и укажите в заявлении реквизиты банковского счета для зачисления денег.

Лично

Отнесите 3-НДФЛ на бумажном носителе в ФНС в 2х экземплярах. Передайте копии сопутствующих документов. На одном экземпляре декларации вам поставят отметку о получении документов. С вами согласуют способ информирования о ходе проверки.

На практике часто налогоплательщик, спустя 3 месяца, отведенные на проверку, звонит сам, узнает результат. Когда проверка успешно завершена, нужно подать заявление о возврате. Посетите ведомство и заполните соответствующий бланк. Если к этому времени есть личный кабинет, сделать это можно удаленно. Приготовьте реквизиты своего счета в банке.

Заключение

Можно ли при покупке 2 квартиры получить налоговый вычет, если уже получали за 1, зависит от времени покупки первой и от ее стоимости.

Оформить 2 раза налоговые вычеты за квартиры можно, если первая из них:

- приобретена не раньше января 2014;

- стоила меньше 2 миллионов рублей.

Здравствуйте. Давайте сначала разберемся с теорией, она поможет ответить на вопрос.

Вычет — это не субсидия, а возврат 13% НДФЛ, который удержали с вашей же зарплаты/доходов. За купленную недвижимость можно вернуть 2 вычета: вычет за расходы на покупку и вычет за уплату процентов по ипотеке. Далее я буду называть их налоговый вычет и вычет по ипотеке.

Вычет за покупку квартиры

Налоговый вычет можно получить за несколько купленных квартир (или при покупке другой жилой недвижимости — не важно), но здесь все зависит от даты покупки — подробнее. А именно когда куплена первая жилая недвижимость — до или после 2014 года. С 1 января 2014 года изменилось налоговое законодательство по предоставлению вычетов — Федеральный закон от 23.07.2013 N 212-ФЗ.

За купленную недвижимость после января 2014 года гражданин может получить вычет в размере 13% от стоимости его доли этой недвижимости, но максимум 260 тыс. руб. Если за эту недвижимость у него вышло меньше 260 тыс. руб., тогда он может только “добрать” до максимальной суммы с покупки другой недвижимости. Естественно, и вторая недвижимость должна быть куплена после января 2014 года. Все это написано в пп. 1 п. 3 ст. 220 НК РФ.

Если гражданин получил (или получит) налоговый вычет за недвижимость, купленную до января 2014 года, он не сможет получить вычет за другую недвижимость, даже если ему вернули меньше максимальных 260 тыс. руб. — абз. 27 пп. 2 п. 1 ст. 220 НК РФ в ред. Федерального закона от 19.07.2009 N 202-ФЗ (старая редакция). Если получили вычет за недвижимость, купленную до 2014 года, значит уже утратили своего право на вычет при покупке другой недвижимости.

Пример №1: Алексей купил квартиру в 2015 году за 3,5 млн.руб. Хоть 13% * 3,5 млн. = 455 тыс., Алексей получил вычет в размере максимальных 260 тыс.руб. Больше этой суммы получить нельзя. В 2019 году он эту квартиру продали и купил себе новую. С покупке новой квартиры он уже не может «добрать» до максимальных 2016 тыс.руб., ведь он и так их получил с покупки первой квартиры.

Пример №2: Светлана купила квартиру в 2016 году за 1,8 млн.руб. Она получила вычет за нее в размере 13% * 1,8 млн. = 234 тыс.руб. В 2020 году она купила себе еще одну квартиру за 2,3 млн. руб. Она не сможет получить весь вычет с новой квартиры в размере 13% * 2,3 млн. = 299 тыс.руб., а сможет только «добрать» до максимальных 260 тыс.руб. То есть с новой квартиры она получит только 26 тыс.руб. Главное, что первая квартира куплена по 1 января 2014 года.

Пример №3: Максим купил квартиру в 2013 году за 1,6 млн.руб. Он вернул себе вычет в размере 13% * 1,6 млн. = 208 тыс.руб. В 2019 году он купила себе еще одну квартиру за 3 млн. руб. Он не сможет «добрать» вычет за вторую квартиру, потому что он уже получил вычет за квартиру, купленную до 2014 года.

Другая ситуация по этому же примеру: Максим не получал вычет за первую квартиру. Например, не знал о своем праве. Значит у него есть выбор — получить вычет за одну из квартир. Логично, что Максим решил за вторую квартиру, потому что за нее он вернет себе максимальные 260 тыс.руб. За первую квартиру получилась бы меньшая сумма — 13% * 1,6 млн. = 208 тыс.руб.

Небольшое отступление — если нужна бесплатная консультация, напишите онлайн юристу справа или позвоните (круглосуточно и без выходных): 8 (499) 938-45-78 — Москва и обл.; 8 (812) 425-62-89 — Санкт-Петербург и обл.; 8 (800) 350-24-83 — все регионы РФ.

Вычет по ипотеке

Вычет по ипотеке можно получить лишь с одной купленной недвижимости — подробнее. Не имеет значение дата ее покупки. Все это написано в п. 11 ст. 220 НК РФ новой редакции (после января 2014 г.) и старой редакции (до января 2014 года).

Если у вас несколько квартир, логично получить этот вычет с той, с которой выйдет наибольшая сумма. Размер ипотечного вычета — 13% от суммы ежегодных фактически уплаченных процентов ипотеки. Вся сумма процентов указана в графике платежей ипотечного договора. С данной суммы и нужно считать 13%.

За купленную недвижимость после января 2014 года максимальный размер вычета по процентам составляет 390 тыс.руб. на каждого из собственников, т.е. 13% от 3 млн руб. (п. 4 ст. 220 НК РФ). За купленную недвижимость до января 2014 года максимального размера нет (абз. 2 пп. 2 п. 1 ст. 220 НК РФ в ред. Федерального закона от 19.07.2009 N 202-ФЗ).

Пример №1: Владимир купил квартиру в ипотеку. Он начал получать (или уже получил) ипотечный вычет за нее. При покупке другой недвижимости в ипотеку, он не сможет получить ипотечный вычет за нее, т.к. он предусмотрен только один раз.

Пример №2: Ольга купила квартиру в ипотеку в 2013 году. Она не знала, что может получить ипотечный вычет. В 2019 году она продала эту квартиру и купила другу, также в ипотеку. Она может выбрать с какой квартиры ей получить вычет по ипотеке. Логичней будет с той, в которой будет бОльшая сумма.

О распределении вычетов супругами

При покупке недвижимости супругами в браке, они могут распределить оба вышеуказанных вычета между собой в любой пропорции — пп. 3 п. 2 ст. 220 НК РФ. По умолчанию вычет 50 на 50, но супруги могут распределить, например, 75 на 25. Вплоть до 100% первому супругу и 0% второму.

Причем распределить весь вычет можно на первого супруга, даже когда — 1) второй супруг уже получал вычет за другую недвижимость, т.е. уже истратил свое право — Письмо ФНС от 4 апреля 2013 г. № ЕД-3-3/1202@; 1) второй супруг не работает или в декрете, т.е. не выплачивает НДФЛ — Письмо Минфина от 29 марта 2017 г. N 03-04-05/18320; 3) второй супруг работает неофициально, т.е. его с зарплаты/дохода не удерживается НДФЛ; 4) квартира полностью оформлена на второго супруга — п. 1 ст. 256 ГК РФ, ст. 34 СК РФ, Письмо Минфина от 18.03.2015 № 03-04-05/14480. Главное, чтобы первый супруг, на которого будет распределен весь вычет, сам ранее не получал его.

Пример: Михаил в 2013 году купил 1-комнатную в ипотеку и получил за нее оба вычета. В 2017 году он женился, супругу зовут Ирина. В 2018 году Михаил продал свою 1-комнатную квартиру, а взамен купили в ипотеку 2-комнатную. Ирина ранее не получала ни один из вычетов, поэтому супруги могут распределить оба вычета полностью на нее.

Если хотите, чтобы за вас все посчитали и оформили

Тогда обратитесь к компании ВернитеНалог.ру. Специалисты бесплатно разберутся какие вычеты вам положены и все сами посчитают. Перейдите по ссылке и оставьте заявку на бесплатный расчет.

Также компания оказывает услугу по оформлению вычета. Специалисты подготовят документы и подадут их в налоговую инспекцию. Вся процедура займет менее 24 часа. Эти услуги входят в пакет «Стандарт». Стоимость оформления вычета за один календарный год по пакету «Стандарт» — 1690 руб.

Иногда в ходе камерной проверки налоговая инспекция может ошибиться в размере вычета. У специалистов ВернитеНалог.ру есть опыт в этих ситуациях и помогут их решить. Эти услуги входят в пакет «Премиум». В этот пакет входят услуги пакета «Стандарт» + специалисты контролируют ход камеральной проверки и в случае необходимости вмешиваемся в неё. Стоимость оформления вычета за один календарный год по пакету «Премиум» — 3190 руб.

Если у вас есть вопросы, можете бесплатно проконсультироваться. Для этого можно воспользоваться формой внизу, окошком онлайн-консультанта и телефонами (круглосуточно и без выходных): 8 (499) 938-45-78 — Москва и обл. ; 8 (812) 425-62-89 — Санкт-Петербург и обл. ; 8 (800) 350-24-83 — все регионы РФ .

В настоящей статье рассмотрим, в какой сумме и на сколько объектов можно получить имущественный налоговый вычет при покупке недвижимости.

Начнем с того, что имущественный налоговый вычет при приобретении объектов недвижимости предоставляется по двум видам расходов:

1. В размере фактических расходов на приобретение недвижимости;

2. В размере фактических расходов на уплату процентов по целевым займам и кредитам на приобретение недвижимости.

Еще в далеком 2014 году в Налоговый Кодекс РФ были внесены значительные изменения в отношении правил предоставления имущественных вычетов при приобретении недвижимости, которые разделили «судьбу» имущественных вычетов при приобретении недвижимости «на до и после» 2014 года.

Что это значит? Все изменения 2014 года касаются объектов недвижимости, приобретенных начиная с 1 января 2014 года.

До 2014 года.

По объектам недвижимости, приобретенным до 1 января 2014 года, действуют «старые» правила предоставления имущественных вычетов, а именно:

1. Вычет в размере фактических расходов на приобретение недвижимости ограничен суммой в 2 000 000 рублей, то есть сколько бы налогоплательщик не потратил на приобретение объекта недвижимости, получить вычет по расходам на приобретение он сможет в сумме не более 2 000 000 рублей, а значит НДФЛ сможет вернуть не более 260 000 рублей (13%);

2. Сумма вычета в размере фактических расходов на уплату процентов по целевым займам и кредитам на приобретение недвижимости не ограничена, то есть сколько налогоплательщик фактически выплатил в погашение процентов по кредиту, столько и составит вычет, а значит и возврат налога в размере 13% от этой суммы;

3. Вычет в сумме уплаченных процентов неразрывно связан с основным вычетом при приобретении недвижимости. Это означает, что вычет по процентам можно получить только по объекту недвижимости, по которому заявлен вычет в сумме расходов на приобретение;

4. Правом на вычет в сумме расходов на приобретение недвижимости можно воспользоваться только в отношении одного объекта недвижимости, то есть если сумму вычета в размере 2 000 000 рублей не удавалось использовать полностью в отношении одного объекта недвижимости, то остаток вычета «сгорал».

Рассмотрим на примерах.

Иванов А.С. в 2012 году приобрел с использованием ипотечного кредита квартиру стоимостью 1 100 000 рублей и воспользовался имущественным вычетом по приобретенной квартире в размере 1 100 000 рублей, а также в сумме фактически уплаченных по кредиту процентов. Вычет по процентам Иванов А.С. будет получать до полного погашения ипотечного кредита в сумме фактически уплаченных процентов. Остаток основного вычета составил 900 000 рублей (2 млн. рублей – 1,1 млн. рублей). В 2013 году Иванов А.С. приобрел еще одну квартиру стоимостью 1 300 000 рублей, но остатком вычета в 900 000 рублей он воспользоваться не сможет, так как получил уже вычет по квартире, приобретенной в 2012 году.

Петров А.Д. в 2012 году приобрел за счет собственных средств без использования кредита квартиру стоимостью 1 300 000 рублей и воспользовался имущественным вычетом по приобретенной квартире в размере 1 300 000 рублей, неиспользованный остаток вычета составил 700 000 рублей. В 2013 году Петров А.Д. приобрел еще одну квартиру за счет средств ипотечного кредита стоимостью 1 200 000 рублей. В отношении данной квартиры Петров А.Д. не сможет получить ни остаток основного вычета, ни вычет по уплаченным в дальнейшем процентам по ипотечному кредиту.

Начиная с 2014 года.

Во-первых, отметим, что с 2014 года вычет в сумме расходов на приобретение объекта недвижимости и вычет в сумме уплаченных процентов по целевому кредиту потеряли свою неразрывную связь и стали самостоятельными вычетами. Теперь их можно получать в отношении разных объектов.

Остальные изменения предлагаем рассмотреть в разрезе двух указанных видов имущественных вычетов.

Вычет в размере фактических расходов на приобретение недвижимости:

1. Ограничение по максимально возможной сумме вычета осталось прежним – 2 000 000 рублей;

2. Появилась возможность получать вычет по нескольким объектам недвижимости. Это означает, если вычет в сумме 2 000 000 рублей не использован полностью по одному объекту, то остаток вычета можно «дополучить» по другим объектам.

Вычет в размере фактических расходов на уплату процентов по целевым займам и кредитам на приобретение недвижимости:

1. Появилось ограничение по максимально возможной сумме вычета – 3 000 000 рублей;

2. Вычет можно получить в отношении объекта недвижимости независимо от того, применялся ли по этому объекту вычет по расходам на приобретение или нет;

3. Вычет можно применить только в отношении одного объекта недвижимости. В отличие от вычета по расходам на приобретение недвижимости, неиспользованный остаток вычета в сумме уплаченных процентов нельзя перенести на другой объект.

Рассмотрим на примерах.

Сидоров В.Д. в 2014 году приобрел квартиру стоимостью 1 100 000 рублей и воспользовался имущественным вычетом по приобретенной квартире в размере 1 100 000 рублей. Неиспользованный остаток вычета составил 900 000 рублей (2 млн. рублей – 1,1 млн. рублей). В 2016 году Сидоров В.Д. приобрел еще одну квартиру стоимостью 1 300 000 рублей. По данному объекту он может воспользоваться остатком вычета в размере 900 000 рублей. Таким образом, общая сумма имущественного вычета по расходам на приобретение недвижимости по двум объектам составит 2 000 000 рублей.

Самсонов Н.П. в 2016 году приобрел за счет собственных средств без использования кредита квартиру стоимостью 2 100 000 рублей и воспользовался имущественным вычетом по приобретенной квартире в размере 2 000 000 рублей. В 2018 году Самсонов Н.П. приобрел еще одну квартиру за счет средств ипотечного кредита стоимостью 2 200 000 рублей. В отношении данной квартиры Самсонов Н.П. не сможет получить вычет по расходам на приобретение недвижимости, так как указанный вычет использован им по первому объекту в максимально возможной сумме 2 000 000 рублей. При этом Самсонов Н.П. имеет право в отношении квартиры, приобретенной в 2018 году, воспользоваться вычетом по уплаченным в дальнейшем процентам по ипотечному кредиту в сумме не более 3 000 000 рублей.

Для удобства наших читателей объединили вышеописанные правила применения имущественных вычетов в таблицу.

В данной статье мы детально разберем, кто имеет право заявить на налоговый вычет при покупке второй квартиры; в каких ситуациях это возможно, а когда получить возврат нельзя. Также расскажем, как быть с недвижимостью, приобретенной до 2014 года и после, и какие есть нюансы.

.jpg)

Что такое возврат НДФЛ при покупке второй квартиры

Это имущественный вычет, благодаря которому вы можете компенсировать часть расходов на приобретение жилья, используя право на возврат ранее уплаченных налогов. Но если с покупкой одной квартиры все довольно ясно, то что делать приобретении новой, второй квартиры?

Суммы и ограничения налогового вычета за покупку второй квартиры

Вернуть деньги можно не только за расходы по покупке жилья, но и за уплаченные проценты по ипотеке. Имущественный вычет ограничен разными суммами для покупки за свои средства и заемные.

Покупка за свои средства

Максимальный возврат составляет 260 000 рублей – это 13% от 2 миллионов ₽ - это верхняя граница основного налогового вычета. Не имеет значения, насколько больше вы потратили средств, вернуть более 260 тыс. рублей вам не удастся.

Покупка в ипотеку

Для налогового возврата по ипотеке действует максимальная сумма 390 000 рублей – это 13% от 3 млн. То есть максимальный налоговый вычет по ипотеке ограничен 3 миллионами рублей. Но следует понимать, что возврат оформляется из расчета по фактически уплаченным ипотечным процентам, а не всей суммы долга.

Налоговый вычет при покупке второй квартиры

До 2014 г. были другие, более жесткие ограничения на имущественный налоговый вычет, чем сейчас. Но вместе с этим и вернуть налог по ипотеке можно было со всей суммы уплаченных процентов без ограничения в 3 млн рублей.

До 2014 г. существовал закон – имущественный вычет можно было получить только один раз в жизни и только по одному объекту недвижимости. Но после 2014 г. стали действовать другие правила – и оформлять его стало можно на несколько объектов недвижимости, приобретенных после этой даты.

Если вы возвращали налог до 2014 года

Основная проблема в том, что если вы уже использовали свое право на вычет до 2014 года, то для вас все еще действуют «старые правила», и ваше право на вычет ограничено одним объектом недвижимости. При этом не важно, удалось ли вам вернуть максимальную сумму вычета или нет, если вы уже возвращали налог за покупку квартиры до 2014, то при покупке квартиры 2 раз, возврат вам получить не удастся.

Пример в жизни:

Петров в 2013 г. купил квартиру за 4 млн ₽. Он оформил возврат НДФЛ и получил 260 000 рублей. В 2016 году он купил вторую квартиру за 3 млн. Но так как Петров уже использовал свое право на вычет, то оформить возврат на покупку второй квартиры он не сможет.

Сидоров купил в 2012 г. квартиру за 900 000 рублей, и вернул за нее 117 000 рублей. В 2019 он купил вторую квартиру за 1.5 миллиона. Но несмотря на то, что он вернул меньше максимальной суммы, Сидоров больше не может претендовать на возврат, так как уже использовал свое право на него.

Если вычет не использовался до 2014 года

Если вы не оформляли имущественный налоговый вычет на покупку жилья до этой даты, то вы имеете право получить его по нескольким объектам недвижимости. Основным ограничением будет являться не количество объектов, а сумма вычета – 2 000 000 рублей.

Пример в жизни:

Иванов купил в 2015 г. квартиру за 1.2 млн и получил возврат налога в сумме 156 000 ₽. В 2017 он приобрел вторую квартиру за 2.4 миллиона. Он имеет право воспользоваться остатком вычета – 800 000 рублей (2 000 000₽ – 1 200 000₽) на вторую квартиру и получить еще 104 000 рублей (800000*13%).

Возврат по % ипотеки

До 2014 года налоговый вычет на приобретение жилья и по ипотечным процентам был единым, и можно было вернуть 13% со всей суммы уплаченных процентов, но только по тому же объекту недвижимости, на который оформлялся основной вычет. Но после 2014 года их разделили, и они стали ограничены определенными суммами.

Чтобы понять, как действовать в случае с ипотекой, разберем ситуации в деталях:

- Если вы использовали основной налоговый вычет и вычет по ипотеке до 2014 года, то права вернуть налог при покупке второй квартиры вы не имеете.

- Если вы использовали основной вычет до 2014 года, но не использовали возврат по ипотеке, вы можете оформить возврат на уплаченные ипотечные проценты, но только на вторую квартиру – купленную после 2014 года.

- Если вы не использовали ни один из вычетов, то можете воспользоваться ими как вместе, так и по отдельности, но помните, что возврат по ипотеке можно применить только к одному объекту недвижимости.

Пример в жизни:

Петров купил в 2011 году квартиру в ипотеку за 7 млн рублей и оформил основной налоговый вычет и по процентам. В 2018 году он купил в ипотеку вторую квартиру, но так как он использовал оба вычета ранее, Петров не может более получить возврат.

Иванов купил в 2013 году квартиру за 1 000 000 рублей и получил за нее возврат в размере 130 000 рублей. В 2015 году он купил вторую квартиру в ипотеку за 2 000 000 рублей. Иванов, так как ранее не пользовался вычетом по ипотеке, может вернуть часть средств по уплаченным процентам за вторую квартиру, но основным вычетом уже воспользоваться не сможет.

Сидоров купил в 2017 году квартиру за 2 млн и оформил максимальный возврат на сумму 260 000 рублей. В 2108 году он купил вторую квартиру в ипотеку за 1.8 млн рублей. Так как сумму основного имущественного вычета он уже исчерпал, Сидоров может оформить возврат по уплаченным процентам ипотеки на вторую квартиру.

Кто может заявить на налоговый вычет на покупку второй квартиры

Основных требований всего два:

- Быть резидентом РФ – проживать на территории России не менее 183 дней в году.

- Иметь доходы, облагаемые по ставке 13% (кроме дивидендов).

Если вы безработный, ИП на спецрежиме или не резидент РФ, права получить налоговый вычет за покупку второй квартиры у вас нет.

Как получить возврат НДФЛ за покупку второй квартиры

Вы можете оформить возврат самостоятельно через ФНС или через работодателя.

Оформление через ФНС

Для этого вам нужно дождаться конца календарного года, в котором было оформлено право собственности на квартиру (или был подписан акт-приема передачи при покупке по ДДУ), собрать необходимые документы, подать их в налоговую по месту прописки и через три месяца после камеральной проверки вы сможете получить возврат налога за покупку второй квартиры.

- заявление на возврат;

- справка 2-НДФЛ;

- договор о приобретении недвижимости

- документы, подтверждающие расходы (платежные поручения, чеки, расписка);

- документы, подтверждающие право собственности на вторую квартиру (или акт-приема передачи при покупке по ДДУ)

- декларация 3-НДФЛ

Если расходы были по ипотеке, следует дополнительно предоставить:

- кредитный договор на вторую квартиру

- справку об уплаченных процентах

Возврат через работодателя

Для оформления вычета на покупку второй квартиры на работе, вам тоже нужно будет обратиться в ФНС по месту прописки, чтобы подать документы. Но не нужно при этом ждать окончания календарного года, в котором вы оформили вторую квартиру в собственность (или подписали акт-приема передачи при покупке по ДДУ).

В течение месяца налоговая выдаст вам уведомление на право уменьшения налогооблагаемой базы. И с этим уведомлением и заявлением вам нужно обратиться в бухгалтерию по месту работы, после чего с вашей зарплаты в счет вычета перестанут удерживать подоходный налог.

- договор о приобретении второй квартиры

- документы, подтверждающие расходы (платежные поручения, чеки, расписка);

- документы, подтверждающие право собственности на вторую квартиру (или акт-приема передачи при покупке по ДДУ)

Если расходы были по ипотеке, следует дополнительно предоставить:

- кредитный договор на вторую квартиру

- справку об уплаченных процентах

Таким образом, вы теперь знаете, в каких случая можно оформить налоговый вычет на покупку второй квартиры, а в каких случаях это не удастся, и какую роль играет дата приобретения собственности в отношении оформления возврата.

Здравствуйте. Давайте сначала разберемся с теорией, она поможет ответить на вопрос.

Вычет — это не субсидия, а возврат 13% НДФЛ, который удержали с вашей же зарплаты/доходов. За купленную недвижимость можно вернуть 2 вычета: вычет за расходы на покупку и вычет за уплату процентов по ипотеке. Далее я буду называть их налоговый вычет и вычет по ипотеке.

Вычет за покупку квартиры

Налоговый вычет можно получить за несколько купленных квартир (или при покупке другой жилой недвижимости — не важно), но здесь все зависит от даты покупки — подробнее. А именно когда куплена первая жилая недвижимость — до или после 2014 года. С 1 января 2014 года изменилось налоговое законодательство по предоставлению вычетов — Федеральный закон от 23.07.2013 N 212-ФЗ.

За купленную недвижимость после января 2014 года гражданин может получить вычет в размере 13% от стоимости его доли этой недвижимости, но максимум 260 тыс. руб. Если за эту недвижимость у него вышло меньше 260 тыс. руб., тогда он может только “добрать” до максимальной суммы с покупки другой недвижимости. Естественно, и вторая недвижимость должна быть куплена после января 2014 года. Все это написано в пп. 1 п. 3 ст. 220 НК РФ.

Если гражданин получил (или получит) налоговый вычет за недвижимость, купленную до января 2014 года, он не сможет получить вычет за другую недвижимость, даже если ему вернули меньше максимальных 260 тыс. руб. — абз. 27 пп. 2 п. 1 ст. 220 НК РФ в ред. Федерального закона от 19.07.2009 N 202-ФЗ (старая редакция). Если получили вычет за недвижимость, купленную до 2014 года, значит уже утратили своего право на вычет при покупке другой недвижимости.

Пример №1: Алексей купил квартиру в 2015 году за 3,5 млн.руб. Хоть 13% * 3,5 млн. = 455 тыс., Алексей получил вычет в размере максимальных 260 тыс.руб. Больше этой суммы получить нельзя. В 2019 году он эту квартиру продали и купил себе новую. С покупке новой квартиры он уже не может «добрать» до максимальных 2016 тыс.руб., ведь он и так их получил с покупки первой квартиры.

Пример №2: Светлана купила квартиру в 2016 году за 1,8 млн.руб. Она получила вычет за нее в размере 13% * 1,8 млн. = 234 тыс.руб. В 2020 году она купила себе еще одну квартиру за 2,3 млн. руб. Она не сможет получить весь вычет с новой квартиры в размере 13% * 2,3 млн. = 299 тыс.руб., а сможет только «добрать» до максимальных 260 тыс.руб. То есть с новой квартиры она получит только 26 тыс.руб. Главное, что первая квартира куплена по 1 января 2014 года.

Пример №3: Максим купил квартиру в 2013 году за 1,6 млн.руб. Он вернул себе вычет в размере 13% * 1,6 млн. = 208 тыс.руб. В 2019 году он купила себе еще одну квартиру за 3 млн. руб. Он не сможет «добрать» вычет за вторую квартиру, потому что он уже получил вычет за квартиру, купленную до 2014 года.

Другая ситуация по этому же примеру: Максим не получал вычет за первую квартиру. Например, не знал о своем праве. Значит у него есть выбор — получить вычет за одну из квартир. Логично, что Максим решил за вторую квартиру, потому что за нее он вернет себе максимальные 260 тыс.руб. За первую квартиру получилась бы меньшая сумма — 13% * 1,6 млн. = 208 тыс.руб.

Небольшое отступление — если нужна бесплатная консультация, напишите онлайн юристу справа или позвоните (круглосуточно и без выходных): 8 (499) 938-45-78 — Москва и обл.; 8 (812) 425-62-89 — Санкт-Петербург и обл.; 8 (800) 350-24-83 — все регионы РФ.

Вычет по ипотеке

Вычет по ипотеке можно получить лишь с одной купленной недвижимости — подробнее. Не имеет значение дата ее покупки. Все это написано в п. 11 ст. 220 НК РФ новой редакции (после января 2014 г.) и старой редакции (до января 2014 года).

Если у вас несколько квартир, логично получить этот вычет с той, с которой выйдет наибольшая сумма. Размер ипотечного вычета — 13% от суммы ежегодных фактически уплаченных процентов ипотеки. Вся сумма процентов указана в графике платежей ипотечного договора. С данной суммы и нужно считать 13%.

За купленную недвижимость после января 2014 года максимальный размер вычета по процентам составляет 390 тыс.руб. на каждого из собственников, т.е. 13% от 3 млн руб. (п. 4 ст. 220 НК РФ). За купленную недвижимость до января 2014 года максимального размера нет (абз. 2 пп. 2 п. 1 ст. 220 НК РФ в ред. Федерального закона от 19.07.2009 N 202-ФЗ).

Пример №1: Владимир купил квартиру в ипотеку. Он начал получать (или уже получил) ипотечный вычет за нее. При покупке другой недвижимости в ипотеку, он не сможет получить ипотечный вычет за нее, т.к. он предусмотрен только один раз.

Пример №2: Ольга купила квартиру в ипотеку в 2013 году. Она не знала, что может получить ипотечный вычет. В 2019 году она продала эту квартиру и купила другу, также в ипотеку. Она может выбрать с какой квартиры ей получить вычет по ипотеке. Логичней будет с той, в которой будет бОльшая сумма.

О распределении вычетов супругами

При покупке недвижимости супругами в браке, они могут распределить оба вышеуказанных вычета между собой в любой пропорции — пп. 3 п. 2 ст. 220 НК РФ. По умолчанию вычет 50 на 50, но супруги могут распределить, например, 75 на 25. Вплоть до 100% первому супругу и 0% второму.

Причем распределить весь вычет можно на первого супруга, даже когда — 1) второй супруг уже получал вычет за другую недвижимость, т.е. уже истратил свое право — Письмо ФНС от 4 апреля 2013 г. № ЕД-3-3/1202@; 1) второй супруг не работает или в декрете, т.е. не выплачивает НДФЛ — Письмо Минфина от 29 марта 2017 г. N 03-04-05/18320; 3) второй супруг работает неофициально, т.е. его с зарплаты/дохода не удерживается НДФЛ; 4) квартира полностью оформлена на второго супруга — п. 1 ст. 256 ГК РФ, ст. 34 СК РФ, Письмо Минфина от 18.03.2015 № 03-04-05/14480. Главное, чтобы первый супруг, на которого будет распределен весь вычет, сам ранее не получал его.

Пример: Михаил в 2013 году купил 1-комнатную в ипотеку и получил за нее оба вычета. В 2017 году он женился, супругу зовут Ирина. В 2018 году Михаил продал свою 1-комнатную квартиру, а взамен купили в ипотеку 2-комнатную. Ирина ранее не получала ни один из вычетов, поэтому супруги могут распределить оба вычета полностью на нее.

Если хотите, чтобы за вас все посчитали и оформили

Тогда обратитесь к компании ВернитеНалог.ру. Специалисты бесплатно разберутся какие вычеты вам положены и все сами посчитают. Перейдите по ссылке и оставьте заявку на бесплатный расчет.

Также компания оказывает услугу по оформлению вычета. Специалисты подготовят документы и подадут их в налоговую инспекцию. Вся процедура займет менее 24 часа. Эти услуги входят в пакет «Стандарт». Стоимость оформления вычета за один календарный год по пакету «Стандарт» — 1690 руб.

Иногда в ходе камерной проверки налоговая инспекция может ошибиться в размере вычета. У специалистов ВернитеНалог.ру есть опыт в этих ситуациях и помогут их решить. Эти услуги входят в пакет «Премиум». В этот пакет входят услуги пакета «Стандарт» + специалисты контролируют ход камеральной проверки и в случае необходимости вмешиваемся в неё. Стоимость оформления вычета за один календарный год по пакету «Премиум» — 3190 руб.

Если у вас есть вопросы, можете бесплатно проконсультироваться. Для этого можно воспользоваться формой внизу, окошком онлайн-консультанта и телефонами (круглосуточно и без выходных): 8 (499) 938-45-78 — Москва и обл. ; 8 (812) 425-62-89 — Санкт-Петербург и обл. ; 8 (800) 350-24-83 — все регионы РФ .

Читайте также: