Налог на недвижимость в латвии для россиян

Опубликовано: 25.04.2024

После приобретения недвижимости каждый собственник автоматически становится плательщиком налога на недвижимое имущество.

Чтобы понять, как рассчитывается и как оплачивается этот налог, компания KOM-INVEST обобщила часто задаваемые вопросы и подготовила на них ответы.

Особенности оплаты налога на недвижимость людей, имеющих ВНЖ в Латвии, в 2020 году, смотрите в этой статье.

1) Какие объекты облагаются налогом?

- Налогом облагаются квартиры, части многоквартирных домов, подсобные помещения (например, кладовки в многоквартирных домах), гаражи и подземные автостоянки, земельные участки или части земли, коммерческие объекты.

Например, Вам принадлежит квартира. По латвийским законам, помимо квартиры, Вам также будут принадлежать доли от дома, в котором находится квартира (что дает право пользоваться подъездом и помещениями общего пользования), а также доли земли под многоквартирным домом, в котором находится квартира.

Если Вам принадлежит квартира в новом проекте, вероятно, Вам также будет принадлежать парковка для автомобиля на подземной стоянке, или парковочное место на наземной автостоянке.

Соответственно, каждый такой объект, а не только квартира, облагается налогом на недвижимое имущество.

2) Как рассчитывается налог на недвижимое имущество?

- Одно из латвийских государственных учреждений, которое называется «Государственная земельная служба», ежегодно рассчитывает для каждого латвийского объекта недвижимости так называемую «кадастровую стоимость».

- Кадастровая стоимость рассчитывается для того, чтобы затем рассчитать с этой стоимости налог на недвижимое имущество.

- В большинстве случае, кадастровая стоимость недвижимости ниже ее рыночной стоимости.

Кадастровую стоимость каждого объекта недвижимого имущества можно узнать на официальном сайте « Государственной земельной службы» .

Таким образом, основой для рассчета налога является не рыночная стоимость недвижимости или цена покупки недвижимости, а «кадастровая стоимость», которую устанавливает государство.

3) Какова ставка налога?

Местное самоуправление, на территории которого находится объект недвижимости, вправе устанавливать ставку налога в диапазоне от 0,2 % до 1,5 % от кадастровой стоимости недвижимости.

Если местное самоуправление не установило собственные ставки налога на недвижимое имущество, оно должно установить следующие ставки, которые регулируются государством:

- Для земли и частей земли:

1,5 % от ее кадастровой стоимости.

- Для квартиры, для подсобного помещения и автостоянки (гаража) в многоквартирном доме:

0,2 % от кадастровой стоимости, если она не превышает 56 914 евро.

0,4 % от кадастровой стоимости, если она в пределах 56 915 евро – 106 715 евро.

0,6 % от кадастровой стоимости, если она превышает 106 715 евро.

В среднем, сумма для стандартной квартиры (2-4 комнаты), включая части многоквартирного дома и части земли, составляет 100- 500 евро в год.

- Для частного дома:

0,2 % от кадастровой стоимости, если она не превышает 56 914 евро.

0,4 % от кадастровой стоимости, если кадастровая стоимость объекта составляет 56 915 евро – 106 715 евро.

0,6 % от кадастровой стоимости, если кадастровая стоимость объекта превышает 106 715 евро.

- Для коммерческих объектов, зданий, домов со статусом «гостевой дом»:

1,5 % от кадастровой стоимости недвижимости.

Информацию об изменении с 1 января 2016 года ставки налога на недвижимость в Риге читайте здесь.

4) Как получить квитанцию для оплаты налога?

- Сумму налога на недвижимость местное самоуправление рассчитывает каждый год. В начале каждого года (январь – февраль) местное самоуправление отправляет платежное уведомление каждому собственнику объекта недвижимости на адрес прописки, т.е. почтальон бросает квитанцию об оплате налога в почтовый ящик той квартиры или дома, которым Вы владеете.

- Если недвижимость принадлежит иностранцу, платежное поручение будет отправлено за границу, по адресу, где прописан иностранец. Конечно, в таком случае высока вероятность того, что платежное поручение не будет получено, и налог не будет уплачен.

Поэтому мы советуем обращаться в местное самоуправление, чтобы написать заявление с просьбой отправлять платежное поручение в электронном виде, на адрес электронной почты собственника недвижимости. Местное самоуправление предлагает такую услугу, и отправляет платежное поручение по электронной почте.

4) Как оплачивается налог на недвижимое имущество?

- После того, как получено платежное поручение, налог на недвижимость можно оплатить четырьмя платежами, поквартально.

- Компания KOM-INVEST обращает внимание своих клиентов на то, что неуплата налога на недвижимость может вызвать негативные последствия. В частности, местное самоуправление вправе взыскать налог, обращаясь в суд и требуя продажу недвижимого имущества должника на публичном аукционе, чтобы вырученными от продажи средствами покрыть сумму долга.

Заботясь об интересах своих клиентов, компания KOM-INVEST после приобретения недвижимого имущества всегда помогает своим клиентам зарегистрировать в местном самоуправлении адрес электронной почты, чтобы платежное поручение приходило по электронной почте. Также компания KOM-INVEST ежегодно напоминает своим клиентам об оплате налога, и объясняет, как правильно его оплатить.

Есть вопросы? Ждем Вашего письма или звонка!

Помимо очевидных преимуществ инвестиций в недвижимость Евросоюза, покупатели зарубежной недвижимости в Латвии также получают долгосрочную шенгенскую визу и возможность в течение пяти лет свободно путешествовать по Европе.

В Латвии существует современная и безопасная система оформления прав собственности на недвижимость и занимает всего пару часов, что является несомненным преимуществом при покупке жилья в этой стране.

Налоги при покупке

После того, как была выбрана недвижимость, необходимо составить и подписать документы у нотариуса. В соответствии с установленными в договоре купли-продажи сроками, покупатель должен произвести платёж на указанный в договоре банковский счёт. После чего - подать документы в земельную службу, где будет необходимо оплатить налог на приобретение недвижимости – 2% от стоимости объекта (не более 30 000 латов, около 43 тысячи евро) и 15 лат (22 евро) за канцелярские расходы. Спустя 10 дней с момента подачи документов покупатель получает земельную книгу на своё имя.

Затраты при покупке недвижимости в Латвии могут составить до 10% от стоимости объекта недвижимости. Сюда входит госпошлина за перерегистрацию, оплата услуг нотариуса (договор купли-продажи, заверение подписей, выписки из гос. регистров) - 0,5% (около 139 лат или 200 евро), комиссионные агенту - 2-7% (и у продавца, и у покупателя может быть свой агент). Приблизительно столько же стоят и услуги юриста, а также переводчика (услуги которого оплачивает продавец).

Продавец платит налог при продаже — 15% на прирост капитала, с разницей между реализацией и доказанной ценой приобретения, создания. Кроме того, необходимо оплатить налог на добавленную стоимость, НДС — 21% (юридическим лицам).

Налоги на недвижимость составляют 0,2-1,5% от цены, установленной властями для данного региона/города, на землю — 1,5% от кадастровой стоимости. Это не считая муниципальных налогов, которые могут достигать 0,6%.

Следует также иметь в виду, что иностранцы, проживающие в стране более 183 дней, рассматриваются как налогоплательщики и должны платить подоходный налог. С 1 января этого года он увеличен с 23 до 26%.

Регулярные налоги и расходы

Налог на недвижимость в Латвии уплачивается владельцами недвижимости или юридическими владельцами. Базовая ставка налога составляет 1,5% от кадастровой стоимости объекта недвижимости, земли или коммерческой недвижимости. К жилью применяются три ставки налога, в зависимости от кадастровой стоимости жилья: ставка налога на недвижимость для квартир и частных домов составляет от 0,2% до 0,6% от кадастровой стоимости жилья. Для недвижимости, кадастровая стоимость которой не превышает 40 000 лат, налог составит 0,2% от кадастровой стоимости, 0,4% при стоимости от 40 000 до 75 000 лат и 0,6% при стоимости свыше 75 000 лат. При расчете кадастровой стоимости учитываются место расположения здания, его тип, площадь, физическое состояние, наличие электричества, санузлов и другие факторы.

Средняя плата за коммунальные услуги (газ, свет, вода, отопление, услуги домоуправления по обхозяйствованию) сегодня составляет 1,0 – 1,4 лат (1,5-2 евро) на кв. м в летний период и 2,1 – 2,8 лат (3-4 евро) на кв. м в зимний период. Коммунальные платежи по счетчикам в новых домах выгоднее, чем в старом фонде.

Оплата за холодную воду и канализацию составляют 0,8 лат (1,14 евро)за куб. м, за пользование горячей водой от 4,6 лат (6,65 евро)за куб. м, отоплением – от 0,5 до 0,7 лат (от 0,71 до 1, 87 евро)на 1 кв. м.

Стартовый тариф на электричество составляет 0,1 лат (0,11 евро ) за 1 кВт/ч и применяется к потреблению пользователем от 0 до 1200 кВт/ч в период за 12 месяцев, с 1 апреля до 31 марта 2013 года.

Основной тариф 0,1 лат (0,14 евро)за 1 кВт/ч применяется к потреблению пользователем свыше 1201 кВт/ч, в период 12 месяцев, с 1 апреля до 31 марта следующего года.

С тарифами на электричество не очень понятно, суд отменил такое деление тарифов как незаконное, но Латвэнерго подал апелляцию и пока окончательного решения нет.

Тарифы на газ с июля 2012 года (цена за 1 м куб с акцизным налогом и PVN 21%) составляют: до 500 m³ - 0,6 лат (0,88 евро); с 501 m³ до 25 000 m³ - 0,4 лат (0,59 евро); 100 куб. м - 61,2 лат (88 евро).

Например, ежегодный годовой налог на недвижимость для четырехкомнатной квартиры (83 кв. м) в многоквартирном кооперативном доме составит 49 лат (70 евро); эксплуатационные расходы – 251 лат (360 евро) в год; использование лифта – 0,7 лат (1 евро)/чел.; плата за вывоз мусора – 0,8 лат (1,2 евро)/чел.; за электричество (в квартире электрическая плита) – 299,3 лат (430 евро). В общей сложности, расходы в такой квартире за год составляют около 1,2 – 1,4 лат (1,700 – 2,000 евро).

Как правило, за редким исключением, все апартаменты оснащены счётчиками на воду, газ и электричество, что касается отопления, лучше всего, если установлена автономная система отопления. Таким образом, в период отсутствия, не нужно платить за свет, воду, газ и отопление в зимний период. Нужно лишь платить за обхозяйствование дома, что в среднем составляет 0,5 – 1,7 лат (0,7-2,5 евро)на кв. м. в месяц.

В случае если апартаменты подключены к центральной системе отопления, без отдельного счётчика, то даже в период отсутствия, зимой придётся платить за отопление, что в среднем составляет 1 лат (1,5 евро)на кв. м.

Налог на сдачу в аренду

Арендаторов можно найти самостоятельно, либо обратившись в агентство недвижимости. Услуги агентства по недвижимости обычно оплачивает владелец недвижимости. Размер комиссионных зависит от срока аренды. Если жилье сдается на долгий срок, гонорар агента составляет месячную арендную плату. Если на три-шесть месяцев, обычно вносится половина месячной платы. При более коротких сроках сумма оговаривается индивидуально, но обычно они составляют не более четверти месячной платы.

В соответствии с Латвийским законодательством получение дохода от сдачи в аренду недвижимости является ведением предпринимательской деятельности и облагается подоходным налогом с населения со ставкой 25% с возможностью вычитать расходы или 6% с оборота у физлиц и 15% + НДС 21% у юридических на 2012 год.

Продажа недвижимости

Согласно закону «О подоходном налоге с населения», если собственник владел недвижимостью больше года (с момента записи права собственности в Земельной книге), доход от продажи недвижимости не облагается налогом. В противном случае налог составит 25%. Базой для налогообложения является прибыль, полученная как разница между той суммой, за которую был куплен объект и той, за которую его продают.

Наличие недвижимости в Латвии не дает иностранному гражданину права на какие-то особые льготы при получении визы.

Налог на дарение и наследство

При регистрации договора дарения в Земельной книге придется заплатить госпошлину. Ее размер зависит от степени родства дарителя и одаряемого. То же самое относится и к недвижимости, полученной по наследству. В этом случае размер госпошлины зависит еще от того, оставил ли покойный завещание.

Налог на дарение в Латвии не платится в случае, если дарение происходит между супругами и близкими родственниками до третьей очереди (дети, внуки, правнуки, родители, бабушки, дедушки, прабабушки, прадедушки, братья и сестры, племянники).

По закону, получаемое наследство подоходным налогом также не облагается. Однако если новый собственник решит продать или подарить полученную по наследству квартиру, то ему придется платить на общих основаниях. При этом за сумму приобретения будет считаться та сумма, которая записана в свидетельстве о наследстве.

В последние годы, стремясь гармонизировать свою фискальную систему с общепринятыми нормами европейской зоны, Латвия постоянно изменяет налоговое законодательство. Благодаря этому подавляющее большинство норм и требований налоговой системы соответствует аналогичным в других странах ЕС.

Система налогообложения в Латвии

Один из важных показателей для предпринимателей, налоги в Латвии остаются самыми низкими в Европе. Причина этого, невзирая на низкий уровень государственного долга и малый дефицит госбюджета, — еще не полностью окрепшая экономика. Чтобы обеспечить ее стабильно высокий рост, в стране вводят налоговые преференции предпринимателям.

Благодаря довольно простой налоговой системе вести бизнес и учет в этой стране намного легче. Но в то же время различных законодательных «лазеек», позволяющих значительно уменьшить налоговые выплаты, в налоговой системе очень мало. Что же нужно знать о налогах и пошлинах рядовому бизнесмену?

Особенности налогообложения

В Латвии подоходный налог платят все резиденты. На этот процесс не влияет ни размер доходов, ни страна происхождения налогоплательщика. На размер ставки не влияет уровень дохода: она остается одинаковой и равняется 23 %. Это немного меньше, чем было в 2014 году, когда фискальный платеж равнялся 24 %.

Малоимущие имеют право пользоваться льготами: тем, кто получает минимальную зарплату (380 евро), ежегодный налог уменьшают от 700 евро.

Смотрите видео: Система налогообложения в Латвии.

Какой размер налога определен в Латвии для физических лиц в 2020-2021 годах?

Пошлиной облагается не только местное население, но и иностранцы, в том числе и россияне, которые живут и работают в этой стране. Налоги в Латвии в 2021 году необходимо выплачивать со следующего:

- Заработной платы.

- Прибыли от деятельности (хозяйственной, профессиональной).

- Других видов дохода, которые перечислены в латвийском законе.

Собирается подоходный налог с населения по следующим ставкам:

- Основной. Размер сбора — 23 %, это налог на доход от заработка и хозяйственной деятельности.

- С прироста капитала физические лица должны выплачивать государству 15 %.

- Проценты, дивиденды и другие виды прибыли от капитала облагаются налогом на прибыль в размере 10 %.

Трудовые граждане и нерезиденты могут составлять соглашения о ежемесячной или ежегодной выплате налогов для всех доходов, кроме зарплаты, с нее взимается сбор каждый месяц.

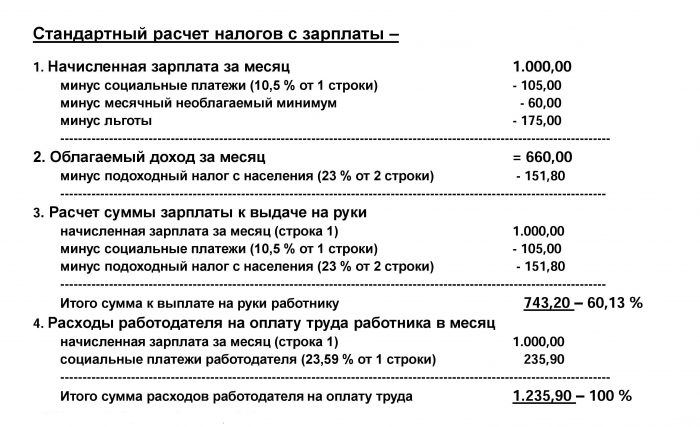

Так выглядит стандартный расчет налога с заработной платы в Латвии

Налог для юридических лиц

Налоги в Латвии для юридических лиц имеют свои особенности:

- В зависимости от того, какой деятельностью занимается фирма, какова ее резидентность и уровень дохода, ее владелец должен выплачивать 2–20 % дохода.

- Компании, инвестиционные проекты которых выше 7,1 млн евро, имеют льготы в том случае, если они работают в приоритетной для Латвии сфере.

- При формировании размера выплат с суммы дохода вычисляются средства, нужные для ведения бизнеса, а оставшаяся сумма облагается налогом.

- Длительность отчетного года — 12 месяцев. При этом с календарным годом он может не совпадать.

Перечисленные правила касаются крупных и средних корпораций. Малые предприятия выплачивают налоги и пошлины по другому регламенту.

Налоговую декларацию можно подать онлайн через EDS – систему электронного декларирования

Какие же предприятия считаются малыми? Компании, штат которых состоит максимум из пяти сотрудников и имеют годовой оборот меньше 70 000 латов. Ставка для таких фирм — 9 %. Если одно из условий будет нарушено, размер обложения будет увеличен.

Согласно изменениям, принятым в 2021 году, налогообложение увеличивается следующим образом:

- Если в штат будет взят один сотрудник, к ставке налога добавится 2 %, если два сотрудника — 4 % и т. д. Из-за того, что учет ведется поквартально, процент ставки увеличивают даже в том случае, если нанимаются временные работники.

- Если уровень товарооборота превысит указанную цифру, процент ставки возрастает на 20 %.

- На 20% увеличивается размер пошлины, если работники компании получают более 712 евро в месяц.

При устранении приведенных изменений размер налогообложения будет возвращен к изначальному показателю.

Хотя отчетный период составляет 12 месяцев, налоговая база включает прибыль, полученную на протяжении квартала. Соответственно, каждый должен подавать декларацию и платить налоги четыре раза на протяжении года.

Не выплачиваются налоги на доход, полученный от продажи акций, за исключением тех лиц, которые внесены в черный список.

Смотрите видео: Законодательство и налоги в Латвии.

Выплаты на недвижимость: что изменилось?

Налог на недвижимость в Латвии накладывают на следующие объекты:

- Подземные/наземные гаражи, стоянки.

- Дома, квартиры или долю в них.

- Участок под домом или квартирой.

- Часть земли или целые земельные участки.

Для определения размера налоговой выплаты для каждого конкретного случая используется формула: сумму кадастровой стоимости объекта необходимо умножить на процент налога, определенного для данного вида недвижимости в Латвии. Кадастровая стоимость ежегодно рассчитывается Государственной земельной службой.

Сравнение налога на недвижимость и заработной платы в странах ЕС

Налог НДС

Согласно поправкам к Закону «О налогах и пошлинах» были внесены изменения и в налог, касающийся добавленной стоимости (НДС). В документе было изменено несколько пунктов, а именно:

- Снижен порог оборота. Только после его превышения налогоплательщика ставят на НДС-учет. Одновременно с этим ему выдают номер плательщика. Ранее этот порог составлял 50 000, а с начала 2021 года — 40 000 евро.

- Снижен порог на проведение услуг и закупок товаров, которые облагаются НДС. Ранее порог закупок и услуг НДС в Латвии составлял 1430 евро, а с начала текущего года может быть куплено товаров или предоставлено услуг на 150 евро.

Не были внесены изменения базовой ставки: выплаты остались на уровне 21 %. Предметом налогообложения в этом случае являются прибыль от продаж и услуг, приобретение и поставка из стран ЕС транспортных средств, импорт различных товаров.

На почтовые отправления, медицинские товары и услуги, образовательную литературу ставка снижена до 12 %. Ставка на международные транспортные услуги и экспортные товары является нулевой.

Смотрите видео о снижении НДС в Латвии.

Другие виды налогов

Налогообложение Латвии включает и выплаты по следующим показателям:

- Налог на авто. Платят как владельцы автомашин, так и те, кто имеет мотоцикл. Объем двигателя при этом не имеет никакого значения. Сбор выплачивают до того, как будут поданы в ГИБДД документы на регистрацию транспортного средства.

- Налог на животных, которых содержат в доме. Размер сбора зависит от некоторых факторов. Так, за собаку, возраст которой старше шести месяцев, нужно ежегодно вносить плату в размере 10 евро. Если животное стерилизовано, плата — в два раза меньше. Владельцам, которые имеют инвалидность второй и первой группы, предоставляются скидки.

![Налог на животных в Латвии]()

- Пошлина за наследство. На размер перечислений в данном случае влияет степень родства. Например, дети платят 0,5 % налога от суммы наследства, дальние родственники, друзья, знакомые должны будут выплатить в кассу государства 15 % от той суммы, в которую оценен объект наследства.

- Дорожный сбор. Размер данного вида налога в Латвии зависит в первую очередь от объема двигателя: чем он больше, тем выше сумма оплаты. Ежегодно население страны выплачивает от 47 до 640 евро. Кроме того, имеет значение и длительность эксплуатации транспортного средства. Так, за каждый автомобиль, который был зарегистрирован в 2016 году и ранее, нужно будет платить пошлину в размере 7,4 %.

- Сбор за номера на автомобилях. Речь идет об использовании иностранных номеров. Все резиденты, которые проживают в Латвии и ездят на автомобилях с иностранными номерами, облагаются ежегодной пошлиной в 1000 евро. Но снизить размер сбора можно, если пройти временную регистрацию. После этого владельцы седанов и джипов обязаны будут платить только 700 евро, а имеющие авто других марок — 200 евро.

![Автомобильные номера]()

- Пошлина на продажу квартиры или домовладения. Операция приравнена к приросту имеющихся средств, поэтому ставка выплат равняется 15 %.

- Выплаты из дохода, полученного от недвижимости. Для населения в Латвии есть возможность пользоваться одним из вариантов: как малому предприятию платить с прибыли 9 % или производить расчет доходов от сдачи имущества и расходов на содержание объекта и с разницы платить 24 %.

- Выплаты за загрязнение среды. Согласно Закону «О налоге на природные ресурсы» владельцы компаний, чья работа связана с загрязнением окружающей природы, должны будут производить оплаты в государственную казну. Их размер зависит от величины компании и особенностей ее производства.

В Латвии компании, чья работа связана с загрязнением окружающей природы, должны производить оплаты в государственную казну

Защита от двойных налогов

С начала 2013 года действует конвенция, подписанная латвийской и российской стороной, о предотвращении двойной выплаты налогов тех, кто является гражданами РФ, а работают в Латвии. Благодаря соглашению об избежании двойного налогообложения были приняты следующие нормы:

- По новому Закону «О налогах и пошлинах» дивиденды не должны взиматься с общей суммы в размере более чем 5 %.

- Налог на проценты составляет 5 % от суммы, если кредит был взят компанией одного государства в другом. Во всех других случаях ставка равняется 10 %.

- Размер налога на роялти не должен быть выше 5 %.

- Налоги, которые ранее удерживались с российских компаний, оплачивающих услуги зарубежных перевозчиков, не будут взиматься, если дело касается Латвии.

Возвращение переплат

С 2017 года в Латвии начала работать система дифференцированного минимума. Ее размер стал определяться по уровню всего дохода, включая не только зарплату, но и другие денежные поступления жителей. Из-за этого произошла значительная переплата.

Смотрите видео: Как вернуть налоги через интернет.

Государство гарантирует возврат налогов. Для этого каждый гражданин должен подать декларацию в СГД. Выплаты в Латвии начались с начала 2021 года. Часть средств государство уже вернуло в счет налогов.

Все о налоге на недвижимость в Латвии

|

|---|

Недешево обходится недвижимая собственность ее владельцам. Недаром в Европе, которая служит для нас примером, жители по большей части арендуют жилье, а собственниками становятся, лишь достигнув устойчивого финансового положения.

Обладатели квадратных метров кроме квартплаты и платы за коммунальные услуги обязаны оплачивать ежегодный налог на недвижимость.

Четыре раза в год владельцы получают уведомления от соответствующей службы своего местного самоуправления о том, что им надо в четыре этапа уплатить годовой налог на недвижимость (NIN): до 31 марта, 15 мая, 15 августа и 15 ноября. Это регулирует закон "О налоге на недвижимую собственность".

Принятый в 1997 году закон начал применяться к квартирам лет пять назад, и многие собственники до сих пор путаются, кому и за что они платят. Уточняем: квартплата — за квартиру, то есть за обслуживание дома (работа дворника и домоуправления); коммунальные услуги — за то, что вы пользуетесь водой, отоплением, светом на лестнице; аренда — за то, что ваш жилой дом стоит на чьей–то земле; налог на недвижимость — за то, что у вас в собственности есть квартира!

Закон регламентирует налоговые ставки от 0,2 до 3% от кадастровой стоимости недвижимости, а устанавливает их местное самоуправление в обязательных правилах, которые публикует до 1 ноября накануне таксационного года. Налоговую ставку, которая превышает 1,5% от кадастровой стоимости, самоуправление устанавливает в случаях, когда недвижимость не содержится в установленном нормативными актами порядке.

Если самоуправление не утвердило свой процент налога, то действуют регламентированные законом ставки:

* 1,5% от кадастровой стоимости: на землю; на здание и его часть; инженерные сооружения;

* жилые дома, независимо от того, раздельная ли это собственность, часть дома, нежилое помещение, которое используется под жилье, а также группа помещений, использование которых связано с жильем (гаражи, автостоянки, погреба, склады и хозяйственные помещения), если они не используются для хозяйственной деятельности:

— 0,2% от кадастровой стоимости, которая не превышает 56 915 евро;

— 0,4% — если превышает 56 915 евро, но не более 106 715 евро;

— 0,6% от кадастровой стоимости выше 106 715 евро.

Дополнительно ставка 1,5% применяется к необработанной сельскохозяйственной земле, если ее площадь превышает 1 га.

Деградирующие среду, разрушающиеся и угрожающие безопасности людей строения облагаются налоговой ставкой 3% от кадастровой стоимости (по решению местного самоуправления).

Обложили!

Соответственно, каждое самоуправление принимает свои правила о начислении и сборе налога NIN, а также о группах собственников, которые могут получить эти льготы. Как показывает практика, самоуправления широко используют норму повышенной ставки налога на помещения, в которых нет обитателей, задекларировавших свое место жительства, — от 0,2 до 1,5% от кадастровой стоимости. Независимо от того, живет ли там кто–нибудь де–факто, используется ли вообще помещение или нет.

Под эту статью попали многие владельцы дач и даже небольших садовых домиков в различных регионах Латвии. Так, читательница рассказала, что в Царникаве строит дачу — небольшой дом площадью 60 кв. метров, но это в будущем, а пока это только фундамент и стены с глазницами окон. Здесь даже от дождя не укроешься. Но ее поставили перед выбором: или повышенный налог — или декларируйте кого–нибудь…

У пенсионерки Раисы со старых времен садово–огородный участок недалеко от Инчукалнса. По сравнению с прошлым годом налог на эти владения: 6 соток и садовый домик 42 кв. метра без водопровода, отопления и канализации, — вырос в 7,5 раз: 140 евро в год. Строение признали полноценным жильем и применили максимальную ставку налога в 1,5%.

Аналогичная информация пришла и из Резекне. Людям приходится выбирать: декларировать место жительства в городе, где действует порядок, установленный городским самоуправлением, и пользоваться льготами, в том числе бесплатным общественным транспортом, но платить за дачи и огороды налог в 7,5 раз больше, или декларироваться в дачном кооперативе на территории, подвластной краевому самоуправлению, и потерять городские льготы.

В социальных сетях и в редакционной почте немало подобной информации. Пенсионерка Анна поделилась проблемой. У нее участок и домик в Саулкрасты. Ей предложили льготы на NIN, если она там задекларирует место жительства. Читательница делится горем:

"Но у меня декларация в своей квартире в Риге. Я не могу разорваться, я одна, муж умер, дочь давно живет в Германии. Дача — моя единственная радость: летом я могу там посадить цветы, выращиваю клубнику, помидоры, делаю соленья, но в основном раздаю знакомым. Мне главное — есть чем заняться летом…"

Создалась ситуация, когда одинокие пожилые люди будут вынуждены отказаться от своих садиков или продавать квартиру и переселяться на природу. Выходит, налоги вынуждают людей менять привычный образ жизни, лишать себя небольших радостей.

Позиция местных чиновников самоуправлений понятна: идет сражение за налогоплательщиков. Ведь чем больше на территории задекларировано жителей, тем больше финансов оседает в кассе соответствующего самоуправления.

Поставленные же перед фактом владельцы дач и садовых домиков справедливо возмущаются: если самоуправления решили брать с огородников по полной, то пусть проводят в этих районах освещение, водопровод и канализацию, асфальтируют дороги. А то декларация "на огороде" выглядит как профанация…

Как обстоят дела в столице?

Действительно ли дачи и садовые домики могут облагаться повышенным налогом, если там никто не задекларирован? Разъясняет руководитель управления доходами самоуправления Рижской думы Илмарс Зиедонис:

— Налог на землю NIN зависит только от кадастровой стоимости, которую устанавливает Государственная земельная служба. Независимо от того — земля находится под многоквартирным домом или используется как личный садик. Ставка налога от этого не меняется, во всех случаях составляет 1,5% от кадастровой стоимости земли…

В свою очередь, когда устанавливают соответствующую ставку для садового домика, оценивается тип строения (это делает Государственная земельная служба). Садовый домик по классификации строений (правила Кабинета министров от 22 декабря 2009 года № 1620 "Правила о классификации строений") входит в группу "одноквартирный дом". В свою очередь одноквартирные дома делятся на три группы строений.

И только одному типу — "садовый дом общей площадью до 40 кв. метров включительно" — КМ дал ясные пояснения: "Садовые домики, которые главным образом используются в летний период, построенные из разных материалов и общей площадью до 40 кв. метров включительно". Таким образом, если Государственная земельная служба определит тип строения как "садовый дом общей площадью до 40 кв. метров включительно", к нему будет применена пониженная ставка налога (0,2%, 0,4%, 0,6%) и в том случае, если в собственности не задекларирован ни один житель…

Для остальных одноквартирных домов, независимо от того, где они находятся — в Дарзини или Иманте, оценивается наличие декларации места жительства на период таксационного года до 1 января 00.00 часов.

…Чтобы платить за садовый домик или дачу налог по пониженной процентной ставке от 0,2 до 0,6%, если его площадь более 40 кв. метров, в соответствии с правилами Рижской думы № 148 "О налоге на недвижимость в Риге", в этой собственности кто–то должен быть задекларирован.

Декларируйся — и реши проблему!

Отмену не поддержали

Известна инициатива, собравшая достаточно подписей, чтобы на нее обратили внимание законодатели. Это предложение с 2019 года освободить жителей от уплаты налога NIN на жилую недвижимость, являющуюся у ее владельца единственной и в которой он задекларировал свое место жительства и проживает. Также предлагалось освободить от налогообложения и прилегающую к этому объекту недвижимости территорию: в городах и поселках это площадь земли до 1 500 кв. метров, на хуторах — до 2 га.

Группа активистов, собравшая несколько десятков тысяч голосов, даже обратилась к президенту Раймонду Вейонису.

Инициаторы оспаривали 5–ю статью закона "О налоге на недвижимое имущество". В ней перечислены различные облегчения выплат, но она не предусматривает льготы для тех, чьи доходы не позволяют заплатить налог за свое единственное жилье.

В результате фантастических налогов владельцы скромного домика в Межапарке с участком земли вокруг него, например, должны уплатить налог более 1 000 евро, что превышает доходы семьи. Встает вопрос: что, людям с небольшим достатком нельзя жить в Межапарке и их принуждают продать родовое гнездо какому–нибудь нуворишу от чиновничьей братии? Та же ситуация в центре столицы и в престижных поселках под Ригой.

Налог на недвижимость за несколько лет вырос чуть ли не в два раза. А может быть, вообще стоит разграничить Ригу и Латвию на сектора с указанием, кто и где может иметь собственность?

— Инициаторы отмены налога на единственное жилье ссылаются на 105–ю статью Сатверсме: "У каждого есть право на собственность", а также 91–ю статью, согласно которой "права человека осуществляются без всякой дискриминации", — констатирует юрист Александр Волков. — Инициаторам отказано в рассмотрении вопроса, и это логично: государство и самоуправления не откажутся от таких доходов. Но свои идеи надо отстаивать, поэтому инициаторам стоит продолжать продвигать свое предложение. Не исключено, что не сейчас и не полностью, но в будущем и частично какие–то изменения в плане налогообложения единственного жилья возможны…

Эта инициатива нашла немало сторонников. Люди задаются вопросом: квартира куплена или приватизирована за сертификаты, при этом уплачены все полагающиеся при сделках пошлины и налоги. За что еще надо платить налог, если ты не используешь свое жилье под коммерческую деятельность? Разве мало платит налогоплательщик в виде налогов с доходов — зарплаты или предпринимательской деятельности, при покупке жилья или получении его в наследство!

А сколько утекает денег владельца недвижимости в виде квартплаты и оплаты коммунальных услуг! А если дом стоит на частной земле, то это еще и аренда земли! Аналогичные вопросы возникают и у владельцев частных одноквартирных домов: разве это все оплачено не собственными денежками, которые так нелегко достаются?

Однако правительство отклонило это предложение…

Налог на недвижимость в Риге

В пределах административной территории латвийской столицы определены следующие налоговые ставки:

— 0,2–0,6% от кадастровой стоимости — стандартная налоговая ставка NIN на жилую площадь;

— 1,5% от кадастровой стоимости — налоговая ставка NIN на жилую площадь в случае, если там никто не задекларирован (согласно правилам РД "О налоге на недвижимость");

— выше 1,5% может применяться к зданиям, которые не содержатся в порядке (развалинам).

Новый расчет

В сфере налогообложения недвижимой собственности грядут перемены

Планируется, что в будущем самоуправления будут начислять налог NIN за землю на основании не кадастровой стоимости, как это происходит сейчас, а по специально установленной шкале стоимости.

В некоторых странах ЕС работает именно такая система. Например, в Швеции налог на недвижимость рассчитывается от 75% рыночной стоимости, в Норвегии процент меньше для первой и единственной собственности. В свою очередь, Латвия перенимает этот опыт, отметила генеральный директор Государственной земельной службы Солвита Звидриня.

Каков будет этот процент в Латвии, предстоит еще обсудить. В настоящее время кадастровая стоимость заморожена до 2020 года и базируется на оценке 2016 года, так что время для обсуждения есть. Возможно, новый подход позволит сгладить кочки и ухабы существующей системы, когда кадастровая стоимость колебалась в зависимости от рыночной стоимости и порой подскакивала так, что владельцы недвижимости не понимали: то ли это годовой налог, то ли от них требуют каждый раз заново выкупать свою землю.

Увы, как показывает практика, послабления в сфере отъема денег у населения — факт крайне редкий…

![]()

Lūdzu izmantot Google Chrome, Mozilla Firefox vai Microsoft Edge pārlūkprogrammu.

Ar 23.03.2021. Swedbank internetbanka vairs nav pieejama, izmantojot Internet Explorer tīmekļa pārlūkprogrammu.

Tāpat nav iespējams apstiprināt Swedbank maksājumus citās vietnēs, kā arī izmantot Swedbank autentifikāciju, piemēram, latvija.lv.

Turpmāk iesakām izmantot Google Chrome, Mozilla Firefox vai jaunāko Microsoft Edge versiju. Uzziniet, kā uz sava datora uzstādīt kādu no minētajām pārlūkprogrammām, šeit.

С 23.03.2021 Интернет-банк Swedbank недоступен в браузере Internet Explorer.

С помощью Internet Explorer невозможно авторизоваться или осуществлять платежи через Swedbank на сторонних веб-страницах.

Вместо браузера Internet Explorer мы рекомендуем использовать браузеры Google Chrome, Mozilla Firefox или Microsoft Edge. Инструкции по установке упомянутых браузеров можно найти здесь.

From 23.03.2021 Swedbank Internet Bank and Banklink is no longer available using Internet Explorer browser.

It is not possible to authorize or make payments from Swedbank on other web pages using Internet Explorer.

Instead, we suggest using Google Chrome, Mozilla Firefox or the newest version of Microsoft Edge. To find out how to install the suggested browsers, please click here.

Klientu serviss - Инфо и помощь - Customer service: +371 67 444 444

- Jūsu ierīces operētājsistēma un pārlūkprogramma ir novecojusi un netiek atbalstīta Swedbank internetbankas lietošanai. Aicinām vērsties pie Jums uzticama IT atbalsta, lai saņemtu konsultāciju un veiktu atbilstošu operētājsistēmas un pārlūkprogrammas atjauninājumu.

- The operating system of your device & your browser are too outdated to be supported by Swedbank Internet Bank. Please, update the operating system & browser or turn to IT specialist for technical help.

- Ваш браузер или операционная система недостаточно современны для использования в интернет банке Swedbank. Пожалуйста обновите операционную систему и браузер или обратитесь за технической помощью к ИТ специалисту.

Спасибо за использование Swedbank интернет-банка!

Для обеспечения безопасного выхода из Swedbank интернетбанка просим Вас закрыть окно браузера!

Попробуйте один раз, используйте на каждом шагу

Сегодня банк там, где вы этого хотите – в ваших руках. Шаг за шагом мы покажем, как управлять своими финансами и пользоваться всеми банковскими услугами в:

- Мобильном приложении

- Интернет-банке

Контактная информация

- Часто задаваемые вопросы

- Контакты, филиалы и банкоматы

- Записаться на консультацию

- О Swedbank

AS Swedbank

Баласта дамбис 15, Рига,

LV-1048, Латвия

BIC/S.W.I.F.T.: HABALV22

Рег. номер: 40003074764

Полезные ссылки

- Устойчивость

- Дигитальные возможности

- Прейскурант

- Калькуляторы

- Банки-корреспонденты

- Приходите работать к нам

Юридическая информация

- Правила

- Обработка персональных данных

- Анкета клиента

- Ваше мнение

- Kуки

- Директива о платежных услугах (PSD2)

Программы для клиентов

- Молодежь

- Золотое обслуживание

- Private Banking

- Для родителей

- Для сениоров

- Стать бизнес-клиентом

Вы находитесь на сайте Swedbank Интернет-банка, предлагающем финансовые услуги "Swedbank" AS, "Swedbank Līzings" SIA, "Swedbank Atklātais Pensiju Fonds" AS, "Swedbank Ieguldījumu Pārvaldes Sabiedrība" AS, "Swedbank P&C Insurance" AS Latvijas filiāle, "Swedbank Life Insurance" SE Latvijas filiāle. Перед заключением какого-либо договора ознакомьтесь с условиями соответствующей услуги.

Читайте также: